两个方向的投机

比特币投资者的风险偏好正在增加,资本流动、交易所活动、衍生品杠杆以及机构需求中出现了越来越多的投机迹象。

执行摘要

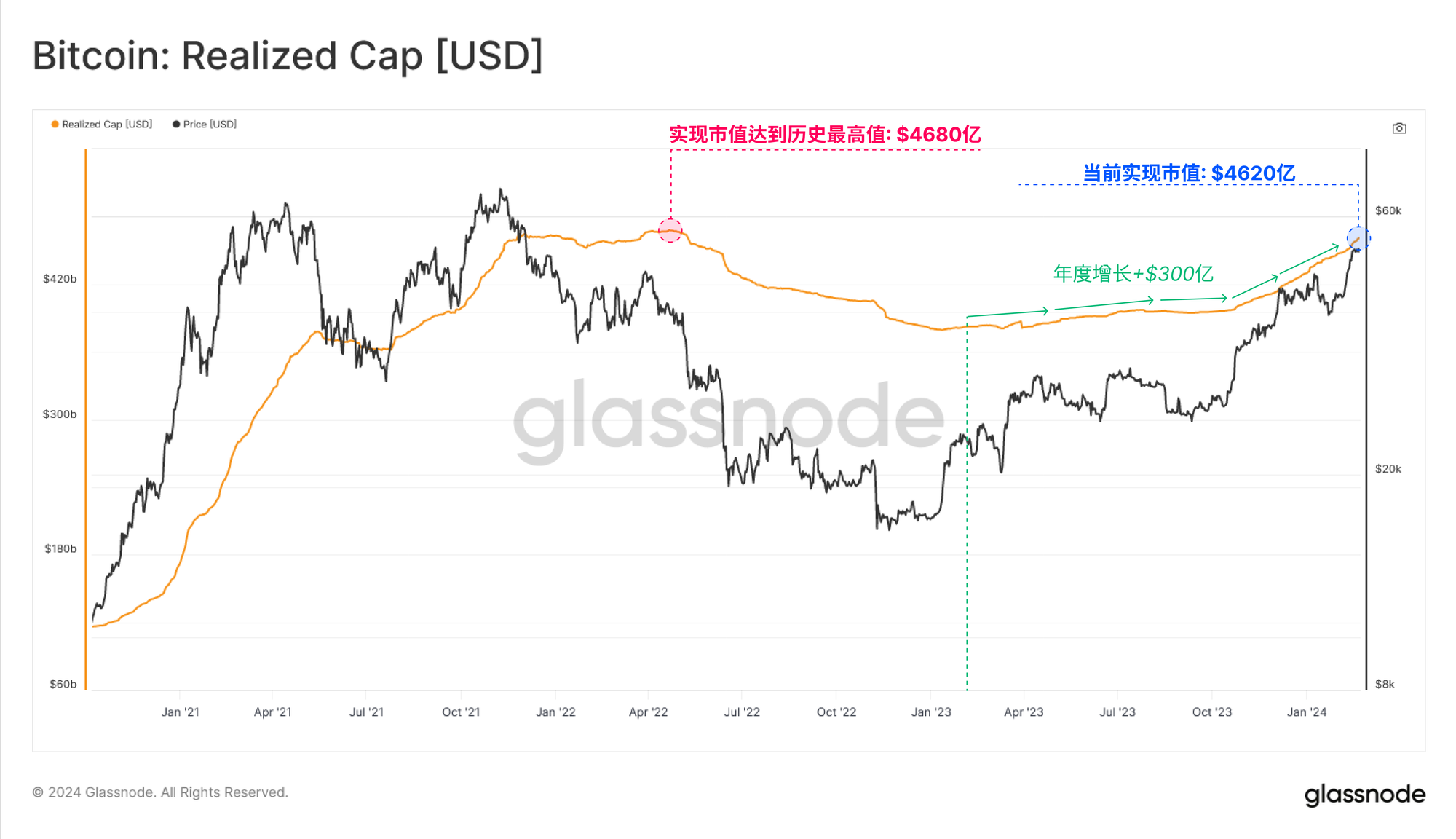

- 比特币的复苏接近完成,随着资本持续流入这一资产类别,推动其实现市值达到4600亿美元,仅比其历史最高点低3%。

- 交易所的流入量接近历史最高水平,短期持有者主导了这些流动。这表明投资者对投机和交易活动的需求相对强烈。

- 期货和期权市场的未平仓合约量也接近历史最高水平,且看跌的交易者继续押注反对上涨趋势,导致过去30天内清算量超过4.65亿美元。

资金流动

比特币价格继续在52000美元以下横盘,自2月中旬以来已保持了其大部分涨幅。支持这一表现的似乎是资产稳定且健康的资本流入,实现的市值自年初至今已增长超过300亿美元。这使得实现市值的总估值达到4600亿美元,仅比之前的历史最高点低3%。

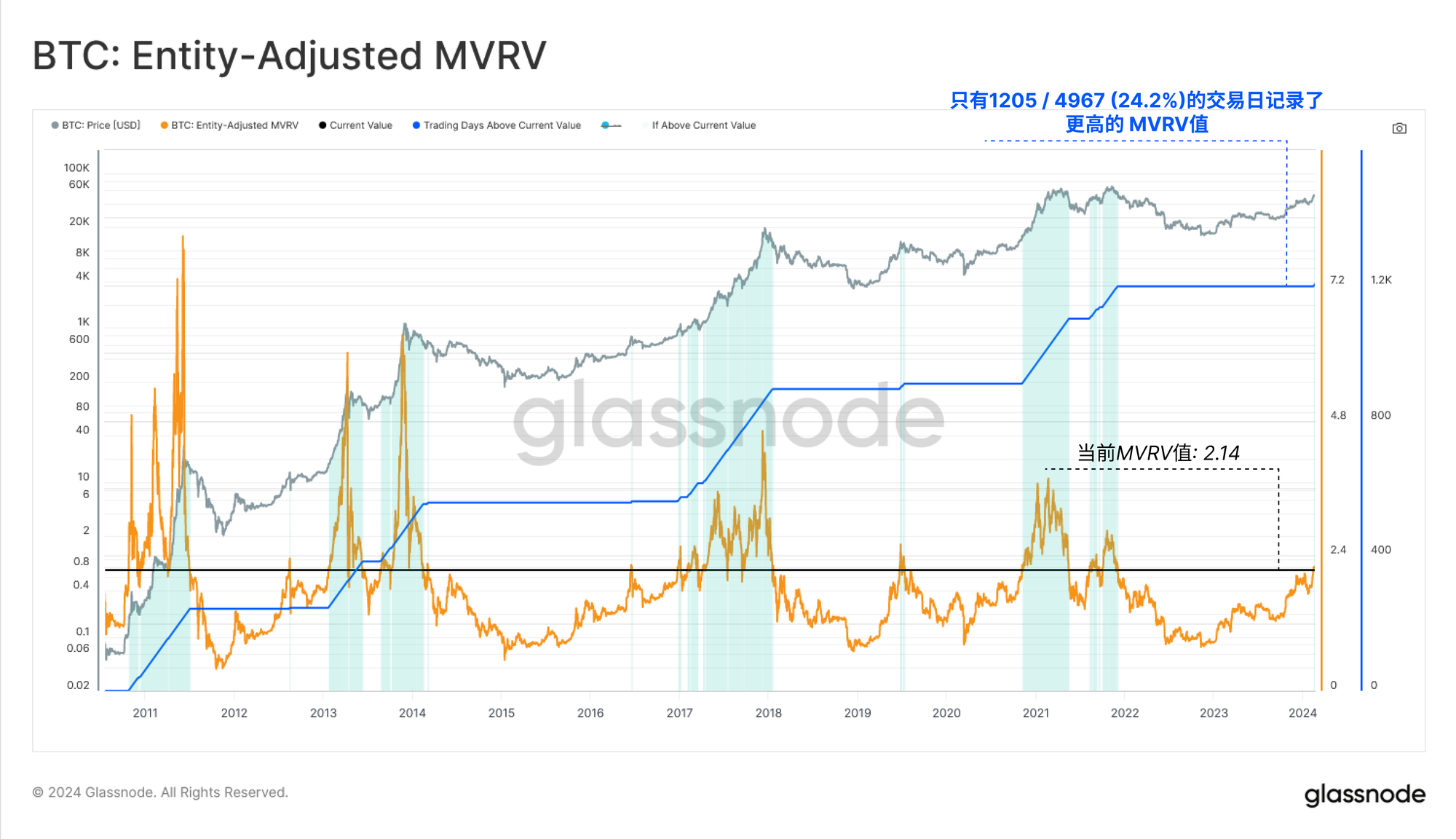

由于这一显著的表现,比特币投资者的盈利能力有了显著提升,平均每位投资者目前持有的未实现利润达到了每枚比特币+120%。

使用MVRV比率,我们能够测量这一点,这种幅度的值通常在之前牛市的早期阶段看到。在4965个交易日中,大约有1126天(22.7%)记录了更大的未实现利润。市场上方的阻力确实变得稀薄了,但这绝不是未知领域。

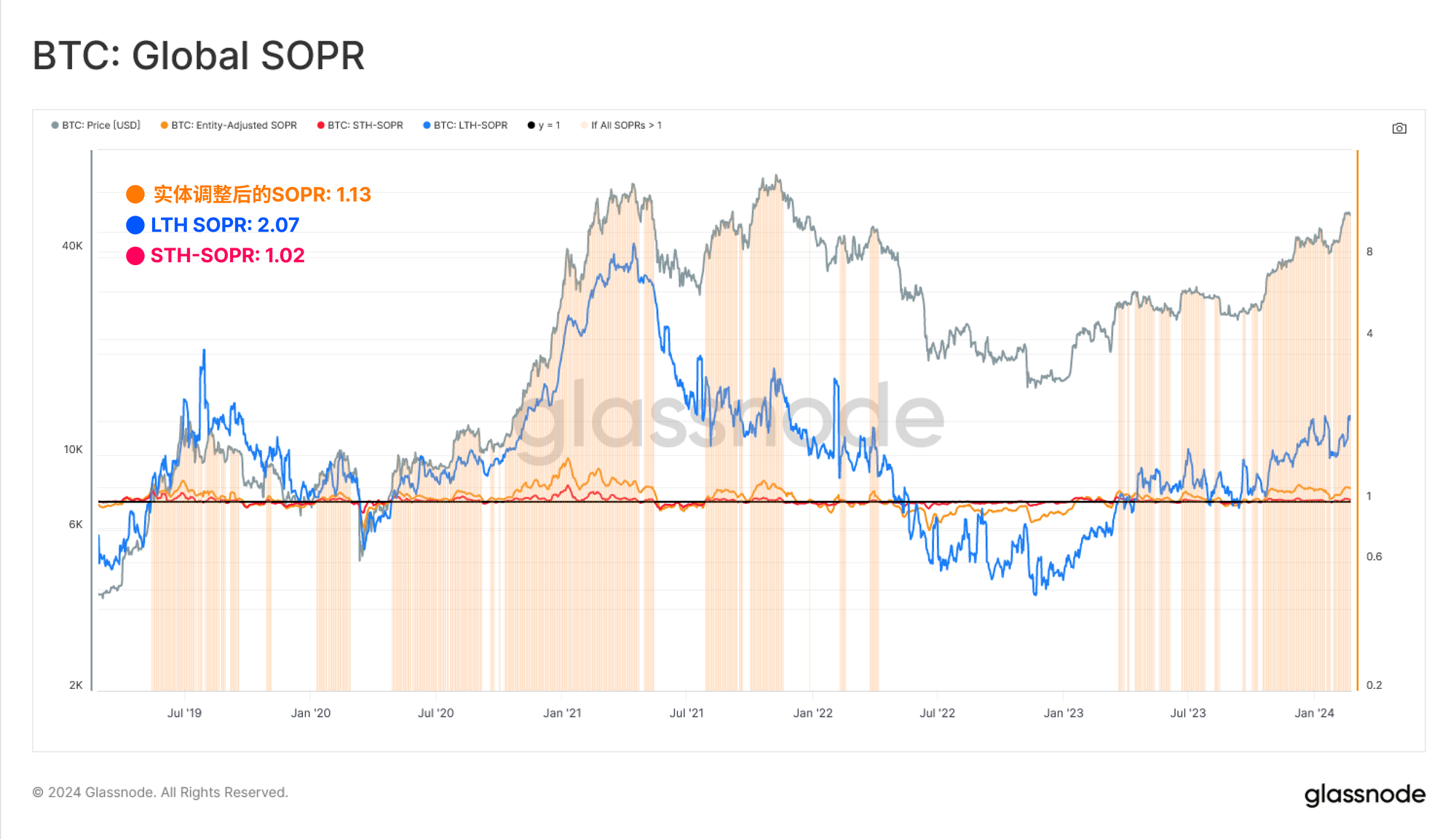

在市场大部分处于未实现利润的状态时,审慎评估参与者的响应变得十分必要。为此,我们可以使用一套SOPR指标,这些指标评估了不同群体实现的平均利润或损失的幅度。

🟠 市场平均SOPR:1.13(+13%的利润)

🔵 长期持有者-SOPR:2.07(+107%的利润)

🔴 短期持有者的-SOPR:1.02(+2%的利润)

所有群体目前都在锁定可观的实现利润,这是上升趋势市场的典型特征(颜色为🟧)。我们还标记了过去所有三种SOPR变体超过其当前值(🟥)的时间段。我们可以看到这与2017年和2021年牛市最疯狂的阶段相一致,这与上面提到的MVRV的观察相似。

交易所

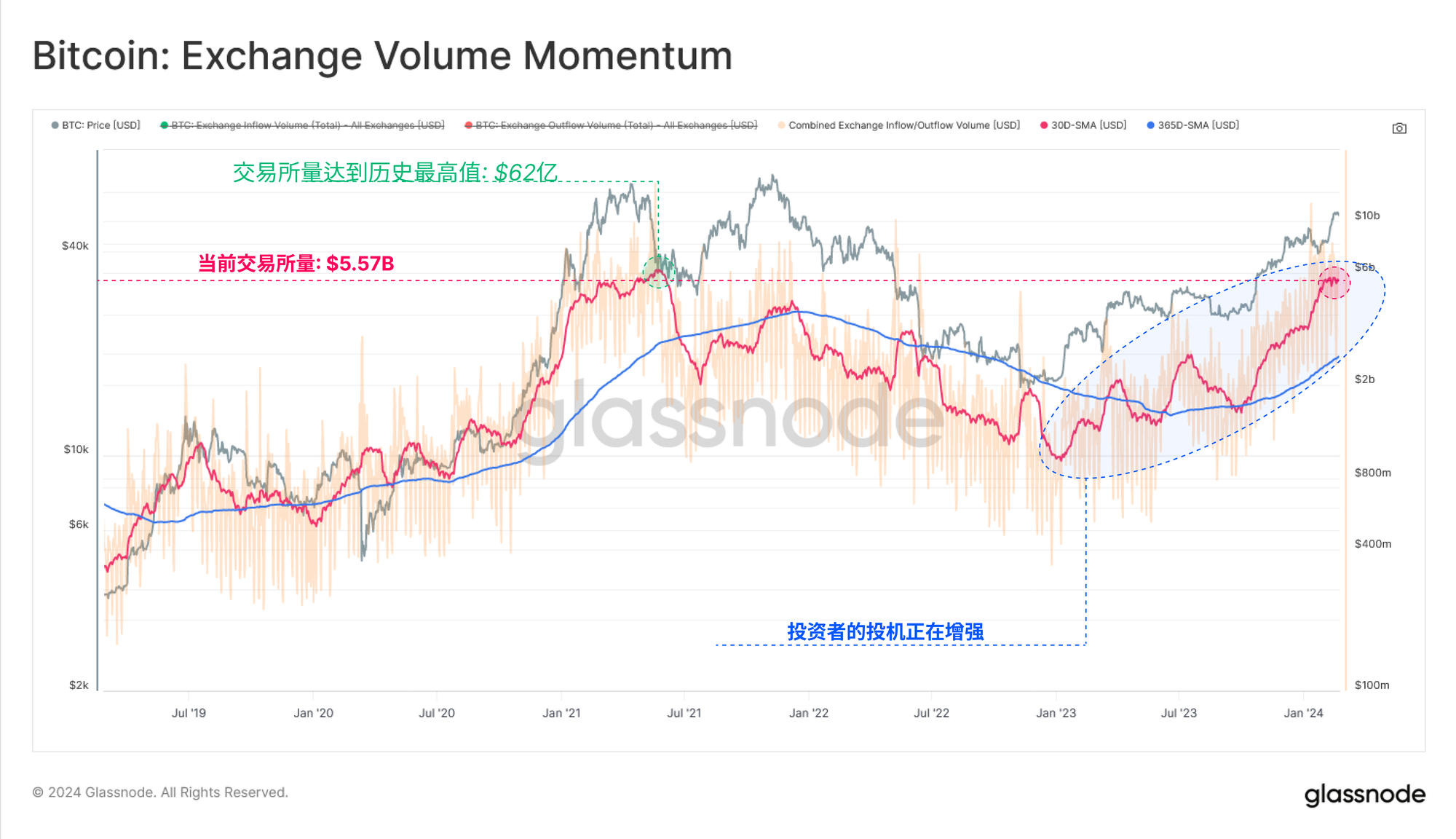

随着市场动力的加强,投资者持有自2022年11月最高点以来最大的未实现收益,我们可以通过主要交易所的资金流入来衡量交易活动和投机情况。

充币和提币的总量持续增长,日交易量达到惊人的57亿美元,流入和流出交易所的活动量可与2022年11月市场历史最高点期间的活动相媲美。

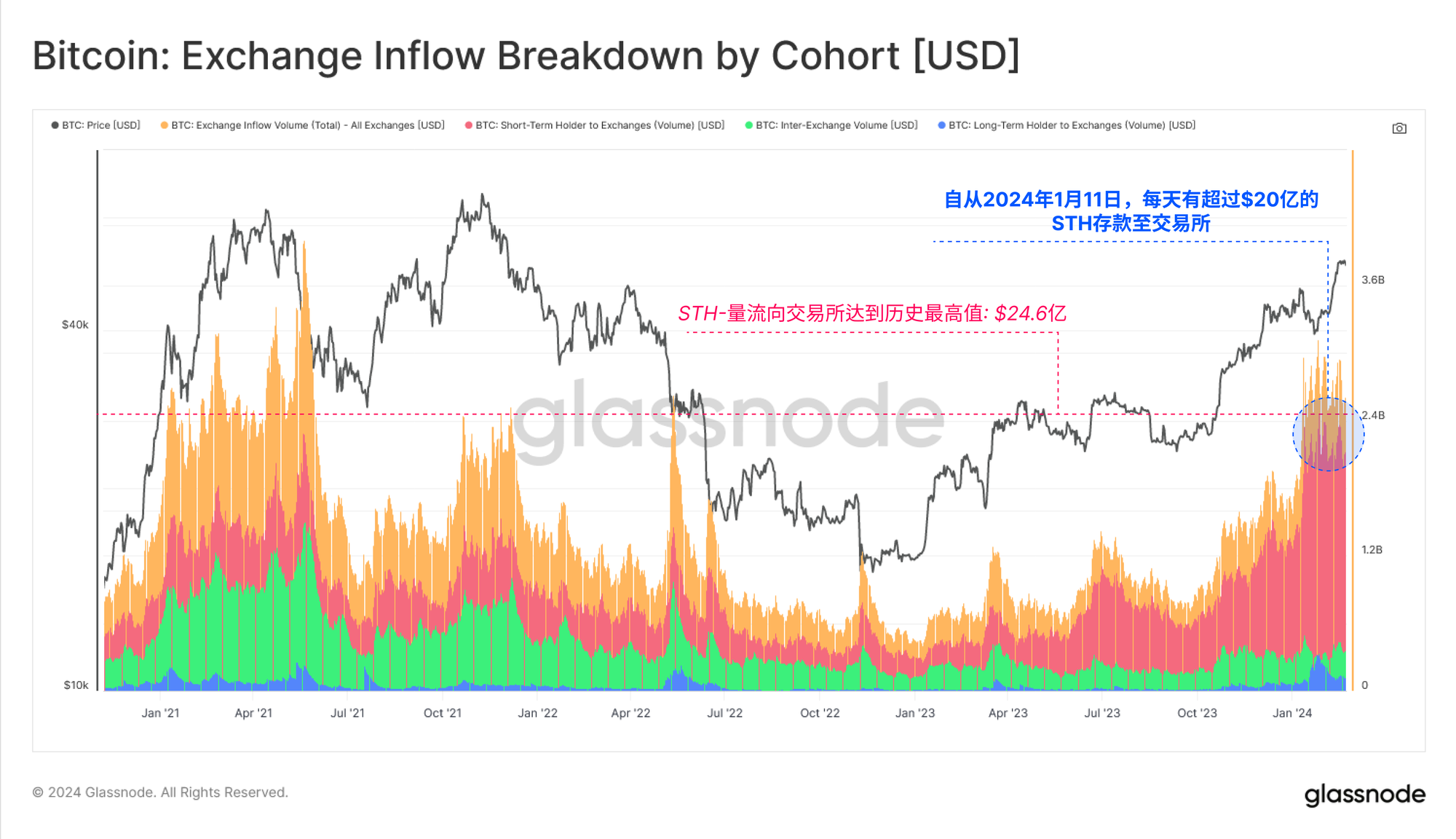

我们可以通过将流入交易所的资金按链上群体划分,增加上述观察的细致程度,借助于此工具,我们能够描述存款的来源。总交易所存款量的细分如下:

🔴 短期持有者+&21亿美元

🔵 长期持有者+1.2亿美元

🟢 跨交易所交易量增加3.54亿美元

自1月中旬以来,STH群体每天的存款量始终超过20亿美元,同时创下了总存款量达到24.6亿美元的新高。这突显了当前市场结构中的高度投机兴趣。

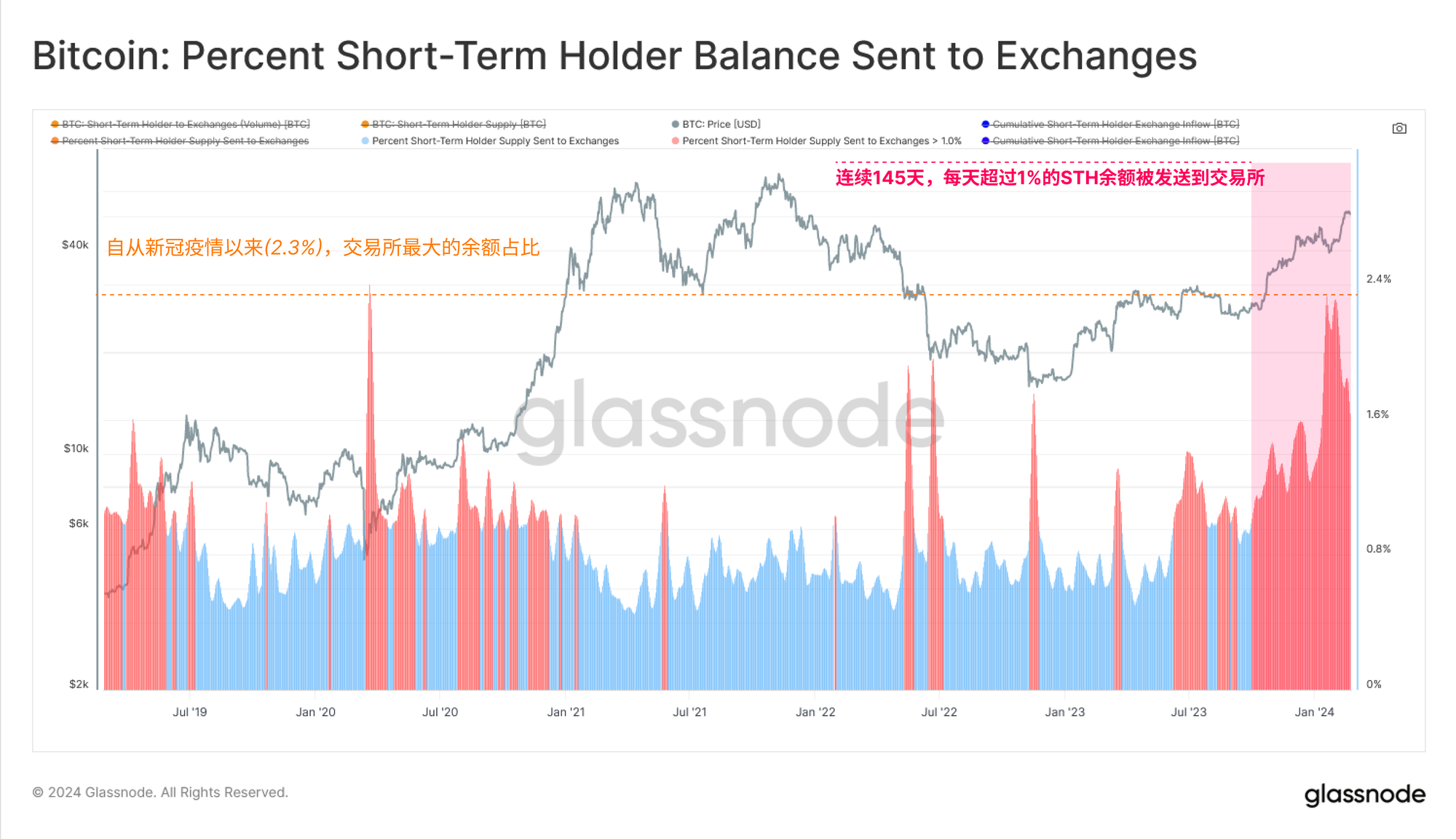

通过评估整体短期持有者余额发送到交易所的百分比,可以找到更多的汇合点。自2023年10月以来,STH群体每天存入的供应量超过1%,在最近的由ETF引导的投机中,更是达到2.36%的峰值。这是自2020年3月抛售以来最大的相对充值。

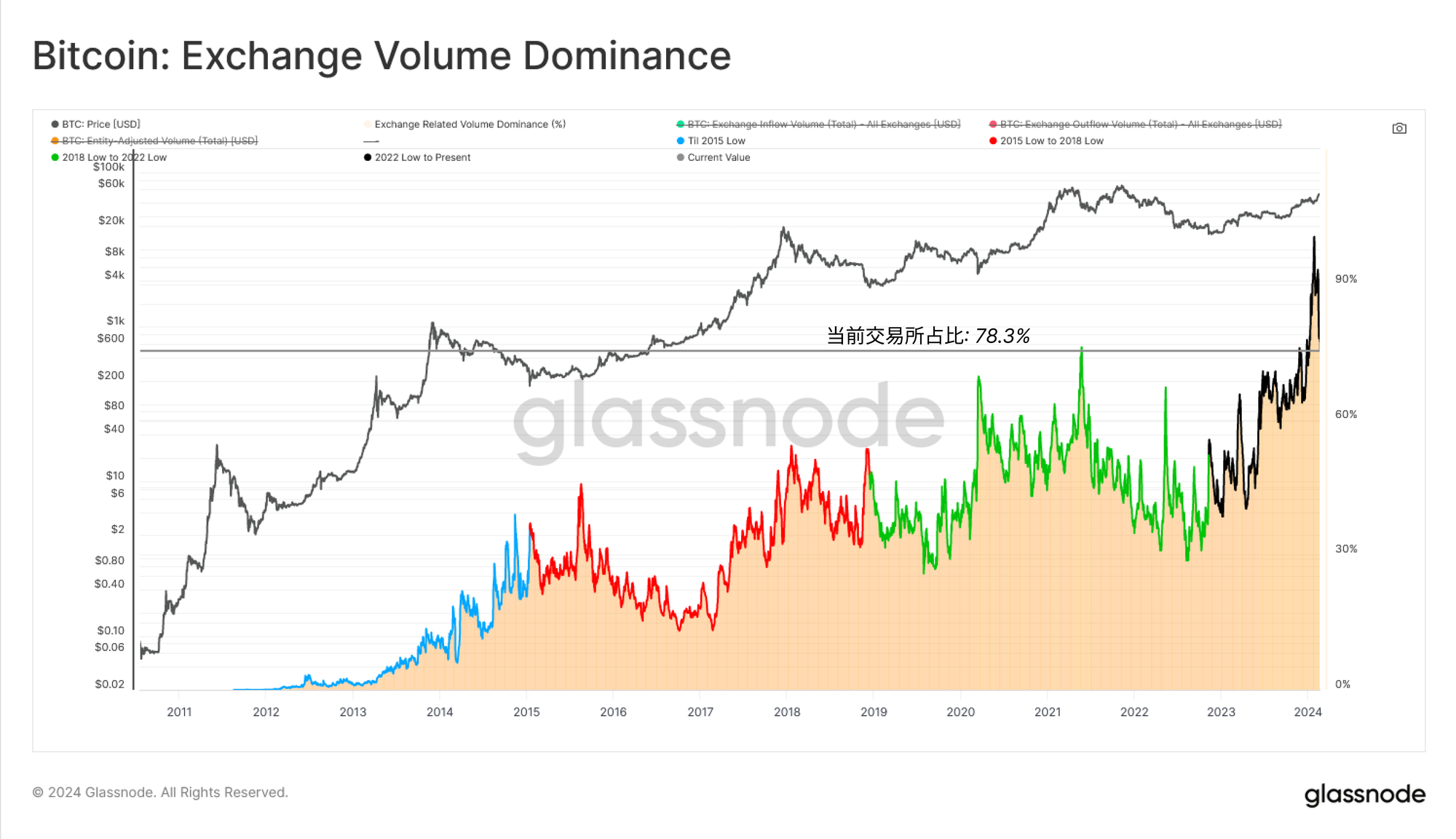

当前市场的投机程度,我们也可以观察交易所进出流量的异常高占比,这些交易所都与链上交易量相关。目前,78.3%的所有经济链上交易量正流向或来自交易所,这一比例刚刚达到新的历史最高点。

请注意,经济体量被定义为我们调整后的链上交易量,这一定义过滤掉了内部转账、钱包管理以及我们估计的自我卖出。

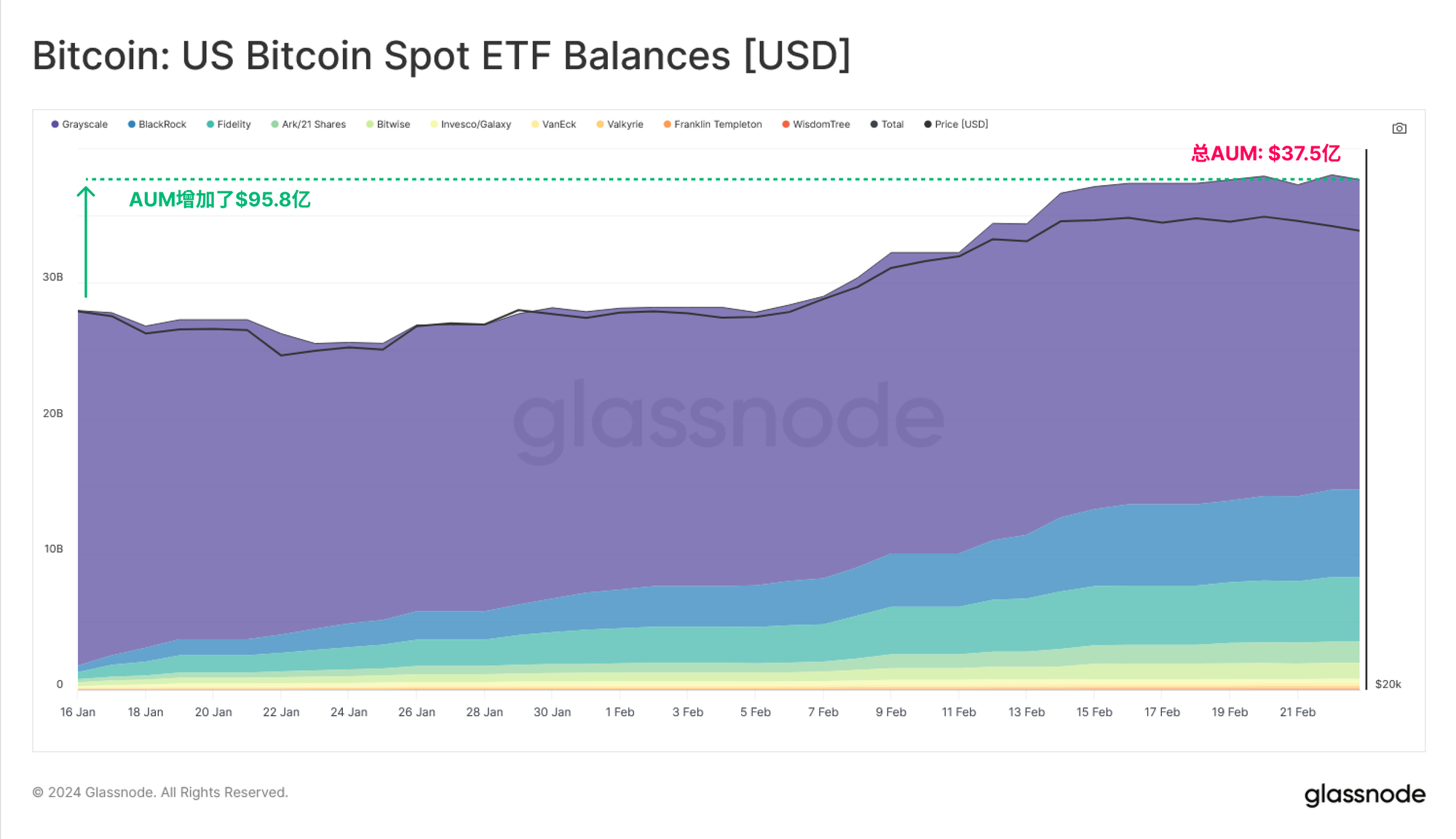

新推出的现货比特币ETF产品也为BTC创造了一个新的需求来源,净流入ETF的比特币数量惊人地超过了9万枚。这些资金流入达到了惊人的57亿美元,使得ETF的总资产管理规模接近380亿美元。

这些ETF产品首次允许机构投资者通过传统途径接触BTC资产,为需求和投机开辟了新的自由度。

衍生品概览

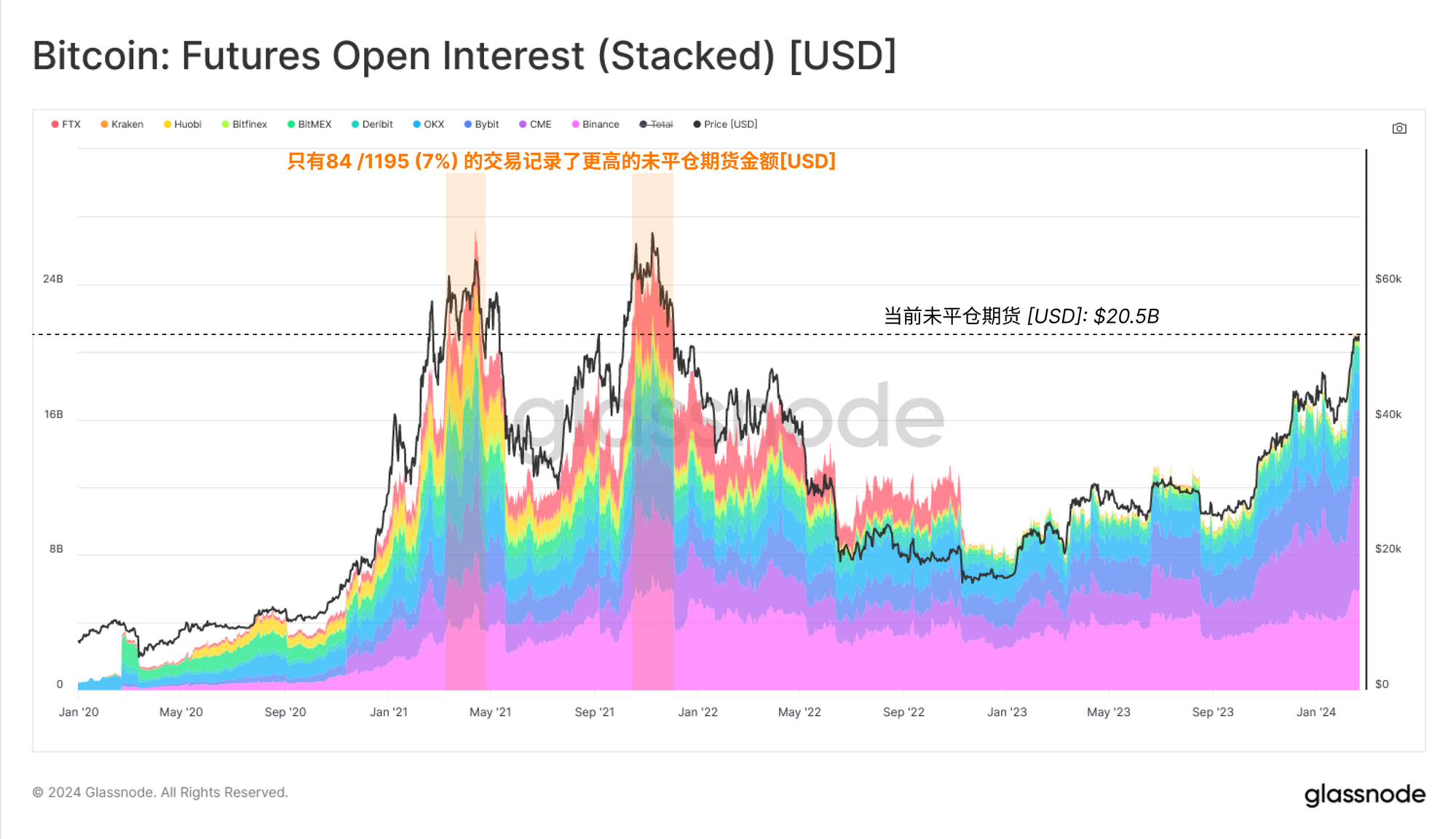

在链上流动中可见的投机活动增加的同时,我们还可以看到衍生品市场也作出了类似的响应。期货市场的总未平仓合约价值已上升至210亿美元,仅有84天(1195个交易日中的7%)记录了更高的值。

美元计价的未平仓期货合约价值正接近2021年最为狂热时期的高点。

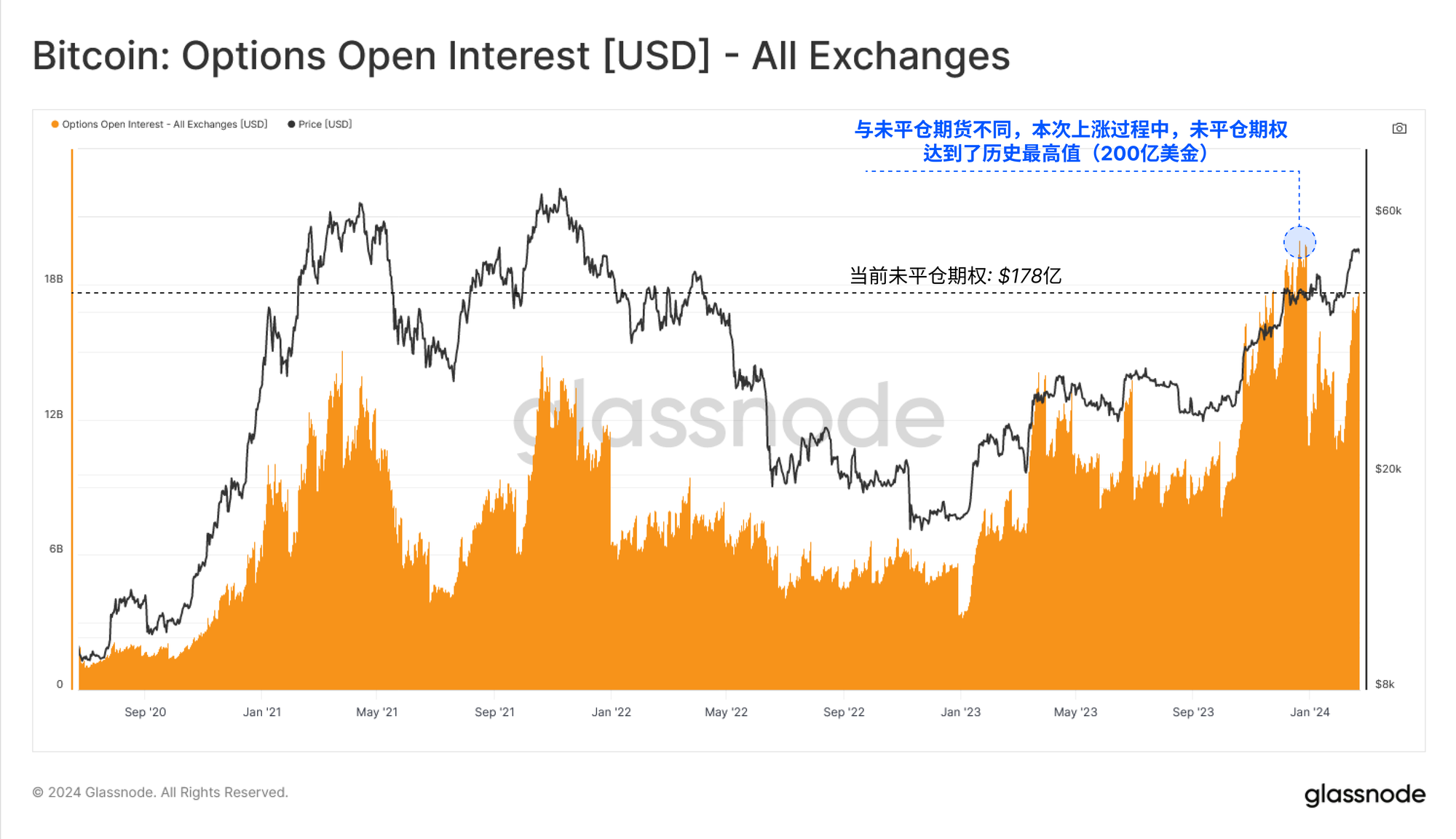

期权市场也经历了显著增长,未平仓合约达到了175亿美元。这与期货市场的210亿美元相比,自2023年以来是一个相对较新的发展。

期权市场的增长表明,比特币衍生品市场正变得越来越成熟,投资者、交易者和矿工现在拥有更深入、更具流动性的选择来对冲和管理风险。

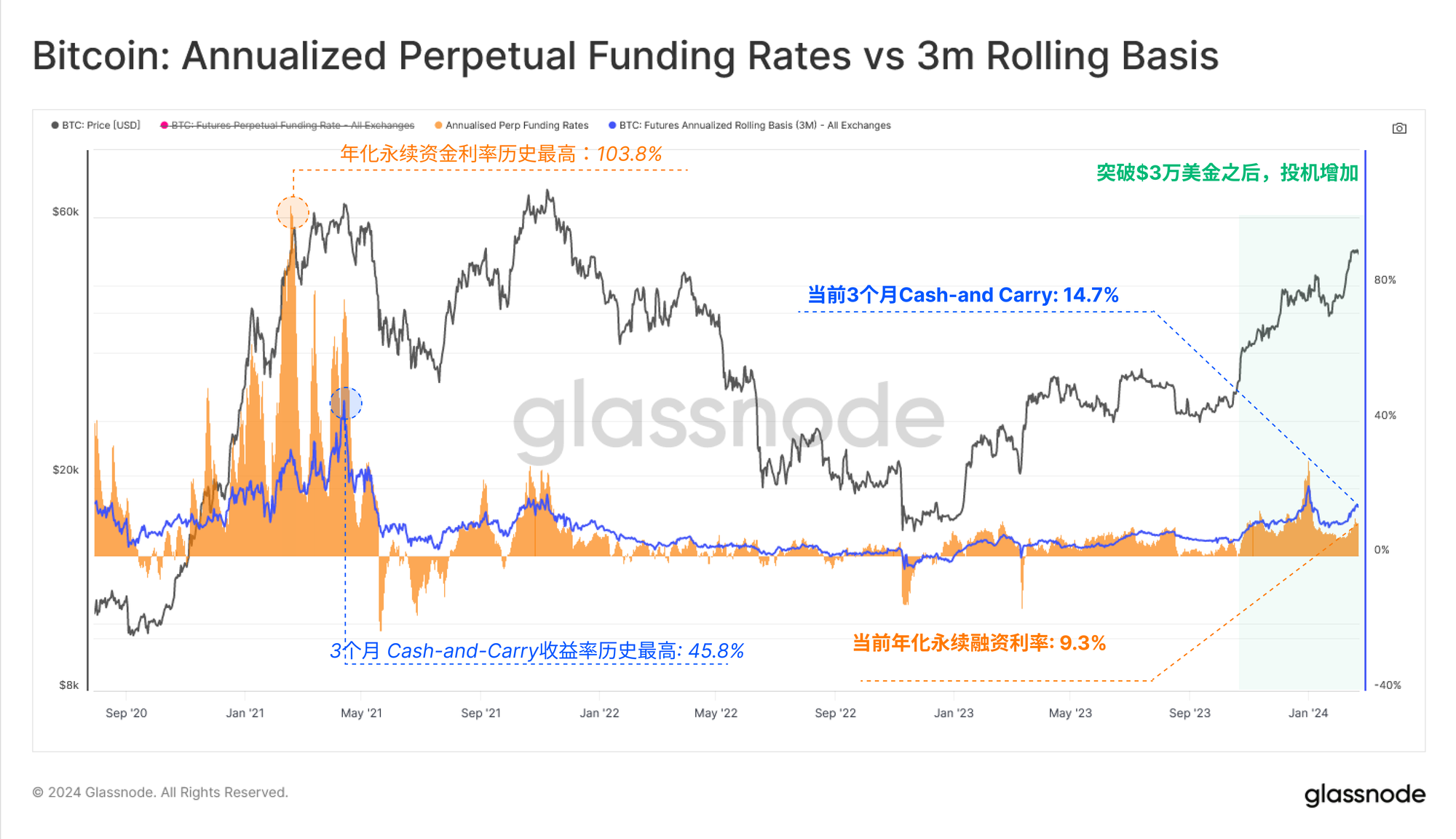

去年10月,比特币市场突破3万美元是一个关键的兴趣点,许多比特币市场的部分都发生了显著变化。

在这次涨势之前,期货市场通过即买即提策略可获得的收益几乎始终不超过3%,低于美国国债可获得的无风险利率。然而,自那以后,现金和携带的收益已增加到14.7%,提供了几个迹象:

- 交易者愿意支付更高的利率来承担杠杆多头头寸。

- 空头现在能够捕获到2倍至3倍的美国短期国债中可获得的“无风险”利率。

- 期货市场中可获得的收益可能开始吸引市场制造者回归数字资产空间,加深市场流动性。

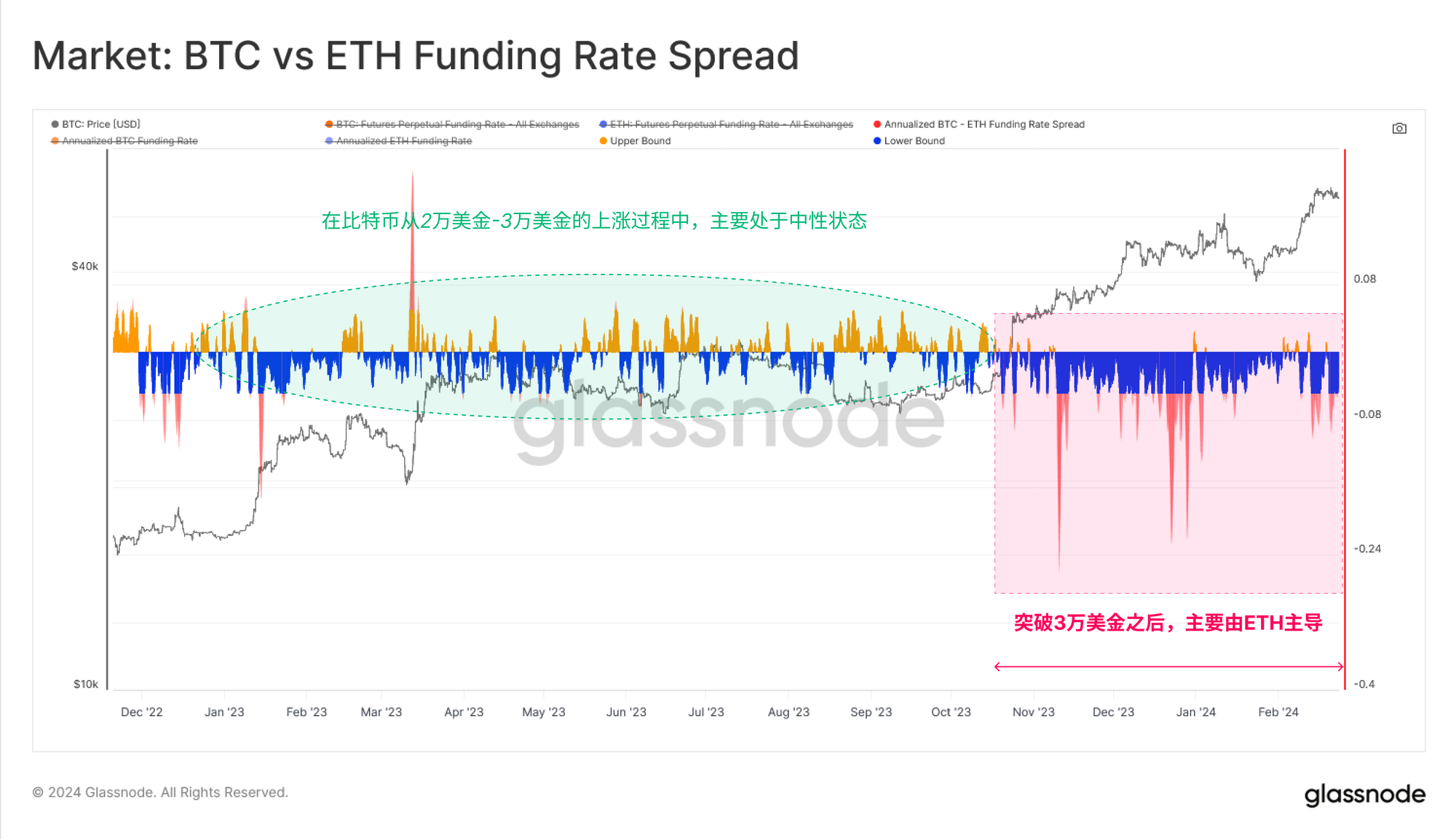

BTC与ETH融资费率之间的差距也在扩大。在2023年10月之前,可以观察到一个相对中性的制度,其中差价在正负状态之间波动。在2023年10月之前,可以观察到一个相对中性的制度,其中差价在正负状态之间波动。

然而,自从10月的涨势以来,ETH的资金利率一直高于BTC,这意味着交易者有更大的风险偏好去进一步投机。

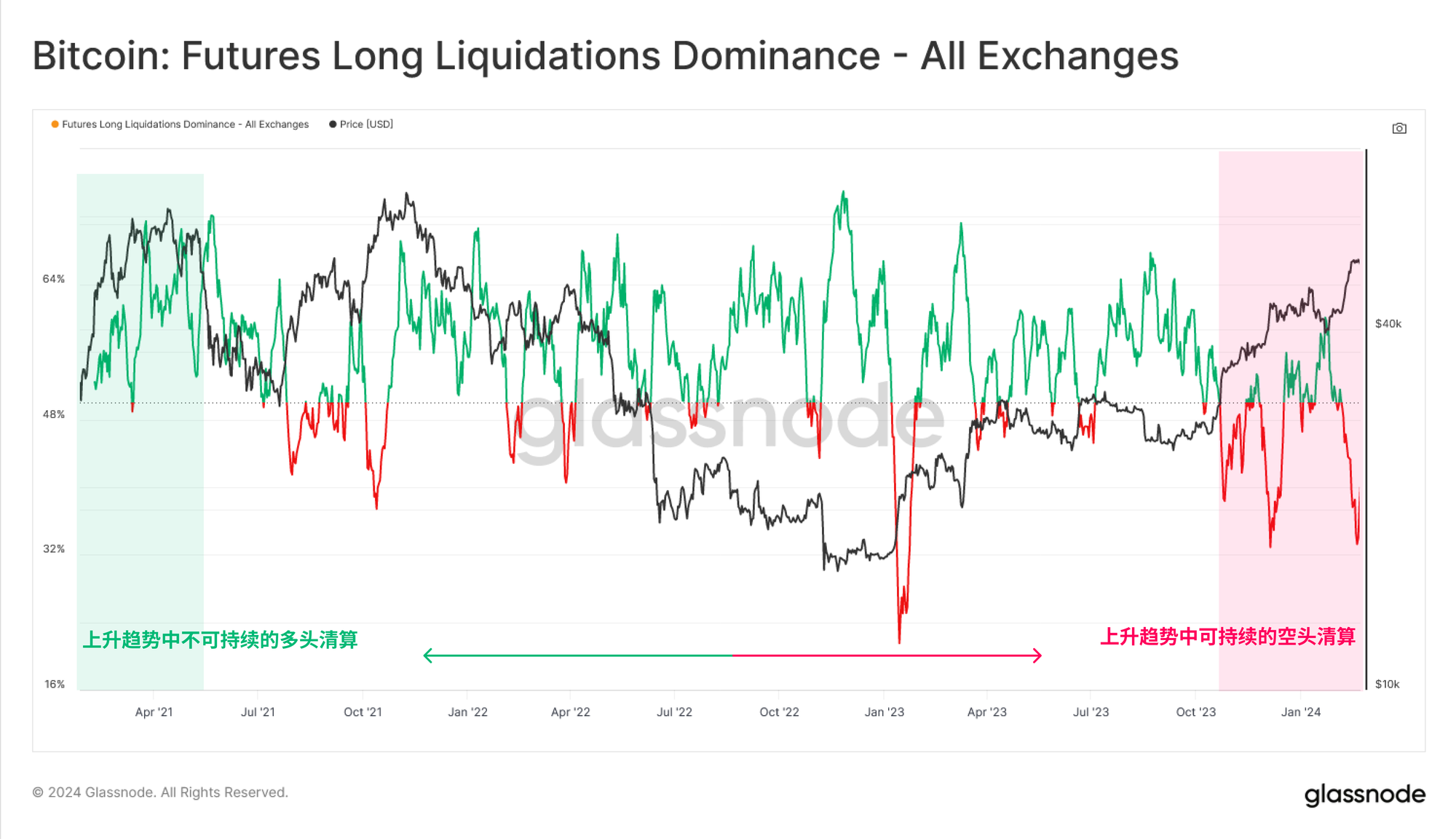

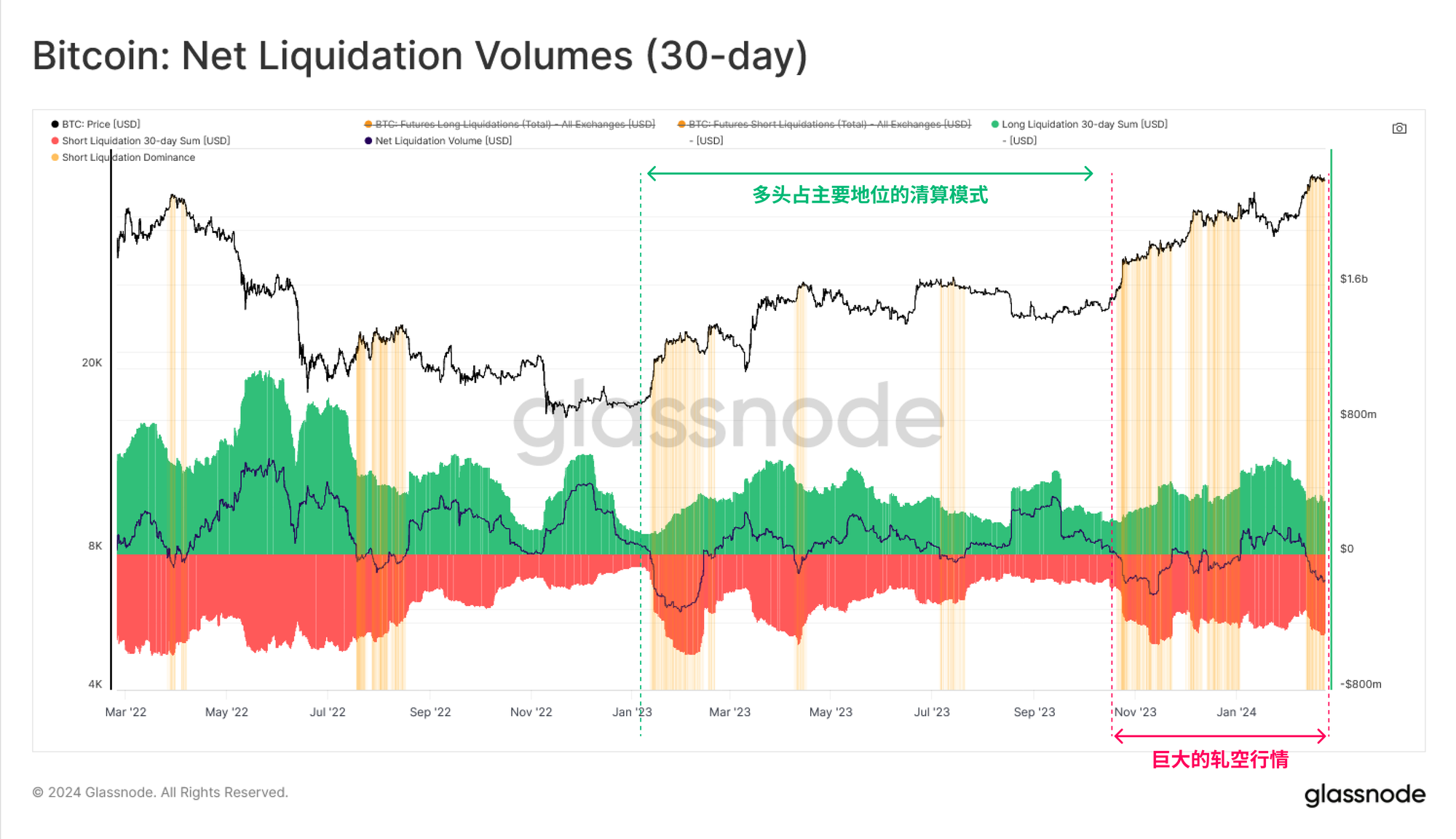

我们也见证了在ETF批准的上涨期间,大量做空头寸被清算的主导局面。我们还看到了在ETF批准的涨势期间,大量的空头清算占据主导地位。虽然市场中立的即买即提交易者被吸引到空头一边,市场仍然看到了方向性空头以比多头更高的比率被清算。

值得注意的是,在2021年的两个ATH峰值期间,做多交易者占据了清算量的主导地位,因为在日内波动中,杠杆头寸被强制平仓。因此,看到如此强烈的方向性空头交易者被清算的主导地位,表明许多交易者自10月以来一直在押注当前的上升趋势。

这导致在过去30天内,总的空头清算量大幅增长,超过4.65亿美元的头寸被平仓。下面的图表突出了空头清算超过多头的时期,其中许多与由轧空引发的强劲上升趋势一致。

总结和结论

鉴于自2021年12月以来的最高现货价格,市场参与者的风险偏好以风格回归。这一点通过资本流入的加速和短期持有者群体的活跃度增加来突出显示,他们每天向交易所存入超过20亿美元的交易量。

在衍生品工具中,投机活动也存在,期权和期货的未平仓合约量仅次于历史最高点。现在,永续资金利率提供的收益超过了美国国债的无风险利率的2到3倍,流动性和空头兴趣有所提升。然而,这似乎大多是方向性的,因为许多交易者继续押注当前的上升趋势(结果被清算)。