比特币冲击历史前高

比特币继续给市场带来惊喜,即便是在即将到来的减半事件之前,其最近的涨势也在向历史最高点进发。在本周报中,我们评估了来自美国现货ETF的需求流入是如何与长期持有者实现利润的供应释放相互作用的。

执行摘要

- 比特币价格再次冲击历史最高点,带给市场惊喜,并在广泛预期的减半事件之前就展现出强劲的涨势。

- 我们已经注意到与Coinbase交互的平均交易大小突然激增,这突显了新进入比特币的机构资本的规模和范围。

- 长期持有者开始加大卖出压力,达到每月25.7万BTC的卖出率,其中GBTC占这些交易量的57%。

2024年的开局已成为比特币历史上的重要时刻,即使在4月份的减半事件到来之前,比特币市场也在向历史最高点挺进。

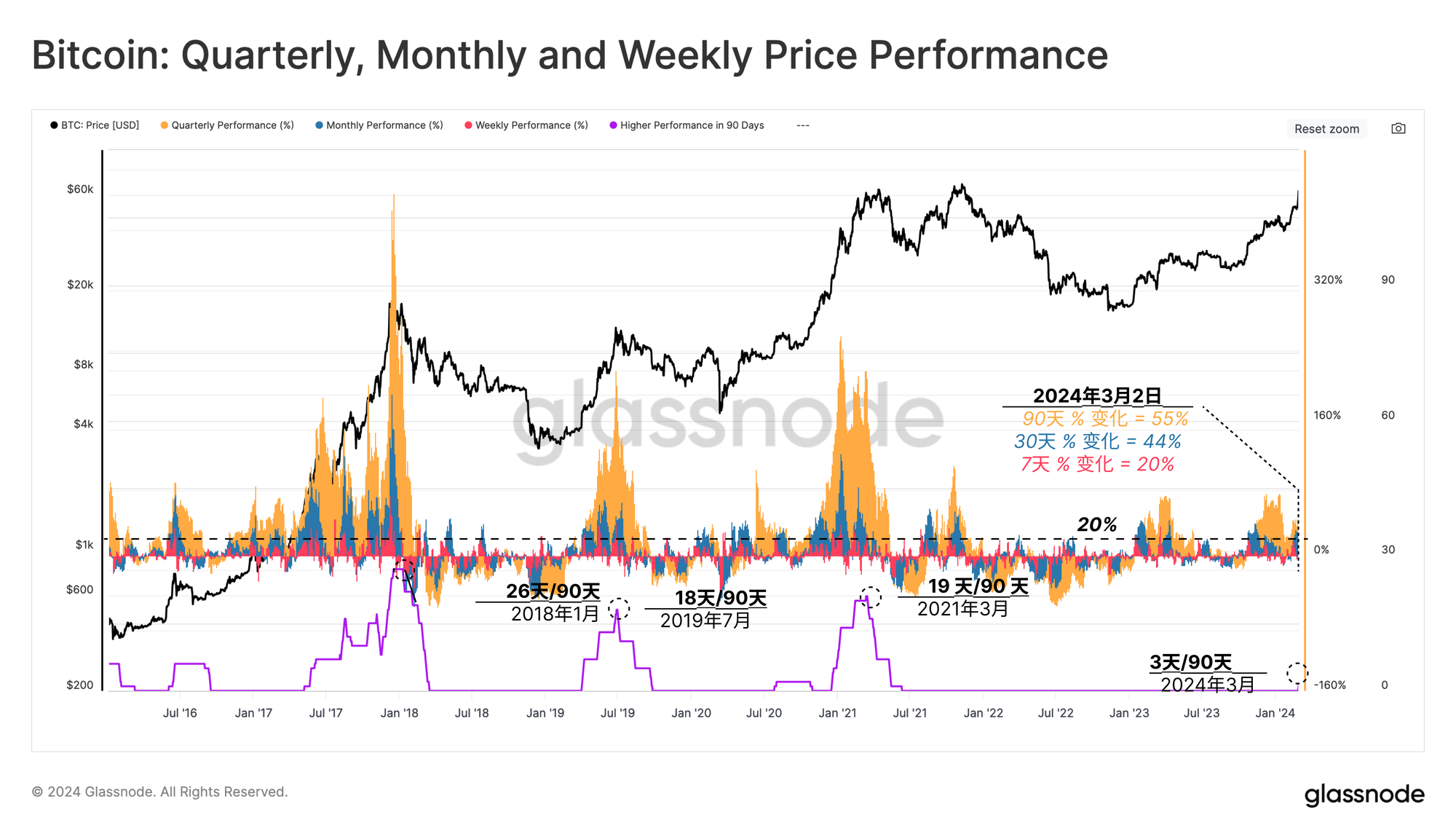

下图显示了过去一周🟥、一个月🟦和一个季度🟧的滚动表现,截至撰写时已分别达到+20%、+44%和+55%。如果我们计算过去一个季度中所有三个性能指标都超过+20%的交易日数量,我们可以看到上周末的涨势是自2021年牛市以来最为强劲的。

现货ETF的需求

许多观察家在美国证券交易委员会(SEC)批准美国市场的现货ETF后预期需求会强劲。同时,许多人持怀疑态度,认为ETF的消息已经被市场消化,并因此预期会有一个卖出新闻的调整。随着比特币现在的交易价格达到6.8万美元,比ETF批准时的4.28万美元高出58%,卖出新闻的阵营发现自己处于不利地位。

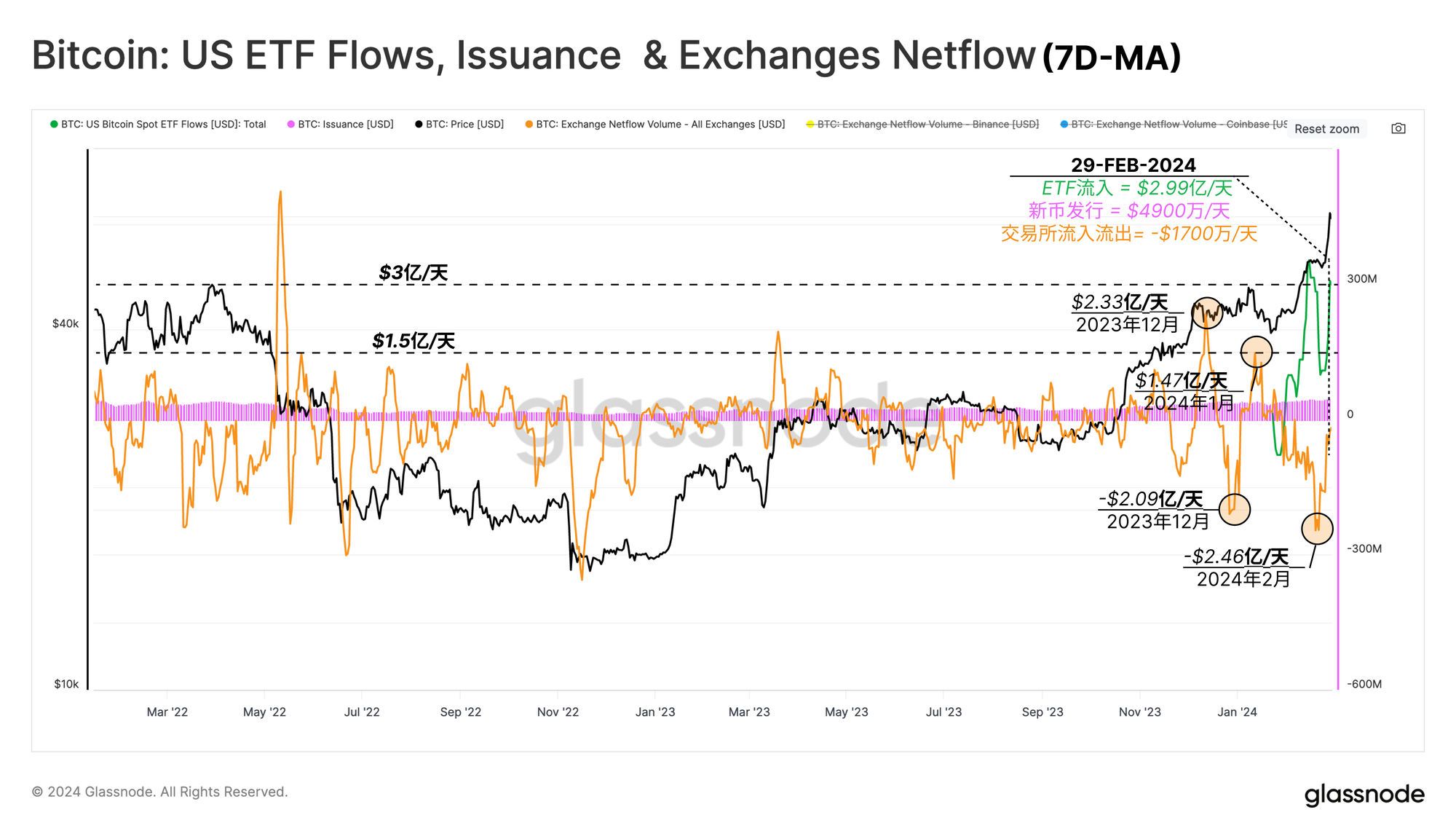

为了更好地衡量综合需求流入,下图展示了以下领域通过的每周平均美元流量:

- 网络新发行的币🟪:每日给矿工的网络奖励(假定为卖方),从2023年9月的每天2200万美元增加到今天的4900万美元。

- 所有交易所的净流入流出🟧:聚焦于ETF批准日期之前的几个月,中心化交易所见证了正面(卖方)和负面(买方)资本流动之间的显著波动。自ETF开始交易以来,这一指标显示出每天高达2.46亿美元的持续资金外流或购买压力。上周末,所有交易所净流量经历了每天1700万美元的资金外流。

- 美国现货ETF的净流入流出🟩:尽管现有GBTC持有者施加了初步而重大的卖方压力,但美国现货ETF的汇总净流量平均每天为2.99亿美元。

总体而言,这代表了一个平衡的,粗略计算的比特币净资本流入,大约每天为2.67亿美元(-49+17+299)。这代表了市场动态中的一个有意义的阶段转变,以及市场反弹至新历史最高点的有效解释。

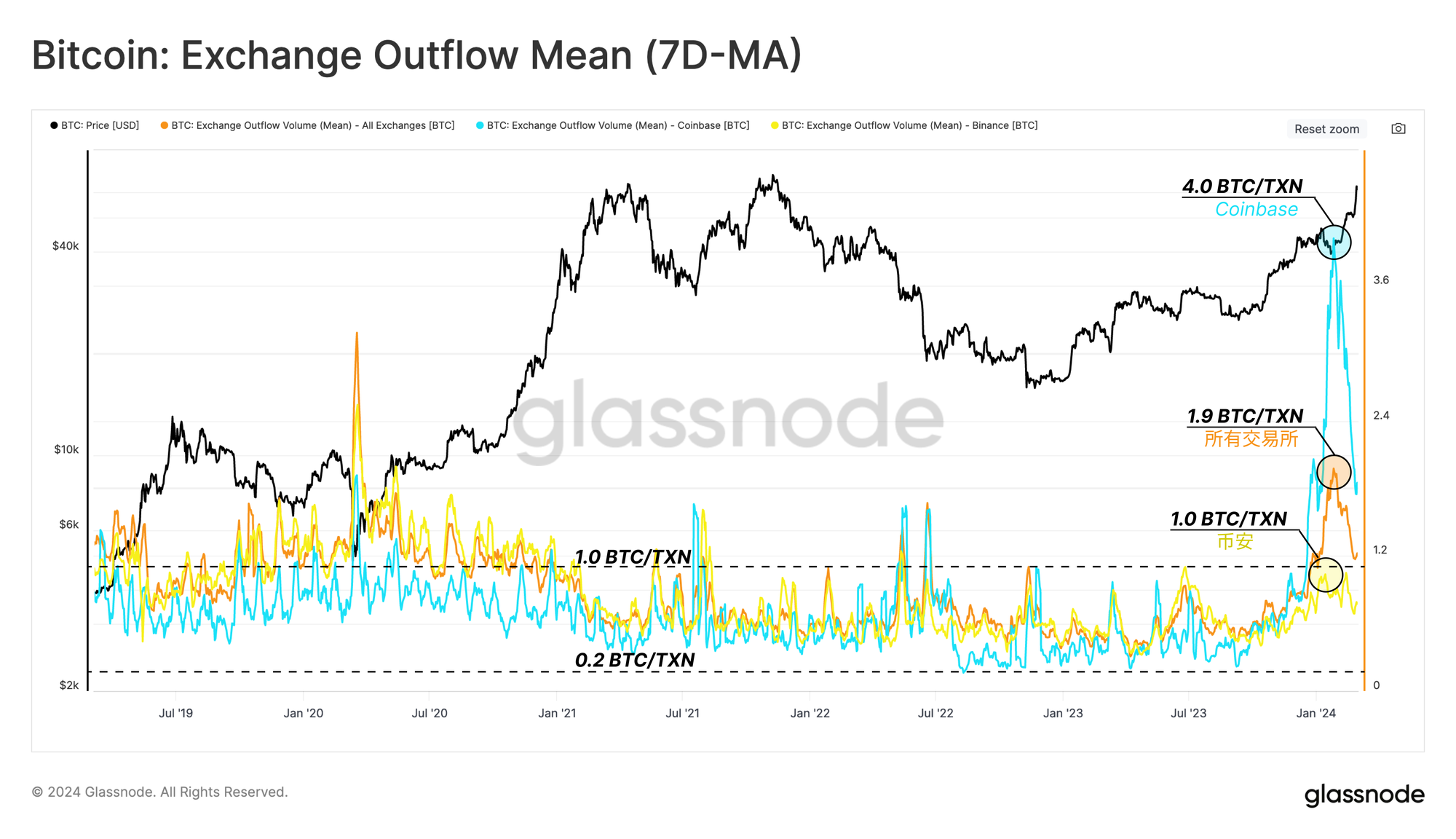

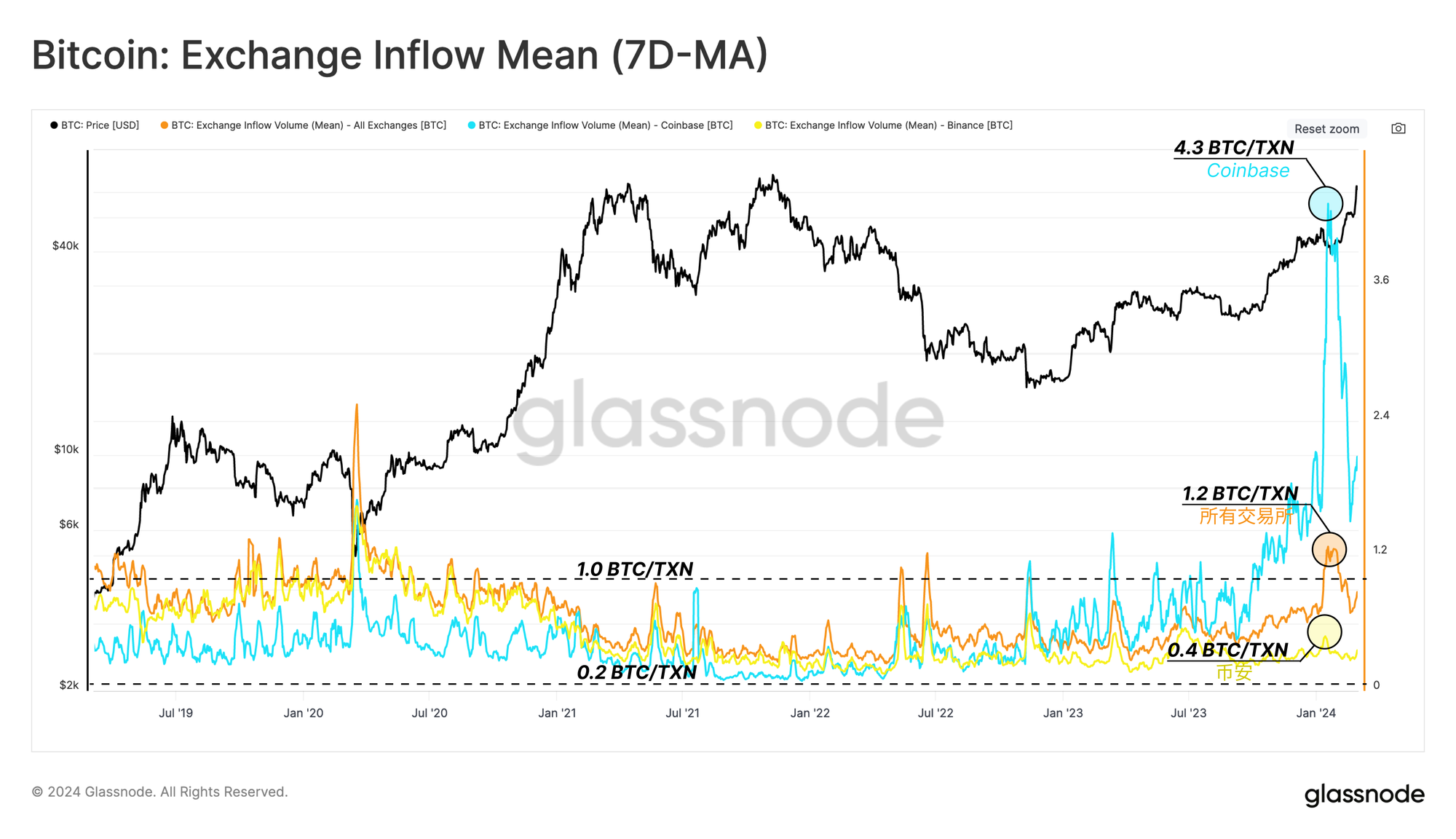

我们还可以隔离与特定交易所(如Coinbase)相关的基金流动,以识别整体市场动态中的任何变化。下图显示了流入和流出以下项目的平均存币量[BTC]:

- 所有交易所🟠

- Coinbase🔵

- 币安🟡

结果显示,与Coinbase特别相关的平均流入和流出交易已达到相当高的值。ETF批准时的平均交易大小达到了4.3 BTC/Tx的峰值。

与其历史范围相比,这些值值得关注,自2019年以来一直在0.2 BTC/Tx到1.0 BTC/Tx之间。

钻石手获利颇丰

随着市场接近历史最高点,长期投资者持有的未实现利润及其分配压力相应增加。

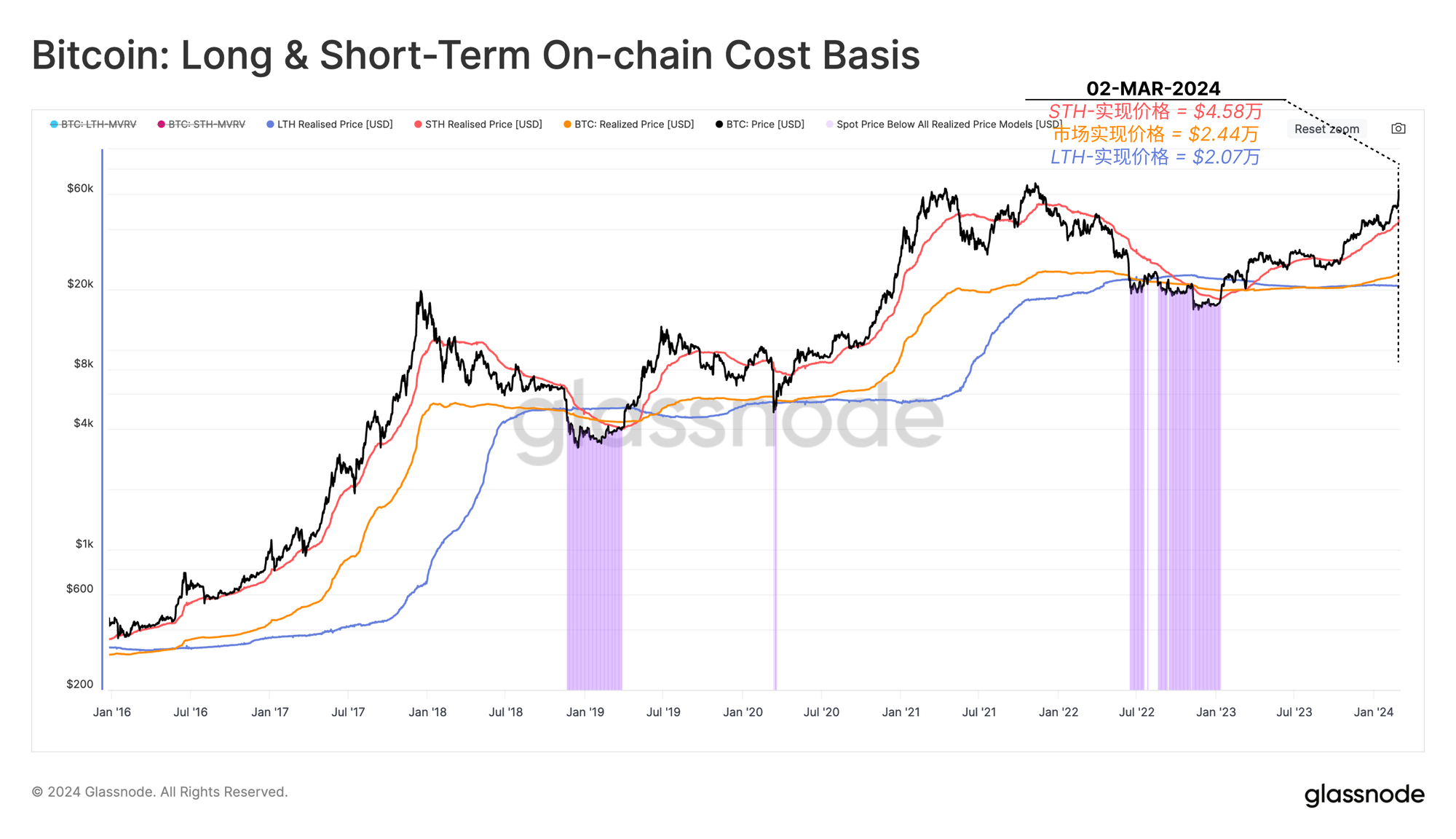

衡量特定投资者群体的市场盈利能力的一种方法是利用他们的链上成本基础(或每个群体获取其比特币的平均价格)与现货价格进行比较。

- 长期持有者 🔵= 2.07万美元

- 短期持有者 🔴= 4.58万美元

- 市场实现价格 🟠= 2.44万美元

以6.8万美元的价格交易,长期持有者平均拥有约228%的未实现利润。

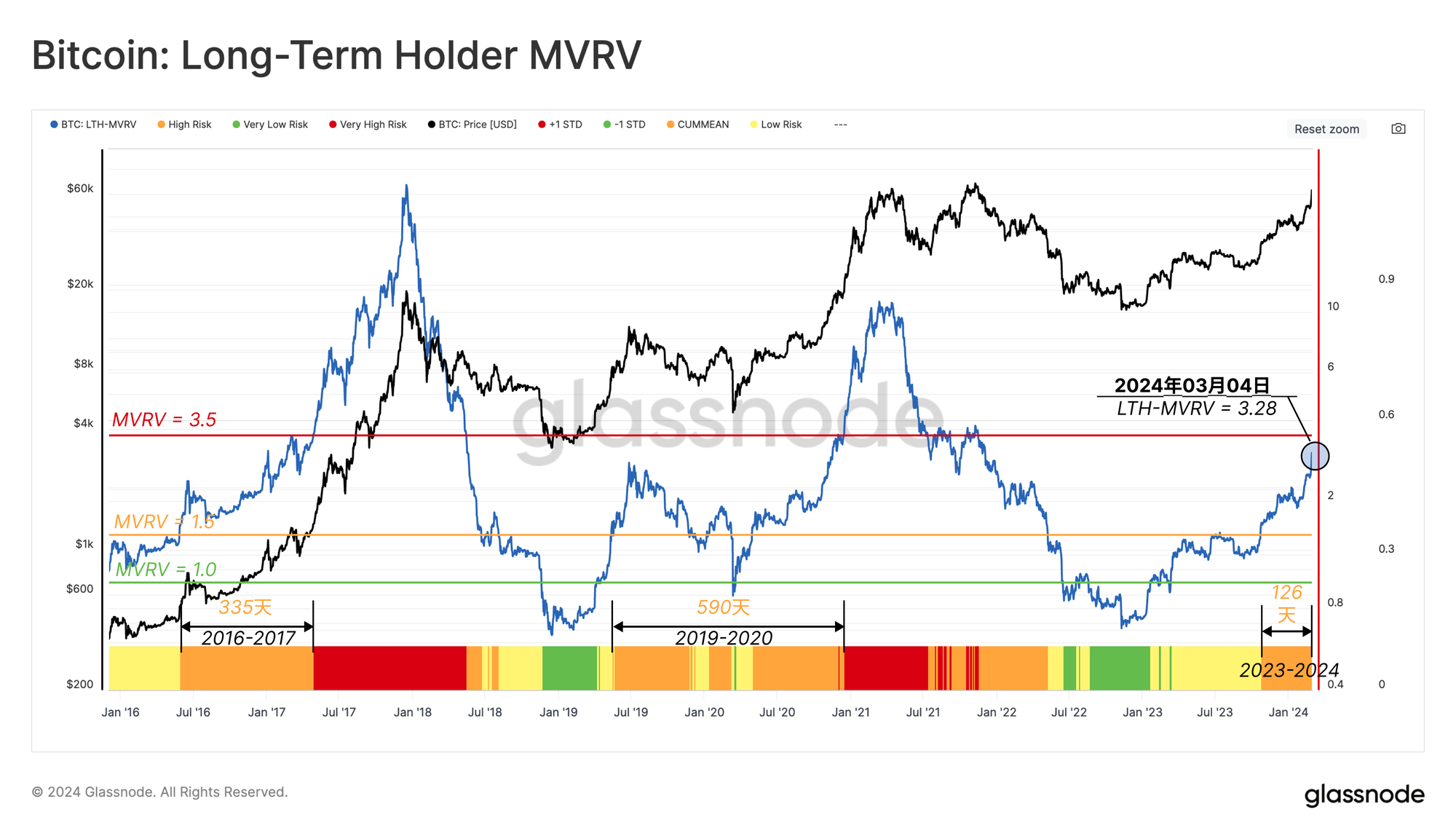

我们可以使用LTH-MVRV指标绘制长期持有者持有的未实现利润倍数,该指标是价格与其成本基础之间的比率。该比率目前交易在3.28,这介于分隔典型周期以下阶段的两个历史性重要阈值之间。

- 底部发现🟩(LTH-MVRV < 1):意味着平均而言,这些投资者处于亏损状态。

- 熊市-牛市过渡🟨(1 < LTH-MVRV < 1.5):意味着长期持有者的盈利能力在收支平衡到+50%利润之间。

- 平衡🟧(1.5 < LTH-MVRV < 3.5):意味着长期持有者平均未实现利润为+50%至+250%。

- 狂热 🟥 (3.5 < LTH-MVRV):意味着平均而言,长期投资者的利润超过+250%。

根据当前值,这些投资者接近他们的狂热状态,有更高的激励去卖出和获利。历史上,当达到新的市场历史最高点时,这一群体会增加他们的卖出,卖出加速,直到他们帮助形成周期宏观顶部。

长期参与者的行动

既然我们已经确定了长期持有者所归因的未实现利润的规模,我们必须评估这些实体对这种盈利能力转变的反应。

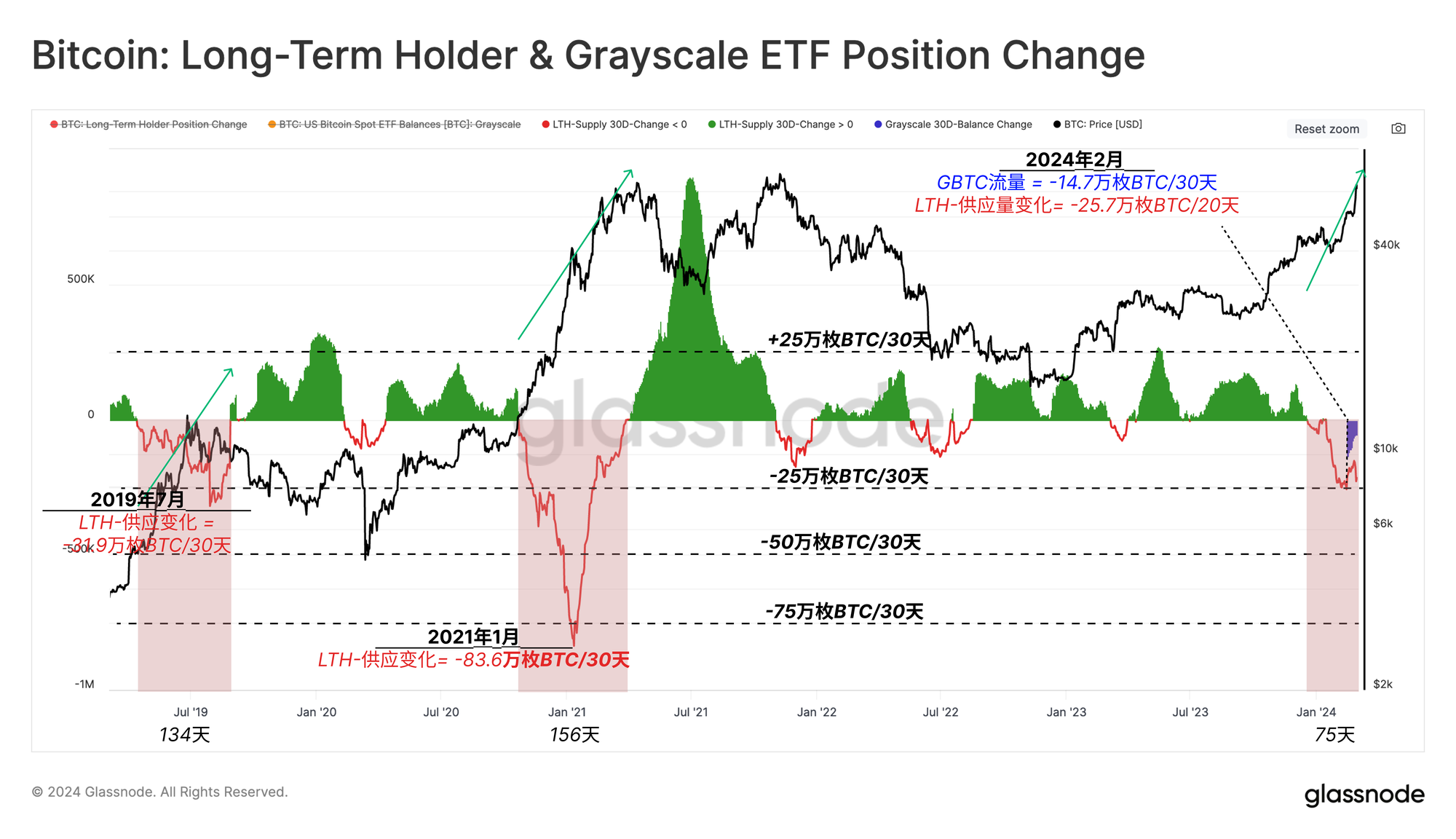

一个快速而简单的方法是查看长期持有者供应。如下所示,自2023年12月以来,当LTH-MVRV仍处于平衡阶段时,长期投资者已分配了大约480k BTC。这意味着其中一些投资者在ETF发行日期之前,甚至在平均+50%至+200%的利润上开始卖出。

为了评估长期持有者的分配制度,我们考虑两个方面:分配率和持续时间。

下图显示了长期持有者供应的月度变化。放大观察2019年中期和2021年初的两次主要市场扩张,我们可以看到LTHs的卖出率分别达到了31.9万枚BTC/月和83.6万枚BTC/月的峰值。

到目前为止,这个周期的卖出率达到了每月257枚BTC的峰值,GBTC的资金外流约占此数额的57%。

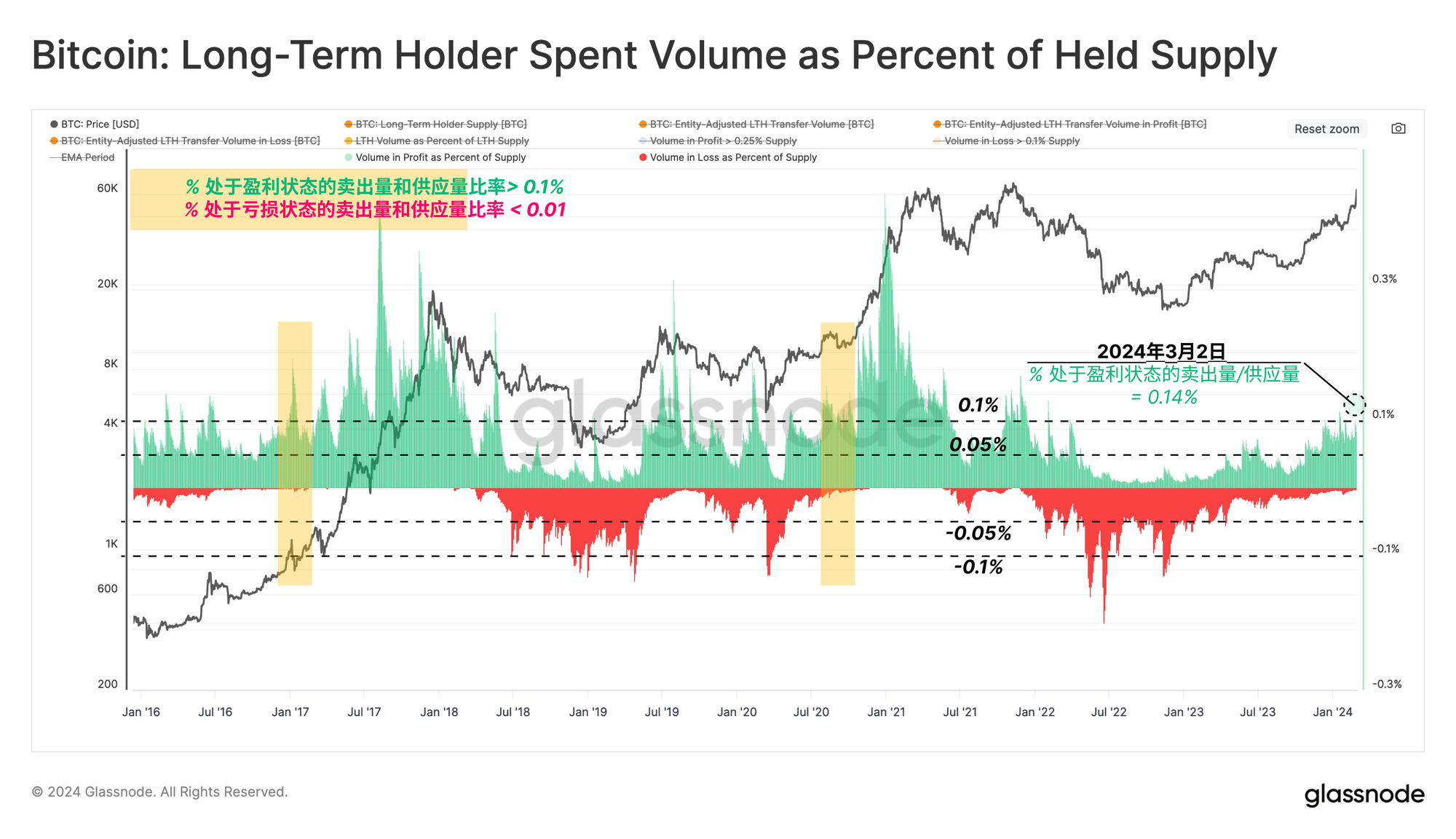

随着长期持有者(LTH)的卖出增加,实现的利润锁定的规模也随之增加。为了监控这一动态,我们测量了处于盈利/亏损状态的LTH转移量占其总余额的比例。

在撰写本文时,这一指标显示LTHs每天以相当于其总供应量0.14%的速率实现利润。这一指标接近早期狂热阶段和市场历史最高点之前的水平。

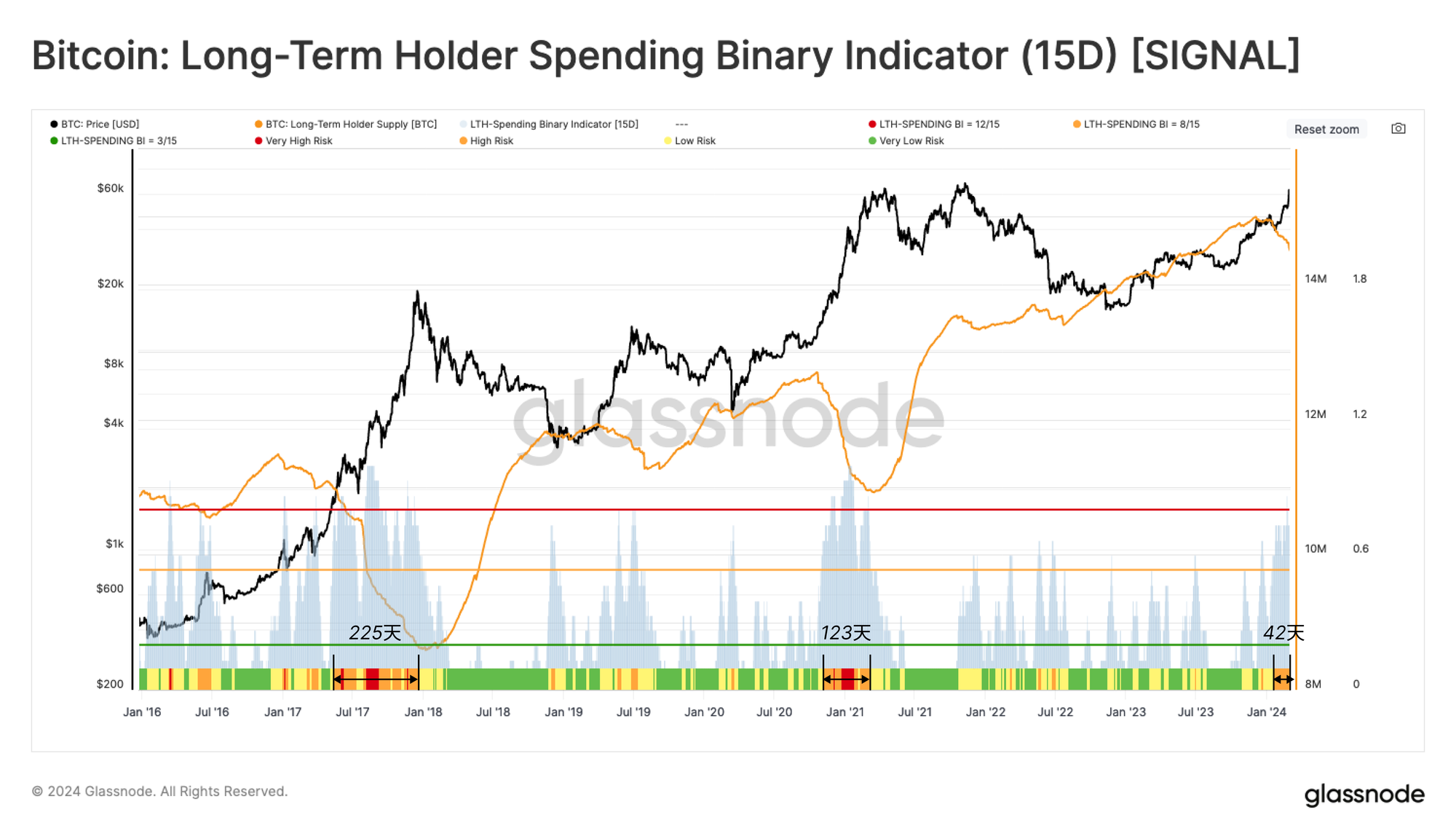

在这项调查的最后部分,我们创建了一个二元指标,用以识别LTH支出的规模足以在持续的15天期间耗尽其总余额的时期。这种卖出代表着长期沉睡的供应重新回到流动性循环中,作为一种平衡新需求的对冲。

在下图中,我们使用了几个阈值来分类卖出机制。自2024年1月末以来,市场进入了一个阶段,其中二元指标标记了至少在过去15天中有8天长期持有者供应量下降。

如果我们研究2017年和2021年的周期顶点,一个类似的结构持续了123至225天之间。当前阶段到目前为止已持续了42天,这可能表明,如果历史能作为指导,需求流入可能会在未来几个月内抵消LTH的卖出。

结论

比特币再次让投资者感到惊讶,因为它在减半事件之前已经达到了最后的所有时间高点(ATH),这是首次出现这种情况。新的美国现货ETFs已经为市场引入了一个重要的新需求源,以一定程度上抵消了日常发行量和最近一些存于交易所的卖方压力。

随着比特币上涨挑战历史前高,长期持有者正在加速他们的卖出周期,这是我们在所有之前周期中看到的趋势。借此,我们通过ETF可以比较这些新的需求向量,与现有持有者的卖出压力,并解释了比特币再次冲向历史最高点的惊人上涨。