平静的牛市

比特币持续盘整,价格接近历史最高点(ATH),长期投资者自2023年12月以来首次开始重新积累比特币。与此同时,美国批准了首批以太坊现货ETF,导致ETH价格飙升20%。

执行摘要

- 以太坊和比特币市场在经历了长时间的历史前高后盘整,显示出相对的强势,尽管自3月份以来价格一直波动并横盘。

- 美国证券交易委员会(SEC)批准了以太坊现货ETF,这一消息令市场感到意外,并导致ETH价格上涨了20%。

- 比特币美国现货ETF的净流入在四周净流出后再次转正,表明传统金融需求的回归。

- 长期持有者的卖出压力大幅缓解,投资者重新开始积累,这表明需要波动性来激励下一波行情。

螺旋上升

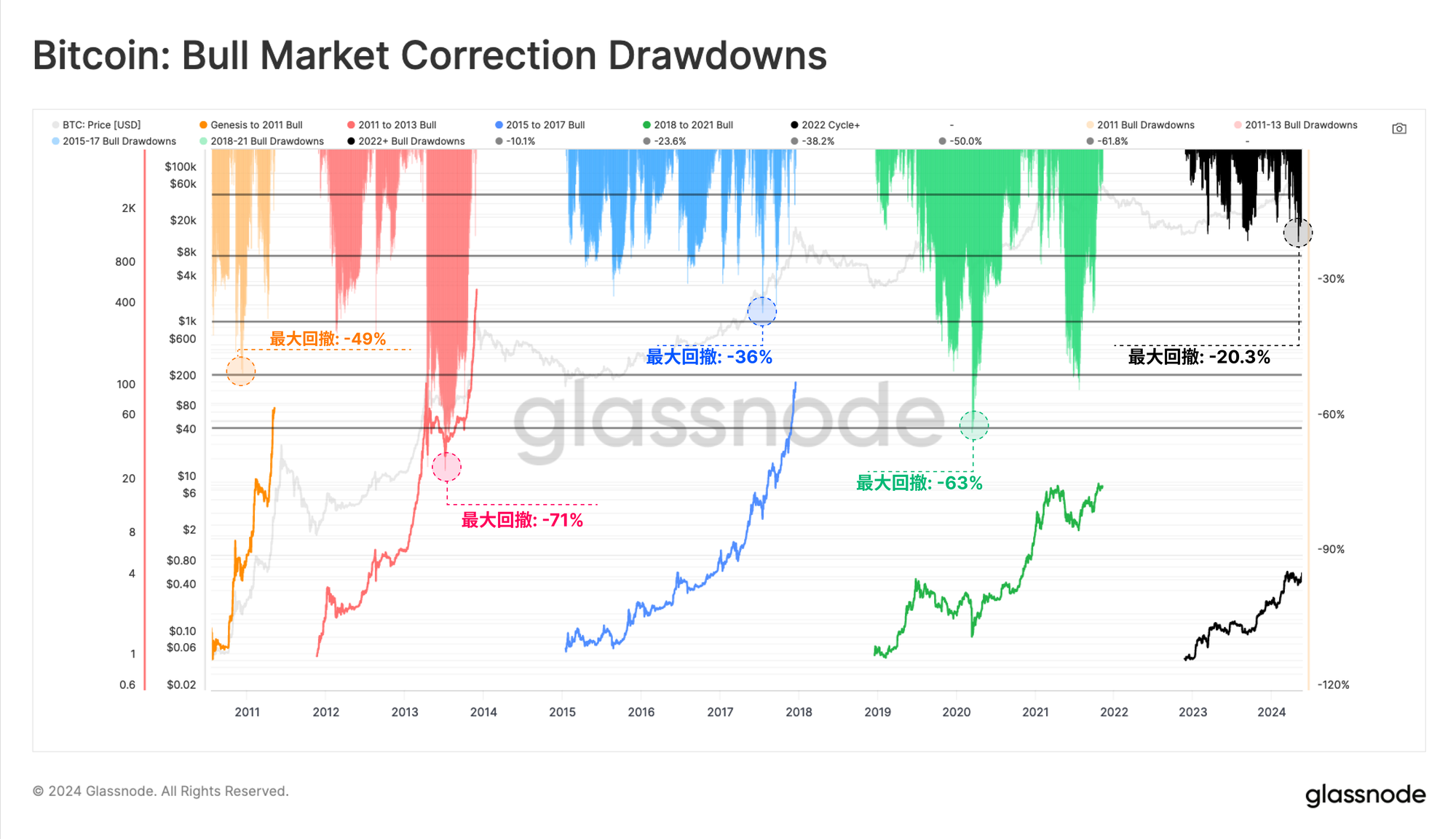

在录得自FTX低点以来最深的收盘基础回调(-20.3%)后,比特币已回升至接近历史前高,5月20日达到71,000美元。从比较的角度来看,2023-24年上升趋势中的回调模式与2015-17年的牛市非常相似。

2015-17年的上升趋势发生在比特币的初期,当时该资产类别没有衍生工具。我们可以将当前市场结构与2015-17年相提并论,表明2023-24年的上升趋势可能主要是由现货市场驱动。这一观点得到了美国现货ETF的推出和资金流入的支持。

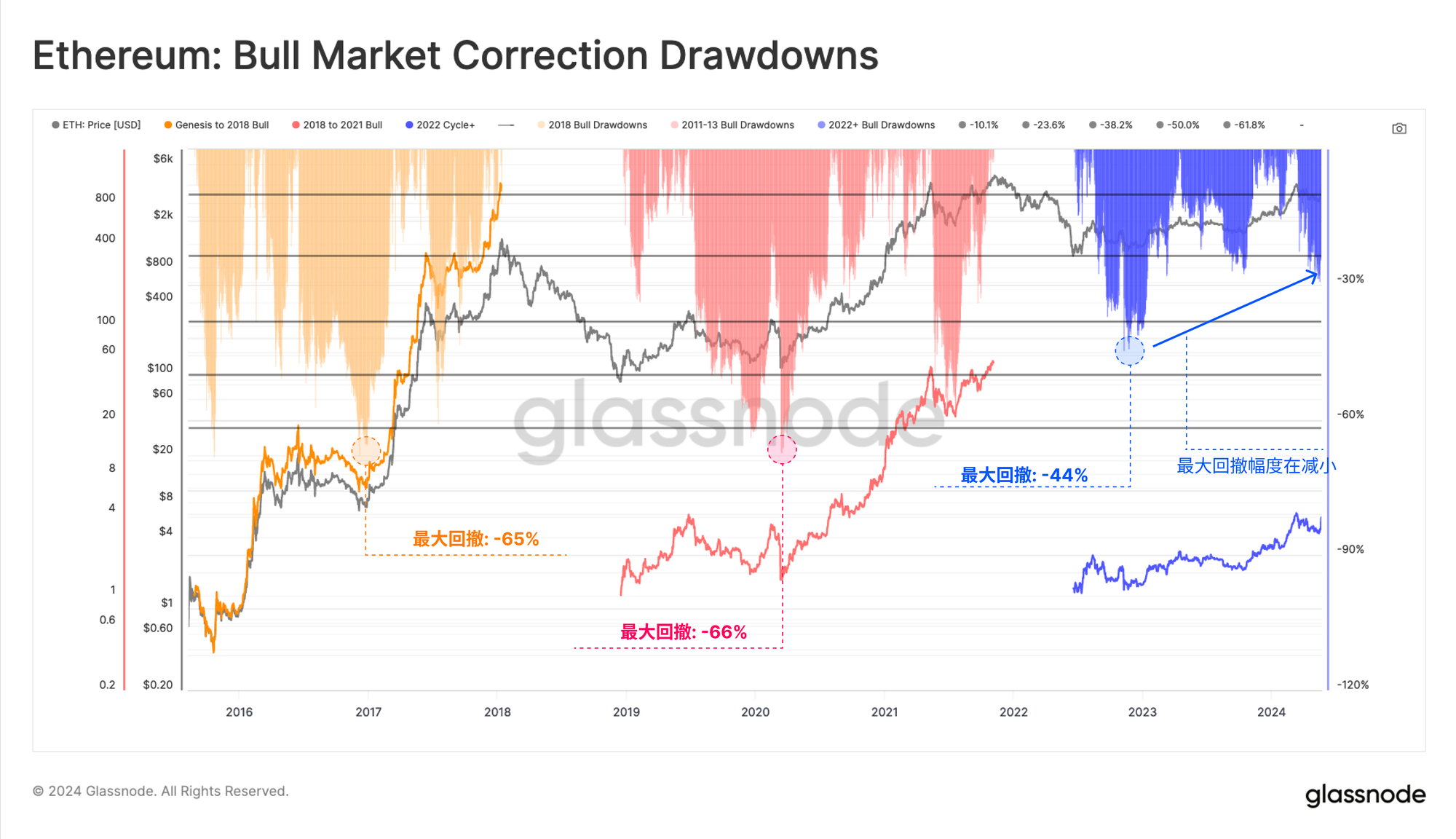

自FTX低点以来,相较于之前的周期,以太坊的回调也显著较浅。这种结构表明,在每次回调之间,市场的韧性正在增强,同时下行波动性在减少。

然而,值得注意的是,以太坊的复苏速度相对于比特币较慢。在过去两年中,ETH的表现也明显落后于其他主要加密资产,导致ETH/BTC比率较弱。

尽管如此,本周美国现货ETF的批准是一个意外的发展,可能会成为增强ETH/BTC比率所需的催化剂。

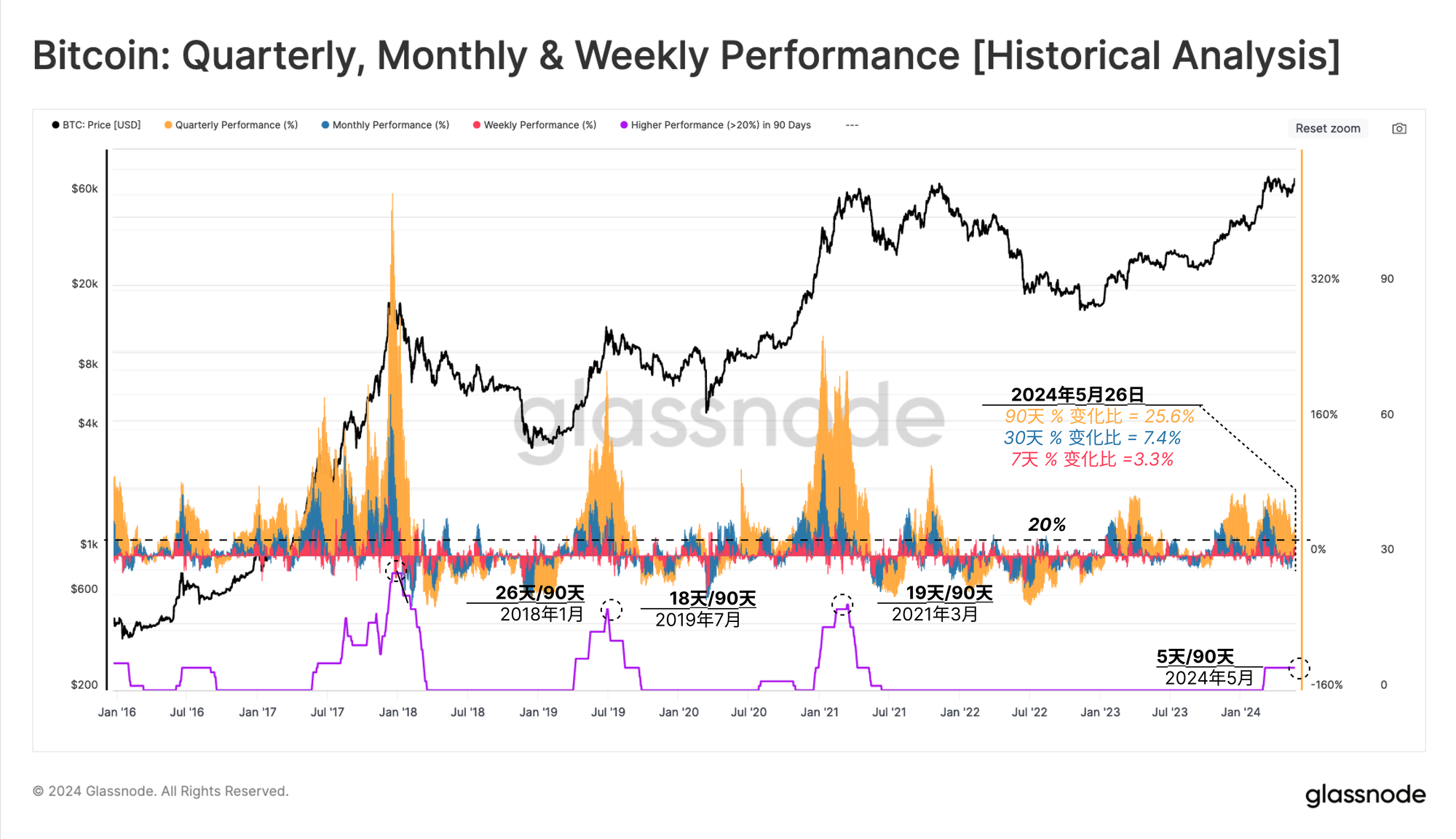

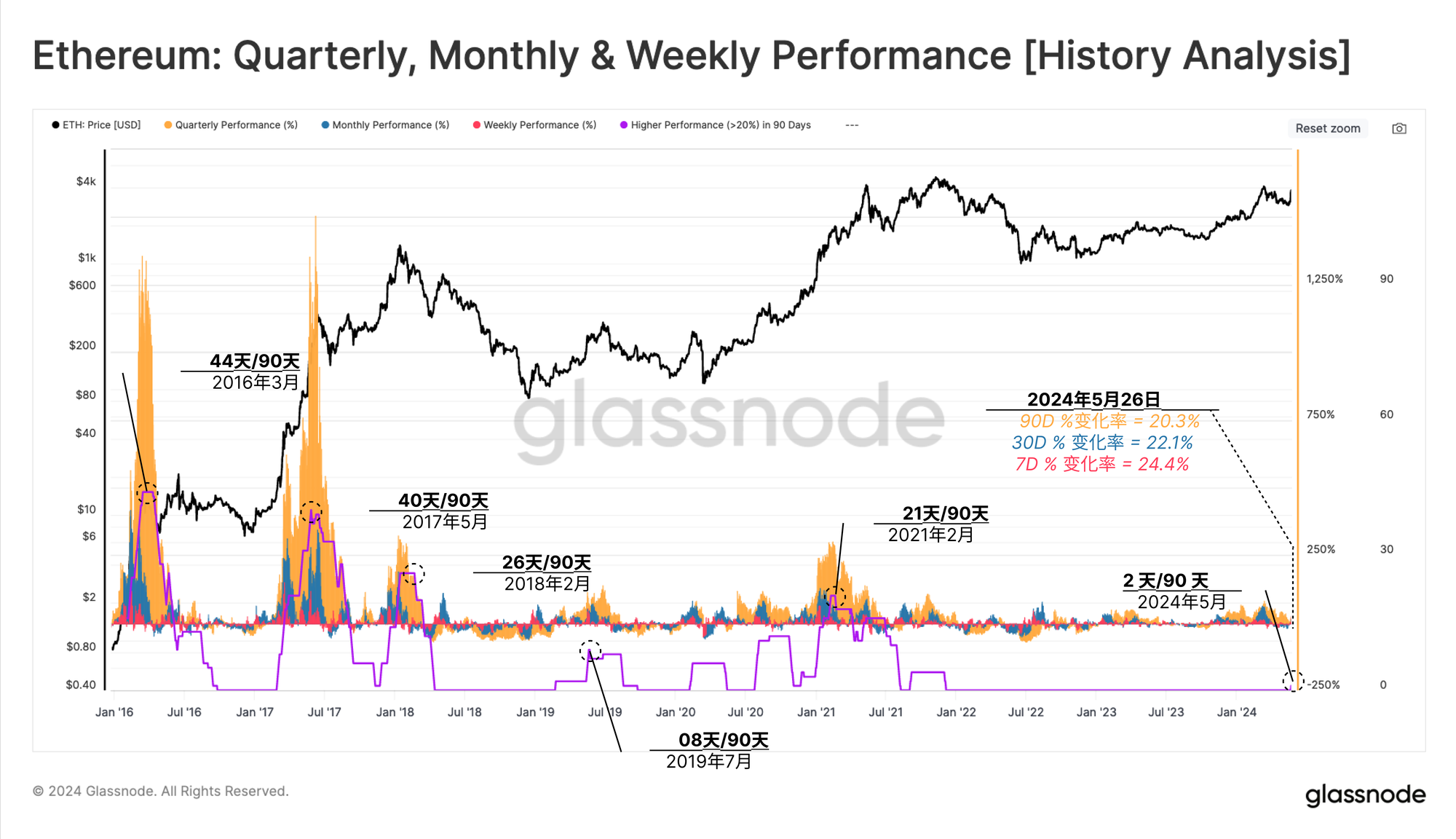

如果我们在周度🟥、月度🟦和季度🟧时间框架内观察比特币市场的滚动表现,比特币整体表现强劲,分别录得+3.3%、+7.4%和+25.6%的增长。

为了突出特别强劲的价格表现,我们可以统计90天窗口内,三个时间框架的表现都超过+20%的交易日数量。在上个季度中,仅有5天达到了这一门槛。

在之前的周期中,这一统计数值曾达到18到26天,这表明当前市场相较于历史牛市可能更加稳重。

我们可以在类似的框架下评估以太坊,看到ETF批准的显著影响。这一消息几乎立即激发了买盘压力,三个时间框架都录得自2021年底以来首次超过20%的价格变动。

考虑到自年初以来现货ETF对比特币的巨大影响和影响力,ETH/BTC交易对可能正显示出更为光明前景的早期迹象。

ETF买家回归

比特币价格在3月初果断突破至新的历史高点73,000美元,同时长期持有者大量出售供应。这波卖盘导致供应过剩,继而引发了一个调整和盘整期。随着时间推移,较低的价格和卖方的疲惫开始让位于重新积累的模式。

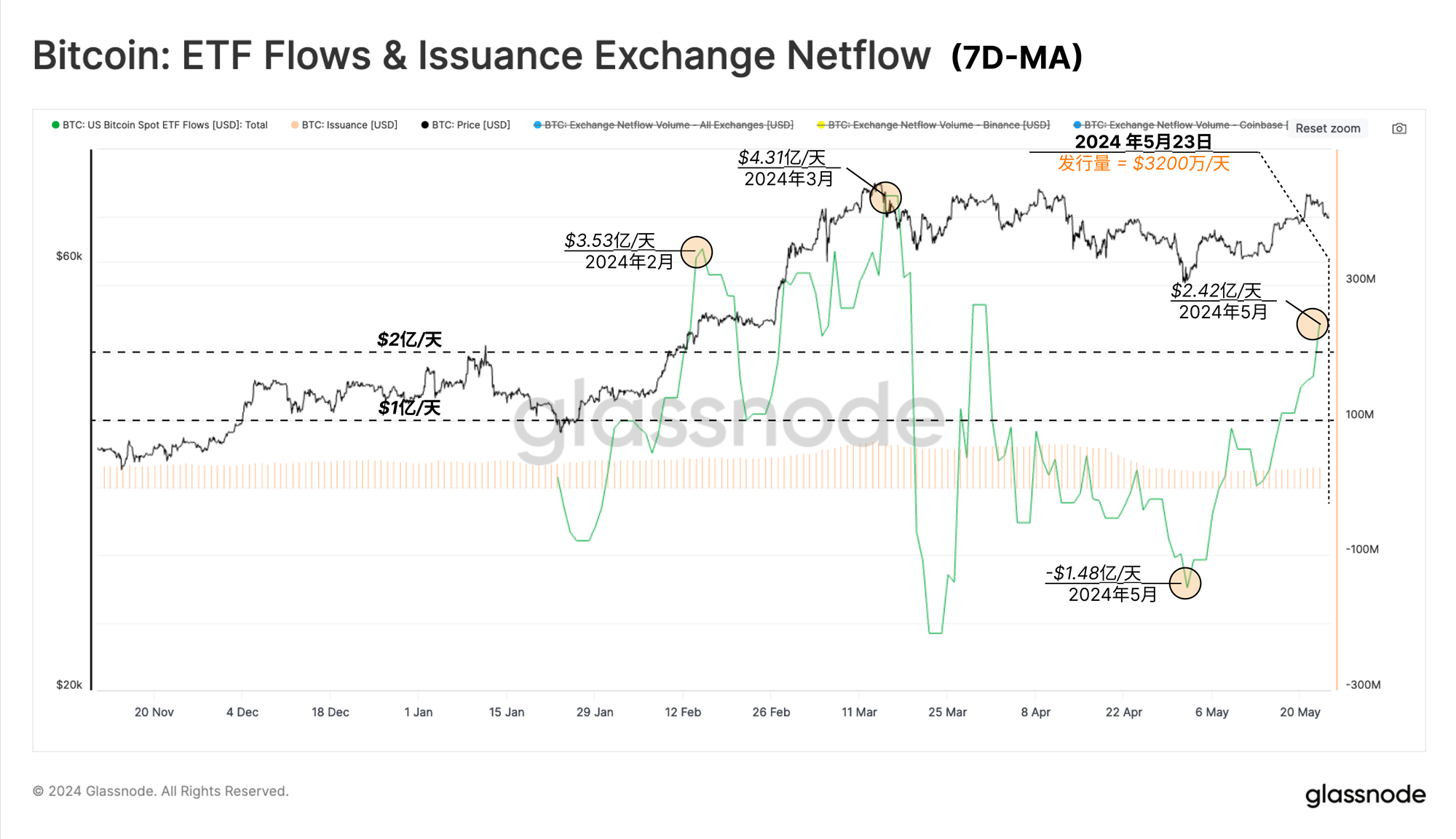

我们可以在比特币ETF流量中看到这一点,4月份整体处于净流出状态。当市场下跌至57,500美元左右的局部低点时,ETF每日净流出达1.48亿美元。然而,这实际上是一种微型投降,趋势自此急剧逆转。

上周,ETF每日净流入显著增加至2.42亿美元,表明买盘需求的回归。考虑到矿工自减半以来每日3200万美元的自然卖压,ETF的买入压力几乎是其八倍。这突显了ETF影响的规模和范围,但也表明未来减半的影响相对较小。

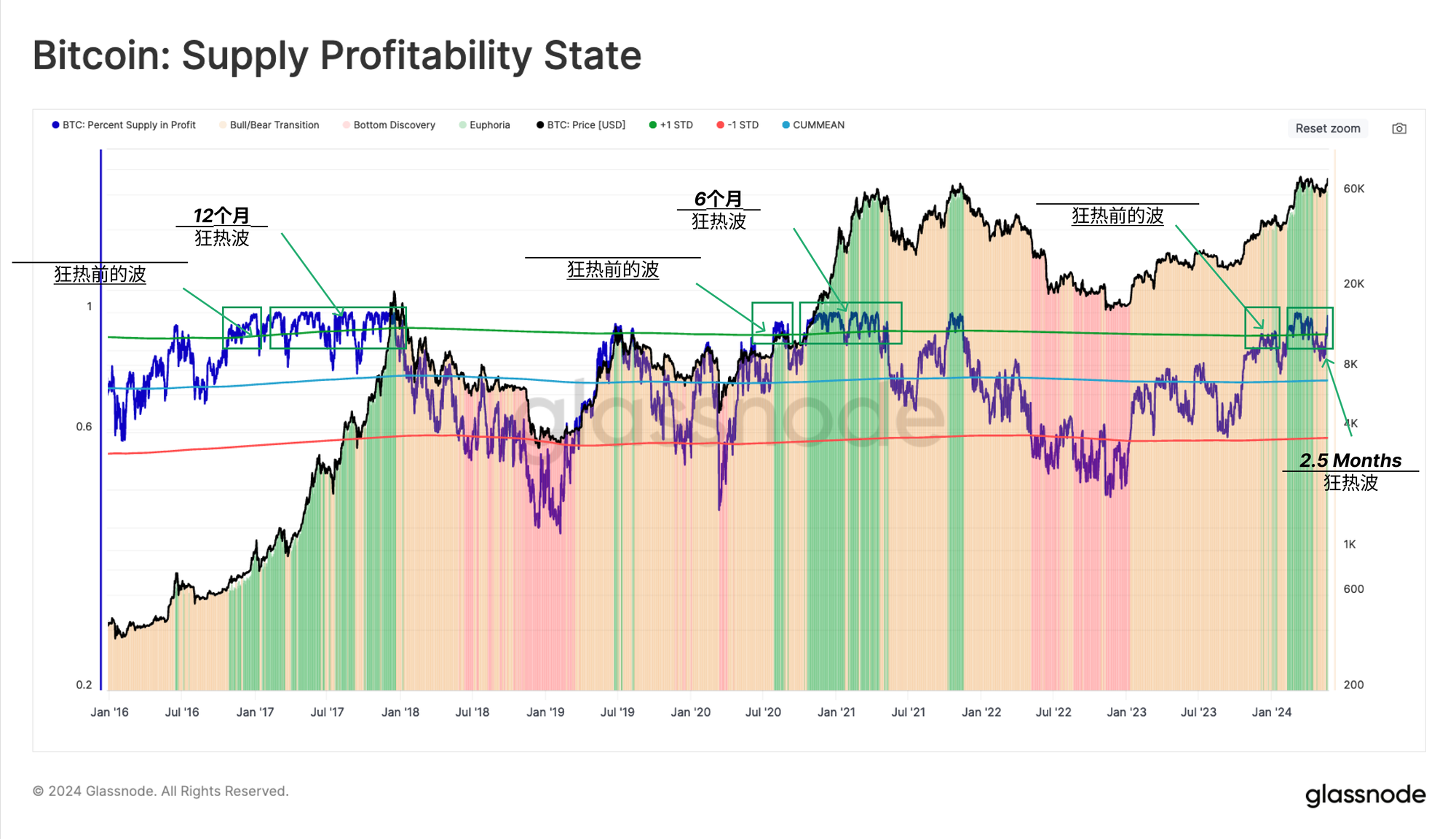

重回狂热

流通供应中处于盈利状态的百分比在每个市场周期中提供了宝贵的信息,并且出现了一组重复的模式。在牛市的早期阶段,当价格试图收复之前的历史高点时,盈利供应的百分比突破了约90%的统计阈值。这标志着前狂热阶段的开始,历史上这会诱使投资者获利了结。

这种卖压通常归因于长期持有者,他们抓住机会在高价退出市场,特别是在经历了前一个熊市的下行波动之后。

当市场突破新的历史高点并进入价格发现阶段时,它进入狂热阶段,盈利供应的百分比在接下来的6到12个月内在90%左右波动。当前的狂热阶段相对年轻,但已活跃约2.5个月,截至写作时,93.4%的供应处于盈利状态。

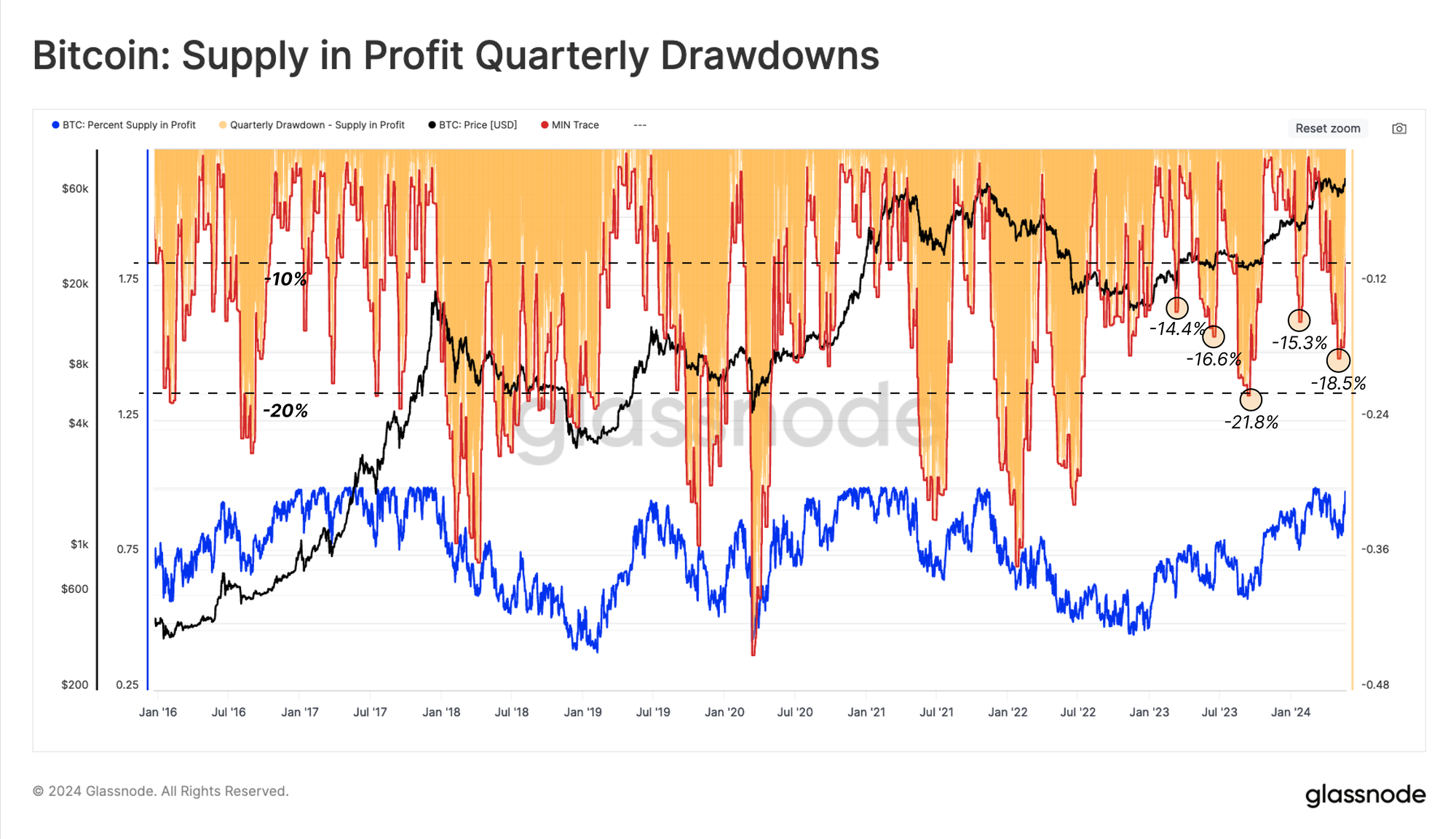

我们还可以通过投资者持有的未实现损失的幅度来监控调整。考虑到接近历史高点的未实现损失代表“本地顶部买家”,我们可以评估90天滚动窗口内处于亏损状态的供应比例。这旨在评估相较于本地价格峰值,失去“盈利”状态的币数比例。

机械地,这些深度回调发生在新资本进入网络时,吸收了本地上升趋势中分配的卖压,这随后在随后的调整中转为亏损。

当前上升趋势中的这些回调深度也与2015-2017年牛市相当,表明市场相对稳健。这表明尽管设定了本地峰值,但似乎没有过多的高价买入的币数。

钻石手开始掌控

随着价格因买盘压力而上涨,长期持有者的卖压重要性也相应增加。因此,我们可以通过30天净头寸变化评估长期持有者的未实现利润作为其卖出动机的衡量标准,并通过已实现利润评估实际卖压。

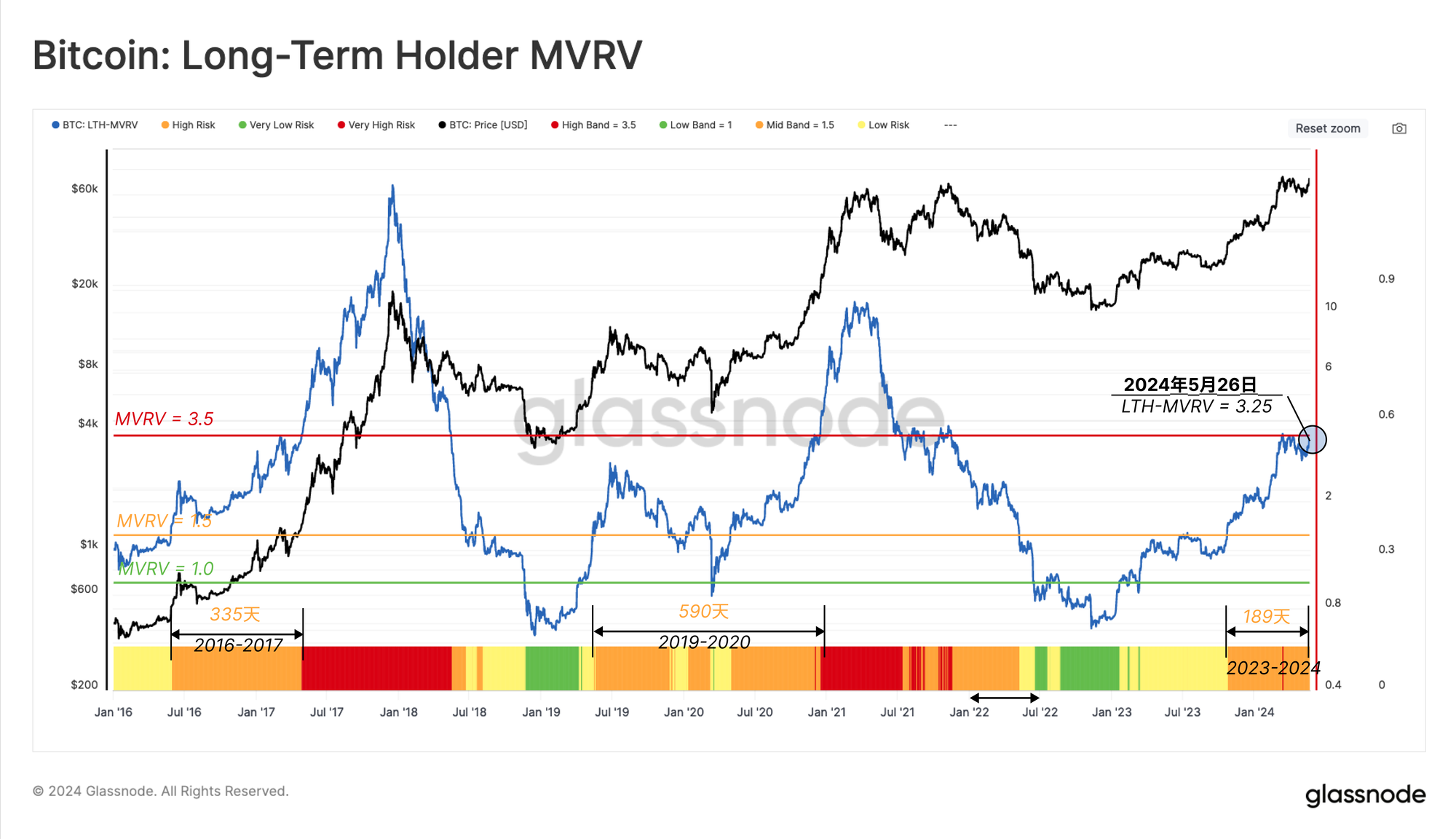

首先,长期持有者的MVRV比率反映了其平均未实现利润倍数。历史上,熊市和牛市之间的过渡阶段看到长期持有者的MVRV比率在1.5到3.5🟧之间波动,持续时间为一年到两年。

如果市场上升趋势保持可持续性,并在此过程中形成新的历史高点,长期持有者的未实现利润将扩大。这将大大增加他们的卖出动机,最终导致一定程度的卖压逐渐耗尽需求。

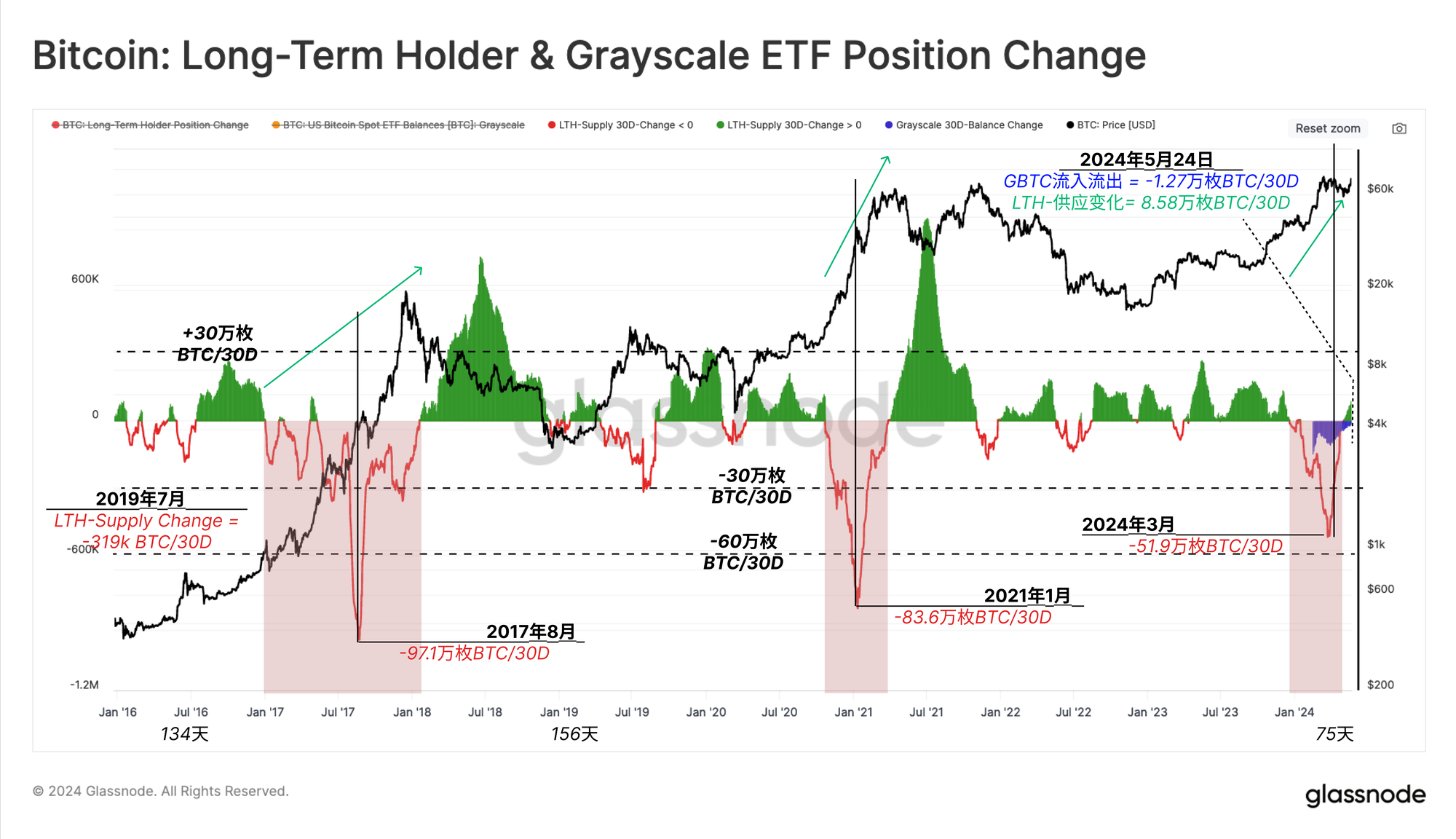

最后,我们将通过长期持有者供应的30天净头寸变化来评估他们的支出率。在3月历史高点之前,市场经历了第一波主要的长期持有者分配。

在过去的两次牛市中,长期持有者的净卖出率达到了每月83.6万到97.1万枚比特币。目前,净卖压在3月下旬达到每月51.9万比特币的峰值,其中约20%来自灰度ETF持有者。

这一高卖出阶段之后是一个冷却期,本地积累模式使总长期持有者供应量每月增长约1.2万枚比特币。

总结和结论

在经历了大量长期持有者投资者分配至73,000美元的历史高点后,卖压明显收缩。长期持有者自2023年12月以来首次开始重新积累币。与此同时,比特币现货ETF也明显恢复了需求,经历了正流入,反映了大量买盘压力。

此外,美国证券交易委员会(SEC)批准以太坊现货ETF,平衡了比特币和以太坊之间的竞争。这进一步巩固了数字资产在传统金融系统中的不断增长的采用,并是行业向前迈出的重要一步。

免责声明:此报告不提供任何投资建议。所有数据仅供参考和教育目的使用。不应根据此处提供的信息做出任何投资决策,您应对自己的投资决策负完全责任。

显示的交易所余额来自Glassnode的地址标签综合数据库,该数据库通过官方公布的交易所信息和专有聚类算法积累而成。虽然我们努力确保交易所余额的最大准确性,但必须注意的是,这些数字可能并不总是交易所储备的全部,特别是当交易所不披露其官方地址时。我们敦促用户在使用这些指标时要谨慎小心。Glassnode不应对任何差异或潜在的不准确负责。在使用交易所数据时,请阅读我们的透明度公告。

- 加入我们的 Telegram 频道

- 关于链上指标和活动图,请访问Glassnode Studio

- 关于链上核心指标和交易所活动的自动警报,请访问我们的Glassnode 警报推特。