面对Mt.Gox的分发

经过十多年的法律程序和债权人的长期等待,从Mt.Gox交易所倒闭中恢复的比特币的分发正在进行中。从心理角度来看,这标志着自2013年以来对该行业的主要市场压力的最终篇章。

执行摘要

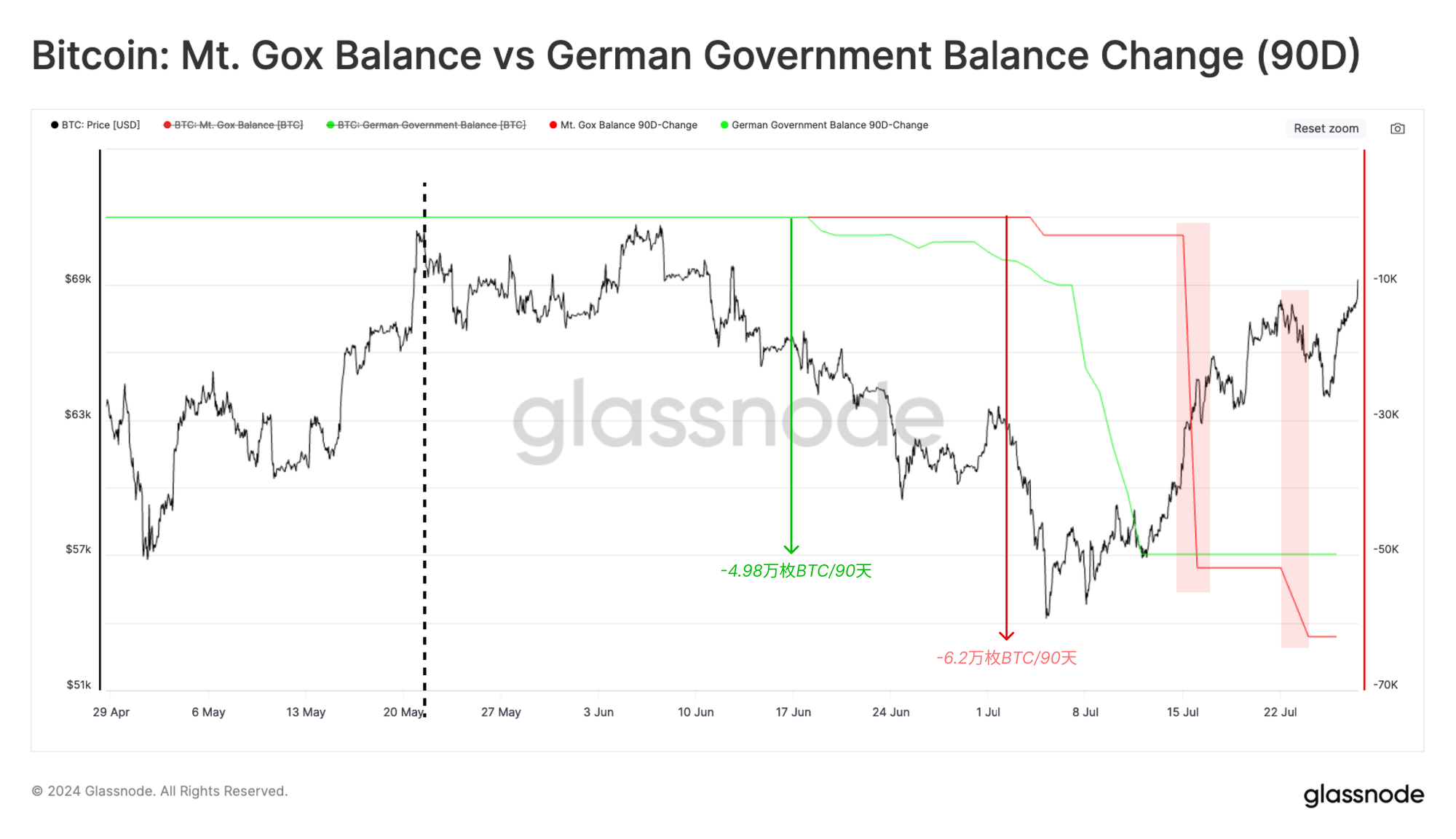

- 经过漫长的法律程序,Mt.Gox的债权人终于收到了从臭名昭著的交易所黑客中恢复的比特币。截至目前,从恢复的14.2万枚BTC中已有5.9万枚BTC通过Kraken和Bitstamp交易所分发给债权人。

- 新投资者持有的财富比例正在下降,远低于通常在宏观市场顶部见到的水平。这凸显了投资者行为回归到囤币的总体转变。

- LTH群体的分发压力相对较轻,且正在下降。此外,长期投资者目前持有网络财富的45%,这相比于宏观周期顶部事件的水平相对较高。

Mt.Gox的分发终于到来

经过十多年的法律程序,从Mt.Gox交易所倒闭中恢复的比特币的分发正在进行,长期等待的债权人终于等到了这一天。这标志着比特币行业的历史性事件,特别是对那些坚韧不拔的债权人而言,他们经历了一场漫长而艰难的斗争,最终以BTC而非法定货币得到补偿。

从心理角度来看,这标志着自2013年以来对该行业的主要市场压力的最终篇章。

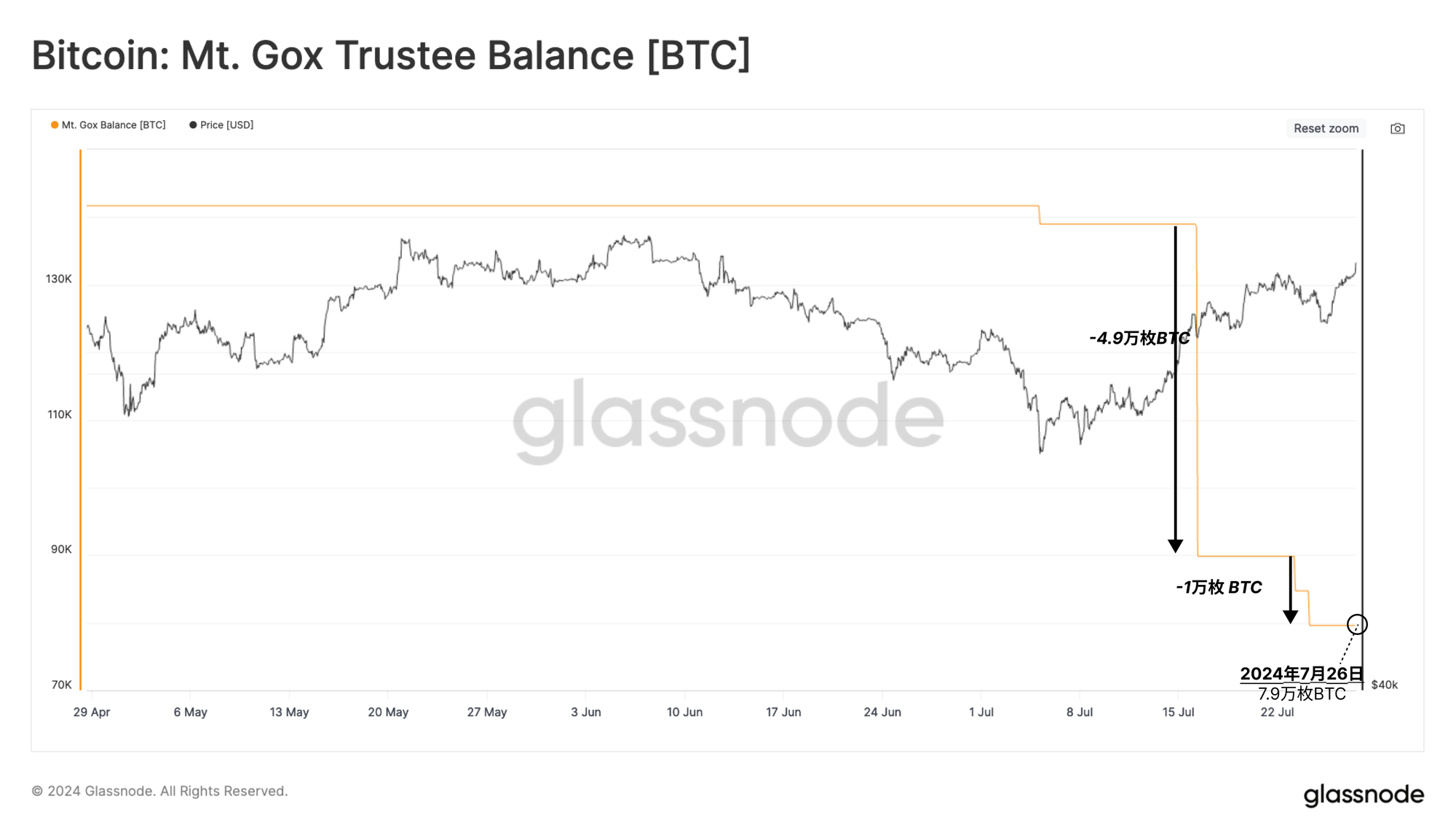

总恢复的币量超过141,686枚BTC,目前已有5.9万枚BTC重新分发给债权人,另有7.96万枚BTC即将跟进。

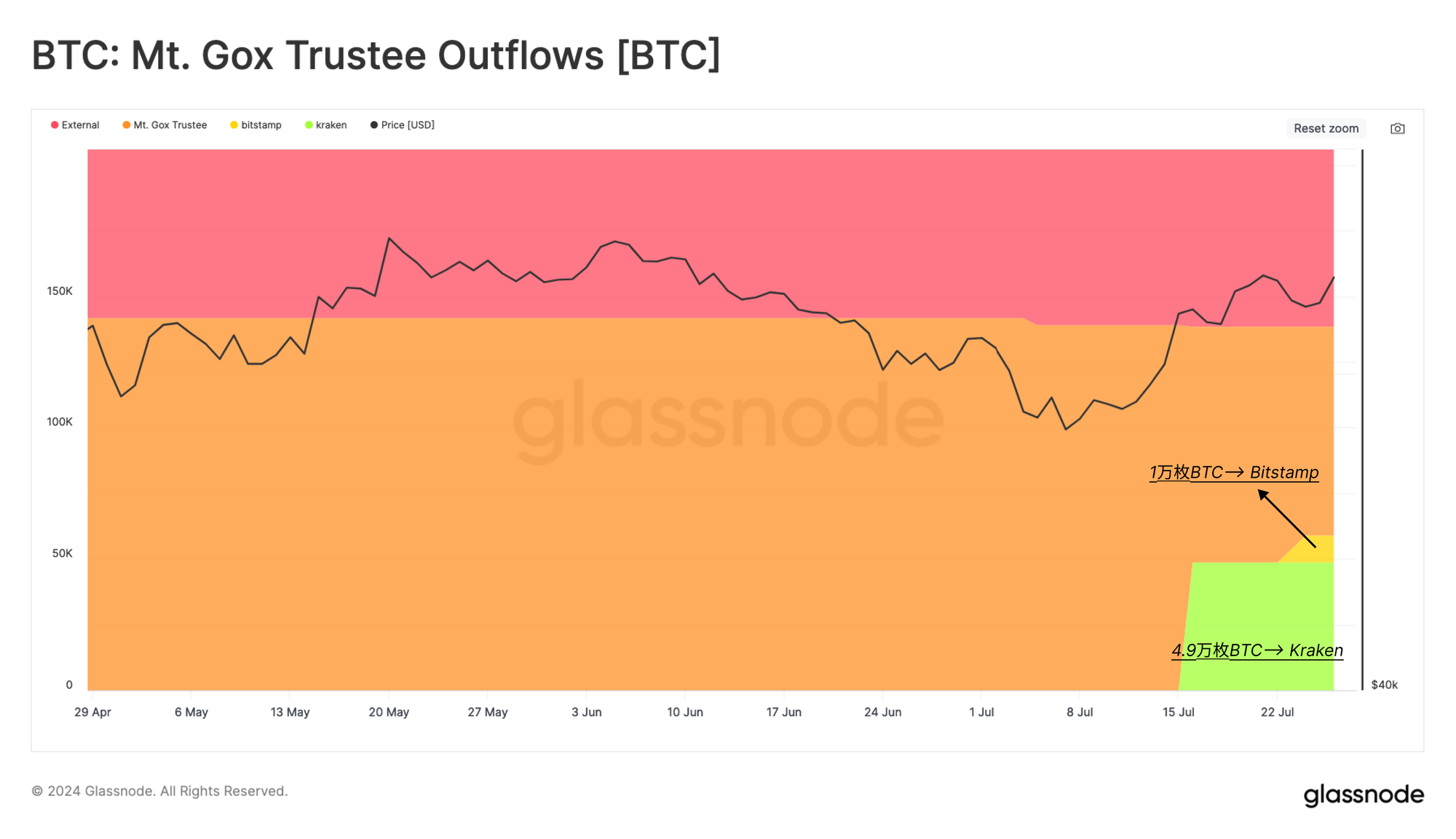

Kraken和Bitstamp被选为负责重新分发债权人资金的指定交易所。Kraken现已收到4.9万枚BTC,Bitstamp收到第一批1万枚BTC。

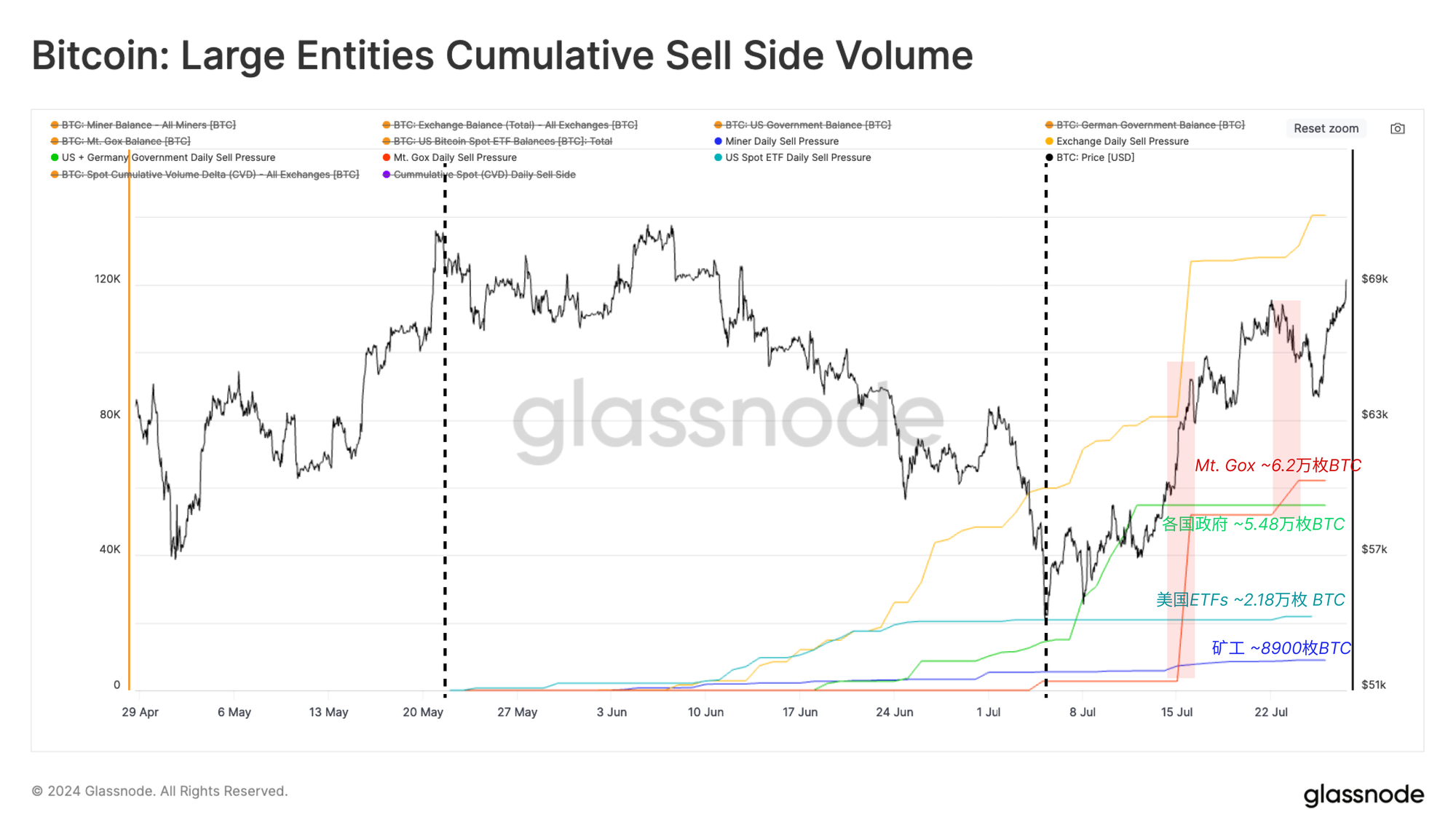

通过比较过去2个月从Mt.Gox遗产到其他大实体的分发规模,我们可以看到这些分发已经超过了ETF流入量、矿工发行量和德国政府的卖出量。

然而,还值得注意的是,债权人试图恢复其币的漫长历史,因为借此,我们可以描绘出他们未来可能的行为模式:

- 债权人选择接受BTC而不是法定货币,这是日本破产法中的新规定。

- 许多实体在长达十年的法律程序中试图收购债权人的债权。

- 考虑到从Mt.Gox倒闭到今天的漫长时间跨度,很可能许多债权人(没有出售其债权的债权人)仍然在比特币领域中有所活动。

因此,只有一部分被分发的币可能真正被出售到市场上。然而,这个观点基于一定程度的猜测,实际情况很难单独衡量。

六月底德国政府的卖方压力非常大,在一个月内卖出了超过4.8万 枚比特币。尽管如此,市场吸收了这一供应,并在此后不久从5.3万美元反弹至超过6.8万美元。

在Mt.Gox分发期间,比特币价格继续在6.8万美元至6.6万美元之间交易,这可能暗示卖方压力低于预期(上述假设),和/或相对有韧性的需求特征。

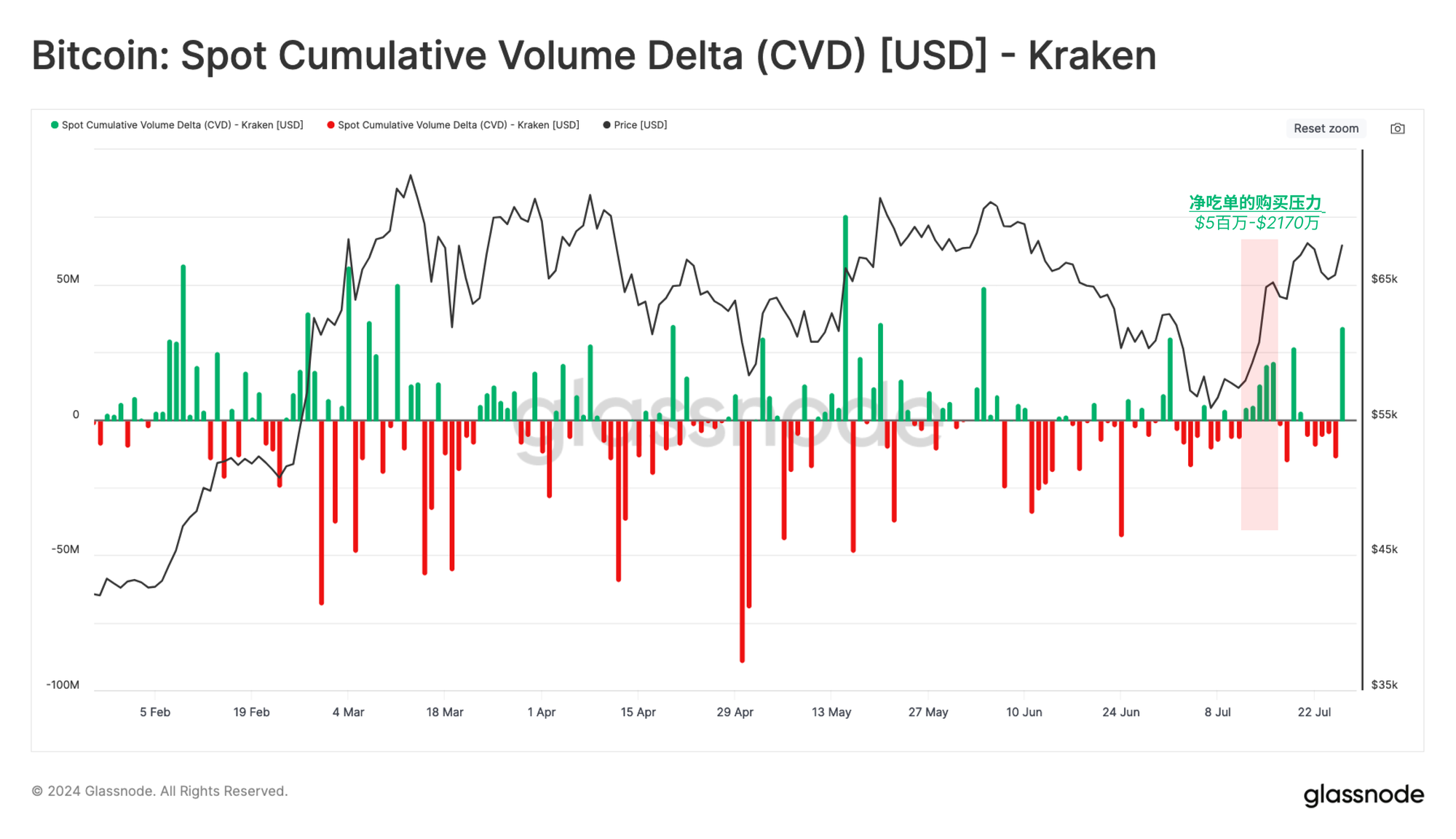

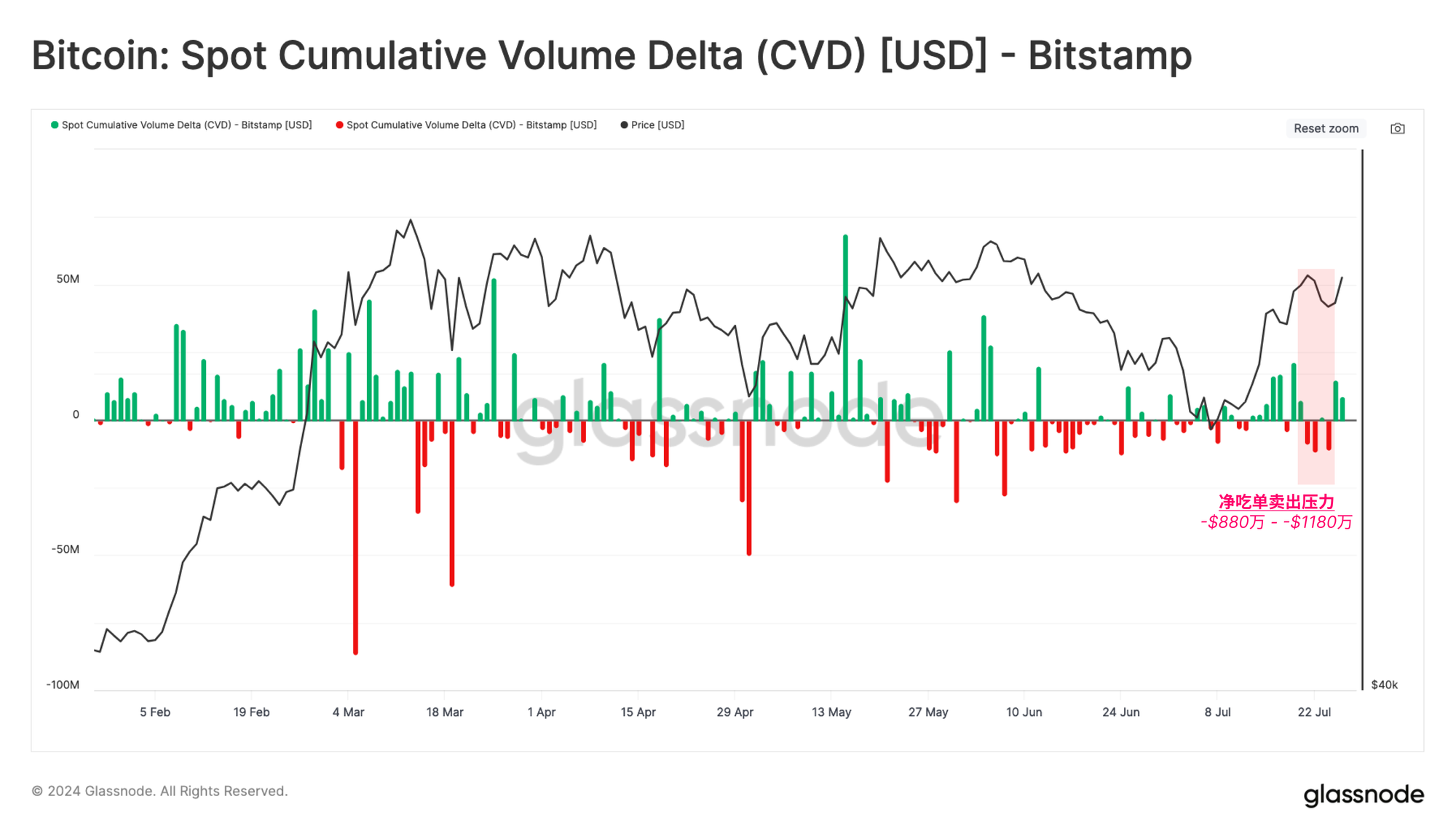

了解到Kraken和Bitstamp是重新分发币的目的地交易所,我们可以利用现货累计成交量差(CVD)指标来进一步了解这一点。

CVD测量的是中心化交易所(仅限市场订单)上的现货买入和卖出交易量的净差。

如果我们单独观察与Kraken相关的CVD指标,可以看到分发后卖方压力有小幅上升。然而,这仍然在日常范围内。

对于Bitstamp,我们可以看到类似的情况,卖方主导的偏向只是略显偏离。

这为我们的假设提供了更多的证据,即我们目前可以将债权人视作是长期持有者的心态。如果这个假设成立,这是一个值得注意的观察,因为债权人获利了结的动机非常大,因为自2013年以来价格大幅上涨。

囤币不动

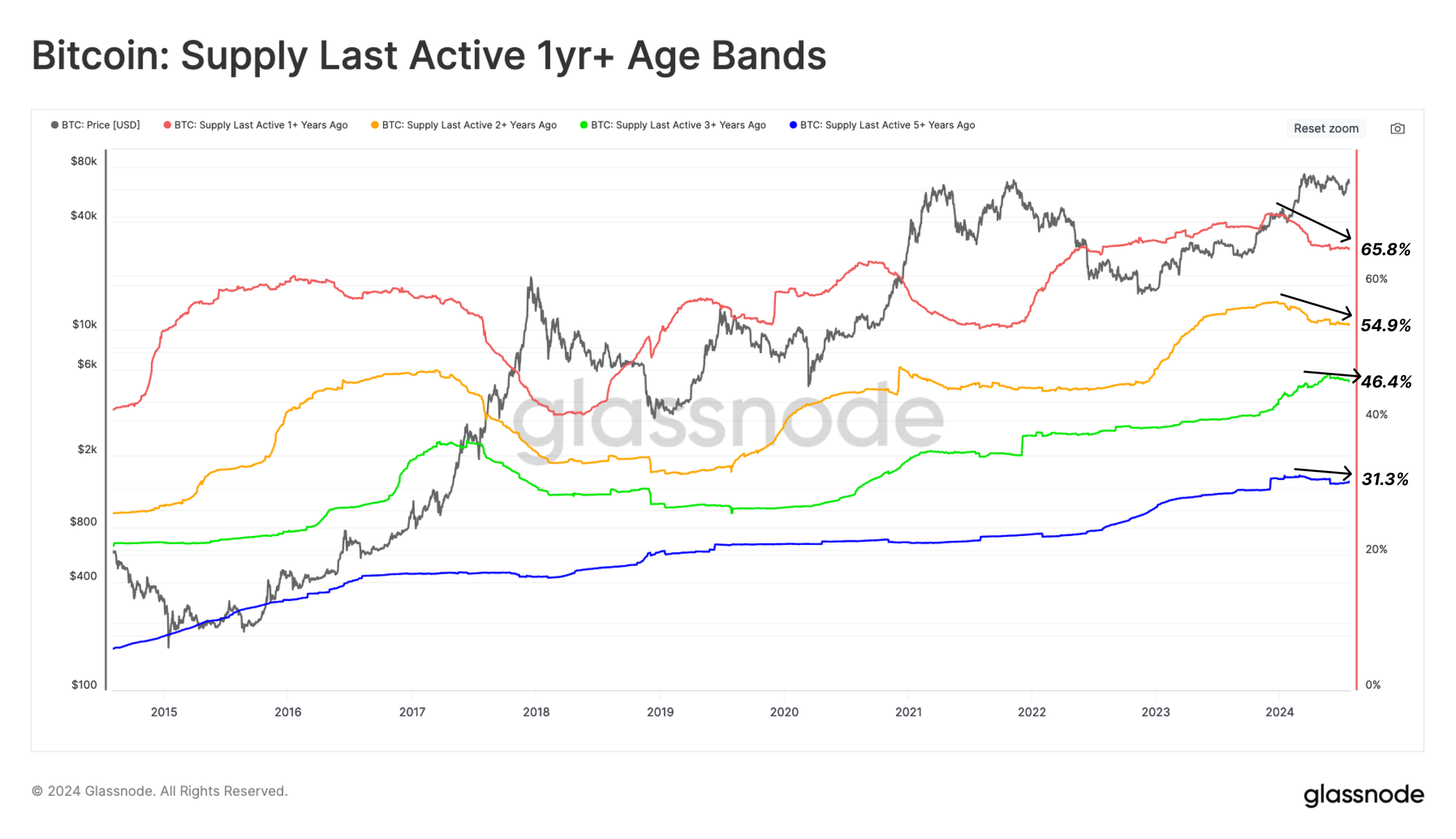

比特币牛市自然会吸引卖方压力,因为较高的价格激励长期持有者兑现部分持仓。我们可以通过供应最后活动1年以上和2年以上的指标在3月和4月的显著下降,观察到这一现象。

这描述了长期投资者在上涨至7.3万美元历史最高点(ATH)之前满足新需求的币卖出行为。最近,这些曲线的下降速度有所放缓,这表明投资者行为逐渐回归到以囤币为主导的状态。

🔴 1年前活跃的供应:65.8%

🟡2年前活跃的供应:54.9%

🟢3年前活跃的供应:46.4%

🔵5年前活跃的供应31.3%

已实现市值HODL波指标帮助我们区分持有不到三个月的币的美元财富。这使我们能够评估新投资者流入需求的波动。

狂热牛市的高潮往往以这些新买家持有的财富饱和为标志,这也代表了长期持有者的大规模撤资点。

目前,新投资者持有的财富比例正在下降,并远低于通常在宏观市场顶部见到的水平。这凸显了投资者行为回归到囤币不动的总体转变,同时也表明自7.3万美元历史最高点(ATH)以来新需求的总体放缓。

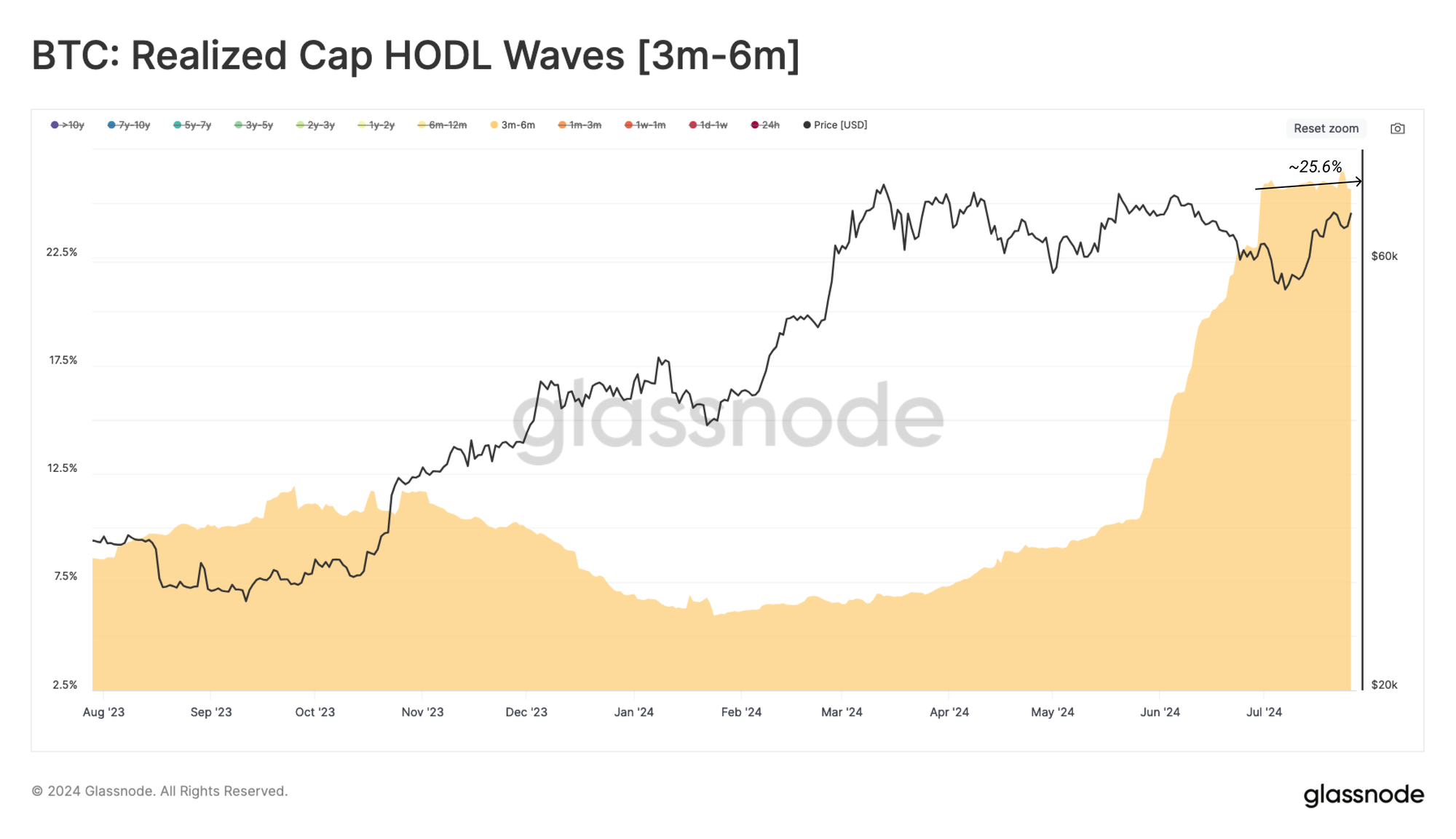

如果我们检查持有币3个月和6个月的群体,可以看到他们的相对网络财富显著增长。这再次表明今年早些时候活跃的投资者持有币不动并逐渐进入越来越高级的年龄组。

由此我们推断,囤币不动可能是短期持有者群体中的主导机制。

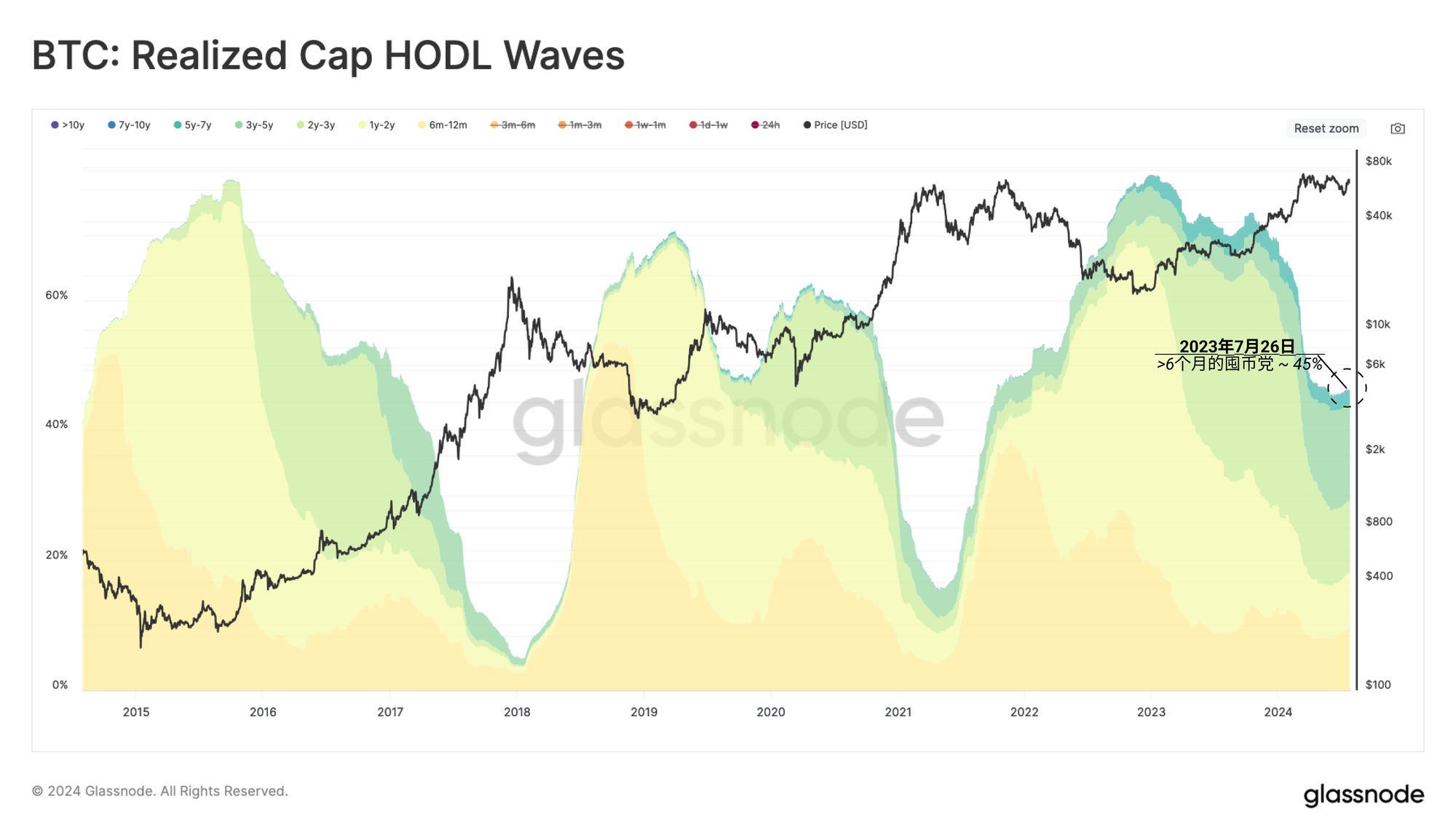

如果我们转而关注相反的方面,即长期持有者,我们可以研究那些在6个月前获得供应的投资者的行为。

长期投资者目前持有45%的网络财富,这一比例相较于宏观周期顶部事件时相对较高。这强调了长期持有者以囤币持有模式持有币,耐心等待更高的价格以在市场强势时出售。

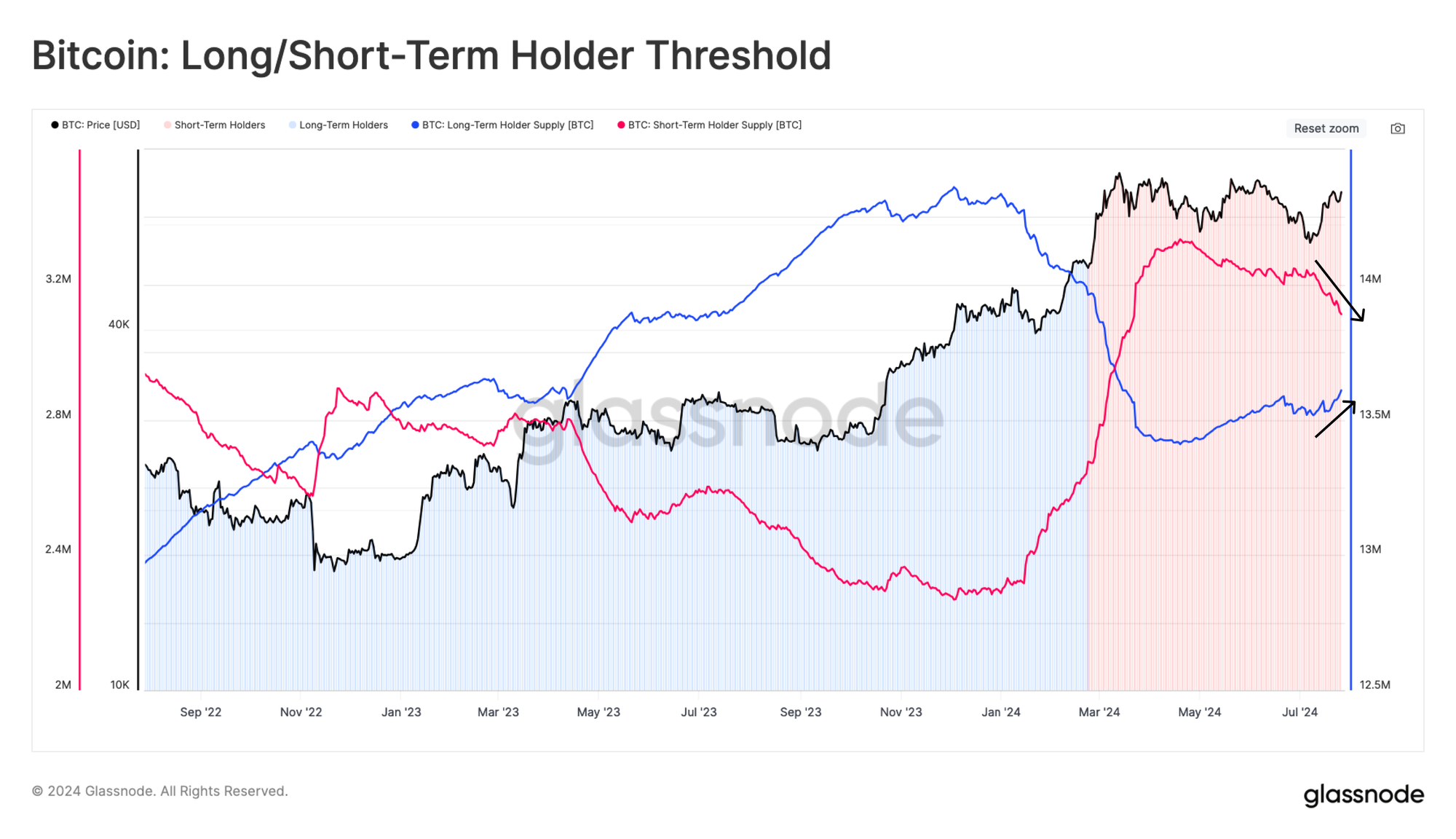

比较长期和短期持有者的总余额,我们注意到出现了新的分歧。长期持有者的供应量在增加,而短期持有者的供应量在减少。

下图显示了LTH和STH的年龄边界大约为2024年2月末之前/之后获取的币,当时价格约为5.1万美元。可能在ETF炒作高峰期间获取的许多币很快将开始转移到LTH状态,这种分歧可能会加速。

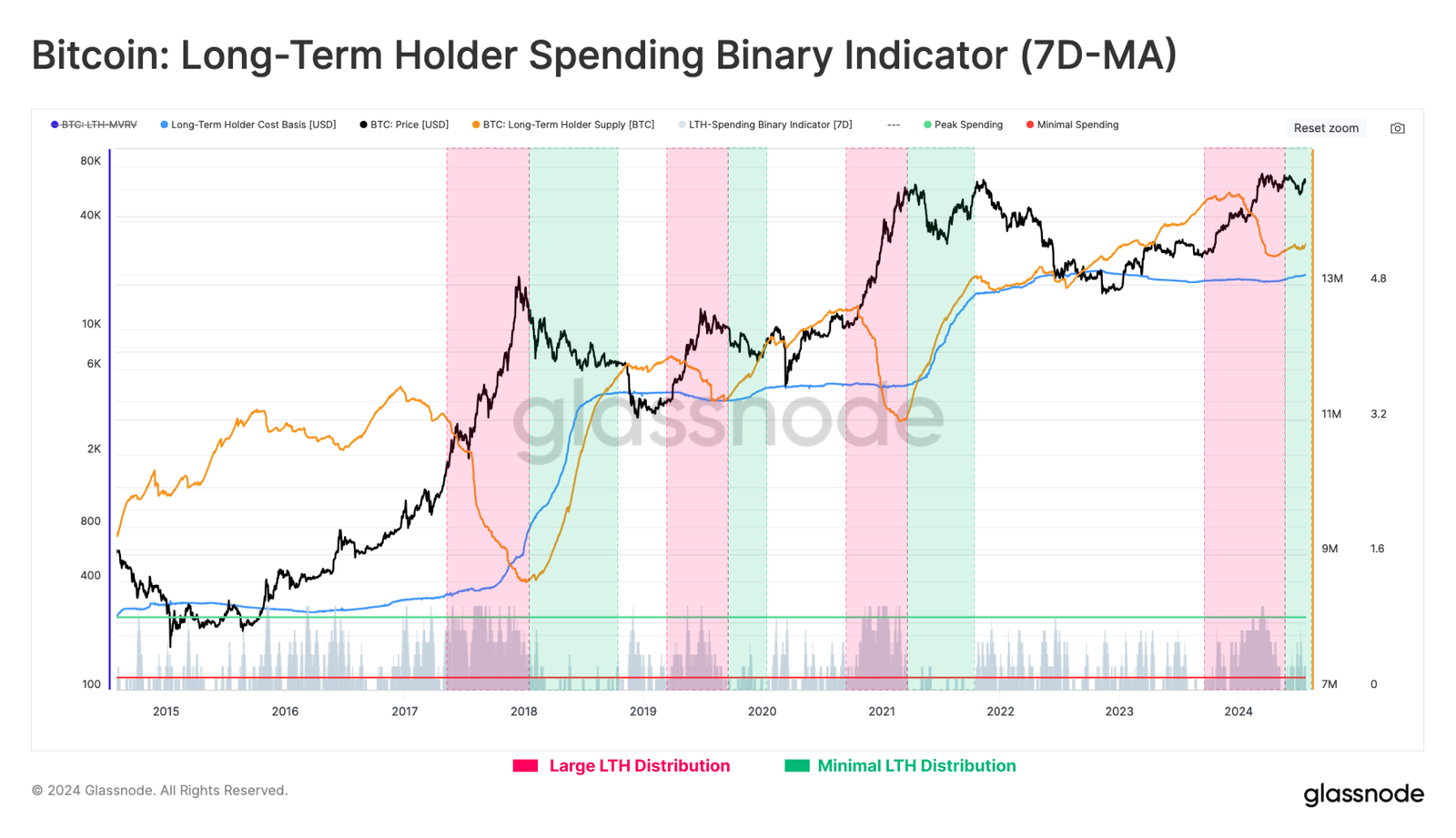

最后,我们可以利用长期持有者(LTH)二元支出指标来分析和可视化囤币党卖出压力的强度。

长期持有者群体的卖出压力仍然相对较轻,并且在下降。这进一步支持了我们的一般性假设,即比特币供应主要由长期、高信念的投资者主导。目前,囤币不动仍然是首选策略。

总结和结论

最后,期待已久的Mt.Gox分发正在进行中,这是为获得BTC而非法定货币的补偿而竭尽全力的债权人的重大胜利。然而,由于过去十年的价格急剧上涨,可以预见受益者会有一定程度的卖方压力。

尽管如此,债权人的特征似乎更像是囤币党或长期投资者,这可能会减弱未来几周的卖方压力。

此外,长期持有者的资产负债表继续增长,而他们持有的网络财富比例相较于以往的宏观顶部事件仍然相当高。这表明主要的市场机制已转变为囤币不动,因为成熟的投资者等待更高的价格来出售他们的币。

免责声明:此报告不提供任何投资建议。所有数据仅供参考和教育目的使用。不应根据此处提供的信息做出任何投资决策,您应对自己的投资决策负完全责任。

显示的交易所余额来自Glassnode的地址标签综合数据库,该数据库通过官方公布的交易所信息和专有聚类算法积累而成。虽然我们努力确保交易所余额的最大准确性,但必须注意的是,这些数字可能并不总是交易所储备的全部,特别是当交易所不披露其官方地址时。我们敦促用户在使用这些指标时要谨慎小心。Glassnode不应对任何差异或潜在的不准确负责。在使用交易所数据时,请阅读我们的透明度公告。

- 加入我们的 Telegram 频道

- 关于链上指标和活动图,请访问Glassnode Studio

- 关于链上核心指标和交易所活动的自动警报,请访问我们的Glassnode 警报推特。