取得进展

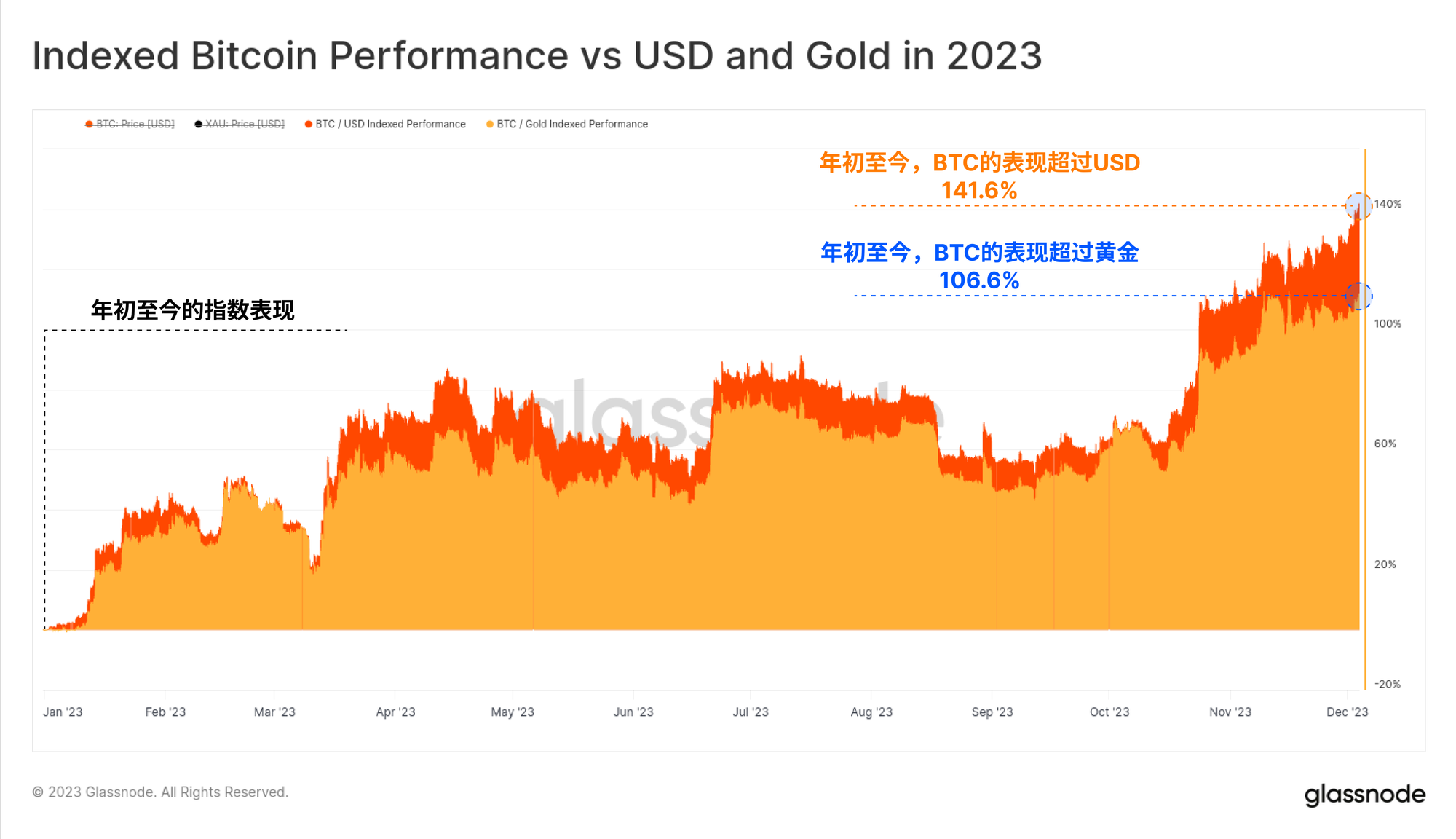

比特币继续保持2023年全球表现最佳的资产之一的地位。不仅比特币从年初至今已经增值超过140%,相对于黄金,比特币的价值已经翻了一倍多,而且仍然在数字资产行业中占据主导地位。

执行摘要

- 比特币已经突破了心理价位$4万美金,年初至今的回报率达到了令人印象深刻的+140%,并且稳稳地超越了其硬通货对应物,黄金。

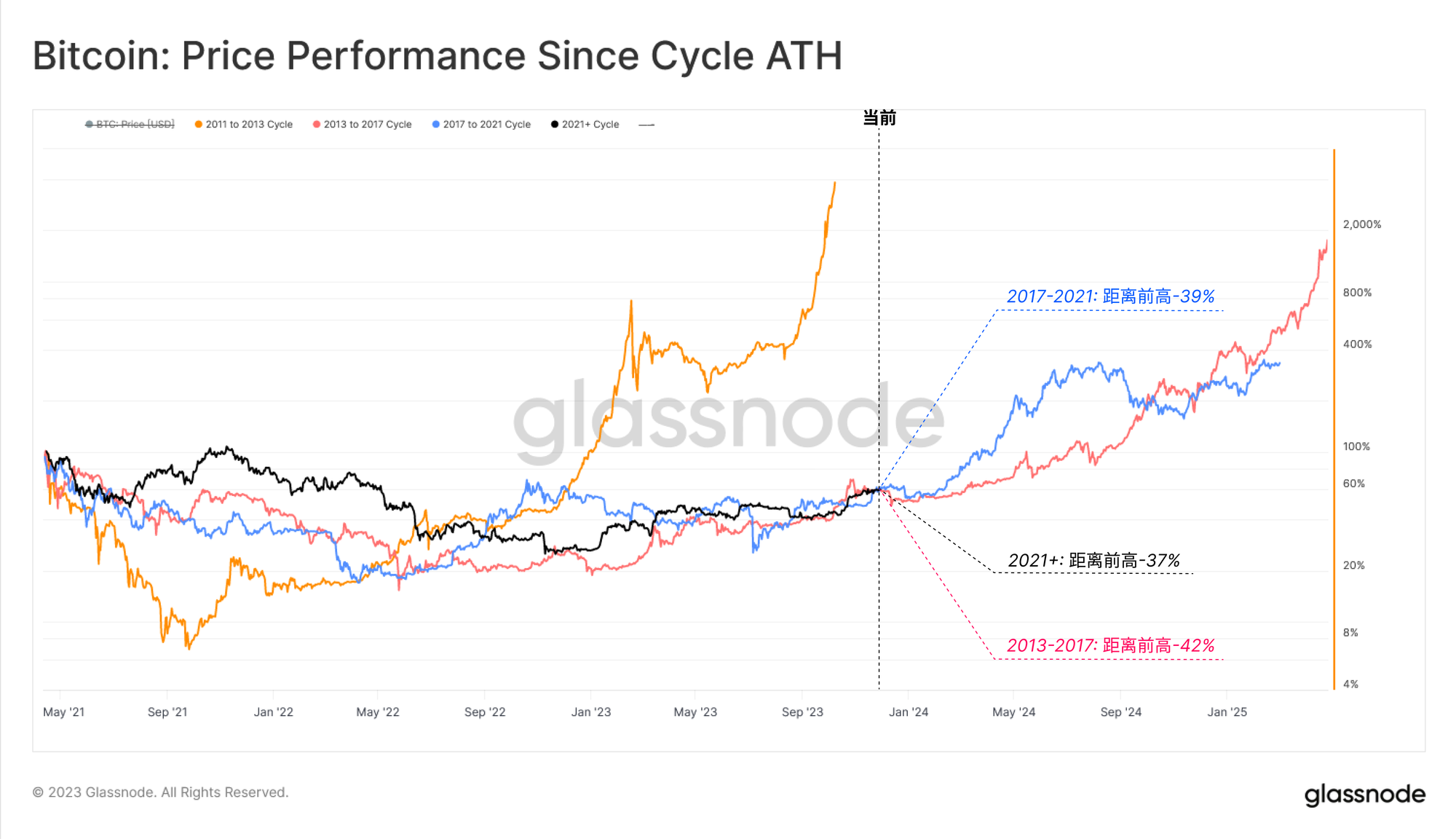

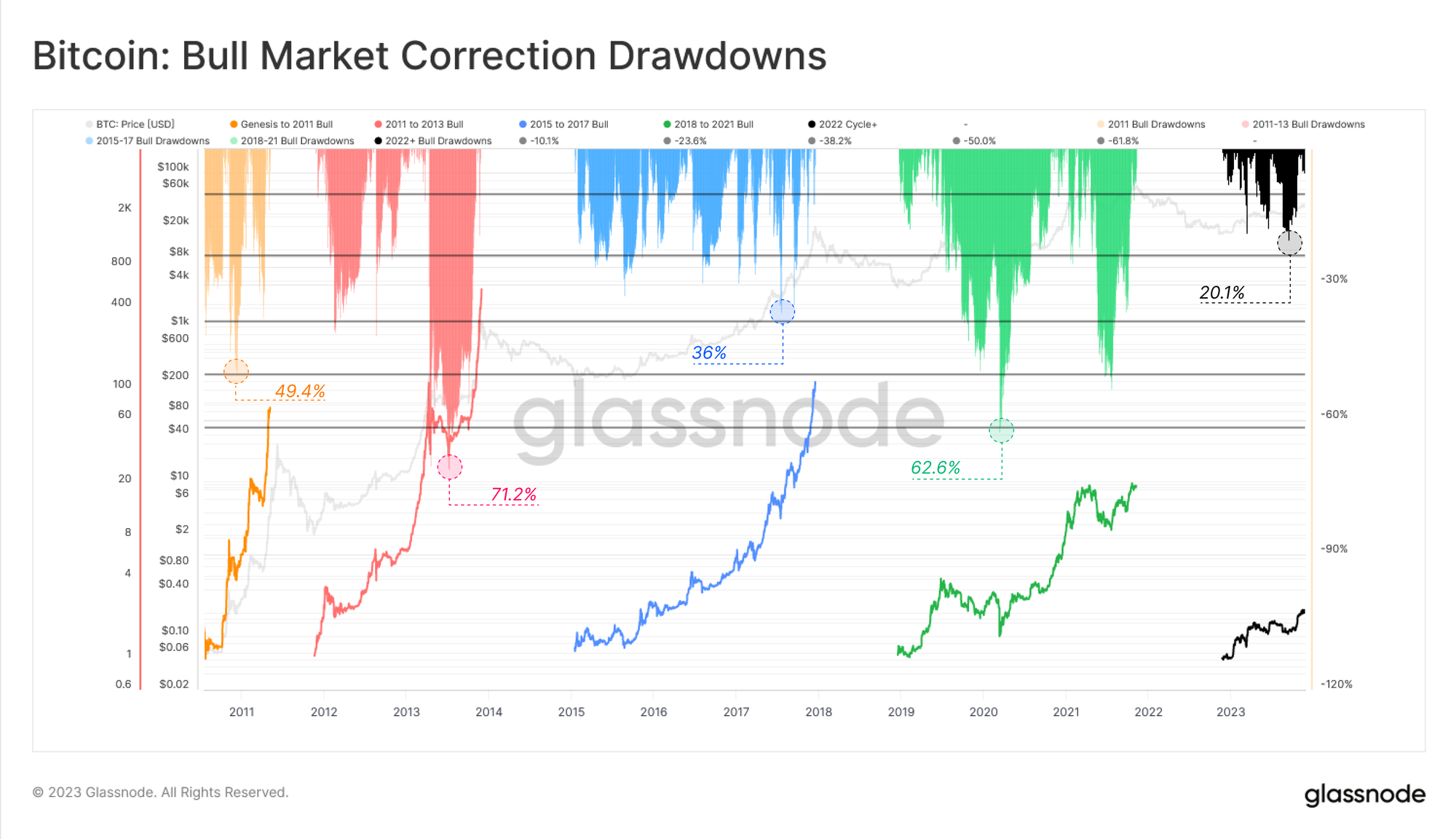

- 与之前的周期相比,比特币的回报概况与2015-17年和2018-22年的周期在恢复期和自最高点以来的回撤方面有着诡异的相似性。

- 对于比特币来说,这样一个令人印象深刻的一年,绝大多数比特币投资者现在已经回到了盈利区,有几个指标已经进入了“热情上升趋势”的领域。

比特币在12月初突破了4万美元的大关,再次提醒我们2023年对这种资产来说有多么不同寻常。在本周的版本中,我们将比较比特币在2023年以及过去周期中相对于其他资产的表现。我们还将评估与投资者对市场又一强劲周的反应相关的链上指标。

值得注意的是,本周黄金相对于美元也推至新的历史高位,超过2110美元,创下了相对所有法定货币的新的历史高位。以年初为基准,比特币的表现已超过美元和黄金。

- 🟠比特币 vs 美元: +141.6%

- 🟡比特币 vs 黄金:+106.6%

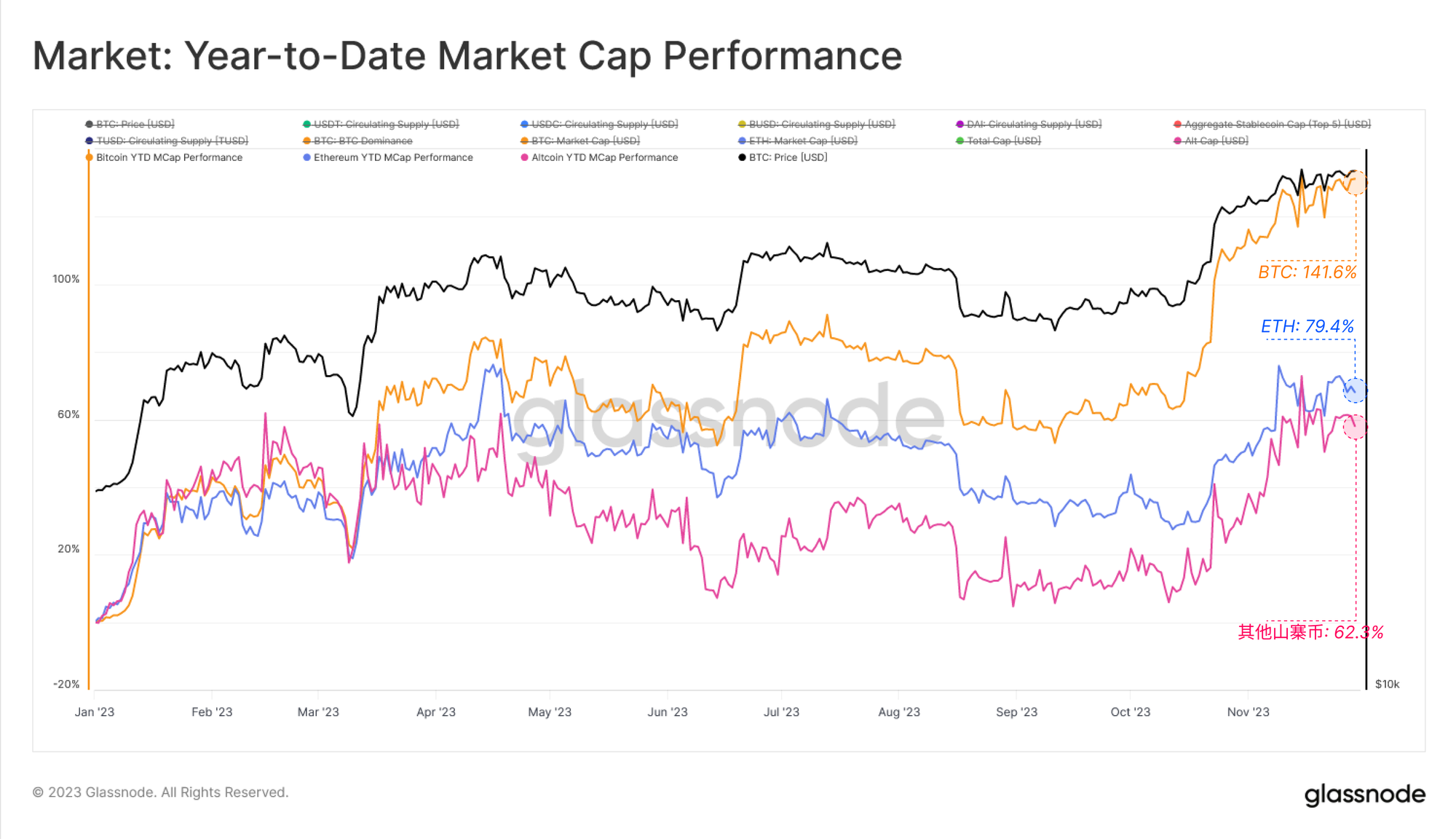

比特币在今年的数字资产生态系统中一直保持着最强的表现,以太坊和更广泛的山寨币领域只在最近几个月内有相对实力的上升。这些行业的市值年初至今的总增长令人印象深刻:

- 🟠比特币:+141.6%

- 🔵以太坊: +79.4%

- 🔴除了以太坊和稳定币外的其他加密货币:+62.3%

自周期高点以来,BTC的市场表现也与2013-17年和2017-21年的情况惊人地相似。请注意,我们在此将2021年4月的市场顶点作为周期峰值,我们认为这是比较周期持续时间的更好参考点。这是基于一系列非常广泛的指标,这些指标表明这是市场情绪、采纳率和投资者信心的顶峰(参见2022年1月的第4周链上周报,标题为评估比特币熊市)。

- 🔴2013-17:自最高点下跌42%

- 🔵2017-21:自最高点下跌39%

- ⚫2021-23:从最高点下跌37%

如果我们从相反的极端,即周期低点来评估周期性能,我们会发现与2015-18和2018-22周期相似的比较点。自2022年11月FTX设定的最低点以来,BTC价格已上涨+146%,这是过去两个周期中最强的1年回报率。总体表现在相同的恢复期内,仍然非常符合过去的周期。

- 🔵 2015-18: +119%

- 🟢 2018-22: +128%

- ⚫ 2022-23年:+146%

考虑这一上升趋势的相对强度的另一个框架是:测量从最近的局部高点回撤的深度。2023年最深的调整仅为-20.1%,这在所有历史宏观上升趋势中最明显。

2016-17年的牛市经常出现超过-25%的修正,而2019年则从2019年7月的最高点$1.4万回落超过-62%。这表明2023年的基础需求支持水平与我们在第45周链上周报和第46周链上周报中所涵盖的日益紧张的供应动态相符。

交易活动的上升

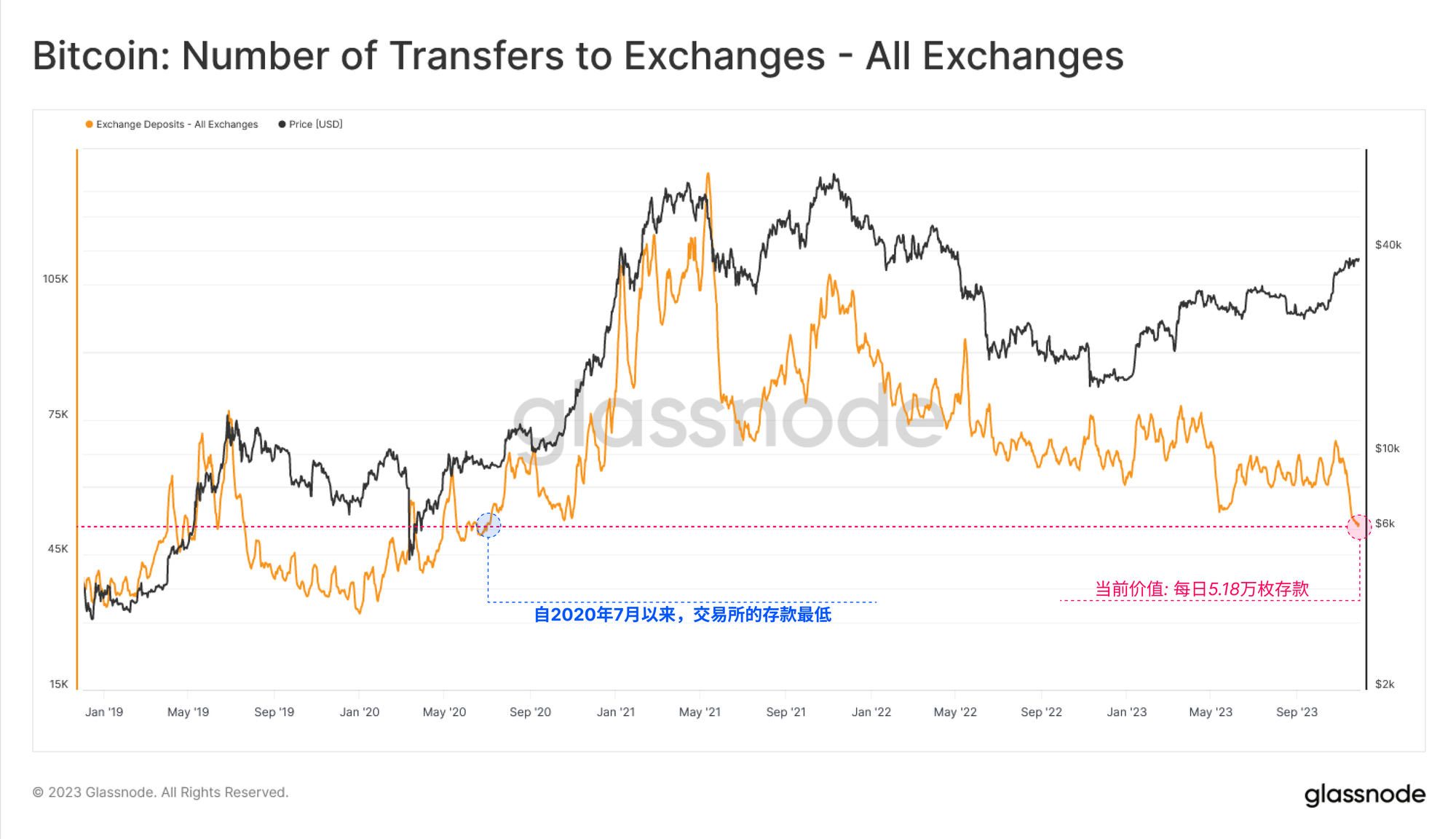

在经历了一段令人印象深刻的表现之后,监控与交易所相关的交易变得十分谨慎,寻找任何在活动或资本流动中的显著偏差变得重要。尽管今年到目前为止表现强劲,但将资金存入交易所的交易数量继续跌至多年来的最低点,这一现象颇为反常。

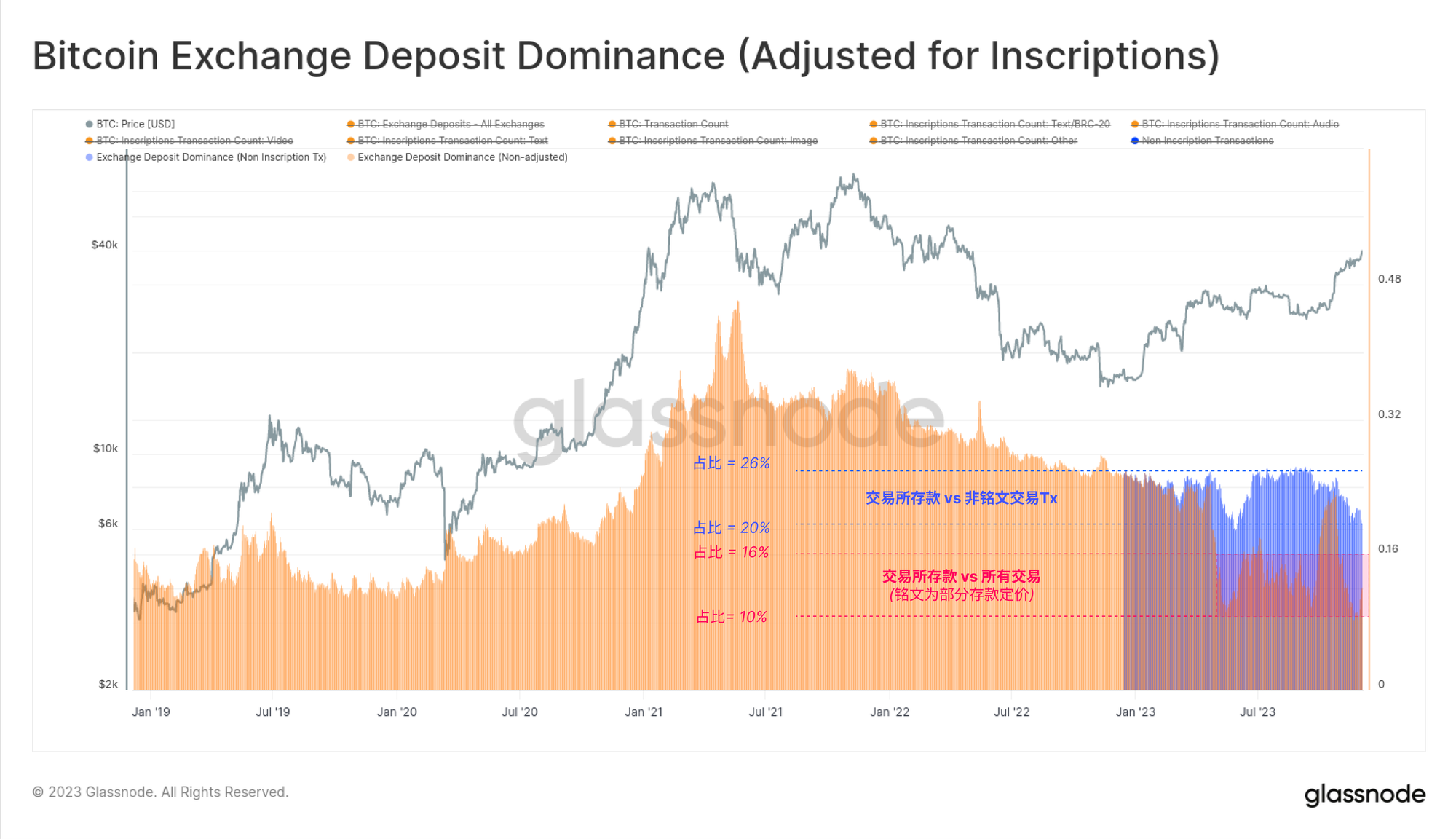

然而,与以往的周期不同,我们现在必须在一个新的区块空间买家的背景下考虑交易计数:铭文。由于每个比特币区块的区块空间数据限制,那些支付更高费用的铭文交易可能会“挤出”那些支付较低费用的交易所存款。

如果我们将交易所存款视为所有交易🟠的百分比,那么数据显示,这一比例从五月的大约26%下降到了今天的仅10%。但是,如果我们调整铭记交易,仅将存款与非铭记交易🔵进行比较,我们会发现下降幅度更为温和,大约为20%。

这表明铭文交易当前愿意支付比交易所相关存款更高的优先级费用。

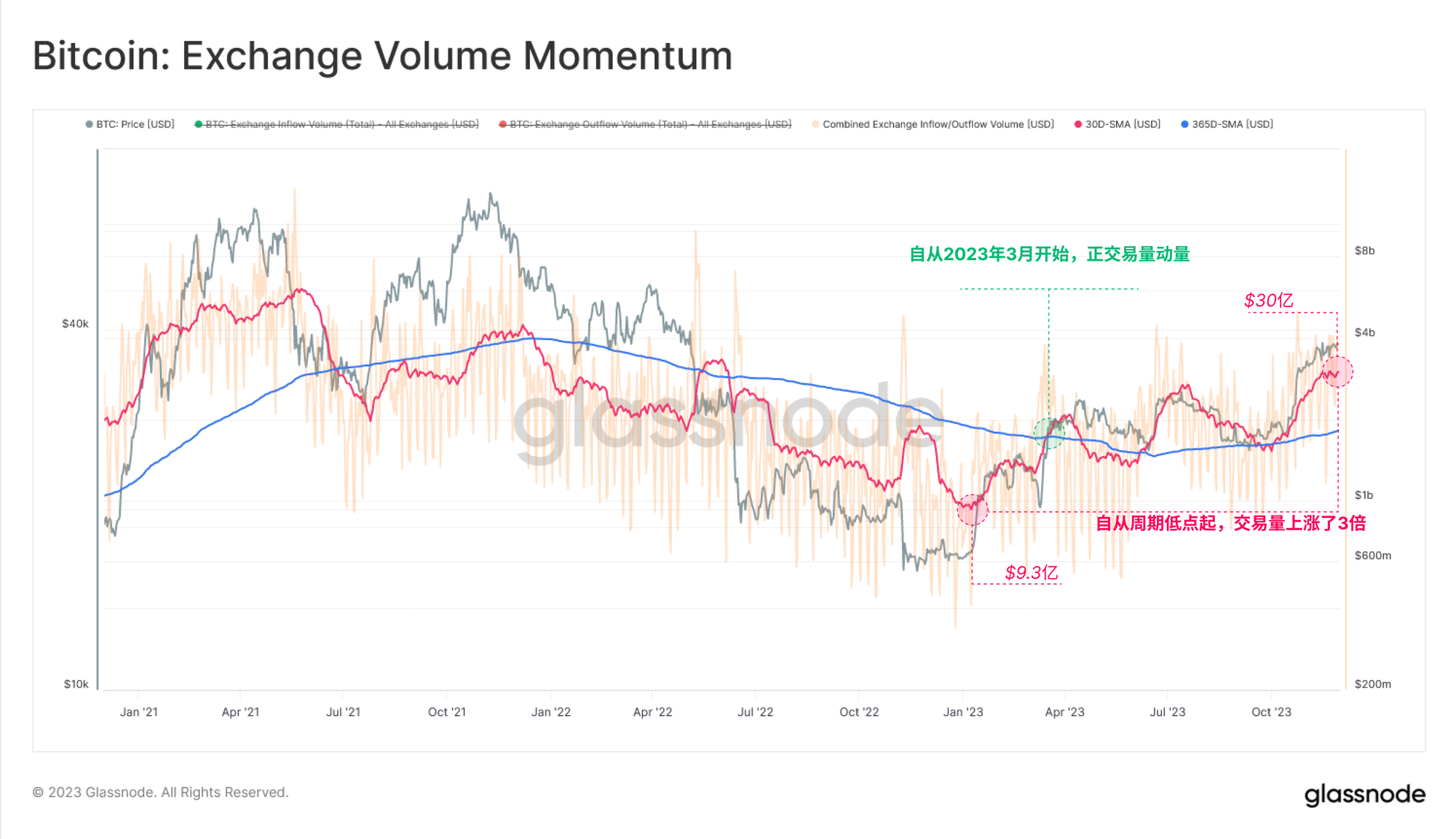

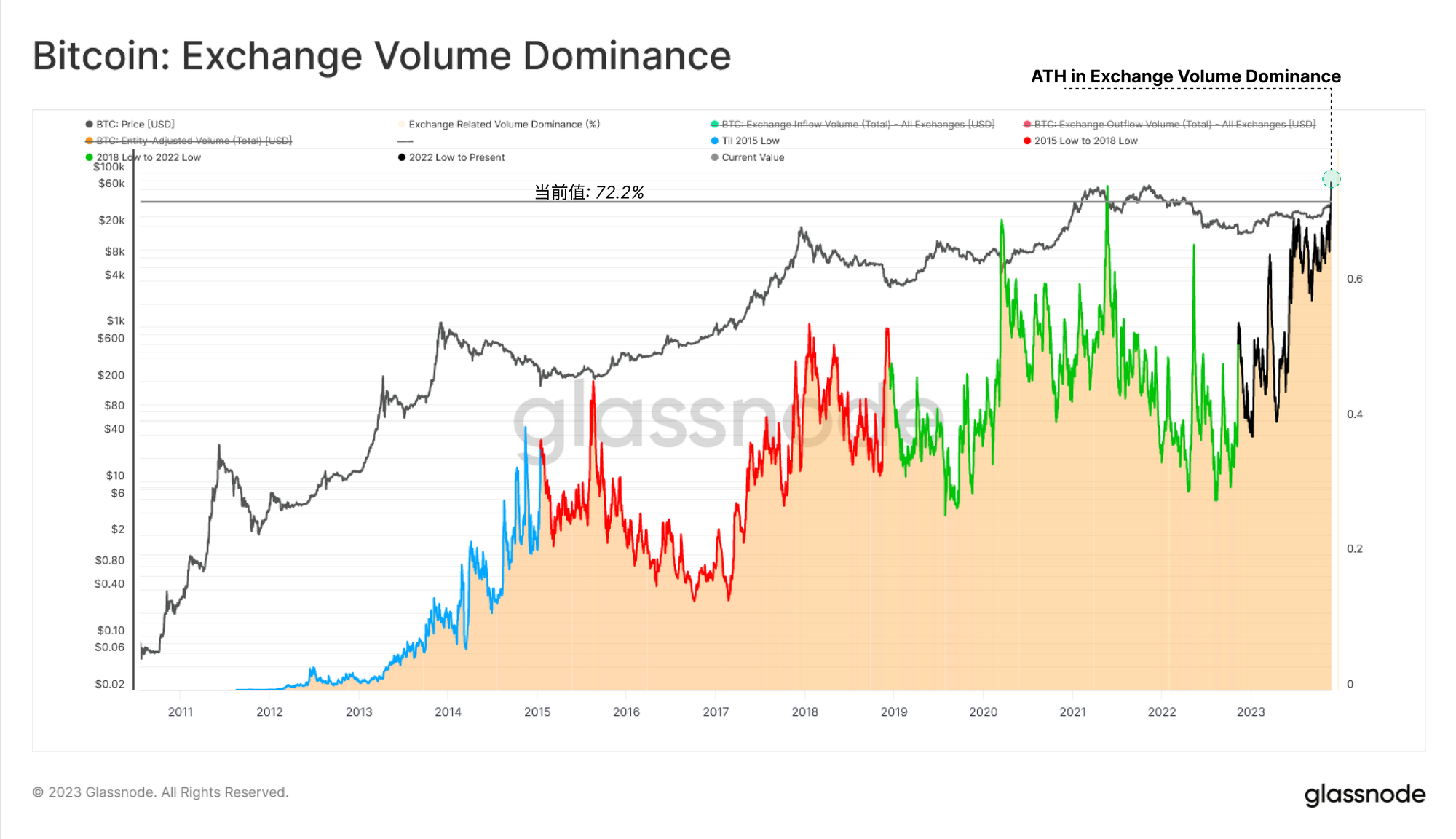

从链上交易量领域来看,我们可以看到,年初至今流入和流出交易所的交易量已从9.3亿美元增长到超过30亿美元(增长220%)。这凸显了投资者对交易、积累、投机以及利用交易所提供的服务的兴趣不断扩大。

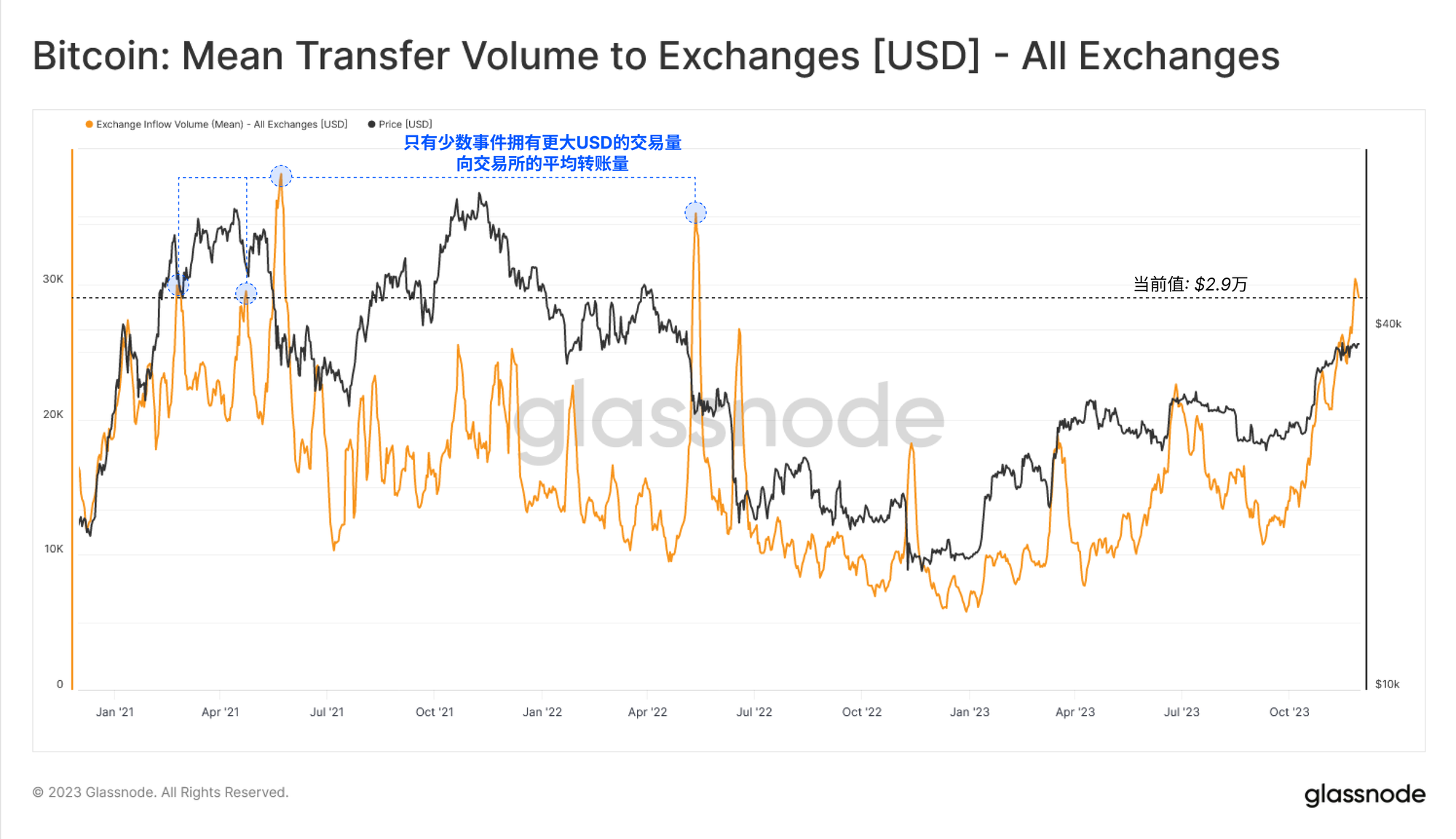

随着交易所交易量的大幅上涨,对交易所存款平均规模的分析出现了一个有趣的观察点。这个指标经历了一次非同小可的上涨,接近之前每笔存款3万美元的历史最高点。

由此看来,交易所的存款目前主要由将越来越多资金转移的投资者所主导。这可能是机构兴趣增长的迹象,因为关键的ETF决策日期将在2024年1月到来。

尽管流入和流出交易所的交易数量相对较少,但流入/流出的交易量占所有链上交易量的72.2%,与之前的历史最高点相当。这强调了链上吞吐量的相当一部分与交易所活动有关,因为投资者以越来越大的规模和交易量存入和提取。

供应转为盈利

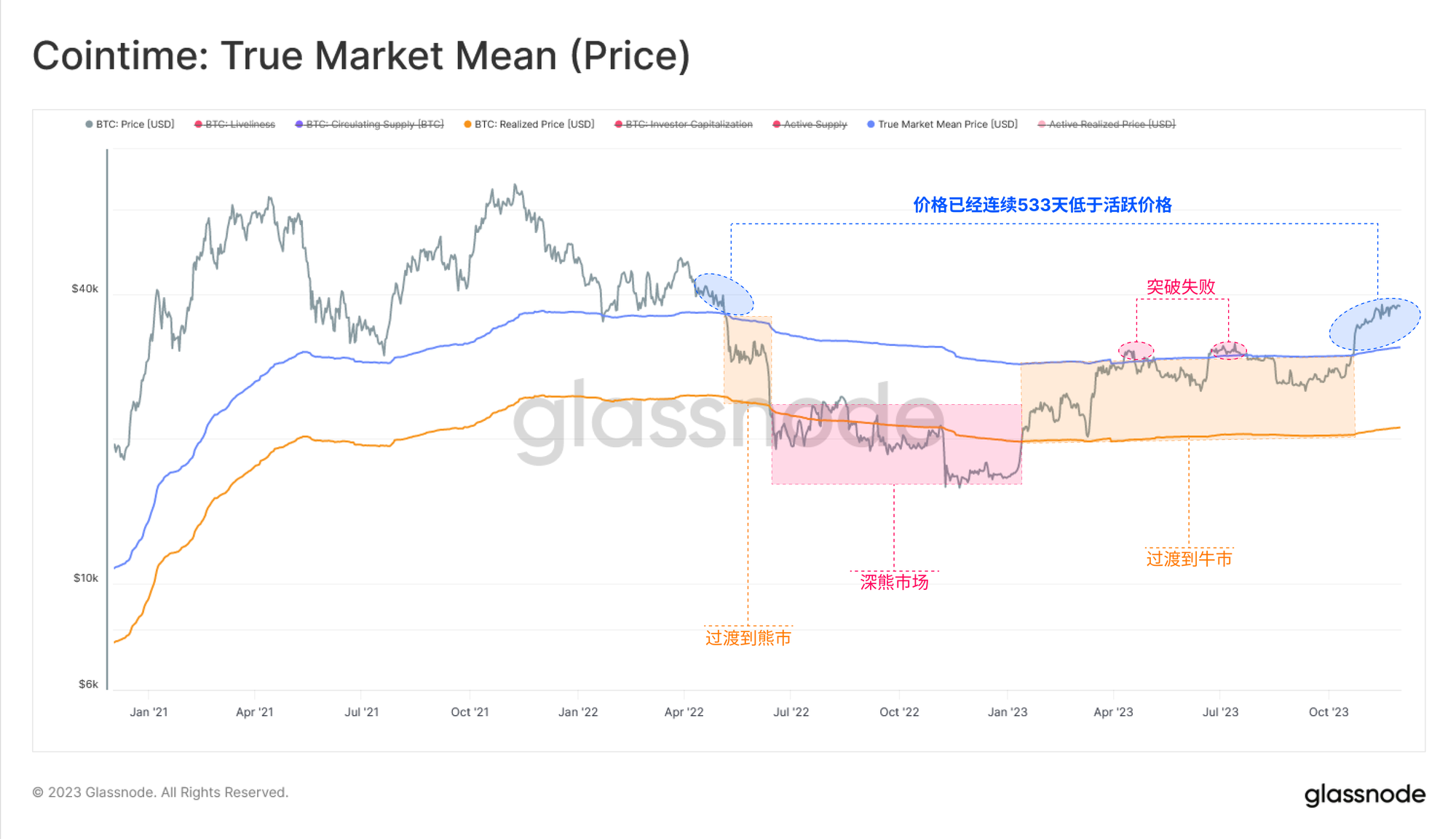

2023年的上涨使比特币价格明显高于两个关键的链上定价水平:

1. 1月的实现价格,将平均单位的比特币转为盈利(包括古老和丢失的比特币)。

2. 10月的真实市场平均价格,使平均活跃投资者重新盈利。

随着市场目前显著高于真实市场平均价格(3.1万美元),大多数比特币持有者将看到他们的投资组合从2022年的熊市中恢复。历史上,这已经标志着朝着更加热情的牛市的建设性转变。

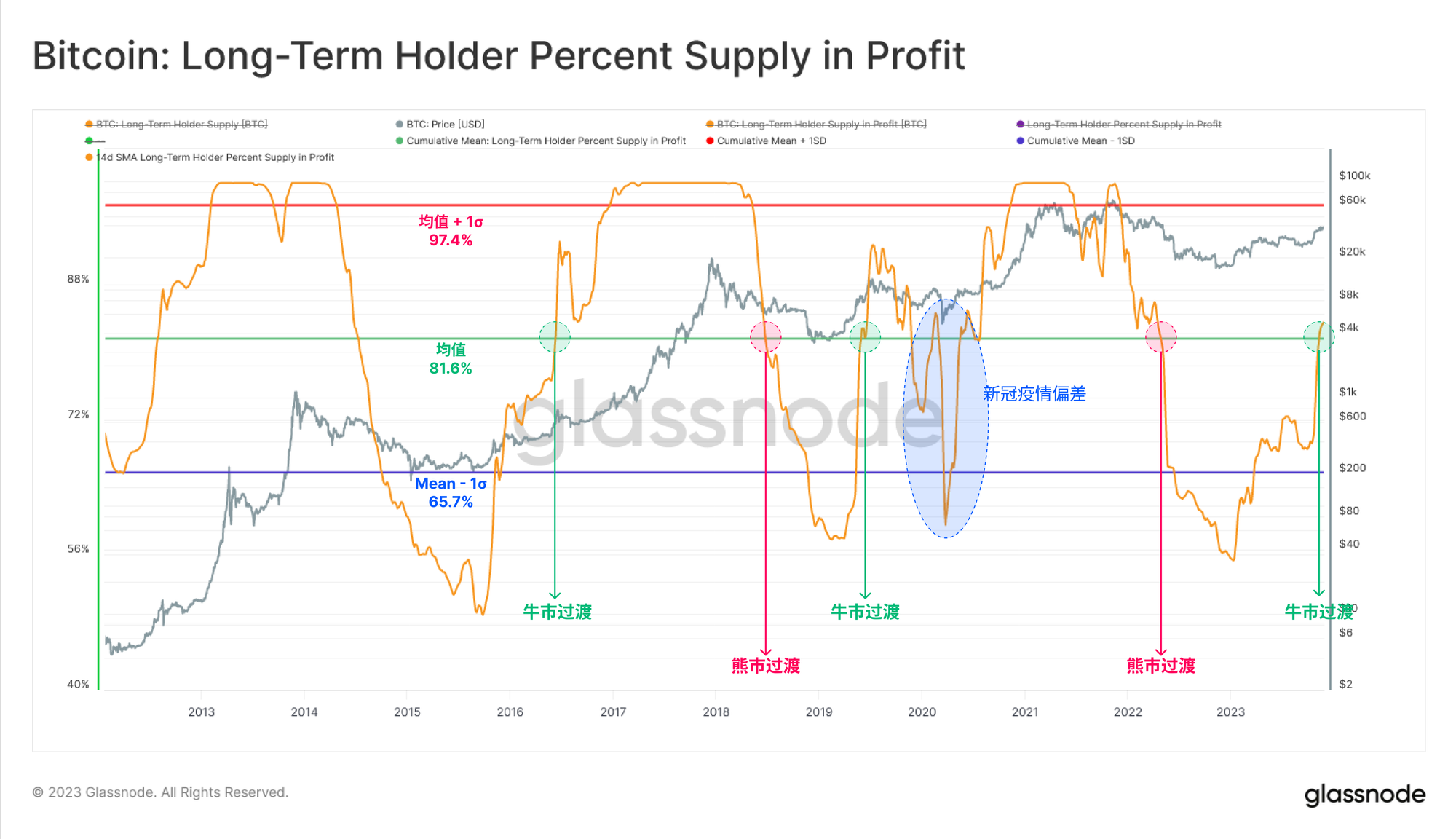

从长期持有者的角度来看,年初至今的涨势使他们持有的盈利比例从56%增加到84%。这已经超过了81.6%的历史平均值。

此前突破这一水平的历史情况通常与强劲的上升市场转变相一致,与上述观察相符。

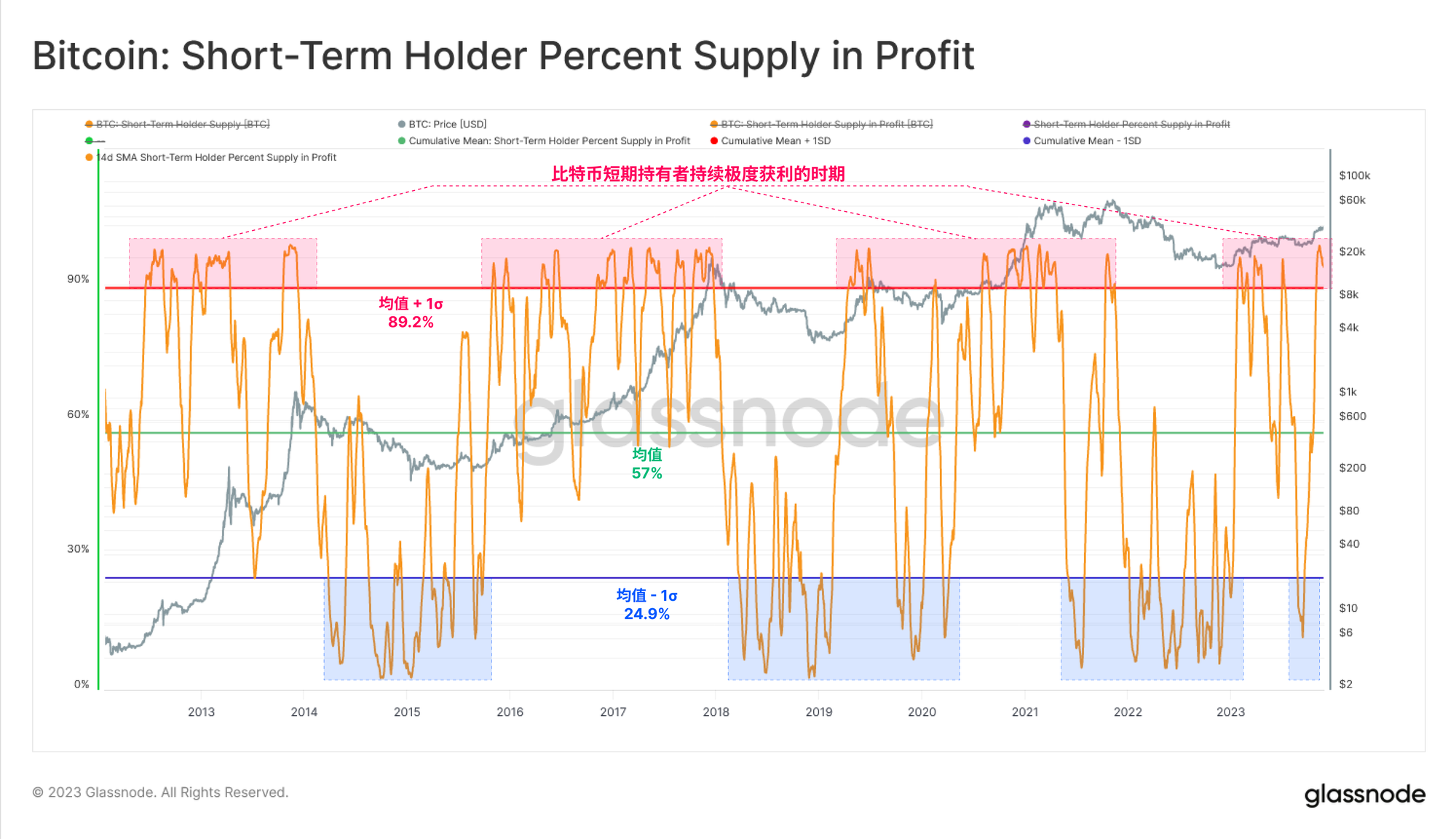

短期持有者几乎完全盈利,超过95%的持有量成本基础低于当前现货价格。这个读数超过了这个指标的长期+1标准偏差水平,并且再次与历史上的热情上升趋势相关联。

实现的边际利润

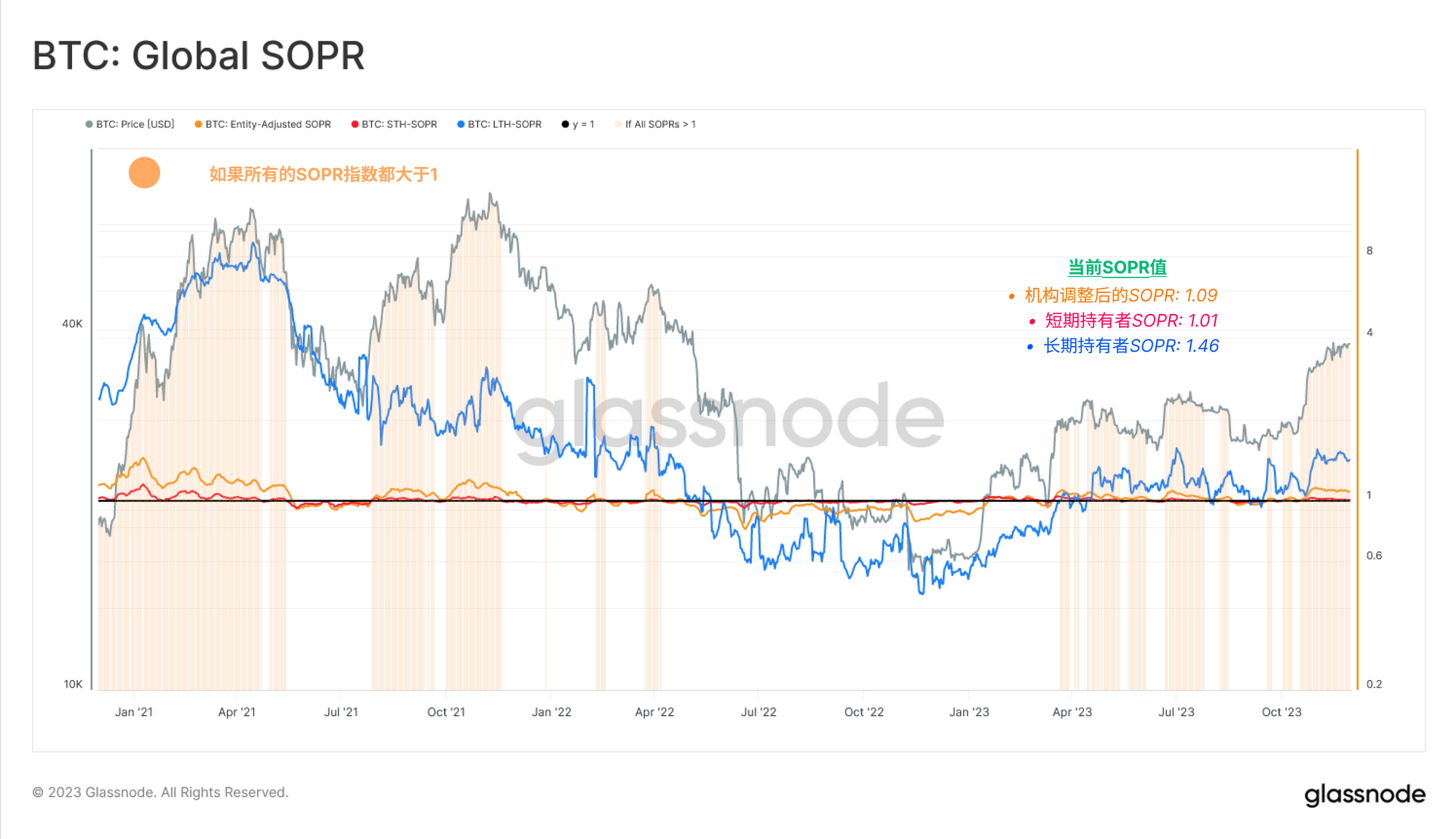

现在我们已经确定了几个投资者群体已经回到盈利状态,下一个合乎逻辑的步骤是评估这些群体中是否有明显的盈利和支出转变。为此,我们可以使用SOPR指标,它提供了锁定的平均盈利或亏损倍数的视角。

目前,几种 SOPR 变体都在 1.0 以上交易,这表明平均卖出的比特币在许多群体中都锁定了盈利:

- 🟠更广泛的市场:SOPR = 1.09 (平均盈利9%)

- 🔴 短期持有者:STH-SOPR = 1.01 (平均盈利+1%)

- 🔵 长期持有者:LTH-SOPR = 1.46 (平均盈利46%)

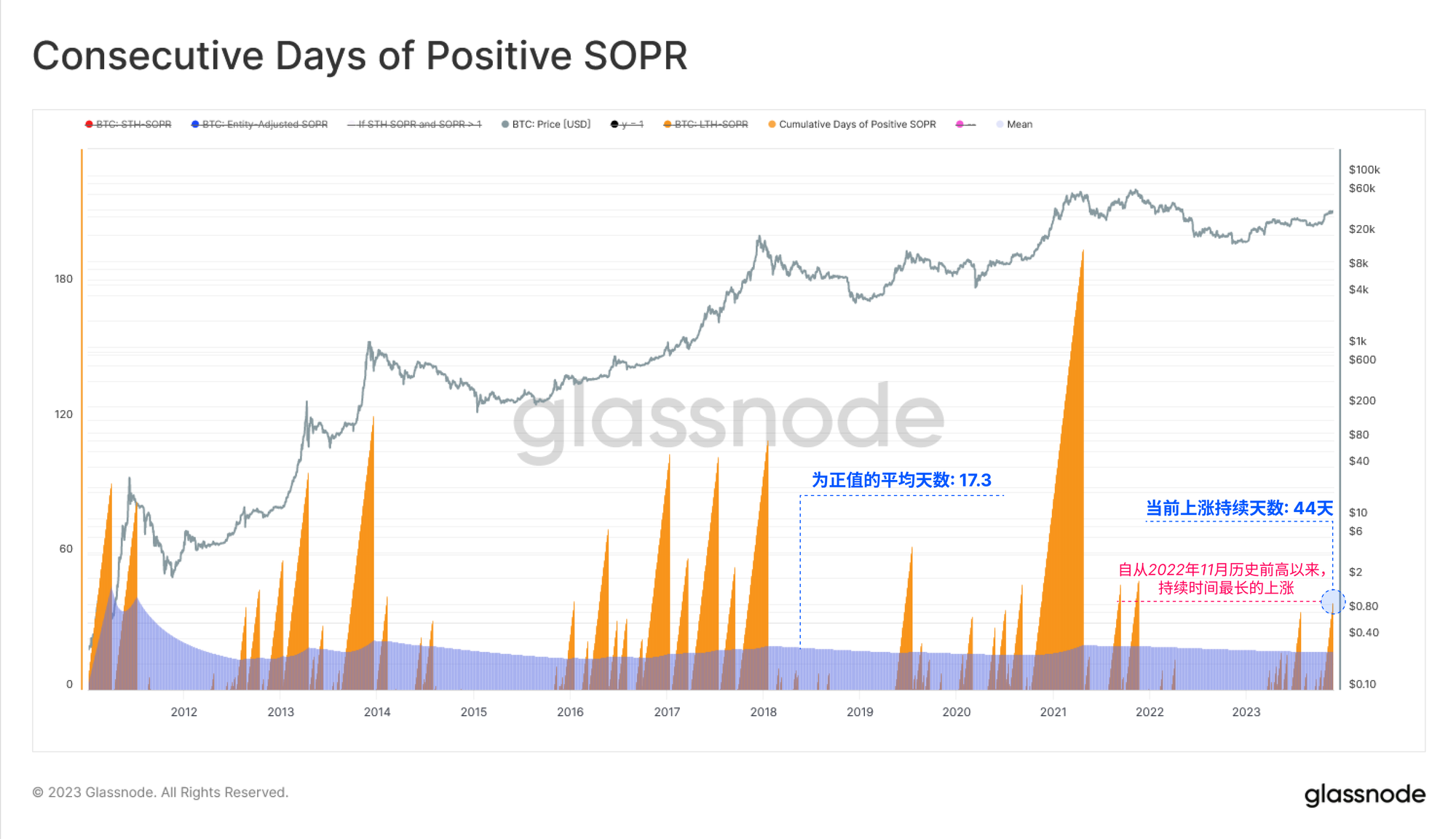

我们可以通过监控连续几天三种 SOPR 变体都在 1.0 以上交易的天数来拓展这一洞察。目前的涨势已持续了44天,这比平均持续时间17天更长,也是自2021年11月历史最高点以来最长的一次。

总的来说,这表明绝大多数比特币持有者处于盈利状态,且足够的需求流入以吸收分散的供应。

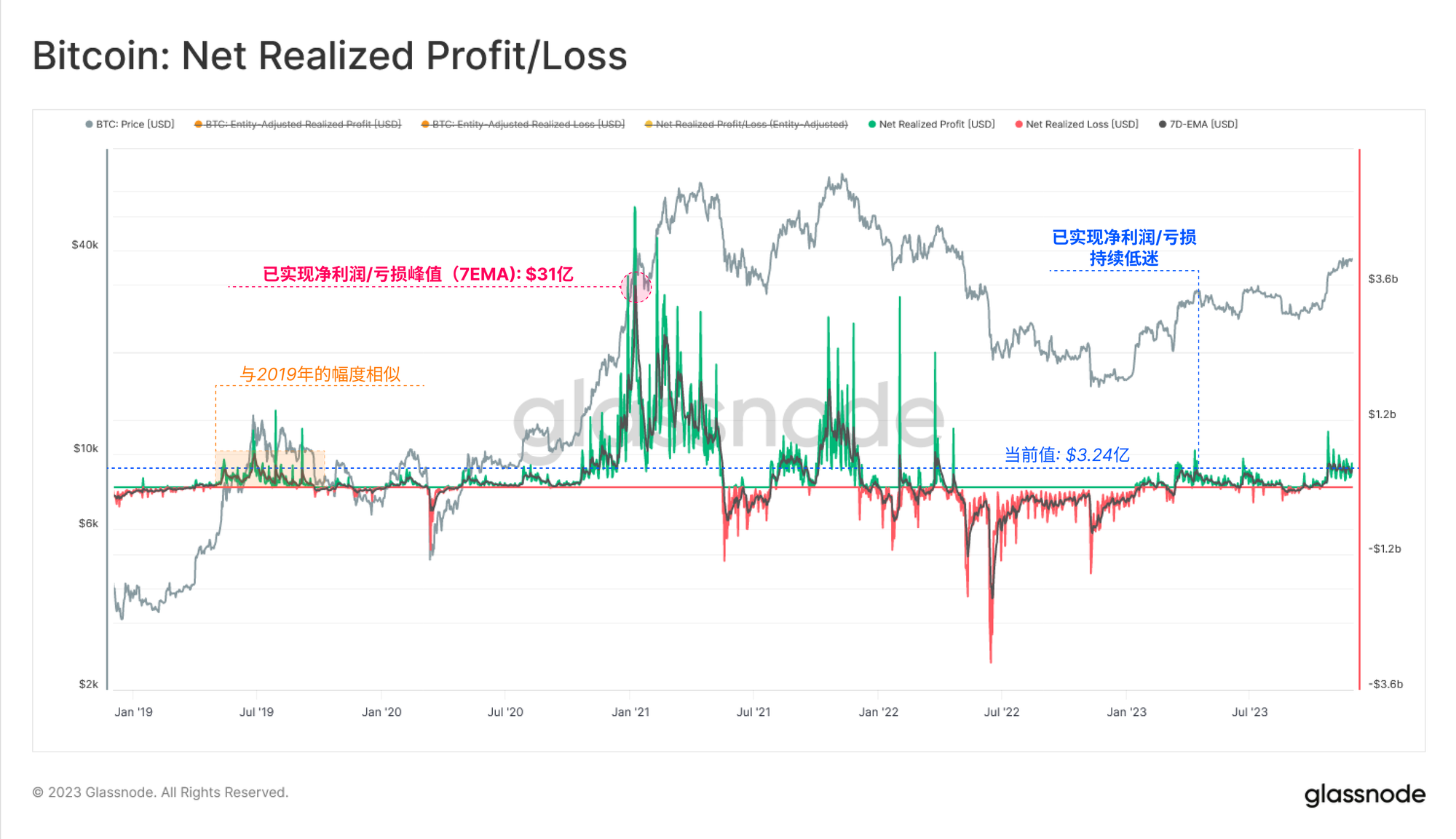

市场锁定的净美元计价实现盈利已达到每天3.24亿美元,但仍远低于2021年牛市后期经历的高峰(超过每天30亿美元)。

这表明,尽管市场表现强劲,投资者正在享受丰厚的利润,但它仍然非常符合早期而非晚期牛市的范围。

总结和结论

比特币在2023年继续在全球表现最佳的资产之一的位置上领先。不仅比特币从年初至今已经增值超过140%,相对于黄金,比特币的价值已经翻了一倍多,而且仍然在数字资产行业中占据主导地位。

凭借如此强劲的表现,绝大多数比特币持有者现在已经回到盈利状态,其中一小部分人正在实现这些收益。几个链上指标表明,最近的涨势已将市场推出“过渡恢复区”,现在更像是“热情的牛市”。

免责声明:此报告不提供任何投资建议。所有数据仅供参考和教育目的使用。不应根据此处提供的信息做出任何投资决策,您应对自己的投资决策负完全责任。

显示的交易所余额来自Glassnode的地址标签综合数据库,该数据库通过官方公布的交易所信息和专有聚类算法积累而成。虽然我们努力确保交易所余额的最大准确性,但必须注意的是,这些数字可能并不总是交易所储备的全部,特别是当交易所不披露其官方地址时。我们敦促用户在使用这些指标时要谨慎小心。Glassnode不应对任何差异或潜在的不准确负责。在使用交易所数据时,请阅读我们的透明度公告。

- 加入我们的 Telegram 频道

- 关于链上指标和活动图,请访问Glassnode Studio

- 关于链上核心指标和交易所活动的自动警报,请访问我们的Glassnode 警报推特。