抛售分析

加密货币资产市场最近几周遭遇了动荡,投资者经历了剧烈的价格下跌,并锁定了大量亏损。山寨币市场受创最严重,估值大幅下滑。在本报告中,我们分析了此次抛售的严重程度。

执行摘要:

- 在本轮下跌过程中,比特币投资者实现了大额亏损,比特币价格一度跌至93,000美元。

- 然而,当我们将这些亏损换算成比特币计价时,损失的严重程度似乎与其他本地回调相当。

- 大部分锁定的亏损来自短期持有者群体,因为在局部高点买入的投资者正经历盈利能力的快速下降。

- 山寨币板块在此次下跌中遭受了最严重的相对损失,全球山寨币市值经历了有记录以来最大规模的贬值之一。

一次重大的贬值

上周,比特币投资者经历了剧烈的价格波动。BTC价格最初跌至93,000美元,随后短暂反弹至102,000美元,目前交易价格接近98,000美元。这一犹豫不决的价格走势主要是对特朗普总统威胁对加拿大、墨西哥和中国征收关税的反应,使投资者面临不确定的宏观背景。此外,美元的持续走强也导致市场流动性环境略显紧张。

尽管比特币价格在过去几周内剧烈波动,但总体上并未偏离其初始位置太远,目前仍处于震荡且整体横盘的行情格局中。

在上一期链上周报中,我们评估了本轮周期内比特币投资者构成的演变。比特币的流动性大幅增加,更多的资本流入正在平衡这一日益庞大的资产所带来的惯性。此外,更具韧性和耐心的持有者不断增加,这在相对不稳定的宏观环境下也为 BTC 价格的稳定性提供了支撑。

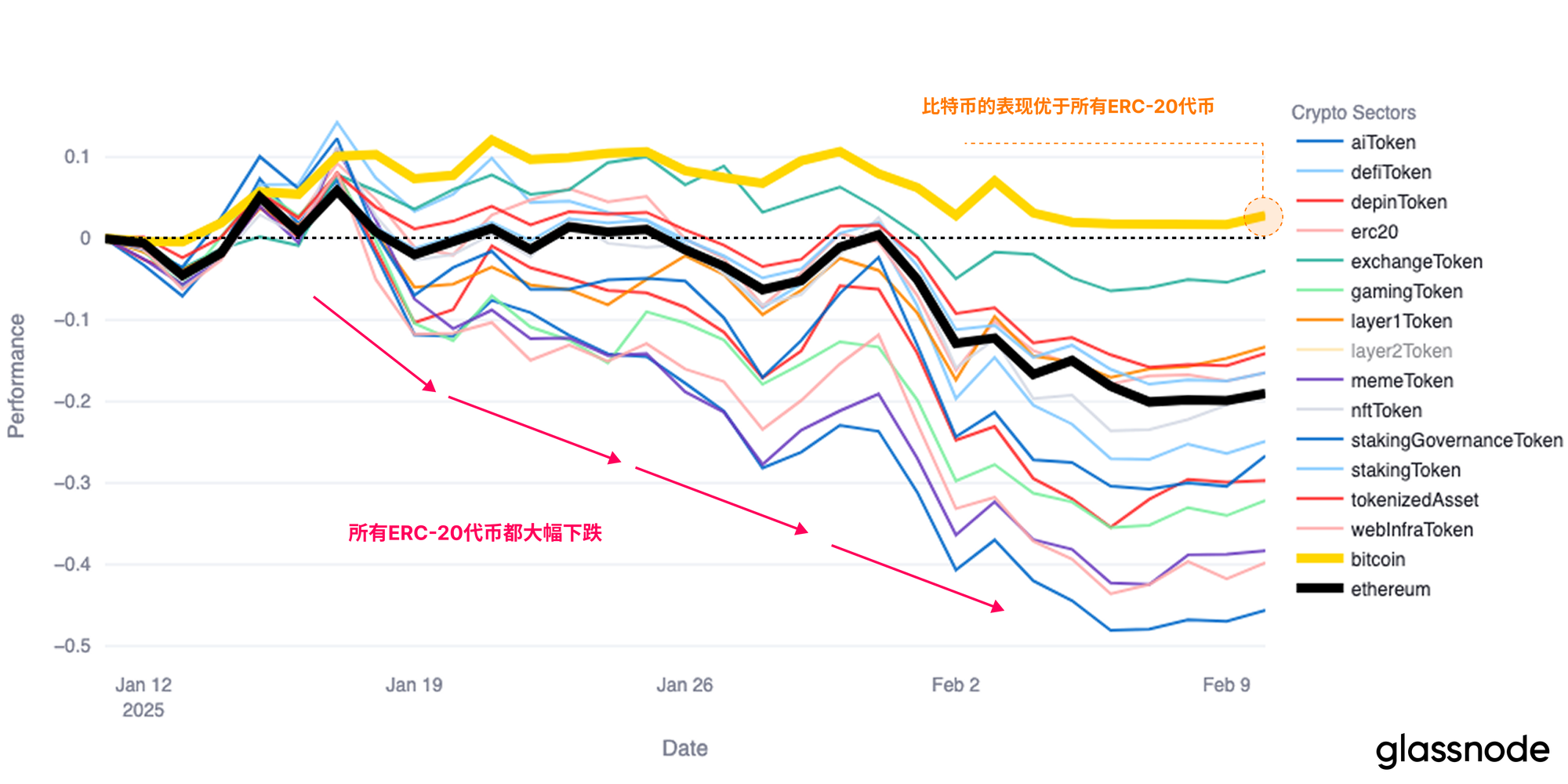

另一方面,山寨币板块面临显著的卖压,许多代币难以实现广泛采用或产品市场契合度,使市场环境更具挑战性。这最终导致代币价格的大范围崩溃,所有山寨币子板块在过去几周内的表现均不及比特币。

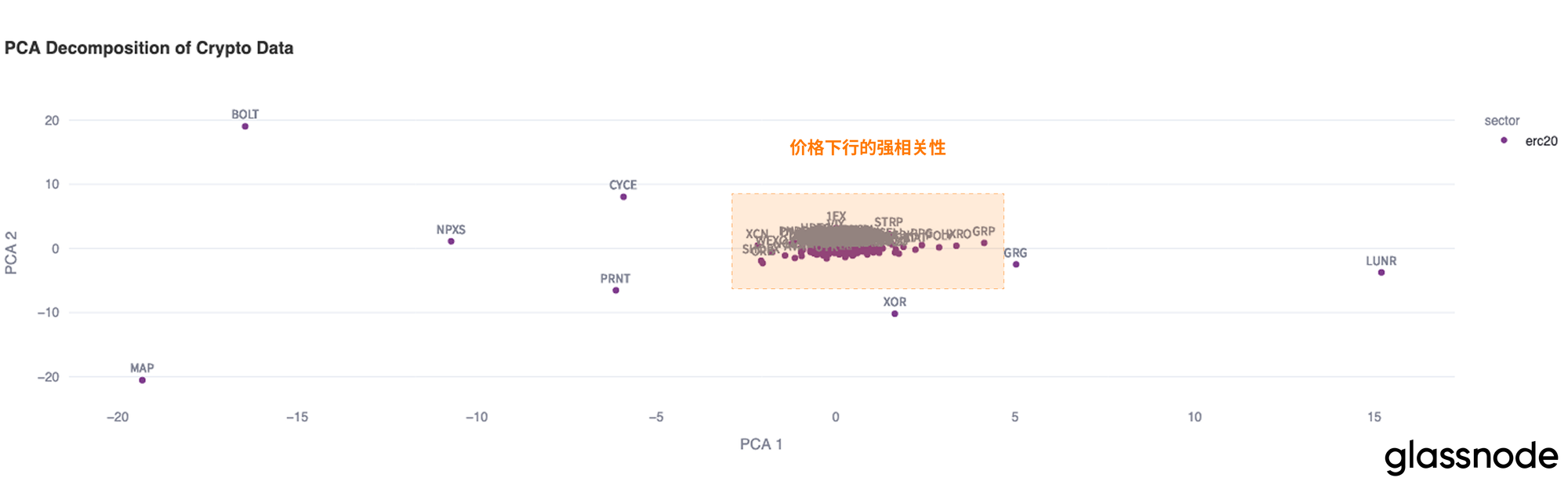

为了分析山寨币市场的下跌趋势,我们可以使用主成分分析(PCA),该方法将代币收益的相关性投影到二维空间中。这种可视化分析有助于识别收益表现相似(聚集在一起)或不同(相距较远)的代币。

我们可以观察到,大多数 ERC-20 代币高度聚集,表明大量山寨币经历了同样的广泛抛售,不同板块之间几乎没有表现出独特的市场行为。

换句话说,几乎没有代币能够摆脱本周的下跌波动,大多数代币基本上都同步下跌。

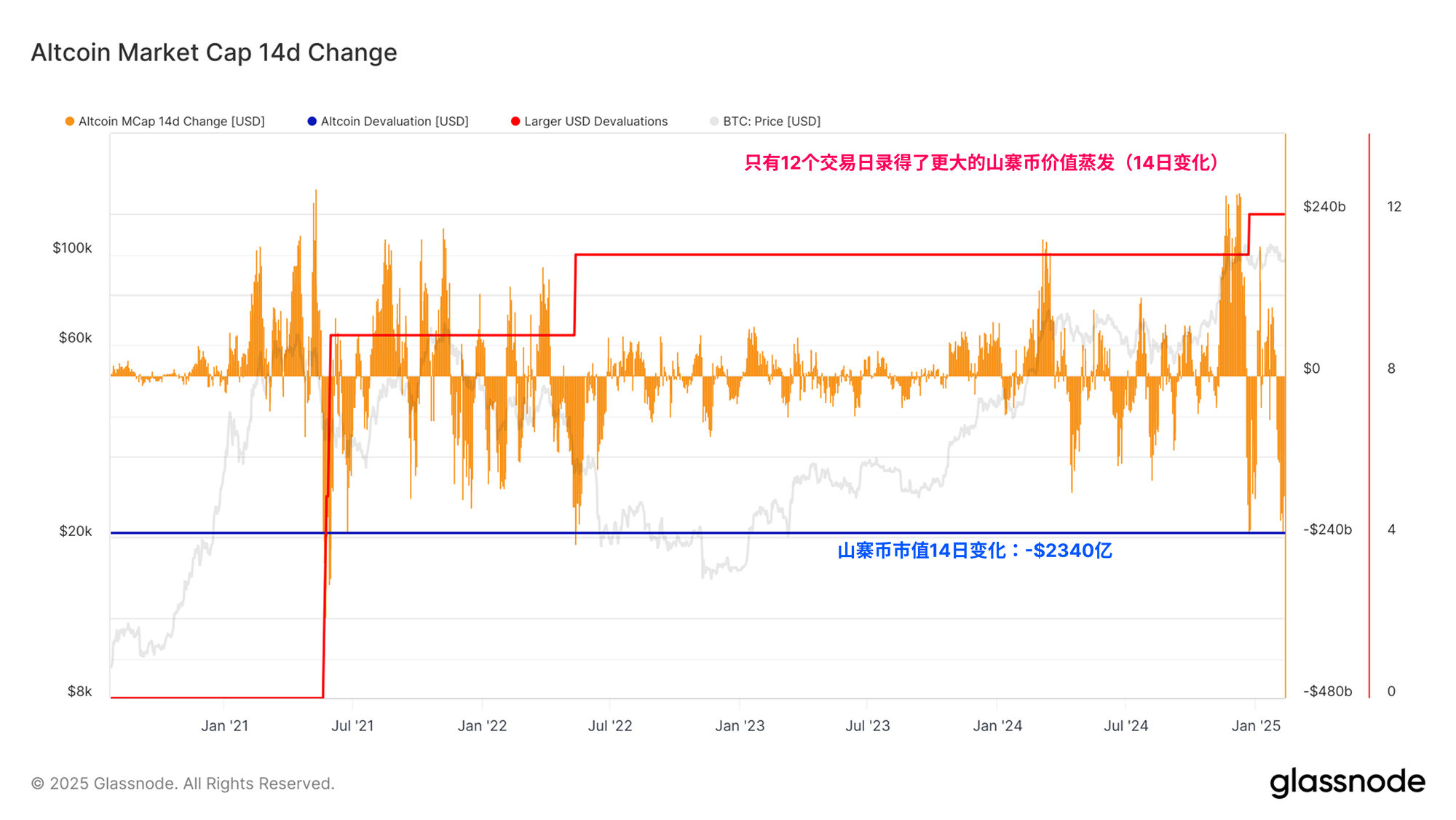

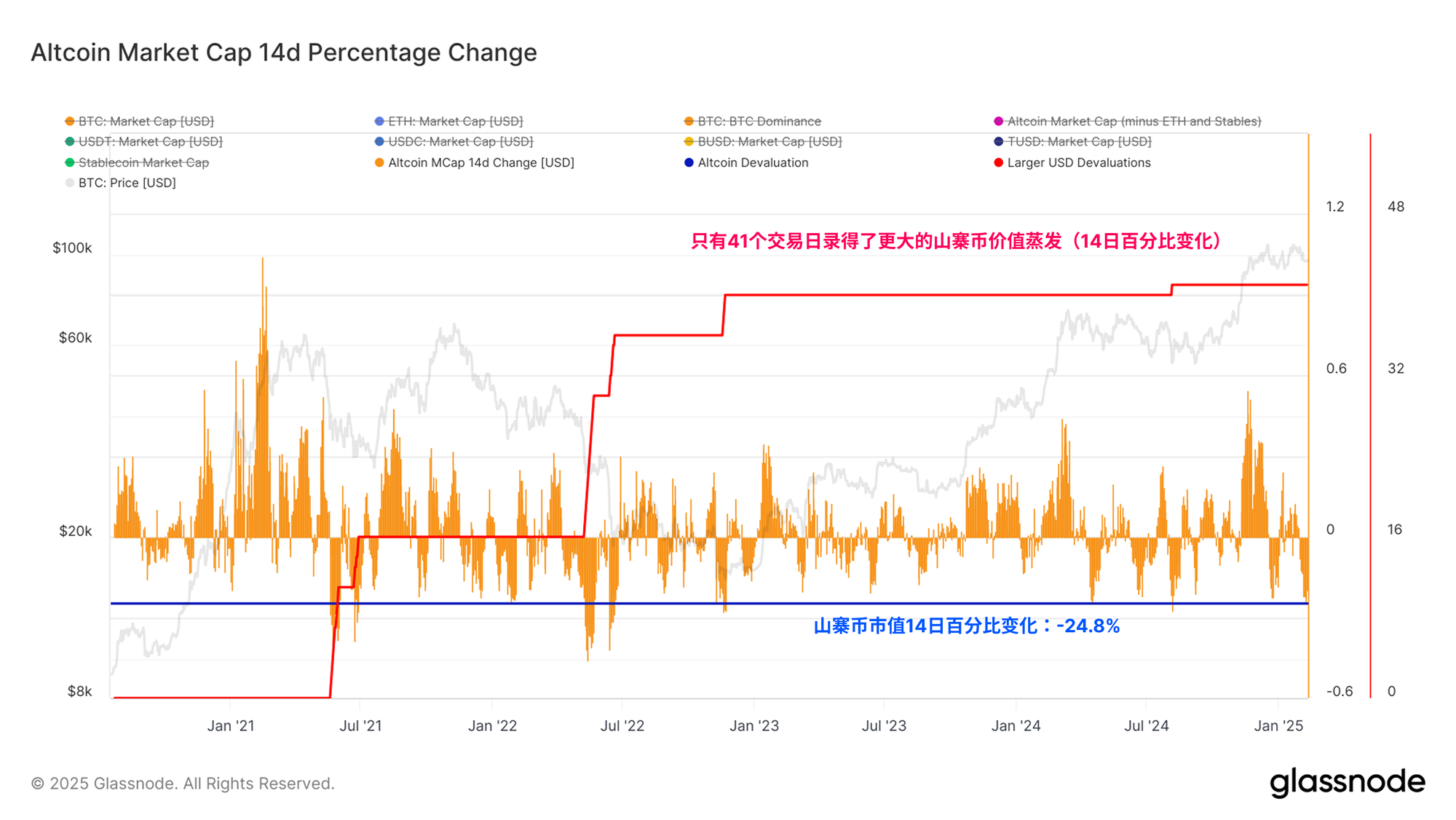

我们可以通过评估全球山寨币市值的 14 天变化来衡量此次回撤的幅度。在过去两周内,山寨币市值下降了2340亿美元,仅有少数交易日的绝对跌幅更大。

此次回撤的严重程度突显了市场抛售的规模,并且可以合理地被视为山寨币板块内熊市阶段的一次重大事件。

这颇具意义,因为比特币并未表现出同样的相对疲软,这表明BTC与其他数字资产之间的走势开始出现分化。

如果从百分比来看,山寨币的回撤仍然相当显著,在1662个交易日中,仅有41个交易日录得更大跌幅。然而,在相对尺度上,这次回撤仍然符合2024年的其他回撤事件。

相比2021年5月的矿工大迁徙抛售,以及2022年底LUNA/UST和三箭资本崩盘时期,目前的回撤明显较为温和。

比特币亏损分析

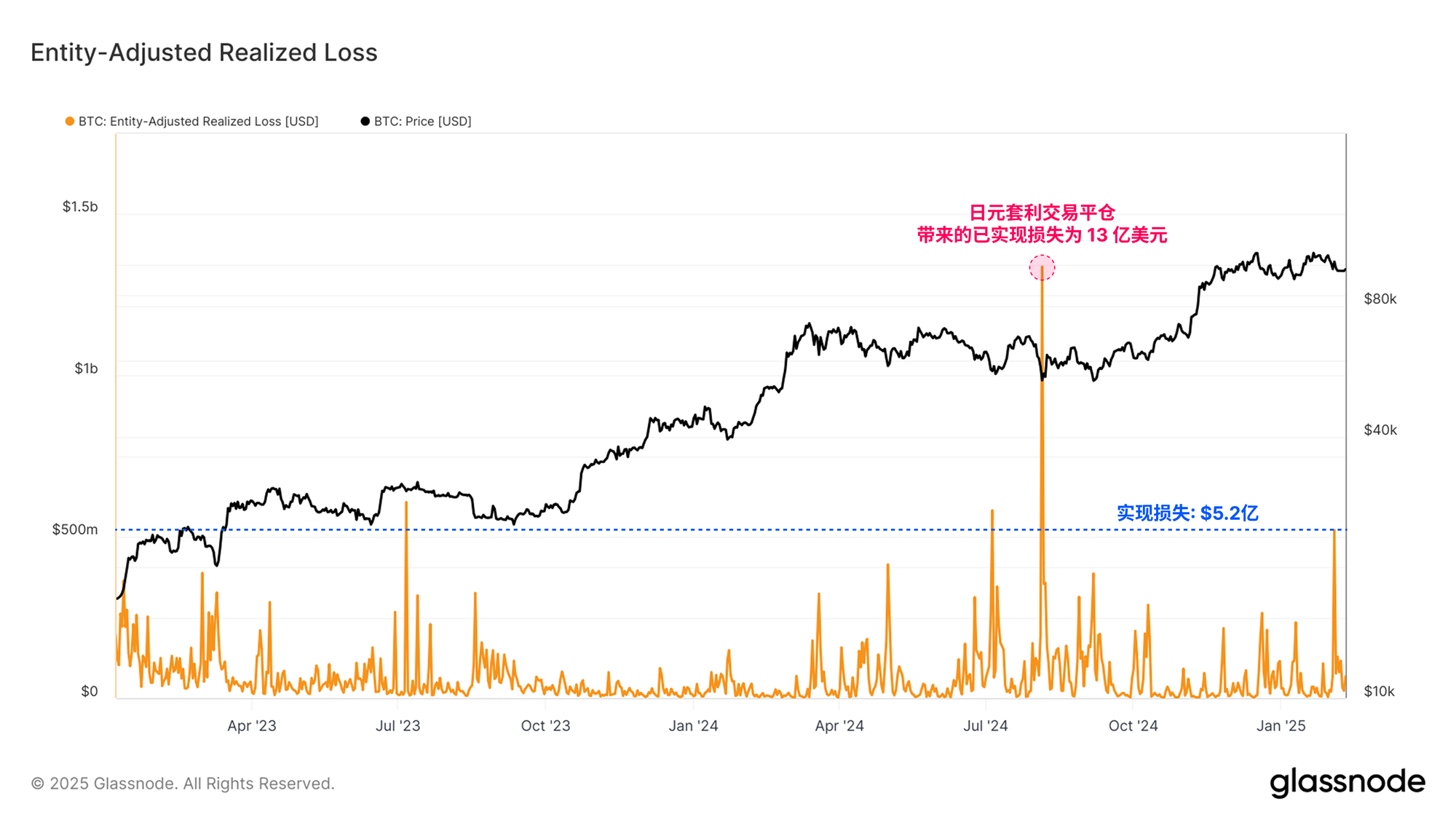

尽管比特币本周价格相对平稳,但在震荡行情中,比特币投资者锁定的已实现亏损却是本轮牛市周期中最大的一次之一。当市场下跌至93,000美元时,投资者共计锁定了约5.2亿美元的亏损,这是迄今为止最大规模的局部抛售事件之一。

因此,在宏观牛市上行趋势的背景下,我们可以将此次事件视为一次重要的恐慌性抛售。唯一超过这一亏损规模的单日事件发生在2023年8月5日,即日元套利交易平仓期间,当时市场录得了13亿美元的已实现亏损。

随着比特币规模的增长,我们也必须考虑到,绝对值的已实现亏损在与过去价格区间相比时可能会产生误导性。当以BTC计价来评估这些亏损时,它能够有效地对市场规模进行归一化,使亏损的严重程度看起来更“正常”。

此次亏损的幅度与2024年发生的其他局部恐慌性抛售事件类似,这表明此次回调仍然可以被视为牛市调整或整固阶段的正常现象。

亏损分析

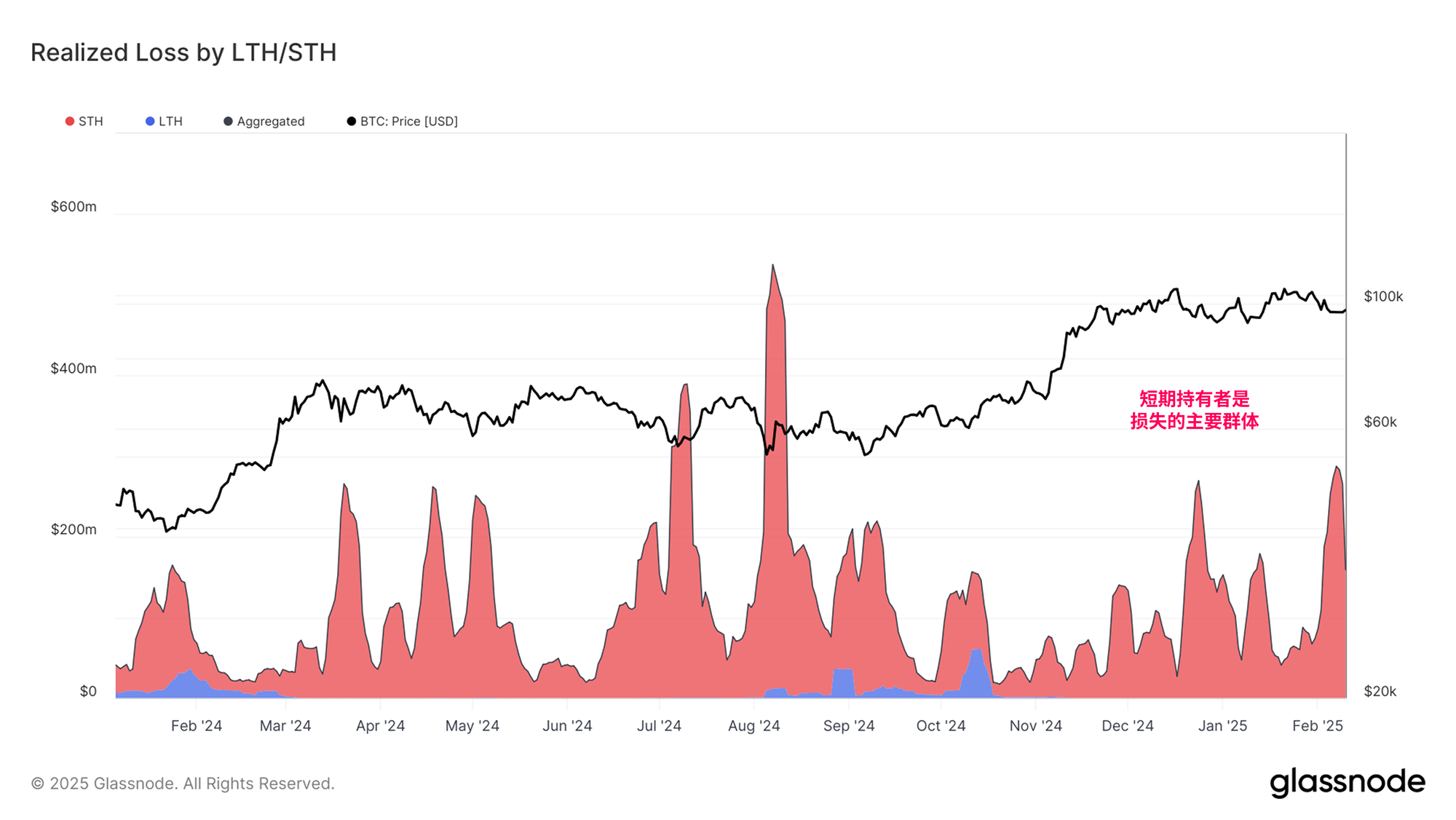

在牛市阶段,长期投资者通常保持高盈利状态。因此,已实现亏损的主要来源是短期持有者群体,他们通常由近期入场的投资者组成,并具有最高的平均成本基础。

通常情况下,在牛市期间,长期持有者的亏损几乎可以忽略不计。长期持有者(LTH)群体的亏损通常始于牛市向熊市的过渡阶段,并随着市场回撤的加剧而加速。这一过程通常以最终的抛售清算结束,并在宏观周期的低点附近达到峰值。

相比之下,价格敏感度较高的短期持有者(STH)往往在牛市和熊市的回撤过程中实现大额亏损。本周,短期持有者的实体调整后已实现亏损总计5.2亿美元,这一规模与2024-2025年周期内的回调幅度相当。

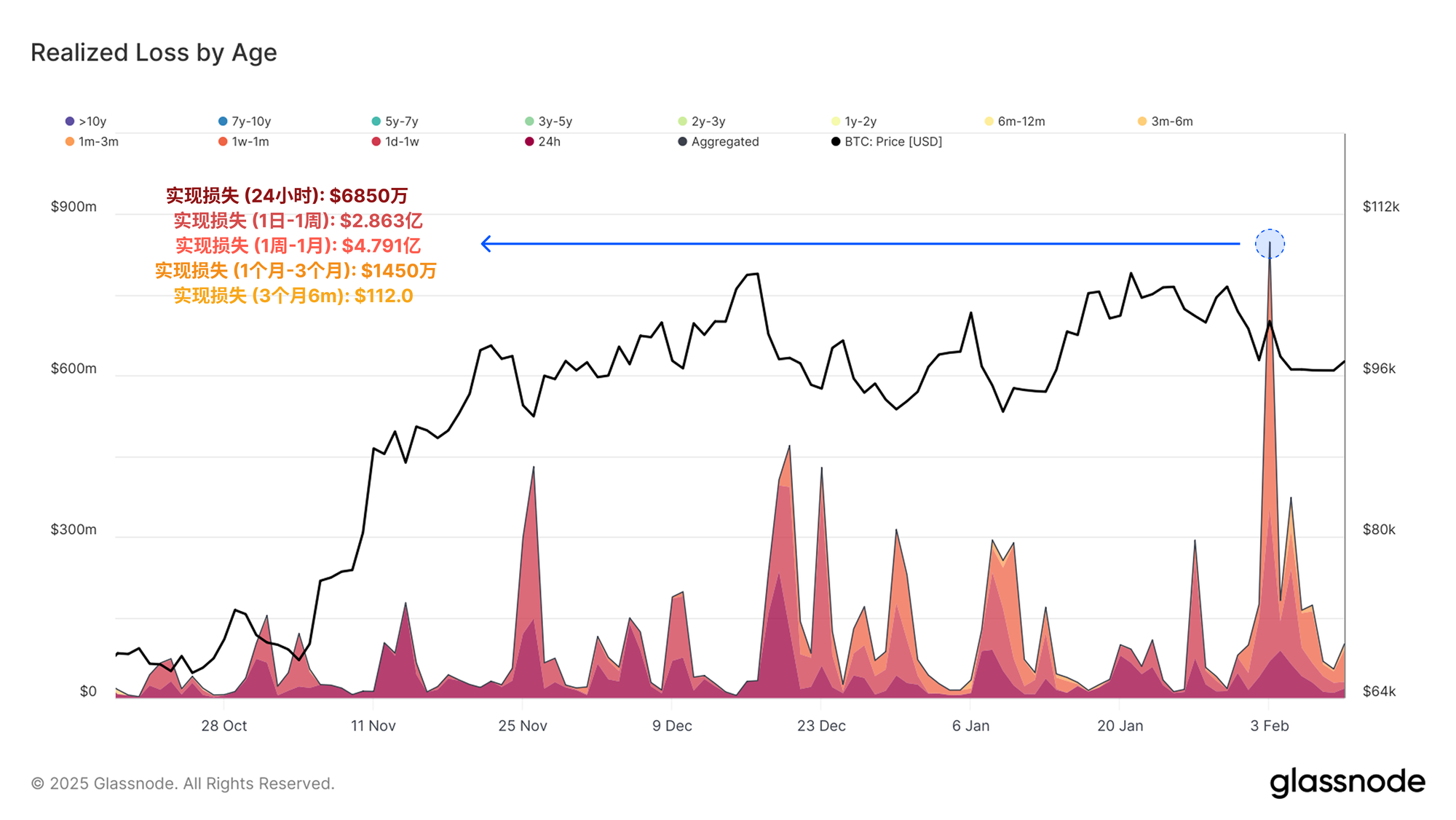

如果我们提高短期持有者亏损分析的精细度,可以发现大部分亏损来自于最近1个月内才购入比特币的投资者。按持币时间划分的亏损如下:

- 24小时内已实现亏损:6.85亿美元

- 1天 - 1周已实现亏损:28.63亿美元

- 1周 - 1个月已实现亏损:47.91亿美元

- 1个月 - 3个月已实现亏损:1.45亿美元

- 3个月 - 6个月已实现亏损:11.2亿美元

这进一步印证了链上交易量和已实现亏损主要与近期进入市场的投资者相关,这些投资者对市场波动和价格变动最为敏感。

展望未来

随着价格剧烈波动,我们可以利用一系列基于链上数据的定价指标来探索未来可能的价格路径和关键门槛。

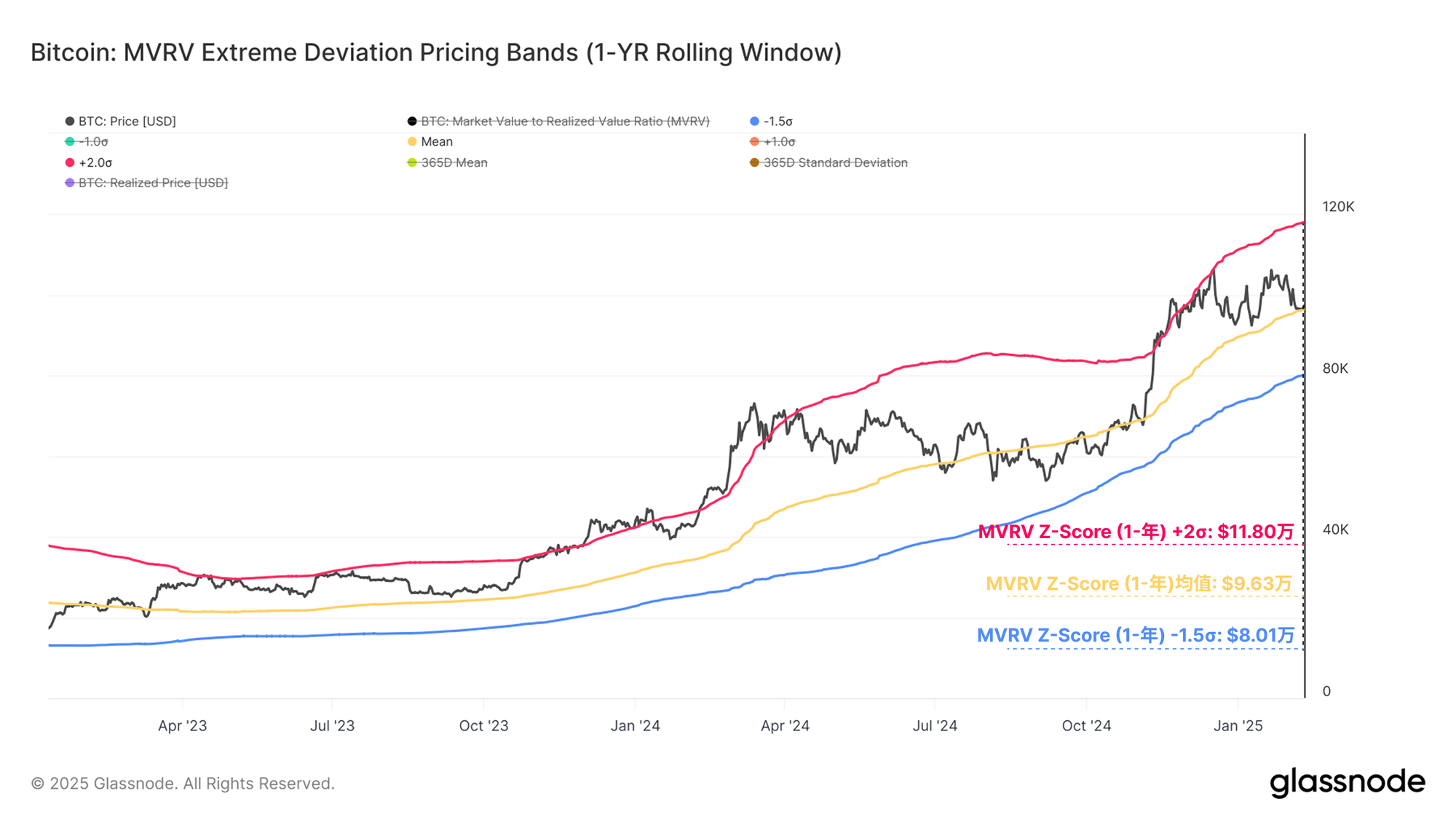

为了评估关键支撑区域,我们可以使用 1 年滚动窗口的 MVRV Z-Score。这一特定转换方法能够更清晰地呈现短期市场动态,该模型仅捕捉近期市场行为。

- 🔴+1个标准差:$118,000

- 🟡均值:$96,300

- 🔵-1个标准差:$80,100

目前,价格在均值水平附近找到强劲支撑。如果价格进一步下跌,-1σ 可能成为多头下一道关键防线。相反,+1σ 水平可能形成阻力位,因为投资者在此位置积累了大量未实现账面利润,可能会选择在市场走强时兑现利润。

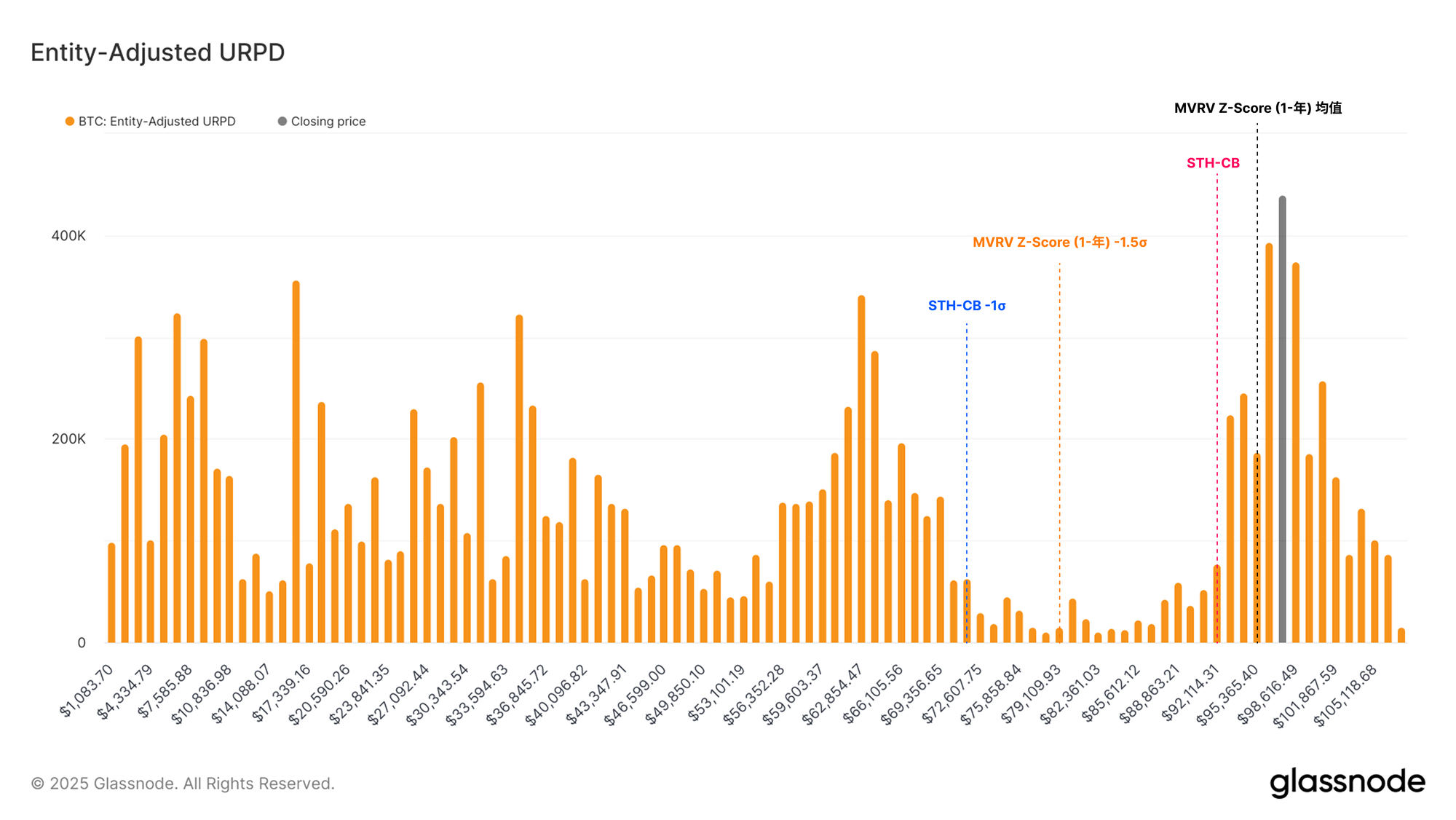

由于我们已经确认大部分亏损来源于短期持有者群体,因此有必要重点关注他们的投资布局,尤其是在市场围绕 MVRV 中值支撑区域交易时。

短期持有者的平均成本基础在牛市上行趋势中通常也充当强劲的支撑位。该定价模型当前在$92,200附近交易,这是市场避免进一步下跌的重要区域。

同样,我们可以基于完整回溯的 Z-Score 变换应用 ±1σ 区间,以评估价格波动的典型上限和下限。

- 短期持有者成本基础 +1σ:$131,000

- 短期持有者成本基础 -1σ:$71,000

目前,现货价格位于上下区间之间,并维持在短期持有者成本基础之上。这表明多头仍然掌控局势,但价格已接近他们的第一道防线,并在最近的抛售事件中几乎触及短期持有者(STH)成本基础。

当将价格走势叠加到URPD交易量分布图上时,捍卫STH成本基础和 MVRV1年Z-Score定价区域的重要性变得愈发明显。在这些水平下方可以观察到一个明显的交易量空白区域,表明在该价格区间内几乎没有大量比特币易手。

此外,STH成本基础的-1σ区间位于这一交易量空白的上沿,这表明如果价格跌至该水平,该区域可能会成为市场的敏感区域。

总结与结论

比特币价格在过去几周内剧烈波动,但整体仍然保持在相对平稳的区间内。价格最高上涨至$105,000,最低跌至$93,000,但最终仍回到了 $98,000左右,与周初水平基本持平。

这种不稳定的价格走势导致总计5.2亿美元的重大亏损事件,以美元计价来看,这是本轮周期内最大的一次亏损之一。然而,当通过归一化指标评估此次回撤的严重程度时,此次抛售整体上仍符合其他局部回调的特征。

相比之下,山寨币市场经历了大范围的抛售,并未找到稳定支撑。大多数代币经历了高度相关的下跌趋势,几乎所有子板块均未能幸免于市场损害。

这导致了有记录以来最大规模的山寨币贬值之一,并突显了比特币与此前市场周期中资本通常向山寨币轮动的模式之间的显著脱节。

免责声明:此报告不提供任何投资建议。所有数据仅供参考和教育目的使用。不应根据此处提供的信息做出任何投资决策,您应对自己的投资决策负完全责任。

显示的交易所余额来自Glassnode的地址标签综合数据库,该数据库通过官方公布的交易所信息和专有聚类算法积累而成。虽然我们努力确保交易所余额的最大准确性,但必须注意的是,这些数字可能并不总是交易所储备的全部,特别是当交易所不披露其官方地址时。我们敦促用户在使用这些指标时要谨慎小心。Glassnode不应对任何差异或潜在的不准确负责。在使用交易所数据时,请阅读我们的透明度公告。

- 加入我们的 Telegram 频道

- 关于链上指标和活动图,请访问Glassnode Studio