El Gran Desapalancamiento DeFi

El mercado DeFi de Ethereum está sobrellevando un dramático desapalancamiento, disolviendo un capital de más de 124.000M $ en apenas 6 semanas. El inversor base de Ethereum se encuentra ahora aguantando posiciones spot seriamente desaventajadas, y realiza ya pérdidas históricas.

El desarrollo de lo que llevamos de este año 2022 está siendo pésimo históricamente hablando, no solamente en lo que concierne a los activos digitales, si no más bien para casi la totalidad de los activos a nivel mundial. Las políticas monetarias contraccionarias en todo el globo, el aumento del valor del dólar americano, y el declive en la valorización de todos los activos de riesgo han provocado una diversidad de ajustes en los márgenes, liquidaciones de deuda, y desapalancamiento.

Dentro del entorno de los activos digitales, Ethereum sigue siendo la plataforma de contratos inteligentes más grande, y es hogar de una gran variedad de productos financieros, innovaciones y automatizaciones con un cierto grado de descentralización (conocidos comúnmente como Finanzas Descentralizadas). Durante el transcurso del ciclo de mercado alcista del 2020-21, la adopción de estos productos tanto por parte minorista como por parte institucional de igual modo, ha tenido como consecuencia una acumulación excesiva de apalancamiento dentro del sector de las Finanzas Descentralizadas (DeFi).

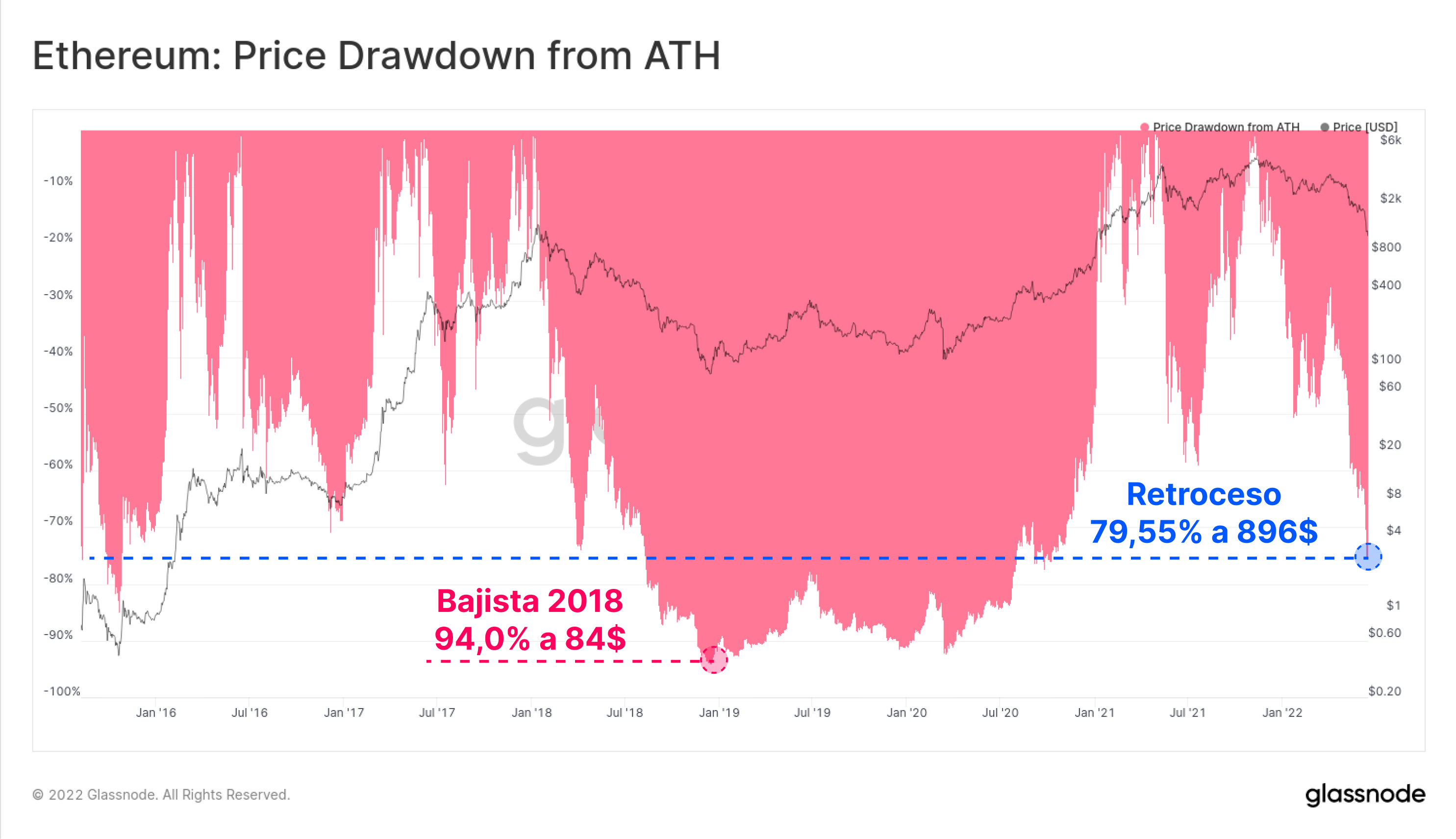

A medida que se asienta el mercado bajista vigente, el precio de ETH, el token nativo de Ethereum, se ha desplomado hasta un mínimo de 896$, cayendo así un 79,55% desde el máximo histórico de 4.808$. Como resultado de esta tormenta perfecta, el ecosistema de Ethereum al completo atraviesa actualmente un evento de desapalancamiento histórico. En este artículo, exploraremos algunas las señales preocupantes tempranas, la magnitud del evento de desapalancamiento, y el impacto que esto ha tenido en la rentabilidad del inversor de ETH.

El artículo también cuenta con un Panel Asociado en Vivo disponible aquí.

Demanda Menguante

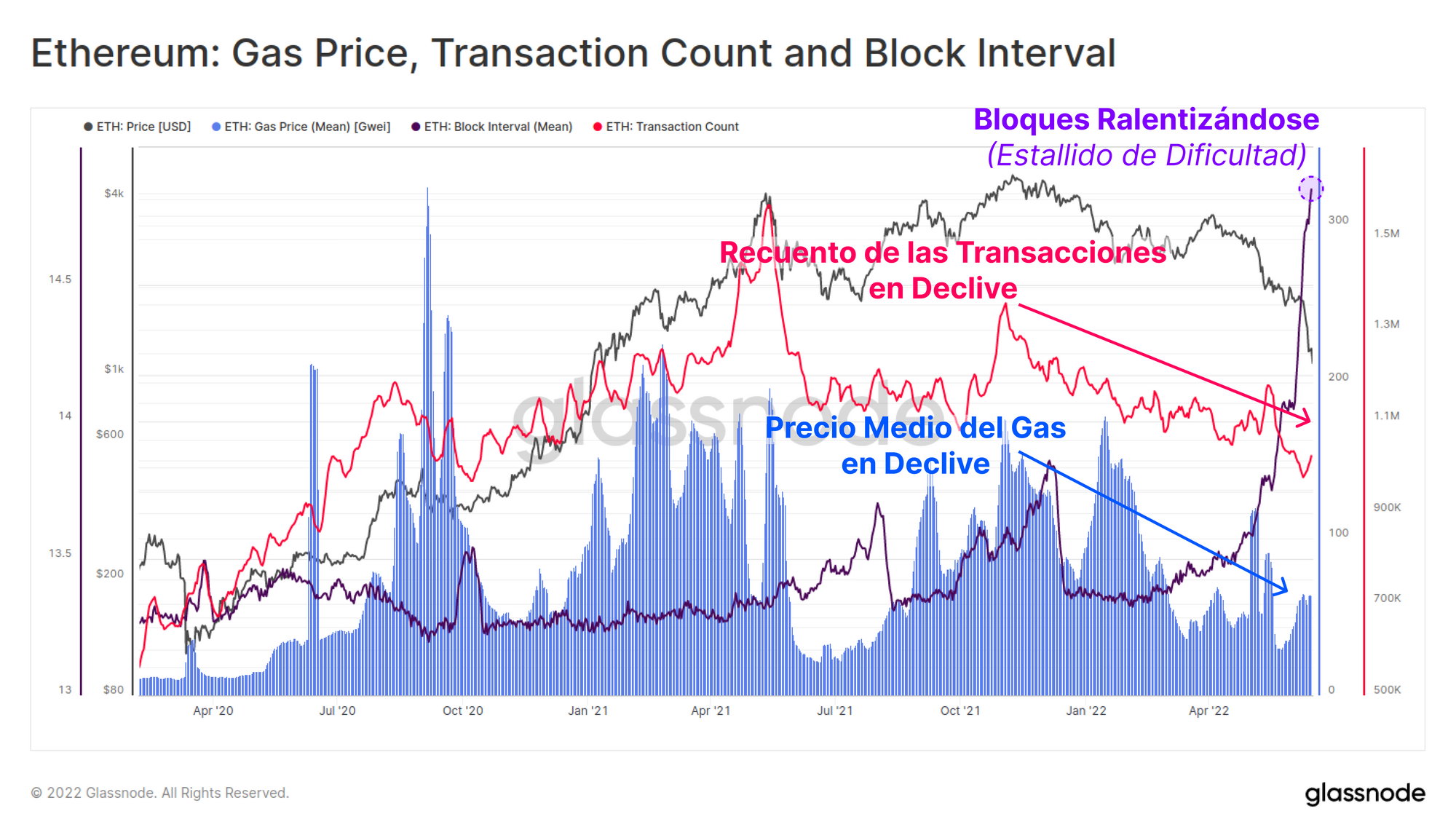

Ya después del máximo histórico de noviembre aparecieron señales tempranas del declive de la utilización y demanda del network de Ethereum. Tanto el recuento de transacciones diarias (rosa), como el precio medio pagado en gas (azul) han permanecido en un macro declive de casi 6 meses. Esto sugiere que por lo general la actividad, demanda y utilización del la cadena de Ethereum ha menguado.

El Precio Medio del Gas se ha recuperado tímidamente en las últimas semanas, aunque es más bien una consecuencia de la congestión que provoca la ralentización de los intervalos entre bloques (morado) a medida que se va asentando la erupción de dificultad del Merge que se acerca.

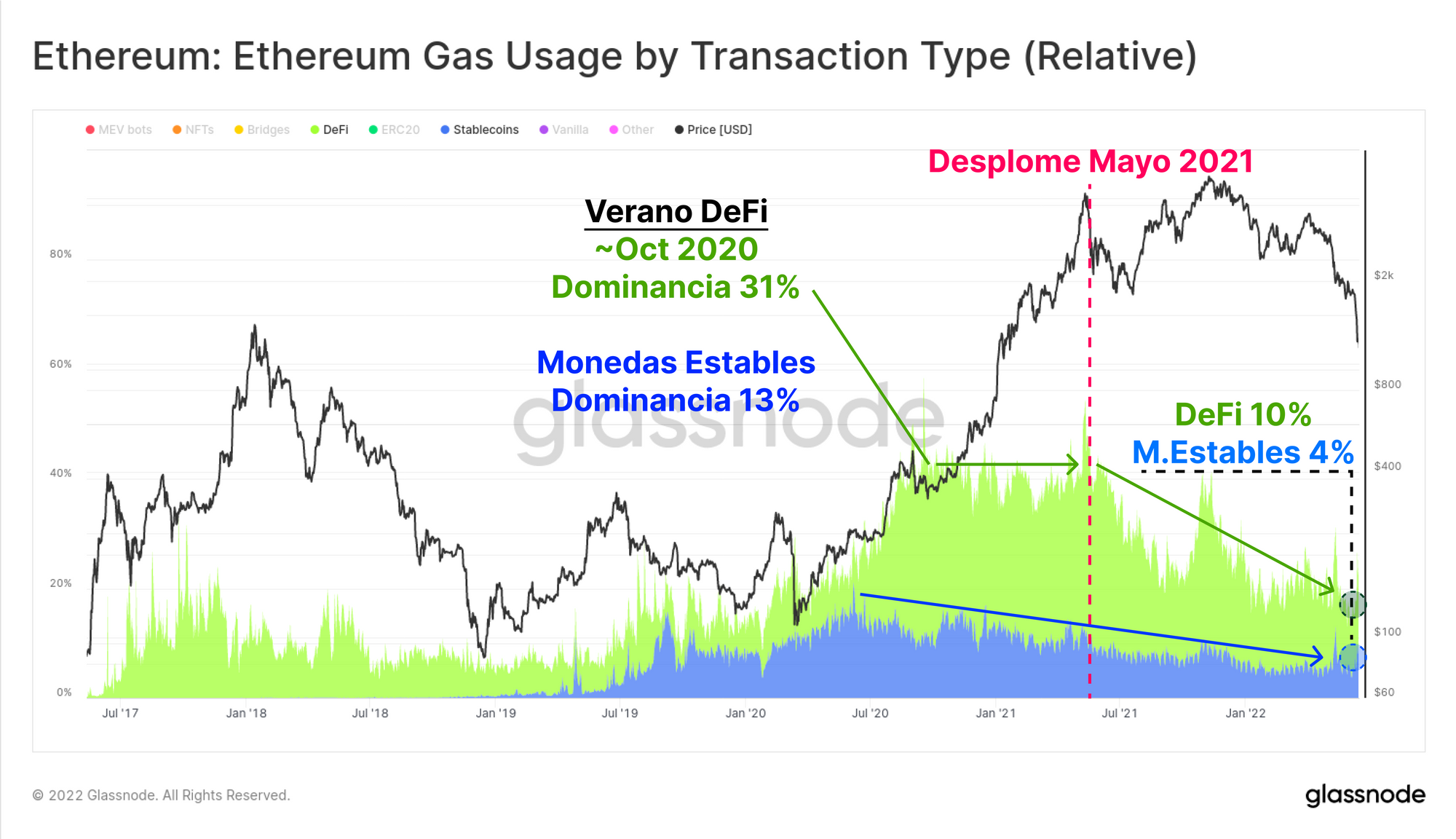

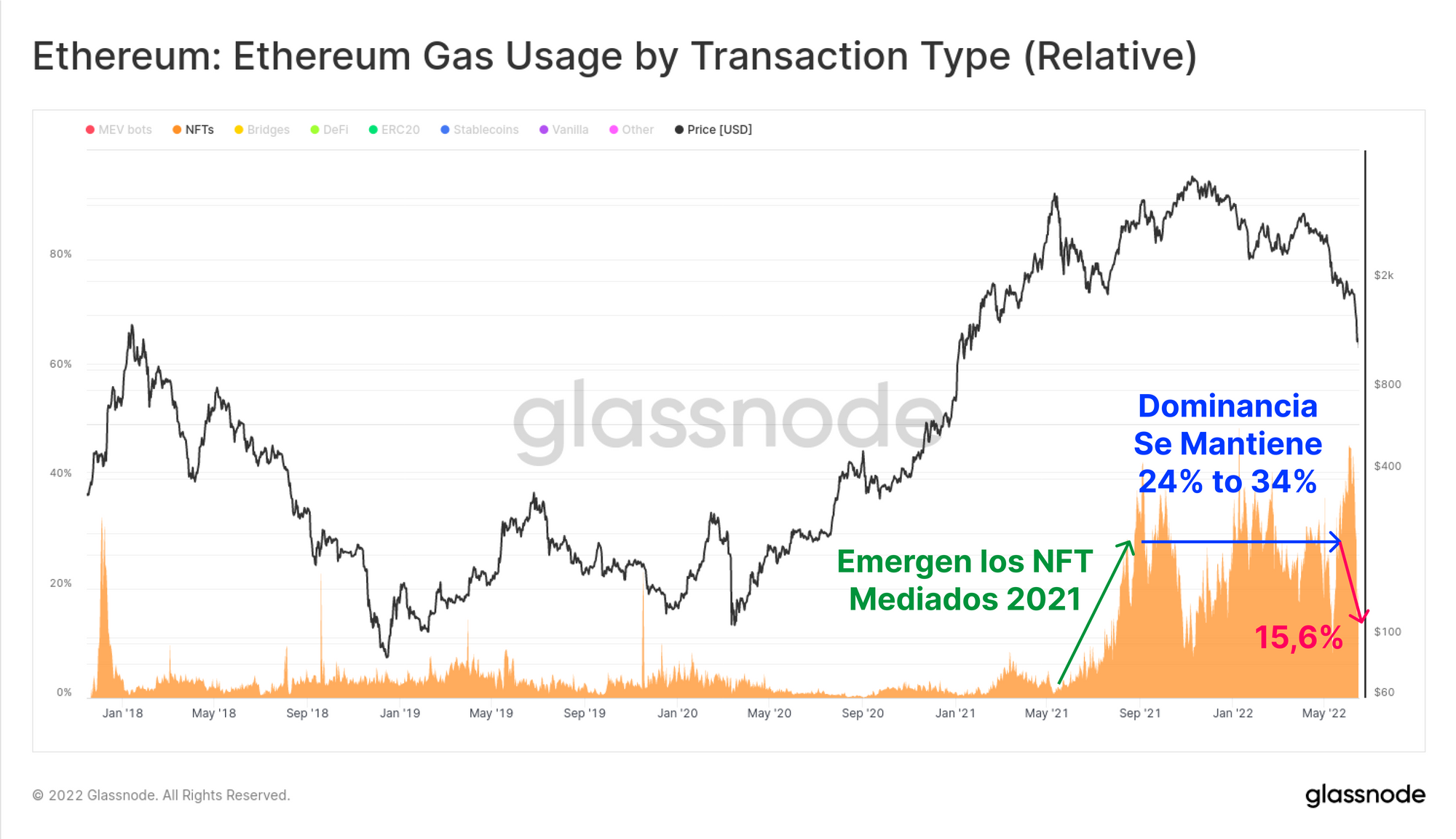

La siguiente gráfica muestra la dominancia del gas que utilizan las monedas estables (azul) y las aplicaciones DeFi (verde). Las transferencias de monedas estables y los protocolos DeFi, representan ahora el 5,2% y el 10,2% de la utilización actual del gas de Ethereum respectivamente. Esta dominancia en la utilización ha ido decreciendo de manera constante desde el máximo que imprimió el mercado en mayo del pasado 2021, momento en que las monedas estables y los DeFi abarcaban el 11,4% y el 33,4% del gas utilizado respectivamente.

Se debe en parte a la pérdida de participación tras el boom de los NFTs en la segunda mitad del 2021, aunque también es indicativo de un perfil de demanda decadente.

Dentro del sector NFT, el gasto relativo de gas utilizado en las transacciones NFT alcanzó su pico máximo durante la segunda mitad del 2021, pero desde entonces ha caído desde el máximo del 46,0% establecido a comienzos de junio del este año 2022, hasta suponer el 19,6% en estos momentos. Las transacciones NFT vivieron su momento de gloria entre el 2021-22, manteniéndose por encima del 20% de todo el gas utilizado en ese tiempo.

Es posible que el reciente repunte y posterior caída del gas utilizado por los NFTs sea indicativo de un macro cambio en dirección a reacciones cada vez más negativas frente a la volatilidad del mercado por parte de los inversores.

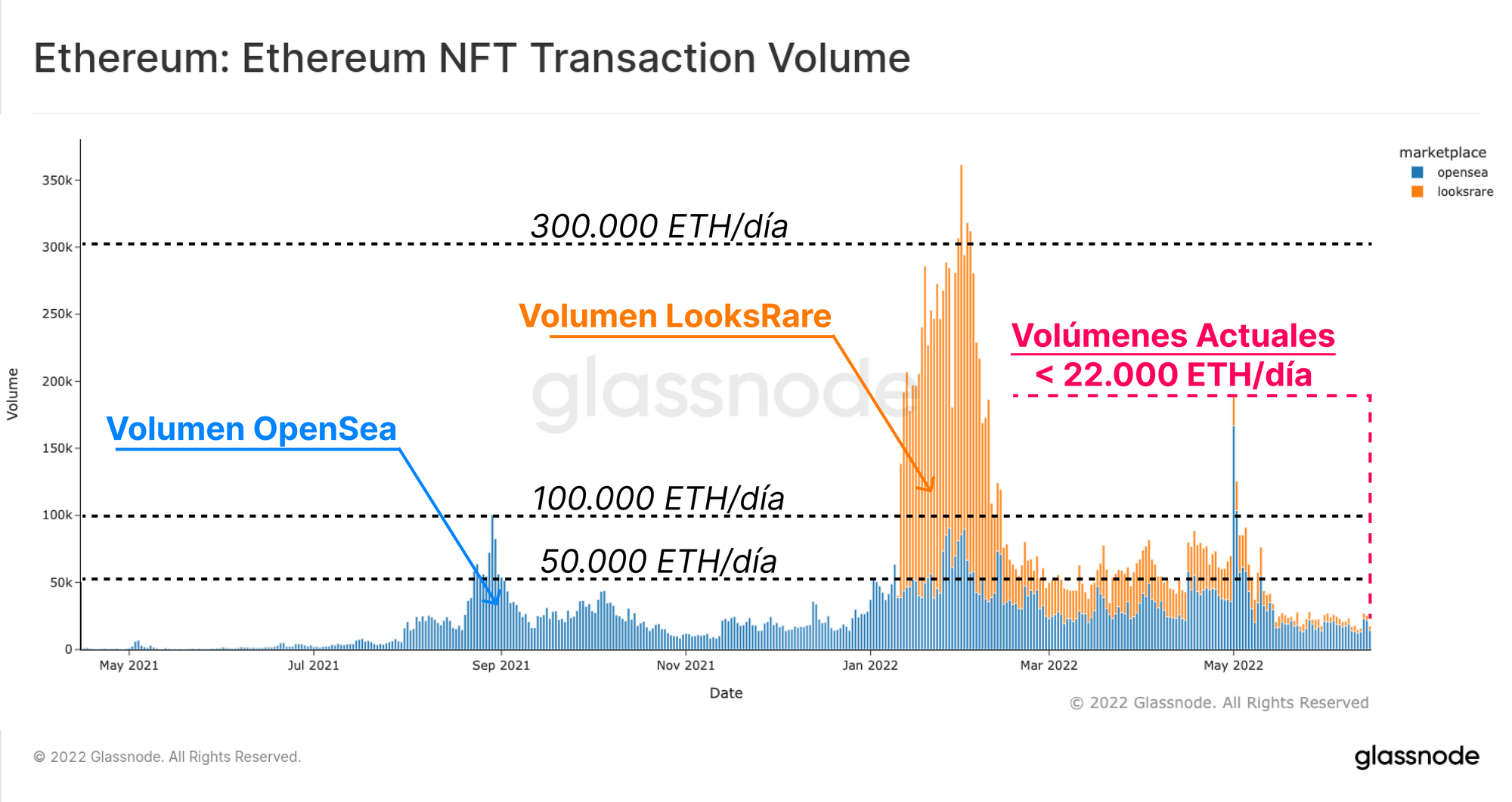

Se puede hacer una observación muy similar acerca de los volúmenes operados con NFTs. La siguiente gráfica muestra los volúmenes operados de OpenSea (azul) y LookRare (naranja) denominados en ETH, los cuales han mantenido volúmenes de entre 50.000 ETH y 100.000 ETH al día durante casi todo el 2022. No obstante, los volúmenes operados se desplomaron precipitadamente en mayo de este año, orbitando en la actualidad sobre los 22.000 ETH al día (Aproximadamente unos 24.200M $ diarios con un precio de ETH en los 1.100$).

En muchas vertientes del ecosistema de Ethereum, el perfil de demanda se ha ido desinflando, y por consiguiente la utilización general de sus aplicaciones se ha reducido, y además la congestión del network se ha suavizado tras el máximo histórico de noviembre del 2021, por no mencionar el evidente declive de los mercados NFT en las últimas semanas.

Midiendo la Decaída

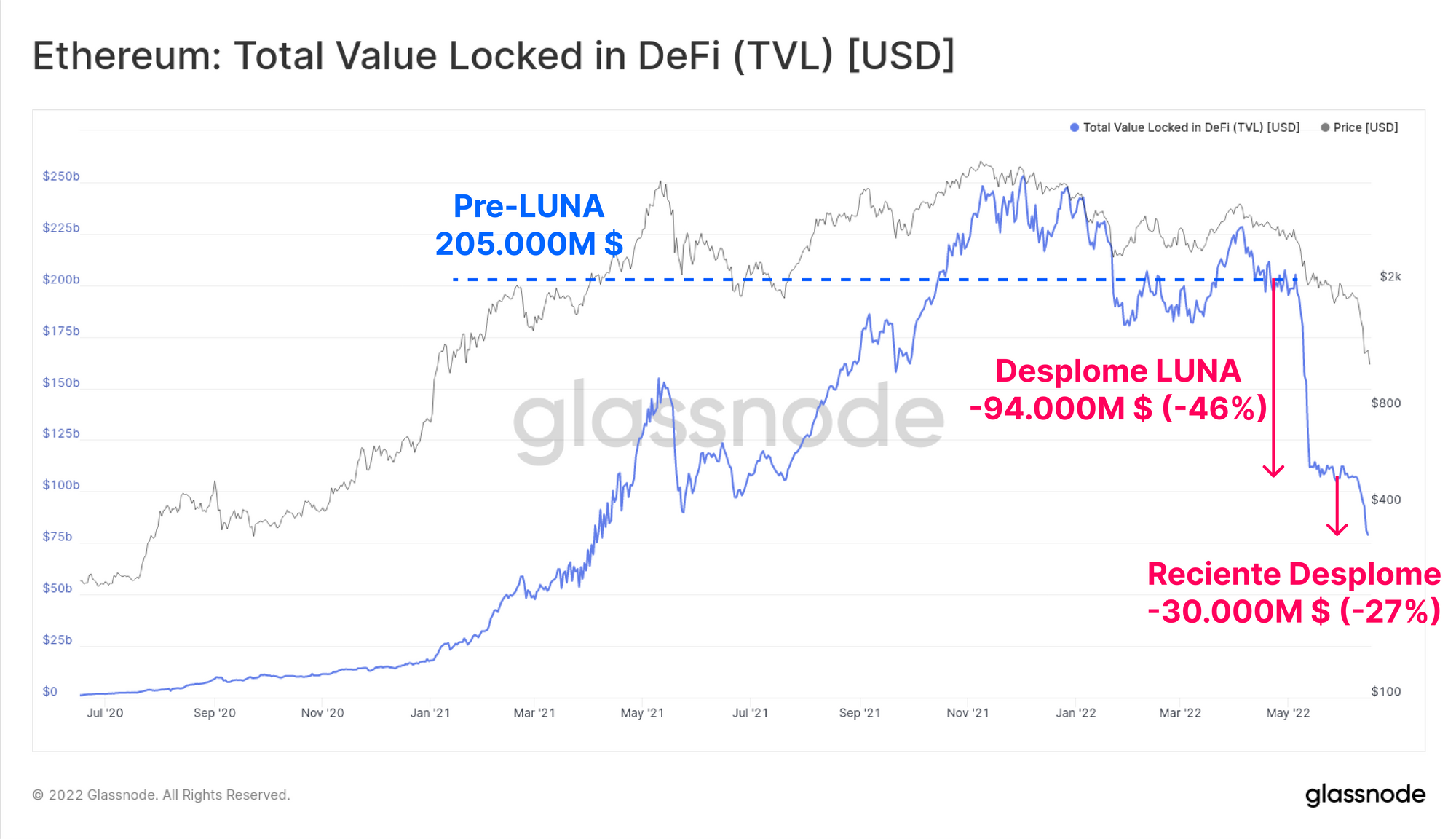

Una de las métricas más populares dentro del ecosistema DeFi viene de la mano del concepto del Valor Total Albergado, que trata de monitorizar el valor en dólares americanos, o en ETH de los tokens depositados en una serie de protocolos DeFi. Esto incluye los mercados monetarios, los protocolos de préstamo, los pools de liquidez de los exchanges descentralizados, y mucho más.

Un uso muy extendido de los protocolos DeFi consiste en conseguir apalancamiento, frecuentemente mediante la obtención de un préstamo en monedas estables estandarizadas con el dólar que utiliza como colateral una crypto. En muchas ocasiones, este apalancamiento es operado y/o redepositado en protocolos DeFi, generando una especie de rehipotecación en el blockchain.

Dado que en estos momentos el capital inversor prefiere acotar riesgo en sus posiciones, el Valor Total Albergado en los protocolos DeFi ha sufrido una dramática decaída. Es principalmente la consecuencia de dos mecanismos:

- Apalancamiento, y préstamos recurrentes acumulados sobre las mismas posiciones en el mercado en el momento en que la fase alcista tocaba fin, o bien de manera voluntaria, o bien mediante liquidaciones.

- El valor colateral de las crypto cae porque los tokens depositados en esos protocolos DeFi se revalorizan a precios inferiores, generalmente como consecuencia de la presión vendedora que se genera en el punto 1 mencionado anteriormente.

El valor total que alberga Ethereum ha decrecido en 124.000M $ (60%) en estas últimas 6 semanas, empujando al Valor Total Albergado hasta los 81.000M $. Entre mayo y junio, esta recaída se ha producido en dos tramos, primero en un orden de magnitud de -94.000M $ durante el colapso del proyecto LUNA, y después con otros -30.000M $ a mediados de junio.

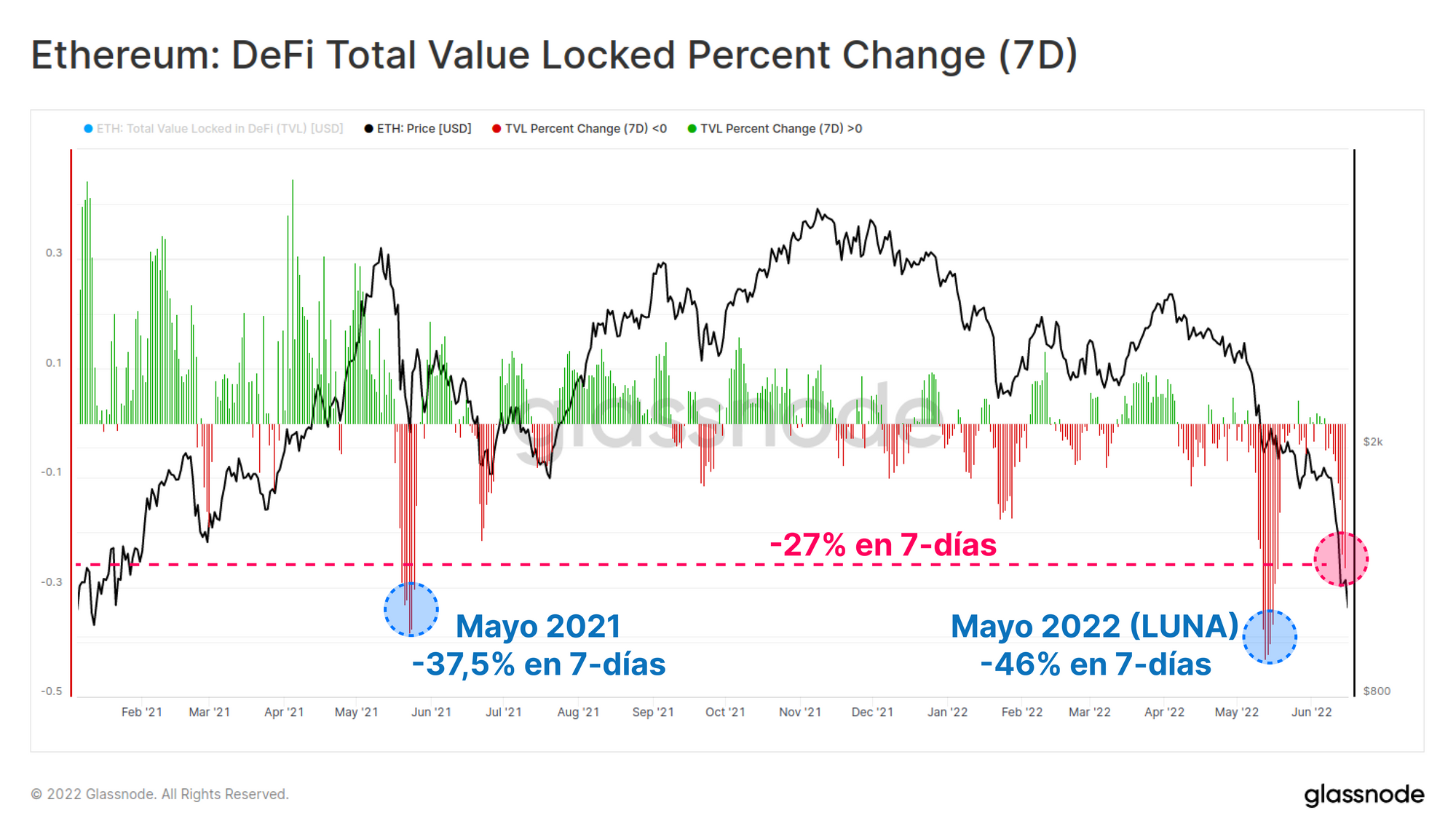

En base a un lapso de 7 días, estas dos purgas de valor destacan como unas de las más significativas de los últimos 18 meses. El reciente desplome ha hecho que el Valor Total Albergado se contraiga en un -27% en una sola semana.

Tan solo se pueden encontrar dos eventos de desapalancamiento de mayor envergadura en esta métrica; la primera es del -46.0% y está relacionada con el reciente colapso de LUNA, y del -37,5% durante el desplome desde el máximo histórico impreso en mayo del 2021.

El Alzamiento de las Monedas Estables

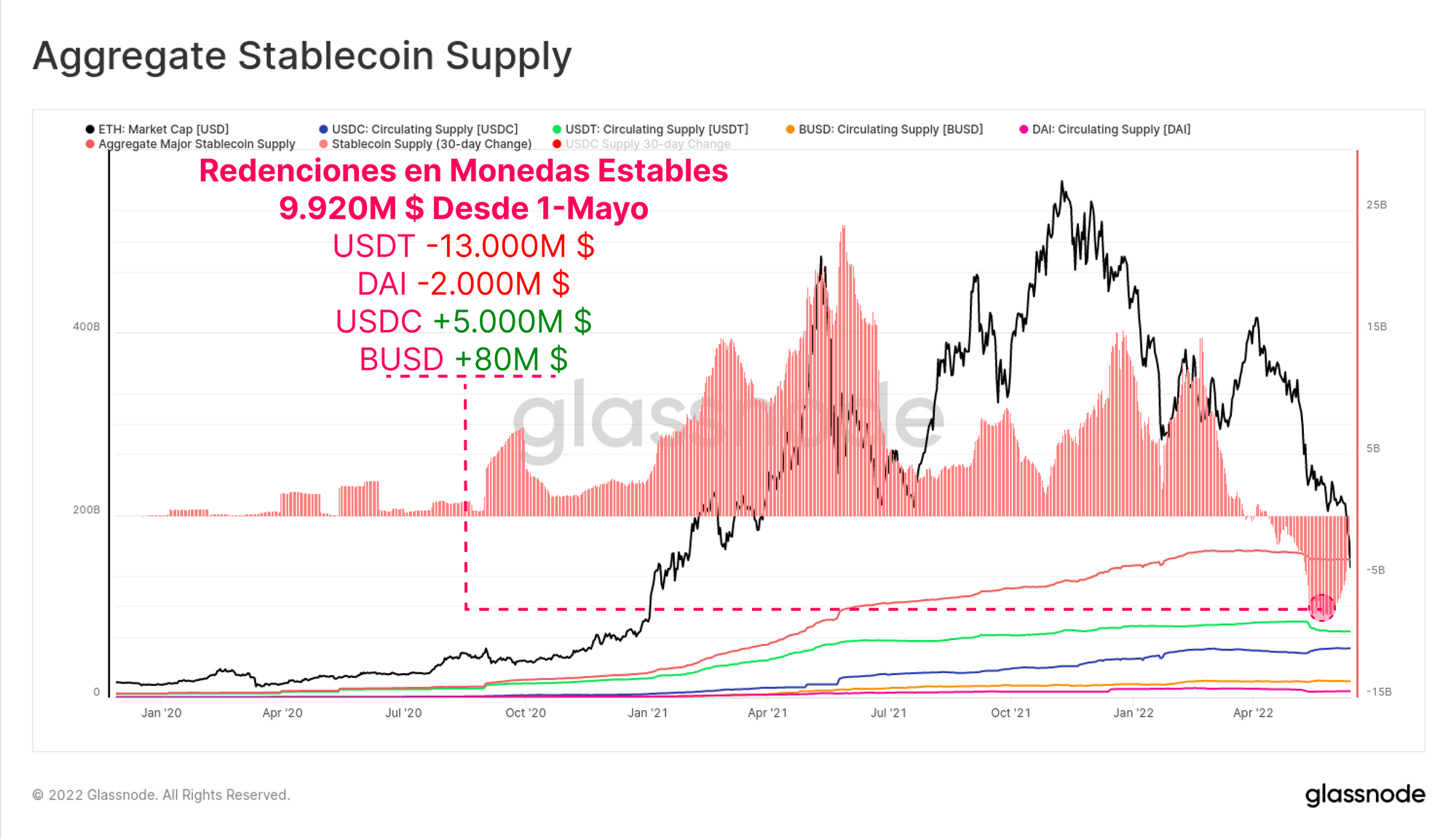

Desde comienzos de mayo, las monedas estables redimidas en total alcanzan los 9.920M $ en capital total saliente del mercado. USDT acarrea una de las mayores redenciones con cerca de -13.000M $, seguido de DAI con -2.000M $, lo que sucede por el cierre del apalancamiento obtenido a través de las arcas del MakerDAO (o liquidaciones).

Muy interesantemente, la oferta de USDC ha crecido en 5.000M $ desde el 1 de mayo, dejando entrever un posible cambio en la preferencia por USDT que favorece a USDC como moneda estable favorita.

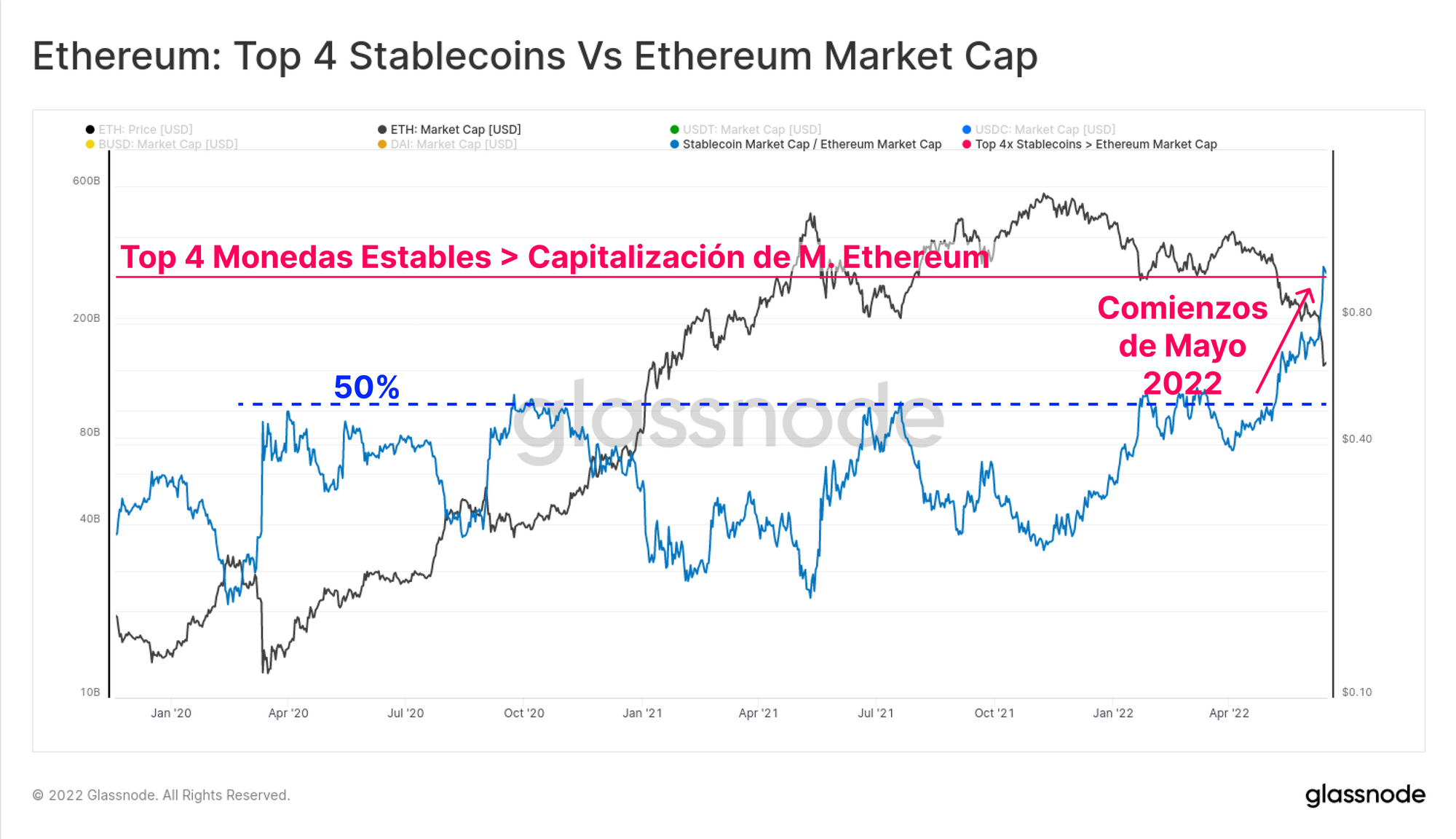

La capitalización agregada de las 4 monedas estables más importantes del mercado (USDT, USDC, BUSD y DAI) acaban de superar la capitalización de mercado de Ethereum por 3.000M $. En múltiples ocasiones a lo largo del 2020-22 la capitalización de estas 4 monedas estables alcanzó su tope en el 50% de la Capitalización de Mercado de Ethereum, y sin embargo ha experimentado una dramática explosión en mayo y junio de este año.

Es la primera vez que ocurre algo así, y este evento en particular hace que se pongan en perspectiva tres realidades sobre los activos digitales y su estructura de mercado:

- El dramático alzamiento de las monedas estandarizadas con el dólar americano como unidad de contabilidad y activo de referencia.

- Cómo de grande ha sido la demanda de liquidez denominada en dólares en estos últimos años. Actualmente las monedas estables representan tres de los 6 mayores activos según su capitalización de mercado.

- La magnitud de la tremenda depreciación de la valorización del ecosistema de Ethereum que ha acontecido en lo que llevamos del 2022.

Hay que tener en cuenta que no todas las monedas estables encuentran su hogar en Ethereum, y existe un subgrupo algo más reducido que toma prestado capital de los protocolos DeFi. Sea como sea, este evento pone de manifiesto los motivos de por qué sucede el desapalancamiento actual, y es que no deja de crecer la disparidad entre el valor del colateral crypto, y la unidad utilizada para medir el margen de toda esa deuda (las monedas estandarizadas con el dólar).

Un Network con el Agua al Cuello

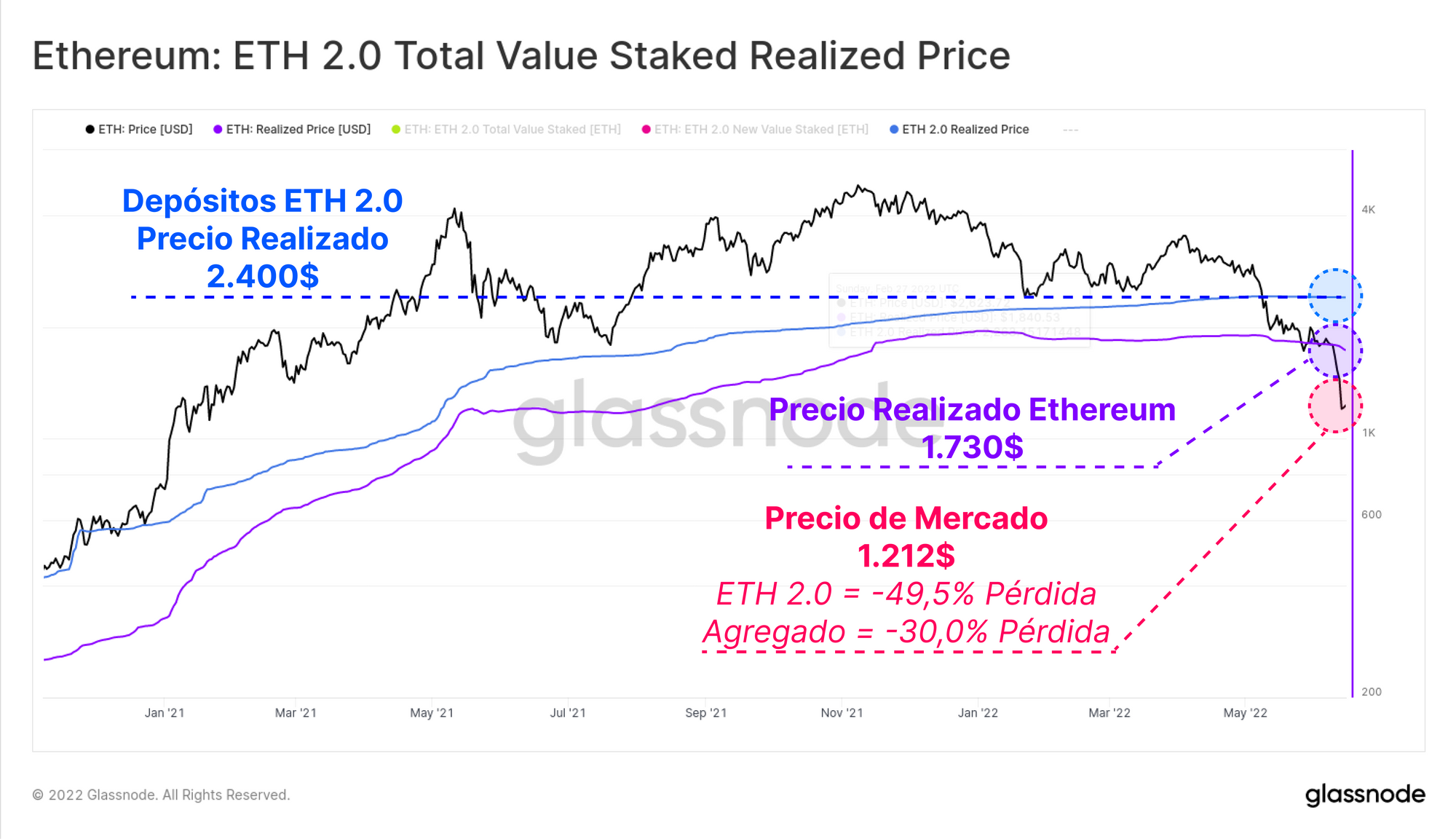

Una de las herramientas más poderosas dentro del ámbito del análisis de la cadena consiste en la capacidad de calcular el Precio Realizado de los distintos sectores del mercado. Es algo que permite realizar estimaciones acerca del coste base de estos grupos de inversores al valorar cada moneda en circulación en el momento que se movió por última vez entre carteras.

Con un precio de Ethereum que ahora ronda los 1.212$, el mercado en su conjunto se encuentra bien sumergido bajo el Precio Realizado que se asienta hoy por hoy en los 1.730$. Significa que el mercado tiene entre manos de media unas pérdidas no realizadas del -30.0%.

Si nos centramos en aquellos que depositaron en ETH 2.0 concretamente, podemos determinar directamente el valor de esos tokens de ETH en el momento en que se depositaron ya que no pueden sacarse del staking. En base a esto, lo depositado en ETH 2.0 tiene un precio realizado mucho más elevado de 2.400$, por tanto sufren en estos momentos una pérdida no realizada del -49,5%.

Es conveniente tener presente también que algunos de estos depósitos están ligados a los derivados de staking líquido como pueden ser los ETH de Lido, y estos permiten a cada inversor individual vender el activo sin llegar a afectar al precio realizado de los depósitos originales.

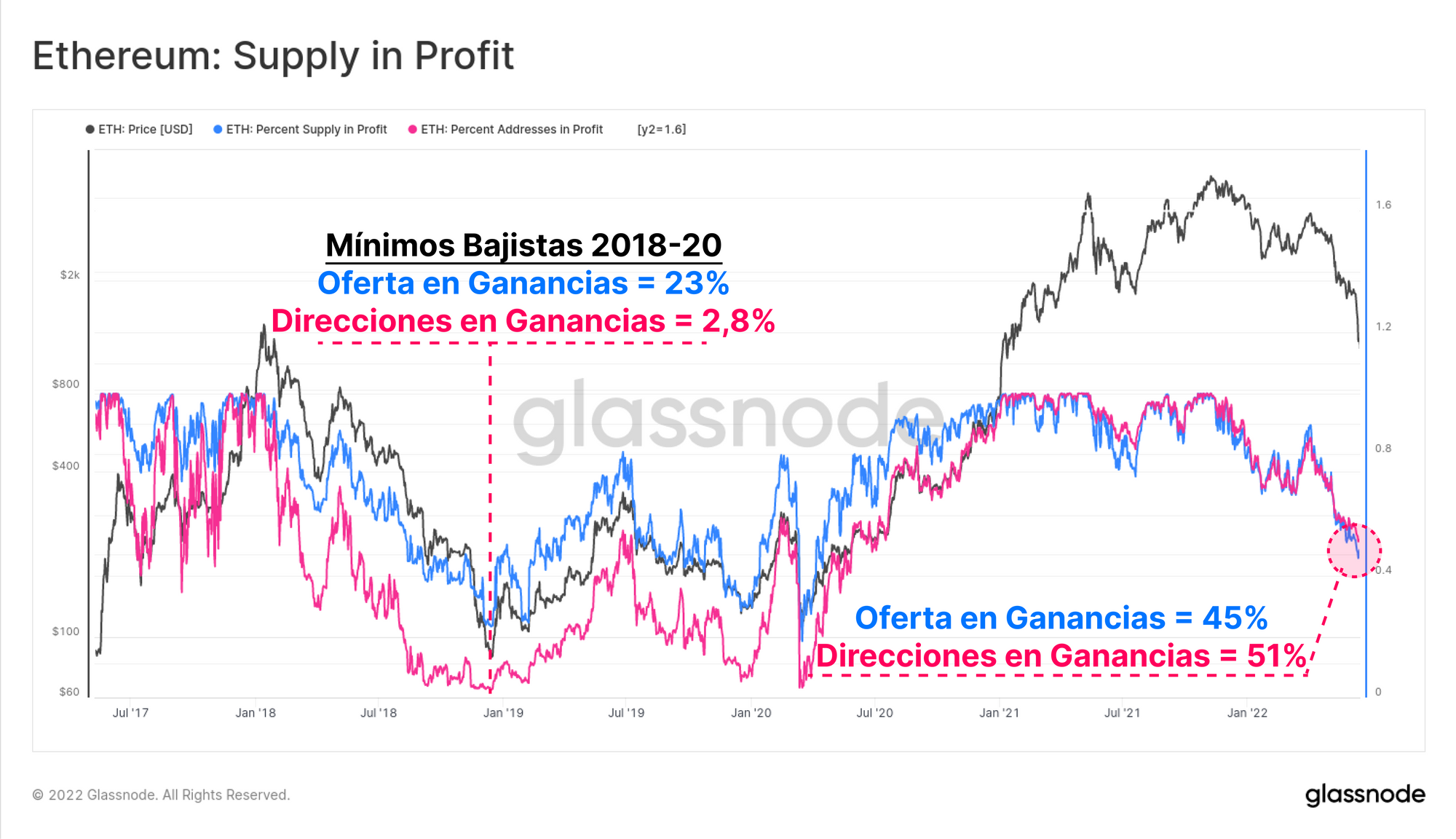

El Porcentaje de Oferta (azul) y Direcciones (rosa) en Ganancias son dos métricas del blockchain que a grandes rasgos nos permiten cuantificar el grado de dolor financiero que soporta el mercado de Ethereum comparado con los ciclos anteriores. La rentabilidad del network imprime en estos momentos sus niveles más bajos desde el mes de junio del 2020, cuando por aquel entonces el mercado iba de camino de recuperarse del crash COVID.

La rentabilidad de la oferta y las carteras de Ethereum ambas sugieren que en torno a la mitad de los dueños de Ethereum sostienen posiciones en rojo. No hay que olvidar que en los mínimos de los mercados bajistas del 2018, 2019 y 2020 la rentabilidad cayó hasta nada menos que el 23% de la oferta y apenas el 2,8% de las carteras estaban en ganancias. Tal vez esto esboce un panorama atroz para un futuro cercado en caso de que lleguen a alcanzarse niveles similares en este ciclo de mercado.

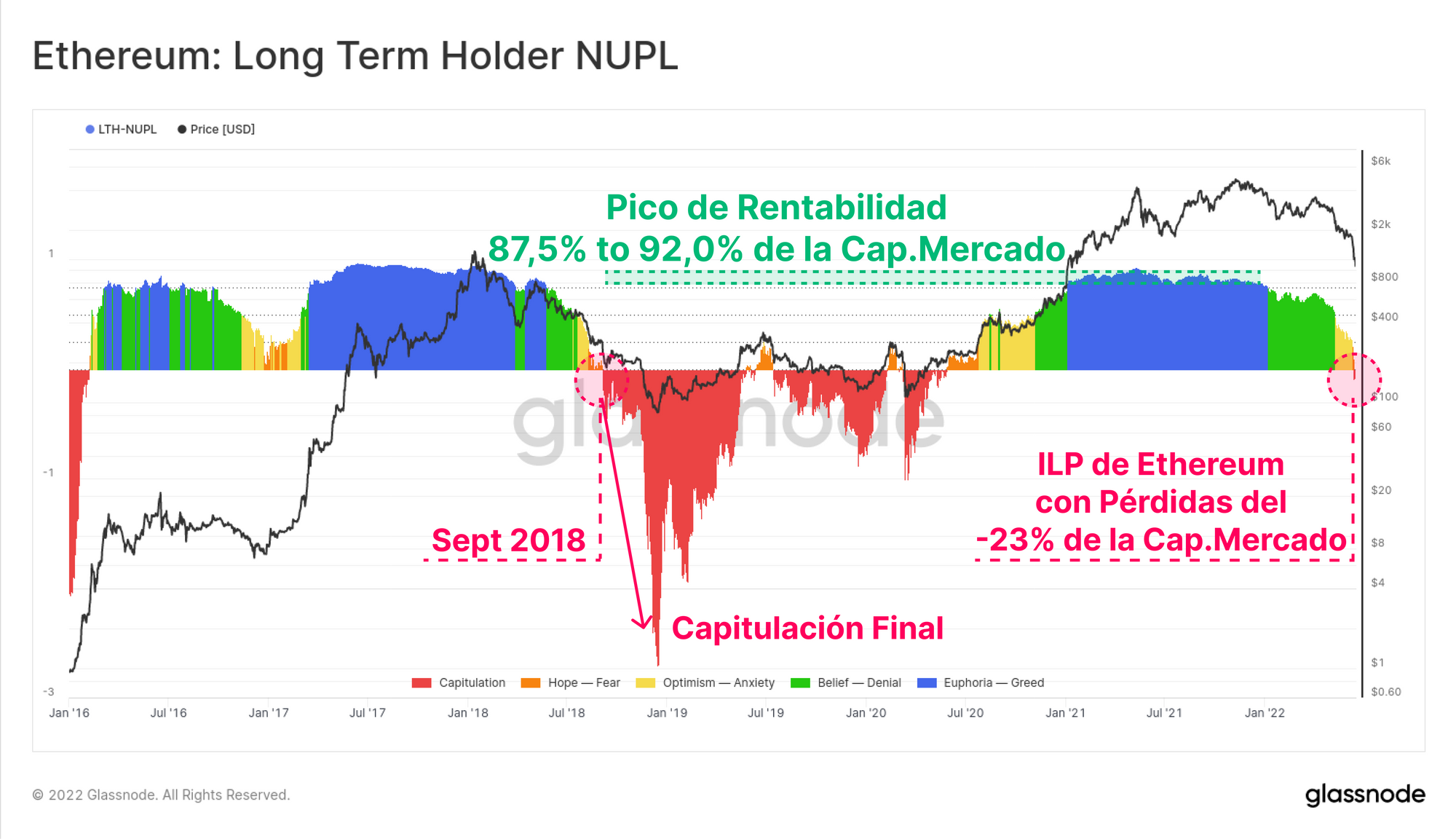

También podemos indagar en las ganancias y pérdidas no realizadas del conjunto de los Inversores a Largo Plazo de Ethereum, son aquellos que llevan en posesión de sus monedas ~5 meses, y que estadísticamente tienen la probabilidad más baja de gastar sus reservas.

Las Ganancias/Pérdidas Netas No Realizadas de los Inversores a Largo Plazo nos muestra que en la actualidad la rentabilidad de este grupo inversor ya cae bajo su umbral de rentabilidad, y sostienen unas pérdidas no realizadas equivalentes al 23% de la Capitalización de Mercado. Quiere decir que incluso las manos más fuertes, y los inversores con mayor antigüedad del mercado de ETH de media están ahora viendo sus carteras en números rojos. La última vez que vimos algo parecido fue en septiembre del 2018, y además precedió una capitulación aún peor, que terminó por empujar los precios otro 64% de los 230$ a los 84$.

Materializando Pérdidas

Ya que tenemos una base inversora de Ethereum aguantando tales pérdidas no realizadas, podemos ahora observar el comportamiento de gasto para conocer la magnitud de ganancias o pérdidas que se están materializando por el verdadero gasto que se está dando.

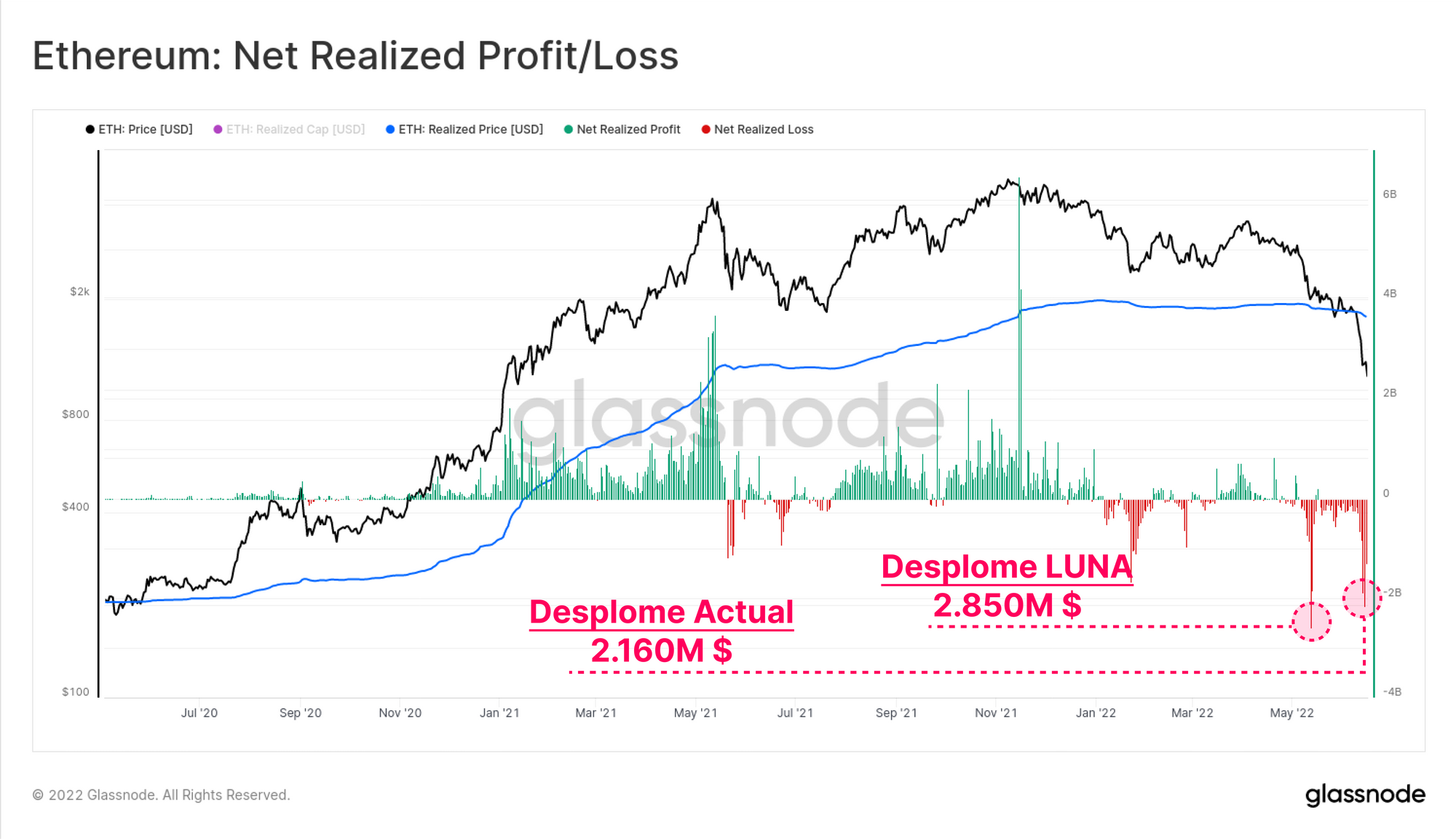

El desplome propiciado por LUNA aún sigue siendo el máximo histórico en pérdidas realizadas por los inversores de Ethereum, se trató de una huida de capital de nada menos que de 2.850M $ en un solo día. Aunque el desapalancamiento actual le sigue de cerca en segundo puesto, con 2.160M $ en pérdidas el 14 de junio.

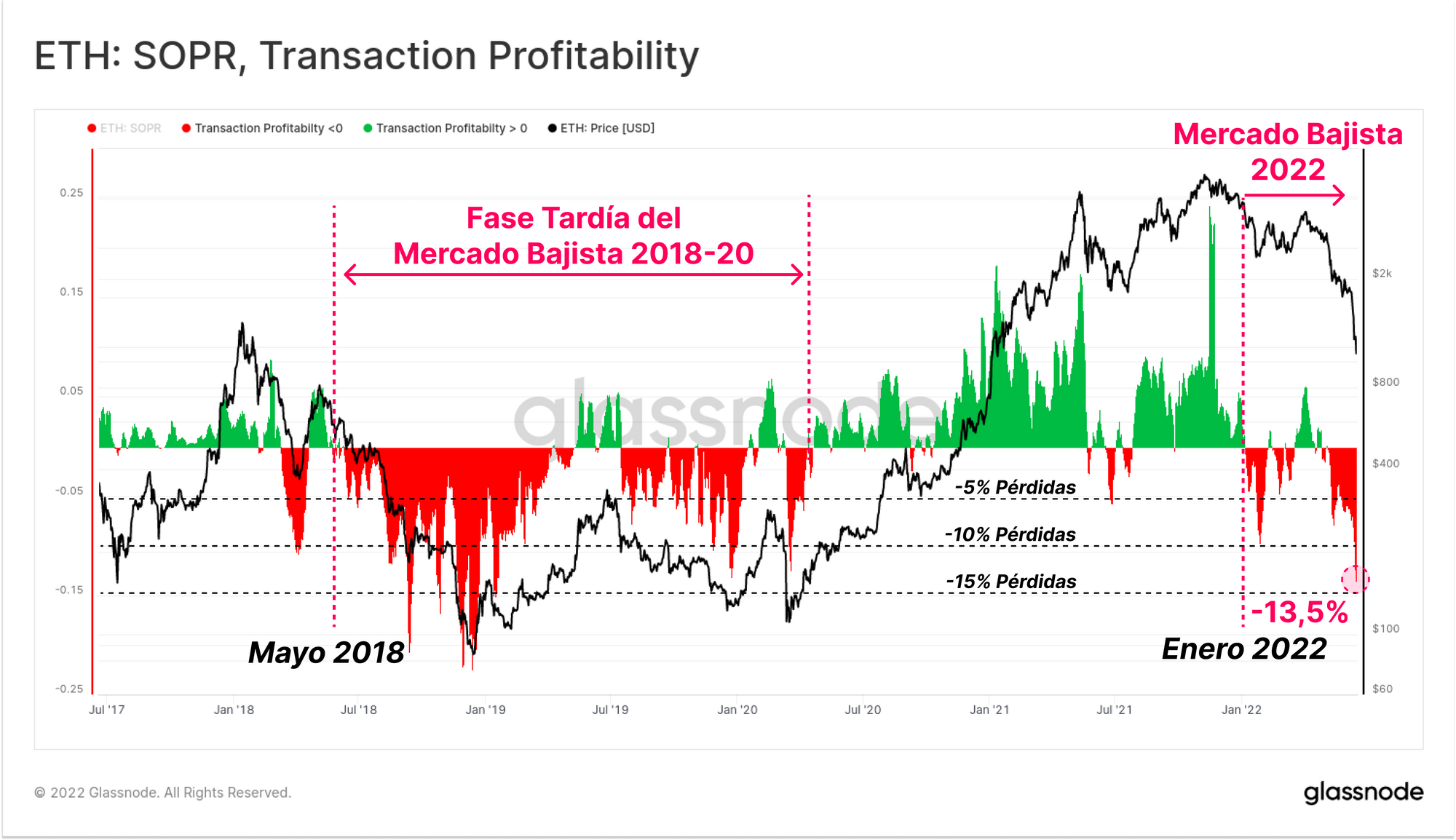

Por último, nos podemos parar a echar un vistazo a la rentabilidad Transacional relativa del blockchain de Ethereum, donde encontramos distintos régimenes de ganancias o pérdidas realizadas por el mercado en su conjunto.

Esta métrica también confirma que el mercado bajista de Ethereum más que probablemente dio comienzo en enero del 2022, cuando las pérdidas relativas empezaron a predominar en el comportamiento de gasto. Un comportamiento muy similar es el que se puede apreciar en mayo del 2018 el cual antecedió al profundo mercado bajista del que tardamos casi 2 años en recuperarnos, y que culminó con el desplome de marzo del 2020.

La rentabilidad transaccional actual indica que las transacciones que se efectúan con ETH están materializando una pérdida del -13,5% de media. Aunque ciertamente significativas, y de una magnitud que coincide con los anteriores mercados bajistas de Ethereum, es una cifra que sigue siendo baja relativa al -20% y -22% de pérdidas realizadas en el mínimo de la capitulación del ciclo bajista del 2018.

Resumen y Conclusiones

El mercado alcista que atravesaron los activos digitales entre el 2020-21 vino acompañado por gran volumen de innovación y productos nuevos que vieron la luz dentro del espacio DeFi, y donde Ethereum mantiene el liderazgo como la plataforma predominante. No obstante, con la innovación y una mayor adopción, también llegó la sobreacumulación de apalancamiento, margen de deuda, y exceso especulativo.

Con el colapso de las valorizaciones del mercado en este 2022, también ha descendido dramáticamente el valor del colateral crypto, y esto ha generado una divergencia insostenible ligada al capital prestado denominado en monedas estables estandarizadas con el dólar. El resultado final ha sido un desapalancamiento histórico en el espacio DeFi, haciendo que cayese el Valor Total Albergado en -124.000M $ en apenas 6 semanas (60%).

La base inversora de Ethereum se enfrenta ahora a serias dificultades, quienes aguantan grandes pérdidas no realizadas al aferrarse a sus monedas, y aquellos que en estas últimas semanas prefieren desprenderse de ellas realizan enormes pérdidas de proporciones históricas. Todo ello indica que existe un altísimo grado de dolor y malestar financiero entre la base inversora, y aunque sea desolador, seguimos aún sin haber llegado a mínimos de rentabilidad extremos, ni la clase de retroceso del precio que vivimos durante el ciclo bajista del 2018.

A rasgos generales, el evento de desapalancamiento en curso es claramente desagradable, y se asemeja a una especie de mini-crisis financiera. A pesar de ello, de la mano de toda esta tensión llega la oportunidad de purgar el exceso de apalancamiento, y eso abre las puertas a una recuperación saludable cuando todo pase.

Nuevo Lanzamiento de Producto: Panel Tutorial en Inglés

Ven la luz cuatro nuevos paneles pre-establecidos, guías, y notas escritas diseñadas para ayudar a los usuarios de Glassnode a explorar y profundizar en los conceptos del blockchain, empezando por Bitcoin.

- Tutorial 1 - Navigating Market Tops and Bottoms

- Tutorial 2 - Introduction to On-chain Activity

- Tutorial 3 - Fundamentals of Bitcoin Mining

- Tutorial 4 - Introduction to Supply Dynamics