链上周报(2021年第26周)

比特币市场继续寻找支撑,由于矿工们的卖压增加,机构需求疲软,本周市场发生了第二次投降。

比特币市场继续寻找支撑,由于矿工们的卖压增加,机构需求疲软,本周市场发生了第二次投降。

比特币市场正在努力守住5月中旬大跳水以来建立的交易区间的低点。本周初,市场交易跌至28,993美元的新低,然后反弹,并创下35,487美元的日内高点。

由于矿工们开始了有史以来最大的矿机迁移,全网算力继续下降,比特币持有者们似乎再次在低点投降了。市场实现了历史上最大的绝对损失,我们探讨了市场中受影响最大的部分。

本周我们还评估了机构的整体需求动态,例如:灰度的GBTC、各种ETF产品和Coinbase交易所的比特币余额。

第二轮投降

5月份,比特币市场创造了以美元计价的绝对损失的新记录,本周市场再次投降,刷新了损失记录,即发生了34.5亿美元的损失。损失是在链上实现的,当最后以较高价格移动的比特币(创建的UTXO)在较低价格再次卖出(UTXO销毁),我们假设它是以亏损的方式出售。请注意,随着比特币市场估值的增加,未来可能会有更高的以美元计价的利润和损失。

这意味着,本周有大量处于亏损状态的比特币被卖出。请注意,几乎所有的长期持有者都是盈利的,他们的卖出实际上抵消了大约3.83亿美元的净损失(这意味着总的变现损失为38.33亿美元!)。 目前,只有2.44%的流通量由长期持有者持有,且未实现亏损。

净实现利润/损失实时图

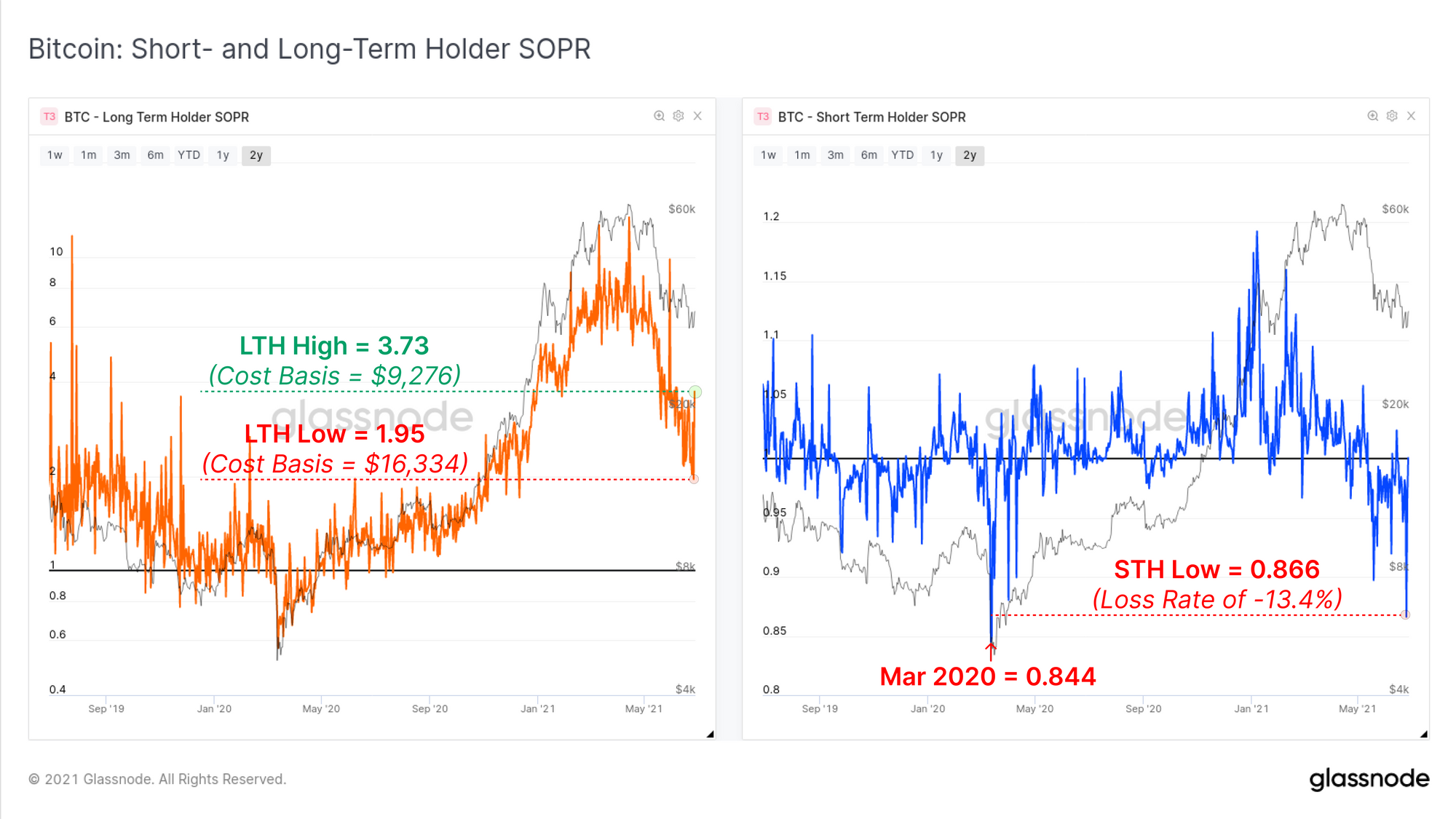

从另外一个更相对的角度来看,我们可以通过卖出产出利润率(SOPR)来观察第二次投降的相对情况。我们查看了两个群组的SOPR指标,即长期和短期持有人。这两个指标的计算方法相同,但它们的解释略微不同:

- 长期持有者SOPR(左边,橙色)可以看作是实现的利润倍数,因为长期持有者一般都是绿色的。LTH-SOPR值为1.95,意味着长期持有者总共实现了195%的利润(按当前价格计算,平均成本基础约为16.3千美元)。

- 短期持有者SOPR(右图,蓝色)通常在1.0的数值附近震荡,因为最近转移的比特币在市场波动中被再次卖出了。SOPR值下跌,目前远低于1.0(这种趋势会持续下去),表明这个群体实现了重大损失。

本周比特币的下行价格似乎对长期和短期持有者都造成了恐慌,这一点可以从LTH-SOPR值的波动和STH-SOPR的深度回落中可以看出。STHs实现的损失只比2020年3月的投降事件略低。LTHs本周开始愿意卖出比特币,因为他们的平均成本基础在9200美元和1.63万美元之间波动,这都表明未来市场的高度不确定性。

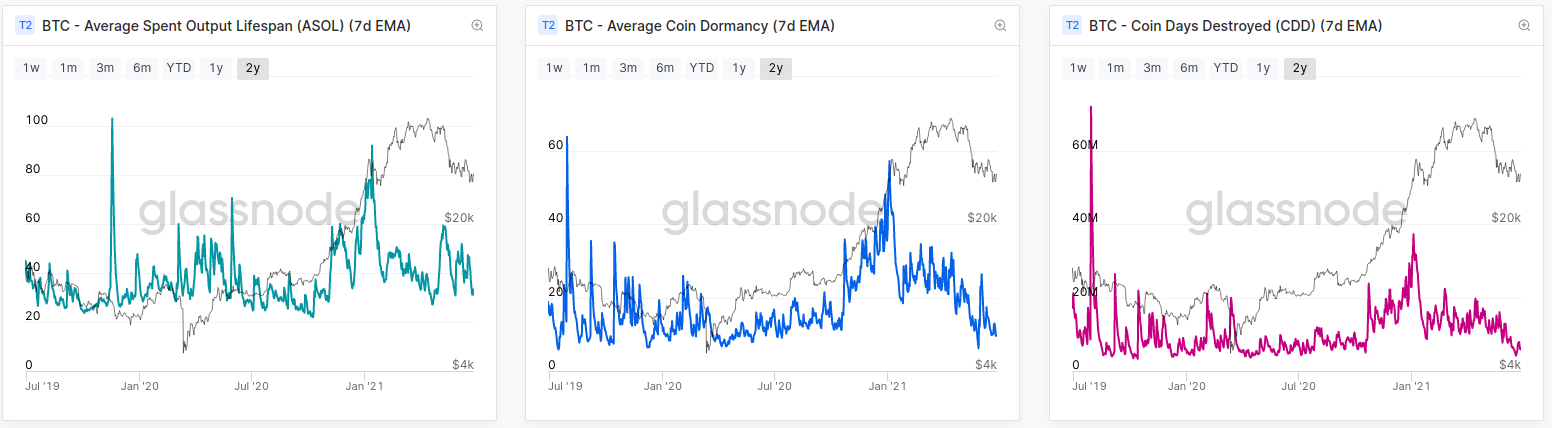

然而,尽管有一些证据表明那些卖出比特币的长期持有者们在恐慌性抛售,但几乎所有基于'币龄'的、追踪比特币年龄的指标都继续朝向牛市之前阶段的水平靠齐。以下内容可以用来作为上述论断的一种解释:

- 一些长期持有者在市场波动期间卖出了他们的比特币,很可能是基于成本基础的扩散而产生的恐慌。

- 大多数长期持有者没有卖出他们的比特币,因此,尽管市场实现了34.5亿美元的净损失,换手的比特币的平均币龄仍然非常小。

- 卖压主要来自于短期持有者,他们持有的比特币几乎完全都是损失。23.5%的流通供应量由短期持有者和亏损用户所持有,而只有3.4%的流通供应量处于盈利状态。

矿工卖压

随着有史以来最大的比特币算力转移,市场一直在猜测矿工抛售压力的大小,这可能会对价格造成不利影响。有两个主要因素可能会推动矿工抛售压力的增加:

- 矿工收入的大幅下降,最近比特币价格下降了50%,矿工们不得不卖出更多的比特币来支付以法币计价的等额成本。

- 矿工为搬迁或清算挖矿设备而产生的后勤费用和风险,他们必须清算所持有的比特币。矿工们可能在未来几个月都会持续支付这些费用。

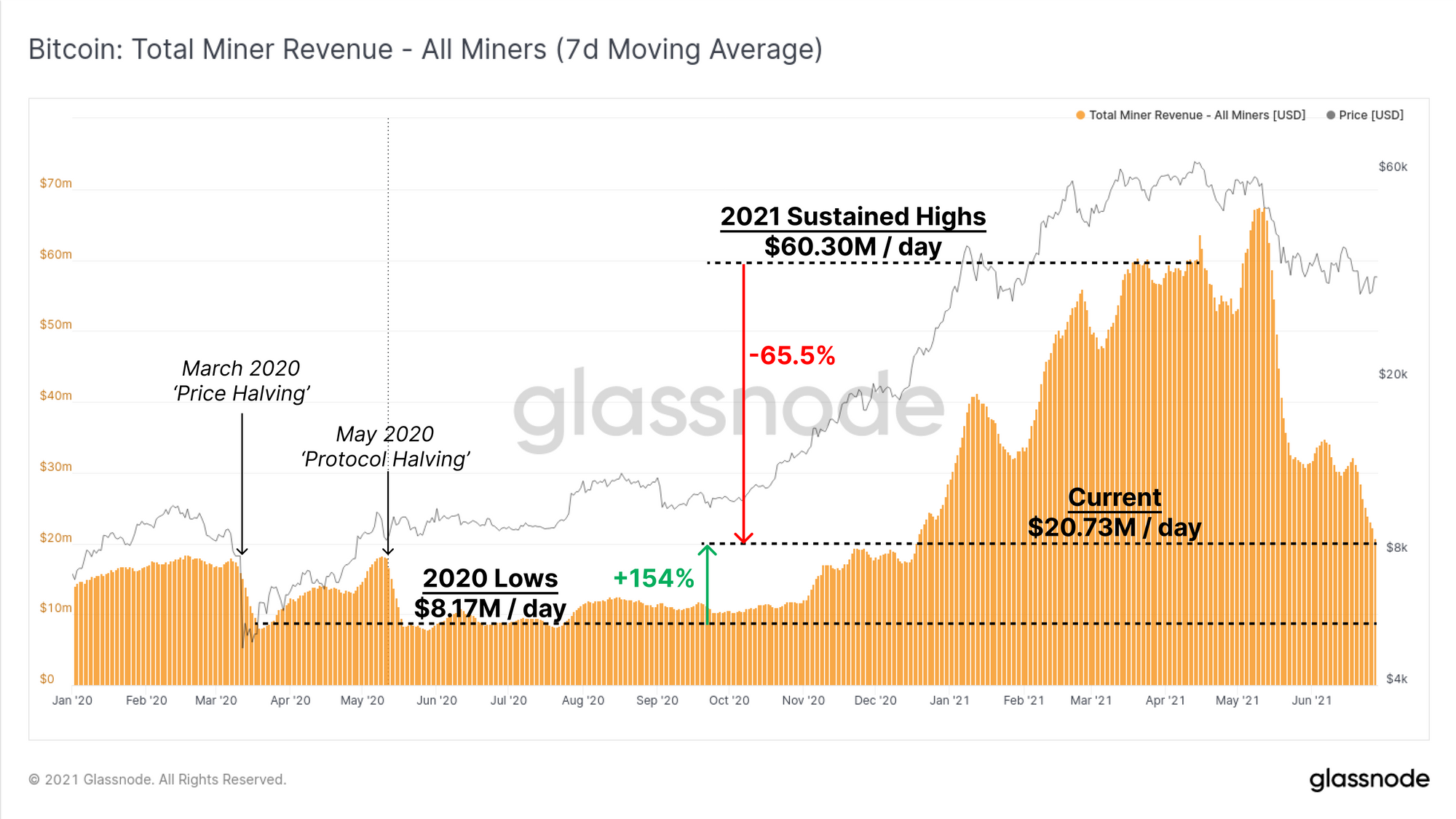

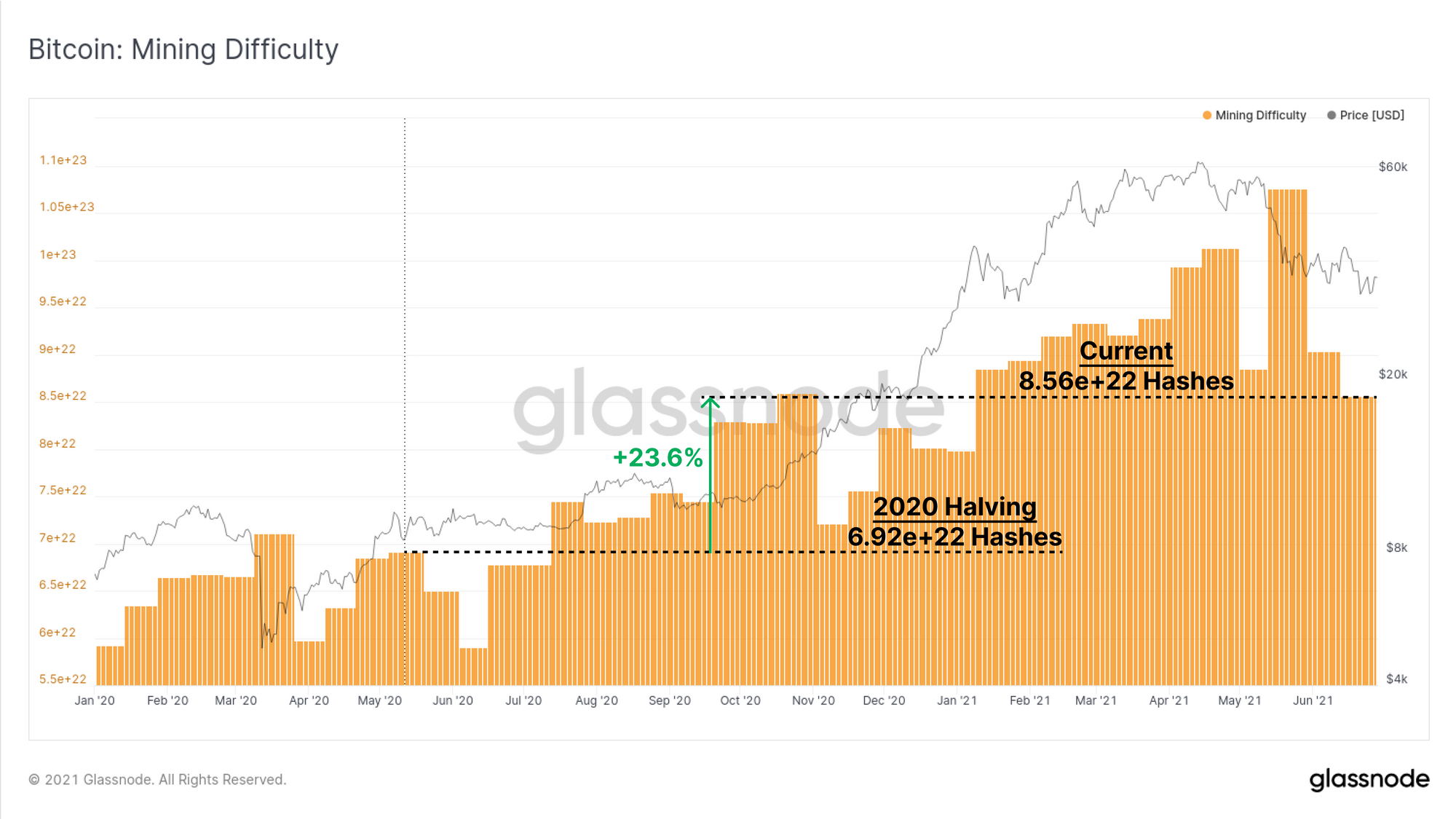

开始分析前,我们评估了矿工(7日移动平均)总收入的变化。我们发现相对于3月和4月,矿工们的收入大约下降了65.5%。目前,7天平均挖矿收入约为2073万美元/天,这仍然比2020年比特币减半时高出154%。

在同一时期,挖矿难度只增加了23.6%。收入和难度之间的不匹配主要是因为全球半导体的短缺,限制了矿工扩大业务的能力。实际上,这意味着在整个2021年,比特币挖掘的利润非常高,一些本来会被淘汰的挖矿硬件仍然有利可图。这意味着矿工们需要出售更少比特币来支付成本,矿工们由此建立起了金库。

尽管7日平均挖矿收入增长了154%,但比特币挖矿难度仅增长了23.6%。由于目前有非常大比例的矿机在离线和运输中,而下一次难度估计会下降25%。因此,保持运营的矿工们在未来几周可能会看到利润的飙升,除非比特币价格进一步修正或迁移中的矿机重新上线。

这在很大程度上表明,正在运营的矿工不太可能施加过度的强制卖出(第1点),因此,中国矿工卖出比特币的可能性较大,他们是主要卖方来源(第2点)。

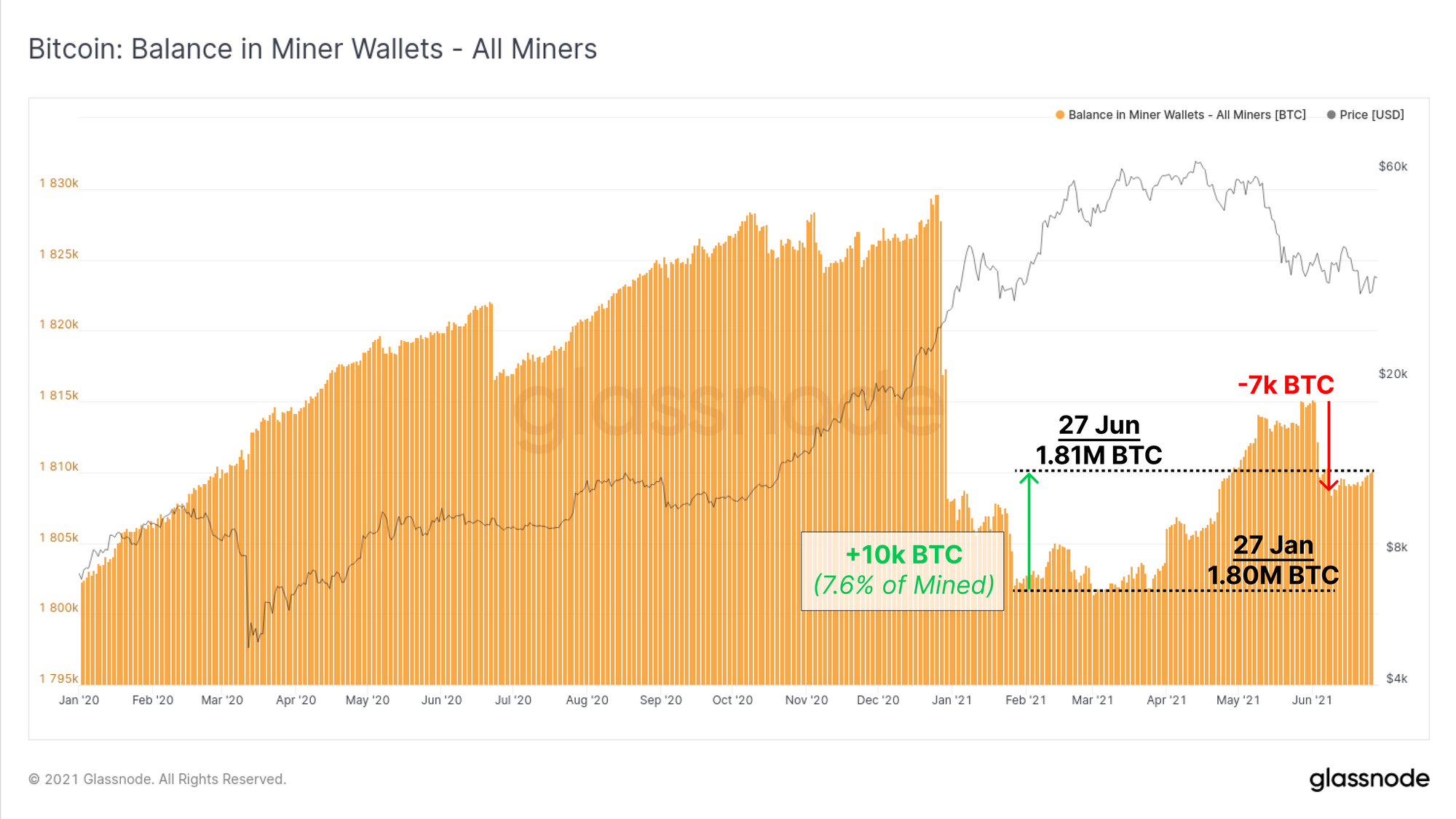

因此,第二个问题是,矿工是否正在清算他们的金库,以弥补矿机搬迁所带来的风险和成本。我们观察了矿工钱包里的总余额,发现自从1月27日的低点以来,矿工们总共增加了1万枚比特币。这相当于同一时期比特币挖矿产出的7.6%,说明矿工们在这一时期普遍卖出了92.4%的挖矿产出比特币。

我们还可以看到6月初有一笔7000枚比特币的卖出,这很可能是一位或多名矿工为准备迁移而清算了比特币。

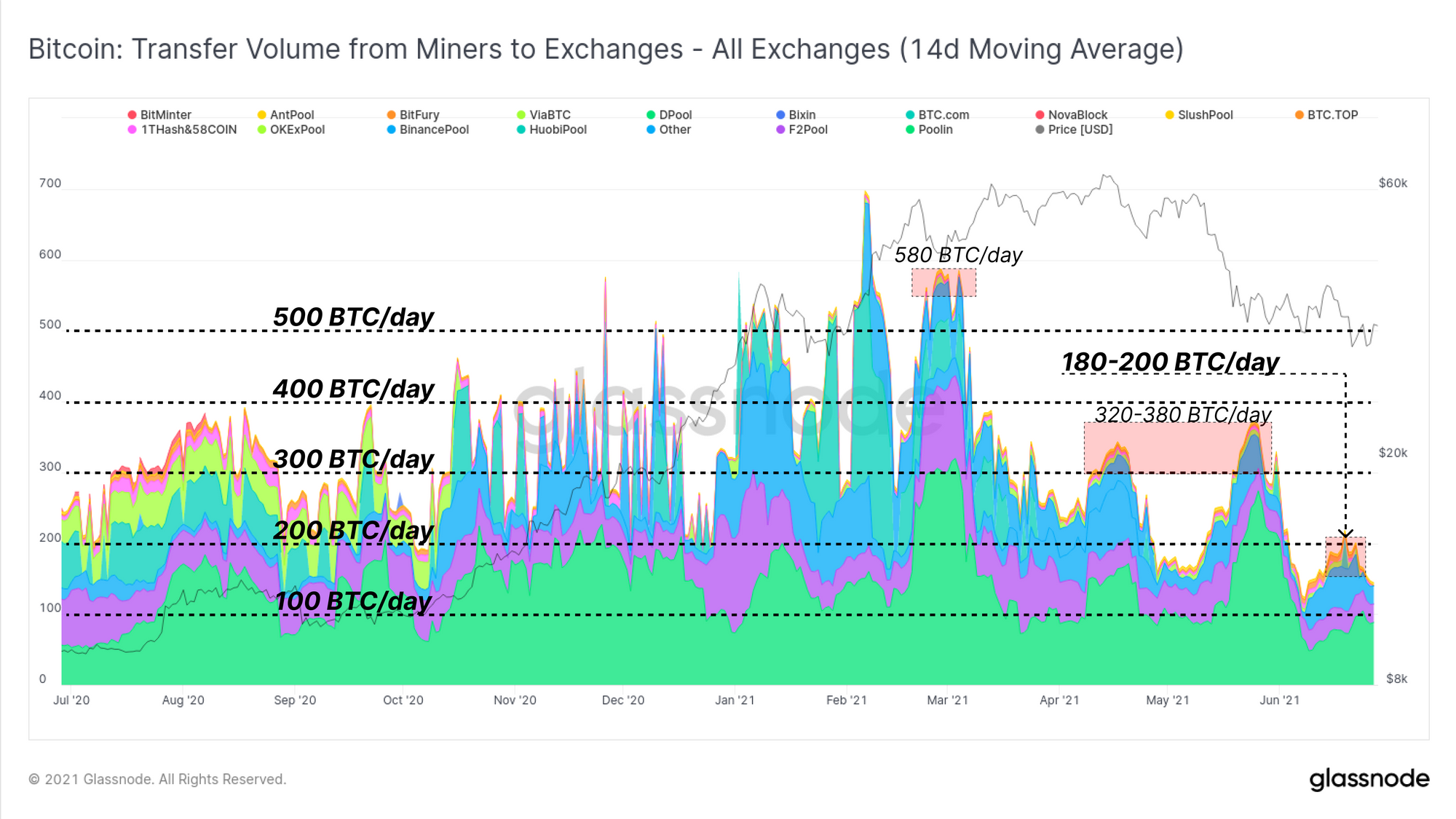

我们还可以通过跟踪矿工向交易所转账比特币的速度来评估相对卖压。这里我们使用14日移动平均线来平滑与难度调整窗口相同时期的数据。

当前,矿工对交易所的抛售压力实际上已经明显2020年和2021年第一季度,该时期的抛压是300至500 枚比特币/天。目前矿工流入交易所的资金已经从3月份的超过500枚比特币/天稳步下降到6月份的不到200枚比特币/天。

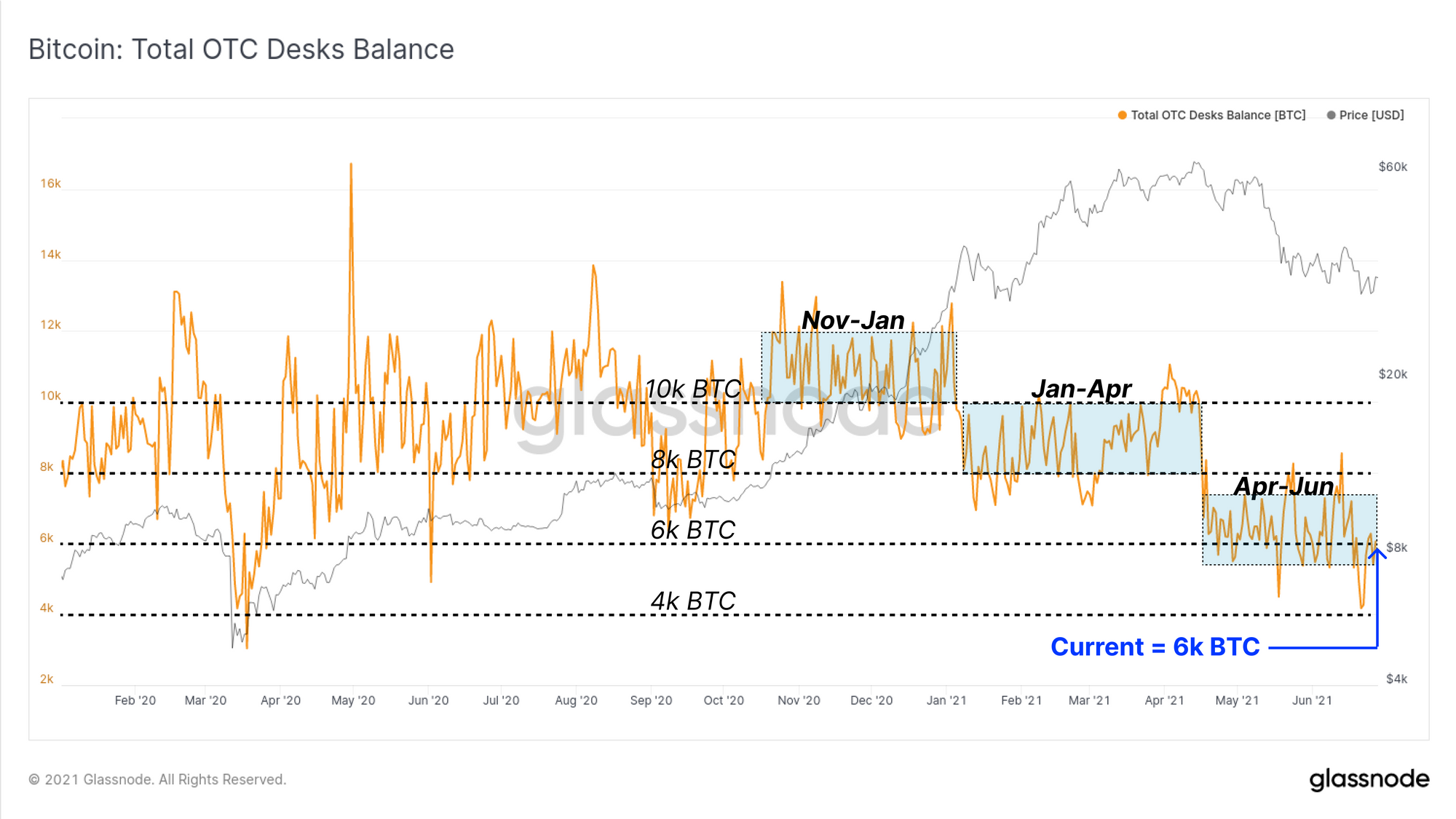

我们还审查了我们监测的场外交易的余额,场外交易是矿工币与大买家匹配的另一个主要方式。整个2021年,OTC余额一直在逐步 "下降",每一次下降通常与市场趋势的变化相关。从4月到6月,总的OTC余额一直保持在8千到6千枚比特币之间,但在过去两周内,净流出约1134枚比特币。

机构需求仍然疲软

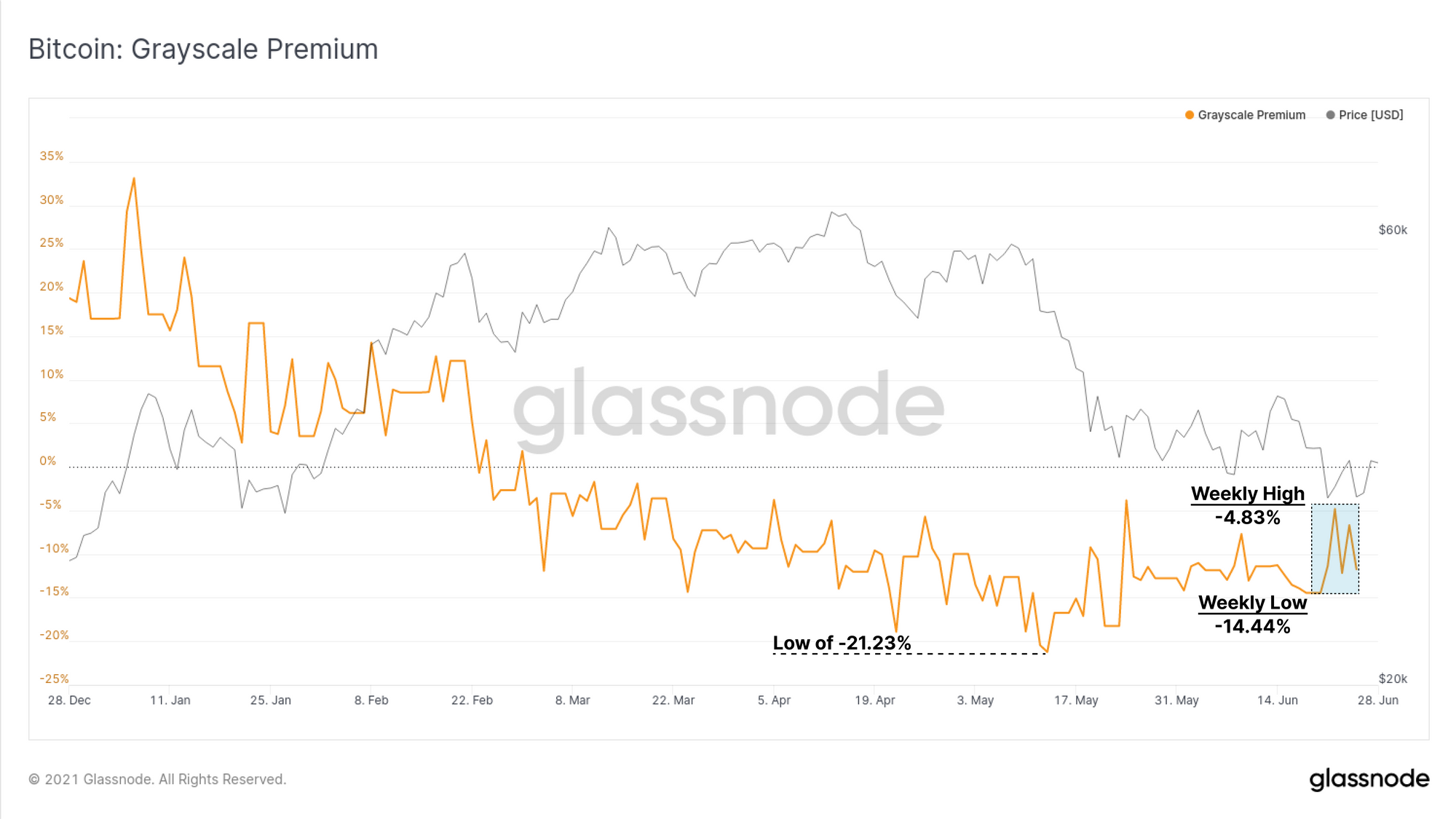

2020年和2021年比特币价格升值的一个主要驱动力是机构的需求和机构的故事。其中最大的因素之一是比特币单向流入灰度的GBTC信托基金,寻求套利的交易者们利用了灰度基金在2020年和2021年初的高溢价。

自2021年2月以来,GBTC产品已经逆转,相对于资产净值进行折价交易,在5月中旬创下了最深的-21.23%的负溢价。在随后的抛售中,GBTC的折价已经开始收敛,本周交易的最低点为-14.44%,最高点为-4.83%。

灰度的GBTC信托目前持有超过651.5万枚比特币,占流通比特币供应的3.475%。

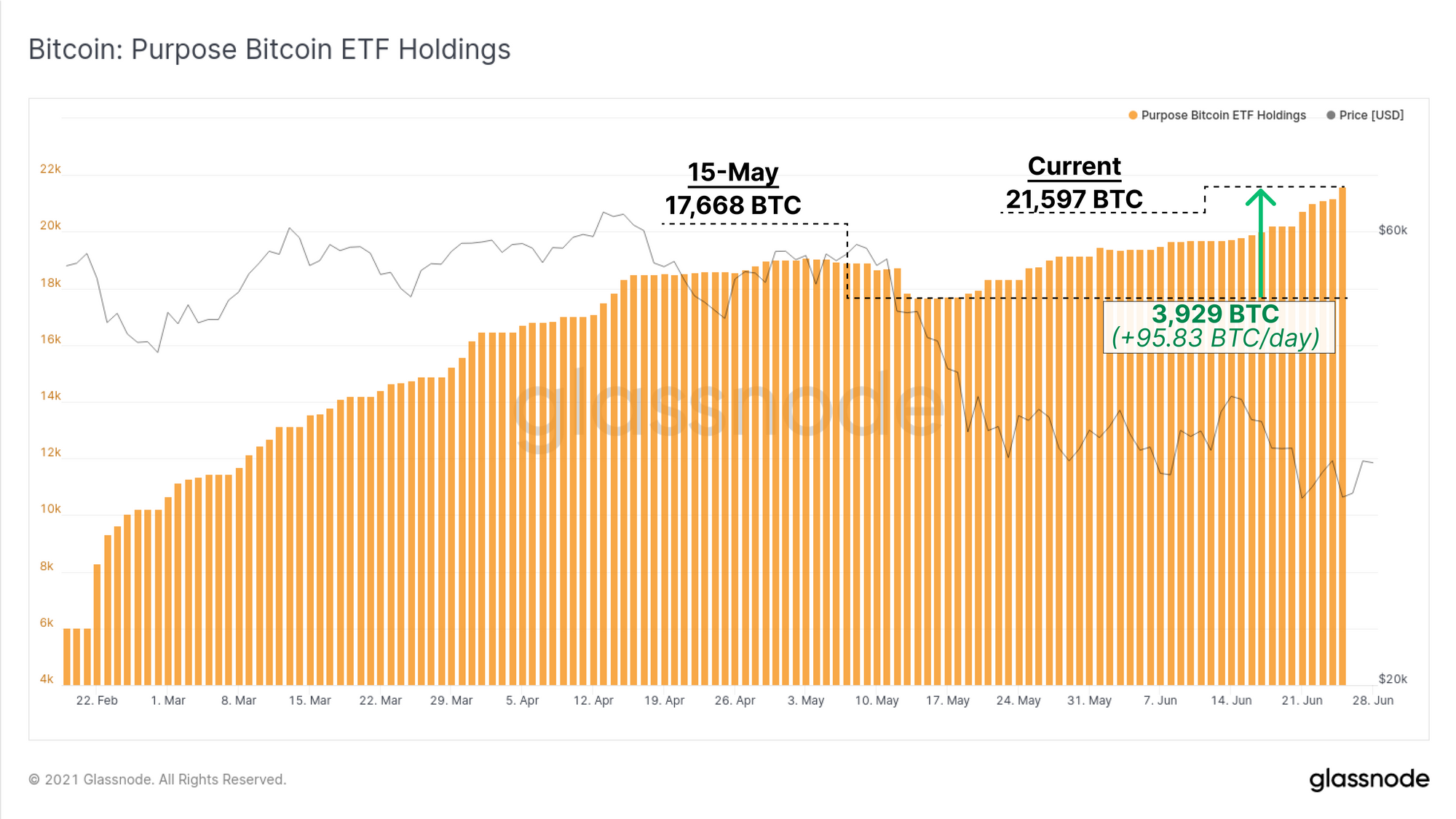

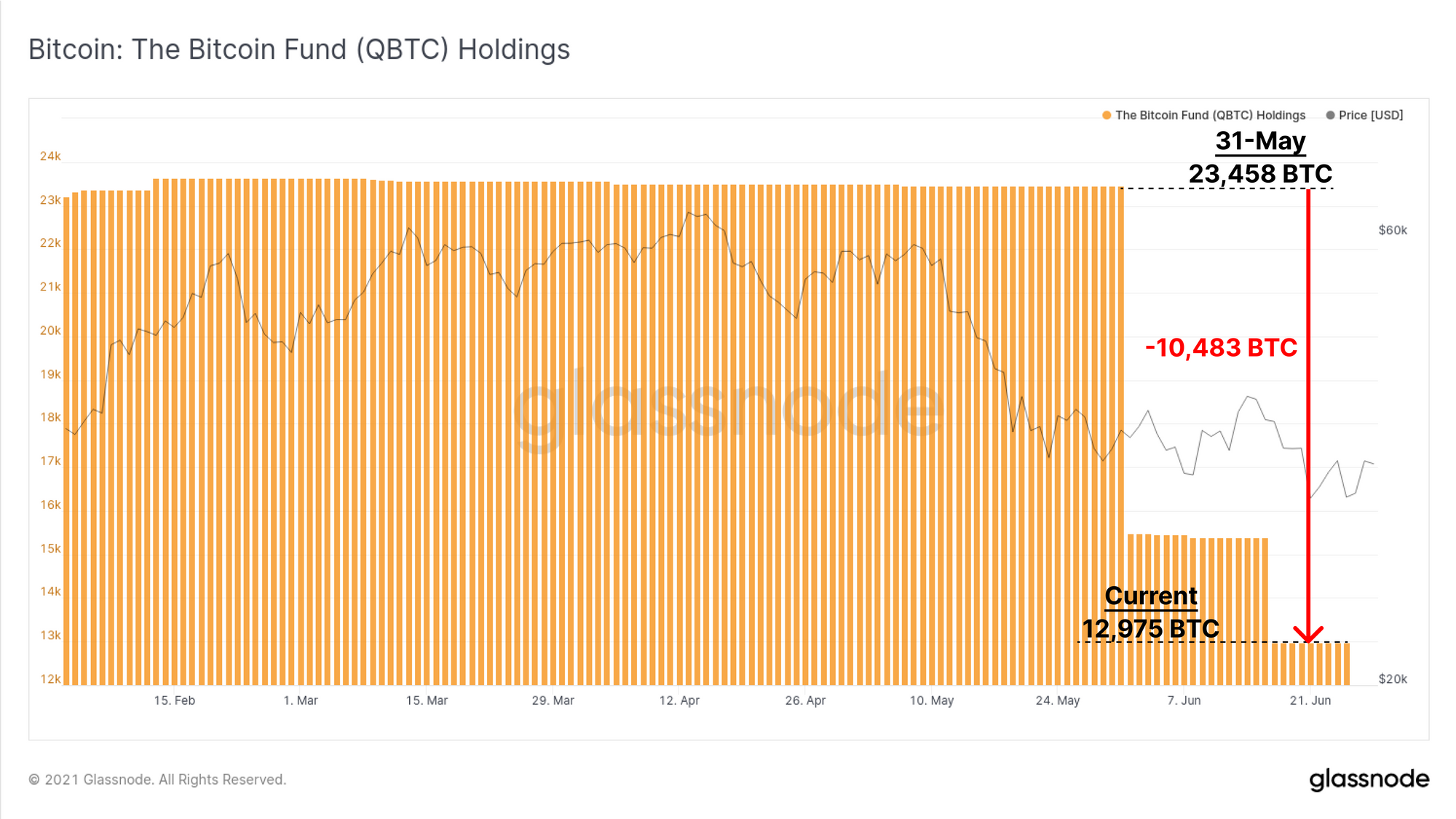

加拿大目前有两个比特币ETF产品,通过分析这两个产品,我们可以获得机构需求的洞察力:

- Purpose比特币ETF

- 3iQ数字资产管理QBTC ETF

目的ETF管理的比特币总量持续增长,自5月15日以来净流入3,929枚比特币。这意味着每天有95.83枚比特币流入(以一周7天计算),ETF的总持有量达到21,597枚比特币。

与此同时,QBTC ETF在过去两个月出现了大量的净流出。总持有量有两次明显的下降,共减少了-10,483枚比特币。QBTC ETF目前的持有量下降到12,975枚比特币。

因此,Purpose ETF现在在管理的比特币总数上已经超过了QBTC ETF。然而,如果将两个ETF在过去一个月的净流量综合计算,总共有8,037枚比特币从这些ETF产品中流出。

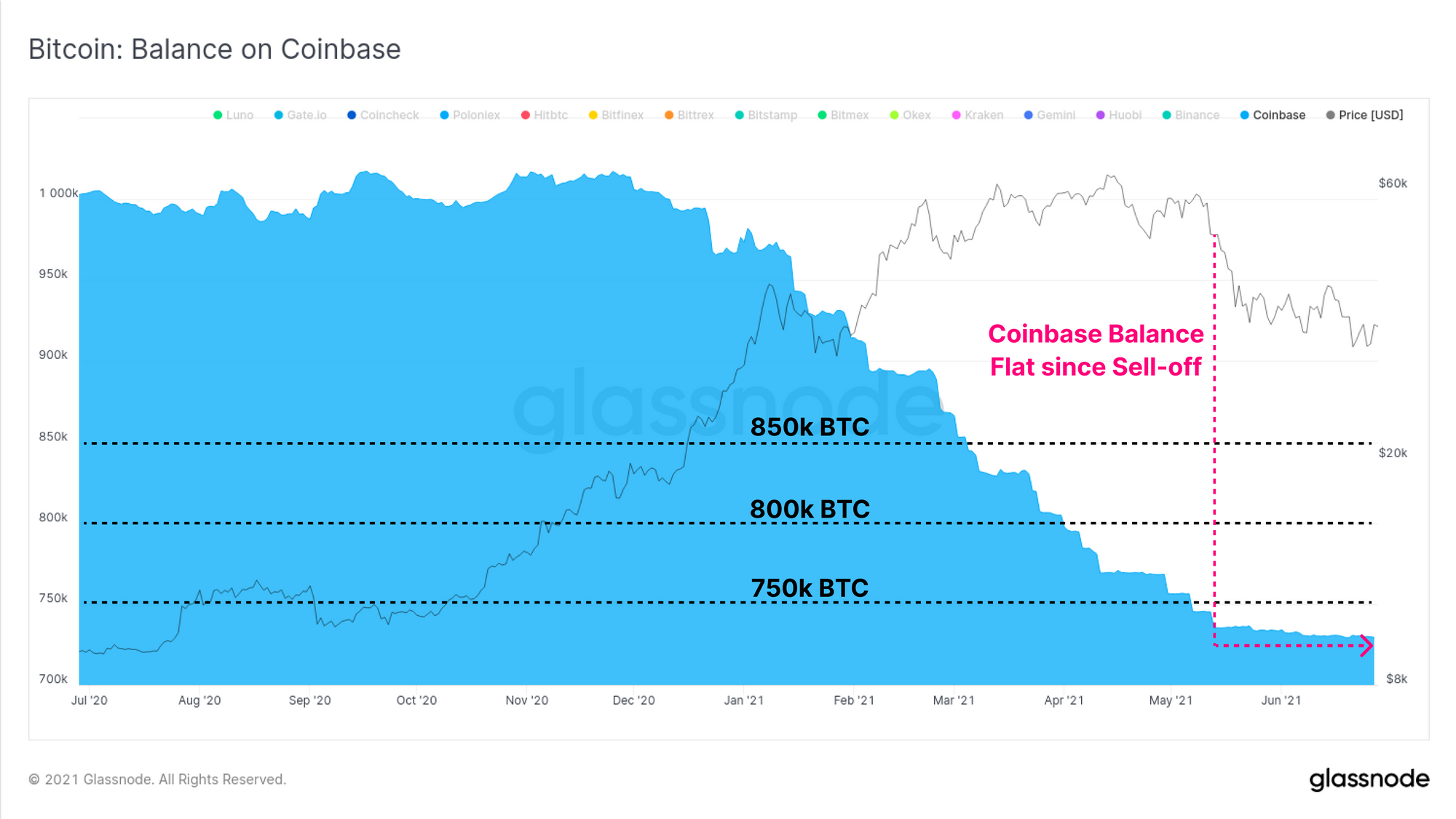

最后在机构方面,我们观察到Coinbase交易所比特币余额的净变化,Coinbase是美国机构在牛市期间的首选场所。经过2020年12月以来的持续净流出,Coinbase余额的变化明显趋于平缓。

综上,通过对GBTC溢价的观察、Purpose和QBTC ETF的综合净流出,以及Coinbase比特币余额的停滞,我们发现目前机构需求似乎仍然有些乏力。

链上周报控制面板

我们把本周链上周报所提及的数据指标做成了实时控制面板,可在这里查看。

我们还在这个仪表板上引入了新的标记文本功能,以提供评论和看涨/看跌指标,方便用户在整周内保持关注。

Glassnode新内容

DeFi 解密: DeFi的表现是否优于ETH?

我们已经发布了一个新的内容系列,专注于蓬勃发展的DeFi行业有关的见解和分析。我们最新的文章探讨了DeFi活动的放缓,以及这对该行业的新生部门有何影响。

产品更新

指标和资产

- 关注我们的推特

- 加入我的电报群

- 关于链上指标和活动图,请访问 Glassnode Studio

- 关于交易所核心链上指标和活动的自动提醒,请访问我们的(Glassnode警示推特)

免责声明:本报告不提供任何投资建议。所有数据仅供参考。任何投资决策均不得基于此处提供的信息,您对自己的投资决策负全部责任。