Crece la Dominancia de los Futuros Perpetuos

La rentabilidad, la volatilidad implícita y el volumen operado en los mercados de derivados de Bitcoin cada vez se comprimen más, causando un declive en el flujo de capital agregado. Los volúmenes también se mantienen tenues, aunque, se están desarrollando tendencias fundamentales muy positivas.

Se siguen reduciendo tanto la volatilidad como el volumen operado a lo largo y ancho del mercado de Bitcoin, y el rango de consolidación hace lo mismo, oscilando ahora entre los 38.000$ y los 42.000$. Esta semana los precios han vuelto a caer débilmente, comenzando desde un máximo de 42.893$, y perdiendo terreno hasta alcanzar un mínimo de 38.729$.

Se lleva estrechando el rango de precios entre los que Bitcoin avanza desde hace ya casi 3 meses, haciendo que se estén generando valores de rentabilidad en los mercados de futuros históricamente bajos, lo que ocurre al tiempo que vivimos un constante declive en los volúmenes operados. La volatilidad implícita impresa en los mercados de opciones ha caído por debajo del 60% esta semana, una cifra considerablemente inferior al 80% de volatilidad que fue característica de la mayor parte del pasado año 2021. Asimismo, los volúmenes de transacción del blockchain siguen tremendamente acallados, incluso a pesar de la tendencia de crecimiento de las transacciones de mayor envergadura (+10M$), y del macro declive en los volúmenes asociados a los flujos entrantes y salientes de los exchanges.

En esta edición, nos vamos a enfocar en una serie de estas diferentes tendencias que se están desarrollando a gran escala en los mercados de Bitcoin, incluyendo:

- Volúmenes de transacción cada vez más reducidos, baja volatilidad implícita en las opciones, y unas tasas de rentabilidad que se mantienen inmóviles por debajo del 3% en los mercados de futuros. Todas estas confluencias provocan un sangrado de capital que escapa de los mercados de Bitcoin a medida que los inversores persiguen una rentabilidad mayor en otros lugares.

- La dominancia de los mercados de futuros perpetuos sigue en aumento, poniendo en evidencia que estos instrumentos de inversión se han convertido en la fuente de especulación favorita.

- El volumen que se liquida en las transacciones del blockchain está disminuyendo, aunque crece la dominancia de las transacciones más grandes (10M $).

- La divergencia cíclica que encontramos entre el volumen asociado a los retiros/ingresos de los exchanges, y el volumen transferido total. Todo ello viene de la mano de un potencial cambio de sentimiento en lo referente a la utilización del network, y puede poner en marcha un giro muy positivo en el valor implícito fundamental de Bitcoin.

Traducciones

Esta Semana en el Blockchain se traduce ahora al Inglés, Italiano, Chino, Japonés, Turco, Francés, Portugués y Persa.

Panel On-chain Semanal

El Informe Semanal cuenta ahora con un panel en vivo con todos los gráficos aquí presentados. Dispondremos en breve de nuestro propio Vídeo Análisis Semanal del Blockchain dedicado para la comunidad hispanohablante, que explora en profundidad todas las métricas cubiertas en el análisis de la semana. Visita y suscríbete a nuestro canal de YouTube.

Crece la Dominancia de los Futuros Perpetuos

A lo largo de los últimos cinco años aproximadamente, el mercado de derivados de Bitcoin ha crecido y madurado a trompicones. Ha pasado de suponer una pequeña fracción del volumen que se operaba en los mercados spot del 2017, a representar ahora la fuerza predominante cuando se trata del descubrimiento de nuevos precios. El volumen que se opera hoy en día en el mercado de futuros equivale a varias veces el volumen operado en el conjunto de los mercados spot.

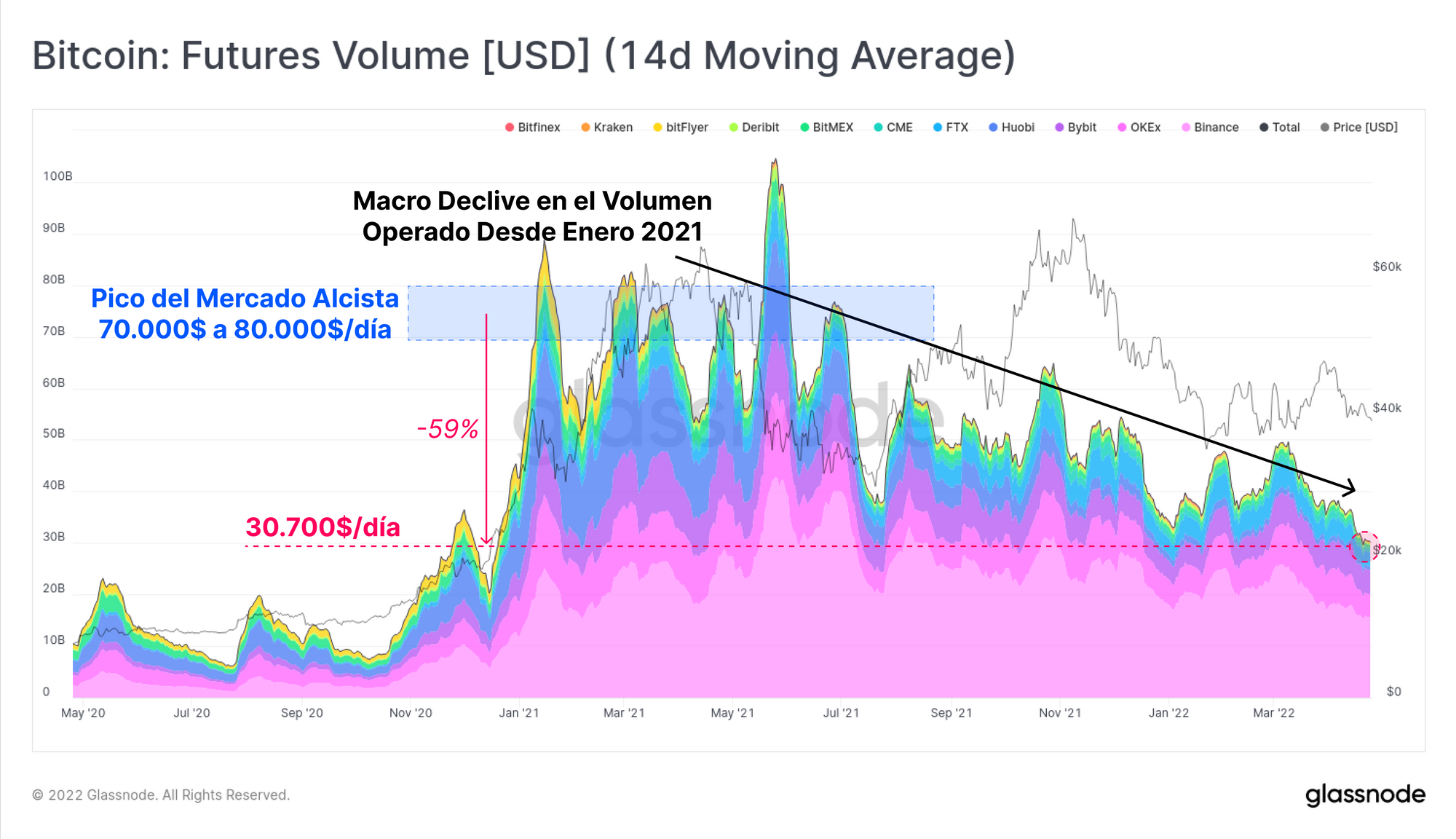

Aun así, el volumen agregado que se opera en futuros ha ido decayendo a gran escala desde enero del 2021. Durante la primera mitad del 2021, era normal encontrarse con unos volúmenes de entre 70.000M $ y 80.000M $ al día. Y sin embargo en el mercado actual, el volumen que se opera en estos mercados de futuros ha descendido en un 59%, quedando en estos momentos en apenas 30.700M $ al día. Hubo un leve repunte entre octubre y noviembre del 2021, cuando los precios aún rompían hacia nuevos máximos históricos.

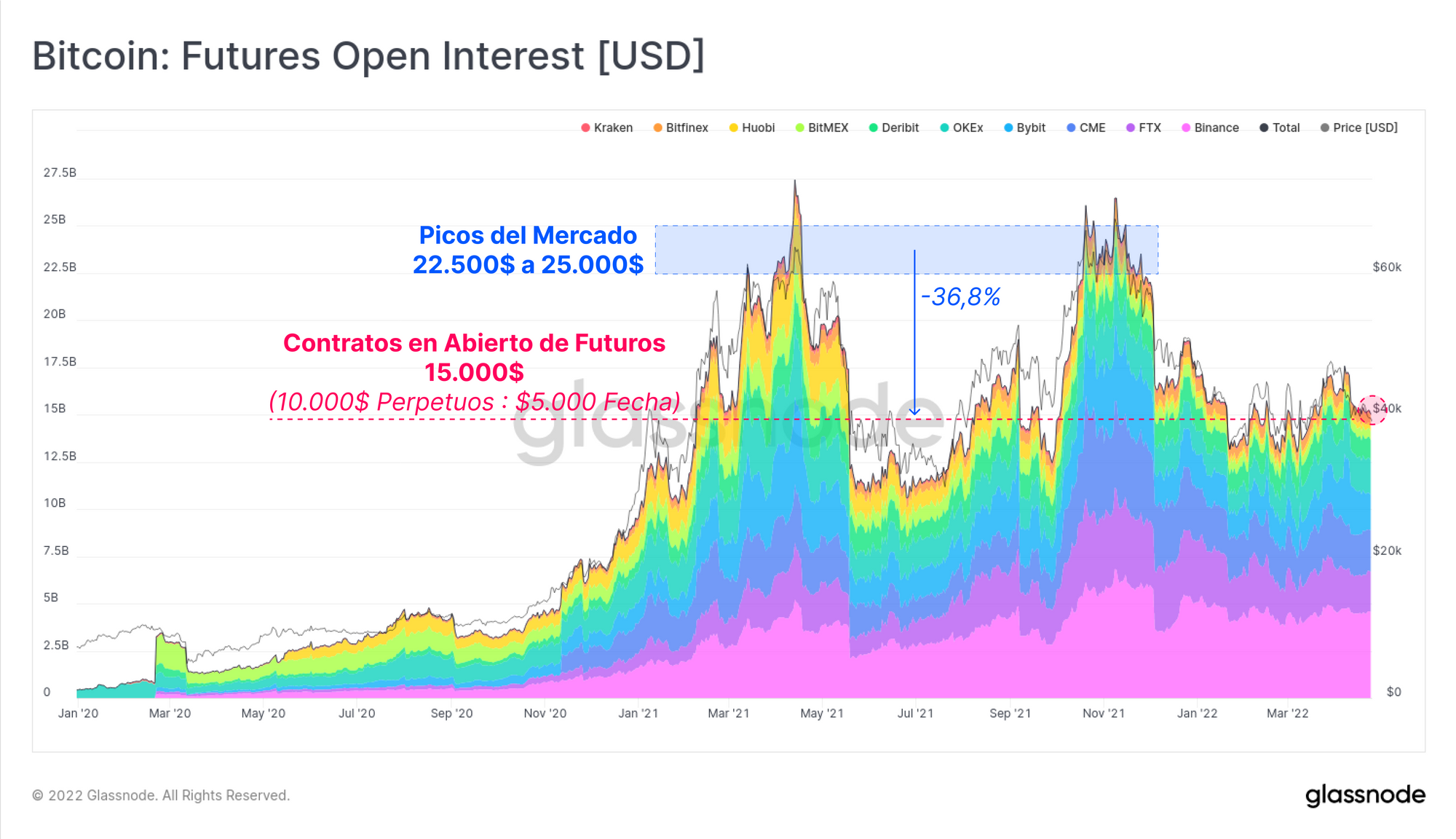

También han caído notablemente los contratos en abierto en los mercados de futuros perpetuos cuando lo comparamos con los valores más altos alcanzados durante los periodos alcistas, orbitando en estos momentos en torno a los 15.000M $, con una proporción de 2:1 entre los futuros perpetuos, y los futuros que expiran en fechas determinadas. Los niveles de contratos en abierto que vemos ahora son similares a los que tuvimos durante el periodo que abarcó de mayo a septiembre del pasado 2021, pero sigue estando un 36,8% por debajo de los más de 22.500M $ que se estaban imprimiendo en abril, y de nuevo en noviembre.

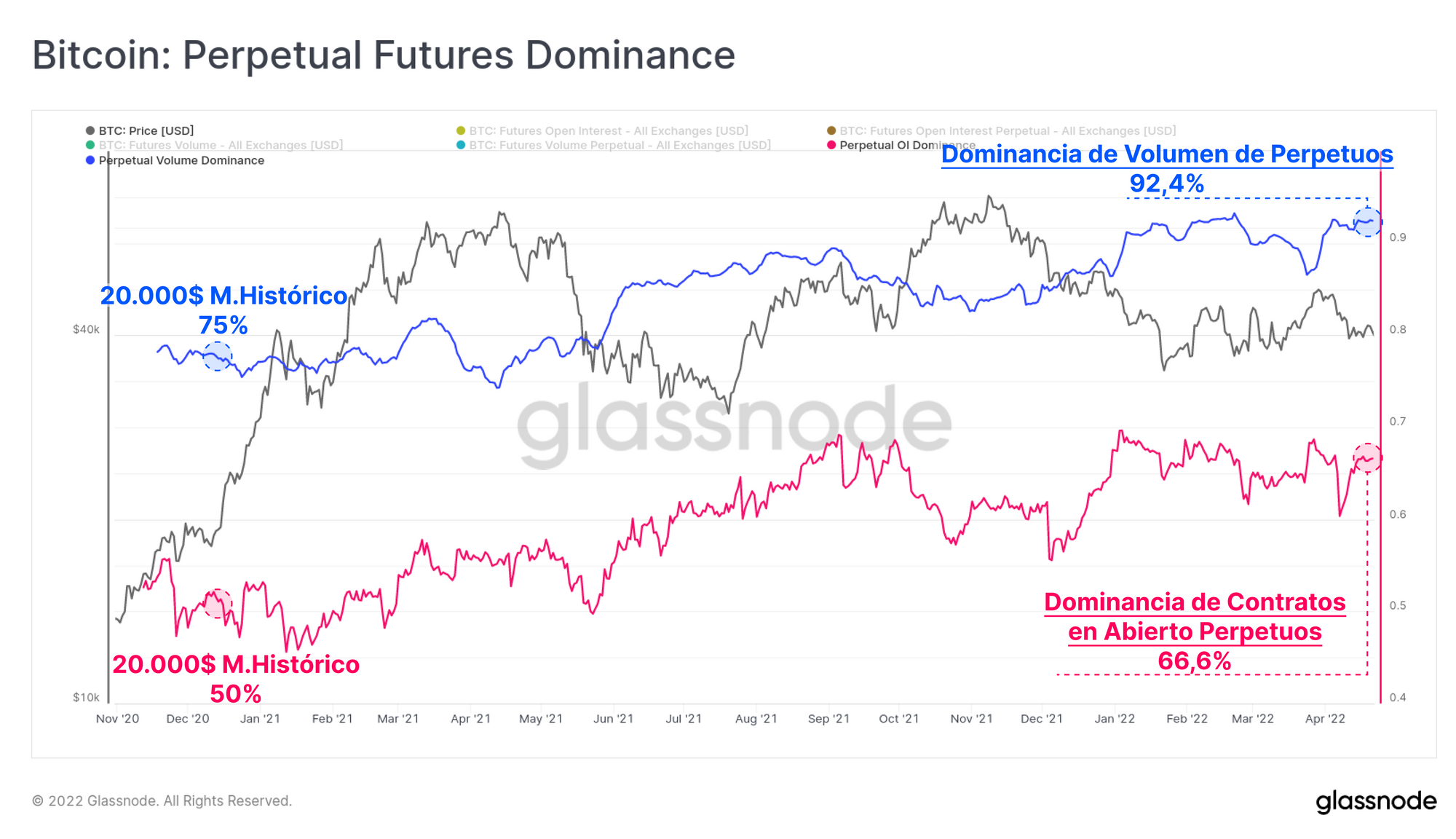

Los futuros perpetuos cada vez son la opción que más gente escoge a la hora de operar, es una tendencia claramente visible en la siguiente gráfica que ilustra la dominancia:

- El azul representa la dominancia del volumen correspondiente a los contratos perpetuos en referencia al volumen total de futuros, y muestra una impresionante presencia ahora mismo que acapara nada menos que el 92,4% del mercado. Representa una crecida desde el 75% de dominancia que teníamos en diciembre del 2020 cuando el mercado se propulsó a través del máximo histórico del último ciclo establecido en los 20.000$.

- El rosa representa el mismo concepto de dominancia, pero aplicado a los contratos en abierto de los futuros, los cuales han crecido de un 50%, a suponer más del 66% en este mismo lapso de tiempo desde diciembre del 2020.

Por muchos motivos, cabe esperar esta tendencia, y muy probablemente derive de una serie de factores clave:

- Los contratos perpetuos se acercan mucho más al precio indexado de los mercados spot, por tanto hace que para los traders sea más intuitivo y fácil gestionar su apalancamiento y posiciones.

- Los ínfimos costes de envío y almacenaje asociados con los activos digitales hacen que se cancelen muchos de los beneficios de los futuros con fecha de expiración cuando lo comparamos con materias primas de carácter físico. Ese tipo de futuros que expiran funcionan a modo de útil herramienta para cubrir riesgos, y le pueden poner un precio anticipado a los costes de producción y envío de esa materias primas físicas, pero cuando se trata de Bitcoin, esa clase de costes son extremadamente cercanos a cero.

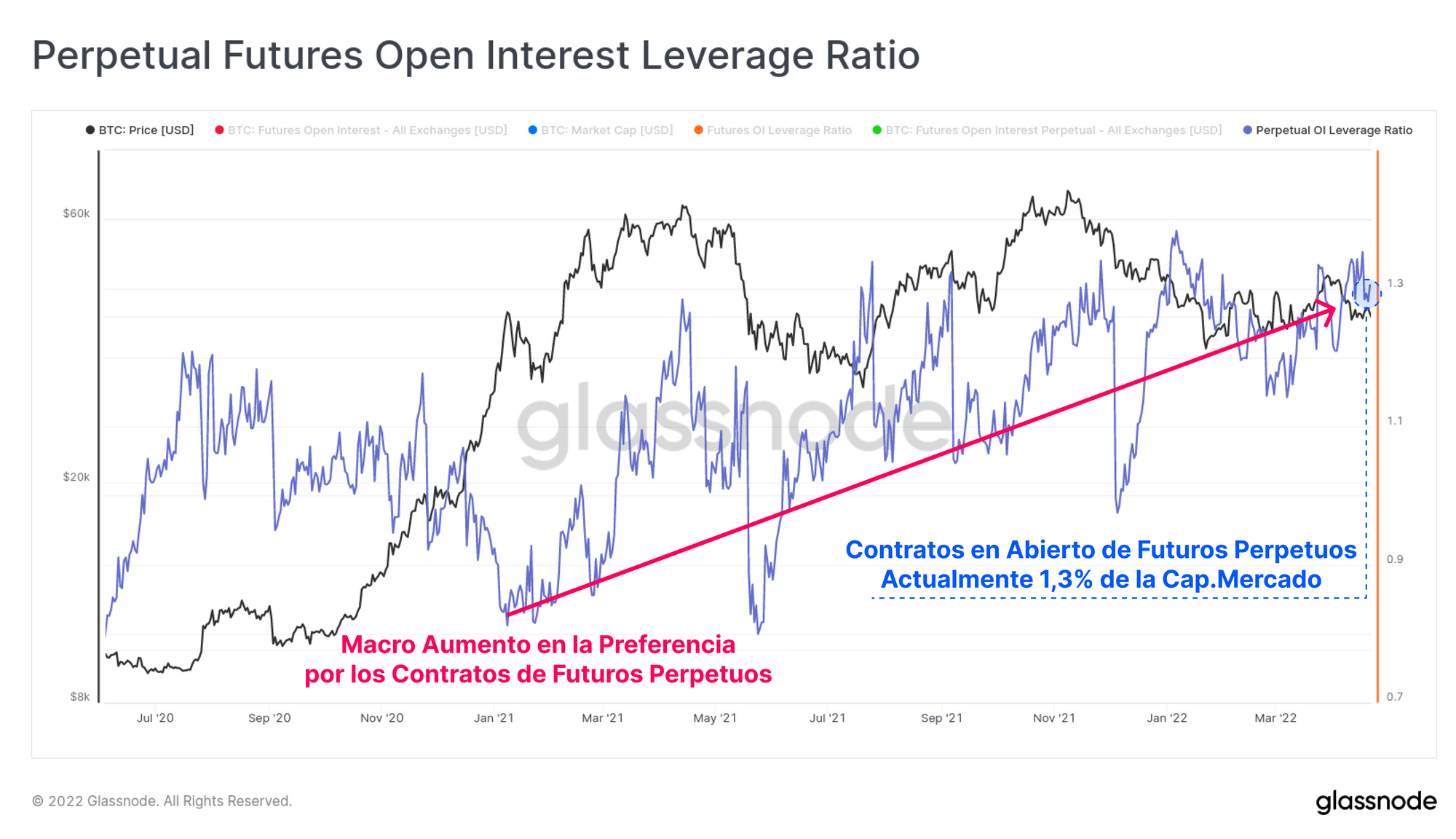

Esta tendencia es igualmente apreciable en el Ratio de Apalancamiento de los Futuros, donde la estructura mantiene una tendencia alcista. Refleja igualmente la preferencia que ha adquirido el mercado por arrojar capital de inversión hacia los mercados de contratos perpetuos, desechando cada vez más la opción de los futuros con expiración determinada. En estos momentos los contratos en abierto de los futuros perpetuos equivalen al 1,3% de la capitalización de mercado de Bitcoin, cifra que se acerca ya a valores que históricamente son muy elevados.

Aunque hay que tener en cuenta, que el ratio de apalancamiento agregado de todos los mercados de futuros en su conjunto ha caído en estas últimas dos semanas, desde un 2,1% a comienzos de abril, al 1,9% de hoy. Así que, a pesar de que los contratos en abierto de los perpetuos están relativamente altos, en su conjunto la cantidad de capital y apalancamiento que está cesando de operar en los futuros expirables es aún mayor, y esto provoca un declive en el apalancamiento global.

Existe un declive generalizado en los niveles de apalancamiento a lo largo y ancho de los mercados de futuros, esto a pesar de que esté creciendo el apalancamiento dentro del entorno de los contratos perpetuos, y sugiere que un volumen más que considerable de capital está en realidad abandonando los mercados de Bitcoin. Otra evidencia de ello es el descenso en los volúmenes operados que mostrábamos antes.

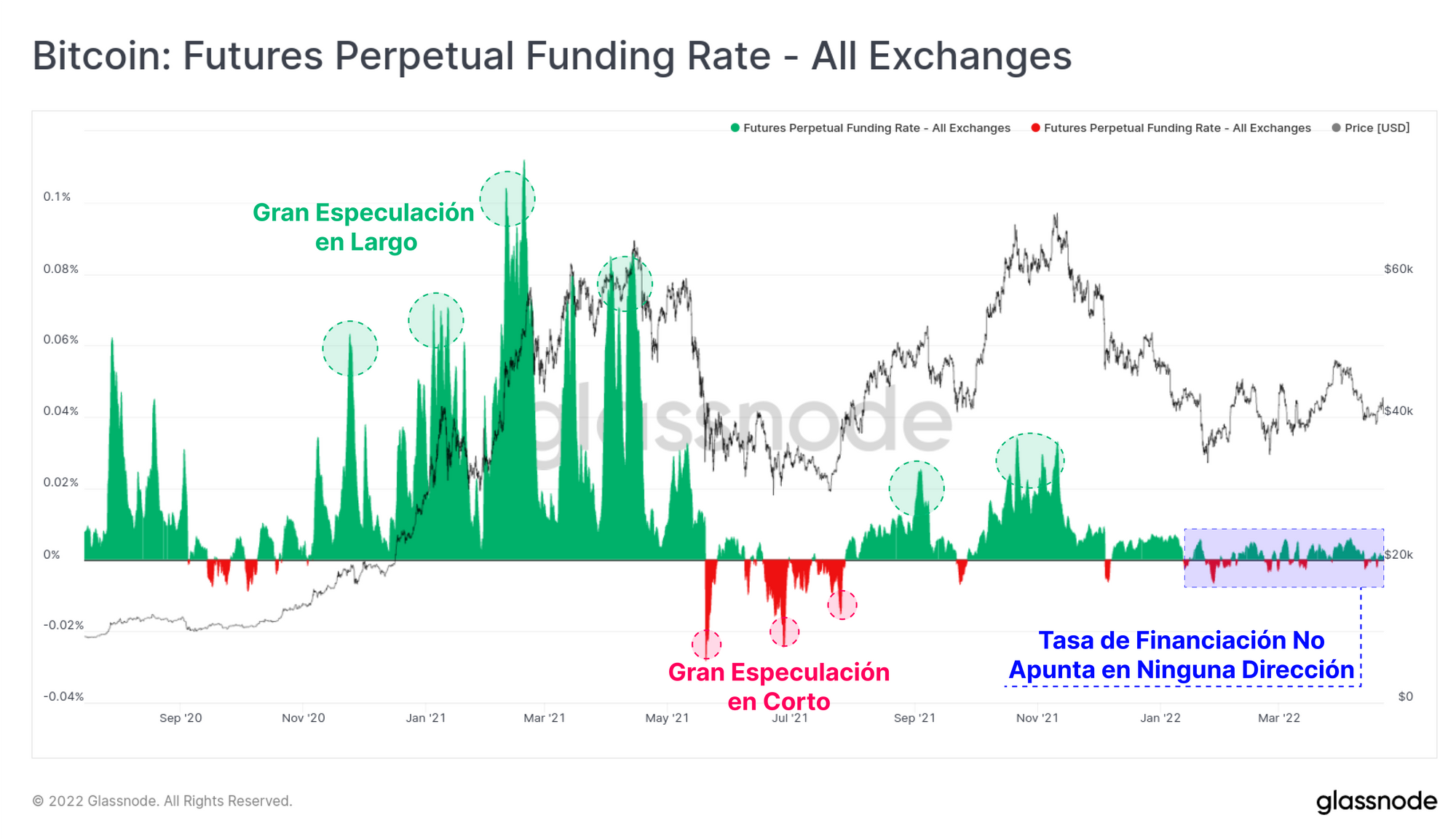

Si le echamos un ojo a las tasas de financiación de los contratos perpetuos, vemos que durante la mayor parte de este 2022 hemos tenido disponible una rentabilidad muy baja, además de una preferencia direccional prácticamente inexistente. Es un contraste muy tajante cuando lo comparamos con la especulación en largo hiper-alcista que teníamos durante el primer semestre del 2021 y de nuevo entre agosto y noviembre, igual que ocurre con el pesimismo extremo que hubo entre mayo y julio de ese mismo 2021.

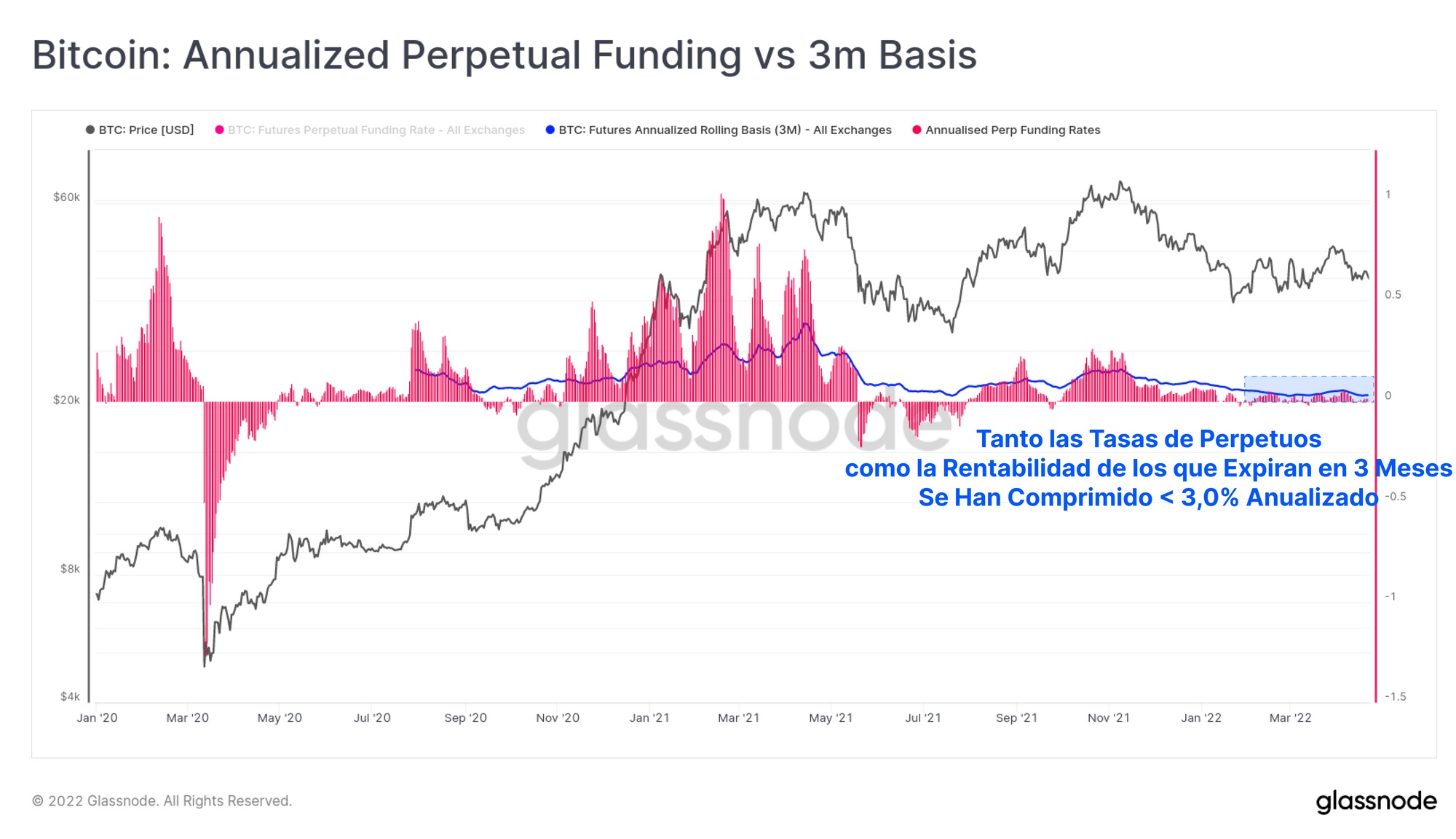

Si anualizamos la tasa de financiación de los perpetuos, para poder compararla con las primas de los contratos de futuros que expiran a 3 meses, nos encontramos con una de las razones aparentes por las que hay tanto capital escapando de los mercados de Bitcoin.

La rentabilidad que podemos encontrar a nuestro alcance ahora mismo en los mercados de futuros se ha estrechado hasta niveles que apenas rebasan el 3,0%, que tan sólo es mínimamente superior a la rentabilidad que ofrecen hoy por hoy los bonos del estado a 10 años (2,9%), y por supuesto bastante inferior a la inflación actual del 8,5%. Muy probablemente, que se estén operando volúmenes cada vez más pequeños y que en su conjunto caigan los contratos en abierto, sea un síntoma de la cantidad de capital que está huyendo de los mercados de derivados de Bitcoin, en busca de otras inversiones que ofrezcan una mayor rentabilidad en estos momentos, en lugares donde a la vez se perciban oportunidades de menor riesgo.

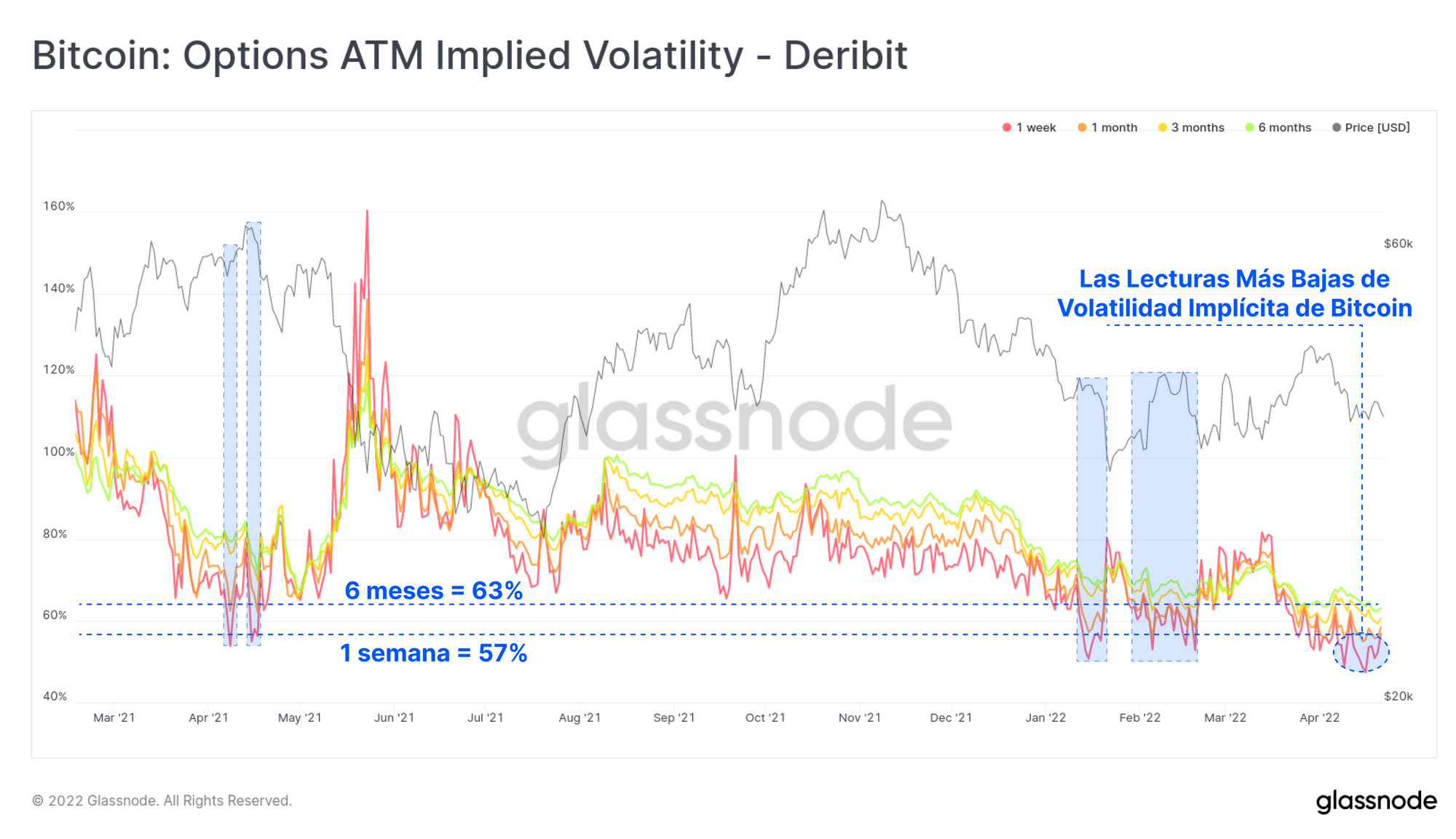

Vemos también que los mercados de opciones están imprimiendo una volatilidad implícita históricamente baja, llegando a caer por debajo del 60% en las últimas semanas. El año pasado hubo muy pocas instancias en las que la volatilidad implícita alcanzó a estar así de baja, y la mayoría de ellas se localizan dentro del rango de consolidación que acapara prácticamente la totalidad de la acción de precio de lo que llevamos de año.

También se extiende una baja volatilidad implícita en los mercados de opciones, donde los que apuestan en corto están también sufriendo bajas rentabilidades, tal y como les pasa a los traders del mercado de futuros.

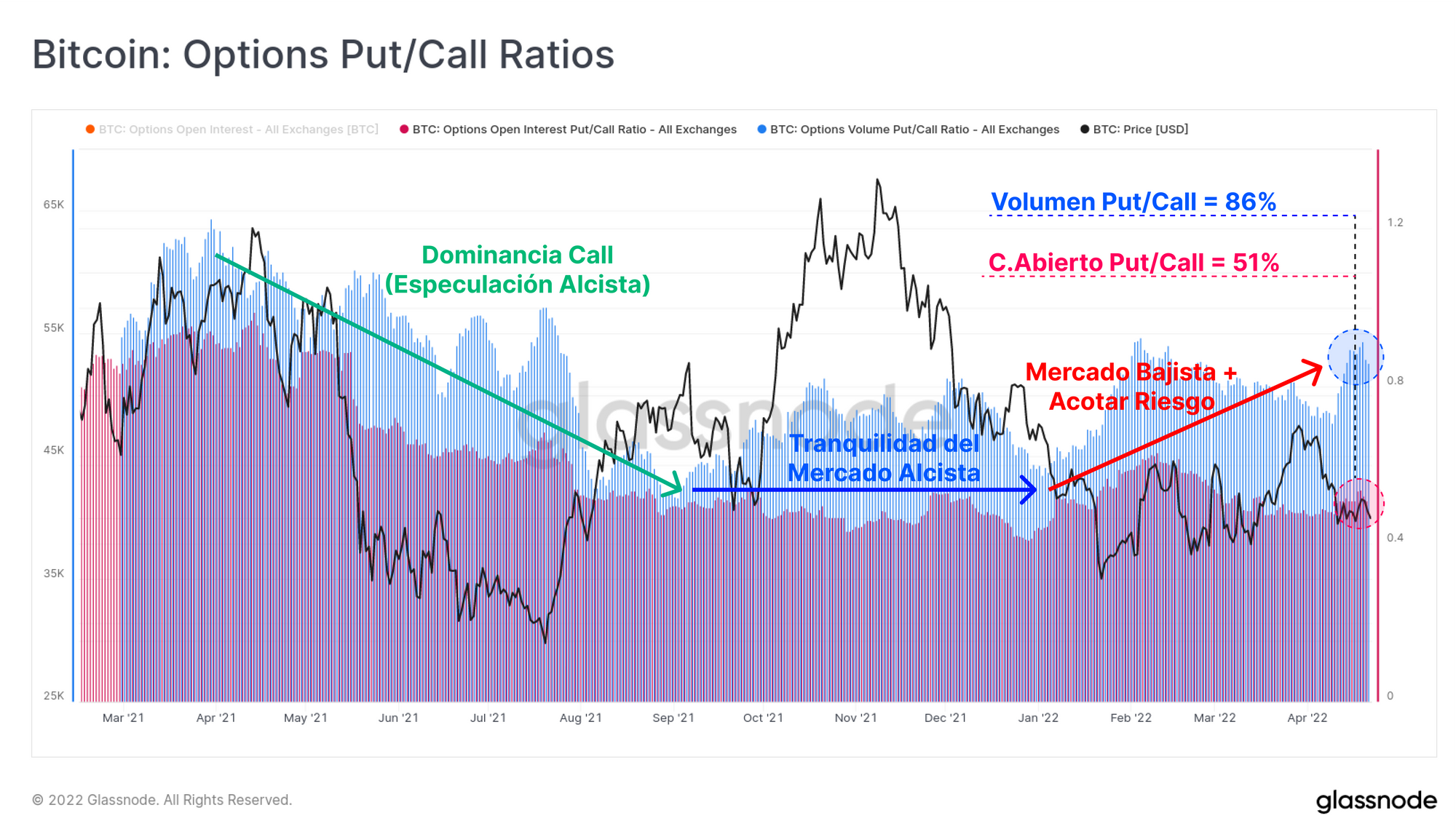

Vemos además que ha habido un cambio generalizado de sentimiento y en la gestión de riesgo de los ratios Put/Call, asociado al volumen de las opciones (azul) y los contratos en abierto (rosa). La demanda por las opciones call predominó durante la mayor parte del 2021, hasta el mes de septiembre, momento tras el cual la euforia alcista parece haberse desvanecido. Al comienzo del 2022, emergió una marcada preferencia por las opciones put, ya que se extendió el pesimismo en el mercado, a la par que subió la demanda para cubrirse frente al riesgo de más caídas.

Divergencia en los Volúmenes del Blockchain

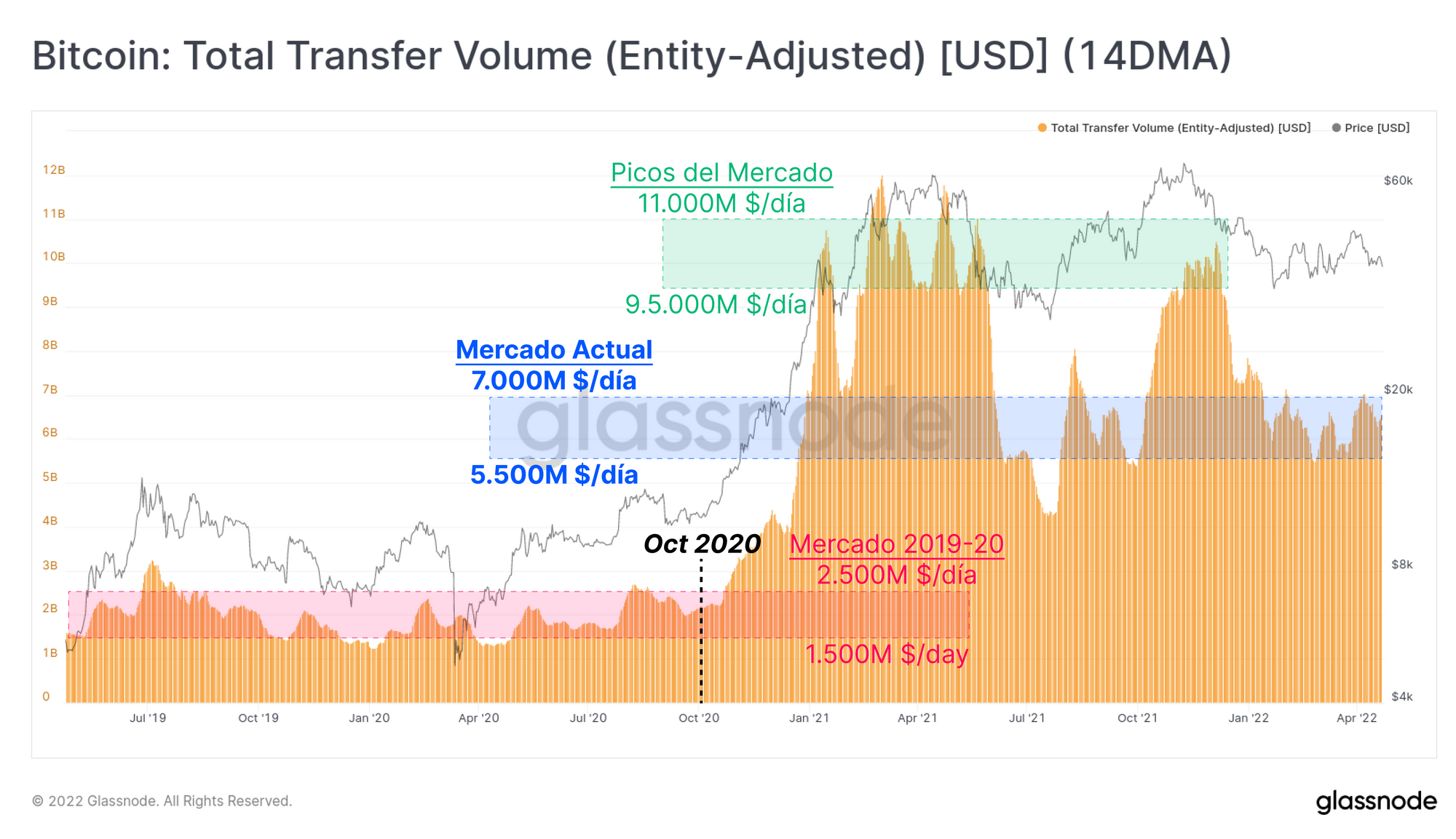

Alejándonos ahora de los mercados de derivados, hallamos una tendencia bajista similar presente en el agregado del volumen que se liquida a través del blockchain. El network de Bitcoin actualmente despacha un valor de entre 5.500M $ y 7.000M $ diariamente, más o menos un 40% menos comparado con los entre 9.500M $ y 11.000M $ al día que imprimimos en las cumbres del mercado alcista.

Aunque los volúmenes que se despachan siguen siendo considerablemente más altos de los ~2.000M $ al día que eran comunes durante el 2019-20, lo que sugiere que hay un incremento neto en lo que concierne a la utilización del network.

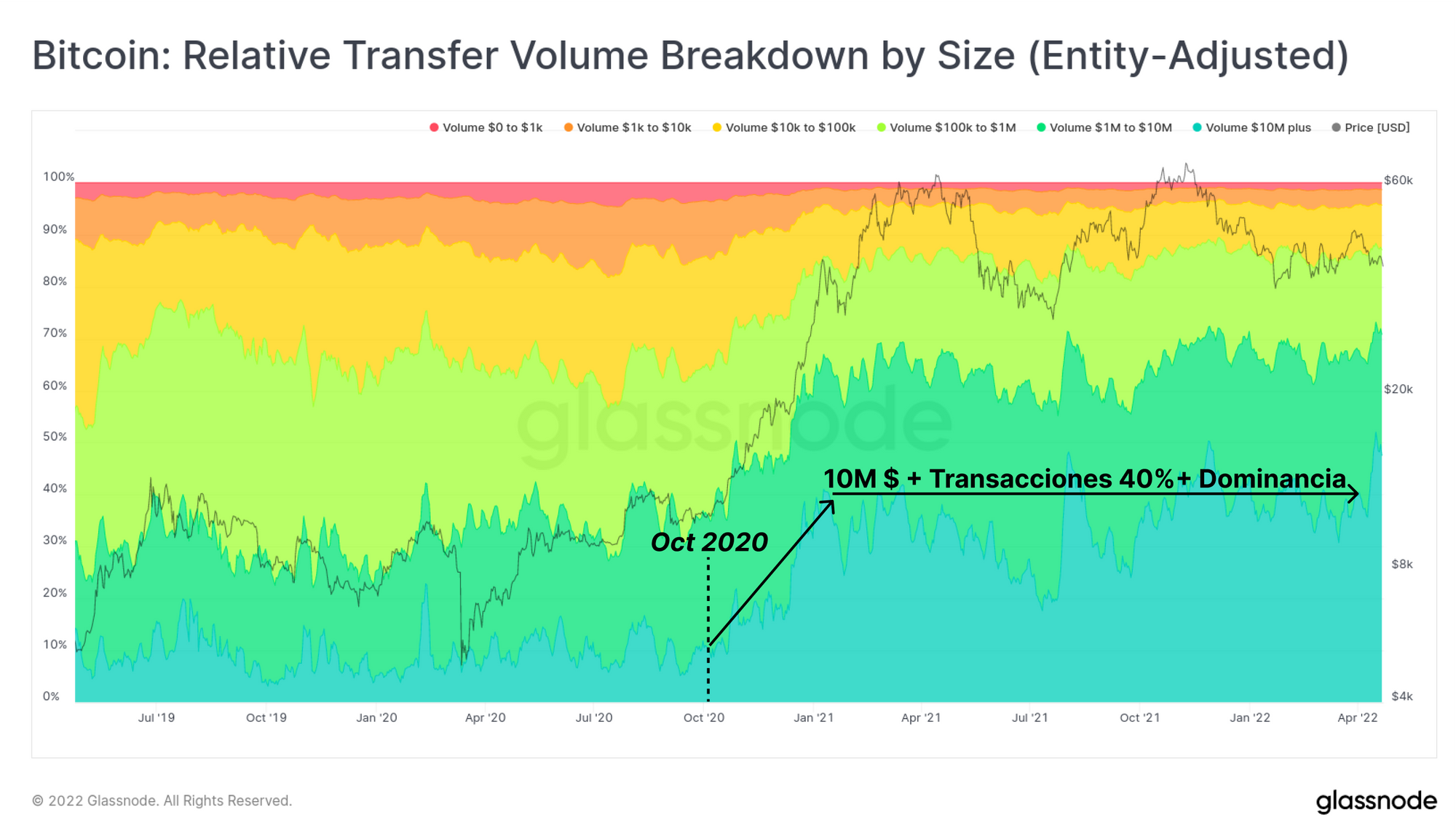

Parece que la distribución del tamaño de las transacciones también ha cambiado de manera estructural, y más concretamente desde octubre del 2020. La siguiente gráfica muestra el desglose relativo al volumen de las transacciones en términos de su valor en dólares americanos, donde es bastante evidente la explosión en dominancia de las transacciones de más de 10M $ (verde oscuro). Antes de octubre del 2020, las transacciones de esta envergadura apenas sumaban el 10% del volumen total transferido en un día ajetreado, y sin embargo ahora ocupan una dominancia bastante estable del 40%.

Es importante saber que estas gráficas utilizan nuestros datos filtrados por entidades, los cuales eliminan aquellas transacciones no relevantes desde un punto de vista económico, como pueden ser las transacciones internas que efectúan los exchanges cuando reorganizan sus carteras, o aquellas en las que una entidad gasta monedas enviando transacciones entre carteras de su misma propiedad. Con casi toda probabilidad este tipo de dominancia mantenida de grandes transacciones refleja un crecimiento muy tangible y real del valor que gestionan las entidades inversoras de tamaño institucional, los servicios de custodia, y los individuos de alto poder adquisitivo.

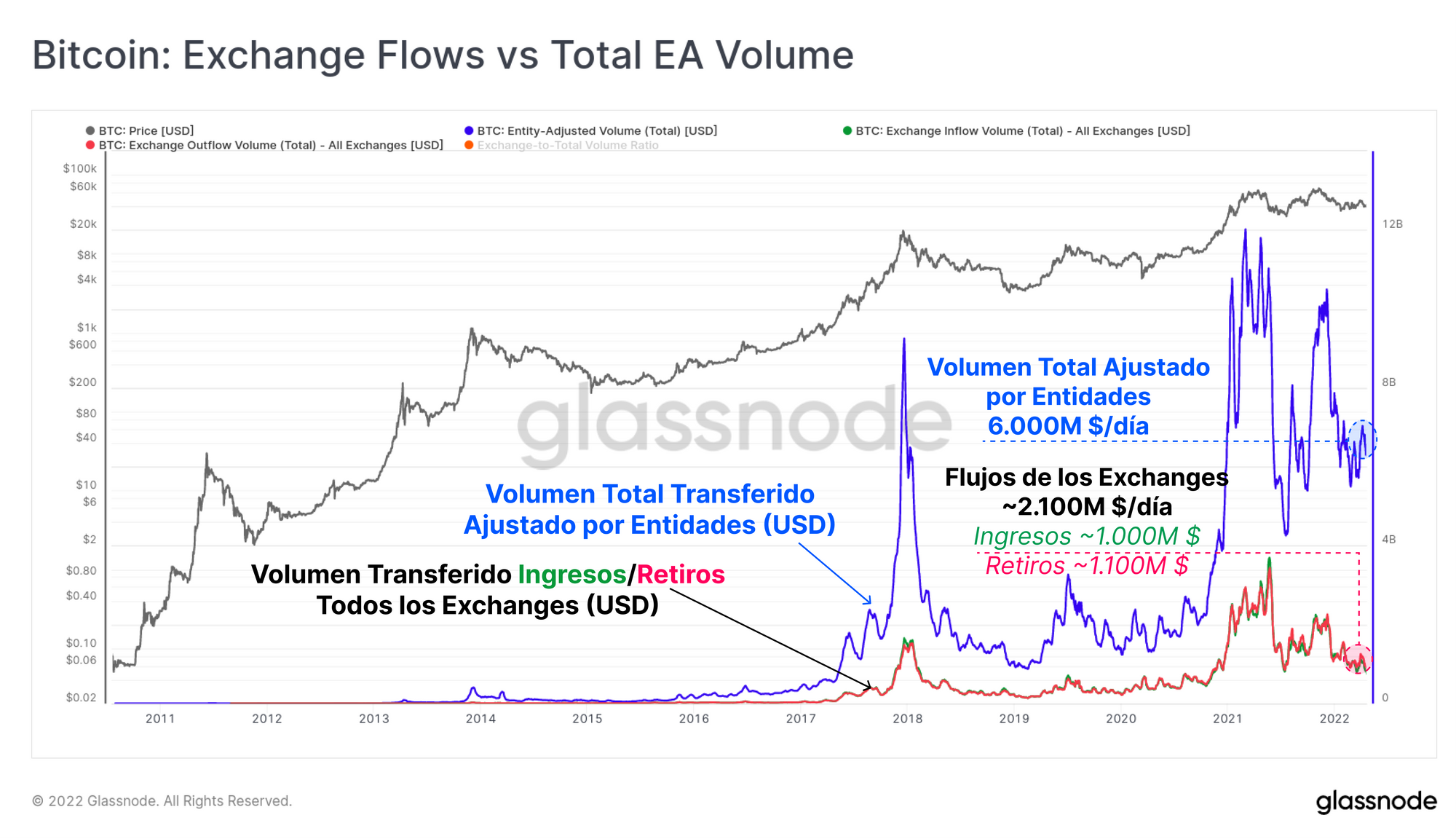

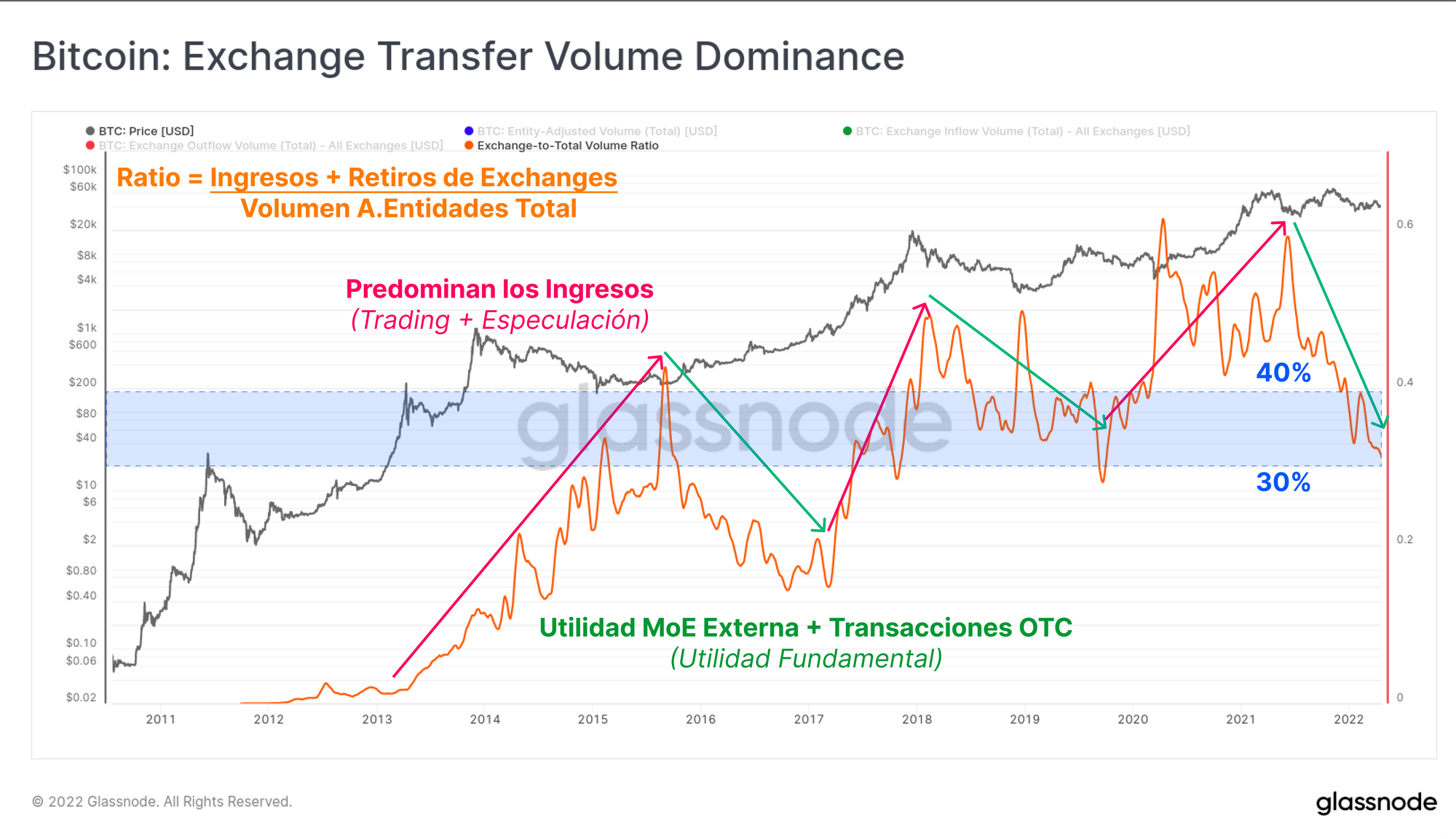

Los volúmenes de transferencias que fluyen hacia y desde los exchanges siempre han representado una parte muy significativa del flujo total de transacciones y es importante evaluarlos dentro de un contexto. La siguiente gráfica muestra el volumen total ajustado por entidades (azul), comparado con los ingresos (verde) y los retiros (rojo) de los exchanges, todo denominado en dólares americanos.

Para empezar, se puede ver que los ingresos y los retiros son por lo general muy similares en cantidad, y las huellas de uno y de otro normalmente se superponen, al menos desde esta perspectiva. El flujo total que circula a través de los exchanges suma actualmente al rededor de 2.100M $ al día, con una pequeña inclinación hacia los retiros (1.100M $/día vs. ingresos de 1.000M $).

Ahora, podemos obtener el ratio entre los flujos totales de los exchanges (ingresos + retiros), y el volumen transferido total, lo hacemos con la intención de localizar patrones cíclicos relacionados con la dominancia de las transacciones de los exchanges.

- Desde el año 2016 en particular, el volumen que circula dentro del blockchain asociado a los ingresos/retiros de los exchanges ha estado aumentando generalmente durante los periodos alcistas y de mayor especulación, como por ejemplo la carrera alcista del 2016-17, y de nuevo la de julio del 2019 a mayo del 2021.

- Por otro lado, en los estadios finales de los mercados bajistas, como el del 2019-20, y desde mayo del 2021, la proporción relacionada con la actividad de los exchanges disminuye en términos generales relativa a la cantidad de valor que se despacha en el agregado del mercado.

El volumen de capital que fluye hacia y desde los exchanges representa cerca del 32% de todo el valor que se liquida, una proporción relativamente baja. Es posible que esto signifique que se está produciendo una transición gradual en la que el mercado tiende a alejarse de la pura especulación, migrando hacia un tipo de demanda más enfocada en aspectos fundamentales y que hace que el capital fluya hacia transacciones de tipo OTC, la acumulación a largo plazo, y otros entornos de custodia, etc.

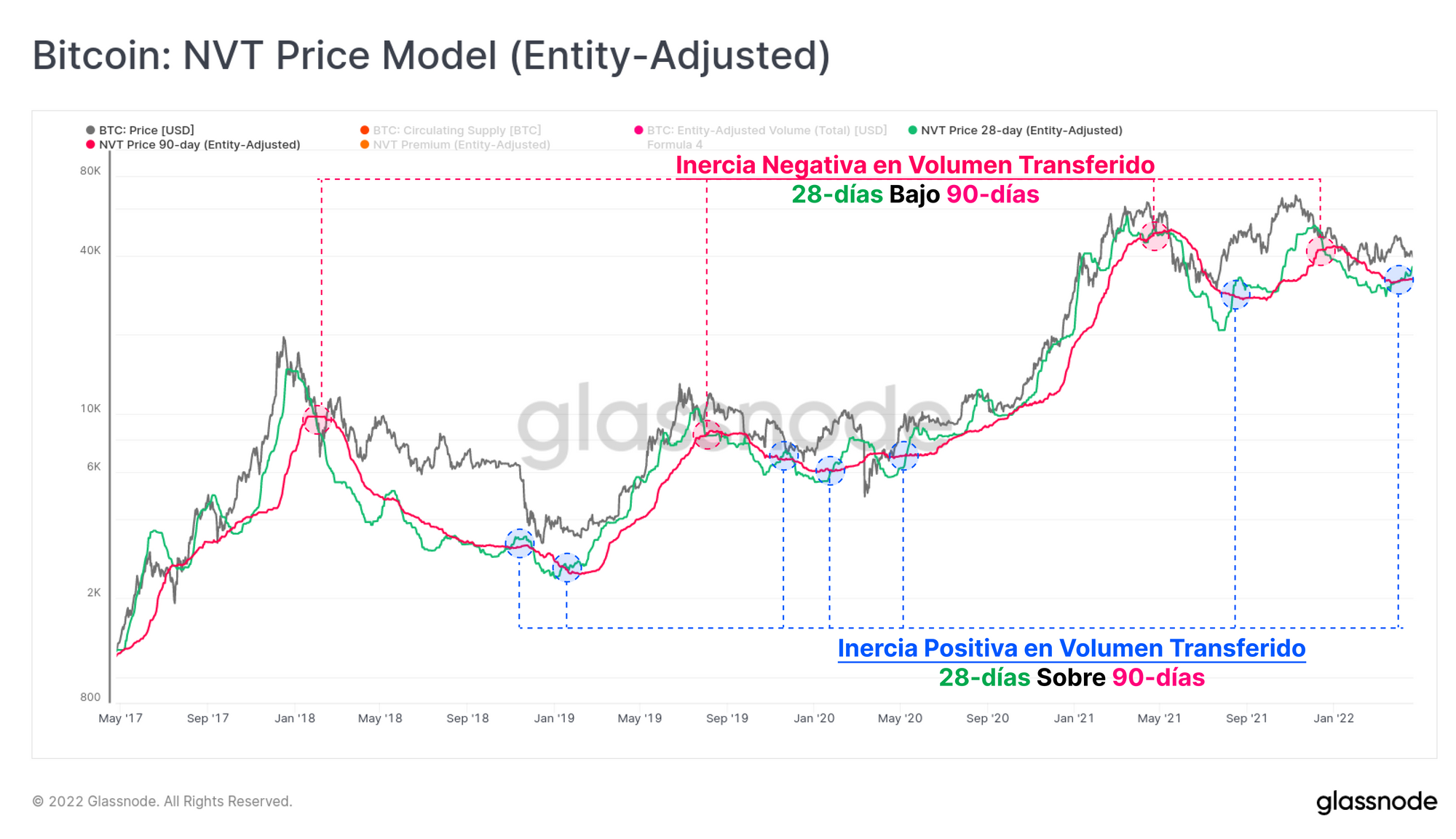

Por último, podemos agrupar estas observaciones sobre el agregado de los volúmenes transferidos, para desarrollar un modelo fundamental de precio, y lo hacemos mediante una metodología que fue propuesta originalmente por Willy Woo. El modelo de precio basado en el Ratio entre la Valorización del Network y el Volumen de las Transacciones utiliza una mediana de 2 años de ese mismo Ratio, y lo multiplica por el actual volumen de las transacciones. Por tanto el modelo resultante establece una valorización implícita basada en los niveles de utilización de Bitcoin como medio para transferir valor en la actualidad.

Se utilizan las medias de 28 días (verde) y de 90 días (rosa) para determinar el indicador rápido y lento respectivamente. Estos dos modelos a dia de hoy establecen el valor de Bitcoin entre los 32.500$ (90 días) y los 36.100$, pareciendo además que ambos han tocado fondo y potencialmente se dan la vuelta. Cabe mencionar el reciente cruce positivo de inercia, ya que la de 28 días que es más rápida ha perforado al alza a la de 90 días.

Históricamente, esta clase de cruces han formado soportes muy constructivos a la hora de buscar señales a largo plazo. A pesar de ello, como se resalta abajo en azul, estas señales requieren de mucho tiempo para confirmar y demostrar que efectivamente hay en curso una inercia positiva. Que se liquidasen grandes cantidades en el blockchain provocaría incrementos en ambos modelos, dando a entender la presencia de una fuerte base fundamental subyacente (y por supuesto lo contrario también es cierto).

Resumen y Conclusiones

Los mercados de derivados de Bitcoin han madurado considerablemente a lo largo de los últimos años, y la estructura que los sustenta sigue desarrollándose. Hemos encontrado un cambio significativo en las preferencias para especular, desechando cada vez más las herramientas de futuros con fecha de expiración, a favor del mercado de los contratos perpetuos, algo perfectamente comprensible dada la facilidad de estos últimos a la hora de interpretar el precio, y dados los bajos costes de almacenamiento y envío de los activos digitales.

En el transcurso de los últimos 12 meses, hemos visto cómo los volúmenes operados, la volatilidad implícita, y la rentabilidad disponible se han ido comprimiendo hasta alcanzar mínimos históricos, lo que en su conjunto parece estar motivando la huida de una cierta cantidad de capital del espacio de Bitcoin en busca de unas rentabilidades mayores. Y es que con unas tasas de rentabilidad que se mantienen bajo el 3,0%, sumadas a unas tasas de inflación del 8,5%, parece algo sumamente probable.

Muy interesantemente, a pesar de encontrarnos con unos volúmenes de transacción del blockchain igualmente apagados, existe una creciente tendencia (aunque temprana) con una fortaleza fundamental subyacente que se va desarrollando. Las transacciones de más de 10M $ mantienen una dominancia de ~40% desde finales del año 2020, y la dominancia del capital especulativo que fluye desde y hacia los exchanges, que frecuentemente se le relaciona con los mercados alcistas, parece estar en declive.

La valorización implícita de nuestro modelo de precio se mantiene en una región de precios cerca de los 30.000$, lo que les ha puesto el trabajo extremadamente fácil a todos aquellos participantes de mentalidad más alcista. De todos modos, estos modelos puede que estén empezando a tocar fondo y darse la vuelta, unas tendencias a las que sin duda merece la pena seguir de cerca en las semanas venideras.

Actualización de Productos

Todas las actualizaciones de nuestros productos, mejoras, ajustes manuales a las métricas y sus datos quedan plasmados en nuestro registro de datos para su referencia.

- Estreno de Nueva Función: las Gráficas de Workbench están ahora disponibles en el Panel

- Lanzamieno del Options 25 Delta Skew Suite

- Problema Solucionado: Solucionadas las funciones de las métricas relativas a bybit. Anteriormente no estábamos separando con exactitud los futuros de los contratos perpetuos.

- Publicado el Uncharted Newsletter Edition #13.