Faire Face à l'Abysse

Les investisseurs s'approchent du pivot de rentabilité, l'action de prix à court terme qui menaçant de les faire repasser dans le rouge. Pendant ce temps, une confluence constructive d'indicateurs macroéconomiques développe une image plus claire d'un plancher potentiel de marché baissier.

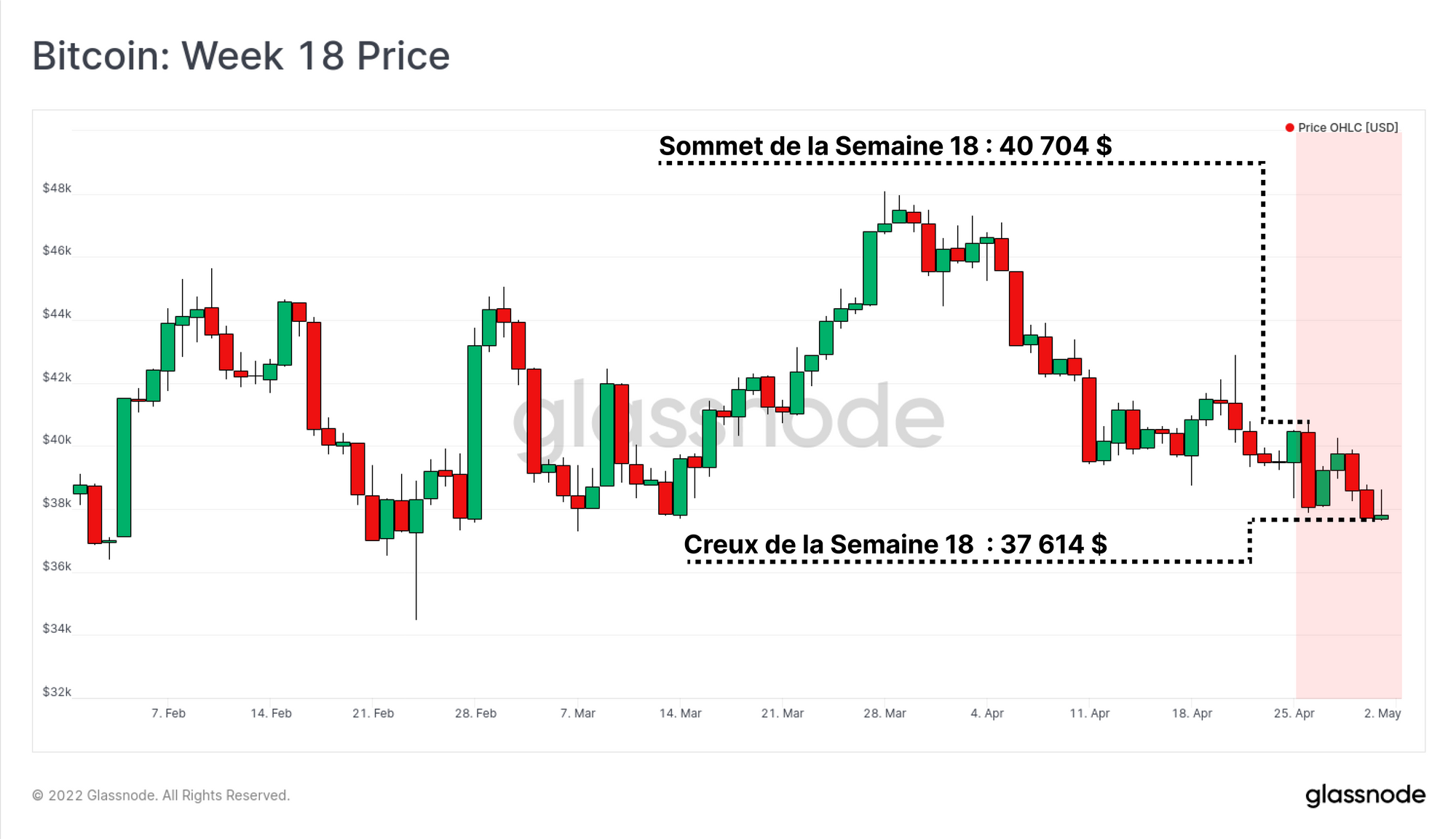

Les marchés du monde entier continuent de reculer face aux pressions inflationnistes, au resserrement des politiques monétaires et à l'aggravation des incertitudes et des risques. Cette semaine, les marchés des actions, des obligations et des crypto-monnaies ont connu une faiblesse significative, le bitcoin s'échangeant jusqu'à un nouveau plus bas mensuel de 37 614 dollars.

Malgré la baisse des cours cette semaine, les marchés du bitcoin sont restés relativement robustes. Alors que les indices S&P500 et NASDAQ ont atteint de nouveaux planchers locaux dans le cadre de la tendance baissière dominante, le prix du bitcoin reste limité et continuent de ne pas bénéficier d'un élan macroéconomique définitif, dans un sens comme dans l'autre.

Cela dit, les corrélations entre le bitcoin et les marchés traditionnels restent proches de leurs plus hauts niveaux historiques, et la perception générale du bitcoin en tant qu'actif à risque reste un obstacle important.

Une très grande partie des investisseurs se trouvent pris par des positions en perte, créant ainsi l'amorce potentielle d'un événement de capitulation très discuté.

Simultanément, de nombreux indicateurs macroéconomiques à long terme indiquent que des niveaux de sous-évaluation historiques sont en jeu, atteignant des valeurs rarement vues en dehors des phases finales des marchés baissiers.

Dans cette édition, nous allons explorer cette divergence notable entre les moteurs de l'action baissière des prix à court terme et les tendances fondamentales à moyen et long terme du bitcoin.

Traductions

La Semaine On-chain est désormais traduit en espagnol, italien, chinois, japonais, turc, français , portugais et farsi.

Tableau de bord de La Semaine Onchain

Cette lettre d'information s'accompagne d'un tableau de bord en direct, tous les graphiques étant disponibles ici. Ce tableau de bord et toutes les métriques abordées sont explorés plus en détail dans notre Rapport Vidéo, publié tous les mardis. Abonnez-vous à notre Chaîne Youtube et visitez notre Portail Vidéo pour plus de contenu vidéo et de tutoriels concernant les métriques.

Regarder au-delà du Pivot de la Rentabilité

Au cours des dernières semaines, nous avons étudié comment une proportion importante de l'offre de BTC a été redistribuée et vendue à de nouveaux propriétaires entrant dans la fourchette de prix de 33k $ et 42k $.

Cependant, avec les marchés mondiaux qui continuent de glisser vers le bas, le risque que ces nouveaux investisseurs tombent également dans une perte non réalisée augmente.

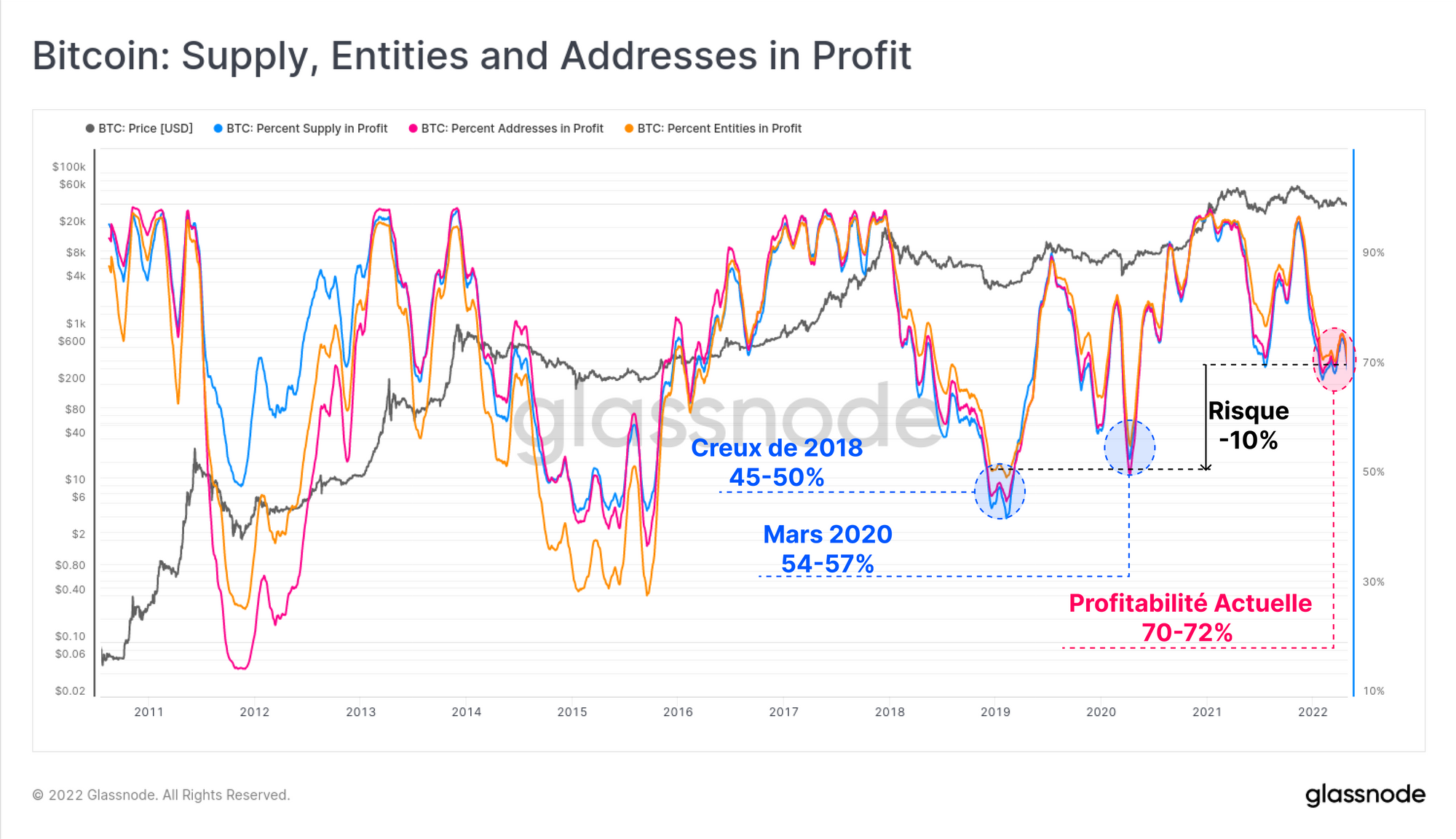

À l'heure actuelle, la proportion d'adresses, d'entités et d'offre détenues en profit tourne autour de 70 % (ce qui signifie que 30 % sont détenues à perte). Les précédents points bas du marché baissier établis en 2018-19, et en mars 2020 ont connu des baisses bien plus sévères de la rentabilité du marché, avec entre 45% et 57% du marché en profit.

À partir de ce constat, nous pouvons établir une étude de cas plus en profondeur : que se passerait-il si 10 % supplémentaires du marché entraient en état de perte latente (le résultat étant que 60 % du marché serait en profit) ? Cela nous donne un exemple de jauge du prix que le marché devrait atteindre avant qu'un « seuil de douleur » similaire ne soit atteint par rapport aux creux des cycles passés.

Ce « seuil de 60 % de profit » explique également la tendance à la hausse observable de ces valeurs plancher au fil du temps (due aux pièces perdues, aux HODLers des cycles passés, etc.)

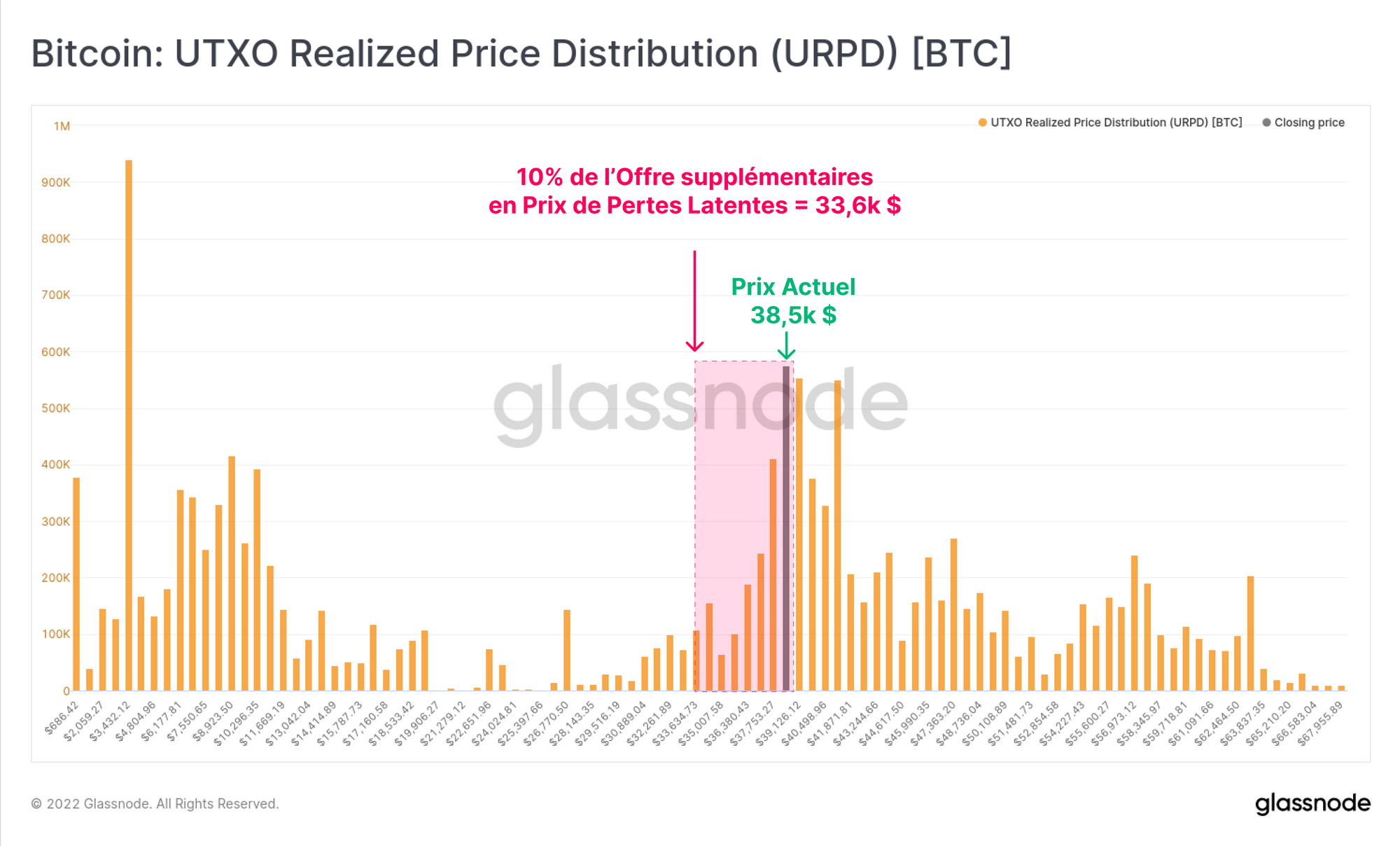

La métrique URPD nous donne un aperçu des prix auxquels l'offre actuelle de bitcoins a été déplacée pour la dernière fois.

Les prix s'échangeant à 38,5k $ à l'heure où nous écrivons ces lignes, le marché devrait tomber à 33,6k $ dollars pour plonger 1,9 million de BTC supplémentaires (10 % de l'offre) dans une perte non réalisée.

Cela atteindrait notre exemple de « seuil de douleur » de 60% de l'offre en profit et mettrait dans le rouge presque tous les acheteurs du dernier cycle de 16 mois (les acheteurs des planchers de mai-juillet 2021 étant les seules exceptions).

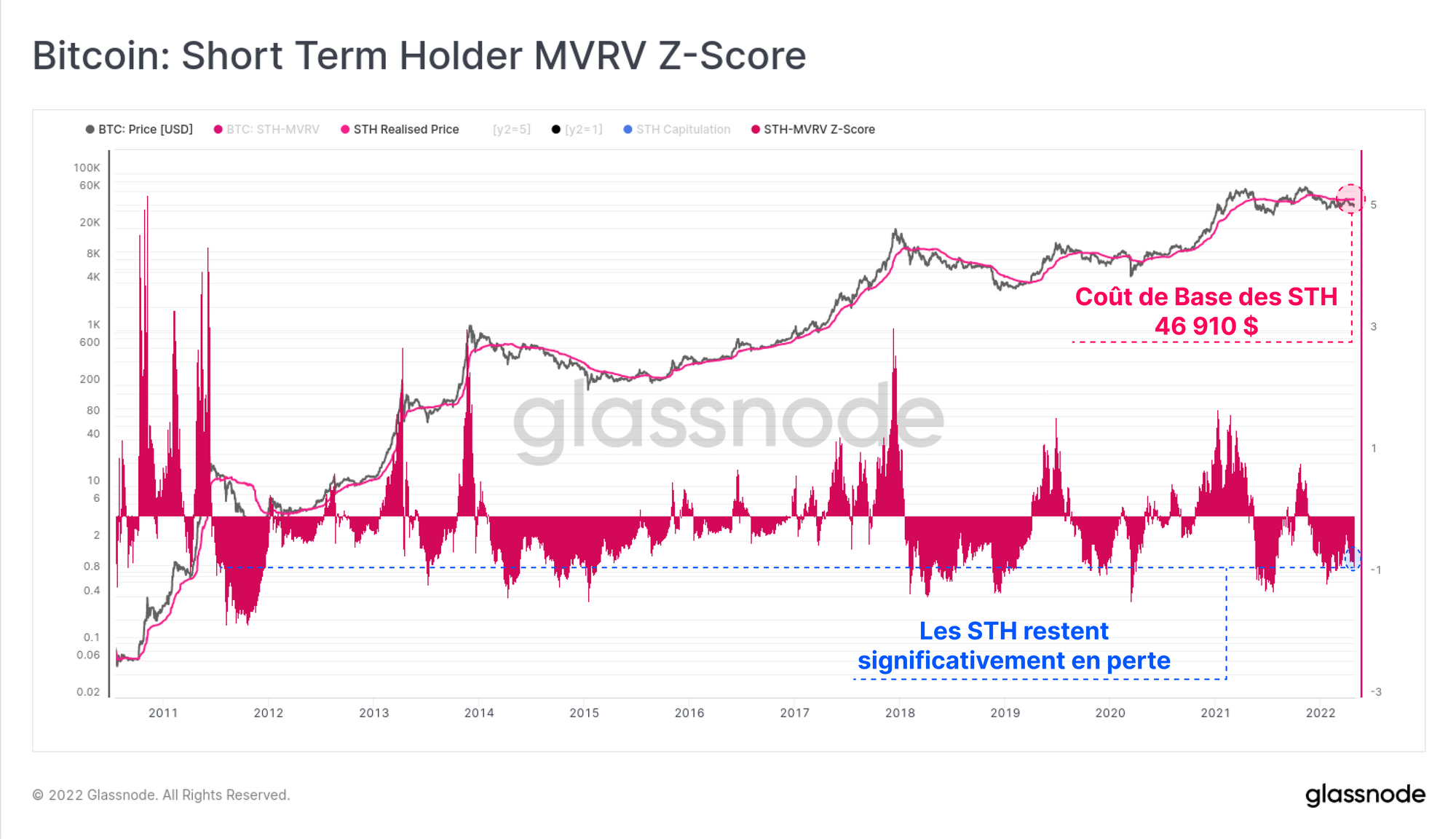

La cohorte qui risque le plus de vendre dans la panique est celle des détenteurs à court terme (STH), une cohorte que nous avons identifiée (en semaine 16) comme ayant accumulé un volume extraordinaire de pièces au cours des trois derniers mois. Si nous regardons le ratio STH-MVRV (Z-Score), nous pouvons observer l'ampleur de leur rentabilité actuelle non réalisée.

Dans le graphique ci-dessous, on peut voir ce qui suit :

- Le coût de base des STHs est de 46 910 $, ce qui place la pièce moyenne détenue par un STH à une perte non réalisée de -17,9%.

- L'oscillateur STH-MVRV se situe actuellement à -0,75 écart-type de la moyenne, ce qui montre qu'il s'agit d'une ampleur statistiquement significative de la douleur financière de la cohorte STH.

- Une rentabilité plus sévère pour les STH n'est pas rare, mais elle n'est typique que pendant les pires moments des marchés baissiers (où l'oscillateur est en dessous de la ligne bleue).

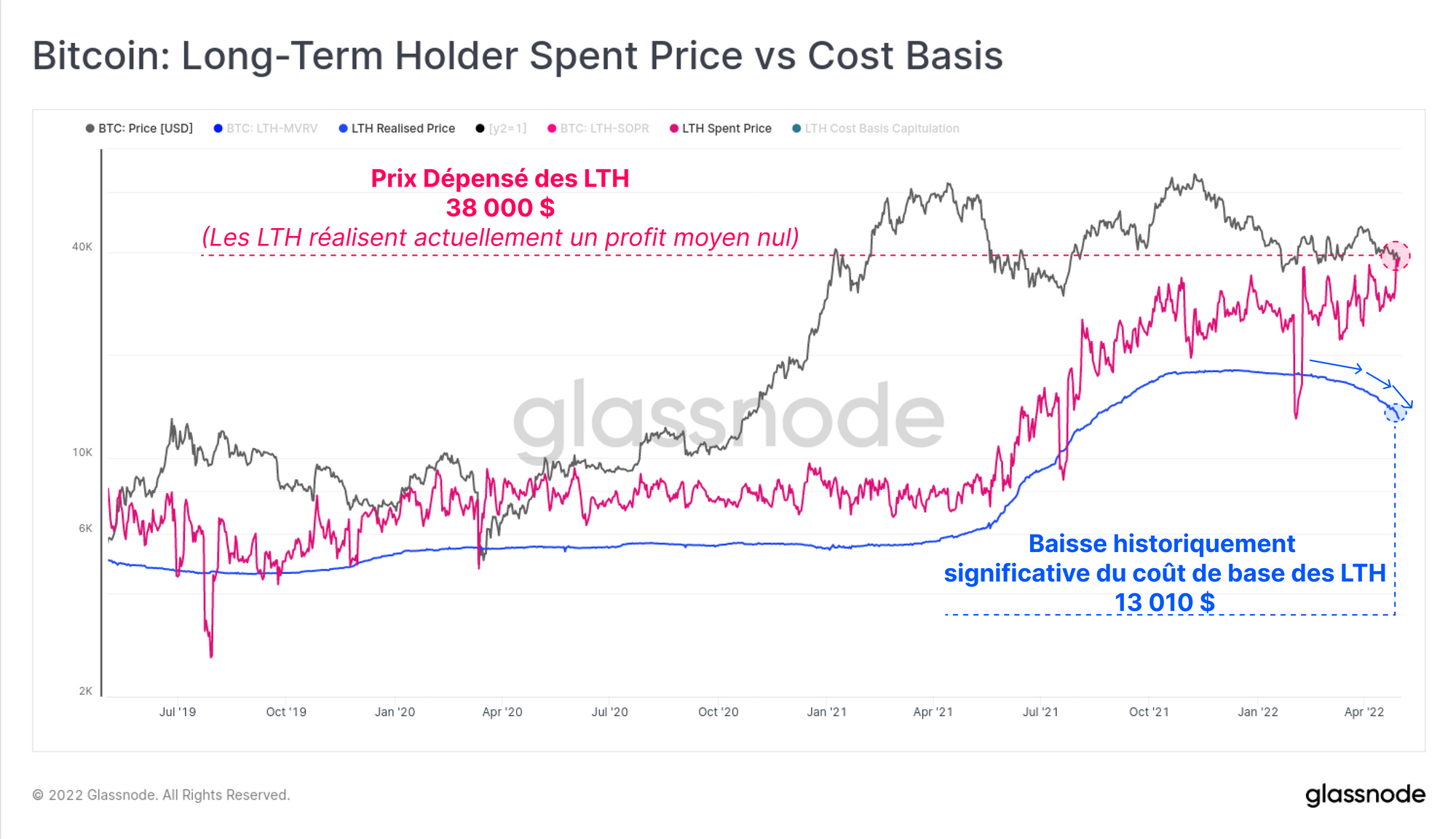

De l'autre côté de l'équation se trouvent les détenteurs à long terme (LTH), dont nous avons également établi qu'ils capitulaient de manière historique. Cette tendance semble se poursuivre avec une incroyable déviation se développant entre deux métriques, identifiée d'abord par TXMC :

- Prix Réalisé des LTH (bleu) : Cette métrique montre le prix d'achat moyen de toutes les pièces de la cohorte des LTH. Il est actuellement en baisse au rythme le plus important de l'histoire du bitcoin. Cela indique que les LTH du cycle 2021-22 capitulent, dépensent et redistribuent leurs pièces, en particulier depuis trois mois.

- Prix Dépensé des LTH (rose) : Cette mesure indique le prix d'achat moyen des pièces dépensées par les LTH le jour même. Il est nettement plus élevé cette semaine, rejoignant le prix spot et signalant que les LTH vendent proche du seuil de rentabilité moyen.

Ces deux mesures ajoutent de la substance à l'argument selon lequel les nouveaux arrivants de la cohorte LTH de 2021-22 capitulent et craignent une nouvelle baisse.

Caractériser les Dépenses des LTH

Nous pouvons caractériser davantage les LTH dépensiers et réduire la fourchette d'âge typique de leurs pièces en utilisant une variété d'outils sur la chaîne.

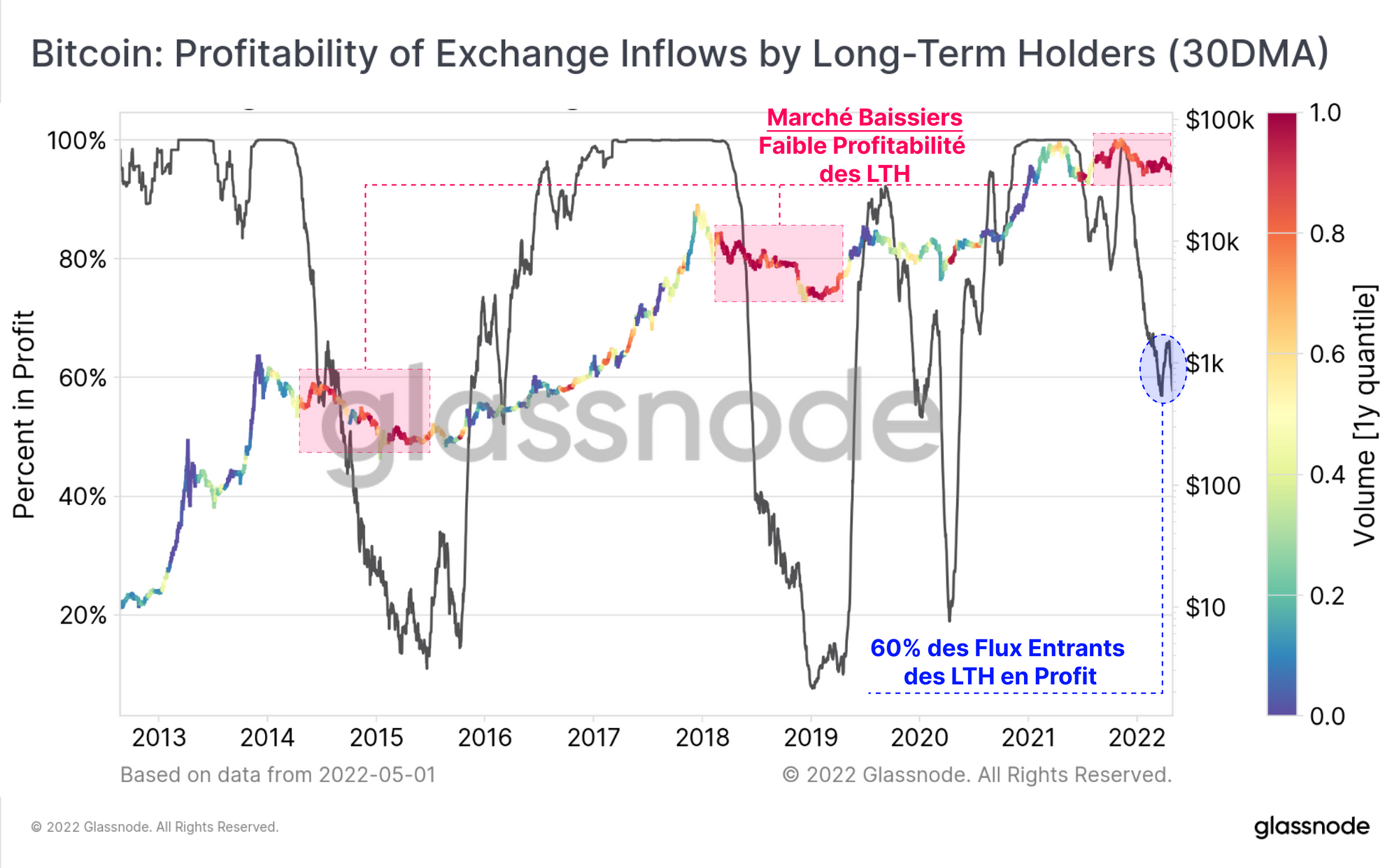

Tout d'abord, nous allons examiner une nouvelle métrique en cours de construction dans la salle des machines de Glassnode qui présente deux traces :

- L'Oscillateur (gris, 30DMA) montrant la proportion du volume de BTC en profit envoyé aux échanges par LTH. Nous pouvons voir qu'il a diminué de manière significative depuis septembre 2021, et qu'il oscille maintenant autour de 60 % (ce qui ajoute du poids à notre estimation précédente du seuil de douleur).

- Graphique des prix coloré en fonction de la rentabilité brute par rapport à l'année dernière, le rouge signalant des pertes relatives élevées, et le vert/bleu des profits relatifs importants. Les marchés baissiers de 2014-15, 2018-19 et 2021-22 deviennent apparent, avec de lourdes pertes réalisées par les LTH pendant de nombreux mois.

Les seuls LTH qui pourraient réaliser des pertes et déclencher ce résultat sont ceux du cycle 2021-22 avec leur coût de base plus élevé, suggérant qu'ils dominent le comportement de dépense des LTH à l'heure actuelle.

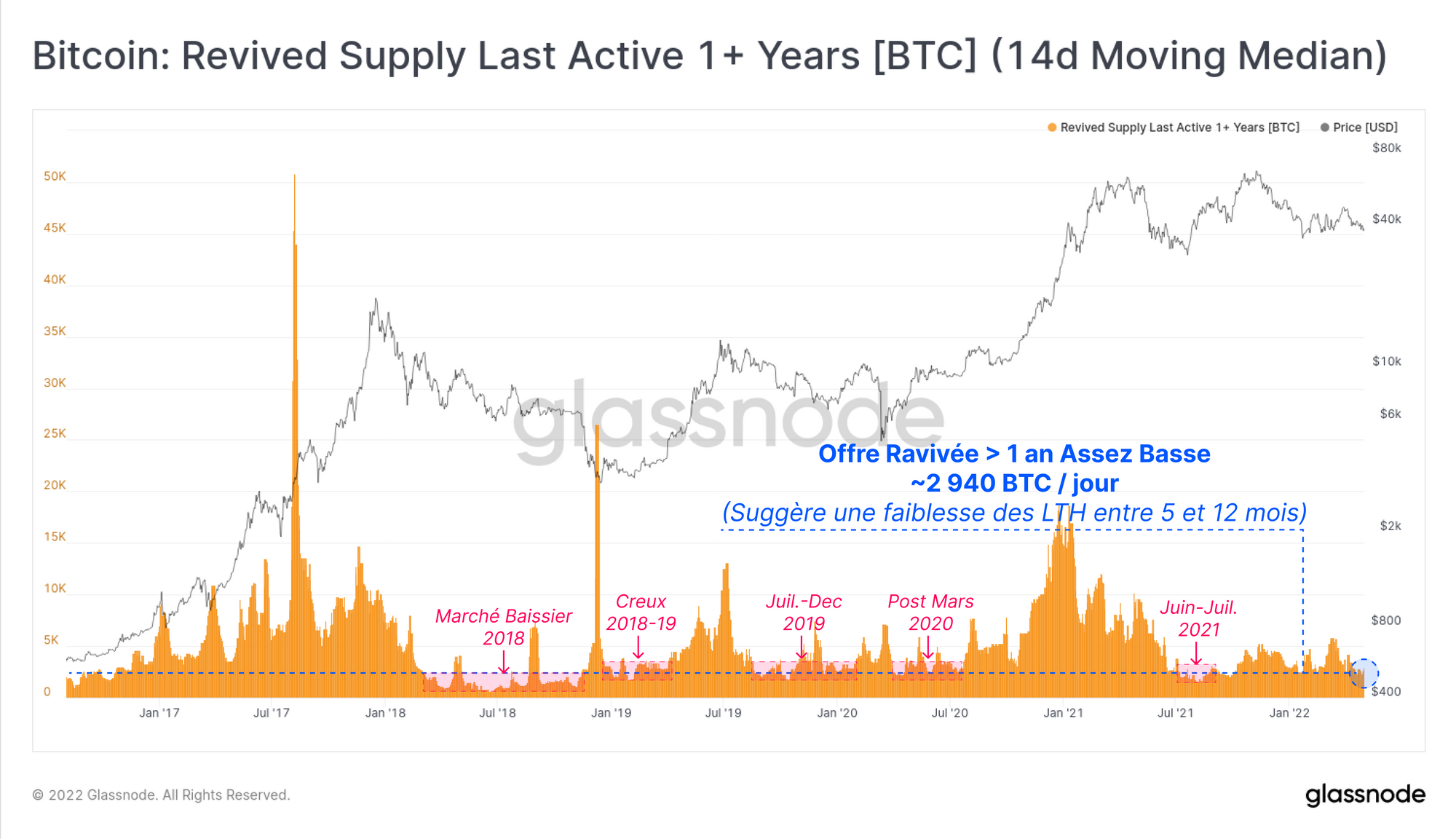

Ensuite, nous examinons l'offre ravivée âgée d'un an et plus, qui capte tous les volumes de BTC qui ont été achetés avant la capitulation de mai 2021. Ce que nous pouvons voir, c'est que cette métrique est en baisse et s'approche de niveaux relativement bas. Habituellement, les lectures très basses de l'offre ravivée se produisent lors de profonds marchés baissiers où l'accumulation est le comportement préféré des LTH.

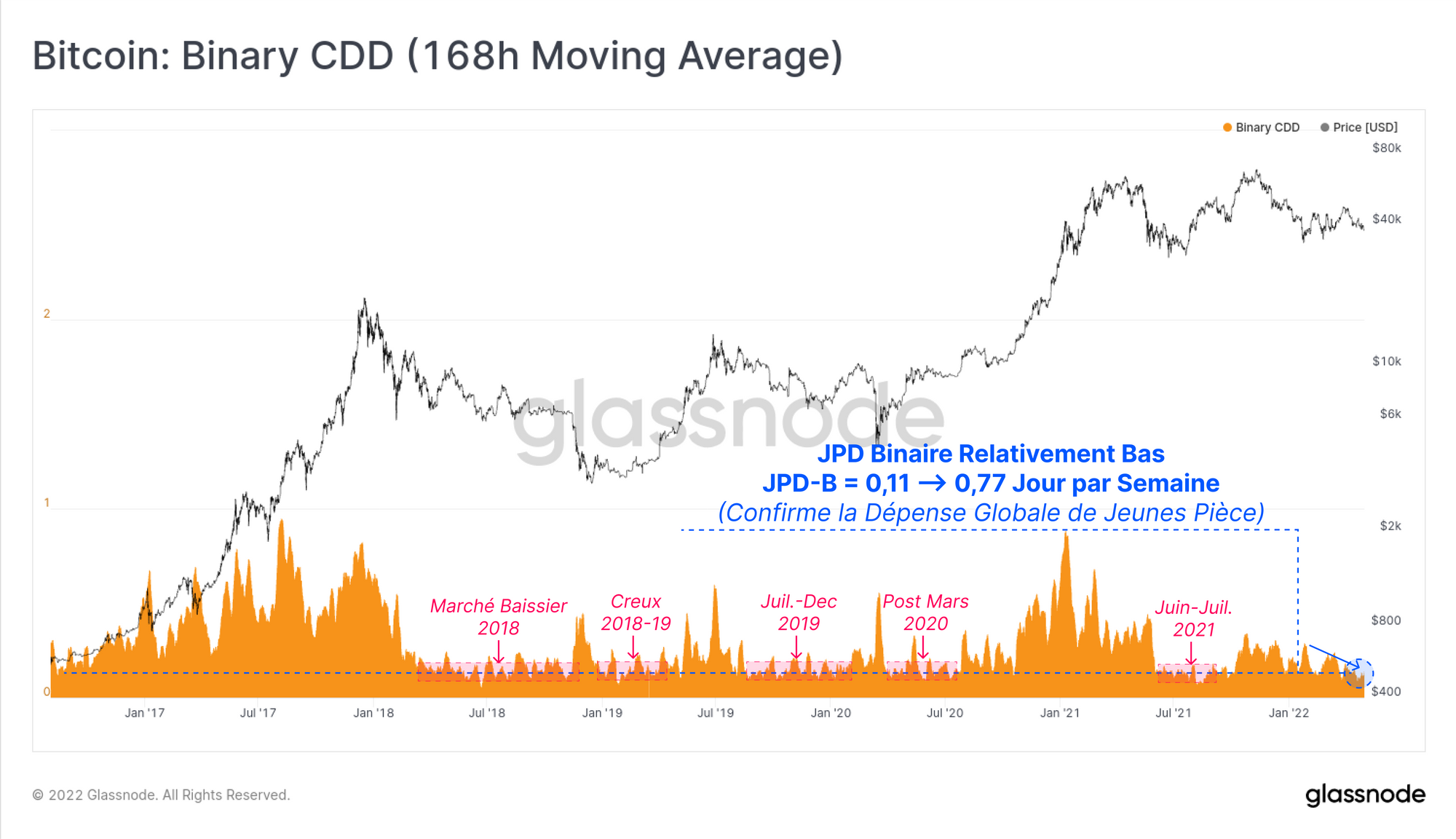

Les jours de pièces binaires détruits corroborent largement cette observation, avec une tendance quasi identique et des marqueurs notables. Sur une base moyenne de 7 jours (avec une résolution horaire), cette mesure indique que 18,5 heures par semaine sont consacrées à la destruction d'une durée de vie supérieure à la moyenne.

En d'autres termes, 89% du temps, les propriétaires de pièces plus anciennes choisissent de les laisser en sommeil et ne contribuent pas à la pression de vente.

Ces deux mesures confirment l'idée que la pression de vente des LTH est actuellement principalement exercée par les propriétaires de pièces achetées entre 155 jours et ~12 mois (c'est-à-dire les acheteurs de 2021-22).

Principes Fondamentaux d'un Marché Baissier

Les outils on-chain peuvent nous fournir à la fois une évaluation du comportement actuel des investisseurs (ci-dessus), mais aussi des outils d'évaluation fondamentale pour nous aider à naviguer au travers des différents cycles de marché.

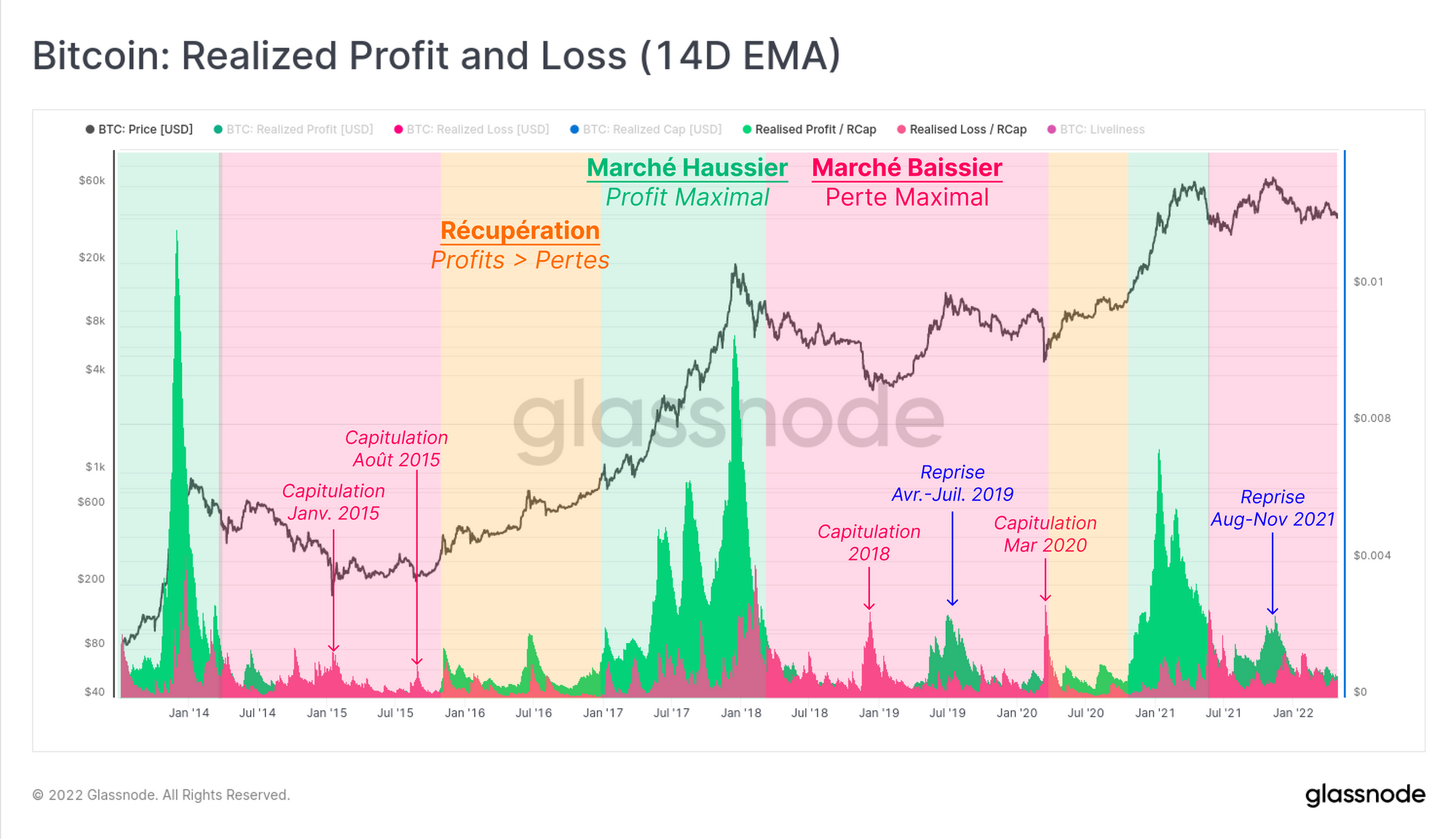

Le graphique ci-dessous propose une variante des profits (verts) et des pertes (roses) réalisés, calculés en divisant chacun d'eux par la capitalisation réalisée.

Cela permet de normaliser la valeur en USD que les investisseurs apportent ou retirent du marché, en fonction de la taille relative du marché, ce qui nous permet de comparer les cycles. A partir de là, nous pouvons identifier trois phases de marché :

- Les marchés haussiers (zone verte), où l'afflux de demande est suffisant pour permettre aux investisseurs de réaliser des bénéfices importants, jusqu'au sommet du cycle du marché (afflux net de capitaux).

- Les marchés baissiers (zone rouge), où l'inverse est vrai, et où la baisse des prix entraîne une prédominance des pertes réalisées par les investisseurs (sorties nettes de capitaux). En 2019 et sans doute à la fin de 2021, nous avons assisté à des prises de bénéfices lors d'un bref retour haussier qui a finalement été vendu.

- La reprise (zone orange), où le marché évolue latéralement ou à la hausse, ce qui est typique d'une période de ré-accumulation ou d'une phase d'espoir où les profits réalisés commencent à dépasser les pertes sur une base régulière.

Le marché actuel est une phase de marché baissier, où le marché doit encore fournir une demande et une appréciation des prix suffisantes pour permettre une prise de bénéfices et un afflux de capitaux durables.

Si les profits réalisés commencent à dépasser les pertes sur une base durable, parallèlement à des prix stables, cela pourrait suggérer qu'une transition vers la phase 3 (reprise) est en cours.

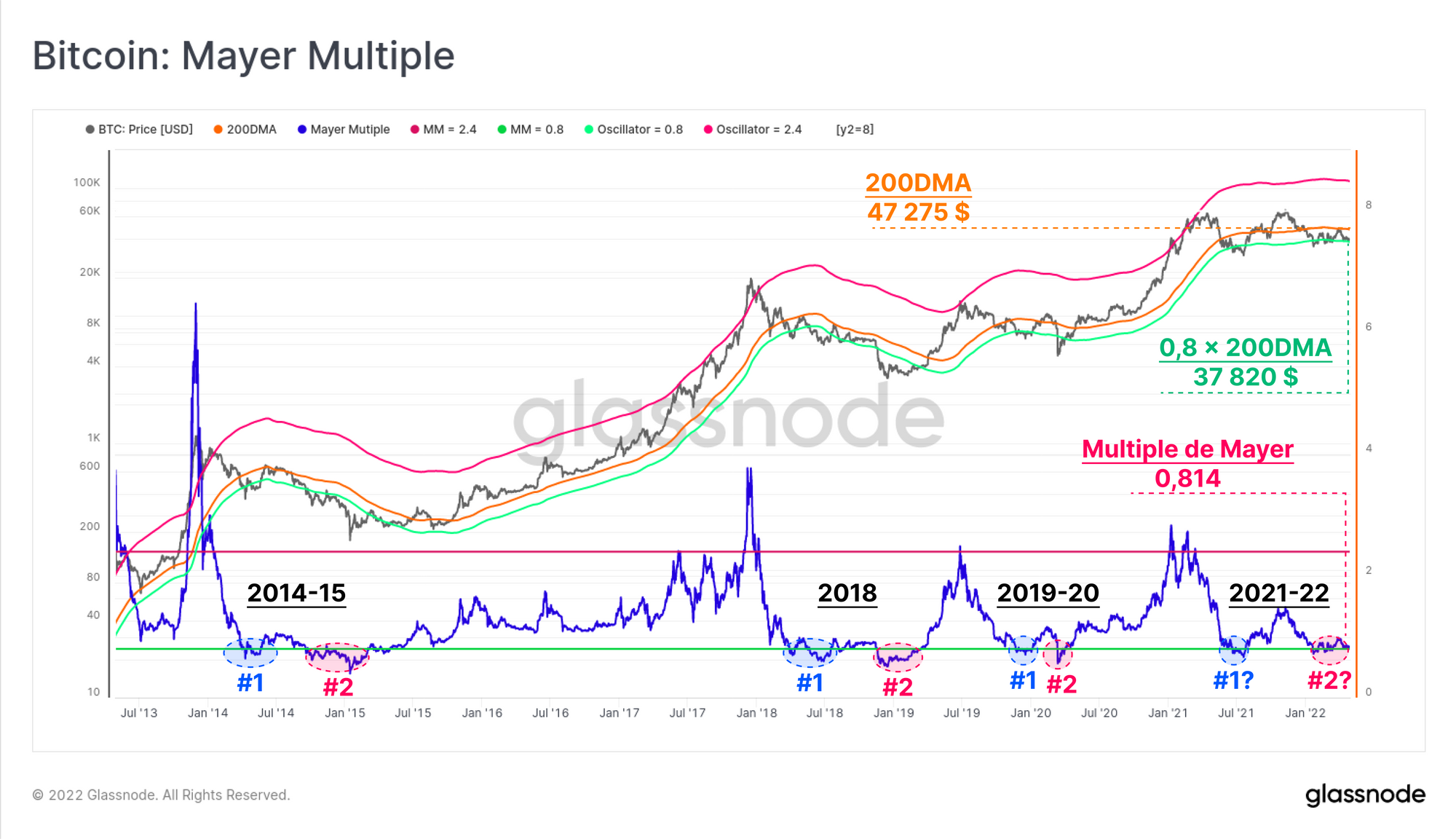

L'un des indicateurs les plus connus et privilégié est le multiple de Mayer. Cet oscillateur est calculé comme un simple rapport entre le prix et la 200DMA. Malgré sa simplicité, il a fourni un indicateur robuste et fiable de formation de sommets et de creux à long terme pour les cycles du bitcoin.

Ici, nous avons tracé un multiple de Mayer de 0,8 (trace verte) comme niveau historique de « sous-évaluation ». Cela s'explique par le fait que moins de ~15 % de la vie des bitcoins s'est déroulée à ce niveau ou en dessous, nous offrant une vision plus probabiliste de la chose. La 200DMA s'échangeant à 47 275 $, ce niveau de réduction de 20 % s'échange actuellement à 37 820 $.

Les planchers des marchés baissiers des cycles passés sont généralement scindés en deux phases par rapport au niveau multiple 0,8, d'abord au début de la baisse (#1), puis à nouveau après un événement majeur de capitulation (#2). Le marché se situe actuellement juste au-dessus de ce niveau clé qui pourrait être considéré comme une partie de la phase n°2 du cycle 2021-22.

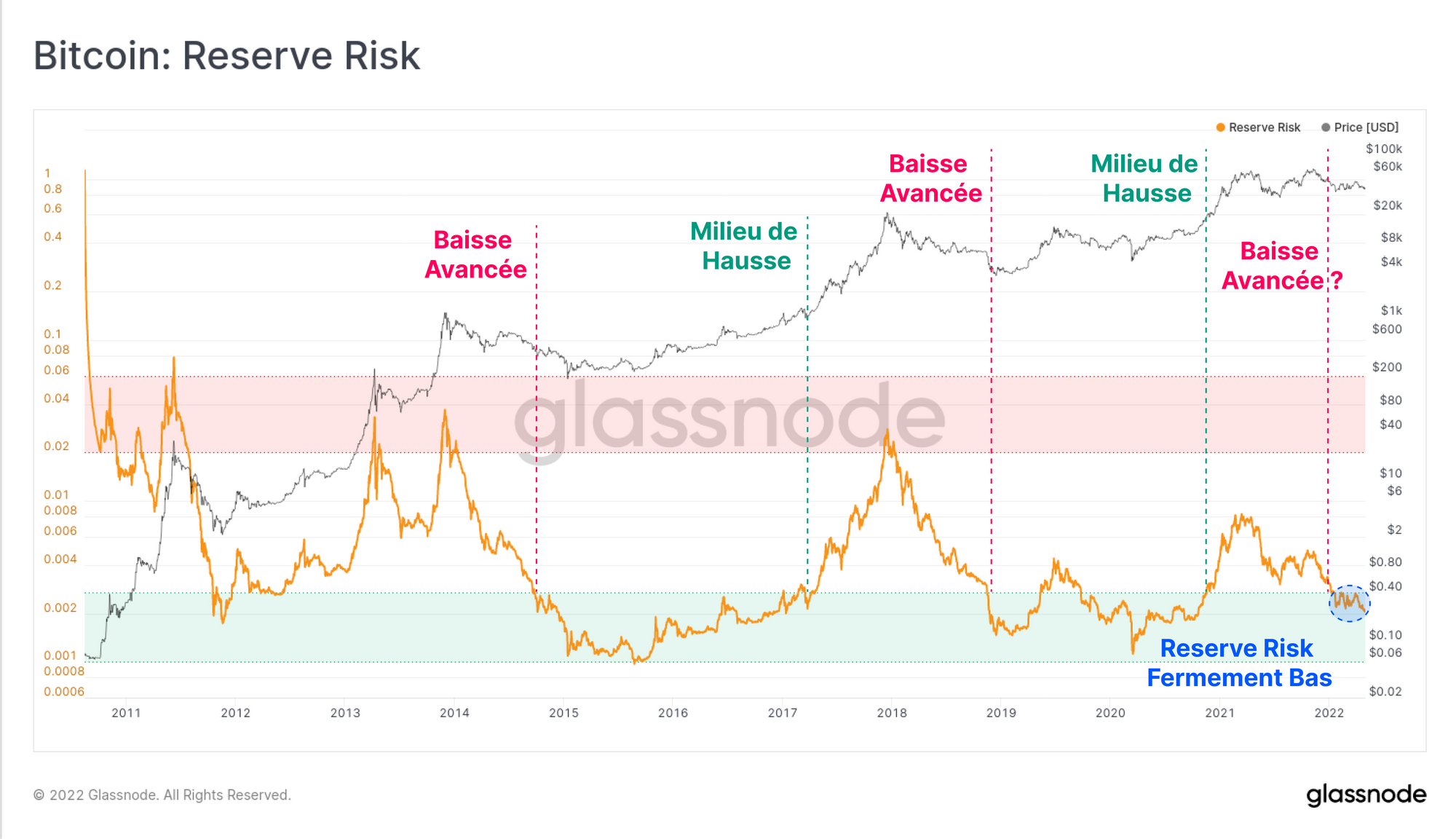

La métrique du risque de réserve fournit une autre vue macroéconomique des creux de marchés baissiers. C'est un oscillateur fortement pondéré par le moment où l'accumulation et le HODLing sont privilégiés (voir notre guide vidéo).

Historiquement, le risque de réserve a plongé sous le seuil de 0,0025 (vert) durant les phases finales de marchés baissiers (avant la formation du fond) et a refait surface au milieu du marché haussier suivant.

Cet indicateur suggère que nous avons dépassé le point d'entrée initial de la fin du marché baissier et que nous pourrions être bien engagés dans la seconde moitié. Cependant, sur la base des cycles précédents, il suggère également que le chemin à parcourir peut encore être long, et/ou baissier.

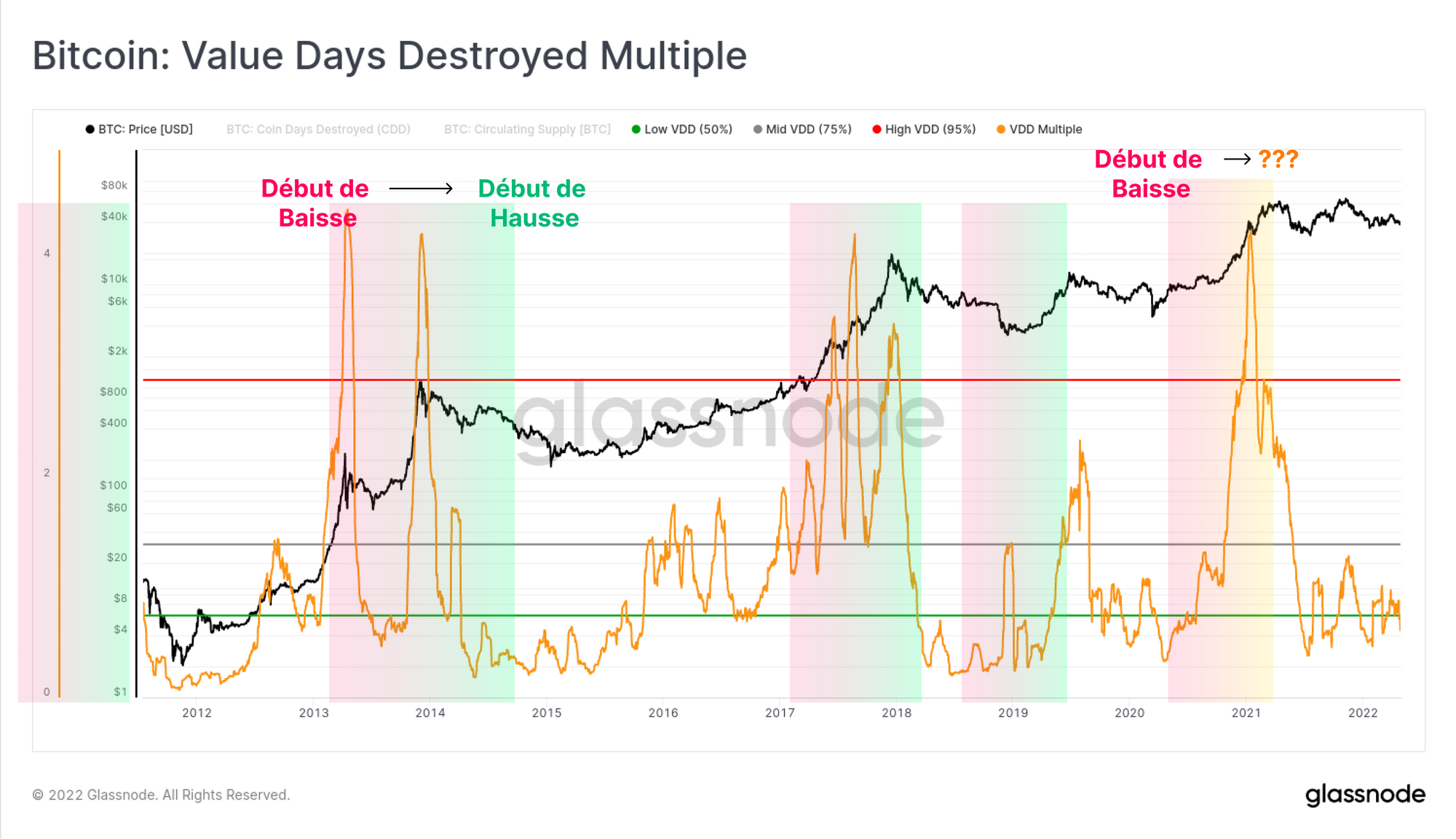

À l'appui de la notion selon laquelle les HODLers à long terme restent imperturbables, le multiple de la valeur des jours détruits (VDD) oscille autour de bas relatifs. Cela indique que la valeur et l'ampleur des jours de pièces actuellement détruits sont faibles par rapport à l'année dernière.

Cela corrobore les métriques JPD binaire, Offre Ravivée de plus d'un aa, et Risque de Réserve dans l'idée que le comportement dominant des investisseurs à long terme (1yr+) est le HODLing.

Selon ce critère, le marché baissier a commencé vers mai 2021 et s'approche d'une durée similaire à celle des cycles précédents.

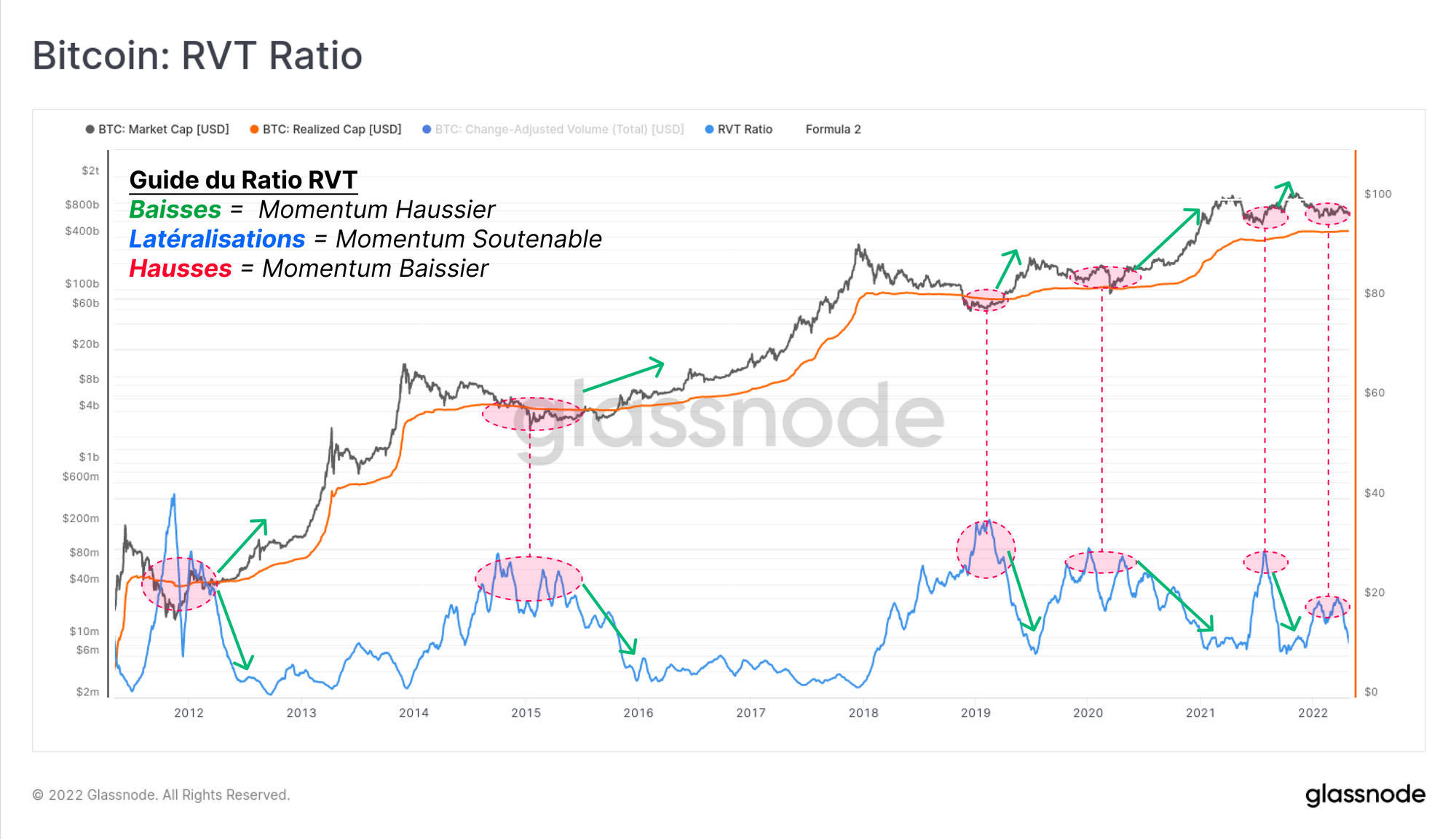

Enfin, nous évaluerons le Ratio RVT, qui divise l capitalisation réalisée par le volume de transactions (en USD et avec un 28DMA appliqué). Cet oscillateur est une variante lente, mais de plus grande conviction, du Ratio NVT, et a les propriétés suivantes :

- Les tendances à la hausse et les valeurs élevées sont historiquement baissières, signalant que les volumes de transactions (et donc l'utilisation du réseau) sont en baisse par rapport à la valorisation de la chaîne (surévaluée). Les points bas des marchés baissiers sont généralement établis à RVT > 30, et confirmés par un retournement de tendance à la baisse.

- Les tendances à la baisse et les valeurs basses sont historiquement haussières, ce qui indique à l'inverse que l'utilisation du réseau augmente par rapport à la valorisation sur la chaîne (sous-évaluation).

- Les tendances latérales soutenues signalent un équilibre relatif et suggèrent généralement que la tendance dominante du marché est durable.

Cet oscillateur a maintenant établi un sommet inférieur à celui de juillet 2021, et s'inverse dans une tendance baissière. Si cette tendance se maintient, elle indique qu'il y a un afflux potentiel de volume de règlement sur la chaîne et une utilisation croissante du réseau. Cela a historiquement été constructif pour les prix du marché.

Résumé et conclusions

La structure actuelle du marché du bitcoin reste dans un équilibre extrêmement délicat, l'action des prix à court terme et la rentabilité du réseau penchant à la baisse, tandis que les tendances à long terme restent constructives. La capitulation des LTH semble se poursuivre, avec de nouvelles preuves et une couleur analytique ajoutée à l'étude de cette semaine.

Il reste à voir si les forces macroéconomiques et les corrélations avec les marchés traditionnels entraîneront le bitcoin à la baisse, bien que de nombreux indicateurs fondamentaux aient atteint ou approché des points de sous-évaluation notables.

Il existe une confluence constructive entre de nombreux indicateurs macroéconomiques, allant de l'analyse technique (multiple Mayer) à l'analyse de la durée de vie des pièces (risque de réserve, multiple VDD), et même à la santé et à l'utilisation fondamentales du réseau (ratio RVT).

Un événement de capitulation, ainsi que le développement de divergences dans les tendances à court et à long terme continuent de faire du bitcoin l'un des actifs les plus fascinants à surveiller dans cet environnement macroéconomique.

Mises à jour des produits

Toutes les mises à jour de nos produits, les améliorations et les mises à jour manuelles des indicateurs et des données sont enregistrées dans notre journal des modifications.

- Nouvelle fonctionnalité : Les graphiques Workbench sont désormais disponibles dans les tableaux de bord.

- Nouvelle métrique : Options 25 Delta Skew Suite

- Nouvelle métrique : URPD Ajusté par Entités

- Ajout de crypto.com à la liste des exchanges supportés

- Correction de bogue : Correction de la mesure des contrats à terme perpétuels liée à Bybit. Auparavant, nous ne répartissions pas correctement les données entre les contrats à terme et les contrats perpétuels.

- Sortie de l'édition Uncharted Newsletter #14.

- Suivez-nous et contactez-nous sur Twitter

- Rejoignez notre canal Telegram

- Visitez le Forum de Glassnode pour des discussions et analyses long-format.

- Pour les métriques on-chain et les graphiques d'activité, visitez Glassnode Studio.

- Pour des alertes automatisées sur les mesures de base sur la chaîne et l'activité des échanges, visitez notre Twitter Glassnode Alerts.

Clause de non-responsabilité : Ce rapport ne fournit aucun conseil en matière d'investissement. Toutes les données sont fournies à titre d'information uniquement. Aucune décision d'investissement ne doit être basée sur les informations fournies ci-haut et vous êtes seul responsable de vos propres décisions d'investissement