深淵を覗く

ビットコイン投資家は、短期的な値動きで含み損に戻る恐れがあり、採算ギリギリのところにしがみついている。一方、マクロ的指標において建設的な要素が集まりつつあり、潜在的な弱気相場の底打ちをより鮮明に示しつつある。

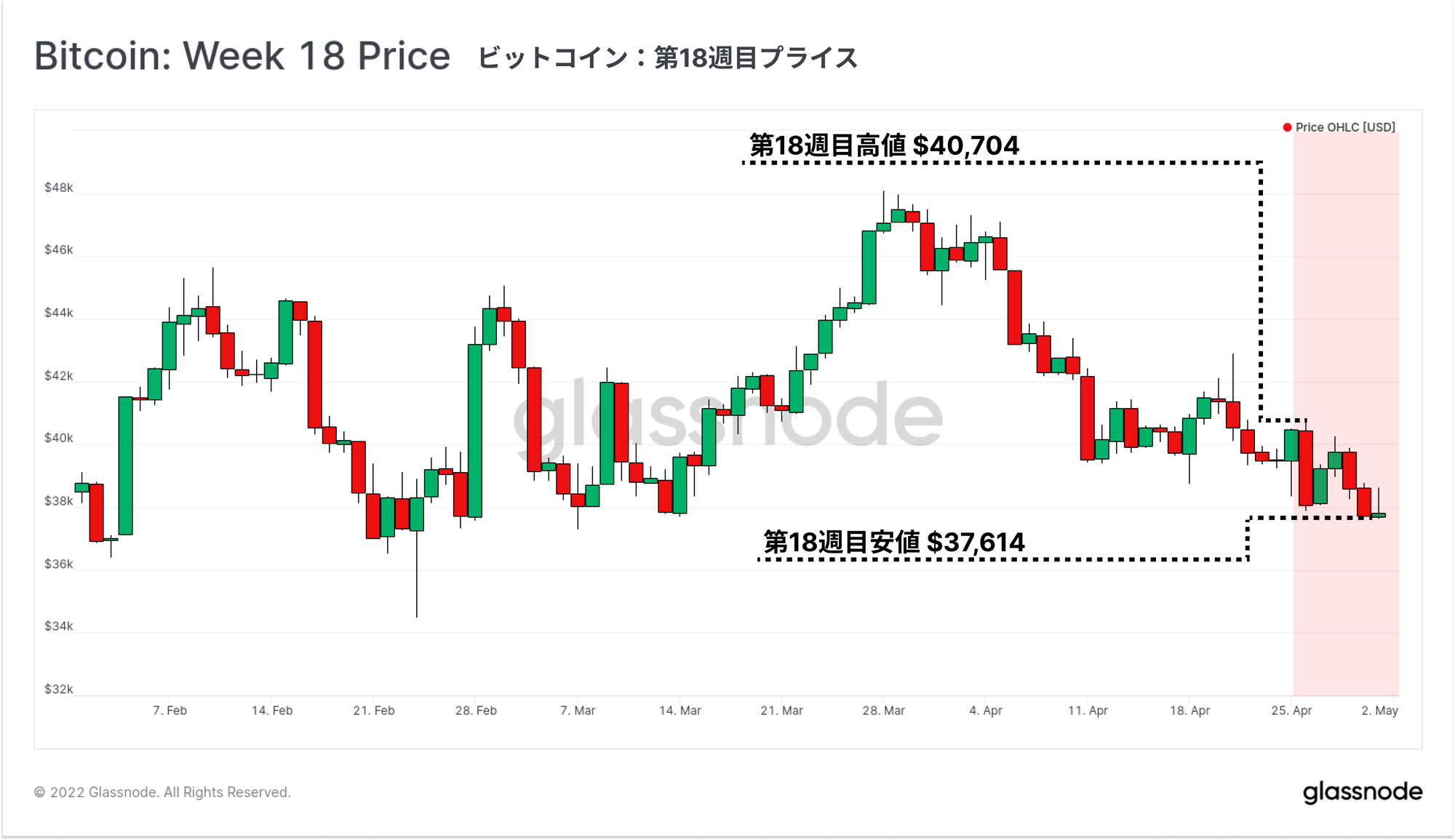

世界市場は、インフレの圧力、金融の引き締め、そして複合的な不確定性とリスクに直面し、反落が続いている。今週は、株、債券、暗号資産市場全体は大幅な弱含みとなり、ビットコインは月間最安値の37,614ドルまで取引された。

今週は取引高が減少したものの、ビットコイン市場は相対的に見れば驚くほど堅調に推移している。S&P500とNASDAQインデックスは弱気トレンドのなか、新たな局地的安値で取引された一方で、ビットコイン価格はレンジ内で推移し、どちらの方向に対しても決定的なマクロ的モメンタムがない状態が続いている。とはいえ、ビットコインと伝統的な市場の相関関係は過去最高水準に近く、ビットコインがリスク資産であるという広範な認識は依然として大きな逆風である。

ビットコイン投資家の非常に大きな割合が、含み損のポジションを保有する深淵を覗くような状況となっており、議論されているキャピチュレーションイベントに対する潜在的な可能性を生み出している。しかしながら同時に、多くの長期的なマクロ指標は、歴史的な過小評価レベルが進行中であり、弱気市場後期の底値以外ではほとんど見られない値に達している。今回は、弱気かつ短期的な価格行為のドライバーと、ビットコインの中長期的な基本トレンドの間における顕著な乖離を探る。

翻訳について

今週のオンチェーンは、スペイン語、イタリア語、中国語、日本語、トルコ語、フランス語、ポルトガル語、ペルシア語に翻訳されている。

今週のオンチェーンダッシュボード

今週のオンチェーンニュースレターでは、すべてのチャートが表示されるライブダッシュボードをご用意しています。このダッシュボードと対象となるすべての指標は、毎週火曜日に公開されるビデオレポートでさらに詳しく解説しています。Youtubeチャンネルやビデオポータルでは、より多くのビデオコンテンツや指標のチュートリアルをご覧いただけます。

収益性の限界を見据える

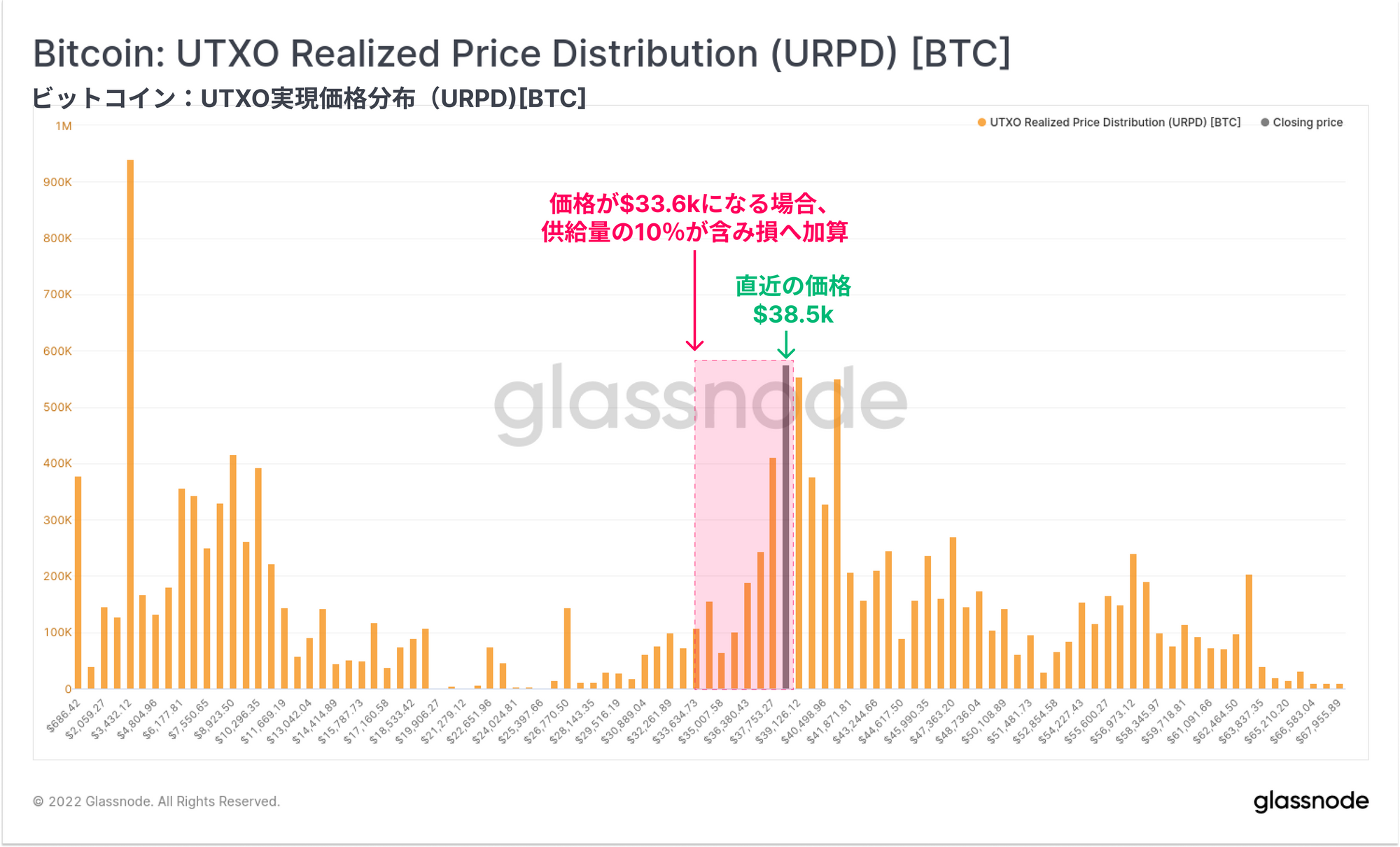

ここ数週間、我々はBTC供給における非常に大きな割合が、$33kと$42kの価格帯に参入する新しい所有者に再分配され、売却されていることを探ってきた。しかし、世界市場が下落を続けるなか、これらの新しい投資家も含み損に陥るリスクが高まっている。

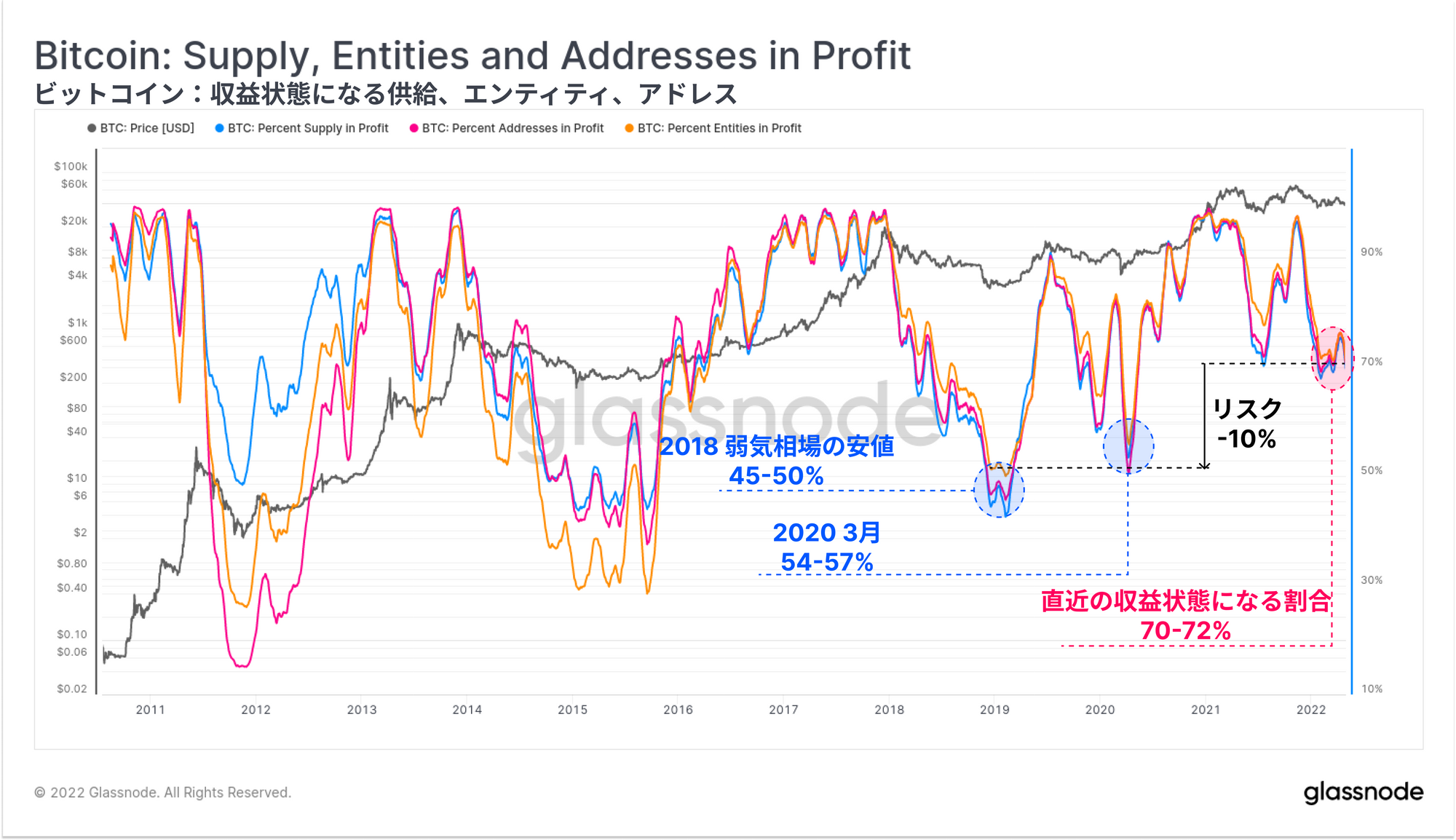

現在のアドレス、エンティティー、供給ともに含み益で保有している割合は70%前後で推移している(30%が含み損で保有しているという意味である)。2018~19年と2020年3月につけた過去の弱気相場の安値では、市場における収益性の低下ははるかに厳しく、45%~57%が含み益状態となっていた。

ここから、もう一つの分析のために、仮に市場の10%がさらに含み損に陥った場合(結果として市場の60%が含み益状態となる)はどうなるかというケーススタディを構築する。これは、過去のサイクルの安値と同様の「痛みの閾値」に達するまでに、市場がどの程度の価格をつける必要があるかを示す指標となる。この「60%の含み益閾値」は、時間の経過とともにフロアバリューが上昇傾向にあることも説明できる(人為的なコインの喪失、過去のサイクルからのHODLersなど)。

URPD指標は、現在のビットコイン供給が最後に動いたのはどの価格であったかを示すものである。

本稿執筆時点の価格は$38.5kで取引されており、追加で190万BTCを含み損(供給量の10%)に陥れるには、市場が$33.6kまで下落する必要がある。これは、我々の例の「痛みの閾値」の60%の含み益状態となる供給に達しており、過去16ヶ月サイクルにおける、ほぼすべての買い手が含み損になる(2021年5月から7月の安値での買い手が唯一の例外である)。

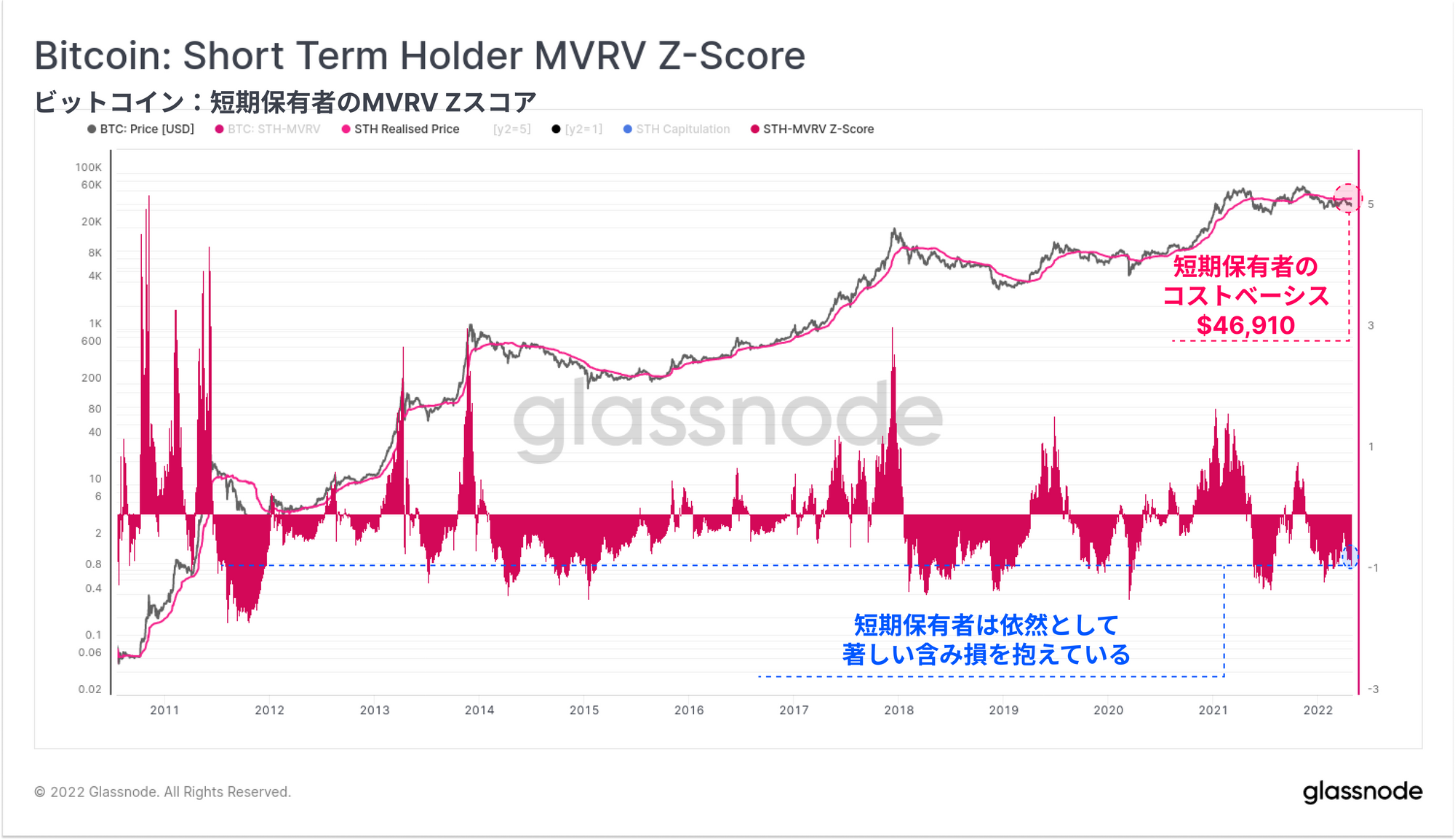

パニック売りのリスクが最も高いのは短期保有者(STH)であり、我々が確認した(第16週で)コホートでは過去3ヶ月間に異常な量のコインを蓄積している。STH-MVRV比率(Z-Score)に注目すると、彼らの現在の含み益の大きさを観察できる。

下のチャートで、以下のように導き出される:

・短期保有者のオンチェーンコストベースは$46,910で、短期保有者が保有する平均的なコインは-17.9%の含み損を抱えている。

・STH-MVRVオシレーターは現在、平均から-0.75の標準偏差があり、これは短期保有者コホートにとって統計的に有意な経済的な痛みの大きさであることを示している。

・短期保有者の収益性がこれほど厳しいのは珍しいことではなく、弱気相場における最悪の売り込み時(オシレーターが青線より下にある時)にのみ典型的に見られるものである。

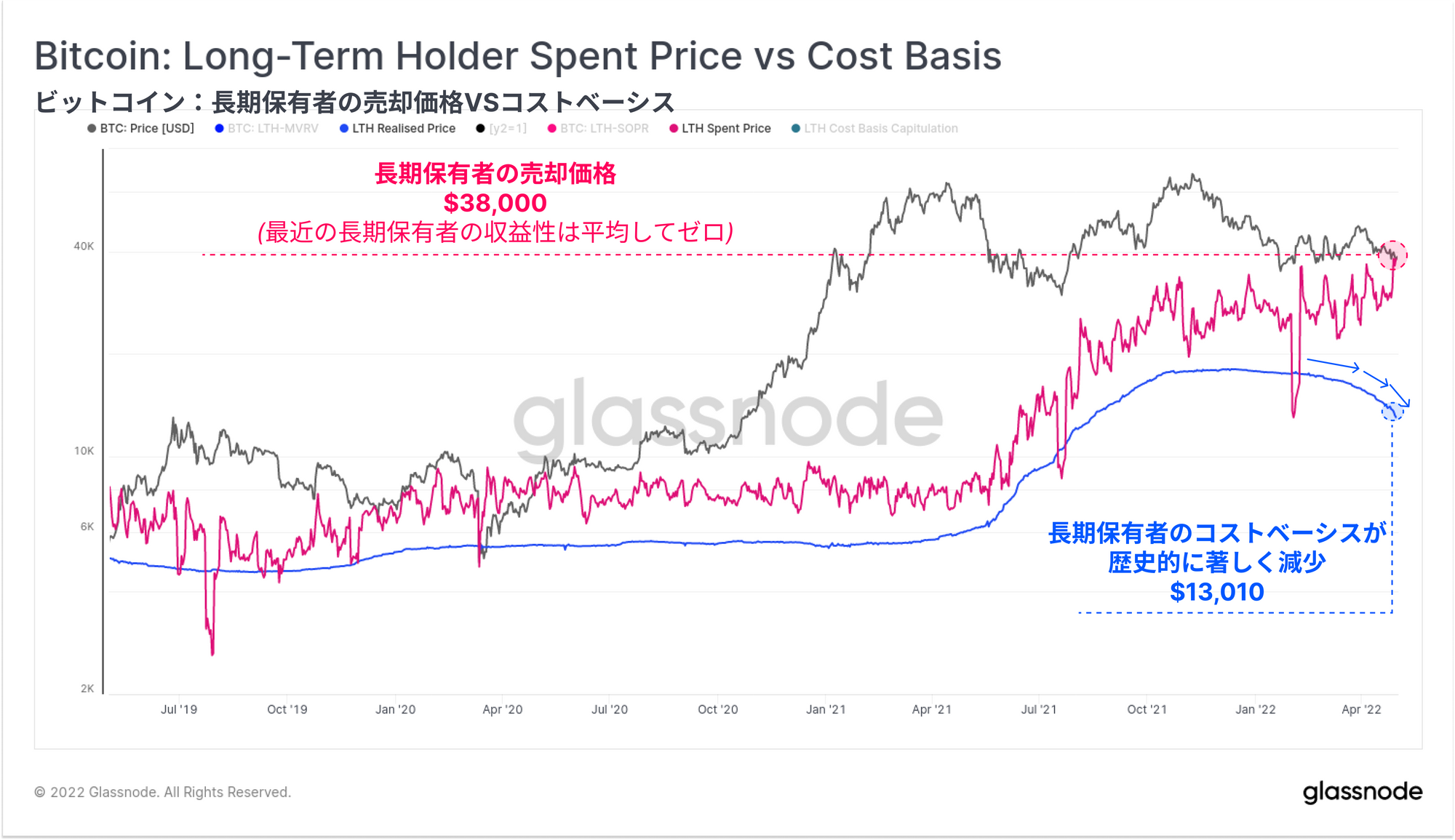

一方、長期保有者(LTH)は、歴史上最大規模で降伏していることが確認されている。この傾向は続いており、2つの指標の間に信じられないような乖離が発生していることが、TXMCによって初めて確認された:

1、長期保有者の実現価格(青色):この指標は、長期保有者コホートのすべてのコインの平均購入価格を示しており、現在ビットコイン史上最も大きな割合で減少している。これは、2021-22年サイクルの長期保有者が、特に過去3ヶ月の間に、コインのキャピチュレーティング、売却、再分配を行っている。

2、長期保有者の売却価格(ピンク色):この指標は、その日に長期保有者によって売却されたコインの平均価格を示している。今週はスポット価格と一致し、著しく上昇しており、長期保有者が平均的に損益分岐点でパニック売りをしている。

これらの指標は、2021-22年の長期保有者コホートへの新規参入者が降伏し、さらなる下降を恐れているという議論に大きな意味を持たせている。

長期保有者による売却の特徴

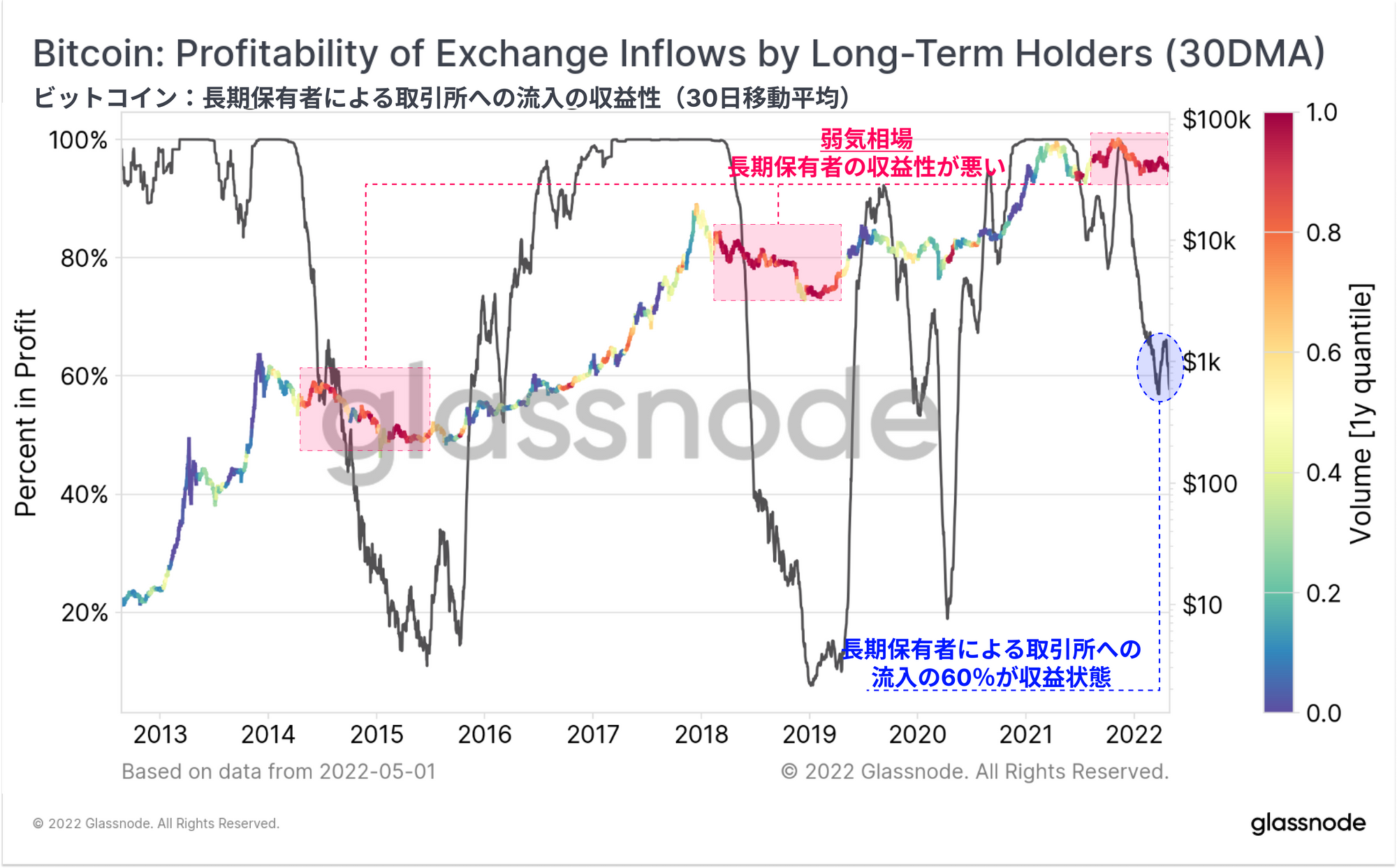

様々なオンチェーンツールを使って、長期保有者の売却者をさらに特徴づけ、彼らのコインに対する典型的な年齢層を絞り込むことができる。まず、Glassnodeのエンジンルームで作成中の新しい指標を確認する:

1、オシレーター(グレー色、30日移動平均)は、長期保有者によって取引所に送られたBTCの量のうち、含み益の割合を示している。2021年9月以降は大幅に減少し、現在は60%前後で推移していることがわかる(前回の痛みの閾値の推定に加重している)。

2、価格チャートは、過去1年間で比較した収益性で色分けされており、赤色は損失、緑/青色は収益を示している。2014-15年、2018-19年、2021-22年の弱気相場は非常に明白であり、長期保有者の大きな損失は何ヶ月にもわたって実現された。

損失が発生し、この結果を引き起こす可能性のある長期保有者は、2021-22年サイクルのコストベースの高い長期保有者のみであり、現在は長期保有者が取引上への売却行為を支配していることが示唆される。

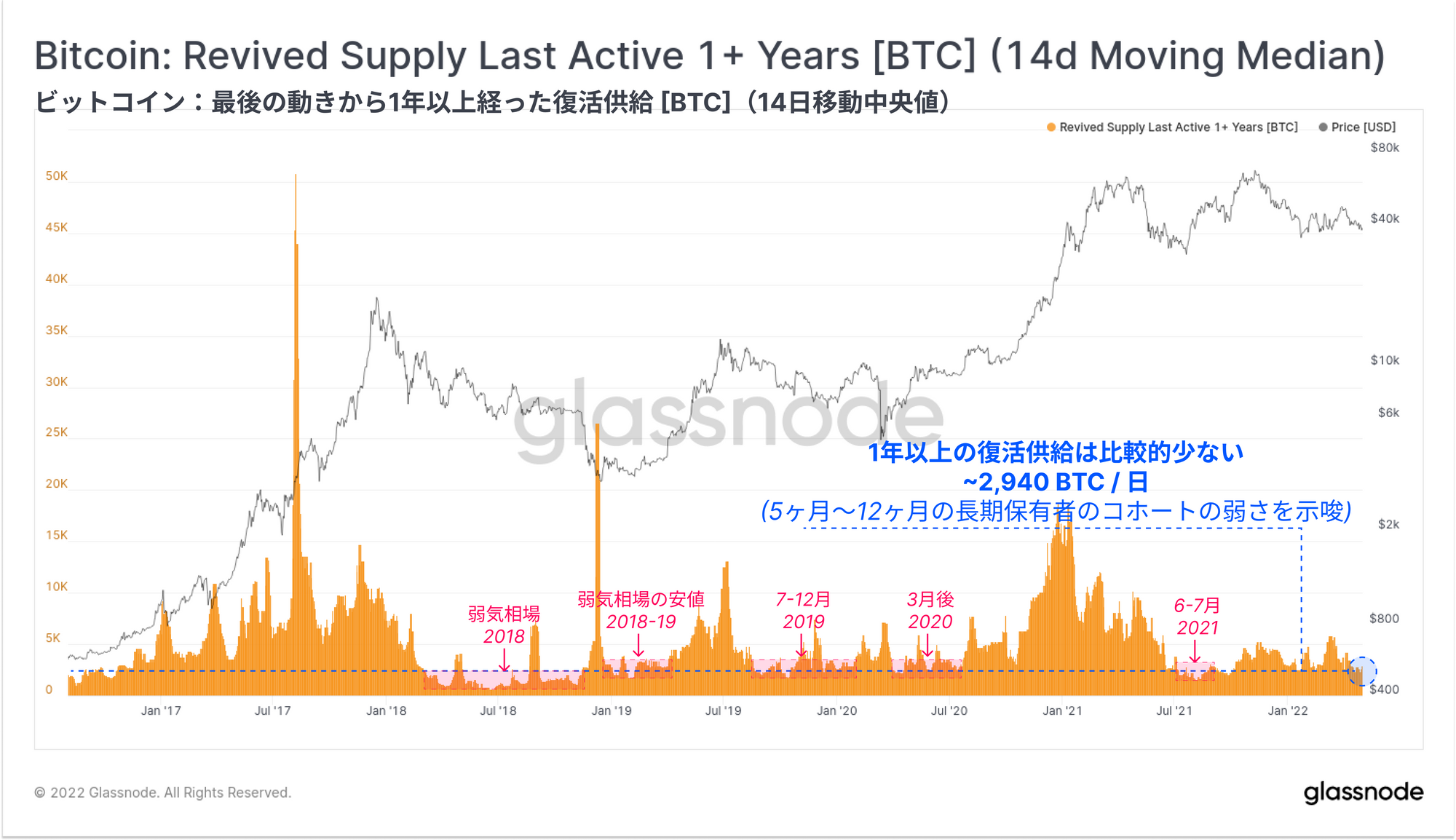

次に、2021年5月中旬の売り相場以前に購入されたすべてのBTCオンチェーンボリュームを捉えた1年越しの復活供給(Revived Supply 1yr+)を見てみよう。この指標は実際に減少しており、相対的な低水準に近いことがわかる。通常、復活供給における非常に低い測定値は、蓄積が長期保有者の好ましい行動となる深い弱気相場で発生する。

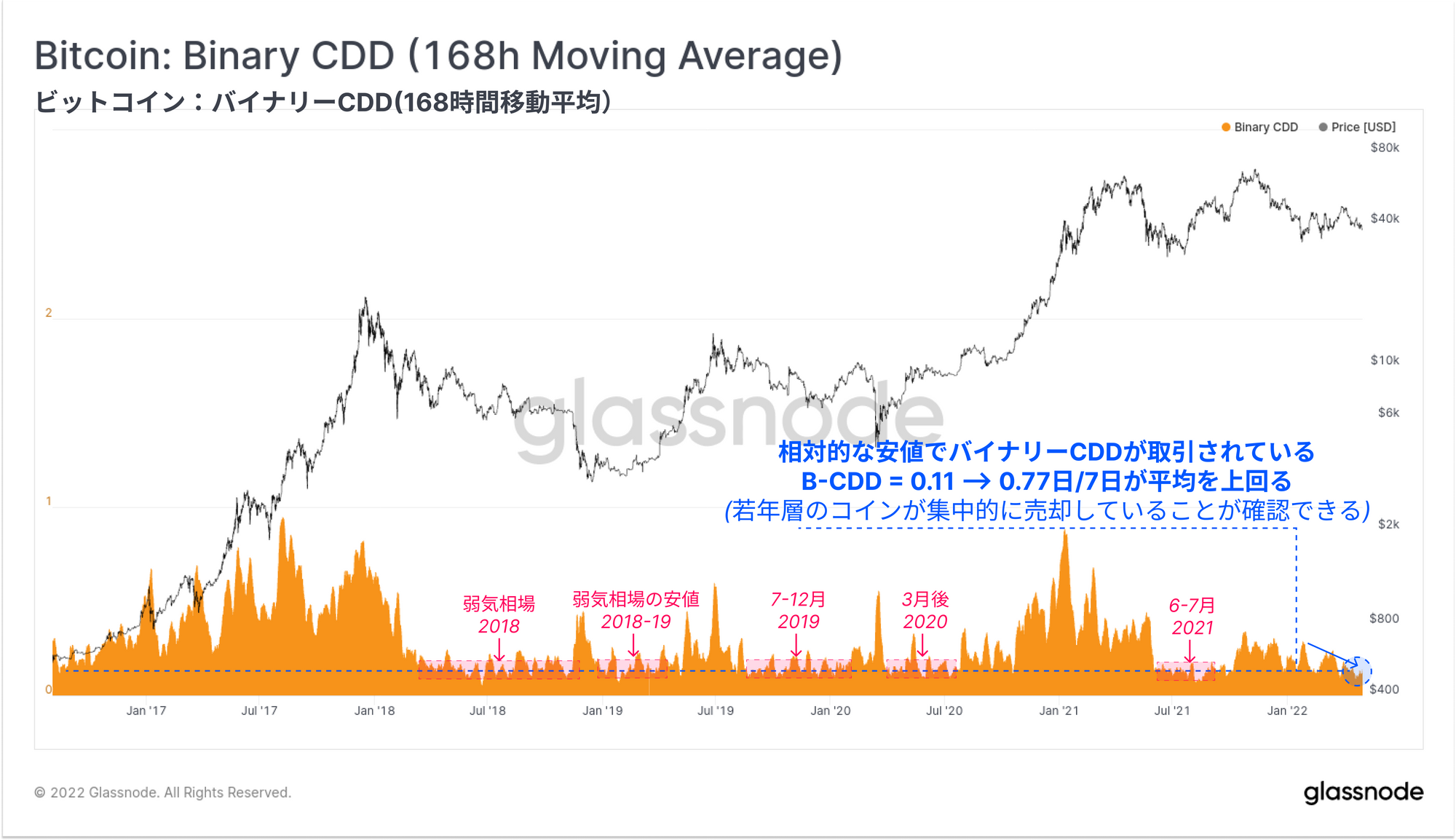

バイナリーコインデーの消滅(Binary Coin-days Destroyed)は、ほぼ同じトレンドと明らかな結果によって、この観測を大きく裏付けている。7日間平均(1時間単位)で見ると、この指標は、1週間のうち18.5時間が平均コインデー(平均寿命)よりCDDが多いことを示している。言い換えれば、古いコインの保有者は89%の時間、休眠状態を維持することを選択し、売り手側の圧力として加担していない。

これらの指標は、現時点での長期保有者の売り手側の圧力は、主に155日~12ヶ月のコインの保有者(別名2021-22年の買い手)によってもたらされているという考えをさらに裏付ける。

弱気相場の底値におけるファンダメンタルズ

オンチェーンツールは、現在の投資家行為(上記)の評価だけでなく、様々な市場サイクルにおけるマッピングとナビゲートに役立つ基本的な評価ツールも提供できる。

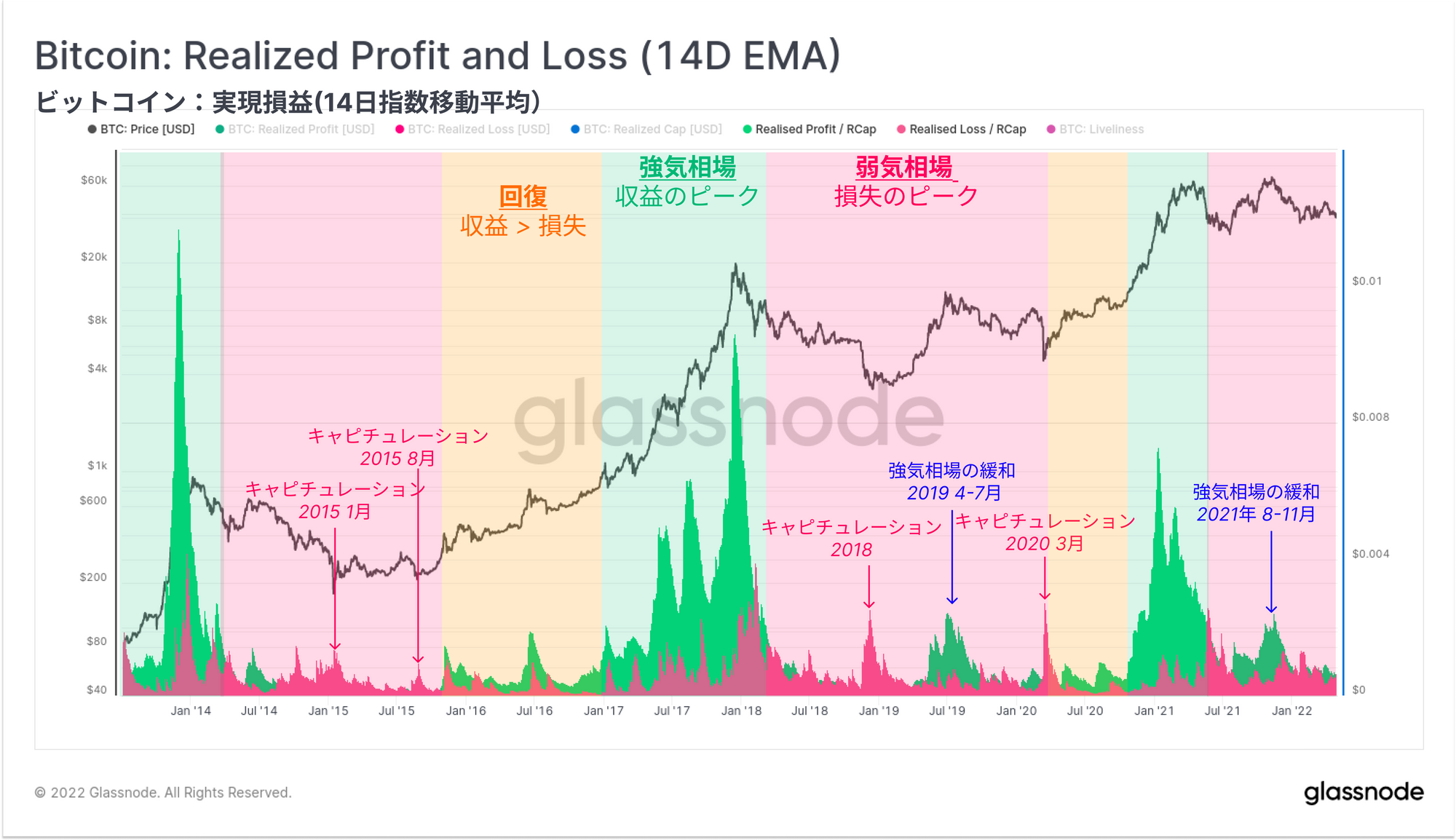

下の図は、実現収益(緑色)と実現損失(ピンク色)のバリアントで、それぞれを実現総額で割って計算したものである。これは投資家が市場に入出金する米ドルの価値を相対的な市場規模に対して効果的に標準化し、サイクルを比較できる。ここからは大まかに3つの市場フェーズを識別できる:

1、強気相場(グリーンゾーン):投資家が大きな収益を実現するために十分な需要が存在し、相場サイクルの頂点に達する(資金の純流入)。

2、弱気相場(レッドゾーン):その逆で、価格の下落により、投資家が損失を被ることが多くなる(資金の純流出)。2019年とおそらく2021年後半には、短期間における強気の回復ラリーで利確され、最終的には売られることになった。

3、懐疑的な回復から強気相場の早期へ(オレンジゾーン):市場は横ばいから上向きに取引され、再蓄積期間または懐疑的状態における段階の典型例で、実現収益が一貫して損失を上回り始める。

現在の相場は依然として弱気相場段階にあり、持続的な利益確定と資金流入を可能にする十分な需要や価格上昇がまだ得られていない。今後、価格が安定し、実現収益が継続的に損失を上回るようになれば、第3段階に移行する可能性がある。

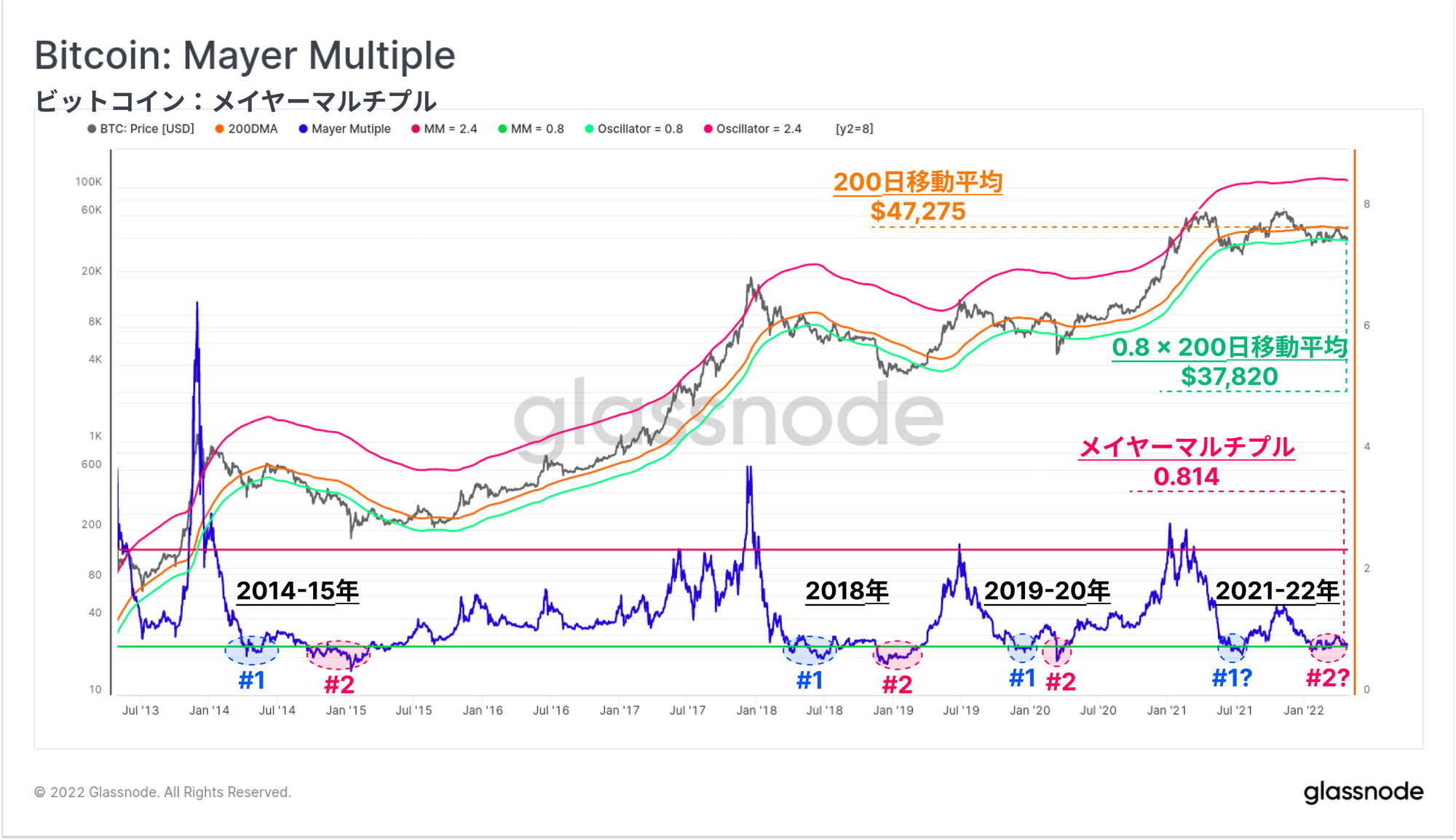

最も有名なビットコインインジケーターの1つで、多くの人に愛用されているのがメイヤーマルチプル(Mayer Multiple)である。このオシレーターは、価格と200日移動平均の間の単純な比率として計算される。そのシンプルさにもかかわらず、ビットコインのサイクルに対して 頑丈で信頼性の高い長期的なボトムとトップの形成指標を提供した。

ここでは、歴史的な「過小評価」レベルとして0.8(緑色のトレース)のメイヤーマルチプルをマッピングしている。この根拠は、ビットコインの取引寿命の15%未満がこのレベルであった、またはそれ以下であったことによるものであり、より確率の高い見方を提供している。200日移動平均は47,275ドルであり、この20%のディスカウントレベルは現在取引されている37,820ドルである。

過去のサイクルにおける弱気相場の底値は、通常、0.8xMM(メイヤーマルチプル)レベルを基準として、弱気相場の初期段階(#1)と主要なキャピチュレーションイベントの後(#2)の2段階で打ち出される。現在、市場はこの重要なレベルのすぐ上で推移しており、2021-22年サイクルのフェーズ#2の一部であるとも言える。

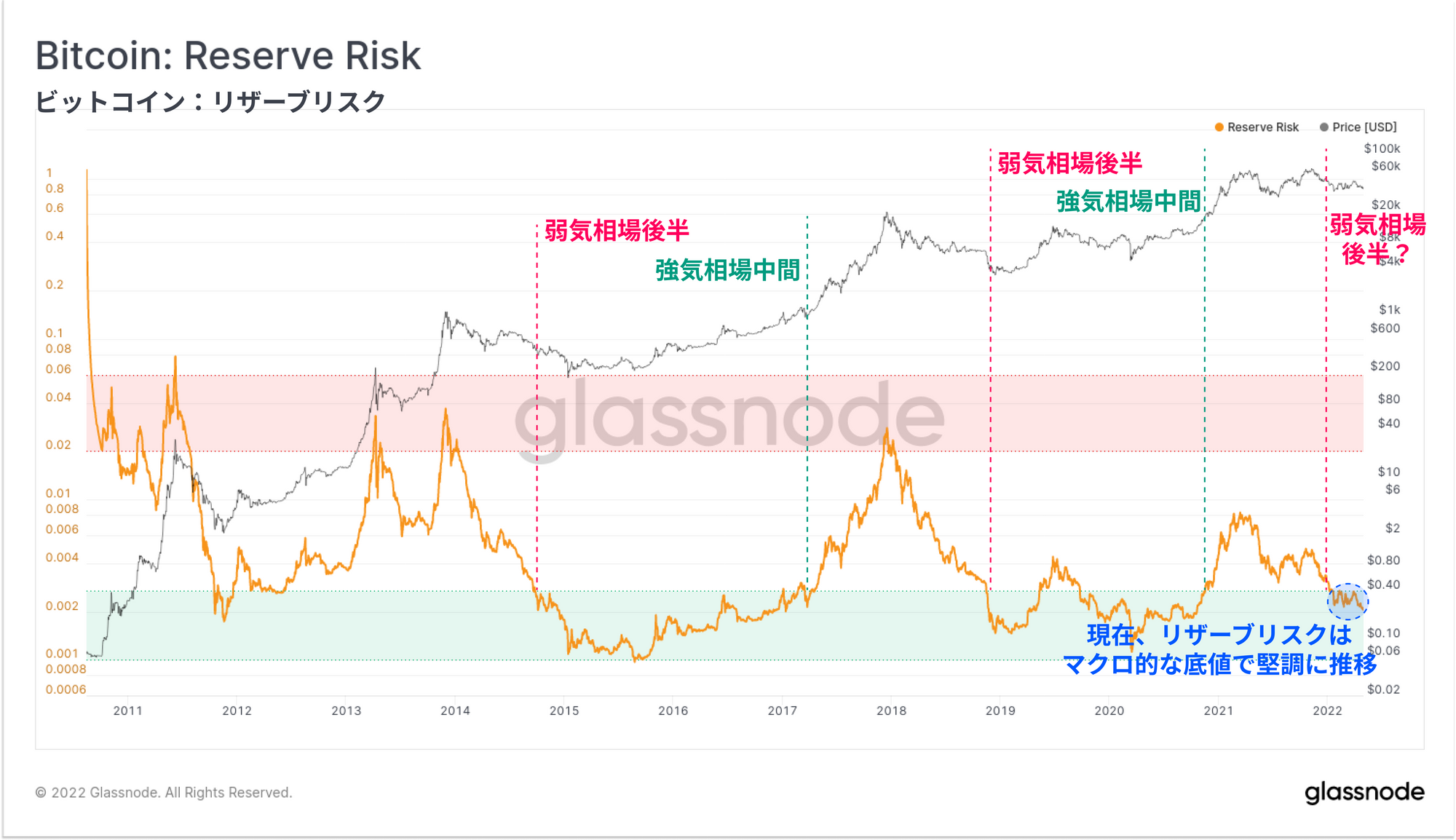

リザーブリスク(Reserve Risk)指標は、弱気市場の底値に関して別のマクロ的な視点を提供し、蓄積とHODLingが好まれるときに比重が重くなるオシレーターである(ビデオガイドを参照)。歴史的に、リザーブリスクは、弱気市場の後期(底値形成前)に0.0025の閾値を下回り(緑色)、その後に続く強気市場の一部で再浮上している。

この指標は、弱気相場後期の最初のエントリーポイントを通過し、 後半に入る可能性があることを示唆している。しかしながら、過去のサイクルを踏まえると、この先にはまだ時間や下げ幅が残っている可能性も示唆される。

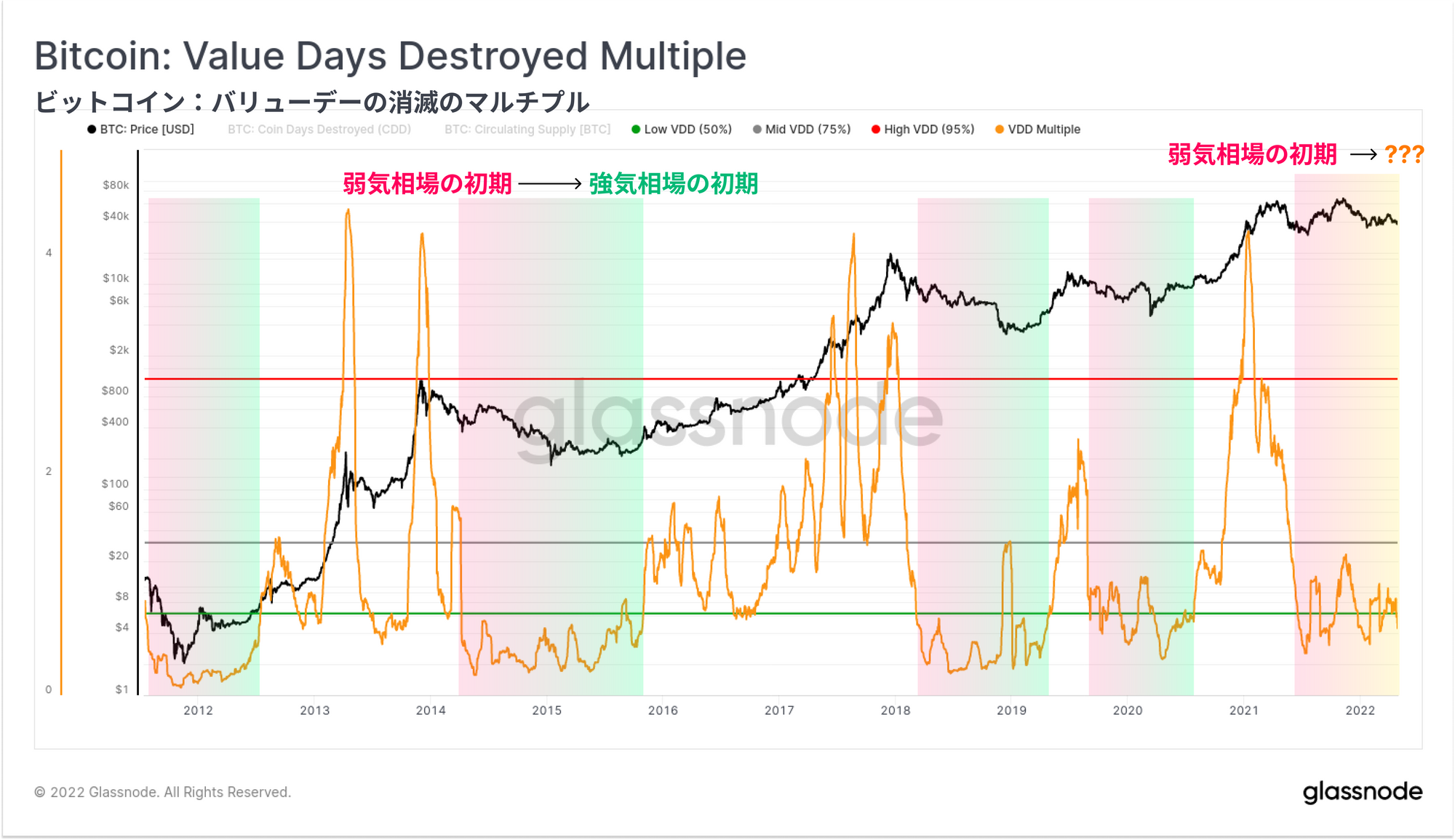

長期的なHODLerが動揺していないという考えを裏付けるように、バリューデーの消滅(VDD)マルチプルは相対的な低水準で推移している。これは、現在消滅されているコインデーの価値と規模が、過去1年と比較して小さいことを示している。これは、バイナリーCDD、1年以上の復活供給、そしてリザーブリスクの指標を合わせて考えると長期投資家(1年以上保有)による支配的な行為がHODLINGであることを示している。

この指標では、弱気相場は2021年5月頃に始まり、過去のサイクルで見られたものと同様の期間に近づいている。

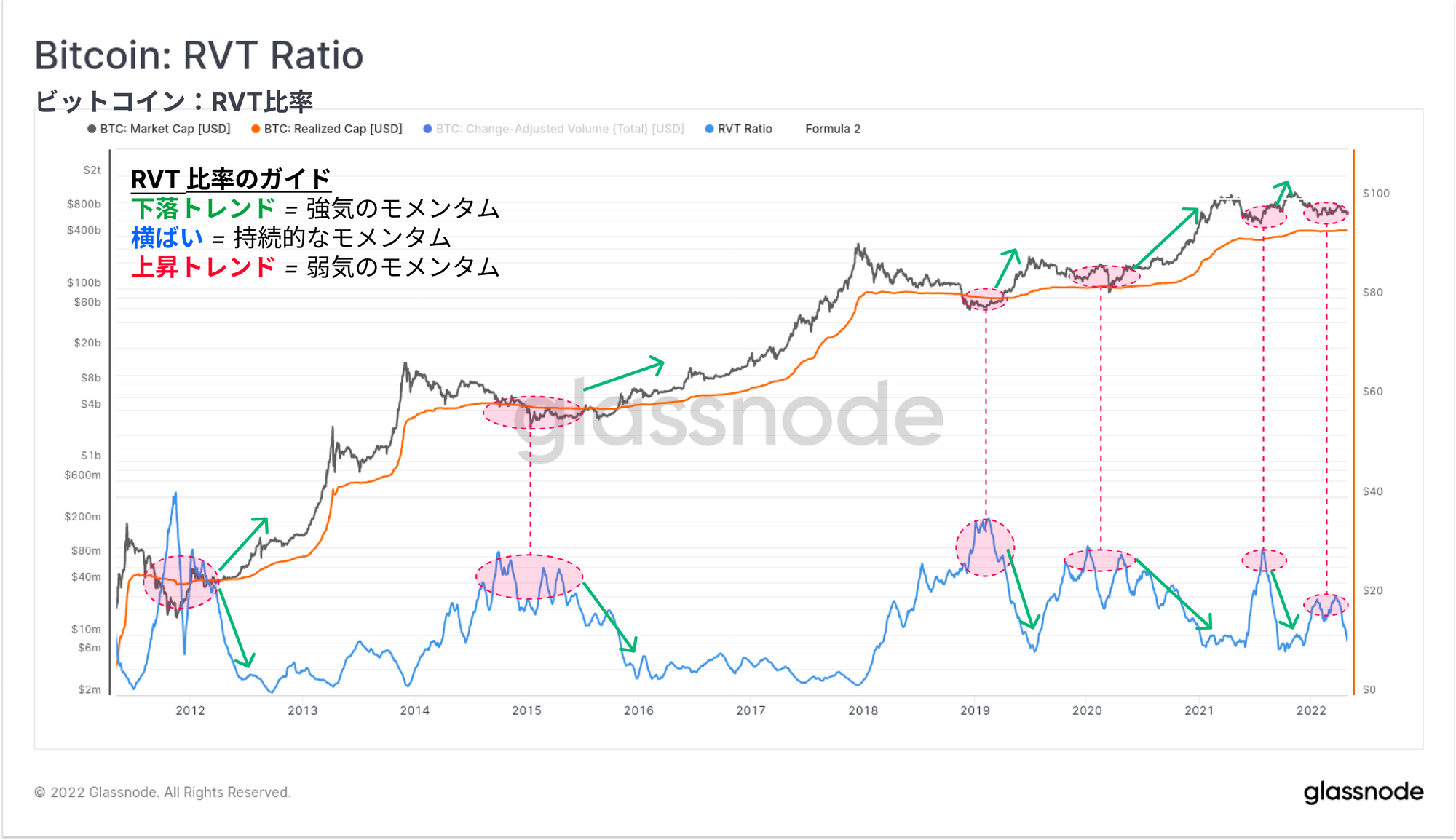

最後に、実現総額をネットワーク取引高で割ったRVT比率を評価する(いずれも米ドル建て、28日移動平均を適用した場合)。このオシレーターは反応が遅いが、より高い説得力を持っており、次のような特性を持っている:

・上昇トレンドとハイバリューは歴史的に弱気であり、取引高(したがってネットワークの利用率)がオンチェーン評価(過大評価)と比較して減少していることを示す。弱気市場の底値は通常、RVT値が30を超えたときにつけ、下降トレンドでの反転によって確認される。

・下降トレンドとローバリューは歴史的に強気であり、逆にオンチェーンバリューエーションに対してネットワーク利用率が増加している(過小評価されている)ことを意味する。

・横ばいの持続的なトレンドは相対的な均衡を示し、一般的に市場のトレンドが持続可能であることを示唆する。

このオシレーターは現在、2021年7月から高値を更新し、下降トレンドからの反転している。このトレンドが維持される場合、オンチェーン決済量の流入の可能性とネットワーク利用率の上昇を示す。これは歴史的に見ても、市場価格にとって建設的である。

サマリーと結論

現在のビットコインの市場構造は、短期的な価格変動とネットワークの収益性が弱気に傾いている。一方で、長期的なトレンドは建設的なままであり、非常に微妙な均衡が保たれている。長期保有者のキャピチュレーションは続いているように見え、今週はこの概念にさらなる証拠と分析を加えた。

マクロ経済の力と伝統的な市場との相関がビットコインを引き下げるかどうかはまだ分からないが、多くの基本的な指標は、過小評価となる注目すべきポイントにある、または近づいている。テクニカル分析(メイヤーマルチプル)からコインの寿命分析(リザーブリスク、VDDマルチプル)、さらには基本的なネットワークの健全性と利用率(RVT比率)まで、多くのマクロ的指標において建設的な流れが見られる。

短期および長期のトレンドにおけるダイバージェンスの拡大とともにキャピチュレーションイベントが発生し続けていることで、ビットコインはこのマクロ経済環境下でモニターするのに最も魅力的な資産の1つとなっている。

製品アップデート

製品の更新、改善、指標やデータの手動更新は、すべて変更履歴に記録されているので、ご参照ください。

・オプション25Delta Skew Suiteをリリースした。

・エンティティー調整後URPD(Entity-adjusted URPD)をリリースした。

・crypto.comをサポート取引所リストに追加した。

・機能リリース:ワークベンチ・チャートがダッシュボードで利用可能になり、すべてのダッシュボードが完全なデータ履歴をサポートした。

・Uncharted Newsletter Edition #14 をリリースした。