Al Borde del Abismo

Los inversores de Bitcoin bailan en el límite entre lo rentable y lo no rentable, mientras la acción de precio les amenaza con devolverles a números rojos. Mientras, se desarrolla una confluencia muy positiva de macro indicadores que muestra la imagen clara del posible suelo de este mercado bajista.

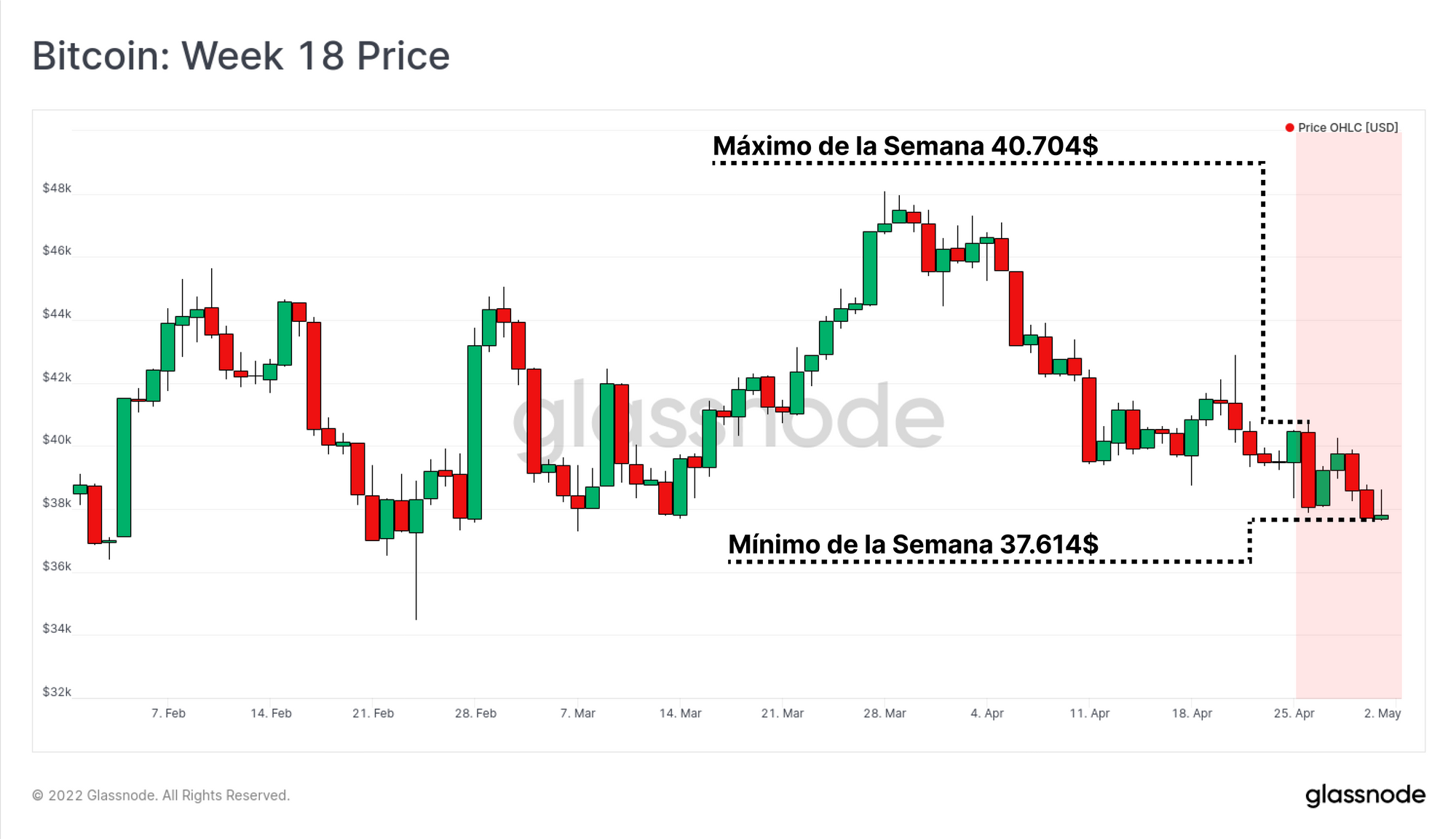

Continúa el retroceso en los mercados mundiales ante las crecientes presiones inflacionarias, las condiciones monetarias contraccionarias, y la acumulación de riesgo e incertidumbre. Esta semana hemos presenciado cómo se extiende la fragilidad por todos los mercados de acciones, bonos, y cryptomonedas, llegando Bitcoin a imprimir un mínimo mensual de 37.614$.

A pesar de haber caído algo esta semana, los mercados de Bitcoin en realidad se han conseguido mantener fuertes y robustos, relativamente hablando. Mientras que los índices del S&P500 y el NASDAQ alcanzaron nuevos mínimos locales en su persistente tendencia bajista, el precio de Bitcoin se ha mantenido dentro de un estrecho rango, y sigue sin dar muestras de la suficiente inercia hacia ninguna de las dos direcciones. Dicho esto, la correlación de Bitcoin con los mercados tradicionales sigue estando cerca de los máximos históricos, y esa percepción de Bitcoin como activo de alto riesgo sigue suponiendo una seria traba.

Una enorme proporción de los inversores de Bitcoin siguen colgados de un abismo en el que sostienen posiciones no rentables, potencialmente encendiendo la mecha del evento de capitulación del que tanto se ha hablado. Aunque al mismo tiempo, una serie de macro indicadores a largo plazo indican que nos encontramos en niveles históricamente infravalorados, mostrando valores que rara vez se ven fuera de los suelos que se establecen en los mercados bajistas. En esta edición, indagaremos sobre esta notable divergencia entre los mecanismos que causan la acción de precio bajista a corto plazo, y las tendencias fundamentales de medio a largo plazo de Bitcoin.

Esta Semana en el Blockchain se traduce ahora al Inglés, Italiano, Chino, Japonés, Turco, Francés, Portugués y Persa.

Panel On-chain Semanal

El Informe Semanal cuenta ahora con un panel en vivo con todos los gráficos aquí presentados. Dispondremos en breve de nuestro propio Vídeo Análisis Semanal del Blockchain dedicado para la comunidad hispanohablante, que explora en profundidad todas las métricas cubiertas en el análisis de la semana. Visita y suscríbete a nuestro canal de YouTube.

Asomados al Borde de la Rentabilidad

En estas últimas semanas, hemos explorado cómo una gran proporción de la oferta de BTC ha sido vendida y redistribuida a nuevos compradores entre el rango de los 33.000$ y los 42.000$. A pesar de ello, dado que los mercados globales continúan sangrando cada vez más bajo, aumenta el riesgo de que estos nuevos inversores caigan también al territorio de las pérdidas no realizadas.

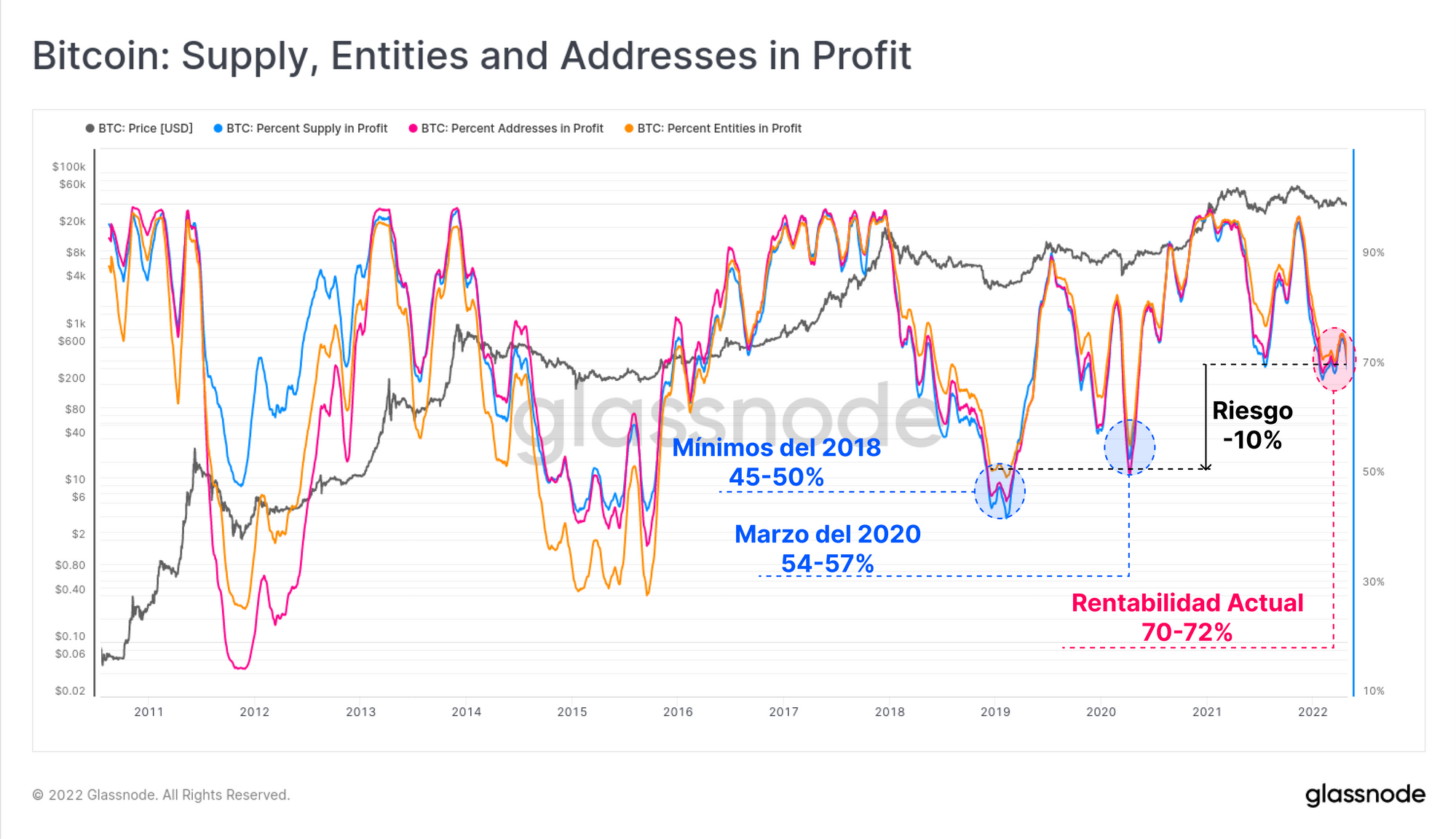

Actualmente, la proporción de Direcciones, Entidades, y Oferta que dan ganancias orbita alrededor del 70% (es decir un 30% está en pérdidas). Los mínimos que establecimos en los anteriores mercados bajistas del 2018-19, y marzo del 2020 nos dejaron declives de rentabilidad bastante más severos, con apenas entre el 45% y el 57% del mercado en ganancias.

Esto podemos utilizarlo a modo de caso práctico para seguir analizando; qué pasaría si un 10% adicional del mercado cayese hasta dar pérdidas no realizadas (resultando en un 60% del mercado con ganancias)? Nos aporta un buen ejemplo a la hora de medir el precio que el mercado necesita alcanzar antes de llegar a un ‘umbral del dolor’ similar al que tuvimos en los ciclos de mercado anteriores. Este ‘umbral del 60% en ganancias’ también tiene en cuenta la tendencia alcista observable a lo largo del tiempo en estos valores suelo consecutivos (una mezcla entre monedas perdidas, HODLers de ciclos anteriores, etc.).

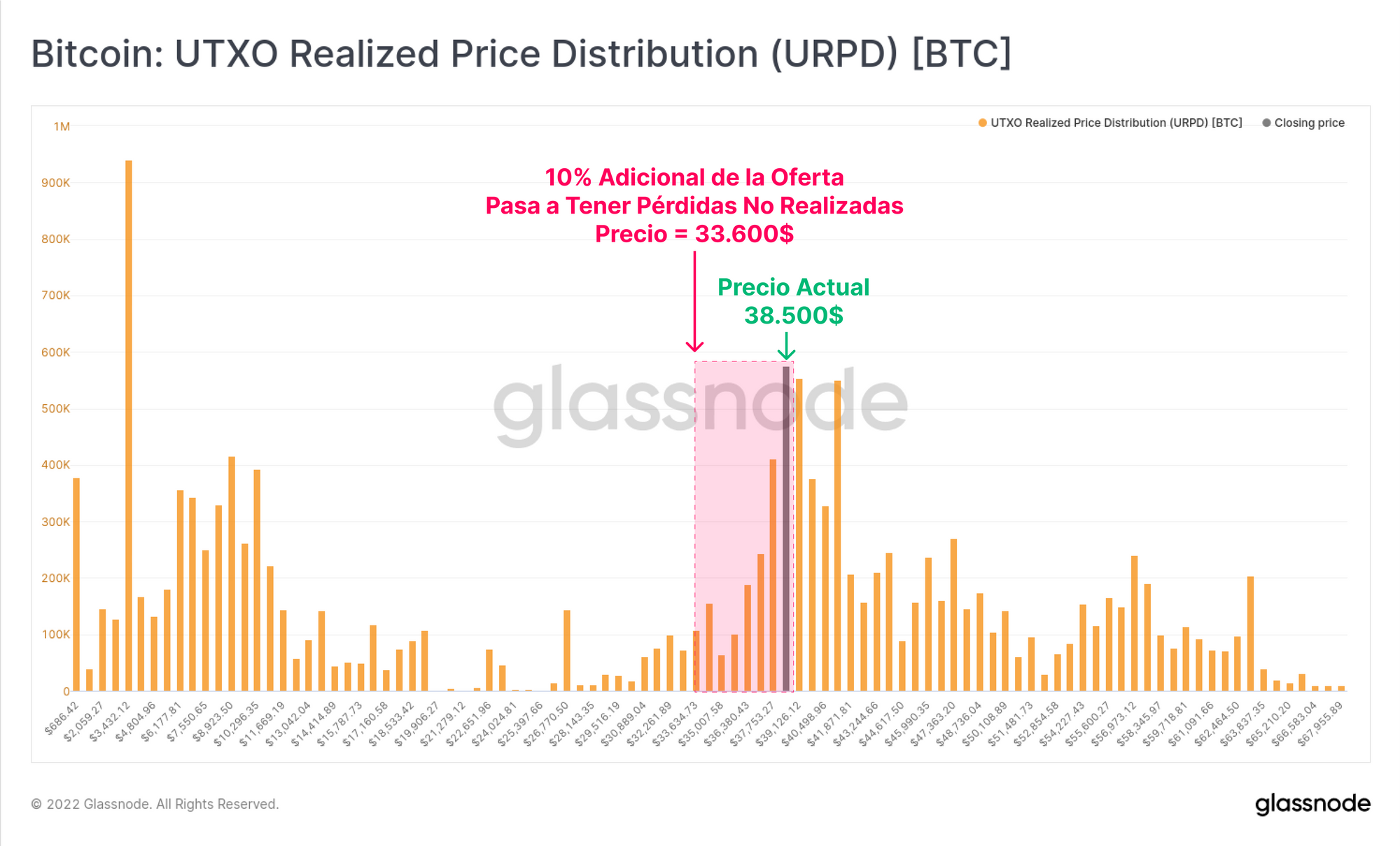

La Distribución del Precio Realizado de las Transacciones es una métrica que nos hace ver a qué precios se movió por última vez la oferta actual de Bitcoin.

Con un precio en torno a los 38.500$ en estos momentos, el mercado tendría que desplomarse hasta los 33.600$ para así sumergir otros 1,9M de BTC en pérdidas no realizadas (10% de la oferta). Así alcanzaríamos nuestro ejemplo del ‘umbral del dolor’ del 60% de la oferta en ganancias haciendo que casi todos los que compraron dentro de estos últimos 16 meses pasasen a estar en números rojos (siendo los compradores del mínimo entre mayo y julio del 2021 la única excepción).

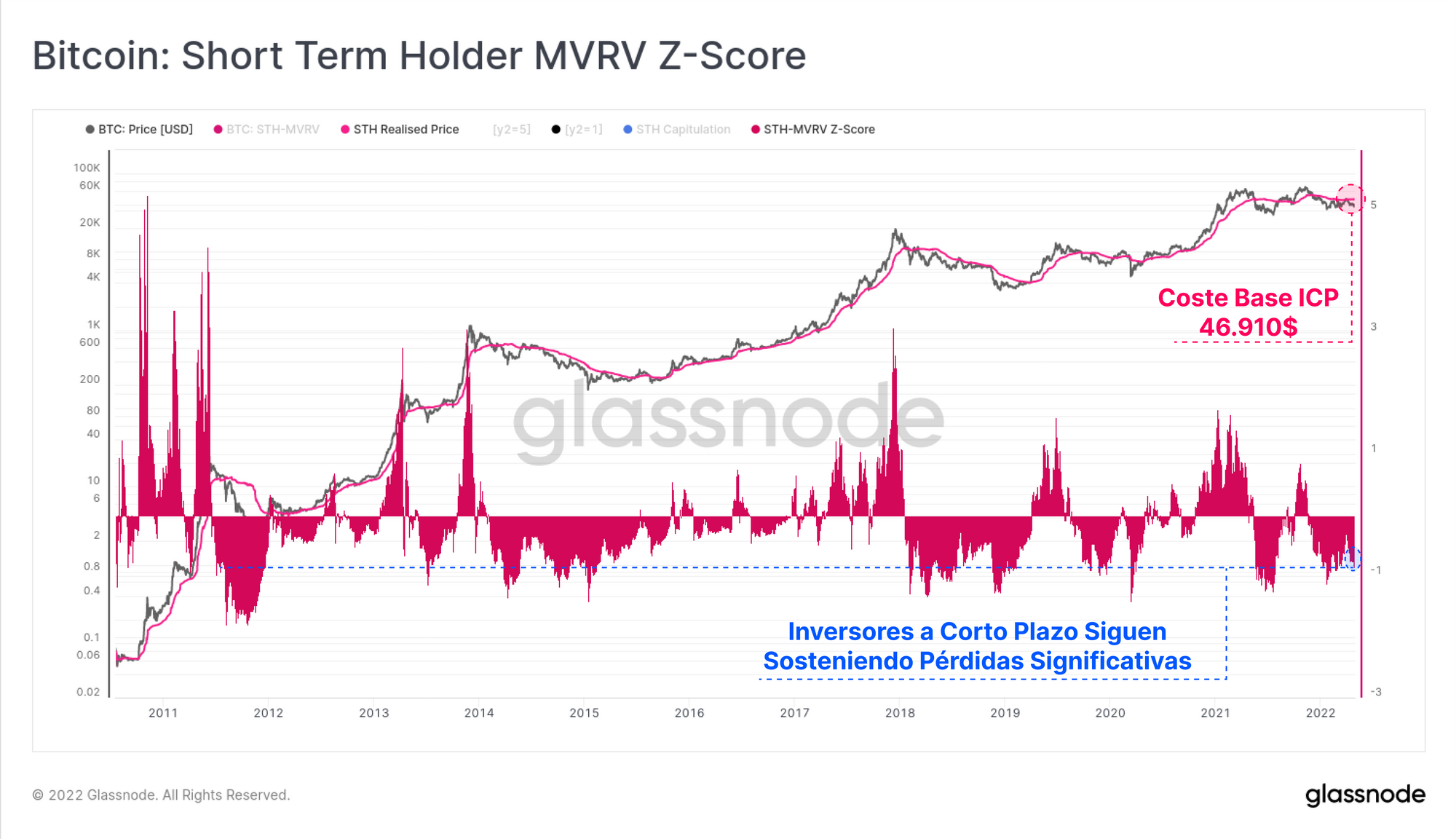

El grupo inversor que más riesgo tiene de vender en pánico es el de los Inversores a Corto Plazo (ICP), un conjunto que ya identificamos (el la Semana 16) y que ha acumulado un volumen monetario extraordinario en estos últimos 3 meses. Si nos fijamos en el Ratio entre el Valor de Mercado y el Valor Realizado, podemos observar la magnitud de su rentabilidad no realizada.

En la gráfica inferior, vemos lo siguiente:

- El coste base de los ICP dentro del blockchain está en los 46.910$, lo que sitúa a cada moneda en manos de los ICP en una pérdida no realizada del -17,9% de media.

- El oscilador se encuentra actualmente en una desviación estándar del -0.75 de la media, demostrando que estadísticamente se trata de una magnitud de dolor financiero significativa para este grupo de ICP.

- No es infrecuente ver rentabilidades aún más preocupantes en lo que respecta a los ICP, pero son solamente típicas durante los desplomes más severos de los mercados bajistas (cuando el oscilador está por debajo de la línea azul).

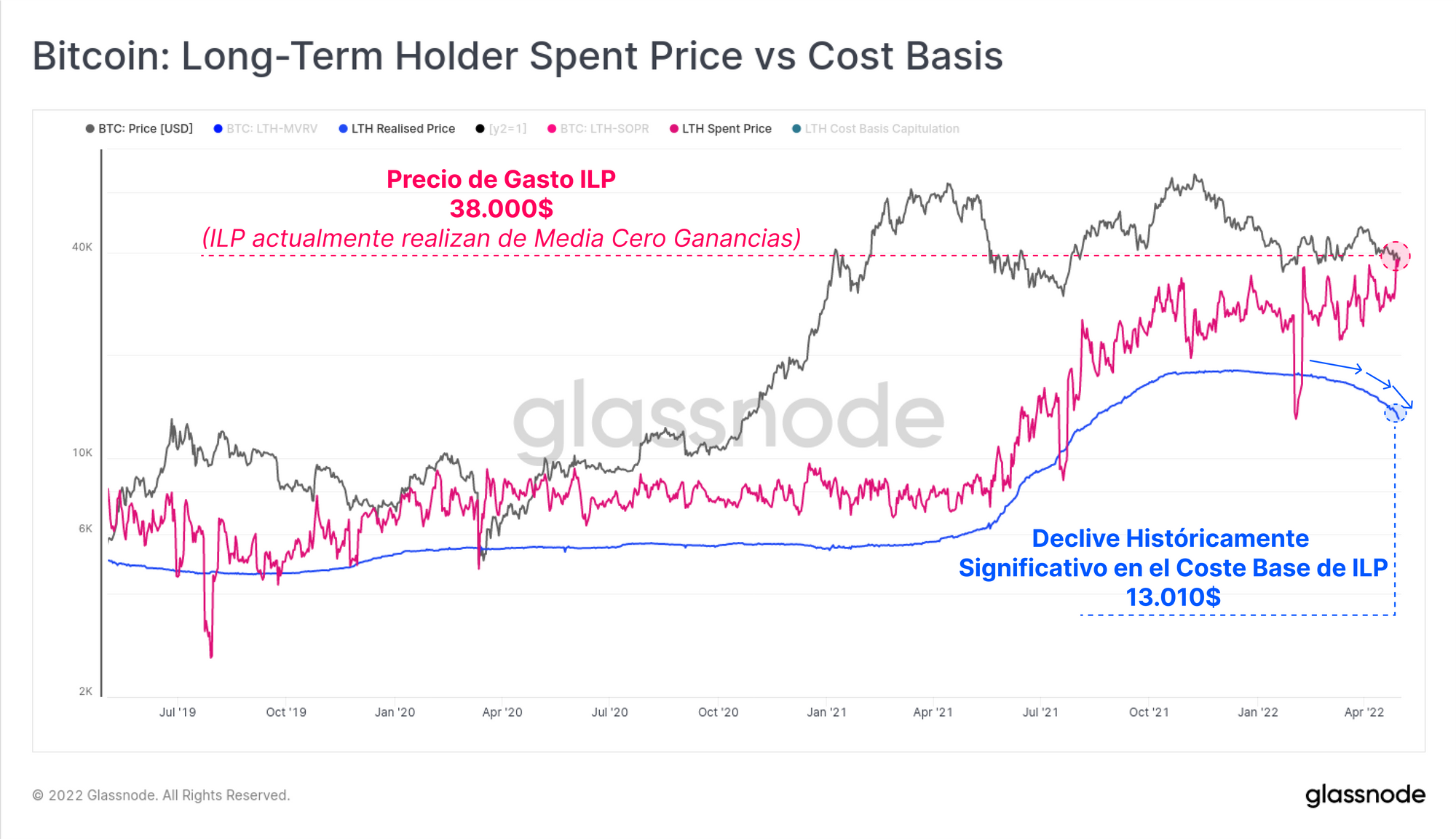

Al otro lado de la ecuación están los Inversores a Largo Plazo (ILP), quienes hemos visto capitular de la forma más extensa de la historia. Esta tendencia parece estar avanzando con una increíble desviación entre dos métricas en particular:

- El Precio Realizado de los Inversores a Largo Plazo (azul): Esta métrica muestra el precio medio de compra de todas las monedas pertenecientes al grupo de los ILP, y en estos momentos desciende a la mayor velocidad de toda la historia de Bitcoin. Nos indica que los ILP del ciclo 2021-22 están capitulando, gastando y redistribuyendo sus monedas, más concretamente a lo largo estos últimos 3 meses.

- El Precio de Gasto de los Inversores a Largo Plazo (rosa): Esta métrica muestra el precio medio de compra de las monedas que los ILP gastan ese día. Esta semana está ascendiendo considerablemente, alcanzando al precio de mercado, Indicando que los ILP están vendiendo en pánico a precio de compra de media.

Ambas métricas respaldan sustancialmente el argumento de que los nuevos ILP que llegaron al mercado en el 2021-22 están ahora capitulando, y que temen que haya más caídas en los precios.

Evaluando el Gasto de los Inversores a Largo Plazo

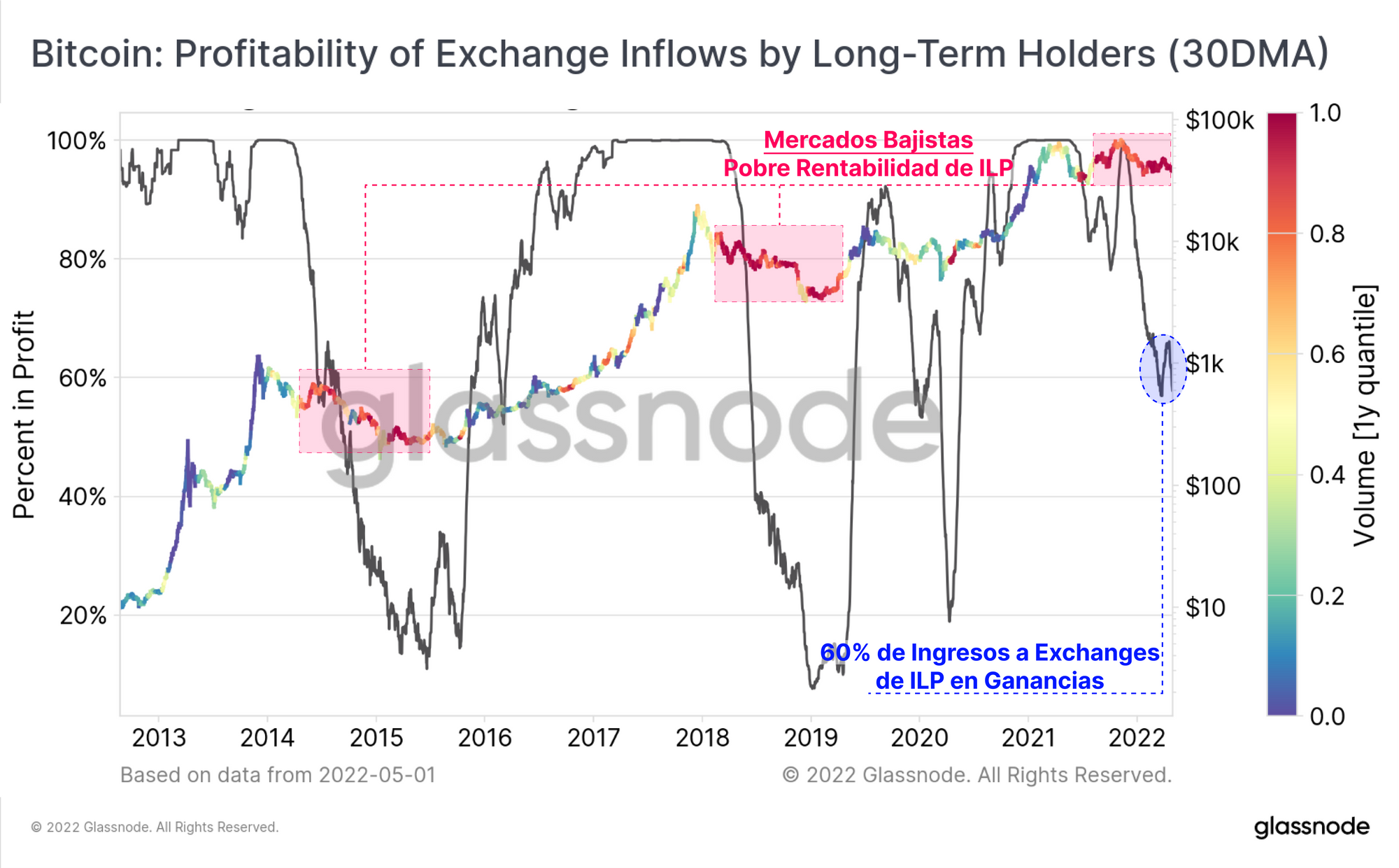

Podemos clasificar aún más a estos ILP que están gastando ahora, y estrechar el rango de edad típico de sus monedas mediante una serie de herramientas del blockchain. Para empezar vamos a revisar una nueva métrica que estamos desarrollando en nuestra sala de máquinas en Glassnode que presenta dos características:

- Un oscilador (gris, Media Móvil Diaria de 30 periodos) que muestra la proporción de volumen de BTC en ganancias que los ILP envían a los exchanges. Se puede apreciar que ha disminuido sustancialmente desde septiembre del 2021, y ahora ronda el 60% (añadiendo peso a nuestra anterior estimación del ‘umbral del dolor’ del 60%).

- Una gráfica de precios coloreados según la rentabilidad bruta relativa al año anterior, mostrando en rojo grandes pérdidas relativas, y en verde/azul grandes ganancias relativas. Se hacen muy aparentes los mercados bajistas del 2014-15, 2018-19, y 2021-22, dado que los ILP realizan muchas pérdidas a lo largo de muchos meses seguidos.

Los únicos ILP que podrían realizar pérdidas y desencadenar un resultado como este son aquellos que provienen del ciclo 2021-22 y por tanto tienen un coste base mayor, lo que sugiere que hoy en día ellos son la fuerza predominante del gasto dirigido a los exchanges dentro del grupo de los ILP.

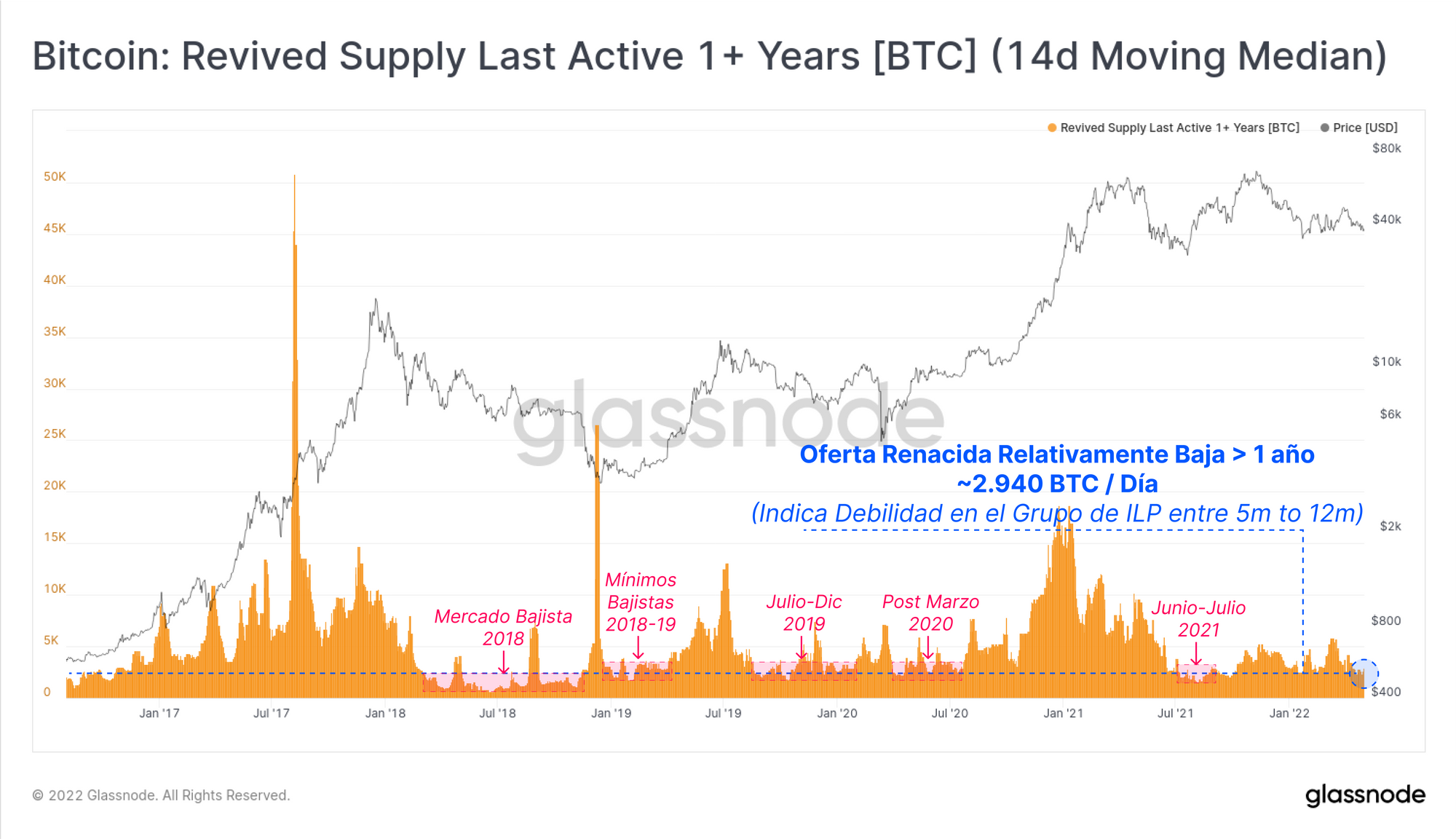

Para continuar nos vamos a centrar en la Oferta Renacida de +1 año de edad, la cual plasma todo el volumen de BTC del blockchain que se compró antes del desplome de mediados de mayo del 2021. Vemos que esta métrica está retrocediendo realmente y se sitúa de hecho en mínimos relativos. Normalmente se encuentran valores muy bajos de oferta renacida en las profundidades de los mercados bajistas cuando la acumulación se convierte en la opción a seguir de los ILP.

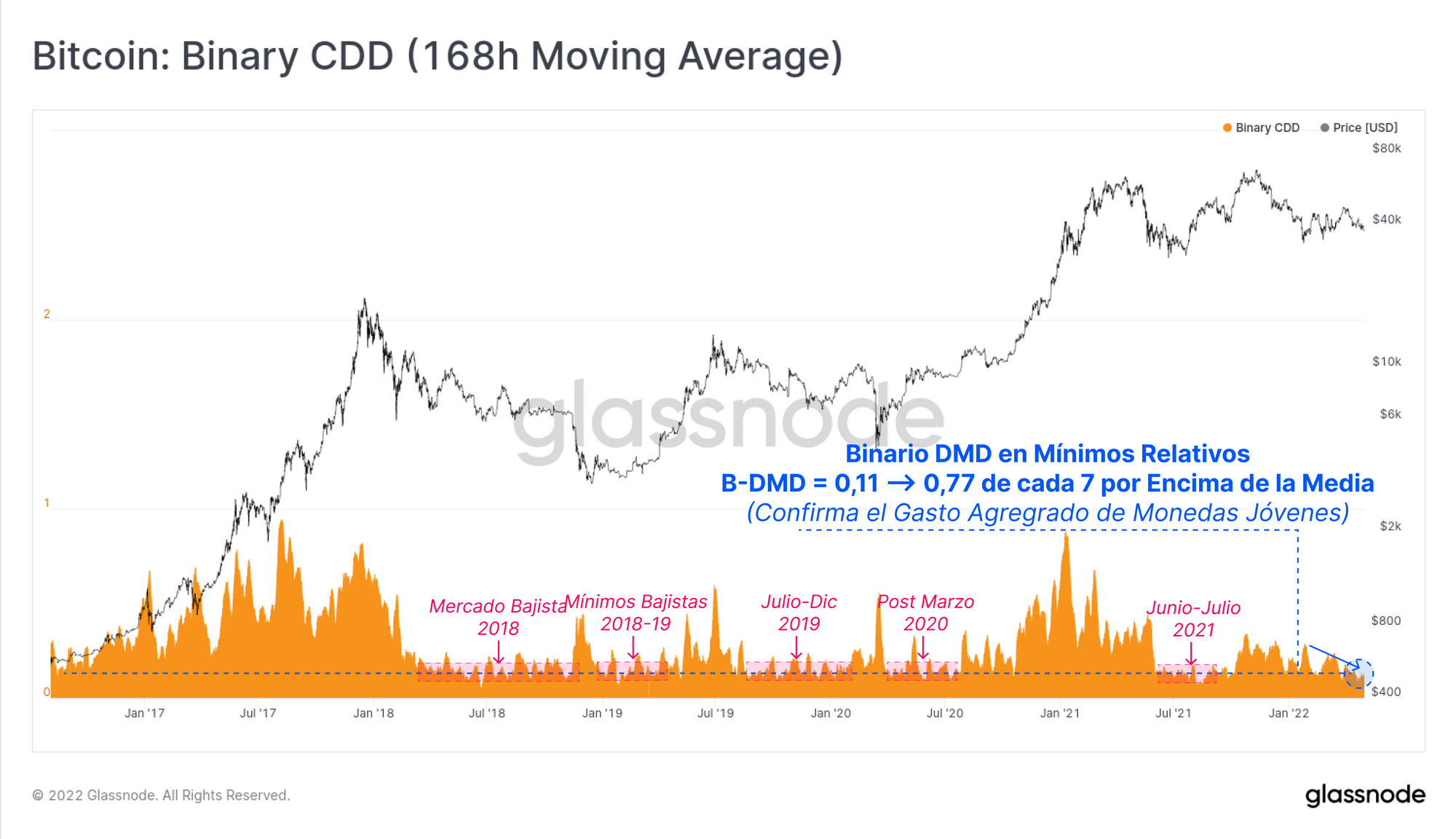

El Binario de los Días Monetarios Destruidos corrobora esto mismo en gran medida, e imprime una tendencia y puntos de referencia prácticamente idénticos. Aplicando una media de 7 días (en resolución horaria), esta métrica indica que 18,5 horas de cada semana cuentan con una destrucción de esperanza de vida monetaria que es superior a la media. En otras palabras, el 89% de las veces, los dueños de las monedas más antiguas escogen dejarlas en estado de latencia, y por tanto no contribuyen con su gasto a que aumente la presión de venta.

Ambas métricas apoyan el hecho de que la presión de venta proveniente de los ILP en estos momentos llega principalmente de la mano de dueños con entre 155 días, y 12 meses de edad (es decir compradores del 2021-22).

Aspectos Fundamentales del Suelo de un Mercado Bajista

Las herramientas del blockchain pueden proveernos del criterio apropiado para evaluar el comportamiento inversor (arriba). pero también de herramientas de valorización fundamental que nos ayuden a trazar los diferentes ciclos del mercado y guiarnos a través de ellos.

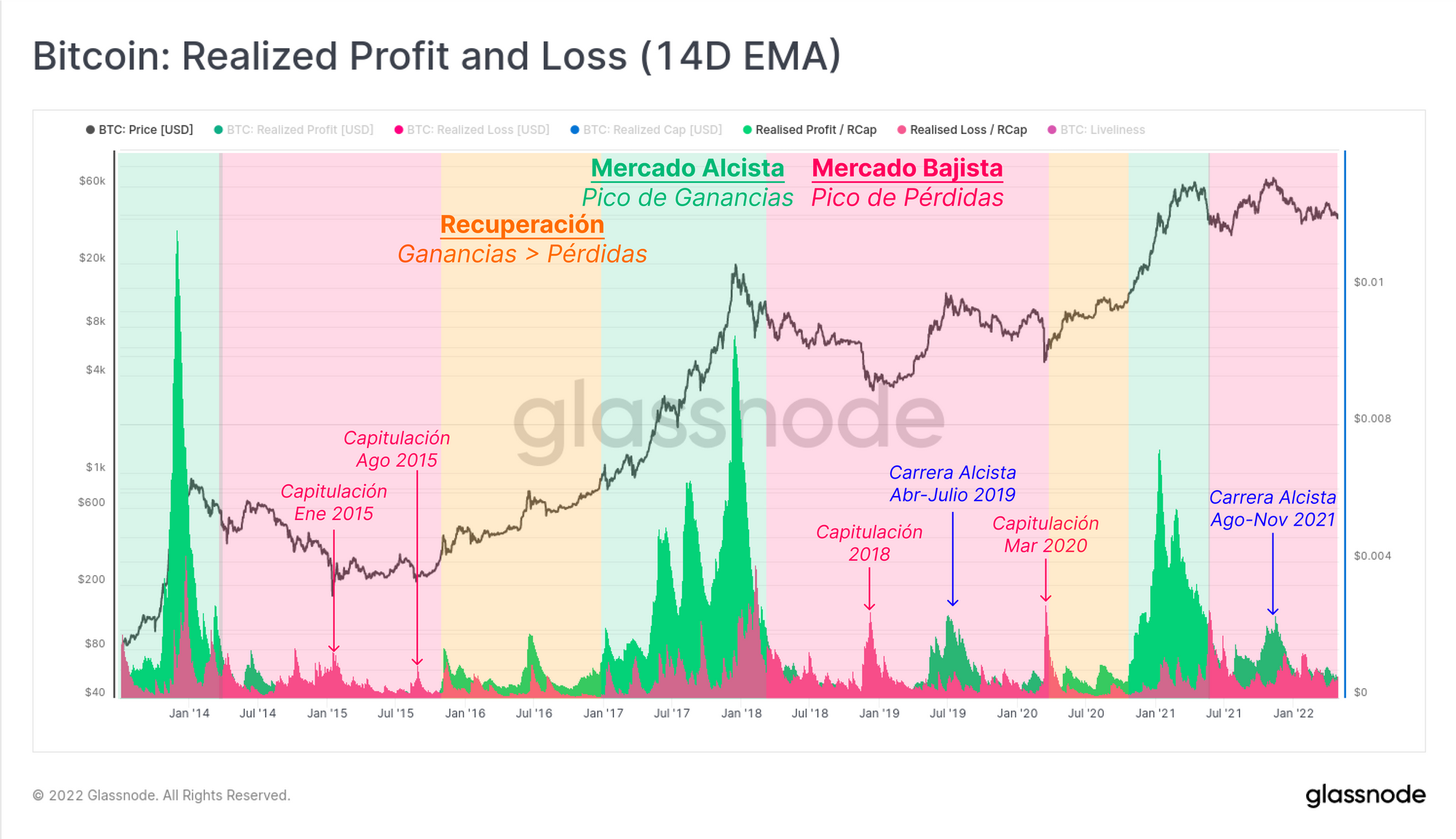

La siguiente gráfica es una variante de las Ganancias (verde) y Pérdidas (rosa) Realizadas, calculadas al dividir cada una por la Capitalización Realizada. Así normalizamos de manera efectiva el valor en dólares americanos que los inversores traen y se llevan del mercado, al tamaño relativo del mercado, permitiéndonos así comparar los distintos ciclos. Con esto podemos identificar de manera general tres fases de mercado:

- Mercados Alcistas (zona verde), donde existe la suficiente demanda de nuevo capital que permite a otros inversores realizar ganancias considerables, todo el camino hasta llegar al máximo del ciclo de mercado (ingresos netos de capital).

- Mercados Bajistas (zona roja), donde se cumple lo contrario, y las caídas en los precios provocan que predomine entre los inversores la realización de pérdidas (salida neta de capital). En el 2019 y presumiblemente a finales del 2021, vimos cómo se recogían beneficios durante las breves recuperaciones alcistas, hasta que terminaron por sobrevenderse.

- De la Recuperación Desconfiada a los Inicios Alcistas (zona naranja), cuando el mercado avanza lateralizando o subiendo ligeramente, típico de un periodo de re-acumulación o de una fase de desconfianza, y las ganancias realizadas comienzan a superar las pérdidas de manera constante.

En el mercado actual, seguimos dentro de la fase de Mercado Bajista, el mercado aún tiene que atraer suficiente demanda y revalorización en los precios para permitir que se sustente la recogida de beneficios y la llegada de nuevo capital. Si la realización de ganancias comienza a superar las pérdidas prolongadamente, a la par que se estabiliza el precio, puede sugerir que se está llevando a cabo la transición a la Fase 3.

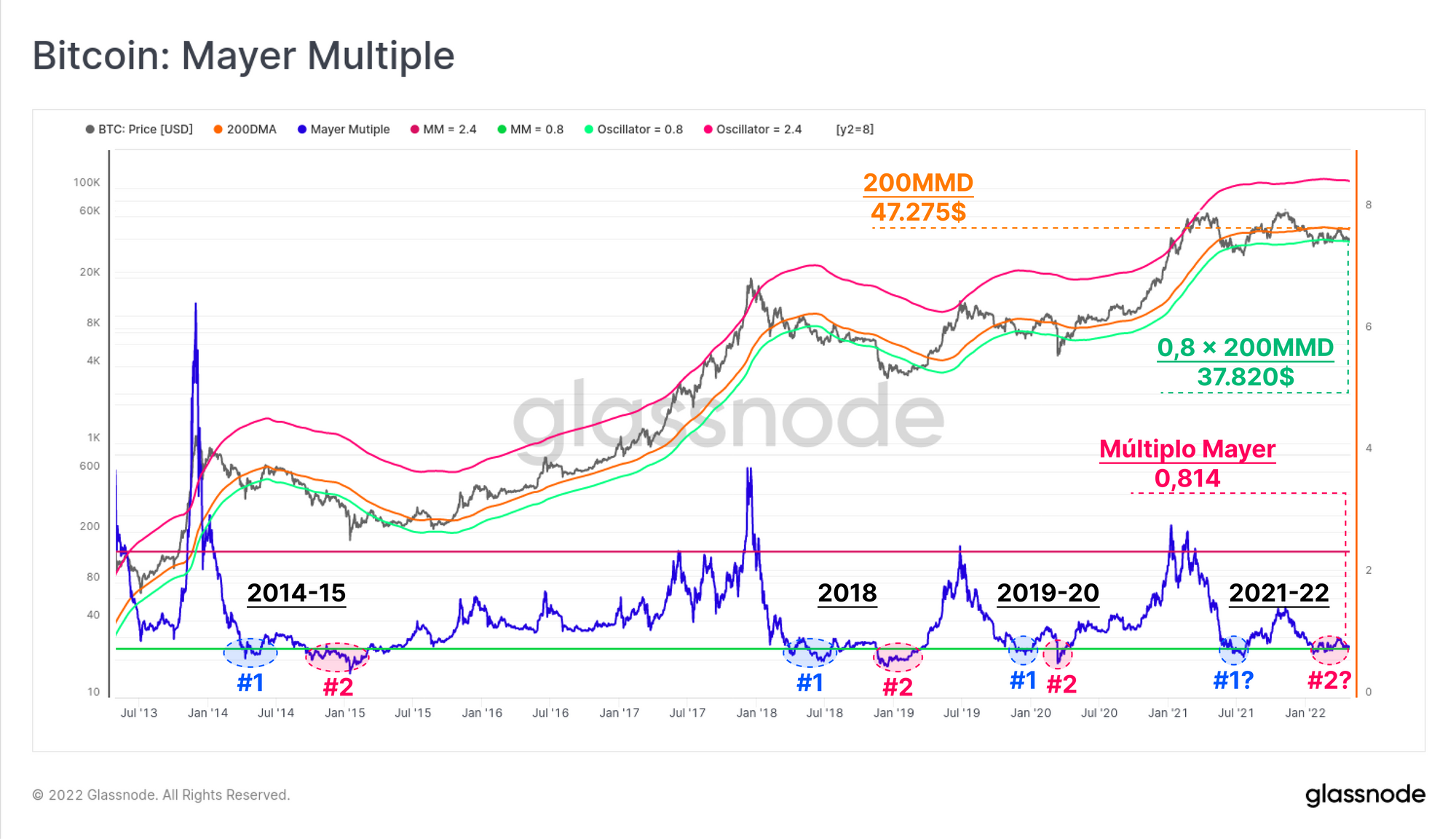

Uno de los indicadores de Bitcoin más conocidos, y un favorito de masas, es el Múltiplo Mayer. Este oscilador se obtiene sencillamente como el ratio entre el precio y la Media Móvil Diaria de 200 periodos. A pesar de su simpleza, ha demostrado ser un fiable y robusto indicador a la hora de predecir la formación de suelos y techos a largo plazo en los ciclos de Bitcoin.

Aquí, tenemos trazado el valor del 0,8 del Múltiplo Mayer (línea verde) representando un nivel de ‘infravaloración’ histórica. El fundamento es que durante menos del ~15% de su tiempo de vida, Bitcoin ha estado justo a, o por debajo de este nivel, visto desde un marco probabilístico. Con una MMD de 200 periodos asentada ahora en los 47.275$, ese nivel de descuento del 20% se sitúa en los 37.820$.

Los suelos de los mercados bajistas de los anteriores ciclos se han forjado típicamente en dos fases relativas al nivel del 0,8xMM, primero en los comienzos del periodo bajista (#1), y de nuevo tras un gran evento de capitulación (#2). El mercado está justo sobrevolando este nivel clave en lo que podría considerarse parte de la Fase 2 del ciclo 2021-22.

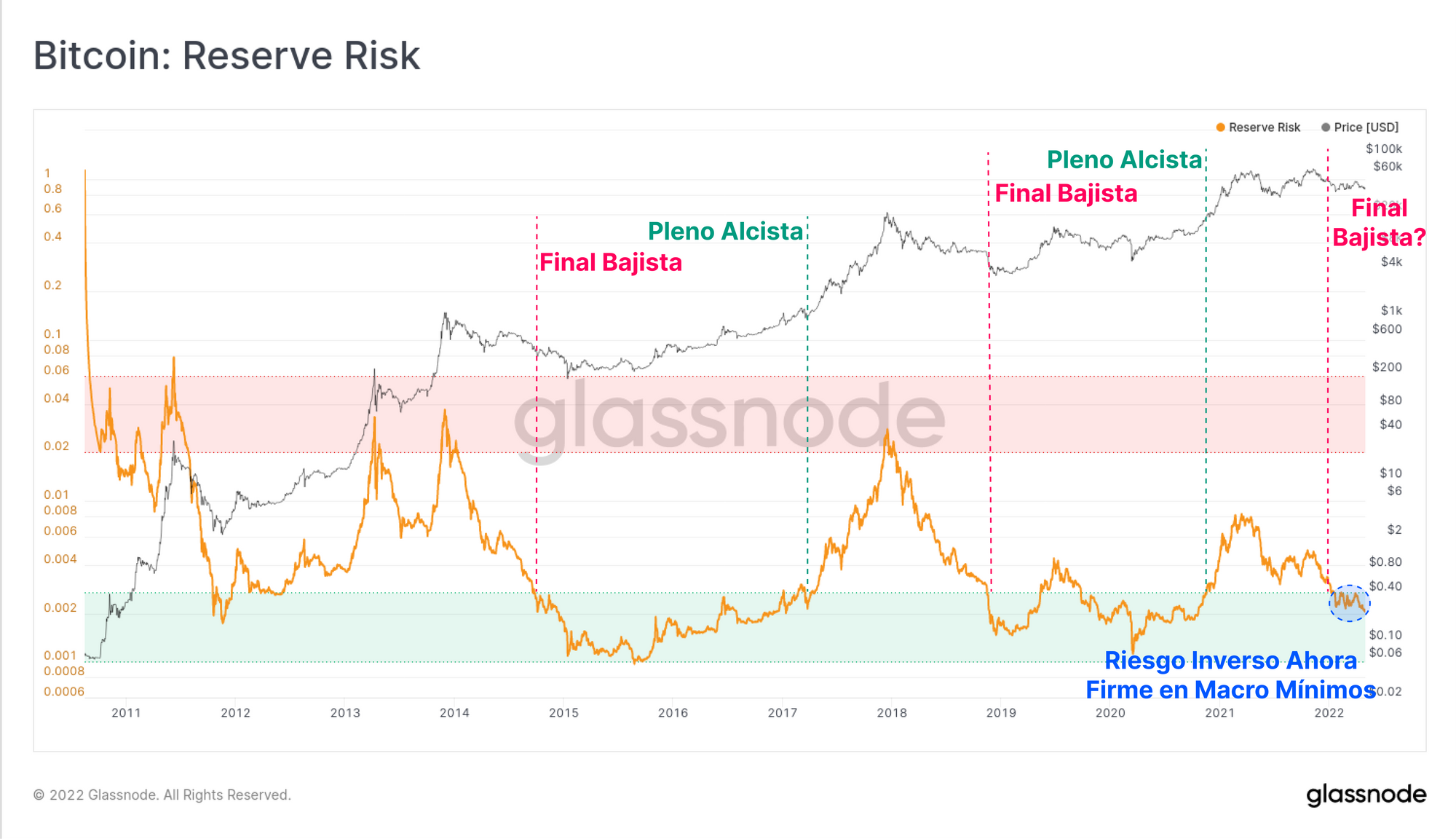

La métrica de Riesgo Inverso nos acerca otra macro perspectiva para encontrar suelos en mercados bajistas, y se trata de un oscilador altamente influenciado por las instancias en las que la acumulación a largo plazo es la estrategia favorita por excelencia. Históricamente, el Riesgo Inverso ha caído por debajo del 0,0025 (verde) durante los estadios finales de los mercados bajistas (formación pre-suelo), y resurgió ya comenzado el consiguiente mercado alcista.

Este indicador señala que podríamos haber atravesado el punto de entrada a la fase final del mercado bajista y estar ya bien adentrados en la segunda mitad. De todos modos, basándonos en los ciclos anteriores, también indica que es largo el camino que queda por delante, y/o que aún bajaremos algo más.

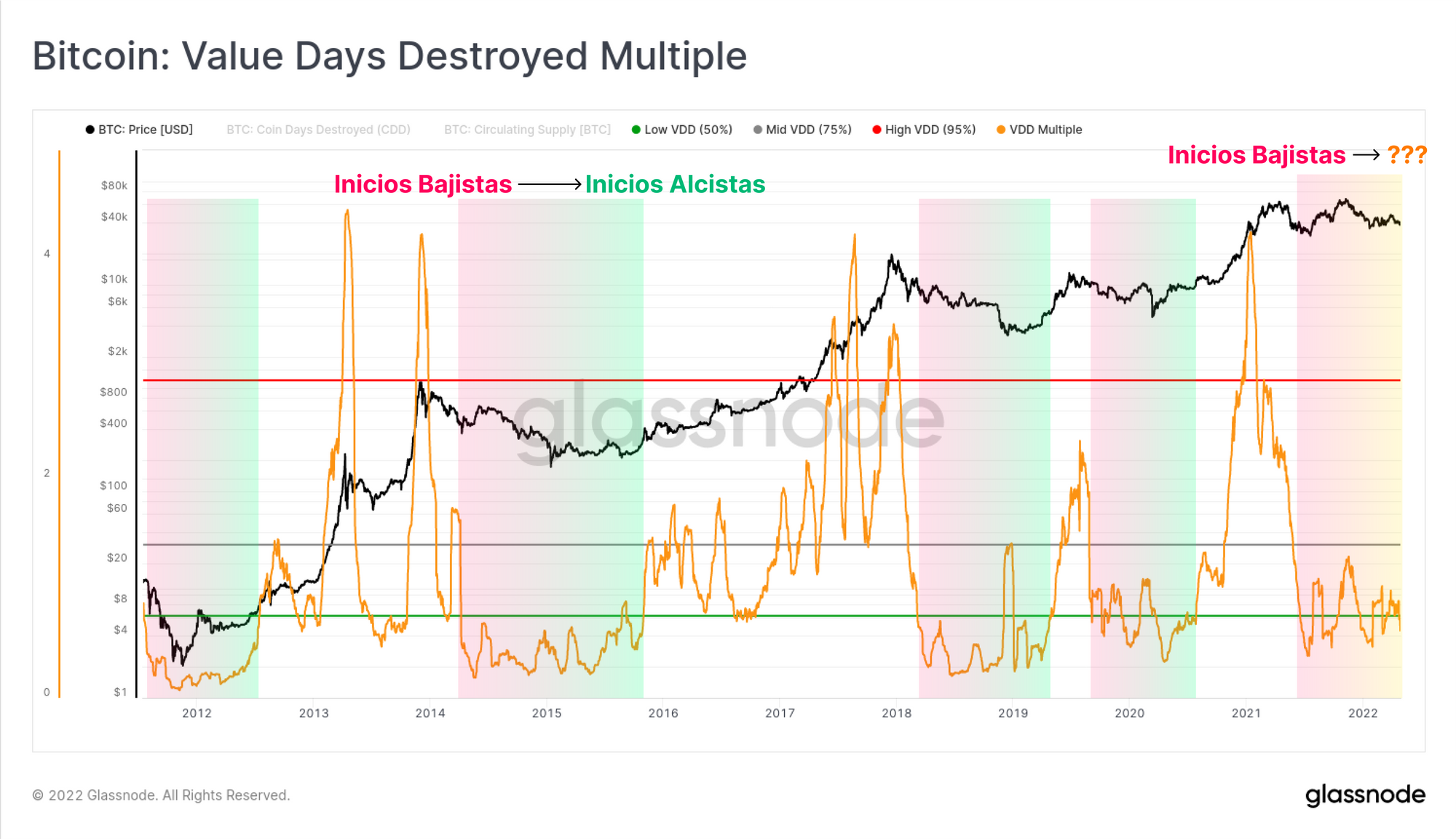

Para respaldar la idea de que los Inversores a Largo Plazo permanecen inmutables, el Múltiplo del Valor de los Días Destruidos oscila en torno a mínimos relativos. Indica que el valor y magnitud de los días monetarios destruidos en estos momentos son pequeños comparados con el año pasado. Esto confluye con las métricas del Binario de Días Monetarios Destruidos, la Oferta Renacida de +1 año de edad, y el Riesgo Inverso, en que el comportamiento predominante de los Inversores a Largo Plazo (de +1 año de edad) es esperar y aguantar a más largo plazo.

Según esta métrica, el mercado bajista comenzó en torno al mes de mayo del 2021, y casi alcanza una duración similar a las que tuvimos en los ciclos anteriores.

Por último, vamos a analizar el Ratio entre el Valor Realizado y el Valor de las Transacciones, el cual divide la Capitalización Realizada entre el volumen de las transacciones del network (ambos en dólares americanos, y con una Media Móvil Diaria de 28 periodos aplicada). Es un oscilador lento, pero una variante más certera del Ratio entre el Valor del Network y el Valor de las Transacciones, y consta de las siguientes propiedades:

- Las tendencias alcistas y los valores elevados históricamente son de carácter bajista, indicando que los volúmenes de las transacciones (y por tanto la utilización del network) están en declive relativas a la valorización en el blockchain (sobrevalorado). Los suelos de los mercados bajistas se imprimen típicamente sobre valores >30 del Ratio, y se confirma mediante un cambio a tendencia bajista.

- Las tendencias bajistas y los valores bajos históricamente son de carácter alcista, indicando al contrario que la utilización del network aumenta relativa a la valorización en el blockchain (infravalorado).

- Las tendencias de lateralización que se mantienen en el tiempo apuntan a que existe un equilibrio relativo, y generalmente sugieren que la tendencia vigente en el mercado es sostenible.

Este oscilador acaba de establecer un nuevo máximo relativo al que imprimimos en julio del pasado 2021, y está tornándose hacia una tendencia bajista. Si esta tendencia llega a mantenerse, indica que hay una posible llegada de volumen despachándose en el blockchain, y que la utilización del network va en aumento. Es algo que históricamente ha sido muy positivo para el futuro del precio.

Resumen y Conclusiones

La actual estructura de mercado de Bitcoin mantiene un equilibrio extremadamente delicado, con una acción de precio y una rentabilidad del network de inclinación bajista a corto plazo, todo mientras las tendencias a largo plazo siguen siendo muy constructivas. Parece que la capitulación de Inversores a Largo Plazo continúa, y esta semana hemos añadido pruebas de ello y arrojado más luz analítica sobre este concepto.

Queda por ver si las macro fuerzas y la correlación con los mercados tradicionales terminarán arrastrando a Bitcoin, sea como sea numerosos indicadores fundamentales están en, o alcanzando ya importantes puntos de infravaloración. Hay una confluencia positiva entre una serie de macro indicadores, abarcando desde el análisis técnico (Múltiplo Mayer), hasta el análisis de la esperanza de vida monetaria (Riesgo Inverso, Múltiplo del Valor de los Días Destruidos), e incluso la salud fundamental del network y su utilización (Ratio entre el Valor Realizado y el Valor de las Transacciones).

Un evento de capitulación, a la vez que se desarrollan las divergencias entre las tendencias a corto y largo plazo, hacen en conjunto que Bitcoin sea uno de los activos más fascinantes a los que seguir de cerca dentro de todo este entorno macroeconómico.

Actualización de Productos

Todas las actualizaciones de nuestros productos, mejoras, ajustes manuales a las métricas y sus datos quedan plasmados en nuestro registro de datos para su referencia.

- Lanzamiento del Options 25 Delta Skew Suite

- Lanzamiento de la Distribución del Precio Realizado de las Transacciones Ajustado por Entidades

- Añadido crypto.com al listado de exchanges incorporados

- Estreno de Nueva Función: las Gráficas de Workbench están ahora disponibles en el Panel

- Publicado el Publicado el Uncharted Newsletter Edition #14.