Μια Αγορά σε Κρίση με Φθίνουσες Αποδόσεις

Οι επιδόσεις των τιμών κατά τους τελευταίους 12 μήνες δεν ήταν τίποτα λιγότερο από ισχνές, πλήττοντας τα μακροπρόθεσμα ποσοστά Ετήσιου Ρυθμού Ανάπτυξης (CAGR) για το Bitcoin και το Ethereum. Αυτό υποστηρίζεται από τη φθίνουσα ζήτηση για το block-space και των δύο αλυσίδων.

Μετά το ξεπούλημα σε ολόκληρο τον κλάδο, παράλληλα με την κατάρρευση των LUNA και UST την περασμένη εβδομάδα, οι αγορές έχουν εισέλθει σε περίοδο σταθεροποίησης. Οι τιμές του Bitcoin διαπραγματεύονταν σε ένα σχετικά στενό εύρος τιμών, μεταξύ του υψηλού επιπέδου των 31.300 δολαρίων και ενός χαμηλού επιπέδου των 28.713 δολαρίων.

Η αγορά του Bitcoin διαπραγματεύεται τώρα χαμηλότερα για οκτώ συνεχόμενες εβδομάδες, που είναι πλέον η μεγαλύτερη συνεχής σειρά κόκκινων εβδομαδιαίων κεριών στην ιστορία. Αυτή την εβδομάδα θα εξετάσουμε το προφίλ απόδοσης τόσο σε βραχυπρόθεσμη (μηνιαία) όσο και σε μακροπρόθεσμη (4ετή) βάση τόσο για το Bitcoin όσο και για το Ethereum. Από αυτό, μπορούμε να δούμε ότι η τρέχουσα πτώση έχει πλήξει αξιοσημείωτα την απόδοση της αγοράς στο σύνολο της.

Επιπλέον, η αξιολόγηση των αγορών παραγώγων υποδηλώνει φόβο για την προοπτική περαιτέρω πτώσης, τουλάχιστον για τους επόμενους τρεις έως έξι μήνες. Κοιτάζοντας στην αλυσίδα, μπορούμε να δούμε ότι τόσο η ζήτηση block-space του Ethereum όσο και του Bitcoin έχει πέσει σε χαμηλά πολλών ετών και ο ρυθμός καύσης του ETH μέσω του EIP1559 βρίσκεται πλέον σε ιστορικά χαμηλό επίπεδο.

Συνδυάζοντας την κακή απόδοση, την φοβική τιμολόγηση των παραγώγων και την εξαιρετικά ισχνή ζήτηση για block-space τόσο στο Bitcoin όσο και στο Ethereum, μπορούμε να συμπεράνουμε ότι η πλευρά της ζήτησης είναι πιθανό να συνεχίσει να αντιμετωπίζει δυσκολίες.

Μεταφράσεις

Το This Week On-chain πλέον μεταφράζεται σε Ισπανικά, Ιταλικά, Κινέζικα, Ιαπωνικά, Τούρκικα, Γαλλικά, Πορτογαλικά, και Φαρσί.

Το The Week Onchain Newsletter διαθέτει live ταμπλό με όλα τα επιλεγμένα charts διαθέσιμα εδώ. Τα εργαλεία και όλα τα metrics διερευνώνται περαιτέρω στo Video Report που κυκλοφορεί κάθε Πέμπτη. Επισκεφθείτε και εγγραφείτε στο Youtube κανάλι μας και μεταβείτε το Video Portal για περισσότερο περιεχόμενο βίντεο και metrics σεμινάρια.

Μειώνονται οι αποδόσεις των BTC και ETH;

Υπάρχει μια διαδεδομένη πεποίθηση ότι με την αυξανόμενη αποτίμηση της αγοράς, η απόδοση του Bitcoin αναμένεται γενικά να μειωθεί. Αυτό αντικατοπτρίζει μια σειρά παραγόντων που περιλαμβάνουν (αλλά δεν περιορίζονται σε):

- Μεγαλύτερα μεγέθη αγοράς που απαιτούν περισσότερα κεφάλαια για να κινηθούν προς οποιαδήποτε κατεύθυνση.

- Εισαγωγή θεσμικών κεφαλαίων, πιο προηγμένων στρατηγικών διαπραγμάτευσης και παραγώγων για την αντιστάθμιση κινδύνου και την καταγραφή της μεταβλητότητας.

- Συμπίεση των ασυμμετριών πληροφόρησης και καλύτερη εκτίμηση του κινδύνου, των επιδόσεων, των συσχετίσεων και της συμπεριφοράς των κύκλων.

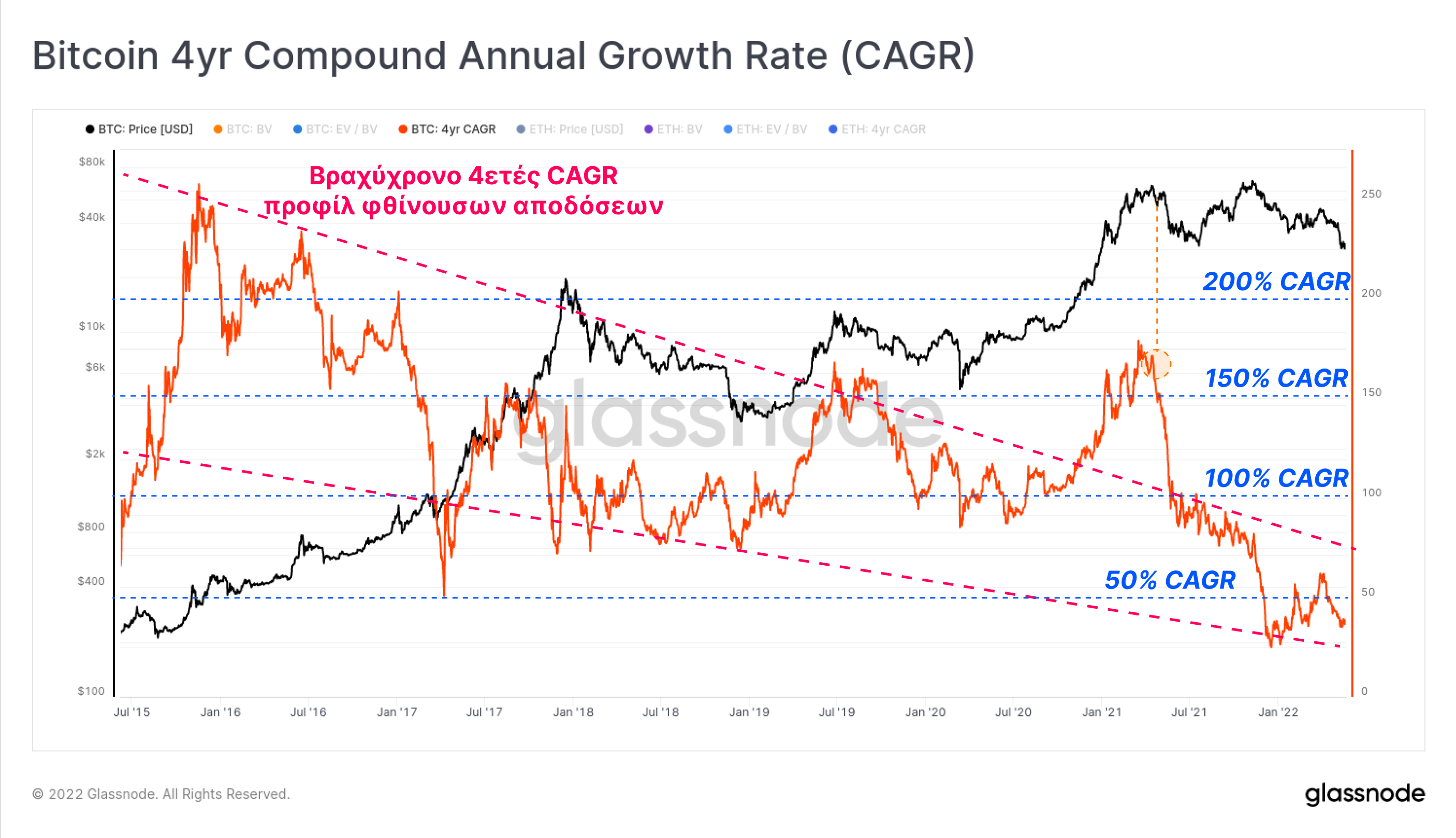

Το Bitcoin έχει ιστορικά διαπραγματευτεί εντός ενός κύκλου περίπου 4 ετών bull/bear, ο οποίος συχνά συνδέεται με τα γεγονότα του υποδιπλασιασμού (halving). Το παρακάτω γράφημα απεικονίζει τον Κυλιόμενο 4ετή Ετήσιο Ρυθμό Ανάπτυξης (Compound Annual Growth Rate - CAGR) για το Bitcoin.

Μπορούμε τώρα να απεικονίσουμε αυτή τη μακροπρόθεσμη συμπίεση των αποδόσεων, με το CAGR να έχει μειωθεί από 200%+ το 2015, σε λιγότερο από 50% σήμερα. Ειδικότερα, μπορούμε να δούμε τη σημαντική μείωση του 4ετους-CAGR μετά το ξεπούλημα του Μαΐου 2021, το οποίο έχουμε υποστηρίξει ότι ήταν πιθανότατα το σημείο γένεσης της επικρατούσας τάσης της πτωτικής αγοράς.

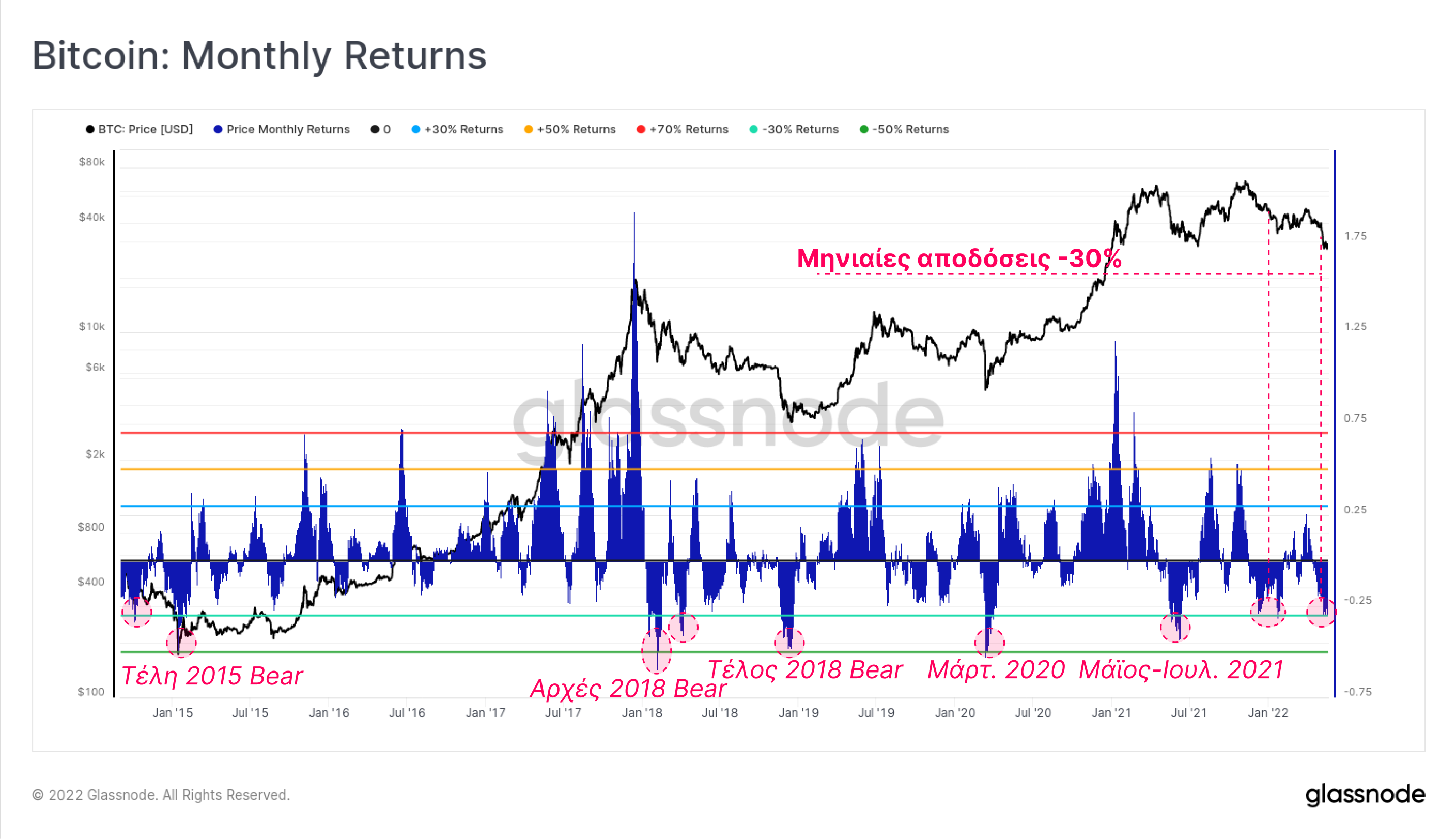

Βραχυπρόθεσμα, μπορούμε επίσης να δούμε ότι το προφίλ Μηνιαίας Απόδοσης για το Bitcoin δεν ήταν ικανοποιητικό, με αρνητική απόδοση στο -30%. Στην πραγματικότητα, το Bitcoin χάνει το 1% της χρηματιστηριακής του αξίας κάθε μέρα κατά τη διάρκεια του τελευταίου μήνα.

Αυτή η αρνητική απόδοση είναι τώρα οριακά χειρότερη από ό,τι ήταν κατά τη διάρκεια της απομόχλευσης της 4ης Δεκεμβρίου, αλλά τώρα είναι τόσο σοβαρή όσο τον Μάιο-Ιούλιο. Οι χρονικές περίοδοι με τόσο χαμηλές μηνιαίες αποδόσεις είναι σχετικά σπάνιες, ωστόσο συνδέονται σχεδόν πάντα με γεγονότα μείωσης υψηλής μεταβλητότητας, όπως η αρχή και το τέλος των bear markets.

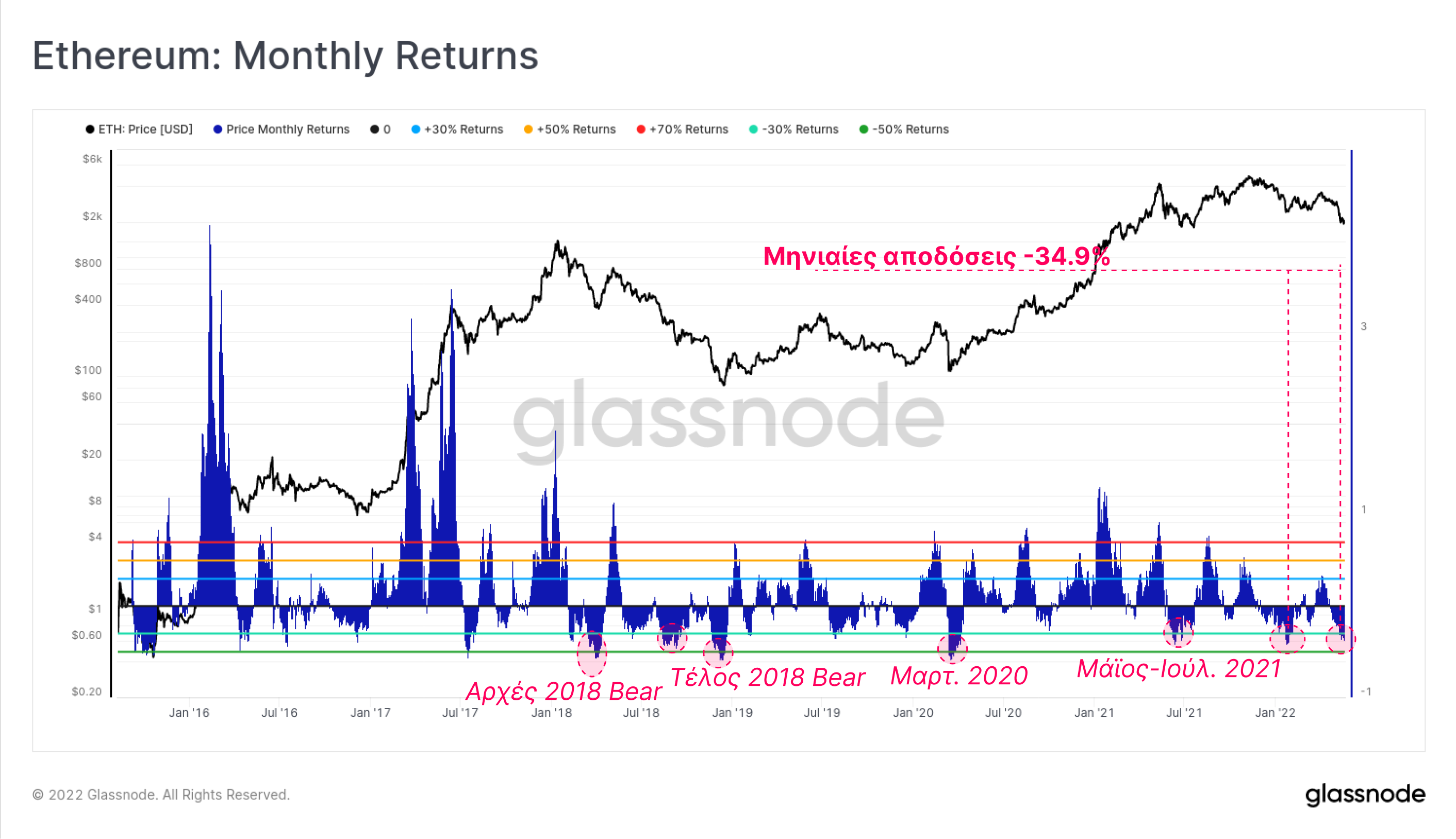

Μπορούμε να δούμε ένα πολύ παρόμοιο προφίλ απόδοσης για το Ethereum τους τελευταίους μήνες, αν και με σχετικά φτωχότερη απόδοση -34,9%. Αυτό αποδεικνύει ότι η συσχέτιση των επιδόσεων μεταξύ αυτών των δύο περιουσιακών στοιχείων παραμένει ισχυρή, παρά τις πολυάριθμες διαφορές στις θεμελιώδεις ιδιότητές τους.

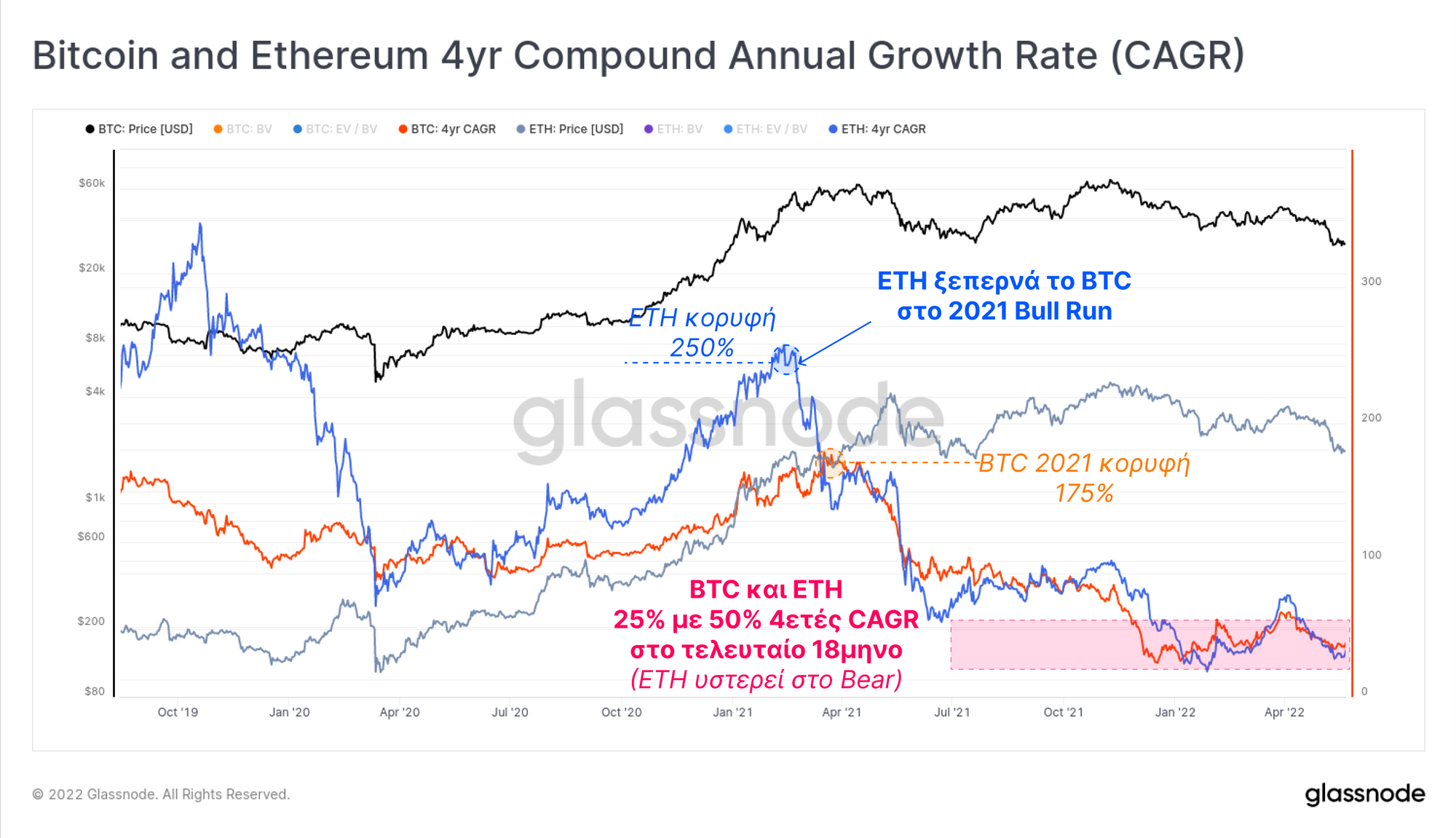

Επιπλέον, μπορούμε να δούμε μια ενδιαφέρουσα σύζευξη μεταξύ των επιδόσεων του Ετήσιου Ρυθμού Ανάπτυξης (CAGR) του Bitcoin και του Ethereum, ειδικά κατά τη διάρκεια πτωτικών τάσεων. Κατά την περίοδο αβεβαιότητας μετά τον Μάρτιο του 2020, και πάλι από τότε που ξεκίνησε η πτωτική τάση τον Μάιο του 2021, τα προφίλ CAGR και των δύο περιουσιακών στοιχείων έχουν συγκλίνει. Το Ethereum φαίνεται επίσης να αντιμετωπίζει ένα προφίλ φθίνουσας απόδοσης με την πάροδο του χρόνου.

Το ETH έχει γενικά καλύτερες επιδόσεις από το BTC κατά τη διάρκεια ανοδικών τάσεων, ωστόσο αυτές οι αποκλίσεις φαίνεται να εξασθενούν με την πάροδο του χρόνου (χαμηλότερες ανοδικές αποκλίσεις). Σε πιο πτωτικές τάσεις, μπορεί να παρατηρηθεί ότι ο Ετήσιος Ρυθμός Ανάπτυξης (CAGR) του ETH τείνει συχνά να υποαποδίδει του BTC.

Κατά τη διάρκεια των τελευταίων 12 μηνών, το 4ετές CAGR και για τα δύο περιουσιακά στοιχεία έχει μειωθεί από περίπου 100%/έτος σε μόλις 36%/έτος για το BTC και 28%/έτος για το ETH, αναδεικνύοντας τη σοβαρότητα αυτής της κρίσης της αγοράς.

Ενώ το Bitcoin παραμένει το μεγαλύτερο ψηφιακό περιουσιακό στοιχείο με βάση την αποτίμηση της αγοράς, υπάρχει μέσα σε ένα διαρκώς εξελισσόμενο οικοσύστημα από αλυσίδες μπλοκ (blockchains), νομίσματα, πρωτόκολλα και tokens. Το Ethereum, που είναι ο δεύτερος ηγέτης της αγοράς εδώ και πολλά χρόνια, θεωρείται συχνά ως καμπανάκι της διάθεσης της αγοράς για το υπόλοιπο της καμπύλης κινδύνου των ψηφιακών περιουσιακών στοιχείων.

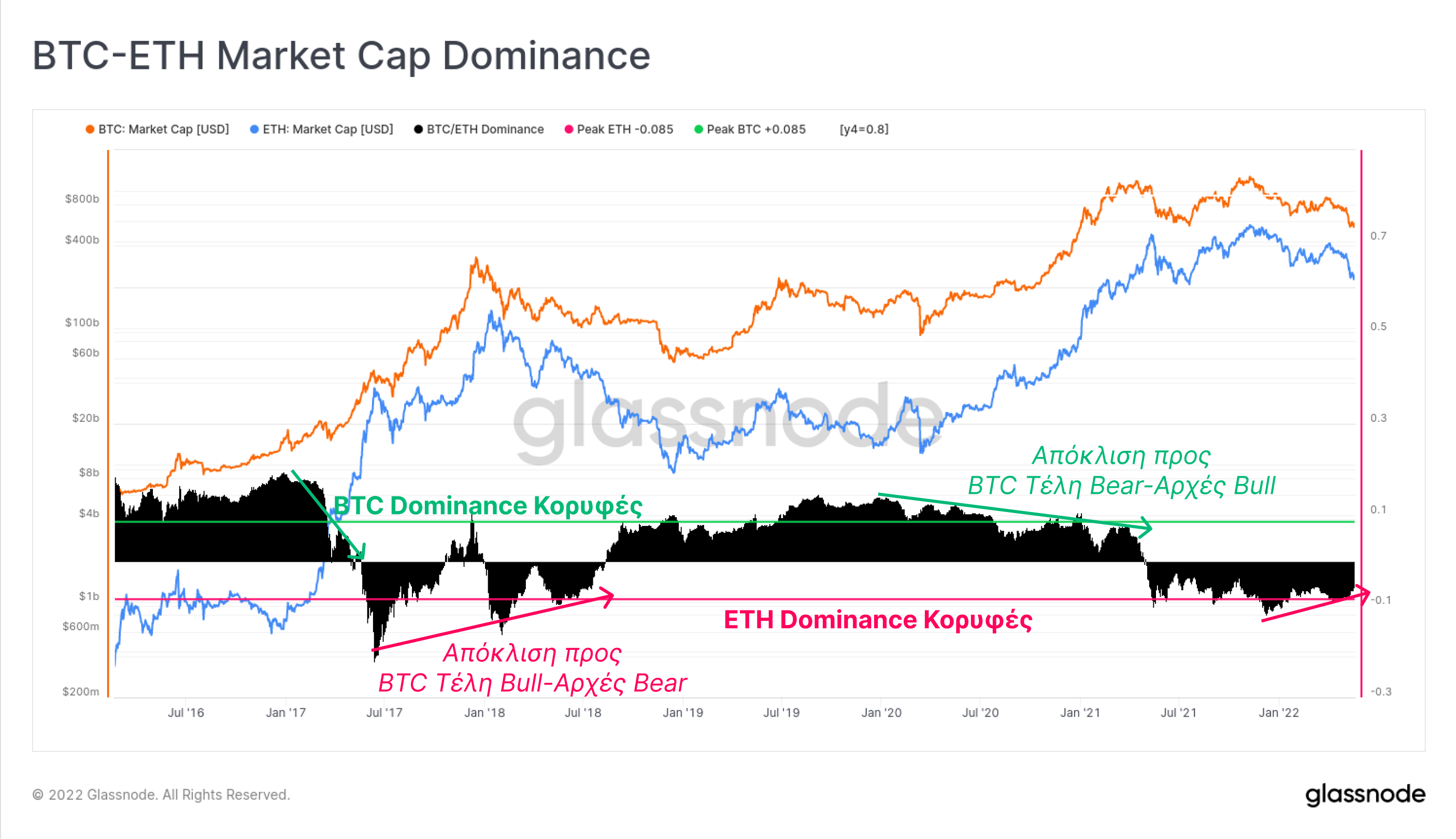

Ένα δημοφιλές εργαλείο για την παρακολούθηση αυτής της σχετικής απόδοσης και της εναλλαγής τομέων είναι το 'Bitcoin Dominance'. Η παρακάτω εκδοχή της κυριαρχίας εξετάζει μόνο τη σχετική απόδοση των κεφαλαιοποιήσεων της αγοράς του Bitcoin και του Ethereum. Αυτό επιχειρεί να φιλτράρει αυτή τη μακροοικονομική "κλαδική εναλλαγή" σε πολύ συγκεκριμένο μέτρο σχετικής απόδοσης μεγάλης κεφαλαιοποίησης. Από αυτό μπορούμε να κάνουμε μερικές παρατηρήσεις:

- Η Φθίνουσα Απόκλιση της Κυριαρχίας (Dominance Divergence) του BTC (πράσινα βέλη) είναι χαρακτηριστική των αισιόδοξων αγορών σε πρώιμο – μέσο στάδιο, καθώς οι επενδυτές αρχίζουν να μετακινούνται πιο μακριά από την καμπύλη κινδύνου.

- Η Αυξανόμενη Απόκλιση της Κυριαρχίας του BTC (κόκκινα βέλη) είναι χαρακτηριστική για τις αγορές που βρίσκονται σε πρώιμο αισιόδοξο στάδιο, όπου η διάθεση για ρίσκο μειώνεται και το Bitcoin τείνει να υπεραποδίδει.

Στην τρέχουσα αγορά, και μετά το ATH του Νοεμβρίου, έχουμε δει μια αναπτυσσόμενη απόκλιση υπέρ της κυριαρχίας του BTC. Δεδομένης της αρνητικής προσοχής που έχει τραβήξει η καμπύλη κινδύνου των ψηφιακών περιουσιακών στοιχείων από την κατάρρευση των LUNA και UST, αυτή η τάση μπορεί να είναι μια τάση που πρέπει να παρακολουθείται. Θα πρέπει να σημειωθεί ότι η κυριαρχία του Ethereum παρέμεινε υψηλότερη για μεγαλύτερο χρονικό διάστημα σε σχέση με το bear market του 2018, γεγονός που υποδηλώνει μια βελτιωμένη εκτίμηση της αγοράς του ETH σε σχέση με την ηλικία και την ωριμότητα.

Αναμένοντας Περαιτέρω Πτώση Των Παραγώγων

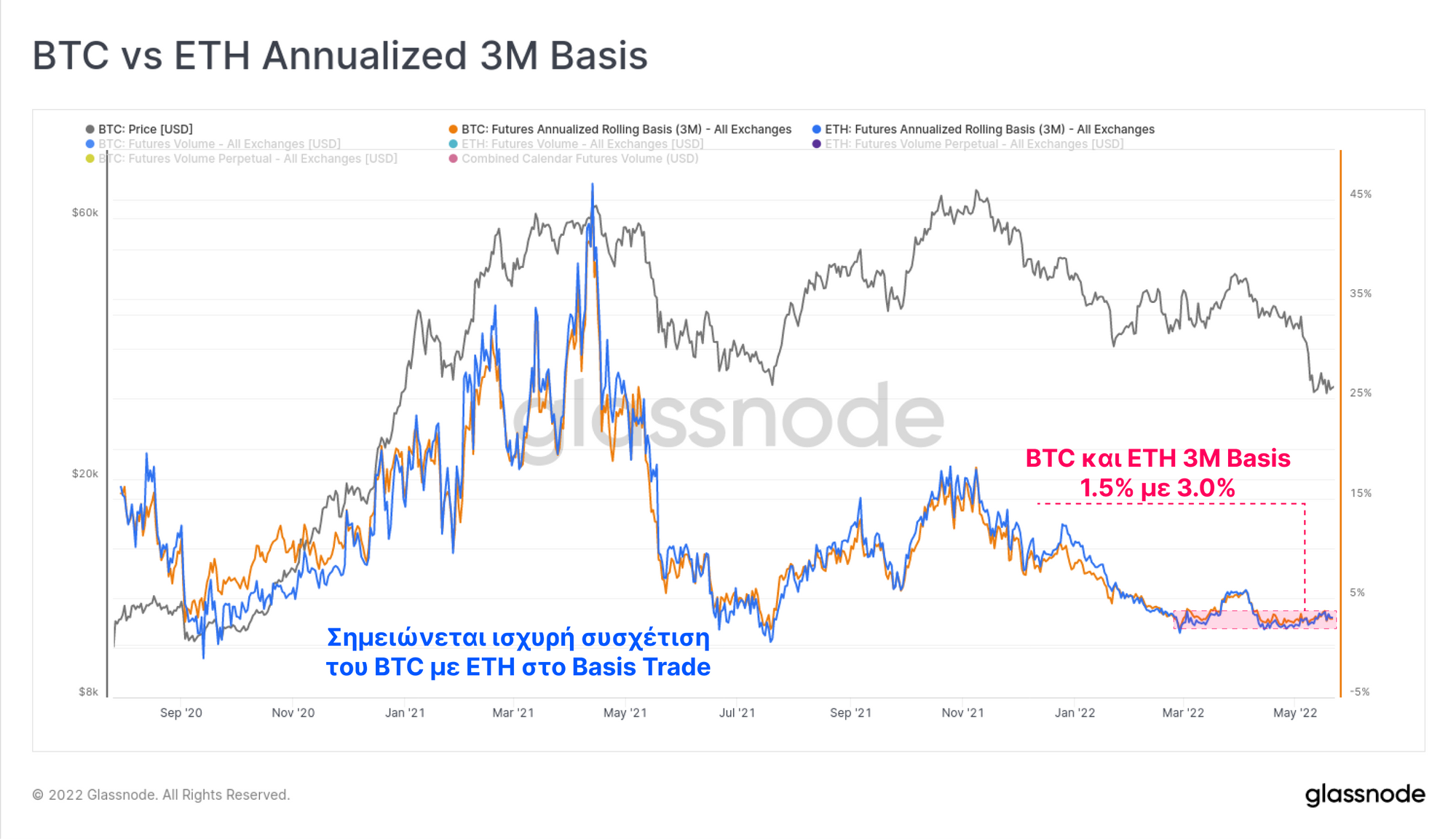

Περνώντας στις αγορές παραγώγων, μπορούμε να δούμε ότι υπάρχει μια άλλη σύζευξη μεταξύ BTC και ETH, αυτή τη φορά στις αποδόσεις cash-and-carry των προθεσμιακών συμβολαίων. Καθ' όλη τη διάρκεια του κύκλου 2020-22, θα μπορούσε να επιτευχθεί μια περίπου ίση κυλιόμενη απόδοση 3M και από τα δύο περιουσιακά στοιχεία, με πολύ λίγες περιόδους απόκλισης. Αυτό είναι άλλο ένα στοιχείο-σημείο που υποδηλώνει ότι οι έμποροι εκμεταλλεύονται κάθε διαθέσιμη απόδοση στην αγορά, όπου το επιτρέπει η ρευστότητα και ο όγκος συναλλαγών.

Επί του παρόντος, η απόδοση σε κυλιόμενη βάση 3M είναι περίπου 3,1% και για τα δύο περιουσιακά στοιχεία, η οποία είναι ιστορικά πολύ χαμηλή. Ωστόσο, η απόδοση αυτή είναι πλέον υψηλότερη από την απόδοση του 10ετούς Δημοσίου Ομολόγου των ΗΠΑ που είναι 2,78%, γεγονός που μπορεί να αρχίσει να δίνει στο κεφάλαιο έναν λόγο να εισέλθει εκ νέου στο χώρο.

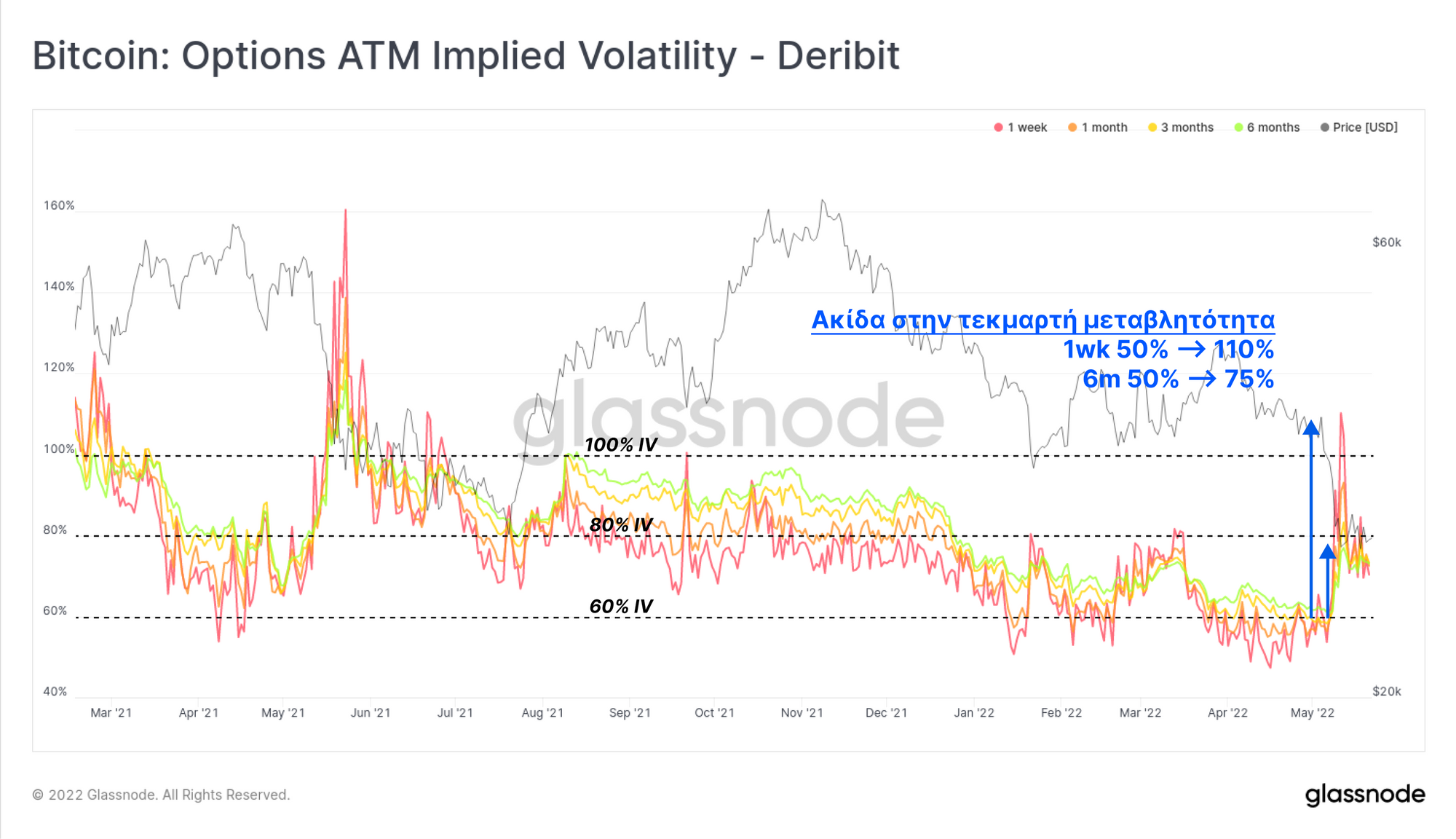

Με αυτό το δεδομένο, οι αγορές δικαιωμάτων προαίρεσης (option markets) συνεχίζουν να αποτιμούν τη βραχυπρόθεσμη αβεβαιότητα και τον καθοδικό κίνδυνο, ιδίως για τους επόμενους τρεις έως έξι μήνες. Η τεκμαρτή μεταβλητότητα σημείωσε σημαντική αύξηση την περασμένη εβδομάδα κατά τη διάρκεια του ξεπουλήματος της αγοράς. Τα βραχυπρόθεσμα δικαιώματα προαίρεσης στο χρήμα είδαν την IV να υπερδιπλασιάζεται, από 50% σε 110%, ενώ η IV των 6μηνων δικαιωμάτων προαίρεσης εκτινάχθηκε στο 75%. Πρόκειται για ένα διάλειμμα προς τα πάνω από μια μακρά περίοδο πολύ χαμηλών επιπέδων τεκμαρτής IV.

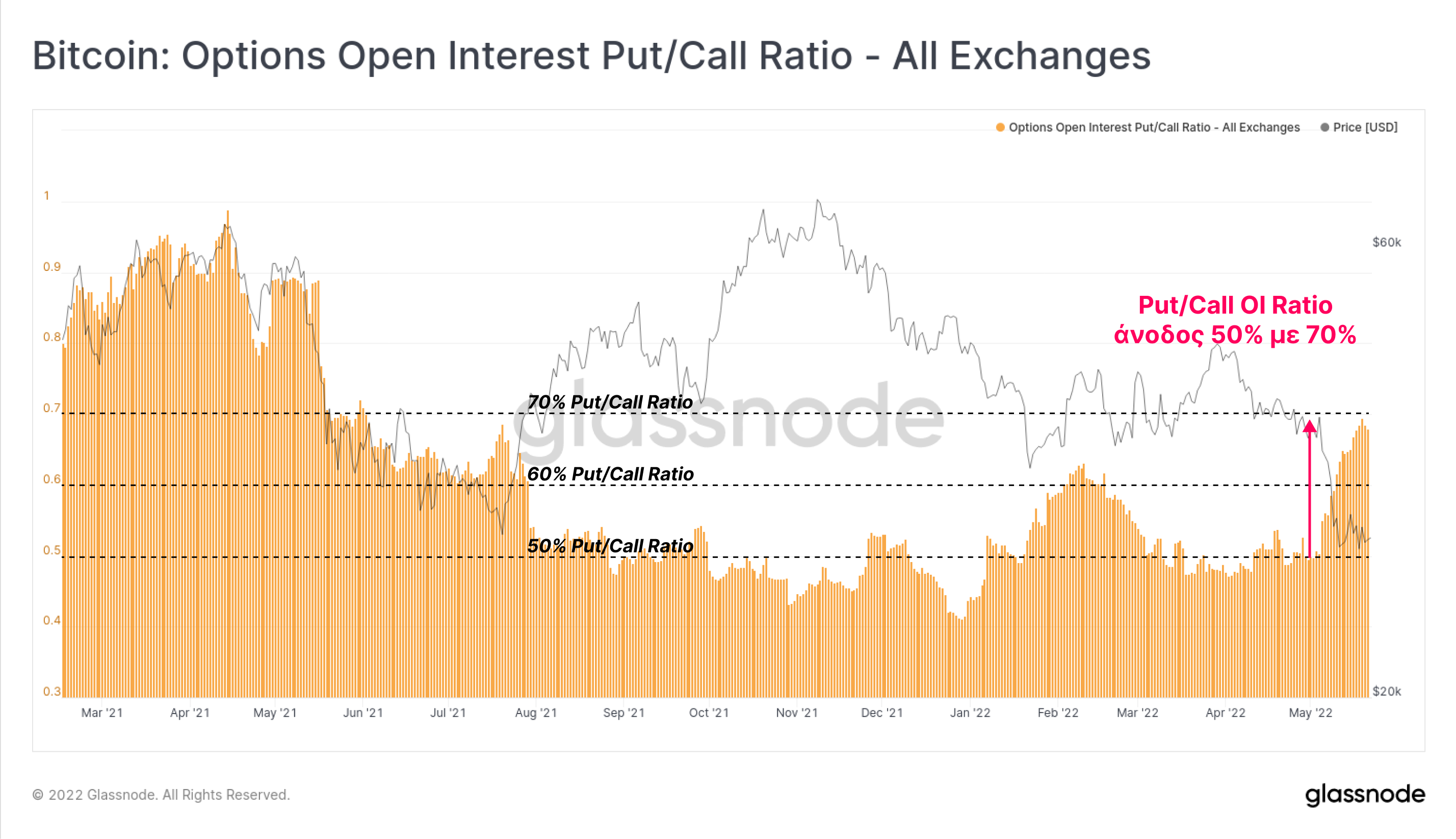

Με μια τόσο βαριά bear market σε εξέλιξη και με τόσο κακή απόδοση των τιμών, δεν αποτελεί έκπληξη το γεγονός ότι η αγορά έχει μια αξιοσημείωτη προτίμηση στις επιλογές Put (Put Options). Η αναλογία Put/Call για το open interest έχει αυξηθεί από 50% σε 70% τις τελευταίες δύο εβδομάδες, καθώς η αγορά επιδιώκει να αντισταθμίσει τον κίνδυνο της περαιτέρω καθόδου.

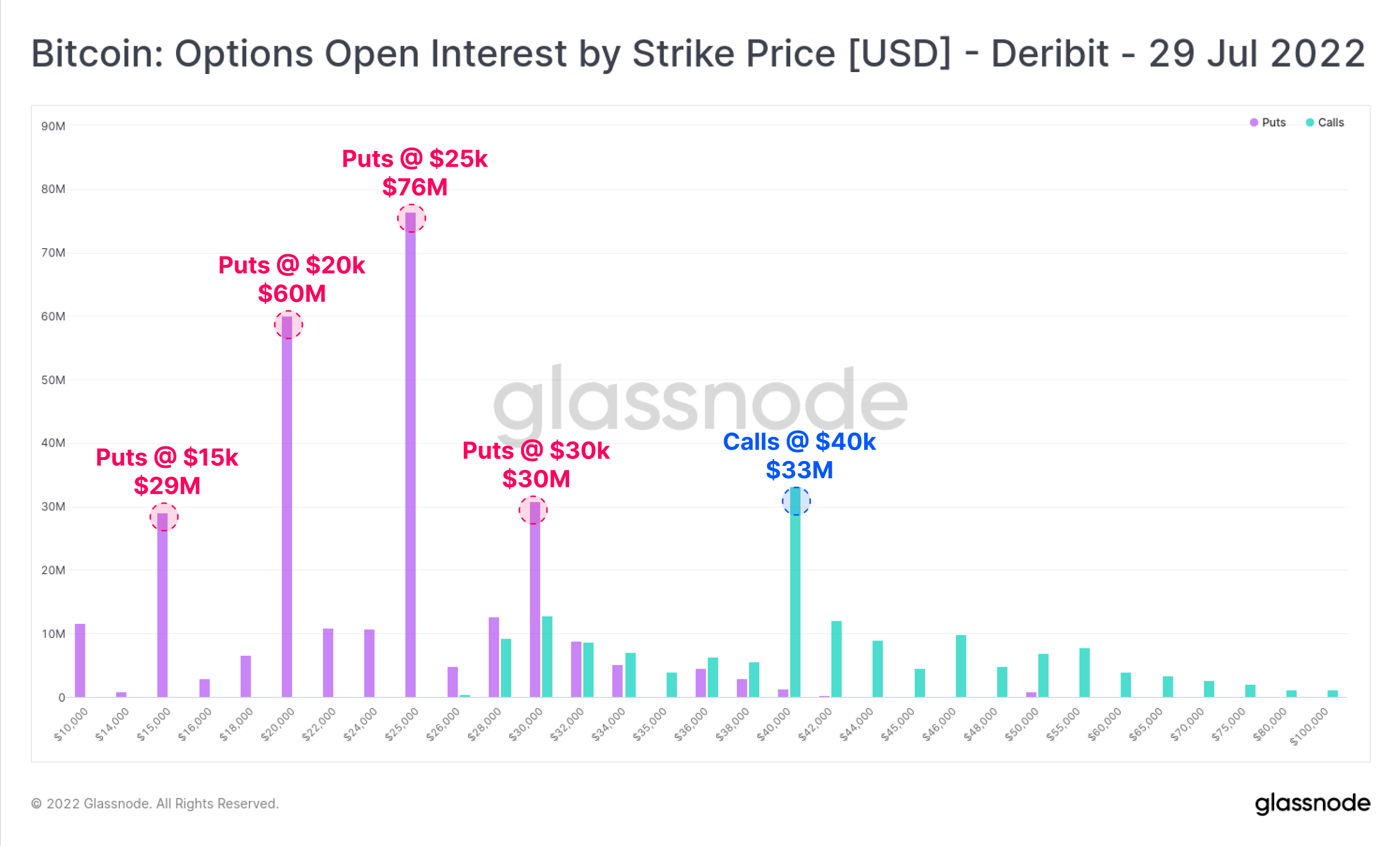

Κοιτάζοντας προς το τέλος του δεύτερου τριμήνου, μπορούμε να δούμε μια μεγάλη προτίμηση για τα δικαιώματα πώλησης, με βασικές τιμές εξάσκησης $25k, $20k και $15k. Το σύνολο των open interests της αγοράς είναι σημαντικά χαμηλότερο και συγκεντρώνεται κυρίως γύρω από την τιμή άσκησης των $40k.

Αυτό υποδηλώνει ότι, τουλάχιστον μέχρι τα μέσα του έτους, η αγορά προτιμά έντονα την αντιστάθμιση του κινδύνου και/ή την κερδοσκοπία σε περαιτέρω καθοδική κίνηση των τιμών.

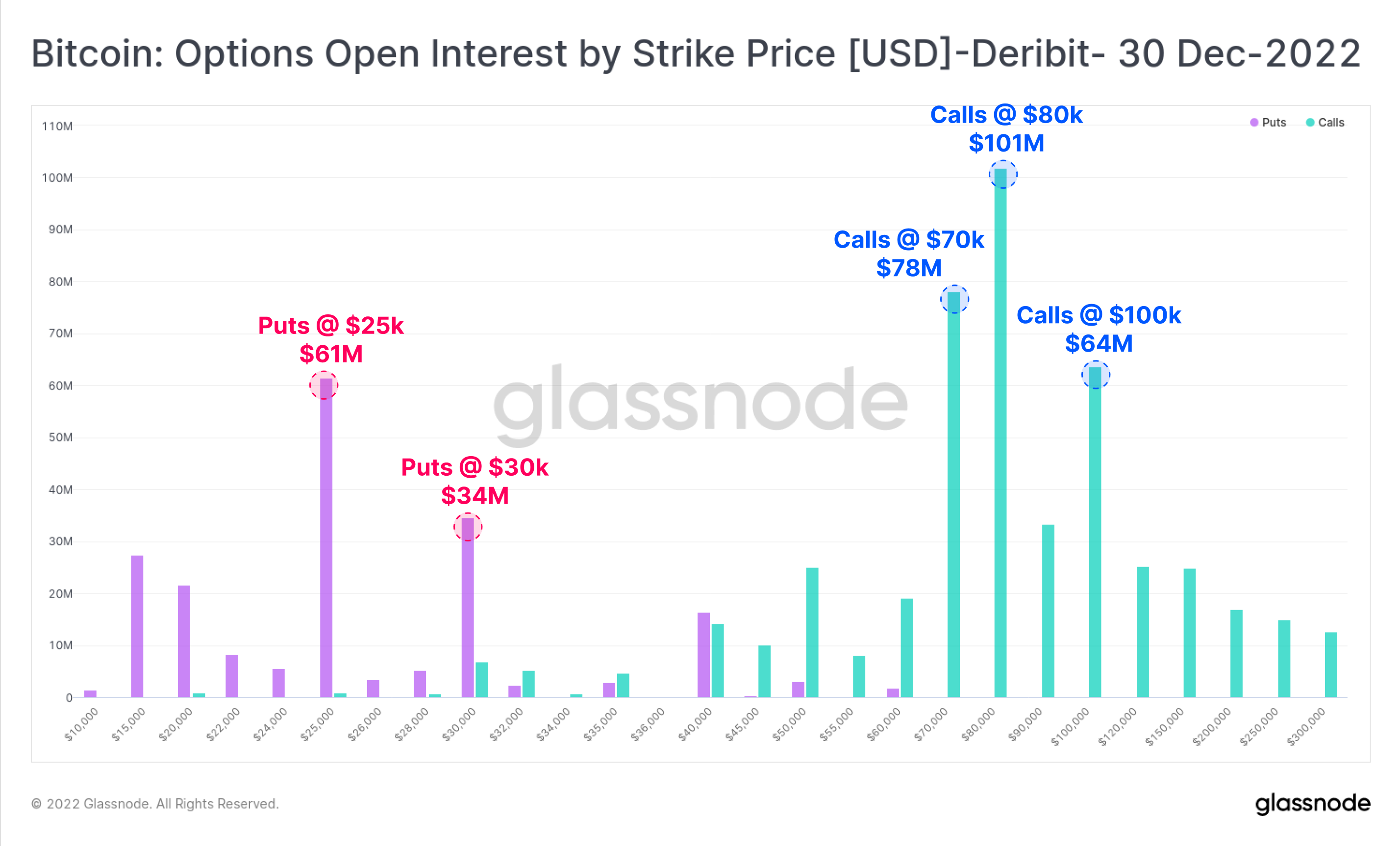

Ωστόσο, σε πιο μακροπρόθεσμη βάση, το open interest για δικαιώματα προαίρεσης στο τέλος του έτους είναι ιδιαίτερα πιο εποικοδομητικό. Υπάρχει σαφής προτίμηση στα δικαιώματα αγοράς, με συγκέντρωση γύρω από τις τιμές άσκησης από $70k έως $100k. Επιπλέον, οι κυρίαρχες τιμές άσκησης δικαιωμάτων πώλησης είναι στις $25k και $30k, οι οποίες βρίσκονται σε υψηλότερα επίπεδα τιμών από τα μέσα του έτους.

Έτσι, με βάση τη διασπορά του open interest των δικαιωμάτων προαίρεσης, φαίνεται ότι η αγορά είναι αρκετά αβέβαιη ειδικότερα για το άμεσο χρονικό διάστημα (2-3 μηνών). Ωστόσο, οι κερδοσκόποι φαίνεται να εκμεταλλεύονται τη χαμηλότερη τεκμαρτή μεταβλητότητα και να υιοθετούν μια πιο εποικοδομητική άποψη μέχρι το τέλος του έτους.

Πόλεις Φαντάσματα στην Αλυσίδα

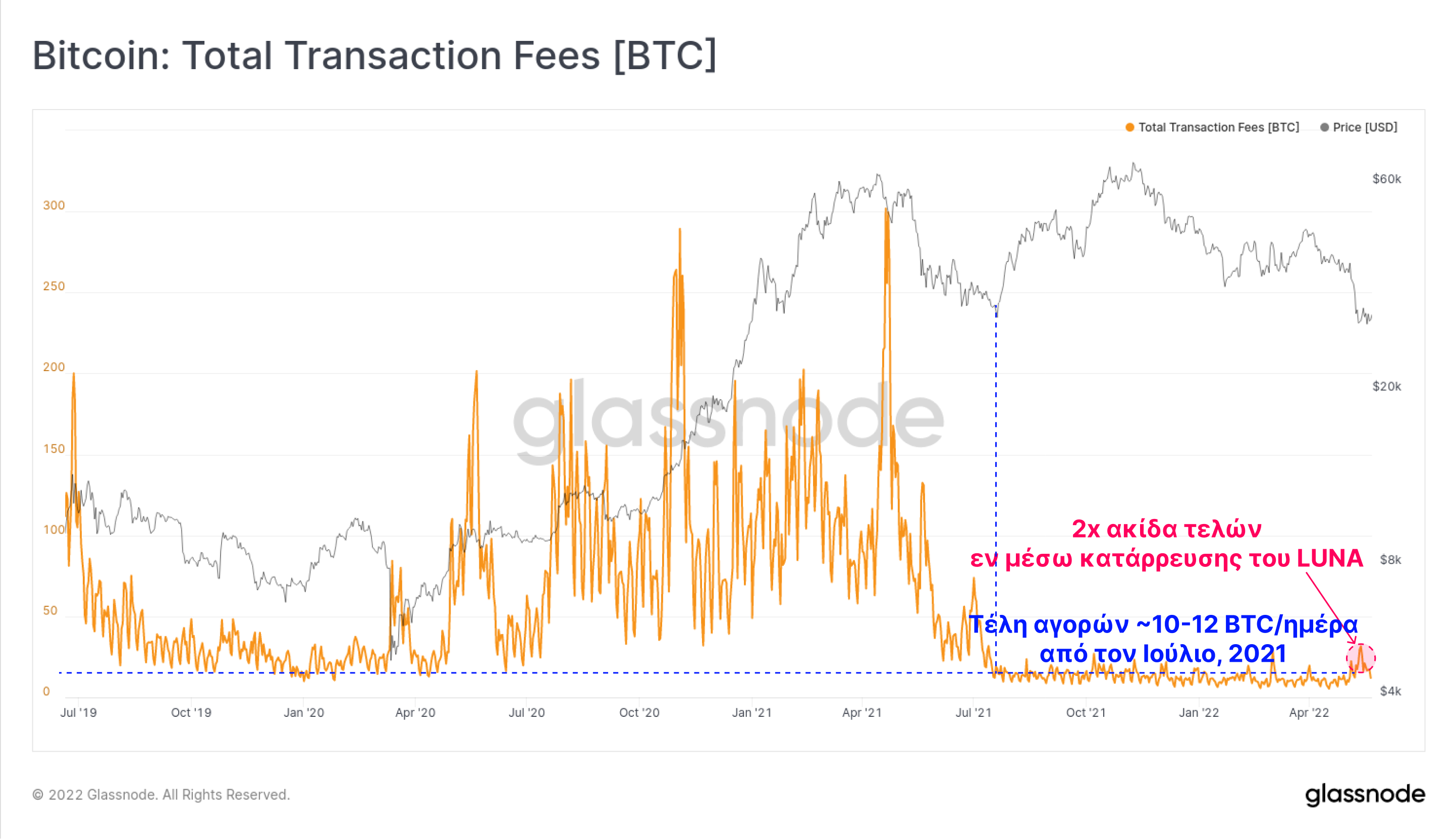

Ίσως σε ισχυρή συνύφανση με τον βραχυπρόθεσμο φόβο που εκφράζεται στις αγορές παραγώγων, η δραστηριότητα στην αλυσίδα τόσο του Bitcoin όσο και του Ethereum παραμένει μη εντυπωσιακή. Τελικά, η υψηλή ζήτηση για block-space και η χρήση ενός δικτύου εκδηλώνεται γενικά ως συμφόρηση του δικτύου και εκτόξευση των τελών συναλλαγών (fees). Ενώ το Bitcoin είδε μια διόγκωση 2x στα συνολικά τέλη που καταβλήθηκαν την περασμένη εβδομάδα κατά τη διάρκεια της μεταβλητότητας, από τον Μάιο του 2021 λιμνάζει γύρω στα 10-12BTC ανά ημέρα.

Σημειώστε, καλύψαμε τις περισσότερες από τις μικροδιαφορές που οδηγούν σε ένα χαμηλό καθεστώς τελών Bitcoin on-chain την 15η εβδομάδα, αν και η έλλειψη ζήτησης για block-space παραμένει ένας πρωταρχικός παράγοντας.

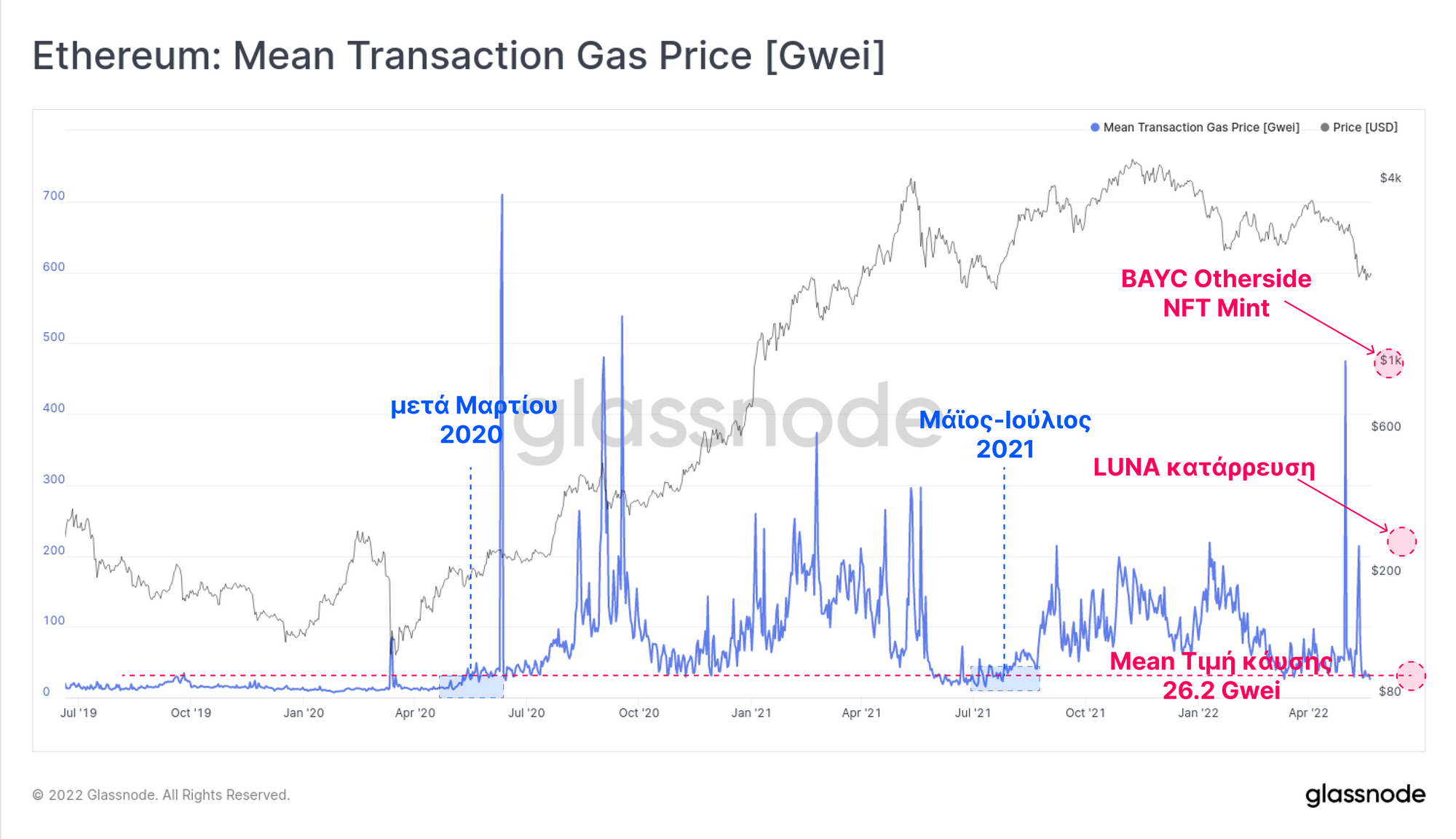

Παρά το γεγονός ότι έχει ένα αρκετά ζωντανό οικοσύστημα blockchain, το Ethereum έχει δει επίσης τη ζήτηση για block-space να στερεύει σημαντικά. Ενώ το δίκτυο διαθέτει πάρα πολλές εφαρμογές, οικονομικά πρωτόκολλα και token, οι μέσες τιμές gas στο Ethereum εξακολουθούν να έχουν μειωθεί και τώρα είναι μόλις 26,2 Gwei.

Με την εξαίρεση μερικών αιχμών κατά τη διάρκεια υψηλής προβολής NFT mints, και το sell-off της περασμένης εβδομάδας, οι τιμές gas του Ethereum βρίσκονται σε μια δομική πτωτική τάση από τον Δεκέμβριο. Οι μέσες τιμές gas σε αυτό το χαμηλό επίπεδο συμπίπτουν με τα χαμηλά επίπεδα της περιόδου Μαΐου-Ιουλίου 2021 και την περίοδο αβεβαιότητας μετά τον Μάρτιο του 2020.

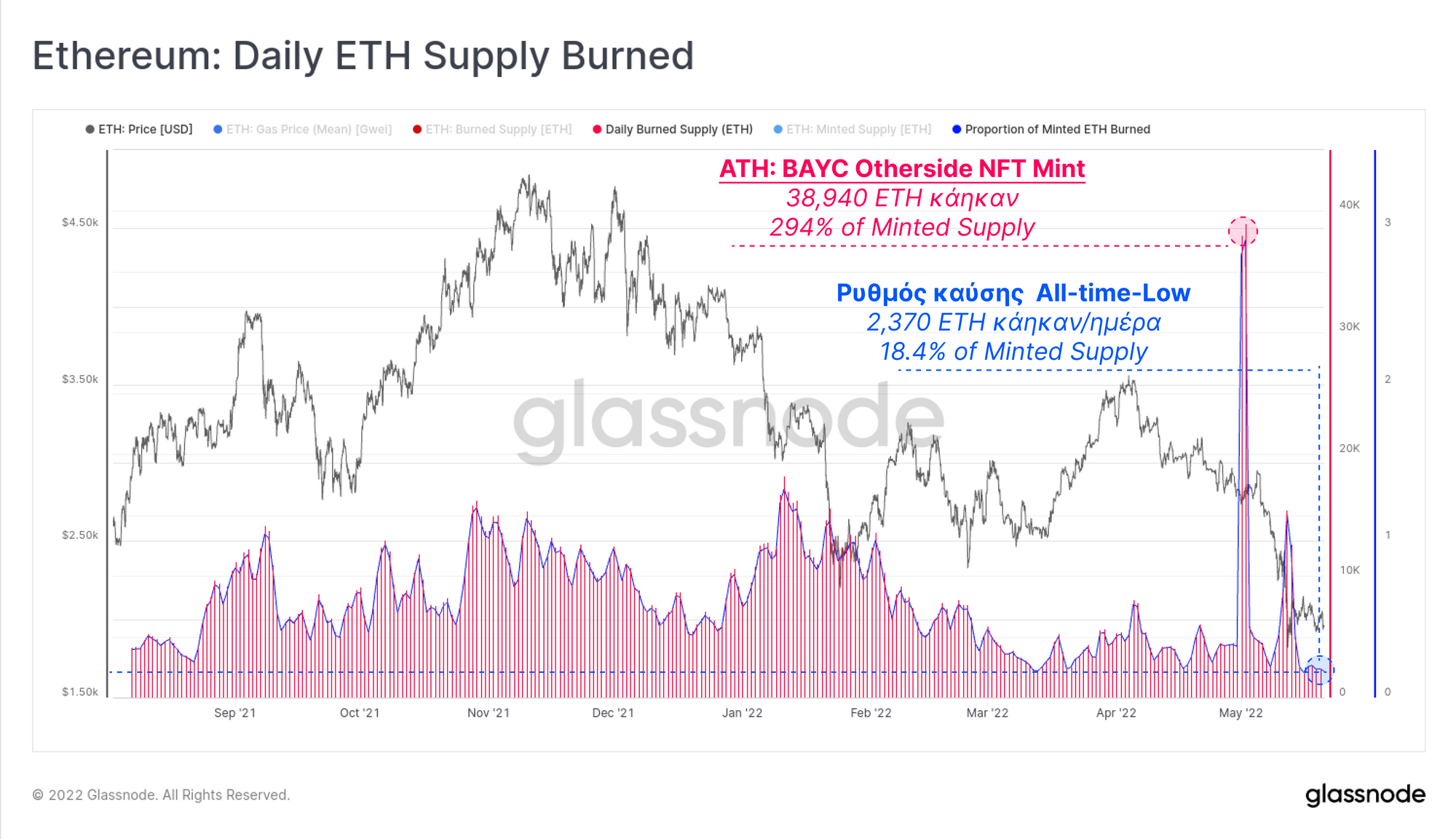

Η χαμηλότερη ζήτηση για block-space του Ethereum έχει ως αποτέλεσμα την καθαρή μείωση του αριθμού των νομισμάτων ETH που καίγονται μέσω της εφαρμογής του πρωτοκόλλου EIP1559. Μετά το ATH των 38.940 ETH/ημέρα που κάηκαν κατά τη διάρκεια της νομισματοκοπίας Bored Ape Yacht Club 'Otherside' NFT, ο ρυθμός καύσης βρίσκεται τώρα σε χαμηλό όλων των εποχών.

Αυτή την εβδομάδα, κάηκαν 2.370 ETH, δηλαδή 50% λιγότερα σε σύγκριση με τις αρχές Μαΐου, και αντιπροσωπεύουν ένα ποσοστό καύσης 18,4% της προσφοράς που έχει κοπεί (δηλαδή το 81,6% των ETH που έχουν κοπεί εισέρχεται σε κυκλοφορία). Ενώ η καύση του 18,4% είναι μεγαλύτερη από το 0%, είναι πιθανό επιπλέον νομίσματα να εισέρχονται στην προσφορά, κατά τη διάρκεια της εξασθενημένης εισερχόμενης ζήτησης μπορεί να αποτελέσει αντίβαρο για τις τιμές.

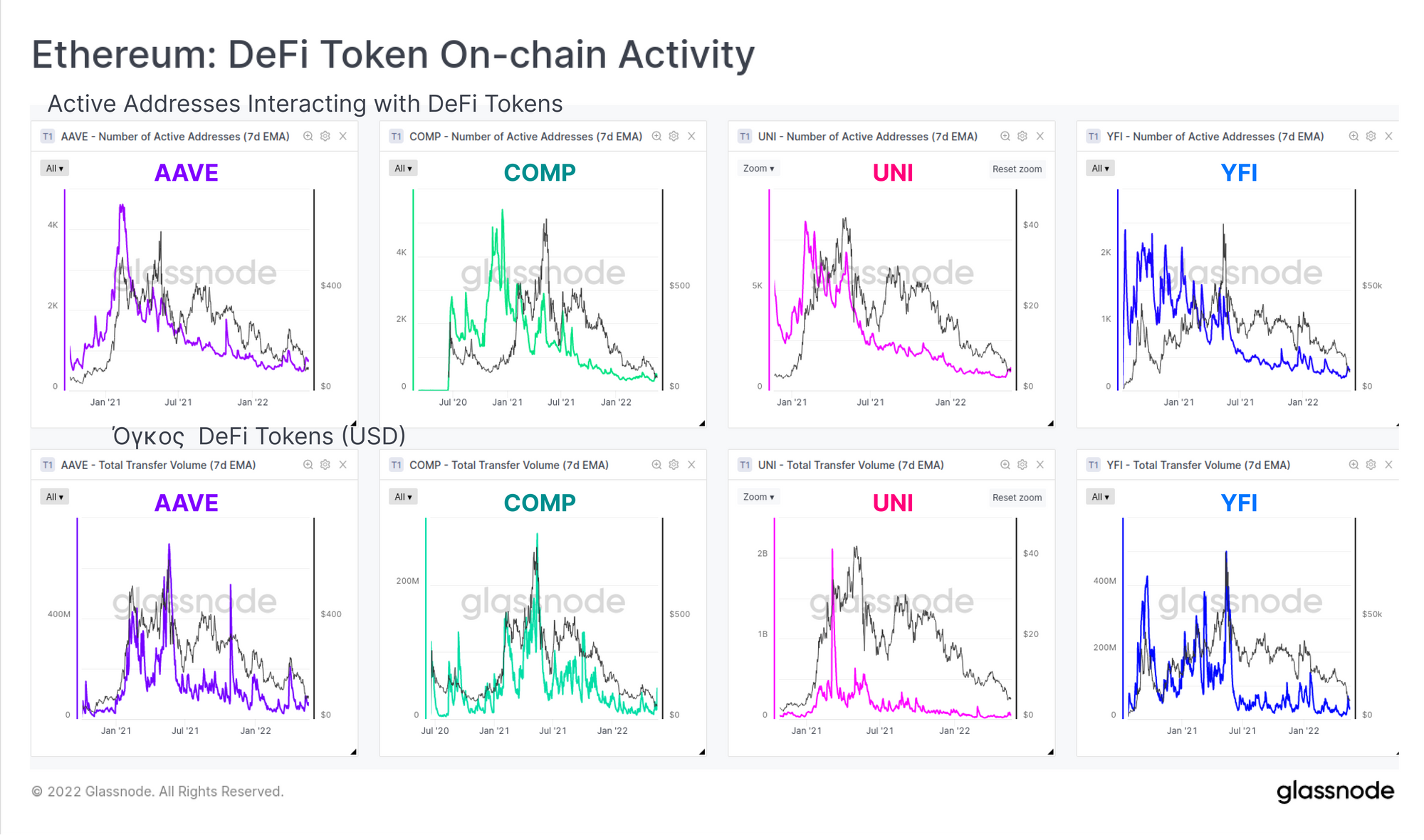

Για να κλείσουμε με τη σχετική ζήτηση για το block-space του Ethereum, μπορούμε να εξετάσουμε τη δραστηριότητα στην αλυσίδα που σχετίζεται με τα δημοφιλή DeFi tokens: AAVE, COMP, UNI και YFI. Τα παρακάτω διαγράμματα δείχνουν τον αριθμό των ενεργών διευθύνσεων που αλληλεπιδρούν με αυτά τα tokens, καθώς και τον όγκο σε δολάρια ΗΠΑ που μεταφέρεται σε κάθε μία από αυτές. Πρόκειται για σχετικά απλές μετρήσεις και συγκρίσεις, ωστόσο οι σχέσεις με την απόδοση των τιμών είναι αρκετά εμφανείς.

Αυτό που βλέπουμε είναι μια ισχυρή συσχέτιση μεταξύ της δραστηριότητας on chain και της απόδοσης της τιμής του DeFi token, και προς το παρόν και τα δύο παραμένουν αρκετά ανιαρά/βαρετά σε όλους τους τομείς. Υπήρξε μια μικρή άνοδος της δραστηριότητας την περασμένη εβδομάδα, αλλά μένει να δούμε αν πρόκειται για αντιστροφή της τάσης ή για μια αναλαμπή.

Οι bear markets μπορούν να πάρουν το τίμημά τους, και αυτή η συγκεκριμένη κρίση έχει κάνει ακριβώς αυτό. Μέχρι η αγορά να προσεγγίσει κάποια μορφή σταθερού πάτου, οι κρίσεις συνήθως χειροτερεύουν πριν βελτιωθούν. Αυτό που παρατηρήσαμε στις παραπάνω ενότητες είναι μια σχετικά συνεκτική ιστορία κακών επιδόσεων των τιμών, μειωμένων μακροπρόθεσμων αποδόσεων, φόβου που αποτιμάται στις βραχυπρόθεσμες αγορές παραγώγων και μια πλευρά ανιαρής/βαρετής δραστηριότητας στην αλυσίδα.

Το φαινόμενο αυτό είναι σχετικά καθολικό σε όλη την αγορά ψηφιακών περιουσιακών στοιχείων, καθώς τόσο το Bitcoin όσο και το Ethereum εμφανίζουν δραματικά χαμηλότερη χρήση και ζήτηση σε σχέση με την bull market. Για τα DeFi tokens, ακόμη περισσότερο. Υπάρχουν σημάδια ότι η εσωτερική εναλλαγή κεφαλαίων είναι προς το BTC αυτή τη στιγμή, που ίσως διακόπτεται από την κατάρρευση των LUNA και UST την περασμένη εβδομάδα. Μια τέτοια περιστροφή είναι ιστορικό χαρακτηριστικό των bear markets, καθώς οι επενδυτές μετακινούνται προς τα θεωρούμενα ασφαλέστερα περιουσιακά στοιχεία.

Με αυτό το δεδομένο, οι επιδόσεις των τιμών του κλάδου τους τελευταίους 12 μήνες σε σχέση με το δολάριο ΗΠΑ παραμένουν ατυχείς και αυτή η αρνητική εξέλιξη έχει προκαλέσει μια μη αμελητέα πληγή στα μακροπρόθεσμα προφίλ απόδοσης.

Παρ' όλα αυτά, οι bear markets έχουν τον τρόπο τους να τελειώνουν, ίσως όχι ακριβώς τώρα. Ωστόσο, όπως λέει και το ρητό, "οι bear markets δημιουργούν τον bull που ακολουθεί".

Όλες οι ενημερώσεις προϊόντων, βελτιώσεις και μη αυτόματες ενημερώσεις σε metrics και data καταγράφονται στο αρχείο