Cette fois-ci, est-ce différent ?

Beaucoup d'indicateurs du bitcoin sont à des niveaux très bas, augurant la formation d'un plancher potentiel. La majorité d'entre eux se situent à des niveaux représentant un faible pourcentage de leur histoire. Avec ces nombreux signaux, la question est de savoir si cette fois est différente.

Après un mois de juin volatil et douloureux, les prix du bitcoin ont commencé à consolider autour de l'ATH de 20 000 $ du dernier cycle, donnant aux investisseurs un moment de pause et de réflexion. Les prix ont évolués à la hausse cette semaine, après avoir atteint un plus bas de 18 067 $ et un plus haut de 21 783 $.

Le marché des actifs numériques a récemment connu un vaste mouvement de purge qui a conduit de nombreuses valorisations à des niveaux considérés comme extrêmes, tant dans un contexte historique que statistique.

Nous avons récemment publié deux documents de recherche qui fournissent une analyse détaillée de cet événement, couvrant à la fois les marchés du Bitcoin et de l'Ethereum. Ils fourniront un contexte supplémentaire à la newsletter de cette semaine :

- La Grande Purge de la DeFi couvrant l'expulsion de plus de 60% de l'effet de levier accumulé dans le secteur de la DeFi.

- Une Baisse aux Proportions Historiques, où nous explorons la déviation statistique du Bitcoin et de l'Ethereum par rapport à de nombreuses moyennes à long terme.

Dans cet article, nous évaluerons si un plancher de marché baissier est susceptible de se former dans la fourchette de prix actuelle. Nous nous appuierons sur des mesures à la fois on-chain, techniques et cycliques.

Nous évaluerons également si une perte de conviction des investisseurs est observable, en particulier en ce qui concerne les détenteurs à long terme.

Note : Cette édition met l'accent sur l'application des métriques avancées de Glassnode et dispose d'un tableau de bord complet pour aider nos membres à naviguer dans ces conditions de marché difficiles.

Traductions

La Semaine On-chain est désormais traduit en espagnol, italien, chinois, japonais, turc, français , portugais, farsi, hébreu, polonais et en grec.

Tableau de bord de La Semaine Onchain

Cette lettre d'information s'accompagne d'un tableau de bord en direct, tous les graphiques étant disponibles ici. Ce tableau de bord et toutes les métriques abordées sont explorés plus en détail dans notre Rapport Vidéo, publié tous les mardis. Abonnez-vous à notre Chaîne Youtube et visitez notre Portail Vidéo pour plus de contenu vidéo et de tutoriels concernant les métriques.

Cartographier les Profondeurs

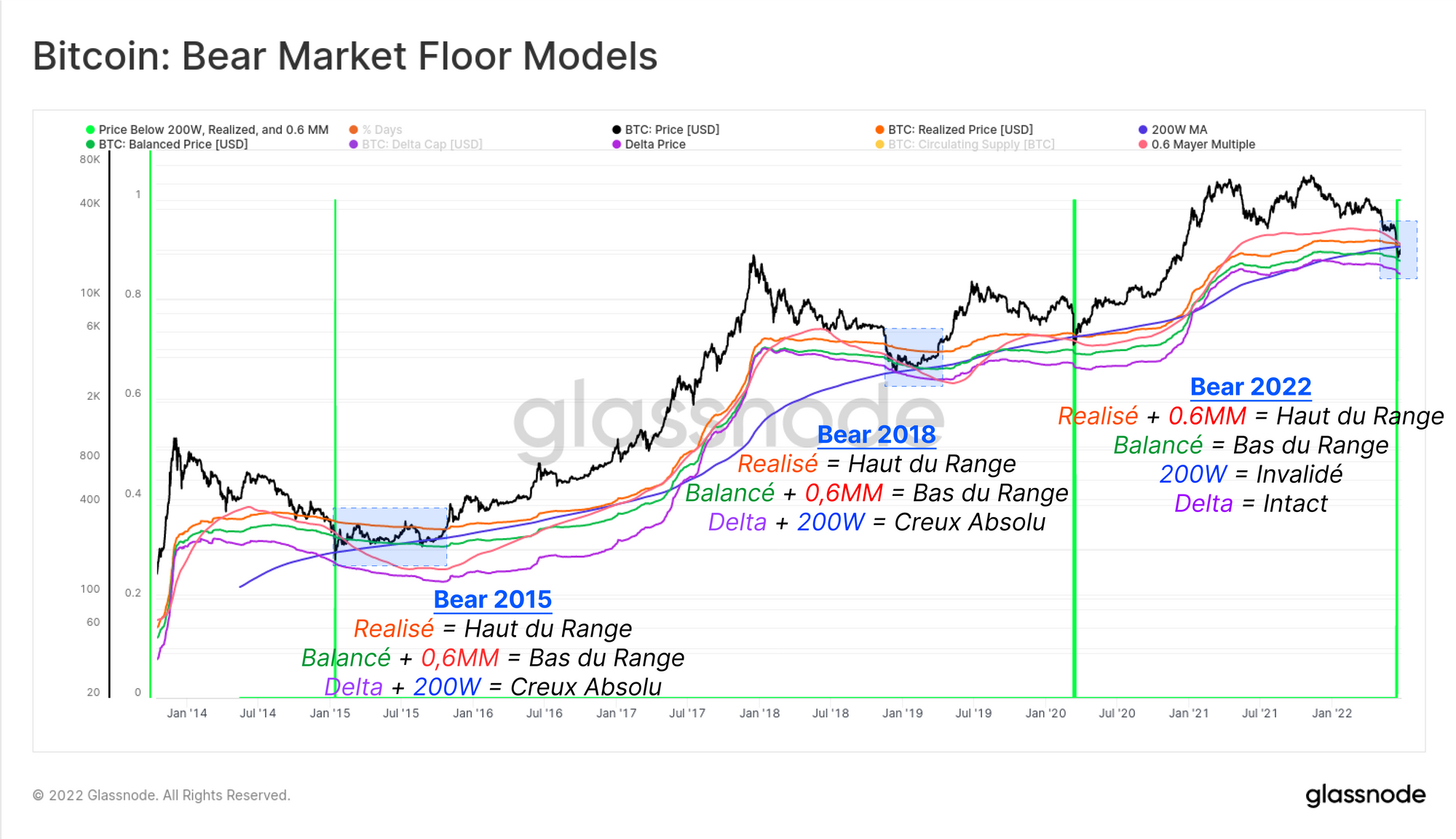

Au cours de la dernière décennie, plusieurs modèles ont été développés, à partir de fondements techniques et on-chain pour tenter d'identifier les planchers des marchés baissiers du bitcoin.

Nous utiliserons ici les points bas de 2015, 2018 et mars 2020 à des fins de comparaison et tenterons d'identifier les confluences entre les modèles.

Cinq modèles sont présentés sur le graphique ci-dessous, classés dans l'ordre du plus haut au plus bas :

- 🔴 Multiple de Mayer de 0,6 (23 380 $), le prix se négociant avec une décote de 40 % par rapport à la moyenne mobile de 200 jours, avec seulement 3,4 % des jours de marché clôturant à ce niveau ou en dessous.

- 🟠 Prix réalisé (22 500 $) représentant le coût de base global du marché, fournissant généralement une résistance lors de la formation de creux. 14% de tous les jours de marché ont clôturé en dessous.

- 🔵 Moyenne mobile de 200 semaines (22 390 $) qui a historiquement fourni un support pendant la phase finale de capitulation du marché baissier, avec seulement 1% des jours de marché clôturant en dessous.

- 🟢 Prix équilibré (17 980 $) qui tient compte de la destruction des jours de pièces et reflète un prix de marché qui correspond à la valeur payée pour les pièces moins la valeur finalement réalisée. Seulement 3 % des jours de marché ont clôturé en dessous de ce modèle.

- 🟣 Prix Delta (15 750 $) qui est la différence entre le prix réalisé et le prix moyen de tous les temps. Ce niveau n'a jamais été franchi à la baisser clôture et a fourni un support final ultime en cas de baisse.

Actuellement, le prix spot (21 300 $) se négocient en dessous du prix réalisé, de la bande du multiple de Mayer 0,6 et de la moyenne mobile de 200 semaines, et a récemment cassé le prix équilibré lors de la baisse du 18 juin jusqu'à 17 600 $.

Seuls 13 des 4 360 jours de négociation (0,2 %) ont connu des circonstances similaires, survenues lors de deux événements antérieurs en janvier 2015 et en mars 2020. Ces points sont marqués en vert sur le graphique ci-dessous.

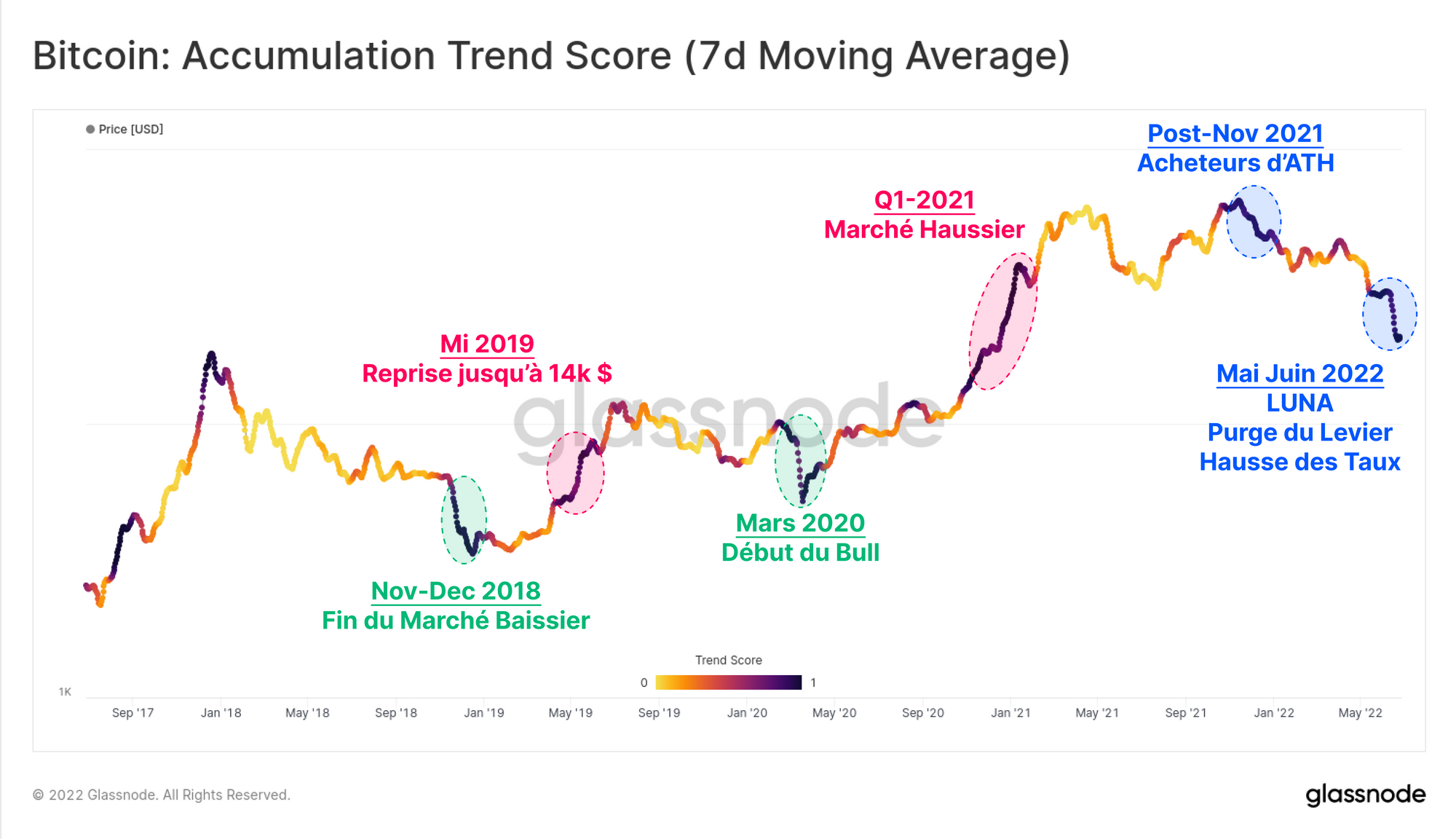

La métrique du score de tendance d'accumulation continue de renvoyer des valeurs élevées supérieures à 0,9. Ceci est principalement dû aux baleines (>10k BTC) et aux crevettes (< 1BTC) qui augmentent de manière significative leurs avoirs.

Au cours des cinq dernières années, il y a six périodes avec des circonstances similaires, qui se répartissent en trois catégories :

- Les impulsions de marché haussier tels que la mi-2019 et le premier quart de 2021 où l'afflux de nouvelle demande pousse les prix à la hausse.

- L'ATH d'après novembre 2021, qui peut être décrit comme des acheteurs de creux qui étaient malheureusement entrés beaucoup trop tôt.

- Les creux des marchés baissiers, comme ceux de novembre 2018 et de mars 2020. Il s'agit de périodes où la demande dépasse finalement l'offre.

Des Creux Cycliques

La métrique du risque de réserve a également plongé à des niveaux historiquement bas. Cette métrique est fortement influencée à la baisse lorsqu'il y a un excès de comportement de HODLing et d'accumulation de pièces.

Cela indique qu'en dépit de la forte baisse des prix en 2022, les investisseurs restent généralement déterminés à conserver leurs pièces (pour le meilleur ou pour le pire).

Des creux aussi profonds sur cette métrique ne coïncident qu'avec la baisse de fin 2015 et le flash crash de mars 2020.

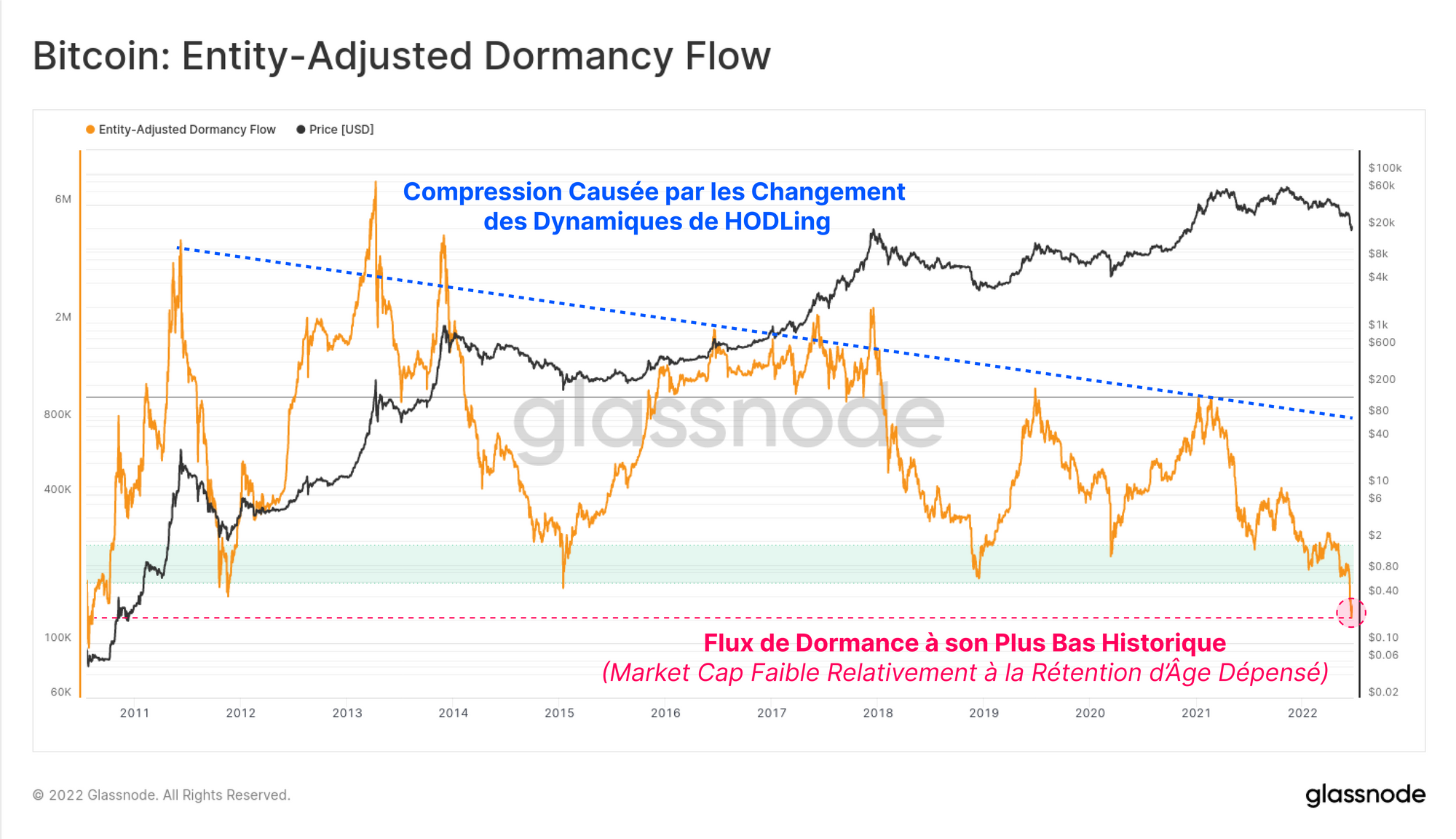

De même, le flux de Dormance a atteint ce qui est effectivement un niveau historiquement bas (nous ne tenons pas compte des premières données antérieures à 2011).

Alors que le risque de réserve reflète l'accumulation de jours de pièces (comportement de HODLing), le flux de dormance pèse évalue la capitalisation de marché par rapport à la destruction de jours de pièces (dépenses des HODLers).

Ce que cette métrique indique, c'est que la capitalisation du marché du bitcoin est désormais très faible par rapport à la valeur de la destruction des jours de pièces. En d'autres termes, l'actif se négocie en dessous de sa juste valeur implicite compte tenu de la valeur que les HODLers liquident.

C'est généralement le cas lorsque les pièces les plus anciennes qui sont dépensées proviennent du cycle actuel (c'est-à-dire qu'elles sont vieilles, mais pas anciennes). Nous reviendrons sur cette idée plus tard dans cet article.

Une interprétation baissière pourrait être que nous assistons à une période de demande historiquement faible, qui est simplement incapable d'absorber l'offre distribuée par les investisseurs.

L'interprétation plus constructive est que le marché a dépassé les limites de la baisse et qu'il est mal évalué par rapport à la conviction des HODLers.

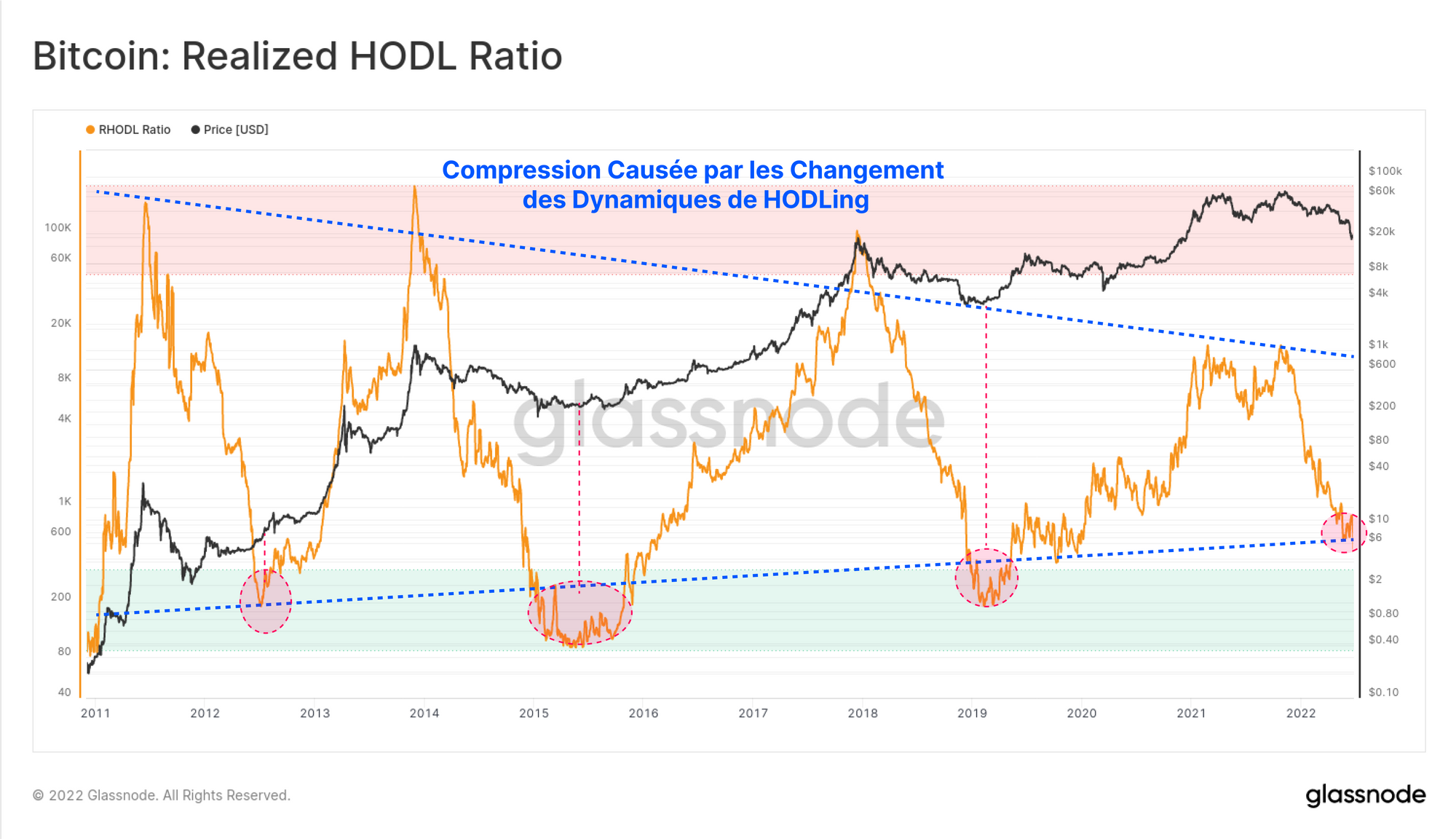

L'expérience de l'investisseur consistant à HODLer des bitcoins pendant plus d'un an est caractérisée par une volatilité élevée et nécessite donc une forte conviction pour éviter d'être ébranlé.

Dans cette optique, le dernier oscillateur cyclique de cette séquence est le ratio RHODL, qui représente l'équilibre relatif de la richesse entre les pièces de 1 à 2 ans et les pièces d'une semaine.

Le ratio RHODL s'approchant des niveaux les plus bas de sa fourchette, cela indique que l'offre de pièces est fermement et fortement dominée par ces investisseurs à long terme, plus expérimentés.

À l'inverse, il y a un manque évident d'investisseurs plus jeunes et inexpérimentés, un événement qui est davantage synonyme de pics de marché haussier à un stade avancé, où la base d'investisseurs est saturée par une demande nouvelle et inexpérimentée.

Nous pouvons donc observer une forte confluence entre le risque de réserve, le flux de dormance et le ratio RHODL, qui suggèrent tous que le marché reste dominé par des investisseurs à conviction élevée.

Les arguments en faveur de la formation d'un plancher sont fondés sur la domination observable d'investisseurs à fortes convictions, sur des planchers historiquement significatifs pour de nombreux oscillateurs macroéconomiques et sur une forte confluence avec des prix se situant à proximité de plusieurs modèles d'évaluation du marché baissier.

Cependant, ces HODLers peuvent-ils tenir le coup ?

Nouvelle Recherche Glassnode : Une Baisse aux Proportions Historiques

Alors que les prix du Bitcoin et de l'Etheruem plongent sous les sommets du cycle 2017-18, nous quantifions l'ampleur de l'écart statistique par rapport à de nombreux modèles de " juste valeur ". Ce que nous constatons, c'est que le marché baissier de 2021-22 est sans doute le plus important de l'histoire des actifs numériques.

Lisez notre dernier article de recherche ici.

Martelage des Creux de Marchés

Une poignée de mesures indiquent que le marché est en train de marteler un plancher douloureux, probablement décrit comme une capitulation et l'entrée dans une période de ré-accumulation.

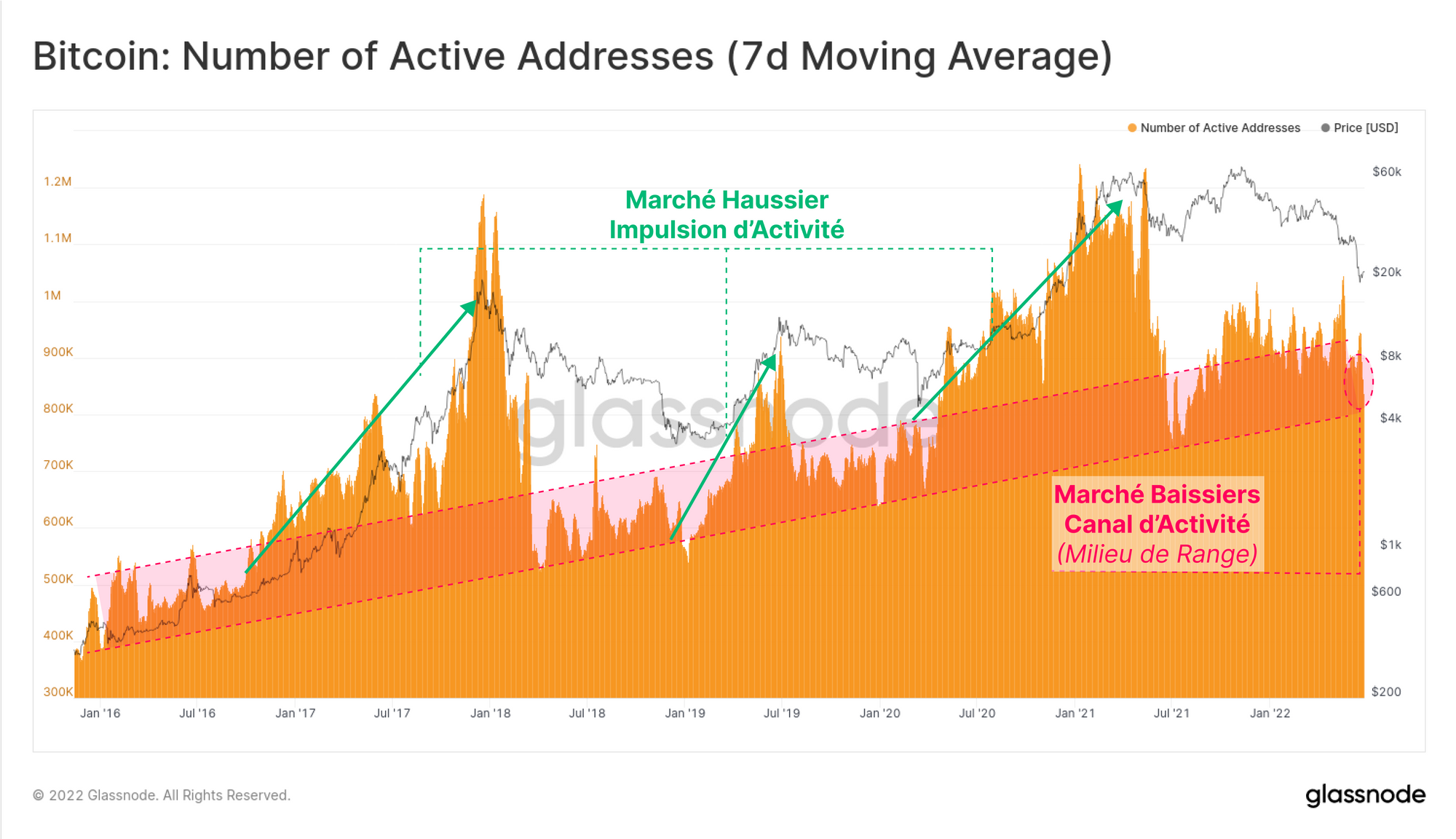

La tendance générale des adresses actives nous fournit une assez bonne feuille de route pour la progression à travers de nombreuses phases de la structure du marché.

Les impulsions haussières sont assez claires (en vert), tandis que les marchés baissiers ont tendance à osciller latéralement, ou à remonter au fur et à mesure que le marché se redresse.

Les adresses actives ont été largement constantes, avec environ 800 000 unités par jour, et se situent dans le canal du marché baissier (rouge). Comme nous l'avons noté dans les éditions précédentes, cela soutient la thèse selon laquelle il ne reste que les HODLers.

En tant que telle, la période 2022 a été un processus de correction des prix vers le plancher de prix que leur demande est suffisante pour établir.

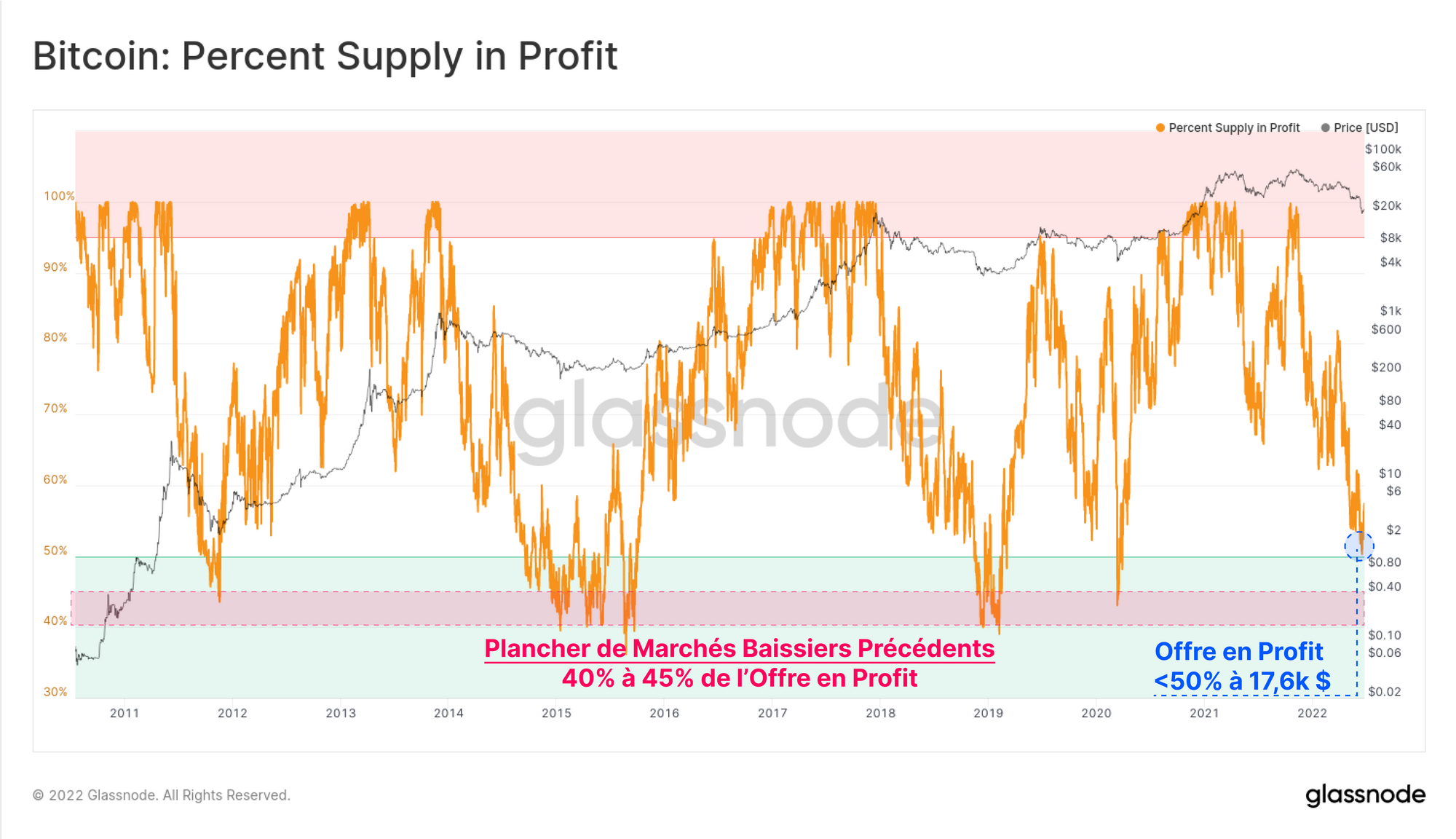

Les précédents marchés baissiers ont tous atteint leur point le plus bas à un pourcentage d'offre en bénéfices d'environ 40 à 45 %. En d'autres termes, plus de la moitié de l'offre de pièces était sous l'eau.

Lors de la vente à $17.6k, le marché a atteint un peu moins de 50% de l'offre en profit, déclenchant une capitulation significative et un événement de redistribution des pièces (couvert la semaine dernière).

Le résultat net de cette redistribution est qu'un grand volume de BTC a maintenant changé de mains en dessous de 20 000 $. Si nous considérons ~40-45% de l'offre en profit comme un seuil plancher potentiel de marché baissier, de combien le prix doit-il maintenant chuter pour plonger ~5-10% de l'offre supplémentaire dans la perte ?

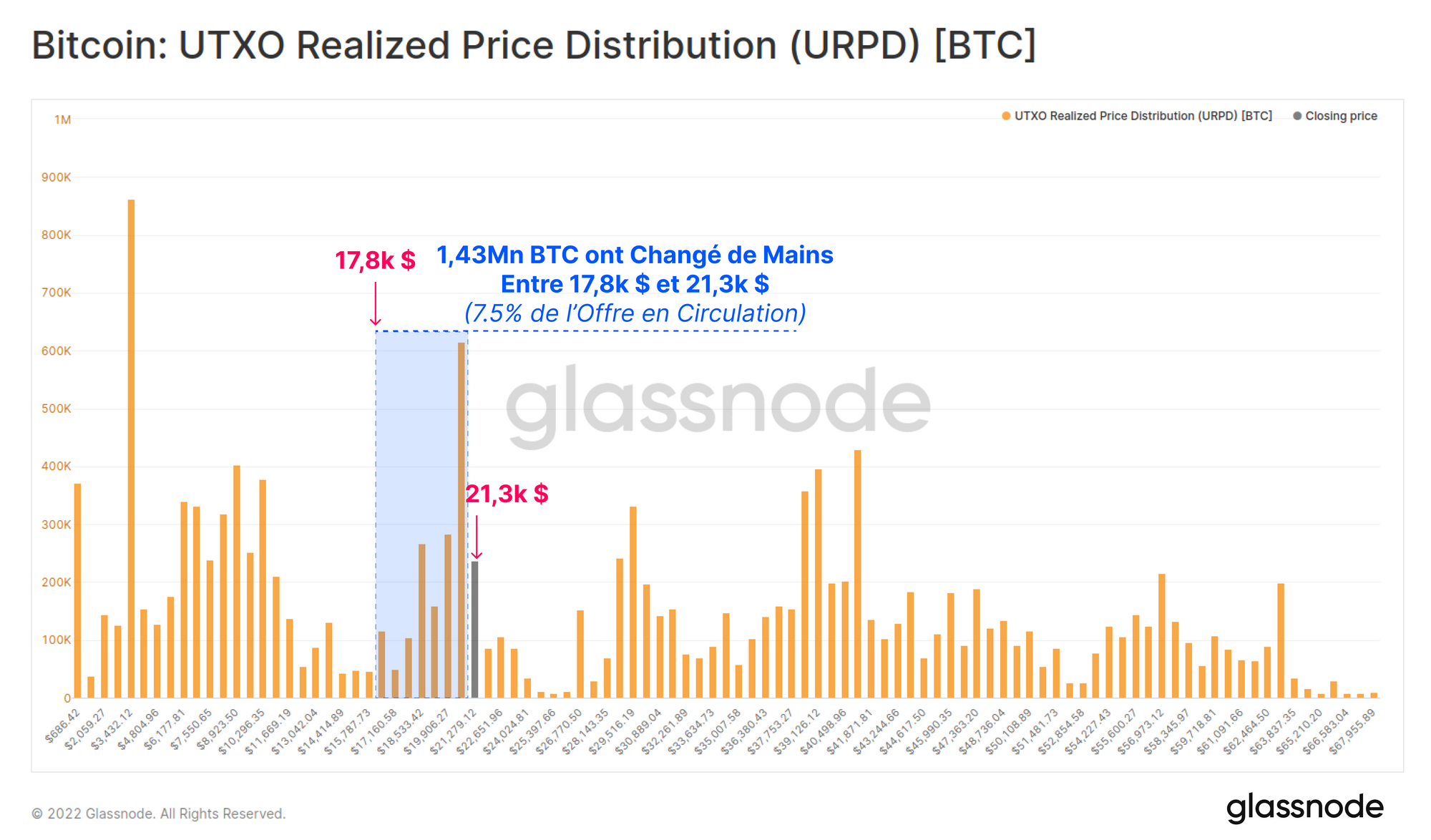

Dans le graphique ci-dessous, nous pouvons voir qu'environ 1,43 millions de BTC ont changé de mains entre le récent plancher de 17,6k$ et le prix actuel de 21,6k$.

Cela signifie qu'après la récente redistribution de l'offre et l'événement de capitulation, un nouveau test de ces planchers mettrait une quantité équivalente d'offre en état deperte comme pendant les précédents planchers du marché baissier.

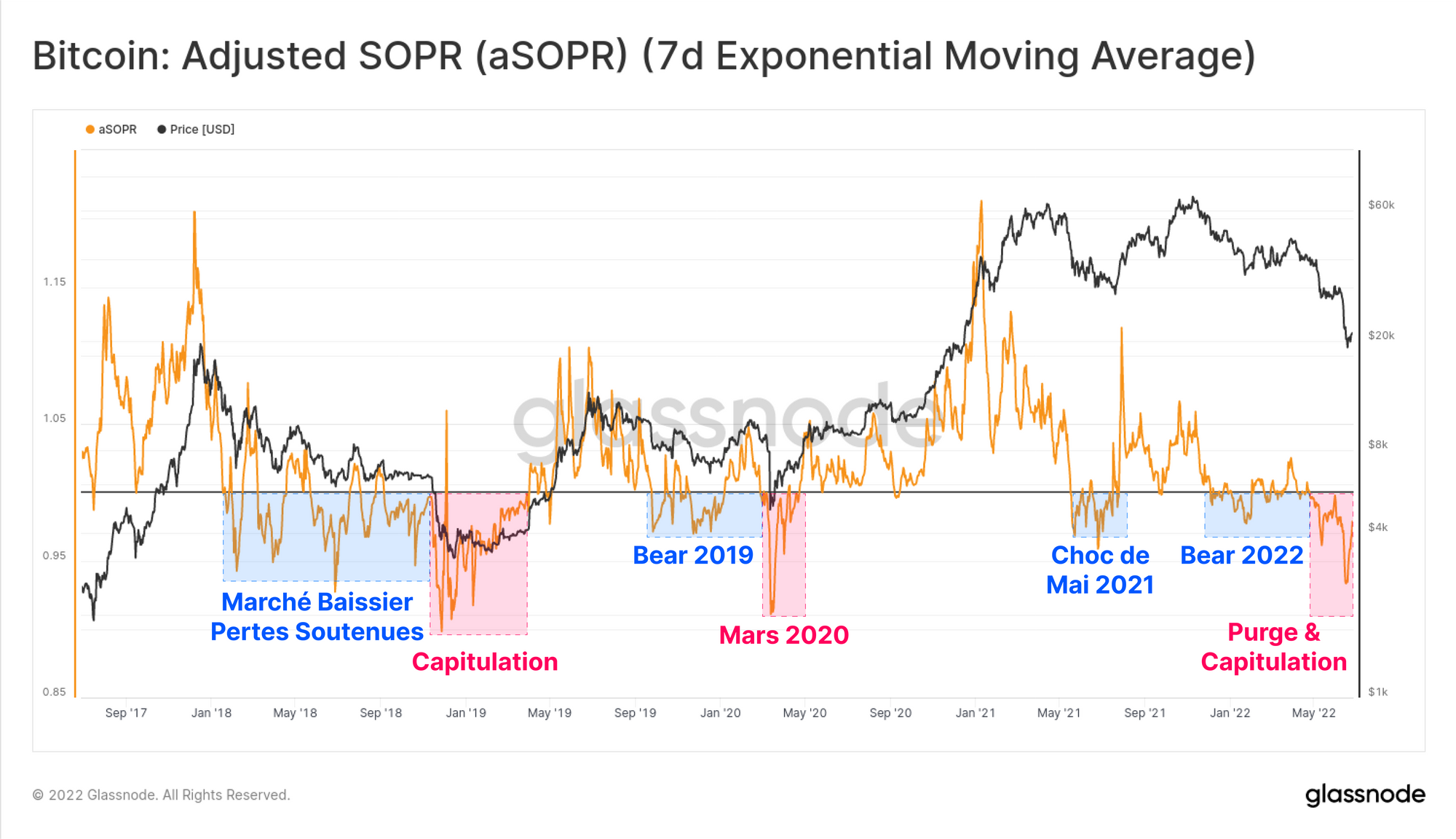

La structure de l'aSOPR ressemble également à un événement de capitulation profonde, où la pièce moyenne dépensée a réalisé une perte de -7%. La phase baissière précédente peut être considérée comme incluant à la fois la mi-2021 et toute l'année 2022, comme indiqué en bleu, ce qui est similaire à la structure de 2018 et 2019.

Nouvelle recherche Glassnode : La Grande Purge de la DeFi

Le marché de la DeFi sur Ethereum subit une purge spectaculaire, avec plus de 124 milliards de dollars de capitaux liquidés en seulement six semaines. La base d'investisseurs d'Ethereum est maintenant fortement en perte sur les positions spot et couve des pertes réalisées historiques.

Lisez notre dernier article de recherche ici.

La Confiance des HODLers est-elle Ébranlée ?

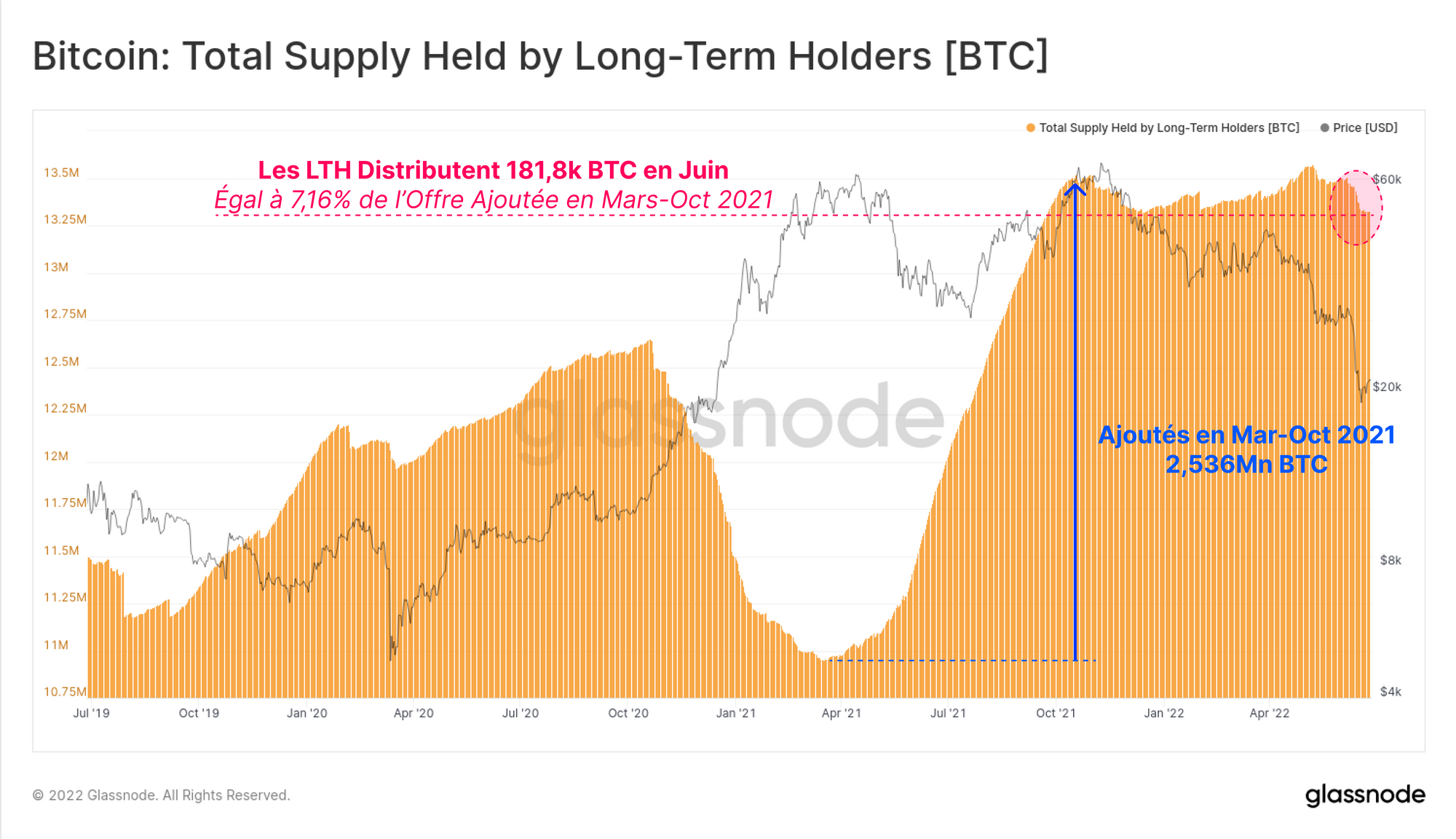

Au cours du mois de juin, l'offre des détenteurs à long terme (LTH) a diminué d'environ 181,8k BTC, ramenant le solde total au niveau de septembre 2021. Cependant, cela ne représente que 7,16 % de l'offre ajoutée entre mars et octobre 2021.

Si ce chiffre devait encore baisser, cela indiquerait une pression supplémentaire de la part des vendeurs et une détérioration potentielle de la conviction des LTH. Toutefois, une stagnation, voire une reprise, irait fortement à l'encontre de cette idée.

Dans cette dernière section, nous tenterons d'évaluer si la conviction de ces Bitcoin HODLers a été ébranlée, étant donné qu'ils constituent la dernière ligne de défense. Nous le ferons en estimant l'âge des pièces dépensées par rapport à la thèse suivante :

- Si les LTH qui dépensent sont principalement issus du cycle 2021-22, il est plus probable qu'il s'agisse d'une capitulation classique, les investisseurs détenant des pièces sous l'eau, à travers une grande volatilité, jetant finalement l'éponge.

- Si les LTH qui dépensent sont issus du cycle pré-2020, il est plus probable qu'il s'agisse d'une perte de conviction généralisée de la part de ceux qui croient le plus et depuis le plus longtemps en Bitcoin.

Nous allons examiner plus en détail quel sous-ensemble de LTH est à l'origine de ces 181,8k BTC dépensés en examinant les tranches d'âge de plus en plus élevées, afin d'attribuer un poids approximatif à chaque cohorte.

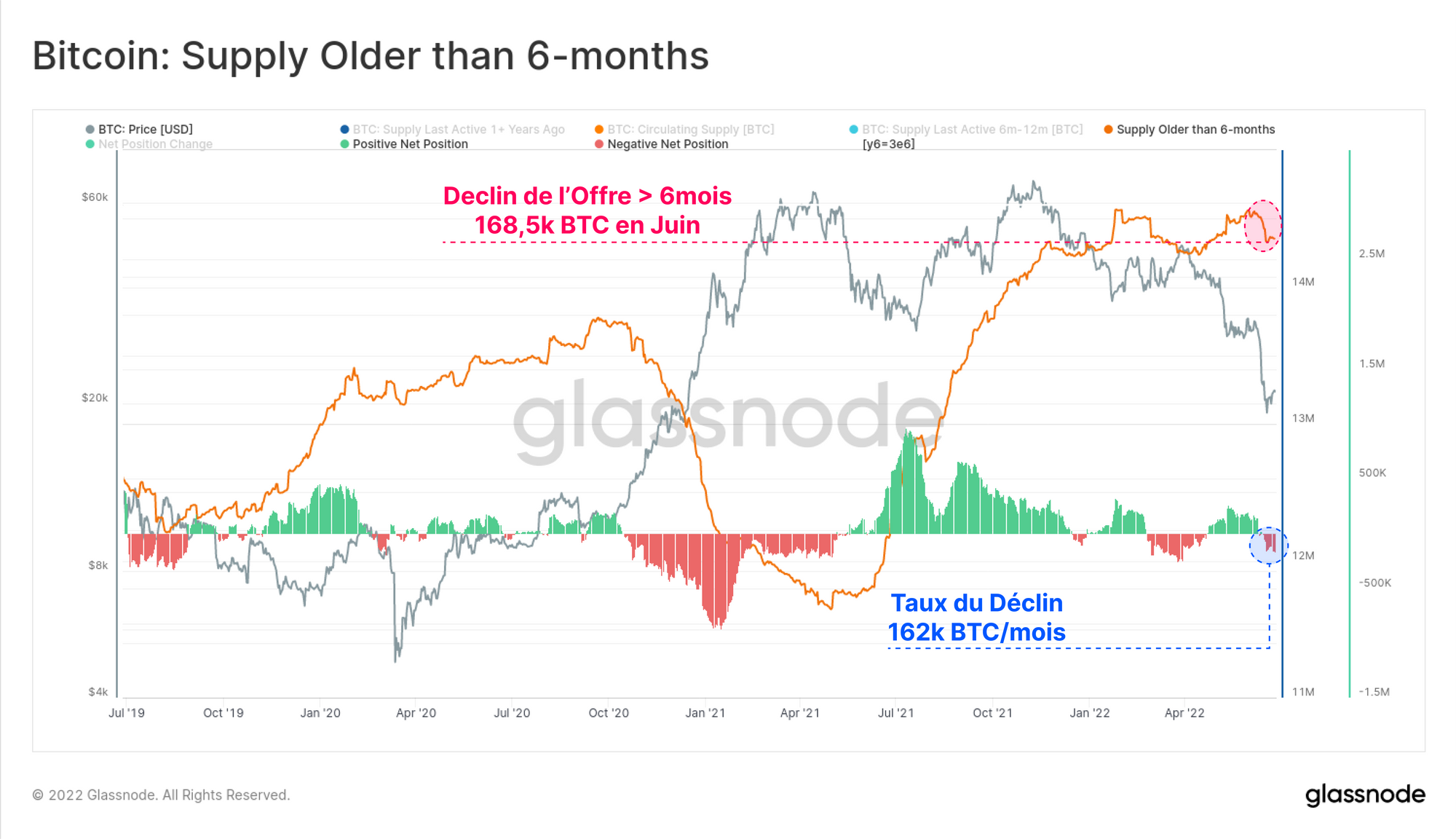

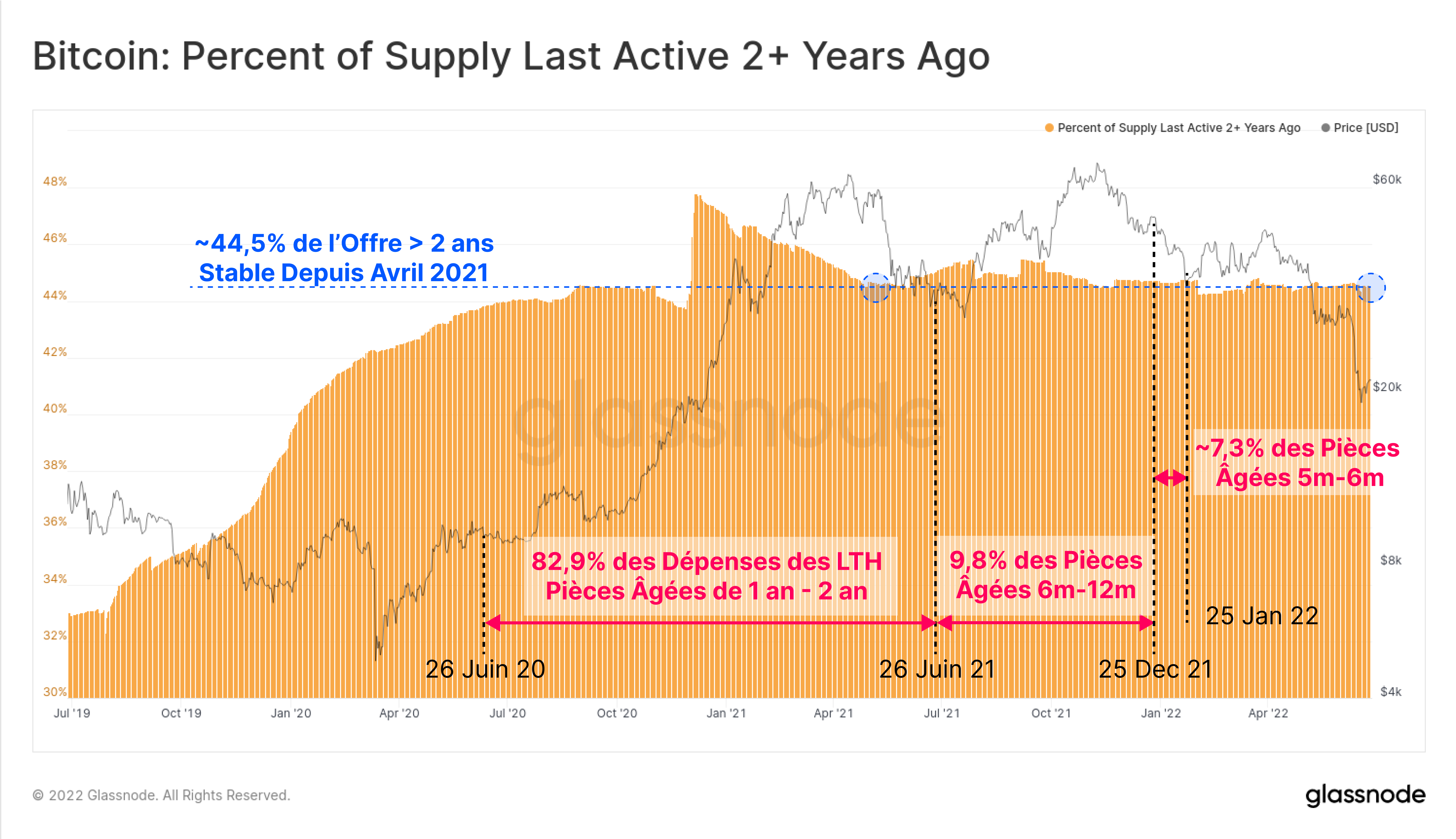

Le graphique ci-dessous montre l'offre âgée de plus de 6 mois. Cette offre a diminué de 168,5k BTC en juin. Étant donné que le seuil des LTH est de ~5 mois, cela signifie qu'environ 13,3k BTC dépensés étaient âgés de 5-6 mois, ce qui représente environ 7,3% du total.

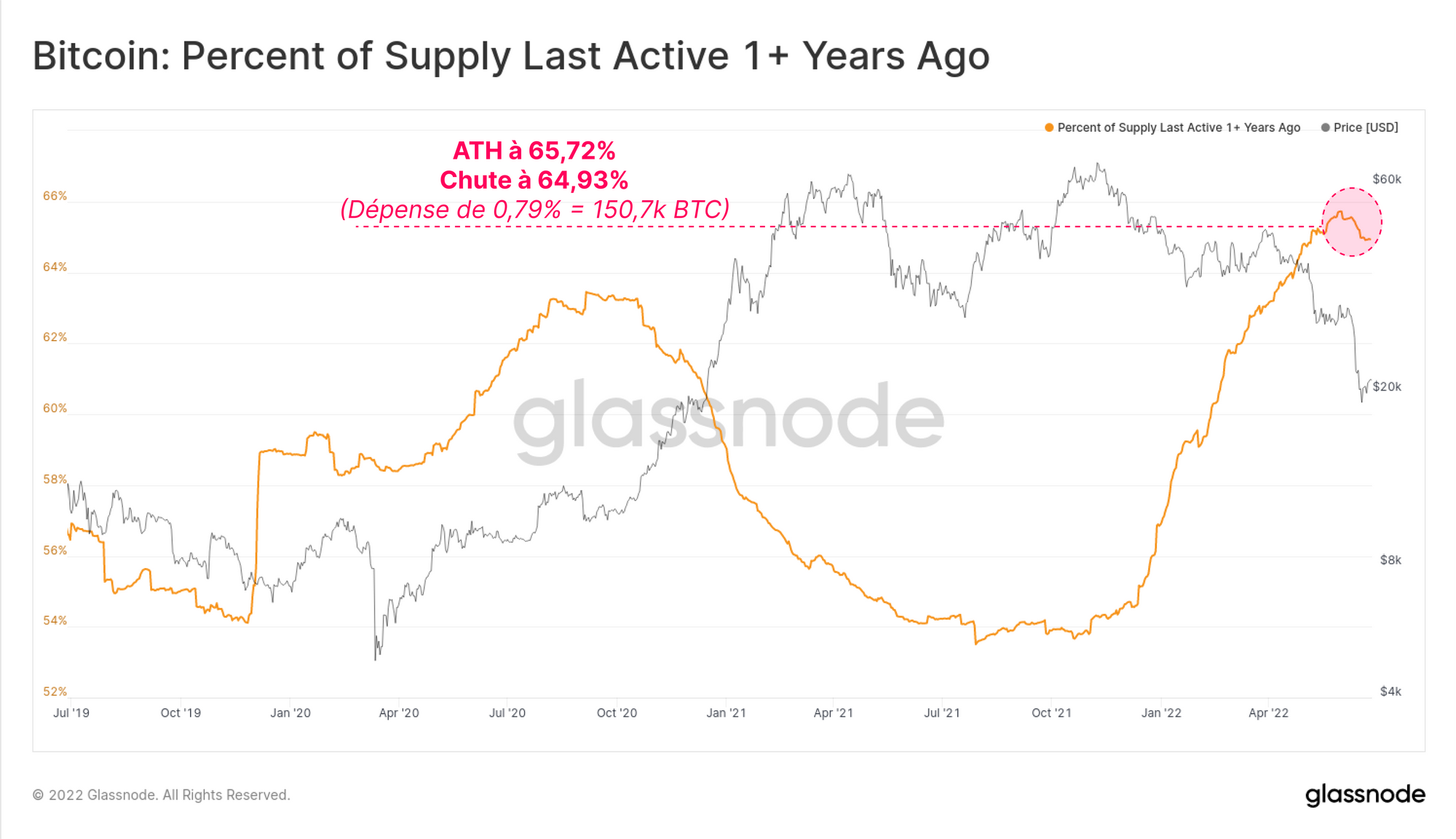

Pour les pièces de plus d'un an, ce pourcentage est passé de 65,72 % à 64,93 % de l'offre en circulation, soit l'équivalent de 150,7 milliards de dollars. Ainsi, environ 9,8 % des dépenses LTH sont attribuées à des pièces de 6 à 12 mois.

En poursuivant la logique, nous pouvons voir que les dépenses en pièces de plus d'un an représentent environ 82,9 % des BTC dépensés par les LTH, ce qui représente la part la plus importante des dépenses pendant l'événement de capitulation de juin.

Cependant, si nous considérons l'offre active il y a plus de deux ans, nous pouvons constater qu'elle s'est plus ou moins stabilisée autour de 44,5 % de l'offre en circulation depuis avril 2022.

En tant que tel, nous pouvons déduire que sur les 181,8k BTC dépensés par les détenteurs à long terme, environ :

- 82,9% sont attribués à des pièces ayant entre 1 et 2 ans.

- 9,8% attribués à des pièces âgées de 6 à 12 mois.

- 7,3% attribués à des pièces âgées de 5 à 6 mois.

Nous en concluons donc que la récente capitulation des LTH est presque entièrement le fait d'investisseurs du cycle 2020-22, et qu'elle est très probablement représentative d'un événement de capitulation classique, plutôt que d'une perte de conviction des investisseurs à très long terme dans le Bitcoin.

Résumé et Conclusions

Dans le cadre macroéconomique actuel, tous les modèles et les précédents historiques sont susceptibles d'être mis à l'épreuve.

Sur la base du positionnement actuel des prix du bitcoin par rapport aux modèles historiques, le marché se trouve déjà à un niveau extrêmement improbable, avec seulement 0,2 % des jours de négociation dans des circonstances similaires.

Les détenteurs à long terme ont connu une capitulation attendue depuis longtemps, mais apparemment classique en juin, menée principalement par les investisseurs du cycle 2020-21.

Presque tous les indicateurs macroéconomiques du bitcoin, qu'ils soient techniques ou liés à la chaîne, sont à des niveaux historiquement bas, coïncidant avec la formation de plancher de marchés baissiers lors des cycles précédents.

Nombre d'entre eux se négocient à des niveaux qui ne représentent qu'un pourcentage à un chiffre de l'historique à des niveaux similaires. Cela s'aligne sur les très grandes déviations statistiques à la baisse que nous avons explorées dans notre récente analyse.

Avec autant de signaux de formation de plancher, la question est de savoir si cette fois-ci sera différente.

Mises à Jour des Produits

Toutes les mises à jour du produit, les améliorations et les mises à jour manuelles des métriques et des données sont enregistrées dans notre journal des modifications pour votre référence.

- La nouvelle page d'accueil de Glassnode est en direct via Glassnode.com

- Améliorations des tableaux de bord : Module vidéo, fonction de défilement des boîtes de texte, dimensionnement reformaté.

- Clonage des tableaux Workbench avec description.

Lancement d'un nouveau produit : Tableaux de bord didactiques

Nous sommes heureux de lancer quatre nouveaux tableaux de bord préétablis, des guides vidéo et des notes écrites conçus pour aider les utilisateurs de Glassnode à explorer et à se perfectionner dans les concepts de la chaîne, en commençant par le bitcoin.

- Tutoriel 1 - Naviguer dans les hauts et les bas du marché

- Tutoriel 2 - Introduction à l'activité on-chain

- Tutoriel 3 - Principes de base du minage de bitcoins

- Tutoriel 4 - Introduction à la dynamique de l'offre

- Suivez-nous et contactez-nous sur Twitter

- Rejoignez notre canal Telegram

- Visitez le Forum de Glassnode pour des discussions et analyses long-format.

- Pour les métriques on-chain et les graphiques d'activité, visitez Glassnode Studio.

- Pour des alertes automatisées sur les mesures de base sur la chaîne et l'activité des échanges, visitez notre Twitter Glassnode Alerts.

Clause de non-responsabilité : Ce rapport ne fournit aucun conseil en matière d'investissement. Toutes les données sont fournies à titre d'information uniquement. Aucune décision d'investissement ne doit être basée sur les informations fournies ci-haut et vous êtes seul responsable de vos propres décisions d'investissement.