La Semana en el Blockchain (Semana 49, 2021)

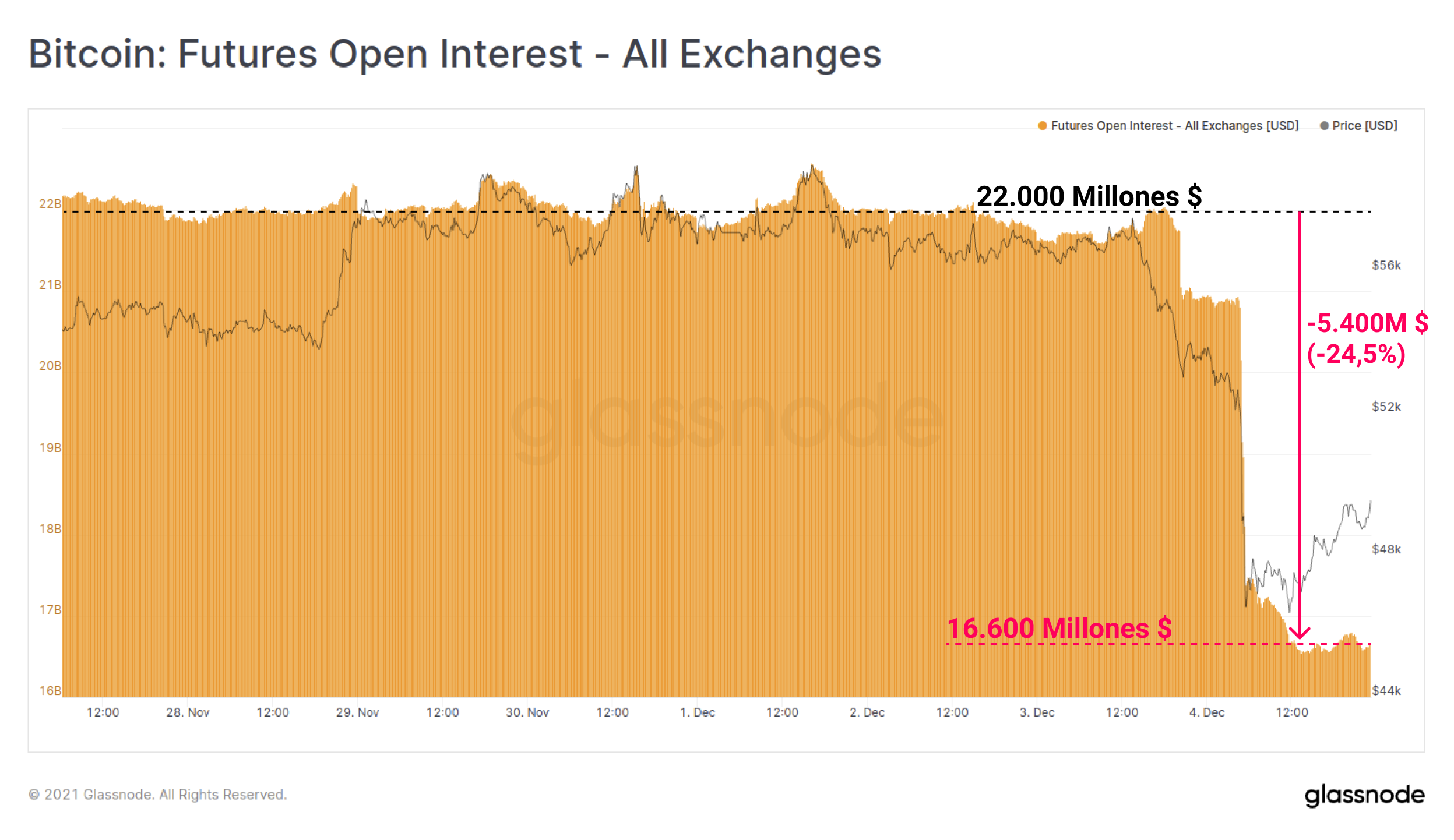

Los mercados de Bitcoin han sufrido una nueva cascada de liquidaciones, con unos precios que se desplomaron 8.800$ en un sólo día, forzando el cierre de un valor de 5.400M $ en contratos de futuros.

Bitcoin cerró el mes de noviembre con extrema volatilidad y pérdidas significativas, intensificado por un enorme evento de liquidaciones en los mercados de futuros. Lo que suma a las preocupaciones sobre los esfuerzos de la Reserva Federal por establecer topes, y la nueva variante Omicron emergente del virus, dando como resultado mucha debilidad tanto en los mercados de Bitcoin como en los mercados tradicionales.

Bitcoin inauguró la semana en los 54.815$, llegando a alcanzar los 59.041$ en su transcurso, justo antes de desplomarse hasta un mínimo de 45.032$ el sábado. Estos mínimos sitúan al mercado en un -34,5% desde el Máximo Histórico impreso el 9 de noviembre.

Para calificar esta volatilidad, la entrega de esta semana explorará:

- El evento de des-apalancamiento que tuvo lugar y que propulsó en mayor medida el desplome del fin de semana.

- Las Pérdidas Realizadas en la cadena, examinando a los diferentes grupos de inversores.

- El impacto en las dinámicas de oferta de los inversores a largo plazo, y qué nos pueden decir los patrones de posesión sobre el sentimiento del mercado.

El Boletín Semanal cuenta ahora con un panel en vivo con todos los gráficos aquí presentados. Dispondremos en breve de nuestro propio Vídeo Análisis Semanal On-chain dedicado para la comunidad hispanohablante, que nos adentrará con más profundidad en la tesis y lógica tras el análisis de esta semana. Visita y suscríbete a nuestro canal de YouTube.

El encuentro entre un Gran Volumen y una Alta Volatilidad

Recientemente hemos estado observando el creciente riesgo que supone disponer de muchos contratos en abierto en los mercados de futuros de Bitcoin, donde los altos niveles sostenidos en el tiempo generaron el combustible necesario para que se pudiera dar un evento de gran volatilidad. La debilidad del viernes en los mercados tradicionales tuvo repercusión en todos los demás activos a nivel mundial, manteniendo el precio de Bitcoin alrededor de los 53.000$ muy cerca de un soporte técnico crucial.

Cuando el precio falló al respetarlo, la presión de venta disparó una cascada de liquidaciones. En apenas horas, se barrieron Contratos en Abierto de Futuros por valor de 5.400M $, una reducción del -24,5% en total.

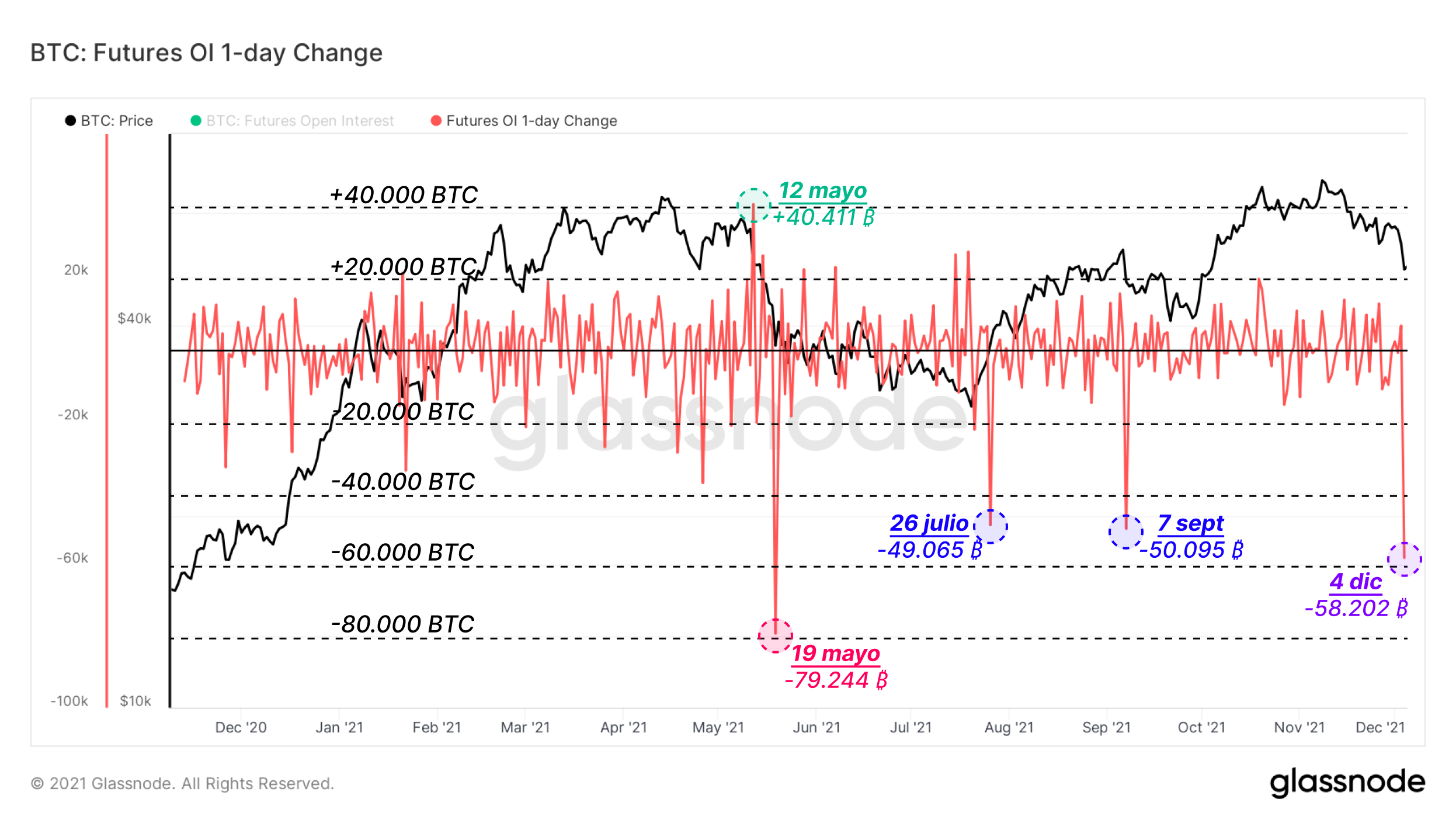

La cadena de contratos cerrados el sábado ascendió a una limpieza por un valor total de nada menos que 58.202 BTC. En términos de BTC, esta liquidación ha supuesto el segundo día con mayores cambios en los Contratos en Abierto de los Futuros en este año 2021, superado únicamente por el histórico desplome del 19 de mayo que acumuló hasta 79.299 BTC.

Otros eventos memorables de este año son:

- 12 de mayo - El mismo día que Tesla anunció que dejaría de aceptar Bitcoin como método de pago para la compra de sus vehículos eléctricos.

- 26 de julio - Un estrangulamiento de las posiciones en corto ayudó a propulsar la carrera que nos sacó de los mínimos del verano.

- 7 de septiembre - El mismo día que El Salvador comenzó a aceptar Bitcoin como moneda de curso legal.

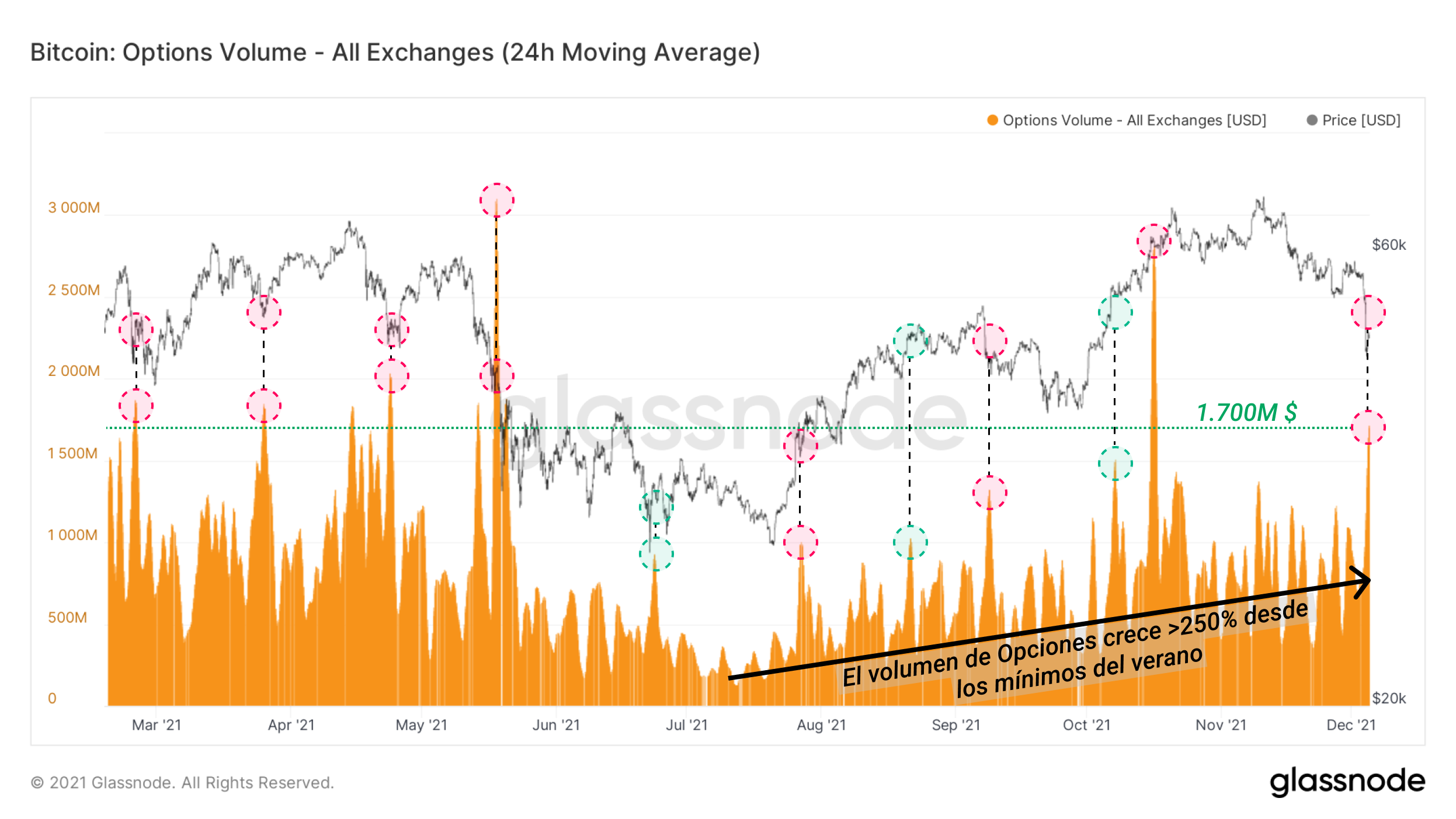

El mercado de futuros no es el único entorno de derivados que ha sobrellevado altísimo volumen e interés en las recientes semanas. La actividad de las Opciones suele imprimir picos en días de desplome e impulsos alcistas, ya que los inversores de estos productos tratan de hacerse con el aumento de la prima que acompaña a los grandes estallidos de volatilidad. La purga de la semana pasada nos dejó el segundo mayor volumen en una sola hora desde mediados de mayo— más de 1.700 millones por hora.

Además, el volumen operado en el mercado de Opciones ha crecido >250% desde el pasado mes de julio, superando hoy en día los 1.000M $ diarios.

Los Futuros Perpetuos Se Resetean Por Completo

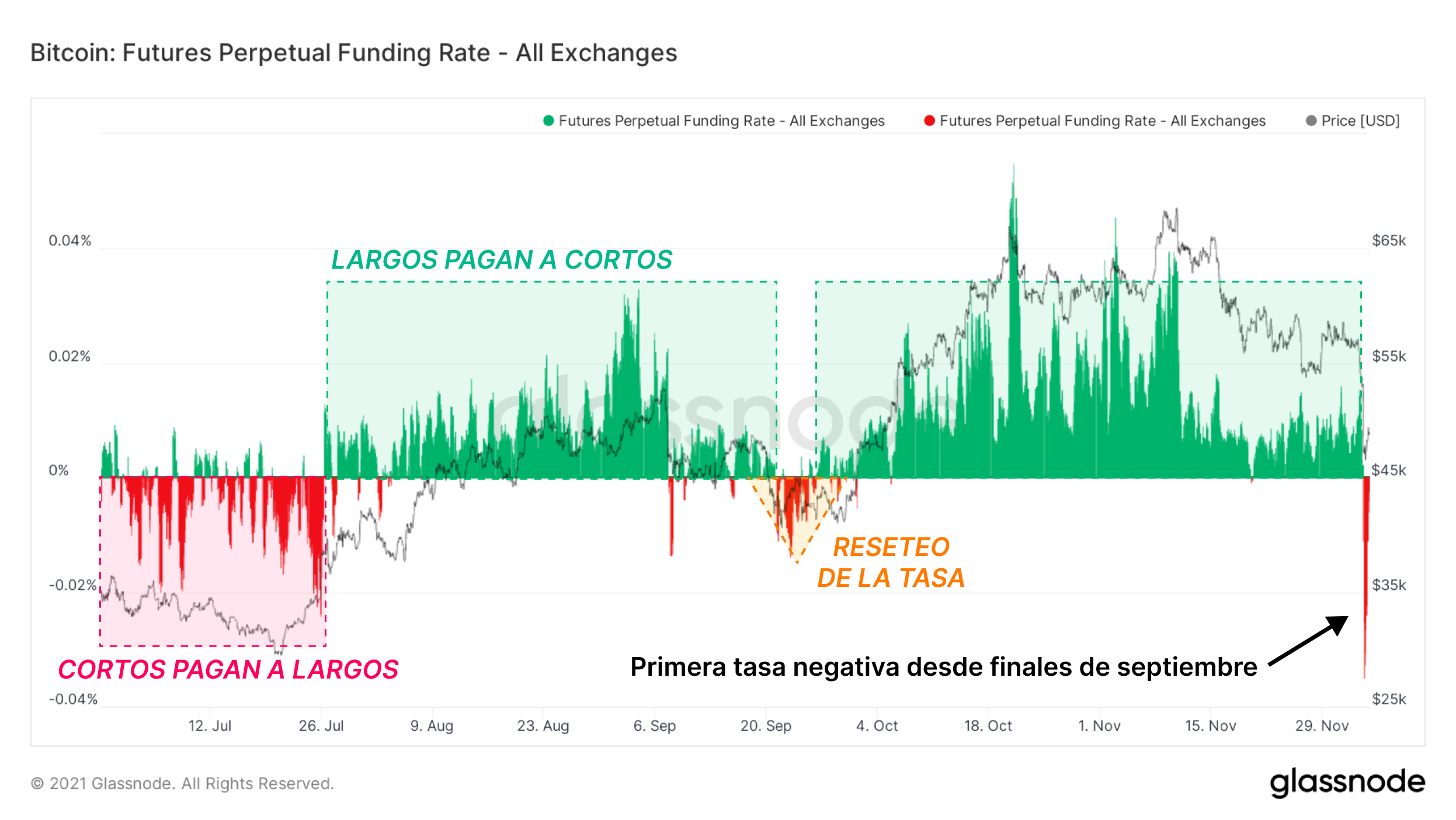

La Tasa de Financiación de los Futuros Perpetuos representa la preferencia direccional de las posiciones apalancadas, y ayuda en la gestión del equilibrio de las apuestas en el mercado de futuros perpetuos.

- Cuando las tasas de financiación son positivas, los traders posicionados en largo pagan una prima a aquellos posicionados en corto por el privilegio de mantener sus operativas abiertas. En períodos con acción de precio alcista sostenida, este puede ser el coste a pagar por hacer negocios en esta industria.

- Igualmente, cuando las tasas de financiación son negativas, son los cortos los que pagan a los largos ya que una inclinación mayoritariamente bajista predomina en el ambiente de los futuros.

Cuando prende una agresiva cascada de cierres de posiciones, la fuerza de las liquidaciones puede obligar a que el agregado de la tasa traspase la línea divisoria entre ambos, y se aleje en la dirección opuesta. Esto mismo ocurrió el sábado, tras una purga de 5.400M $ de Contratos en Abierto, la Tasa de Financiación de los Futuros se desplomó hasta el -0,035%, manifestando un completo reseteo de este indicador direccional.

Este reseteo de la tasa representa el primer valor agregado negativo del tipo de interés desde finales de septiembre, y el mayor descuento desde que manteníamos un régimen negativo en el mes de julio.

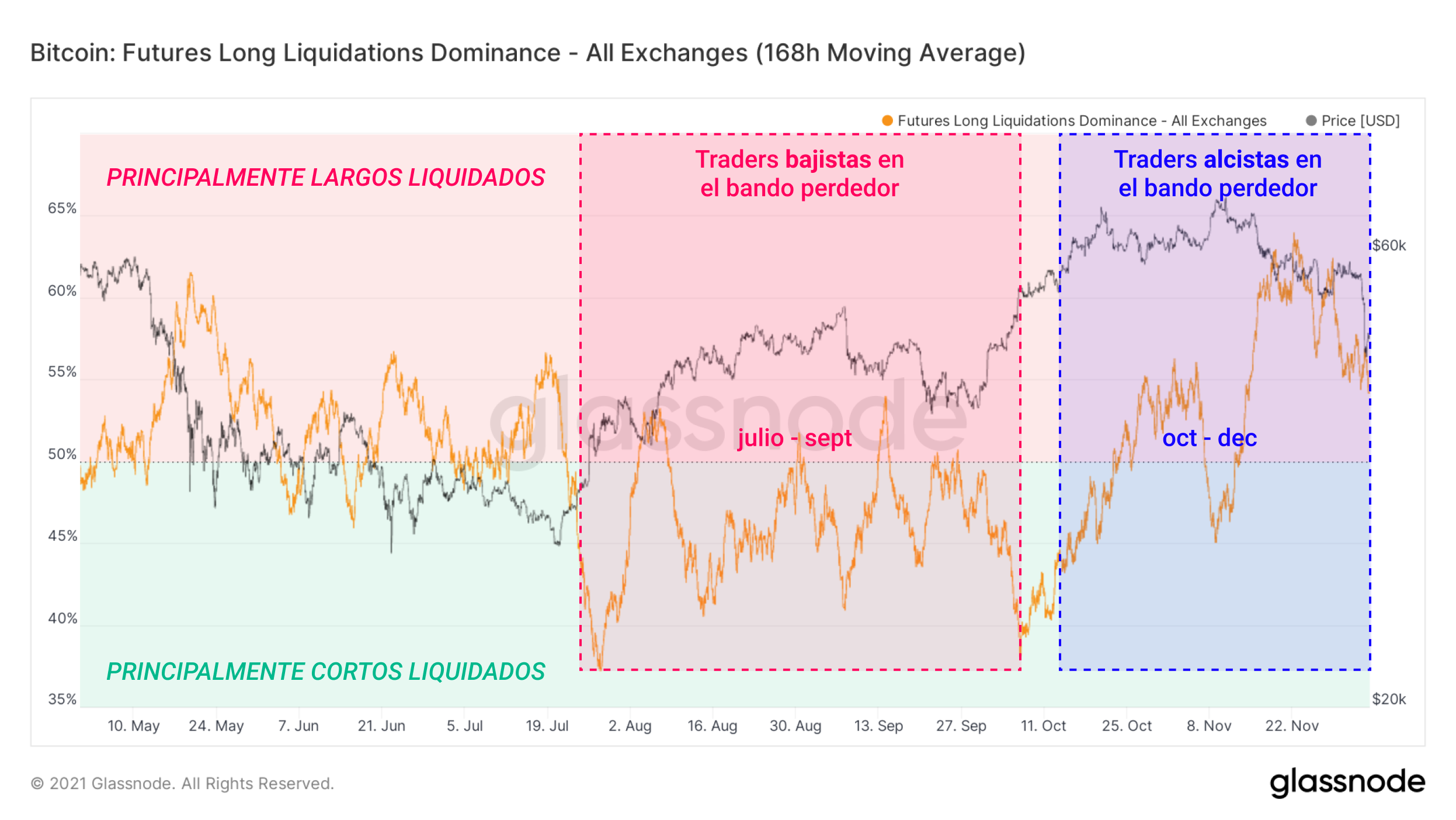

Desde el último reseteo de la tasa, el mercado de futuros perpetuos ha mantenido una prima positiva durante más de dos meses. La confianza de los traders puede oscilar a lo largo del tiempo, y seguir de cerca las tendencias de la Dominancia de las Liquidaciones de Posiciones en Largo puede aportarnos valiosa información acerca de los cambios cíclicos en el sentimiento especulativo.

Mientras el precio ascendía desde los mínimos de julio, aún arrastrábamos la inclinación bajista que se apoderó del verano. Las liquidaciones de cortos predominaron en el mercado de futuros durante semanas mientras se iba poniendo a prueba esa confianza, y no fue hasta finales de octubre que la tendencia comenzó a darse la vuelta.

Esa confianza había cambiado por completo de bando hacia finales de octubre, y una prima positiva lideró el mercado mientras se extendía el dolor de las liquidaciones entre los traders que iban en largo. Estas tendencias cíclicas forman parte de las oscilaciones naturales en los mercados financieros.

Siempre que el precio forma un nuevo máximo, inevitablemente hay traders que compran el máximo absoluto. Estos nuevos inversores son los primeros en ser puestos a prueba durante la siguiente fase de incertidumbre, y nada grita mayor incertidumbre que un repentino y violento desplome en el mercado de futuros.

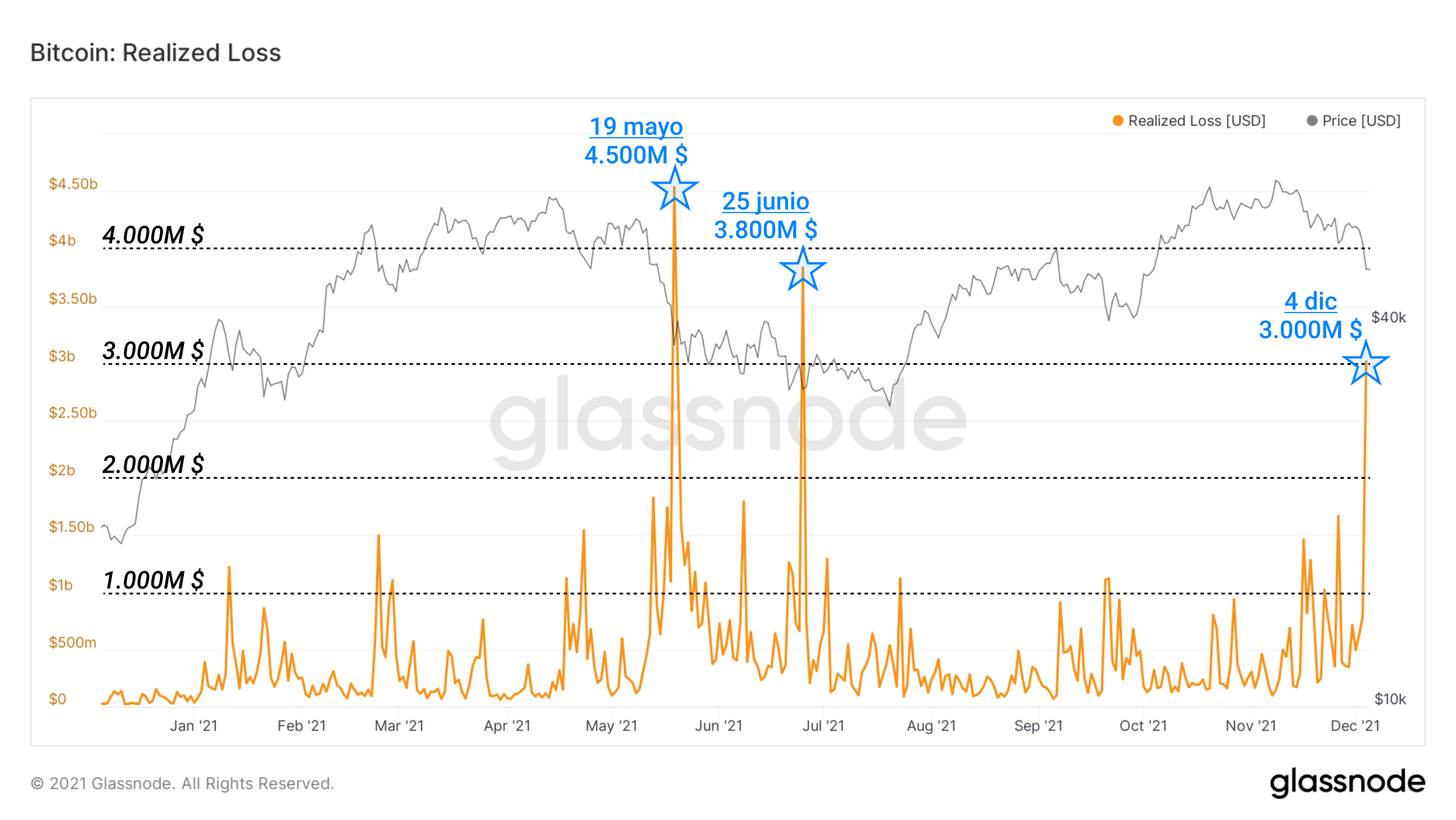

La cascada de liquidaciones acarrea también mucho gasto en pérdidas, y el evento de la semana pasada marcó un nuevo máximo de Pérdidas Realizadas en el blockchain. La cantidad de monedas gastadas en pérdidas el 4 de diciembre alcanza un total de 3.000M $. Los máximos impresos el sábado no se veían desde el 19 de mayo o el 25 de junio, cuando se perdieron 4.500M $ y 3.800M $ en los mercados respectivamente.

Los HODLers Establecen el Mínimo

Una vez evaluada la situación del espacio de derivados, tornamos nuestra atención hacia las dinámicas de oferta observables en el blockchain para revelar el comportamiento de los inversores a largo plazo. Los diferentes grupos de inversores de Bitcoin comprendidos en la clase HODLer son realmente los barómetros de inercia que utilizamos para determinar la macro dirección del mercado, y (asumimos) el sentimiento del dinero inteligente.

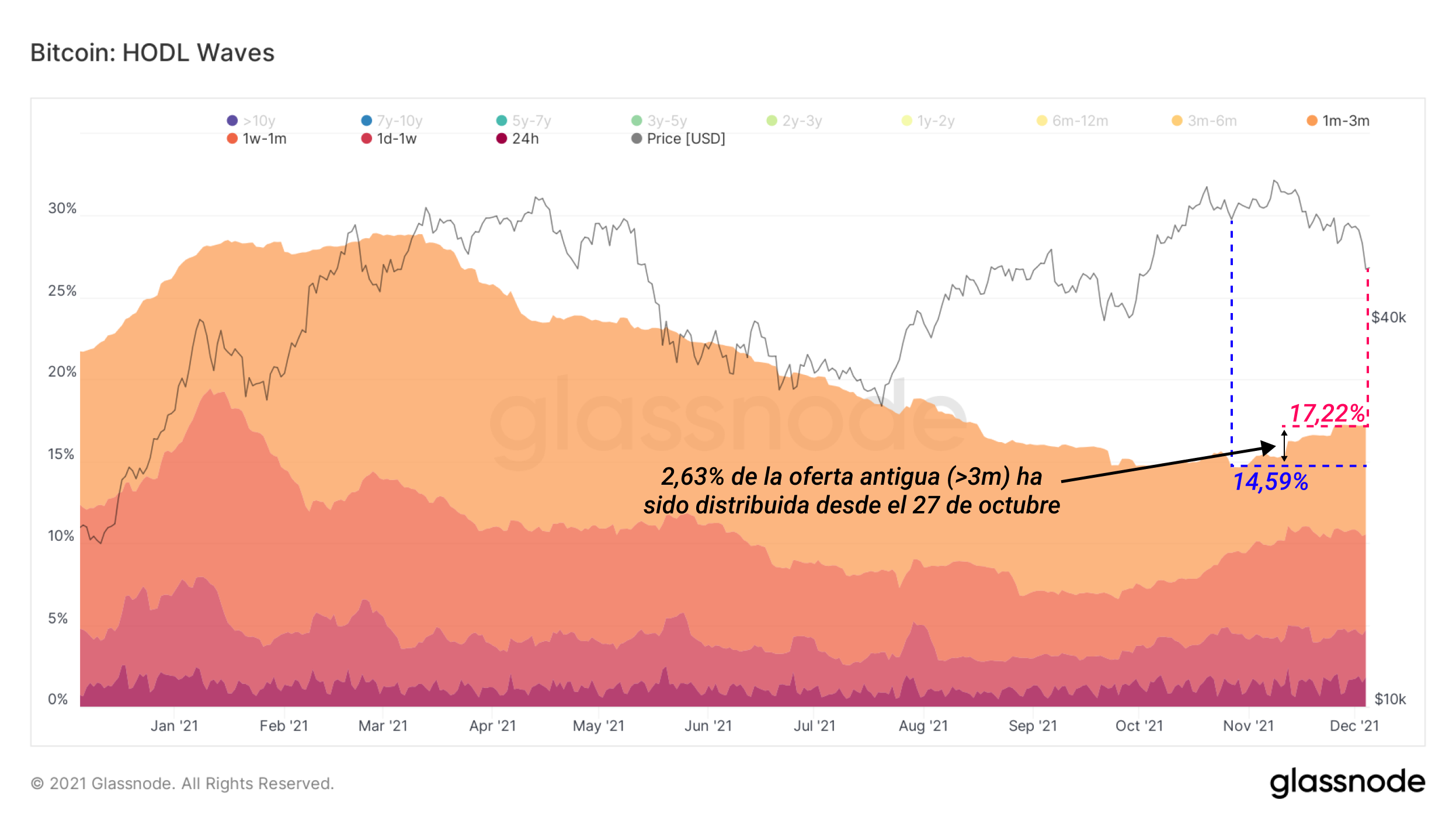

Las Ondas de Acumulación nos muestran la oferta monetaria de Bitcoin al completo dividida según la edad de las monedas. La interpretación es la siguiente:

- Las monedas recién gastadas tienen una esperanza de vida de cero, y aparecen representadas en las bandas más jóvenes (colores más cálidos) de la parte inferior, donde su maduración comienza de nuevo.

- Cuando las monedas permanecen en letargo y maduran, escalan a la categoría antigua, en aglomeraciones más elevadas (colores más fríos).

Cuando aplicamos un filtro para que sólo se muestren monedas de menos de 3 meses de edad, nos damos cuenta de que apenas un 2,63% de la oferta monetaria más antigua ha sido distribuida desde el 27 de octubre. Significa que más de un 97% de la oferta monetaria por encima de 3 meses de edad se mantiene sin ser gastada desde que alcanzamos recientemente el nuevo máximo histórico y su posterior retroceso. Los dueños de monedas antiguas no las están gastando, por lo general.

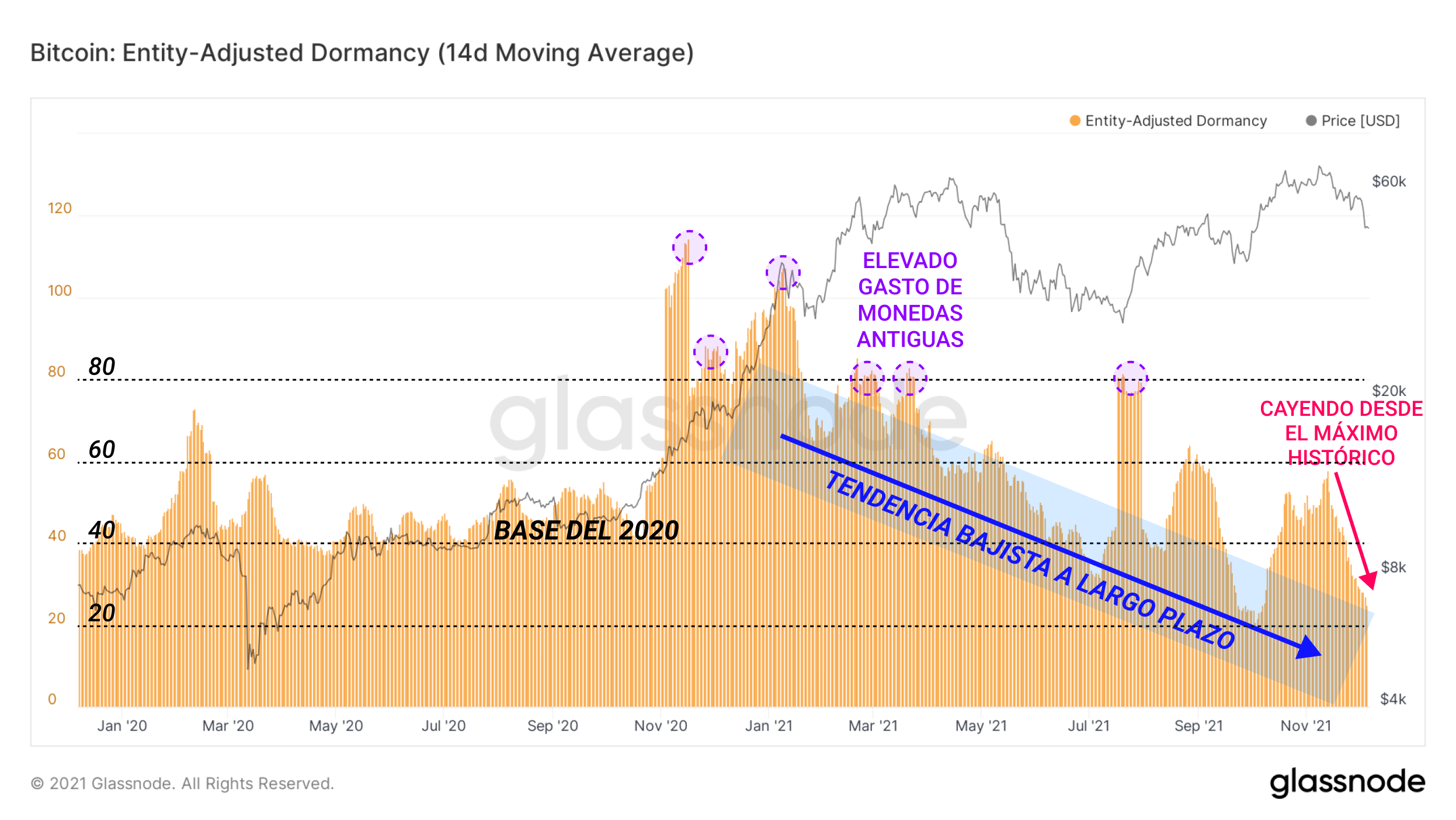

Para añadirle profundidad a esta perspectiva de mercado, nos fijamos en la Latencia. La Latencia mide la edad media de las transacciones (en días) que se ejecutan en el blockchain por unidad de BTC gastada. Es similar a la Esperanza de Vida Media Gastada por Transacción, pero añadiendo el peso del volumen.

- Una Latencia en aumento significa que se están gatastando monedas más antiguas en grandes volúmenes.

- Una Latencia en declive indica una clara reducción del volumen de gasto de monedas de mayor edad.

El nivel de base media que se formó en el 2020 fue una Latencia de 40 días, y ahora mismo nos encontramos muy por debajo de este valor, asentados en 25 días de media. De hecho, la Latencia ha estado en un macro declive desde los máximos de nuestro gran impulso alcista del mes de enero. Esto implica que los distintos grupos de inversores a largo plazo exhiben un comportamiento de constante maduración, y la actividad del blockchain está conducida principalmente por monedas jóvenes.

Generalmente hablando, esto demuestra gran convicción, a pesar de vivir momentos de extrema volatilidad y pérdidas. En definitiva un gran contraste frente a la acción de precio que hemos vivido esta semana.

Sabiendo que las monedas más antiguas perduran en su estado de latencia, podemos ahora poner nuestra mirada en los exchanges para determinar cuánta actividad está habiendo en ese espacio, y poder así corroborar nuestra teoría de la falta de distribución.

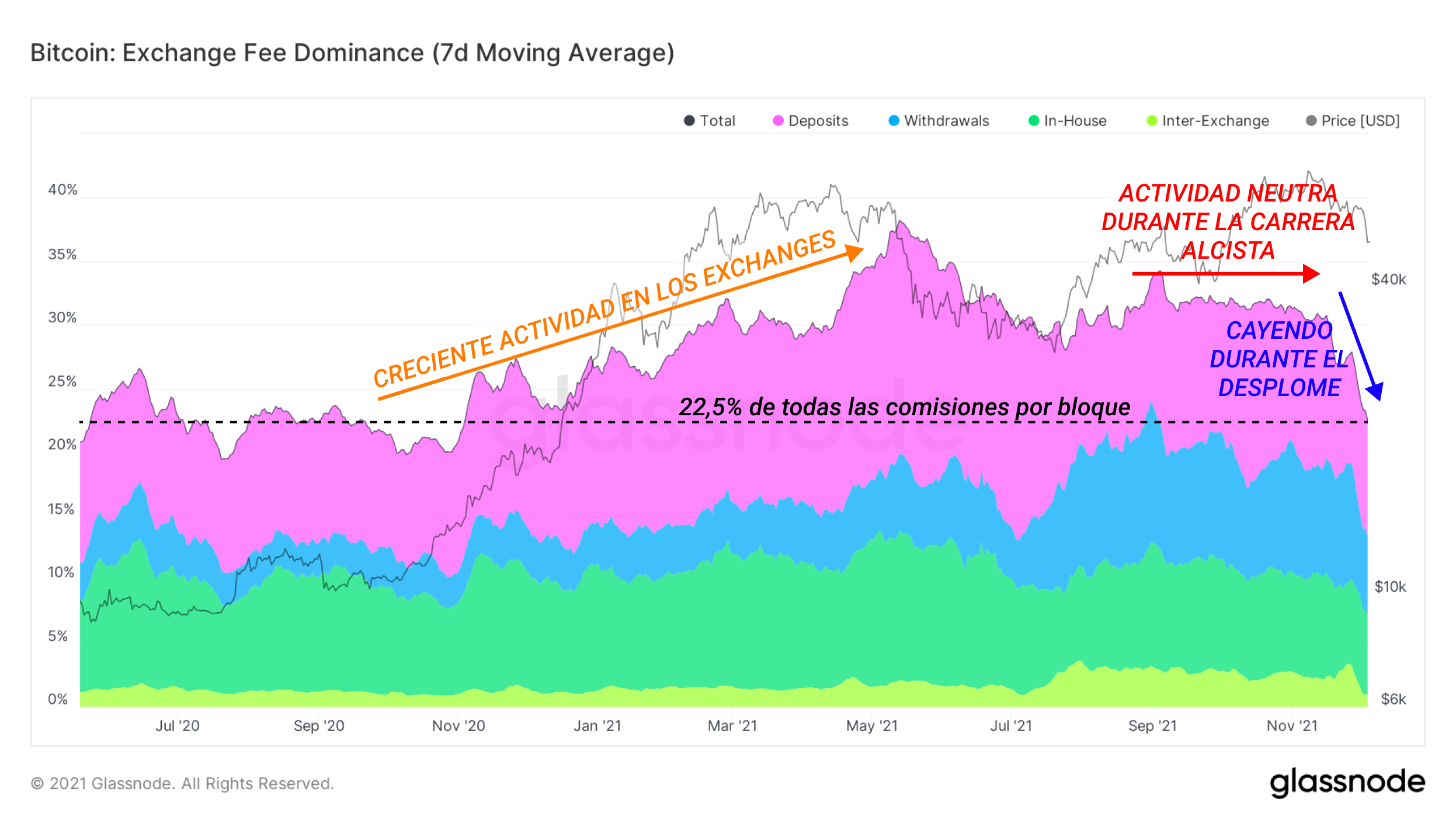

La Dominancia de las Comisiones de los Exchanges se centra en toda la actividad de los exchanges, para asignarles un porcentaje de las comisiones totales que se pagan diariamente dentro del blockchain. Que haya una alta actividad puede interpretarse como una característica típica de un interés o urgencia por parte de muchos propietarios.

- Cuando este valor es elevado o va en aumento, los exchanges están ejecutando gran actividad en el blockchain, como pudimos ver a finales del 2020 y hacia la primavera del 2021 durante la carrera alcista.

- Una actividad neutra o en descenso indica que los exchanges experimentan una reducción de transacciones que se refleja en el blockchain, y puede traer consigo una actividad mucho más tranquila a nivel general al desvanecerse el interés inversor y calmarse el mercado.

La observación que podemos extraer de la Dominancia de las Comisiones de los Exchanges es un claro declive precipitado desde nuestro recientemente alcanzado máximo histórico. Las comisiones de los exchanges se sitúan ahora en su punto porcentual más bajo dentro de la actividad del blockchain desde octubre del 2020.

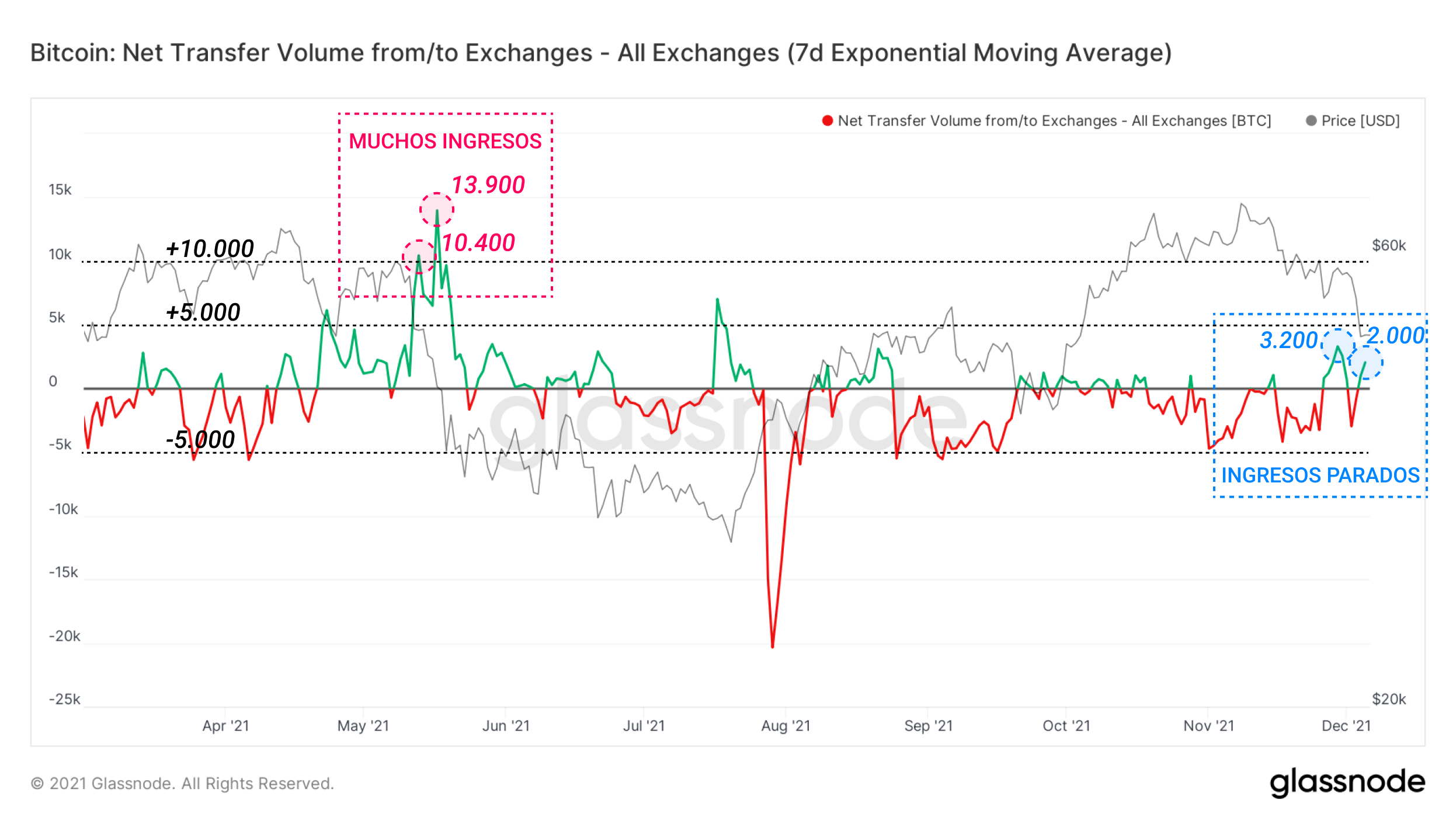

El balance de BTC en los exchanges es una métrica que merece mucho la pena monitorizar en momentos volátiles, ya que supone la primera barrera de salida para los inversores: meter monedas en un exchange para su venta.

Observamos el flujo de monedas de/hasta los exchanges en el Volumen Transferido Neto de los Exchanges. Durante la capitulación de mayo, los exchanges registraron un importante y mantenido repunte de flujo entrante de BTC, llegando a periodos con 10.400 y 13.900 BTC de depósitos netos. Esto contrasta con el momento actual, donde los picos de ingresos a los exchanges representan una fracción de esas cantidades, con apenas 2.000 y 3.200 BTC. Los inversores de Bitcoin no se están comportando como lo han hecho en otros momentos de debilidad anteriores, dando a entender que ahora existe una confianza subyacente en el mercado, y mayormente confirmando que la debilidad en el precio viene esencialmente influenciada por los mercados de derivados y no por ventas en el mercado spot.

De modo que si las monedas antiguas no se están gastando en cantidades significativas, y tampoco tenemos una actividad elevada en los exchanges, entonces, ¿de dónde salen las monedas que se están gastando?

Están saliendo de los bolsillos de los inversores a corto plazo, inversores que compraron en el último par de meses, la mayor parte de los cuales está ahora gastando en pérdidas.

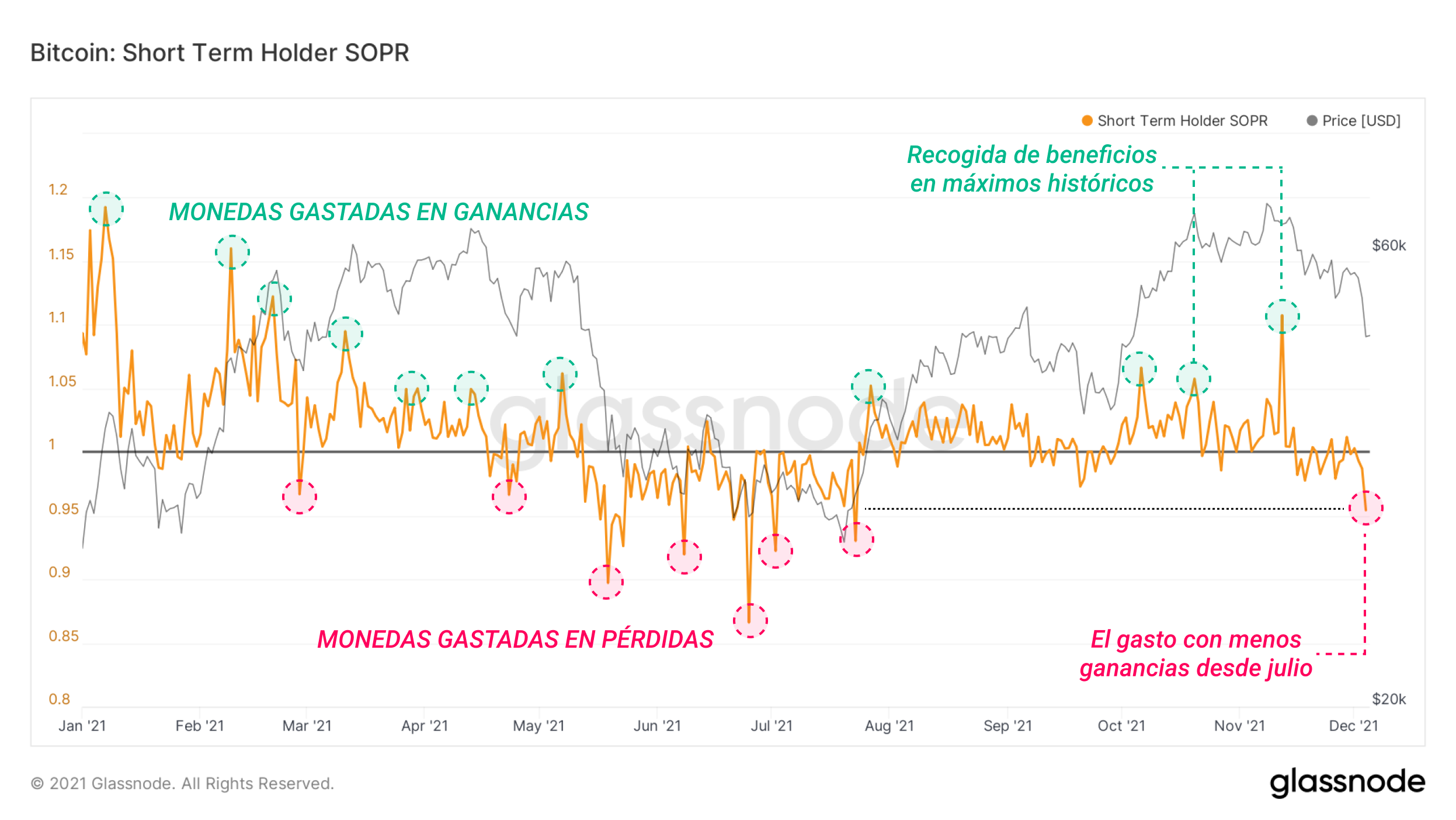

El Ratio de Ganancias por Gasto de los Inversores a Corto Plazo muestra la rentabilidad de monedas gastadas en manos de Inversores a Corto Plazo. De la gráfica de abajo se interpreta que:

- Valores más altos indican recogida de beneficios por gasto de monedas adquiridas a precios inferiores.

- Rebotes sobre un valor de 1 son una prueba al coste base de los inversores.

- Valores por debajo de 1 indican gasto de monedas que están dando pérdidas en manos de sus dueños.

El Ratio de Ganancias por Gasto de los Inversores a Corto Plazo imprimió su valor más bajo desde finales del mes de julio, lo que sin duda es el sello distintivo de una capitulación provocada por nuevos inversores. Para que estos Inversores a Corto Plazo estén realizando pérdidas ahora mismo, tienen necesariamente que haber comprado sus monedas en los máximos más recientes, y ya están pasándolas a nuevas manos. Este grupo parece ser el único conjunto de inversores reaccionando efusivamente ante los eventos de la semana pasada. Los inversores más maduros del mercado se mantienen impasibles.

Mediante nuestras observaciones de los datos, el desplome de la semana pasada fue propulsado por liquidaciones en el mercado de derivados, y los diversos grupos que conforman la oferta monetaria de Bitcoin en el blockchain se mantienen en su inmensa mayoría firmes en su convicción y confianza en el activo. Los que están gastando sus monedas parecen ser predominantemente aquellos que compraron en el máximo actual, realizando así pérdidas y capitulando.

Altos niveles de apalancamiento acompañados de volatilidad en el precio, son juntos la clásica receta de una corrección, y momentos capitularios como el experimentado por Bitcoin hace escasos días, desafortunadamente son necesarios para devolver a los mercados a su sano equilibrio. La pregunta clave que vamos a tratar de responder en las semanas venideras, es si el sentimiento general del mercado ha recibido con esto un golpe tan duro que deteriore esa convicción que hemos visto reflejada esta semana, o si por otro lado perdurará de aquí en adelante.