جهشی کوتاه مدت در کف فاز خرسی

بعد از اینکه قیمت در سطح ۲۴.۵ هزار دلار موفق به ادامه روند رشد خود نشد٬ قیمت به ۱۸.۵ هزار دلار ریزش کرد. همزمان با این ریزش ۱۱.۸٪ به حجم بیتکوینهای در ضرر اضافه شد که با بررسی این بیتکوینهای تازه در ضرر قرار گرفته میتوان از اتفاقات پشت پرده رمزگشایی کرد.

در این هفته قیمت بیتکوین خود را از دومین کف مهمی که در این فاز خرسی تشکیل شده، یعنی از قیمت ۱۸,۶۴۹ دلار به قیمت ۲۱,۷۵۸ دلار رساند و همچنان در محدوده قیمتی که حدود سه ماه در آن قرار گرفته است، حرکت میکند.

از اواسط ماه اوت، بازار در پایین این محدودهی خنثی حرکت میکرد و با حداکثر توان، خود را به سقف این محدوده در قیمت ۲۴.۵ هزار دلار رسانده است. زمانی که قیمت به پایین این محدوده میرسد، فرصتی فراهم میشود تا حجم سود بیتکوینهایی که در قیمت ۲۴.۵ دلار نقد نشده و اکنون به ضرر نقدنشده تبدیل شدهاند، بررسی کنیم. با این ارزیابی، میتوان دریافت که در این محدوده چه میزان حجمی از بیتکوین انباشت می شود و قیمت خرید سرمایهگذاران بیشتر در چه قیمت هایی متمرکز است.

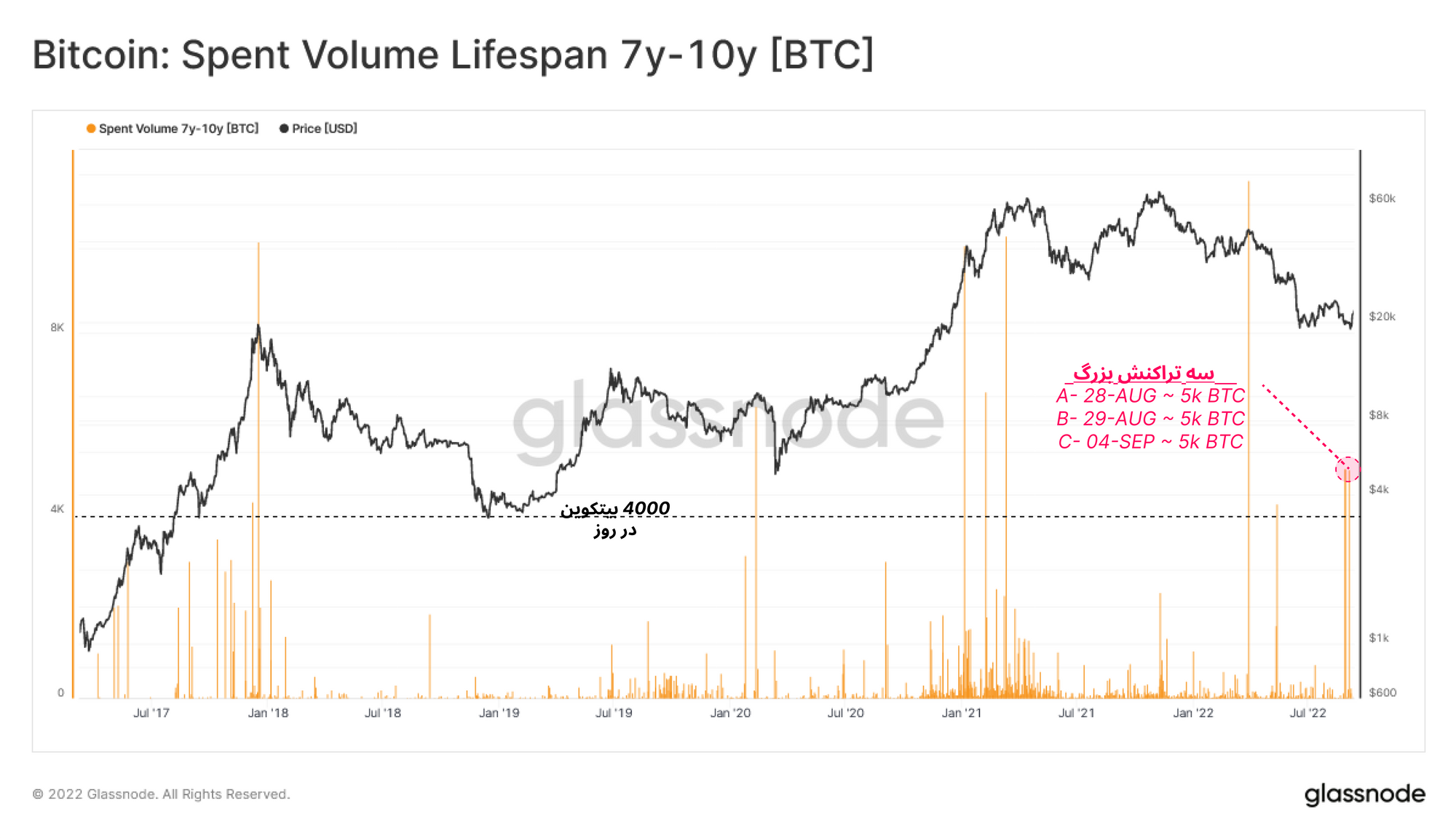

در این گزارش قیمت خرید سرمایهگذاران و سودآوری بیتکوینها را بررسی خواهیم کرد. همچنین در ادامه به رخدادی بسیار نادر خواهیم پرداخت؛ سه تراکنشی سنگین به حجم هزار بیتکوین که توسط نهنگهای ۷ تا ۱۰ ساله انجام شده است. این بیتکوینها در دسامبر ۲۰۱۳ خریداری شدهاند و اکنون با بیش از ۱۶۳ میلیون دلار سود، نقد و یا جابهجا شدهاند.

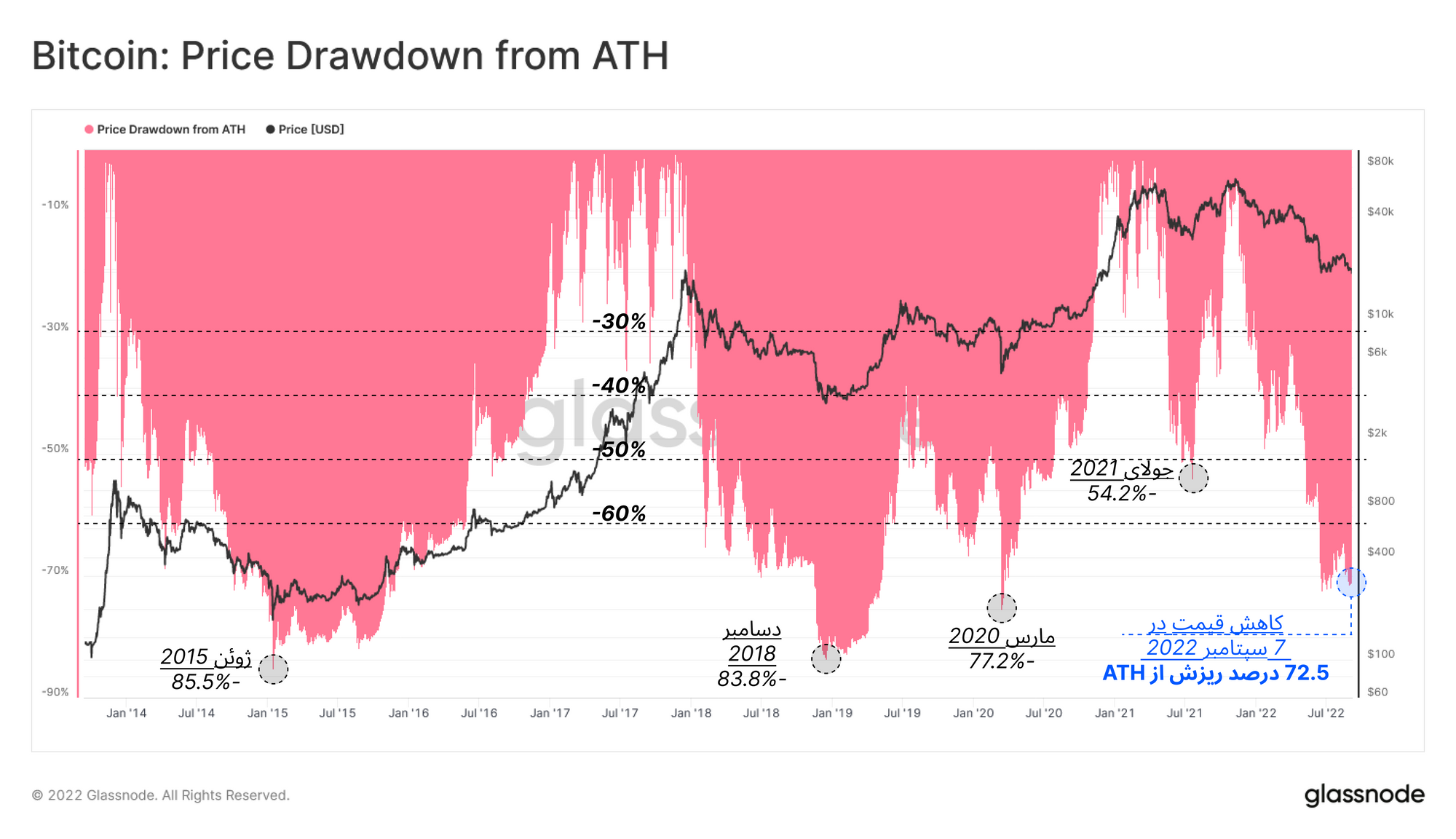

قیمت از ATH چه میزان کاهش داشته است؟

از ATH نوامبر ۲۰۲۱، بیتکوین تا کنون به مدت ۱۰ ماه مداوم در فار خرسی قرار داشته است. در این هفته قیمت بیتکوین تا ۱۸,۶۴۹ دلار پیش رفت و با ۷۲.۵ درصد کاهش قیمت از سقف قیمتی، دومین کف قیمتی مهم را در این فاز خرسی تشکیل داد. این میزان کاهش قیمت هنوز به اندازه کاهش قیمت در چرخههای قبل قابلتوجه نیست؛ زیرا در سالهای ۲۰۱۵، ۲۰۱۸ و ۲۰۲۰، قیمت از ATH بیش از ۷۷ درصد کاهش داشته است.

با وجود اینکه میزان کاهش قیمت نسبت به چرخههای قبل کمتر بوده است، اما سرمایهگذاران در این چرخه بیشترین ضرر مالی ممکن را تجربه کردند.

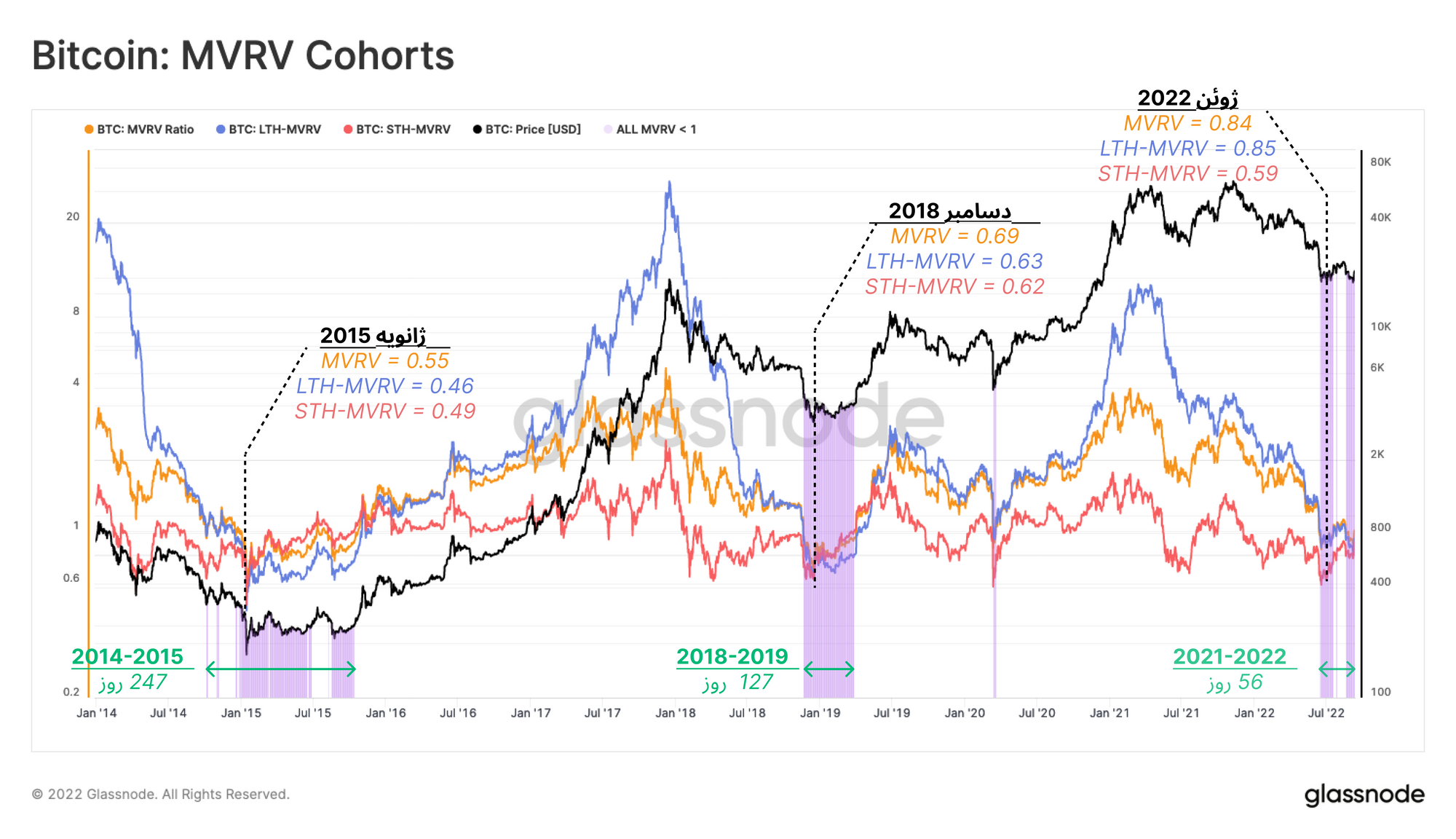

در این گزارش، با توجه به معیار MVRV (آخرین قیمت خرید و یا جابهجایی سرمایهگذاران مختلف بازار)، سطوح قیمتی مختلف بازار را ارزیابی خواهیم کرد:

· 🟠 معیار MVRV برای کل بازار: نسبت میان قیمت فعلی بازار و قیمت خرید و یا جابهجایی تمام سرمایهگذاران بازار مشخص میکند.

· 🔵معیار MVRVبرای سرمایهگذاران بلندمدت : نسبت قیمت فعلی بازار را صرفاً با قیمت خرید و یا جابهجایی سرمایهگذاران بلندمدت در نظر میگیرد. این سرمایهگذاران به مدت ۱۵۵ روز بیتکوینهای خود را هولد کردهاند و احتمال خرج شدن آنها کمتر است.

· 🔴معیار MVRVبرای سرمایهگذاران کوتاهمدت: نسبت قیمت فعلی بازار را صرفا با قیمت خرید و یا جابهجایی سرمایهگذاران کوتاهمدت در نظر میگیرد. این گروه از سرمایهگذاران بیتکوینهای خود را قبل از رسیدن به سن ۱۵۵ روز خرج میکنند و به لحاظ آماری احتمال خرج شدن این بیتکوینها بیشتر است.

🟪در چرخههای قبل، کف قیمتی بیتکوین زمانی تشکیل شده است که قیمت به زیر سه معیاری که به آن اشاره شد برسد ( فرود آمدن معیار MVRVبه زیر عدد ۱.۰ که در گزارش هفتگی شماره ۲۵ () به آن اشاره شده است).

در این حالت تمام سرمایهگذاران در زیان به سر میبرند و هنوز ضرر خود را نقد نکردهاند.

بازار در این فاز خرسی ۵۶ روز را در زیر این سه معیار سپری کرده و جهش مختصری نیز به بالای معیار Realized Price کل بازار و همچنین سرمایهگذاران بلندمدت داشته است. در چرخههای قبل، بازار تقریباً به مدت ۱۹۰ روز زیر این معیار قرار داشت و در مقایسه با آن، ۵۶ روز مدت زمان نسبتاً کوتاهیبه نظر میآید.

اگر MVRVسرمایهگذاران کوتاهمدت را در بازار فعلی با دسامبر ۲۰۱۸ مقایسه کنیم، خواهیم دید که این معیار در این فاز نسبت به سال ۲۰۱۸ به مقدار پایینتری رسیده است و این بیانگیر این نکته است که مخصوصاً سرمایهگذاران کوتاهمدت ضرر مالی بسیاری را تجربه کردند.

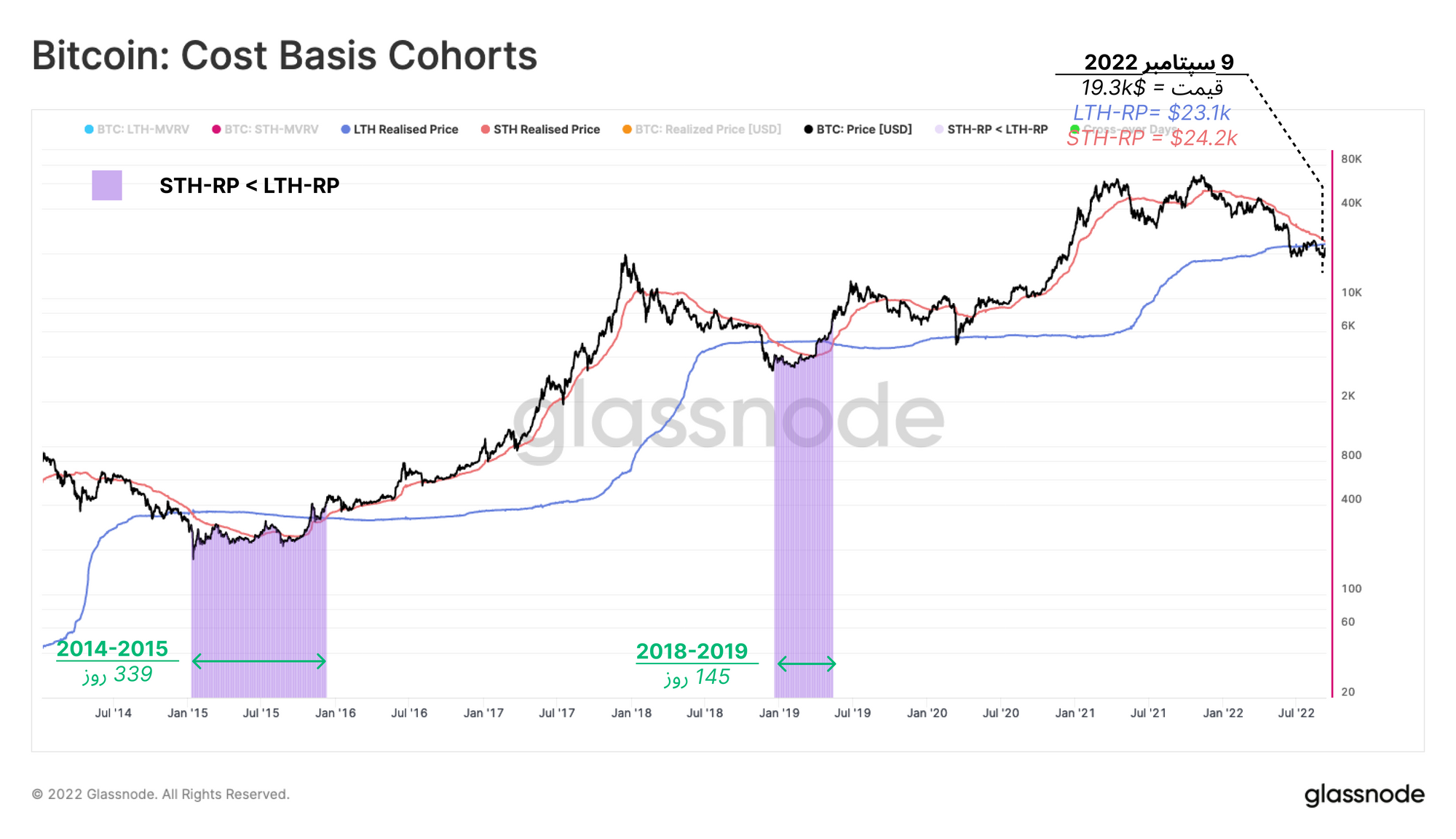

اکنون میتوانیم Realized Price (میانگین قیمت خرید و یا جابهجایی) تمام سرمایهگذاران کوتاهمدت 🔴 را با Realized Price سرمایهگذاران بلندمدت 🔵 مقایسه کنیم. در فازهای خرسی، کاهش مدام قیمت باعث شده تا Realized Price سرمایهگذاران کوتاهمدت به زیر Realized Price سرمایهگذاران بلندمدت برسد 🟪.

چنین رخدادی تنها در اواخر فاز خرسی رخ داده است و به این معناست که بیتکوینهای خریداریشده در سقف قیمتی در قیمت پایین فروخته شده و بین افراد جابهجا میشوند.

با وجود اینکه به مدت ۱۰ ماه در فاز خرسی قرار داشتهایم، اما هنوز این دو معیار یکدیگر را قطع نکردهاند. در چرخههای قبل پس از تقاطع میان این دو معیار، مدت زمانی بین ۱۴۵ تا ۳۳۹ روز برای بیتاثیر شدن این تقاطع زمان صرف شده است. با توجه به تاریخ ایجاد تقاطع میان این دو معیار در چرخههای قبل میتوان گفت که به طور تقریبی تقاطع بعدی این معیار را میتوان در اواسط سپتامبر انتظار داشت.

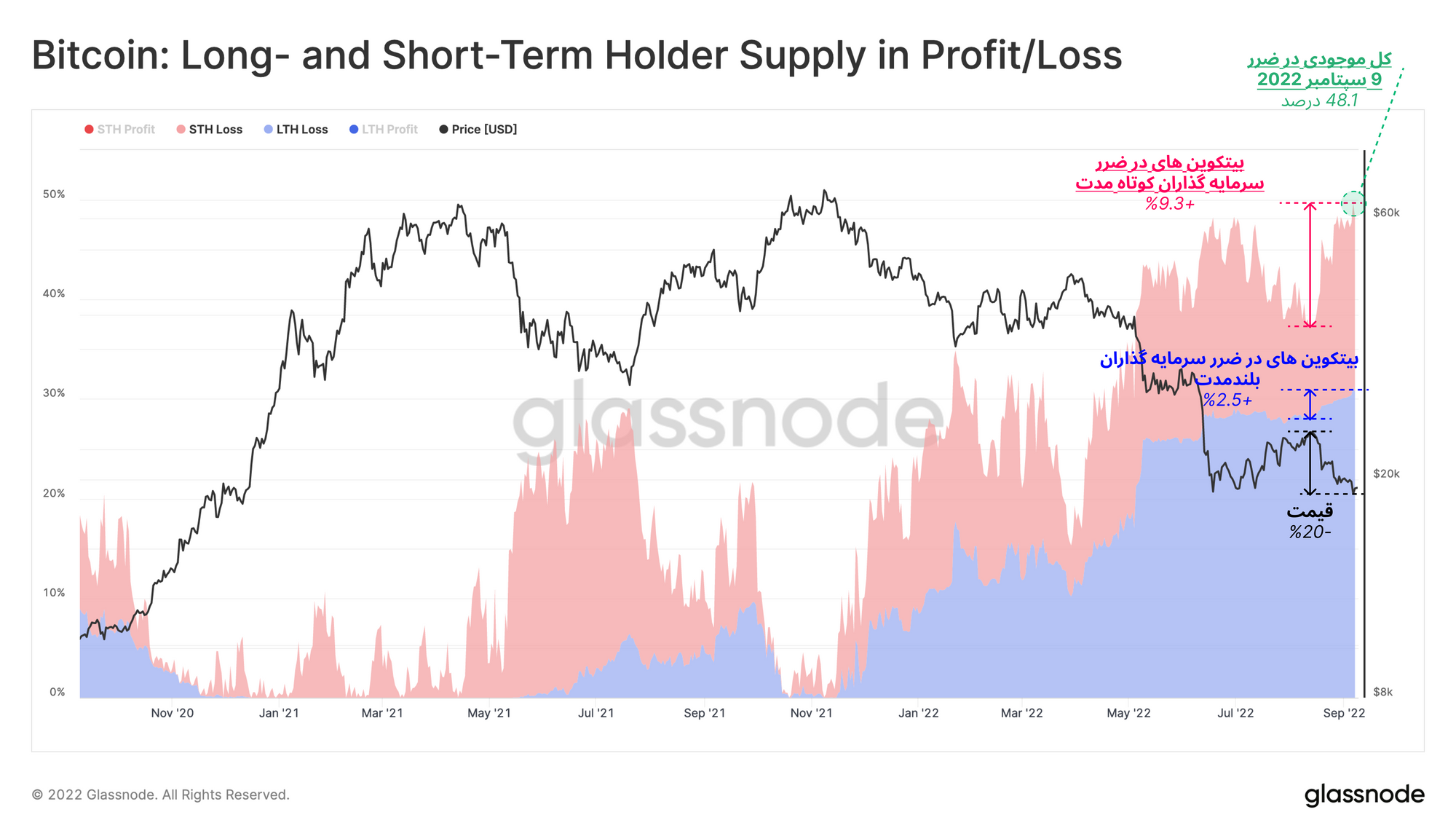

با توجه به اینکه قیمت بازار اخیراً از سطح ۲۴.۵ هزار دلار بازگشته است، اکنون حجم بیتکوینهایی که از حالت سود به ضرر بازگشتند، بررسی میکنیم.

مفهموم اصلی: زمانی که قیمت از سقف و یا کف محدوده خنثی با شتاب حرکت کند، معمولاً به این معناست که حجم بسیاری از بیتکوینها از حالت سودی که هنوز نقد نشده به ضرر نقد نشده بارگشتند (و یا بلعکس). بنابراین با استفاده از معیارهایی مانند Percent Supply in Profit میتوان حجم بیتکوینهایی که در یک محدوده مشخص بین سرمایهگذاران جابهجا شدند مشاهده کرد.

از اواسط ماه اوت میزان کل بیتکوینهایی که در ضرر قرار گرفته بودند، از ۱۱.۸ درصد به ۴۸.۱ درصد رسید. طبق نمودار زیر سهم سرمایهگذاران کوتاهمدت از این ضرر ۹.۳ 🟥 درصد و سهم سرمایهگذاران بلندمدت ۲.۵ 🟦 درصد است.

به عبارت دیگر متمرکز شدن و یا جابهجایی بیتکوینهای سرمایهگذاران کوتاه مدت بین قیمتهای ۲۴ هزار و ۱۸.۵ هزار دلار نشان میدهد که ۹.۳ درصد بیتکوینهای در گردش اخیراً به دلیل تسلیم این گروه جابهجا شدهاند و به همان میزان، تقاضا برای بیتکوین در این محدوده قیمتی وجود داشته است. از طرف دیگر حجم بسیاری از بیتکوینهای سرمایهگذاران (۴۸.۱ درصد موجودی) زیر ۱۸.۵ هزار دلار خریداری شده و ۱۱.۸ درصد بیتکوینها بین ۱۸.۵ هزار دلار و ۲۴.۵ هزار دلار خریداری شدند.

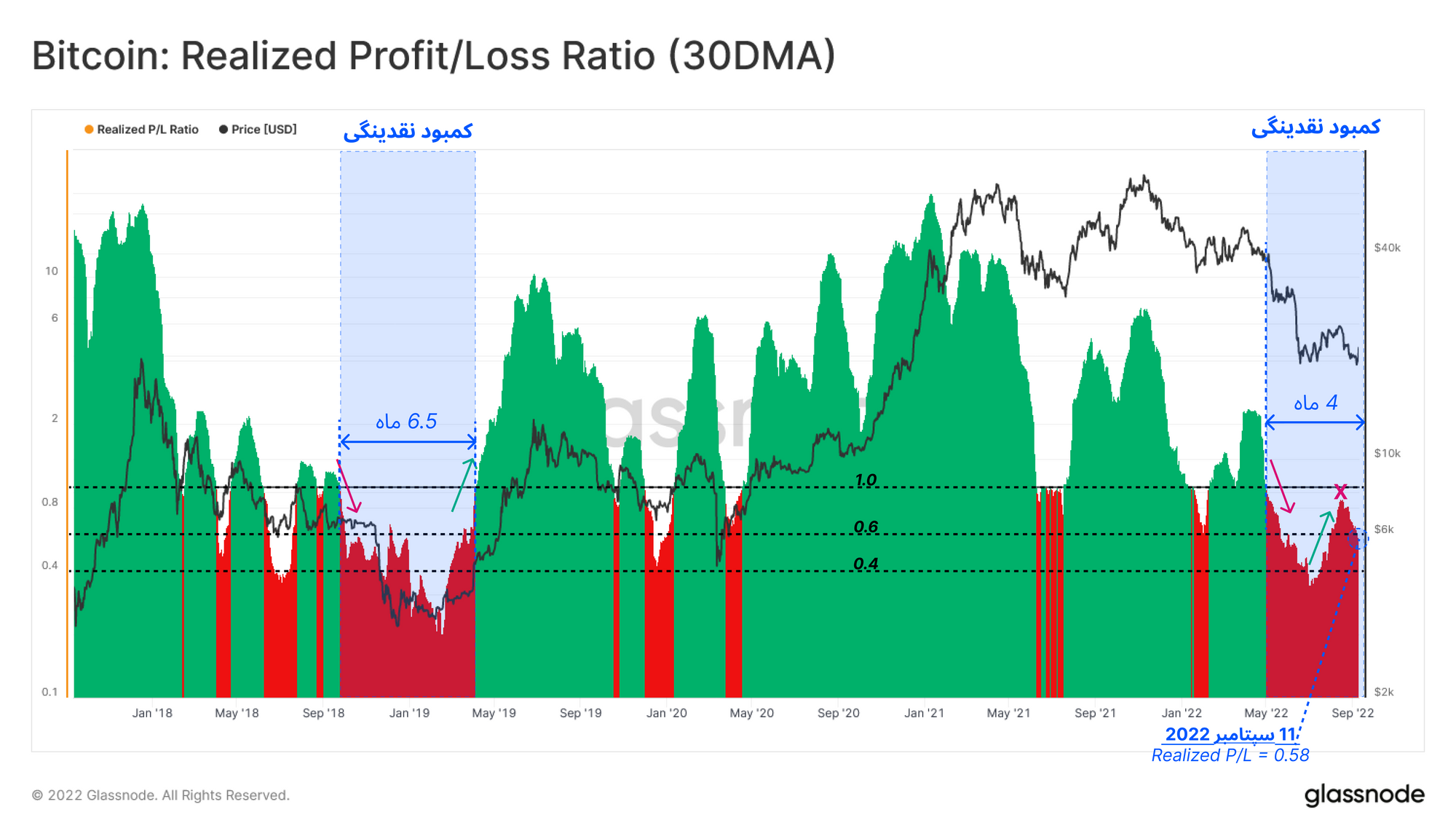

اکنون معیار Realized Profit/Realized Lossرا مشاهده میکنیم. این معیار حجم بیتکوینهایی که در سود نقد شده اند را به نسبت بیتکوینهایی در ضرر نقد شدهاند در نظر میگیرد. با مشاهده میانگین ماهانه این معیار میتوانیم تغییرات مهم و احساسات بازار را رصد کرده و بیتکوینهایی که هماکنون در حال حرکت هستند شناسایی کنیم.

· 🟩 بیش از مقدار ۱: در اوایل فاز صعودی، زمانی که بازار با تقاضای خود به خوبی فشار فروش و ذخیره سود را جذب میکند، رخ میدهد. این معیار در اوایل فاز صعودی جهش پرشتابی به بالای عدد ۱ داشته است.

· 🟥 کمتر از مقدار ۱: در فاز خرسی، زمانی که در مقابل فشار فروش تقاضای کافی مگر قبل از آخرین تسلیم همگانی وجود ندارد. این معیار در فاز خرسی و معمولاً قبل از تسلیم به زیر عدد ۱ سقوط میکند و مانند هشداری زودهنگام است.

از زمانی که این معیار تا زیر سطح ۱.۰ بیاید و دوباره به سطح ۱.۰ برسد، در این بازه زمانی اوج احساسات منفی در بازار جریان دارد و تقاضای کافی برای مقابله با فشار فروش ایجاد نمیشود. در حال حاضر کمبود تقاضا و نقدینگی تاکنون به مدت ۴ ماه ادامه داشته است و این بازه زمانی را میتوان با دوره ۶ ماهه در سال ۲۰۱۸ تا ۲۰۱۹ مقایسه کرد.

یکی از نکات جالب این است که روند صعودی این معیار در اوایل ماه ژوئن آغاز شد و در اواسط ماه اوت ادامه داشت و اکنون ۰.۵۸ کاهش داشته است. چنین حالتی به این معناست که با صعود این روند سرمایهگذاران در رالی صعودی اخیر سود خود را نقد کردند. ( در گزارش هفتگی شماره ۳۵ به آن اشاره شده است).

🛎 پیشنهاد تنظیم هشدار : در صورتی که معیار Realized Profit/Loss ratio (39DMA) از عدد ۱.۰ بگذرد، به نشانهی سودآوری و ورود تقاضای جدید به بازار است.

نوسانات فاز خرسی

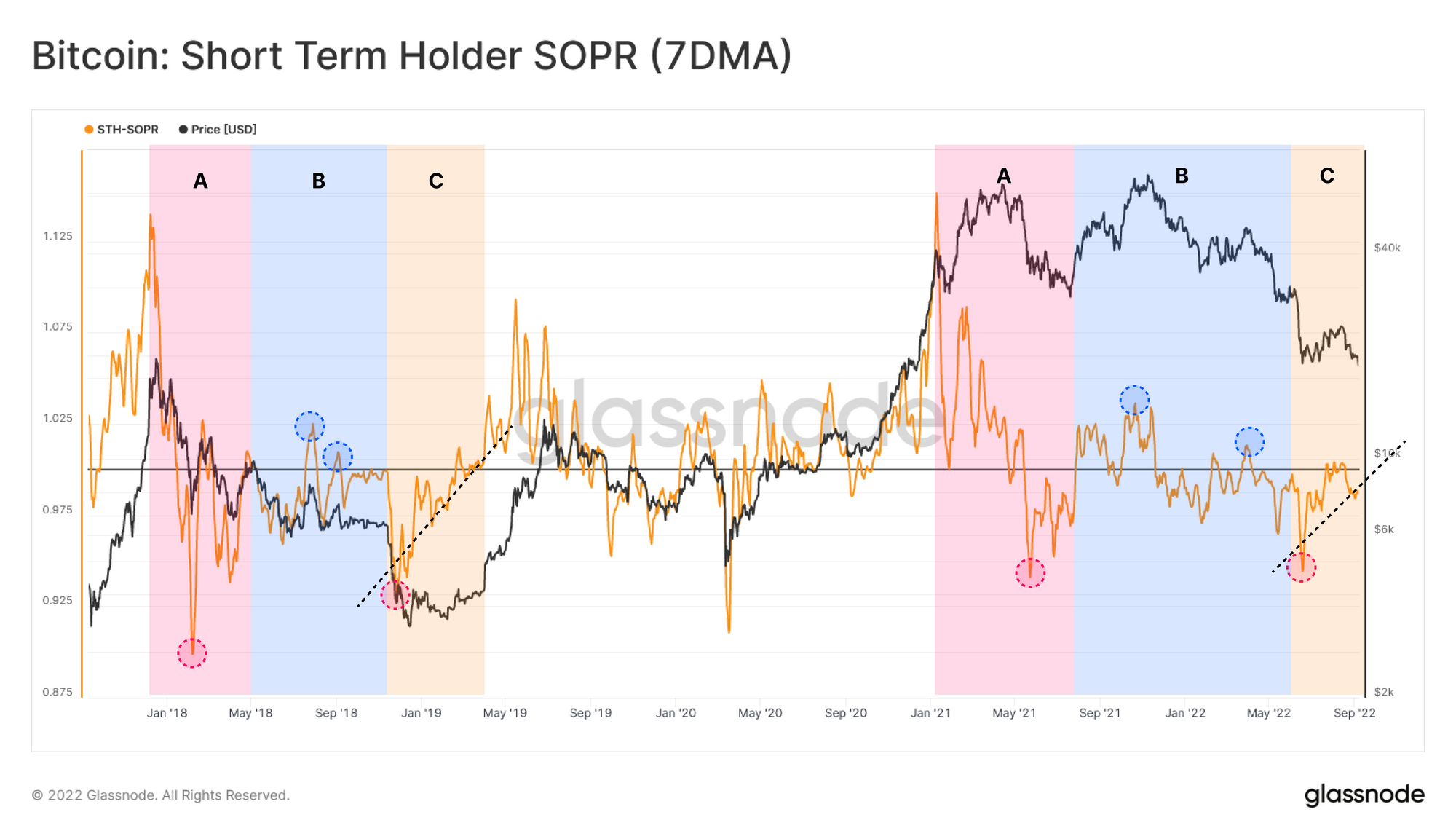

تا کنون نقش سرمایهگذاران کوتاهمدت را در حرکات قیمتی اخیر بررسی کردیم. به عنوان یکی از گروههای اصلی سرمایهگذاران، برای شناسایی کف قیمتی، باید رفتار و نحوه خرجکردن سرمایهگذاران این گروه را ارزیابی کرد. مهمترین روش برای مشاهده میزان سودآوری سرمایهگذاران کوتاهمدت، استفاده از معیار STH SOPR است که این معیار میانگین سود بیتکوینهایی که توسط سرمایهگذاران کوتاهمدت خرج شده را مشخص میکند.

ساختار STH-SOPRرا میتوان به عنوان نقشهای برای مشاهده مراحل مختلف فاز خرسی استفاده کرد:

فاز A 🟥 پس از ATH: در این مرحله پس از ATH ایجاد سقف قیمتی و یا به اصطلاح ترکیدن حباب، حجم سنگینی از ضرر نقد میشود و این معیار ناگهان به زیر عدد ۱ سقوط میکند.

فاز B🟦 رالی صعودی کوتاهمدت در فاز خرسی: در ادامه فاز خرسی، به دلیل کمبود تقاضا، در این معیار ناحیهی مقاومتی شکل میگیرد و در این نقطه بسیاری از سرمایهگذاران سود و یا سرمایه خود را از بازار خارج میکنند. در این مرحله چندین رالی صعودی رخ خواهد داد اما این جهشها دوام کافی برای تشکیل روند جدید ندارد.

· فاز C 🟨 پس از تسلیم : زمانی که به دلیل طولانی شدن فاز خرسی بسیاری از سرمایهگذاران از نظر روانی خسته میشوند، احتمال تسلیم همگانی این افراد بسیار افزایش پیدا میکند.

ریزش قیمتی ژوئن ۲۰۲۲ شباهت بسیاری با فاز C دارد و همزمان با بازگشت قیمت از سطح ۲۴ هزار دلار ، این معیار نیز از سطح ۱.۰ خود بازگشت و نشان داد که عدهای از سرمایهگذاران در میانگین قیمت خرید خود ، بیتکوینهای خود را فروخته و یا جابهجا کردند. بازگشت این معیار از سطح ۱.۰، الگوی مهمی برای تشکیل کف قیمتی است.

🔔 درصورتی که معیار Short-Term Holder SOPRو یا aSOPR از سطح ۱.۰ عبور کند، به نشانهی سودآوری مجدد سرمایهگذاران و بازگشت قدرت بازار خواهد بود.

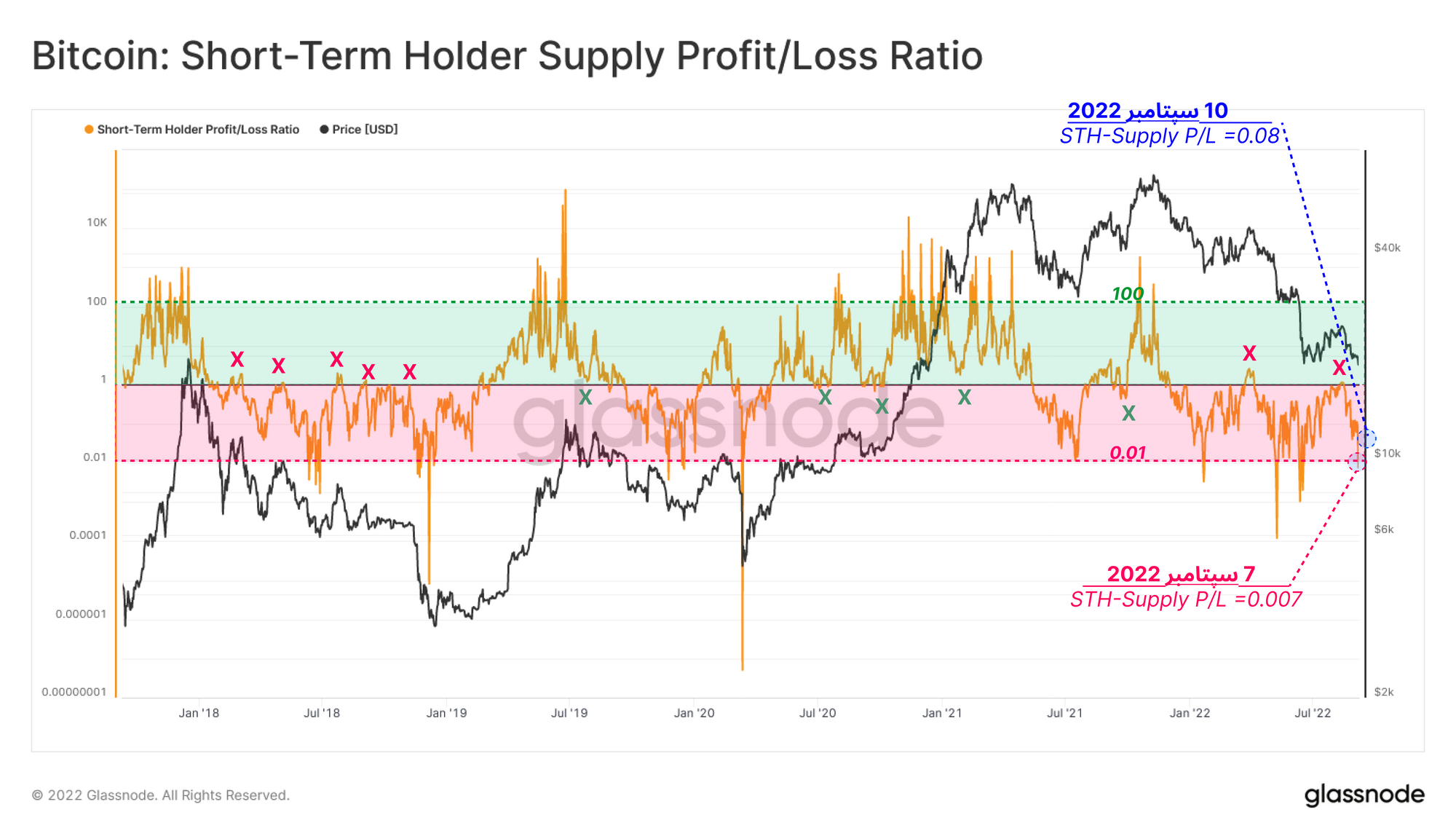

با استفاده از معیار Supply Profit/Loss RatioS میتوان هنگام گذر از فاز خرسی و ورود به فاز صعودی، رفتار سرمایهگذاران کوتاهمدت را ارزیابی کرد. این معیار حجم بیتکوینهای خرجنشده و سودآور سرمایهگذاران کوتاهمدت را نسبت به بیتکوینهای زیان آور آنها در نظر میگیرد. این معیار همانند معیار SOPR است اما به جای در نظر گرفتن بیتکوینهای خرج شده، حجم بیتکوینهای خرج نشده را در نظر میگیرد.

اکنون میتوانیم فراز نشیبهای سرمایهگذاران بلندمدت را شناسایی کنیم:

🟩 این معیار اگر مقداری بیش از عدد ۱ را نشان دهد به این معناست که بیش از ۵۰ درصد بیتکوینهای سرمایهگذاران بلندمدت در سود هستند و هر چه مقدار بالاتری را نشان دهد به همان نسبت احتمال بیشتری برای برداشت سود از طرف سرمایهگذاران وجود دارد.

🟥 این معیار اگر مقداری کمتر از عدد ۱ را نشان دهد به این معناست که در فاز خرسی، سرمایهگذاران کوتاهمدت عمدتاً در ضرر هستند و هرچه این مقدار بیشتر کاهش داشته باشد، احتمال تسلیم همگانی و سپس بازگشت قدرتمند روند خواهد بود.

با استفاده از سطح ۱ این معیار میتوان بازگشت روند بازار را مانند اصلاحات قیمتی در فاز صعودی و یا رالیهای صعودی در فاز خرسی تشخیص داد. بازگشت قیمت از ۲۴ هزار دلاری نمونهای از بازگشت رالی صعودی در فاز خرسی است که در واکنش به سطح ۱ این معیار شکل گرفت و برای ادامه روند قدرت کافی نداشت. اما با این حال روند صعودی که این معیار اخیراً تجربه کرده بسیار به STH-SOPR شباهت دارد و میتواند نشانهی بازگشت تدریجی قدرت به بازار باشد.

🔔پیشنهاد تنظیم هشدار: در صورتی که معیار Short-Term Holder Supply Profit/ Loss Ratio به بالای عدد ۱ برسد به نشانه ی بازگشت سودآوری سرمایه گذاران و قدرت بازار خواهد بود.

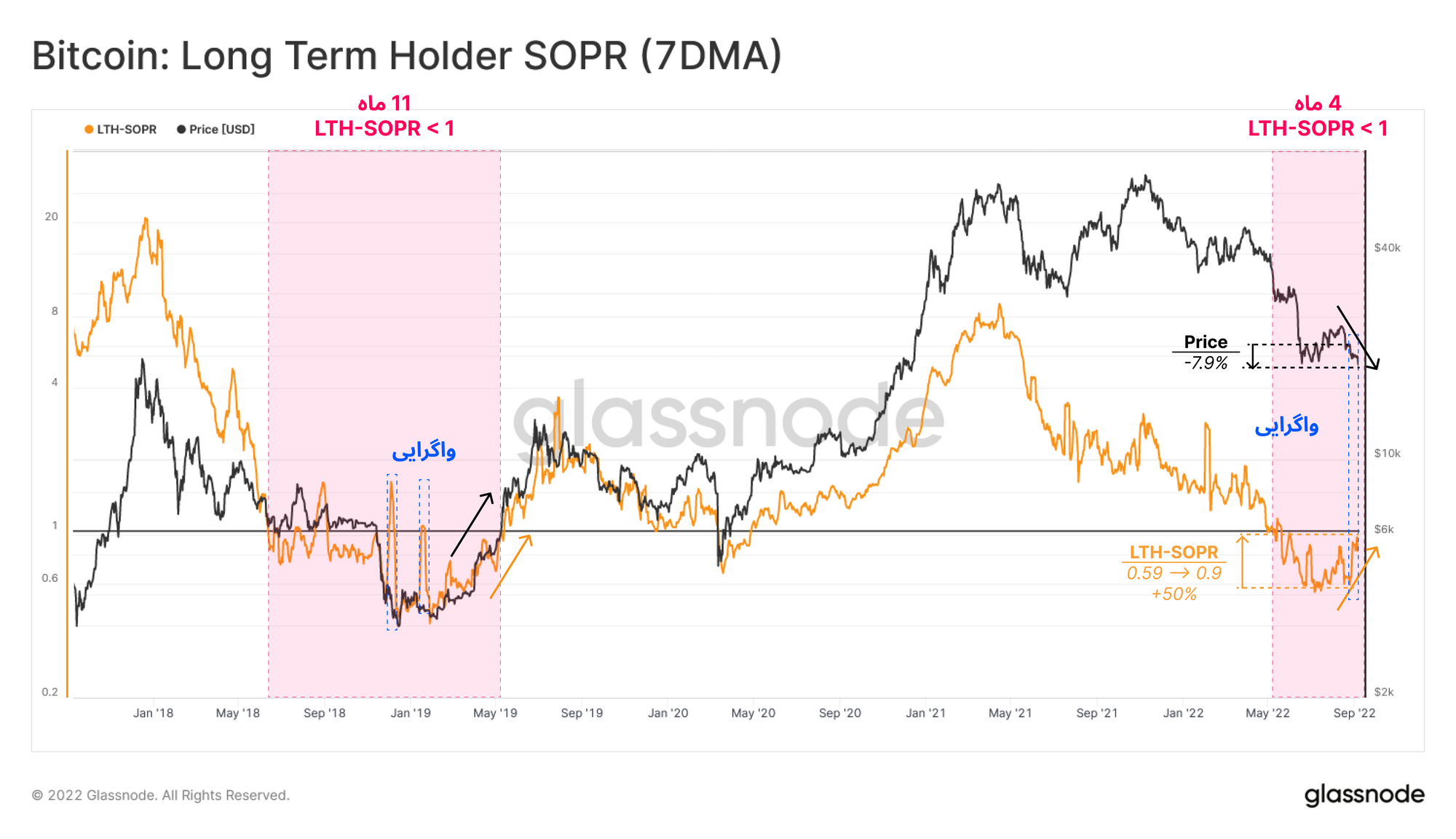

بازگشت نهنگهای پیر

در هر فاز خرسی بیتکوین، ممکن است راسخترین گروه سرمایهگذاران از بازار خارج شوند. با استفاده از معیار LTH-SOPR میتوان میزان سودآوری معاملات سرمایهگذاران بلندمدت را مشاهده کرد. هر زمانی که این معیار با شتاب از سطح ۱ عبور کرده، به معنای بازگشت قدرت صعودی به بازار بوده است.

در فاز خرسی ۲۰۱۸ تا ۲۰۱۹ 🟥 بازار به مدت ۱۱ ماه در حداقل سودآوری قرار داشت و هماکنون معیار LTH-SOPR به مدت چهار ماه زیر عدد ۱ قرار دارد. این معیار هر از چندگاهی جهشهای ناگهانی تجربه میکند و علت آن معمولاً جابهجایی و یا فروش بیتکوینهای قدیمی است که با حرکت خود سود بسیاری را نقد و یا جابهجا میکنند.

🛎 پیشنهاد تنظیم هشدار: در صورتی که معیار Long-Term Holder SOPR از سطح ۱ عبور کند، به نشانهی بازگشت سودآوری سرمایهگذاران و همچنین قدرت بازار خواهد بود.

برای موشکافی این رخدادها میتوانیم از دادههای دقیق بلاکچین استفاده کنیم.در ادامه به تحلیل به خرج شدن سه تراکنش دارای ۵۰۰۰ هزار بیتکوین میپردازیم که این حجم از بیتکوین در سال ۲۰۱۳، هنگامی که بیتکوین ۵۴۳ دلار قیمت داشت، برای آخرین بار خریداری و یا جابهجا شدهاند.

در ابتدا برای نشاندادن اهمیت جهش صعودی در سود نقدشده معاملات سرمایهگذاران بلندمدت، باید به نمودار زیر توجه کنیم. این نمودار حجم بیتکوینهای خرج شده بین ۷ تا ۱۰ سال را نشان میدهد. بسیار جالب است که در کل تاریخ بیتکوین تنها ۱۱ مورد از خرجشدن بیتکوینهای ۷ تا ۱۰ سال به حجم بالای ۴ هزار بیتکوین وجود دارد که سه مورد آن در دو هفته اخیر رخ دادند.

تراکنشهایی که در نمودار زیر مشخص شده چنین ویژگیهایی دارند:

· بلاک Aبه شماره ۷۵۱۵۱۸# در تاریخ ۲۸ اوت ۲۰۲۲ در قیمت ۱۹.۶ هزار دلار به حجم ۵۰۰۰ بیتکوین خرج شده است ( ۱۵۰۰ بیتکوین به آدرس ناشناس و ۳۴۰۰ بیتکوین به صرافی Kraken فرستاده شده است). این بیتکوینها در تاریخ ۱۹ دسامبر ۲۰۱۳ به قیمت ۵۴۳.۱۴ دلار خریداری شده اند.

· بلاک Bبه شماره ۷۵۱۵۱۸ در تاریخ ۲۹ اوت ۲۰۲۲ ، به قیمت ۲۰.۲ هزار دلار با حجم ۵۰۰۰ بیتکوین خرج شده است ( در یک تراکنش به ۱۷۰ آدرس ارسال شده است). این بیتکوینها در تاریخ ۱۹ دسامبر ۲۰۱۳ در قیمت ۵۴۳.۱۴ دلار خریداری شده اند.

· بلاک Cبه شماره ۷۵۲۶۳۷ در تاریخ ۴ سپتامبر ۲۰۲۲ در قیمت ۱۹.۹ هزار دلار و با حجم ۵۰۰۰ بیتکوین خرج شده است (سریعا به صرافی Kraken منتقل شده است). این بیتکوینها در تاریخ ۱۹ دسامبر ۲۰۱۳ در قیمت ۵۴۳.۱۴ دلار خریداری شده اند.

بنابراین، جهش ناگهانی که اخیراً در معیار LTH-SOPR شکل گرفته بیشتر به این سه تراکنش بزرگ مرتبط است، زیرا با جابهجا شدن این بیتکوینهای قدیمی که در سال ۲۰۱۳ خریداری شده بودند، سود بسیاری نقد شد. نمودار زیر دو تراکنشی را که به صرافی Kraken واریز شدند نشان میدهد. این دو تراکنش با ارسال مستقیم ۸.۵ هزار بیتکوین به صرافی Kraken در مجموع ۱۶۳.۴۸ میلیون دلار سود محقق کردند.

مرور هفته

اکنون که بازار فعلی از ATH اخیر ۷۲.۵ درصد ریزش داشته است، شباهتهای بسیاری با فاز ۲۰۱۸ تا ۲۰۱۹ مشاهده می شود.

در ریزش اخیر، قیمت از ۲۴.۵ هزار دلار تا ۱۸.۵ هزار دلار پیش رفت و حجم قابلتوجهی از بیتکوینهای سرمایهگذاران کوتاهمدت به ضرر نقد نشده بازگشتند.

به طور کلی عامل اصلی تاثیرگذار در ساختار فعلی بازار، سرمایهگذاران کوتاهمدت هستند که در نقطه مناسب وارد بازار شده و با حداقل میزان سود از آن خارج میشوند. حساسیت و یا اطمینان این سرمایهگذاران در شرایط کلان فعلی عامل بسیاری مهمی برای تعیین جهت بازار در کوتاهمدت است. سرمایهگذاران بلندمدت تا کنون تسلیم و خروج از بازار را تجربه کردهاند و اکنون ترجیح میدهند بیتکوینهای خود را هولد کنند.

طبق معیارهای SOPR میزان سود معاملات سرمایهگذاران، رالی صعودی اخیر در بازار با کمبود نقدینگی و تقاضا در بازار مواجه شد؛ به طوری که بازار قدرت جذب فشار فروش را نداشت. با نظر به اینکه برای تشکیل کف قیمتی نهایی چندین ماه زمان مورد نیاز است،هماکنون بازار در تلاش برای دفاع از ناحیه ۲۰ هزار دلار به سر میبرد.

برای مشاهده بروزرسانی تمام محصولات اعم از اصلاحات و بروزرسانی دستی معیارها و دادهها میتوانید به این قسمت(Changelog) مراجعه کنید.

· چندین پیش تنظمیات میزکار اندیکاتورهای مربوط به مشتقات، موجودی و اندیکاتورهای بازار بیتکوین و اتریوم معرفی شد.

· ما را در توییتر دنبال کنید.

· به کانال تلگرامی ما بپیوندید.

· برای تحلیل و گفتگو بیشتر به فروم گلسنود مراجعه کنید.

· برای مشاهده معیارهای on-chain، به استودیو گلسنود مراجعه کنید.

· برای دریافت پیامهای هشدار خودکار از طرف معیارهایon-chain و فعالیت صرافی ها، به صفحه توییتر پیامهای هشدار مراجعه کنید.

نکته: این هفتهنامه قصد هیچ نوع توصیه مالی و سرمایهگذاری ندارد و تمامی این دادهها صرفاً به جهت اطلاعرسانی شما منتشر شده است. بهتر است هیچ نوع تصمیم مالی از این اطلاعات اخذ نشود و مسئولیت تمام تصمیمات مالی شما صرفاً به عهده شخص شماست.