Faire Face à la Chute de la DeFi

La DeFi est une pièce maîtresse de l'écosystème Ethereum, les protocoles DeFi étant une destination de choix pour les tokens, les stablecoins et les NFT. Cependant, les tokens DeFi évoluent dans une tendance baissière depuis plusieurs années. Dans cet article, nous découvrons pourquoi.

La flexibilité de la couche applicative d'Ethereum est devenue une base remarquable pour l'innovation, la génération de narratifs et le développement logiciel.

La création de nouveaux horizons suscite l'engouement, l'excitation et l'innovation, ainsi qu'un certain nombre d'activités malveillantes qui en profitent. Dans l'ensemble, cette innovation favorise l'adoption à long terme et apporte de nouvelles vagues de capitaux et de talents à l'écosystème.

Nouveau Cycle, Nouveaux Narratifs

En comparant l'utilisation du gas à travers une variété de types d'activités majeures, nous pouvons établir une base de référence pour la demande des utilisateurs.

À partir de là, nous pouvons commencer à identifier les quatre principaux narratifs qui ont façonné l'écosystème Ethereum depuis sa création, et qui ont souvent accompagné un nouveau record historique pour le prix de l'ETH :

- 🟢 Les Initial Coin Offerings (ICOs) : L'équivalent des introductions en bourse pour la crypto a atteint son apogée en 2017 et 2018, et jusqu'à 40 % du gas utilisé sur Ethereum a été attribué aux transferts de jetons ERC-20. Bien que la demande de transferts de jetons ERC-20 ait diminué depuis, elle reste une source notable de consommation de gas aujourd'hui, portée par la popularité des memecoins, et de nouvelles méthodes de distribution de tokens comme le Yield Farming et les Airdrops.

- 🟡 La finance décentralisée (DeFi) est montée en puissance en 2020, avec la promesse de créer des instruments financiers on-chain pouvant être utilisés sans intermédiaires traditionnels. La vague de la DeFi se poursuit également aujourd'hui, mais son pic d'utilisation a été atteint entre juin 2020 et 2021, où elle représentait environ 30 % de l'utilisation du gas.

- 🟠 Les jetons non fongibles (NFT) ont introduit des représentations uniques d'actifs numériques ou réels. Bien que les NFT existent depuis de nombreuses années, ce n'est qu'au milieu de l'année 2021 qu'ils ont trouvé leur place dans la conscience du grand public. Bien que la demande de NFT ait diminué vers la fin de l'année 2022, ils ont récemment fait leur retour, ce qui peut être attribué à de multiples facteurs.

- 🔵 Les stablecoins, en particulier ceux indexés sur le dollar américain, ont connu une forte demande des utilisateurs depuis la mi-2020. La diminution de l'utilisation du gas provenant des transactions en stablecoins reflète un changement de leur utilité plus qu'une diminution de la demande. Les stablecoins sont désormais moins utilisés comme moyen de paiement que comme moyen de couverture et comme réserve de valeur.

Ce que nous pouvons observer, c'est un schéma dans lequel un cycle initial d'expansion et de récession se produit, poussant la nouvelle application du moment à représenter 30 à 40 % de l'ensemble de la consommation de gas. Ce cycle est ensuite suivi d'un déclin structurel vers ce qui semble être une base de 8% de la consommation pour ces principaux types d'applications.

La Chute de la DeFi

Le comportement unique du secteur de la finance décentralisée (DeFi) est particulièrement remarquable via le graphique ci-dessus. La consommation de gas connaît des poussées d'activité semi-régulières, au cours desquelles la demande de gas pour la DeFi double régulièrement.

Ce phénomène est généralement centré sur les périodes de forte volatilité du marché, lorsque les investisseurs recollatéralisent, réduisent ou liquident leurs positions.

Étant donné que le secteur de la DeFi est une source primaire et une destination pour les tokens ERC20, les stablecoins et - de plus en plus - les NFT, on pourrait s'attendre à une forte performance des tokens associés à ces protocoles.

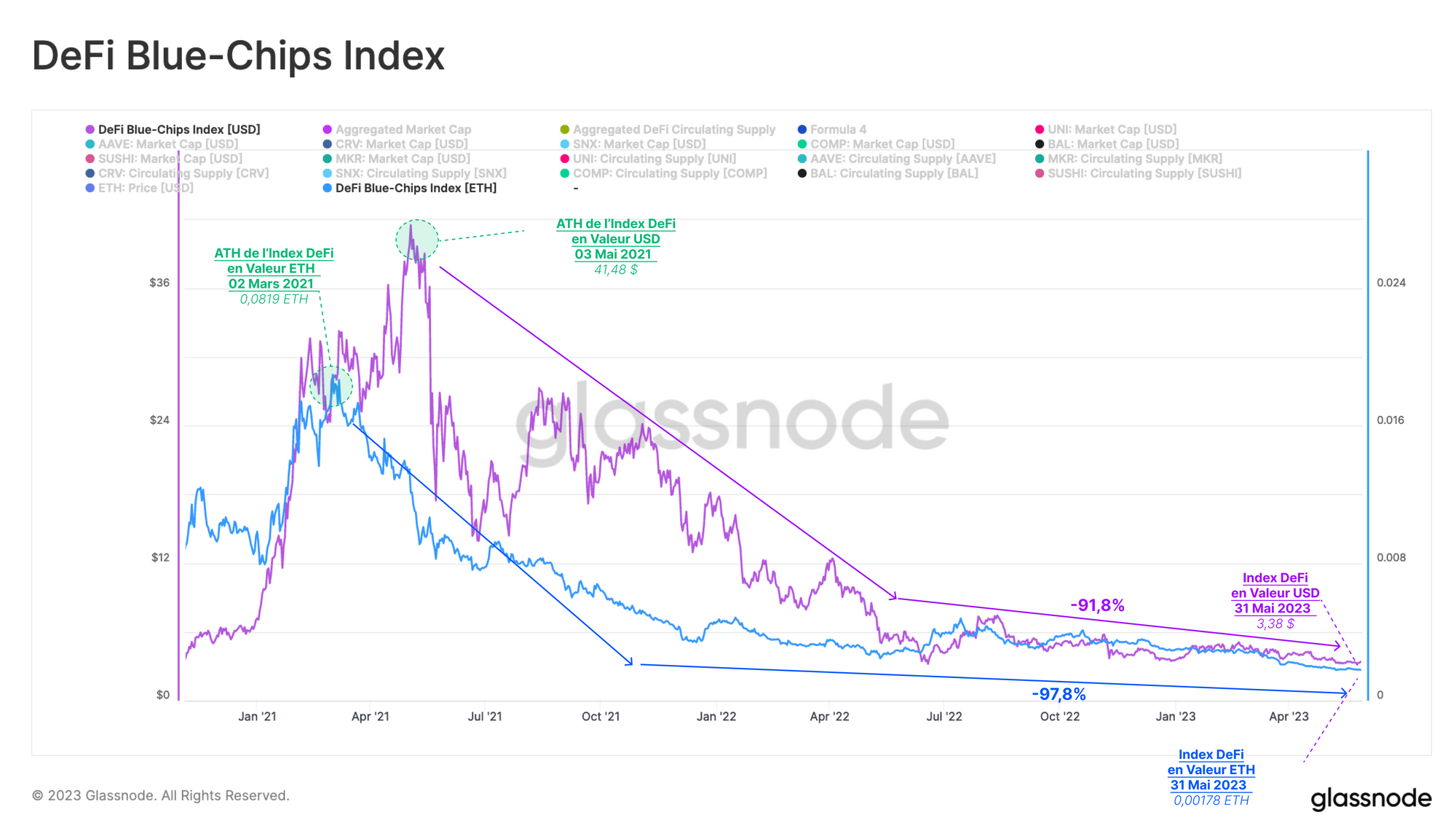

Cependant, notre indice de prix pondéré par l'offre pour les tokens de la DeFi, en USD et en ETH, semble poursuivre sa chute sans fin, avec une baisse de plus de 90 % par rapport aux deux points de référence de début 2021.

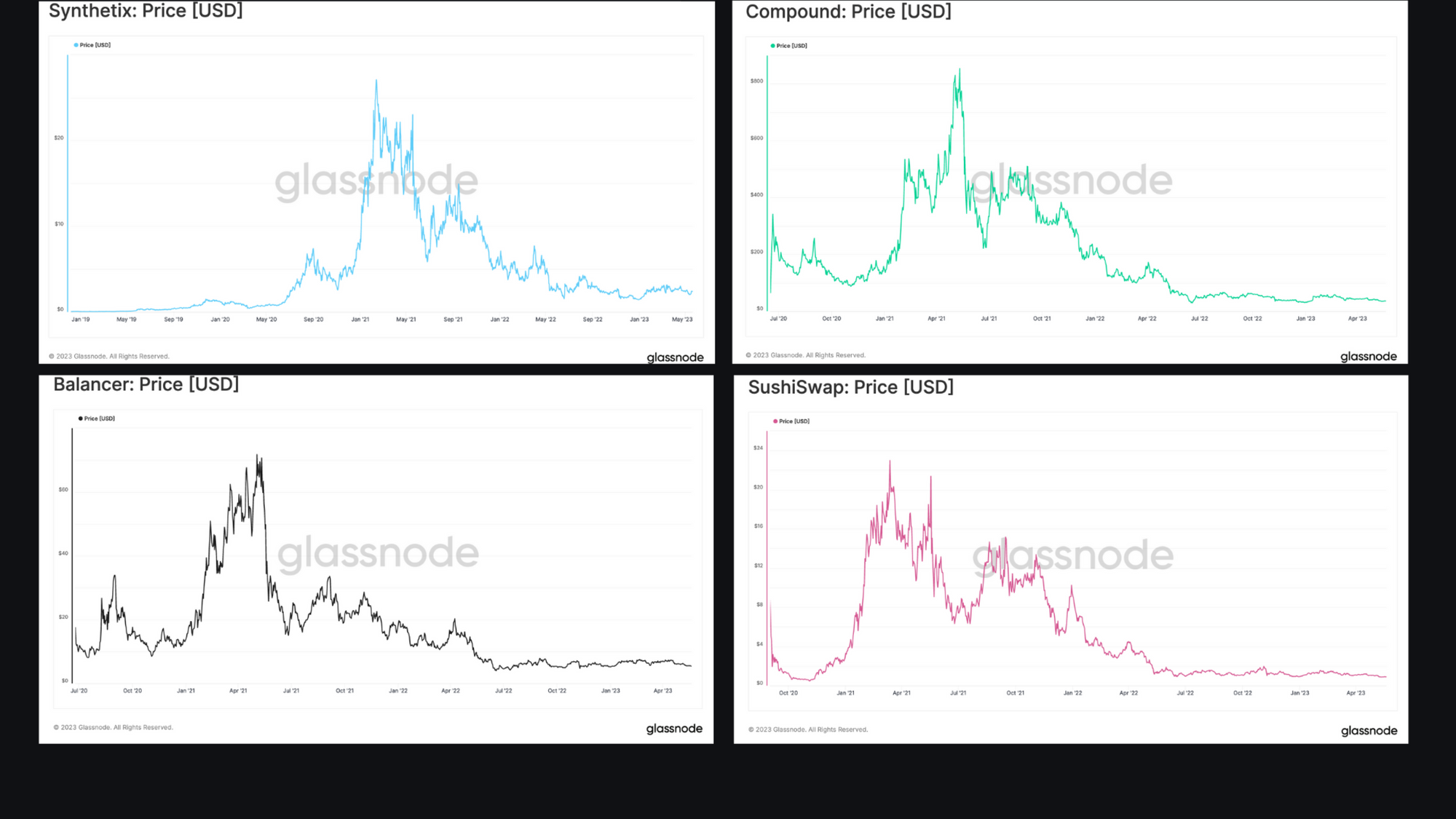

Le reste de cet article se concentre sur le secteur de la DeFi et tente de fournir un contexte à la performance remarquablement faible du prix des tokens. Pour cette analyse, nous examinerons les tokens des huit premiers projets DeFi en termes de capitalisation boursière, sans tenir compte des paramètres liés aux protocoles DeFi sous-jacents eux-mêmes.

Cela permet d'isoler uniquement la performance relative des prix, la structure de propriété et l'activité on-chain desdits tokens, qui restent le principal instrument par lequel les préférences des investisseurs peuvent être exprimées.

Nombreux sont ceux qui affirment que les tokens DeFi ne reflètent pas la valeur réelle des projets sous-jacents. Cependant, nous pensons que, dans l'ensemble, la performance du marché de ces tokens est un indicateur représentatif de l'intérêt des investisseurs pour le secteur de la DeFi dans son ensemble.

La capitalisation boursière agrégée de ces huit tokens a atteint un pic de popularité auprès des investisseurs vers mai 2021, soit environ neuf mois après le "DeFi summer" de la mi-2020, au cours duquel la plupart de ces tokens ont été mintés et émis.

À son apogée, la valeur totale des "Blue-Chips" de la DeFi a atteint 45 milliards de dollars, avant de diminuer structurellement. Aujourd'hui, la capitalisation boursière du secteur ne représente plus que 12 % de son plus haut niveau historique.

Il est intéressant de noter que depuis la grande purge de 2022, la valeur des liés à la DeFi a tendance à évoluer en fonction de la valeur totale des protocoles sous-jacents. Il est donc plausible que la confiance des investisseurs soit liée à la performance du protocole.

Si l'on divise le secteur de la DeFi en ses différents sous-secteurs, on constate que les échanges décentralisés (DEX) détiennent la plus grande part de marché, représentant actuellement 63,3 % de la capitalisation boursière agrégée. Les marchés de capitaux sont les deuxièmes plus populaires avec 27,3 %, tandis que les actifs synthétiques ne représentent qu'une part marginale avec 9,4 %.

Les Tokens DeFi doivent Concurrencer l'ETH

Les tokens DeFi sont généralement considérés comme plus éloignés sur la courbe de risque des actifs numériques, et attirent donc les investisseurs ayant un appétit pour le risque plus élevé. Ces tokens sont généralement achetés en utilisant l'ETH ou les stablecoins comme monnaie, ce qui fournit deux points de référence pour leur performance.

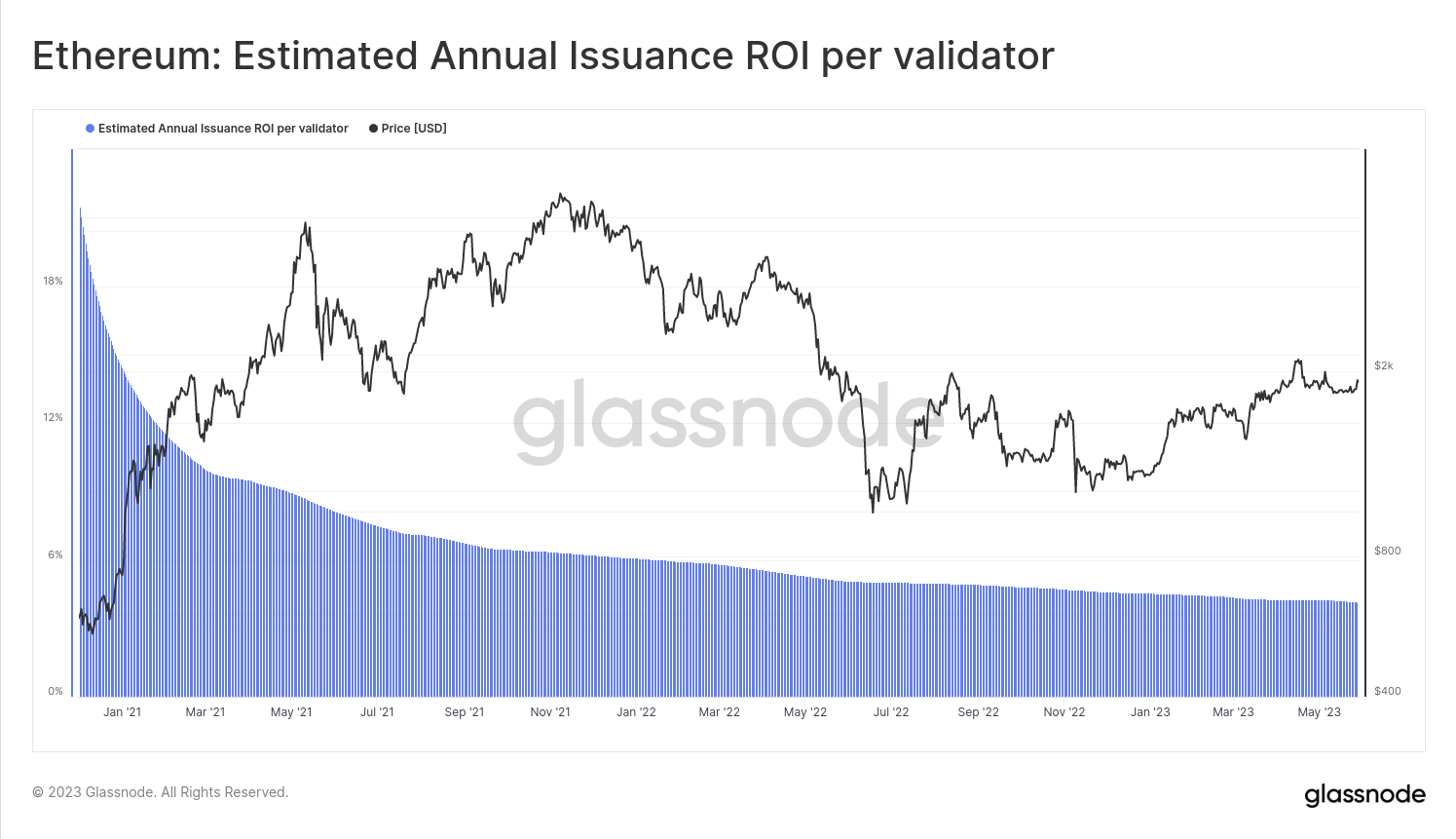

En gardant cela à l'esprit, et avec des innovations majeurs tels que la preuve d'enjeu (Proof-of-Stake) qui arrivent enfin sur Ethereum, nous devons comparer la relation et la performance des tokens DeFi avec l'actif de référence ETH, qui est maintenant porteur de rendement passif.

Étant donné que le staking de l'ETH rapporte désormais 4,0 % en termes d'ETH (sans effet de levier), il y a un nouveau seuil à franchir pour les rendements des tokens de la DeFi.

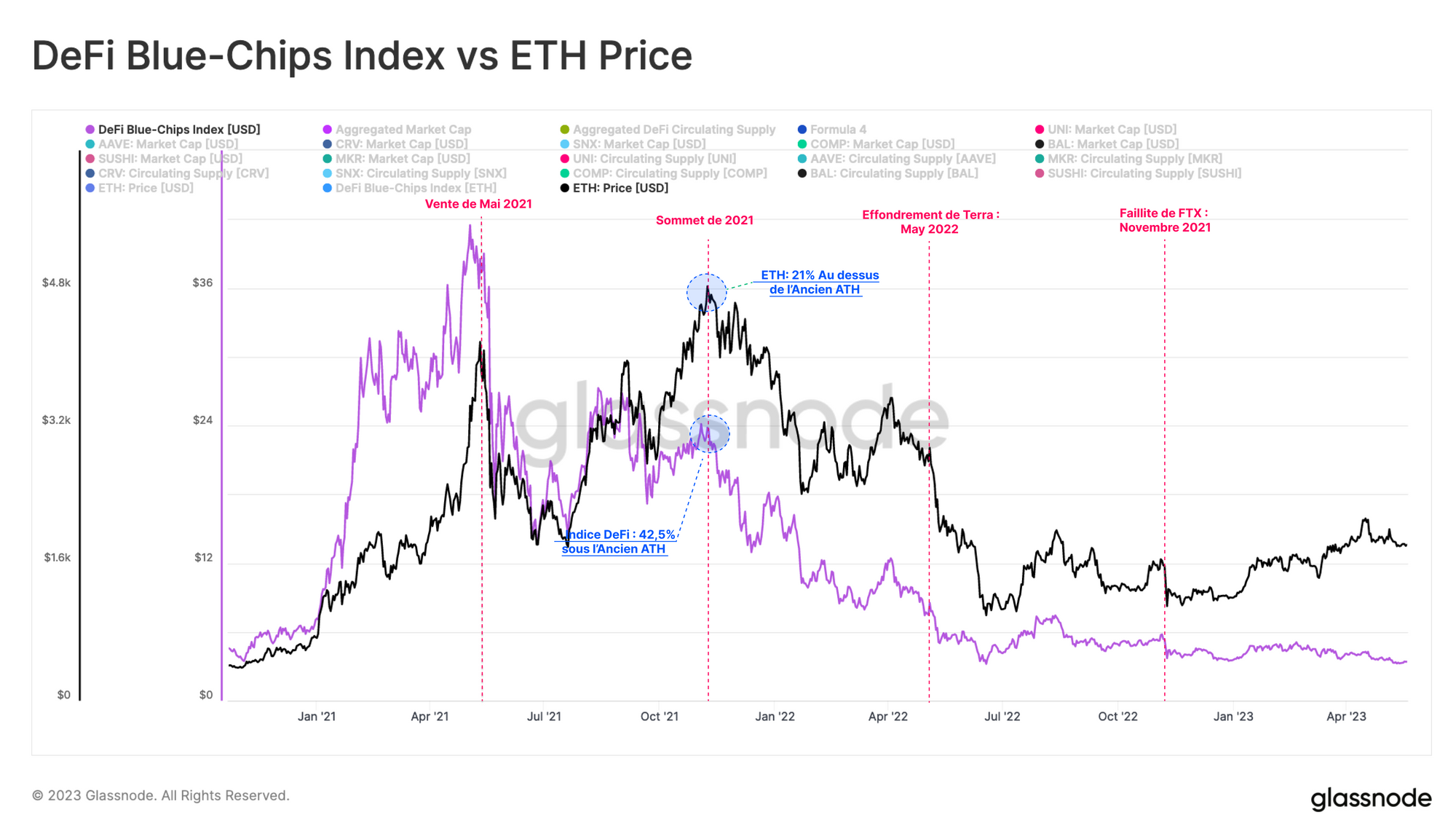

En comparant le prix de l'ETH avec le prix de notre indice "DeFi Blue-Chips", nous pouvons observer que peu après le "DeFi Summer" en janvier 2021, les tokens DeFi ont connu une hausse plus importante que l'ETH. Il s'agit toutefois du pic ultime, suivi d'une chute massive en mai 2021 et d'un déclin incessant depuis lors.

Même pendant la seconde moitié du cycle haussier de 2021, les tokens DeFi se sont avérés beaucoup moins réactifs à la hausse, peut-être en raison de la préférence des marchés pour les NFT à l'époque. L'indice DeFi n'a pas dépassé son précédent record historique de mai, restant -42% en dessous, malgré les prix de l'ETH qui ont atteint de nouveaux sommets en novembre 2021.

Si nous indexons la performance depuis l'ATH de l'indice DeFi en mai 2021 sur celle de l'ETH, nous pouvons voir cette contre-performance plus en détail.

Au cours de la seconde moitié du cycle haussier de 2021, l'ETH a réussi à dépasser de 40 % son pic précédent, tandis que les tokens DeFi ont atteint un niveau inférieur, en baisse de 43 % depuis le pic de mai.

Dans le sillage du marché baissier de 2022, les tokens DeFi ont chuté de 92,1 % par rapport au sommet de mai 2021, alors que l'ETH n'a baissé que de 45 %. Cela signifie que l'ETH a surperformé l'indice DeFi de 6,7 fois pendant le cycle baissier.

Il en ressort que les tokens DeFi ont en fait sous-performé l'ETH à la hausse pendant le cycle haussier, et qu'ils ont ensuite subi une baisse beaucoup plus importante pendant le cycle baissier.

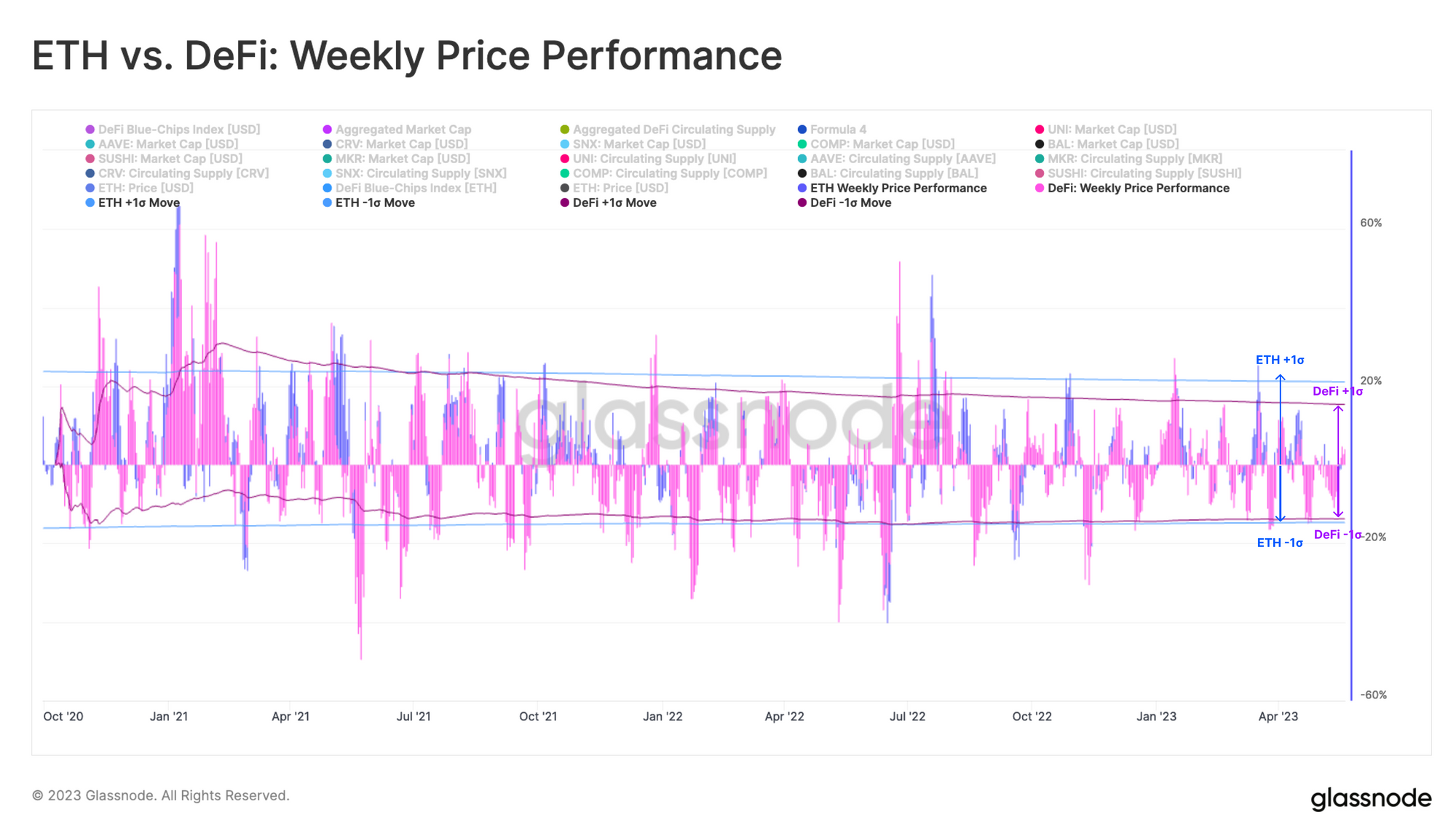

À plus court terme, nous pouvons comparer le profil de performance hebdomadaire de l'indice DeFi et de l'ETH. En général, la performance hebdomadaire de la DeFi tend à s'aligner sur celle de l'ETH, et le graphique ci-dessous superpose les deux fourchettes d'écart-type.

Une fois de plus, le résultat n'est pas en faveur des détenteurs de tokens DeFi. Non seulement la performance à la baisse et la volatilité sont équivalentes à celles de l'ETH, mais la performance à la hausse est nettement inférieure. Cela fait pencher la balance risque/récompense - déjà déséquilibrée - en faveur de l'ETH.

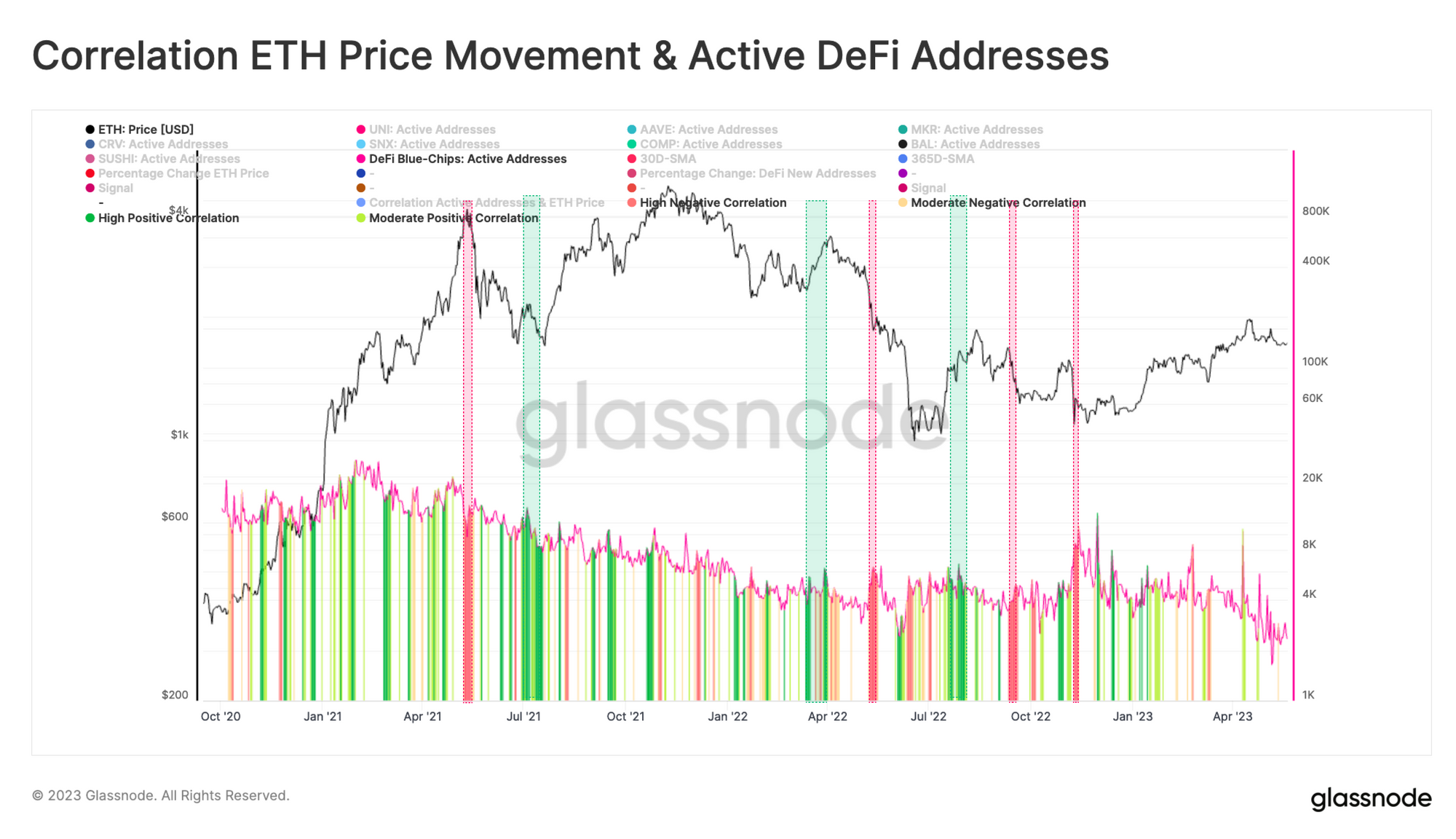

Nous pouvons observer les flux relatifs d'investisseurs entre le secteur ETH et le secteur DeFi en utilisant la corrélation entre les mouvements de prix de l'ETH et les adresses actives transférant des tokens DeFi.

Une augmentation de l'activité des adresses on-chain est caractéristique des périodes d'attention croissante, car les investisseurs commencent à échanger et à acquérir des tokens DeFi.

Sans surprise, nous observons une corrélation négative élevée 🔴 autour des principaux événements de vente d'ETH. Cela suggère que l'activité des tokens DeFi augmente pendant les baisses de prix de l'ETH, car les investisseurs réagissent aux turbulences du marché en réduisant les risques et en se déchargeant des avoirs les plus risqués.

Inversement, nous observons souvent une corrélation positive élevée 🟢 lorsque les prix de l'ETH connaissent une forte hausse, ce qui ajoute du poids à la thèse selon laquelle l'enthousiasme pour l'ETH pousse la demande plus loin sur la courbe de risque.

À partir de janvier 2023 cependant, nous observons une rupture de la corrélation, ce qui suggère que l'activité autour des tokens DeFi s'est quelque peu détachée du marché de l'ETH.

On peut se demander si cela n'est pas lié à la mise à niveau réussie de Shapella, qui complète la dernière étape du trading liée au rendement du staking de l'ETH.

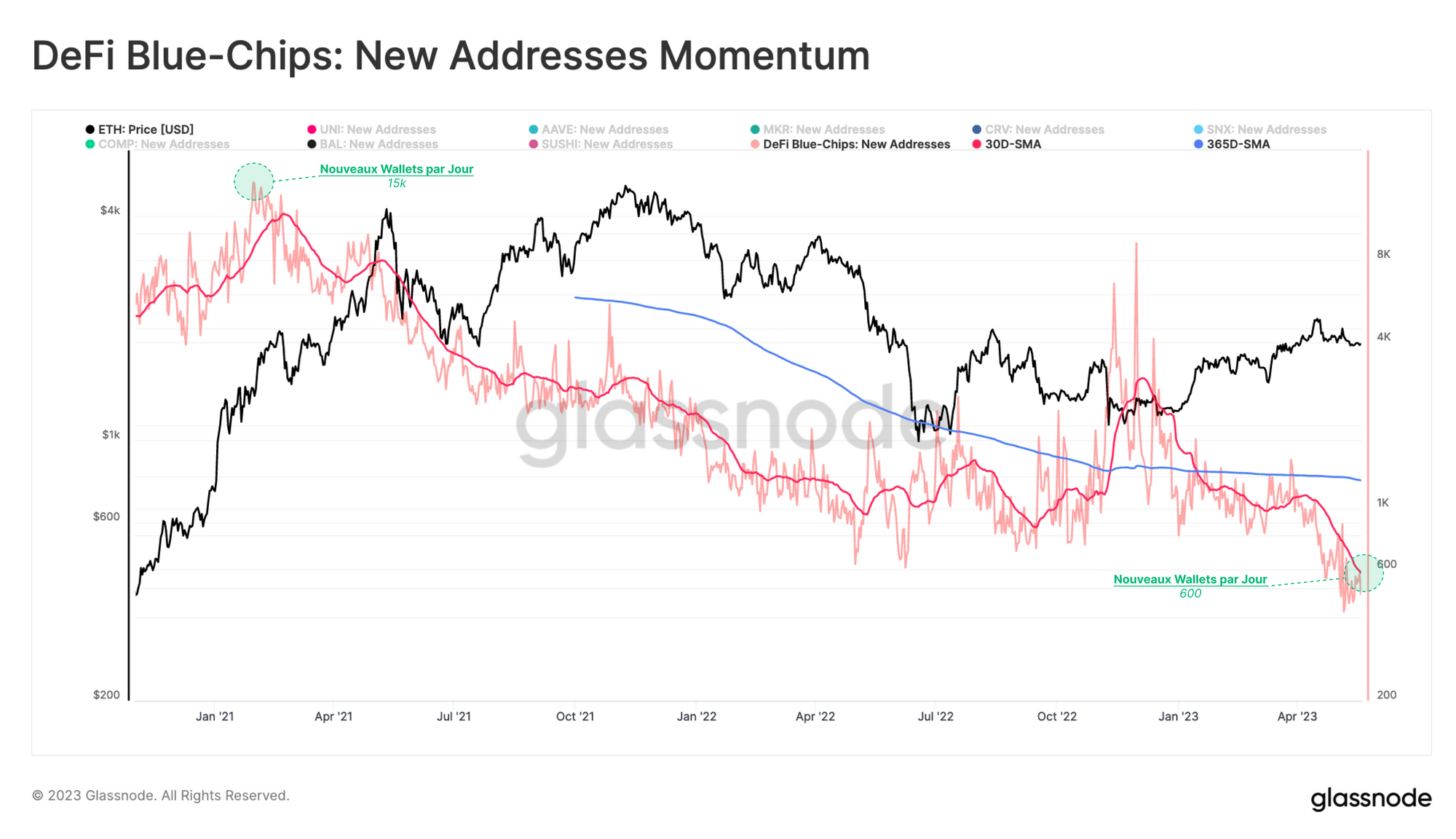

Cela peut être confirmé par l'examen de l'évolution des nouvelles adresses pour les tokens DeFi. La moyenne mensuelle des nouvelles adresses a toujours été inférieure à la moyenne annuelle depuis le début de nos mesures, le seul pic notable se situant autour de l'effondrement de FTX.

Plutôt que d'indiquer une nouvelle demande pour les jetons DeFi, ce pic est principalement associé à un désinvestissement des tokens DeFi, la perception du risque par le marché ayant augmenté.

On observe également un déclin rapide des nouvelles adresses depuis le mois de mars de cette année (là encore, à l'approche de la mise à niveau de Shapella). Actuellement, seuls 600 nouveaux portefeuilles détenant un token lié à la DeFi sont créés chaque jour.

Cela suggère que les tokes DeFi continuent de lutter pour attirer l'attention des investisseurs, malgré la reprise des prix de l'ETH au cours du premier trimestre 2023.

Considérations Relatives aux Tokens DeFi

L'augmentation de la détention de tokens DeFi diffère grandement de l'investissement dans des actifs de base comme BTC ou ETH, et ce de plusieurs façons. Chaque token a son propre objectif et sa propre relation avec la conception du protocole sous-jacent.

Ces projets continuent d'évoluer, et nombre d'entre eux se sont transformés en organisations autonomes décentralisées (DAO), accordant aux détenteurs de tokens le droit de proposer et de voter sur les modifications du protocole.

Cependant, peu de tokens sont parvenus à ce que l'on appelle le "fee-switch", où les flux de trésorerie ou les rendements sont versés aux parties prenantes. Le plus souvent, les tokens sont stakés pour gagner des tokens supplémentaires à partir des réserves du protocole, mais il s'agit d'une approche inflationniste in fine.

Pour faciliter l'évaluation comparative de ces tokens, nous pouvons explorer deux aspects clés : la liquidité et l'utilisation des tokens.

Liquidité des Tokens

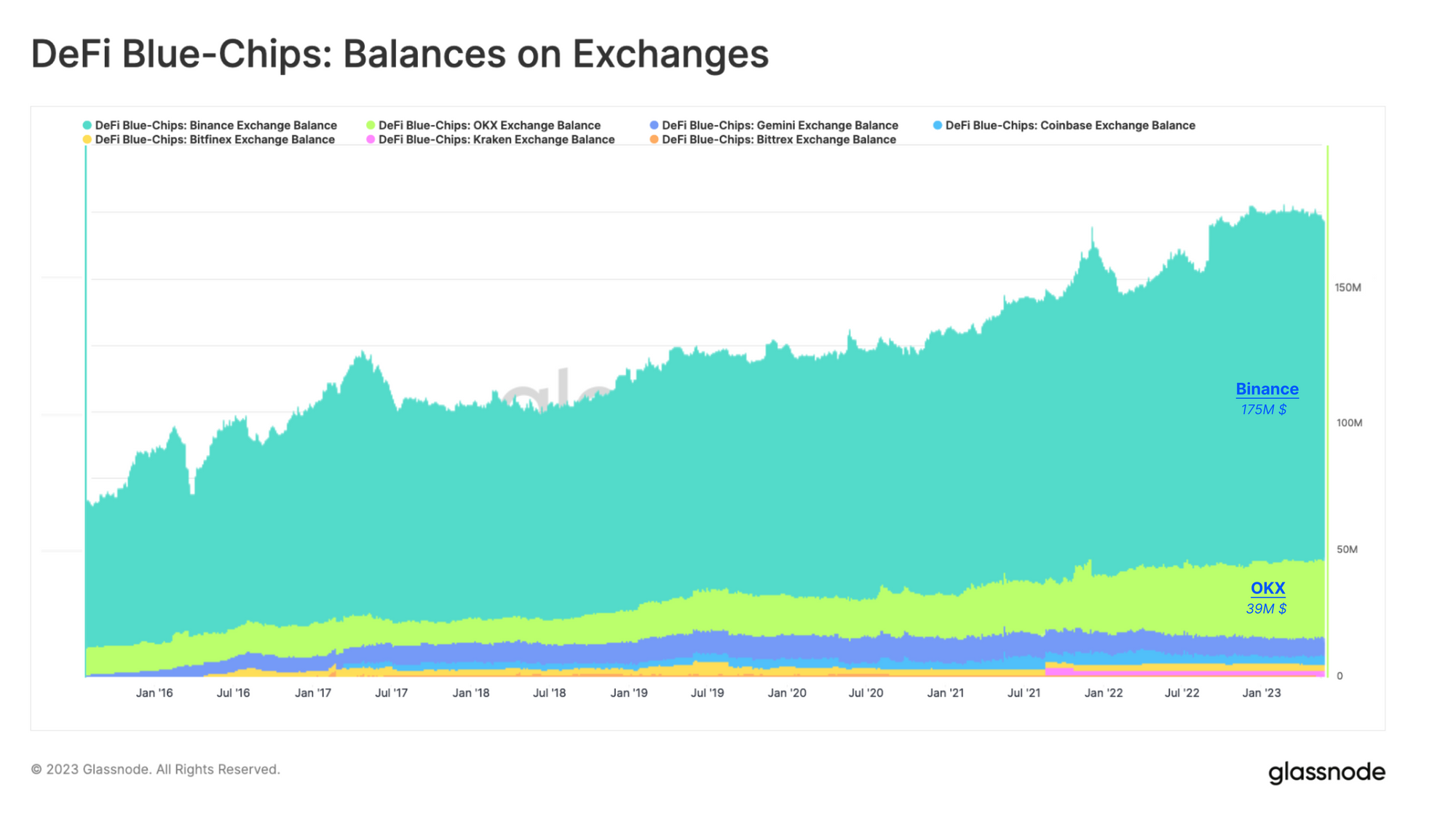

La plus grande place de marché centralisée pour l'exchange de tokens DeFi reste Binance, qui dispose d'une réserve en croissance constante, mais relativement faible. À l'heure actuelle, le solde total des tokens de notre indice DeFi détenus sur Binance est supérieur à 175 millions de dollars.

Cela ne représente que 2,70 % de la capitalisation boursière totale des tokens, qui s'élève à 6,472 milliards de dollars. L'exchange centralisé avec le deuxième plus grand stock de tokens DeFi est OKX, avec 39 millions de dollars.

La liquidité sur les DEX est bien inférieure à ce que nous avons vu sur les exchanges centralisées. Les tokens DeFi sont principalement échangés sur le réseau principal Ethereum, mais ils s'étendent à d'autres réseaux de couche 2 et à des sidechains.

D'une manière générale, cela se traduit par une liquidité fragmentée, ce qui a toujours eu pour conséquence que le réseau principal d'Ethereum est le lieu d'échange dominant.

La liquidité d'un tokens dépend de la capacité du projet à attirer des teneurs de marché des exchanges centralisés (CEX) et décentralisés (DEX). Les CEX tels que Curve ont développé leur propre mécanisme pour favoriser des marchés liquides via le token CRV, natif de leur plateforme.

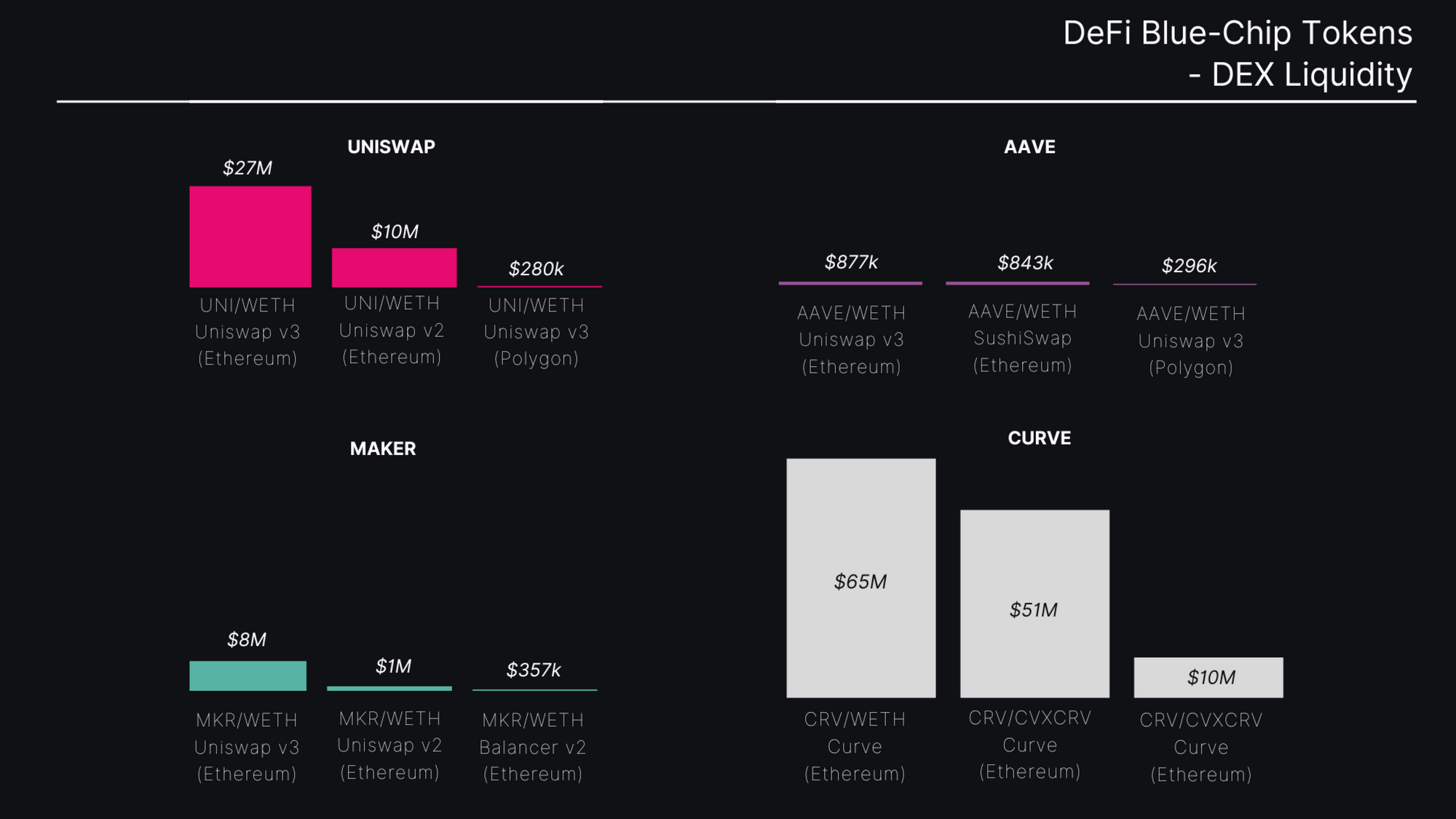

Le graphique ci-dessous montre les TVL détenus dans les pools de liquidité, les barres représentant le montant agrégé libellé en USD pour les paires concernées.

Les principaux pools de liquidité pour les tokens DeFi se trouvent sur Uniswap, sur le réseau principal Ethereum. Cependant, Polygon héberge la plus grande liquidité pour le token BAL, et Optimism a la plus grande liquidité pour SNX.

La valeur TVL la plus élevée se trouve en fait sur la paire CRV/WETH sur Curve, ce qui est lié au fait que les détenteurs de tokens CRV sont éligibles pour voter sur les récompenses des pools de liquidité sur Curve.

Lorsque nous analysons la répartition des tokens DeFi entre les CEX et les DEX, et que nous l'exprimons en proportion de la capitalisation boursière globale des tokens de 6,472 milliards de dollars, nous observons des chiffres significativement faibles.

Seuls 3,8 % de l'offre globale se trouvent sur les DEX, tandis que 4,17 % se trouvent sur les CEX. On peut donc se demander à quoi sert le pourcentage restant de l'offre de tokens. En examinant la répartition des tokens en fonction de leur utilisation, nous obtenons une perspective différente sur l'utilisation des tokens DeFi.

Usage des Tokens

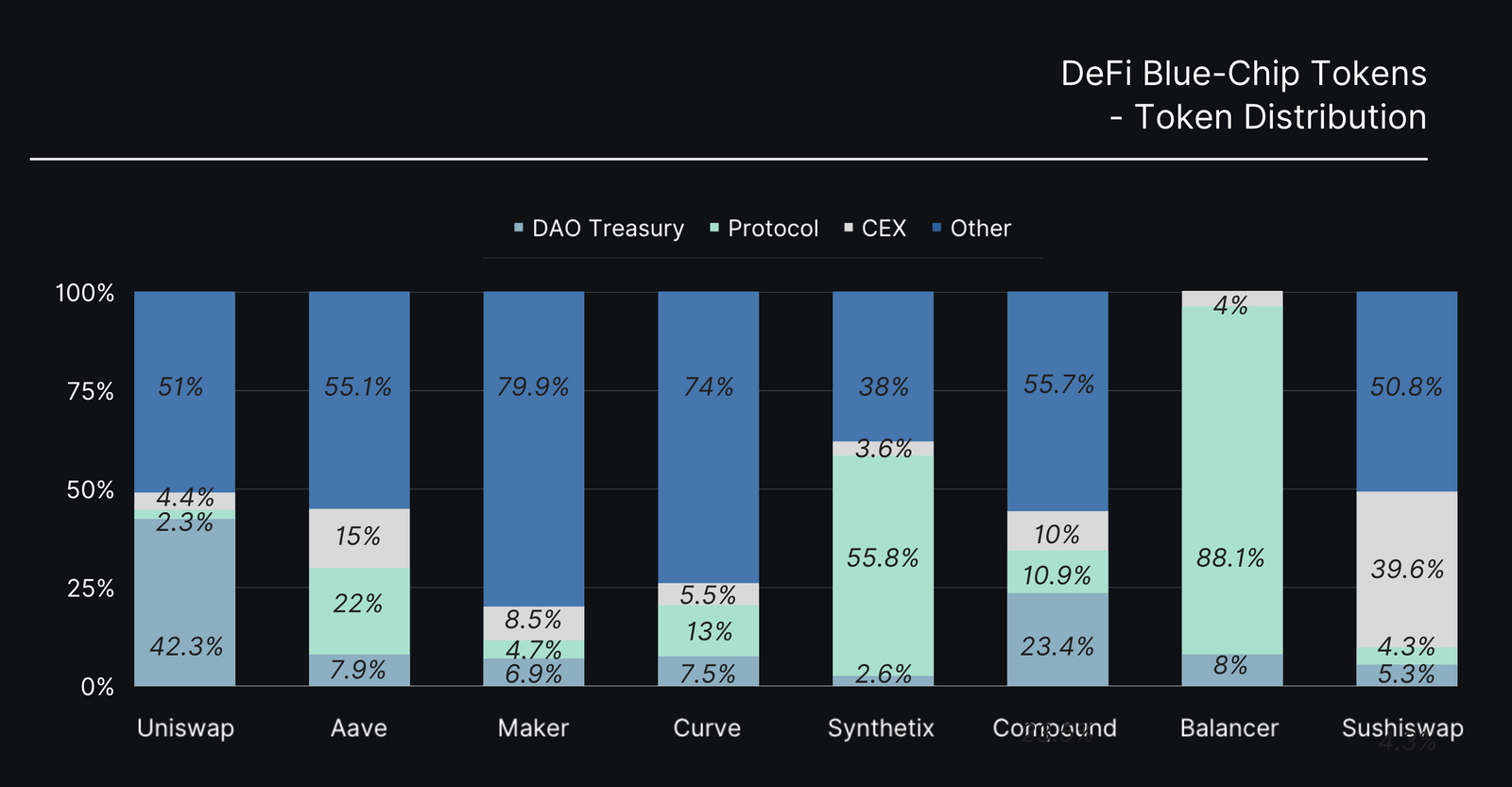

Les tokens DeFi peuvent être utilisés à la fois dans les applications DeFi et dans les trésoreries des DAO. Nous pouvons décomposer le pourcentage de chaque token détenu soit dans les protocoles DeFi, soit dans la trésorerie du protocole.

D'une manière générale, nous pouvons constater que les trésoreries des DAO de chaque protocole ont tendance à détenir moins de 10 % de l'offre de tokens (Uniswap et Compound étant des exceptions). Nous pouvons également constater que certains tokens (SNX, BAL) ont une présence beaucoup plus importante au sein des protocoles DeFi, ce qui est souvent le résultat d'incitations et de conceptions économiques qui favorise le staking ou le verouillage des tokenspar les investisseurs.

Dans cette optique, nous pouvons constater que pour la plupart des tokens DeFi, à l'exception de Balancer et Synthetix, plus de la moitié de l'offre a une utilisation non définie. Des recherches supplémentaires sont nécessaires, mais il est possible que ces tokens soient détenus par des individus, en particulier les fondateurs, les membres de l'équipe et les investisseurs en capital-risque.

Une autre utilisation potentielle de ces tokens pourrait être la détention de garanties dans des portefeuilles EOS ou multisig pour des produits dérivés tels que des tokens wrappés sur des sidechains, comme la Binance Smart Chain.

Si l'on considère les choses de manière plus granulaire, on constate que, bien souvent, les tokens DeFi ont tendance à être utilisés principalement dans le cadre de leur propre protocole sous-jacent.

Pour les tokens liés au marché de capitaux (AAVE, MKR, COMP), nous pouvons constater une nette dominance de ces tokens déposés ce type de protocole en tant que collatéral, ou dans des pools de liquidité sur des DEX.

Pour des tokens spécifiques comme SNX, BAL et CRV, nous pouvons voir qu'une grande partie de l'utilisation est centrée sur leur propre protocole sous-jacent, ce qui est révélateur de la conception du token et de l'économie de staking.

L'UNI se distingue par la plus grande diversité d'applications, ce qui s'explique en grande partie par le fait qu'il a la plus grande capitalisation boursière et qu'il est donc le plus largement utilisé comme garantie sous diverses formes.

Perspectives Pour l'Avenir

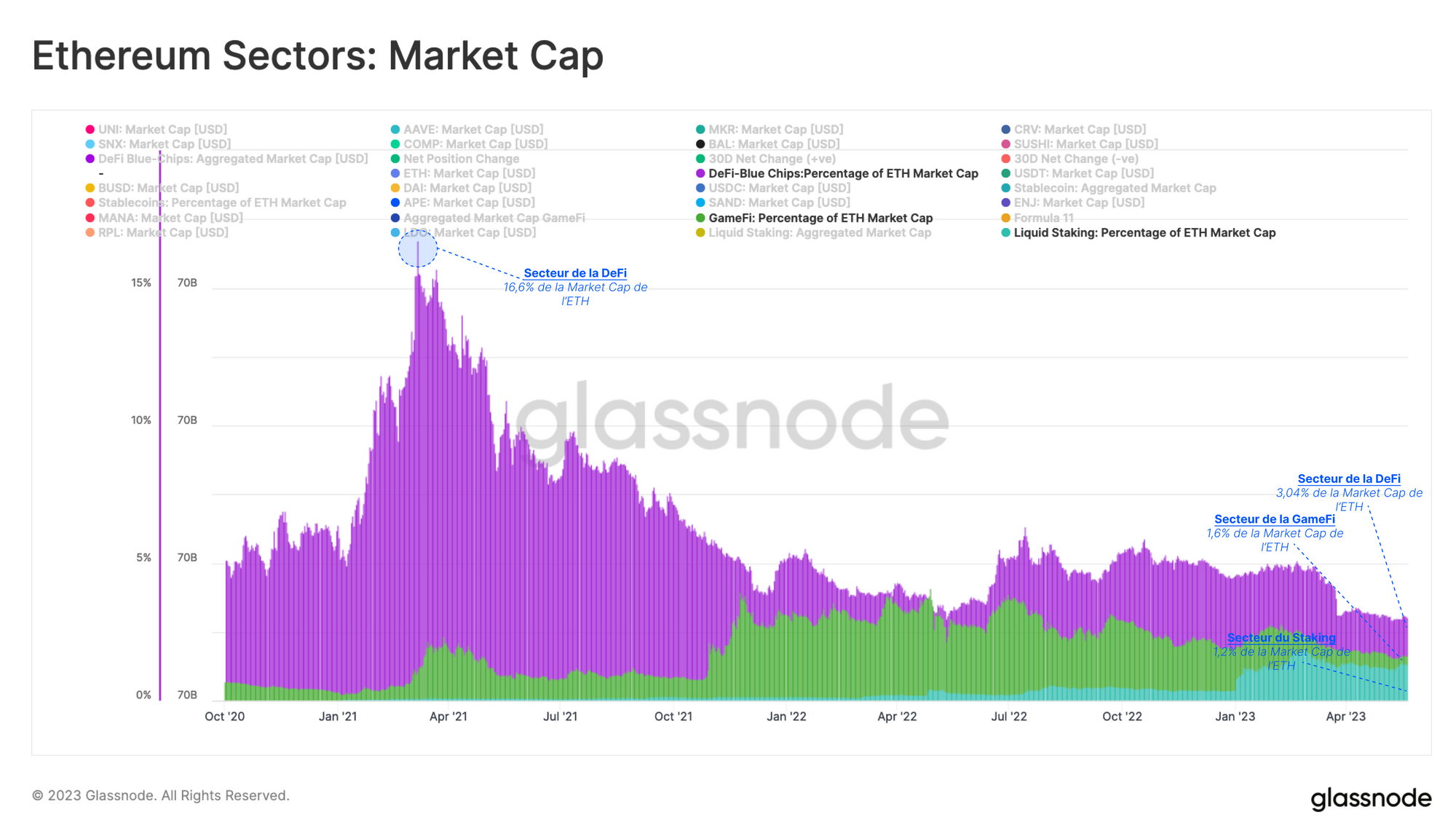

Au cours des deux dernières années, deux nouveaux secteurs ont émergé au sein de l'écosystème Ethereum : la GameFi et le Staking. Chaque secteur a suscité à des degrés divers l'intérêt des investisseurs, la GameFi ayant presque dépassé la DeFi au milieu de l'année 2022.

L'industrie du Staking (représentée ici par les tokens des protocoles de Liquid Staking) est en hausse depuis le début de l'année 2023, avec une capitalisation boursière agrégée qui a explosé de 505 millions de dollars en janvier 2023 à plus de 3,20 milliards de dollars en avril 2023.

Si nous considérons ces secteurs comme des parties de l'économie Ethereum au sens large, et dans le contexte de l'EIP1559, nous pouvons également nous attendre à ce qu'une partie de la valeur accumulée par ces secteurs se répercute sur l'évaluation de l'ETH. Ainsi, nous pouvons comparer les capitalisations boursières de ces secteurs par rapport à la capitalisation boursière de l'ETH.

De ce point de vue, le DeFi ne représente que 3,04 % de la taille de l'ETH lui-même, et les jetons GameFi et LSD, en plein essor, ne représentent respectivement que 1,2 % et 1,6 % de la taille de l'ETH.

Si le pic atteint par le DeFi, où les tokens DeFi représentent 16,6 % de l'ETH, pendant les jours de gloire de 2021, peut sembler excitant, il reste à voir si l'un ou l'autre de ces secteurs à venir est capable d'atteindre la vitesse de fuite de l'ETH lui-même.

À bien des égards, il appartient désormais aux DAO et aux détenteurs de tokens qui contrôlent ces plateformes DeFi de trouver de nouveaux moyens de réorienter les capitaux et les flux de revenus vers la création de valeur pour les parties prenantes.

Avec l'ETH qui peut désormais se vanter d'avoir son propre rendement natif, la barre du taux de rendement minimum pour les tokens DeFi (et tout autre secteur) a été fixée.

Comme une horloge, la semaine dernière, deux grands projets DeFi ont publié des propositions visant à remédier à cette disparité. Une récente proposition de MakerDAO a introduit un nouveau stablecoin et un tokens de gouvernance destiné à être utilisé dans les futurs sous-DAO.

De même, Uniswap a présenté une nouvelle proposition de gouvernance visant à mettre en œuvre un changement de frais de protocole envisagé depuis longtemps.

Cette proposition suggère de fixer les frais à 1/5e des frais d'échange du pool, avec des recettes prévues pour accumuler environ 52 millions de dollars sur une période de 6 mois. Selon la proposition, les frais iront à la DAO Uniswap, ce qui soulève la question de savoir si cela est suffisant pour stimuler une nouvelle demande vers le tokens UNI.

Résumé et Conclusions

Cette étude indique un changement d'orientation des cohortes utilisatrices des protocole DeFi, qui s'éloignent du développement de produits et s'orientent vers la génération de valeur pour les parties prenantes de leur écosystème.

Il est très probable que les performances médiocres des tokens DeFi au cours des deux dernières années soient un facteur de l'émergence d'un rendement de staking natif de l'ETH. Il semble qu'au sein du paysage Ethereum, le jeton ETH natif puisse en fait être un prédateur, dont une grande partie provient des memecoins qui se trouvent dans sa propre orbite.

Par conséquent, nous pourrions bientôt assister à une nouvelle vague de discussions, de débats et de conceptions de modèles de revenus de tokens émergeant au sein du secteur DeFi. Il appartient désormais aux équipes et aux parties prenantes de façonner ces propositions et d'en assurer le succès.

La bataille pour raviver l'intérêt pour les tokens DeFi est probablement en cours, mais étant donné le nouveau taux de rendement fixé par le jeton ETH lui-même, il est peu probable qu'elle soit gagnée d'avance.

Code Promotionnel - Affiliation

Notre programme d'affiliation récompense nos créateurs de contenu en leur offrant une part des revenus que vous avez aidé à générer.

En utilisant le lien d'affiliation de nos traducteurs officiels, vous pouvez bénéficier d'une réduction de -10% sur l'achat de votre nouvel abonnement à Glassnode.

Soutenez Prof. Chaîne en utilisant le lien d'affiliation suivant ou cliquant sur le lien ci-bas : https://studio.glassnode.com/partner/profchaine