Le Marché Teste ses Coûts de Base

Le prix du bitcoin a rejeté une série de niveaux psychologiques on-chain, liés à la fois aux détenteurs du cycle 2021-22 mais aussi aux Baleines. Des prises de bénéfices et des flux de capitaux ont commencé à se produire, même s'ils restent faibles par rapport aux normes historiques.

Le marché des cryptos a évolué à la baisse cette semaine, le bitcoin passant d'un sommet de 23 871 $ vers un plus bas hebdomadaire de 22 199 $. Comme nous l'aborderons dans cette édition, ce sommet coïncide avec plusieurs niveaux de prix réalisés psychologiquement importants, liés à la fois aux détenteurs du cycle 2021-22 mais aussi aux Baleines.

Dans cette édition, nous explorerons ces différents prix réalisés, ainsi que les indicateurs relatifs aux entrées de capitaux, aux volumes de transfert et aux prises de bénéfices qui émergent alors que le marché tente d'opérer sa transition hors du territoire du marché baissier.

🪟 Retrouvez tous les graphiques couverts par ce rapport dans le tableau de bord On-chain.

🔔 Les idées d'alerte présentées dans cette édition peuvent être paramétrées via Glassnode Studio.

🏴☠️ Le Semaine On-chain est traduite en espagnol, italien, chinois, japonais, turc, français, farsi, polonais, arabe, russe, vietnamien et grec.

📽️ Visitez et abonnez-vous à notre chaîne Youtube, ou visitez notre portail vidéo pour plus de contenu vidéo et de tutoriels.

Le Marché Teste ses Coûts de Base

En plus des indicateurs techniques traditionnels, les modèles de prix fondés sur les principes on-chain peuvent être des outils puissants pour estimer les limites de l'offre et de la demande.

Parmi les divers modèles d'évaluation on-chain, le prix d'acquisition moyen de diverses cohortes fournit une estimation des fourchettes de prix qui sont psychologiquement importantes.

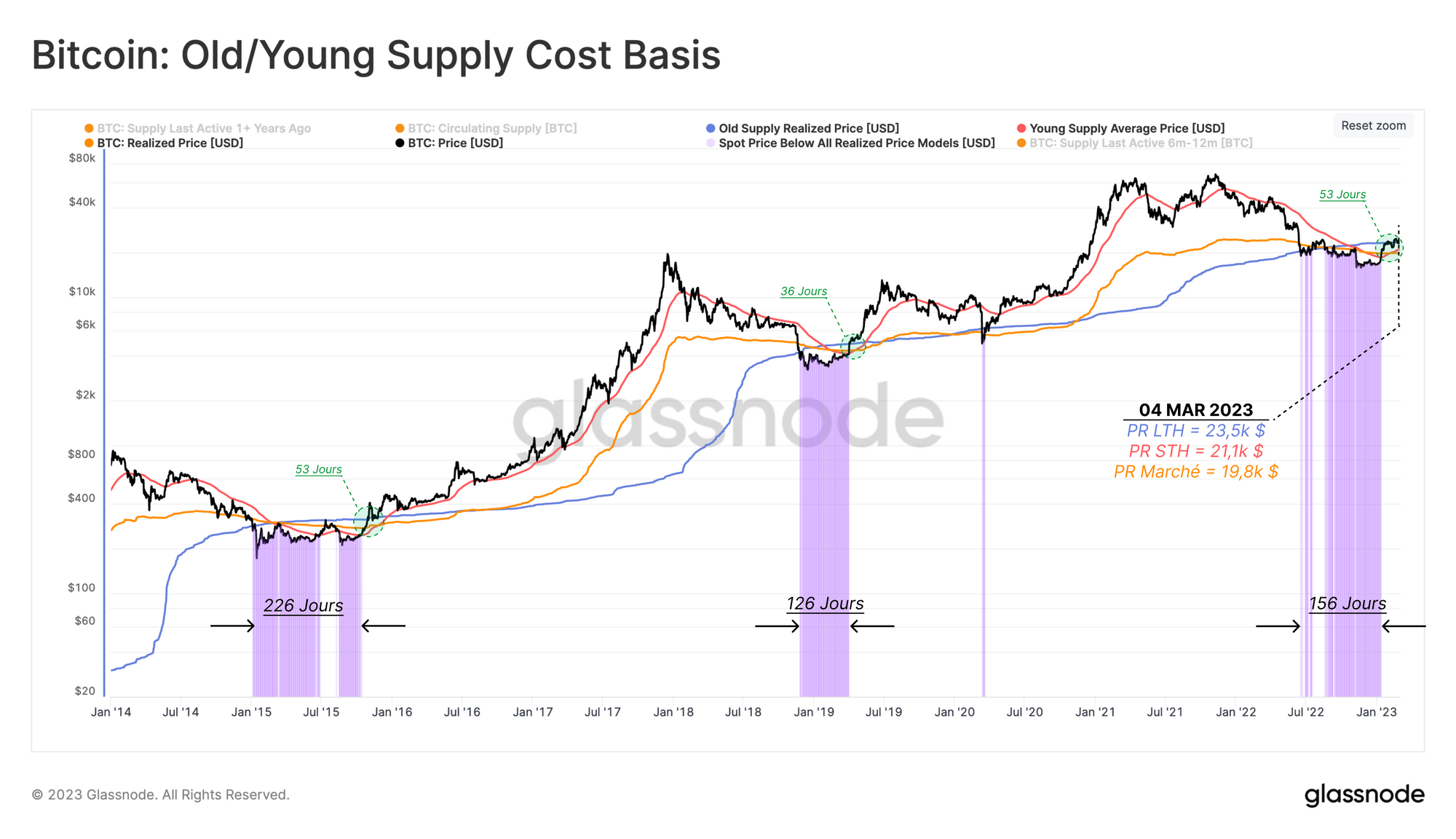

Le graphique ci-dessous compare ces estimations de coût de base (prix réalisé) pour trois cohortes :

- 🔴 Prix Réalisé de l'Offre Jeune, ou STH(21,0k $), qui est le prix moyen des pièces qui ont changé de mains au cours des ~6 derniers mois.

- 🟠 Prix Réalisé du marché (19,8k $), qui est le prix moyen de tous les détenteurs de pièces.

- 🔵 Prix Réalisé de l'Offre Ancienne, ou LTH (23,5k $), qui est le coût d'acquisition moyen des pièces détenues depuis au moins ~6 mois.

Nous pouvons voir que cette semaine, les prix spot ont rejetés des niveaux coïncidant avec le prix réalisé de l'offre dite ancienne. Beaucoup de ces pièces plus anciennes sont détenues par des acheteurs du cycle 2021-22, qui sont en perte sur leur position.

🔔 Idée d'alerte : Une cassure des prix au-dessus de 23,5k $ refléterait un rallye au-dessus du prix réalisé de l'offre ancienne, remettant le détenteur moyen de toutes les cohortes en état de profit.

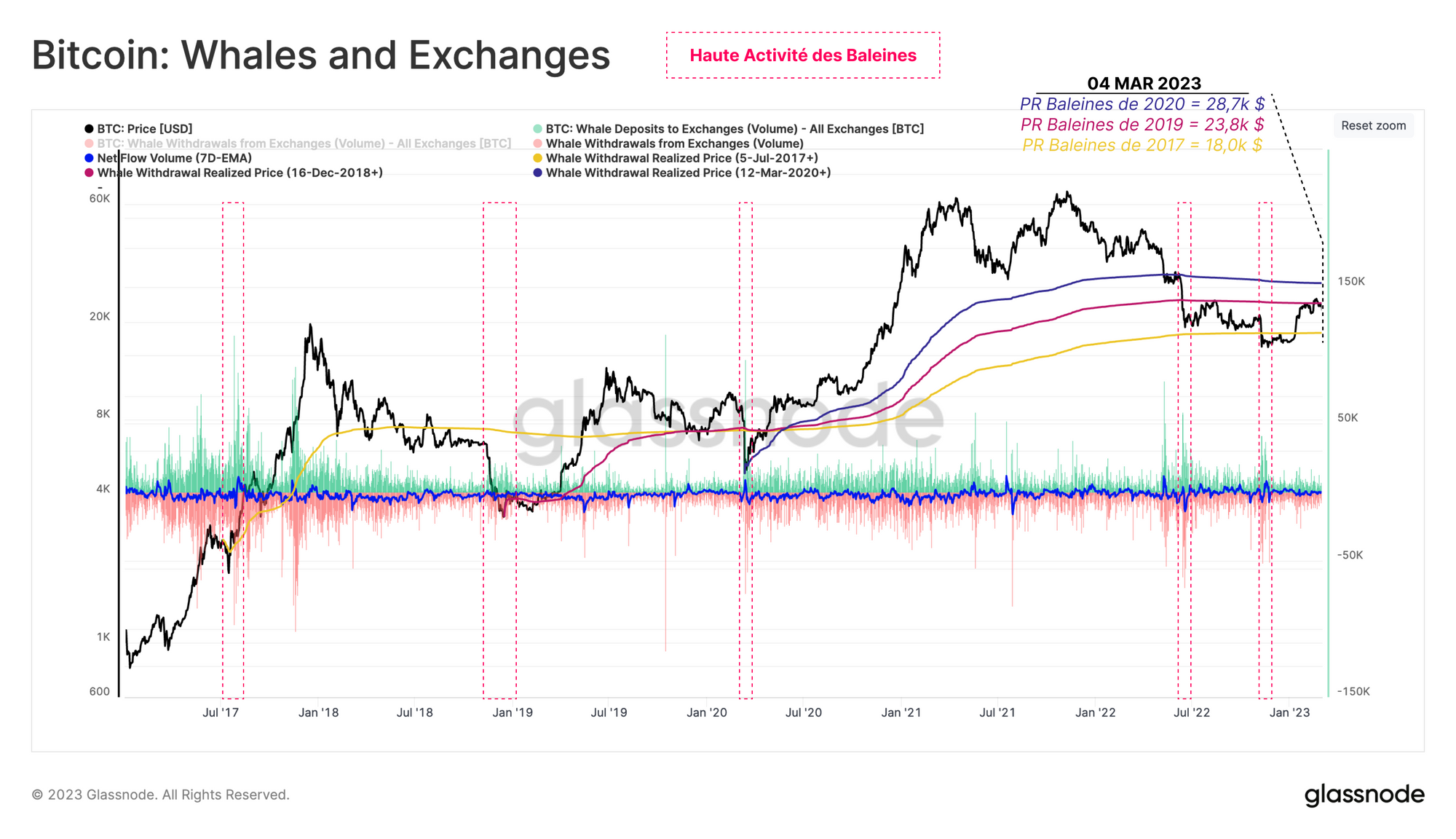

Outre la dichotomie temporelles des cohortes , le comportement des investisseurs peut également être évalué en fonction de la taille des portefeuilles actifs. Parmi toutes les entités connues de l'écosystème Bitcoin, les Baleines (détenant plus de 1k BTC) sont souvent au centre de l'attention des spéculateurs.

Le graphique ci-dessous présente les prix d'acquisition moyens de la cohorte des Baleines en ne considérant que les pièces qui entrent et sortent des exchanges. Les traces commencent à être mesurées aux principaux creux de marché suivants, en cherchant à fournir le prix d'acquisition moyen le plus favorable des baleines pour chaque cycle.

- 🟡 Depuis juillet 2017, date du lancement de Binance

- 🔴 Depuis décembre 2018, au plus bas du marché baissier de 2018.

- 🔵 Depuis mars 2020, au plus bas de la panique du COVID.

Les trois sous-groupes de Baleines ont vu leurs avoirs passer en perte latente lorsque le marché a plongé sous ~18k$ début novembre 2022. De manière remarquable, la récente reprise s'est arrêtée au coût de base approximatif des Baleines de l'ère 2018+ 🔴 (23,8k $), coïncidant avec le prix réalisé de l'offre ancienne.

🗜️Conseil de Workbench : Le coût de base moyen peut être calculé en utilisant la somme cumulée du volume de retrait de la bourse [USD] et en fixant une date de début définie cumsum(m1,since ?).

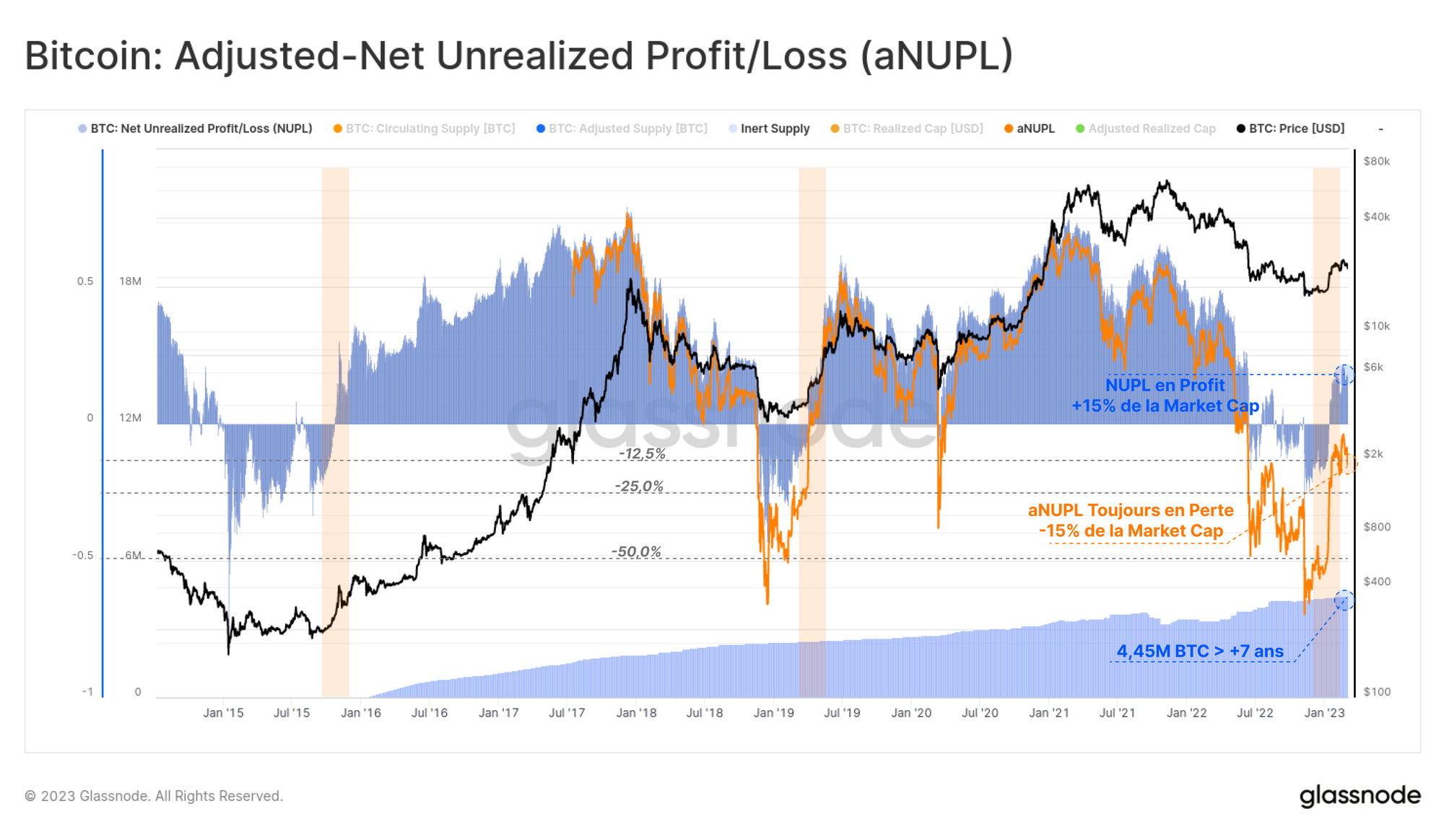

L'état actuel du marché peut être raisonnablement décrit comme ressemblant à une phase de transition, qui se produit généralement dans les derniers stades d'un marché baissier. Cette affirmation peut être observée via la métrique des profits/pertes nets non réalisés (NUPL).

Depuis la mi-janvier, la moyenne hebdomadaire du NUPL est passée d'un état de perte nette non réalisée à un état positif. Cela indique que le détenteur moyen couve désormais un profit net non réalisé d'environ 15 % de la capitalisation boursière. Ce schéma ressemble à une structure de marché équivalente aux phases de transition des précédents marchés baissiers 🟧.

Nous pouvons également tenir compte des pièces perdues en soustrayant le profit non réalisé bloqué dans la part de l'offre âgée de plus de 7 ans, ce qui donne une variation ajustée de cette métrique (aNUPL) 🔵. Selon cette mesure, le marché est à peine en dessous du seuil de rentabilité, et on pourrait dire qu'il est encore en territoire de marché baissier.

🪟 Tableau de bord connexe : Notre tableau de bord Recovering From a Bitcoin Bear est conçu pour suivre où une reprise durable et à multiples facettes semble être en cours.

Coup de Pouce Opportun

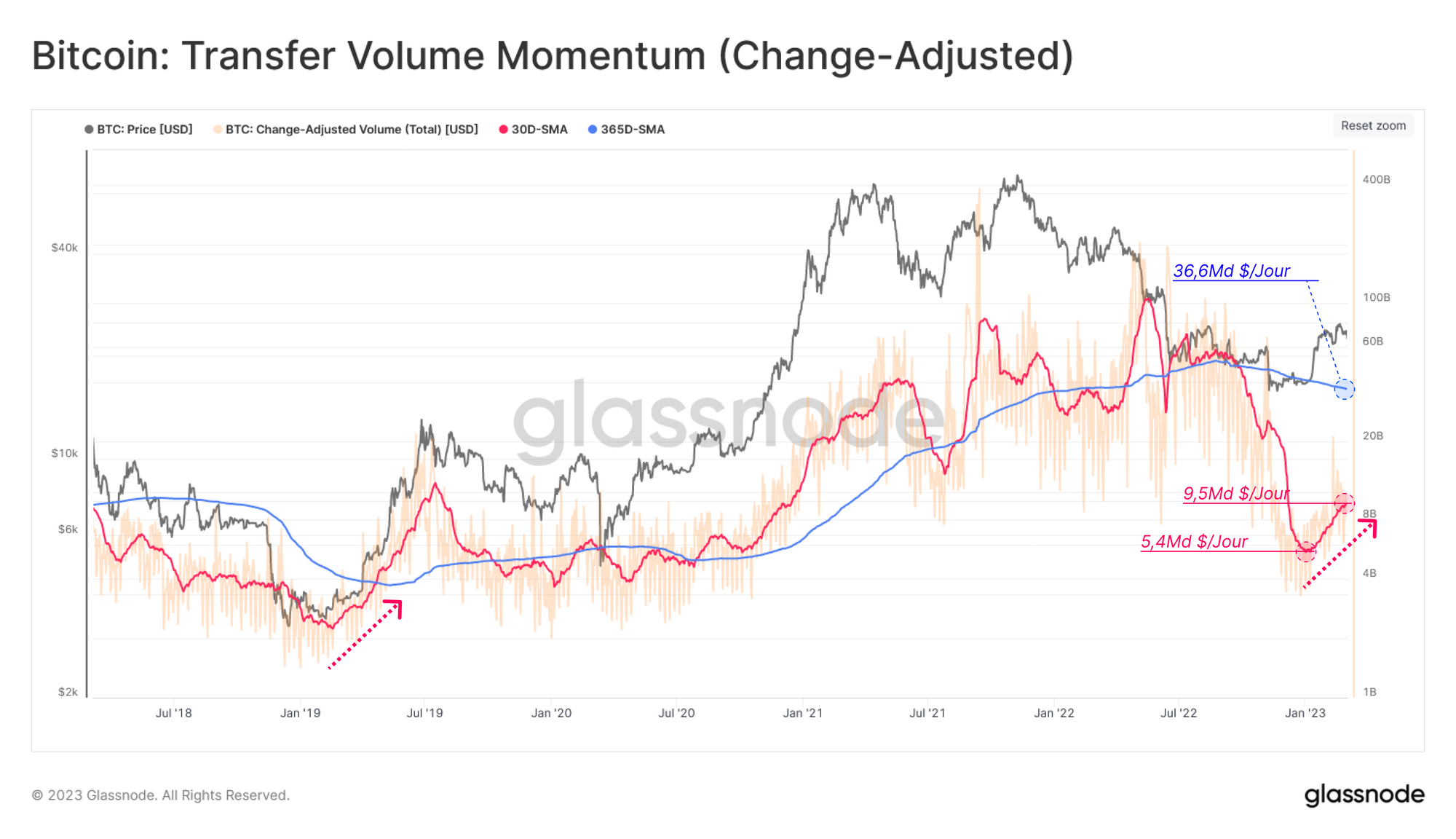

Un signe classique d'adoption croissante dans une phase de transition constructive est l'attraction et l'afflux de nouveaux capitaux sur le marché. Nous pouvons étudier plus en détail ce changement de dynamique à travers le volume de transfert, qui tend à fluctuer avec le niveau global de capital sur le marché.

La métrique ci-dessous compare la moyenne mensuelle 🔴 du volume de transfert à la moyenne annuelle 🔵 pour souligner les changements relatifs du sentiment dominant et aider à identifier quand les tendance changent.

Depuis début janvier, le volume de transfert mensuel a augmenté de 79 % pour atteindre 9,5 milliards de dollars par jour. Toutefois, ce chiffre reste nettement inférieur à la moyenne annuelle, bien que cette moyenne à long terme soit fortement influencée par une quantité malheureusement importante de volumes liés à FTX/Alameda.

🔔 Idée d'alerte : Un volume de transfert [USD] (30D-SMA) cassant au-dessus de ~36Md $ signalerait le retour de fortes entrées de capitaux.

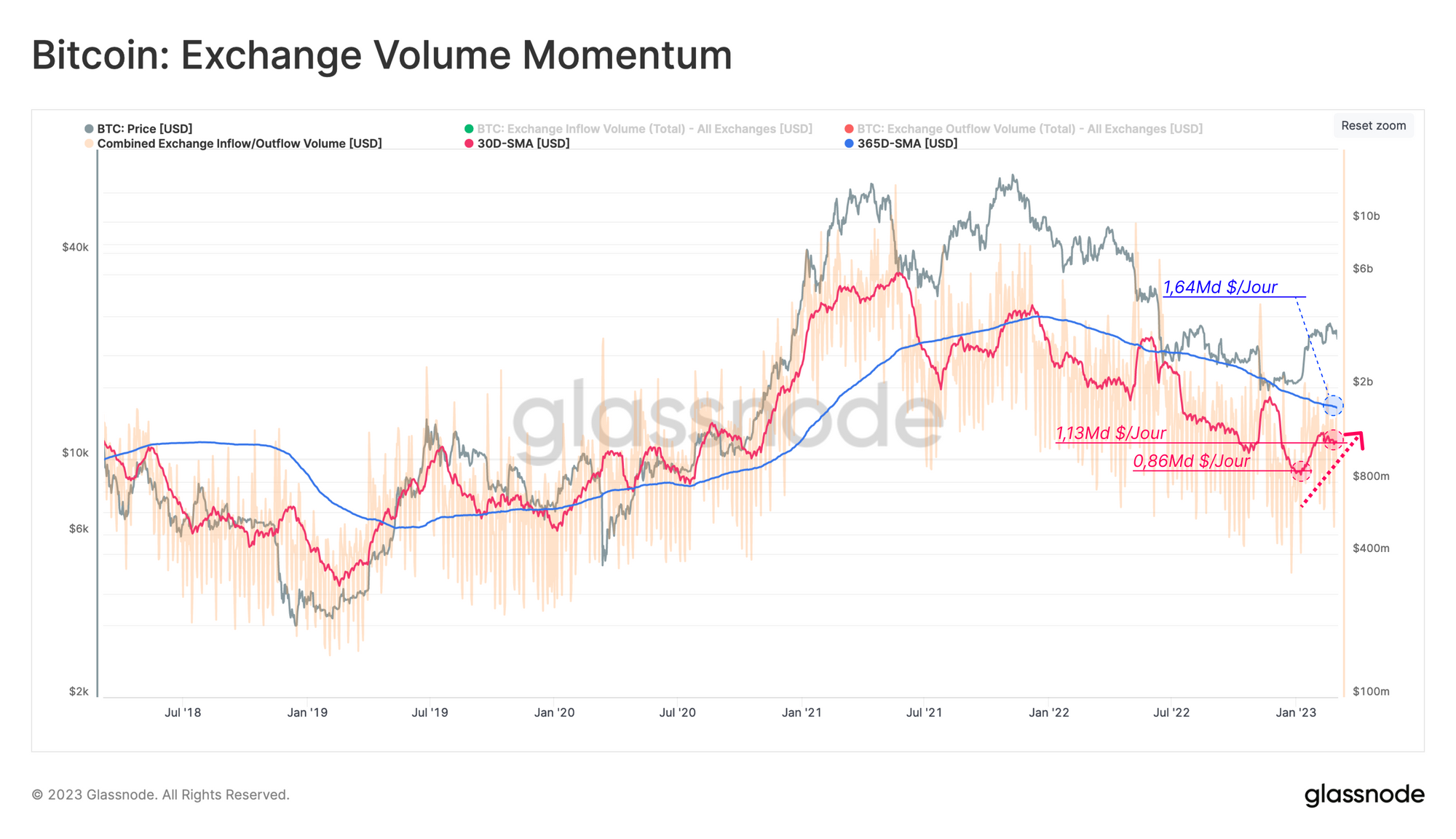

Nous pouvons compléter cette observation avec un graphique de dynamique similaire lié spécifiquement aux volumes des exchanges, car les investisseurs et les traders deviennent généralement plus actifs à mesure que les capitaux entrent.

Selon cette métrique, nous pouvons observer une moyenne mensuelle et annuelle beaucoup plus proche, avec un momentum qui commence à augmenter. La moyenne mensuelle des flux d'échange a augmenté de 34 % depuis début janvier, mais elle reste inférieure à la moyenne annuelle de 1,64 milliard de dollars par jour.

🔔 Idée d'alerte : Un volume d'entrées ou de sorties [USD] (30D-SMA) dépassant 1,6Md $/jour signalerait une dynamique positive des flux, de nouveau au-dessus de la base annuelle.

Prise de bénéfices

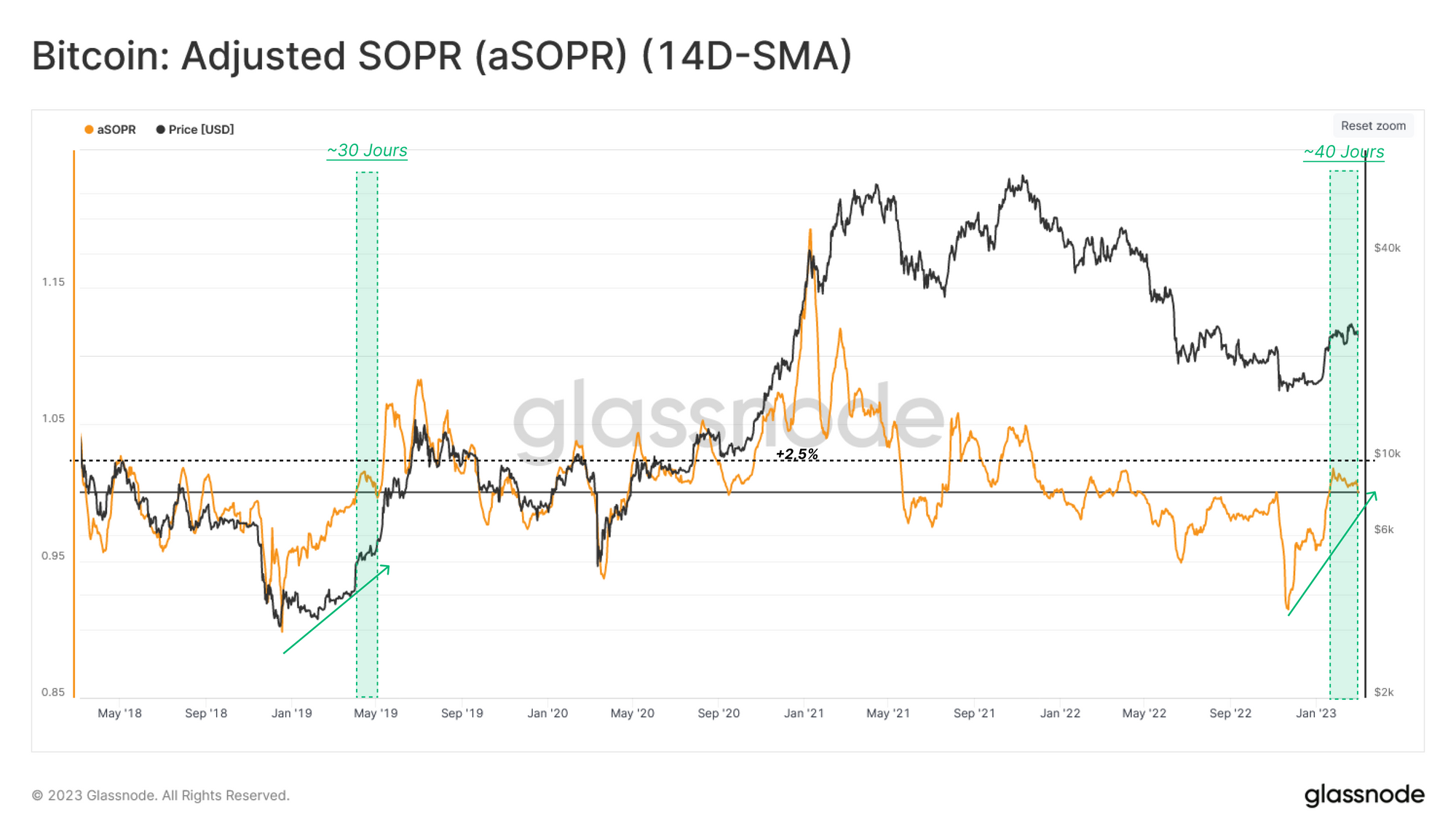

Alors que davantage de volumes commencent à circuler sur le réseau, nous pouvons consulter la métrique aSOPR pour évaluer le profit moyen (ou la perte) réalisé par les participants. La moyenne bimensuelle de aSOPR est maintenant négociée au-dessus d'une valeur de 1,0 sur une base soutenue pendant 40 jours jusqu'à présent 🟩.

Cette tendance souligne la première poussée soutenue de prises de bénéfices depuis mars 2022 et reflète un retour non négligeable des capitaux entrants, suffisant pour absorber les bénéfices réalisés.

Le retour d'un aSOPR évoluant au-dessus de 1 est un signe typique que le marché se remet d'une période de pertes profondes et prolongées.

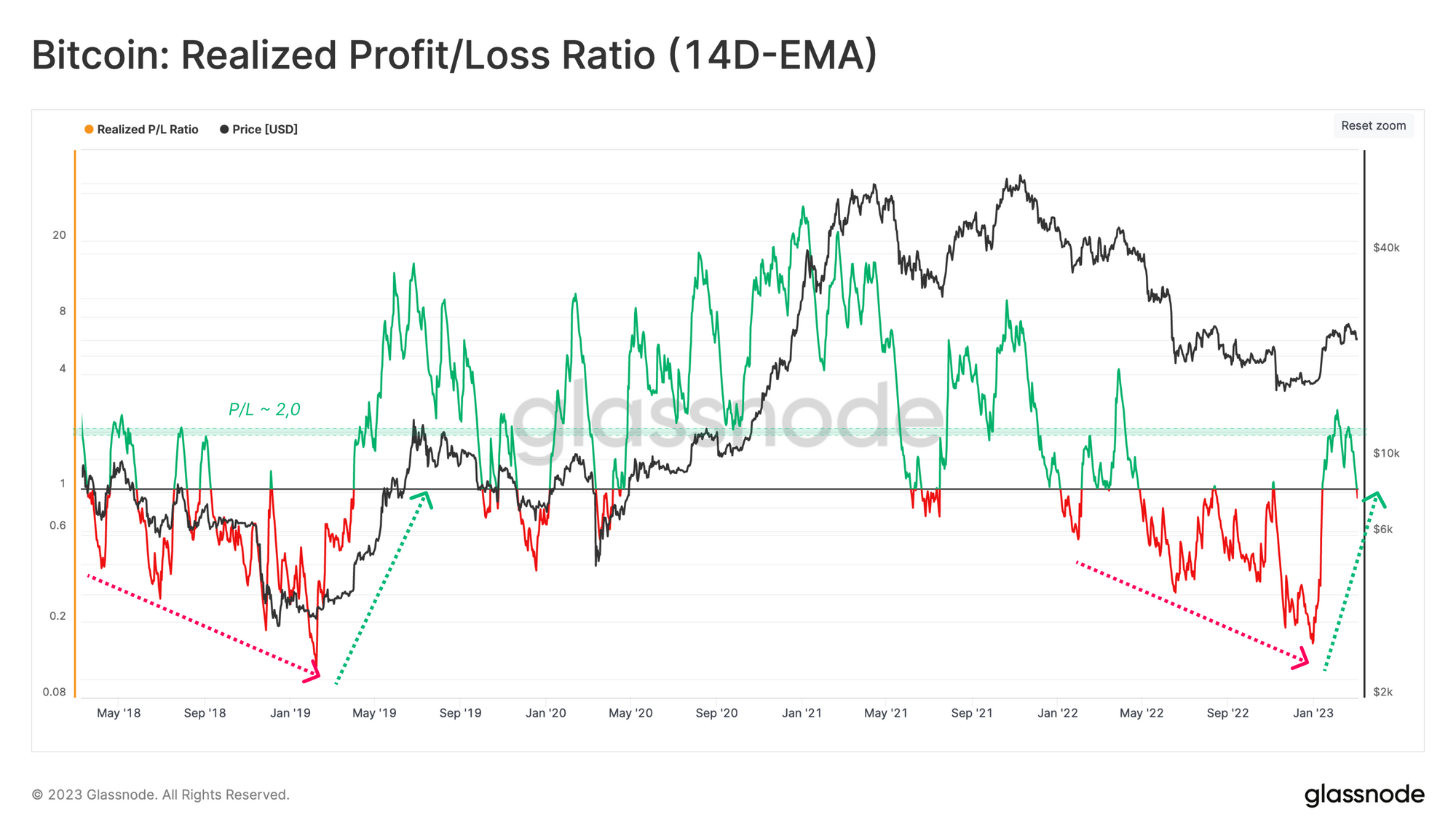

En calculant le ratio entre les profits et les pertes réalisés, nous pouvons confirmer que la rentabilité est revenue vers une phase de transition. Un régime dominé par les bénéfices a débuté à la mi-janvier, entraînant le ratio P/L réalisé au-dessus de 1.

Il est intéressant de noter qu'il existe un seuil supérieur observable pour le ratio P/L réalisé, autour de 2,0, qui a tendance à agir comme un niveau de résistance dans les marchés baissiers, lorsque la prise de bénéfices écrase la faible demande.

Le franchissement de ce seuil peut fournir un indicateur plus robuste de l'augmentation des entrées de capitaux.

🔔 Idée d'alerte : Le franchissement du ratio P/L réalisé (14D-EMA) au-dessus de 2,0 peut indiquer qu'un afflux soutenu de nouveaux capitaux absorbe les prises de bénéfices. À l'inverse, un repli sous le 1,0 indique que les pertes réalisées sont à nouveau dominantes, ce qui peut indiquer un affaiblissement.

Disséquer la Vente

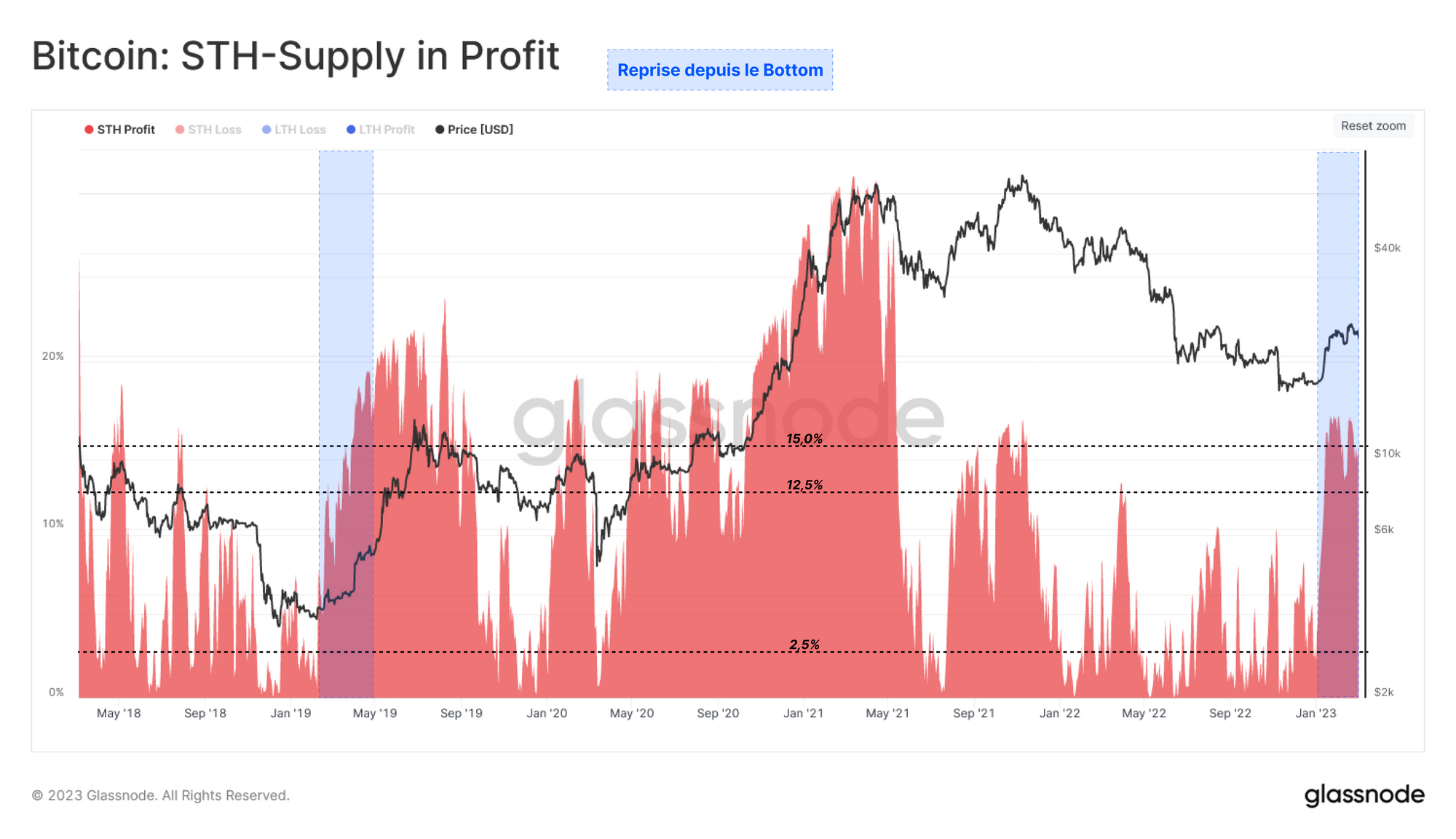

En zoomant sur la récente reprise du marché, nous pouvons voir que la part de l'offre détenue par les nouveaux investisseurs, qui est désormais bénéficiaire, a bondi d'environ 2,5 % (base du marché baissier) à plus de 15 %. Ce schéma rappelle la précédente reprise depuis le creux baissier de 2018-19 🟦, et donne un aperçu du volume de pièces qui ont changé de mains ces derniers mois.

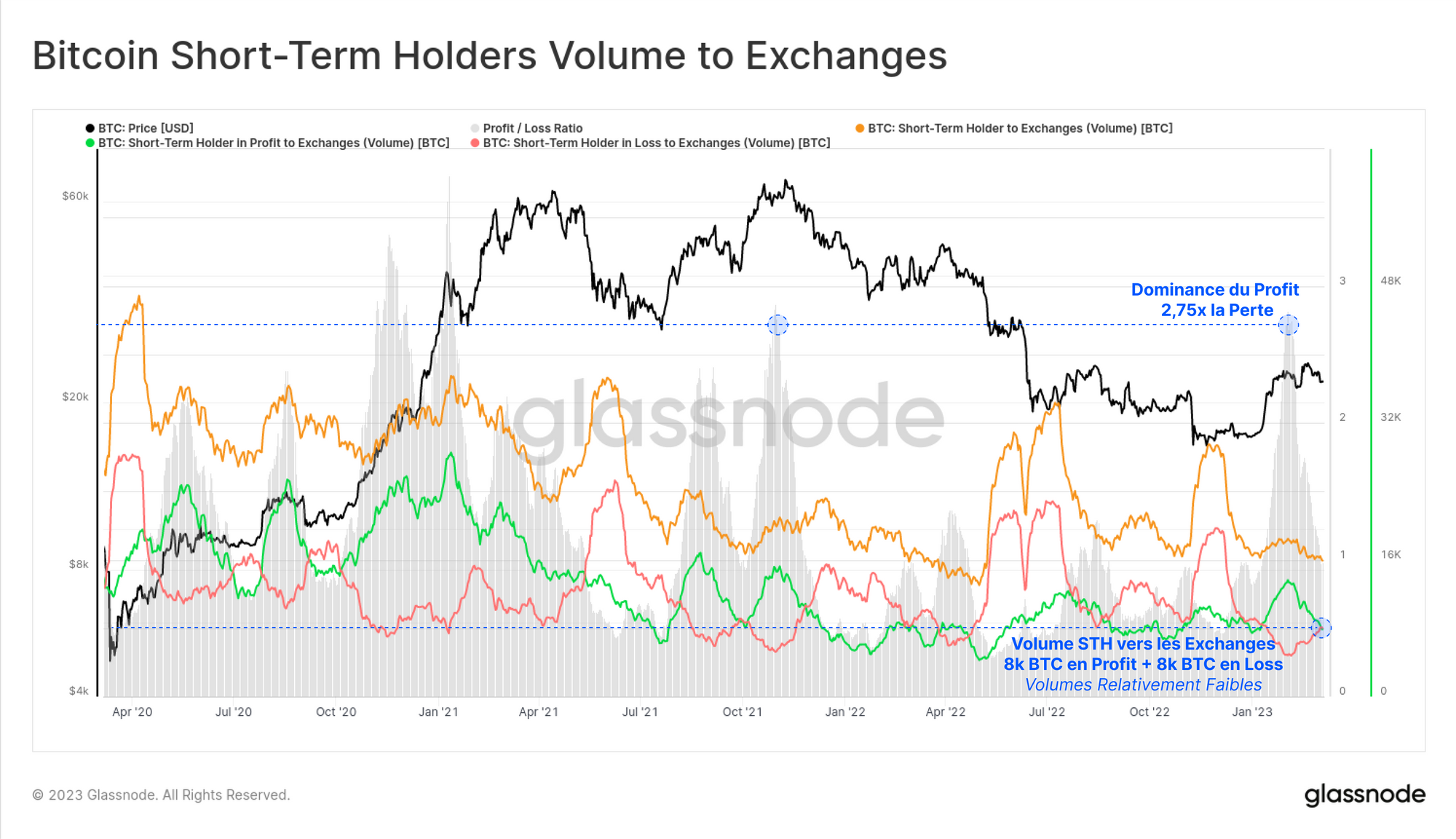

Nous pouvons également mesurer l'influence de ces nouveaux investisseurs en observant le volume envoyé sur les exchanges, fut-il en bénéfice ou en perte. Ici, nous pouvons voir ce qui suit :

1- Le rapport entre le volume à court terme en profit et en perte envoyé aux exchanges a atteint un sommet de 2,75x au début de février, ce qui équivaut à l'ATH d'octobre 2022.

2- Le volume total de pièces STH envoyées sur les exchanges aujourd'hui est d'environ 16k BTC par jour et est divisé approximativement 50:50 en Profit : Perte.

Relativement parlant, cela reste un volume total de pièces envoyé aux exchanges relativement faible par rapport au cycle 2020-23.

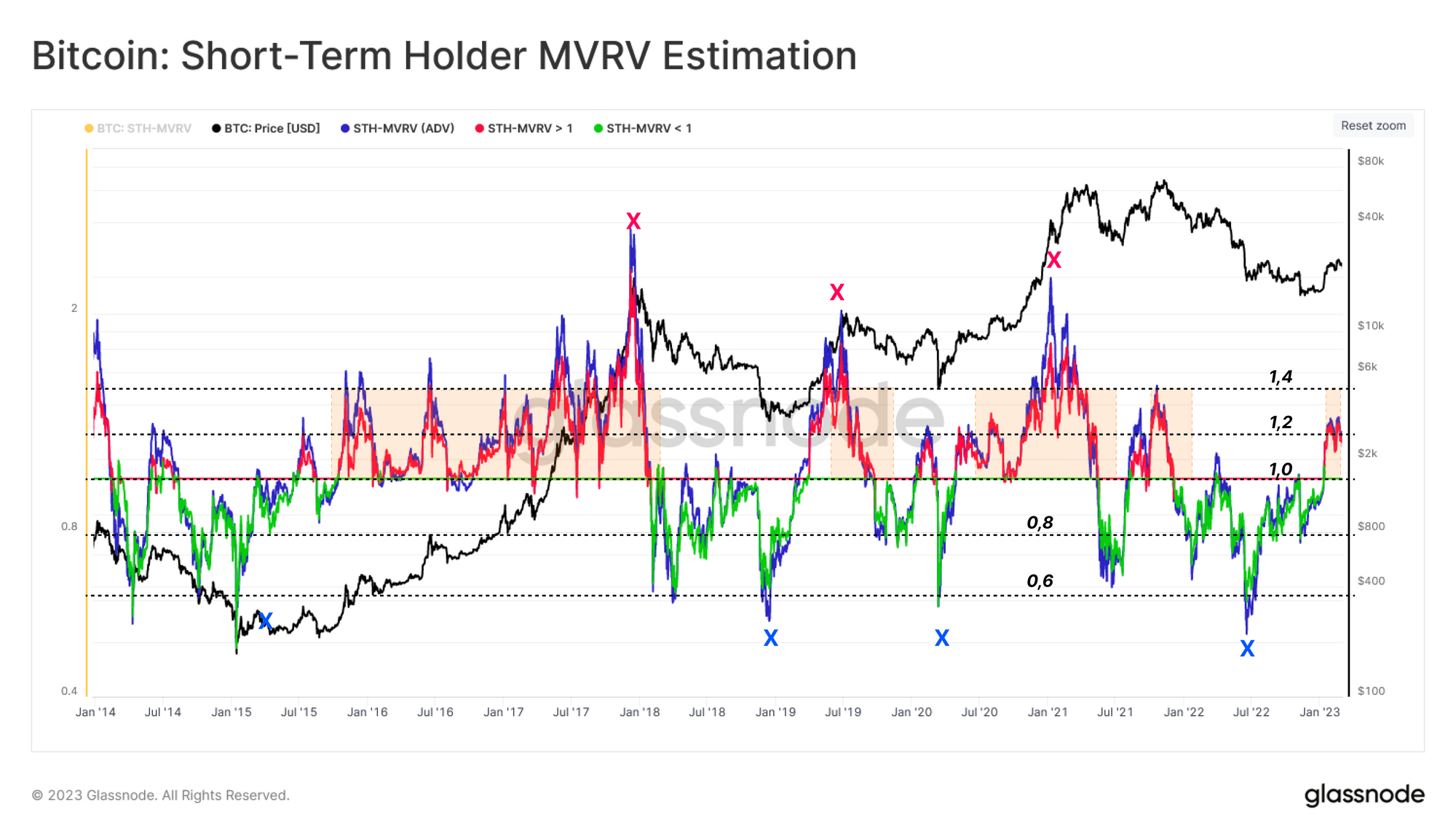

Enfin, nous pouvons évaluer le MVRV des détenteurs à court terme pour estimer le profit relatif non réalisé détenu par les STH. La possibilité que les STH prennent des bénéfices tend à augmenter pendant les périodes où le STH moyen a plus de 20 % de profit, ce qui donne une MVRV STH supérieure à 1,2.

Le récent rejet au niveau de $23.8k résonne avec cette structure, puisque le STH-MVRV a atteint une valeur de 1.2 avant de décrocher. Si le marché devait revenir à $19.3k, cela ramènerait le STH-MVRV à la valeur de 1.0, et indiquerait que les prix spot sont revenus vers le coût de base de cette cohorte de nouveaux acheteurs.

🔔 Idée d'alerte : Le STH-MVRV (7D-SMA) atteignant une valeur de 1,0 signalerait que le prix est revenu à la base de coût moyenne des détenteurs à court terme et au seuil de rentabilité.

Conclusion

L'économie du bitcoin réagit souvent non seulement aux niveaux largement observés dans l'analyse technique traditionnelle, mais aussi aux niveaux psychologiques des différentes cohortes d'investisseurs.

Cela se produit non seulement en ce qui concerne leur prix réalisé, mais aussi en ce qui concerne le degré de profit et de perte détenu dans leurs avoirs.

Sous cet angle, le marché se trouve actuellement dans une phase de transition, délimitée en haut par le prix réalisé de l'offre ancienne mais aussi par la baleine moyenne active depuis le creux du cycle de 2018.

Nous avons assisté à une première vague d'afflux de capitaux, observable à travers les récentes prises de bénéfices. Cependant, cette entrée de capitaux est encore jeune et reste historiquement légère en volume total de pièces déplacés.