Sous pression : la SEC inculpe Binance et Coinbase

Les régulateurs américains poursuivent les hostilités, la SEC inculpant Binance et Coinbase. Dans cette édition, nous évaluons la réaction des investisseurs sous l'angle des flux d'échange, et nous déterminons quelles cohortes d'investisseurs ont paniqué.

Une nouvelle semaine tumultueuse s'est déroulée avec le dépôt par la Securities and Exchange Commission (SEC) de deux plaintes consécutives contre les deux plus grands exchanges, Binance et Coinbase.

Les deux plaintes concernent la cotation et l'échange de tokens que la SEC considère comme des titres financiers non enregistrés, ainsi que des allégations selon lesquelles les services de rendement et de staking proposés sont également en violation des lois sur les valeurs mobilières.

Pour Binance, les accusations vont plus loin : l'entité aurait pratiqué le wash trading et aurait mélangé les fonds de ses clients entre des entités on-shore et off-shore.

Lorsque la nouvelle de l'inculpation de Binance a été annoncée le 5 juin, les marchés ont chuté, l'ETH perdant 5,4 % et le BTC 6,8 %. Les deux actifs ont récupéré de ces pertes lorsque la nouvelle de l'inculpation de Coinbase est tombée le 6 juin.

Cependant, à la fin de la semaine, l'ETH a continué à se vendre, perdant 8,2 %, tandis que le BTC a résisté un peu mieux, à -6,4 %.

Compte tenu de la gravité des accusations portées contre les deux plus grands exchanges et d'un environnement réglementaire de plus en plus hostile, nous nous concentrerons sur la réaction des investisseurs, en nous intéressant plus particulièrement à l'activité des exchanges concernés.

En examinant la répartition de l'activité des exchanges, nous cherchons des preuves qui suggèrent des changements dans le biais des investisseurs.

Sorties des Exchanges

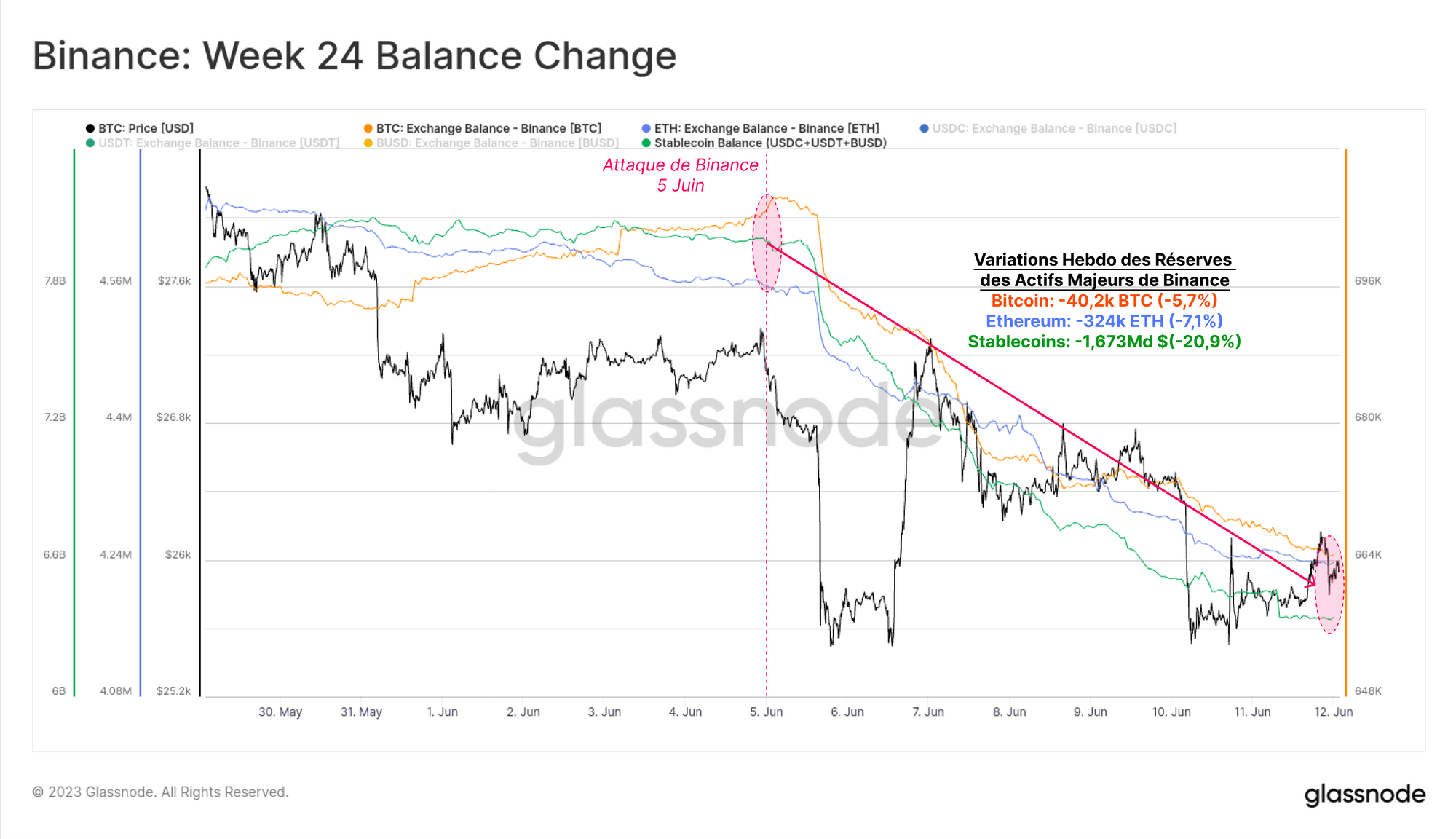

Immédiatement après la publication des inculpations de Binance, les capitaux ont commencé à en sortir. Le graphique ci-dessous montre les réserves de Binance sur deux semaines pour les principaux actifs : BTC, ETH et les stablecoins (USDT, USDC, BUSD).

Au cours des 7 derniers jours, les investisseurs ont effectués des retraits à un rythme régulier, avec des réserves de stablecoins en baisse de plus de 1,6 milliards de dollars, ce qui équivaut à 20,9% du total de Binance. Les réserves de BTC et d'ETH acccusent une baisse plus modeste de 5,7 % et 7,1 %, respectivement.

Bien que des sorties nettes aient eu lieu chez Binance, nous devons garder à l'esprit que l'exchange détient toujours certaines des plus grandes réserves de toutes les entités on-chain, et que leurs soldes de BTC et d'ETH sont encore assez importants.

Les réserves de stablecoins de Binance affichent la baisse la plus importante, ayant chuté précipitamment de plus de 26,0 milliards de dollars en novembre 2022 à seulement 6,5 milliards de dollars aujourd'hui (une baisse de 75 %). Cela s'explique en partie par les plaintes antérieures de la SEC contre le BUSD, qui ont poussé l'émetteur (Paxos) à passer en mode de rachat uniquement.

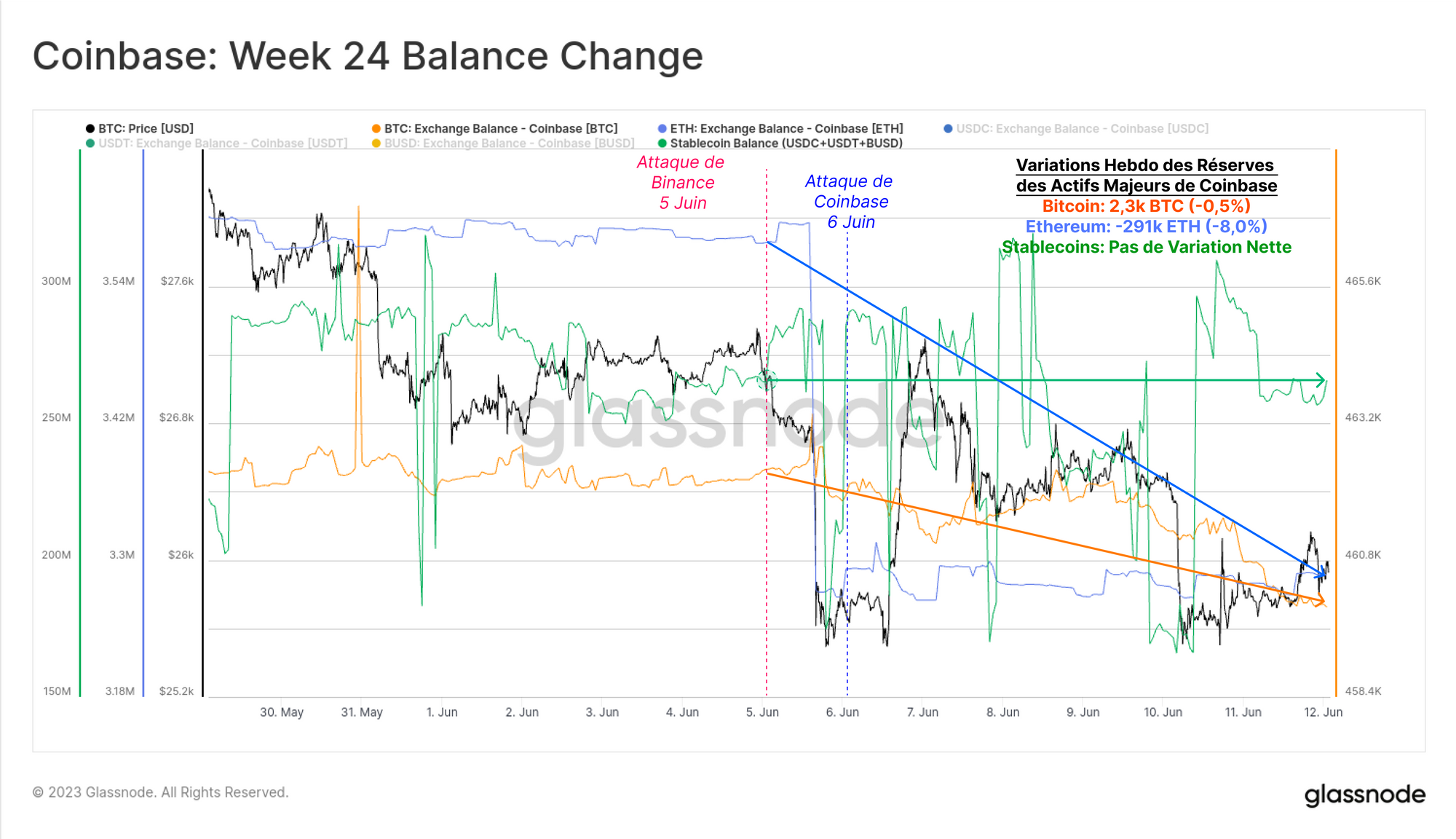

Pour Coinbase, les changements nets de réserves sont beaucoup moins spectaculaires, les soldes en stablecoins restant neutres sur la semaine, et les soldes en BTC diminuant de seulement 2 300 BTC (0,5 % du total).

Les réserves d'Ether ont cependant connu une baisse très importante de 291k ETH, équivalant à environ 8,0% du solde total. Cela suggère une réaction plus prononcée de la part des investisseurs, peut-être liée au fait que les services de staking ont été critiqués.

Répartition des Dépôts des Exchanges par Cohorte

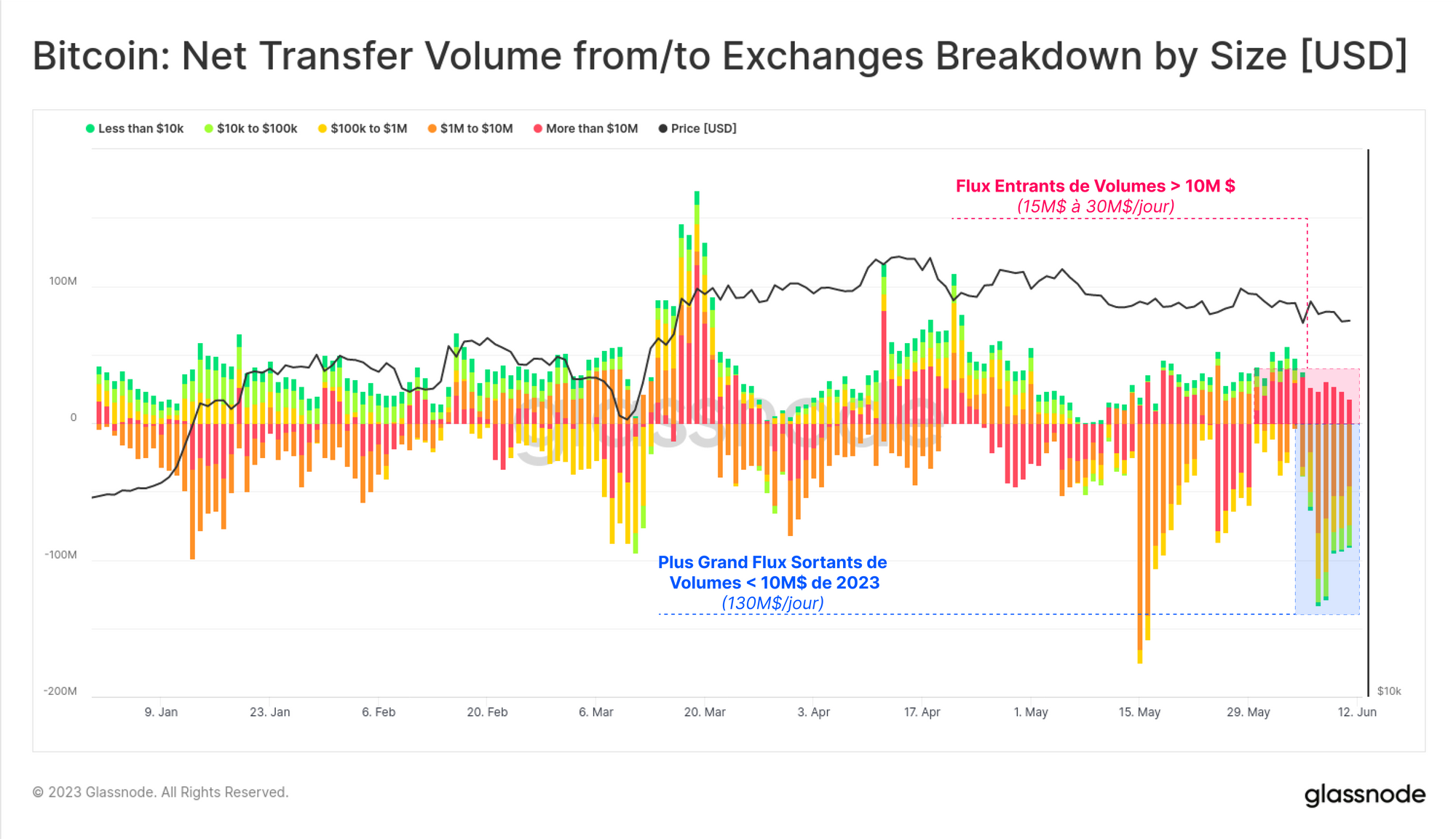

L'analyse de la répartition des retraits depuis les exchanges par taille montre une divergence intéressante dans le comportement des investisseurs :

- Les transactions d'un montant inférieur à 10 millions de dollars ont fait l'objet de retraits réguliers, avec une sortie nette de plus de 130 millions de dollars par jour tout au long de la semaine.

- Les transactions d'une valeur supérieure à 10 millions de dollars ont fait l'objet de dépôts réguliers, avec des taux d'entrée compris entre 15 et 30 millions de dollars par jour.

Cela suggère que les très grandes entités (telles que les institutions) sont plus affectées par les nouvelles de la SEC que les petites entités. Il reste à voir si cette tendance se confirmera au cours des prochaines semaines.

Le graphique ci-dessous superpose les volumes de dépôts et de retraits pour le BTC, montrant comment les flux dans les deux sens ont tendance à se suivre de très près. Cette semaine n'a pas fait exception, les flux entrants et sortants ayant augmenté d'environ 70 % pour atteindre 845 millions de dollars par jour.

Au total, les retraits ont dépassé les dépôts d'environ 10 % cette semaine, ce qui suggère que l'autodétention reste la stratégie préférée des investisseurs. Une dynamique similaire a été observée lors de la dernière grande nouvelle liée à u exchange, à savoir l'effondrement de FTX.

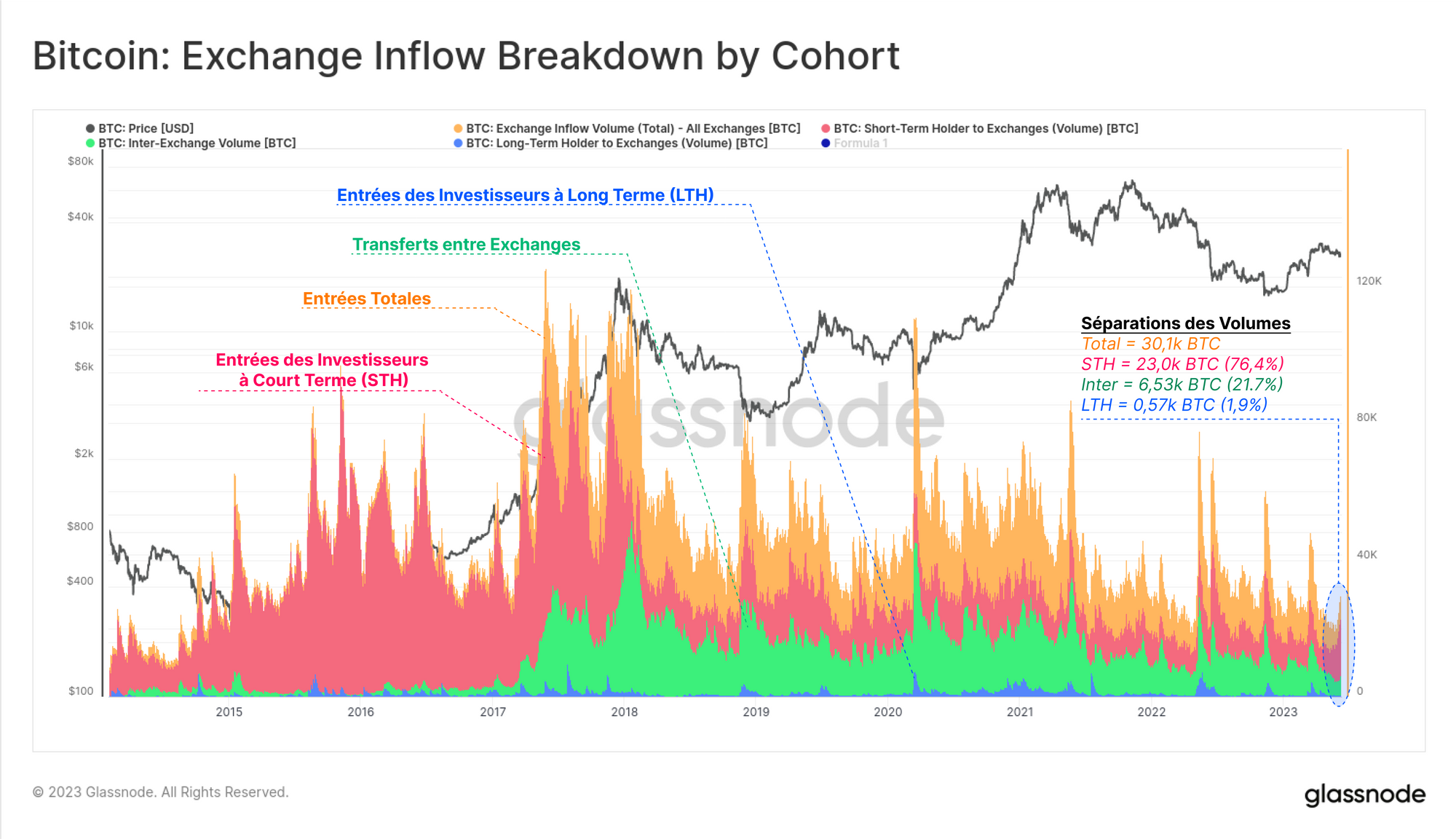

En se concentrant sur les volumes de dépôts agrégés, on peut établir une répartition par type de cohorte. Nous pouvons ainsi identifier les groupes d'investisseurs qui ont réagi le plus significativement à la nouvelle :

- 🔴 Les détenteurs à court terme représentent 76,4 % du volume des dépôts (23,0k BTC).

- 🔵 Les détenteurs à long terme représentent seulement 1,9 % du volume des dépôts (570 BTC).

- 🟢 Les transferts entre exchanges représentent 21,7% du volume des dépôts (6,53k BTC).

Les STH représentent historiquement un pourcentage stable de ~60% des flux de dépôts, ce qui suggère que les acheteurs récents ont été les plus actifs cette semaine.

Les flux inter-exchanges sont généralement de l'ordre de 35%, ce qui suggère que les investisseurs marginaux préfèrent gérer leur clés eux mêmes, plutôt que de simplement transférer des actifs vers un autre exchange.

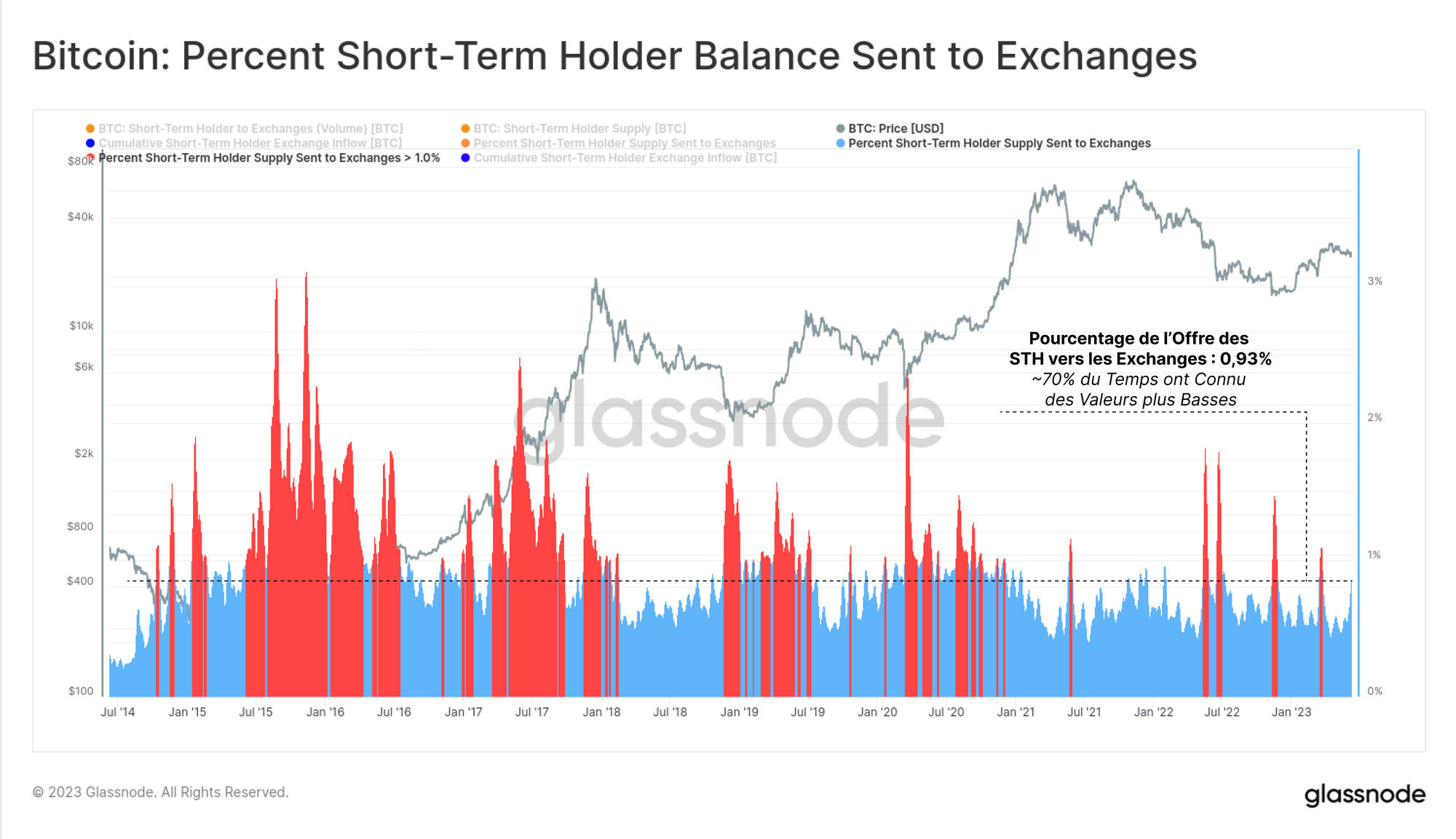

Le graphique ci-dessous confirme notre première observation, avec la cohorte des STH envoyant 0,93% de leurs réserves totales vers les échanges cette semaine.

Bien qu'il ne dépasse pas encore le seuil de 1 % souvent associé à des événements à forte volatilité, il s'agit d'une augmentation notable par rapport au cycle de 2021-22.

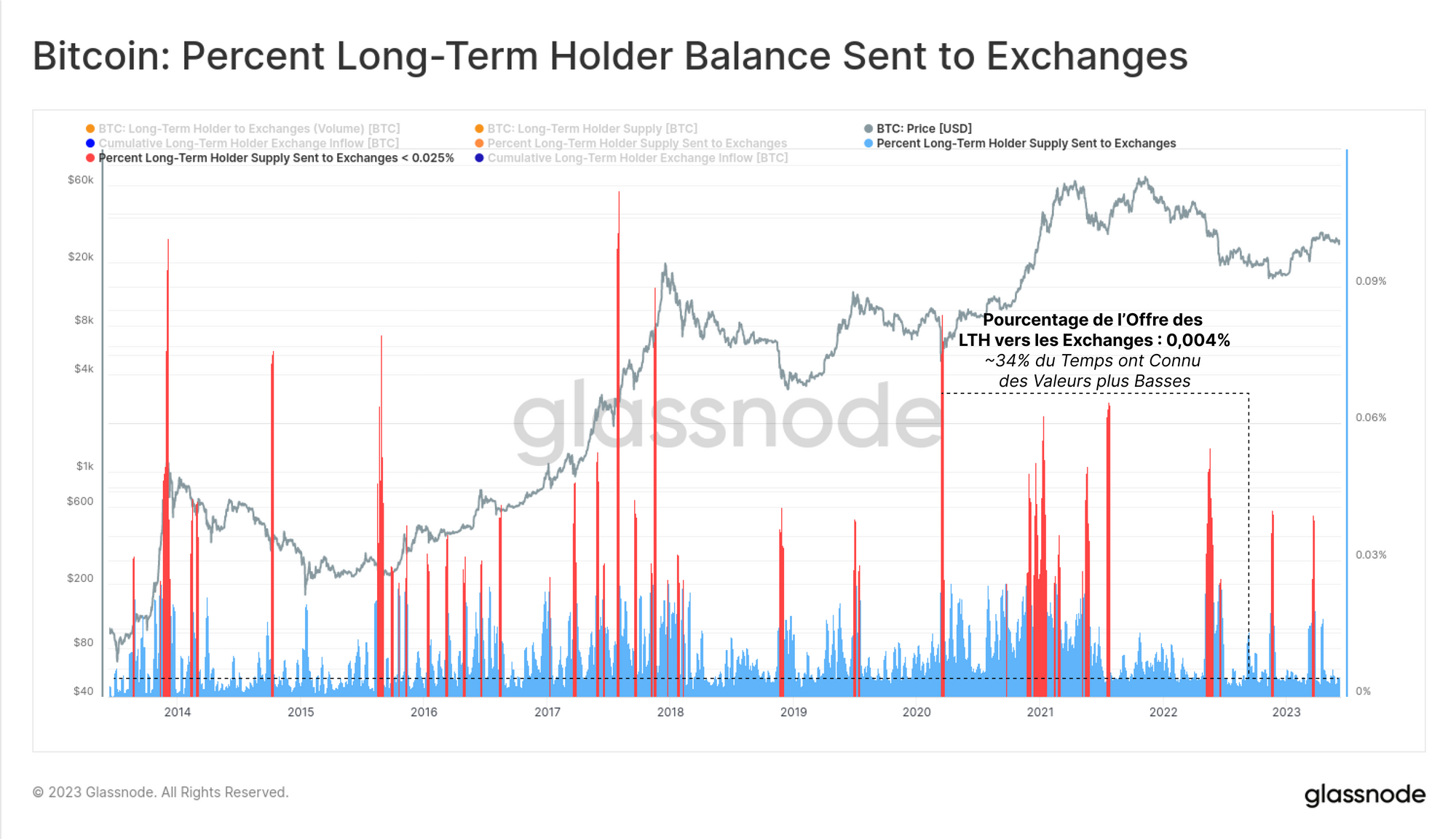

Les détenteurs à long terme, quant à eux, sont remarquablement calmes, ne montrant aucune réaction perceptible face à la nouvelle. Cette semaine, leur volume de transfert n'a représenté que 0,004 % de leurs avoirs totaux, alors que 66 % de tous les jours précédents ont été marqués par un afflux relatif plus important.

Une Apathie bien Réelle

Alors que les graphiques ci-dessus indiquent qu'un sous-ensemble d'acheteurs récents a envoyé des pièces vers les exchanges cette semaine, le constat à grande échelle est encore plus intrigante.

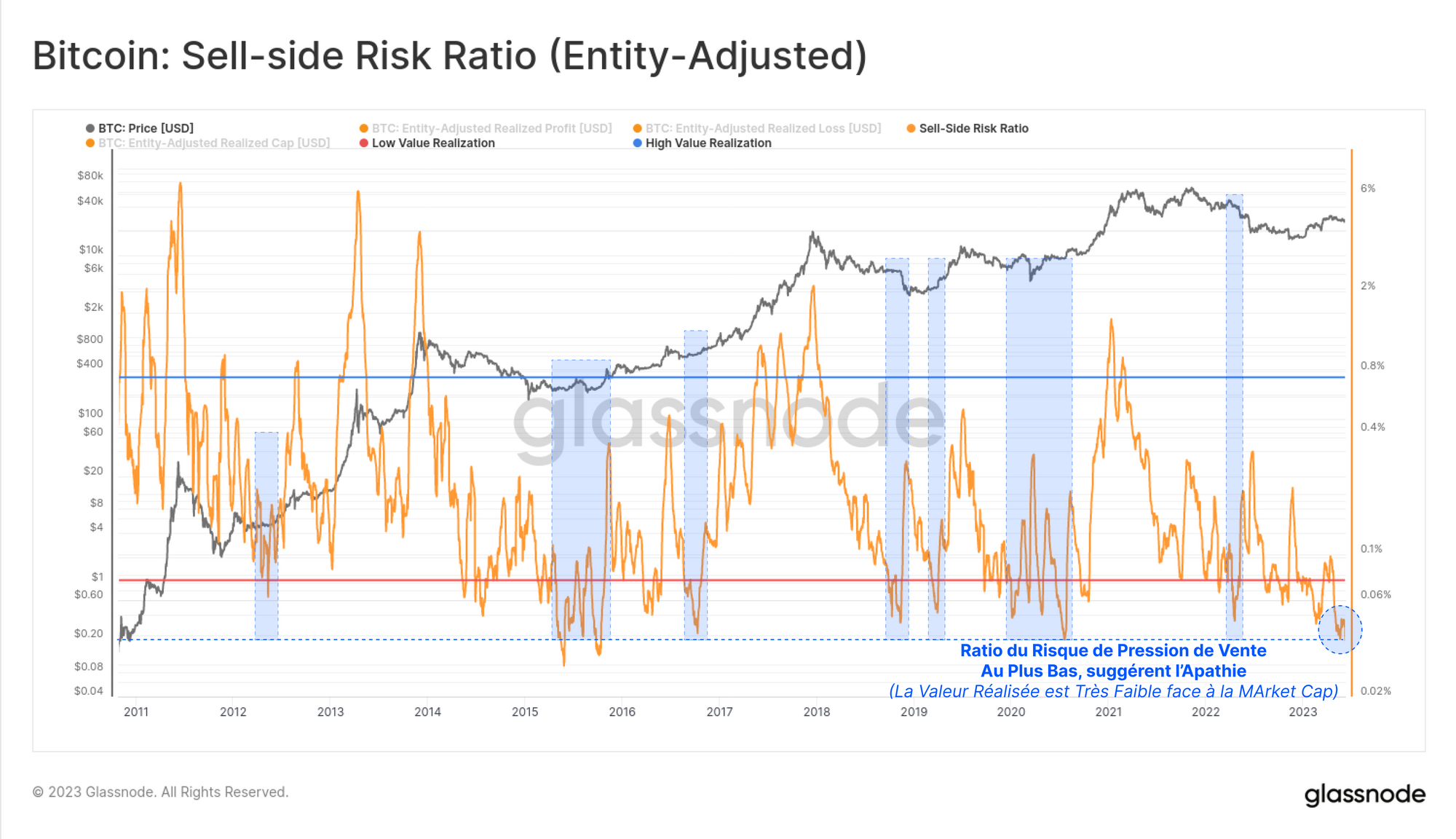

Le graphique ci-dessous montre le profit/perte réalisé tota par les dépôts sur les exchanges, et ce que nous pouvons voir, c'est que les deux côtés sont relativement faibles.

De toutes les pièces qui affluent vers les exchanges, très peu d'entre elles réalisent un profit ou une perte appréciable. En d'autres termes, la plupart des pièces transférées ont été acquises à un prix très proche du prix spot actuel.

Cela témoigne d'un certain degré de confiance (les investisseurs ne sont pas ébranlés par les nouvelles), mais aussi d'apathie (la fourchette de prix actuelle n'est pas une incitation suffisante pour dépenser).

Avec des niveaux aussi bas de profits/pertes réalisés, le ratio de risque de pression de vente est tombé à son plus bas niveau historique. Cet indicateur compare le total des profits/pertes réalisés par le marché par rapport à la taille de l'actif (la capitalisation réalisée).

La valeur totale des profits et des pertes réalisés est extrêmement faible par rapport à la capitalisation réalisée du BTC, qui est actuellement de 391 milliards de dollars.

Les faibles valeurs du ratio de risque de pression de vente se sont historiquement produites pendant des périodes d'apathie accrue des investisseurs, généralement à en fin de tendance baissière.

Nous pouvons constater que le volume global des transferts se situe également à des niveaux cycliques bas.

Cette semaine, le volume total des transferts n'a pas connu d'augmentation sensible et est resté aux alentours de 2,85 milliards de dollars par jour.

Comme pour le ratio précédent, nous pouvons également comparer le montant des profits/pertes réalisés à ce volume de transfert via le ratio RVT réalisé.

Cette mesure est également dans une forte tendance baissière, ce qui est typique des tendances baissières, car l'apathie et l'ennui s'installent.

La durée et la douleur au retour d'un marché baissier sont des caractéristiques de nombreux actifs et marchés, et nous pouvons visualiser ce phénomène sur ces deux indicateurs.

Résumé et Conclusions

L'environnement réglementaire aux États-Unis reste hostile, la SEC ayant déposé des accusations très importantes contre les deux plus grands exchanges, Binance et Coinbase.

Les réserves des principaux actifs sur ces deux exchanges ont diminué cette semaine, une partie des clients se retirant par inquiétude. À l'exception des stablecoins chez Binance, les baisses sont bien conformes aux schémas habituels, et il reste à voir comment les investisseurs réagissent à l'issue des deux procès.

Dans l'immédiat, il semble que de nombreux acheteurs de BTC récents (STH) aient envoyé leurs pièces vers les exchanges, probablement pour les vendre, afin de réduire le risque de leur position.

De manière plus générale, cependant, le niveau remarquablement bas des profits et des pertes réalisés et la réaction presque inexistante des investisseurs à long terme suggèrent que de nombreux participants n'ont guère été impactés par la nouvelle.

Code Promotionnel - Affiliation

Notre programme d'affiliation récompense nos créateurs de contenu en leur offrant une part des revenus que vous avez aidé à générer.

En utilisant le lien d'affiliation de nos traducteurs officiels, vous pouvez bénéficier d'une réduction de -10% sur l'achat de votre nouvel abonnement à Glassnode.

Soutenez Prof. Chaîne en utilisant le lien d'affiliation suivant ou cliquant sur le lien ci-bas : https://studio.glassnode.com/partner/profchaine