Les Bulls sous Pression

Après plusieurs mois de latéralisation, le BTC a connu sa plus forte correction depuis fin 2022, s'échangeant sous la moyenne mobile à 200 jours et entraînant une perte latente pour un grand nombre de détenteurs à court terme.

Résumé :

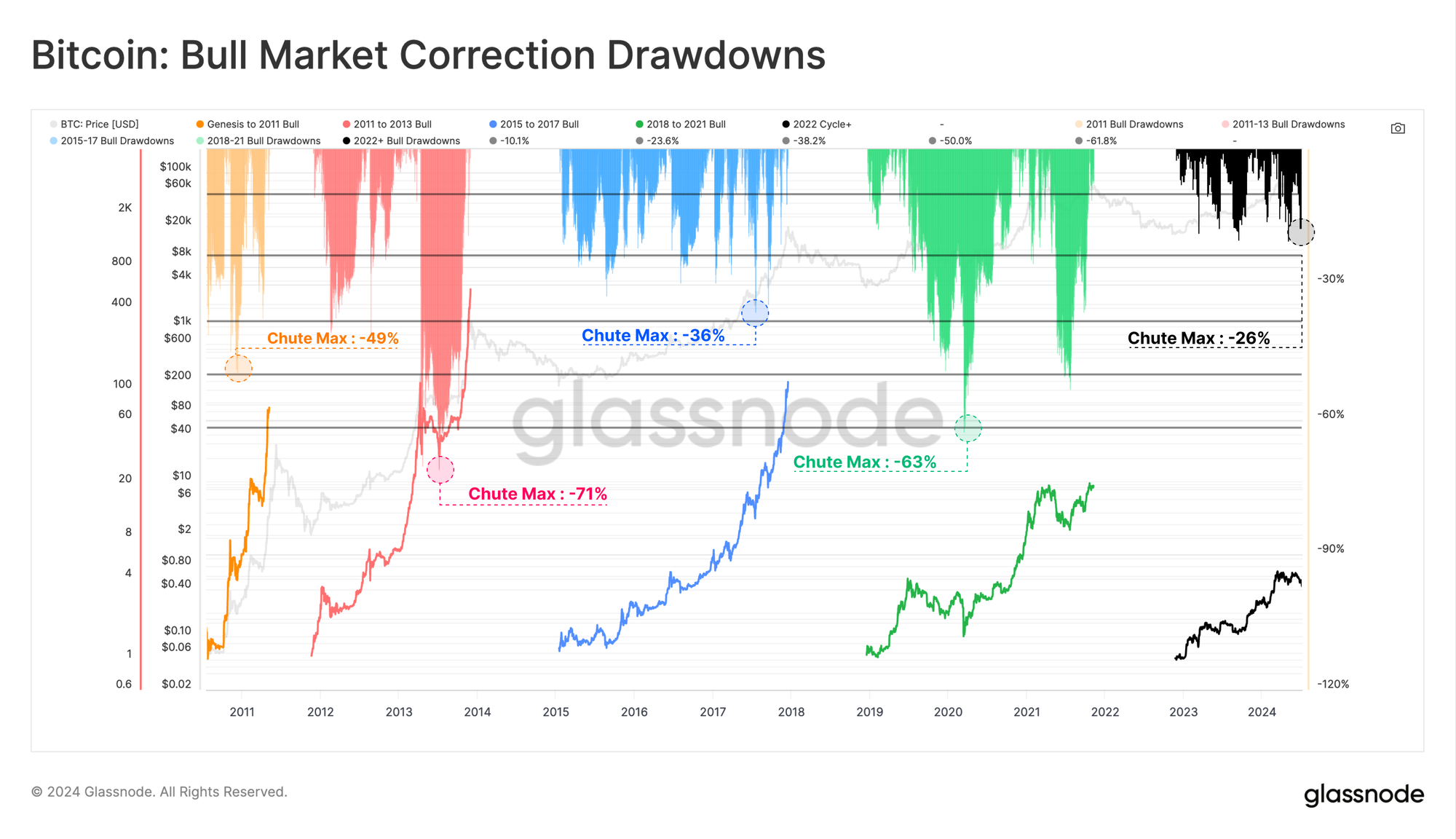

- Le bitcoin a enregistré sa plus forte baisse pour le cycle actuel, s'échangeant à plus de -26% sous son ATH. Malgré cela, la baisse reste historiquement faible par rapport aux cycles précédents.

- Cette contraction des prix a mis un volume important de l'offre des détenteurs à court terme en perte latente, avec plus de 2,8 millions de BTC sous l'eau sur la base de leur prix moyen d'achat.

- Alors que la pression financière est élevée parmi les détenteurs à court terme, l'ampleur des pertes réalisées est restée relativement modérée par rapport à la taille du marché.

Performance des Prix

Le cycle du bitcoin 2023-24 a été à la fois similaire et différent des cycles précédents. Le marché a connu environ 18 mois d'appréciation régulière des prix après l'effondrement du FTX, suivis de trois mois d'évolution des prix en fourchette après le sommet de 73 000 $ de l'ETF.

Entre mai et juillet, le marché a connu sa plus forte correction cyclique, enregistrant un drawdown supérieur à -26 % par rapport à l'ATH.

Bien que cela soit significatif, cette tendance baissière a été nettement moins profonde que les cycles précédents, mettant en évidence une structure de marché sous-jacente relativement robuste et une compression de la volatilité à mesure que le bitcoin arrive à maturité en tant que classe d'actifs.

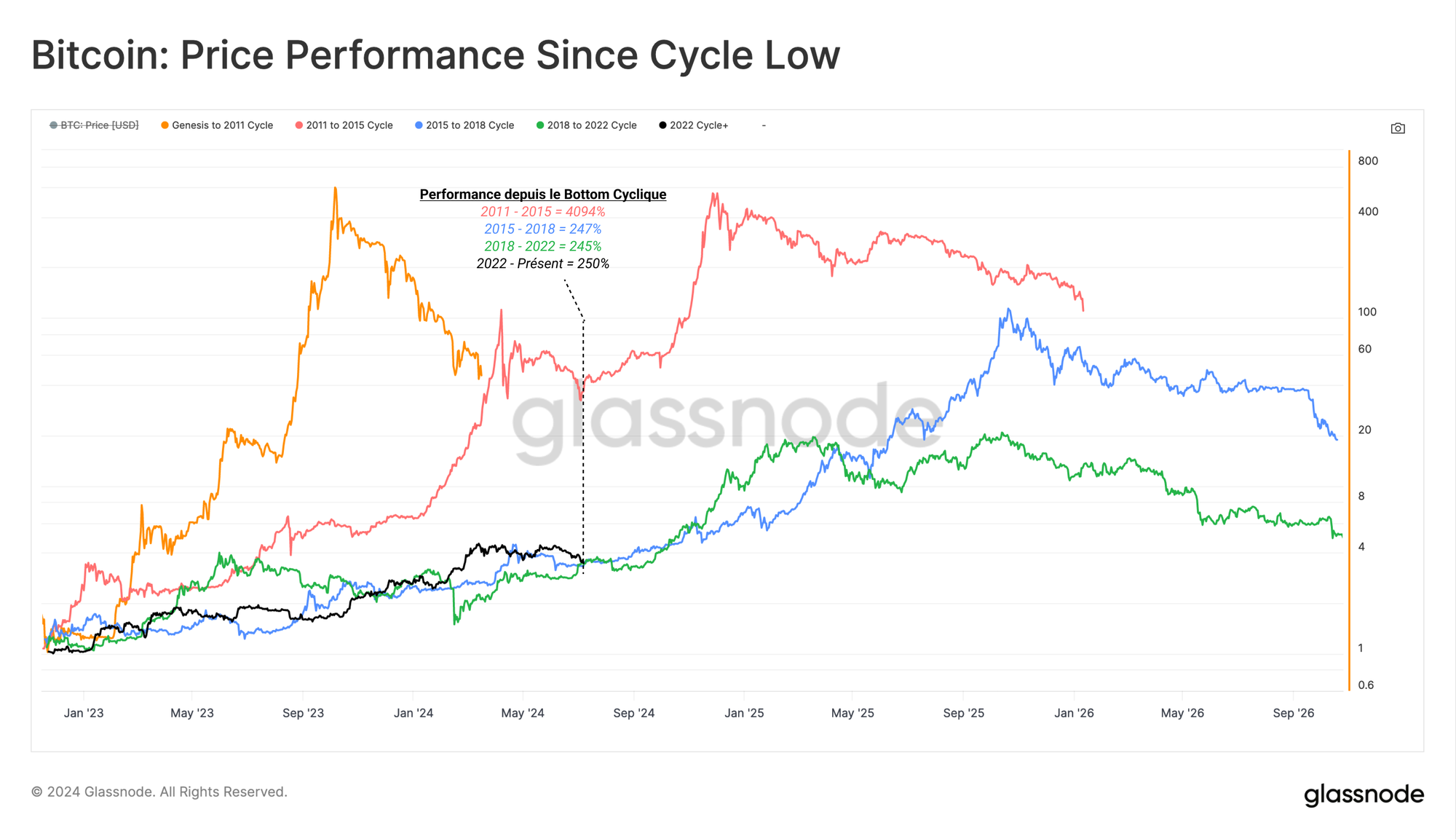

Si nous évaluons la performance des prix par rapport à chaque bottom cyclique, le marché 2023-24 s'est comporté de manière étrangement similaire aux deux derniers cycles (2018-21 et 2015-17).

La raison pour laquelle le BTC suit une trajectoire aussi similaire fait régulièrement l'objet de débats, mais elle continue de fournir aux analystes un cadre précieux pour réfléchir à la structure et à la durée des cycles du marché.

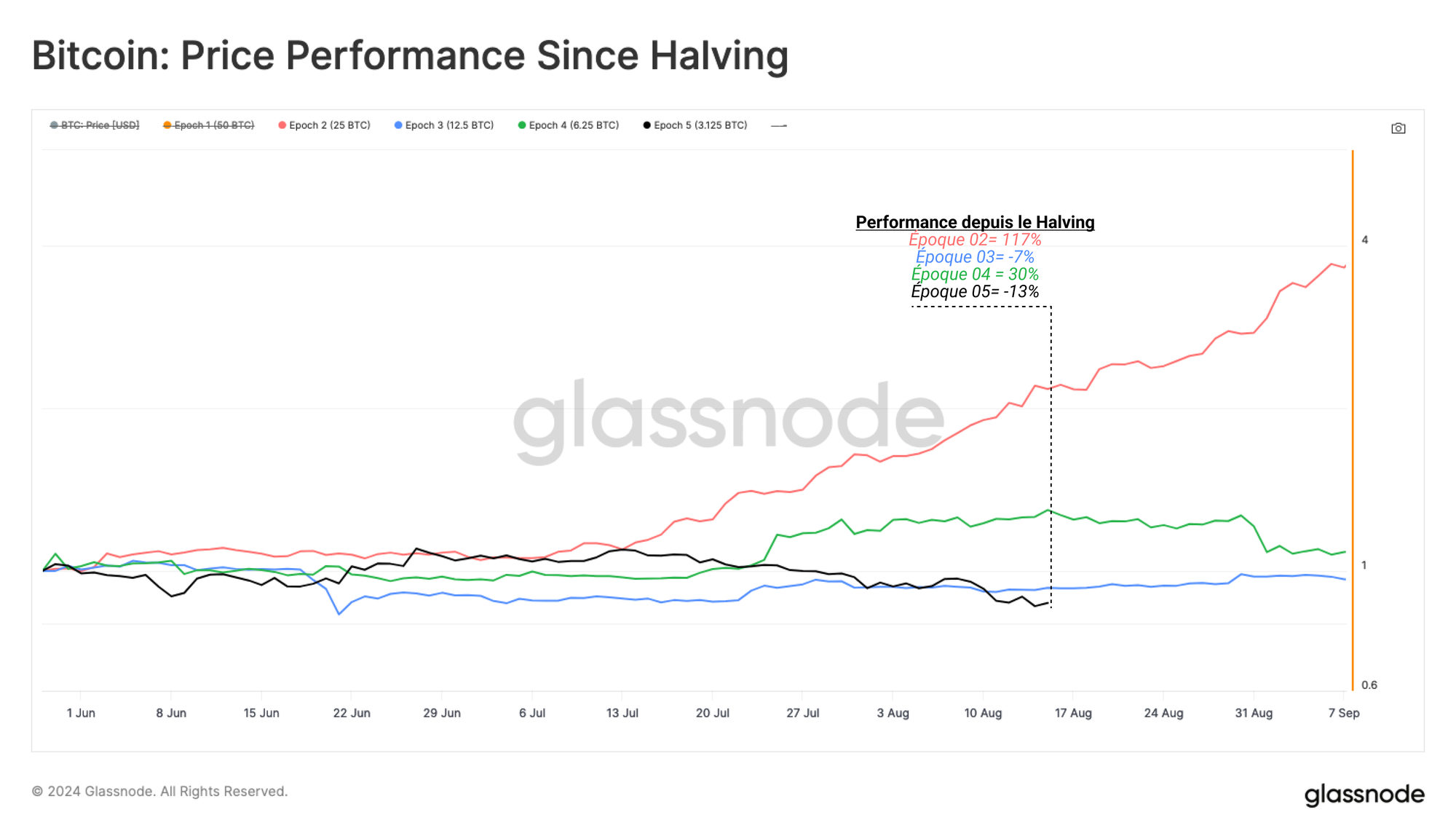

Cependant, si nous examinons les performances indexées sur la date des halvings, nous constatons que le cycle actuel est l'un des moins performants.

Et ce, bien que le marché ait franchi un nouvel ATH cyclique avant le halving d'avril, ce qui n'était jamais arrivé.

- 🔴 Époque 2 : +117%

- 🔵 Époque 3 : -7%

- 🟢 Époque 4 : +30%

- ⚫ Époque 5 : -13%

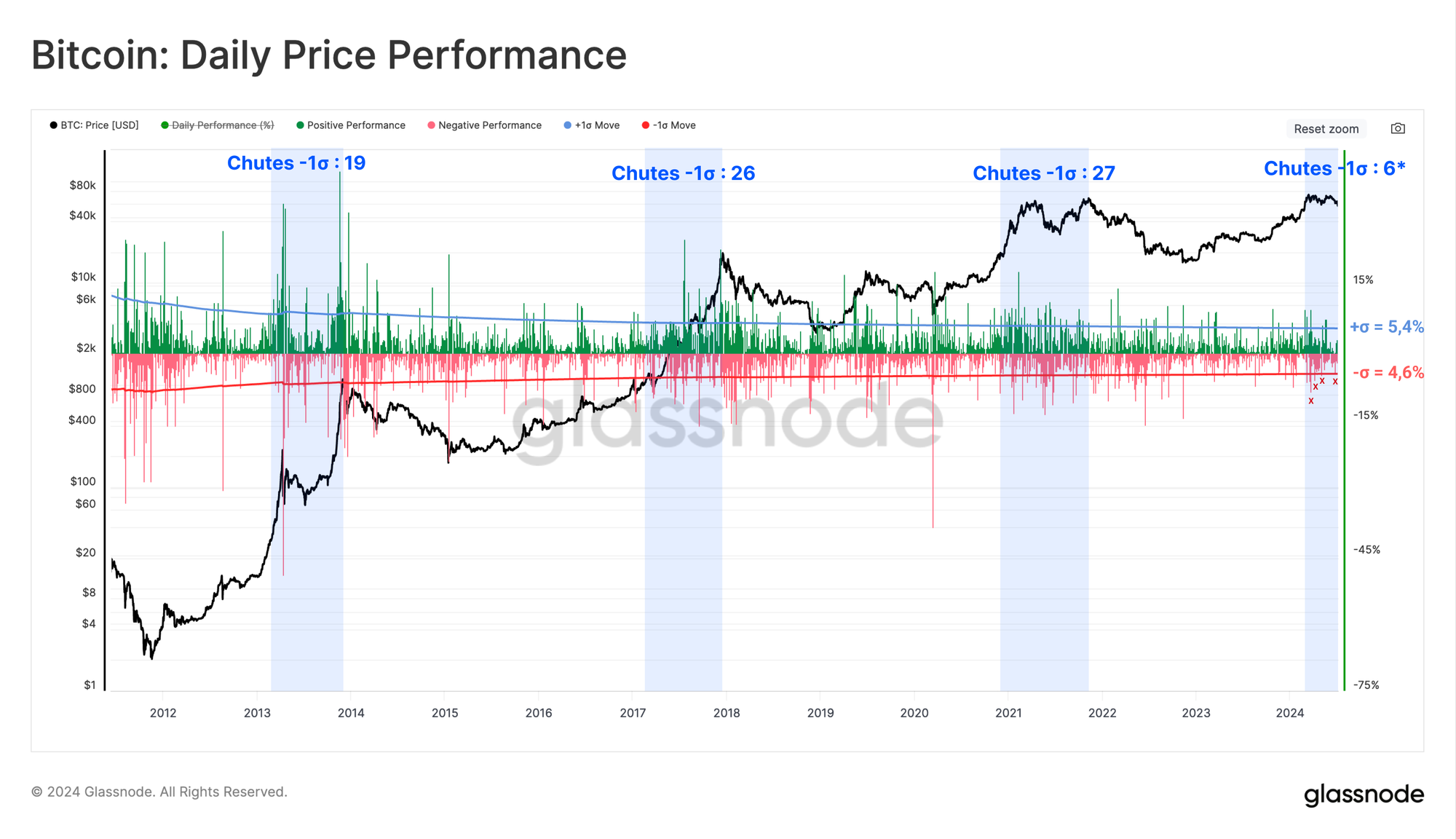

Sur une base quotidienne, nous pouvons évaluer le nombre de baisses pendant une tendance haussière qui dépassent le seuil de 1 écart-type à la baisse. Cela nous aide à évaluer le nombre d'événements significatifs de liquidation que les investisseurs ont connu tout au long de la tendance haussière du marché.

- 2011-13 : 19 événements

- 2015-18 : 27 événements

- 2018-21 : 26 événements

- 2023-24 : 6 événements (à ce jour)

Le cycle actuel a enregistré 6 baisses quotidiennes de plus d'un écart-type en dessous de la moyenne à long terme. Cela suggère que le cycle actuel a été nettement plus court et moins volatil que les cycles précédents, ou qu'il y a peut-être plus de carburant dans le réservoir des investisseurs.

Nouveaux Investisseurs sous l'Eau

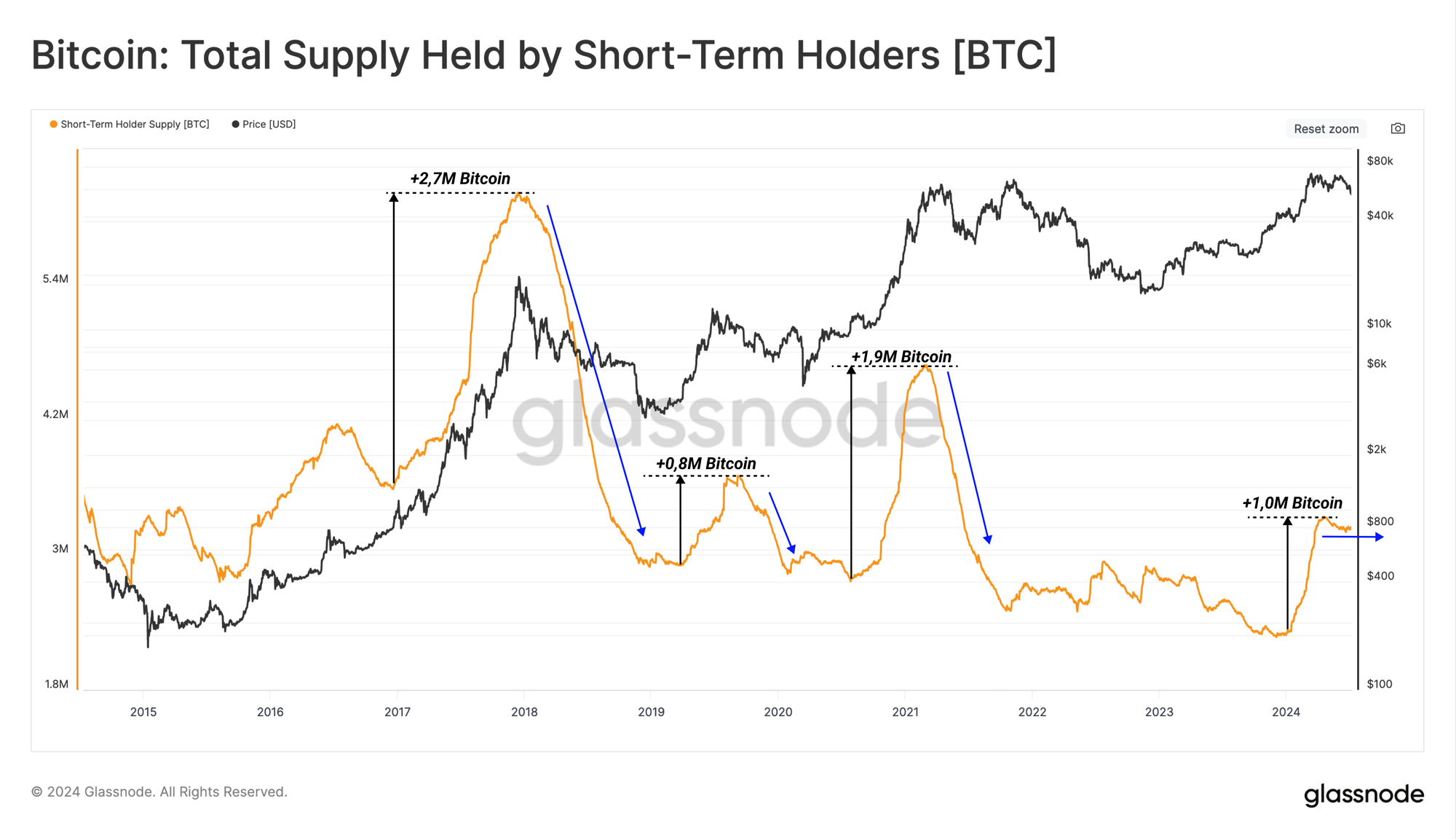

L'évaluation du volume de l'offre détenue par les détenteurs à court terme révèle une croissance substantielle à partir de janvier 2024.

Toutefois, ce profil de demande a atteint un plateau de croissance au cours des derniers mois, ce qui suggère qu'un équilibre s'est formé entre l'offre et la demande au cours du deuxième trimestre 2024.

Depuis, l'offre est devenue excédentaire, car moins de détenteurs à long terme prennent leurs bénéfices et moins de nouveaux acheteurs se lancent dans l'accumulation.

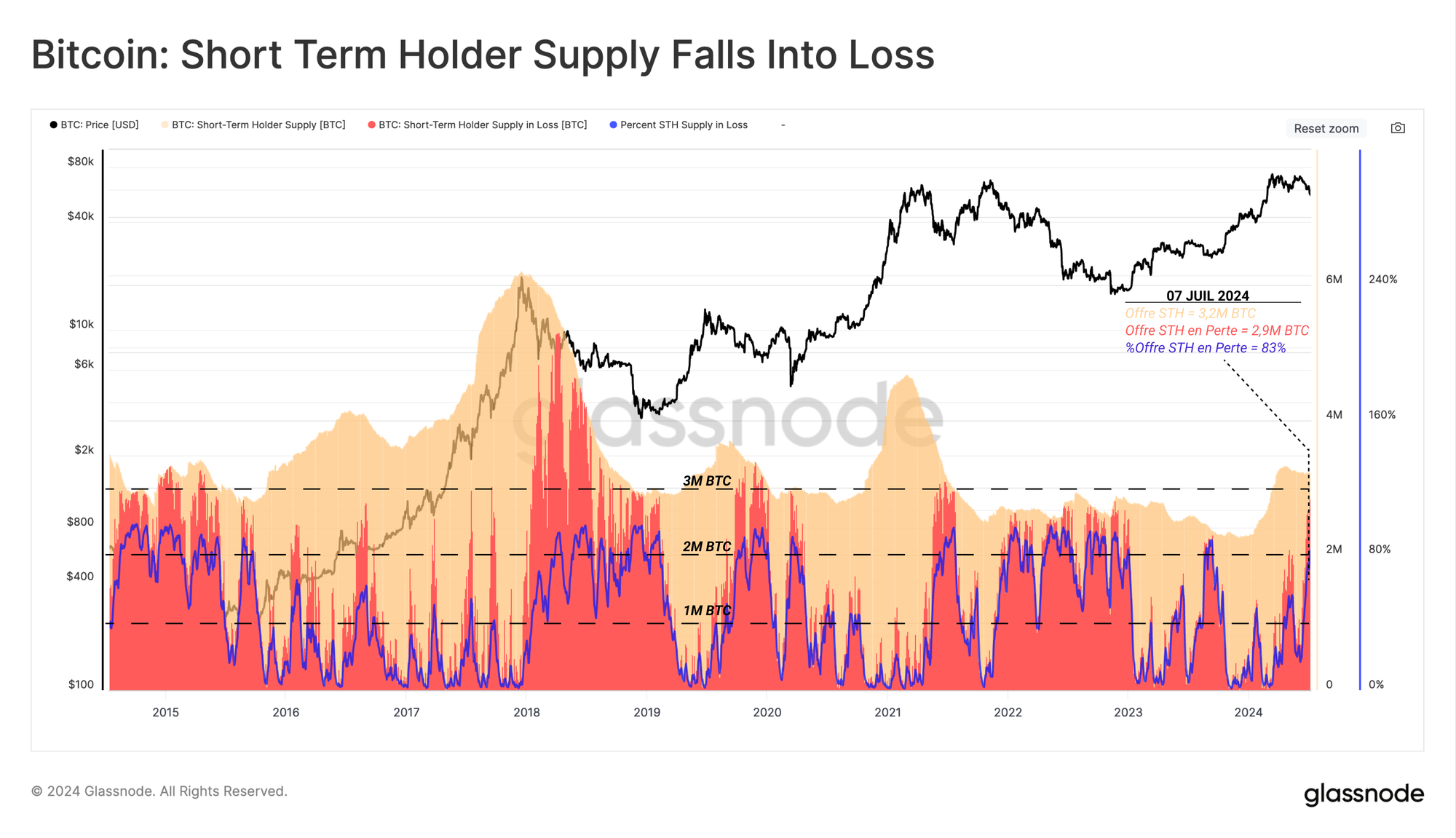

Au cours des marchés haussiers durables, des creux locaux sont généralement établis après que le volume en perte de l'offre des détenteurs à court terme est saturé autour de 1 à 2 millions de BTC.

Dans les cas les plus graves, cette offre en perte peut culminer entre 2 et 3 millions de BTC. Nous pouvons en voir un exemple lors de la récente liquidation jusqu'au niveau de prix de 53 000 $, qui a poussé le volume de pièces détenues en dessous de leur coût de base à plus de 2,8 millions de BTC.

C'est la deuxième fois que cela se produit au cours des 12 derniers mois, le mois d'août 2023 étant l'autre exemple où plus de 2 millions de BTC appartenant à de nouveaux investisseurs ont été détenus en perte latente.

Nous pouvons évaluer l'intensité de ces périodes en comptant le nombre de jours où plus de 2 millions de pièces des détenteurs à court terme ont été sous l'eau pendant au moins 90 jours.

Si l'on compare avec les conditions de marché observées au deuxième trimestre 2021, les détenteurs à court terme ont connu une période beaucoup plus longue de 70 jours consécutifs de tensions financières aiguës.

Cette période a été suffisamment grave pour briser le sentiment des investisseurs et a donné lieu au marché baissier destructeur de 2022. En comparaison, le présent cycle a été pour l'instant relativement robuste.

Arrêt de la Rentabilité

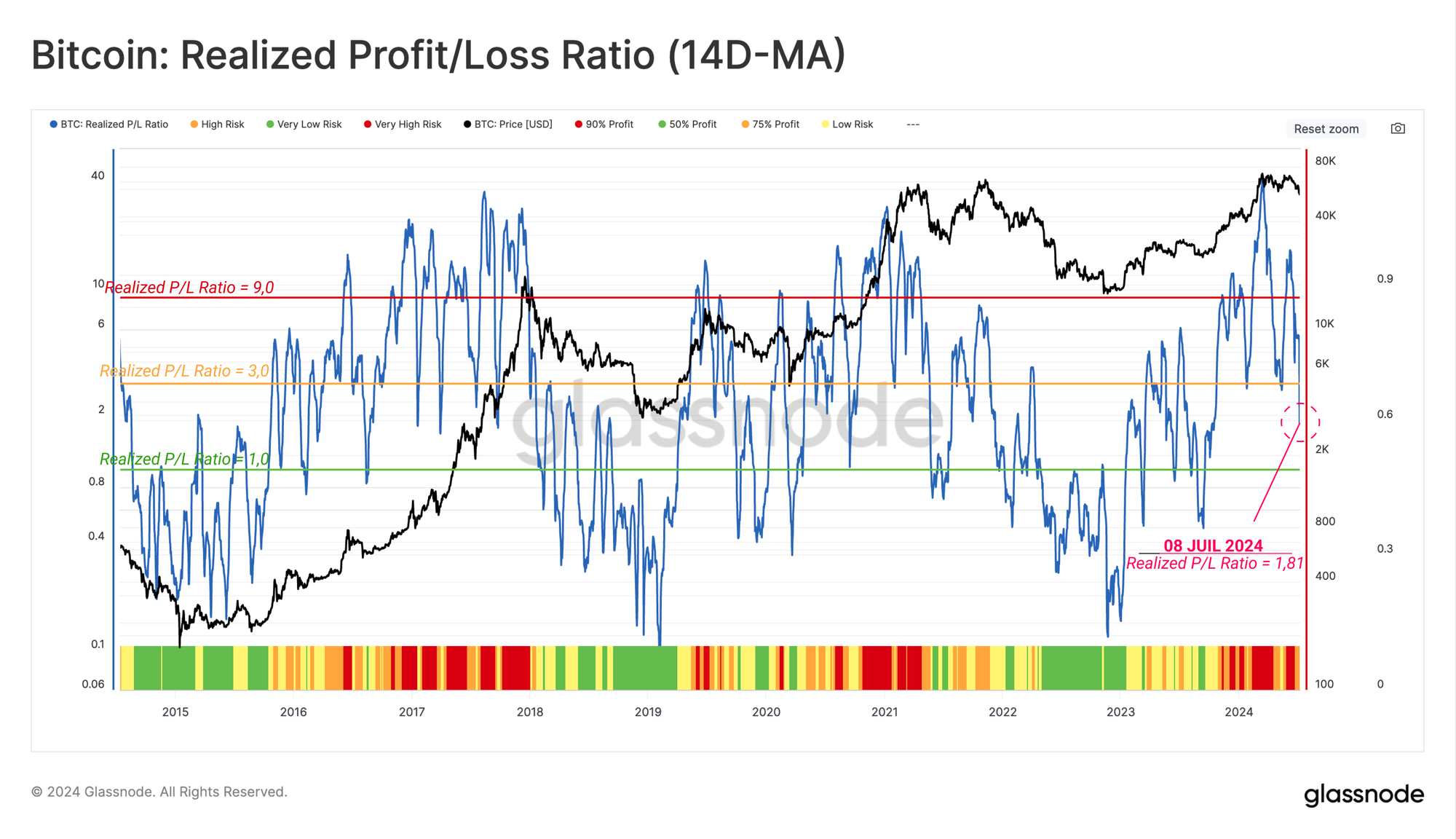

Avec la contraction des prix spot, le ratio entre les bénéfices et les pertes réalisés par les investisseurs a diminué. Cet indicateur est maintenant tombé dans la fourchette de 0.50 à 0.75, qui est un niveau neutre observé lors des corrections des marchés haussiers.

Nous pouvons également observer un schéma similaire de fortes fluctuations de cet indicateur tout au long du cycle 2019-2022, ce qui pourrait être considéré comme un reflet de l'instabilité inhérente et de l'incertitude des investisseurs.

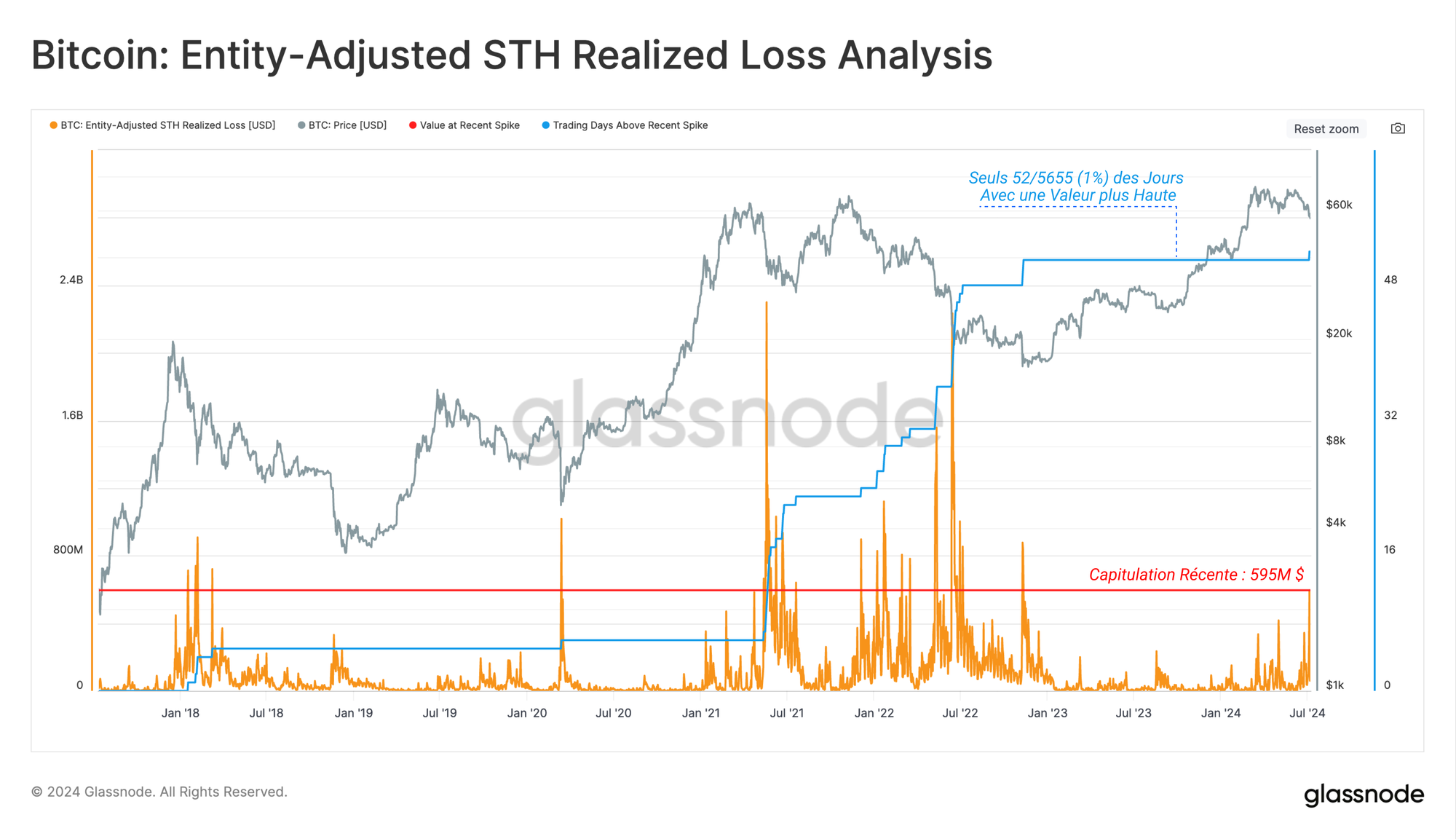

Si l'on examine plus particulièrement les pertes subies par les détenteurs à court terme, on constate qu'une perte totale d'environ 595 millions de dollars a été enregistrée par cette cohorte au cours de la semaine.

En outre, seuls 52 jours sur 5655 (< 1 %) ont enregistré une perte quotidienne plus importante, ce qui souligne la gravité de cette correction en termes de dollars.

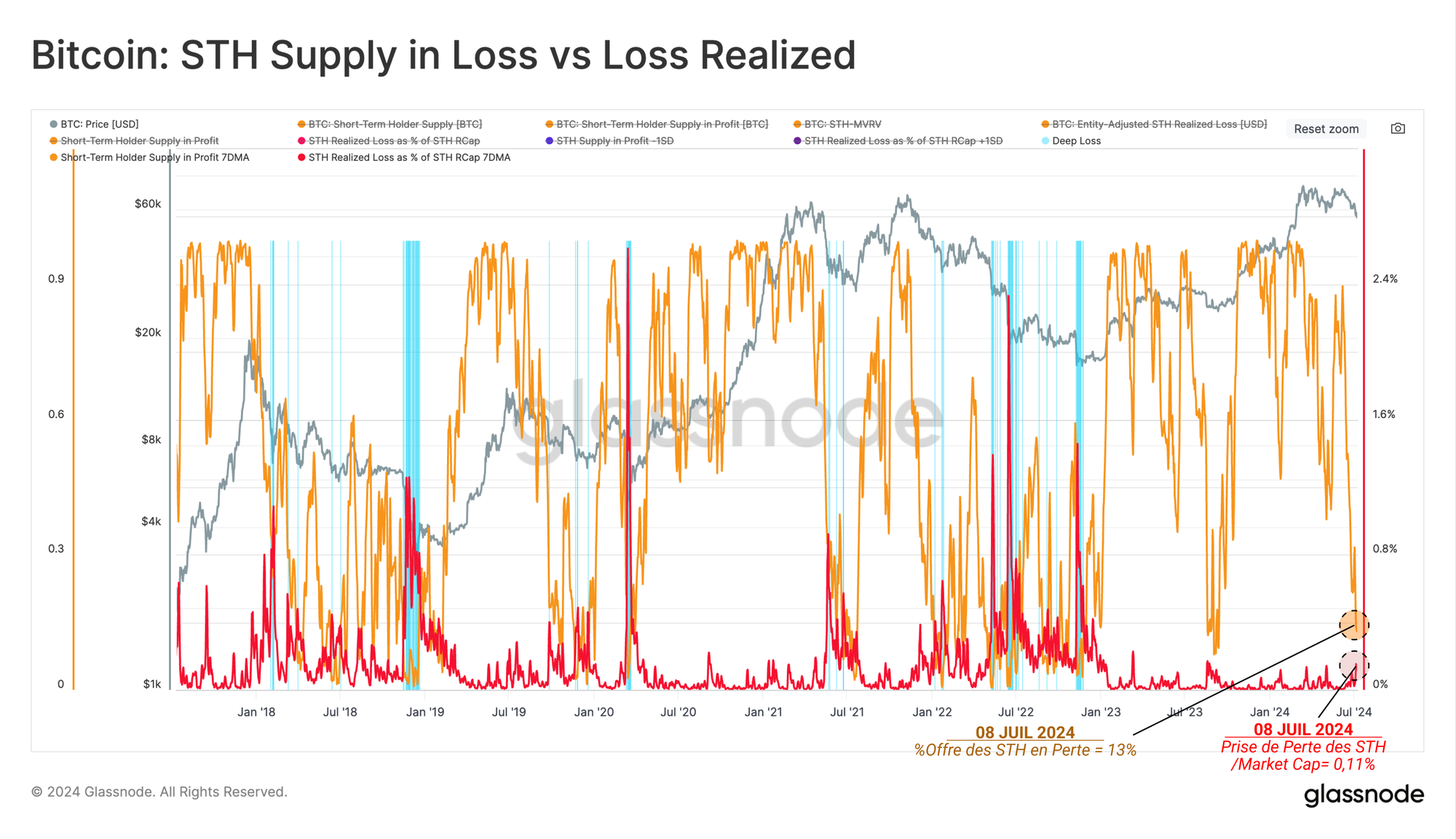

Cependant, lorsque nous exprimons ces mêmes pertes des détenteurs à court terme en pourcentage de la richesse totale investie (via par la capitalisation réalisée à court terme), nous constatons que la situation est radicalement différente.

Dans le graphique ci-dessous, nous avons mis en évidence (en bleu) les périodes au cours desquelles le pourcentage de l'offre à court terme détenu en perte et l'ampleur des pertes réalisées se sont écartés de plus d'un écart-type de la moyenne.

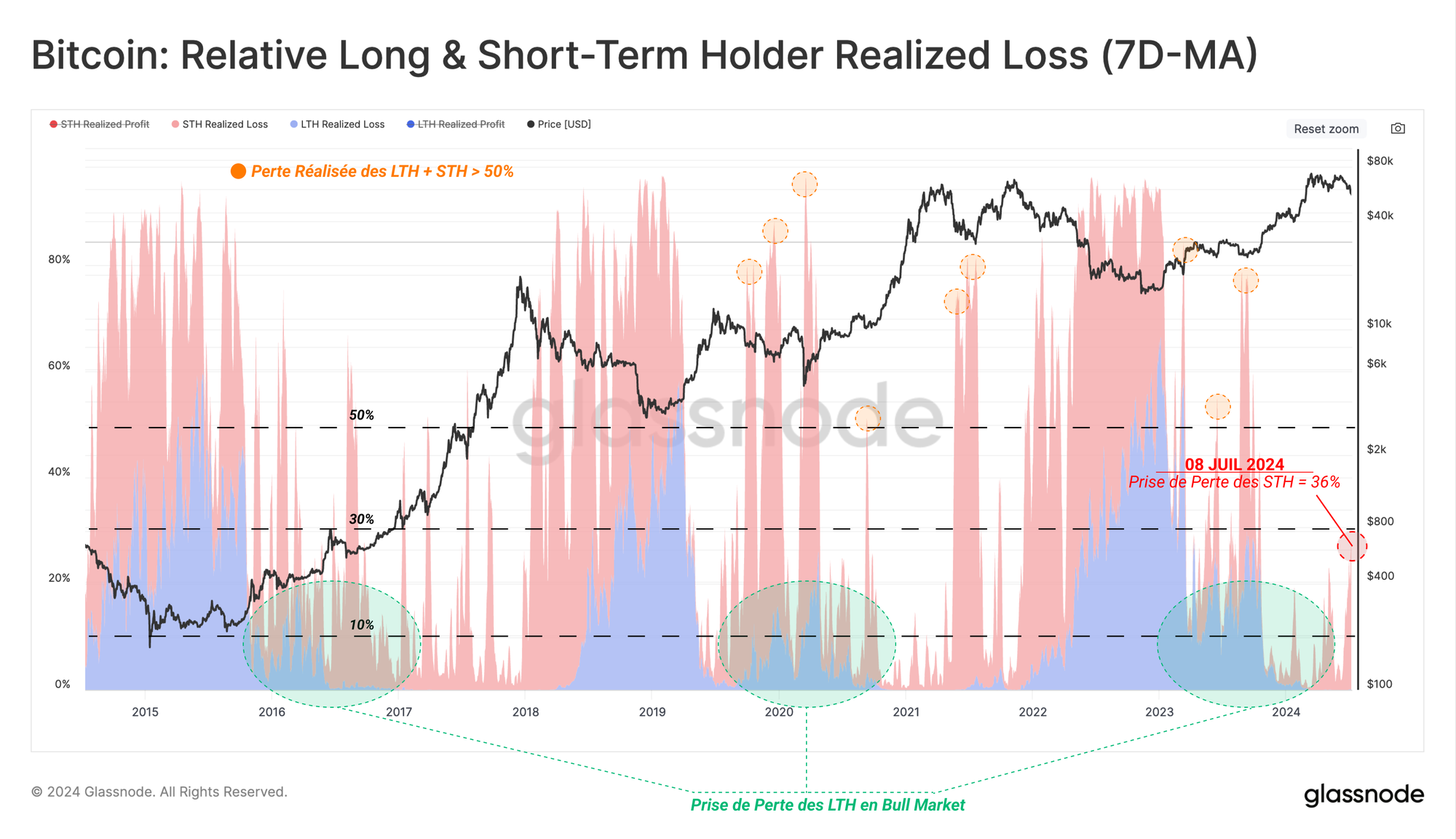

En examinant les pertes réalisées par les détenteurs à long terme et à court terme, nous constatons que les événements de prise de pertes de cette semaine représentent moins de 36 % des flux de capitaux totaux sur le réseau Bitcoin.

Les événements majeurs de capitulation, tels que septembre 2019, mars 2020 et le sell-off de mai 2021, ont vu les pertes représenter plus de 60 % des flux de capitaux sur une période de plusieurs semaines, avec une contribution significative des deux cohortes.

Par conséquent, on pourrait affirmer qu'il y a plus de similitudes entre la contraction actuelle du marché et la formation du sommet du T1-2021, plus que les événements de capitulation graves.

Néanmoins, il incombe toujours à la demande d'arrêter la dynamique négative des prix, faute de quoi la rentabilité des investisseurs continuera à se détériorer.

Résumé et Conclusions

Après 18 mois d'action haussière après l'implosion de FTX, et 3 mois de latéralisation apathique, le marché a subi sa correction la plus profonde du cycle.

Néanmoins, les pertes sur l'ensemble du cycle actuel restent favorables par rapport aux cycles historiques, ce qui suggère une structure de marché relativement solide.

La contraction agressive a plongé un nombre important de détenteurs à court terme dans une position de perte latente sévère, ce qui a exercé une forte pression sur ce groupe.

Toutefois, l'ampleur des pertes réalisées est restée relativement faible par rapport à la taille du marché. Par ailleurs, l'absence de participation des détenteurs à long terme à la prise de pertes suggère que les investisseurs matures restent rentables, malgré la panique des nouveaux entrants.

Code Promotionnel - Affiliation

Notre programme d'affiliation récompense nos créateurs de contenu en leur offrant une part des revenus que vous avez aidé à générer.

En utilisant le lien d'affiliation de nos traducteurs officiels, 2vous pouvez bénéficier d'une réduction de -0% sur l'achat de votre nouvel abonnement à Glassnode.

Soutenez Prof. Chaîne en utilisant le lien d'affiliation suivant ou en cliquant sur le logo ci-bas : https://studio.glassnode.com/partner/profchaine

Clause de non-responsabilité : Ce rapport ne fournit aucun conseil en matière d'investissement. Toutes les données sont fournies à titre d'information uniquement.

Aucune décision d'investissement ne doit être basée sur les informations fournies ci-haut et vous êtes seul responsable de vos propres décisions d'investissement.

Les soldes des exchanges présentés sont dérivés de la base de données de Glassnode, qui sont rassemblées à la fois grâce à des informations d'exchanges officiellement publiées et à des algorithmes de clustering propriétaires.

Bien que nous nous efforcions d’assurer la plus grande précision dans la représentation des soldes des exchanges, il est important de noter que ces chiffres ne reflètent pas toujours l’intégralité des réserves d’un exchange, en particulier lorsque les ce dernier s’abstient de divulguer ses adresses officielles.

Nous invitons les utilisateurs à faire preuve de prudence et de discrétion lorsqu'ils utilisent ces mesures. Glassnode ne pourra être tenu responsable de toute divergence ou inexactitude potentielle. Veuillez lire notre avis de transparence lorsque vous utilisez des données relatives aux exchanges.

Canaux Traduits

- Espagnol (Analyst : @ElCableR, Telegram, Twitter)

- Turc (Analyst : @wkriptoofficial, Telegram, Twitter)

- Farsi (Analyst : @CryptoVizArt, Telegram, Twitter)

- Suivez-nous et contactez-nous sur Twitter

- Rejoignez notre canal Telegram

- Visitez le Forum de Glassnode pour des discussions et analyses long-format.

- Pour les métriques on-chain et les graphiques d'activité, visitez Glassnode Studio.

- Pour des alertes automatisées sur les métriques on-chain de base et l'activité des exchanges, visitez notre Twitter Glassnode Alerts.