Tester les Bornes du Range

Les prix du BTC ont fortement rebondi, dépassant les 68 000 dollars et catalysant une hausse de l'activité des contrats à terme. L'appréciation du cours a également apporté un soulagement bienvenu aux détenteurs à court terme, qui sortent d'un état de forte perte latente.

Résumé

- Binance, Bybit et OKX restent les leaders du marché des marchés dérivés, représentant environ 84% de l'intérêt ouvert total.

- Nous introduisons un nouveau modèle de suivi de la sensibilité de l'effet de levier et de l'intérêt ouvert sur les marchés dérivés face à la volatilité spot du BTC.

- Le prix est remonté au-dessus du coût de base des détenteurs à court terme, ce qui a apporté un soulagement bien nécessaire aux nouveaux investisseurs, qui sortent d'un état de forte perte latente.

Pivots Perpétuels

Les marchés des contrats perpétuels sont le lieu d'échange le plus liquide pour les cryptos. Le volume des transactions est souvent supérieur de plusieurs ordres de grandeur à celui des marchés spot, et il s'agit d'un instrument privilégié pour l'exécution des transactions, des positions spéculatives et des stratégies d'arbitrage.

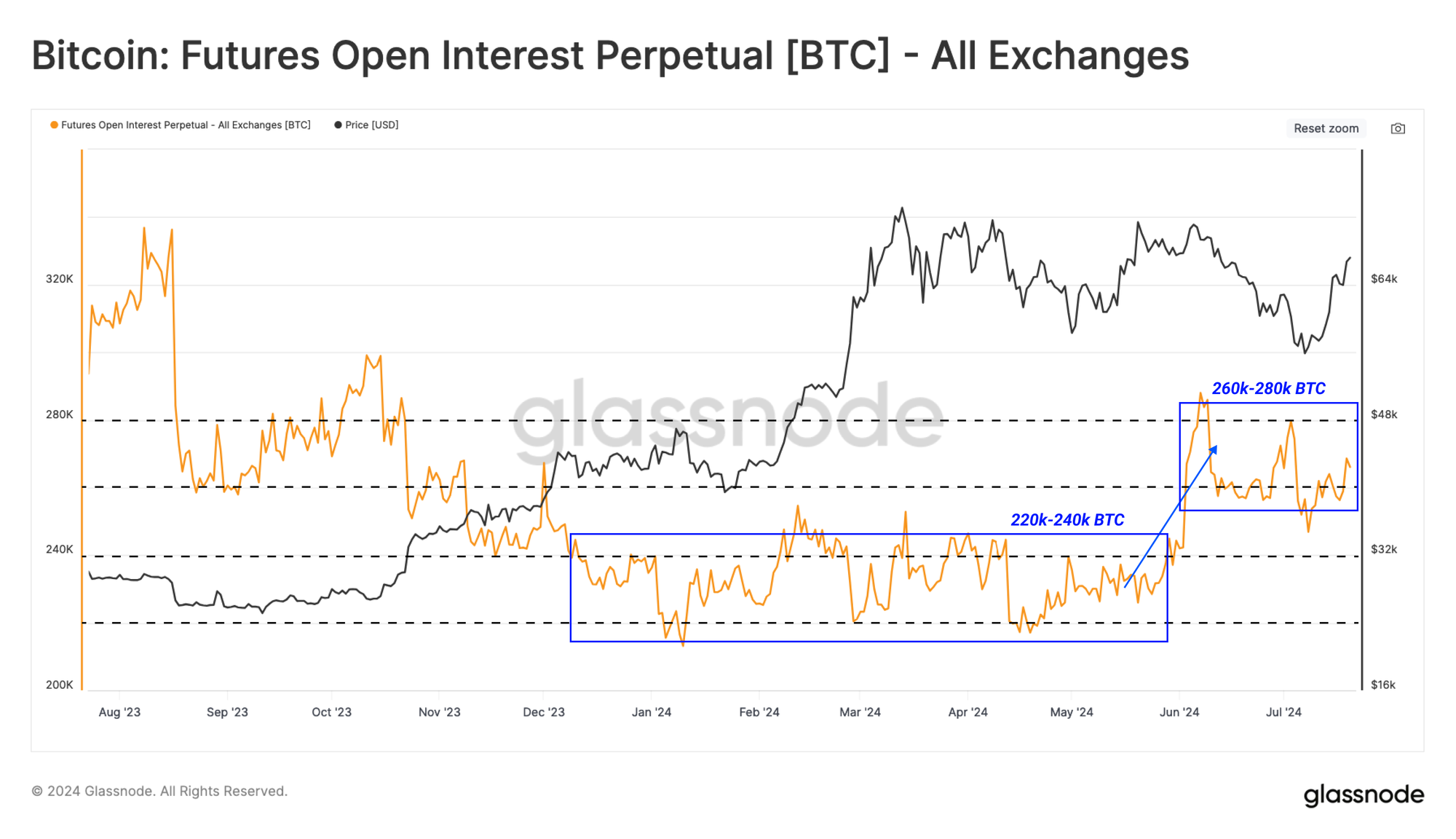

Dans cette section, nous visons à présenter un cadre qui utilise le marché des contrats perpétuels pour identifier les points d'inflexion du marché. En 2024, l'intérêt ouvert sur les contrats perpétuels a oscillé entre 220 000 et 240 000 BTC.

Cette valeur diminue souvent rapidement lors d'événements de purge et augmente lors de périodes plus spéculatives. Plus récemment, l'intérêt ouvert a augmenté dans la fourchette de 260 000 à 280 000 BTC, ce qui indique un appétit élevé pour la spéculation depuis le début du mois de juin.

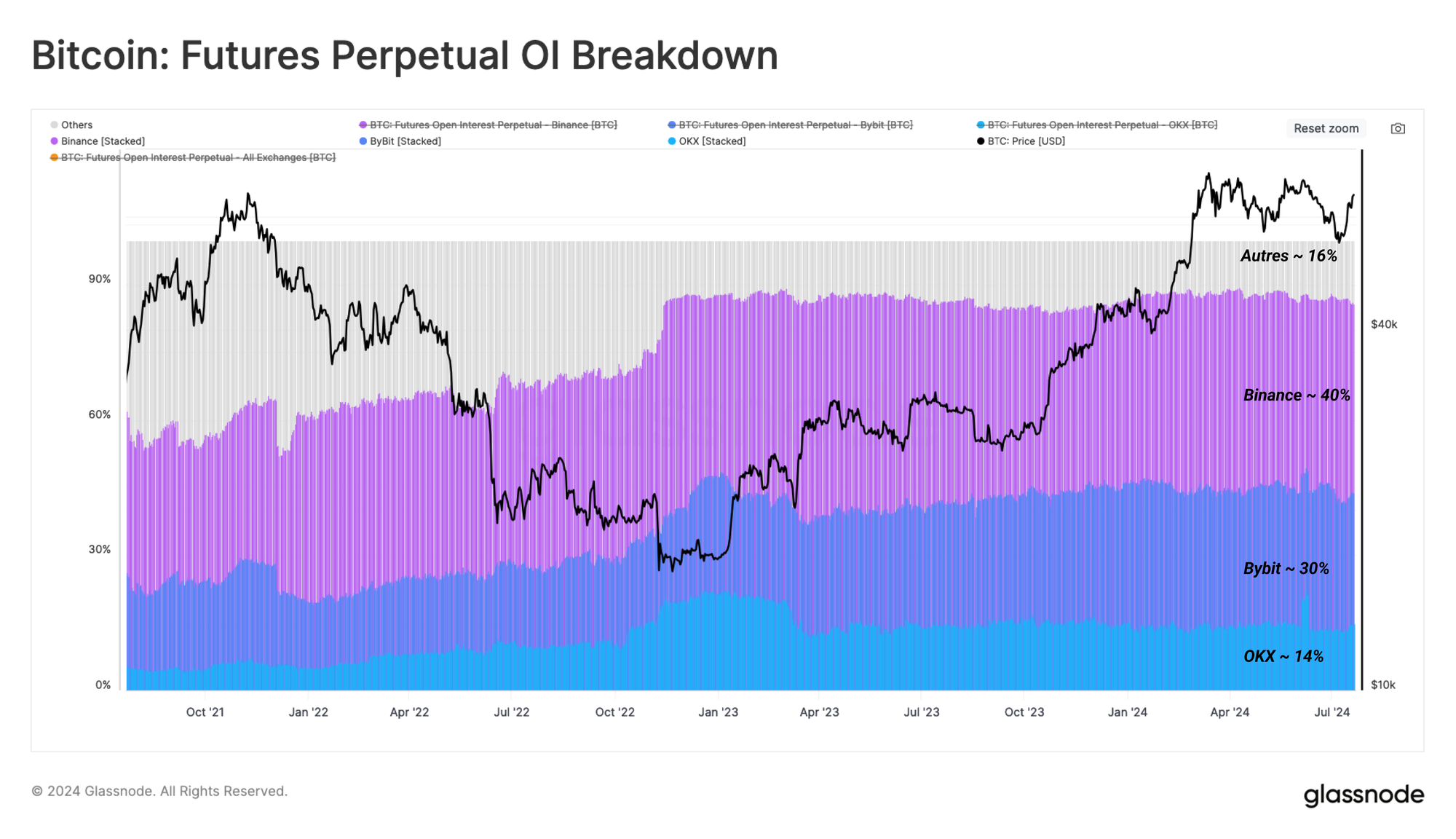

Pour mieux comprendre les mécanismes des marchés perpétuels, nous avons mesuré la part des trois principales exchanges en termes d'intérêt ouvert.

Comme le montre le tableau ci-dessous, Binance, Bybit et OKX représentent environ 84% de la part de marché, et nous nous concentrerons donc sur les métriques liées à ces exchanges pour notre analyse.

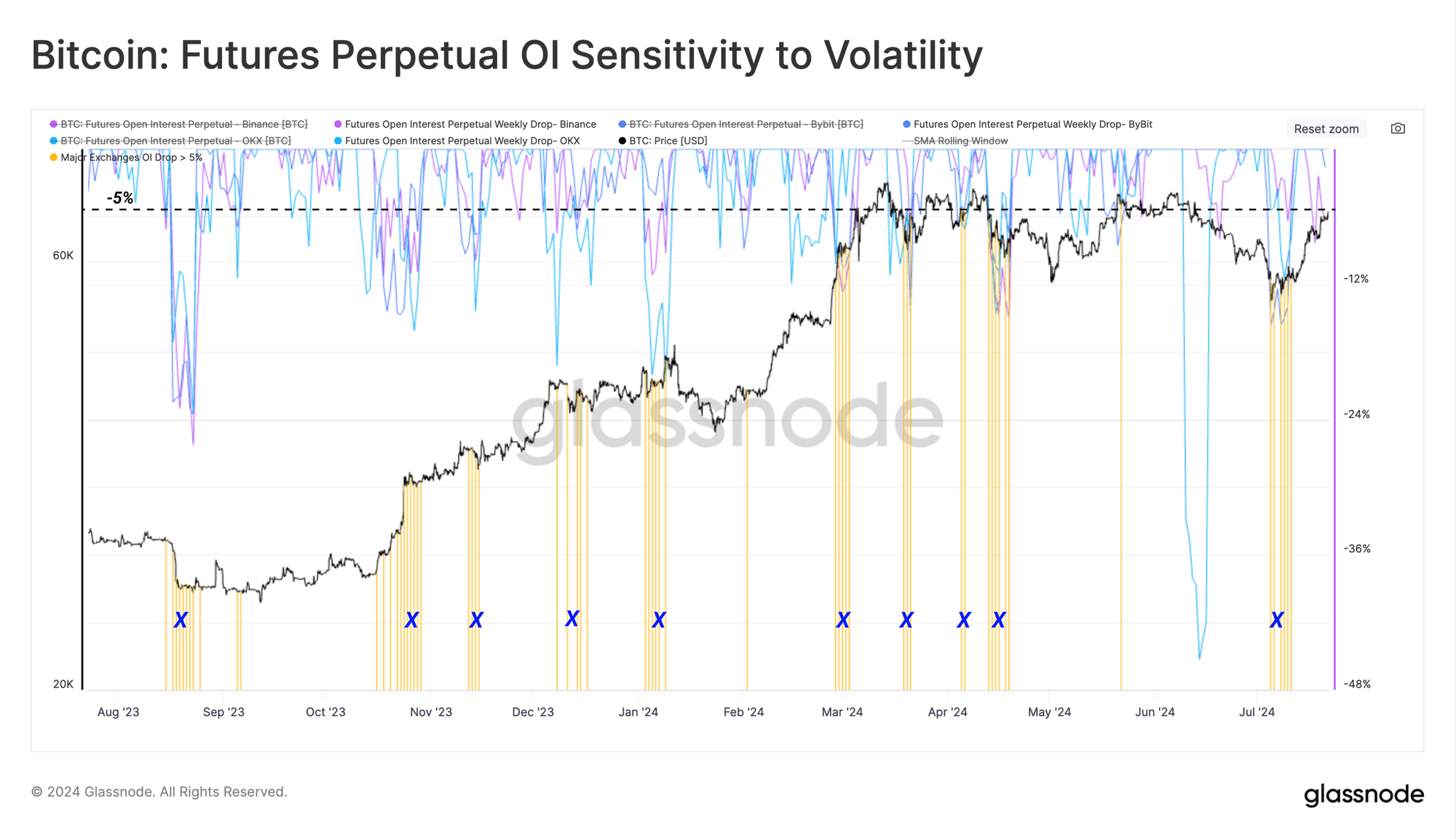

Un point pivot sur le marché des contrats perpétuels implique généralement une réduction considérable de l'intérêt ouvert, souvent le résultat direct de liquidations par appel de marge de traders détenant des positions à fort effet de levier.

Le graphique ci-dessous met en évidence les périodes où l'intérêt ouvert des trois principaux marchés a chuté de plus de 5 % sur une période hebdomadaire. Au cours des 12 derniers mois, nous avons rencontré dix de ces événements de purge de contrats perpétuels.

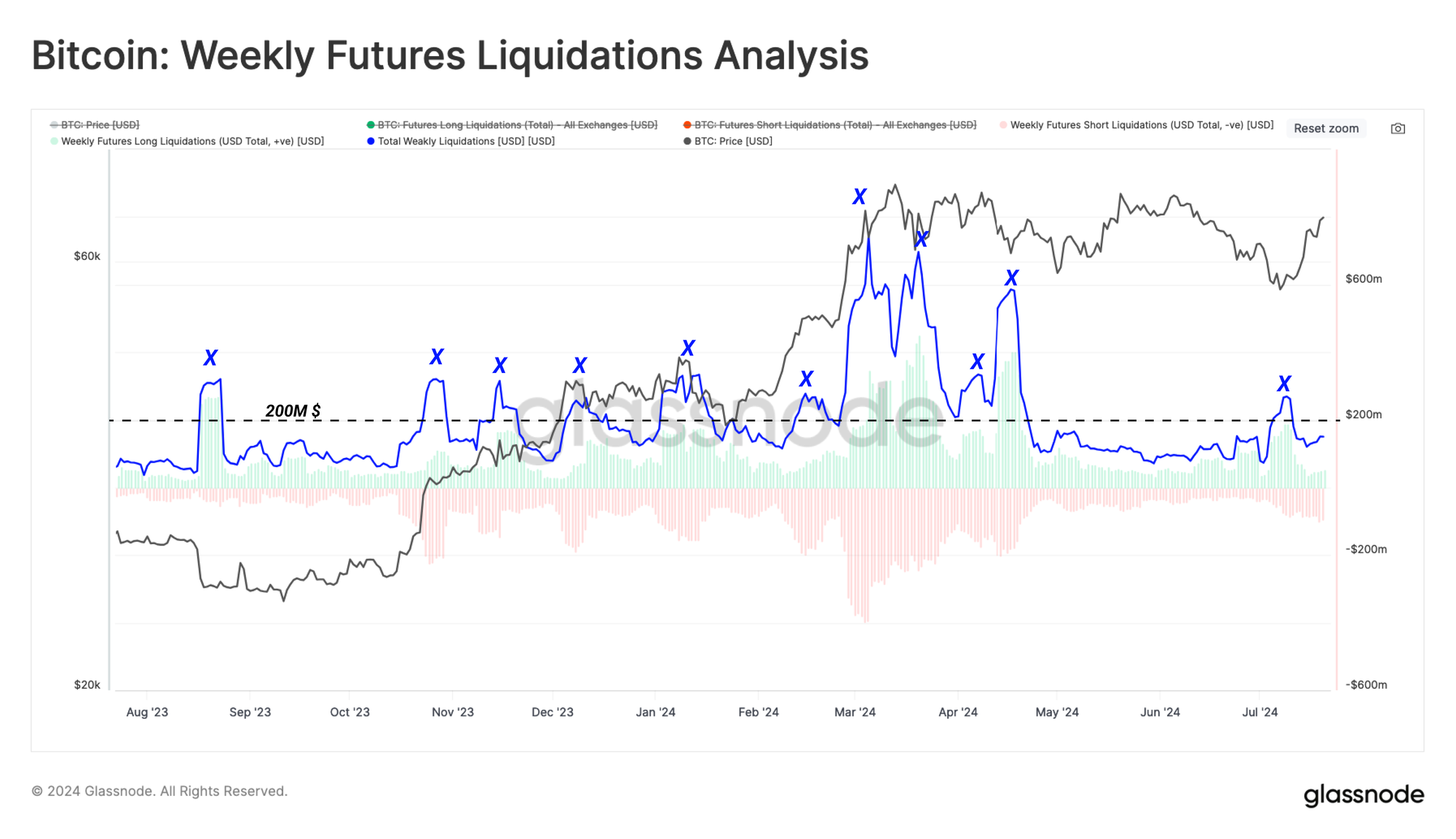

Pour évaluer la taille des contrats fermés de force, nous mesurons le volume total de liquidation pendant ces événements de purge.

Le graphique ci-dessous montre que le volume global de liquidation (à la fois long et short) a dépassé le niveau de référence typique d'un marché haussier de 200 millions de dollars par jour.

Cela démontre le rôle des liquidations dans la baisse de l'intérêt ouvert observée via le graphique ci-dessus.

Biais Directionnel

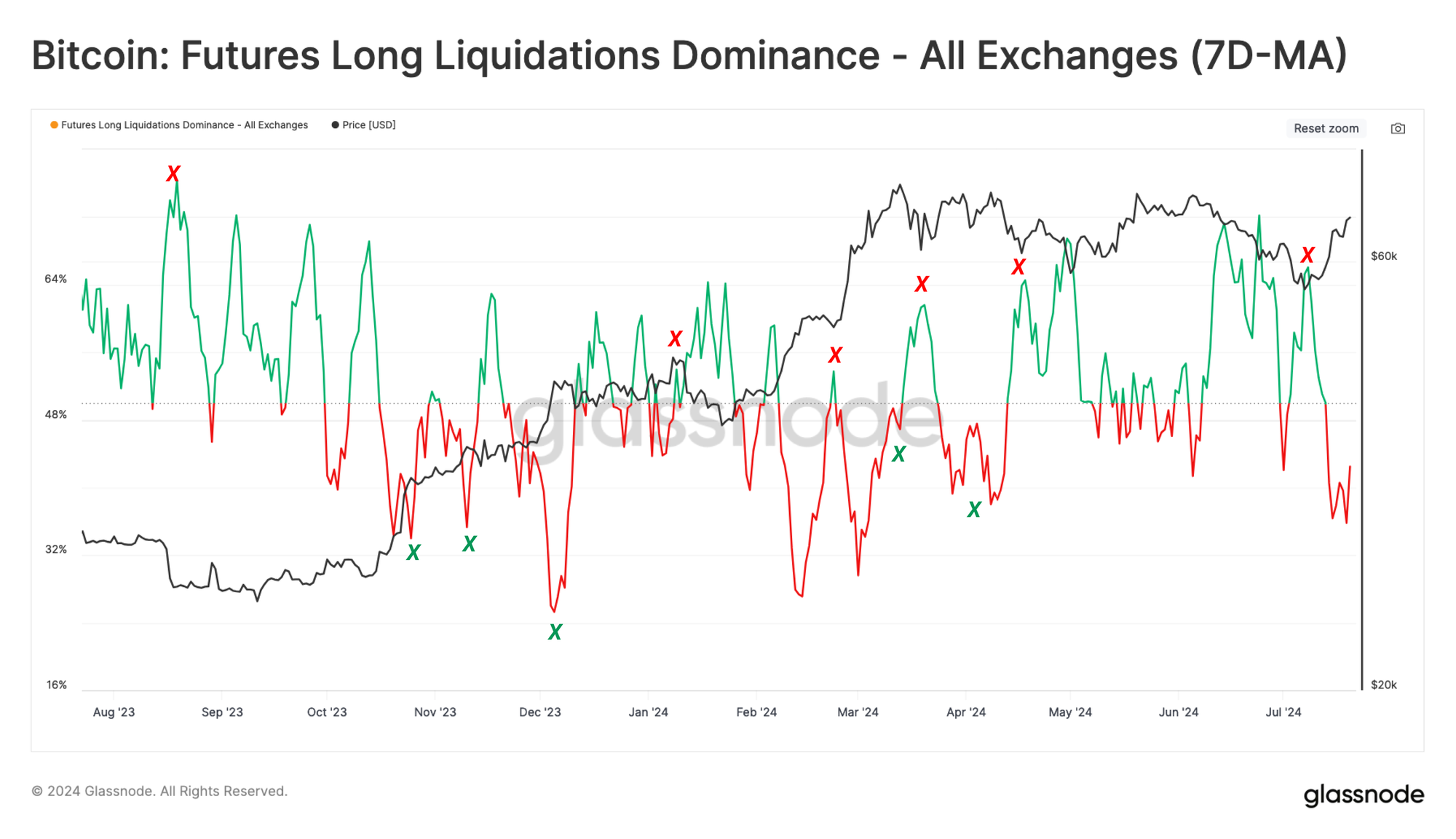

Pendant les turbulences du marché, les événements de purge spéculative peuvent se produire lorsque le marché évolue dans l'une ou l'autre direction.

Toutefois, dans le cas présent, nous cherchons exclusivement des points d'inflexion potentiels pendant les corrections du marché haussier et avons donc séparé les liquidations en deux sous-ensembles :

- 🟢 Liquidations à dominante long où plus de 50 % des positions liquidées étaient du côté long du contrat.

- 🔴 Liquidations à dominante short où plus de 50 % des positions liquidées étaient du côté short du contrat.

Lors de la récente liquidation à 54 000 $, nous pouvons voir qu'un point d'inflexion idéal pour les liquidations à dominante long a été enregistré. Des positions long à effet de levier excessif ont été liquidées, ce qui a entraîné une forte baisse de l'intérêt ouvert sur les trois principaux exchanges.

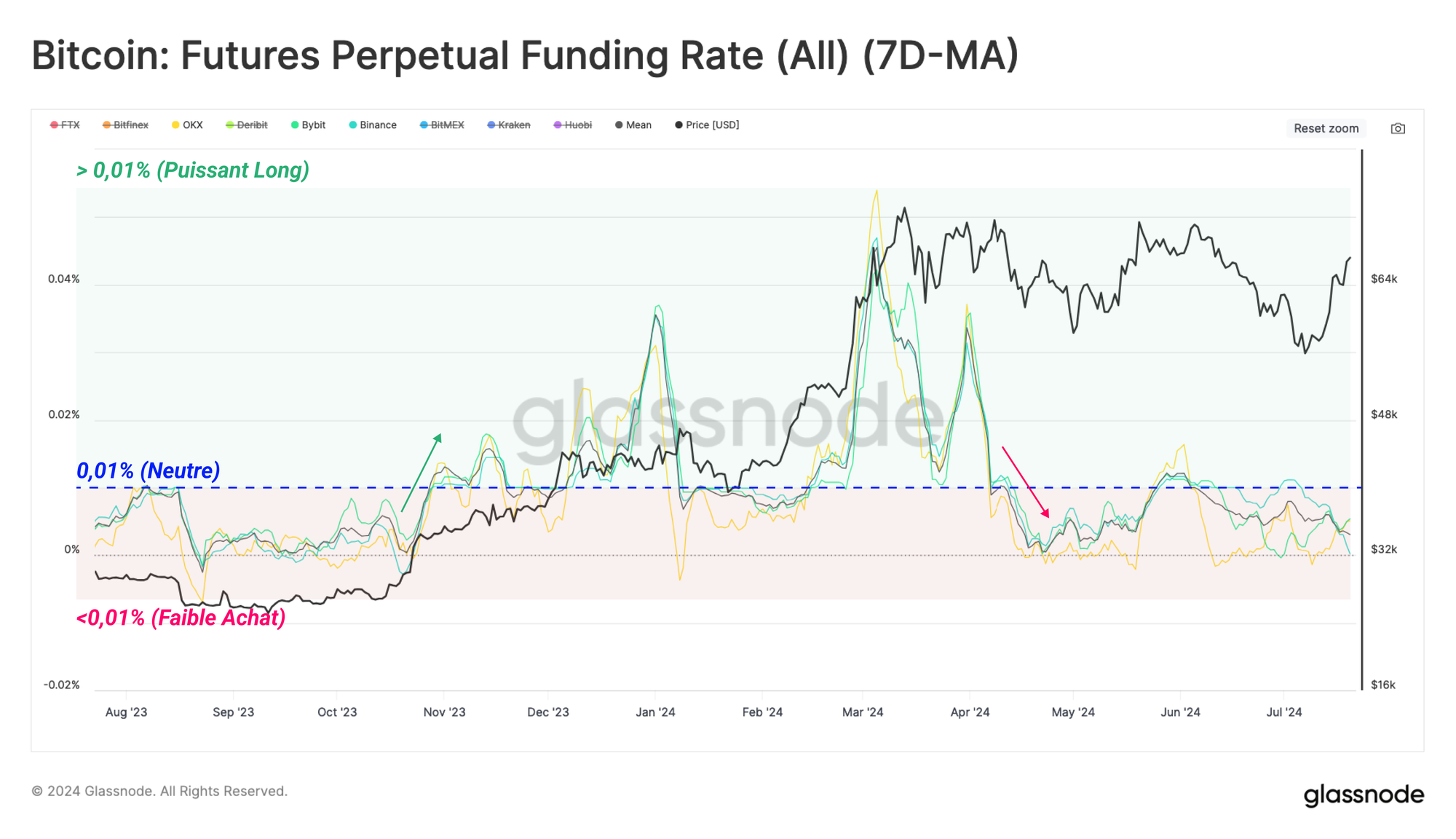

Ensuite, nous pouvons établir un cadre pour repérer ces points pivots à l'aide du taux de financement perpétuel. Cette approche utilise la moyenne mobile hebdomadaire des taux de financement sur les trois principaux exchanges.

Il s'agit d'une mesure extrêmement utile qui fournit des informations sur le biais directionnel des positions au sein des marchés perpétuels. Lorsque la moyenne hebdomadaire du taux de financement est supérieure au niveau neutre (0,01 % par 8 heures), cela indique qu'il existe une forte demande du côté long.

Après avoir fixé l'ATH actuel à 73 000 dollars en mars 2024, la demande de positions long sur les marchés perpétuels s'est affaiblie. Parallèlement, la deuxième tentative de reprise au-dessus de 73 000 dollars en mai a brièvement fait basculer le sentiment vers l'optimisme.

Le dernier rebond à partir de la région des 54 000 dollars a été un excellent exemple de liquidation de positions long surendettées à proximité des points bas locaux. Les taux de financement résidant sous le niveau neutre de 0,01 % suggèrent qu'il n'y a pas eu de ruée vers l'ouverture de nouvelles positions haussières depuis l'établissement du bottom de juillet.

Rentabilité à Court Terme

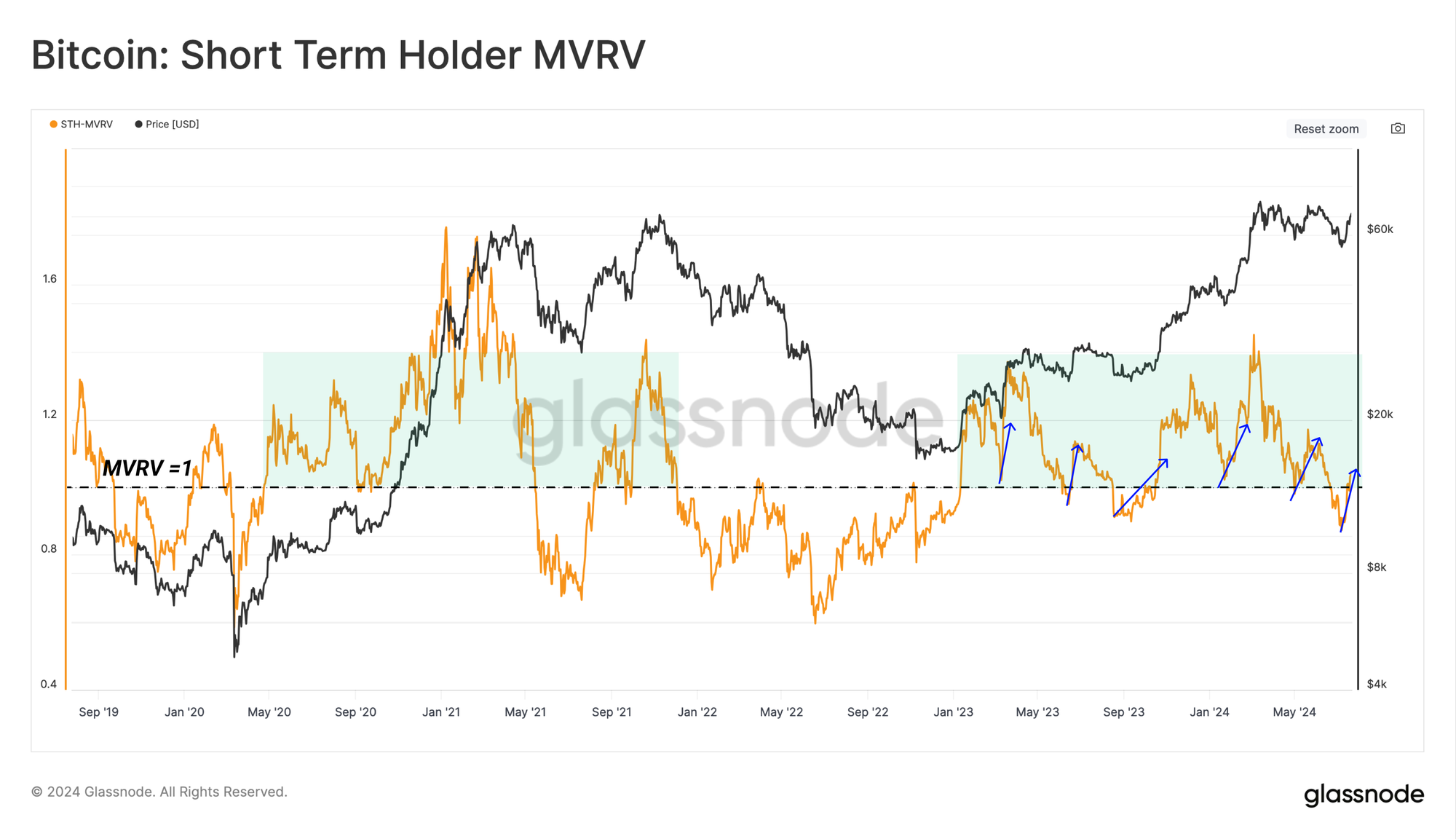

La récente flambée des prix a également été un soulagement bienvenu pour les détenteurs à court terme (STH), qui représentent la nouvelle demande et les acheteurs récents.

Cette cohorte a vu plus de 90 % de son offre tomber en perte à la fin du mois de juillet, ce qui l'a mise dans une situation financière douloureuse. Cette reprise a maintenant dépassé le coût de base des STH et a permis à 75 % de l'offre détenue de retourner en état de bénéfice non réalisé. Ceci est visible dans la métrique STH-MVRV, qui a maintenant dépassé le seuil de rentabilité de 1,0.

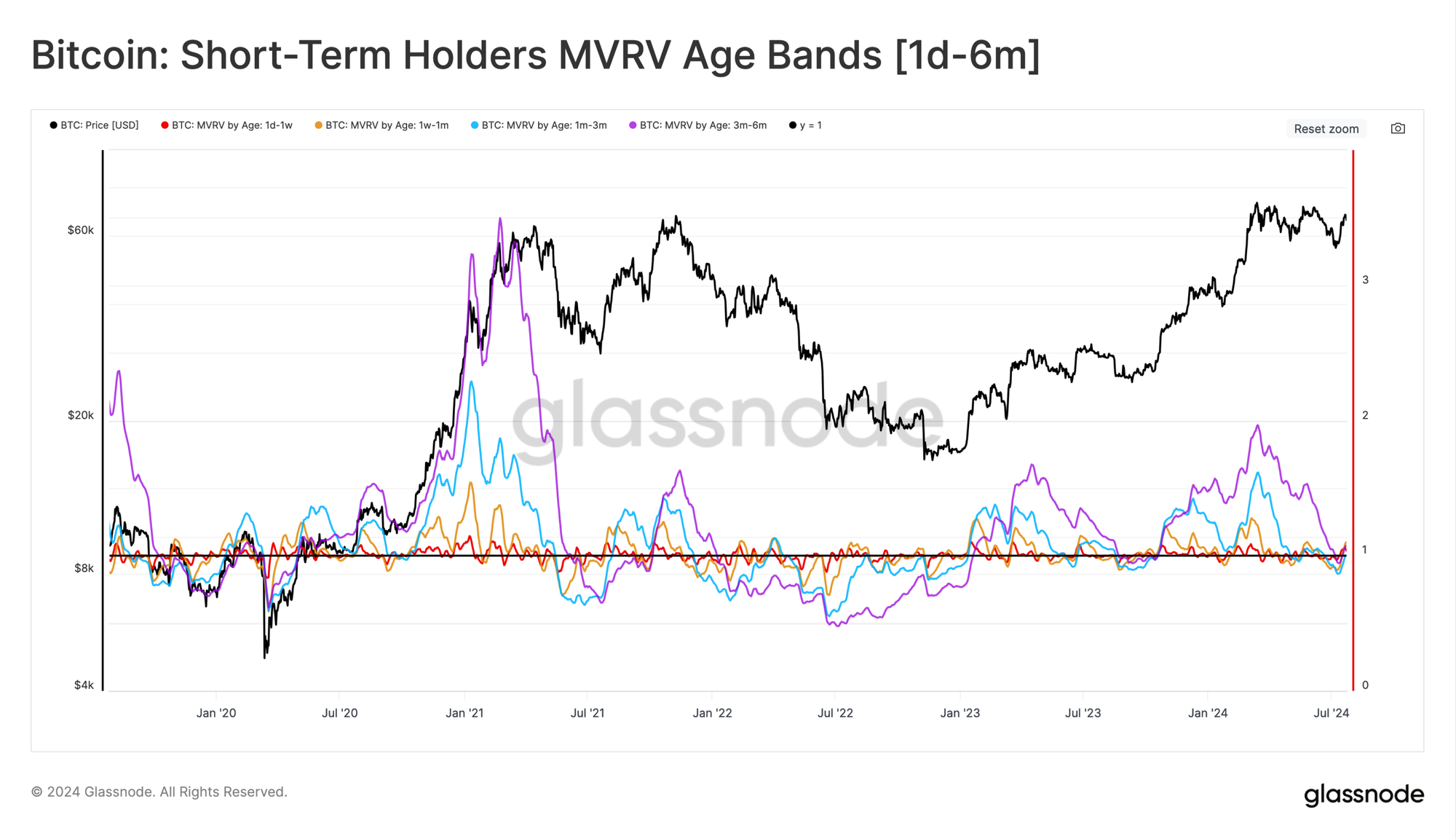

Nous pouvons augmenter la granularité de cette évaluation en inspectant la métrique MVRV par tranche d'âge des détenteurs à court terme.

Nous pouvons utiliser cet objectif pour voir comment la rentabilité a évolué dans les sous-groupes d'acheteurs récents. Les âges que nous analysons vont des acheteurs très récents (1 jour à 1 semaine) à ceux qui sont sur le point de passer au statut de détenteur à long terme (3 à 6 mois).

- 🔴 1d-1w MVRV : 1,05

- 🟠 1w-1m MVRV : 1,1

- 🔵 1m-3m MVRV : 1,0

- 🟣 3m-6m MVRV : 1,07

À l'heure actuelle, toutes les composantes de la cohorte des détenteurs de titres à court terme ont renoué avec une rentabilité positive, ce qui souligne la force de la tendance haussière actuelle. Cela devrait être positif pour le sentiment général des investisseurs.

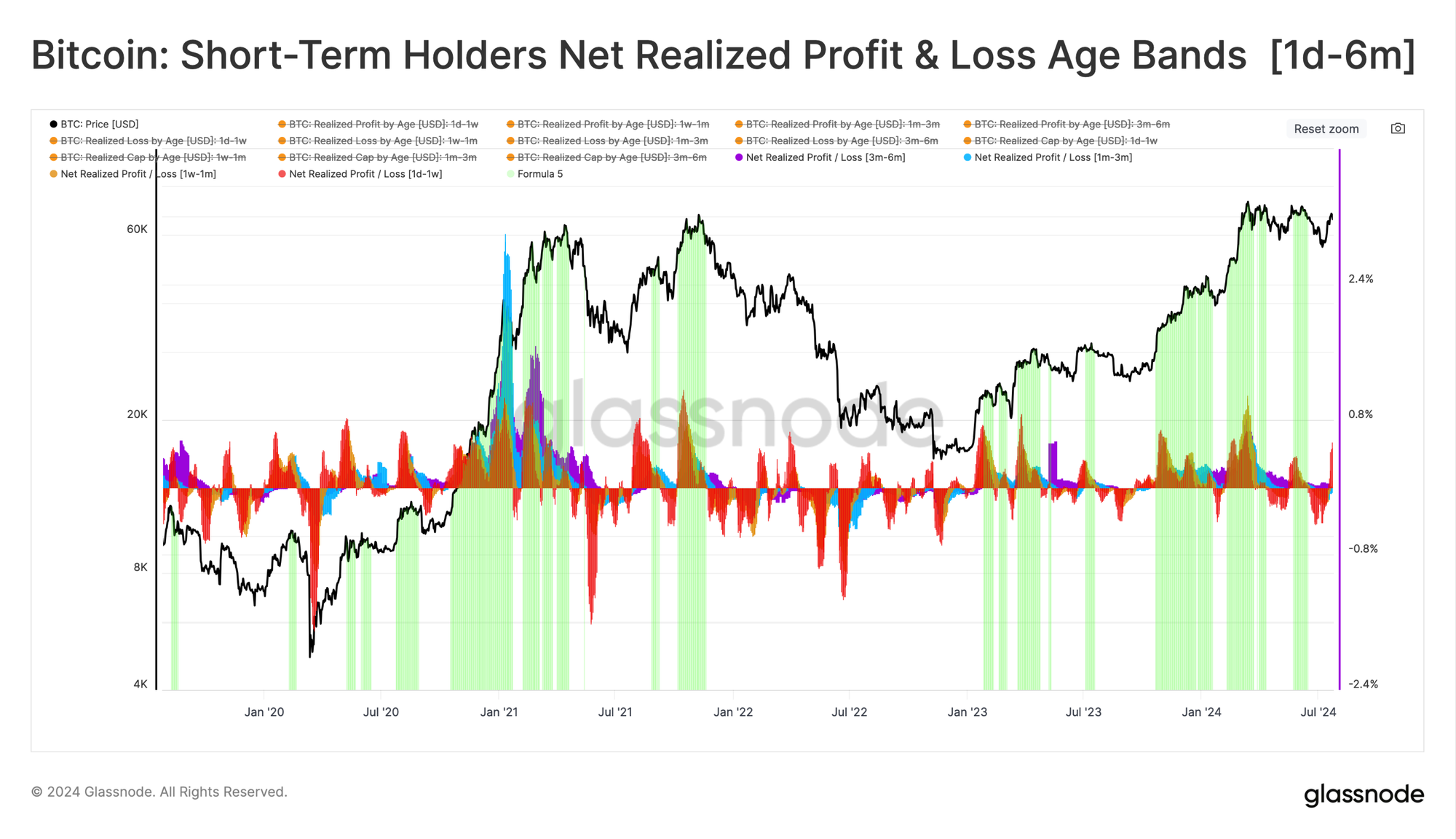

Enfin, nous pouvons évaluer le bénéfice/la perte net(te) réalisé(e) pour chaque sous-cohorte, qui peut être considéré(e) comme une mesure des flux de capitaux nets.

Cette mesure montre également des signes d'amélioration constructive, la plupart des groupes d'âge enregistrant des flux de capitaux positifs, à l'exception de la cohorte des 1m-3m, qui a été la plus touchée par les récentes fluctuations des prix à la hausse et à la baisse et qui est également l'une des plus grandes tranches d'âge de cette étude.

Résumé et Conclusions

Les marchés perpétuels sont les instruments les plus liquides et les plus profonds des marchés crypto, ce qui en fait une source d'information précieuse.

Lorsque les prix du BTC ont baissé jusqu'à la région des 54 000 dollars, cela a entraîné une purge significative, car de nombreux traders ont été liquidés près des points bas.

Le rebond des prix a également été très fort, permettant à la majorité des détenteurs à court terme de réaliser un profit non réalisé. Cela a apporté un soulagement financier bien nécessaire et est soutenu par une période d'entrées nettes de capitaux positives au cours des dernières semaines.

Code Promotionnel - Affiliation

Notre programme d'affiliation récompense nos créateurs de contenu en leur offrant une part des revenus que vous avez aidé à générer.

En utilisant le lien d'affiliation de nos traducteurs officiels, 2vous pouvez bénéficier d'une réduction de -0% sur l'achat de votre nouvel abonnement à Glassnode.

Soutenez Prof. Chaîne en utilisant le lien d'affiliation suivant ou en cliquant sur le logo ci-bas : https://studio.glassnode.com/partner/profchaine

Clause de non-responsabilité : Ce rapport ne fournit aucun conseil en matière d'investissement. Toutes les données sont fournies à titre d'information uniquement.

Aucune décision d'investissement ne doit être basée sur les informations fournies ci-haut et vous êtes seul responsable de vos propres décisions d'investissement.

Les soldes des exchanges présentés sont dérivés de la base de données de Glassnode, qui sont rassemblées à la fois grâce à des informations d'exchanges officiellement publiées et à des algorithmes de clustering propriétaires.

Bien que nous nous efforcions d’assurer la plus grande précision dans la représentation des soldes des exchanges, il est important de noter que ces chiffres ne reflètent pas toujours l’intégralité des réserves d’un exchange, en particulier lorsque les ce dernier s’abstient de divulguer ses adresses officielles.

Nous invitons les utilisateurs à faire preuve de prudence et de discrétion lorsqu'ils utilisent ces mesures. Glassnode ne pourra être tenu responsable de toute divergence ou inexactitude potentielle. Veuillez lire notre avis de transparence lorsque vous utilisez des données relatives aux exchanges.

Canaux Traduits

- Espagnol (Analyst : @ElCableR, Telegram, Twitter)

- Turc (Analyst : @wkriptoofficial, Telegram, Twitter)

- Farsi (Analyst : @CryptoVizArt, Telegram, Twitter)

- Suivez-nous et contactez-nous sur Twitter

- Rejoignez notre canal Telegram

- Visitez le Forum de Glassnode pour des discussions et analyses long-format.

- Pour les métriques on-chain et les graphiques d'activité, visitez Glassnode Studio.

- Pour des alertes automatisées sur les métriques on-chain de base et l'activité des exchanges, visitez notre Twitter Glassnode Alerts.