Écrasement de la Volatilité

Les prix du Bitcoin sont notoirement volatils, mais le marché connaît actuellement une compression extrême de la volatilité. Si les marchés d'options reflètent cette situation, cela suggère que le bitcoin n'est plus infâmement volatil... ou que la volatilité pourrait être mal 'pricée' par le marché.

Résumé :

- Les prix du Bitcoin sont notoirement volatils, cependant le marché connaît actuellement une compression de volatilité extrême. Moins de 5% des séances de trading ont une plage de négociation aussi serrée.

- Les marchés à terme sont remarquablement calmes, avec des volumes de transactions pour BTC et ETH qui touchet des plus bas historiques, et des rendements en cash-and-carry de 5,3% légèrement supérieurs au taux sans risque.

- La volatilité implicite sur les marchés des options subit une compression de volatilité significative, avec des primes se négociant à moins de la moitié de la base 2021-22.

- Le ratio put/call et la métrique 25-delta skew sont tous deux à des plus bas historiques, ce qui suggère que les marchés d'options favorisent les calls et que les options de vente ont intégré une très faible volatilité pour les jours à venir.

Une Pause Tranquille

Bitcoin se trouve dans une période incroyablement calme. Plusieurs mesures de la volatilité du marché s'effondrent vers des plus bas historiques. Nous allons explorer à quel point cette période de calme est remarquable d'un point de vue historique, puis analyser comment cela est pris en compte par les marchés dérivés.

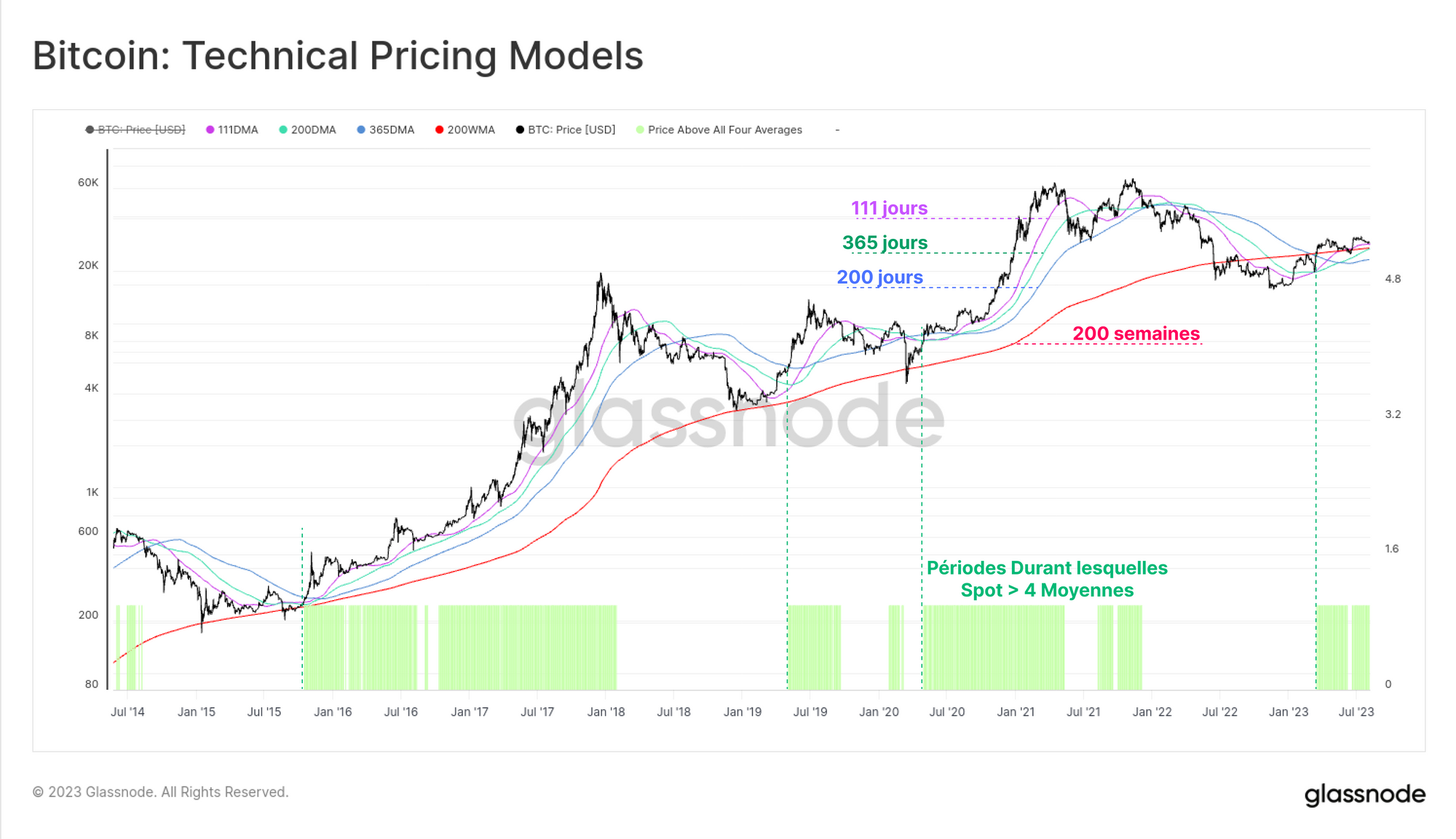

Pour planter le décor, nous constatons que le prix spot du BTC se négocie au-dessus d'un certain nombre de moyennes mobiles à long terme (111D, 200D, 365D et 200W) qui sont largement observées dans le secteur de la TradFi.

Ces moyennes vont d'un minimum de 23,3 k$ (200DMA) à 28,5 k$ (111DMA). Ce graphique met également en évidence des périodes similaires au cours des deux derniers cycles, qui tendent à s'aligner sur les tendances haussières.

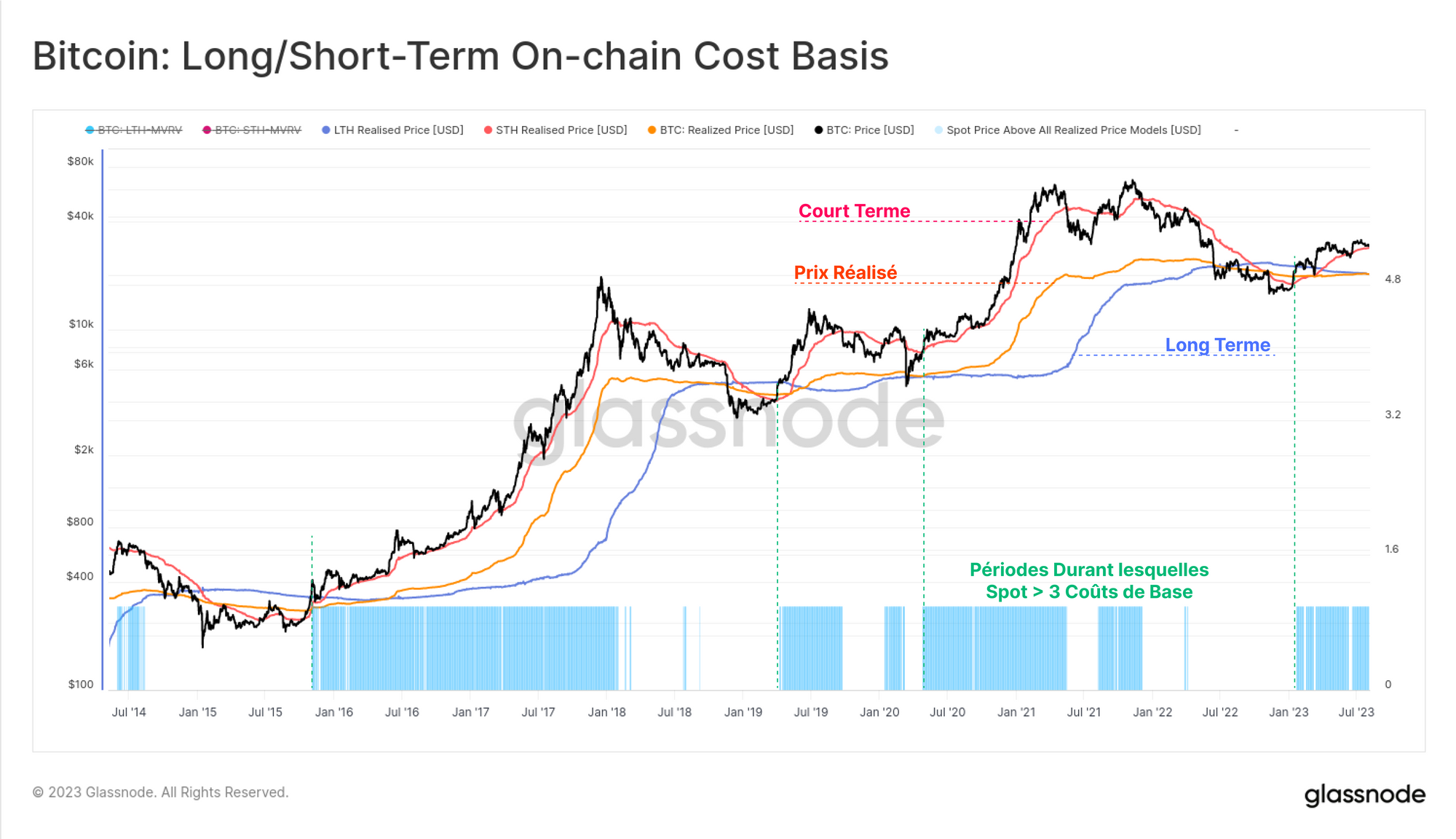

Nous pouvons observer un contexte très similaire en utilisant les prix réalisés, qui modélisent le coût de base de trois cohortes :

- 🟠 L'ensemble du marché (le prix réalisé).

- 🔴 Détenteurs à court terme (pièces de moins de 155 jours).

- 🔵 Détenteurs à long terme (pièces de plus de 155 jours).

Le prix spot se négocie à nouveau au-dessus des trois modèles et démontre une forte confluence avec les outils d'analyse technique classiques.

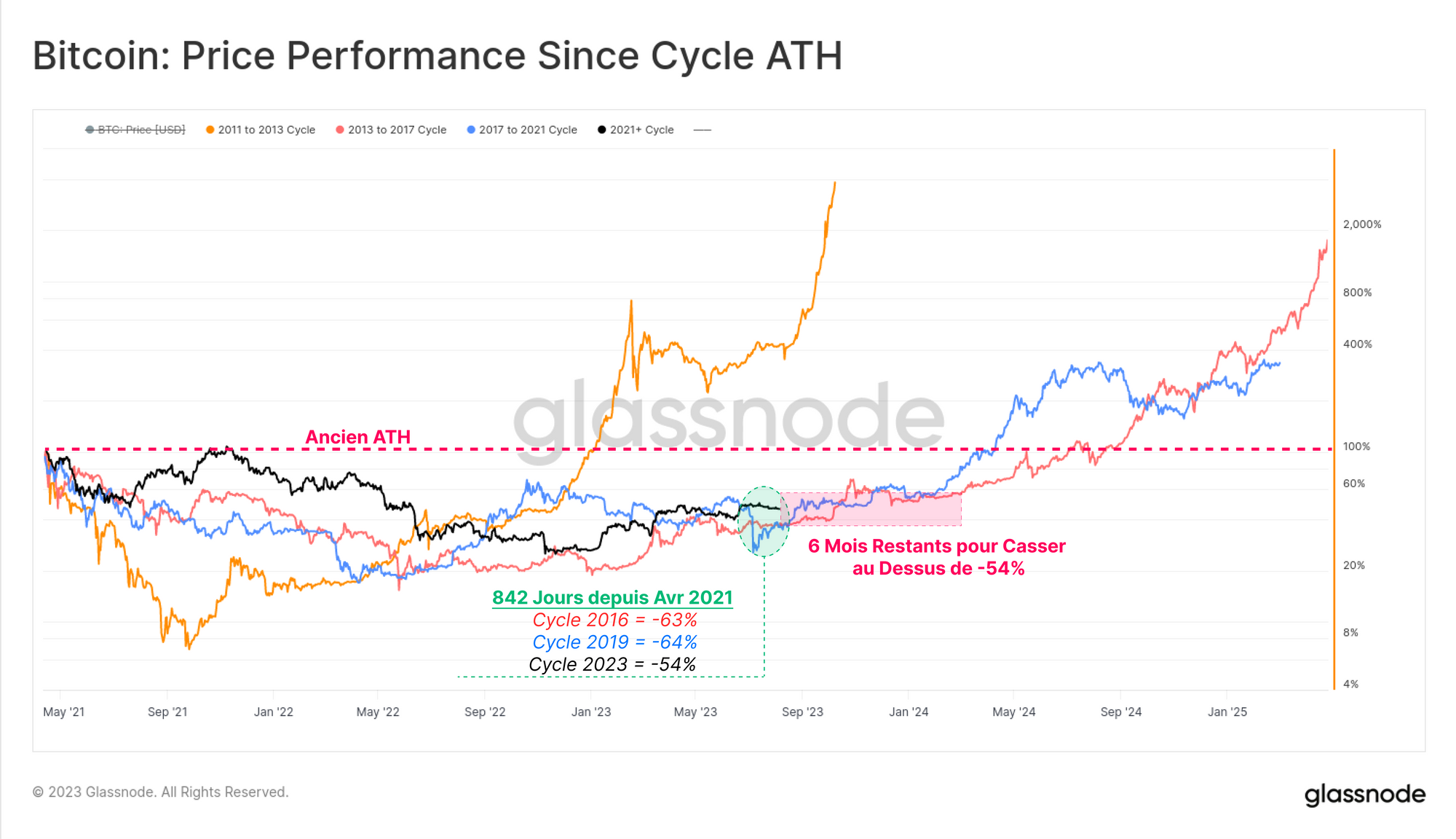

Il s'est écoulé 842 jours depuis que le sommet du bull market a été fixé en avril 2021. La reprise de 2023 se porte un peu mieux que les deux derniers cycles, se négociant à -54% de l'ancien ATH, comparé à -64% historiquement.

Nous notons également que les cycles 2015-16 et 2019-20 ont connu une période d'ennui de 6 mois avant que le marché ne s’accélère au-dessus du niveau de correction de -54%.

Note : nous avons proposé l'idée que la vente de mai 2021 marquait le début d'un sentiment de marché baissier en observant les divergences baissières au sein des WoC 4-22 et WoC 8-22.

Après un excellent début d'année 2023, les performances trimestrielles et mensuelles ont ralenties. Nous pouvons à nouveau observer de nombreuses similitudes avec les cycles précédents, où la hausse suivant le creux est puissant mais débouche sur une période prolongée de consolidation.

Cette période est souvent appelée période de ré-accumulation par les analystes du bitcoin.

Écrasement de la Volatilité

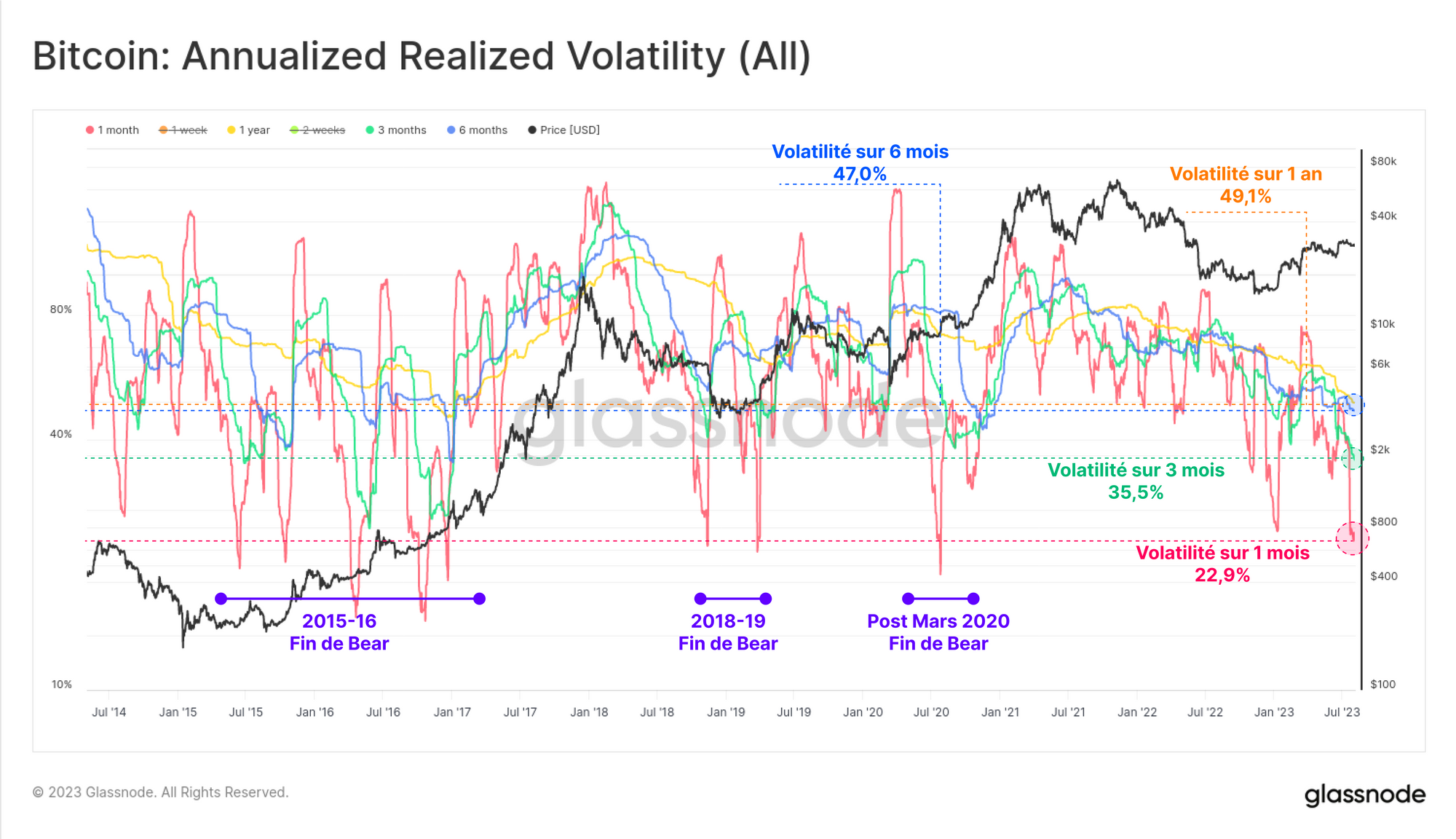

La volatilité réalisée du bitcoin sur les fenêtres d'observation de 1 mois à 1 an a chuté de façon spectaculaire en 2023, atteignant des plus bas historiques. La fenêtre de volatilité à 1 an est maintenant à des niveaux qui n'ont pas été vus depuis décembre 2016. Il s'agit de la quatrième période de compression extrême de la volatilité :

- La fin de la période baissière de 2015 et la période de ré-accumulation de 2016.

- La fin de la période baissière de 2018, qui a précédé une chute de 50 % en novembre, a toutefois été suivie d'une reprise en avril 2019, avec une hausse de 4 000 dollars à 14 000 dollars en trois mois.

- La consolidation d'après mars 2020, alors que le monde s'adaptait à l'apparition du COVID-19.

- La cassure baissière de fin d'année 2022, alors que le marché digérait l'échec de FTX.

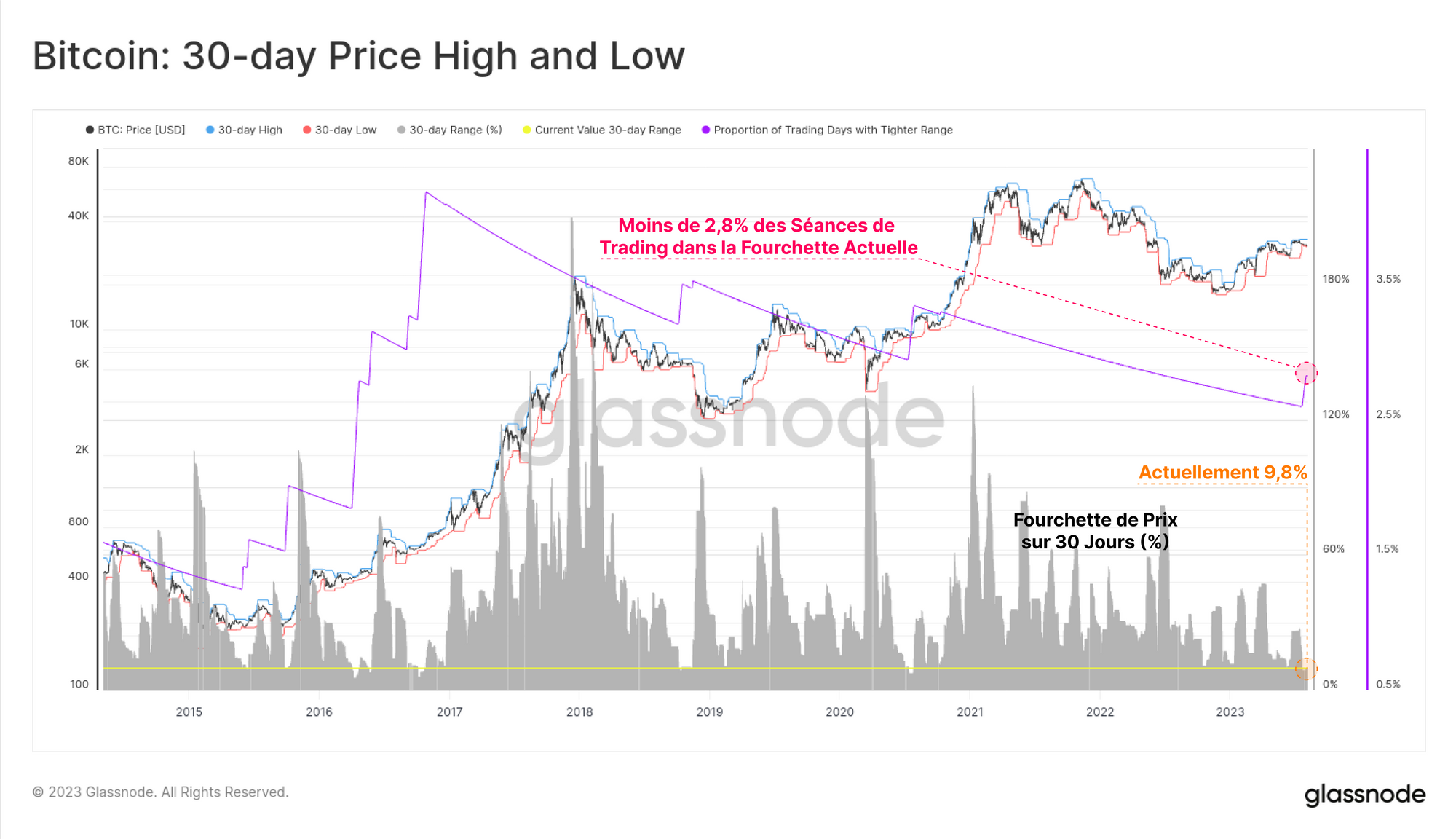

La fourchette de prix qui sépare le plus haut et le plus bas sur 7 jours n'est que de 3,6 %. Seuls 4,8 % de tous les jours de trading ont connu une fourchette hebdomadaire plus étroite.

La fourchette de prix sur 30 jours est encore plus impressionante : elle se limite à une fourchette de 9,8 % sur le dernier mois, et seulement 2,8 % de tous les mois sont plus serrés. Les périodes de consolidation et de compression des prix de cette ampleur sont des événements extrêmement rares pour le marché du BTC.

Les Marchés des Futures s'Applatissent

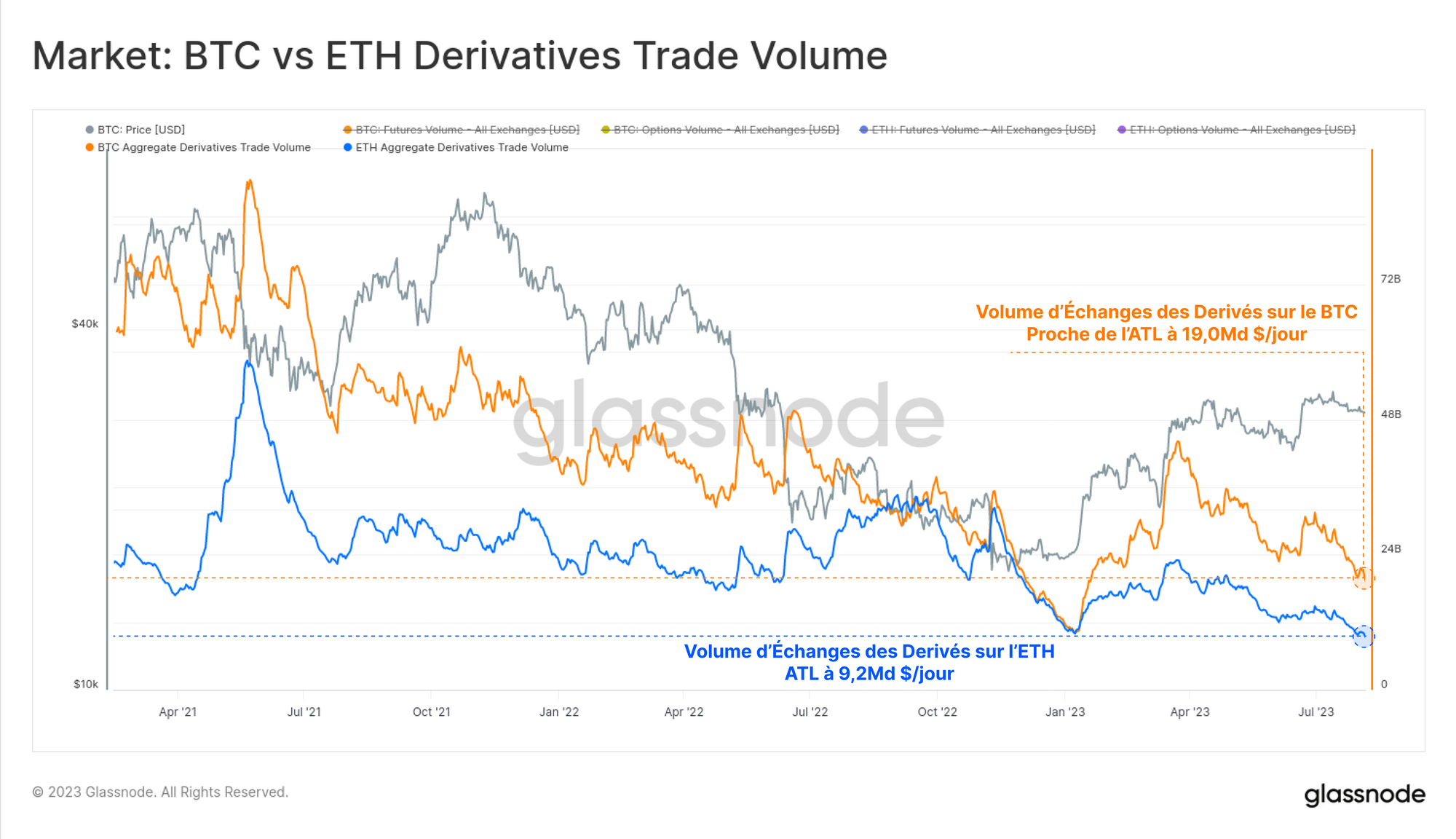

Cette période de calme est également visible sur les marchés des dérivés pour le BTC et l'ETH. Le volume combiné des échanges de contrats à terme et d'options pour les deux actifs est à son plus bas niveau historique pour l'Ethereum et le Bitcoin, respectivement, ou s'en approche.

Le BTC enregistre actuellement un volume d'échanges de produits dérivés de 19,0 milliards de dollars, tandis que les marchés de l'ETH n'enregistrent que 9,2 milliards de dollars par jour, atteignant ainsi les niveaux les plus bas de janvier 2023.

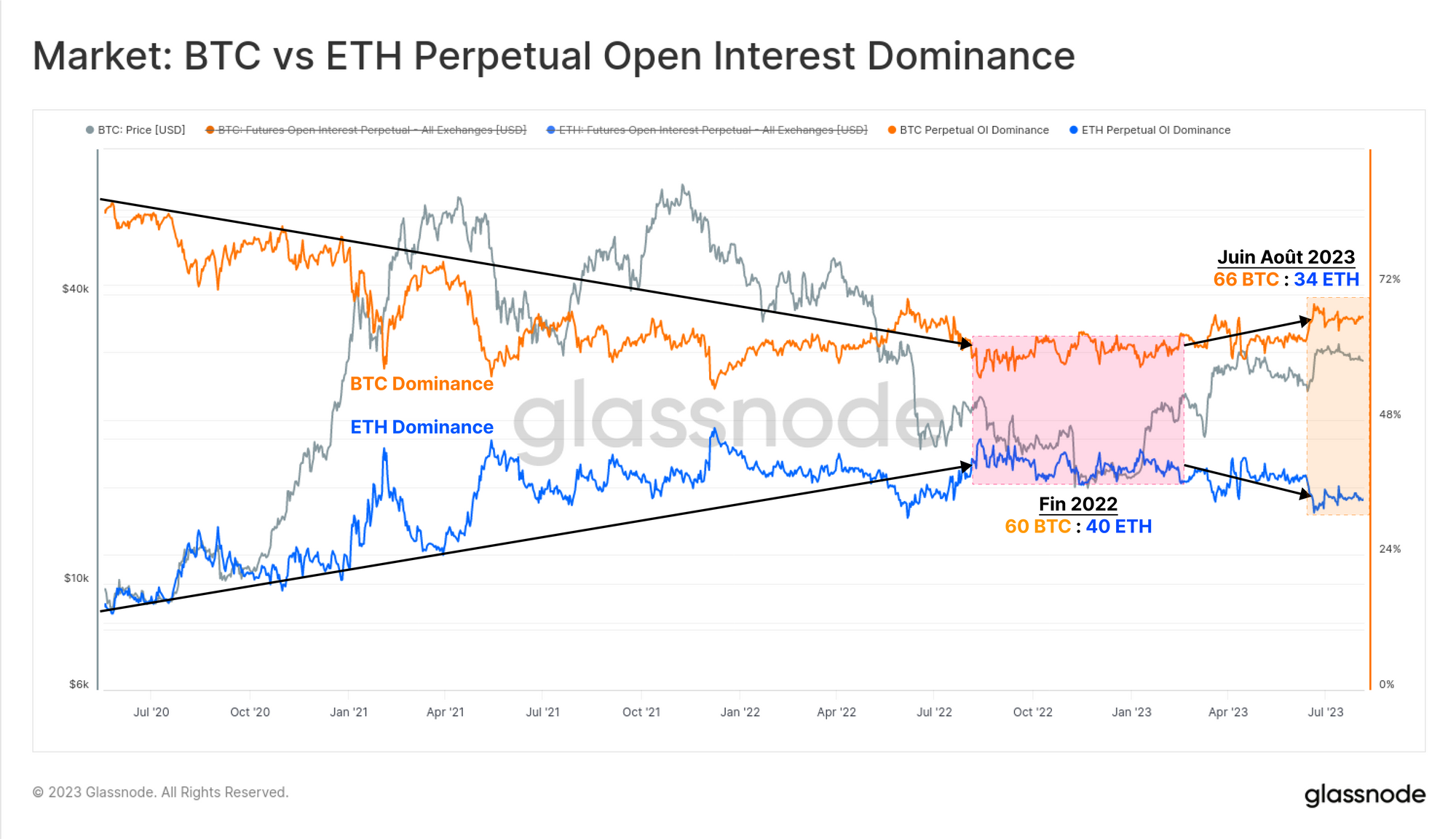

Le marché maintient également une position relativement peu risquée, la dominance du bitcoin sur les marchés à terme augmentant lentement. Tout au long de la période 2021-22, les marchés à terme de l'ether ont connu une augmentation constante du volume des échanges et de l'intérêt ouvert par rapport au Bitcoin, avec un pic de 60 BTC : 40 ETH au 2e trimestre 2022.

Cette année a vu la balance pencher à nouveau en faveur du BTC, ce qui suggère qu'une liquidité plus faible et un appétit pour le risque réduit constituent les forces qui déplacent les capitaux vers le haut de la courbe de risque.

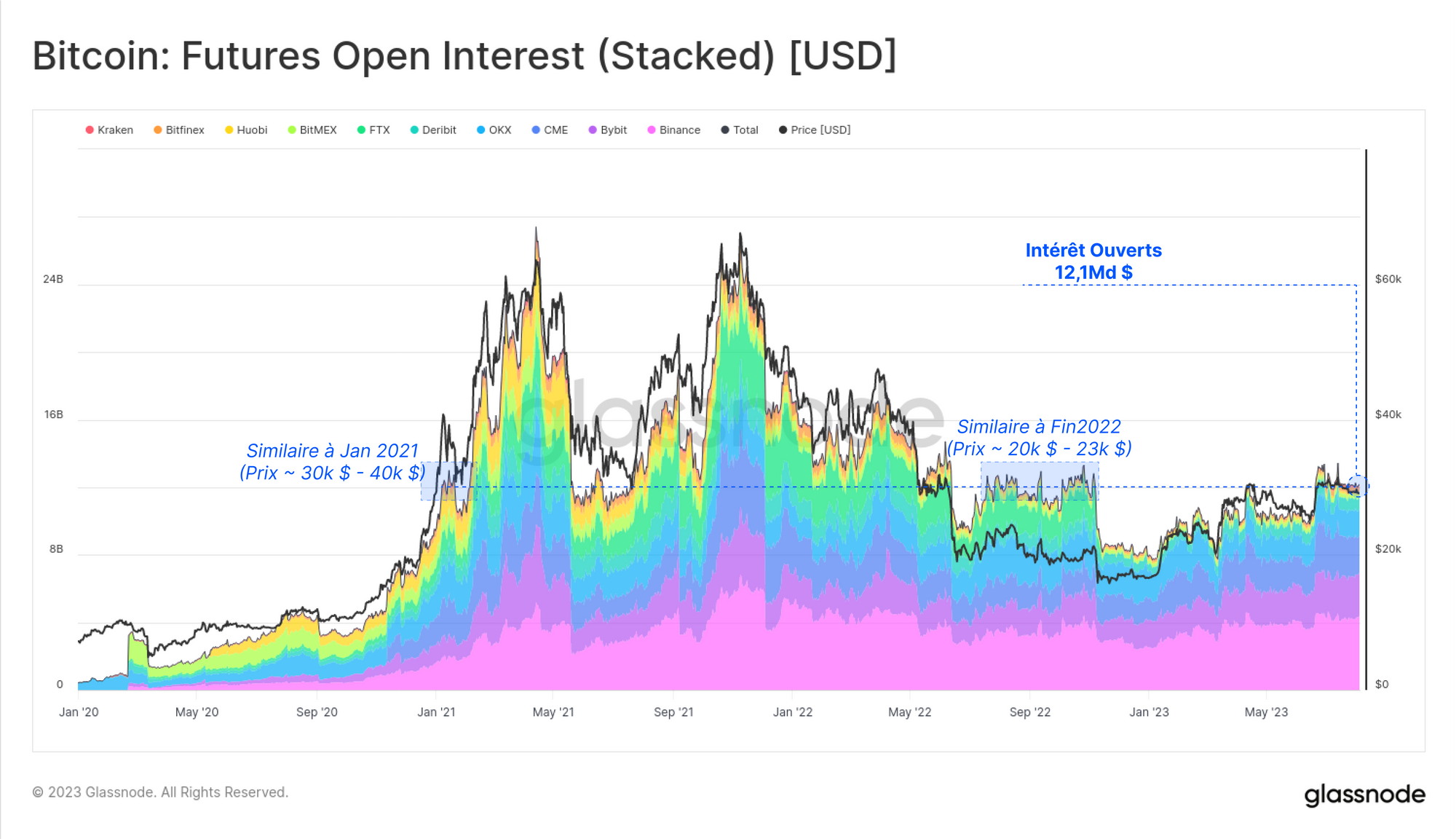

L'intérêt ouvert pour le bitcoin sur les marchés à terme est également resté relativement stable à 12,1 milliards de dollars au cours du mois dernier. Ces niveaux sont similaires à ceux du second semestre 2022, lorsque les prix étaient environ 30 % moins chers qu'aujourd'hui et que l'exchange FTX était encore actif.

Ils sont également similaires à ceux de janvier 2021, lorsque les prix étaient 30 % plus élevés, que le marché était moins mature et que la spéculation à effet de levier commençait à peine à s'intensifier.

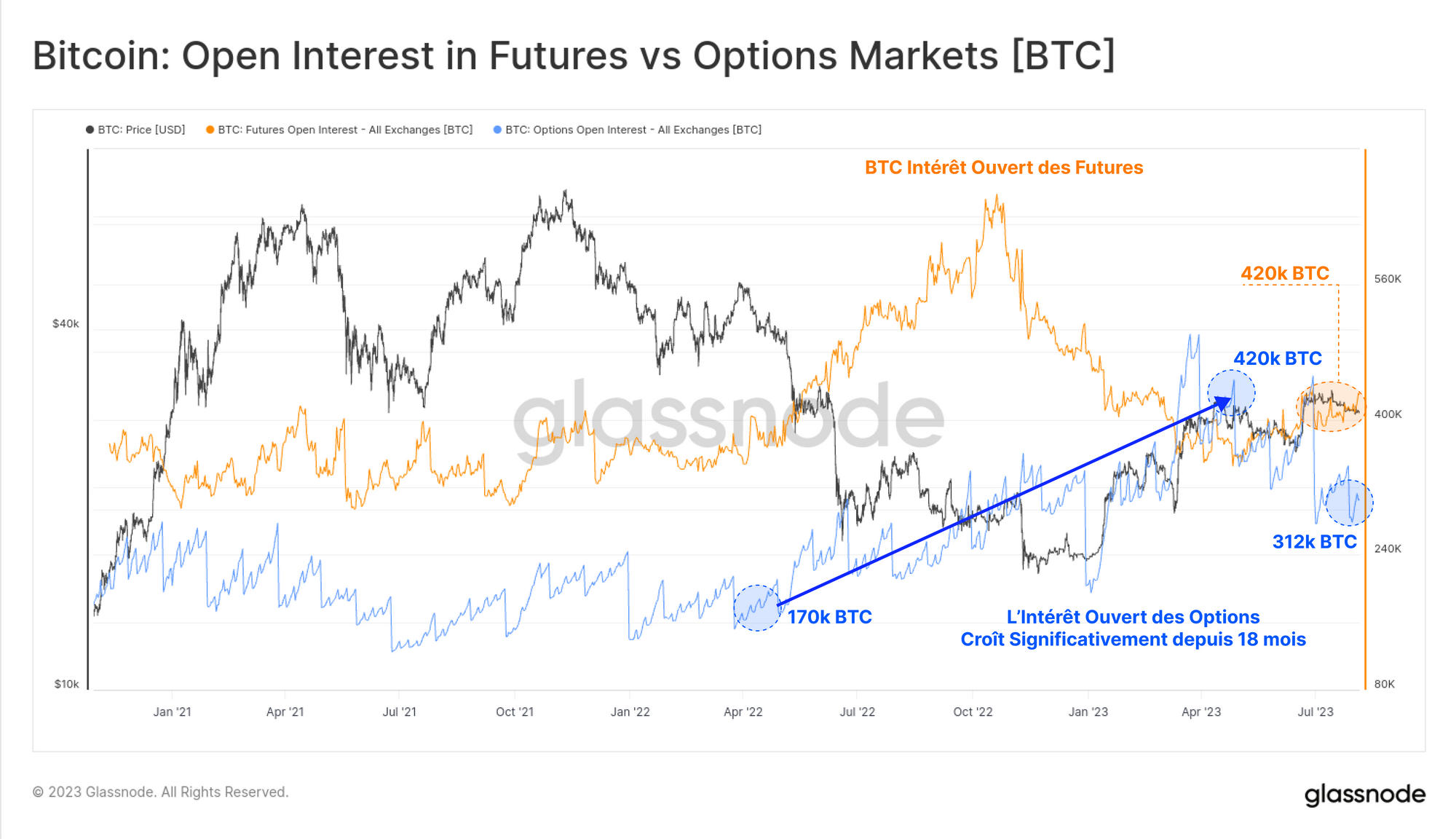

À titre de comparaison, les marchés d'options ont connu une augmentation significative de leur importance et de leur croissance, l'intérêt ouvert ayant plus que doublé au cours des 12 derniers mois. Les options rivalisent désormais avec les marchés à terme en termes d'intérêt ouvert.

En revanche, l'intérêt ouvert sur les contrats à terme est en baisse constante depuis la fin de 2022 (lorsque FTX s'est effondré) et n'a connu qu'une légère augmentation en 2023.

Effondrement de la Volatilité Implicite

Avec un volume d'échanges aussi faible et une activité aussi terne sur les marchés à terme, l'objectif suivant est d'identifier les opportunités qui maintiennent les traders actifs dans le secteur des dérivés crypto.

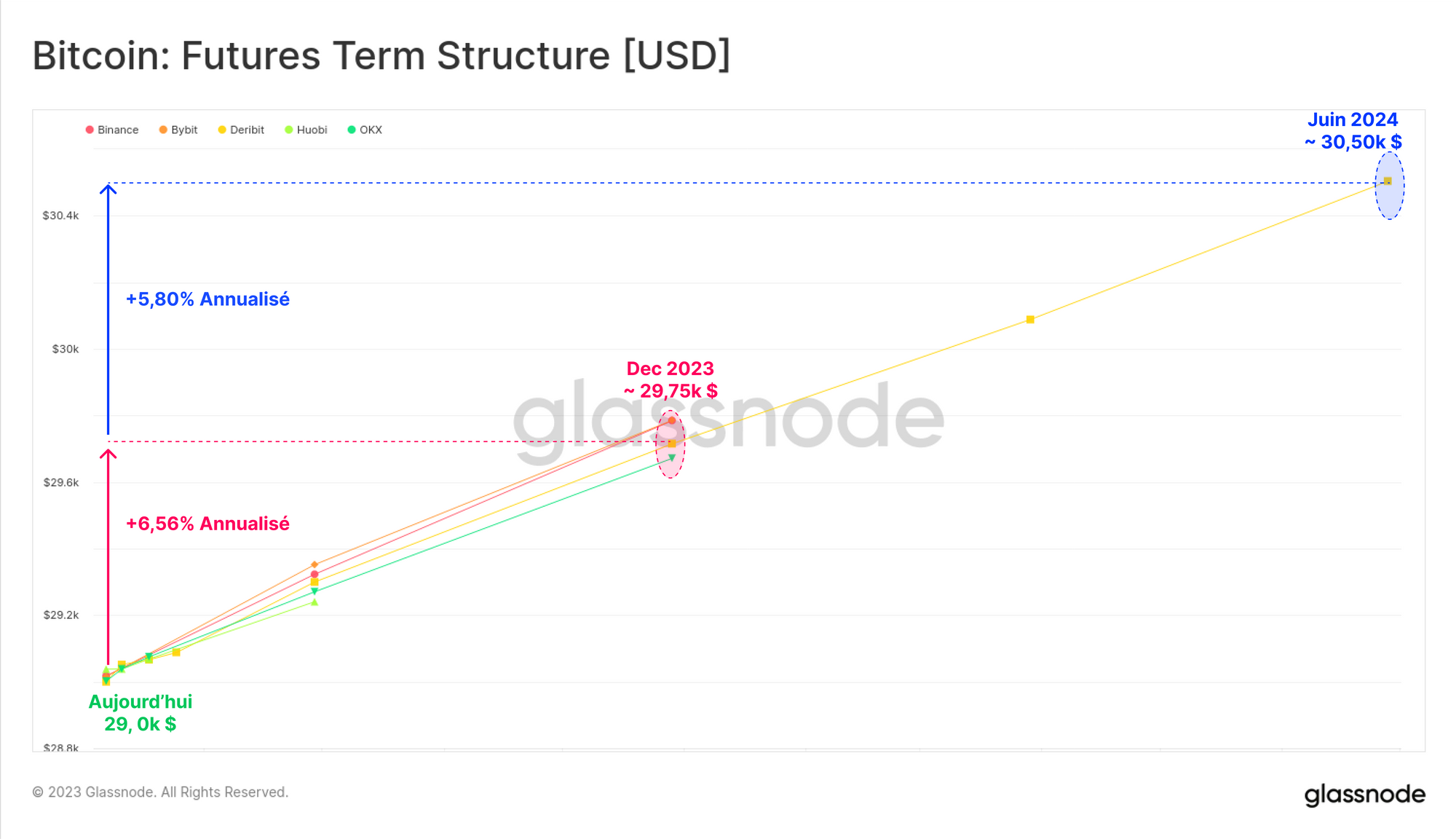

Sur les marchés à terme, la structure des échéances indique qu'un rendement annualisé compris entre 5,8 % et 6,6 % est disponible dans le cadre d'une stratégie de "cash-and-carry".

Cela ne représente toutefois qu'une très légère prime par rapport aux rendements des bons du Trésor américain à court terme ou des fonds du marché monétaire.

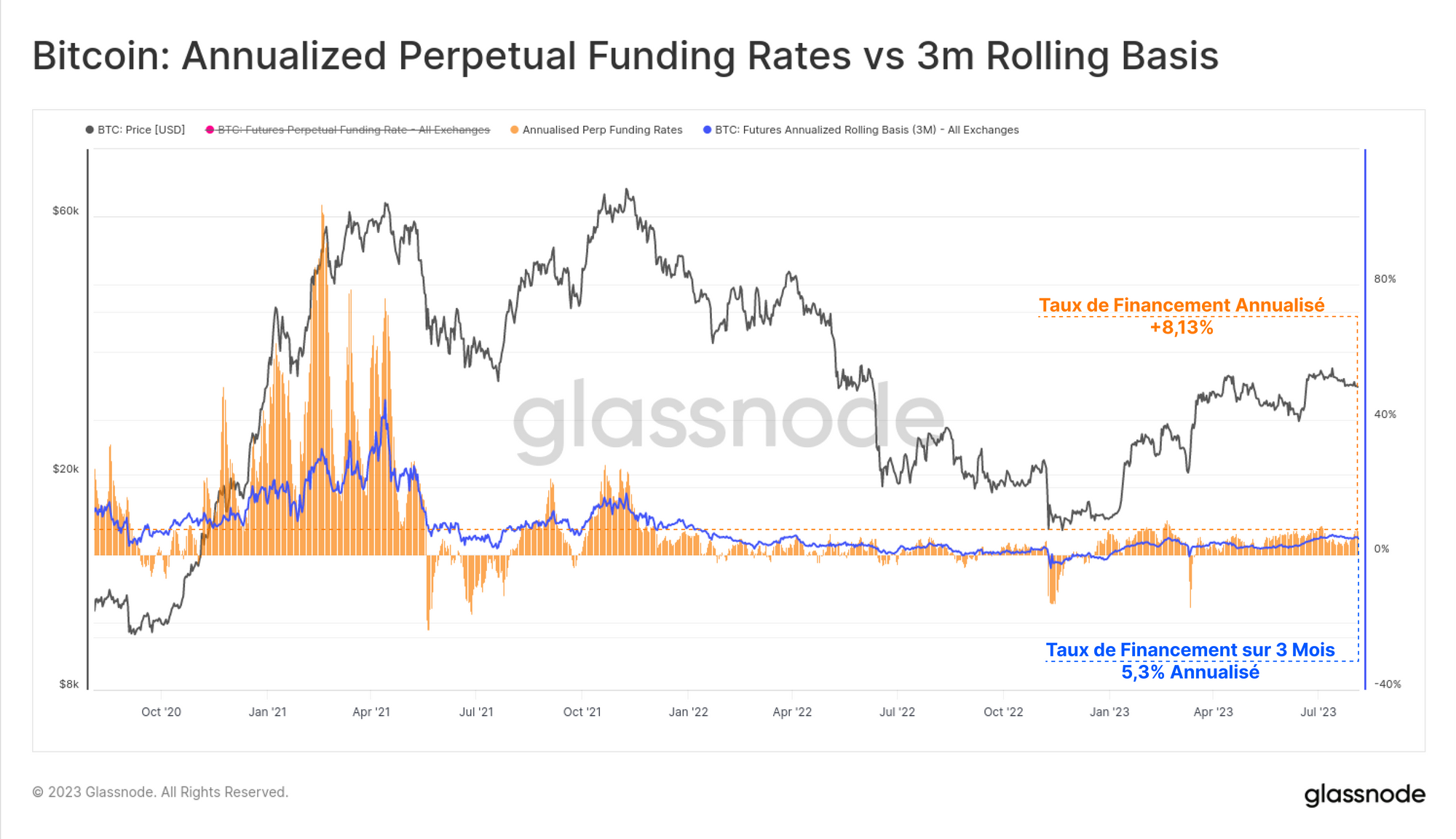

Les marchés de swaps perpétuels sont de loin le lieu de trading le plus liquide pour les actifs crypto, et les traders et les teneurs de marché peuvent réaliser une prime du taux de financement pour arbitrer les prix à terme et les prix spot.

Cette forme de cash-and-carry est plus volatile et plus dynamique, mais elle offre actuellement un rendement annualisé plus attrayant de 8,13 % pour tenir compte de ce risque supplémentaire.

Il convient de noter la hausse soutenue des taux de financement depuis janvier, qui témoigne d'un changement de sentiment marqué depuis la fin 2022.

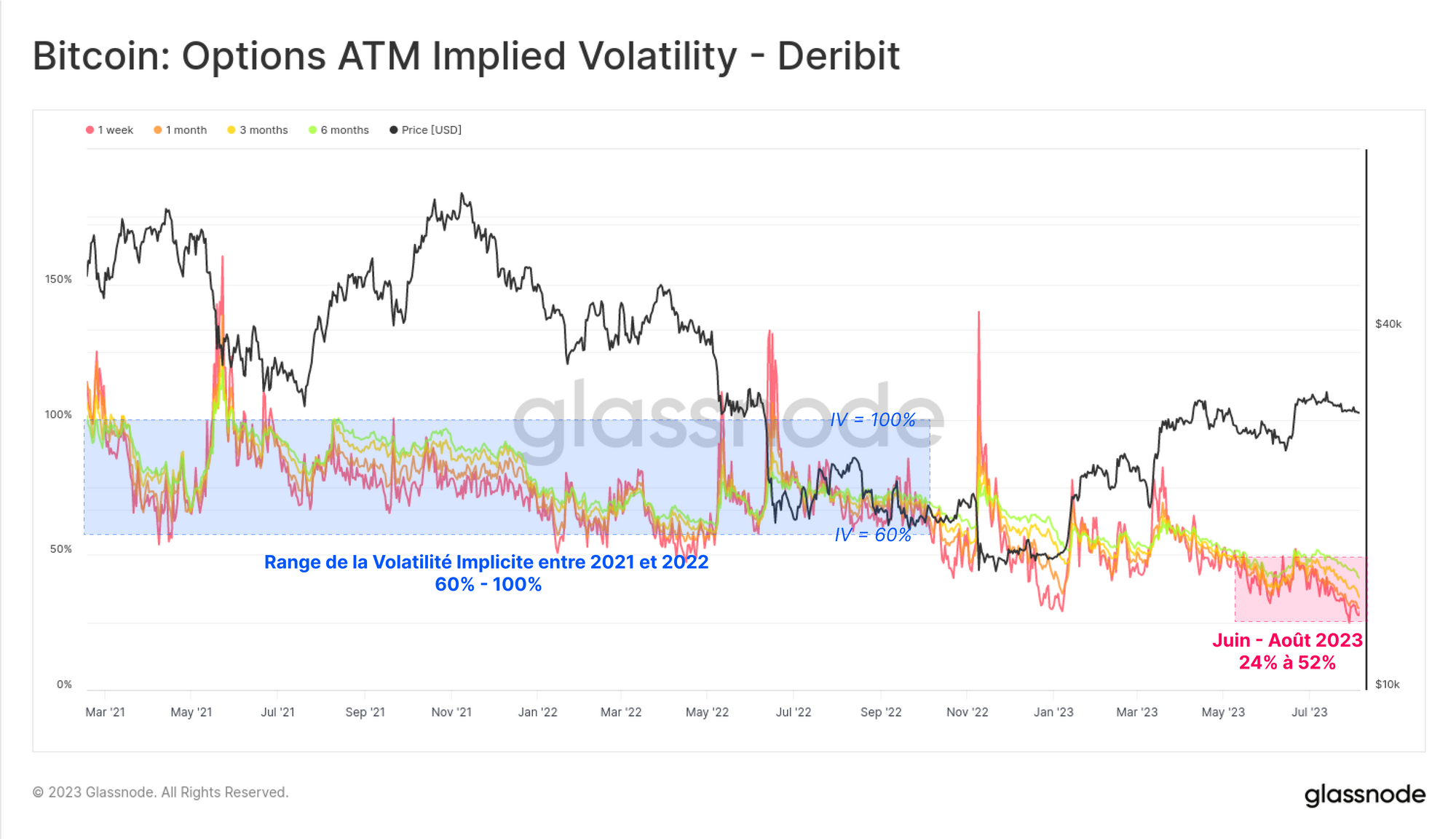

Si l'on s'intéresse aux marchés d'options, on constate à quel point l'effondrement de la volatilité a été sévère, la volatilité implicite pour toutes les échéances de contrat chutant à des niveaux historiquement bas.

Les marchés du bitcoin étant de nature volatils, les options se négociaient à une volatilité implicite comprise entre 60 % et plus de 100 % pour la majeure partie de la période 2021-22.

Toutefois, à l'heure actuelle, les options sont associées à la plus petite prime de volatilité de l'histoire, avec une volatilité implicite comprise entre 24 % et 52 %, soit moins de la moitié de la base de référence à long terme.

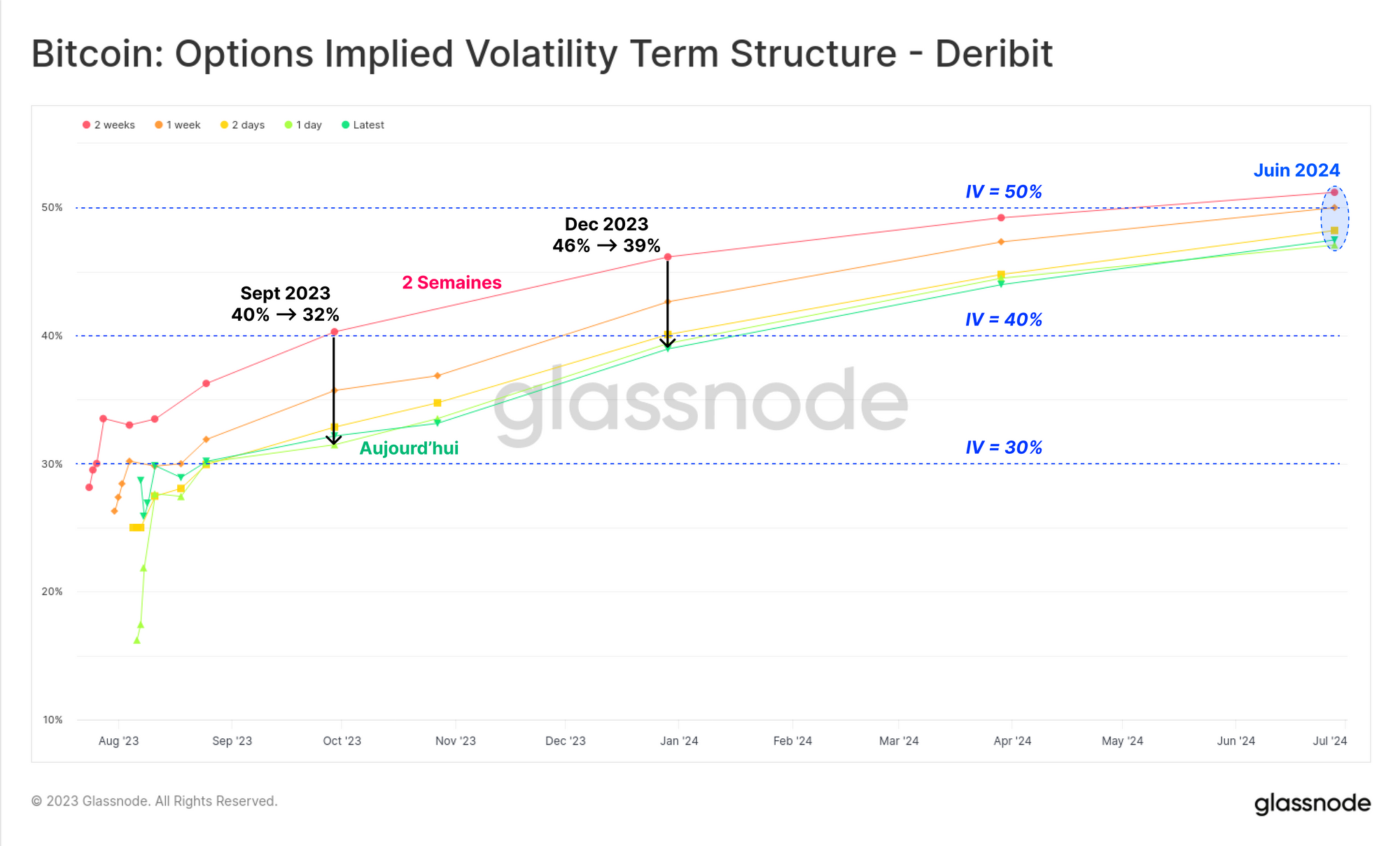

La structure à terme de la volatilité implicite montre qu'au cours des deux dernières semaines, les primes de volatilité se sont contractées. La volatilité implicite du contrat de décembre a chuté de 46 % à 39 % au cours des deux dernières semaines seulement. Les options dont l'échéance est fixée à juin 2024 ont une prime de volatilité d'un peu plus de 50 %, ce qui est historiquement bas.

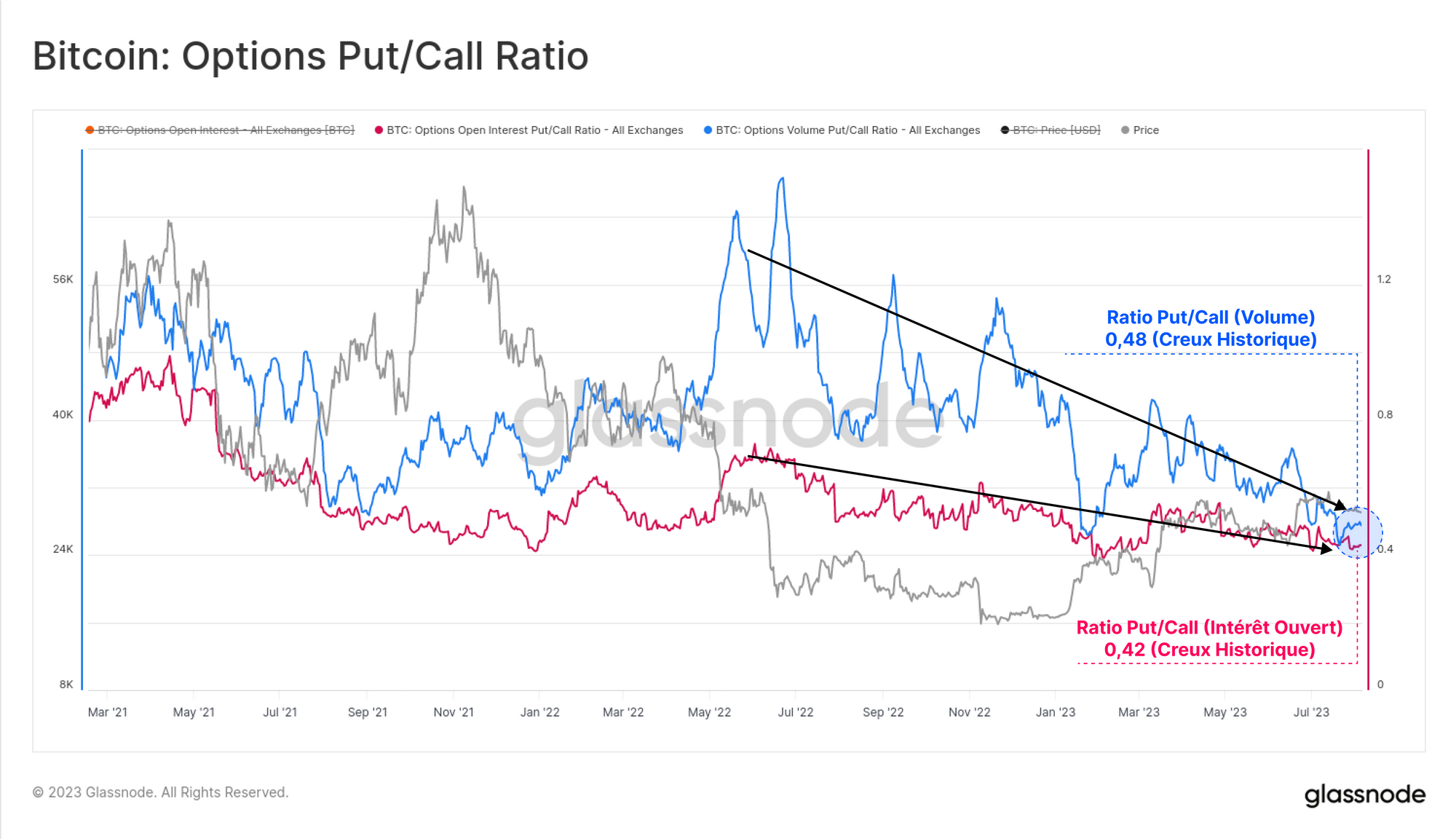

Le rapport Put/Call sur le volume et les intérêts ouverts sont à des plus bas rares, oscillant entre 0,42 et 0,48. Cela suggère qu'il y a un sentiment nettement haussier sur le marché, et que la demande pour les options d'achat continue de dominer.

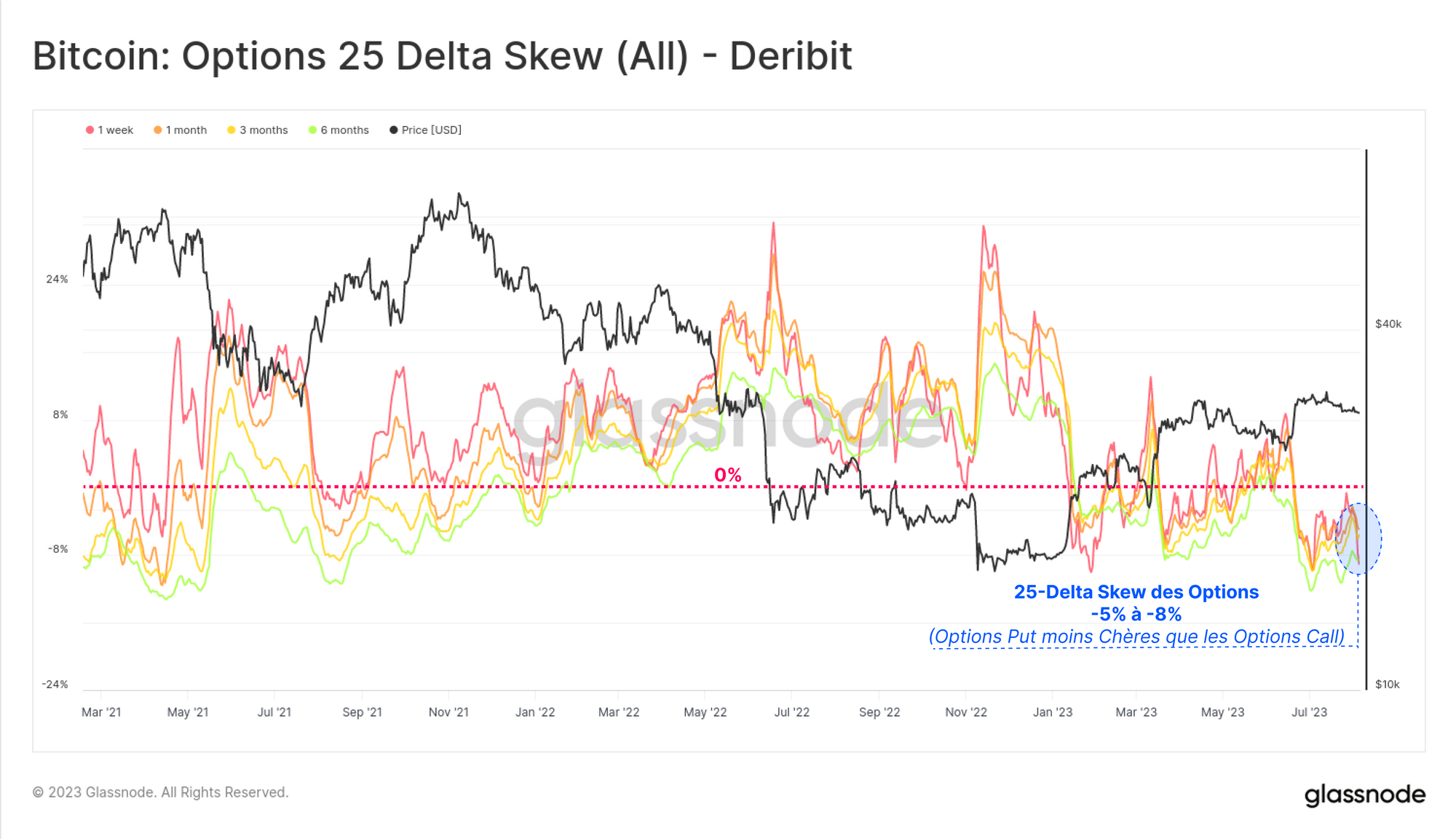

En conséquence, les options de vente sont de moins en moins chères par rapport aux options d'achat, comme en témoigne le niveau historiquement bas de l'indicateur 25-delta skew.

Dans l'ensemble, cela indique que les marchés d'options, qui rivalisent désormais avec les marchés à terme en termes de taille, tablent sur une volatilité historiquement faible pour l'avenir.

Toutefois, étant donné que moins de 5 % de tous les séance de trading ont connu une contraction similaire de la fourchette de prix, cela suggère que le bitcoin n'est plus tristement volatil... ou que la volatilité est peut-être mal évaluée.

Résumé et Conclusions

Peu de titres de presse proclament que le bitcoin est un actif dont le prix est stable et non volatil, ce qui fait que les fourchettes de transactions mensuelles inférieures à 10 % se démarquent du reste.

Ce marché est sans doute le moins volatil qui ait jamais éxisté, ce qui remet en question l'éventualité d'une volatilité accrue.

Les rendements des contrats à terme cash-and-carry se situent entre 5,3 % et 8,1 %, ce qui est légèrement supérieur au taux sans risque des bons du Trésor américain à court terme.

Les marchés des options ont enregitré la prime de volatilité implicite la plus faible de l'histoire, les options de vente en particulier faisant l'objet de la demande la plus faible.

Dans le contexte, une nouvelle ère de stabilité du prix du BTC est-elle en train de s'ouvrir, ou la volatilité est-elle mal 'pricée' ?