Un Marché Stagnant

Le marché du BTC connaît actuellement une période de stagnation, la demande et l'offre montrant des signes d'inactivité. Le marché est caractérisé par des entrées et des sorties de capitaux minimes, comme l'indique la stagnation de la capitalisation réalisée.

Résumé

- La demande du marché reste limitée, l'ampleur des entrées et des sorties de capitaux restant faible.

- Le HODLing reste la principale dynamique des investisseurs, toutes les mesures de l'offre active étant en baisse et d'importants volumes de BTC passant au statut de détenteur à long terme.

- L'action des prix a été remarquablement stagnante au cours des six derniers mois, ce qui laisse présager une plus grande volatilité à l'avenir.

La Demande Ralentit

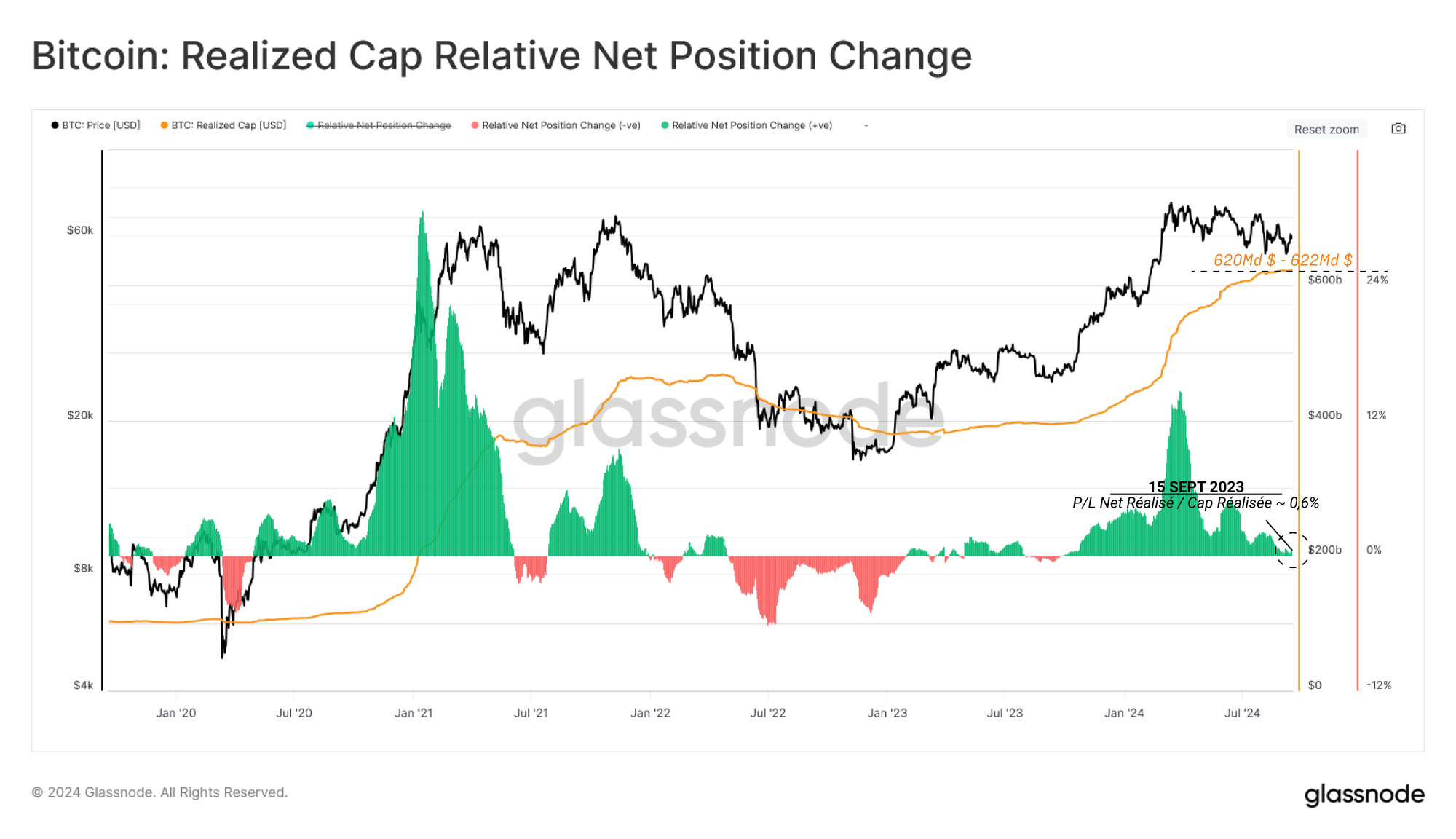

La capitalisation réalisée est une métrique fondamentale qui fournit une évaluation du flux net de capitaux entrants et sortants du marché du BTC.

Le marché ayant évolué à la baisse mais dans une fourchette limitée au cours des six derniers mois, les entrées et les sorties de capitaux se sont interrompues.

La capitalisation réalisée a atteint un sommet et un plateau à 622 milliards de dollars au cours des deux derniers mois. Cela suggère que la majorité des BTC qui sont échangées le sont à proximité de leur prix d'acquisition initial.

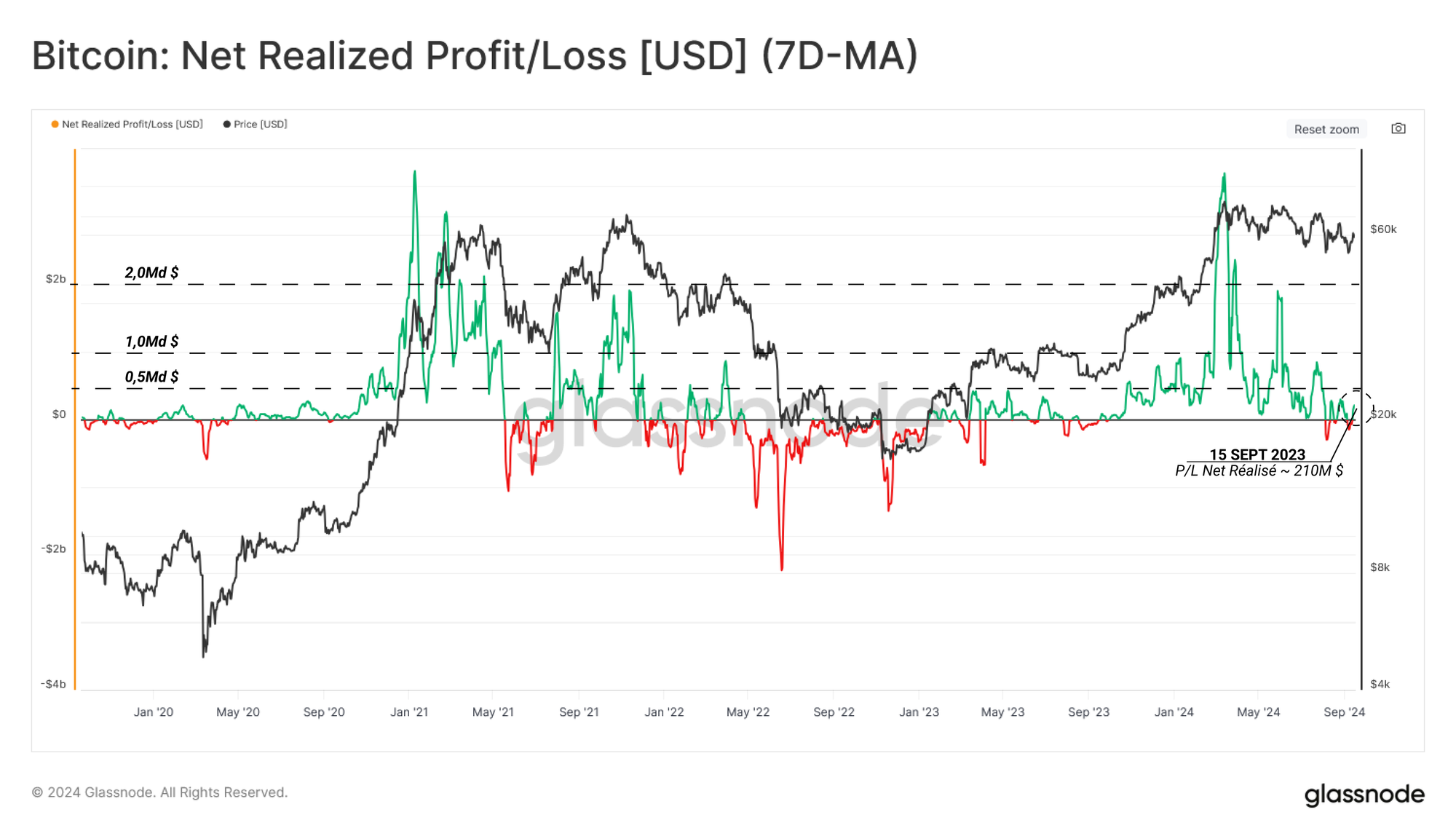

En évaluant la métrique des pertes et profits nets réalisés, nous pouvons visualiser le premier dérivé de la capitalisation réalisée, la variation quotidienne des flux de capitaux on-chain du BTC.

Lorsque cette mesure est positive, elle représente une création nette de capital (les BTC réalisent des bénéfices) ou une destruction lorsque la mesure est négative (les BTC se déplacent à perte).

Actuellement, nous pouvons constater que les forces de profit et de perte sont largement égales, ce qui se traduit par un flux net marginal et une oscillation générale autour de la limite du zéro.

Cela indique qu'un certain degré d'équilibre est en train de s'établir sur le marché et présente certaines similitudes avec la période août-septembre en 2023.

Nous pouvons considérer le profit et la perte réalisé.e.s comme une mesure du capital excédentaire nécessaire pour qu'un vendeur se sépare de ses avoirs.

Ainsi, dans ce cadre, nous pouvons utiliser cette mesure comme un indicateur de la demande du marché en évaluant la volonté du vendeur de réaliser une transaction avec une premium (profit) ou une discount (perte).

Le profit et la perte réalisés absolus ont diminué de manière significative depuis l'ATH de mars, ce qui implique qu'il y a eu une réduction de la pression de vente dans la fourchette de prix actuelle.

Contraintes de l'Offre

Après avoir évalué le côté demande du marché, il est prudent d'évaluer les forces du côté offre afin de fournir une analyse holistique des deux forces opposées du marché.

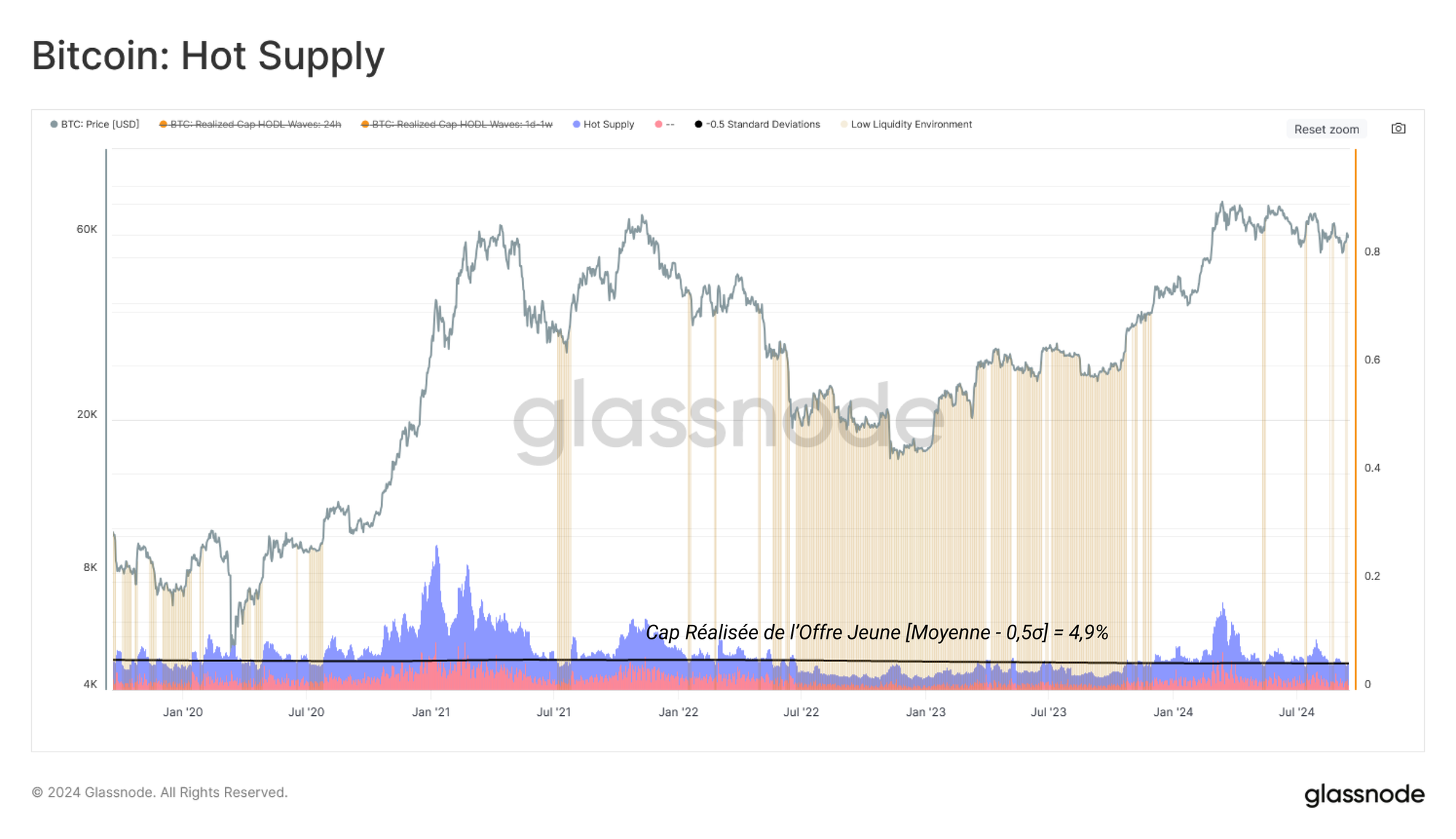

La métrique de l'"Offre Jeune" est une approximation que nous pouvons utiliser pour estimer les BTC facilement disponibles pour les échanges et les transactions. Ce volume d'offre représente la richesse détenue dans les UTXOs âgés d'une semaine ou moins.

Partant de l'hypothèse qu'une courte durée de détention sur le marché augmente la probabilité que l'UTXO fasse l'objet d'une nouvelle transaction, comme démontré dans notre étude sur les détenteurs à long et à court terme, nous considérons ce groupe d'âge distinct comme l'un des plus facilement disponibles en réponse aux fluctuations du marché.

La richesse actuellement détenue par les UTXOs âgés de moins d'une semaine a diminué, représentant seulement 4,7 % de la richesse agrégée du réseau. Cela met en évidence une pression d'offre continuellement restreinte, puisque la grande majorité des UTXOs ont plus d'une semaine d'âge.

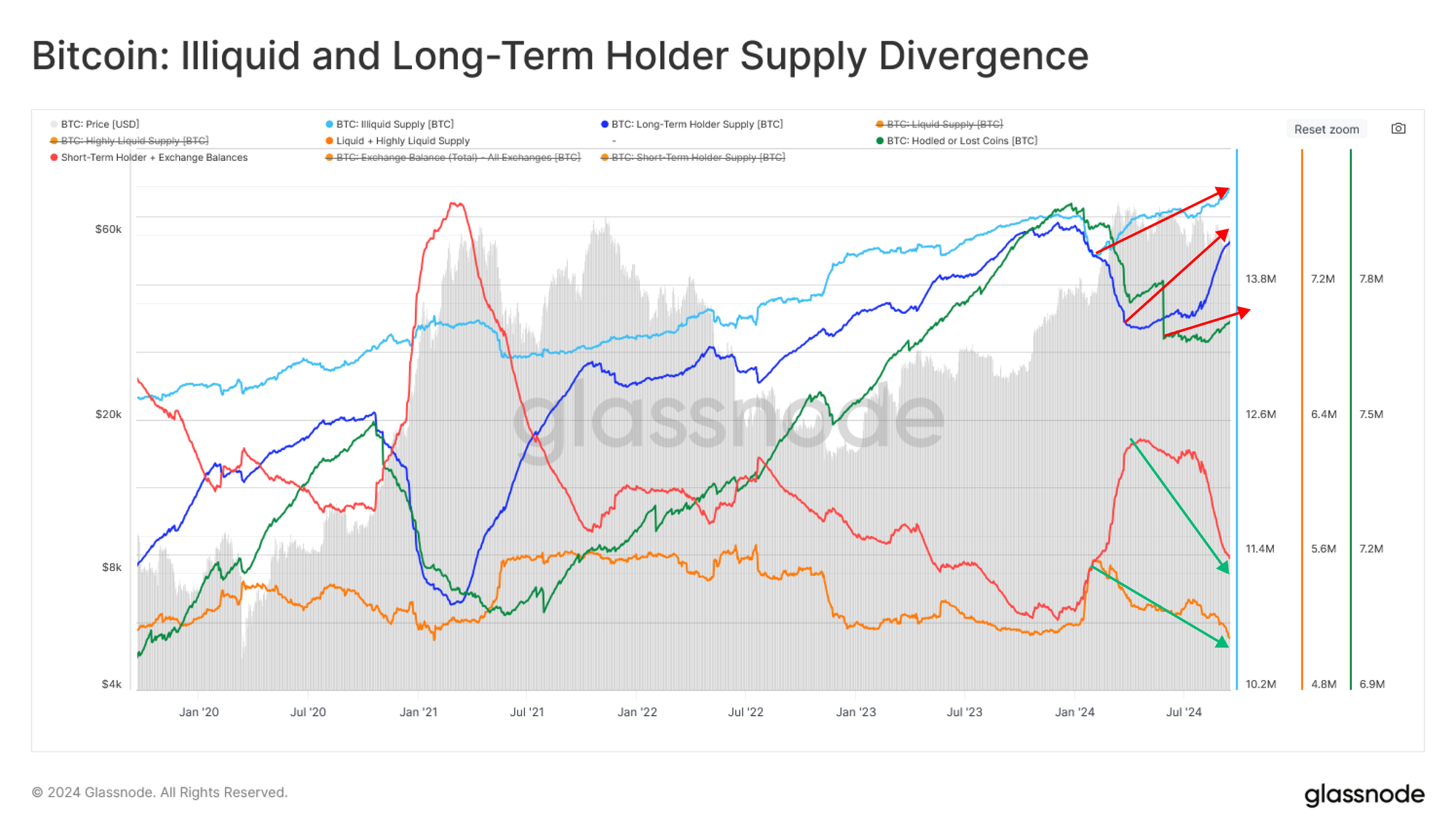

Le graphique des divergences de l'offre révèle une situation similaire. Il présente plusieurs mesures de "l'offre disponible", telles que l'offre des détenteurs à court terme et l'offre très liquide.

Nous comparons ces mesures à celles de "l'offre ancienne ou stockée", telles que l'offre des détenteurs à long terme ou l'offre des cold wallet.

Une observation est la prévalence et la dominance du comportement de HODLing parmi les participants du marché, ce qui conduit à une augmentation rapide de "l'offre stockée".

Cela témoigne d'un resserrement général de l'offre, alors que le volume de BTC disponibles pour des transactions actives continue de diminuer.

La Liquidité des Stablecoins Augmente

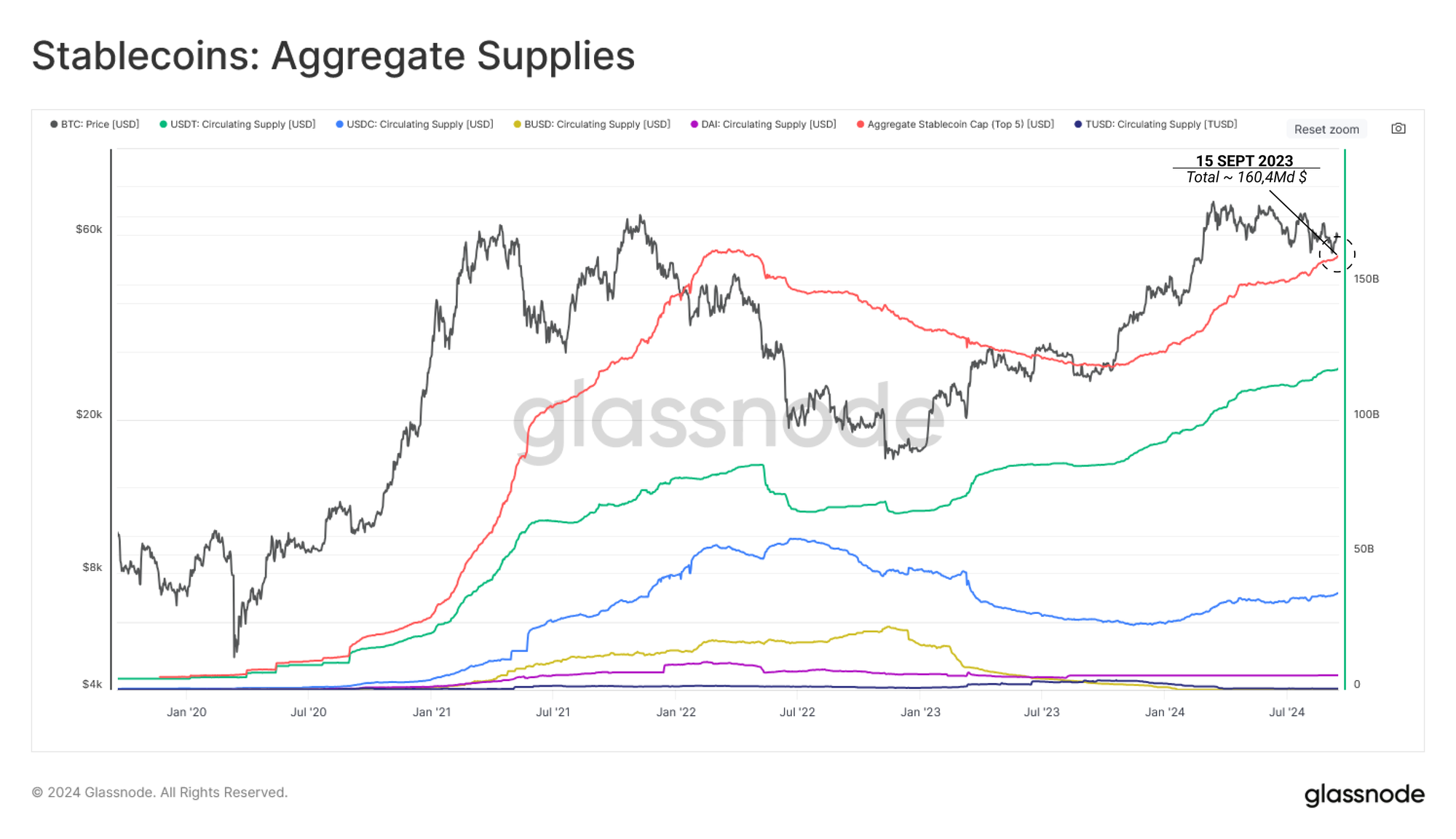

Les stablecoins restent la monnaie de cotation préférée sur les exchanges centralisés et décentralisés.

En tant que telle, la croissance du capital total en stablecoins peut être utilisée comme un indicateur de la demande et de l'appétit des investisseurs. L'offre globale de stablecoins est en hausse, résidant juste en dessous de l'ATH à 160,4 milliards de dollars.

Cela peut être considéré comme un signe constructif suggérant l'accumulation de capitaux crypto-natifs libellés en dollars, qui peuvent facilement être échangés contre des crypto. Cependant, nous pouvons également en déduire que ce capital en stablecoin n'est pas activement converti à l'heure actuelle.

L'oscillateur SSR compare la capitalisation boursière du bitcoin à l'offre totale de stablecoins en circulation. Il peut être interprété de la manière suivante :

- lorsque le SSR est bas, l'offre actuelle de stablecoins a plus de "pouvoir d'achat" pour acheter des BTC ;

- lorsque le SSR est élevé, l'offre actuelle de stablecoins a moins de "pouvoir d'achat" pour acheter des BTC.

La divergence entre une capitalisation boursière du BTC limitée et une offre croissante de stablecoins a poussé l'oscillateur SSR à un niveau historiquement bas.

Cela suggère que le pouvoir d'achat des investisseurs basé sur les stablecoins augmente, avec un effet récursif où un pouvoir d'achat plus élevé peut conduire à une amélioration de la demande à l'avenir.

Forte Volatilité Attendue

L'évolution des prix oscillant dans une fourchette bien définie au cours des six derniers mois, la volatilité commence à se resserrer et à se comprimer, à l'image d'un ressort qui se contracte.

Après une période aussi longue sans mouvement significatif, on s'attend de plus en plus à une volatilité accrue à l'avenir. On peut évaluer la compression de la volatilité du marché en mesurant l'écart en pourcentage entre les prix les plus élevés et les prix les plus bas au cours des 180 derniers jours.

Selon cette mesure, seuls août 2023 et mai 2016 présentent une fourchette de prix plus étroite sur 180 jours. Cela souligne l'étroitesse relative de la structure actuelle du marché.

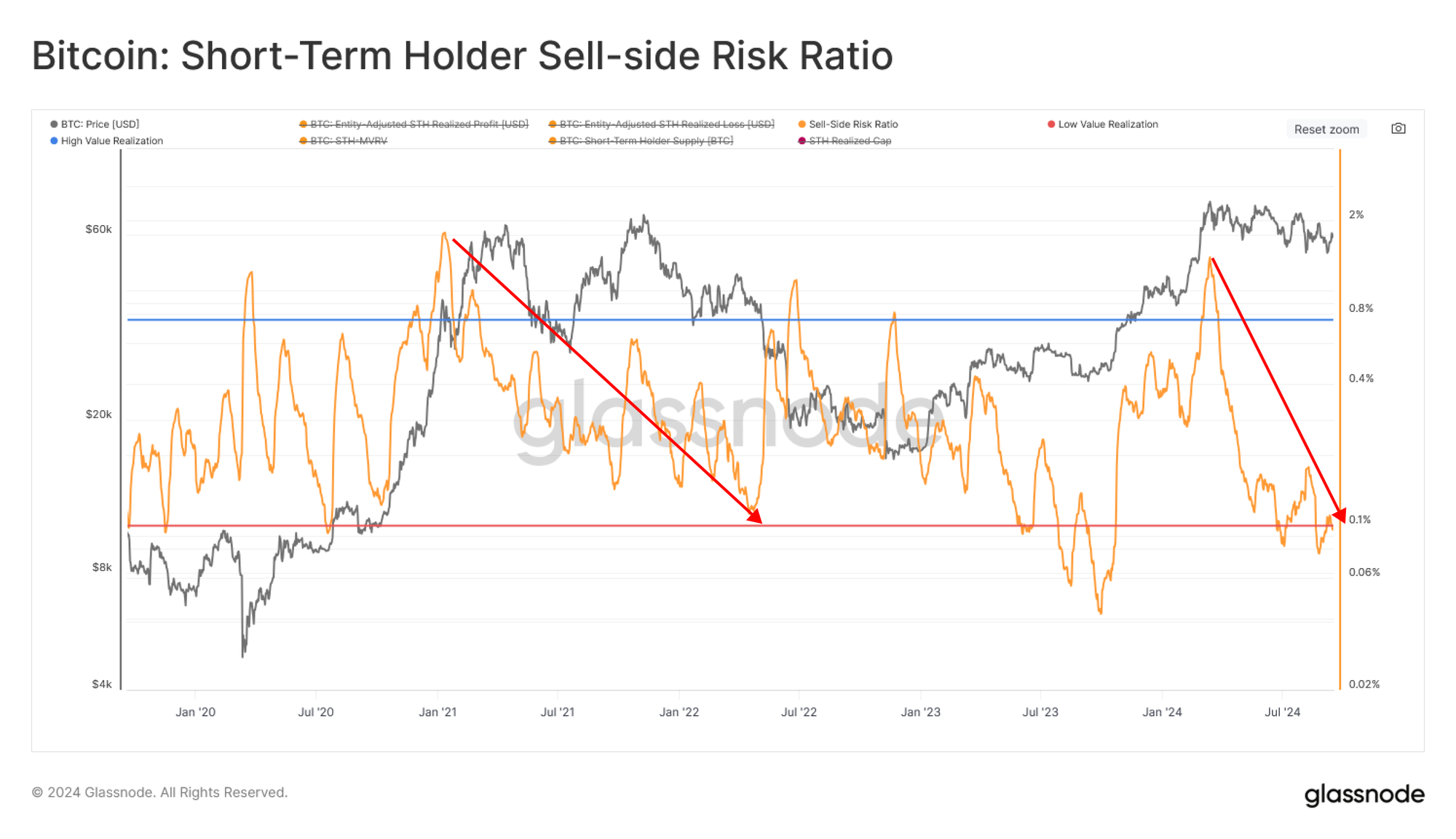

Nous pouvons étayer cette évaluation de la volatilité en utilisant le Sell-Side Risk Ratio. Cet outil évalue la somme absolue des profits et pertes réalisé.e.s par les investisseurs par rapport à la taille de l'actif (la capitalisation réalisée). Nous pouvons considérer cette métrique dans le cadre suivant :

- Des valeurs élevées indiquent que les investisseurs dépensent des BTC en réalisant des profits ou des pertes importants par rapport à leur coût de base. Cette condition indique que le marché a probablement besoin de retrouver l'équilibre et suit généralement un mouvement de prix à forte volatilité.

- Les valeurs faibles indiquent que la plupart des BTC sont dépensés relativement près de leur coût de base, ce qui suggère qu'un certain degré d'équilibre a été atteint. Cette condition signifie souvent l'épuisement des "profits et pertes" dans la fourchette de prix actuelle et décrit généralement un environnement de faible volatilité.

Le Sell-Side Risk Ratio est maintenant tombé en dessous de la bande de faible valeur, ce qui suggère qu'une prise de profit et de perte minimale se produit dans la fourchette actuelle.

L'interprétation est que l'équilibre a été atteint et qu'il est nécessaire d'élargir encore la fourchette pour inciter les investisseurs à dépenser leurs avoirs (prendre des bénéfices ou des pertes).

L'évaluation ci-dessus s'applique uniquement à la cohorte des détenteurs à court terme.

Historiquement, le risque de vente des STH est à l'un de ses niveaux les plus bas, ce qui met en évidence l'absence remarquable de demande de nouveaux investisseurs.

De même, le ratio de risque de vente des détenteurs à long terme est également tombé en dessous de sa fourchette d'évaluation basse, ce qui suggère que même les investisseurs matures ont ralenti leurs interactions dans la fourchette de prix actuelle.

Résumé et conclusions

L'état actuel du marché du BTC est celui d'un équilibre et d'une activité réduite.

Du côté de la demande, les flux de capitaux ont considérablement ralenti et la capitalisation réalisée est resté pratiquement stable au cours des deux derniers mois.

Simultanément, l'offre se contracte et l'on observe une diminution notable des BTC liquides et facilement disponibles.

Toutefois, l'augmentation de l'offre de stablecoins est porteuse d'un pouvoir d'achat important, ce qui crée une tension entre l'inactivité actuelle et la demande potentielle.

Cela crée une sorte d'effet de ressort sur le marché et laisse présager un régime de volatilité accrue à l'avenir.

Code Promotionnel - Affiliation

Notre programme d'affiliation récompense nos créateurs de contenu en leur offrant une part des revenus que vous avez aidé à générer.

En utilisant le lien d'affiliation de nos traducteurs officiels, vous pouvez bénéficier d'une réduction de -20% sur l'achat de votre nouvel abonnement à Glassnode.

Soutenez Prof. Chaîne en utilisant le lien d'affiliation suivant ou en cliquant sur le logo ci-bas : https://studio.glassnode.com/partner/profchaine

Clause de non-responsabilité : Ce rapport ne fournit aucun conseil en matière d'investissement. Toutes les données sont fournies à titre d'information uniquement.

Aucune décision d'investissement ne doit être basée sur les informations fournies ci-haut et vous êtes seul responsable de vos propres décisions d'investissement.

Les soldes des exchanges présentés sont dérivés de la base de données de Glassnode, qui sont rassemblées à la fois grâce à des informations d'exchanges officiellement publiées et à des algorithmes de clustering propriétaires.

Bien que nous nous efforcions d’assurer la plus grande précision dans la représentation des soldes des exchanges, il est important de noter que ces chiffres ne reflètent pas toujours l’intégralité des réserves d’un exchange, en particulier lorsque les ce dernier s’abstient de divulguer ses adresses officielles.

Nous invitons les utilisateurs à faire preuve de prudence et de discrétion lorsqu'ils utilisent ces mesures. Glassnode ne pourra être tenu responsable de toute divergence ou inexactitude potentielle. Veuillez lire notre avis de transparence lorsque vous utilisez des données relatives aux exchanges.

Canaux Traduits

- Espagnol (Analyst : @ElCableR, Telegram, Twitter)

- Turc (Analyst : @wkriptoofficial, Telegram, Twitter)

- Farsi (Analyst : @CryptoVizArt, Telegram, Twitter)

- Suivez-nous et contactez-nous sur Twitter

- Rejoignez notre canal Telegram

- Visitez le Forum de Glassnode pour des discussions et analyses long-format.

- Pour les métriques on-chain et les graphiques d'activité, visitez Glassnode Studio.

Pour des alertes automatisées sur les métriques on-chain de base et l'activité des exchanges, visitez notre Twitter Glassnode Alerts.