Un Sommet Plus Haut

Pour la première fois depuis son ATH, le BTC établit un sommet plus élevé, son prix ayant atteint les 66 000 $. Parallèlement, une multitude de métriques on-chain ont également atteint des sommets, ce qui rend ce moment intéressant.

Résumé

- Lorsque l'on compare l'évolution cyclique du BTC depuis ses bottoms de marché baissier, une étrange similitude apparaît au cours des trois cycles précédents.

- Le nombre de BTC détenues en perte par les détenteurs à long terme a augmenté, car d'importants volumes de BTC acquis près de l'ATH de 73 000 $ arrivent à maturité au-delà du seuil de 155 jours.

- Cependant, l'ampleur de la perte non réalisée détenue par ces investisseurs reste faible, ce qui suggère une pression financière minimale imposée à leurs avoirs.

- Une nette amélioration de la rentabilité des détenteurs à court terme peut être observée récemment, soulageant les nouveaux entrants.

- La conviction des investisseurs américains dans les ETF reste relativement solide, avec seulement une pression de vente mineure..

Position Cyclique

Le marché du Bitcoin a atteint la région des 66 000 $ la semaine dernière, établissant le premier plus haut technique depuis le mois de juin.

Le marché s'est replié à 60 000 $ en début de semaine et se négocie vers 61 700 $ à l'heure où nous écrivons ces lignes.

Lorsque nous évaluons l'évolution du cours du BTC depuis ses bas cycliques, une remarquable similitude de performance émerge malgré des conditions de marché extrêmement différentes.

La raison pour laquelle le BTC suit une trajectoire aussi similaire fait régulièrement l'objet de débats, mais elle continue de fournir aux analystes un cadre intéressant pour réfléchir à la structure et à la durée des cycles.

Les périodes 2015-16 🔵 et 2019-20 🟢 se sont toutes deux déroulées d'une manière étrangement similaire à la reprise observée en 2023-24 ⚫.

Pertes à Long Terme

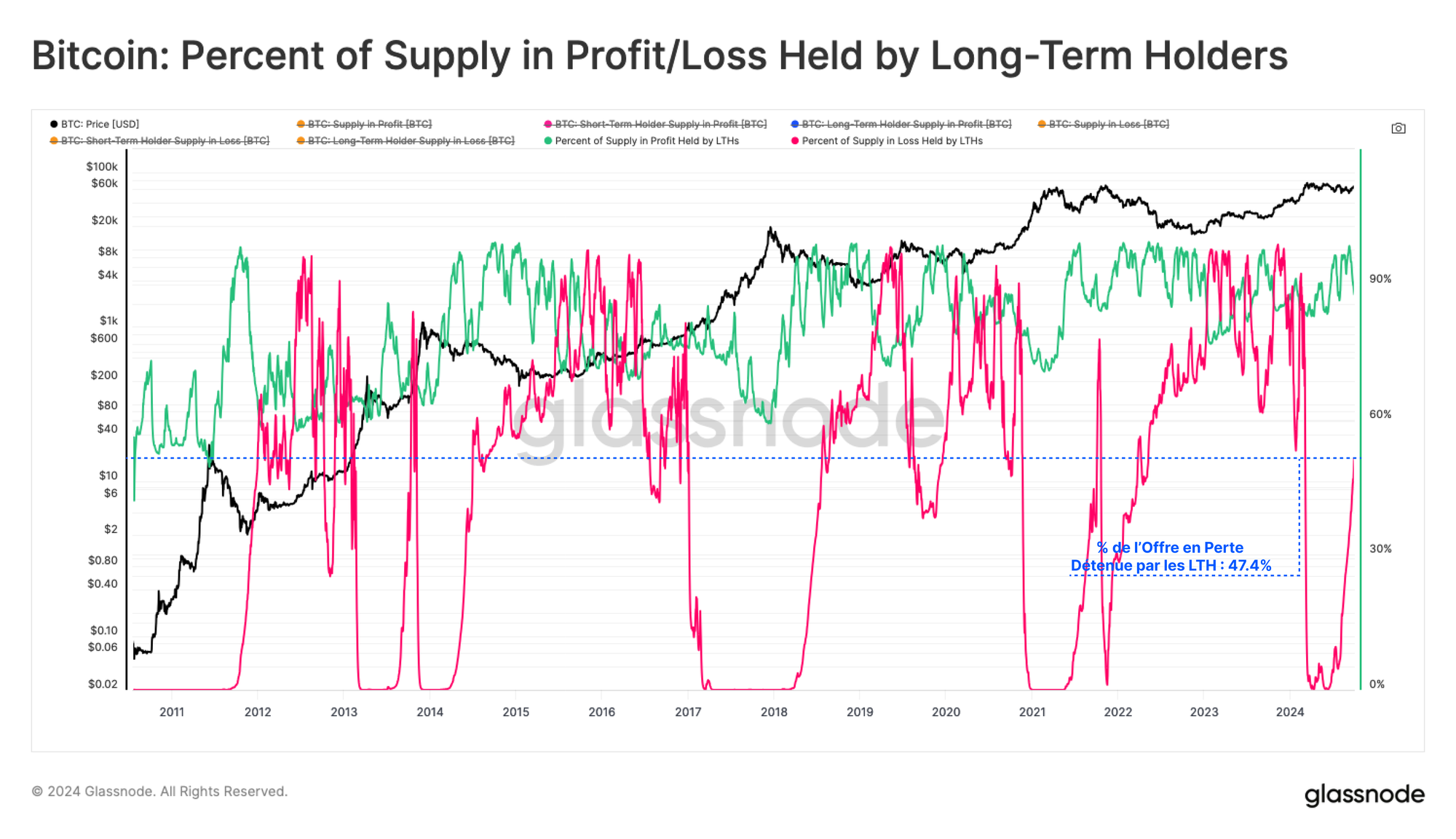

L'un des outils les plus puissants de l'analyse on-chain est notre capacité à évaluer le nombre de BTC détenus en profit ou en perte et l'ampleur des gains/pertes non réalisés des investisseurs.

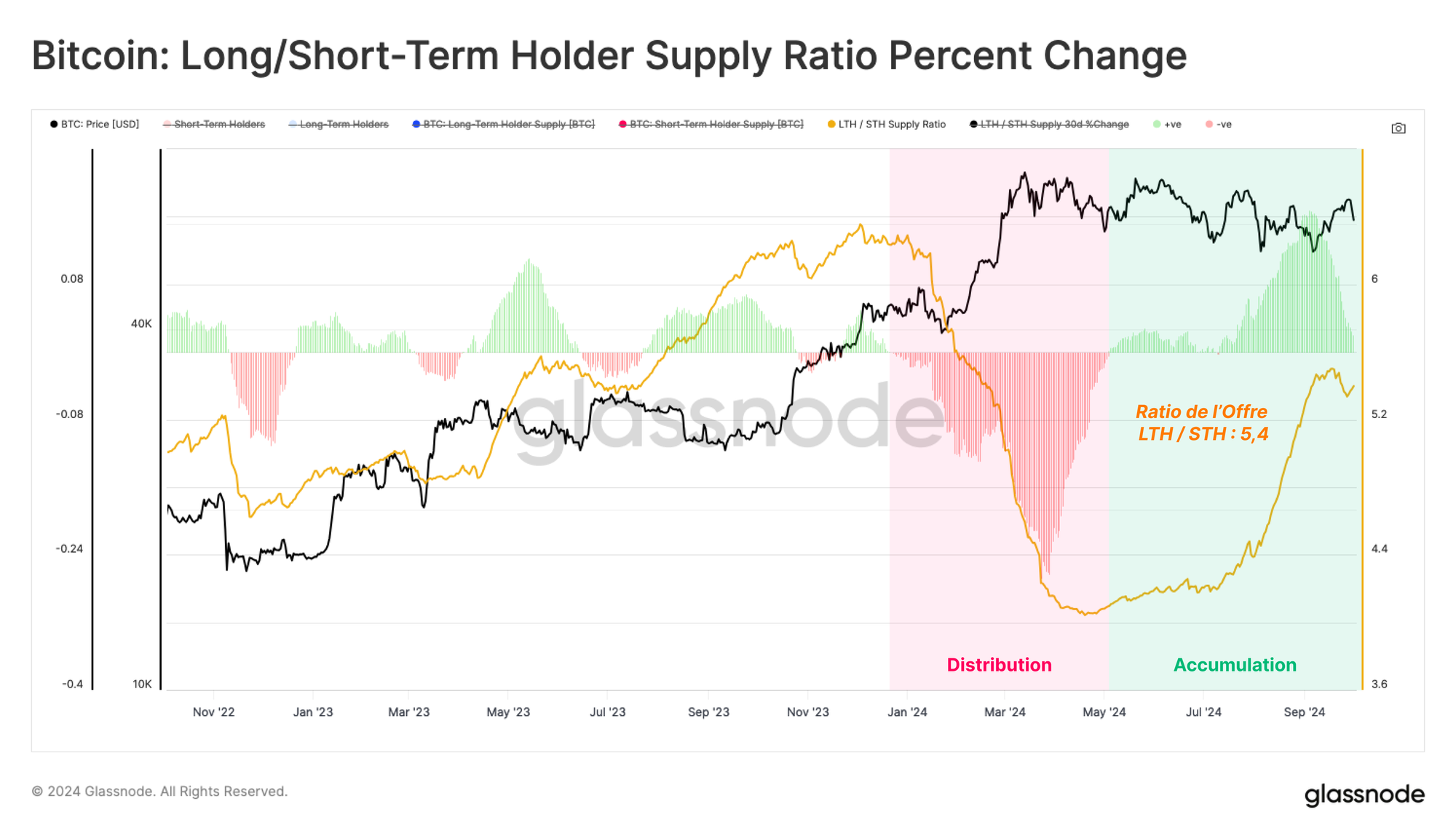

Nous pouvons renforcer cette capacité en étudiant les cohortes à long terme et à court terme et comparer le ratio de l'offre des détenteurs à long terme et à court terme pour évaluer l'équilibre entre ces groupes.

Cet objectif montre qu'un grand nombre de BTC sont passés au statut de détenteur à long terme, portant ce ratio à son niveau le plus élevé depuis la mi-2021, ce qui suggère que le HODLing reste le comportement dominant des investisseurs.

Cependant, nous constatons également une augmentation notable de l'offre des détenteurs à long terme détenue à en perte latente.

Cela peut être attribué aux BTC acquis à proximité de l'ATH de 73 000 $, qui commencent maintenant à arriver à maturité au-delà du seuil de 155 jours.

Alors que les pertes non réalisées peuvent être interprétées comme une forme de pression financière ressentie par les investisseurs, l'offre des détenteurs à long terme a tendance à rester maintenue pendant les périodes de volatilité.

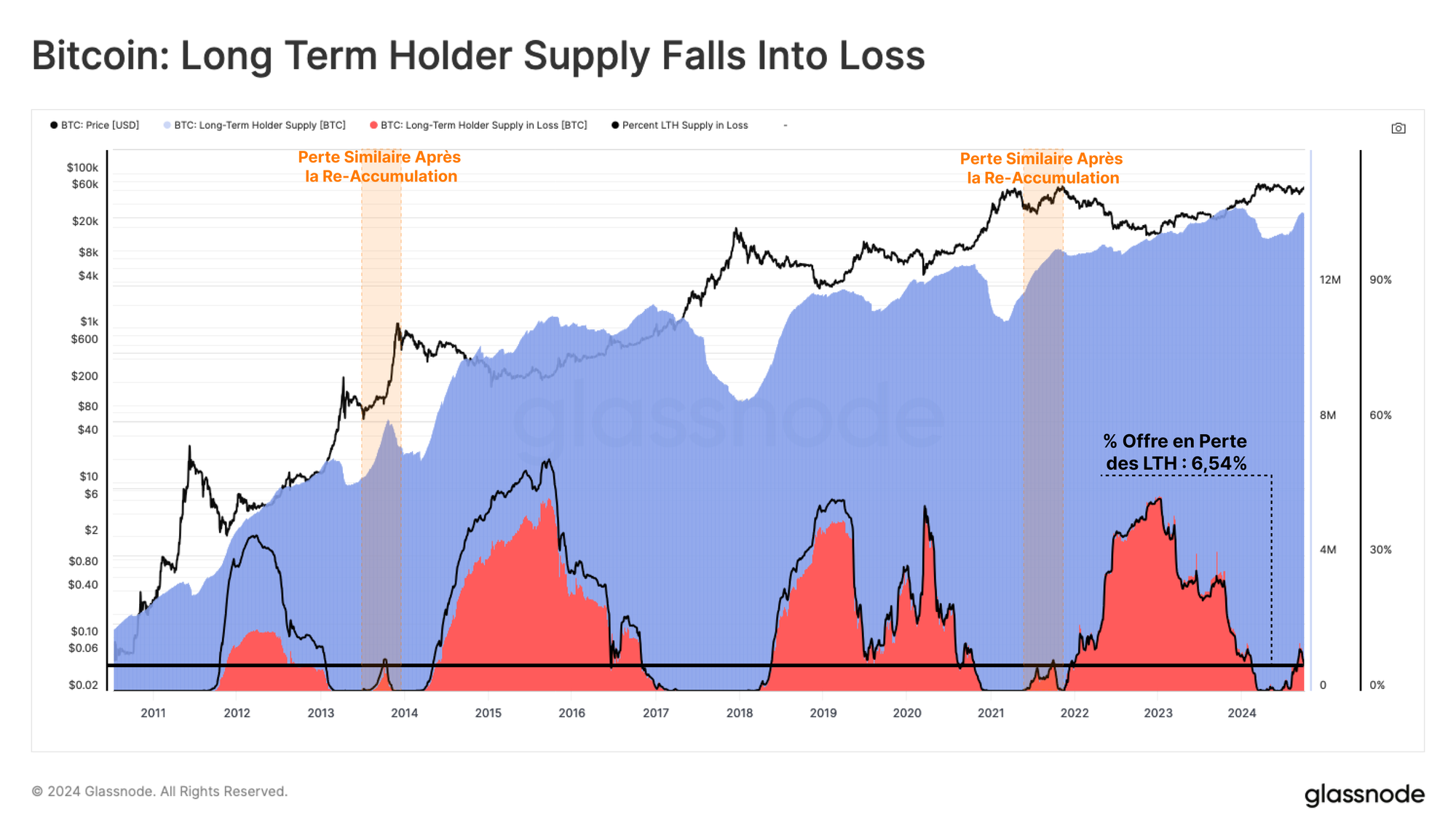

Si l'on décompose la proportion de l'offre totale détenue en perte par les détenteurs à long terme, on constate une augmentation de leur dominance, représentant désormais 47,4 % de toutes les BTC dans la perte.

Là encore, des similitudes avec les périodes 2013, 2019 et 2021 apparaissent, lorsque les investisseurs sont entrés dans une phase de ré-accumulation.

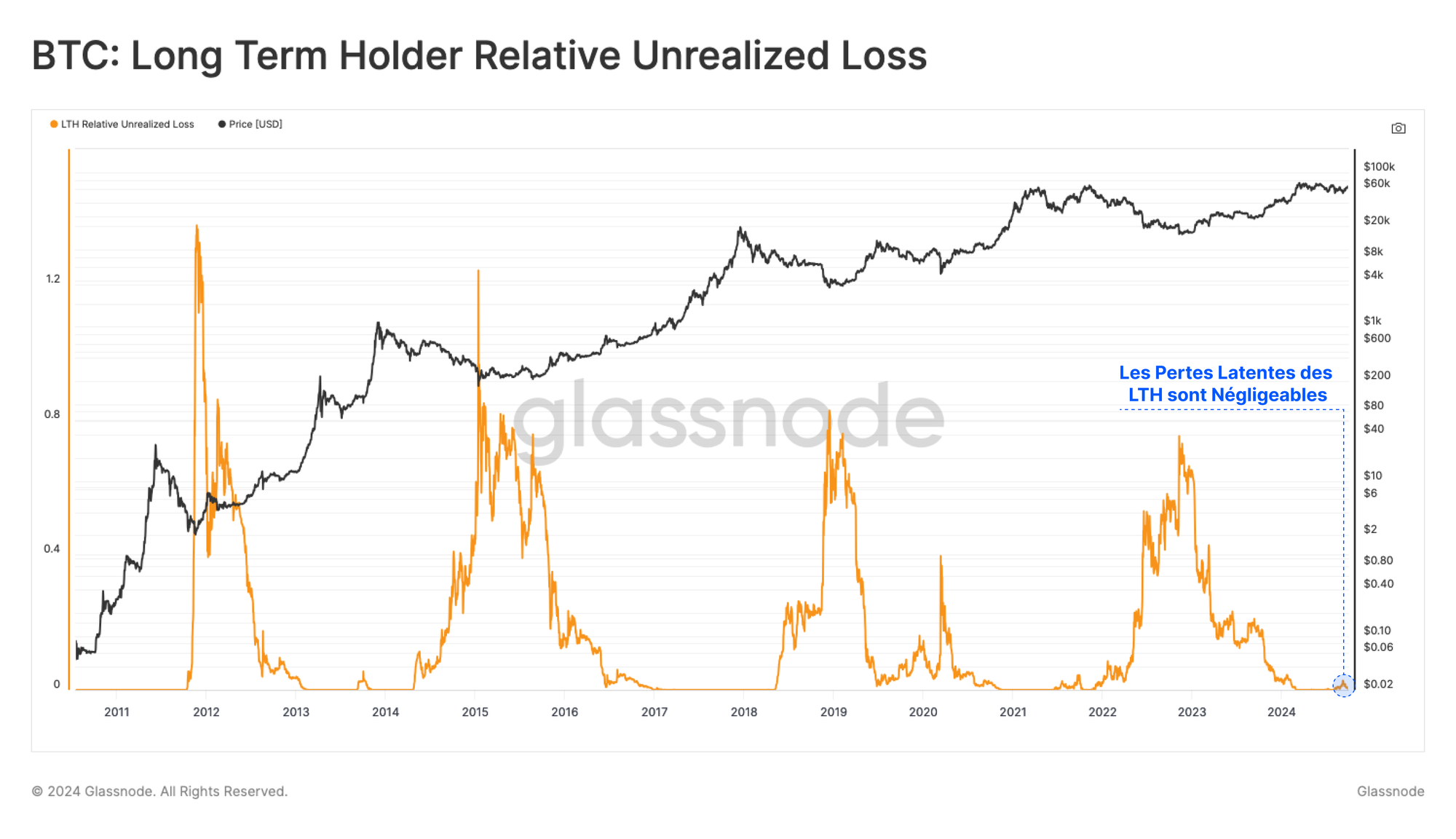

Bien que les LTH représentent 47,4 % de l'offre détenue en perte, l'ampleur des pertes latentes reste relativement faible.

Il s'agit d'une observation constructive, car elle suggère que si de nombreux "grands acheteurs" sont techniquement sous l'eau, leur degré de prise de perte est relativement faible.

Amélioration de la Rentabilité à Court Terme

Pour équilibrer l'équation, nous pouvons également nous tourner vers la cohorte des détenteurs à court terme, qui représente le nouvelle demande du marché et tend à être plus réactive à la volatilité du marché.

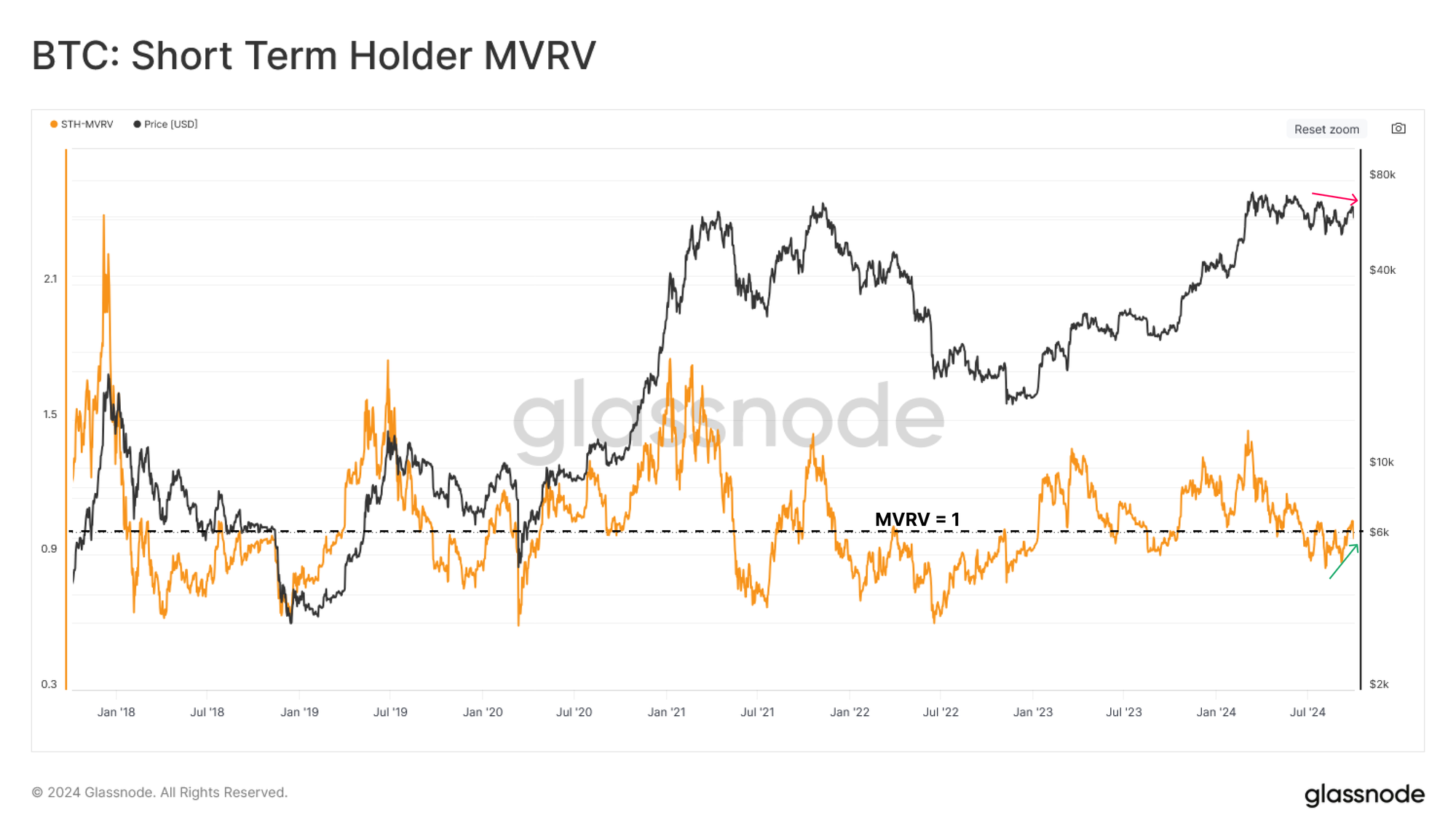

L'indicateur STH-MVRV décrit le profit/la perte non réalisé(e) moyen(ne) détenu(e) par les détenteurs à court terme. Au cours des dernières semaines, cette mesure a connu plusieurs baisses successives sous 1, décrivant une cohorte qui, en moyenne, détient une perte non réalisée.

Cependant, la profondeur et la durée de la baisse sous 1,0 n'ont rien à voir avec celles observées lors des précédentes structures de marché baissier, telles que celles de 2022.

Une légère divergence positive se développe également, le prix étant généralement stable au cours du dernier mois, mais le STH-MVRV augmentant.

Ces deux observations suggèrent que le positionnement et la rentabilité des nouveaux investisseurs s'améliorent et, à l'instar de la cohorte des LTH, peuvent ne pas être aussi stressants financièrement que dans les conditions typiques d'un marché baissier.

Le pourcentage de l'offre des détenteurs à court terme détenue en profit est similaire, avec plus de 62% de l'offre détenue en profit.

On peut en tirer deux enseignements essentiels :

- un volume important de BTC des STH ont un coût de base situé entre 53 000 et 66 000 dollars ;

- le pourcentage de l'offre des STH en pofit a atteint un sommet, ce qui suggère une fois de plus que leur rentabilité s'améliore et que la pression financière s'atténue.

La reprise place également le pourcentage de l'offre en profit près de la moyenne à long terme de cette métrique, ce qui constitue une amélioration remarquable.

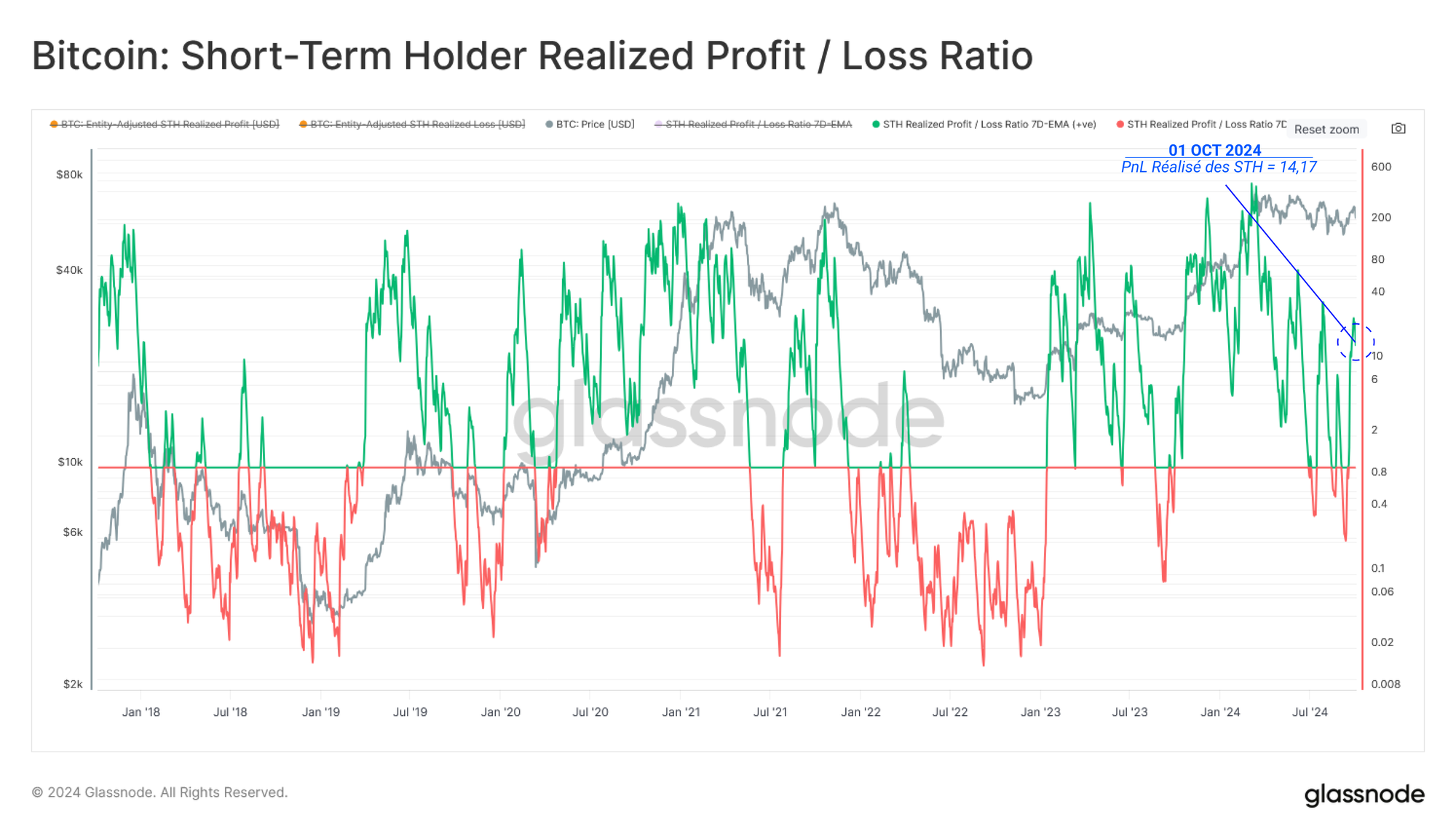

Le ratio profits/pertes réalisés des STH a également fortement rebondi, revenant en territoire positif et enregistrant des volumes de prises de bénéfices 14,17 fois supérieurs à ceux des prises de pertes.

D'un point de vue structurel, cela apporte une confluence supplémentaire qui montre que le marché est dans une position supérieure à ce qu'il était il y a seulement quelques semaines.

Demande Institutionnelle

L'appétit des institutions pour une exposition réglementée au BTC est tout simplement phénoménal.

Le total des actifs sous gestion au sein des ETF Spot US a désormais une valeur de marché de 58 milliards de dollars et détient environ 4,6 % de l'offre de BTC en circulation.

Nous pouvons également constater une récente augmentation des soldes des ETF sur Glassnode en raison de l'inclusion des avoirs de l'instrument Grayscale Bitcoin Mini Trust.

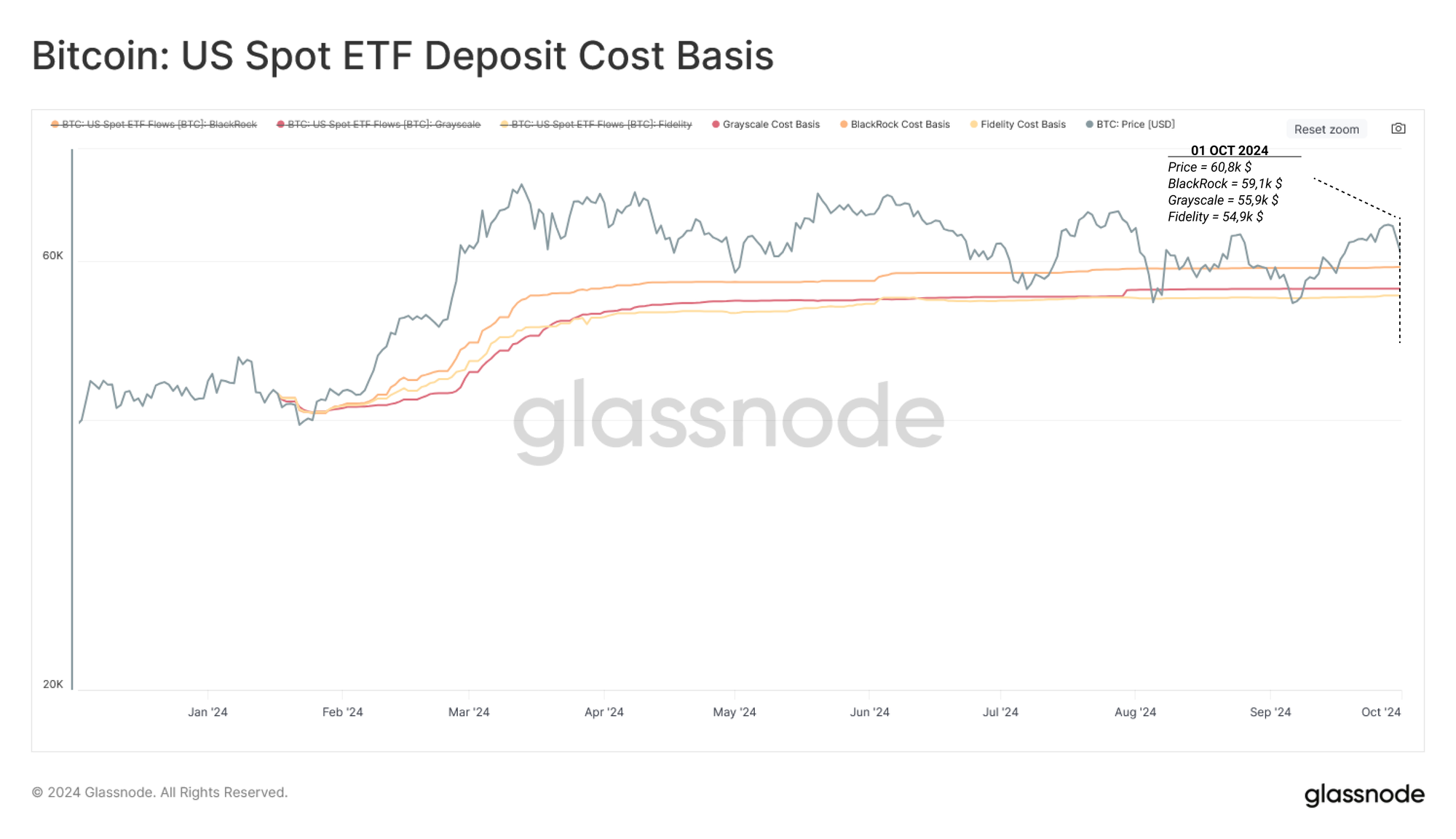

BlackRock, Fidelity et Grayscale étant les plus grands ETF spot états-uniens, nous pouvons considérer l'estampillage des dépôts dans leurs ETF comme une méthode d'estimation du coût d'acquisition moyen.

Le coût de base de ces instruments est compris entre 54 900 et 59 100 de dollars. Ce modèle de coût de base permet alors d'estimer approximativement le seuil de rentabilité pour les investisseurs des ETF et de mesurer leirs points de tension psychologique.

Comme nous pouvons le voir, le prix a testé ces seuils de rentabilité des ETF à trois reprises depuis juillet.

Les ETF étant un élément relativement nouveau de la structure du marché du bitcoin, il est utile de mettre en perspective leur influence sur le marché et de les évaluer par rapport aux marchés au comptant traditionnels.

Dans ce dernier graphique, nous évaluons la proportion de flux de capitaux nets positifs associés à l'introduction d'instruments ETF.

Ensuite, nous comparons la valeur investie dans les ETF 🟩 à l'afflux net de capitaux dans l'ensemble de l'actif BTC 🔴, mesuré comme la variation du plafond réalisé sur la même période.

Depuis début janvier, le résultat montre qu'un pourcentage non négligeable de 4 à 5 % de l'afflux net de capitaux sur le marché du BTC peut être associé aux pièces qui affluent dans les ETF Spot US.

Étant donné que cela correspond à leur part de l'offre totale détenue, nous disposons d'une base de référence raisonnable pour évaluer leur influence sur le marché.

Résumé et Conclusions

La récente reprise du marché a donné plusieurs signes initiaux indiquant qu'un changement dans la structure du marché pourrait émerger, le bitcoin imprimant son premier sommet technique plus élevé depuis mars.

La cohorte des détenteurs à long terme est en régime de HODLing et d'accumulation, tandis que les détenteurs à court terme ont vu une résurgence notable de leur rentabilité.

À plusieurs égards, l'investisseur moyen en bitcoins se trouve dans une position meilleure et plus rentable qu'il y a quelques semaines, et il éprouve moins de stress financier dans tous les domaines.

Code Promotionnel - Affiliation

Notre programme d'affiliation récompense nos créateurs de contenu en leur offrant une part des revenus que vous avez aidé à générer.

En utilisant le lien d'affiliation de nos traducteurs officiels, vous pouvez bénéficier d'une réduction de -20% sur l'achat de votre nouvel abonnement à Glassnode.

Soutenez Prof. Chaîne en utilisant le lien d'affiliation suivant ou en cliquant sur le logo ci-bas : https://studio.glassnode.com/partner/profchaine

Clause de non-responsabilité : Ce rapport ne fournit aucun conseil en matière d'investissement. Toutes les données sont fournies à titre d'information uniquement.

Aucune décision d'investissement ne doit être basée sur les informations fournies ci-haut et vous êtes seul responsable de vos propres décisions d'investissement.

Les soldes des exchanges présentés sont dérivés de la base de données de Glassnode, qui sont rassemblées à la fois grâce à des informations d'exchanges officiellement publiées et à des algorithmes de clustering propriétaires.

Bien que nous nous efforcions d’assurer la plus grande précision dans la représentation des soldes des exchanges, il est important de noter que ces chiffres ne reflètent pas toujours l’intégralité des réserves d’un exchange, en particulier lorsque les ce dernier s’abstient de divulguer ses adresses officielles.

Nous invitons les utilisateurs à faire preuve de prudence et de discrétion lorsqu'ils utilisent ces mesures. Glassnode ne pourra être tenu responsable de toute divergence ou inexactitude potentielle. Veuillez lire notre avis de transparence lorsque vous utilisez des données relatives aux exchanges

- Suivez-nous et contactez-nous sur Twitter

- Rejoignez notre canal Telegram

- Visitez le Forum de Glassnode pour des discussions et analyses long-format.

- Pour les métriques on-chain et les graphiques d'activité, visitez Glassnode Studio.

Pour des alertes automatisées sur les métriques on-chain de base et l'activité des exchanges, visitez notre Twitter Glassnode Alerts.