La Cascade de Capitaux

Le marché crypto affiche une performance relative impressionnante, le BTC et l'ETH surpassant le dollar et l'or. La dominance du BTC continue de s'accentuer, comme l'indiquent plusieurs indicateurs et approches permettant d'observer la rotation du capital.

Résumé

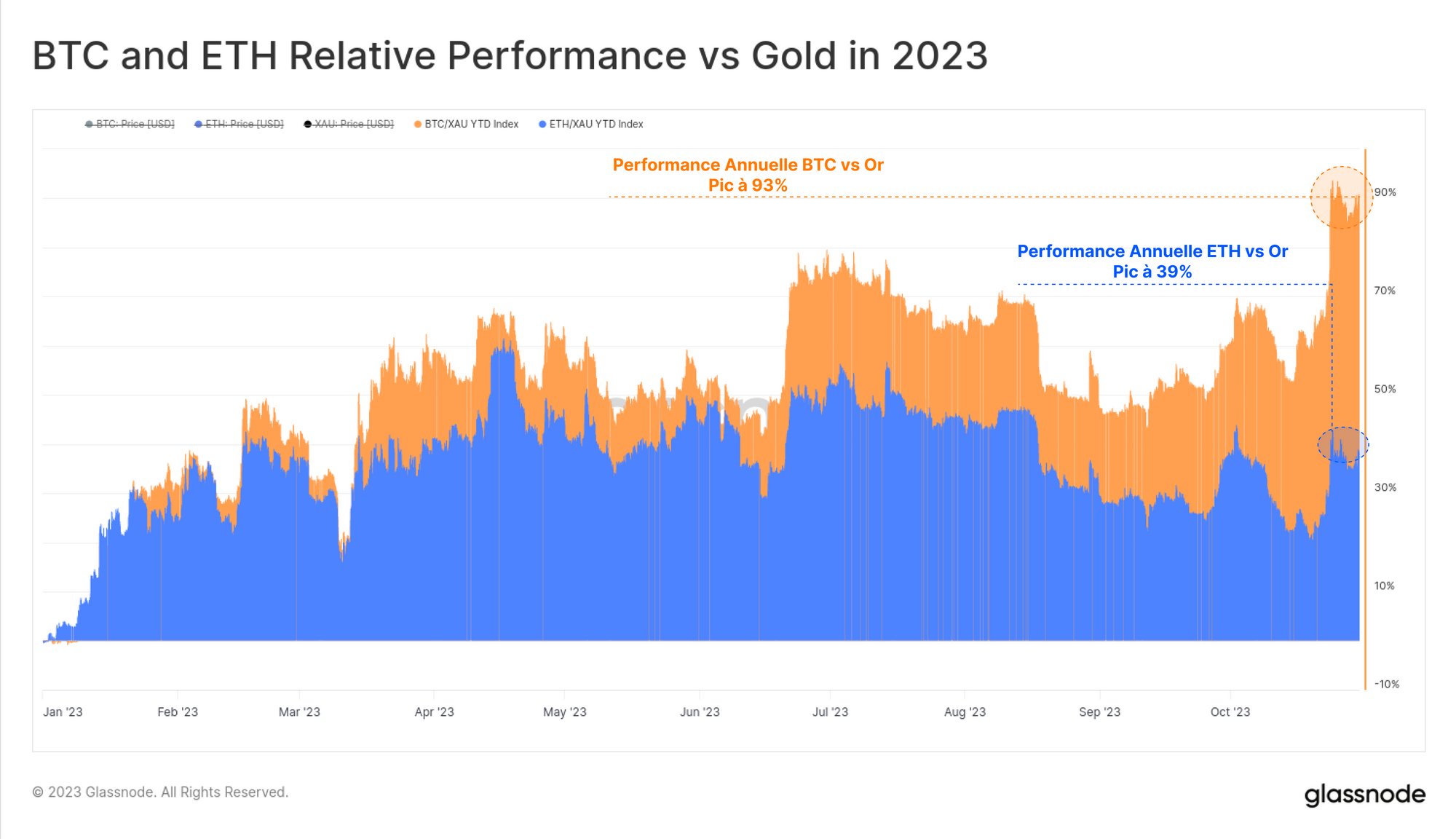

- Le marché crypto a affiché des rendements impressionnants en 2023, le BTC et l'ETH surpassant les actifs traditionnels comme l'or de 93 % et 39 %, respectivement.

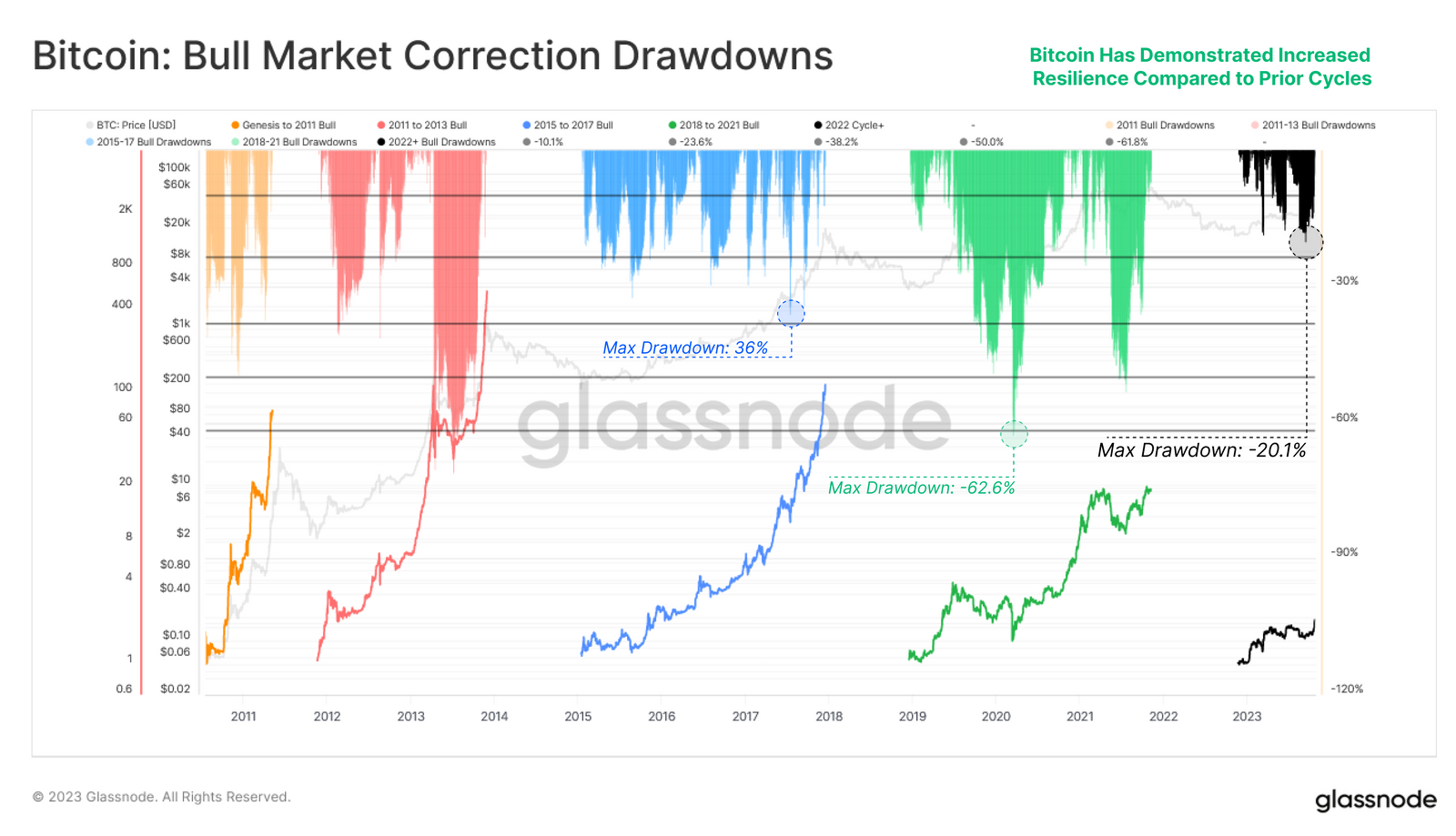

- Les corrections de marché pour les deux majors ont été significativement moins profondes que les cycles précédents, ce qui suggère un intérêt des investisseurs et des entrées de capitaux positives.

- Notre indicateur Altseason a signalé la première appréciation significative par rapport à l'USD depuis le sommet du cycle. Cependant, il est important de noter que cela s'inscrit dans un contexte où la dominance du bitcoin continue d'augmenter, sa capitalisation boursière ayant progressé de 110 % depuis le début de l'année.

Les prix du bitcoin ont augmenté de plus de 30 % au cours des dernières semaines, en partie grâce aux progrès réalisés dans le cadre des diverses demandes d'ETF sur en cours d'approbation par la SEC.

Il convient également de noter la performance relative du BTC et du secteur crypto en général par rapport aux classes d'actifs traditionnelles telles que les matières premières, les métaux précieux, les actions et les obligations.

Dans cette édition, nous explorerons cette impressionnante performance relative . Jusqu'à présent, le BTC et l'ETH ont tous deux surperformé les actifs traditionnels de manière significative, tout en connaissant des baisses moins importantes que lors des cycles précédents.

Résistance Relative

Le graphique ci-dessous compare les prix du BTC et de l'ETH par rapport à l'or, démontrant ainsi la performance par rapport à la réserve de valeur défensive traditionnelle.

Le BTC s'est appréciée de +93% par rapport à l'or en 2023, tandis que l'ETH a augmenté de 39%. Ces performances s'inscrivent dans un contexte d'incertitude mondiale croissante, qui devrait attirer l'attention de nombreux investisseurs traditionnels.

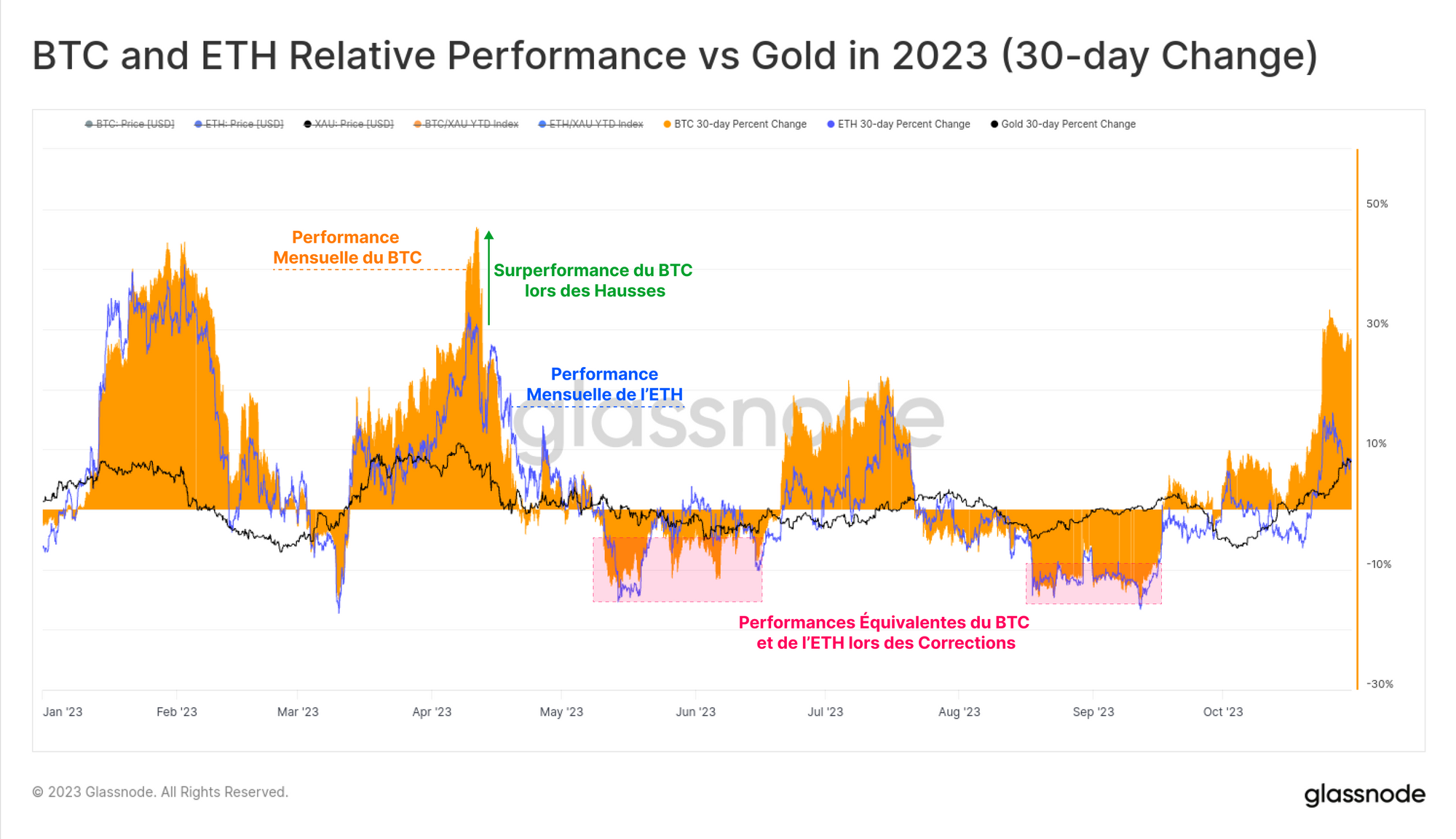

Nous pouvons voir que sur une base mensuelle, les rendements du BTC 🟧 et de l'ETH 🟦 ont été étroitement corrélés tout au long de l'année 2023. Les deux actifs ont connu des baisses d'ampleur similaire, mais le Bitcoin a enregistré des performances plus fortes pendant les périodes de hausse.

Nous pouvons également constater que la volatilité relative des deux actifs numériques dépasse celle de l'or (en noir), qui se négocie avec des mouvements de prix plus faibles dans les deux sens.

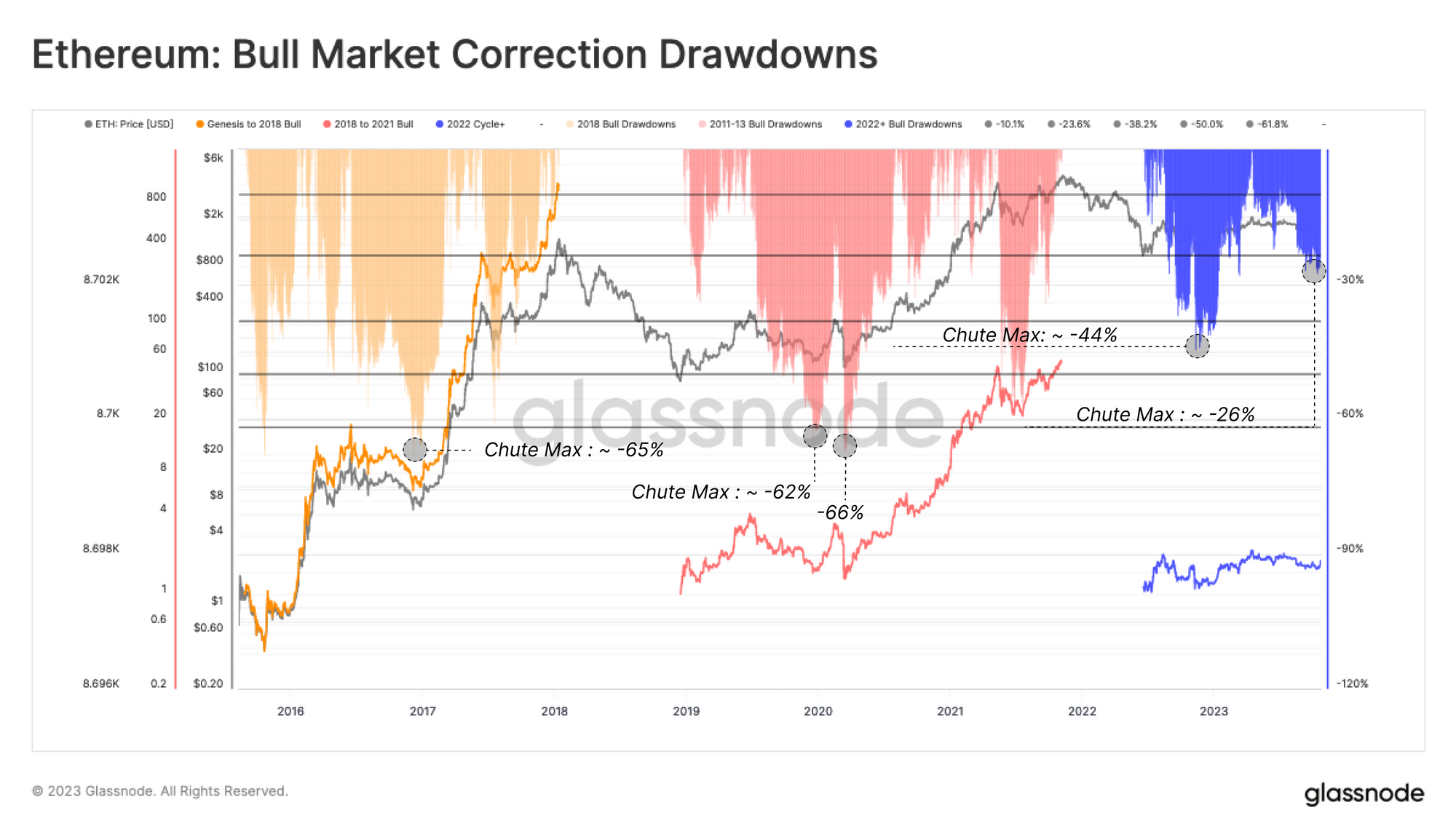

La force relative des cryptomonnaies peut également être observée en évaluant la correction la plus profonde enregistreée au sein d'une tendance haussière. Nous évaluerons ici cette mesure pour l'ETH, car elle nous permet de voir la performance par rapport à l'USD (une référence externe), mais aussi par rapport au leader du marché, le BTC (une référence interne).

Nous considérons que le creux du cycle de l'ETH/USD a été atteint en juin 2022, après l'effondrement de 3AC, Celcius et LUNA-UST. Depuis lors, la plus forte correction de l'ETH/USD (par rapport au sommet local) a été de -44 %, lors de l'échec de FTX.

Aujourd'hui, l'ETH se négocie à -26 % par rapport à son plus haut de 2023 (2 118 $), ce qui représente une performance nettement plus solide que les baisses de -60 % ou plus observées au cours des cycles précédents.

Une force comparable est visible pour le BTC, la correction la plus importante en 2023 n'étant que de -20,1 %. Le marché haussier de 2016-17 a connu des corrections régulières supérieures à -25 %, tandis que 2019 a reculé de plus de -62 % par rapport au sommet de juillet-2019, soit 14 000 dollars.

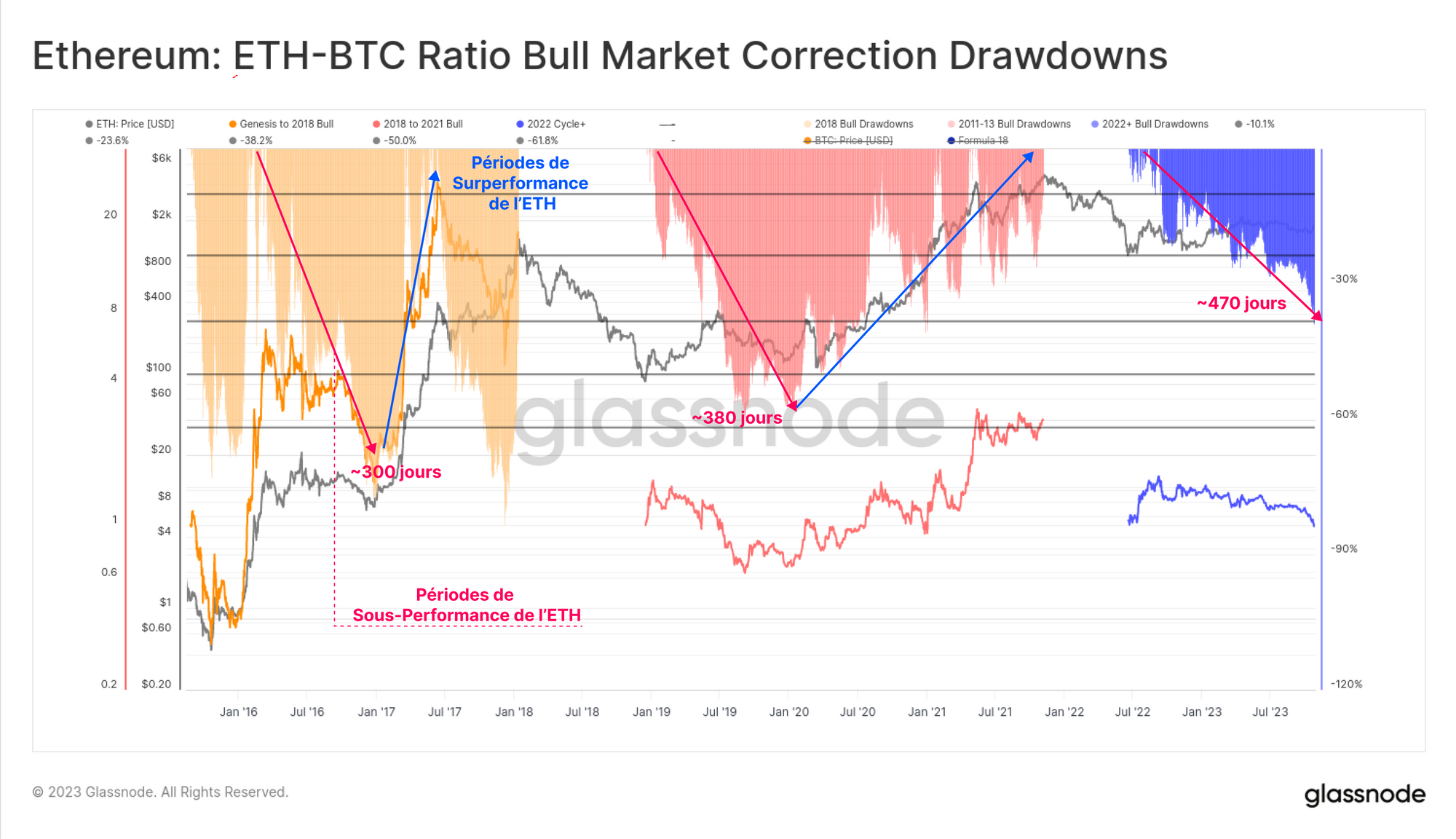

Pour évaluer la rotation du capital sur le marché des actifs numériques, il est utile de rechercher les périodes où l'ETH est plus performant que le BTC. Le graphique ci-dessous montre la profondeur de la baisse maximale du ratio ETH-BTC, par rapport au sommet local de la tendance haussière dominante.

Au cours des cycles précédents, l'ETH a enregistré des baisses de plus de -50 % sur une base relative pendant la phase de reprise du marché baissier, la baisse actuelle atteignant -38 %.

La durée de cette tendance est particulièrement intéressante : l'ETH s'est déprécié par rapport à la BTC pendant plus de 470 jours jusqu'à présent. Cela met en évidence une tendance sous-jacente entre les cycles, où la dominance du BTC augmente sur une plus longue durée pendant la période de reprise suivant un marché baissier.

Nous pouvons également utiliser cet outil pour surveiller les points d'inflexion dans le cycle "Risk-on" vs "Risk-off" que nous avons abordé au cours de la Semaine 41 (et sur lequel nous reviendrons plus tard dans cette édition).

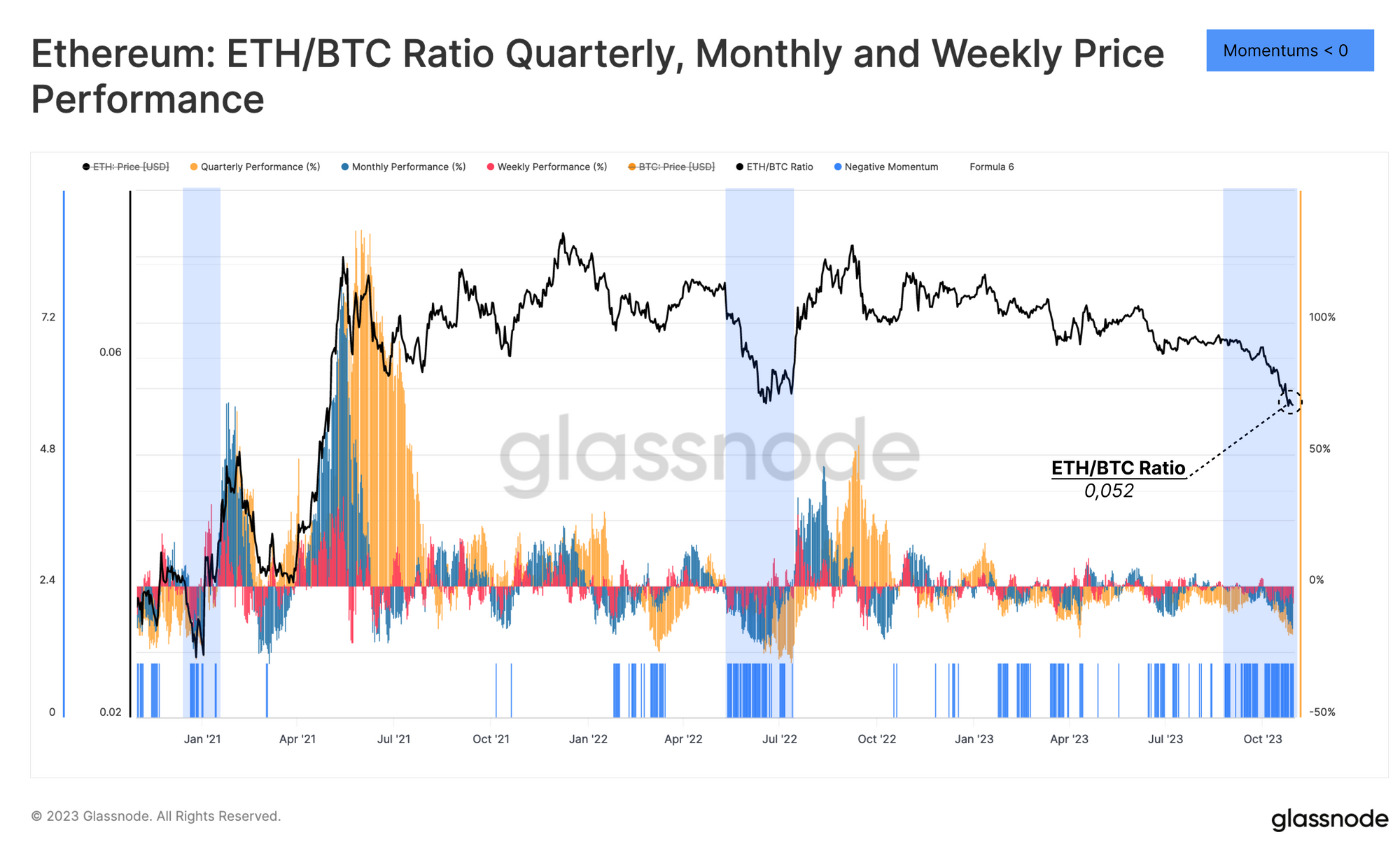

Le graphique offre une autre perspective sur la performance relative, en montrant les oscillateurs pour les rendements trimestriels, hebdomadaires et quotidiens du ratio ETH/BTC.

Un indicateur (en bleu) met en évidence les périodes où les trois échéances signalent une sous-performance de l'ETH par rapport au BTC.

Ici, nous pouvons voir que la récente faiblesse du ratio ETH/BTC est similaire à celle observée en mai-juillet 2022, le ratio de prix ayant atteint le même niveau de 0,052.

Tendances du Sentiment des Investisseurs

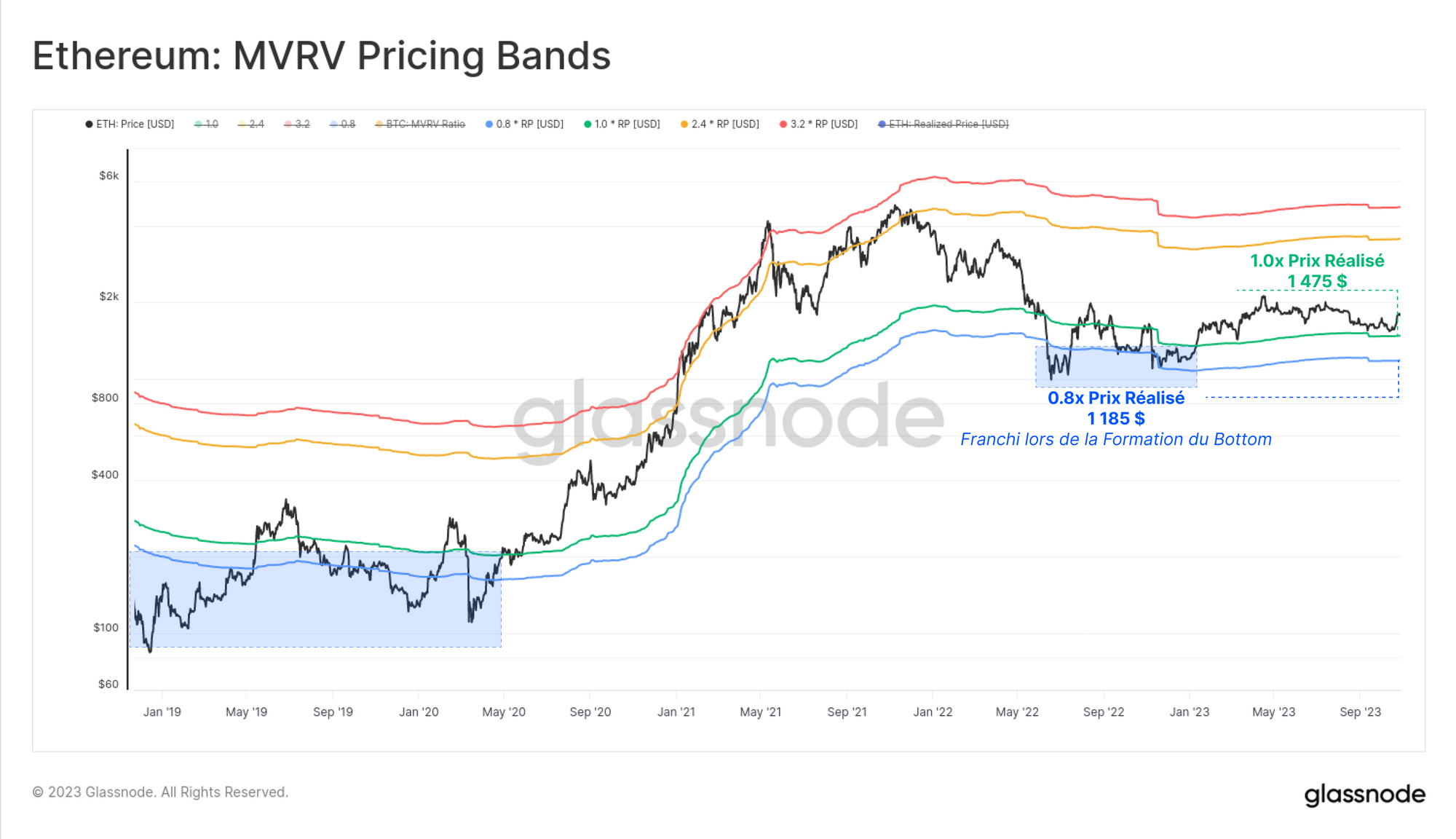

En alllant plus loin, nous constatons que l'ETH se négocie à 1 800 $, soit +22 % au-dessus du prix réalisé (1 475 $). Le prix réalisé est souvent considéré comme le coût de base moyen pour toutes les pièces de l'offre.

Cela suggère que le détenteur moyen d'ETH détient un léger degré de profit, bien qu'il reste à une certaine distance des niveaux de prix extrêmes souvent atteints pendant l'euphorie du marché haussier.

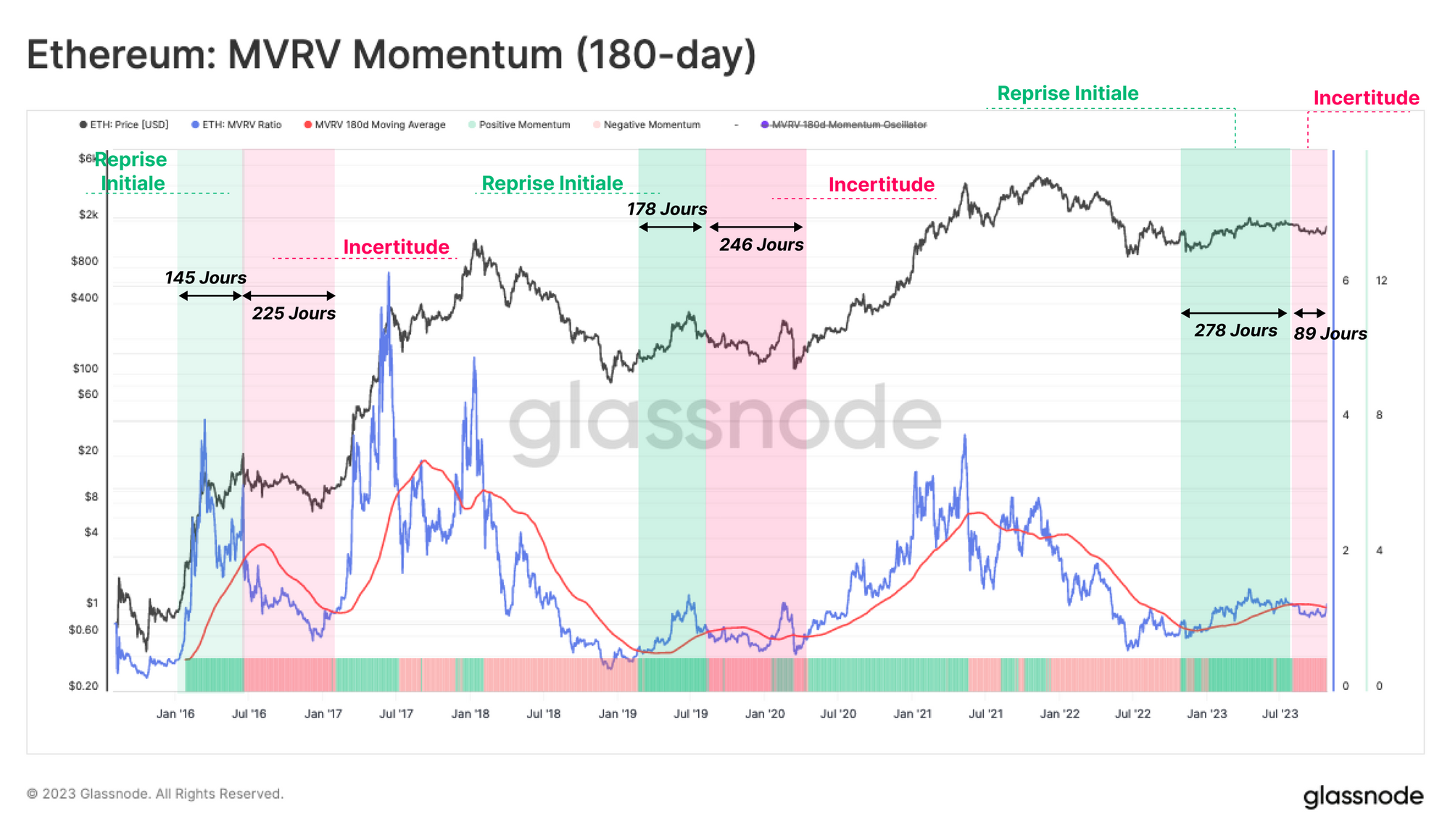

Le ratio MVRV, c'est-à-dire le rapport entre le prix et le prix réalisé, est un autre moyen de visualiser les variations de la rentabilité des investisseurs. Dans le cas présent, nous comparons le ratio MVRV à sa moyenne mobile sur 180 jours pour suivre les tendances.

Les périodes où le ratio MVRV se négocie au-dessus de cette moyenne à long terme indiquent que la rentabilité des investisseurs augmente de manière significative, ce qui est souvent le signe d'un marché en hausse

Cependant, malgré la performance positive de l'ETH depuis le début de l'année, le marché connaît toujours une dynamique négative. Il semble que les séquelles de l'épisode baissier de 2022 prennent du temps à se résorber.

Évolution de la Confiance

Nous pouvons également tirer parti de la performance relative de la rentabilité des investisseurs de l'ETH en utilisant l'indicateur Confiance dans la Tendance que nous avons développé au cours de la Semaine 38.

L'objectif est de mesurer l'évolution du sentiment des investisseurs d'ETH, en examinant l'écart de coût de base de deux sous-groupes : les épargnants et les vendeurs.

- 🟥 On parle de sentiment négatif lorsque le coût de base des vendeurs est nettement inférieure à celle des épargnants.

- 🟩 Le sentiment est positif lorsque le coût de base des vendeurs est nettement supérieure à celle des épargnants.

- 🟧 Sentiment de transition lorsque le prix fluctue à proximité du coût de base des épargnants.

Selon cette mesure, le marché se trouve dans une zone de transition, étant positif, mais d'une ampleur relativement faible.

Altseason en USD...Mais pas en BTC

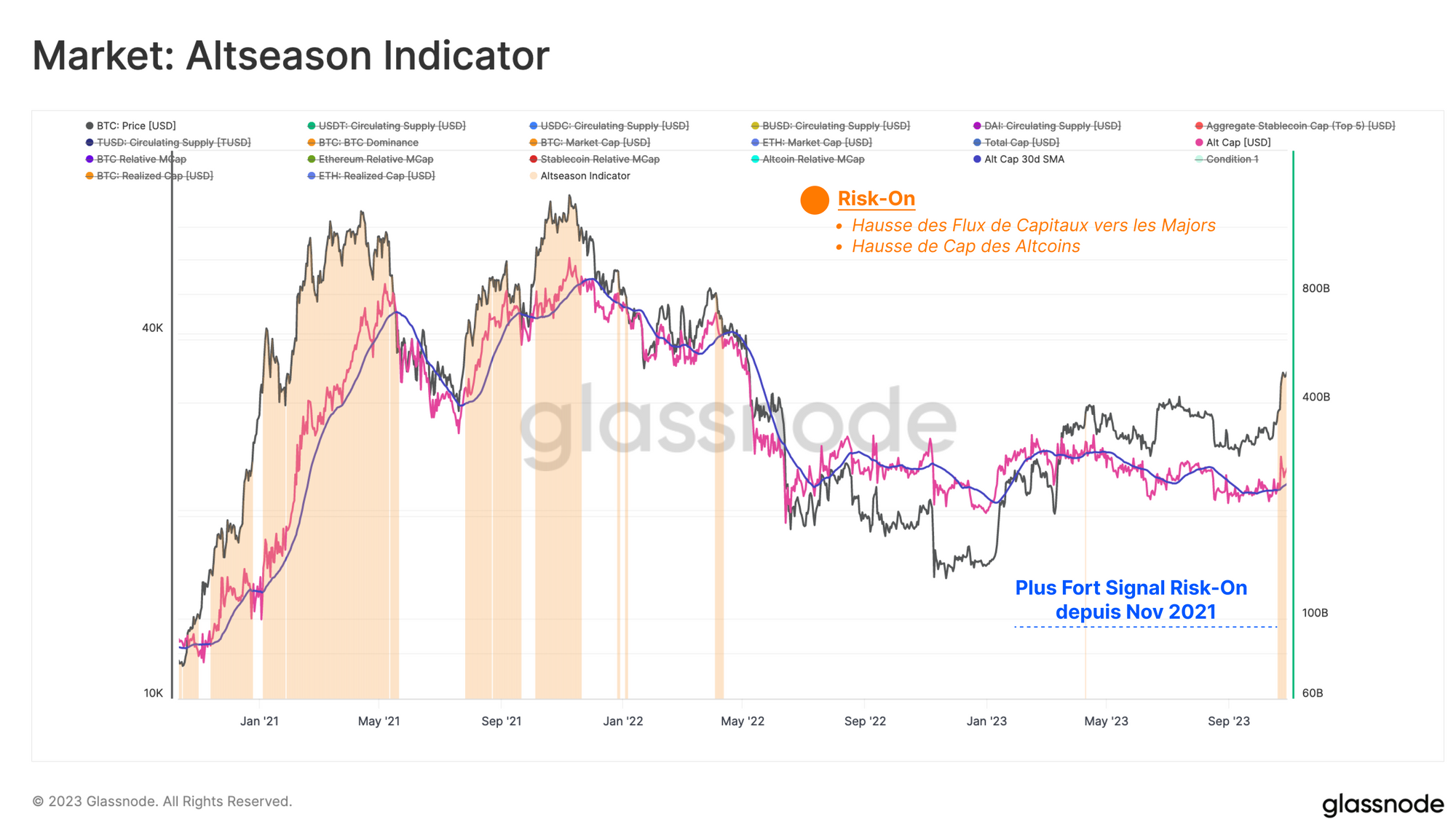

En nous appuyant sur les travaux antérieurs menés dans le cadre de la Semaine 41, nous sommes en mesure de produire une nouvelle itération de l'indicateur Altcoin.

Dans ce modèle, nous utilisons l'environnement à risque défini précédemment comme première condition, exigeant des entrées de capitaux en BTC, ETH et Stablecoins.

Nous y ajoutons une deuxième condition, à savoir une dynamique positive au sein de la capitalisation totale des altcoins (capitalisation totale des cryptomonnaies à l'exclusion de BTC, ETH et Stablecoins).

Nous recherchons ici des périodes où la valorisation globale du secteur des Altcoins est supérieure à sa moyenne mensuelle. Cet indicateur s'est révélé positif le 20 octobre, précédant l'évolution explosive du bitcoin de 29,5 à 35,0 millions de dollars.

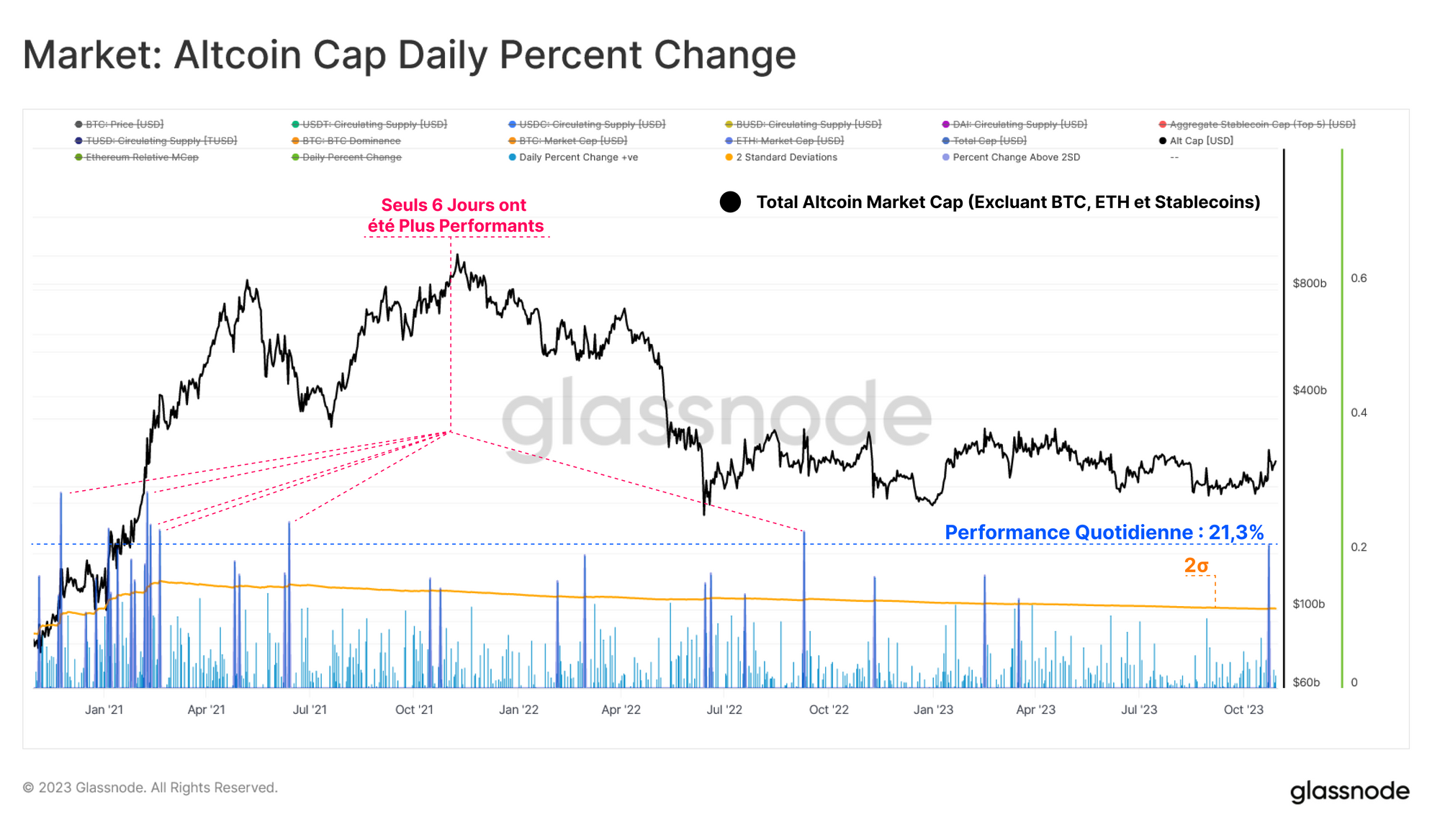

Ce niveau de confiance accru est évident lorsqu'on évalue la performance récente de la capitalisation boursière totale des altcoins.

Le mouvement hausier a enregistré une augmentation de +21,3 % de la valorisation du secteur, avec seulement six jours enregistrant une variation de pourcentage plus importante.

Cela met en évidence un effet de cascade du capital, car la domination croissante du bitcoin tend à inspirer une hausse des valorisations des altcoins par rapport aux monnaies fiat.

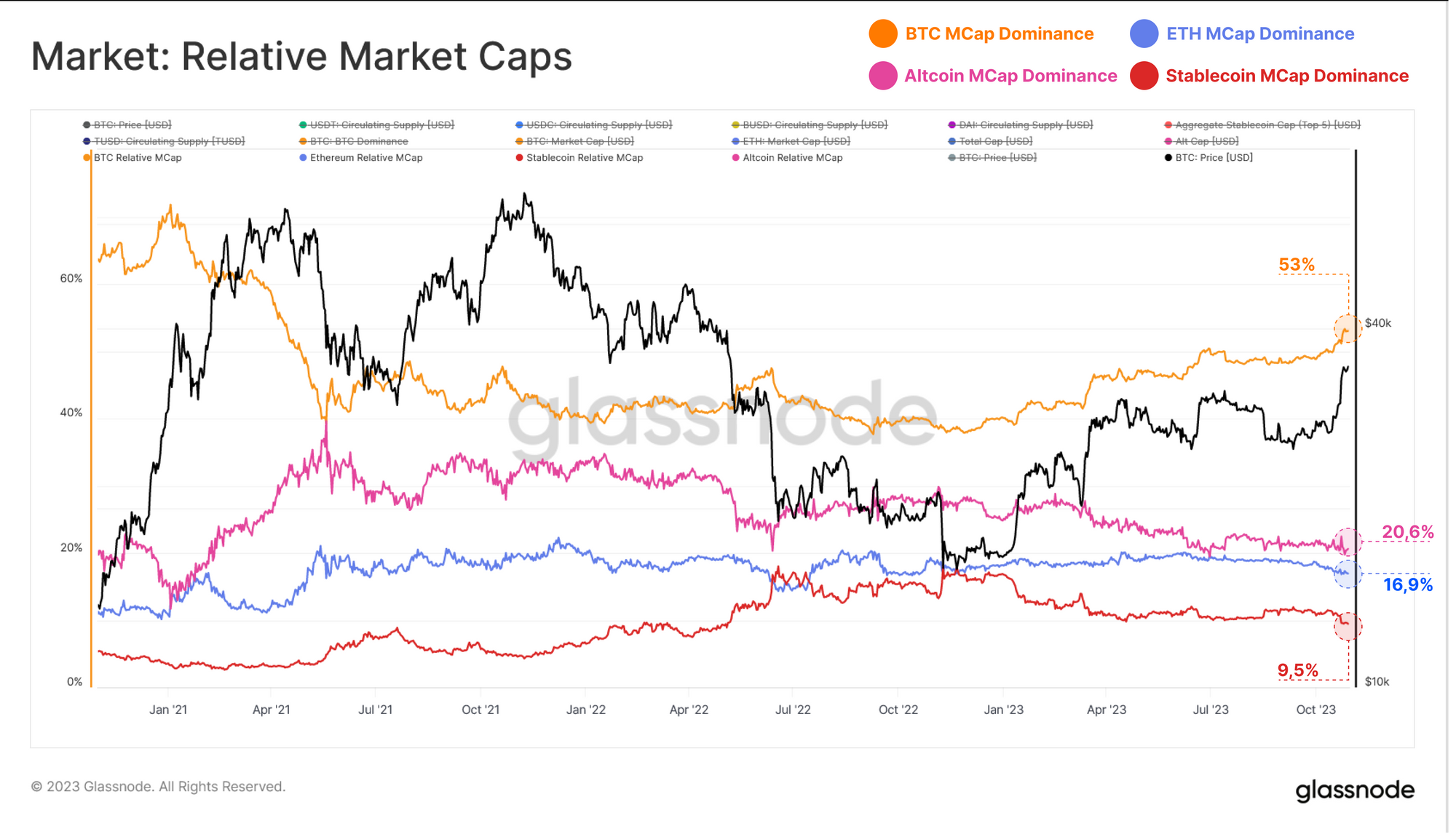

Cependant, il est important de rappeler que la domination du bitcoin continue à augmenter.

Sur une base relative, BTC commande maintenant plus de 53 % de la valorisation du marché crypto, avec Ethereum, les Altcoins au sens large, et les stablecoins qui voient tous un déclin relatif de leur dominance tout au long de 2023.

La dominance du bitcoin a augmenté depuis le creux cyclique de 38 % atteint à la fin de 2022.

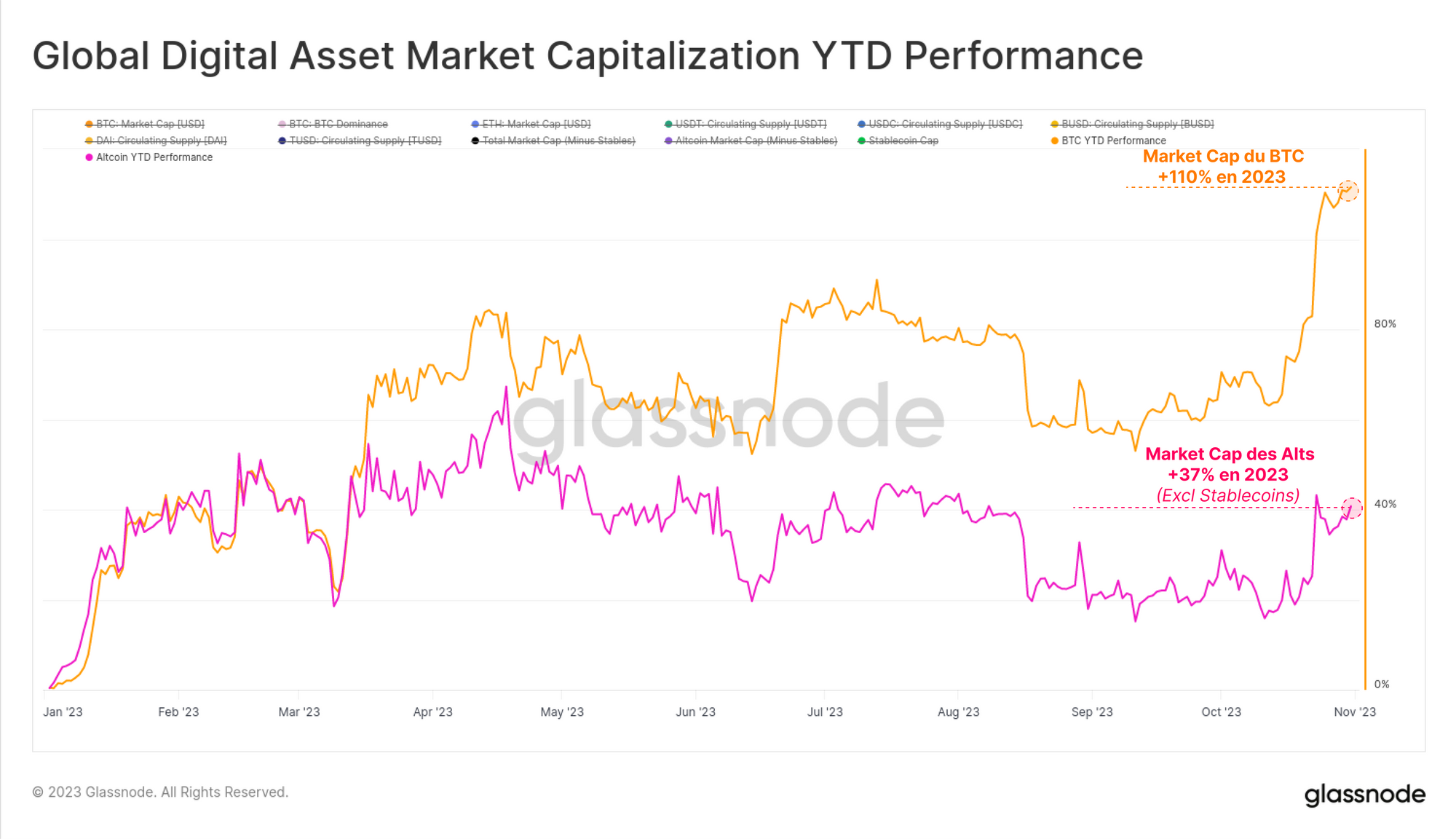

Pour conclure cette perspective, nous pouvons comparer l'augmentation depuis le début de l'année de la capitalisation boursière du Bitcoin par rapport à celle de l'ensemble des Altcoins (à l'exclusion des Stablecoins).

La capitalisation boursière du bitcoin a augmenté de 110 % en 2023, tandis que celle des altcoins a connu une hausse impressionnante, mais relativement faible, de 37 %.

Cela met en évidence une dynamique de marché intéressante, dans laquelle le secteur des altcoins surperforme les monnaies fiat et les actifs traditionnels comme l'or, mais sous-performe significativement le bitcoin.

Résumé et Conclusions

Le marché des actifs numériques a affiché des rendements impressionnants en 2023, quittant la phase de reprise initiale et s'inscrivant à nouveau dans une tendance haussière.

Les corrections du marché en 2023 pour les leaders du marché BTC et ETH ont été nettement moins profondes que lors des cycles haussiers précédents, ce qui suggère un niveau de soutien de la part des investisseurs et des entrées de capitaux positives.

À travers plusieurs indicateurs, y compris notre indicateur Altcoin en développement, nous avons vu la première augmentation substantielle des valorisations du marché du secteur altcoin depuis le dernier pic du cycle.

Toutefois, il est important de noter que cette performance est mesurée par rapport aux monnaies fiduciaires, à savoir l'USD. Dans le domaine des actifs numériques, la domination du bitcoin continue de s'accentuer, ce qui a entraîné une augmentation de plus de 110 % de la capitalisation boursière du bitcoin depuis le début de l'année.

Code Promotionnel - Affiliation

Notre programme d'affiliation récompense nos créateurs de contenu en leur offrant une part des revenus que vous avez aidé à générer.

En utilisant le lien d'affiliation de nos traducteurs officiels, 2vous pouvez bénéficier d'une réduction de -0% sur l'achat de votre nouvel abonnement à Glassnode.

Soutenez Prof. Chaîne en utilisant le lien d'affiliation suivant ou en cliquant sur le logo ci-bas : https://studio.glassnode.com/partner/profchaine

Clause de non-responsabilité : Ce rapport ne fournit aucun conseil en matière d'investissement. Toutes les données sont fournies à titre d'information uniquement. Aucune décision d'investissement ne doit être basée sur les informations fournies ci-haut et vous êtes seul responsable de vos propres décisions d'investissement.

Canaux Traduits

- Espagnol (Analyst : @ElCableR, Telegram, Twitter)

- Turc (Analyst : @wkriptoofficial, Telegram, Twitter)

- Farsi (Analyst : @CryptoVizArt, Telegram, Twitter)

- Suivez-nous et contactez-nous sur Twitter

- Rejoignez notre canal Telegram

- Visitez le Forum de Glassnode pour des discussions et analyses long-format.

- Pour les métriques on-chain et les graphiques d'activité, visitez Glassnode Studio.

- Pour des alertes automatisées sur les mesures de base sur la chaîne et l'activité des échanges, visitez notre Twitter Glassnode Alerts.