Caractériser la Capitulation

Alors que la poussière retombe après la débâcle de FTX, la question clé est de savoir si la capitulation peut être mieux caractérisée comme une simple continuation de la tendance baissière ou plutôt comme le déclenchement d'un changement psychologique plus profond parmi les investisseurs.

Le marché du bitcoin a continué à consolider après quelques semaines chaotiques, les prix s'échangeant dans une fourchette étroite, juste au-dessus de 16 000 dollars.

Alors que la poussière retombe après l'effondrement de FTX, la question clé est de savoir si la récente liquidation peut être mieux caractérisée comme une simple continuation de la tendance baissière, ou peut-être un déclencheur d'un changement psychologique plus profond parmi les investisseurs.

Dans l'édition de cette semaine, nous explorerons l'ampleur des pertes réalisées et non réalisées parmi les détenteurs de bitcoins, dans ce qui est désormais l'un des événements de capitulation les plus importants de l'histoire.

Nous analyserons également les tendances comportementales changeantes qui se sont produites depuis cet événement, et ce que cela nous dit sur la situation globale, ainsi que les effets ultérieurs sur la conviction des investisseurs et l'épuisement des vendeurs.

⚡Cyber Week Deal: 40% Off Advanced Plans⚡

À partir d'aujourd'hui, vous pouvez profiter de notre toute première vente de fin d'année ! Économisez 40 % sur un plan mensuel ou annuel et accédez aux données et informations qui aident des milliers de traders et d'investisseurs en crypto-monnaies dans le monde entier.

Traductions

La Semaine On-chain est désormais traduit en espagnol, italien, chinois, japonais, turc, français , portugais, farsi, hébreu, polonais, vietnamien, russe et en grec.

Tableau de bord de La Semaine On-Chain

Cette lettre d'information s'accompagne d'un tableau de bord en direct, tous les graphiques étant disponibles ici. Ce tableau de bord et toutes les métriques abordées sont explorés plus en détail dans notre Rapport Vidéo, publié tous les mardis. Abonnez-vous à notre Chaîne Youtube et visitez notre Portail Vidéo pour plus de contenu vidéo et de tutoriels concernant les métriques.

Un Changement de Comportement

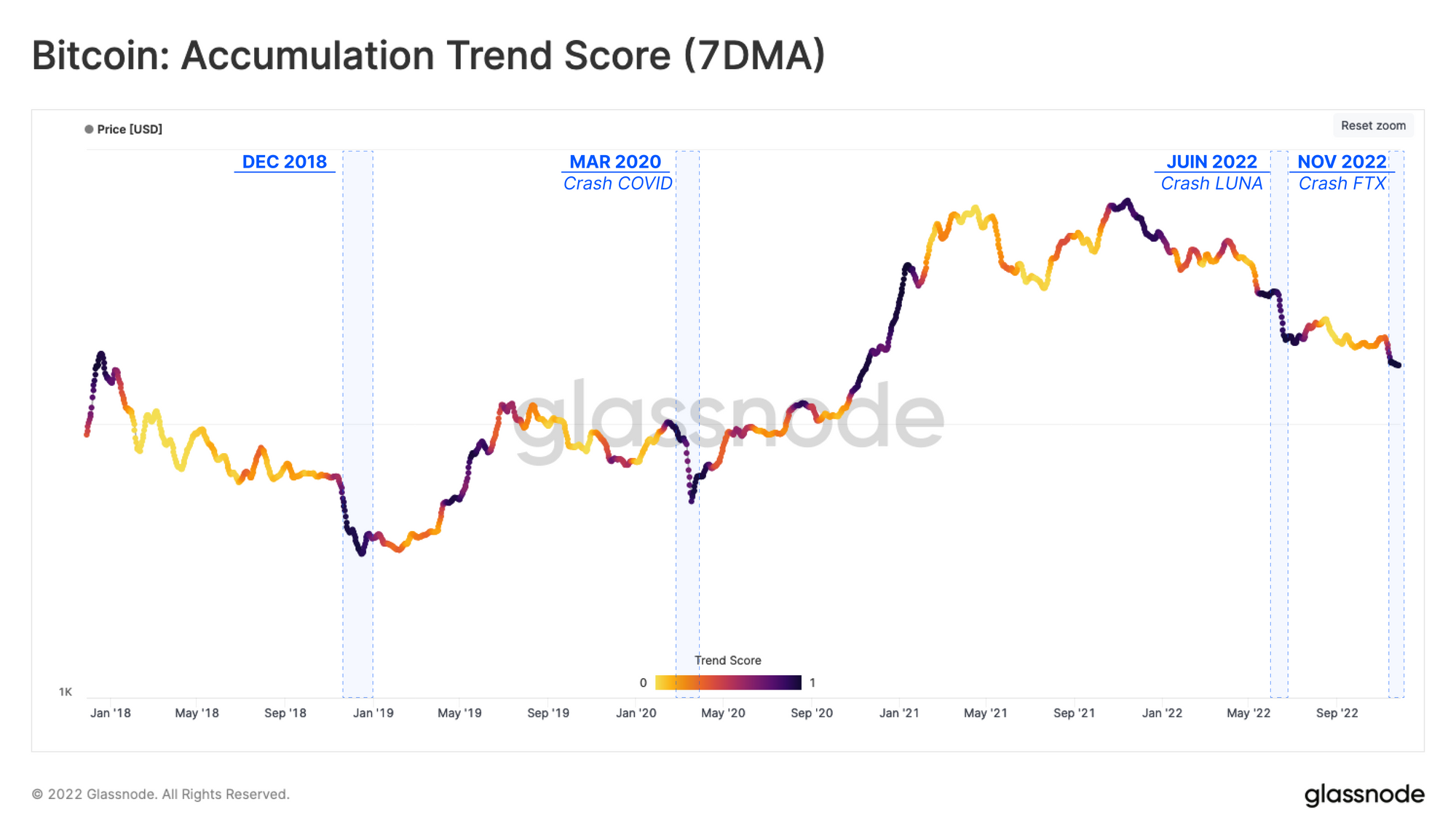

Le prix du BTC se négocie en dessous du prix réalisé (le coût de base du marché au sens large) depuis plus de 4 mois. Historiquement, cela a été corrélé avec la phase de formation de planchr, qui peut souvent être visualisée et évaluée à l'aide du Score de Tendance de l'Accumulation.

Cet outil traque le changement de solde relatif des entités au cours des 30 derniers jours, l'échelle représentant à la fois l'ampleur du changement de solde et sa direction (accumulation ou distribution).

- Les valeurs approchant 1 🟣 signifient qu'une grande partie du réseau Bitcoin a accumulé des pièces et augmenté significativement son solde.

- Les valeurs proches de 0 🟡 signifient qu'une grande partie du réseau Bitcoin a distribué des pièces et a diminué de manière significative son solde.

D'un point de vue comparatif, le récent score de forte accumulation ressemble à celui de la fin 2018. Ce changement de comportement peut être observé immédiatement après de nombreux événements majeurs de vente, notamment :

- Novembre - décembre 2018, chute de 50 %.

- Mars 2020 : outlierm du COVID

- Mai 2022, effondrement de Terra/LUNA

- Juin 2022, lorsque le prix a franchi pour le 1er fois la barre des 20k $.

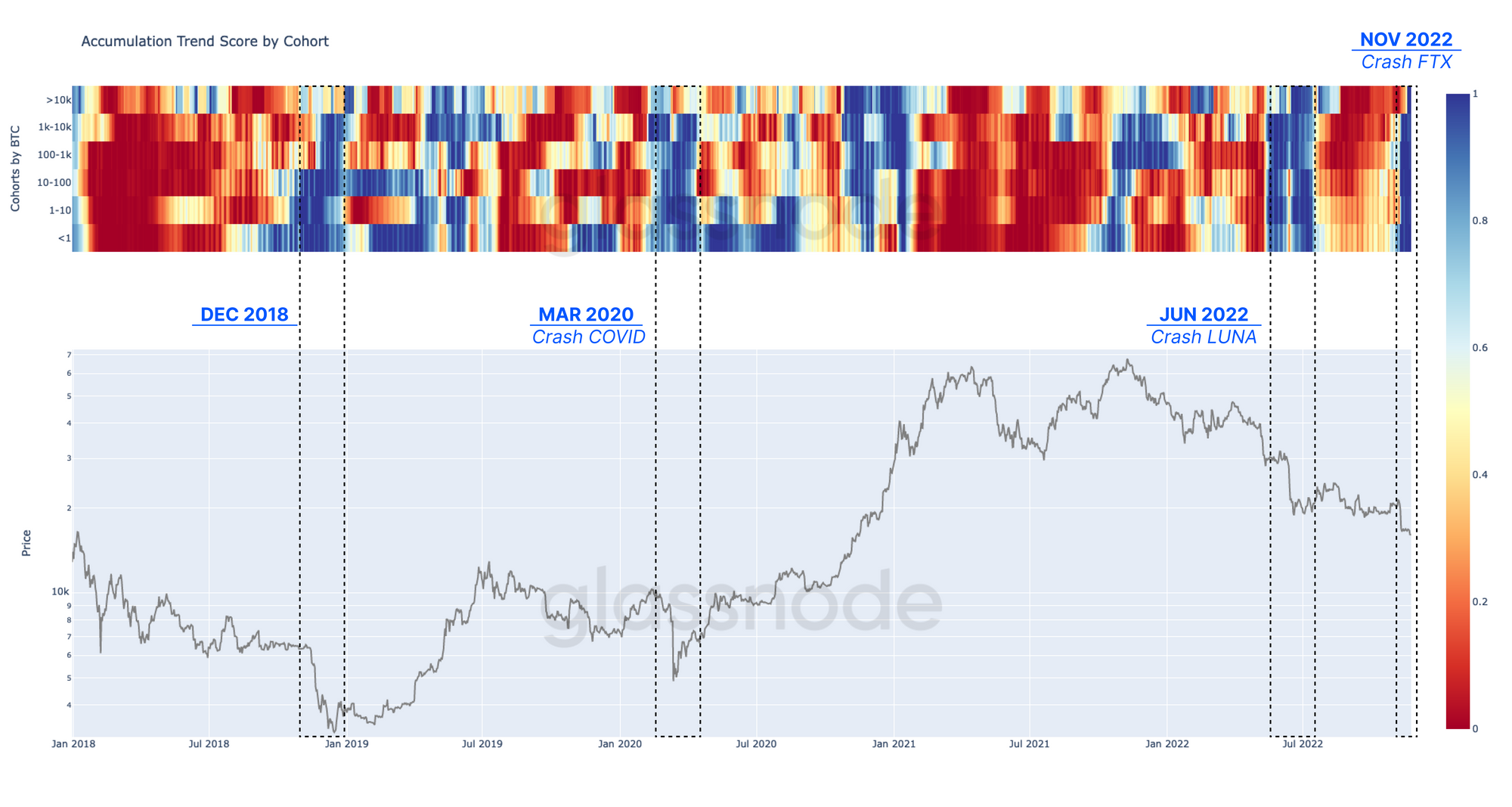

Nous pouvons décomposer les entités spécifiques qui participent en observant les scores de tendance de l'accumulation 🟦 (et de la distribution 🟥) par cohorte de portefeuilles.

L'examen du graphique suivant montre que presque toutes les cohortes se sont orientées vers l'accumulation 🟦 après la récente contraction des prix. C'est le signal à la fois d'une opportunité d'achat perçue, mais aussi d'un exode généralisé des pièces hors des échanges et vers l'auto-conservation (comme discuté durant la Semaine 46).

Une période similaire d'accumulation généralisée peut être observée après tous les événements de vente susmentionnés.

Une enquête plus détaillée sur les différentes cohortes de portefeuille peut être complétée par deux tableaux de bord Glassnode récemment publiés :

- Cohortes d'adresses (Avancé) : montrant le nombre total d'adresses et le changement de cohorte sur 30 jours.

- Cohortes d'entités (Professionel) : montrant les avoirs nets et le changement de solde sur 30 jours.

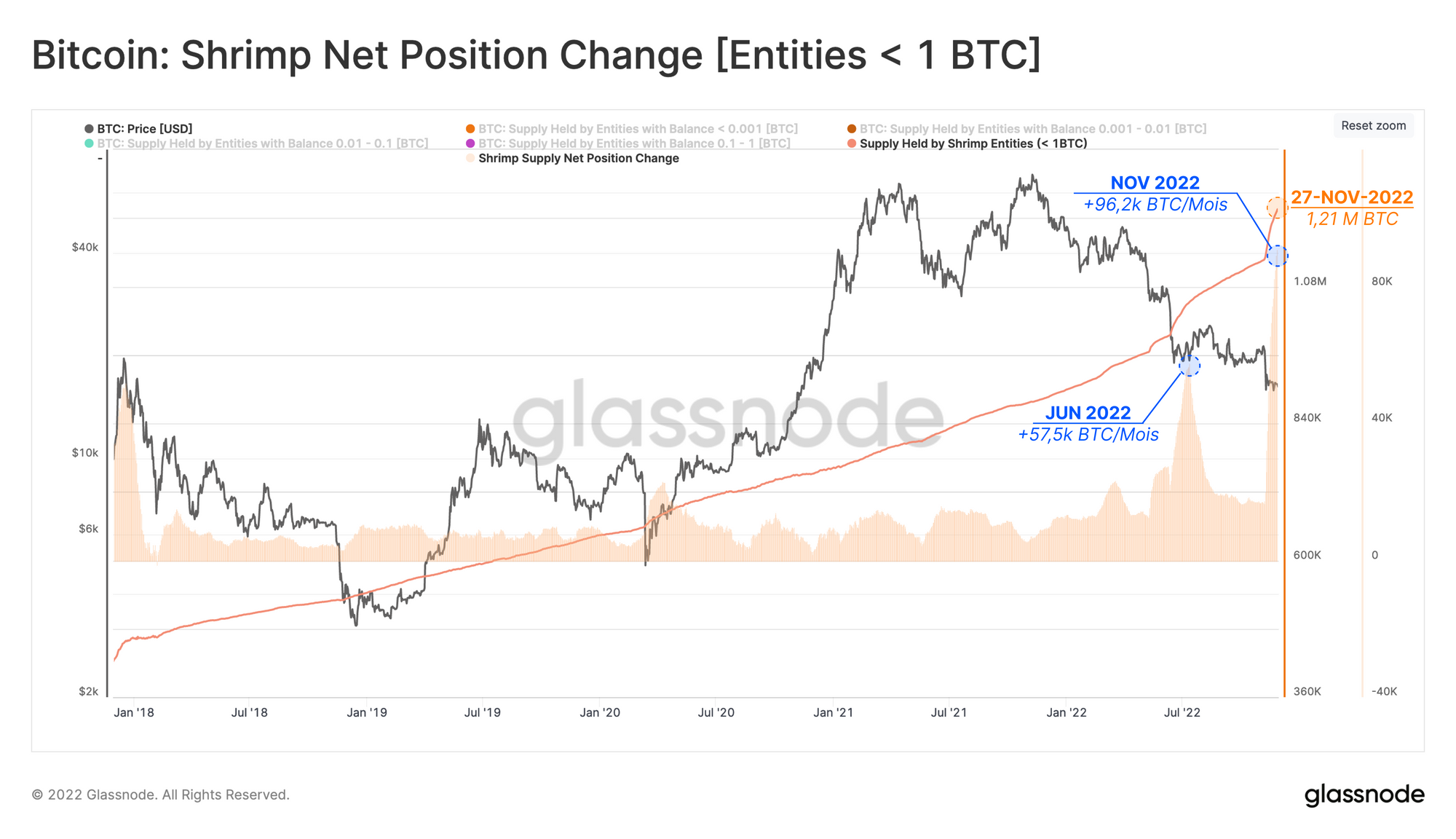

Parmi toutes les cohortes, les entités détenant < 1 BTC (également étiquetées Crevettes 🦐) ont enregistré deux vagues distinctes d'augmentation de leur solde au cours des 5 derniers mois.

Les crevettes ont ajouté +96,2k BTC à leurs avoirs depuis l'effondrement de FTX, et détiennent maintenant plus de 1,21M BTC, ce qui équivaut à un non négligeable 6,3% de l'offre en circulation.

Pression sur les Nouveaux Entrants

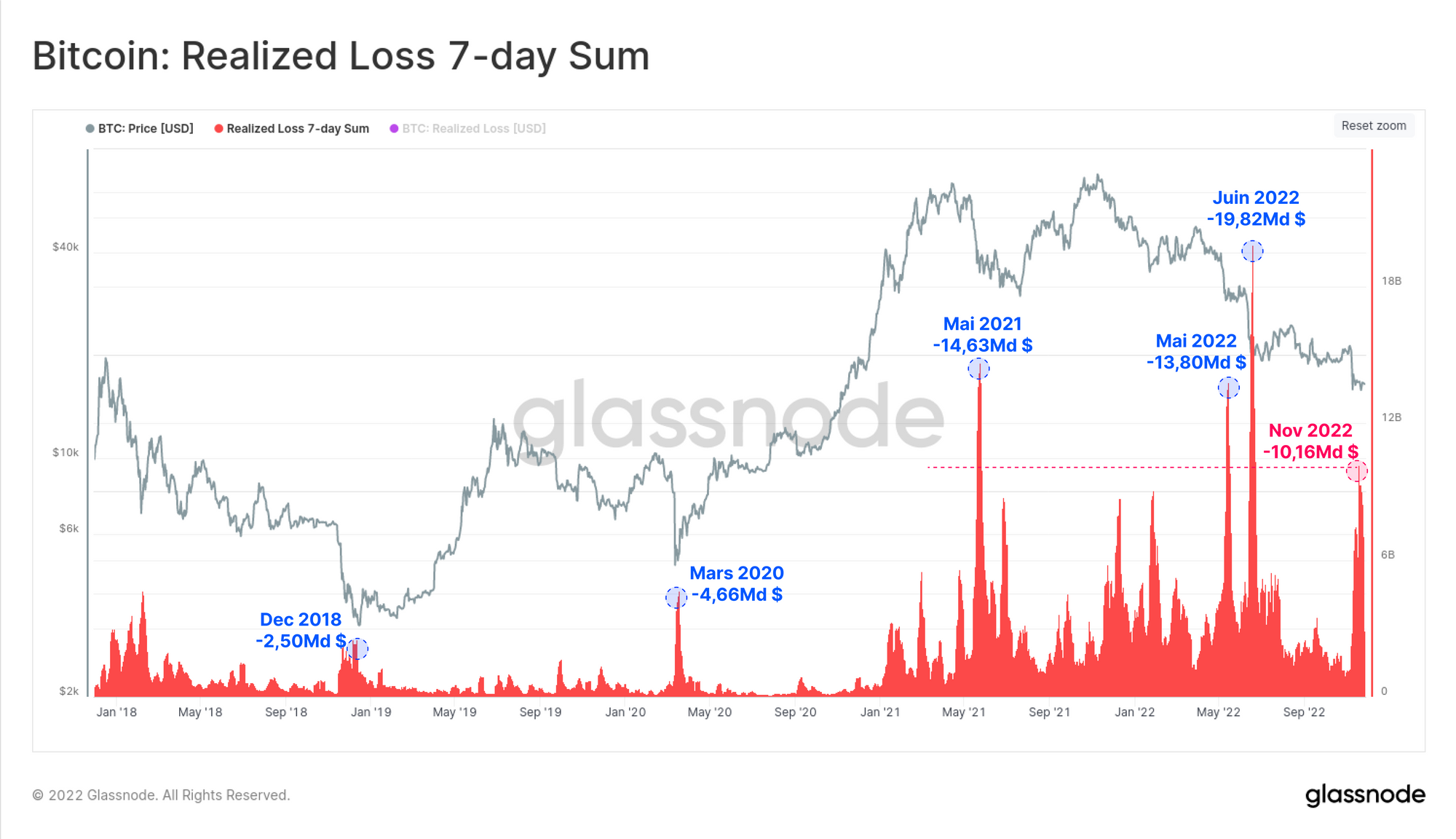

Un événement constant qui motive la transition d'un marché baissier vers un marché haussier est la réalisation de pertes considérables, lorsque les investisseurs abandonnent et capitulent à grande échelle.

Novembre a connu le quatrième plus grand événement de capitulation jamais enregistré, avec une perte réalisée sur 7 jours de -10,16 milliards de dollars. Ce chiffre est 4 fois plus élevé que le pic de décembre 2018, et 2,2 fois plus élevé que celui de mars 2020.

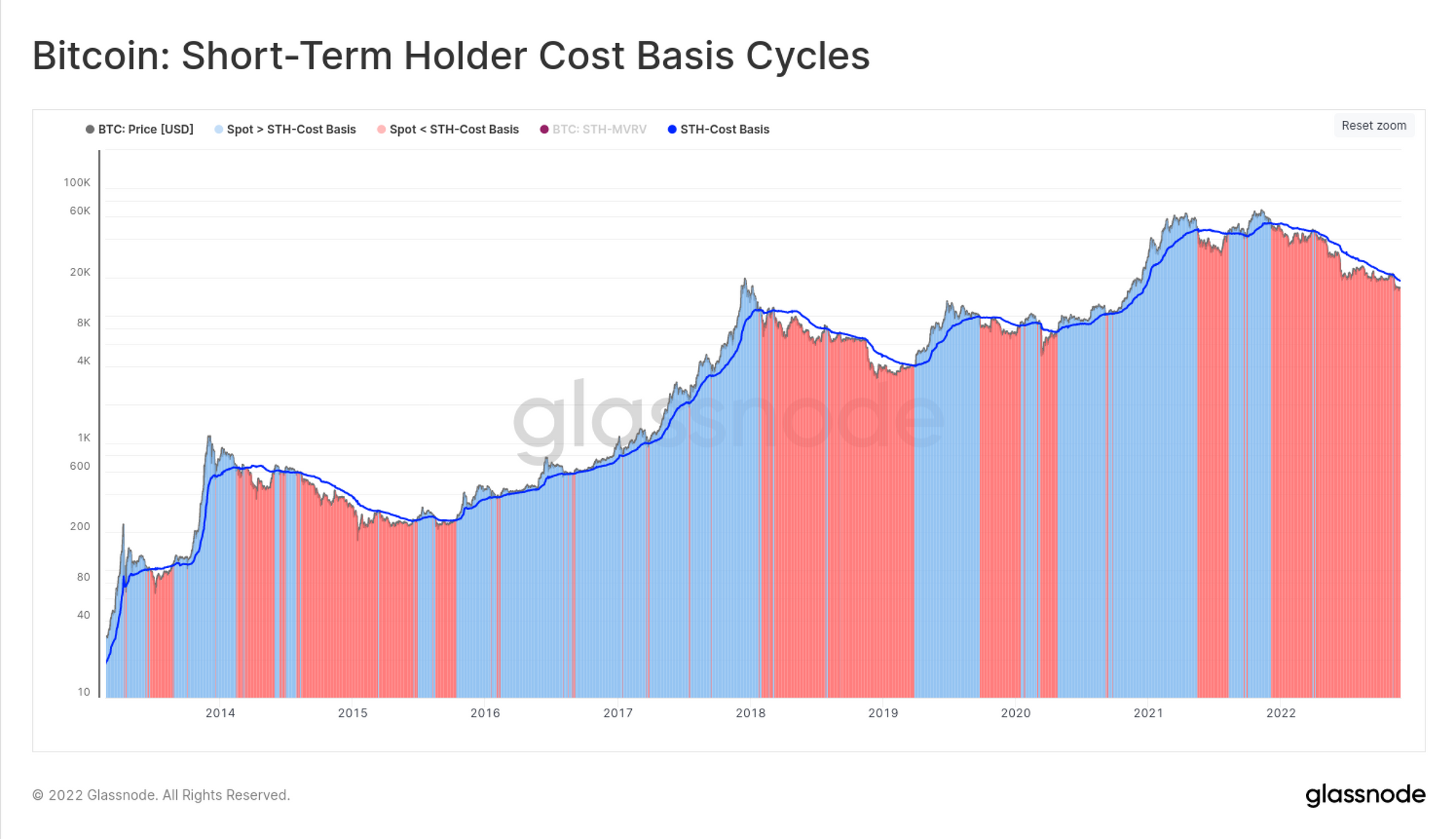

Ce stress financier peut également être examiné du point de vue des nouveaux investisseurs. En observant la relation entre le coût de base des détenteurs à court terme et le prix spot, on peut observer le schéma suivant tout au long des cycles du bitcoin.

- Marché haussier 🟦 : À mesure que le prix s'apprécie, le prix d'acquisition moyen de l'offre nouvellement achetée est constamment en profit (Coût de base des STH < Prix Spot).

- Marché baissier 🟥 : La dépréciation constante des prix fait que le coût de base des nouveaux investisseurs est supérieur au prix spot (Coût de base des STH > Prix Spot).

Avec le doût de base des STH actuellement à 18,83k$, le nouvel acheteur moyen est couve une perte de -12%.

Une analyse plus poussée du coût de base des STH pendant les marchés baissiers peut donc fournir une boussole permettant de tracer la phase de transition vers les marchés haussiers.

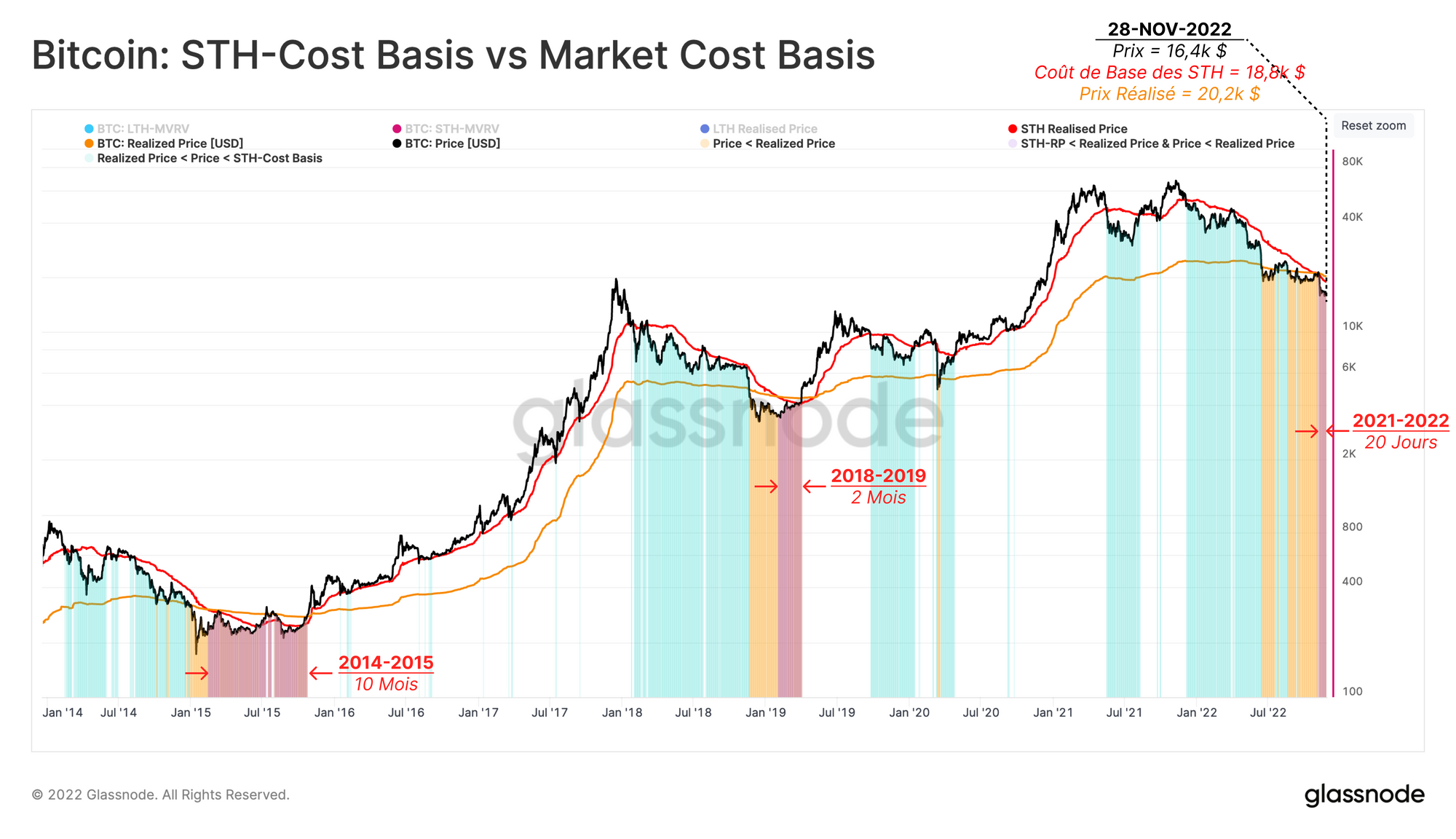

- Phase de pré-bottom (A) 🟦 : Tout au long des premiers stades d'un marché baissier, le coût de base agrégé de tous les investisseurs reste bien inférieur au prix spot, car la plupart des investisseurs restent rentables (Prix spot > Prix réalisé).

- Formation du Bottom (B) 🟧 : après une tendance baissière prolongée, le marché finit par atteindre une capitulation complète et le prix spot tombe en dessous du prix réalisé.

- Découverte du Plancher (C) 🟥 : Lorsque le marché subit une baisse importante et que les vendeurs s'approchent de l'épuisement, une forte distribution se heurte à une accumulation égale de la part des opportunistes. Cela fait baisser le coût de base des STH en dessous du prix réalisé, ce qui signifie que les acheteurs récents ont une entrée préférentielle face à celle du détenteur moyen.

Dans la foulée de l'action de prix provoquée par la chute de FTX, cette description finale de la structure du marché s'est manifestée 🟥, signalant qu'un volume très important de pièces a maintenant changé de mains, à des prix considérablement réduits.

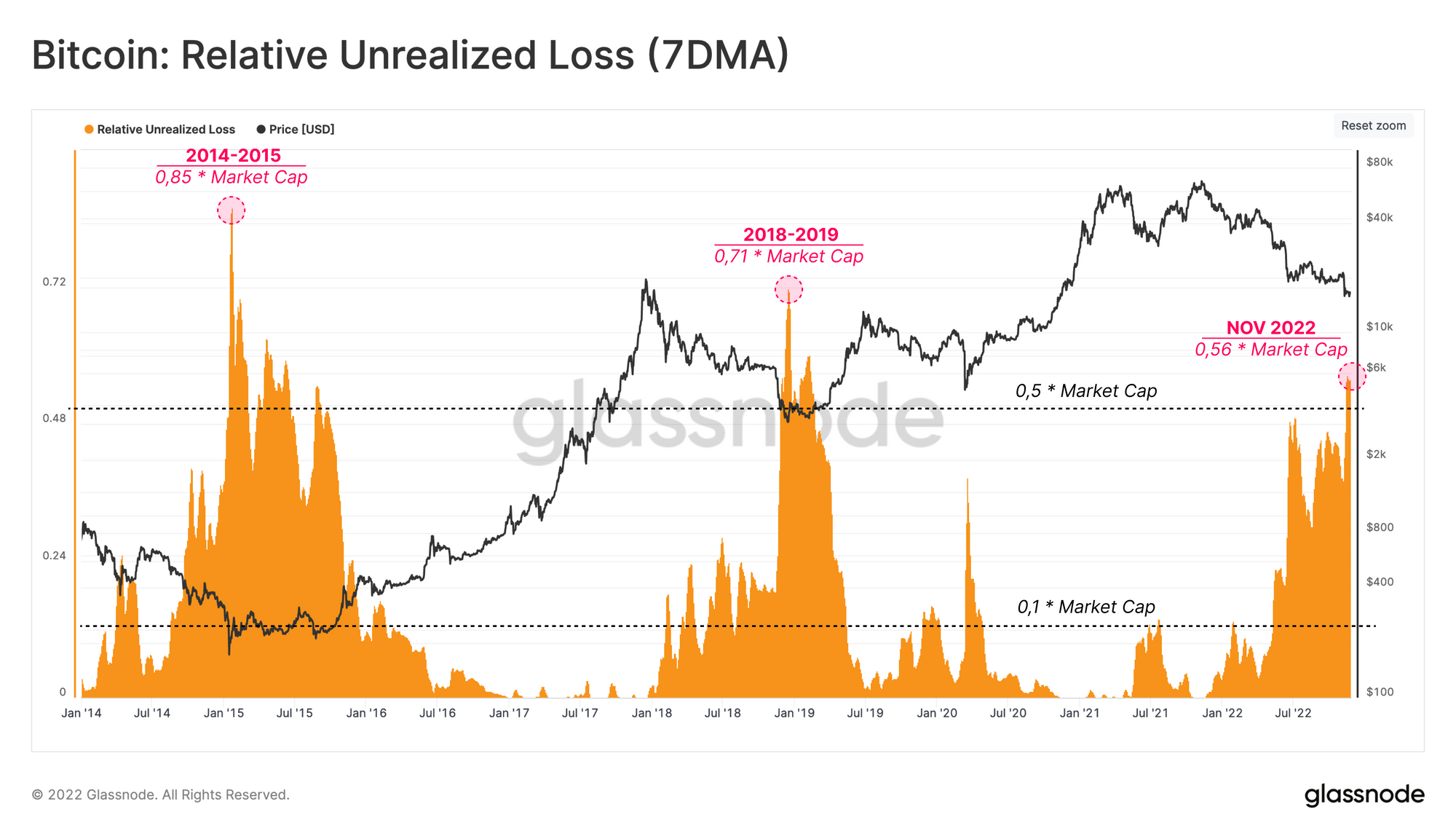

Nous pouvons également quantifier la taille de la perte non réalisée par rapport à la taille du marché. La perte non réalisée relative mesure la perte agrégée encore détenue par le marché au sens large, par rapport à la capitalisation totale du marché.

Le suivi de la moyenne hebdomadaire de cet indicateur montre qu'aux points extrêmes des marchés baissiers précédents, les investisseurs subissaient une perte supérieure à 50 % de la capitalisation boursière totale du moment. Cette mesure a récemment atteint un pic à 56 %, ce qui est le record de ce cycle et est comparable aux planchers des marchés baissiers précédents.

Une Sous-Performance Record

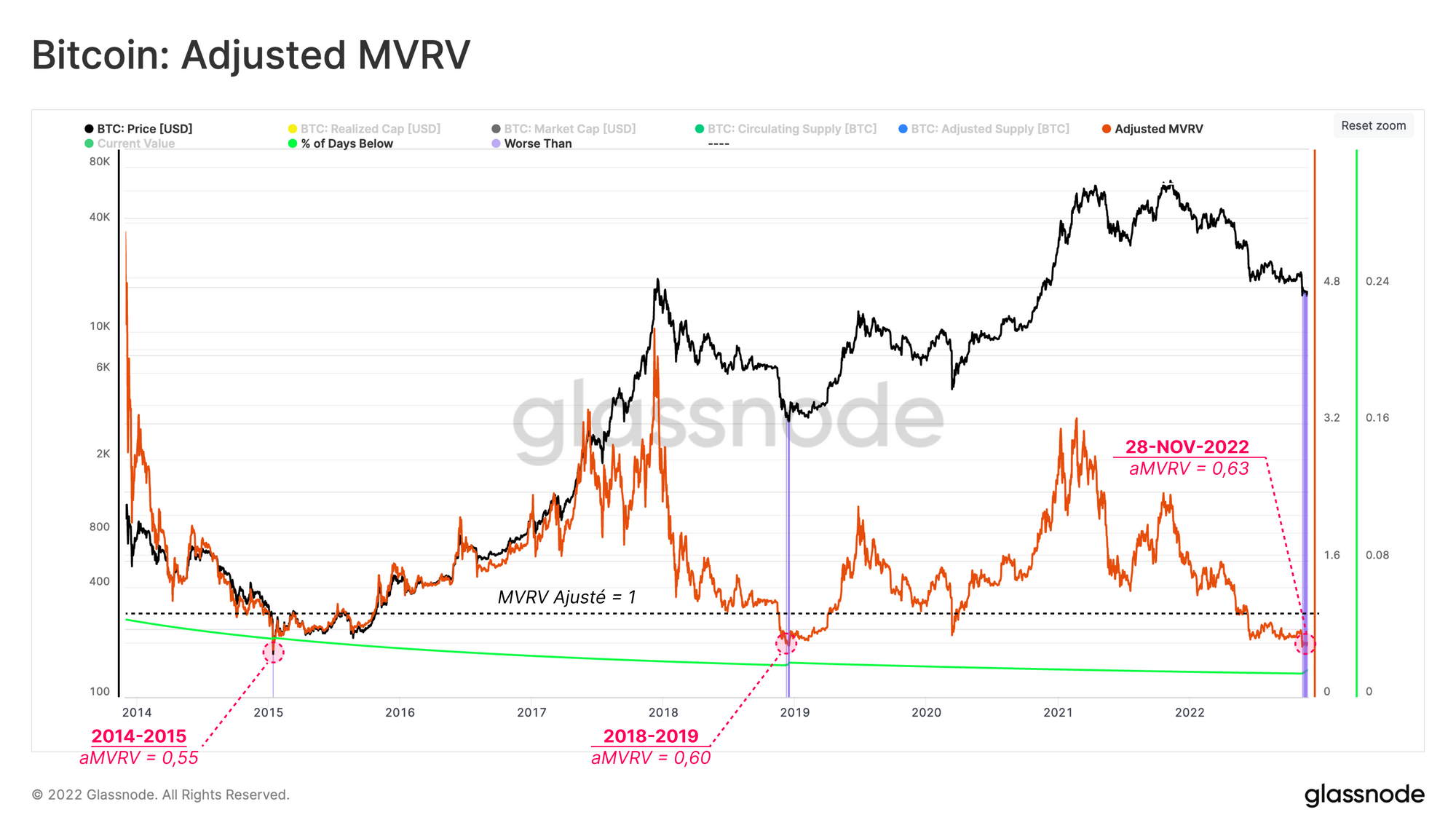

Le ratio MVRV ajusté est un outil qui permet de déduire le bénéfice détenu dans l'offre dormante ou perdue (pièces non déplacées depuis plus de 7 ans). Les valeurs supérieures à 1 indiquent que le "marché actif" réalise des bénéfices globaux, tandis que les valeurs inférieures à 1 indiquent que le marché est couve une pert latente.

Cette métrique renvoie actuellement une valeur de 0,63 (perte moyenne non réalisée de 37 %), ce qui est très significatif puisque seulement 1,57 % des jours de négociation dans l'histoire du bitcoin ont enregistré une valeur inférieure.

En d'autres termes, si nous actualisons les bénéfices détenus à travers l'offre présumée perdue, le marché actuel est le plus douloureux qu'il ait été depuis les planchers établis en décembre 2018 et janvier 2015.

Non seulement la perte non réalisée encore détenue sur le marché est d'une ampleur historique, mais les pertes réalisées le sont également. Nous utilisons ici la métrique aSOPR, qui mesure le prix moyen d'acquisition pour toutes les pièces qui ont déplacé à ce jour. Les valeurs supérieures à 1 signalent une rentabilité dominante, tandis que les valeurs inférieures à 1 indiquent une perte globale.

Le graphique ci-dessous compare la moyenne hebdomadaire de l'aSOPR 🔵 avec les bornes hautes 🟢 et basses 🔴 qui reflètent un mouvement à 2 écarts types de l'aSOPR.

La récente réaction du marché à l'effondrement de FTX s'est manifestée par une pasaage de l'aSOPR sous la bande basse pour la première fois depuis mars 2020. L'importance de cet événement n'est encore une fois comparable qu'au crash COVID et à la capitulation du marché en décembre 2018.

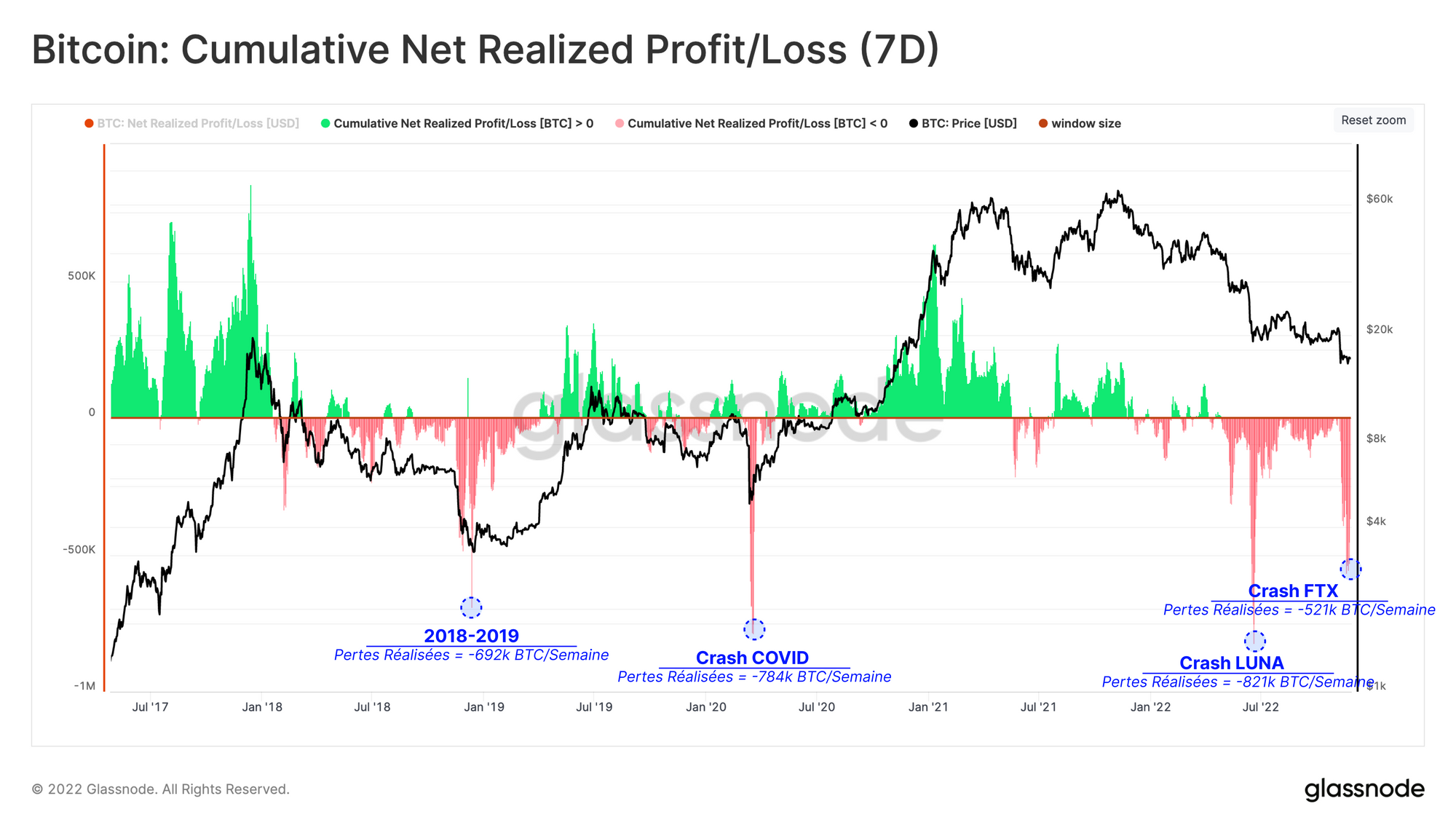

Le graphique ci-dessous montre les profits/pertes nets cumulés sur 7 jours (libellés en BTC pour une comparaison entre les cycles). De façon remarquable, au cours de la dernière semaine, le marché a réalisé une perte nette égale à -521k BTC, ce qui est à nouveau proche de la plus grande perte jamais enregistrée dans l'histoire.

Si l'on compare la perte nette cumulée actuelle aux crashs COVID et la chute provoquée par Terra/LUNA, avec respectivement 44 % et 39 % de baisse des prix, le marché a fait preuve d'une plus grande résilience lors de la récente capitulation avec seulement 26 % de correction.

Résumé et conclusions

Les retombées de la débâcle autour de FTX ont déclenché l'un des plus grands événements de capitulation de l'histoire du bitcoin, faisant disparaître des milliards de dollars de valeur. Le marché reste dans une certaine stase, ayant probablement besoin de temps pour digérer pleinement la récente volatilité.

Cependant, les caractéristiques de cette capitulation présentent plusieurs similitudes avec les périodes les plus sombres du marché baissier de 2018. Cette vente a vu des écarts statistiques significatifs en dehors de la moyenne en ce qui concerne les pertes des investisseurs.

La perte non réalisée actuellement détenue par l'offre de pièces activement échangée atteint effectivement un niveau historiquement bas, rivalisant seulement avec les planchers des cycles baissiers de 2015 et 2018.

Avec une année aussi chaotique, la détermination des détenteurs de bitcoins a été fermement testée à un degré historique tout au long de 2022. À tel point qu'il n'existe pratiquement aucun précédent.

Les quelques analogues qui existent dans l'histoire du bitcoin, bien que de petite taille en termes d'échantillon, se sont avérés rétrospectivement être les points d'épuisement absolu des vendeurs.

Canaux Traduits

- Espagnol (Analyst : @ElCableR, Telegram, Twitter)

- Portuguais (Analyst : @pins_cripto, Telegram, Twitter)

- Turc (Analyst : @wkriptoofficial, Telegram, Twitter)

- Farsi (Analyst : @CryptoVizArt, Telegram, Twitter)

- Suivez-nous et contactez-nous sur Twitter

- Rejoignez notre canal Telegram

- Visitez le Forum de Glassnode pour des discussions et analyses long-format.

- Pour les métriques on-chain et les graphiques d'activité, visitez Glassnode Studio.

- Pour des alertes automatisées sur les mesures de base sur la chaîne et l'activité des échanges, visitez notre Twitter Glassnode Alerts.