Ordinalsの出現

デジタル資産市場は、米国の規制の動きやSECの取り締まりに関するニュースとともに、今年初の大幅な下落を経験した。同時に、ビットコインにおけるOrdinalsとインスクリプション(Inscriptions)の出現はブロックスペースに対する新たな、そして予想外の需要を生み出している。

デジタル資産市場は1月における急反騰以来初めて大幅な揺り戻しを経験し、週次高値23.3kドルから安値である21.5kドルまで下落した。これは、米国証券取引委員会がKrakenのステーキングサービスに対して罰金を科したことや、Paxosに対してBUSDステーブルコインを発行した旨で法的措置を取ったこと、さらに暗号資産銀行パートナーや決済プロバイダに対していくつかの措置を取ったことなど、米国発の重要な規制のニュースに伴って起こったことである。

また、最近はOrdinalsとInscriptionsという形式でビットコインブロックチェーンから生み出されたNFTが登場し、すでに69k以上のInscriptionsが作成されるという驚くべき事態が発生した。その結果、ビットコインネットワークのアクティビティが大幅に上昇し、手数料の圧力が高まっている。

今週はビットコインのネットワークについて、2つの重要な観点から探っていく:

1.新規購入者による大きな含み益から見られる局所的な高値からの揺り戻しに対する投資家の行動。

2.Ordinalsの出現、それに伴うオンチェーン活動や手数料市場への圧力などのユニークな影響。

🪟本レポートで取り上げたすべてのチャートは今週のオンチェーンダッシュボードで見ることができる。

🔔本編で紹介したポイントは、Glassnode Studio内で設定することができる。

🏴☠️今週のオンチェーンは 、スペイン語、イタリア語、中国語、日本語、トルコ語、フランス語、ポルトガル語、ペルシア語、ポーランド語、アラビア語、ロシア語、ベトナム語、ギリシャ語に翻訳されている。

📽️ Youtubeチャンネルやビデオポータルでは、より多くのビデオコンテンツや指標のチュートリアルをご覧いただける。

決定的な範囲

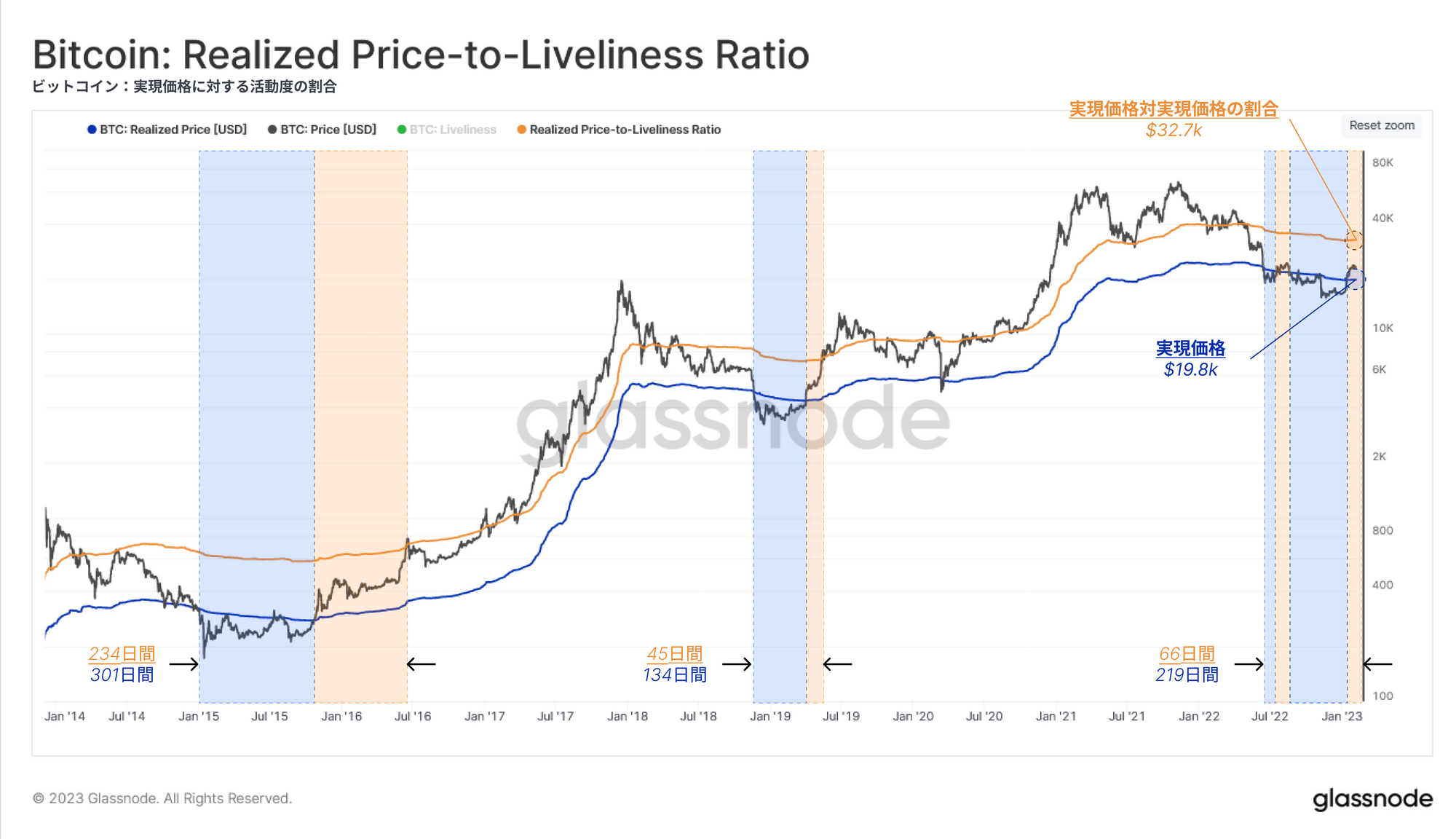

ビットコインのスポット価格が実現価格を上回ったことで、市場は歴史的にマクロ規模の過渡期へ突入し、一般的に2つの価格モデルに基づいている:

・このゾーンの下限は、市場の平均的なオンチェーン取得価格を反映する実現価格🔵($19.8k)である。

・上限は、HODLingの程度によって加重された「予想フェアバリュー」を反映した実現価格のバリュエーションである、活動度と実現価格の比率(Realized Price to Liveliness ratio)🟠 ($32.7k)で決定づけられる。

前述の範囲に該当する過去の期間を比較すると、現在の市場と2015-16年および2019年の再蓄積期間と類似していることがわかる。

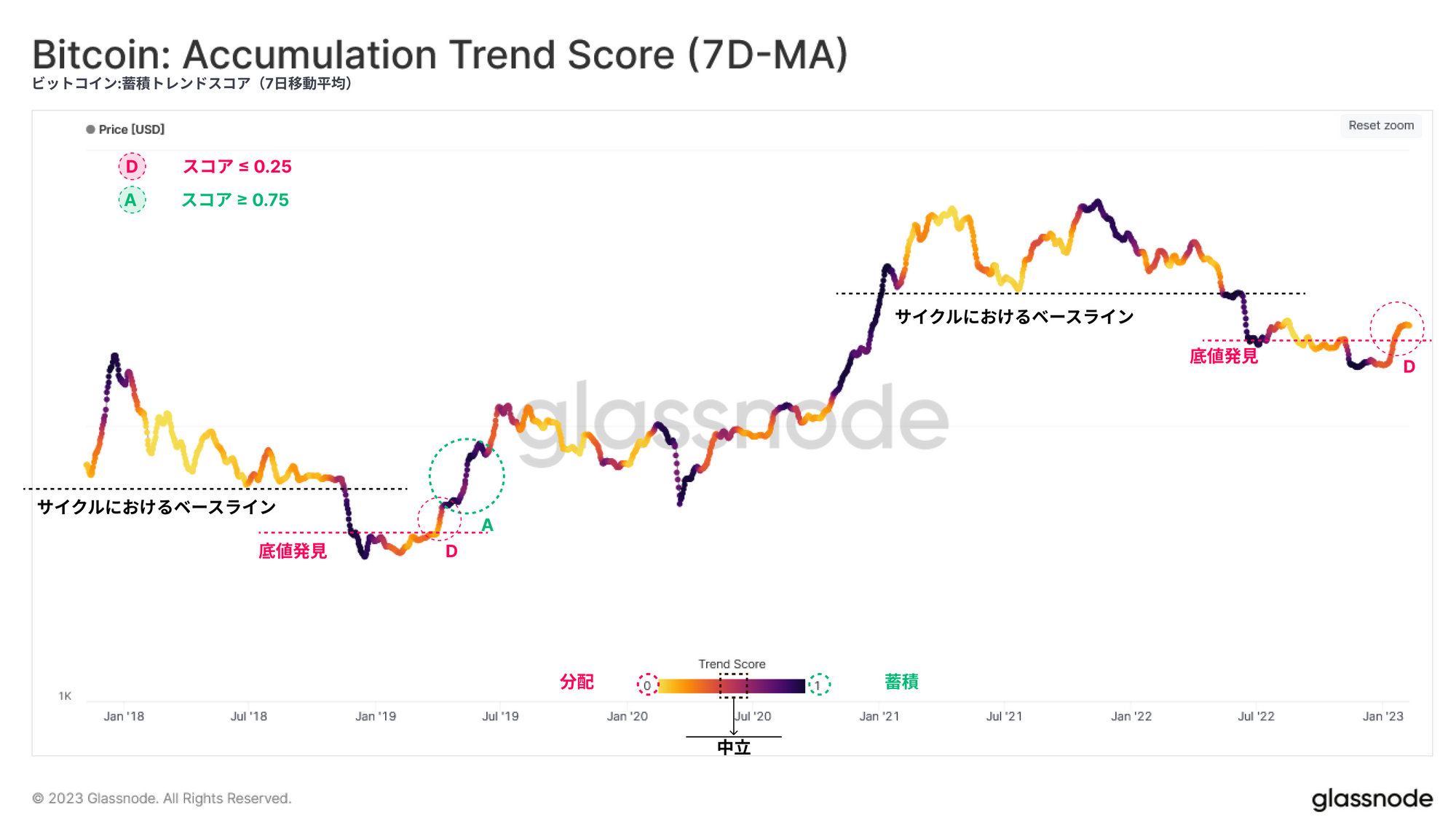

価格の上昇は、23.6万ドルの局所的な高値で一旦停止している。過去30日間においてアクティブな投資家の残高変化を反映した蓄積トレンドスコア(Accumulation Trend Score)を活用することで、この時の投資家の行動を調査できる。大きなエンティティ(クジラや機関投資家サイズのウォレットなど)には高い比重が割り当てられ、値1(紫色)は、幅広い投資家がオンチェーン残高に有意な量のビットコインを追加していることを示している。

過去の弱気相場と比較すると、同様の底値発見段階からの急反騰は、歴史的に主に安値付近で蓄積エンティティによって、幾分かの売却が誘発されている。最近の急反騰も例外ではなく(🔴D)、この指標は0.25を下回っている。

したがってこの勢いのある急反騰の持続性は、これらの大きなエンティティが蓄積(🟢A)を続け、蓄積トレンドスコアが1.0に向かって回帰するかどうかによる。

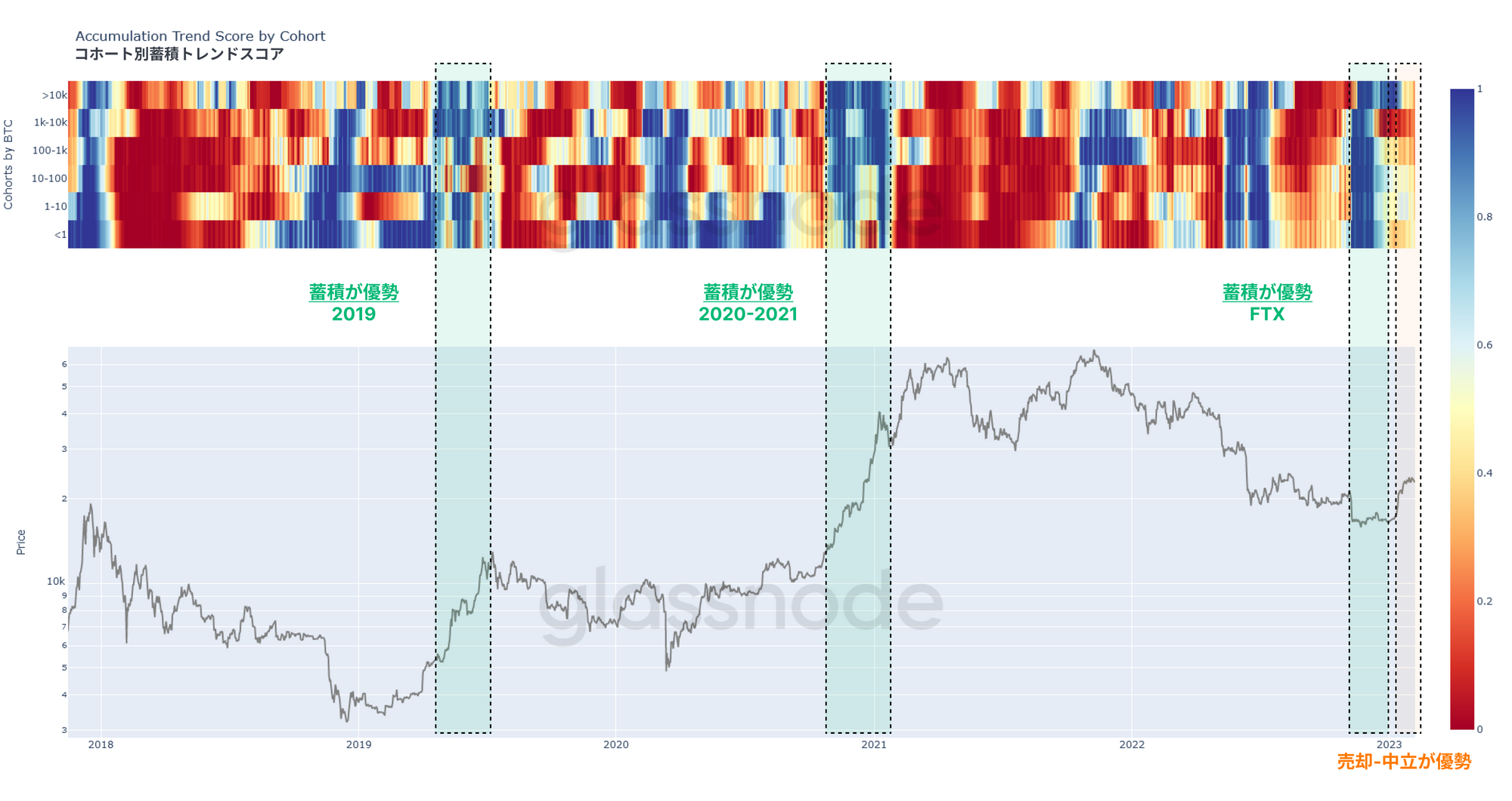

蓄積トレンドスコアの構成要素をさらに詳しく調べると、さまざまなウォレット残高のコホートに対して詳細な分析できる。この数週間ですべてのコホートにおいて、投資家の行動が純蓄積(FTX キャピチュレーション後)🟩から売却-中立**🟧へと変化していることが確認された。

すべてのコホートの中でも、1k-10k BTCを所有するエンティティは純蓄積から著しい売却🟥へと、最も急激に行動が変化している。

コストベーシスの間で

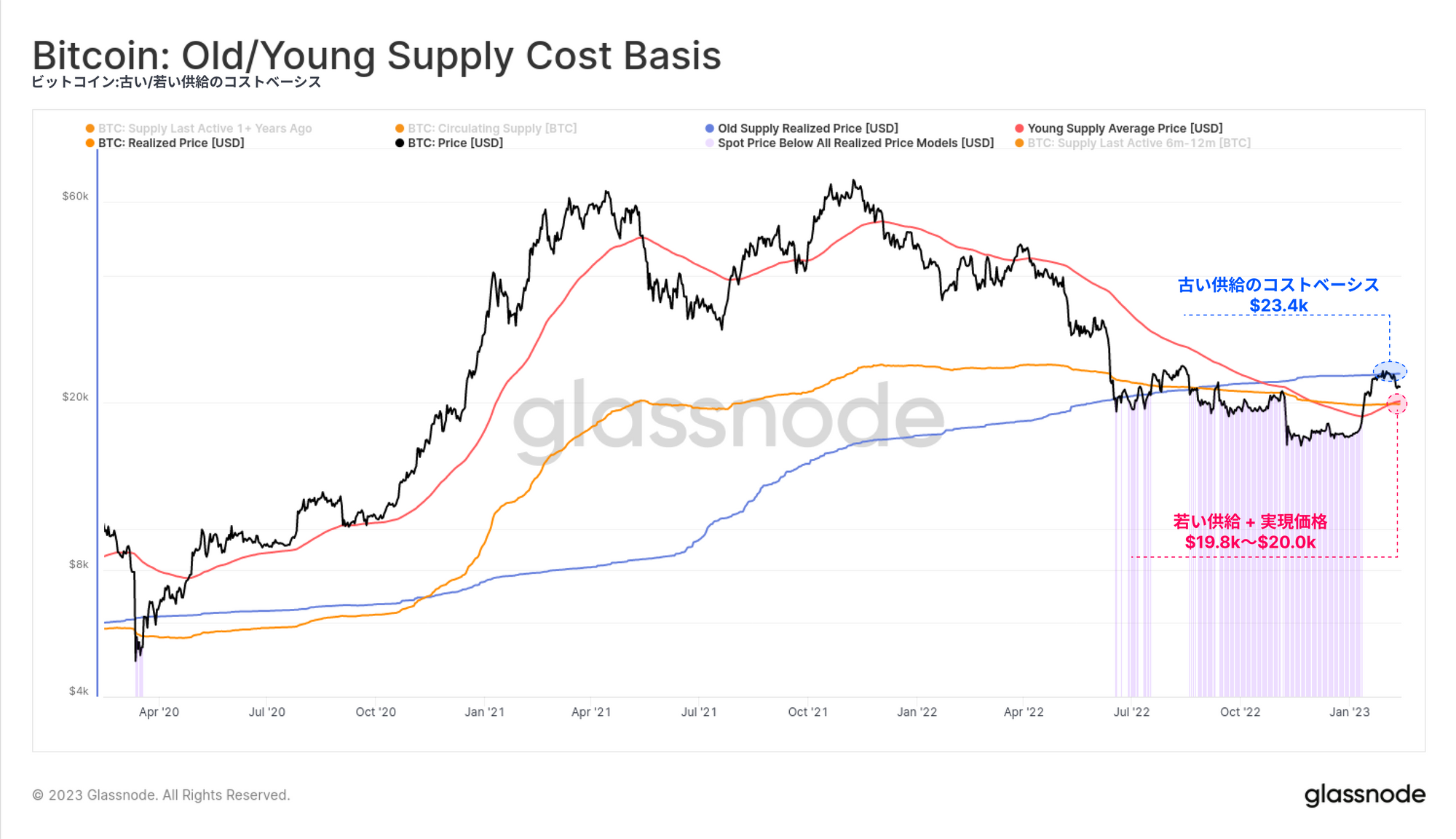

一般的に、ビットコイン市場が極端なレベル(マクロ的なトップやボトムなど)から戻した後、直近で最もアクティブな投資家の行動が市場を動かす要因となる傾向がある。下のチャートは、価格が古い手による供給のコストベーシス$23.4k(>6ヶ月🔵)付近で失速し、実現価格(🟠)と若い手による供給(<6ヶ月🔴)の両方が$19.8kから$20.0kより下に位置していることを示している。

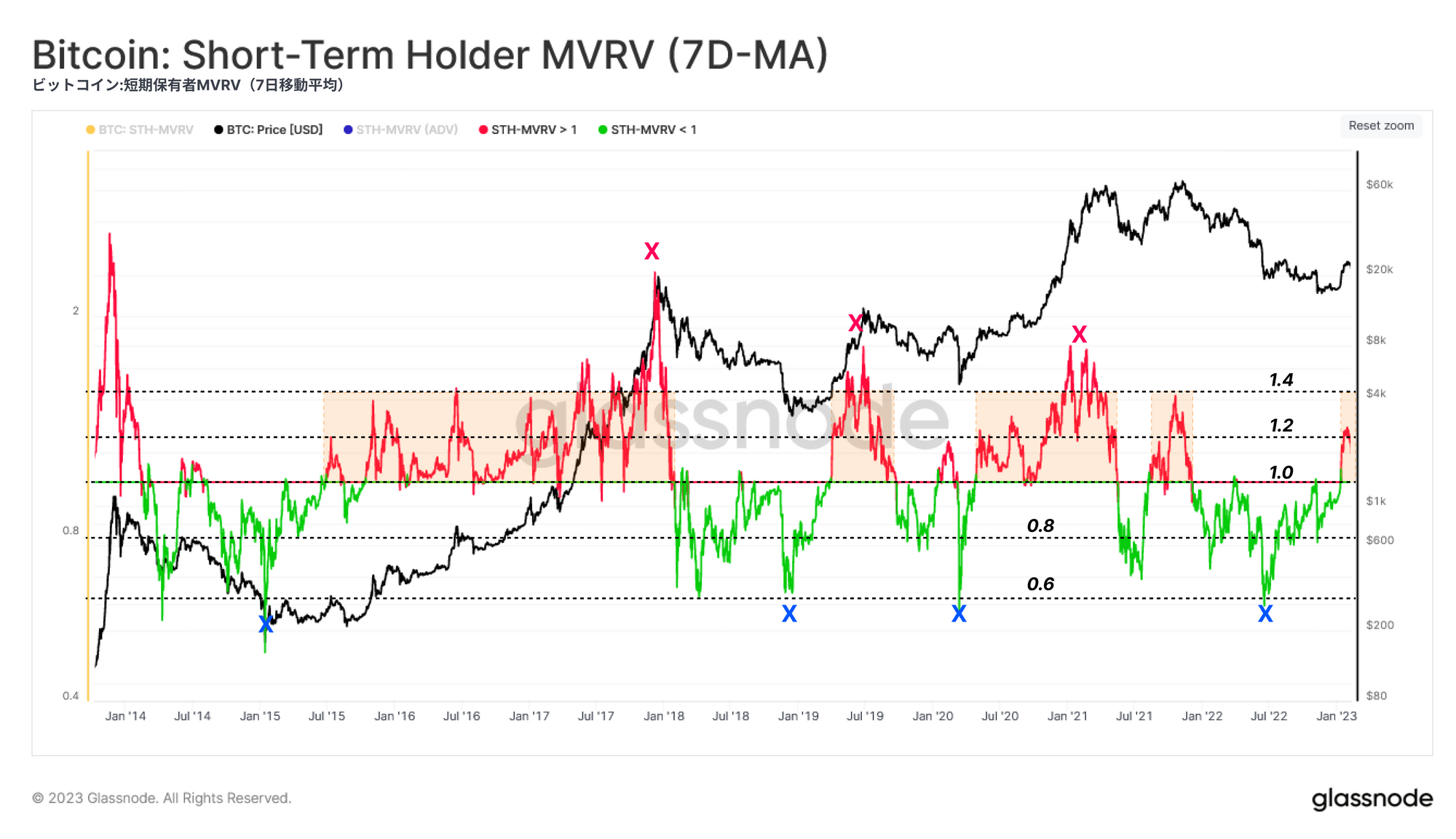

最近の買い手に注目する際には、短期保有者MVRVを使用することで保有されている平均含み益倍率を推定できる。この指標は、オンチェーンコストベーシスに対するスポット価格の比率を測定するものである。この指標の週次平均を使用すると、次のような観測結果が得られる:

1.1を超えると新規投資家は含み益を得ることになり、市場の転換が進行していることを示す傾向がある。

2.マクロ的なトップ(およびボトム)は非常に似通った傾向が続いており、平均含み益倍率が+40%の利益で合った場合はトップを、-40%の損失となった場合はボトムを示している。

3.局地的なトップ(およびボトム)は、価格がブレークイーブンレベルに戻ることに投資家が反応するため、短期保有者MVRVが中心値である1.0に戻ることで示されることが多いようである。

4.短期的な調整の可能性は、短期保有者が+20%のイン・ザ・マネー(短期保有者MVRV=1.2)または-20%アウト・オブ・ザ・マネー(短期保有者MVRV=0.8)である際に高まる傾向がある。

最近の23.6kドルにおける下落時は短期保有者MVRVが1.2という値であり、構造がマッチしている。3つ目の観測を考慮すると、さらに調整が進み19.8kドルまで戻った場合、短期保有者MVRVの値は1.0になるとともに新規購入者コホートのコストベーシスと実現価格が回帰することになる。

🔔アラートアイデア:短期保有者MVRV(7日単純移動平均線)が1.0に達すると、価格が短期保有者の平均コストベーシスとブレークイーブンレベルに戻ったことを意味する。

ポジティブなオンチェーンのモメンタム

最近のビットコインにおけるOrdinalsとInscriptionsの出現により、移動した総供給量への影響は比較的小さいものの、主に活動度に関連するオンチェーン活動度指標では著しい上昇が見られた。

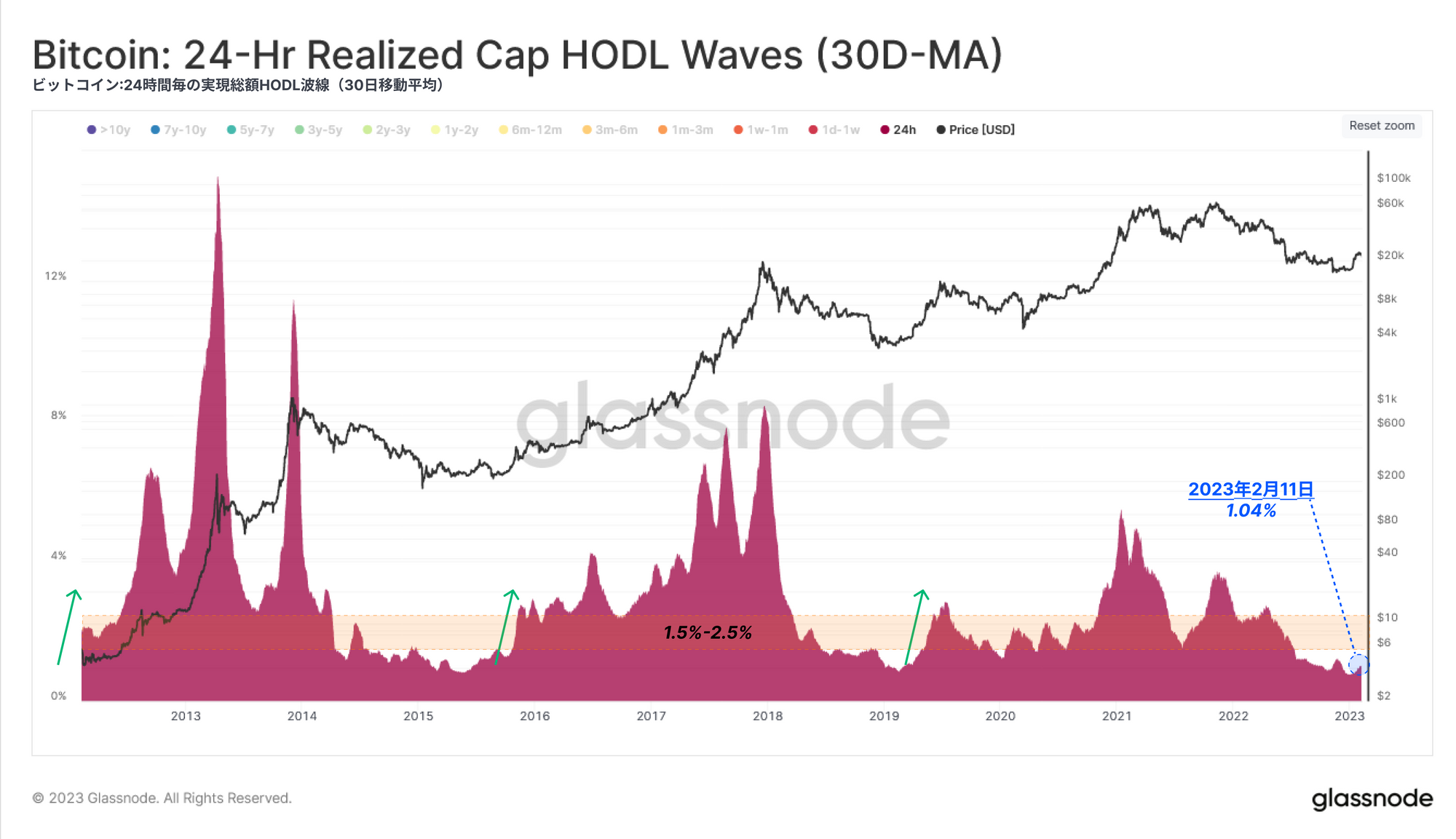

日々移動する富の大きさは、実現総額HOLD波線(Realized Cap HOLD Waves)の1日バンドを通じて追跡できる。この指標は、1日毎に移動する米ドル建ての富における相対的な割合を把握するものである。

1.5%から2.5%のレベルを超えて大幅に上昇した場合、需要が高まり、大量の富が移動する時期を特定できる。今回の急反騰は当該指標のわずかな上昇にとどまっており、0.75%から1.0%に上昇している。

このことは、ネットワーク活動度が上昇している一方で、より高値または安値で取得されたコインに対する大幅な「再評価」とはまだ相関がないことを示している(つまり、コインの移動が少ないこと)。

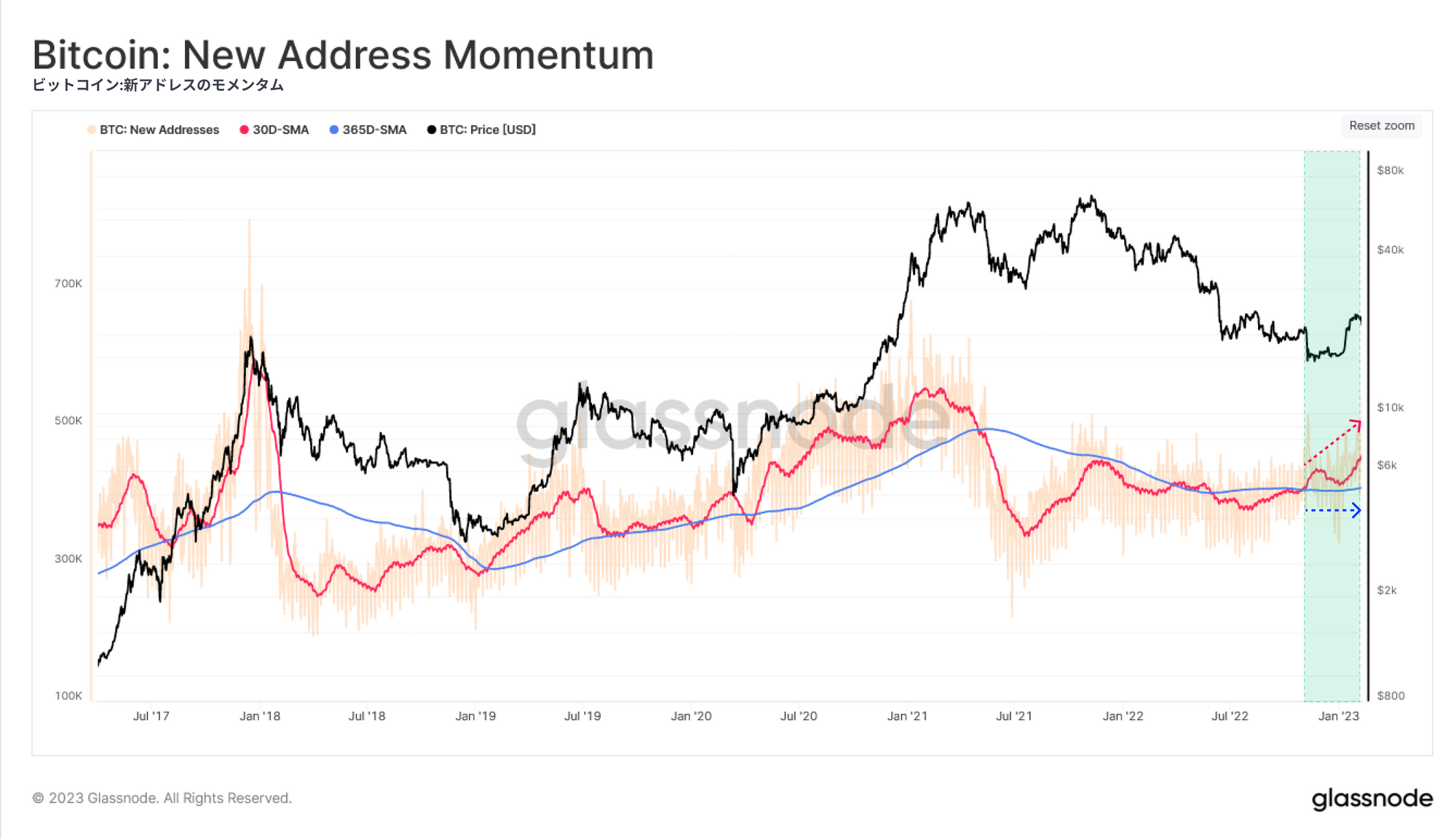

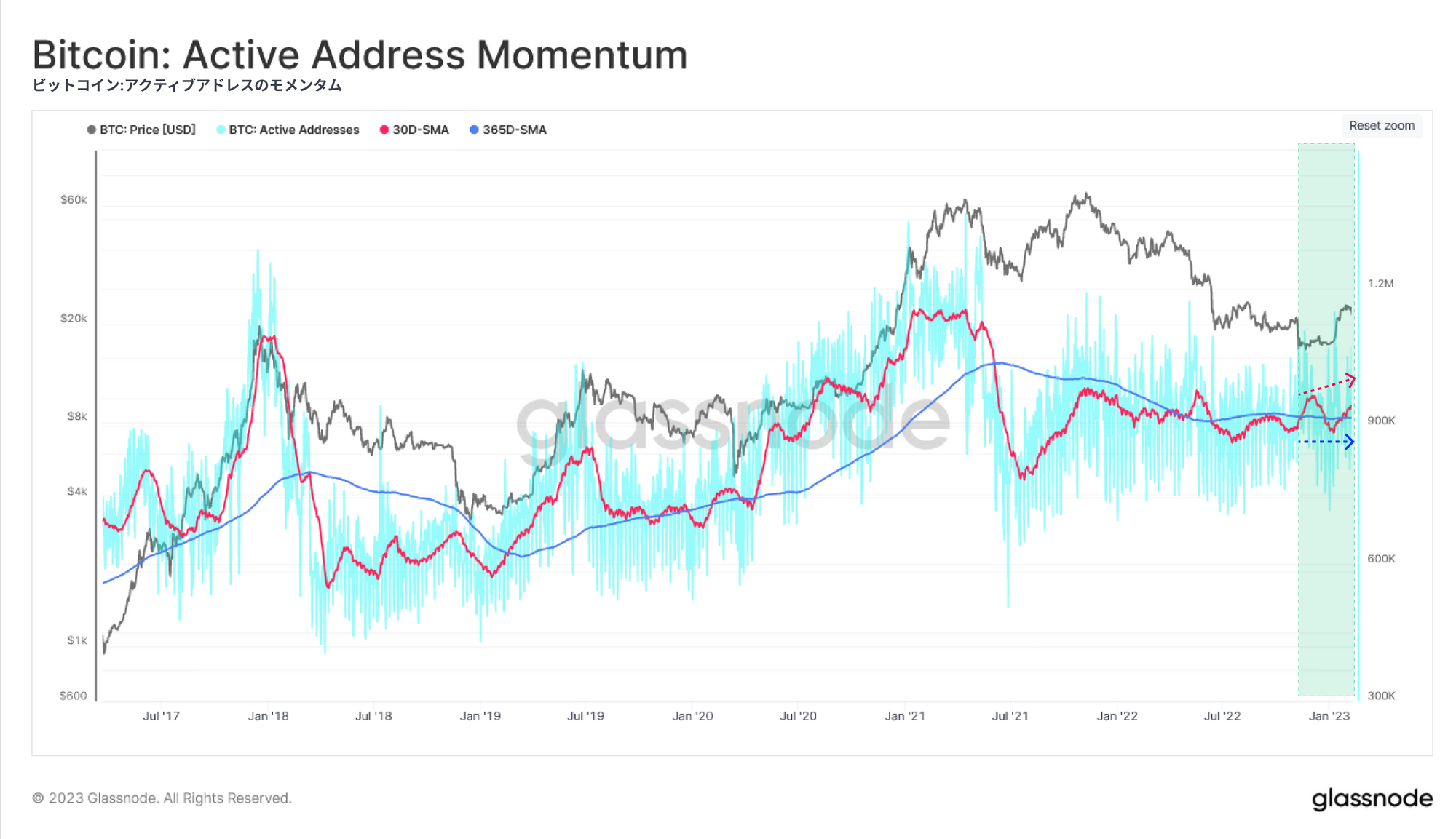

ネットワーク活動度のマクロ的な変化を追跡する、新規およびアクティブなオンチェーンアドレス数(New and Active on-chain Addresses)では、より注目すべき変化が見られている。次の分析では、これらの指標の月次移動平均🔴と年次移動平均🔵を比較している。

ネットワークに参加した新規アドレスの月平均は、FTXの破産をきっかけとするキャピチュレーションイベント以来、年平均を上回っており、これは建設的な兆候である。この指標は今週2回目の大幅な上昇を示しているが、長期移動平均は横ばい傾向にあり、この活動度の上昇はまだ初期段階であることを示唆している。

アクティブアドレスのモメンタムもわずかに上昇しているが、マクロ規模における横ばいトレンドはほぼ維持されたままである。

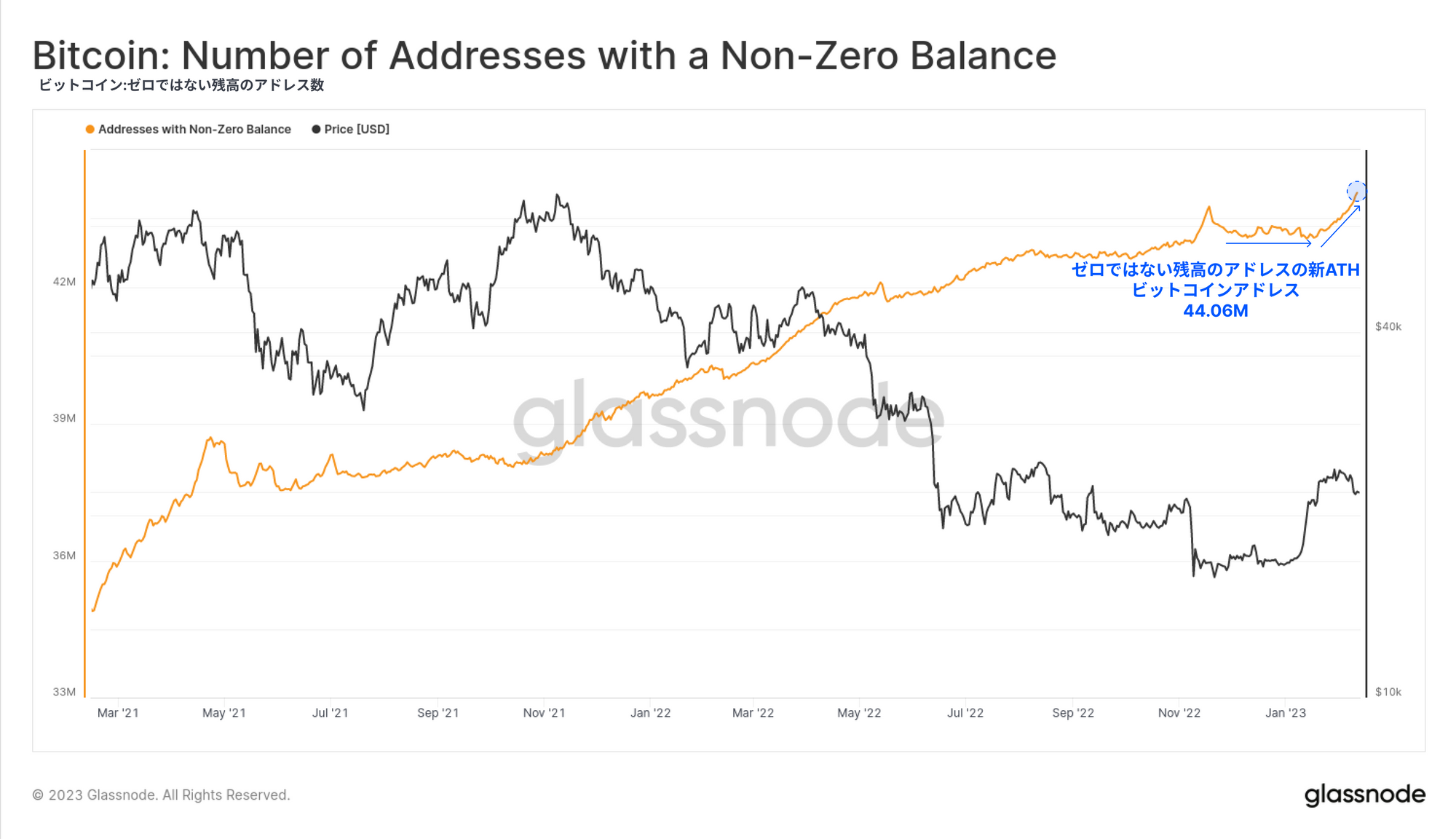

しかし、ゼロでない残高アドレスの合計は史上最高である4,406万アドレスに押し上げられた。これは総じて最近ビットコインネットワークの利用が短期的に増加していることを示しているが、それは必ずしも移動したコインの量という意味ではない。この活動の主な原因はOrdinalsにあり、Ordinalsはコイン量によって大きなペイロードを運んでいるのではなく、データと新規アクティブユーザーによってより大きなペイロードが発生している。

手数料市場における新たな競争相手

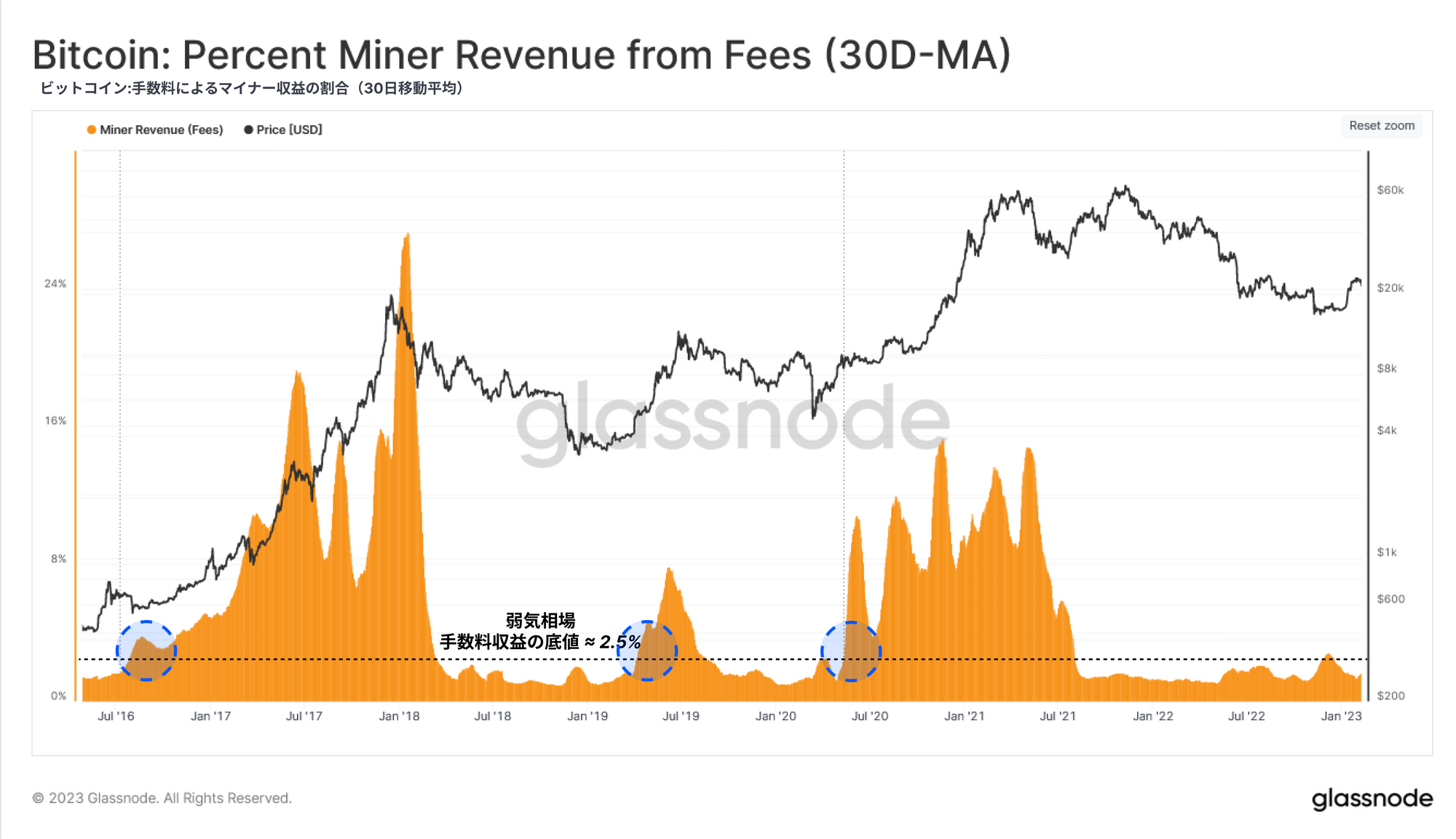

この新規活動の結果、ビットコインネットワークはブロックスペースにて新しい買い手を見つけ、手数料市場に上昇圧力を発生させせた。手数料市場の分析は、ブロックスペースに対する需要の高まりを見る良い指標であり、全体的な需要が高まっている時期に現れる傾向がある。

マイナーの手数料収益の月平均を見ると、この指標はまだ弱気相場の手数料における底値レート(2.5%)🔵を大幅に上回っていないことが分かる。

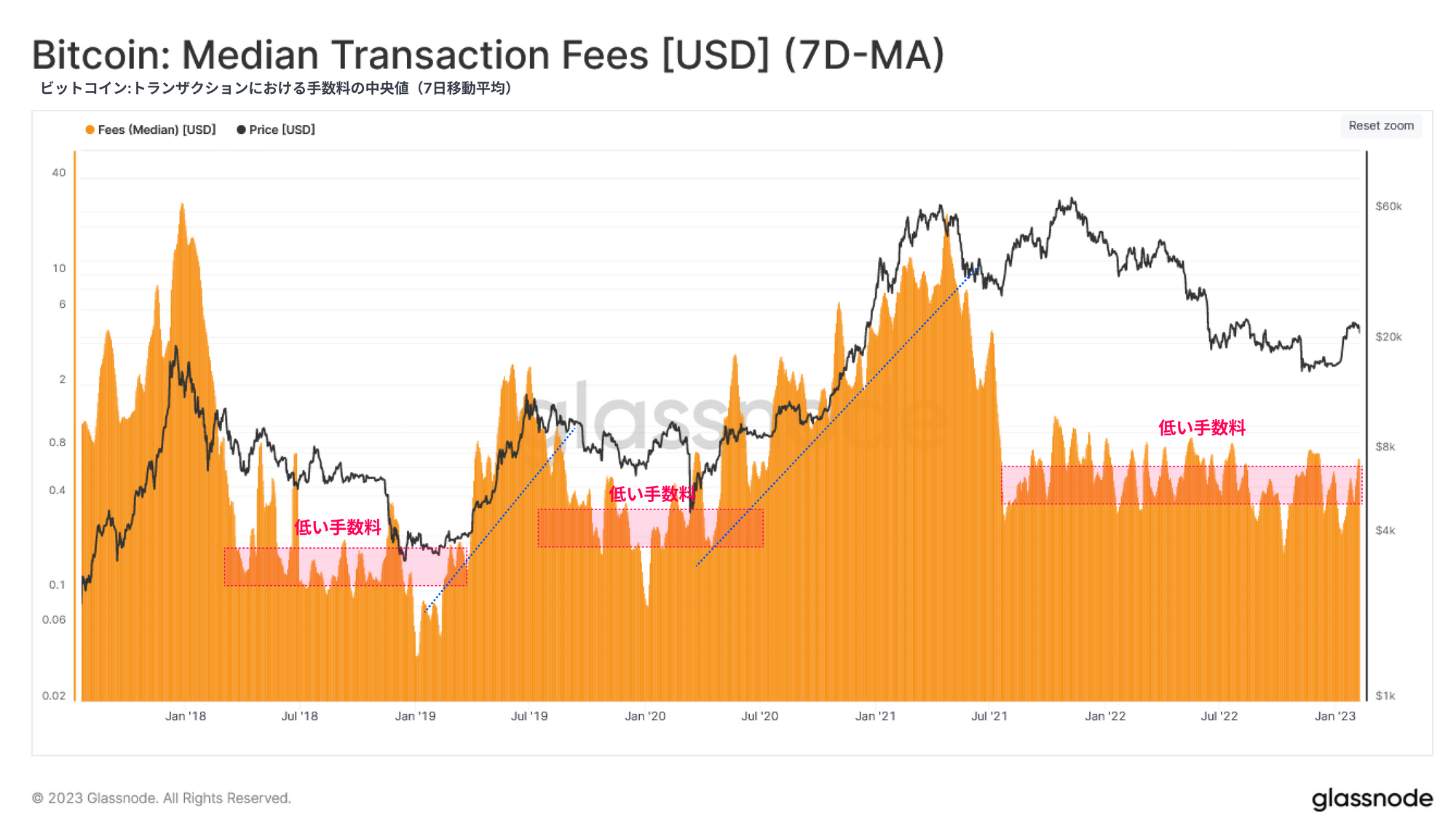

リテール規模のエンティティによる影響は、市場における変化の持続性を判断する上で重要な意味を持つ傾向がある。ここでは、リテール規模のエンティティが手数料市場に与える影響を見るために、別のツールを用いて、支払われた取引手数料の中央値(Median Transaction Fee paid)(米ドル建て)の週平均を観察する。この指標はリテール規模のエンティティに起因する可能性が最も高い、小規模の取引手数料における代表的な指標である。

この指標の歴史を振り返ると、2021年ATH後の暴落以来、次のブロックへの組み込みをめぐるリテール規模の投資家による競争はまだ復活していないことがわかる。

Ordinalsの出現

2023年1月下旬にローンチして以来、ビットコインの新しいユースケースであるOrdinalsとInscriptionsは、コミュニティ全体で多くの議論を呼び起こすことになった。このイノベーションの背後にいるCasey Rodarmor氏がブログで説明しているように、OrdinalsはTaprootソフトフォークとサトシのナンバリング(Serialization)を活用して、ビットコイン取引の証明部分にデータを刻み込むものである。

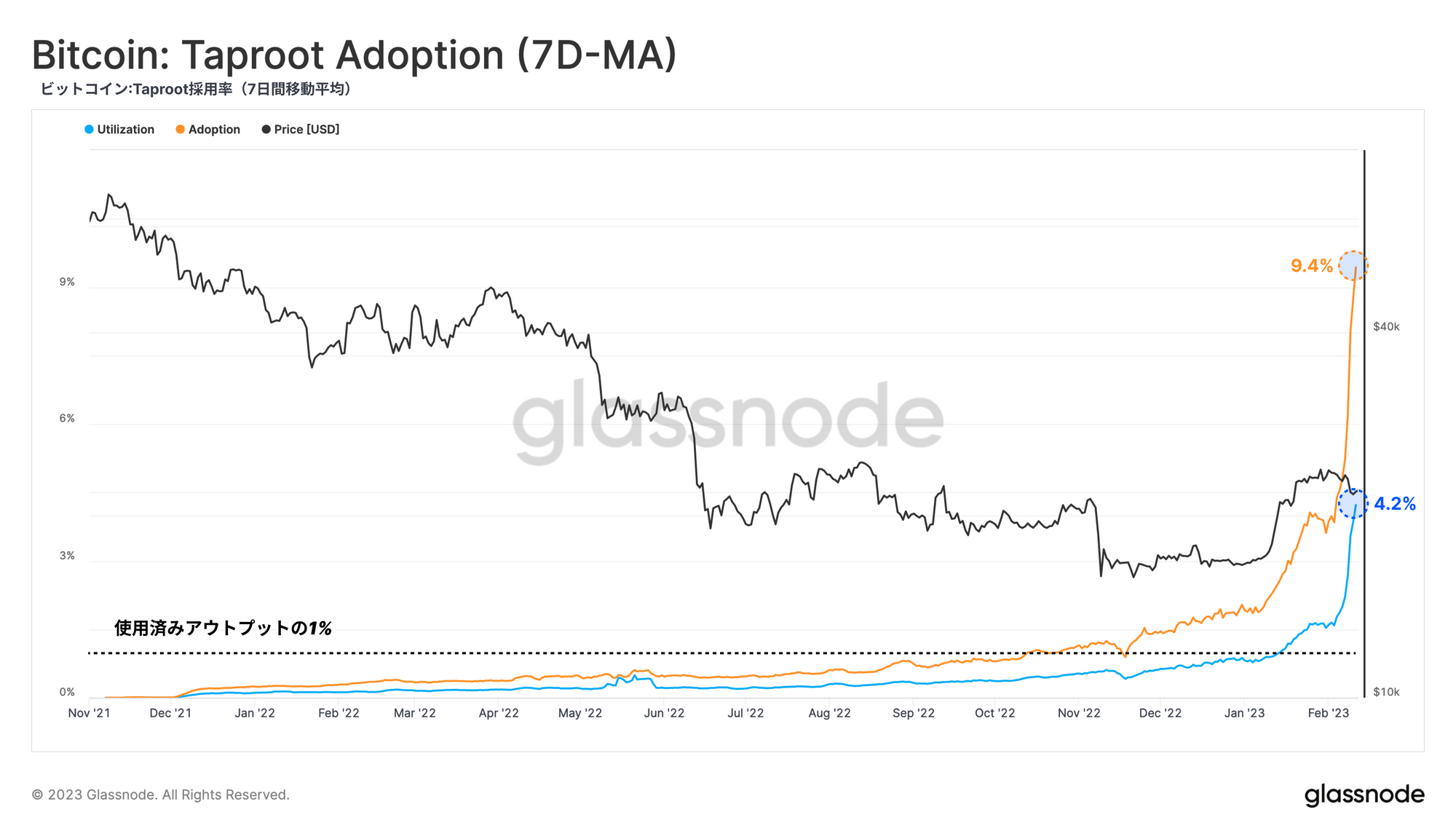

この新たなイノベーションの効果により、Taprootの採用率と利用率はそれぞれ9.4%と4.2%と過去最高を記録した(採用率と利用率の詳細については、当社の調査資料を参考にしてほしい)。

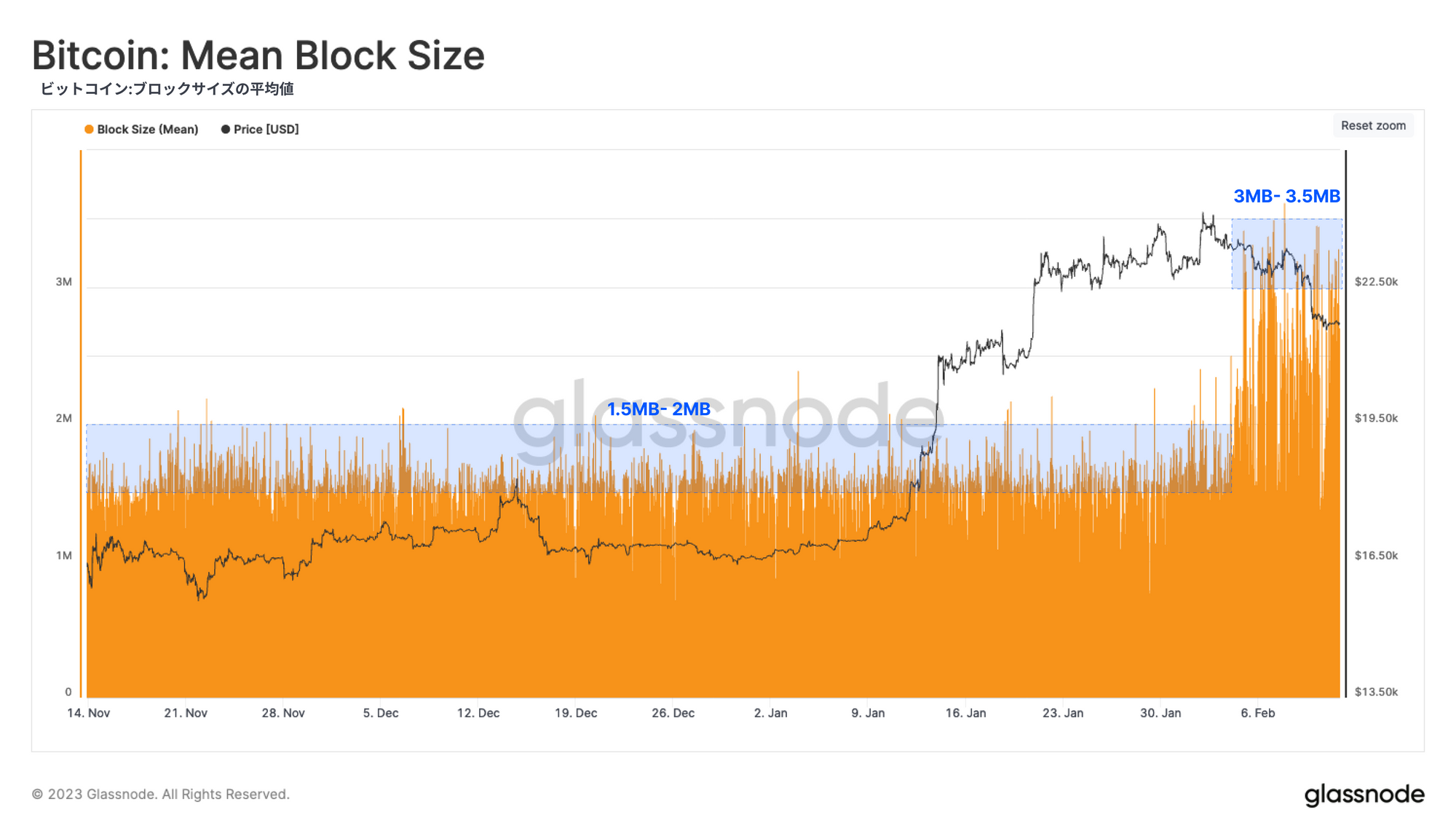

Ordinalsが平均ブロックサイズに与える影響も大きく、平均ブロックサイズの上限は、安定した1.5〜2.0MBから、ここ1週間で3.0〜3.5MBにまで増加している。

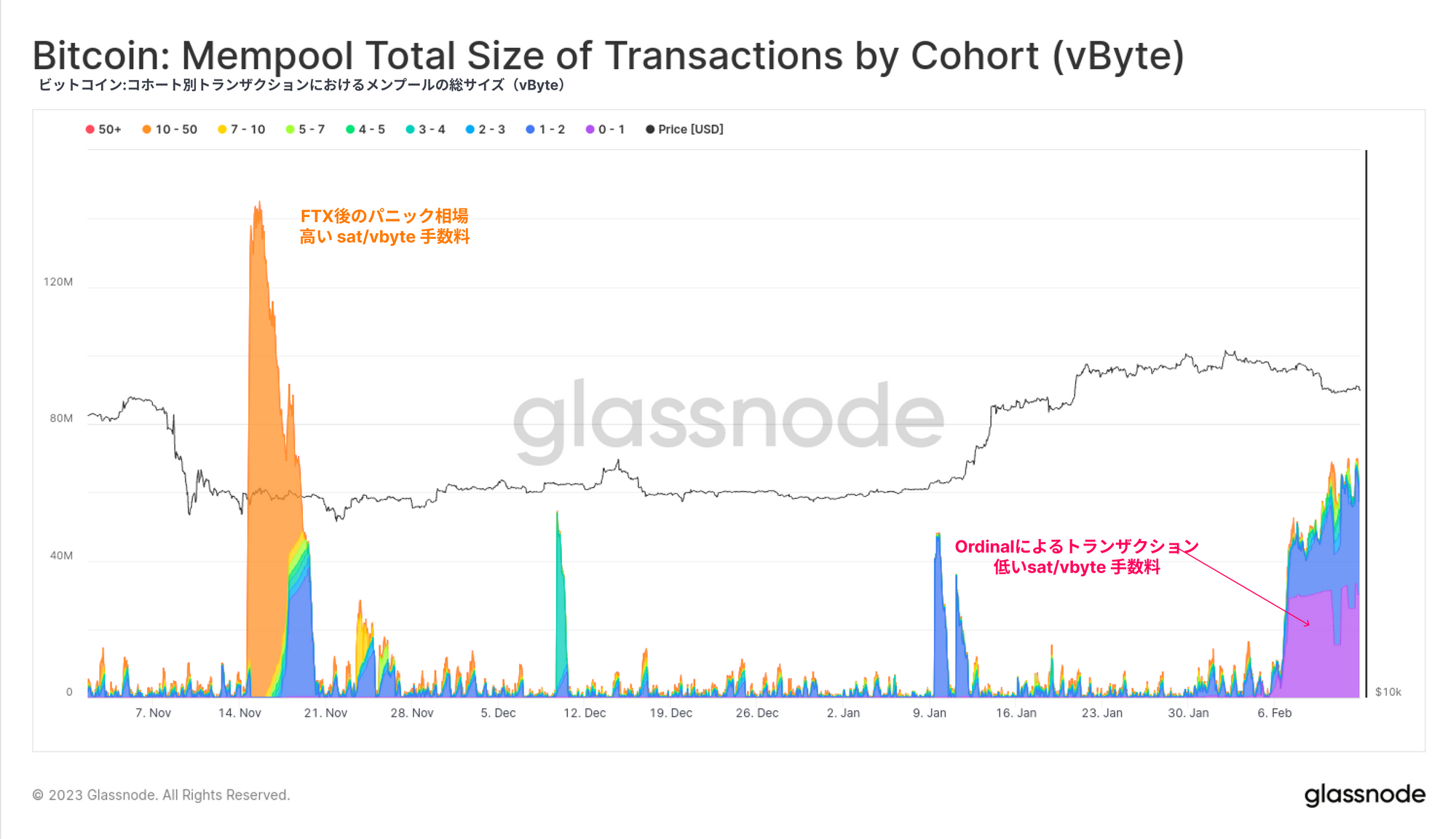

これらの大規模なブロックによって、ビットコインブロックチェーンのサイズや初期ノードの同期時間、メンプールの混雑、および長期における手数料市場の状態に対するOrdinalsの長期的な影響の可能性に関して健全な議論を誘発している。低手数料のトランザクション(0~1 sat/vbyte)が大量に流入し、紫色🟣の我々のメンプールにヒットしているのが確認できる。これは、FTX後のパニック相場では、オレンジ色🟠で示される緊急性の高い高手数料の取引でメンプールが埋め尽くされた状況とは異なっている。

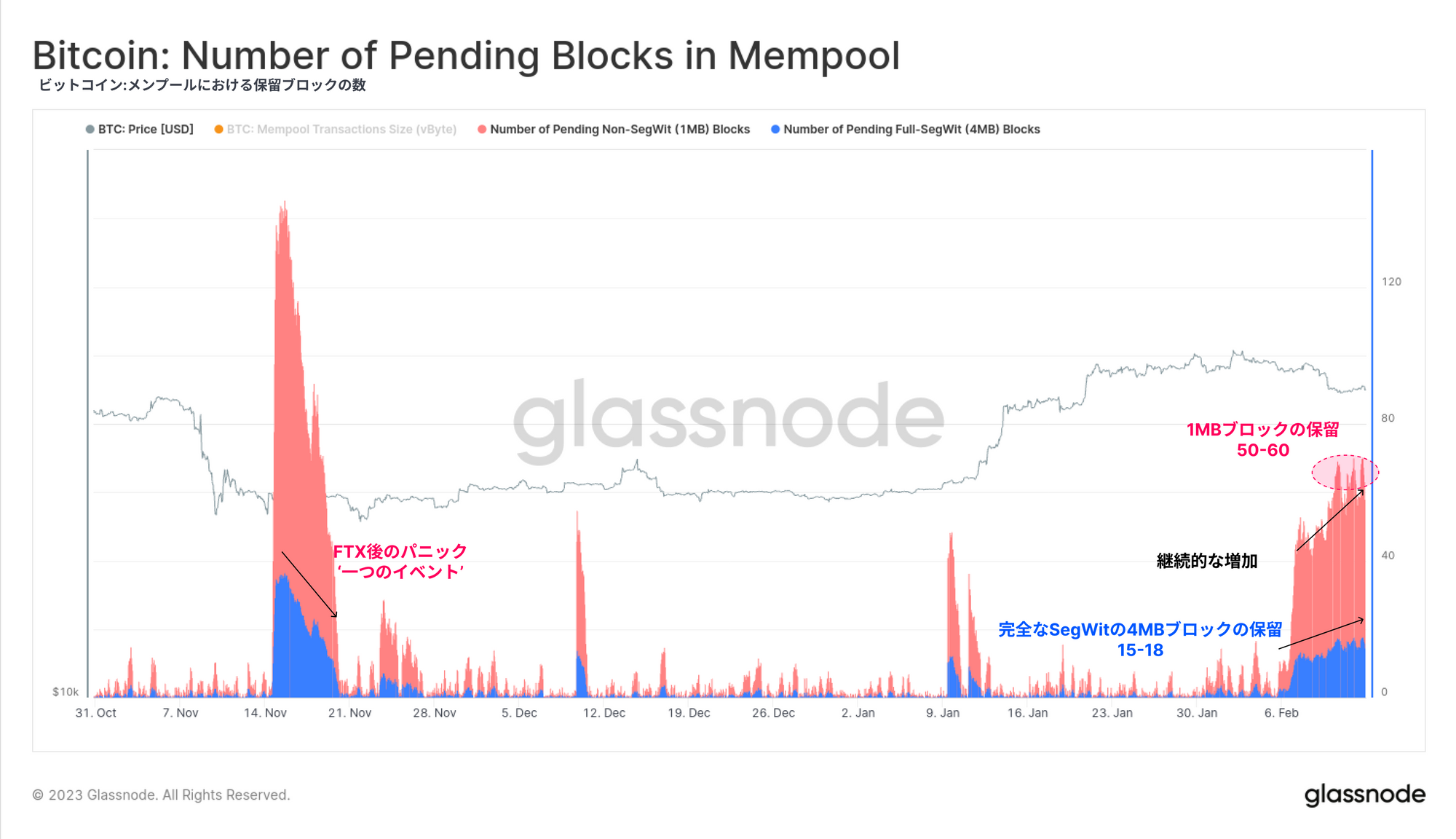

また、標準的な1MBの非SegWitトランザクション🔴と完全なSegWitの4MBブロック🔵を想定して、メンプールをクリアするのに必要な保留ブロックの数をモデル化できる。パニックが収まるにつれて急速に減衰したFTX後の期間との大きな違いに再び気づくことができる。Ordinalの傾向として、ブロックスペースの需要は過去1週間維持され、徐々に高まっていることがわかる。

結論

ビットコインのネットワークと資産は、不安定な14年の歴史の中で、数多くの物語や革新、イベントを経験してきた。OrdinalsとInscriptionsの出現は予想外のものであり、投資家間による従来の古典的な資産の移転は起きないかもしれないが、ブロックスペースに対する需要に対しては明らかな拡大が見られた。

これはビットコインの歴史において新しくユニークな瞬間であり、イノベーションが、金融上の古典的なコインの移転ではなくネットワーク活動を生み出しているのである。また典型的な投資や金銭的な受け渡しのユースケースを超えた利用により、ユーザー基盤が拡大し、手数料市場に上昇圧力がかかっていることを表している。Ordinalsは新たなフロンティアであり、今後数週間のうちにさらに深く研究することで、オンチェーンネットワークと投資家の行動の両方にどのような影響を与え、どのような形で現れるかを観察する予定である。

免責事項:このレポートは、いかなる投資アドバイスも提供するものではありません。すべてのデータは情報提供のみを目的として提供されています。ここで提供された情報に基づいて投資判断を行うことはできず、投資判断はご自身の責任で行ってください。

多言語チャンネル

新しいソーシャルチャンネルが立ち上がったことを喜ばしく思う。

・スペイン語(アナリスト: @ElCableR, Telegram, Twitter)

・ポルトガル語(アナリスト: @pins_cripto, Telegram, Twitter)

・トルコ語 (アナリスト: @wkriptoofficial, Telegram, Twitter)

・ペルシャ語(アナリスト:@CryptoVizArt、Telegram、Twitter)

・公式Twitterをフォローする

・公式テレグラムチャンネルに参加

・長文のディスカッションや分析はGlassnodeフォーラムでご確認ください。

・オンチェーン指標、ダッシュボード、アラートについては、Glassnode Studioをご覧ください。

・コアオンチェーン指標や取引所での活動に関する自動アラートについては、Glassnode Alerts Twitterをご覧ください。