Stara podaż, Mt Gox oraz coiny rządu USA

W tym tygodniu na rynku nastąpiła gwałtowna sprzedaż, na skutek fałszywych plotek dotyczących dystrybucji przez powiernika Mt Gox oraz rządu USA. Do tego doszło odmrożenie 3 200 "starożytnych" Bitcoinów, a rynek znalazł się w poważnej niestabilności.

Od połowy marca na rynku Bitcoina testowane są zarówno wysokie/jak i niskie pasma w przedziale od 27 do 30 tysięcy dolarów, wzrastając w tym tygodniu od 27,1 do 29,9 tysięcy dolarów. Podczas tego wzrostu pojawiły się nieprawdziwe plotki o ruchach w portfelach Mt Gox i rządu USA. Widzieliśmy również aktywność posiadaczy starszych zasobów (>7 lat), co spowodowało powstanie słynnej świecy Doji w warunkach niskiej płynności, z cieniami w wysokości 1,5 tysiąca dolarów. Ten raport ma na celu omówienie wydarzeń, o których wspomniano powyżej, które spowodowały zmienność, a następnie przeanalizowanie strony popytu, poprzez podkreślenie wagi inwestorów krótkoterminowych w stosunku do działania cenowego w panującym trendzie wzrostowym.

🪟 Wszystkie wykresy omówione w tym raporcie znajdziesz w Panelu Cotygodniowej Analizy On-Chain.

Przebudzenie starożytnych coinów

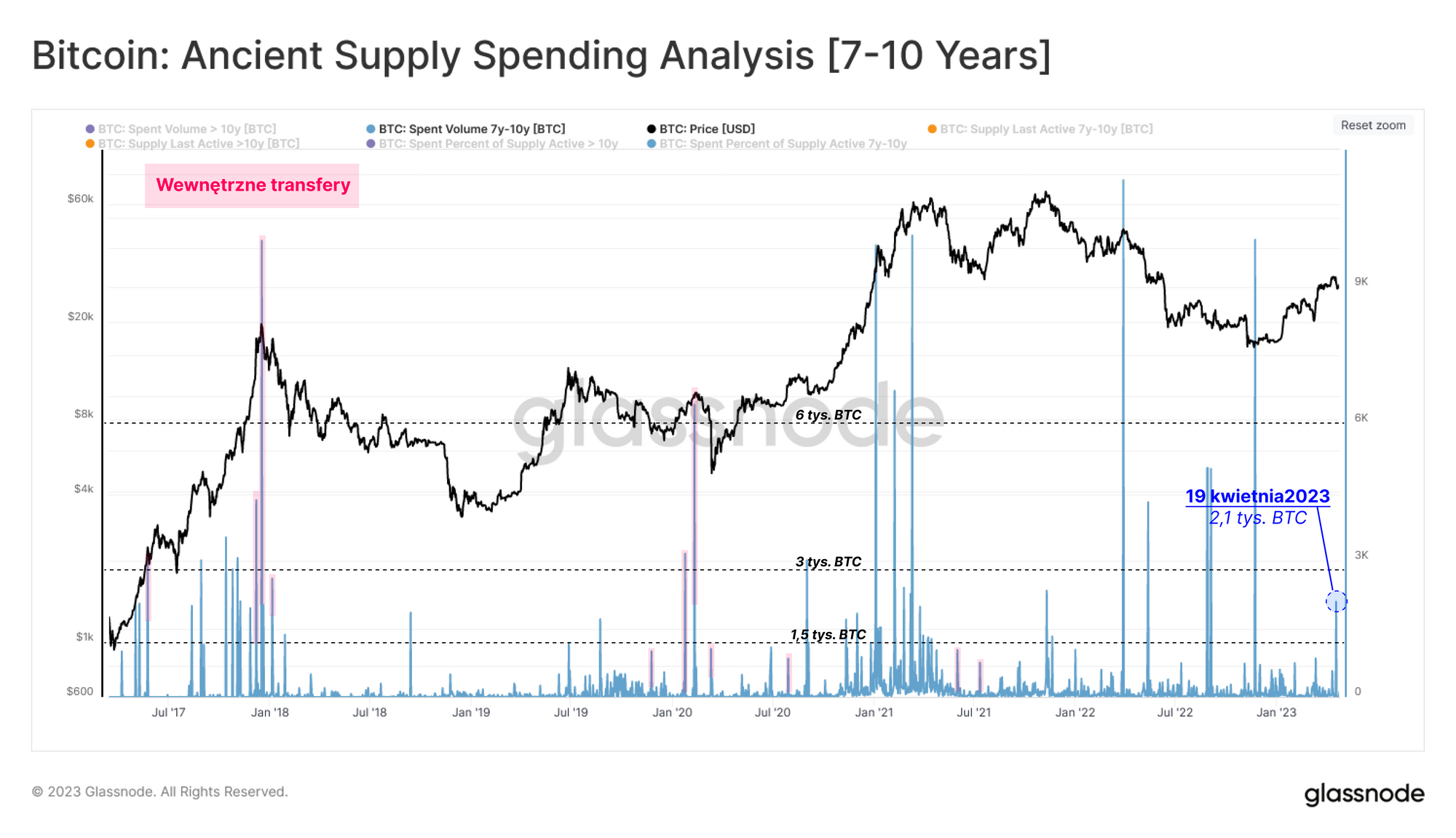

Analizując wolumen sprzedanej podaży z przedziałów wiekowych 7-10 lat oraz powyżej 10 lat, zauważamy, że w tym tygodniu zostało wybudzonych około 3,2 tysiąca BTC, z czego 1,1 tysiąca BTC zostało pierwotnie nabyte przed rokiem 2013. Po odfiltrowaniu wewnętrznych przelewów za pomocą korekty podmiotów 🟥, możemy potwierdzić, że te transfery nie były wewnętrzne. Jednak ich magnituda nie była względnie istotna w porównaniu z poprzednimi izolowanymi wydarzeniami podczas punktów zwrotnych cyklu.

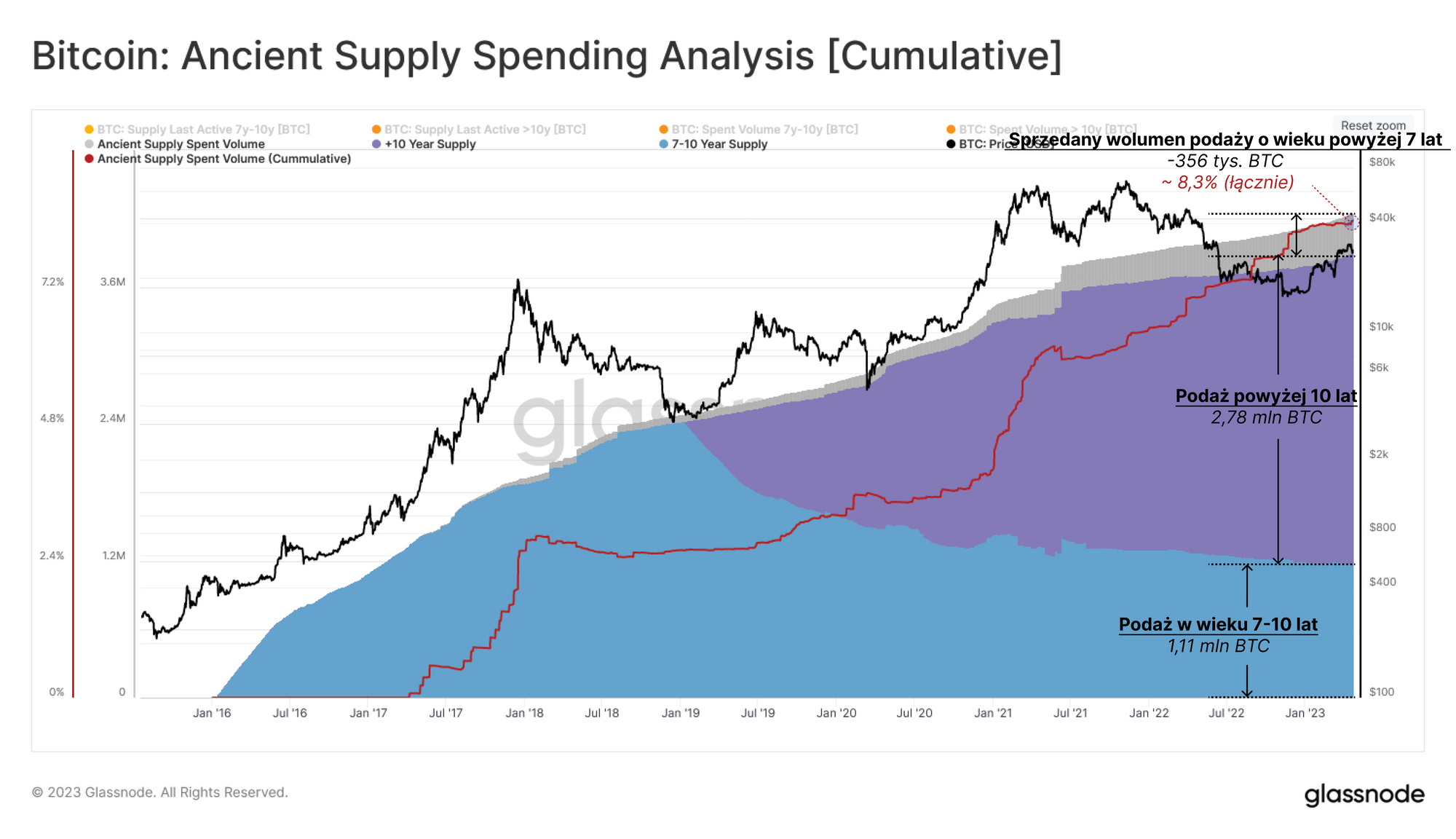

Rzucając okiem na sprzedaż "starożytnej" podaży, możemy zobaczyć, że od początku istnienia Bitcoina tylko 4,25 mln coinów osiągnęło status starożytnej podaży (7+ lat). Niesamowite jest to, że tylko 356 tys. z tych starożytnych coinów zostało kiedykolwiek sprzedanych, co stanowi 8,3% całkowitej podaży. Pozostałe 3,9 mln (20% krążącej podaży) pozostaje nieaktywne, często uważane za zagubione.

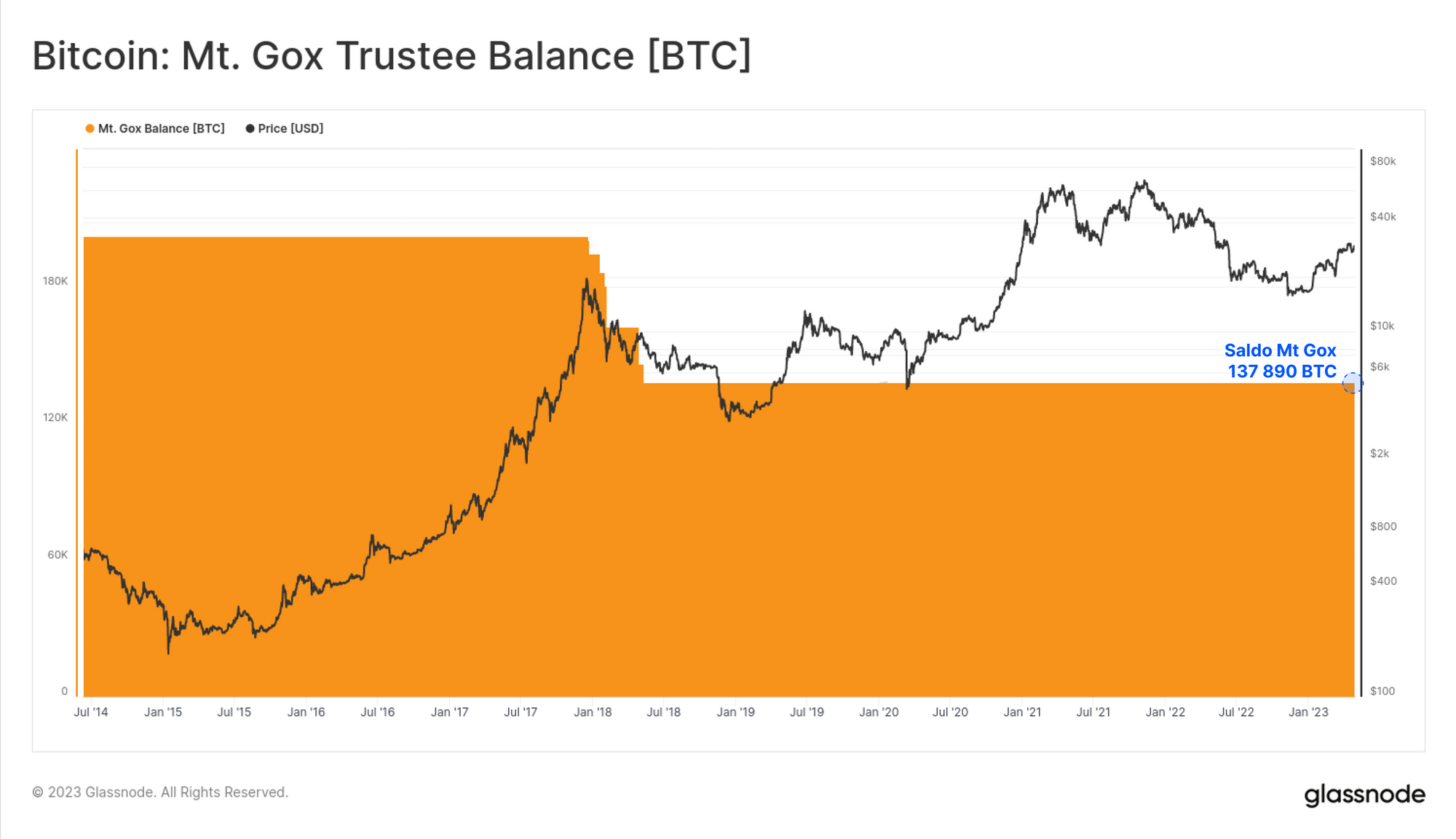

Jeśli spojrzymy na plotki dotyczące ruchu coinów Mt Gox, możemy zobaczyć, że ich saldo pozostało stabilne na poziomie 137 890 BTC od pierwszej transzy dystrybucji w 2018 roku, a od tamtej pory z tego portfela nie zostały przetransferowane żadne coiny. Chociaż ostatnio nie zaobserwowano żadnych sprzedaży, oczekuje się, że dystrybucje rozpoczną się w 2023 roku, co czyni to saldo, obecnie warte 3,93 mld dolarów, jednym z tych, które należy śledzić.

🔔 Pomysł na alert: spadek salda Mt Gox poniżej obecnego poziomu 137 890 BTC dałby natychmiastowe powiadomienie w momencie dokonania sprzedaży, co prawdopodobnie oznaczałoby początek dystrybucji.

Podobnie, Bitcoin trzymany przez władze rządowe USA pozostał stabilny na poziomie 205 514 BTC. Coiny te pochodzą z zajęć takich jak włamanie do Bitfinex w 2016 roku i włamanie do Silk Road w 2012 roku. Ostatni spadek spowodował wysłanie 9 861 BTC do naszego klastra Coinbase.

🔔 Pomysł na alert: śledzenie spadku salda rządu USA poniżej 205 514 BTC wskazywałoby na zwiększone prawdopodobieństwo dystrybucji z tej jednostki.

Badając popyt

W poprzednich wydaniach (newsletter z 12. tygodnia, newsletter z 14. tygodnia) pokazaliśmy, jak proporcja kapitału utrzymywana w młodszych grupach wiekowych (poniżej 6 miesięcy) może dać pogląd na popyt na rynku.

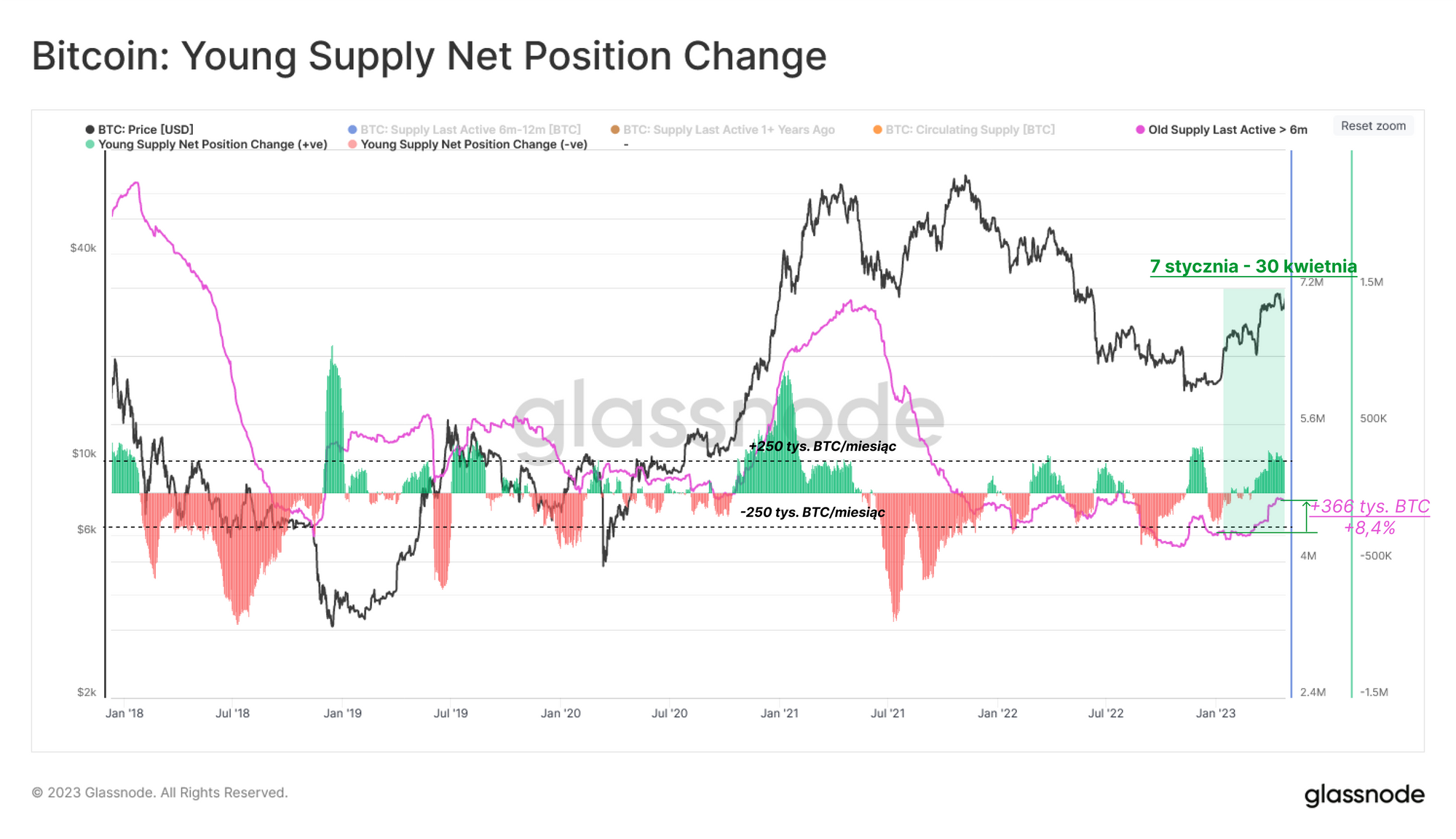

Poniższe wykresy pokazują proporcję kapitału utrzymywanego przez tych nowych nabywców, zarówno w BTC, jak i w dolarach. Rosnący udział młodszych zasobów w czasie wzrostów wskazuje na napływ kapitału na rynek. Sygnalizuje to również, że starsza podaż (> 6 miesięcy) jest sprzedawana, często wykorzystując tę płynność popytu, co prowadzi do netto transferu tanich/starych coinów do nowych nabywców po wyższych cenach.

Miesięczna zmiana netto pozycji młodszych zasobów pokazuje, że ta netto presja sprzedaży osiągnęła i ustabilizowała się na poziomie +250k BTC miesięcznie. Fala tego popytu zwiększyła łączną liczbę młodszych zasobów o 366 tys. BTC.

W porównaniu z istotnymi rajdami cenowymi w poprzednim cyklu, ten wzorzec wydaje się podobny do wzrostów w 2019 roku, które poprzedził okres równowagi przed hossą w latach 2020-2021.

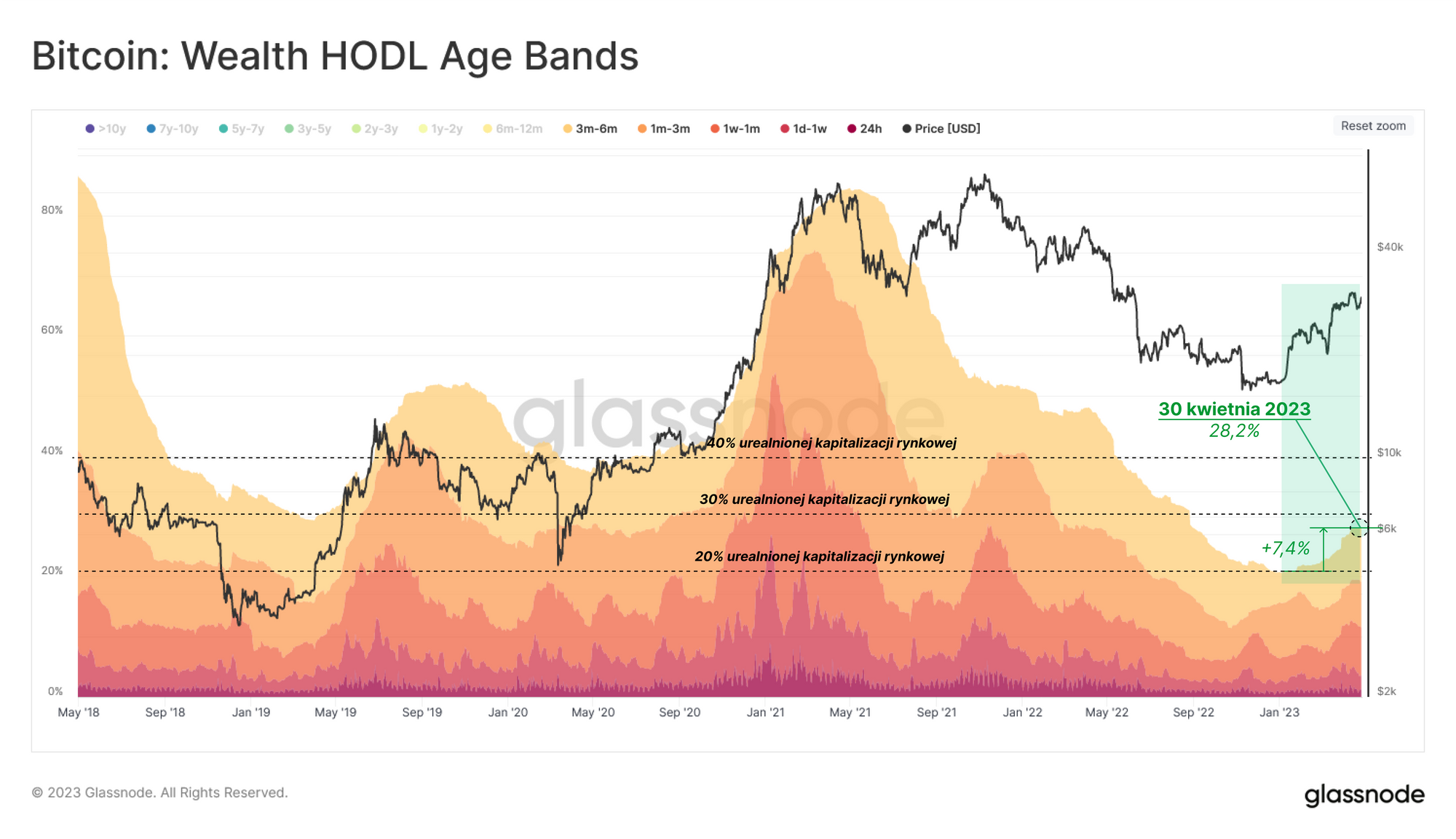

Podobny wzorzec można zaobserwować w przepływie kapitału wyrażonego w dolarach amerykańskich do grupy młodszych inwestorów (ang. Young Supply). Udział kapitału posiadany przez nowych inwestorów wzrósł z 20% do 40% całości, co stanowi podobny wzrost jak w początkach 2019 roku.

To oznacza, że 28,2% łącznego zainwestowanego kapitału znajduje się w rękach niedawnych nabywców, co jest stosunkowo niskim poziomem i wciąż nie przekracza progu +40% widocznego w poprzednich okresach hossy. Sugeruje to, że nowe napływy popytu pozostają stosunkowo słabe, a podaż pozostaje głównie w rękach długoterminowych inwestorów o wyższym przekonaniu.

Na fali

Po przedstawieniu zależności między napływem popytu a kapitałem trzymanym w Młodej Podaży, możemy opracować wskaźniki, które badają zachowanie nowych inwestorów będących kluczową siłą napędową rosnącego rynku.

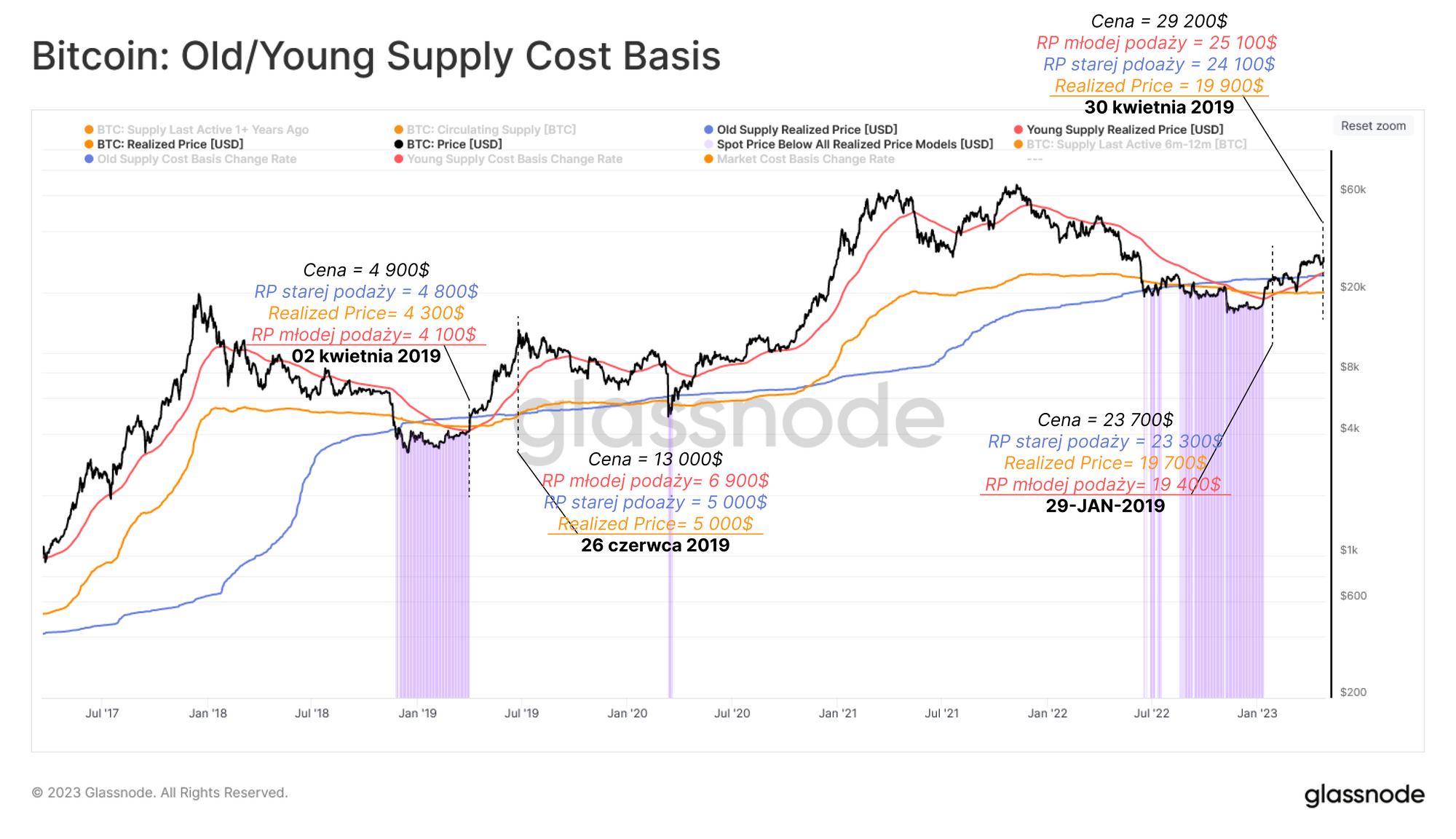

Wykres poniżej przedstawia średnią cenę nabycia grup Młodej/Starej Podaży wraz ze średnią rynkową.

- Koszt bazowy starej podaży (> 6 msc) 🔵

- Koszt bazowy całego rynku 🟠

- Koszt bazowy młodej podaży (< 6 msc) 🔴

Pierwsza uwaga to to, że rynek wyraźnie wyszedł z fazy odkrywania dna bessy w 2022 roku 🟪. Ostatnio szybki wzrost ceny spot doprowadził do tego, że koszt vazowy nowych inwestorów (25 200$) 🔴 jest wyższy niż koszt pozostałych grup, ponieważ napływający popyt goni wzrost cen.

Jest to pierwsza taka sytuacja od listopada 2022 roku, kiedy koszt nabycia dla starych hodlerów ($24,1 tys.) 🔵 jest ponownie w lepszej pozycji niż dla nowych kupujących (wielu z nich działało od razu po upadku FTX).

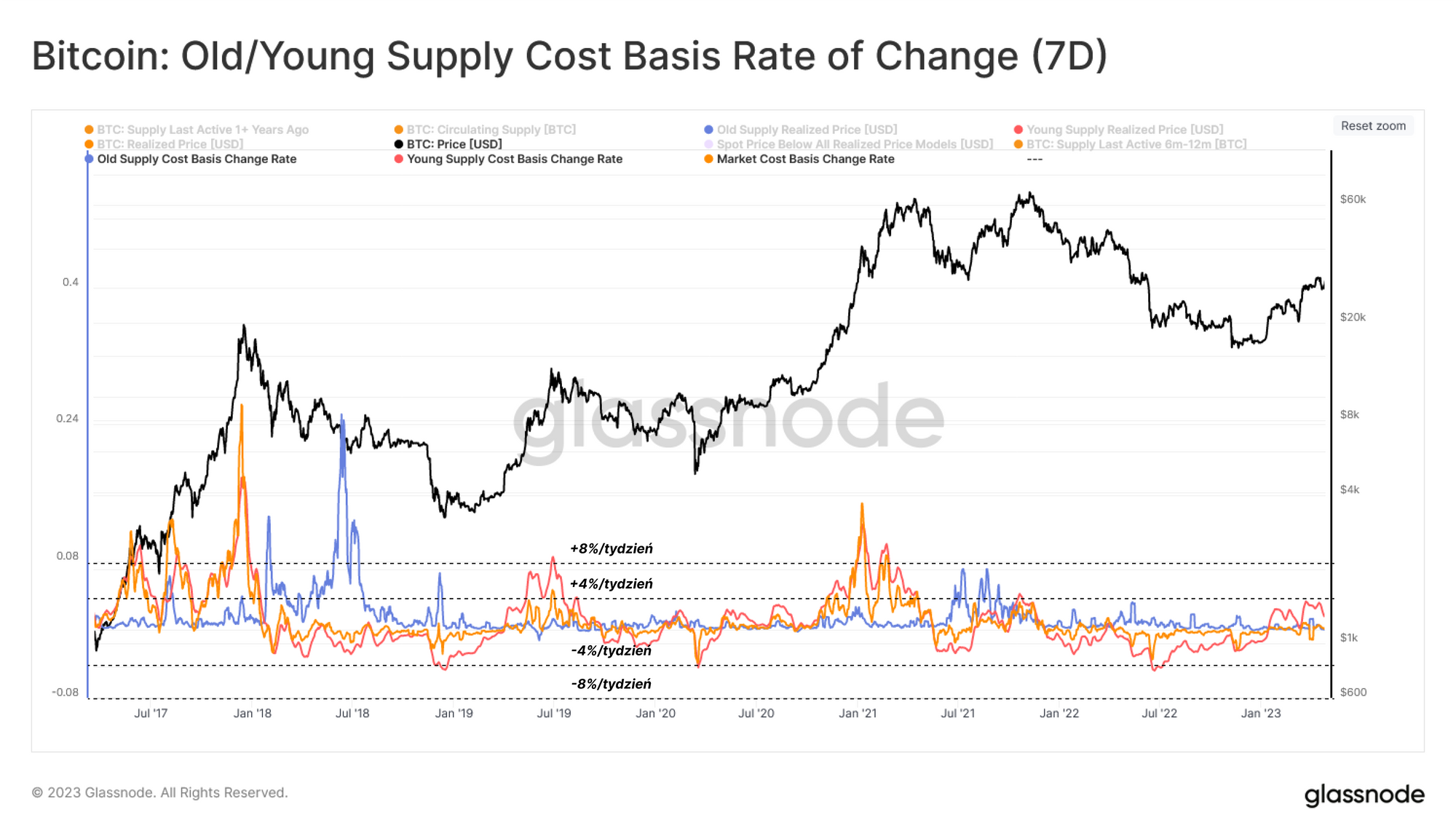

Następnym krokiem jest poszukiwanie wskaźników informujących, czy rynek zbliża się do jakichkolwiek przegrzanych warunków. Na kolejnym wykresie przedstawiono tygodniowe tempo zmian dla wyżej wymienionych kosztów bazowych, co pozwala nam ocenić intensywność nabywania kapitału przez każdą z grup.

W przeszłości przegrzane warunki często pokrywały się z przekroczeniem przez młodą podaż 🔴 i ogólny rynek 🟠 tygodniowej zmiany od 4% do 8%, a poprzednie przypadki często skutkowały długotrwałą korektą.

Ostatni wzrost na rynku nie przekroczył jeszcze progu 4% na tydzień, jednak młoda podaż zbliżyła się do tej granicy, osiągając wartość 3,4%. To oznacza, że rynek jeszcze nie doświadczył tak samo szybkiego wzrostu, jak w grudniu 2017, czerwcu 2019 i styczniu 2021 roku.

Czy Bitcoin się przegrzał?

Dotychczas skupialiśmy się na zachowaniu inwestorów krótkoterminowych podczas wzrostu po cyklicznym dołku. Teraz skupimy się na wskaźnikach, które pozwalają nam ocenić, czy dotychczasowy wzrost osiągnął stopień "przegrzania".

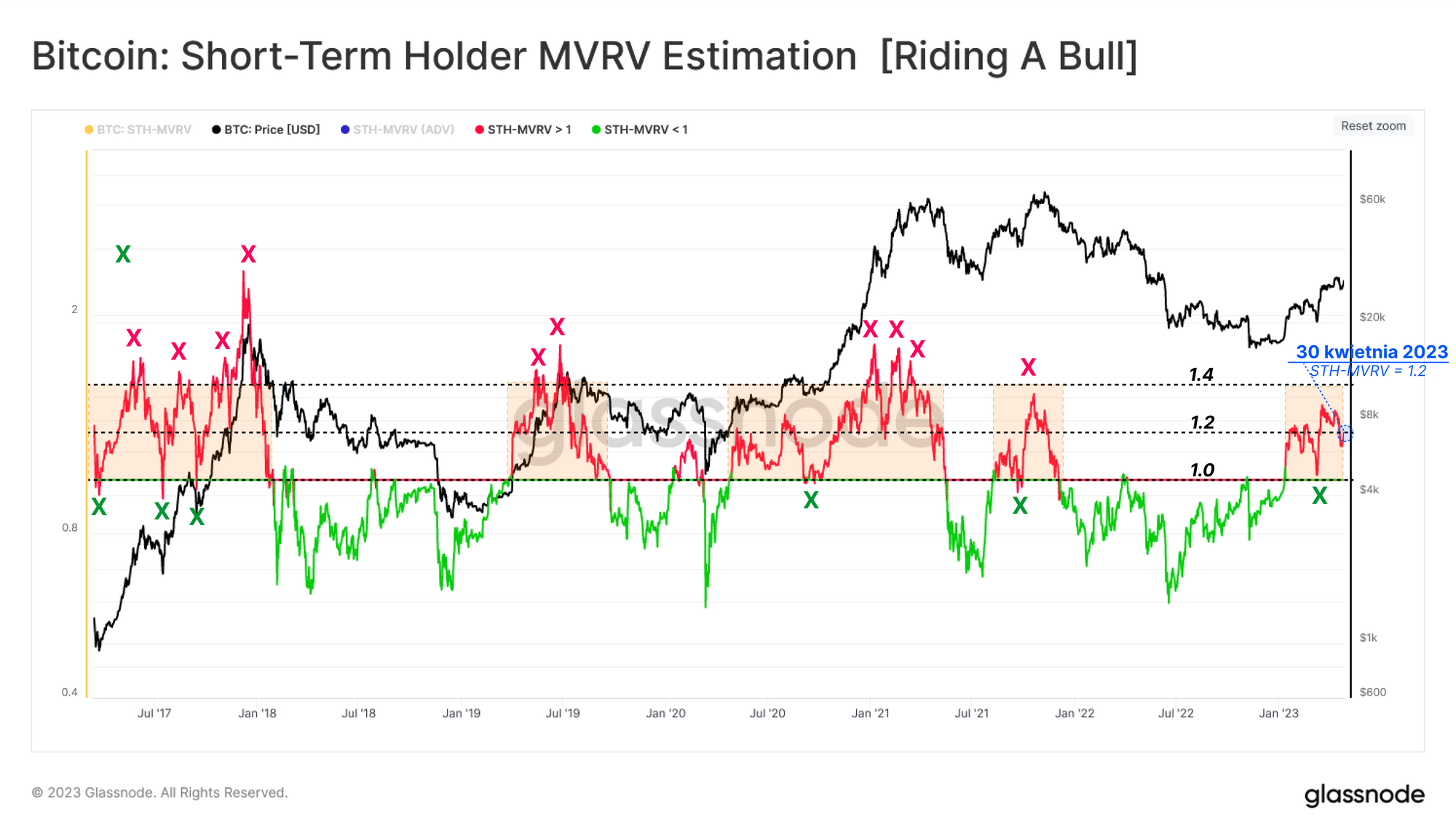

Najpierw przyjrzymy się średniemu niezrealizowanemu zyskowi inwestorów krótkoterminowych za pomocą wskaźnika MVRV, który stanowi stosunek między ceną spot, a ich kosztem bazowym on-chain. Tygodniowa średnia tego wskaźnika pomaga określić możliwość krótkoterminowych korekt, zwykle widocznych, gdy STH-MVRV przekracza 1,2, sygnalizując 20% niezrealizowanego zysku. Makro szczyty zwykle odnotowują jeszcze wyższe wartości, często powyżej 1,4.

Ostatnio opór został znaleziony na poziomie 30 tysięcy dolarów, co odpowiada STH-MVRV wynoszącemu 1,33 i oznacza, że nowi inwestorzy osiągnęli średnio 33% zysku. W przypadku poważniejszej korekty rynku poziom cen 24,4 tysiąca dolarów przywróciłby wartość STH-MVRV do punktu równowagi na poziomie 1,0, który okazał się być punktem wsparcia w trendzie wzrostowym.

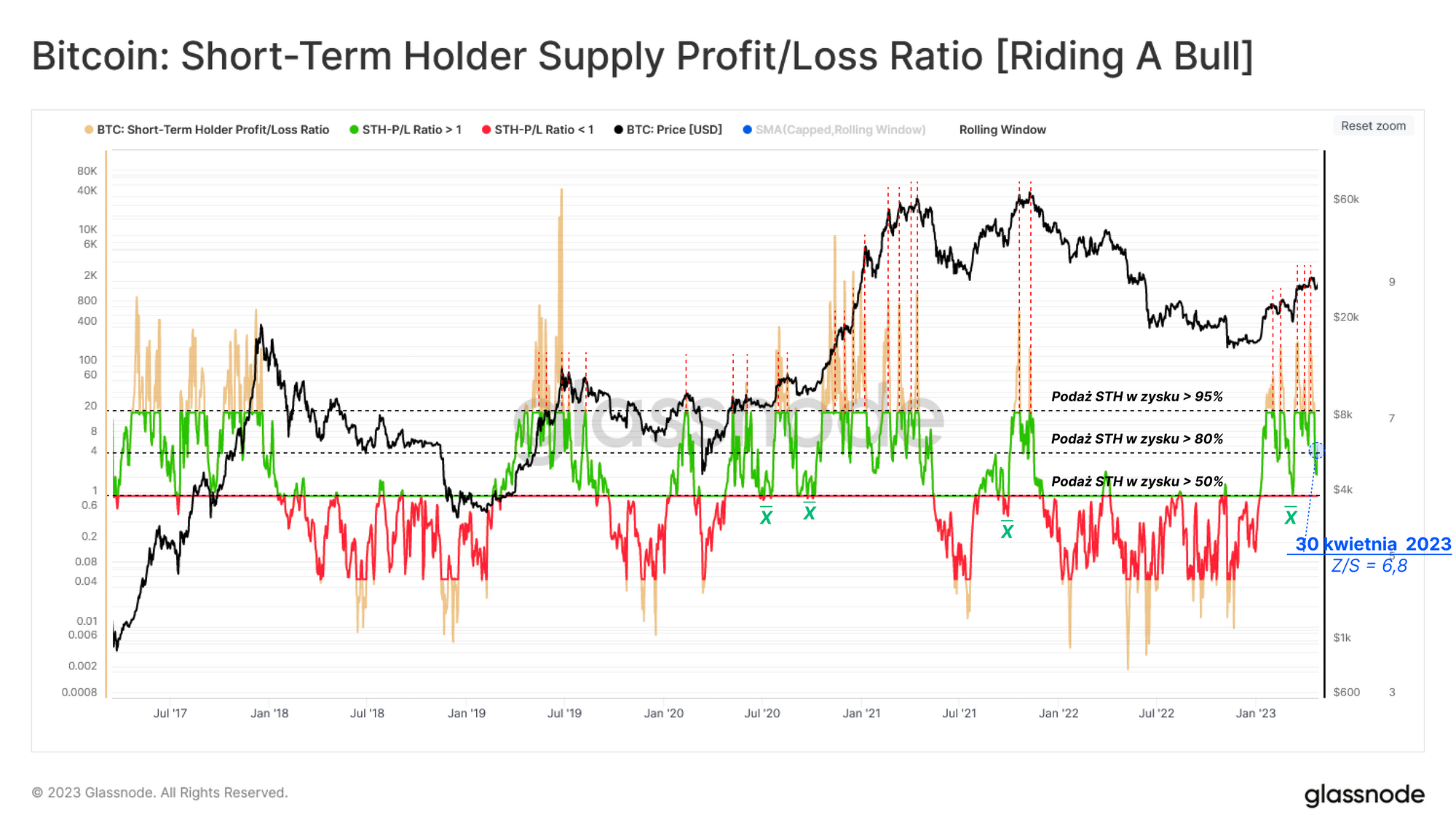

Wskaźnik bardziej wrażliwy na cenę, śledzący podobne zachowania, to stosunek zysków i strat posiadanych przez krótkoterminowych inwestorów. Badając poprzednie wzrosty, można zidentyfikować trzy charakterystyczne obszary dla tego wskaźnika:

- Zysk w podaży STH > 95% (Stosunek Z/S > 20): Podkreśla niezwykle zyskowną pozycję nowych inwestorów.

- Zysk w podaży STH > 80% (Stosunek Z/S > 4): Często odwiedzany podczas korekt w makro trendach wzrostowych, może sygnalizować punkt wyczerpania sprzedających w krótkim okresie.

- Zysk w podaży STH > 50% (Stosunek Z/S > 1): Reprezentuje zrównoważoną pozycję zysków i strat dla nowych inwestorów. Spadek poniżej tego poziomu często poprzedza bardziej rozległą korektę cenową, jednak istnieją przykłady rynku znajdującego wsparcie na tym poziomie podczas silnych trendów w hossie.

W ramach wzrostu w 2023 r. można już znaleźć kilka przypadków osiągania i reagowania na wszystkie trzy obszary, a sprzedaż w początkach marca była doskonałym przykładem reakcji w strefie 3.

Jeśli rozważymy ponownie możliwość głębszej korekty w niedalekiej przyszłości, strefa 3 zostanie osiągnięta na poziomie kosztów zakupu nowych inwestorów, znajdującym się w okolicach 24,4 tys. dolarów.

Zysk realizowany na giełdach

Giełdy są powszechnym miejscem docelowym dla funduszy spekulacyjnych i głównym miejscem ustalania cen. Możemy ocenić przepływ kapitału do/z giełd jako miarę reakcji inwestorów.

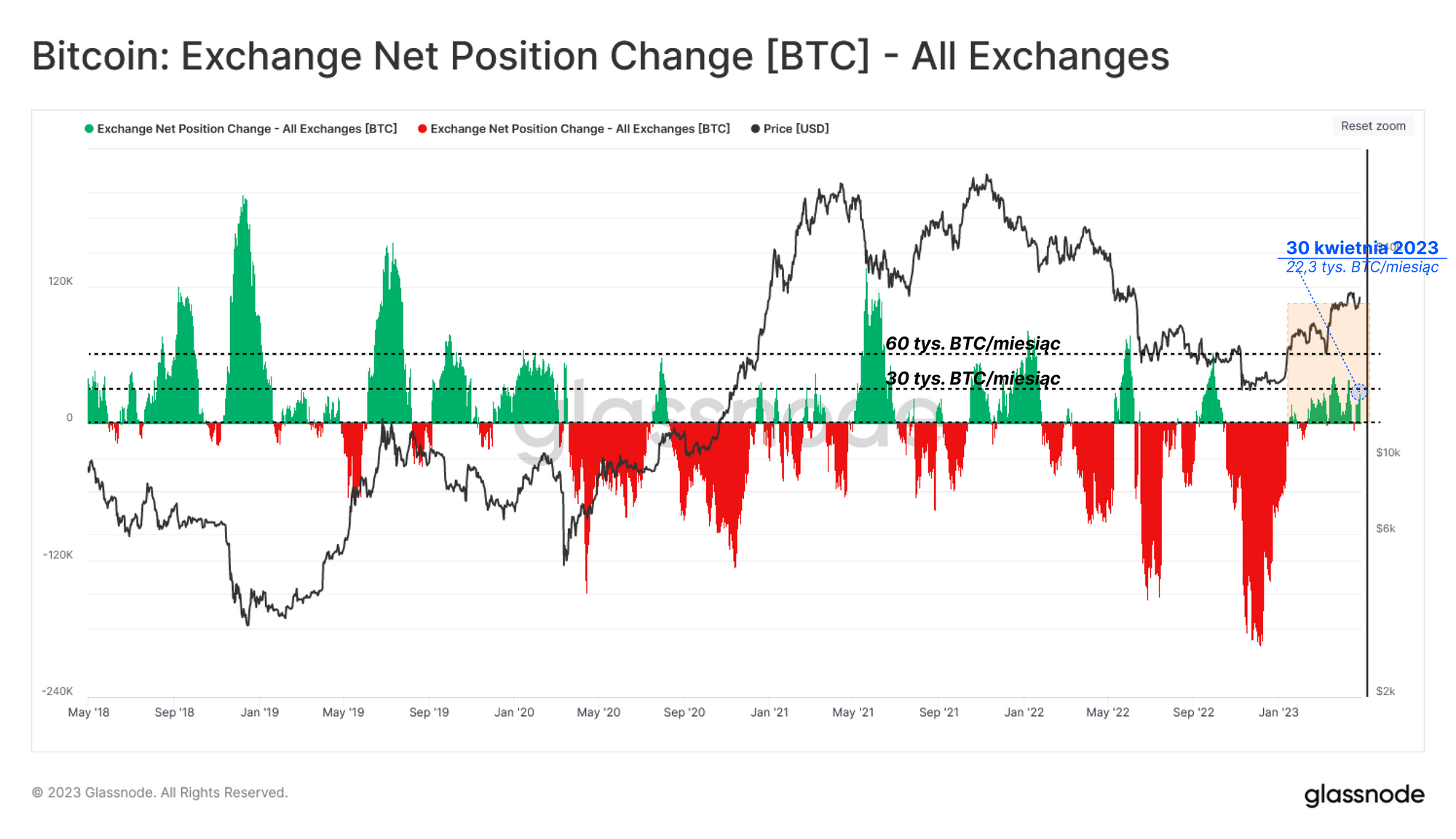

Niedawne wzrosty nie były wyjątkiem, gdyż giełdy odnotowały niemałe napływy kapitału w ostatnich tygodniach, co doprowadziło do wzrostu Zmiany Netto Pozycji powyżej +30k BTC/miesiąc. Ten wskaźnik nieznacznie spadł do 22,3k BTC/miesiąc, co oznacza mniejszą, ale ciągłą presję sprzedaży na rynku.

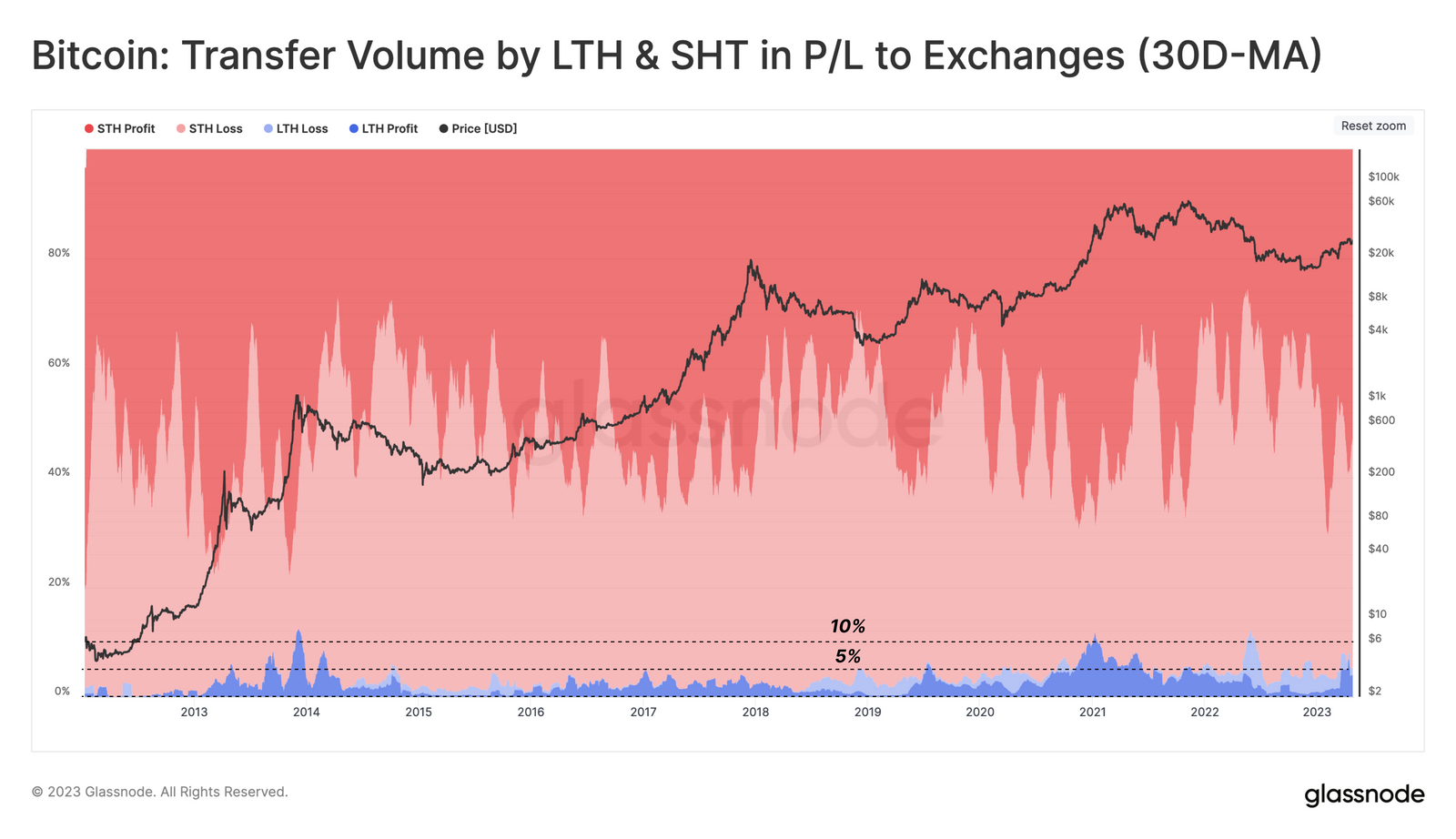

Wśród grup zarówno inwestorów długoterminowych 🟦 i krótkoterminowych 🟥, którzy wysyłają monety na giełdy, dominacja krótkoterminowych inwestorów pozostaje stała i wynosi 90-95% całkowitego napływu. Warto zauważyć zwiększenie realizacji zysków przez STH w 2023 roku, oznaczone przez głębszą ciemnoczerwoną strefę, która stanowi obecnie 58% napływu na giełdy.

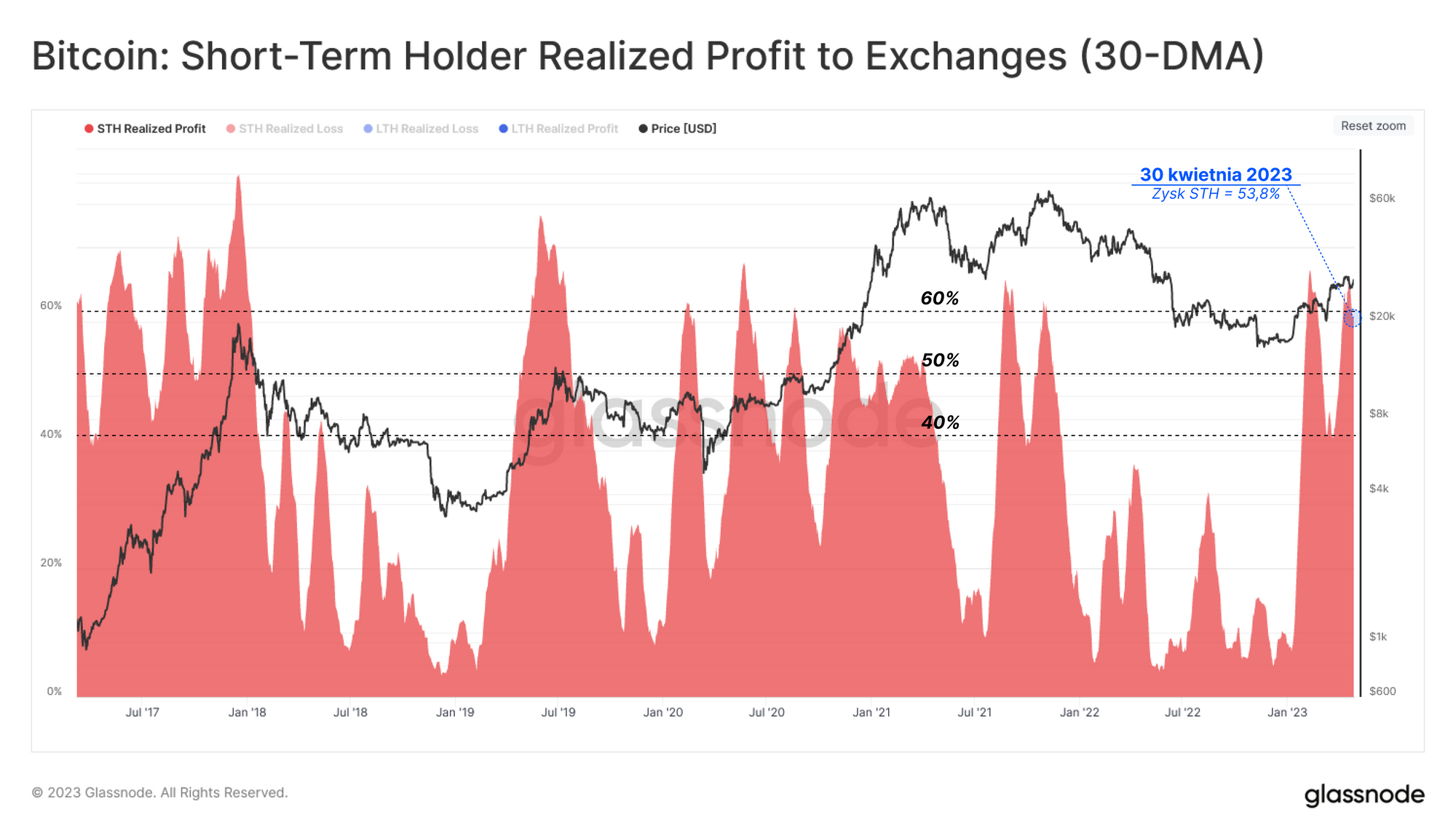

Izolując udział zysków krótkoterminowych inwestorów w ogólnej wartości wpływów na giełdy, widzimy, że od początku stycznia odnotowano dwie fale realizacji zysków przez tę grupę, osiągając szczyt na poziomie 60% udziału w ogóle wpływów. W obecnej sytuacji rynkowej, druga fala realizacji zysków przez krótkoterminowych inwestorów pokrywa się z niedawną korektą.

Podsumowanie i wnioski

W tej edycji zajęliśmy się plotkami dotyczącymi przemieszczenia "Starożytnej" Podaży, funduszy powierniczych Mt Gox oraz podaży kontrolowanej przez rząd USA. Ze względu na znaczną wartość tych bilansów, ustawianie Alertów to doskonałe narzędzie umożliwiające automatyczne powiadomienie w przypadku zmniejszenia ich salda.

Przypomnieliśmy także koncepcję redystrybucji Starego/Młodego kapitału podczas cykli wzrostowych i wykorzystaliśmy ją do oceny popytu na rynku. Poprzez ocenę różnych kosztów bazowych dla poszczególnych grup inwestorów, pokazaliśmy, jak nowi inwestorzy wpływają na rynek, głównie poprzez swój niezrealizowany i zrealizowany zysk.

Stwierdziliśmy także, że presja sprzedaży przez nowych inwestorów była kluczową siłą napędową, która ustaliła opór na poziomie 30 tys. dolarów. Jeśli ta obecna korekta będzie kontynuowana, koszt bazowy dla posiadaczy młodej podaży na poziomie 24,4 tys. dolarów może być ważnym poziomem psychologicznym do obserwacji w nadchodzących tygodniach.

Zastrzeżenie: Powyższy raport nie zawiera żadnych porad inwestycyjnych. Wszelkie dane podawane są wyłącznie w celach informacyjnych. Żadna decyzja inwestycyjna nie powinna opierać się informacjach podanych tutaj, a wyłączną odpowiedzialność za własne decyzje inwestycyjne ponosisz ty.

- Wpadnij i śledź nas na Twitterze

- Dołącz do naszego kanału na Telegramie

- Odwiedź Glassnode Forum po długie dyskuje i analizy

- Po wskaźniki on-chain oraz wykresy aktywności wpadnij na Glassnode Studio

- Po zautomatyzowane powiadomienia dotyczące najważniejszych wskaźników on-chain oraz aktywności na giełdach wpadnij na naszego Twittera Glassnode Alerts