Całkowity reset

W następstwie jednego z największych w historii wydarzeń delewarowania rynku, kapitalizacja Bitcoina spadła tak mocno, że łączny napływ kapitału, jaki miał miejsce od maja 2021 roku został wymazany. Istnieje związany z tym wzrost aktywności on-chain, jednak wciąż brakuje znacznego wolumenu.

Po kilku burzliwych tygodniach po implozji FTX, rynek Bitcoina odnotowuje znaczącą konsolidację powyżej cyklicznych dołków . Notowania odnotowały silne odbicie o blisko 10% od dołka na poziomie 16 065$ do maksimum wynoszącego 17 197$.

W tym wydaniu przyjrzymy się dotkliwości strat poniesionych przez uczestników rynku w tym, co wydaje się być największym wydarzeniem delewarowania w historii aktywów cyfrowych. Przyjrzymy się również późniejszemu wpływowi zarówno na aktywność sieci, jak i popyt na przestrzeń blokową oraz co nam to mówi o obecnej strukturze rynku.

Tłumaczenia

W tym tygodniu newsletter On-chain jest tłumaczony na hiszpański, włoski, chiński, japoński, turecki, francuski, portugalski, perski, hebrajski oraz grecki.

Cotygodniowy panel analizy Onchain

Cotygodniowy Newsletter Onchain posiada interaktywny panel, w którym znajdują się wszystkie załączone wykresy. Panel ten oraz wszystkie wspominane metryki są szerzej omawiane w naszym raporcie w formie video, który udostępniany jest w każdy wtorek. Wpadnij oraz zasubskrybuj nasz kanał YouTube, a także sprawdź pozostałe filmy i tutoriale.

Okres strat

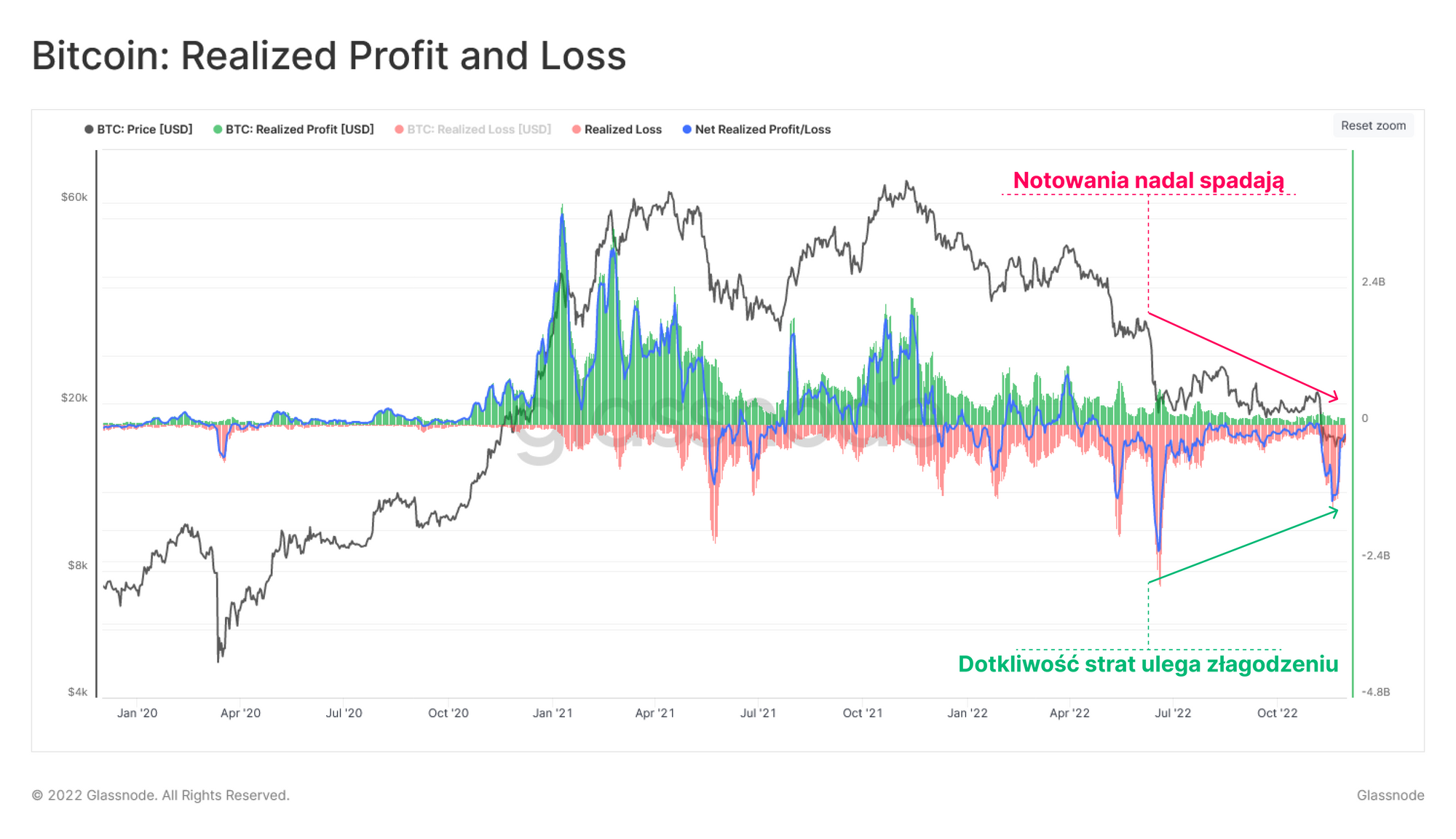

Aby rozpocząć naszą ocenę sytuacji rynkowej, sprawdzimy wielkość strat poniesionych przez wszystkich uczestników rynku podczas burzliwego procesu delewarowania w ostatnich tygodniach.

Zarówno spadki z czerwca 2022, jak i implozja FTX spowodowały kapitulację inwestorów o historycznej skali. Upadek FTX doprowadził do osiągnięcia ATH w jednodniowej realizacji strat wynoszące -4,435 mld USD. Jednak oceniając tygodniową średnią kroczącą, realizacja strat wydaje się maleć. Dla porównania, czerwcowa wyprzedaż przez prawie 2 tygodnie utrzymywała poziom ponad -700 mln USD realizowanych strat każdego dnia.

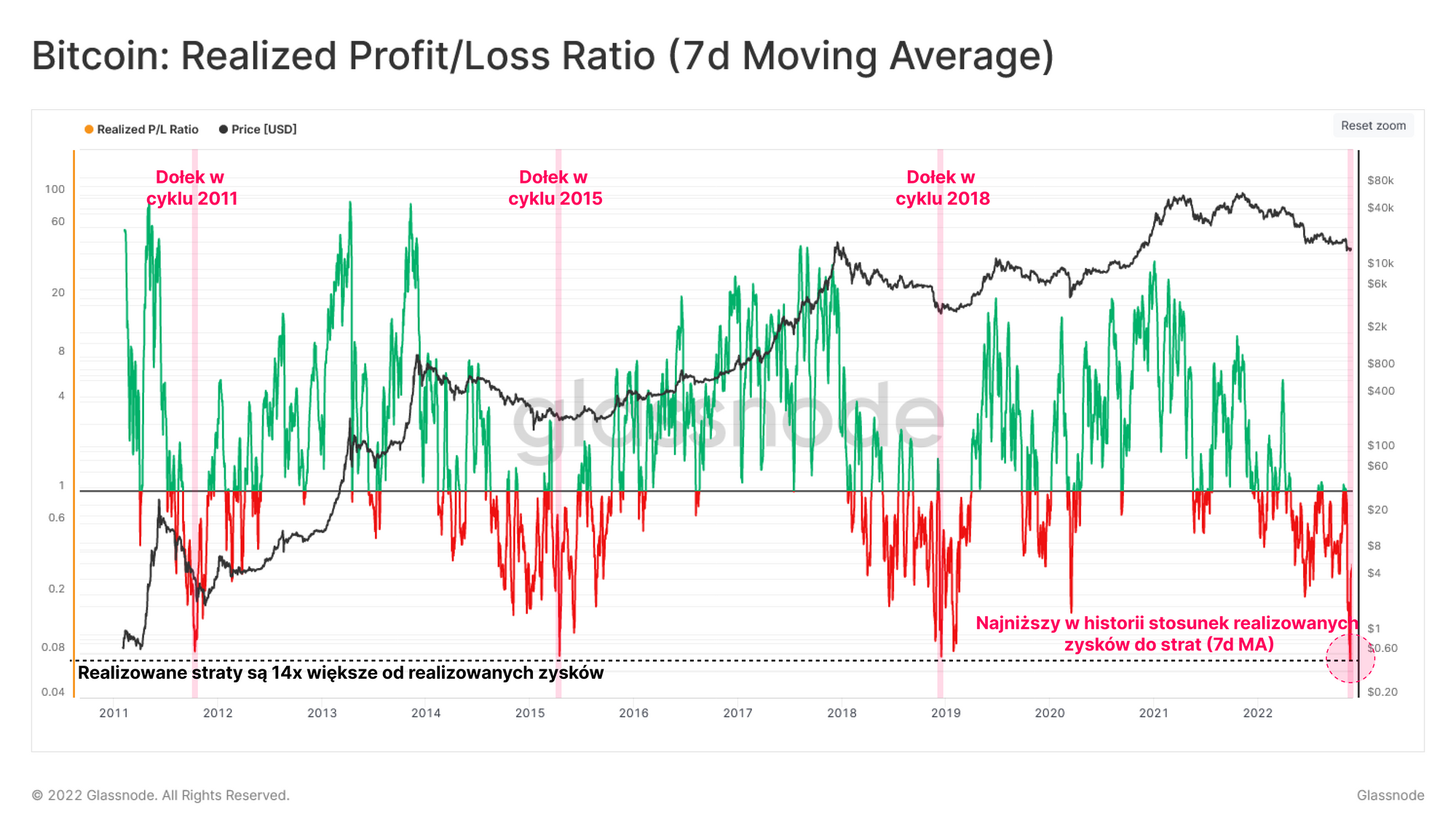

Ocenę tę można uzupełnić sprawdzając stosunek między zrealizowanym zyskiem a zrealizowaną stratą. Możemy tutaj zauważyć, że stosunek między zrealizowanym zyskiem / stratami zanotował nowy rekord wszechczasów.

Wskazuje to, że straty odnotowane przez rynek były 14 razy większe niż realizowane zyski.

Poprzednie przypadki tak wyjątkowo niskich wartości wskaźnika stosunku zrealizowanych zysków/strat zbiegały się ze zmianą makroekonomicznego nastawienia rynku.

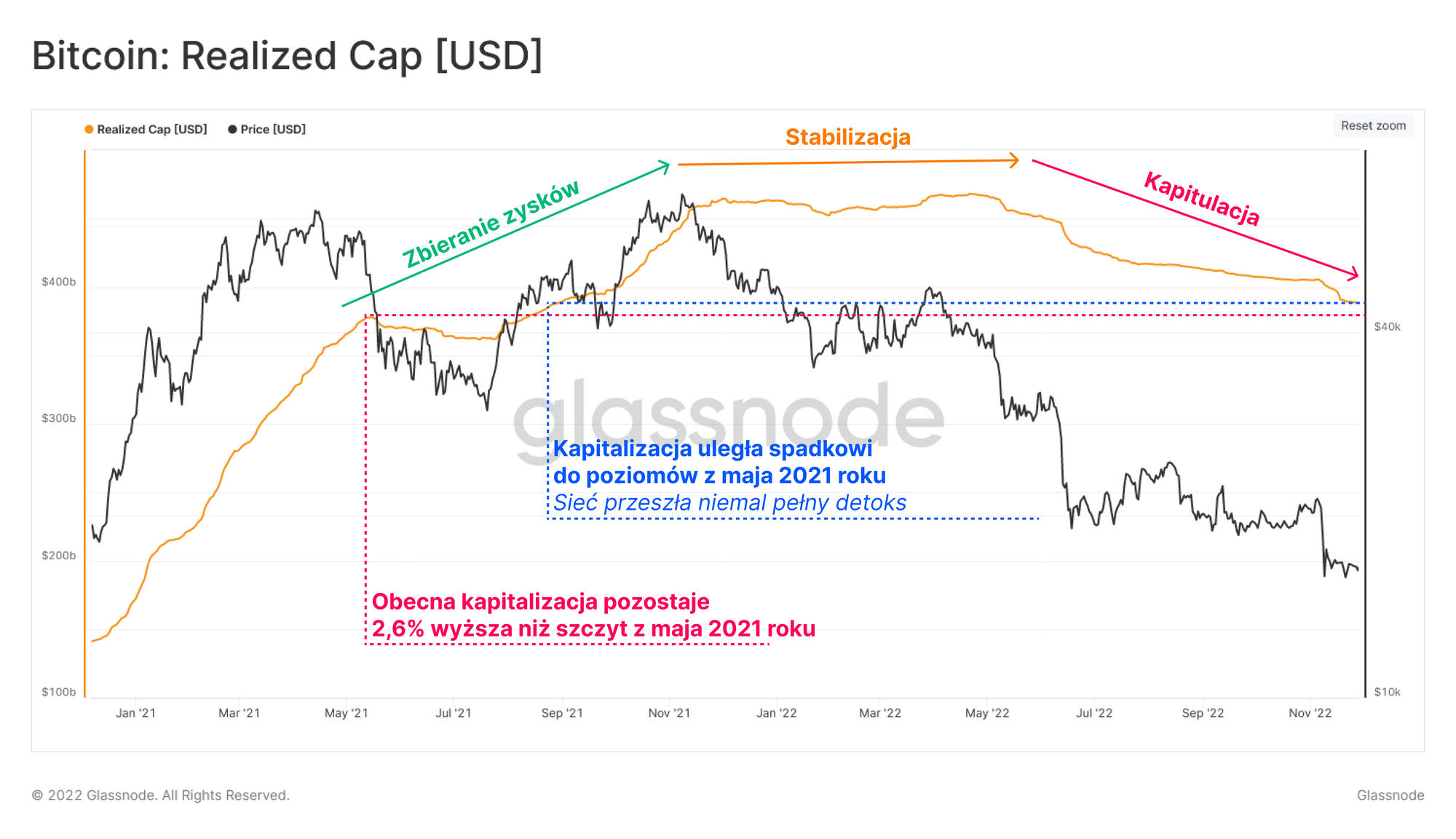

Następnie przyjrzmy się wskaźnikowi Realized Cap, który przedstawia sumę netto napływów i odpływów kapitału do sieci od momentu powstania. Wskaźnik ten możemy wykorzystać do oceny dotkliwości odpływów kapitału z sieci po szczycie cyklu rynkowego.

Po wyprzedaży w połowie 2021 r. widać znaczny wzrost Realized Cap. Można to interpretować jako wykorzystywanie przez uczestników rynku znacznej płynności na wzrostach, aby wyjść ze swoich pozycji, a tym samym realizację zysków i zwiększenie Realized Cap.

Po upadku LUNY w maju 2022 roku można zaobserwować znaczny odpływ kapitału, ponieważ inwestorzy, którzy kupowali blisko szczytu rynkowego z listopada, zaczęli kaskadowo realizować coraz większe straty.

Entuzjazm obserwowany podczas rajdu na ATH w drugiej połowie 2021 r. prawie całkowicie został zniwelowany, co sugeruje niemal całkowity detoks tej nadwyżki płynności.

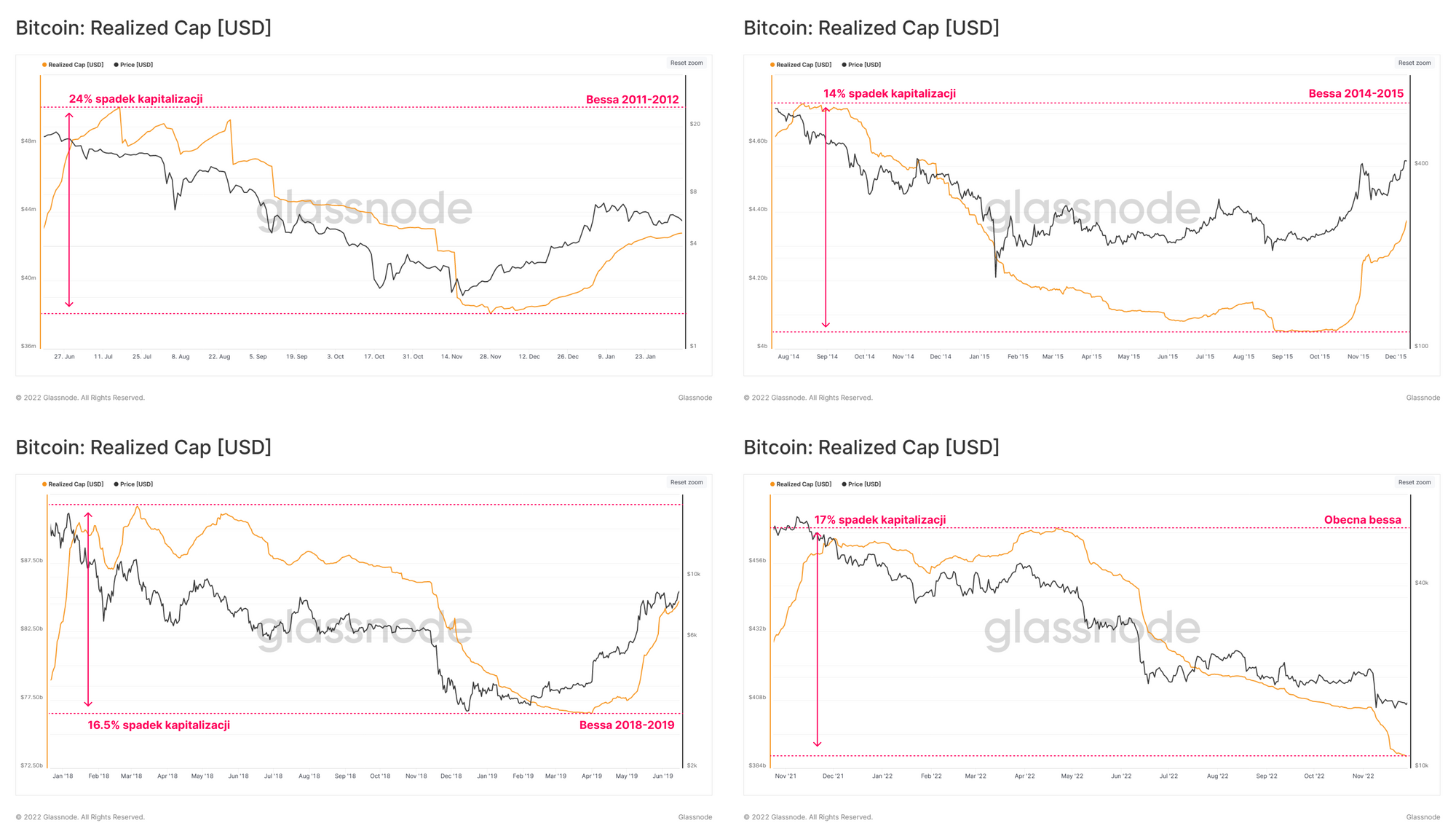

Możemy więc porównać obecny cykl ze wszystkimi poprzednimi głównymi bessami, mierząc od szczytu Realized Cap do dołka, jako wskaźnik względnych odpływów kapitału:

- W latach 2010-11 odpływ kapitału netto stanowił równowartość 24% wartości szczytowej.

- Lata 2014-15 charakteryzowały się najniższym, ale niebanalnym odpływem kapitału na poziomie 14%.

- Lata 2017-18 odnotowały spadek Realized Cap o 16,5%, najbliższy obecnemu cyklowi 17,0%.

Pod tym względem obecny cykl był trzecim co do wielkości względnym odpływem kapitału i przyćmił cykl z 2018 r., który jest prawdopodobnie najistotniejszym odpowiednikiem dojrzałego rynku.

Zrealizowane straty, jakich doświadczyli inwestorzy Bitcoina w ciągu ostatnich 6 miesięcy, były historycznej skali. Stres związany z zyskownością zaczyna się zmniejszać, ale doprowadził on do całkowitego wypłukania całej nadwyżki płynności przyciągniętej w ciągu ostatnich 18 miesięcy. Sugeruje to, że nastąpiło teraz całkowite wyeliminowanie nadkładu spekulacyjnego z 2021 r.

Wzrost popytu na przestrzeń blokową

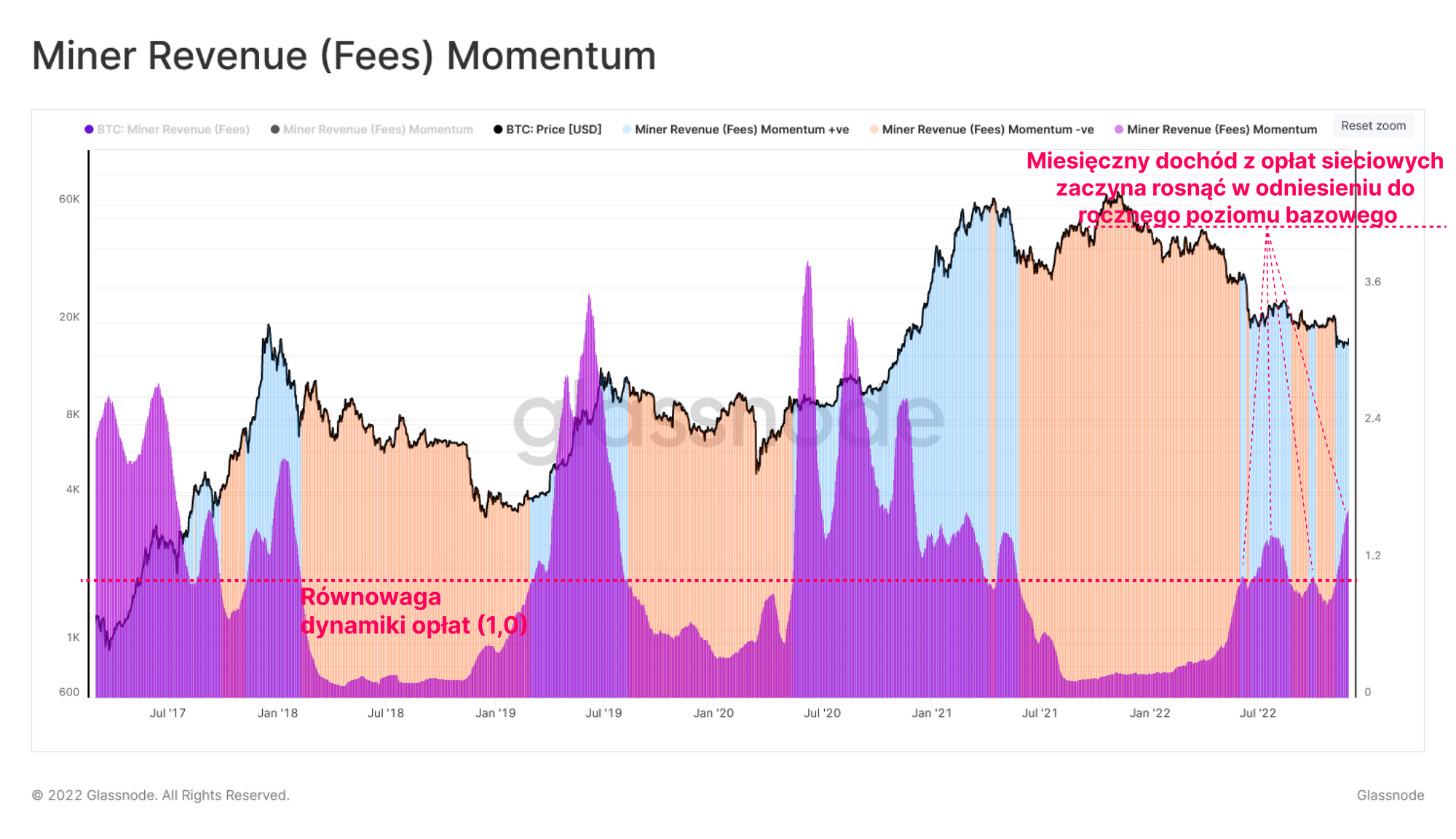

Wskaźnik Przychodów Górników Z Opłat Sieciowych (Miner Revenue from Fees) pozwala na wgląd w zapotrzebowanie na przestrzeń blokową i czy transaktorzy są skłonni wnosić wyższe opłaty za włączenie ich zlecenia do następnego bloku. Jeśli porównamy miesięczną stawkę tej opłaty do długoterminowej średniej rocznej, możemy ocenić lokalną dynamikę tych opłat.

- Momentum opłat sieciowych powyżej 1 🔵 sugeruje wzrost przychodów górników z opłat sieciowych w stosunku do rocznego poziomu bazowego.

- Momentum opłat sieciowych poniżej 1 🔴 wskazuje na spadek przychodów górników z opłat sieciowych w stosunku do rocznego poziomu bazowego.

Długotrwałym bessom często towarzyszy znaczny spadek aktywności sieci, co skutkuje dość słabymi przychodami z opłat. Historycznie ten impas był przełamywany w reakcji na poważną kapitulację rynkową, gdzie znacznie niższe notowania przyciągały nowy popyt na przestrzeń blokową. Gdy sprzedający są marginalizowani, a nabywcy zajmują ich miejsce, to podekscytowanie powoduje wzrost przeciążenia sieci.

Najbardziej interesującym jest zagadnienie, czy ten wzrost jest ulotny, czy też uda się go utrzymać, co oznaczałoby, że potencjalna zmiana nastawienia rynkowego ma miejsce.

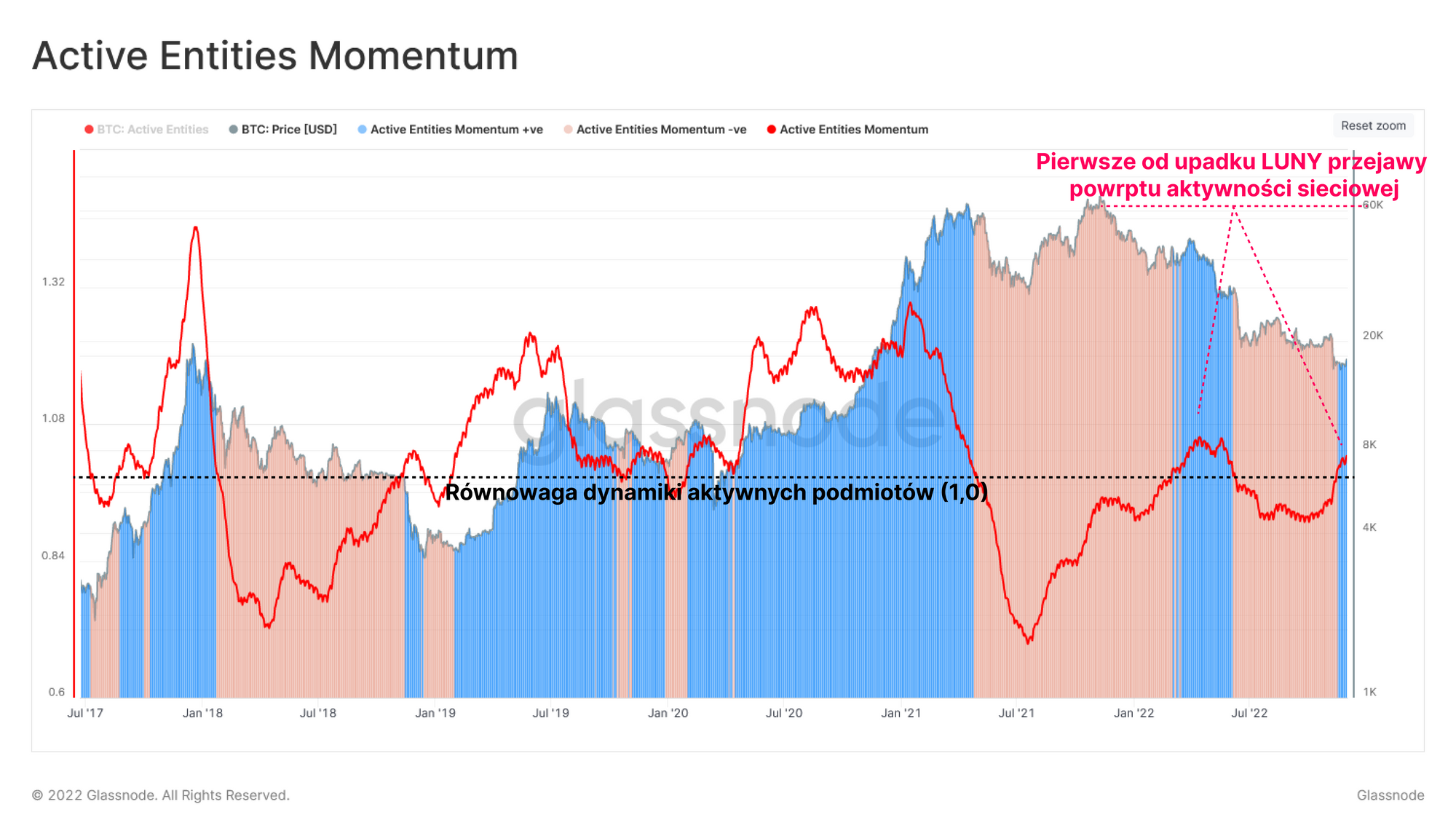

Ta obserwacja jest poparta wskaźnikiem Momentum Aktywnych Podmiotów, który można rozpatrywać w następujących ramach.

- Momentum powyżej 1 🔵 wskazuje na wzrost aktywności unikalnych podmiotów.

- Momentum poniżej 1 🔴 sugeruje spadek aktywności unikalnych podmiotów.

Ponownie można zauważyć, że niedawny spadek cen pobudził napływ aktywności on-chain, przy czym wskaźnik ten przekroczył pozycję równowagi po raz pierwszy od wzrostu notowań do 48 000$ w kwietniu 2022 r.

Byłoby obiecującym, gdyby wskaźnik tego momentum pozostał na podwyższonym poziomie w stosunku do progu równowagi.

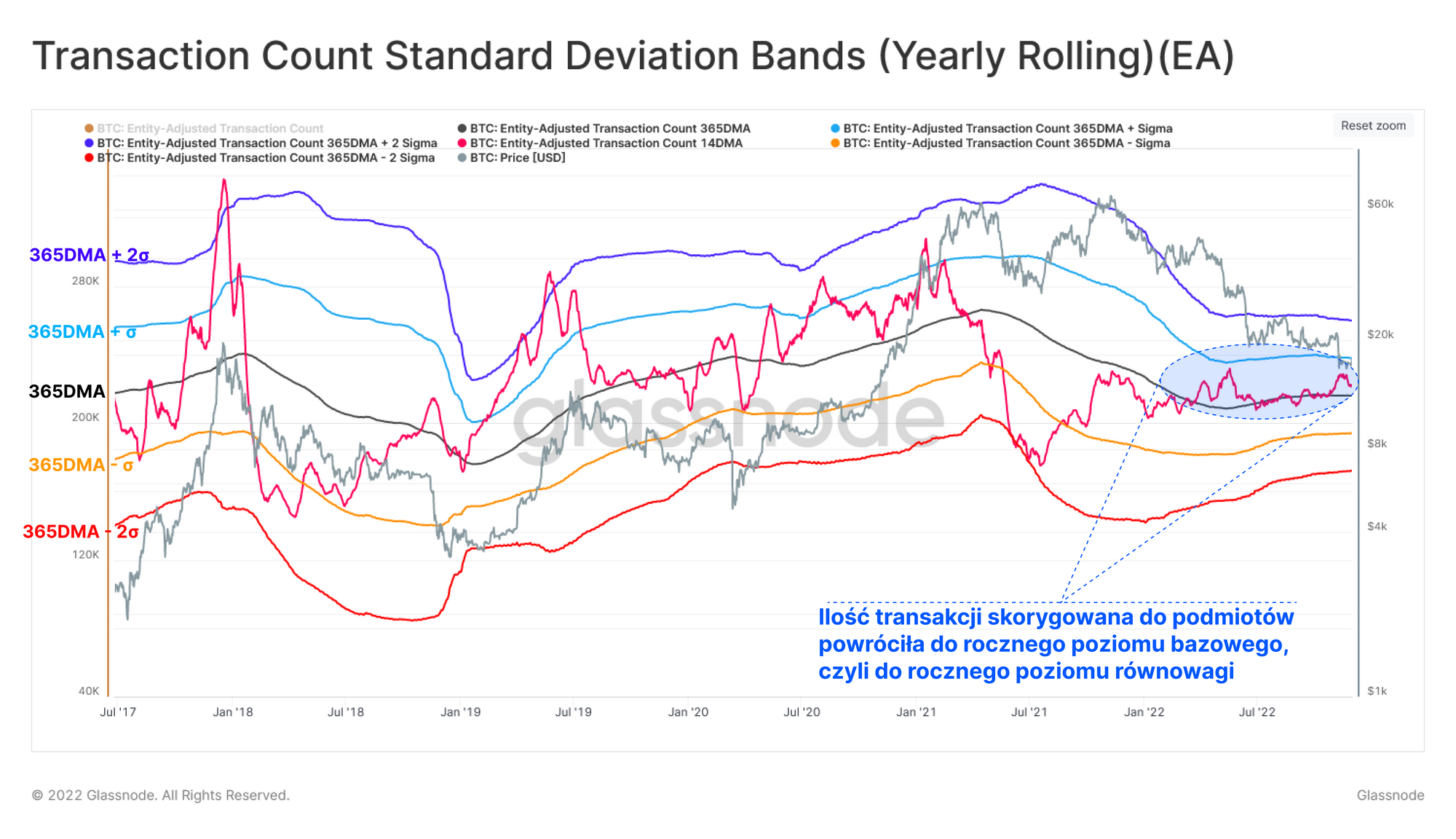

Następnie wprowadźmy zestaw pasm rocznego kroczącego odchylenia standardowego dla wskaźnika liczby transakcji (dostosowanej wg. podmiotów). Spowoduje to nakreślenie 14D średniej kroczącej wszystkich potwierdzonych transakcji, a także szereg pasm statystycznych w zakresie ± 2σ.

Można poczynić dwie kluczowe obserwacje:

- Drastyczny spadek liczby transakcji w maju 2021 r. jest przykładem niemal całkowitego wyeliminowania aktywności sieciowej, podobnie jak na początku 2018 r.

- Po wspomnianym powyżej wydarzeniu aktywność sieciowa powoli, ale konsekwentnie wracała do rocznego poziomu bazowego. Jest to znowu podobne do końca 2018 roku i większej części 2019 roku

Stabilizacja liczby transakcji pokazuje, że na przestrzeni ostatnich 6 miesięcy sieć Bitcoina zbliżała się i oscylowała wokół pozycji równowagi popytu na przestrzeń blokową.

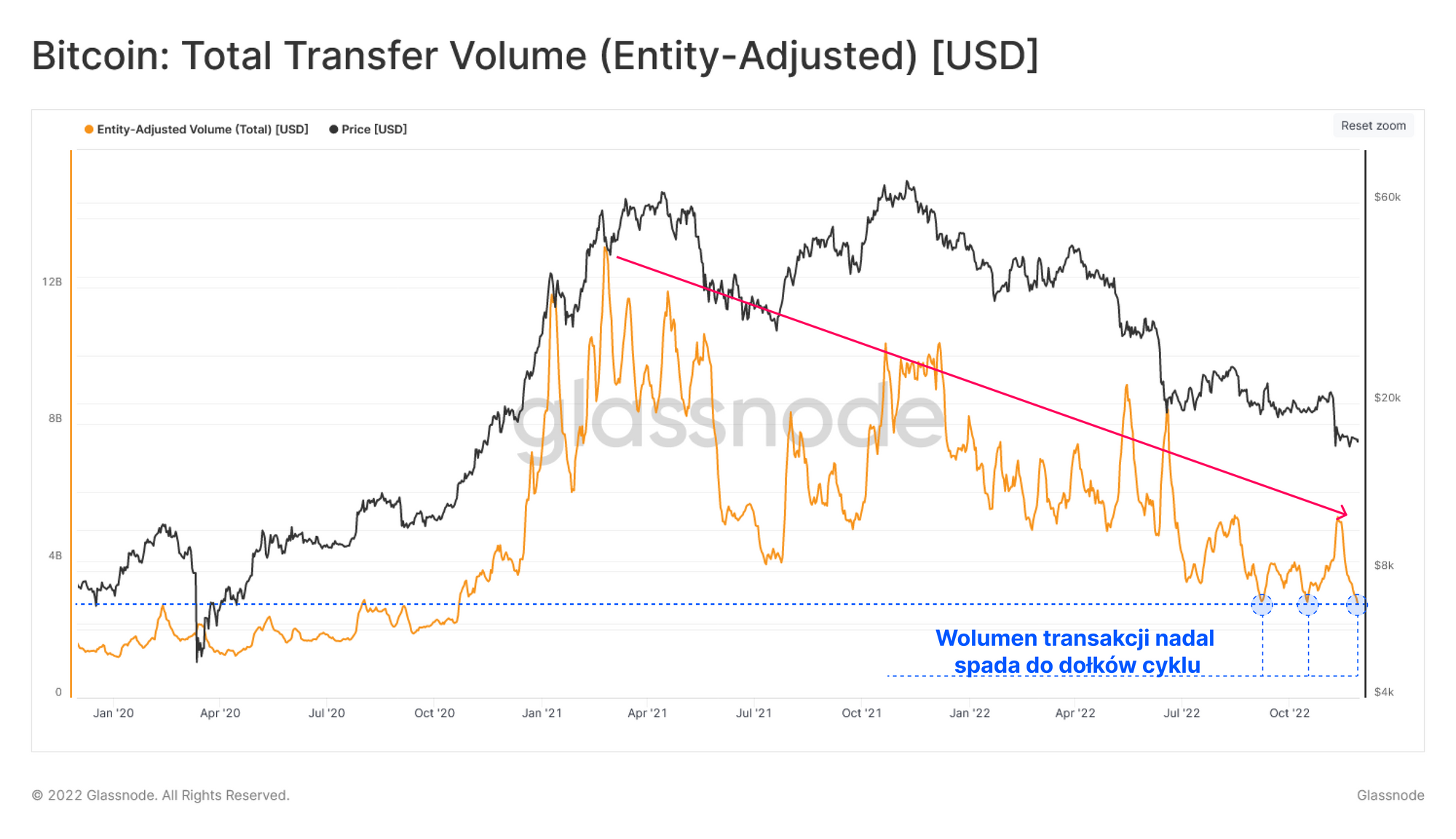

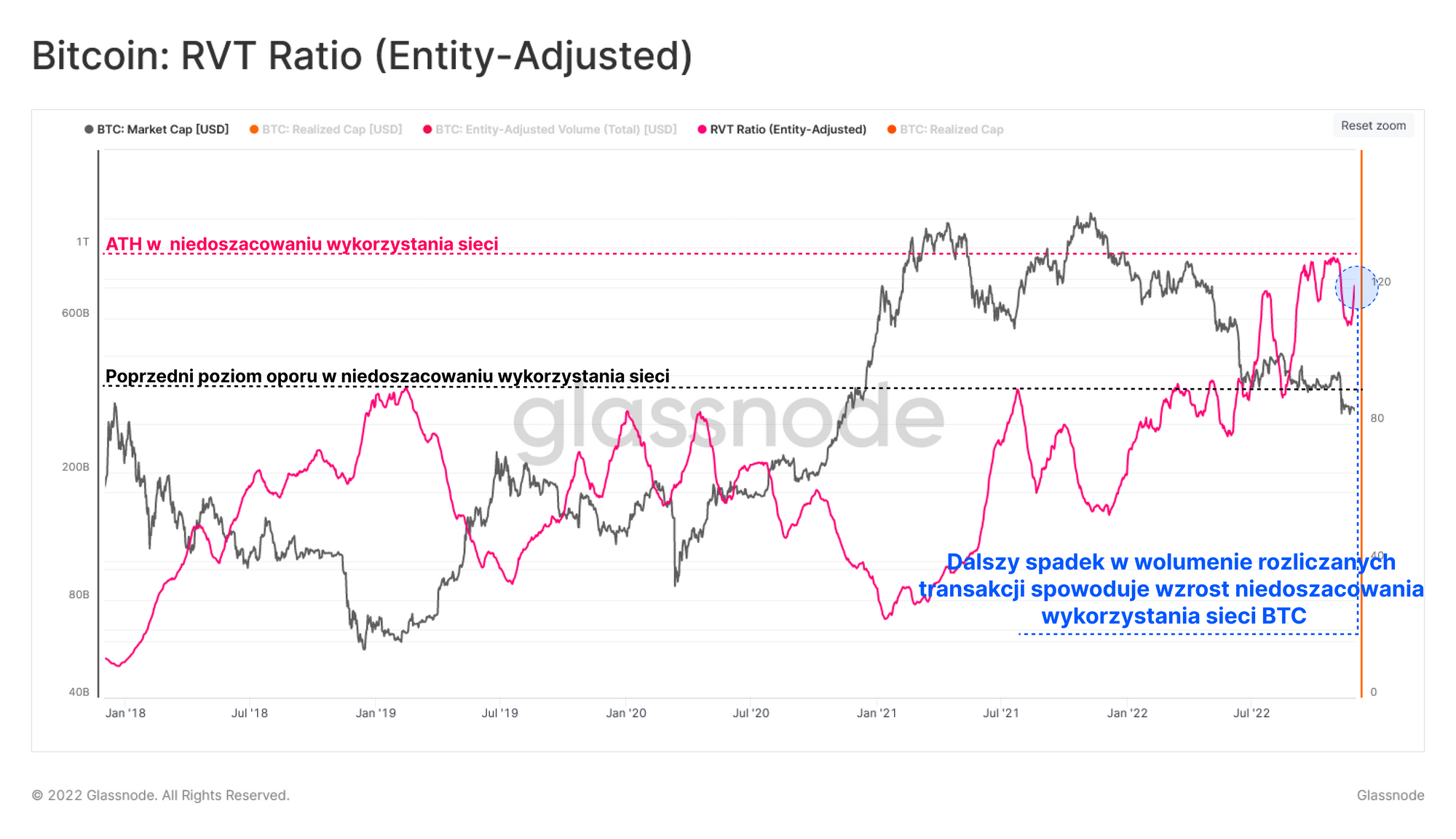

Jednym z obszarów, który nadal słabnie, jest rozliczany na sieci wolumen.

Obecnie rozliczany wolumen testuje dołki cyklu, co sugeruje, że wykorzystanie sieci do transferu kapitału pozostaje słabe, pomimo poprawy w liczbie transakcji i unikalnych podmiotów.

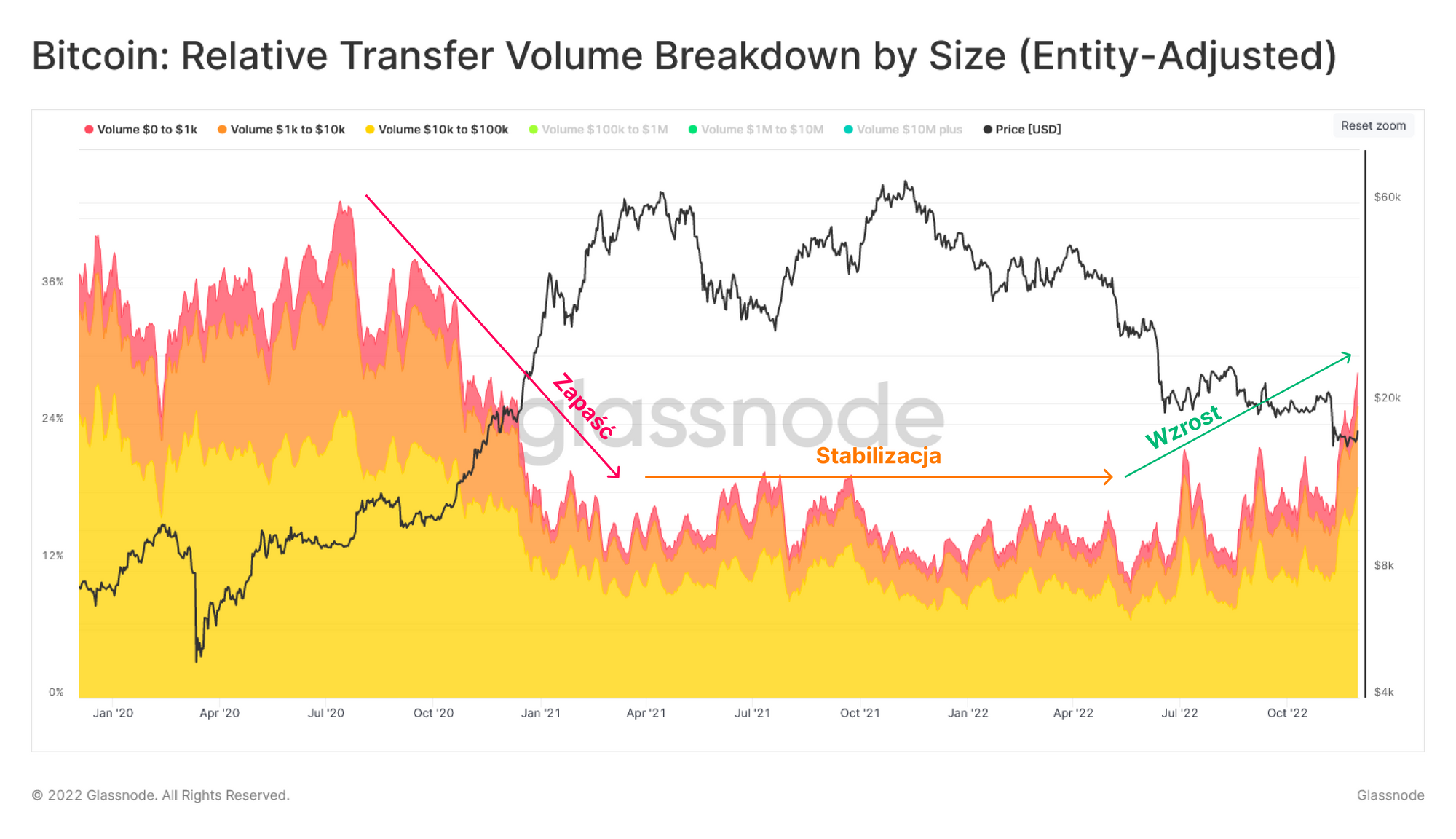

Przy odbudowującej się liczbie transakcji, ale spadających wolumenach transferów, jest to prawdopodobnie odzwierciedleniem większej liczby małych transferów i zmniejszającej się dominacji większych podmiotów instytucjonalnych. Potwierdza to Podział Względnego Wolumenu Transferów, pokazujący, że dominacja mniejszych transakcji (do 100 000 USD) wzrosła do około 35%. Jest to wyłamanie ze stosunkowo stabilnego poziomu 10% do 12% dominacji widzianego przez cały cykl 2020-22.

Można to dalej komentować za pomocą współczynnika RVT, który pokazuje, że sieć jest na prawie szczytowym poziomie niedoszacowania wykorzystana. Sugeruje to, że nawet po znacznym odpływie kapitału opisanym powyżej, Realized Cap Bitcoina jest nadal stosunkowo wysoki w porównaniu do wolumenu transferu.

Istnieją pewne konstruktywne poprawy w aktywności sieci Bitcoina i zapotrzebowaniu na przestrzeń blokową. Jednak trend ten wciąż pozostaje w powijakach i brakuje mu kontynuacji w wolumenie transferów, który ponownie zbliża się do minimów cyklu.

Jak na górze, tak na dole

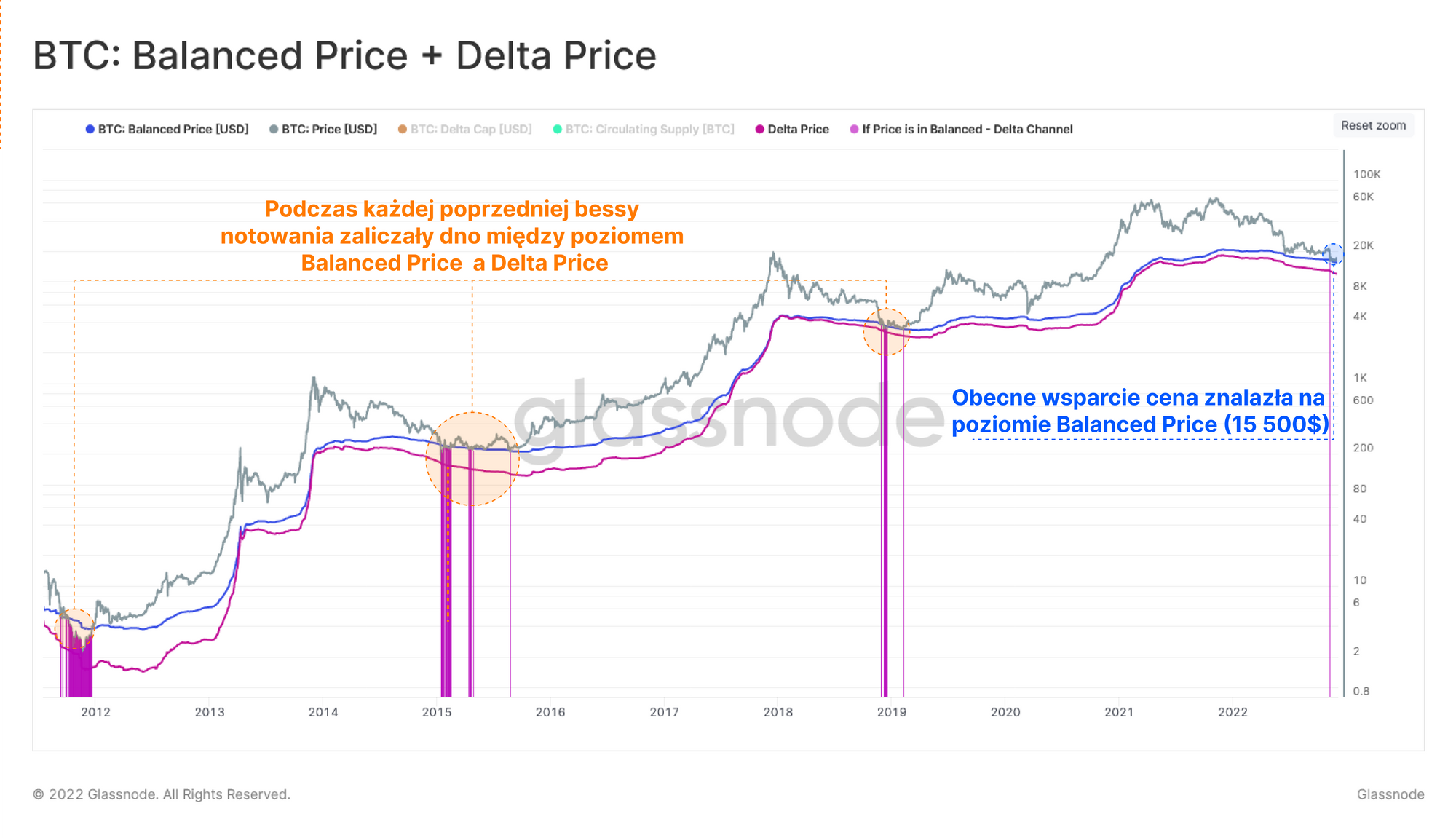

Pomimo wzrostu aktywności uczestników, wykorzystanie sieci jest nadal słabe i rozsądnym jest przygotowanie się na wszystkie możliwości. Poniżej omówimy dwa modele wyceny on-chain, które odzwierciedlają koszt bazowy sieci i które były stanowiły wsparcie w poprzednich cyklach bessy:

- Poziom Balanced Price 🔵 jest obliczana jako różnica między Realized Price a Transfer Price. Transfer Price to łączna suma Zniszczonych Coinodni w USD, skorygowana o krążącą podaż i całkowity czas od powstania Bitcoina.

- Poziom Delta Price 🟣 to różnica między kapitalizacją Realized Cap i średnią kapitalizacji, podzielona przez podaż w obiegu, gdzie zakłada się, że średnia cena jest średnią kroczącą ceny rynkowej uwzględniającą okres od powstania Bitcoina do dnia obecnego.

Podczas wszystkich wcześniejszych bess cena przez jakiś czas wahała się między poziomem Balanced Price a Delta Price, a 136 z 4518 (3,0%) dni handlowych notowało kurs w tym zakresie.

W odniesieniu do naszego obecnego rynku tworzy to przedział od 15 500$ do 12 000$. Cena odwiedziła ten przedział króciutko podczas początku załamania FTX, zanim znalazła wsparcie powyżej ceny Delta.

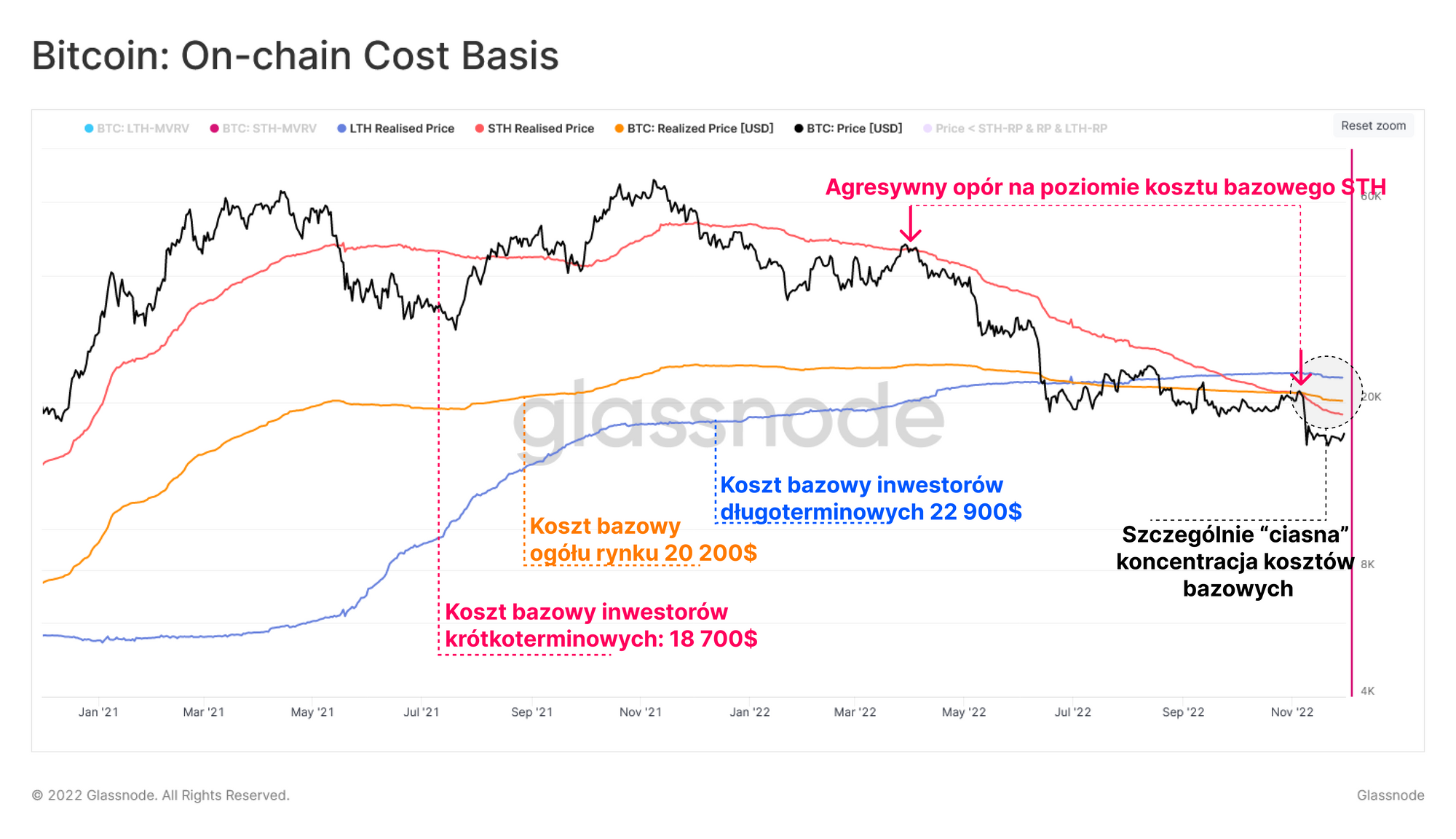

Rozważając bezpośredni opór cenowy, jaki możemy napotkać w przyszłości, odnosimy się do kosztu bazowego szerszego rynku, a także z dwóch mniejszych podzbiorów: inwestorów krótko- (STH) i długoterminowych (LTH).

Koszt bazowy STH ostatnimi czasy znacznie spadł, co wskazuje na dużą ilość coinów, które przeszły z rąk do rąk w listopadzie. Możemy również zauważyć, że wszystkie koszty bazowe on-chain są mocno skoncentrowane w przedziale od 18 700$ do 22 900$.

Ta mocna koncentracja kosztów bazowych sugeruje pewien stopień jednorodności ceny nabycia wśród uczestników rynku. W związku z tym bardziej prawdopodobne jest, że rynek jako całość zacznie zachowywać się w bardziej spójny sposób w odpowiedzi na zmienność cenową. Sugeruje to również, że postrzegane ryzyko i szanse wśród wszystkich uczestników, starych lub nowych, są podobne, co zapewnia dalszą zgodność dotyczącą znaczenia pełnego detoksu rynkowego.

Podsumowanie i wnioski

Podsumowując, oczywistym jest, że poziom doświadczanego bólu finansowego wśród uczestników rynku Bitcoina w ciągu ostatnich 6 miesięcy był po prostu oszałamiający, jednak dotkliwość tych strat wydaje się zmniejszać w ostatnich tygodniach.

Możemy również zauważyć pozytywną zmianę charakteru zarówno aktywności sieciowej, jak i zapotrzebowania na przestrzeń blokową. Ta zmiana struktury nie jest jednak wspierana przez rosnące wolumeny transferów, które nadal znajdują się w okolicach dołków cyklu i sugerują podwyższony poziom udziału detalicznego.

Występuje również rzadka, ale pouczająca struktura rynku, w której istnieje pewien stopień jednorodności cen nabycia we wszystkich grupach inwestorów Bitcoina. Pozwala to analitykom rynkowym ocenić cały rynek bitcoinów jako mający podobne postrzeganie ryzyka i możliwości oraz podobne stanowisko w odniesieniu do ich rentowności.

- Wpadnij i śledź nas na Twitterze

- Dołącz do naszego kanału na Telegramie

- Odwiedź Glassnode Forum po długie dyskuje i analizy

- Po wskaźniki on-chain oraz wykresy aktywności wpadnij na Glassnode Studio

- Po zautomatyzowane powiadomienia dotyczące najważniejszych wskaźników on-chain oraz aktywności na giełdach wpadnij na naszego Twittera Glassnode Alerts