Начало медвежьего ралли?

И BTC, и ETH выросли, выйдя из зоны крайней перепроданности. На это повлияло то, что инвесторы стали готовы идти на риск после июльского заседания FOMC. Теперь актуальным становится вопрос, является ли происходящее на рынке ослаблением медвежьего тренда или началом устойчивого бычьего импульса.

Биткоин, как и рынок цифровых активов, сильно отреагировал на повышение ставки Федеральной резервной системы на 75 базисных пунктов на этой неделе. BTC закрылся на более высоком уровне нарастив 5,7%, а ETH вырос на 7,6% за неделю. Остальные рынки положительно отреагировали на заявление FOMC, поскольку председатель Пауэлл указал, что текущая целевая ставка по федеральным фондам на уровне 2,25%- 2,5% теперь считается нейтральной, все внимание было приковано к данным о замедлении экономического роста.

Недавнее позитивное ценовое движение Биткоина и Эфира принесло долгожданное облегчение быкам, которые пережили почти девять месяцев постоянного нисходящего тренда. Медвежий рынок 2022 года стал тяжелым для рынка цифровых активов. Однако после такого продолжительного периода актуальным становится вопрос, является ли происходящее на рынке ослаблением медвежьего тренда или началом устойчивого бычьего импульса.

В этом выпуске мы рассмотрим эту концепцию на базе он-чейн активности и выясним, появился ли приток нового спроса на рынок или же ему все еще не хватает устойчивости для роста.

В статье представлены идеи, обозначенные в пункте “🔔 Обратите внимание”, которые могут говорить о значительных изменениях в показателях рынка / сети для того, чтобы помочь определить ключевые уровни. Любой участник Glassnode может установить оповещения непосредственно из Glassnode Studio.

Переводы

Этот Еженедельный Он-чейн Анализ теперь доступен на испанском, итальянском, китайском, японском, турецком, французском, португальском, персидском, польском, иврите, русском и греческом языках.

Панель инструментов Еженедельного Он-чейн Анализа

Информационный бюллетень Еженедельного Он-чейн Анализа содержит интерактивную информационную панель со всеми доступными графиками, они доступны здесь. Эта панель инструментов и все охватываемые показатели подробно рассматриваются в нашем Видеоотчете, который выходит каждый вторник. Переходите и подписывайтесь на наш Youtube канал, а также на наш Видеопортал, чтобы найти еще больше видеоконтента и обучающих материалов по метрикам.

Биткойн-активность находится в боковике

Вообще, приток нового спроса в сети Блокчейн поддерживает и сигнализирует устойчивый рост использования сети. Мы можем использовать он-чейн активность и динамику предложения для оценки эффективности в сравнении с недавней сопоставимой историей.

- Бычьи импульсы, как правило, характеризуются ростом и повышением он-чейн активности по мере того, как все больше пользователей приходит в сеть. Как правило, это поддерживется увеличением объемов предложения, перераспределяемым между участниками рынка с прибылью, поскольку старые инвесторы продают монеты, а новый спрос поглощает их.

- Медвежьи импульсы, как правило, приводят к снижению активности в сети, часто в результате сильного и быстрого выхода субъектов с рынка. Затем медвежьим рынкам требуется время, чтобы восстановиться, поскольку предложение переходит от спекулянтов обратно к долгосрочным и более уверенным холдерам.

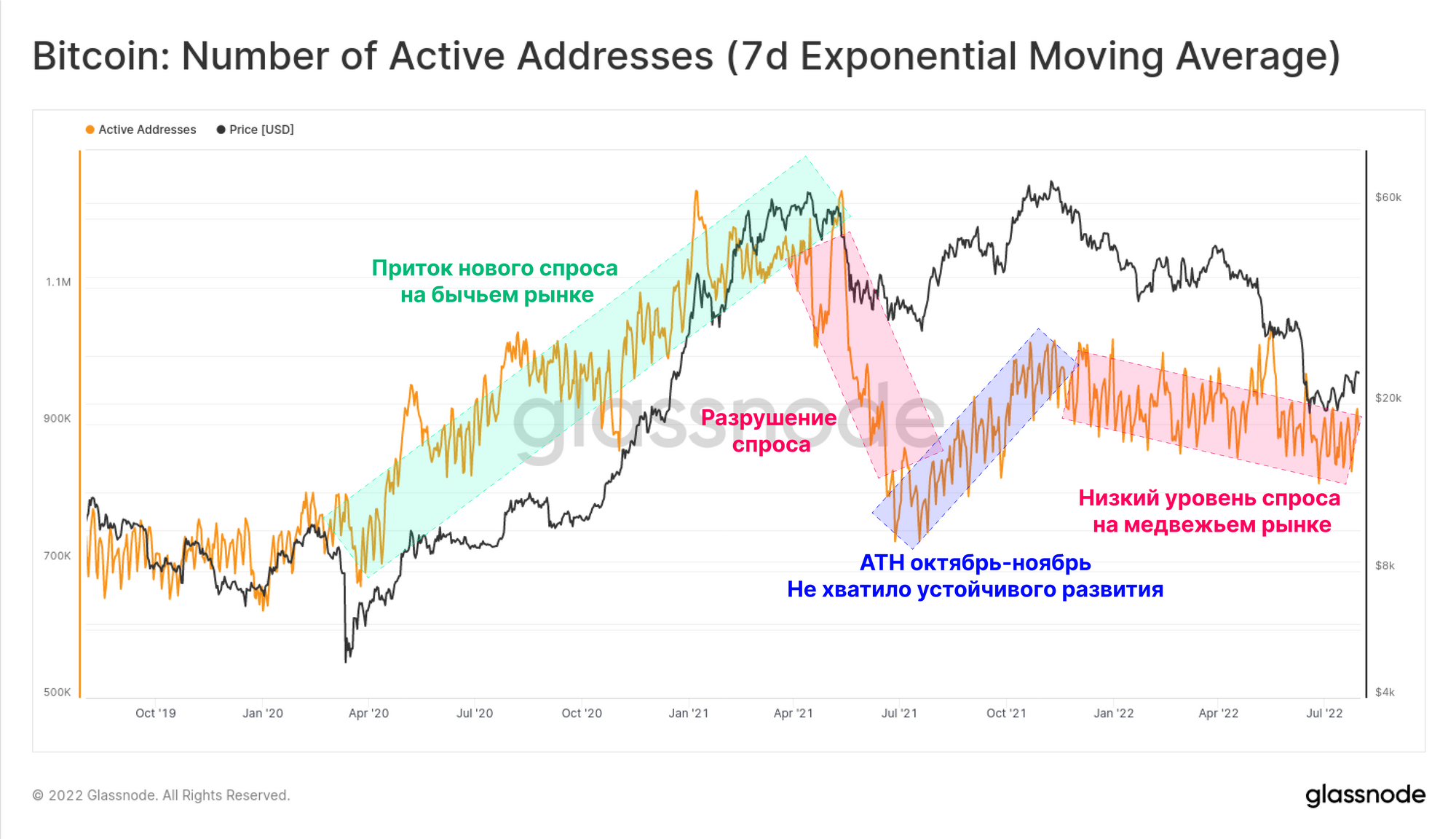

Активные биткоин-адреса устойчиво остаются в пределах четко определенного канала нисходящего тренда 🔴.

Обратите также внимание на то, что ATH в октябре-ноябре 🔵 достиг более низкого пика, чем ATH в апреле 2021 года, что говорит о том, что произошел серьезный отток пользователей и приток спроса не последовал.

За исключением нескольких всплесков активности во время крупных капитуляций, текущая сетевая активность предполагает, что пока уровень притока нового спроса остается небольшим.

🔔 Обратите внимание: Прорыв показателя Активных адресов (14 SMA) выше 950 тыс. будет сигнализировать о всплеске он-чейн активности, предполагая потенциальную силу рынка и восстановление спроса.

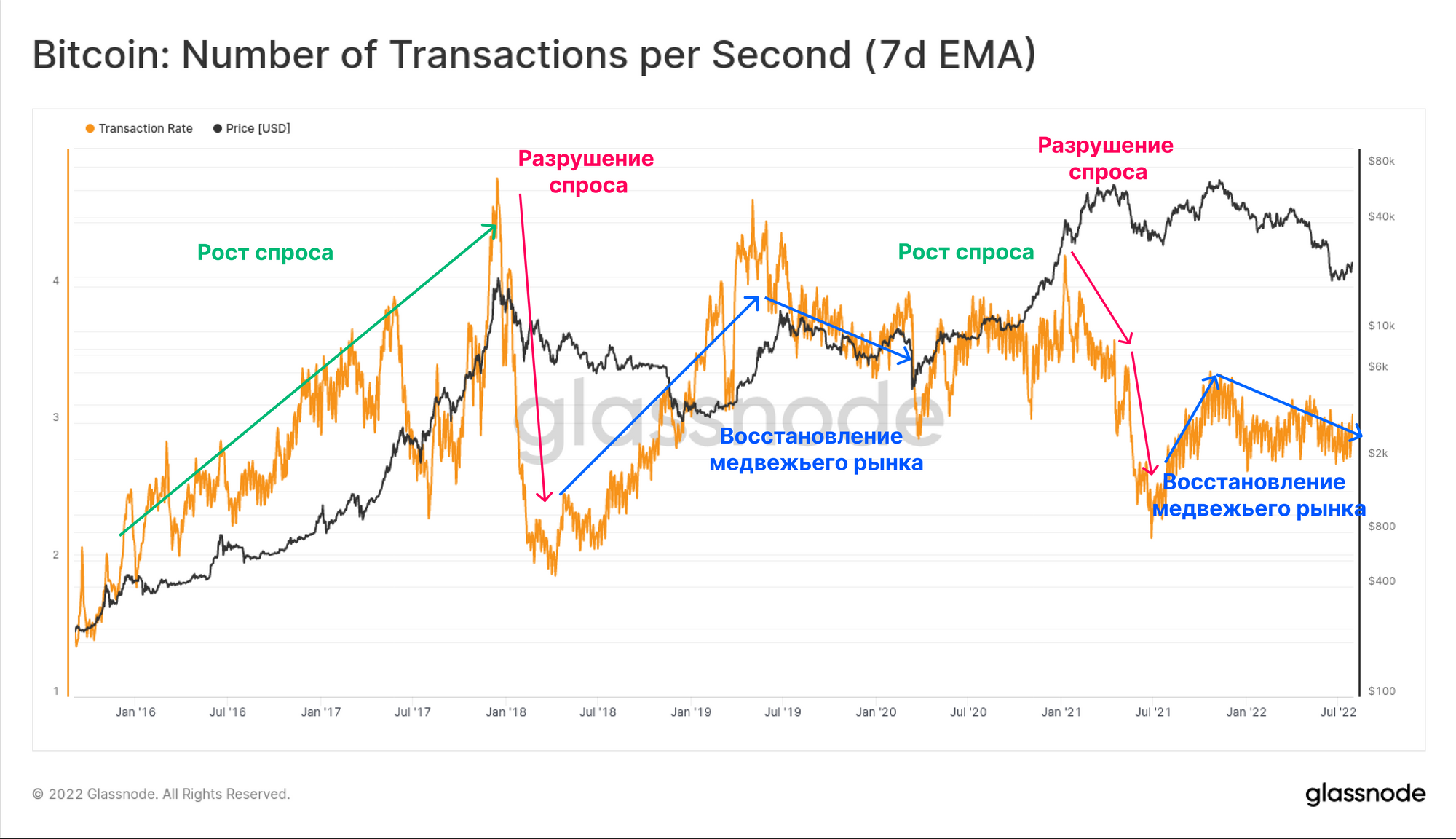

Спрос на он-чейн транзакции и пространство данных в блоке свидетельствует о том же. Структура рынка в прошлом году очень похожа на период 2018-19 годов (показано на 🔵).

После первоначального вымывания и разрушения спроса в мае 2021 года 🔴 спрос на транзакции немного снизился, что указывает на то, что на рынке остается только стабильная база трейдеров и уверенных инвесторов.

🔔 Обратите внимание: Уровень транзакций (14 SMA), превышающий 3,0, будет сигнализировать о всплеске активности в сети, предполагая потенциальную силу рынка и восстановление спроса.

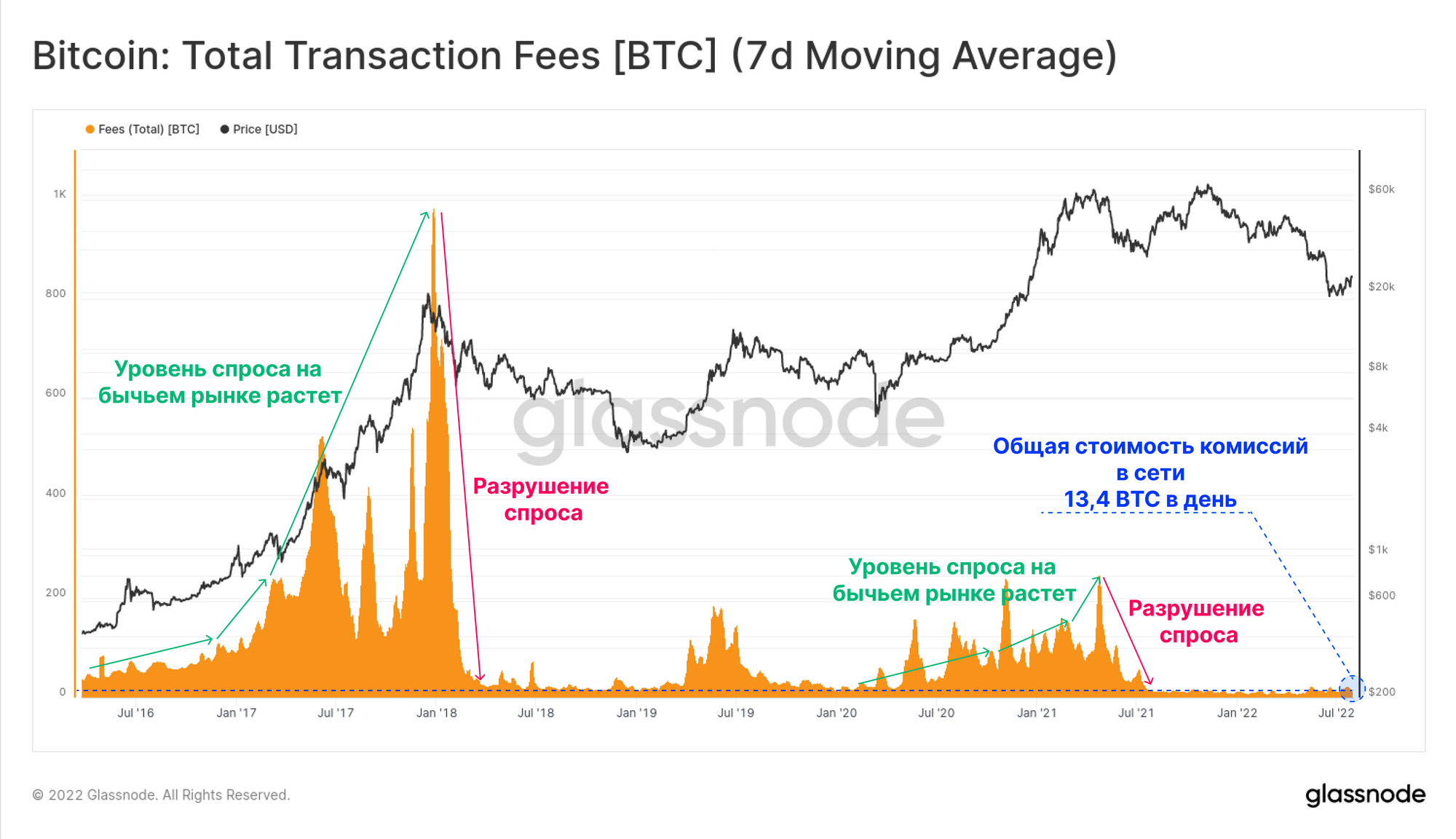

В результате слабого спроса, транзакции в сети находятся на территории медвежьего рынка 🔵, общая сумма комиссии, уплачиваемой в день, составляет всего 13,4 BTC. Подобным образом, как и в случае с активными адресам и спросом на транзакции, в мае 2021 года наблюдалось разрушение спроса 🔴 , когда снизилась загруженность сети, а комиссии начали формировать базовый уровень медвежьего рынка.

Бычьи рынки обычно сопровождаются повышенными ставками комиссий, что часто является одним из первых сигналов восстановления спроса. Хотя мы пока не наблюдаем заметного роста комиссий, дальнейшее наблюдение за этим показателем, вероятно, позволит определить восстановление.

🔔 Обратите внимание: Комиссия за транзакции (14 SMA), превышающая 35 BTC / день, будет сигнализировать о всплеске он-чейн активности, предполагая потенциальную силу рынка и восстановление спроса.

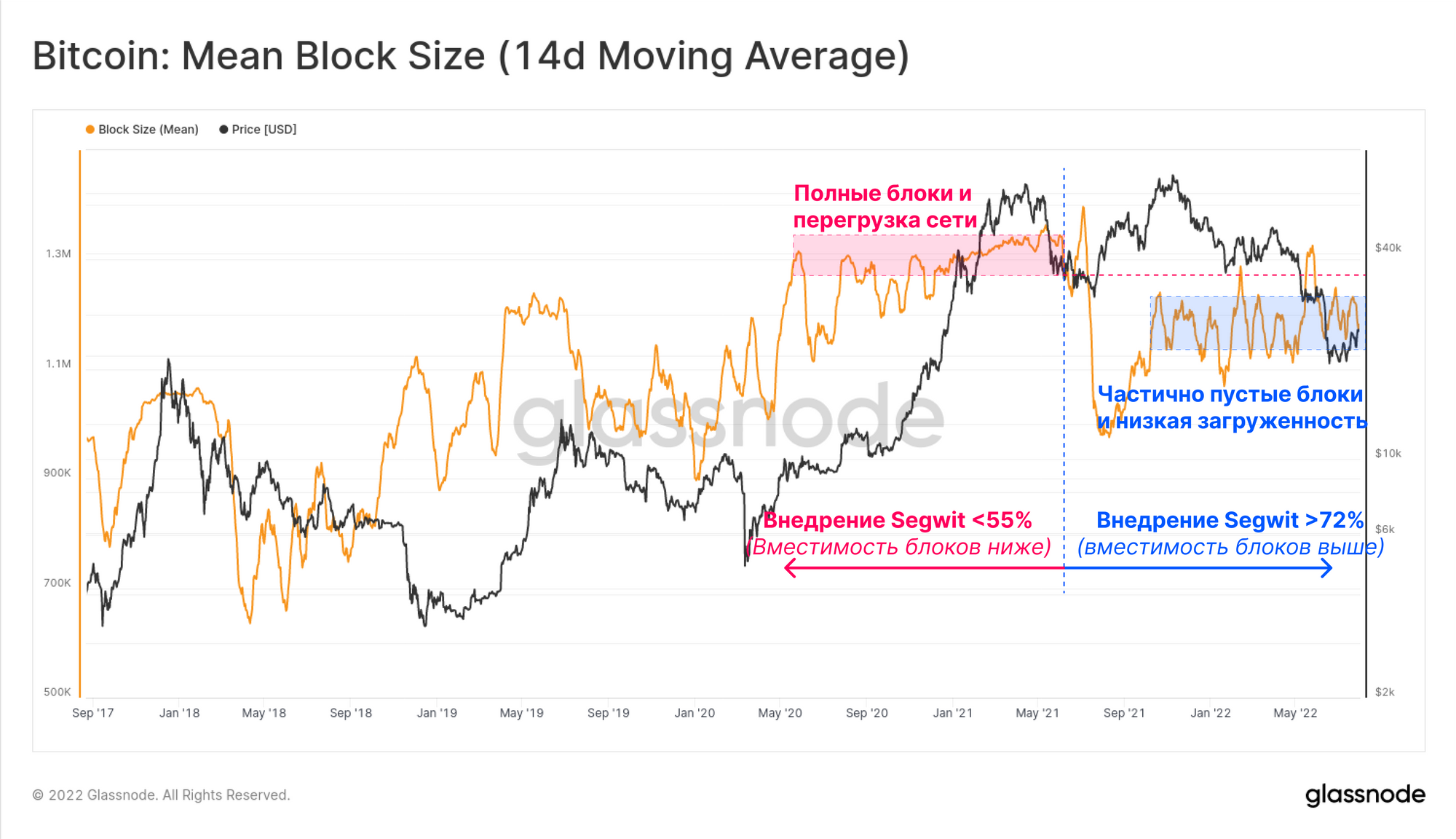

Мы можем подтвердить эти наблюдения, посмотрев на средний объем данных блоков в байтах:

- Перегрузка сети и полные блоки 🔴 приводят к увеличению размеров блоков, поскольку майнеры заполняют блоки как можно плотнее, чтобы получить максимальный комиссионный доход.

- Низкая загруженность сети и частично пустые блоки 🔵 приводят к уменьшению размеров блоков, поскольку майнерам недостаточно транзакций, чтобы заполнить всю вместимость.

Обратите внимание, что SegWit - это технологическое обновление Биткойна, которое направлено на увеличение максимальной пропускной способности биткойн-блоков. До июня 2021 года уровень внедрения SegWit был ниже 55%, что означало, что максимальная пропускная способность блока была меньше, чем сейчас. Однако, учитывая, что внедрение SegWit в настоящее время превысило 72%, пропускная способность блокчейна более эффективна, однако текущая загруженность еще ниже, чем в мае 2021 года.

Это указывает на то, что в целом в сети Биткоин по-прежнему доминируют Холдеры, и пока не произошло какого-либо заметного притока нового спроса, если смотреть через призму он-чейн активности.

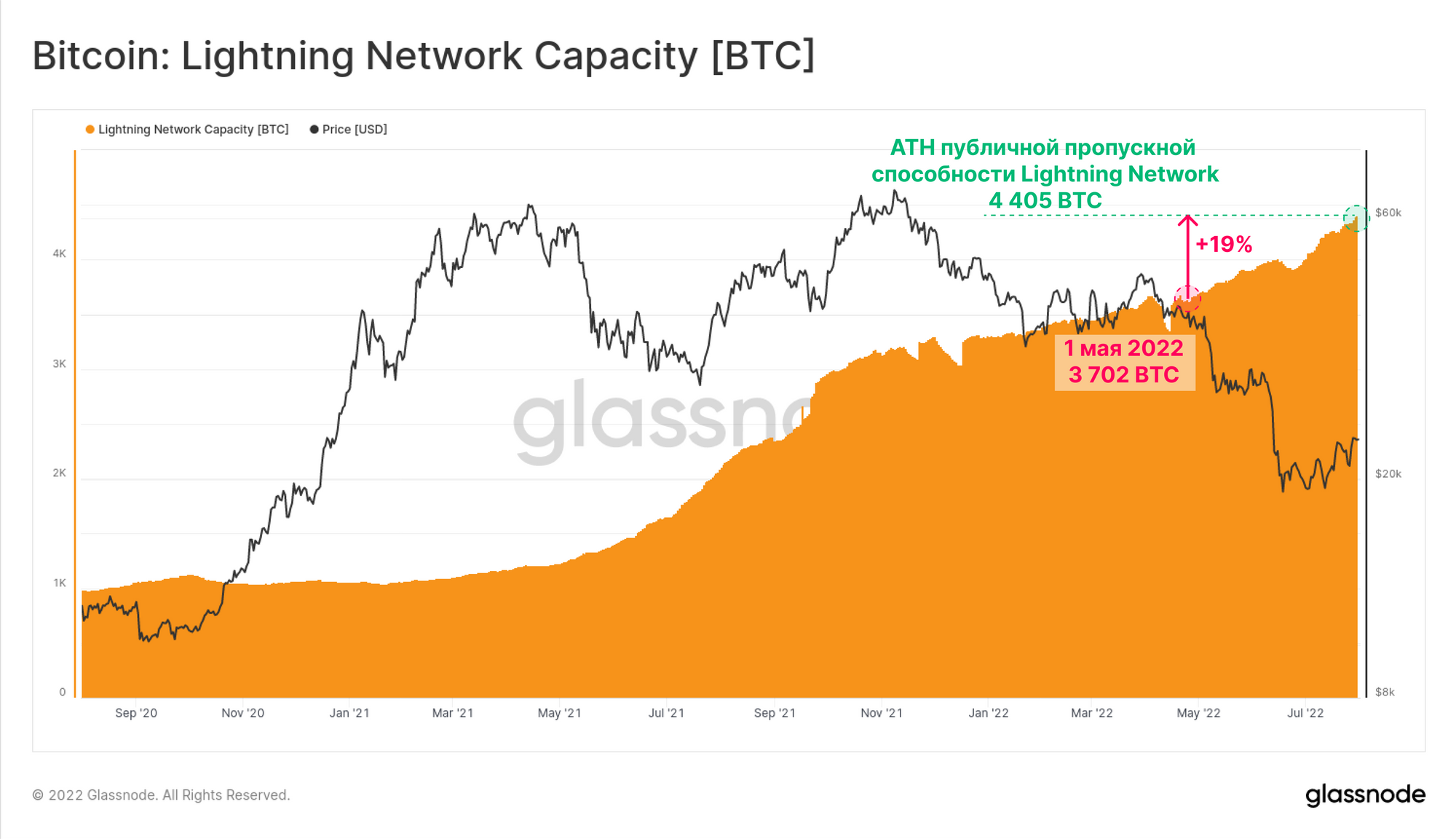

Однако есть и более позитивные данные – пропускная способность публичных каналов Bitcoin Lightning Network (LN) продолжает достигать новых рекордных максимумов. Общая публичная пропускная способность LN в настоящее время достигла 4 405 BTC, что на 19% больше, чем за последние два месяца, несмотря на преобладающий медвежий рынок.

Этот показатель измеряет ликвидность, доступную пользователям для отправки транзакции через ноды, имеющие публичные каналы, и является хорошим показателем расширения сетевых эффектов. Он не учитывает настройку частных каналов между двумя контрагентами, которые не открыли свои ноды для публичной маршрутизации.

Новый отчет Glassnode x CoinMarketCap

Мы рады опубликовать новый отчет в сотрудничестве с CoinMarketCap, в котором мы исследуем, насколько сложным был медвежий рынок 2022 года для инвесторов Биткоина и Эфира. Мы анализируем структурные сдвиги, происходящие в доминировании активов, стейблкоины, прибыльность инвесторов, а также наличие сигналов о формировании дна медвежьего рынка.

Ознакомьтесь с нашим последним отчетом и ознакомьтесь с его содержанием на панели мониторинга в режиме реального времени.

Короткий всплеск активности в Эфире

За последние 12 месяцев на сеть Эфир влияли многие из тех же трендов, что и на Биткоин, переживая постепенное ухудшение совокупного использования сети и перегрузки. Несмотря на мощное ценовое движение за последние несколько недель, загруженность сети Эфир фактически является самой низкой за последнее время, что проявляется в многолетних минимумах цен на газ, уплаченных за подтверждение транзакции.

Спрос на транзакции в Эфире постепенно снижался после распродажи в мае 2021 года, наблюдался лишь короткий всплеск активности в последние недели. Если эта тенденция на повышение продолжится, она может закрепиться, поэтому за ней стоит следить.

🔔 Обратите внимание: Количество транзакций (14 SMA), превышающее 1,25 млн, будет сигнализировать о всплеске он-чейн активности, предполагая потенциальную силу рынка и восстановление спроса.

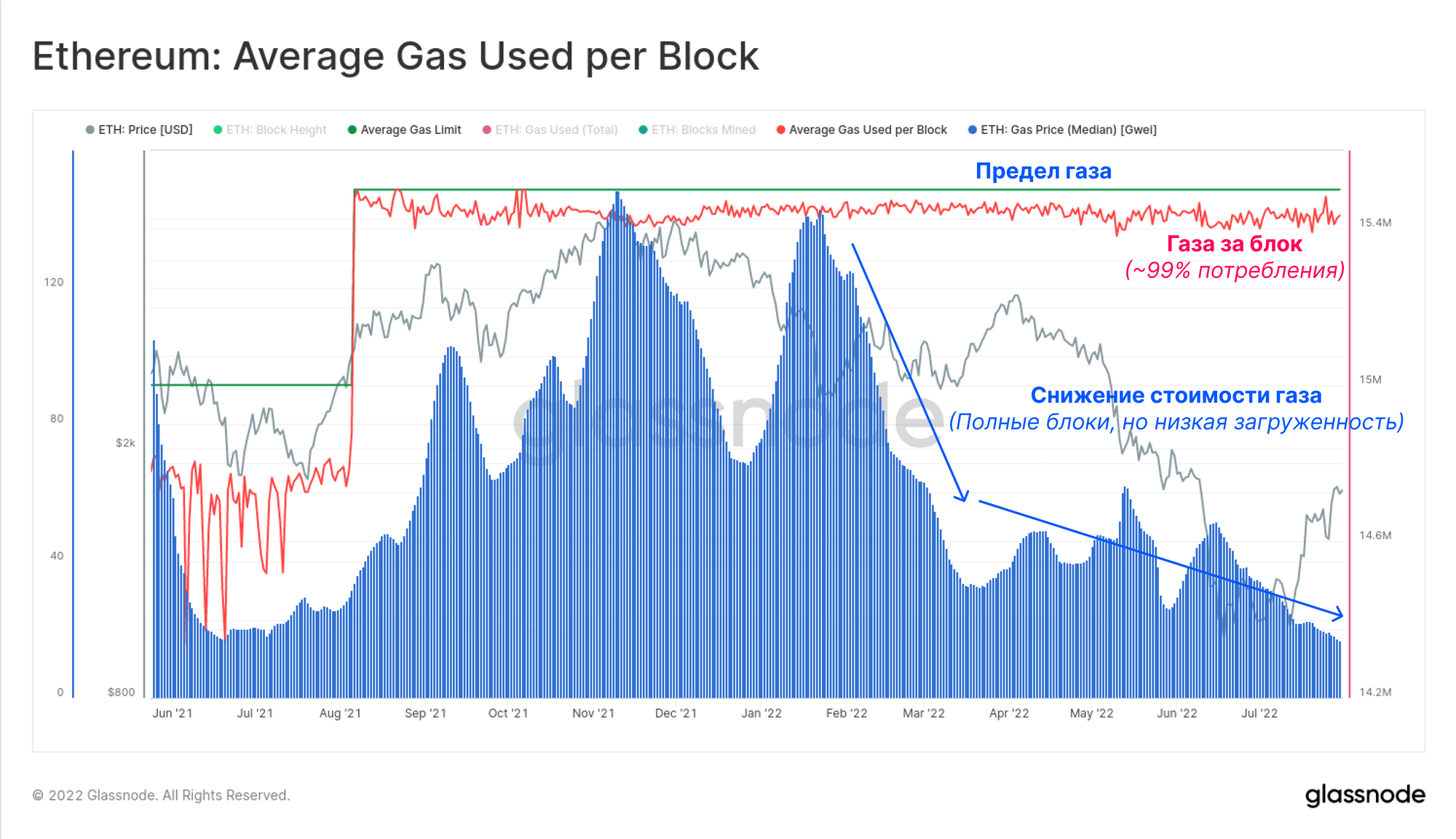

Эфир, как правило, имеет больший пул транзакций в мемпуле по сравнению с Биткоином, и в нем пространство блоков постоянно заполнено до >99% вместимости. В результате уплаченная цена на газ часто является отличным методом отслеживания реальных перегрузок.

Это позволяет выявить срочность, с которой пользователи обращаются за подтверждением транзакции и стоимостью, которую они готовы потратить на комиссию.

На приведенной ниже диаграмме показано следующее:

- 🟢 Средний Лимит газа, который является максимальным объемом газа, который майнеры могут вместить в блок (в настоящее время 15 миллионов, но может быть увеличен до 30 миллионов в соответствии с EIP1559).

- 🔴 Среднее потребление газа на блок, которое является фактическим профилем использования относительно Лимита газа.

- 🔵 Медианная плата за газ в Gwei, которая, как видно, увеличивается в периоды спроса и сокращается в спокойные периоды низкой загруженности.

Недавно цены на газ в Эфире снизились всего до 17,5 Gwei в среднем за 7 дней. Это самая низкая загруженность сети и цена на газ с мая 2020 года, которая была до лета DeFi и до начала бычьего рынка.

Это сигнализирует о том, что, несмотря на недавнее позитивное ценовое движение, притока новых пользователей не произошло, и в целом относительная активность Эфира находится на многолетнем минимуме.

🔔 Обратите внимание: Медианная цена на газ (7 SMA), превышающая 30 Gwei/ч, будет сигнализировать о всплеске активности в сети, предполагая потенциальную силу рынка и восстановление спроса.

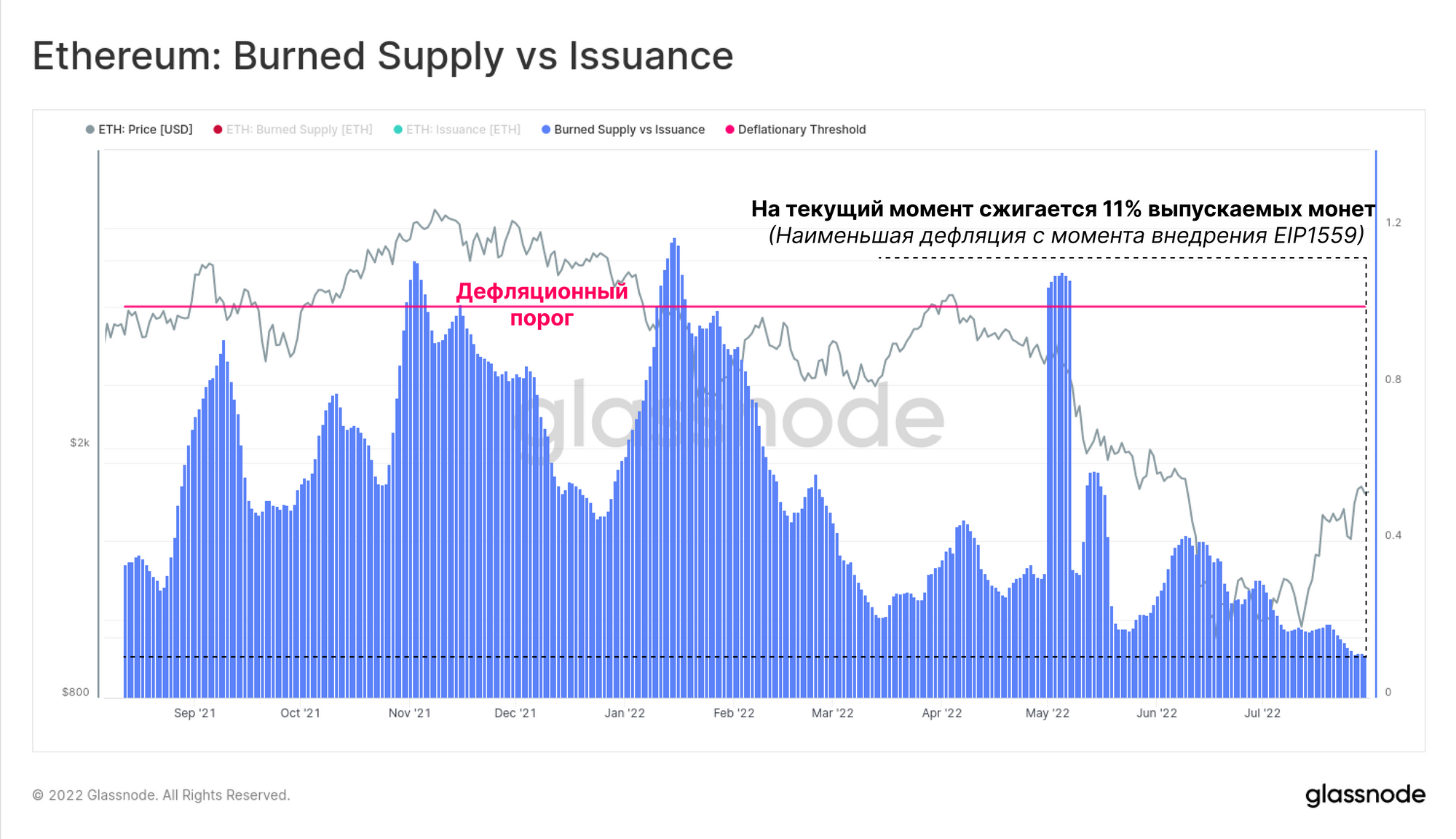

В результате, уровень сжигания ETH через EIP1559 теперь находится на рекордно низком уровне. Общее количество сожженных ETH сейчас составляет всего 11% от общего объема выпуска. В прошлом Эфир только трижды переходил на дефляционную территорию в рамках текущего графика выпуска.

Это фактически означает, что в обращение поступает относительно большой объем ETH по сравнению со всей историей после внедрения EIP1559.

Поглощение прибыли

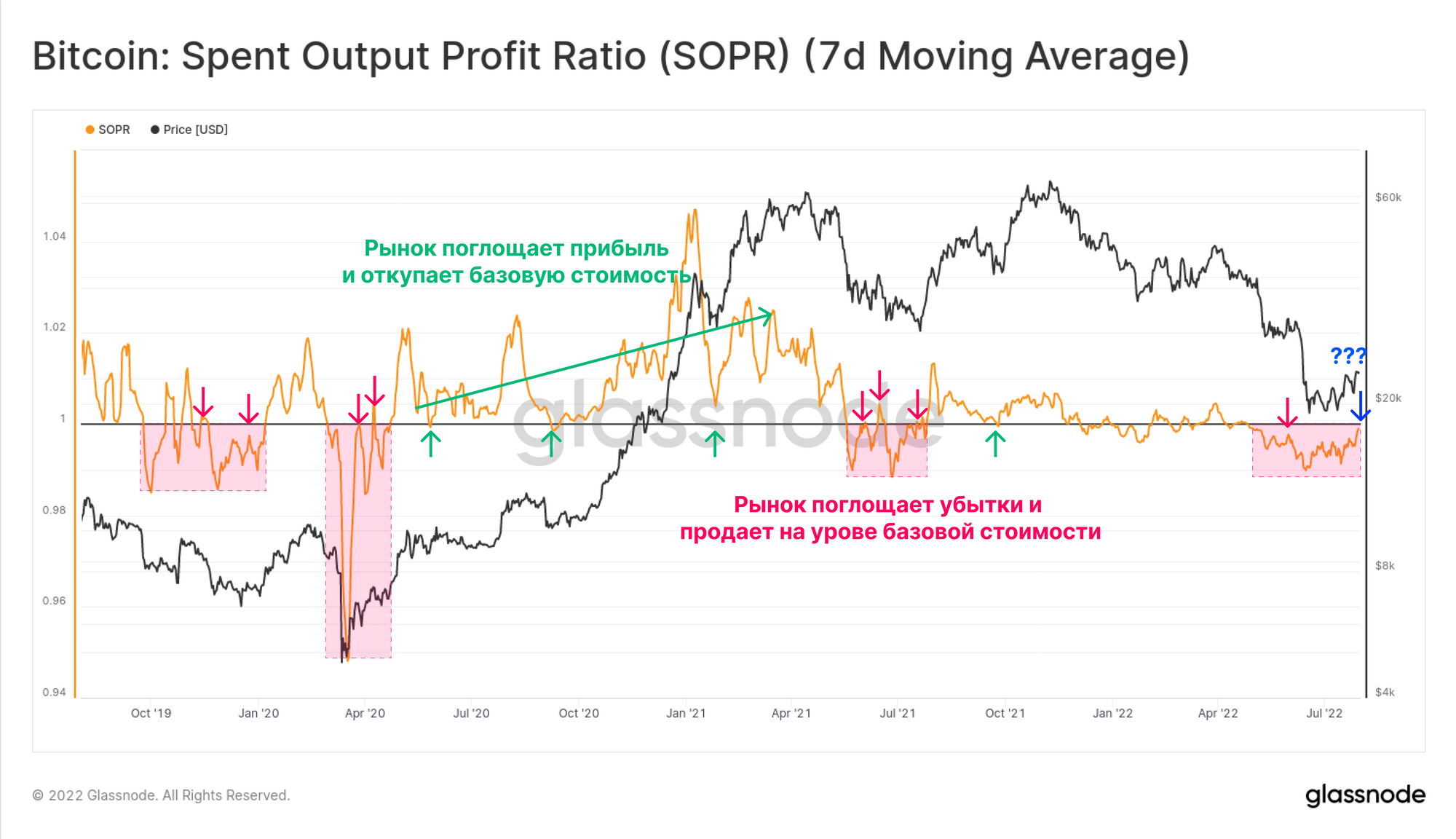

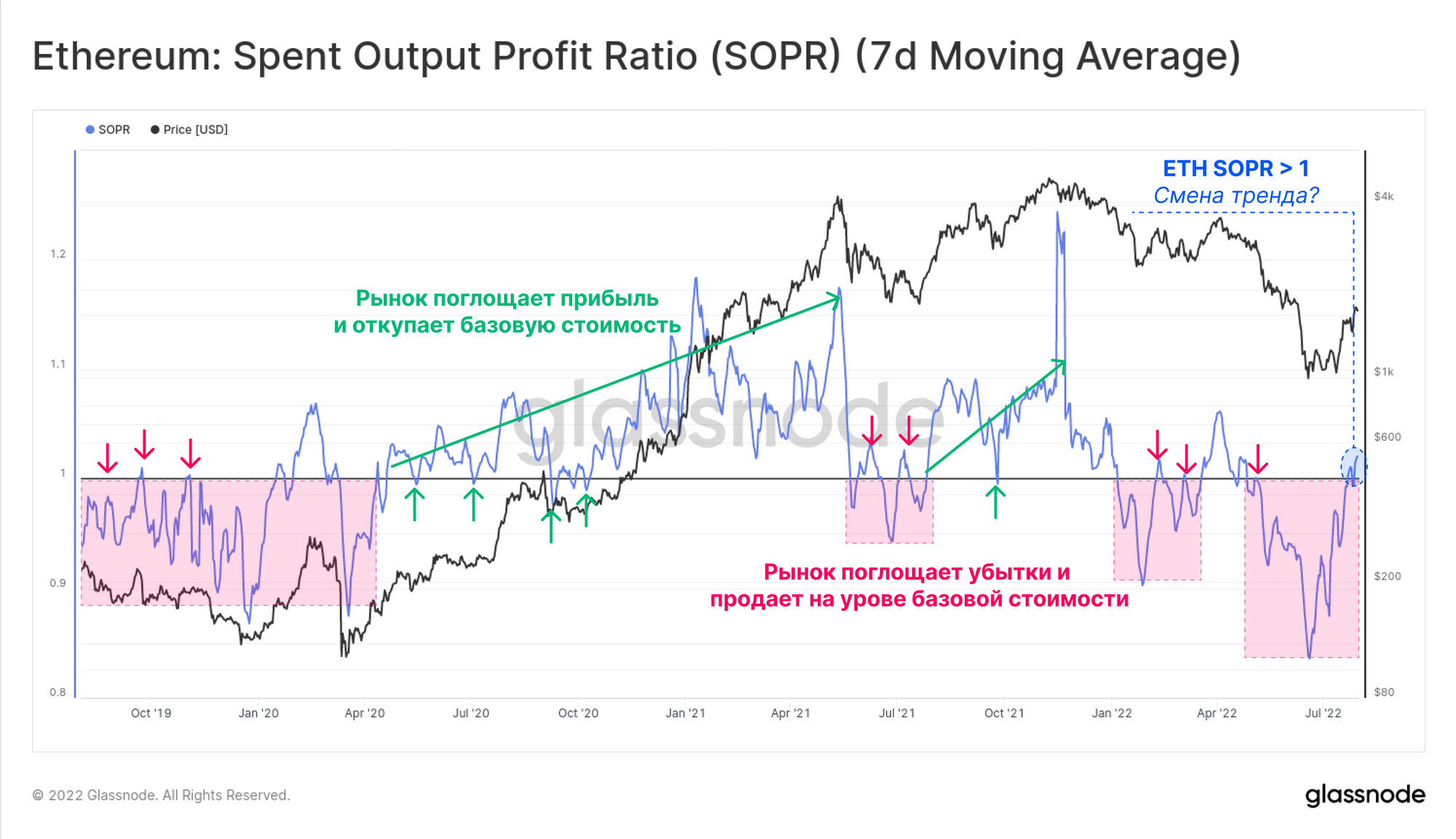

В завершение статьи, мы оценим структуру рынка Биткоина и Эфира через призму показателя SOPR. Он отражает среднюю прибыль (> 1,0) или убыток (< 1,0), полученные рынком от потраченных монет. В общем:

- 🟢 Высокие значения (> 1,0) указывают на получение прибыли большей величины, и на рынке имеется достаточный спрос, чтобы его поглотить.

- 🔼 Поддержка бычьего рынка характеризуется значениями SOPR 1,0, выступающими в качестве уровня поддержки, поскольку инвесторы покупают монеты по базовой стоимости во время отката.

- 🔴 Низкие значения (< 1,0) указывают на то, что реализуются потери большей величины, и инвесторы в среднем продают монеты ниже их базовой стоимости.

- 🔽 Сопротивление медвежьего рынка характеризуется значениями SOPR 1,0, выступающими в качестве уровня сопротивления, поскольку инвесторы продают по базовой стоимости во время ралли.

Для Биткойна SOPR пытается пробиться выше 1.0 во второй раз с начала июня. Обычно рынку требуется несколько попыток, прежде чем может быть достигнута скорость выхода из зоны. Идеальным бычьим сценарием был бы прорыв выше 1.0, а затем повторное тестирование, поиск уровня поддержки.

🔔 Обратите внимание: Прорыв BTC SOPR (7 SMA) выше 1.0 и удержание этого уровня будет сигнализировать о возвращении прибыльности и возможном восстановлении рынка.

Эфиру повезло больше, он преодолел значение SOPR 1.0 и после первого ретеста установился уровень поддержки. Однако, учитывая несколько низкие показатели он-чейн активности, рассмотренные выше, разумно ожидать разворота ниже 1,0, что может сигнализировать о слабости рынка. Это было бы похоже на предыдущие медвежьи периоды, когда можно было наблюдать кратковременный подъем выше 1,0 перед возвращением на территорию чистых убытков.

🔔 Обратите внимание: Падение SOPR (7 SMA) ниже 1,0 будет сигнализировать о снижении прибыльности и указывать на потенциальную слабость рынка.

Резюме и выводы

И Биткоин, и Эфир на этой неделе продемонстрировали отскок цен, вызванный крайней перепроданностью и подстегнутый готовностью инвесторов идти на риск после июльского заседания FOMC.

Однако, на первый взгляд, спрос на он-чейн транзакции остается в лучшем случае слабым, и ралли еще не получило убедительного продолжения в наблюдаемой активности спроса. Конечным результатом является то, что блоки Биткоина частично пусты, цены на газ в Эфире находятся на многолетних минимумах, а уровень сжигания EIP1559 на рекордно низком уровне.

Конечно, он-чейн активность - это только часть картины, и первые признаки возвращения прибыльности SOPR обнадеживают. Теперь актуальным становится вопрос, является ли этот восходящий тренд устойчивым, свидетельствует ли он о простом ослаблении медвежьего рынка или о более конструктивным структурным сдвигом в преобладающем тренде.

Обновления продукта

Все обновления продукта, улучшения и ручные обновления показателей и данных записываются в наш журнал изменений для вашего ознакомления.

- Выпущена поддержка токенов APE, SHIB, SAND и stETH ERC20

- Новые выпуски метрик: Доказуемо Потерянные и Вероятно потерянные

- Улучшения производительности рабочего пространства: Значительно улучшена скорость работы функций min/max, функции sma и функции hline.

- Улучшены метки для баланса Gemini ETH.

- Подписывайтесь на наш Twitter

- Присоединяйтесь к нашему Telegram-каналу

- Переходите на форум Glassnode для подробных обсуждений и анализа.

- Для изучения он-чейн метрик и живых графиков переходите на Glassnode Studio

- Для получения автоматических оповещений об основных он-чейн показателях внутри сети и активности на биржах переходите на наш твиттер Glassnode Alerts.

Отказ от ответственности: Данный отчет не содержит никаких рекомендаций по инвестициям. Все данные предоставляются исключительно в информационных целях. Никакое инвестиционное решение не должно основываться на информации, представленной здесь, и вы несете полную ответственность за свои собственные инвестиционные решения.