Падение FTX

С крахом биржи FTX индустрия цифровых активов столкнулась с самым шокирующим банкротством депозитария со времен Mt Gox. В этом отчете мы проанализируем массовый вывод средств с биржи FTX, стремление к безопасности при использовании холодных кошельков и реакцию сильнейших инвесторов Биткойна.

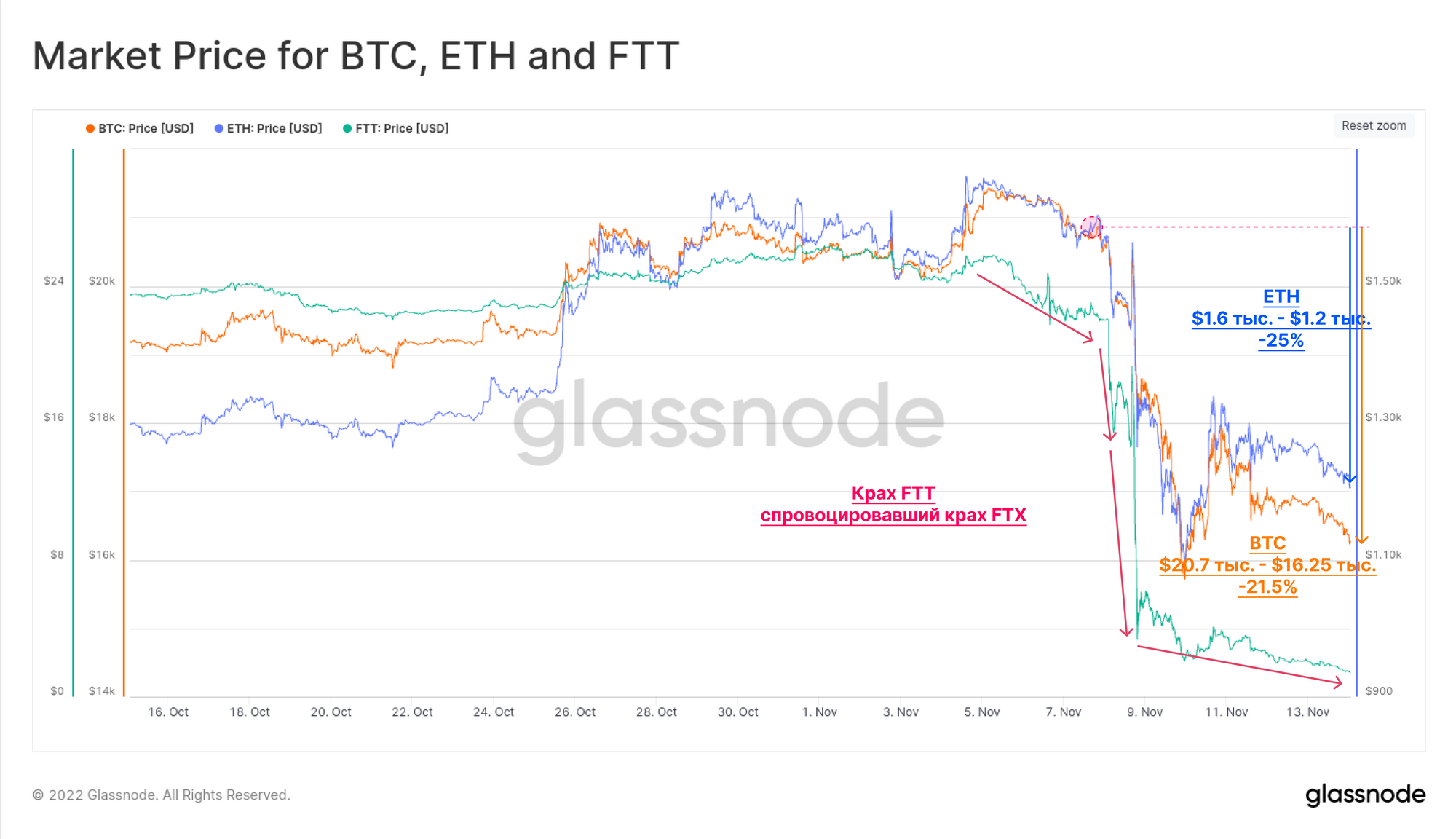

События, происходившие в индустрии цифровых активов в период с 6 по 14 ноября 2022 года, были, мягко говоря, шокирующими и разочаровывающими. Всего за одну неделю одна из самых популярных бирж с большим объемом торговли, FTX.com;

- Пережила панический вывод средств.

- Приостановила вывод средств клиентами.

- Вступила в неудачные переговоры о покупке биржи конкурентом Binance.

- Обнаружила, что у биржи не достает от 8 до 10 миллиардов долларов клиентских средств .

- Предположительно, пережила взлом кошельков на сумму ~ 500 миллионов долларов.

- Подала заявление о банкротстве совместно с дочерней компанией FTX US.

- Раскрыла то, что представляется должностным преступлением, совершенным организацией Alameda / FTX.

Такое событие стало огромным ударом по отрасли, оставив миллионы клиентов с заблокированными средствами, что нанесло ущерб многолетней репутации рынка. Это создает новые риски возникновения цепной реакции, многие из которых, вероятно, все еще не проявились. Это событие трагичным образом отсылает нас к провалу Mt Gox в 2013 году, когда выяснилось, что значительная часть средств депозитария находилась в резерве.

Посреди всего этого хаоса важно помнить, что пространство цифровых активов - это свободный рынок, а произошедшее событие представляет собой сбой доверенной централизованной организации, а не базовой криптографической технологии. Для Биткоина не существует никаких финансовых и регуляторных спасительных мер, и проявившая себя проблема, вызванная сокращением доли заемных средств в масштабах всей отрасли,очистит рынок от излишков и злоупотреблений со стороны организаций, хотя это будет трудно. С возобновлением внимания к подтверждению наличия резервов бирж (Proof-of-Reserves) и стремлением к самостоятельному хранению на холодных кошельках, рынок восстановится и станет более сильным в ближайшие месяцы и годы.

В выпуске за эту неделю мы рассмотрим:

- Детали массового вывода средств с он-чейн кошельков FTX.

- Более широкое влияние на балансы бирж и самостоятельное хранение.

- Наблюдения о влиянии произошедшего на уверенность долгосрочных холдеров Биткоина.

Переводы

Этот выпуск Еженедельного Он-чейн Анализа теперь доступен на испанском, итальянском, китайском, японском, турецком, французском, португальском, персидском, польском, иврите, русском и греческом языках.

Панель инструментов Еженедельного Он-чейн Анализа

Этот выпуск Еженедельного Он-чейн Анализа содержит интерактивную информационную панель со всеми доступными графиками, они доступны здесь. Эта панель инструментов и все охватываемые показатели подробно рассматриваются в нашем Видеоотчете, который выходит каждый вторник. Переходите и подписывайтесь на наш Youtube канал, а также на наш Видеопортал, чтобы найти еще больше видеоконтента и обучающих материалов по метрикам.

Частичное резервирование

Правда о том, как FTX удалось проделать брешь в своем балансе в размере от 8 до 10 миллиардов долларов и потерять депозиты клиентов, (будем надеяться) всплывет со временем, хотя уже на данный момент многие свидетельства указывают на незаконное присвоение средств через дочерний хедж-фонд Alameda Research. Для получения необходимой информации и анализа взаимоотношений между Alameda, FTX и Binance мы рекомендуем читателям обратиться к следующим источникам:

- Твиттер-тред с подробным описанием потока средств между Alameda, FTX и Binance.

- Панель мониторинга с соответствующими графиками, показывающими постоянное движение средств между субъектами.

- Видеообзор, освещающий первые полученные выводы.

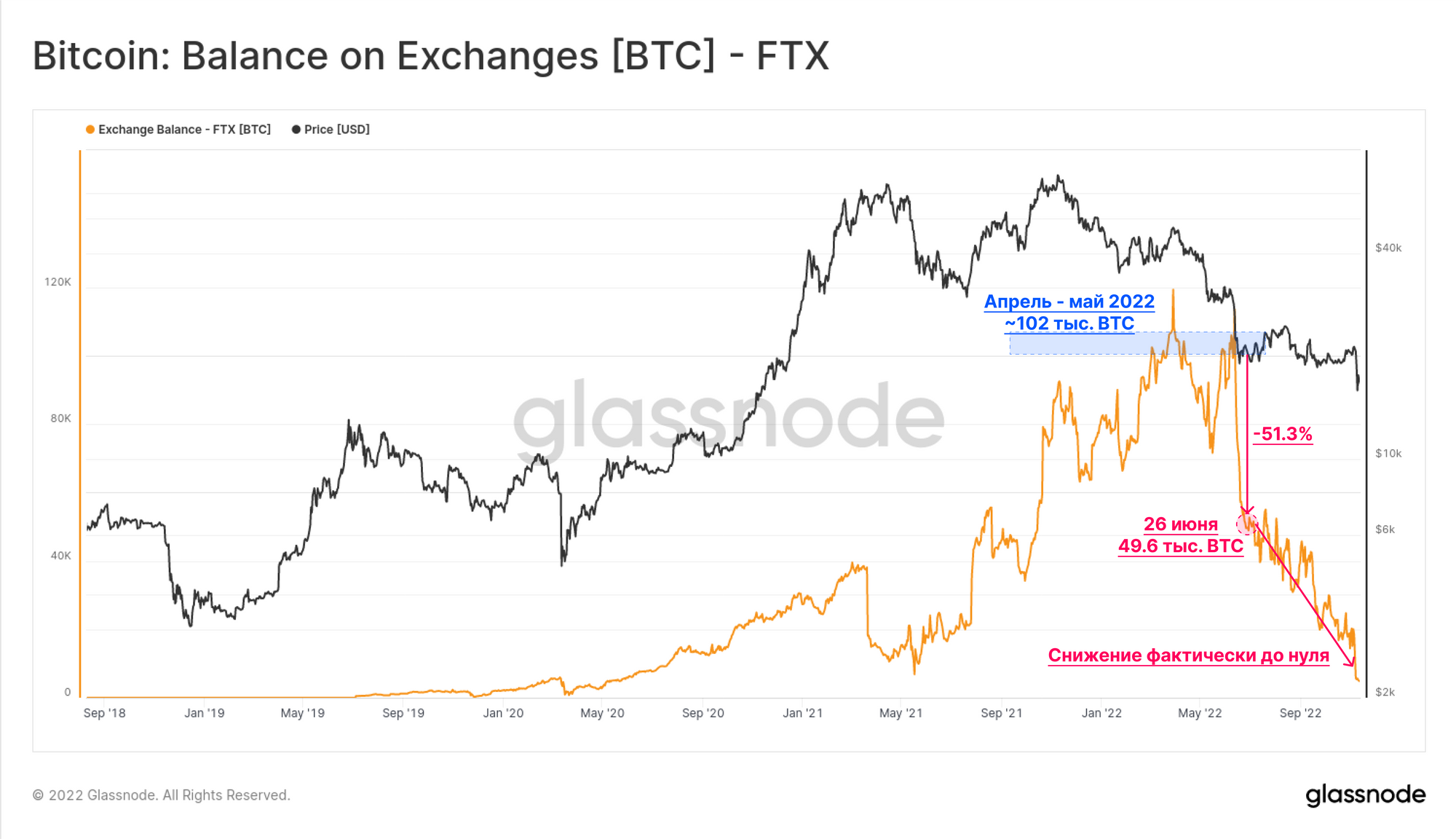

Отслеживание биржевых резервов FTX на протяжении многих лет было определенной проблемой для многих провайдеров данных, поскольку наш собственный опыт показывает, что FTX использовала достаточно сложную систему цепочки обмена для своих резервов BTC. С апреля по май этого года резервы FTX в кластере достигли пика в более чем 102 тыс. BTC. В конце июня этот показатель резко снизился на 51,3%.

С тех пор резервы постоянно снижались, пока фактически не достигли нуля в течение недели массового вывода средств. Заявления о незаконном присвоении депозитов клиентов Alameda указывают на то, что в компании Alameda-FTX вероятно произошло значительное обесценение баланса в мае-июне после краха LUNA, 3AC и других кредиторов.

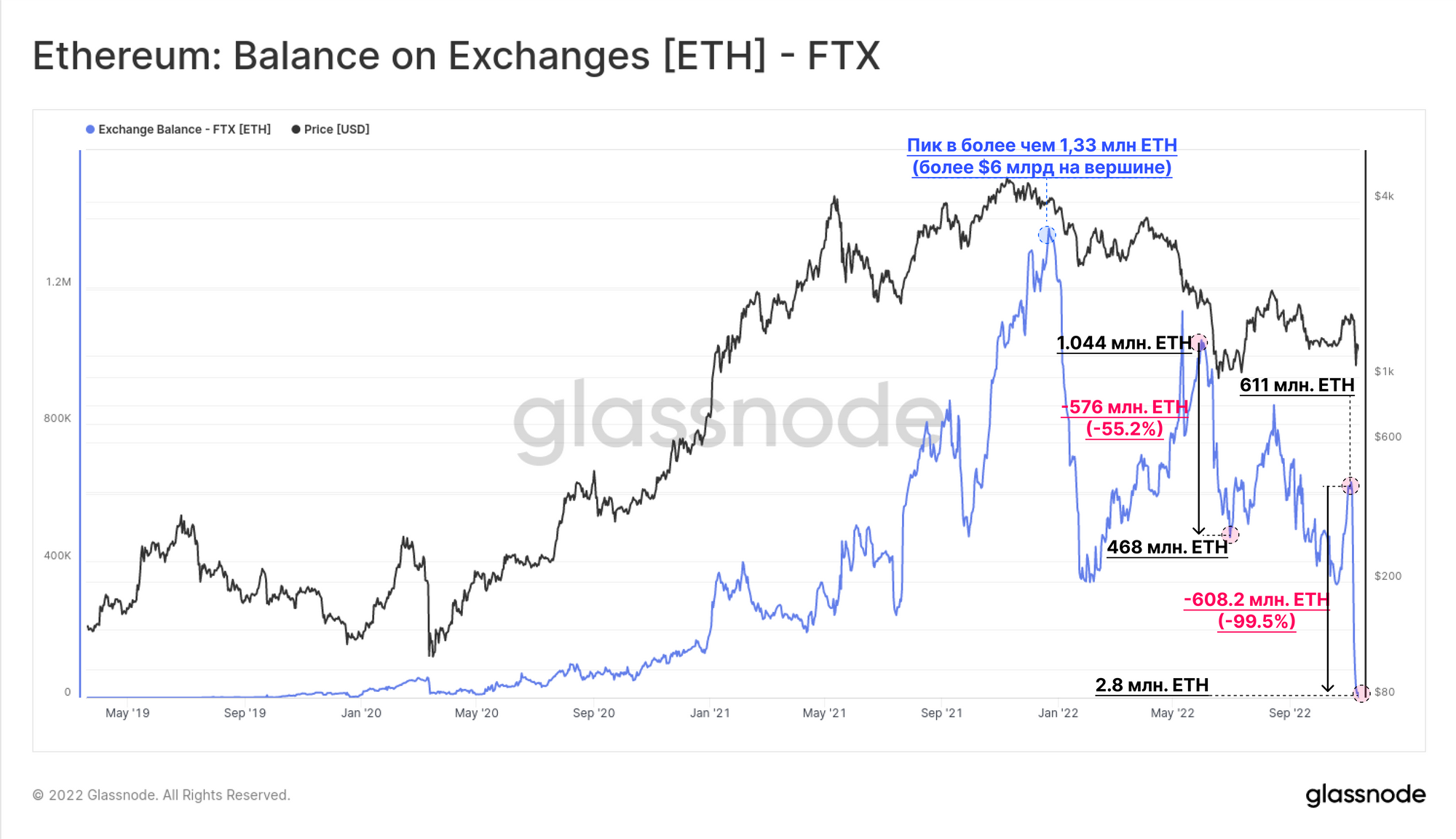

Предложение ETH, хранящееся на FTX, значительно снижалось в течение двух периодов времени:

- В июне, когда резервы сократились на 576 тыс. ETH (-55,2%)

- На этой неделе, когда произошло резкое сокращение с 611 тыс. ETH всего до 2,8 тыс. (-99,5%)

Как и Битокина, так и ETH практически не осталось на кошельках FTX, клиенты экстренно выводили средства, из-за чего оставшийся баланс биржи начал стремительно снижаться.

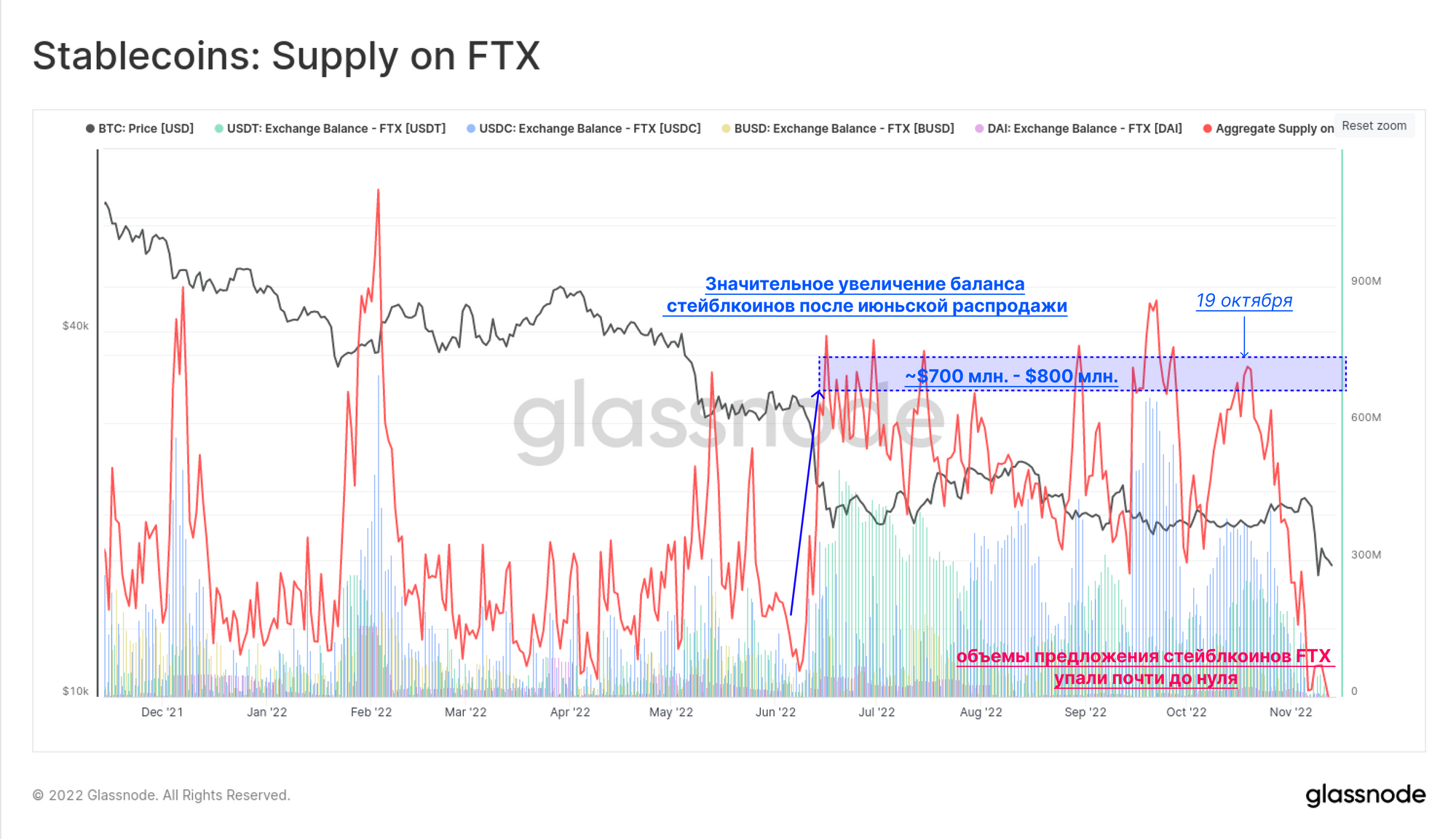

Если посмотреть на резервы стейблкоинов, мы можем увидеть, что совокупные резервы FTX начали значительно снижаться с 19 октября, упав с $ 725 млн фактически до нуля в течение следующего месяца.

Балансы стейблкоинов значительно выросли до нового устойчивого уровня после июньской распродажи, в то время как резервы BTC и ETH резко упали. Это дополнительно подтверждает то, что на этом этапе произошло определенное обесценение баланса, что потребовало обмена или кредитования стейблкоинов на BTC и / или ETH в качестве обеспечения.

По-прежнему сохраняется значительная неопределенность относительно того, что на самом деле произошло между FTX и Alameda, также растет количество он-чейн данных, позволяющих предположить, что проблемы возникли еще в мае-июне. Это означало бы, что последние месяцы были предвестником неизбежного краха биржи.

💡 Выпущены новые информационные панели

Мы выпустили две новые информационные панели, которые анализируют изменения в размере биткойн-когорты и балансы в качестве инструмента для наблюдения за поведением инвесторов. Приведенные ниже диаграммы взяты из панели мониторинга Изменений баланса субъектов (T3), в дополнение можно использовать также панель мониторинга Групп адресов (T2).

Безопасность хранения на холодных кошельках

В масштабах всей отрасли мы наблюдаем вывод монет с бирж с поистине колоссальной скоростью, поскольку холдеры больше стремятся к безопасному хранению на холодных кошельках. На следующих графиках показано совокупное изменение баланса бирж, групп кошельков инвесторов и майнеров с 6 ноября, когда слухи о проблемах в FTX только начали появляться.

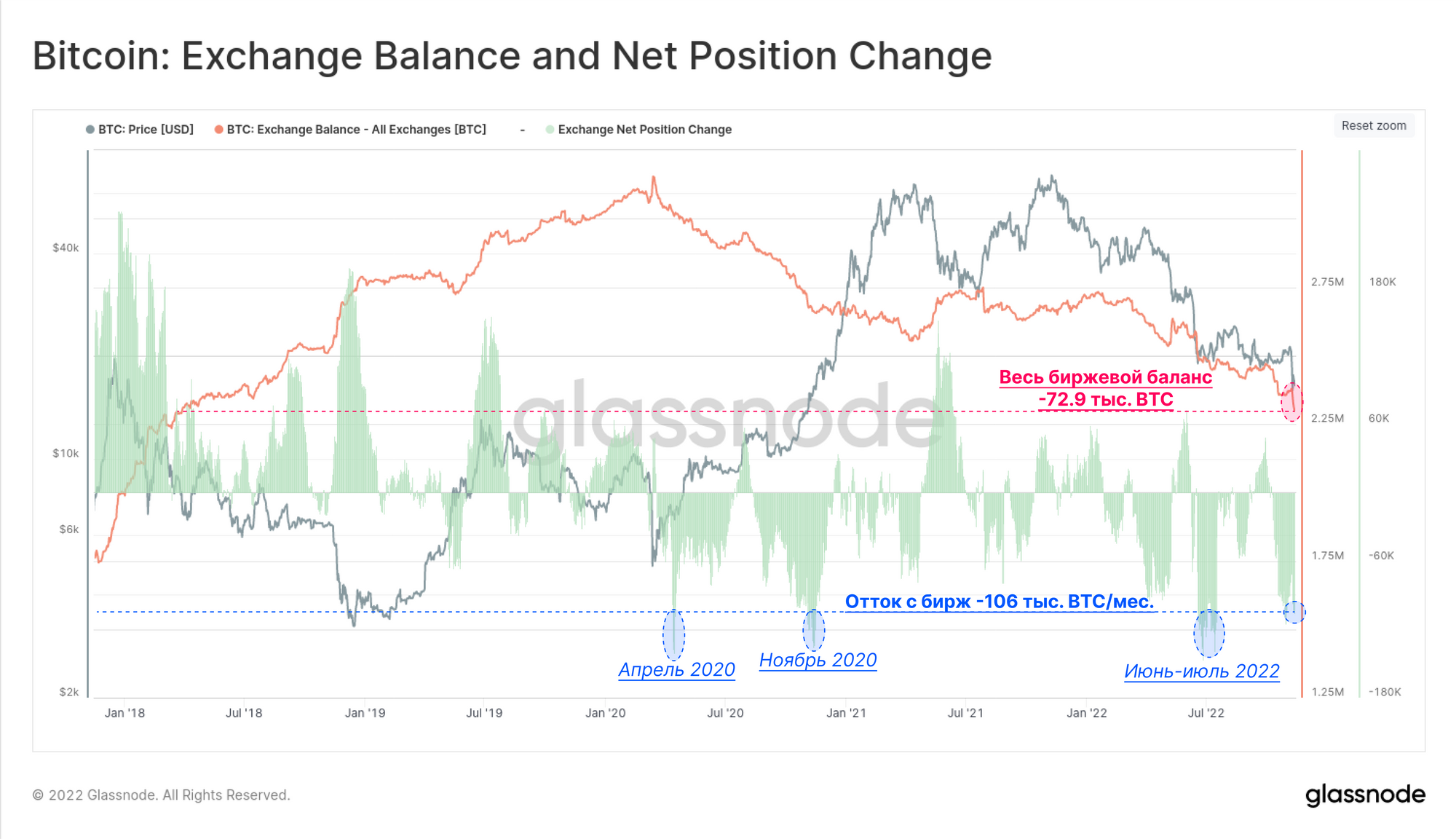

На биржах произошло одно из самых больших чистых сокращений совокупного баланса BTC в истории, снижение составило 72,9 тыс. BTC за 7 дней. Это сопоставимо только с тремя периодами в прошлом: апрель-2020, ноябрь-2020 и июнь-июль 2022.

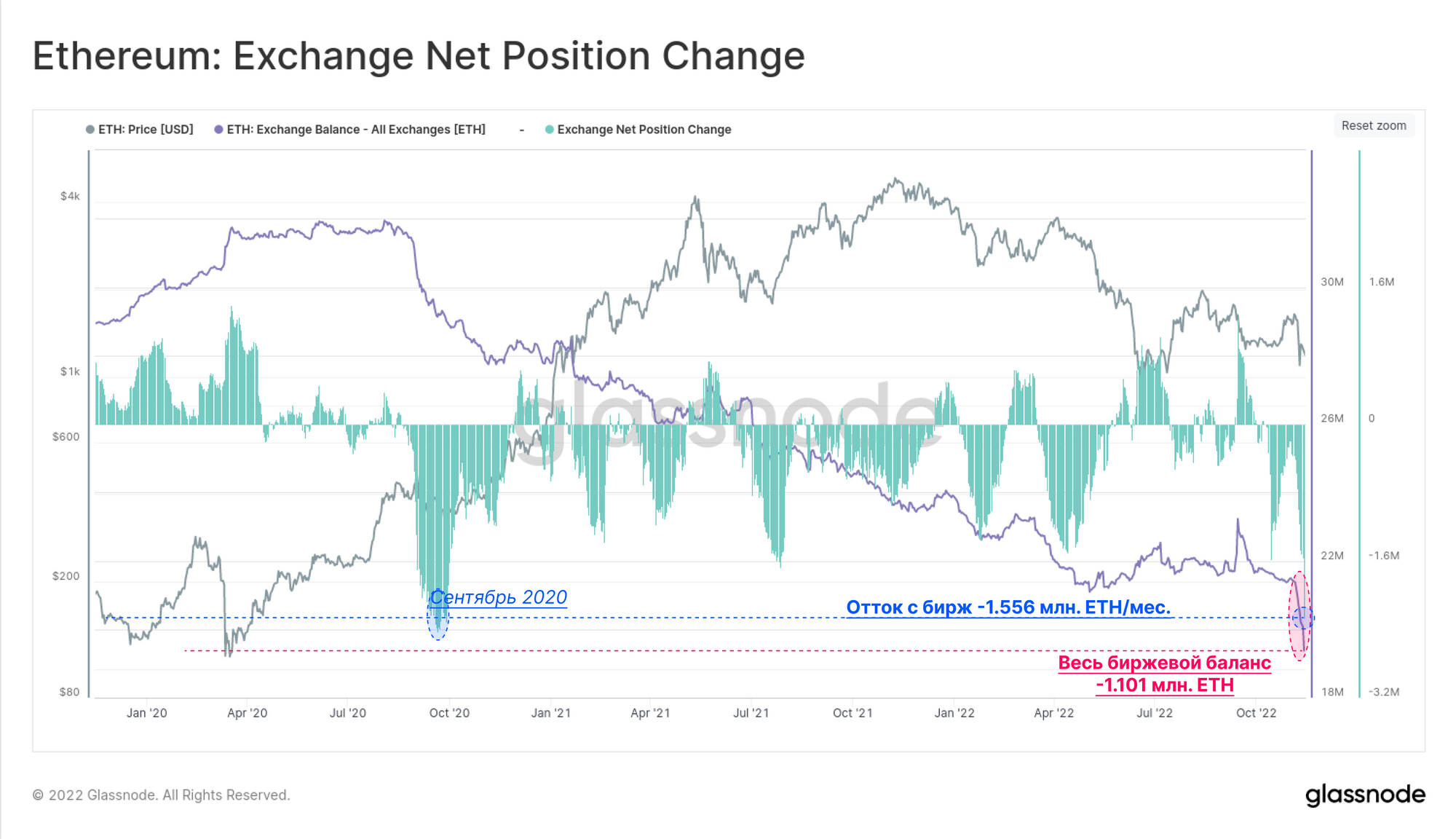

Аналогичное наблюдение можно сделать и в отношении Эфира: за последнюю неделю с бирж было выведено 1,101 млн ETH, что является крупнейшим 30-дневным снижением баланса с сентября 2020 года во время пика Лета DeFi, когда спрос на ETH был чрезвычайно высоким для использования в качестве обеспечения в смарт-контрактах.

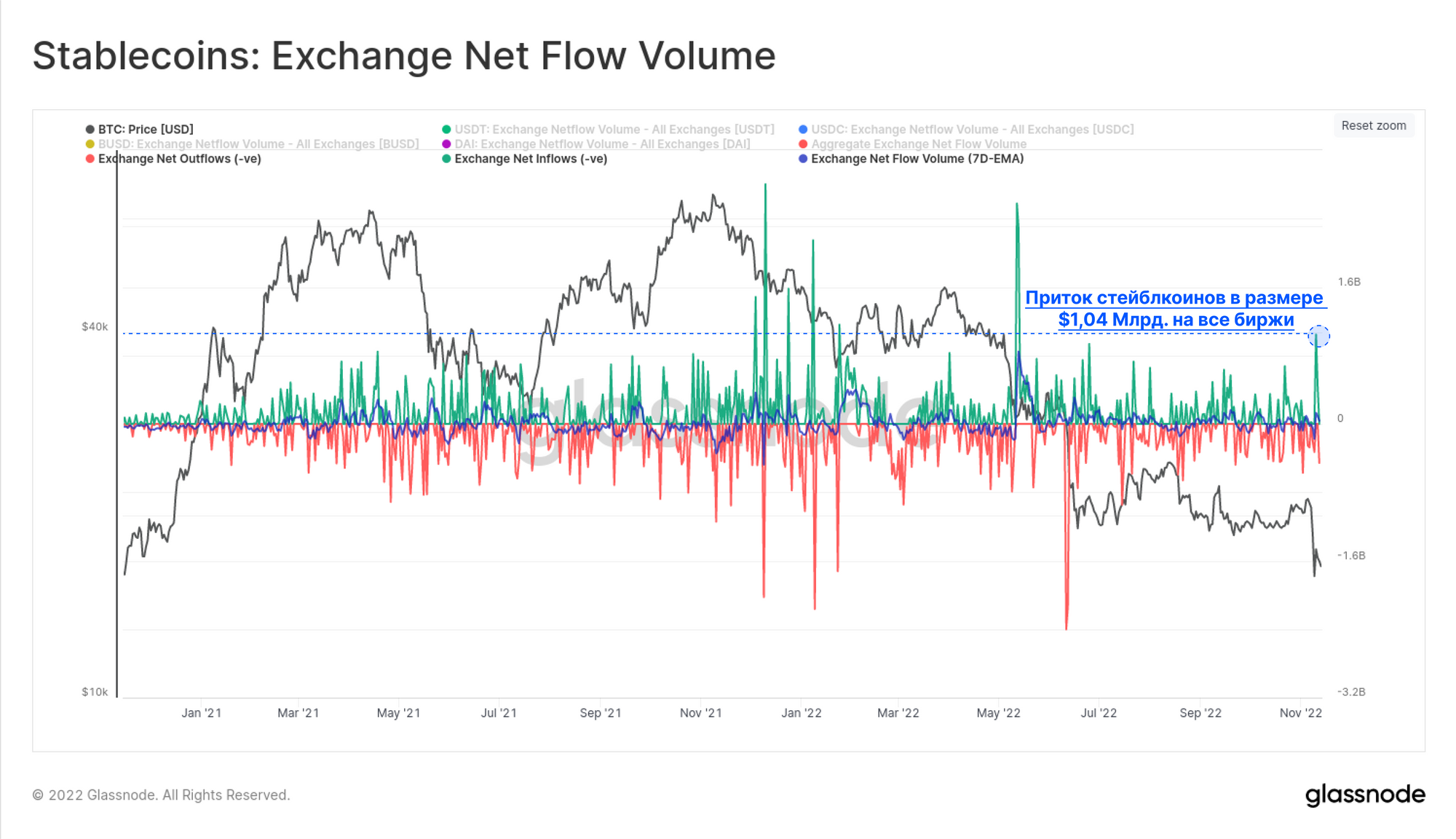

В то время как валютные резервы BTC и ETH сократились на этой неделе, стейблкоины в сети стали поступать на биржи, при этом 10 ноября поступило более $ 1,04 млрд в комбинированных USDT, USDC, BUSD и DAI, что является 7ым по величине случаем чистого притока за день в истории рынка.

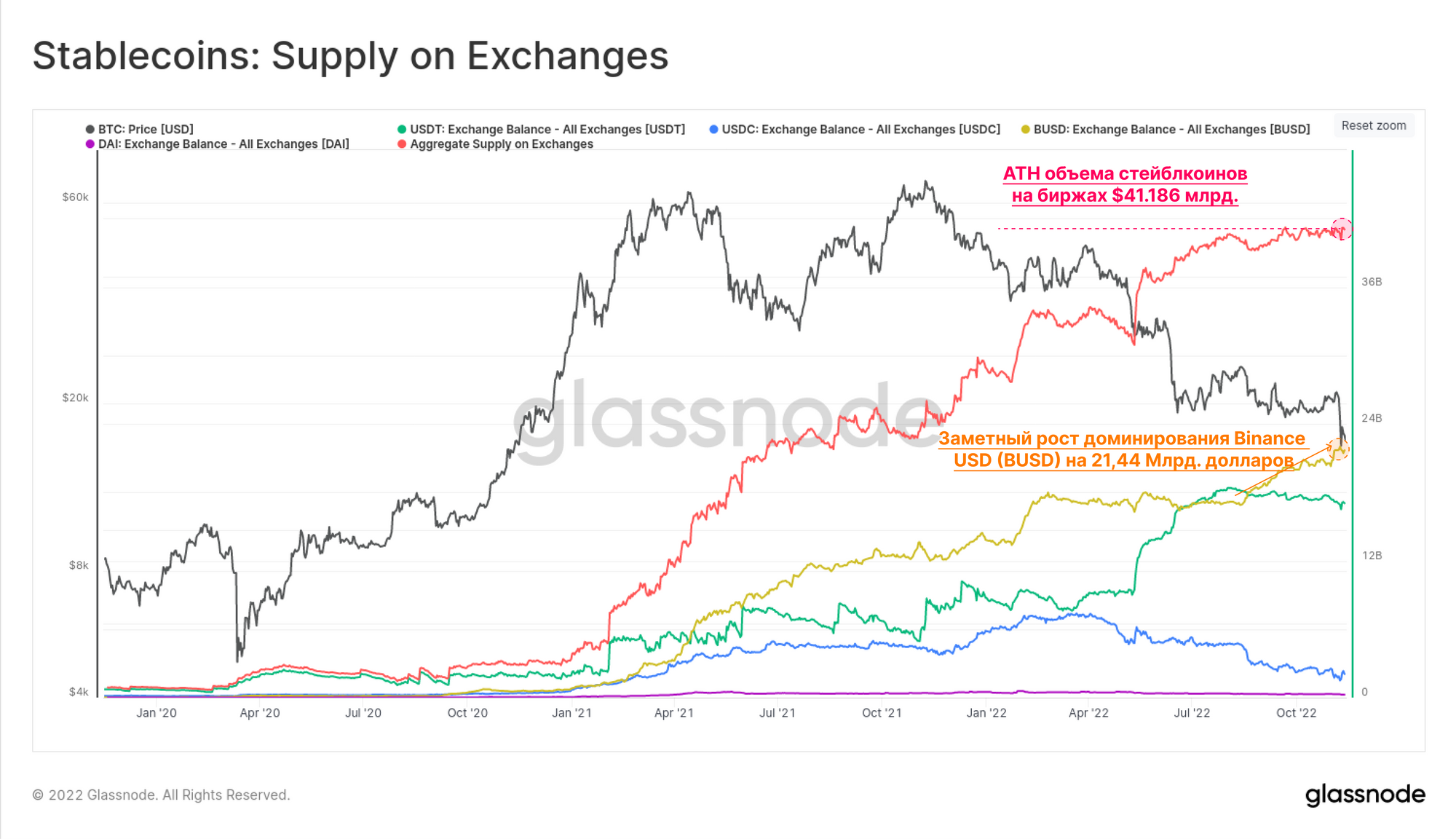

Это привело к тому, что стейблкоины, хранящиеся во всех резервах бирж, достигли нового рекордного уровня в $41,186 млрд. Мы также можем наблюдать заметный рост доминирования BUSD: в валютных резервах хранится более 21,44 миллиарда долларов. Вероятно, это результат недавней консолидации стабильных монет Binance в BUSD, а также ее растущего доминирования в качестве крупнейшей биржи в мире.

Валютные резервы USDT за последние месяцы немного сократились, а резервы USDC - достаточно сильно, что указывает на потенциальный сдвиг рыночных предпочтений.

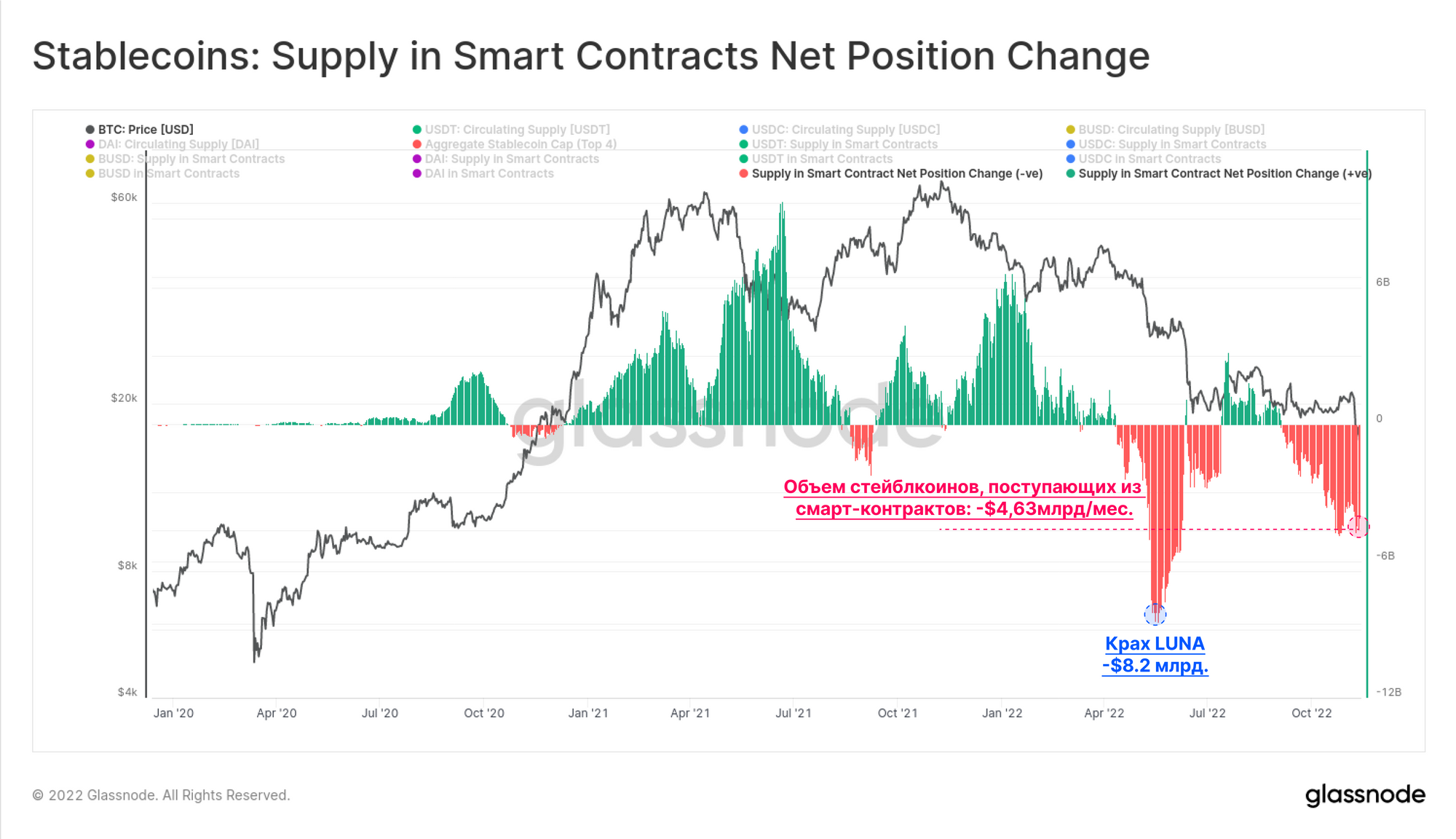

Примечательно, что значительная часть этих стейблкоинов была выведена из смарт-контрактов Ethereum со скоростью $4,63 млрд в месяц. Это подчеркивает, насколько острым стал спрос на долларовую ликвидность.

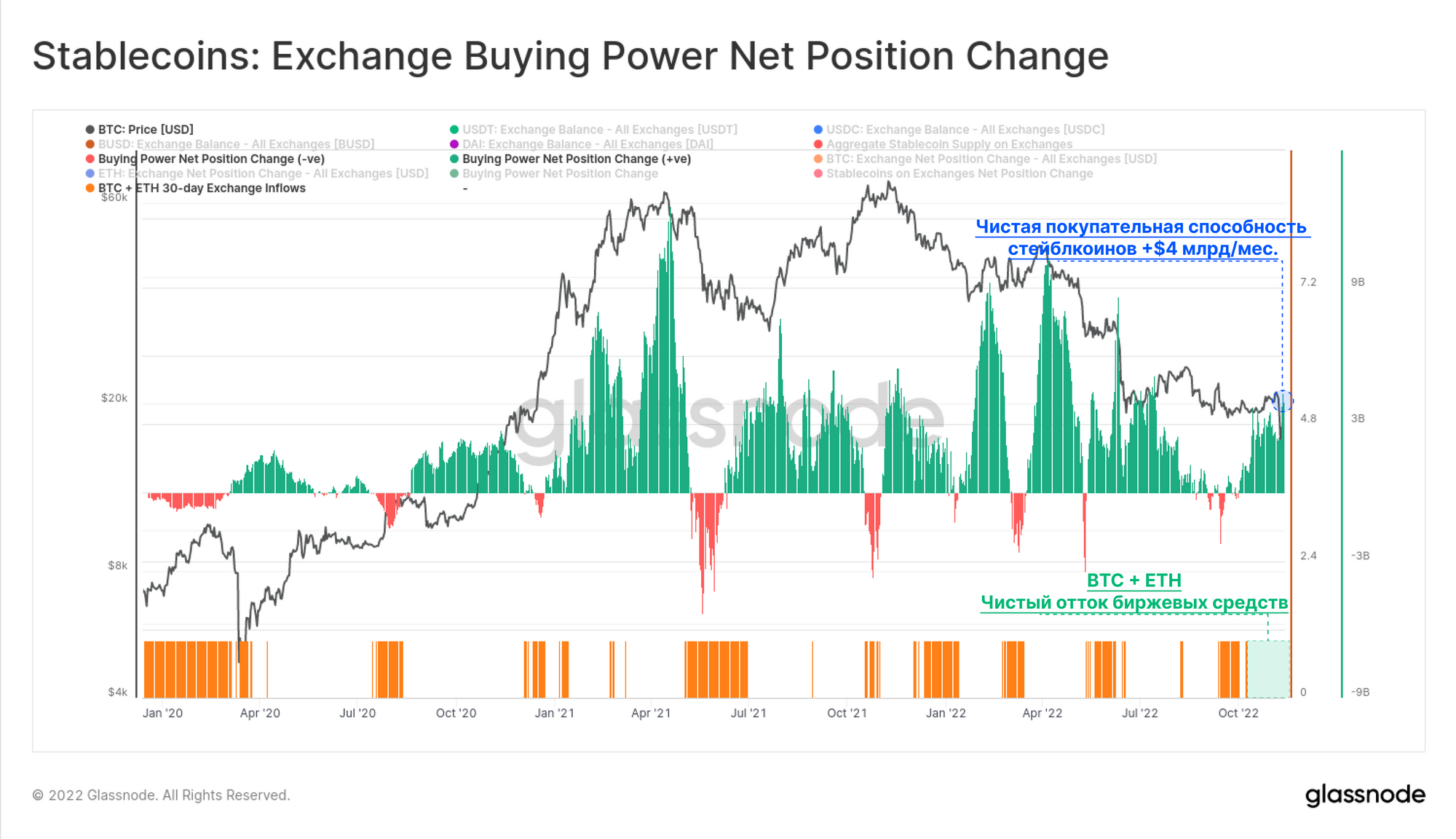

В результате рынок вступил в интересное состояние, когда централизованно выпущенные стейблкоины поступают на биржи, в то время как два основных криптоактива, BTC и ETH, выводятся по рекордным ставкам. Приведенная ниже диаграмма представляет собой модель из двух частей, отражающую следующее:

- Отсутствие 🟧 в трассировке штрих-кода (заштрихованный участок) указывает на то, что на биржах наблюдается чистый отток BTC + ETH.

- Осциллятор показывает чистый приток стабильных монет за вычетом чистого притока BTC + ETH в долларах США. При положительных значениях 🟢 указывает на избыток "покупательной способности" стейблкоинов, поступивших на биржи.

Здесь мы видим, что в целом чистая покупательная способность стейблкоинов на биржах увеличилась на 4 млрд долларов в месяц. Это демонстрирует, что, несмотря на рыночные потрясения, инвесторы, по-видимому, в настоящее время предпочитают владеть надежными активами BTC и ETH, а не централизованно выпускаемыми стейблкоинами.

Это довольно интересный сигнал, можно утверждать, что он является серьезным признаком доверия к базовым криптоактивам и аргументом в пользу того, что участники рынка видят безопасность в хранении монет на холодных кошельках.

Балансы Биткоина растут

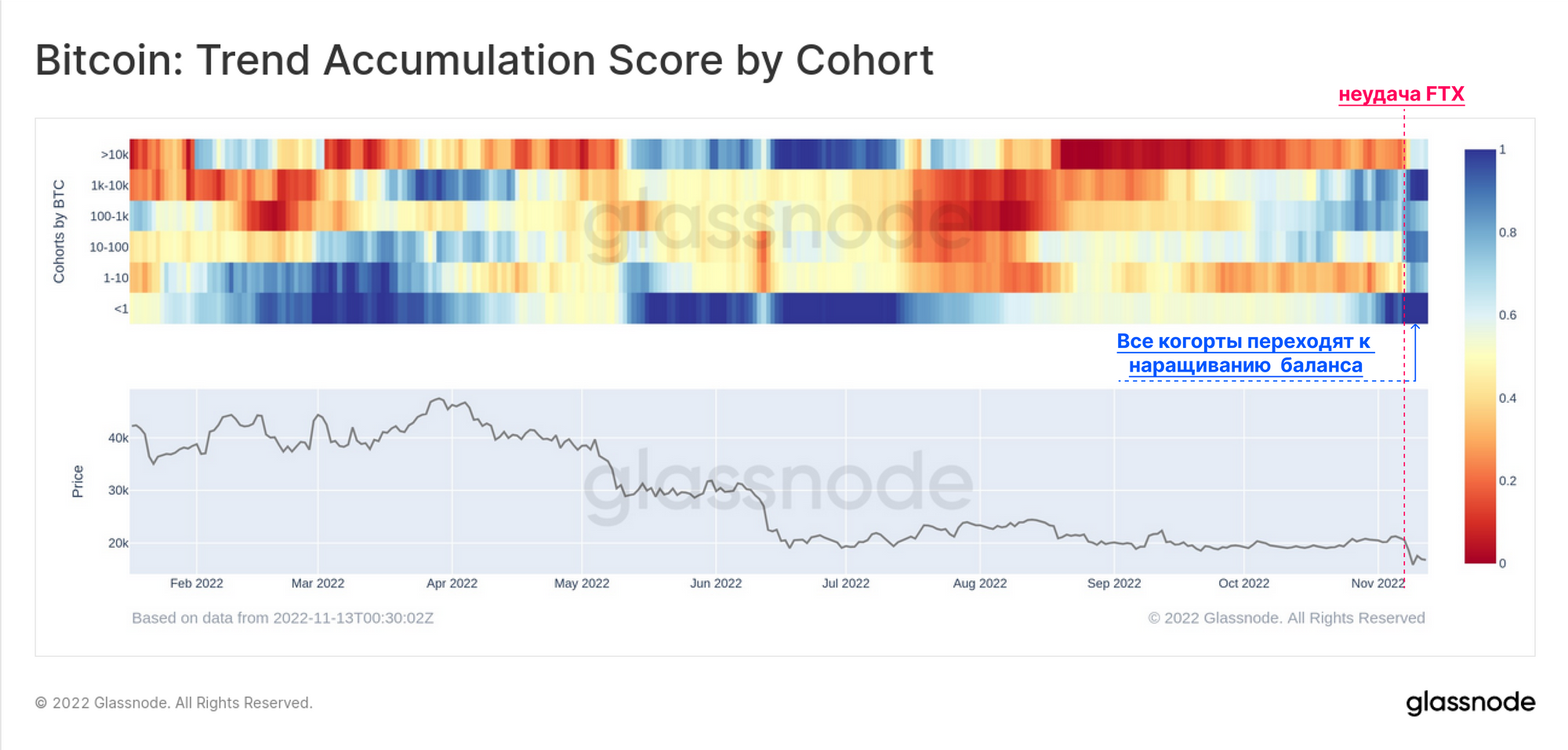

С такими большими объемами BTC, выводимыми с бирж, мы можем увидеть, что во всех группах кошельков событие с FTX вызвало отчетливые изменения в поведении инвесторов. Чистый баланс кошельков инвесторов, от Креветок (< 1 BTC) до Китов (> 1 тыс. BTC), увеличился 🟦 во время краха FTX. Для некоторых групп это стало поворотом на 180 градусов от режима устойчивого распределения 🟥 в последние месяцы.

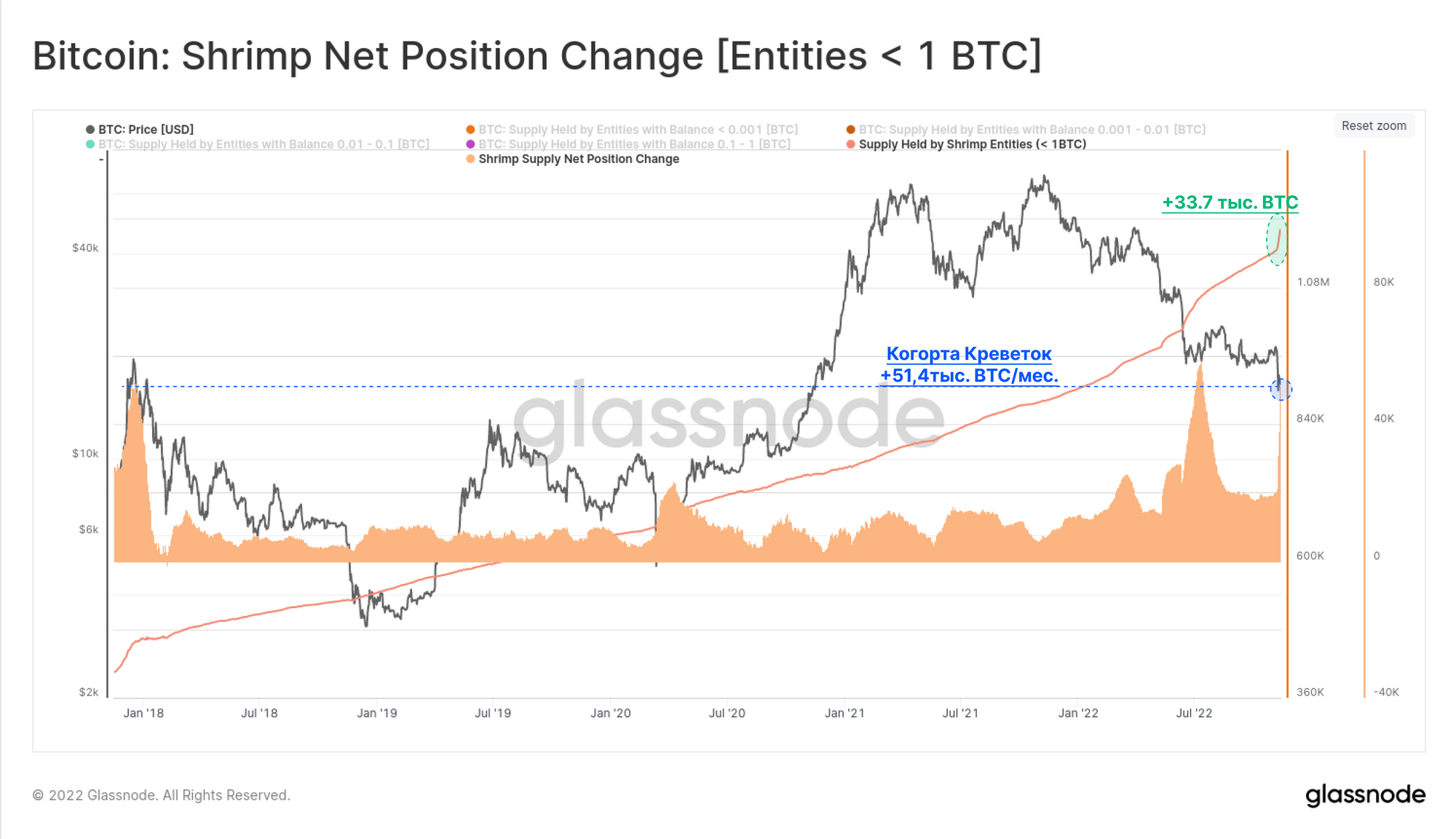

Группа Креветок (< 1 BTC) только на этой неделе добавила в свои запасы 33,7 тыс. BTC, что привело к увеличению на 51,4 тыс. BTC за 30 дней. Такой уровень притока баланса является вторым по величине в истории, превысив пик бычьего рынка 2017 года.

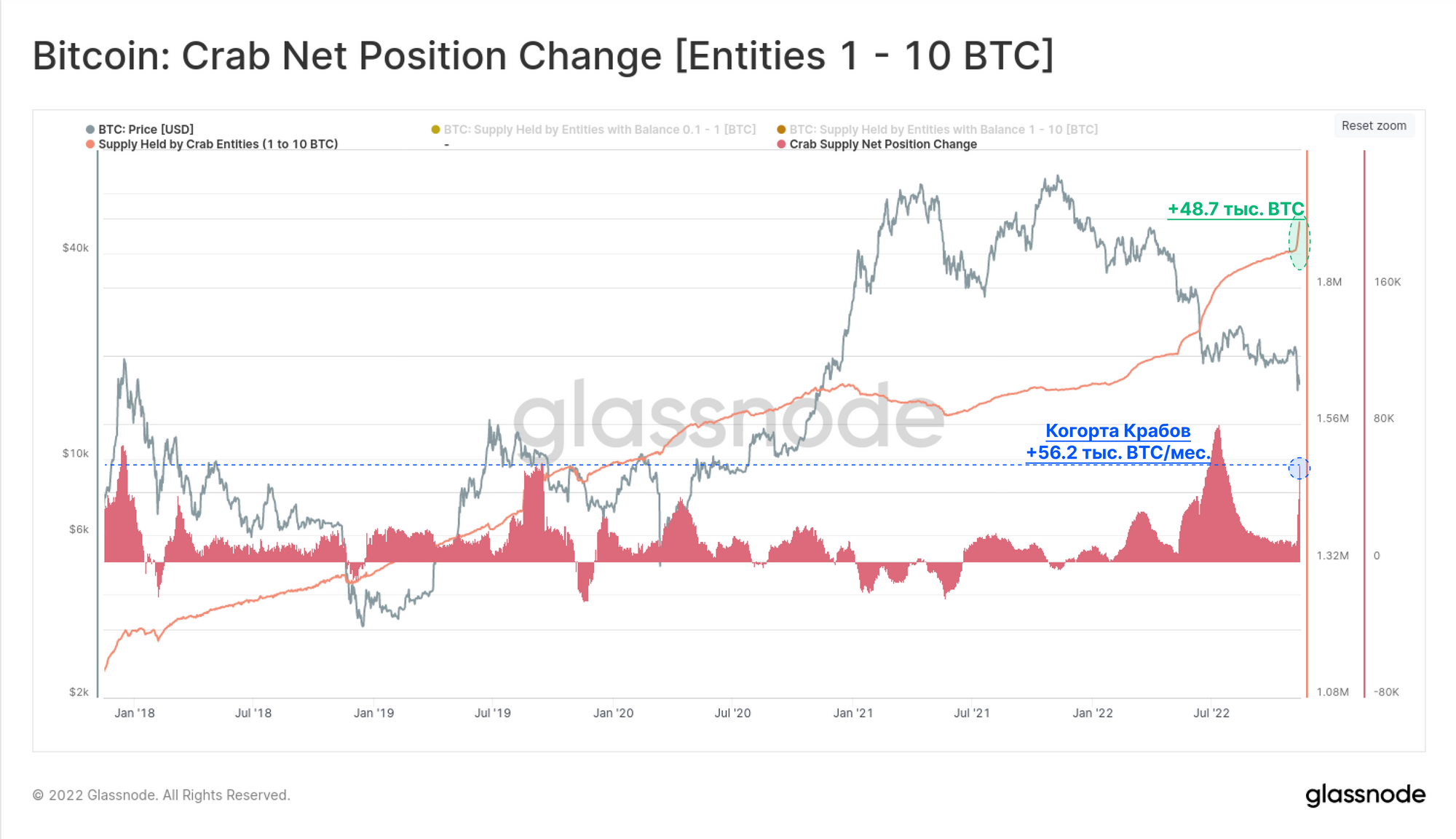

Группа Крабов (от 1 до 10 BTC) столь же активна, эта когорта выводит с бирж 48,7 тыс. BTC, приближаясь к темпам приобретения, соответствующим пику бычьего рынка 2017 года. Субъекты, владеющие < 10 BTC, теперь контролируют более 15,913% циркулирующего предложения, что является новым рекордным показателем.

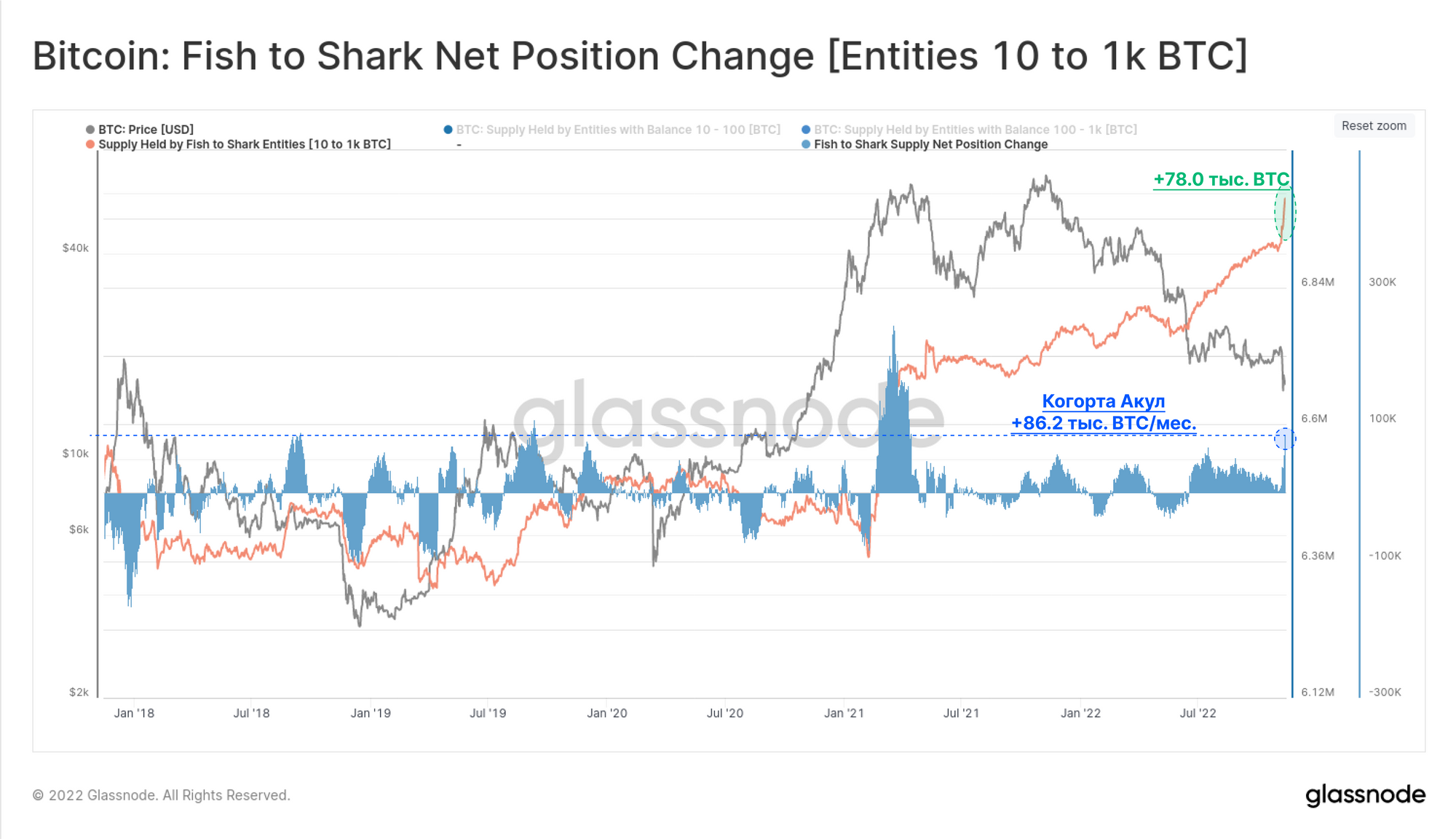

Когорты кошельков от 10 до 1 тыс. BTC в обиходе именуют Рыбами и Акулами. Эта группа включает в себя инвесторов из разряда состоятельных частных инвесторов, торговых фирм и институциональных инвесторов.

После нескольких месяцев замедления роста баланса эта неделя привела к значительному увеличению баланса этой группы на 78,0 тыс. BTC , что стало одним из крупнейших 7-дневных увеличений баланса в истории для этой группы. Вероятно, это отчасти отражает менталитет "выводи сейчас, задавай вопросы позже".

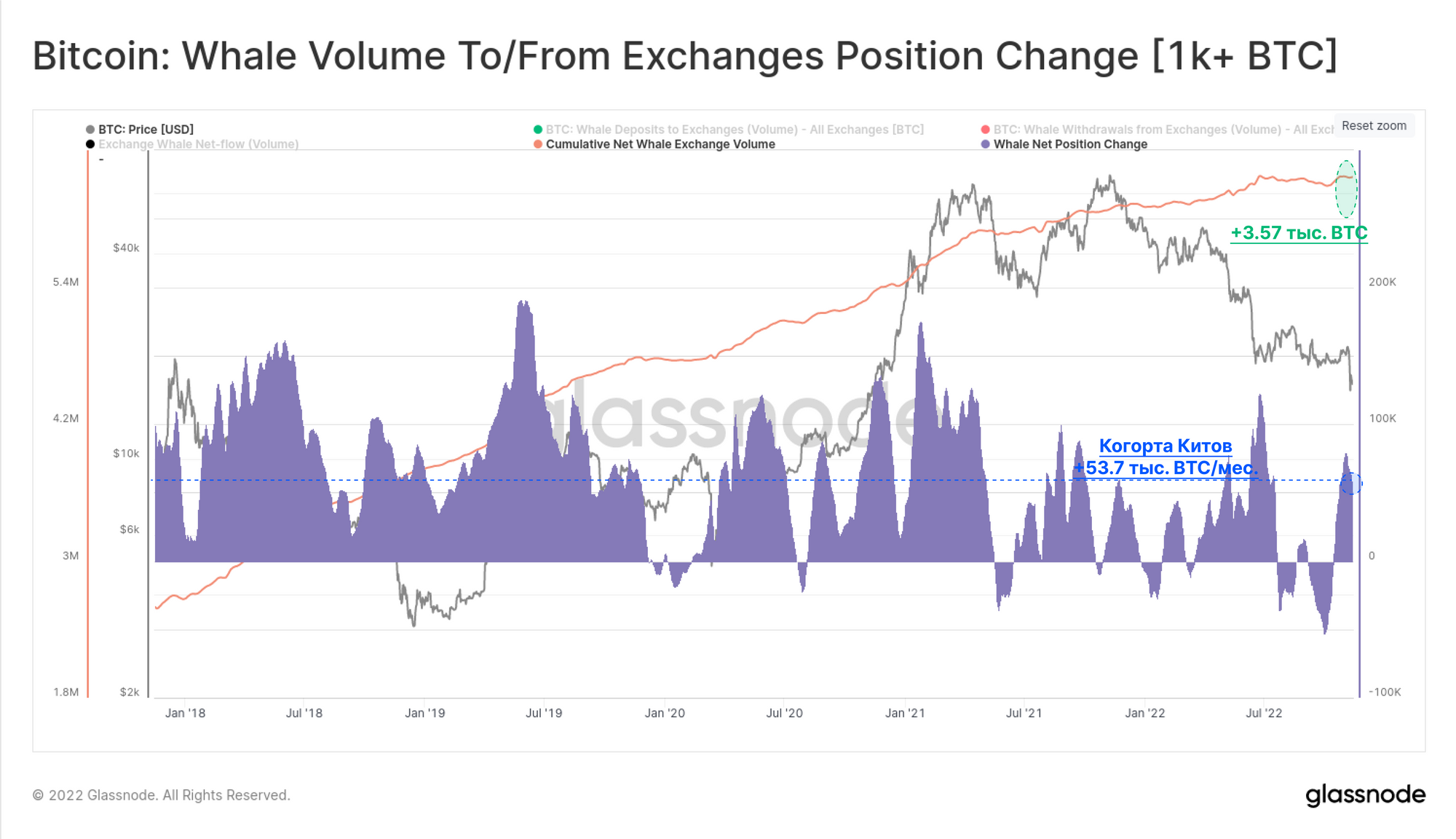

Для китов с > 1 тыс. BTC, мы рассматривали только монеты, непосредственно поступающие на биржи и выводимые с них. Это делается для того, чтобы лучше отразить истинную активность этих крупных инвесторов. Киты фактически осуществляли чистое накопление в течение последних недель, их баланс увеличился на 53,7 тыс. BTC за 30 дней .

Однако их участие в сети на этой неделе было на порядок меньше, чем у других групп, они отметились лишь скромным увеличением баланса на 3,57 тыс. BTC.

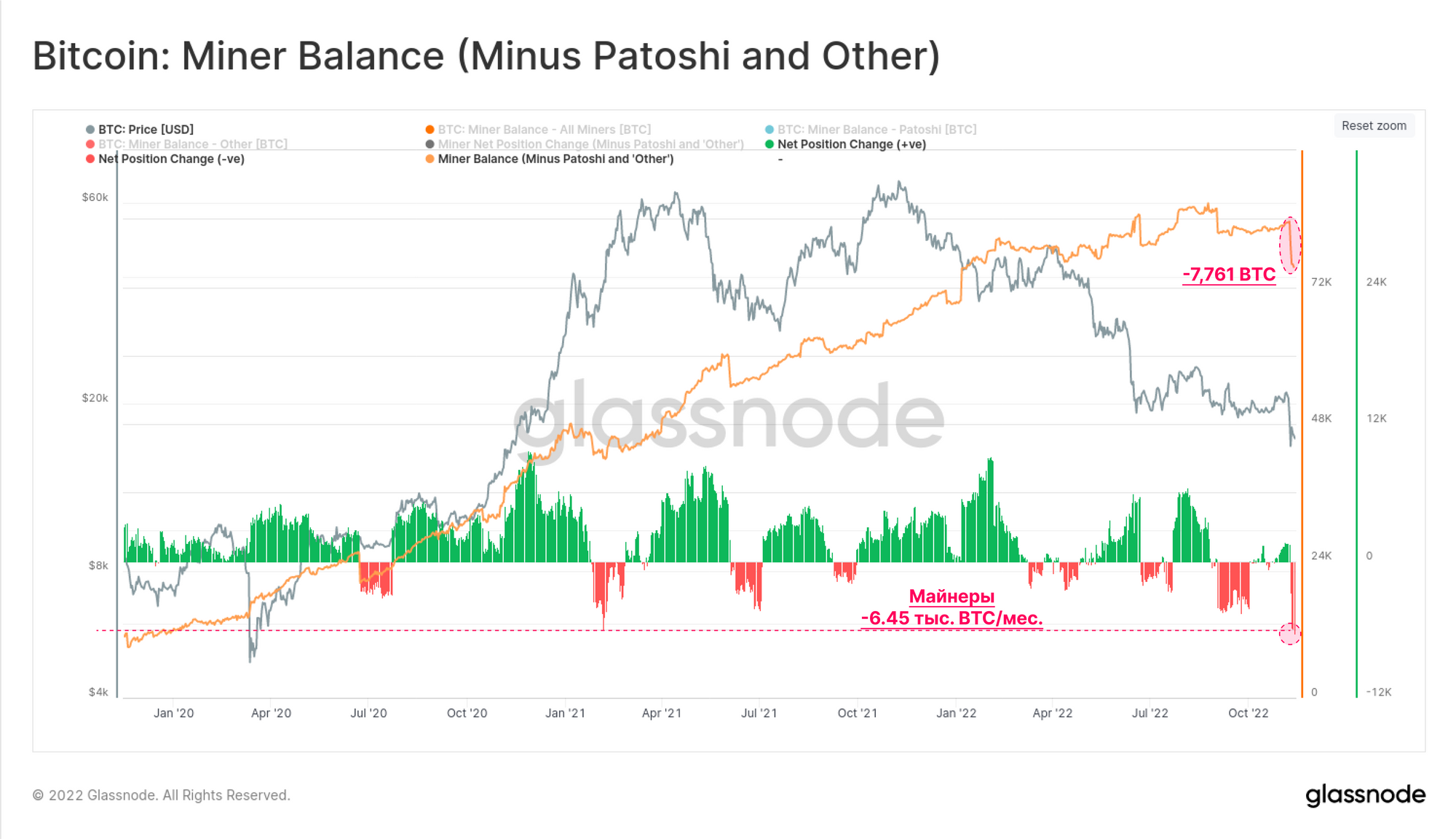

Наконец, остается рассмотреть группу биткоин-майнеров, которые уже и так находятся в сложном положении и испытывают крайний стресс из-за недавнего снижения цен на монеты. Поскольку цены на хэш достигли рекордно низких значений, майнеры были вынуждены ликвидировать около 9,5% своих запасов на этой неделе, потратив 7,76 тыс. BTC. Это самое резкое ежемесячное снижение баланса майнеров с сентября 2018 года и демонстрирует проциклическую природу майнинга Биткоина.

Холдеры принимают решение

В последнем разделе этого выпуска мы рассмотрим реакцию биткоин-холдеров, чтобы проверить, произошла ли заметная потеря уверенности инвесторов. Учитывая масштаб воздействия и далеко идущие последствия краха FTX, если и было время, когда холдеры теряли веру в актив, то, скорее всего, это происходит прямо сейчас.

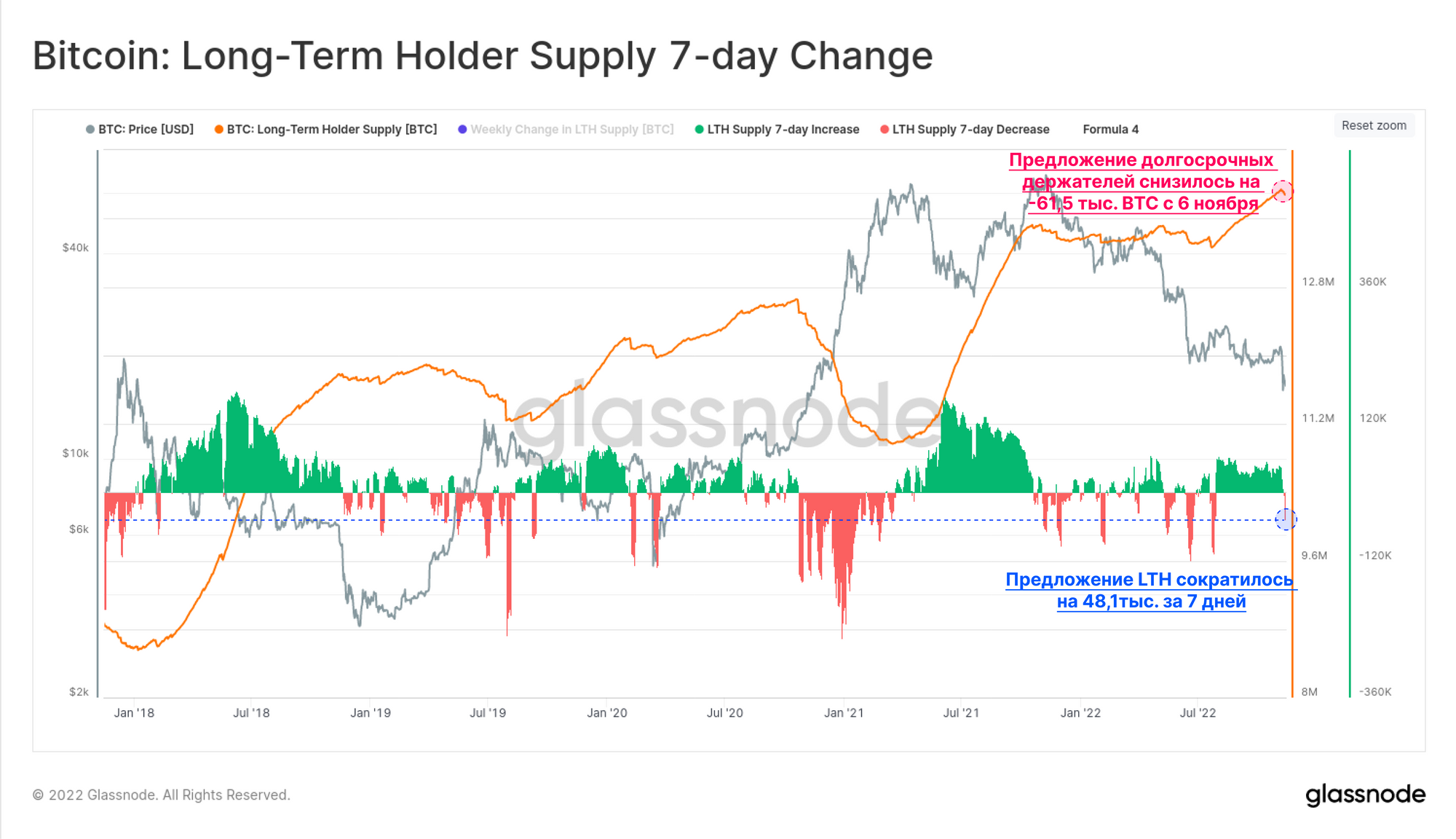

Предложение долгосрочных холдеров, которое, по статистике, с наименьшей вероятностью будет потрачено, сократилось на 61,5 тыс. BTC с 6 ноября. За последние 7 дней было потрачено примерно 48,1 тыс. BTC, что, безусловно, свидетельствует о нетривиальности события. Однако, учитывая масштабы изменения баланса, подробно описанные выше, в сравнении с историческими прецедентами,еще не представляется возможным сделать вывод о повсеместной потере уверенности. Однако, если текущая ситуация перерастет в устойчивое сокращение предложения LTH, это может свидетельствовать об обратном.

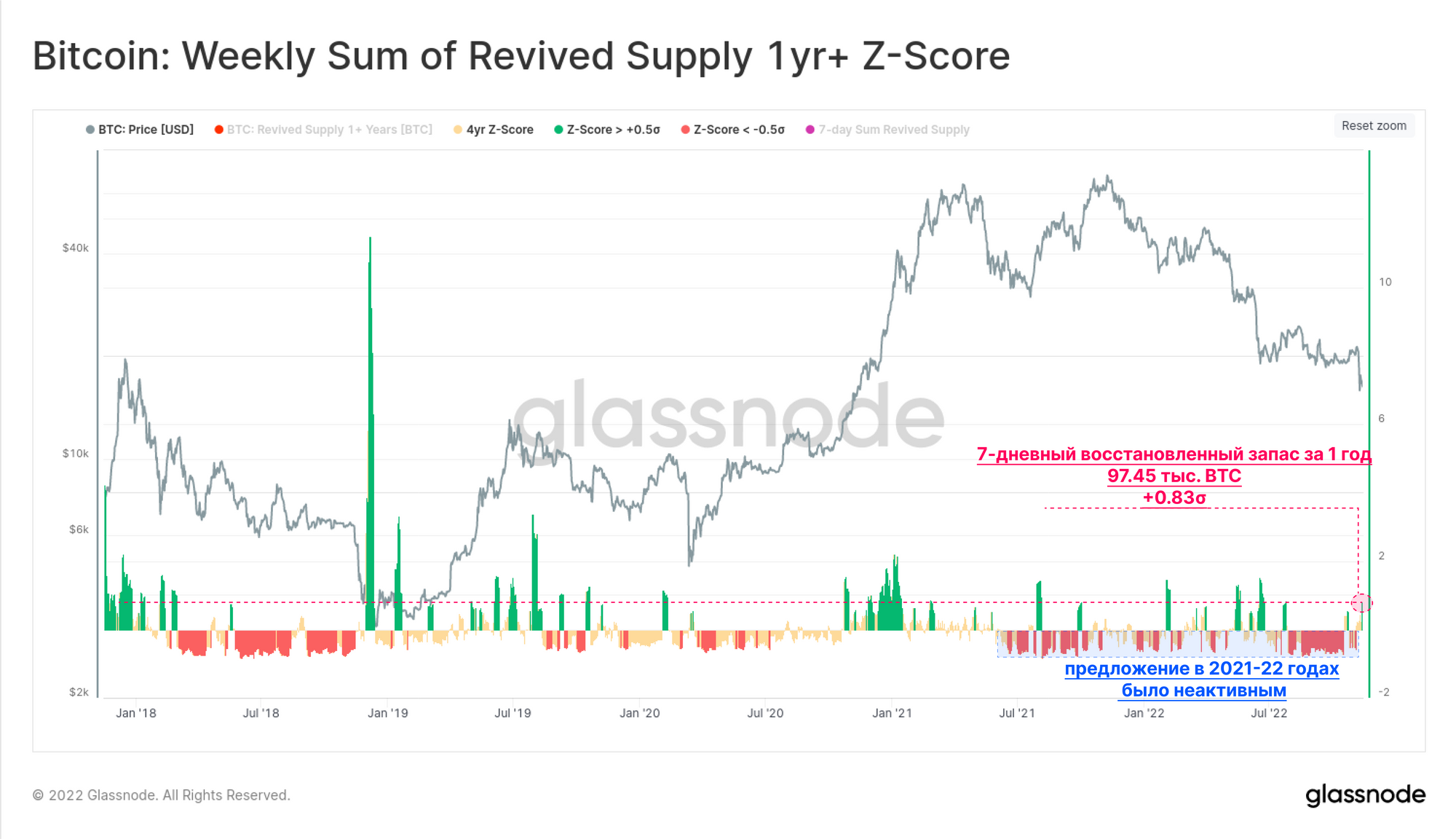

На приведенном ниже графике представлен показатель Z-Score недельной суммы Возобновленного предложения старше 1 года (за 4 года). За последнюю неделю было потрачено 97,45 тыс. BTC, которые были старше 1 года, и вероятно возвращены в циркулирующаю ликвидности.

Это означает, что произошло движение на +0,83 сигмы за 4 года, что уже является заметным, но еще не имеет исторического значения. Как и предложение LTH, за этим показателем следует следить на случай, если он перерастет в устойчивый тренд.

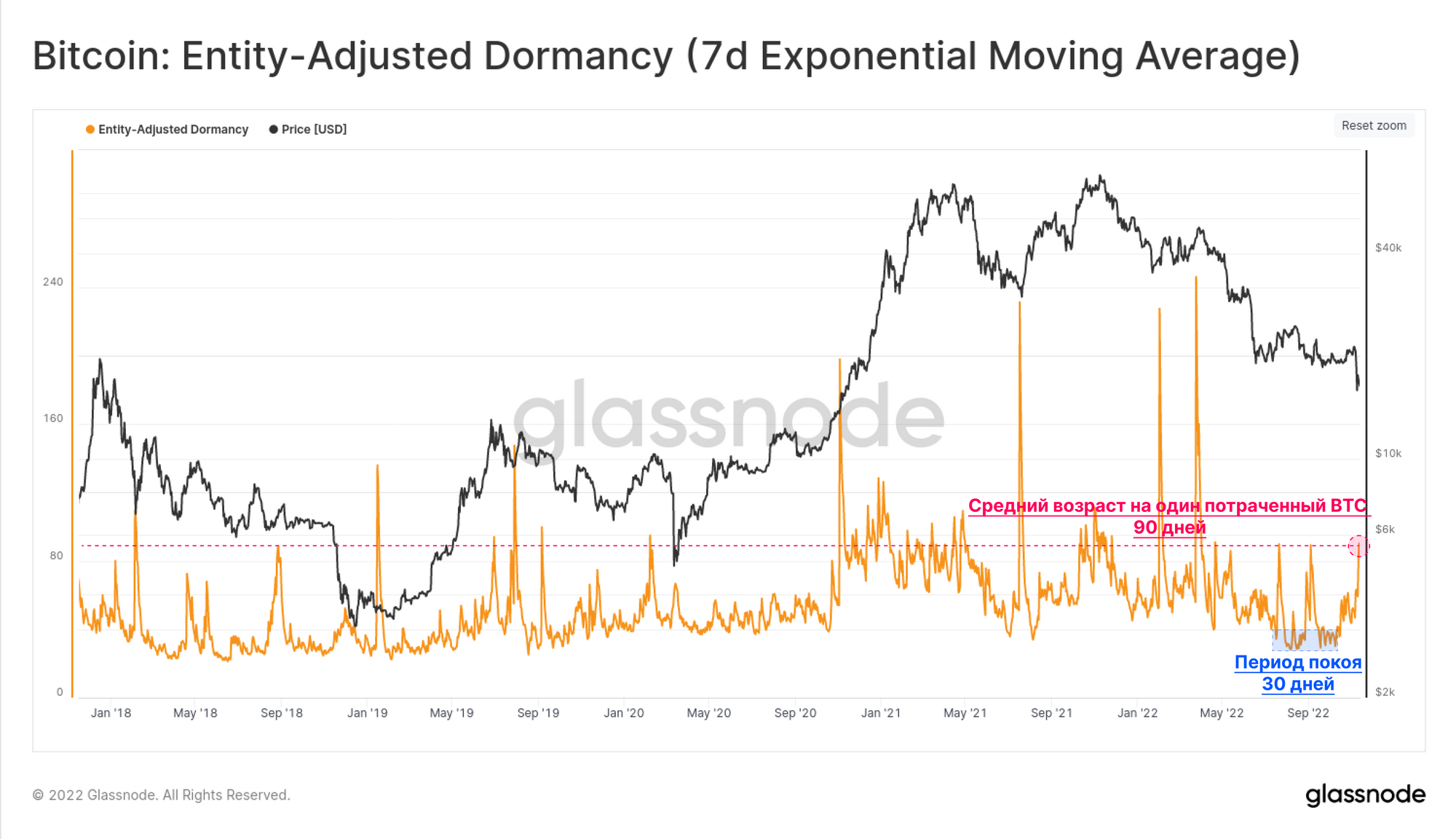

На этой неделе средний возраст одного BTC также вырос до чуть более 90 дней, что в три раза больше, чем наблюдалось в период низкой волатильности с сентября по октябрь. Всплеск расходования старых монет заслуживает внимания и соответствует пикам, наблюдавшимся во время предыдущих распродаж при капитуляции и при фиксации прибыли на бычьем рынке в 2021 году.

Устойчивый восходящий тренд или повышенный уровень Бездействия могут указывать на более широкое распространение паники среди холдеров.

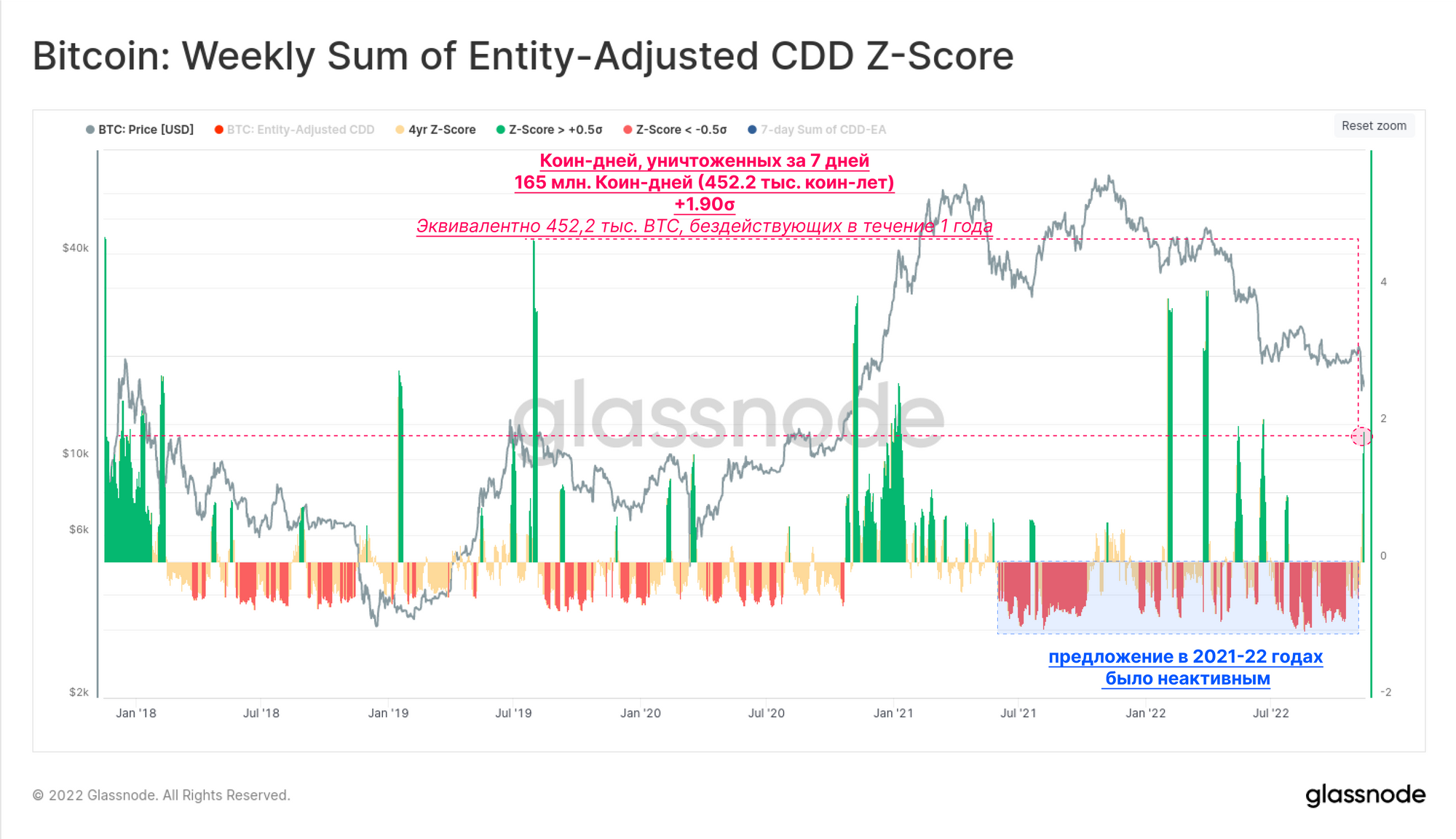

Наконец, мы можем вновь рассмотреть показатель Z-Score за 4 года, но на этот раз для анализа суммы уничтоженных дней коин-дней за неделю (CDD). Здесь мы можем увидеть, что после длительного периода крайне бездействующего предложения монет объем уничтожения монет на этой неделе достиг +1,9 стандартных отклонений выше среднего значения. На этой неделе было уничтожено в общей сложности 165 млн коин-дней, что эквивалентно расходованию 452,2 тыс. BTC, которые хранились в течение 1 года.

В целом, среди холдеров, безусловно, возникла некоторая паника. однако, учитывая масштабность обстоятельств, это, является вполне ожидаемым результатом. Что представляет больший интерес, так это то, смягчатся ли эти всплески в ближайшие недели, что наводит на мысль о том, что произошедшее является скорее "событием", нежели "тенденцией".

С другой стороны, устойчивый рост расходования старых монет и сокращение предложения LTH могут стать явными сигналами того, что может произойти более широкая потеря уверенности и укрепление беспокойства инвесторов.

Резюме и выводы

Крах FTX является значительным потрясением, по-настоящему подпортившим репутацию всей отрасли. Это поистине ужасно, когда пользователи платформы оказались в ловушке, а средства, доверенные депозитарию, утеряны. К сожалению, это событие и сокращение доли заемных средств, в конечном итоге должны были произойти. Но, как и всегда, Биткоин и индустрия в целом восстановятся и станут еще сильнее.

Мы в Glassnode желаем каждому из наших читателей всего наилучшего в эти непростые времена и остаемся чрезвычайно уверенными в решимости отрасли, которая регулярно тестируется, в отличие от любой другой. В подобные времена будьте подобны Биткоину: устойчивы, прочны, надежны и неудержимы. Впереди ждет дорога возможностей.

Как и во всех подобных происшествиях прошлого, время и самоотверженность залечат раны, и этот по-настоящему свободный рынок извлечет уроки из ошибок, станет сильнее и вернется более устойчивым, чем был вчера.

Tick tock, next block.*

*(прим. ред.: это непереводимая игра слов, где “block” используется в смысле “следующий блок в блокчейне” и “следующий квартал”. Общий смысл сводится к фразе “поживем — увидим”.)

Каналы с переводами

Мы также гордимся тем, что запустили новые каналы в социальных сетях для:

- Испанского (Аналитик: @ElCableR, Telegram, Twitter)

- Португальского (Аналитик: @pins_cripto, Telegram, Twitter)

- Турецкого (Аналитик: @wkriptoofficial, Telegram, Twitter)

- Персидского (Аналитик: @CryptoVizArt, Telegram, Twitter)

- Подписывайтесь на наш Twitter

- Присоединяйтесь к нашему Telegram-каналу

- Переходите на форум Glassnode для подробных обсуждений и анализа.

- Для изучения он-чейн метрик и живых графиков переходите на Glassnode Studio

- Для получения автоматических оповещений об основных он-чейн показателях внутри сети и активности на биржах переходите на наш твиттер Glassnode Alerts.

Отказ от ответственности: Этот отчет не содержит никаких рекомендаций по инвестициям. Все данные предоставляются исключительно в информационных целях. Никакое инвестиционное решение не должно основываться на информации, представленной здесь, и вы несете единоличную ответственность за свои собственные инвестиционные решения.