Un Mercado Bajista Difícil

El mercado bajista del 2022 ha sido excepcionalmente complicado, Bitcoin y Ethereum se desplomaron un 75% y 85% desde sus respectivos máximos históricos. En este informe, estudiaremos las mecánicas y desempeño de BTC, ETH y el ecosistema de los activos digitales en general durante el 2022.

Este informe se ha desarrollado en colaboración con CoinMarketCap Research. Hay disponible un panel que incluye todas las métricas de este contenido.

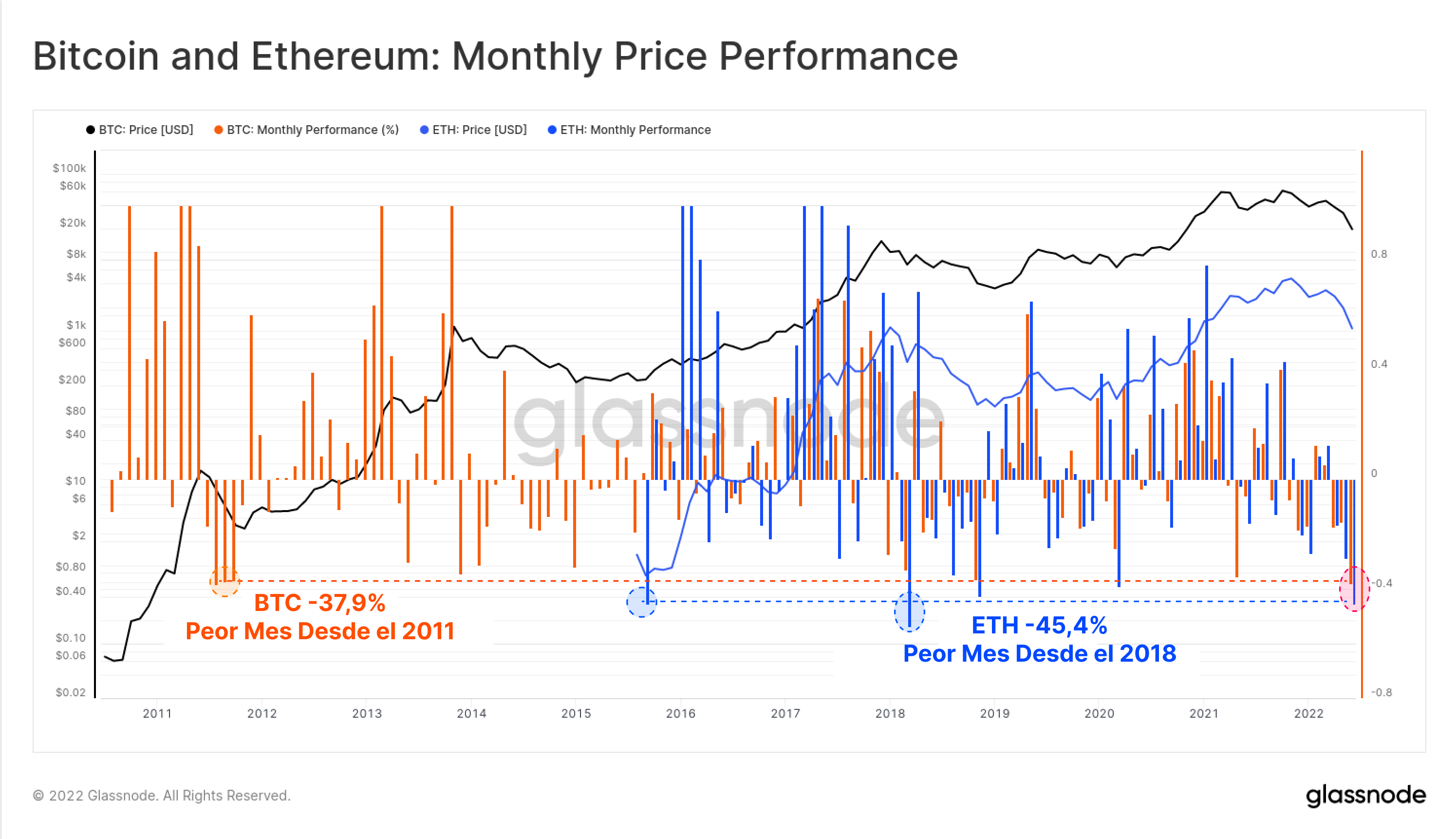

El año 2022 ha supuesto un tremendo reto para todo inversor, hemos presenciado la caída del 75% de BTC desde su máximo histórico, y ETH más de un 80%. Antes del fiasco FTX, el cual hemos cubierto extensamente, junio en particular fue uno de los peores meses registrados para ambos activos:

- Bitcoin caía un -37,9% en junio, que fue el peor rendimiento mensual jamás visto desde el año 2011, una época en la que el precio de BTC rondaba por debajo de los 10$.

- Ethereum por su parte retrocedió un -45,4% en junio, también su segundo peor mes de la historia, eclipsado únicamente por el mes de marzo del 2018 a comienzos del mercado bajista.

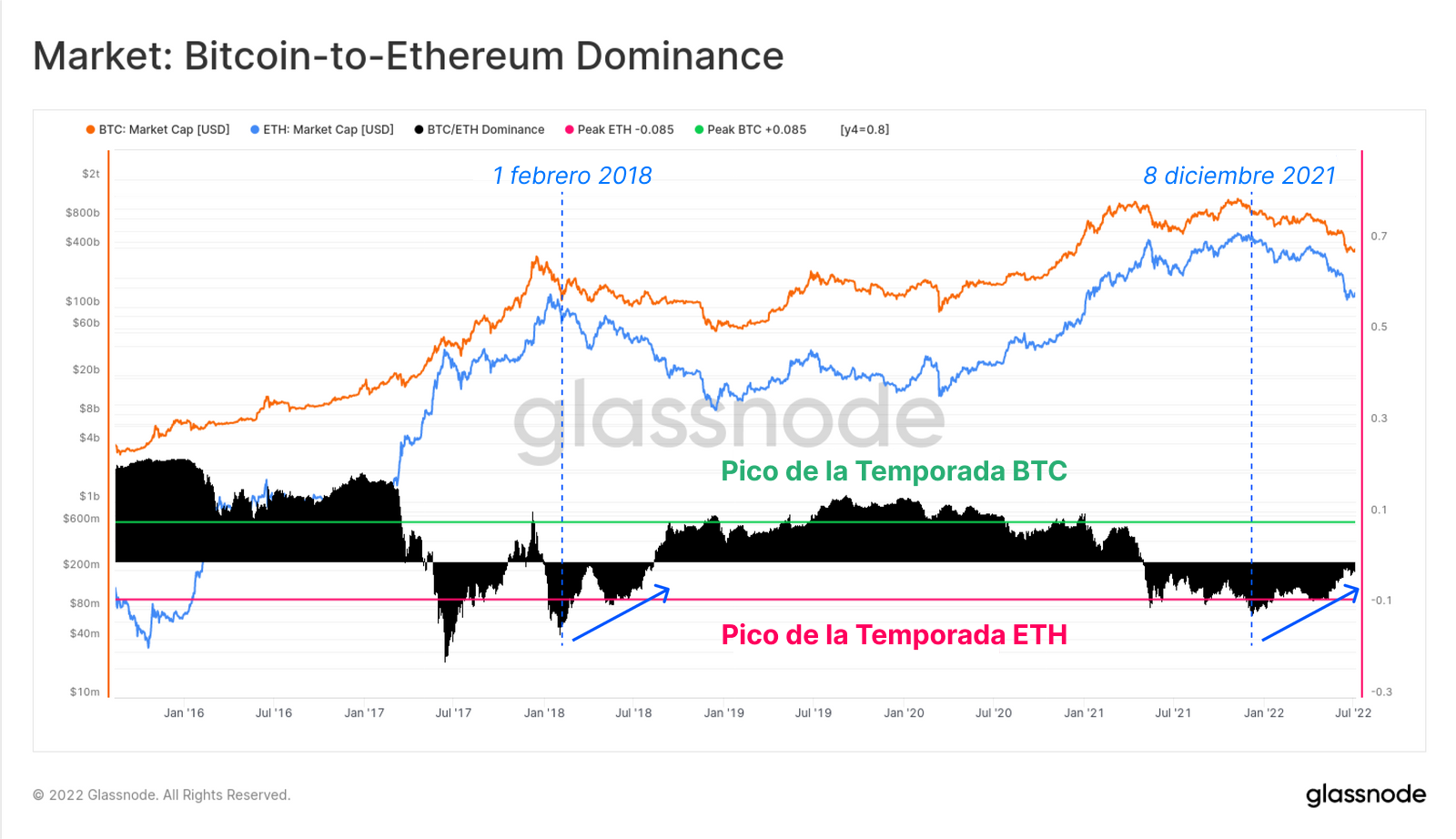

En el transcurso del 2022, el mercado de los activos digitales ha experimentado un macro cambio de percepción que ha propagado un sentimiento de aversión al riesgo generalizado. Como en los anteriores mercados bajistas, es algo que frecuentemente se ve reflejado en el aumento de la dominancia de Bitcoin, ya que los inversores tienden a gravitar hacia las capitalizaciones más grandes en un intento de mitigar riesgos.

La siguiente gráfica muestra la dominancia relativa entre la Capitalización de Mercado de Bitcoin y Ethereum, donde observamos que desde comienzos de diciembre del 2021, el capital ha ido rotando a favor de BTC. Esta tendencia es de estructura similar a la de comienzos del mercado bajista del 2018 y vino seguida de casi tres años con un Bitcoin relativamente predominante.

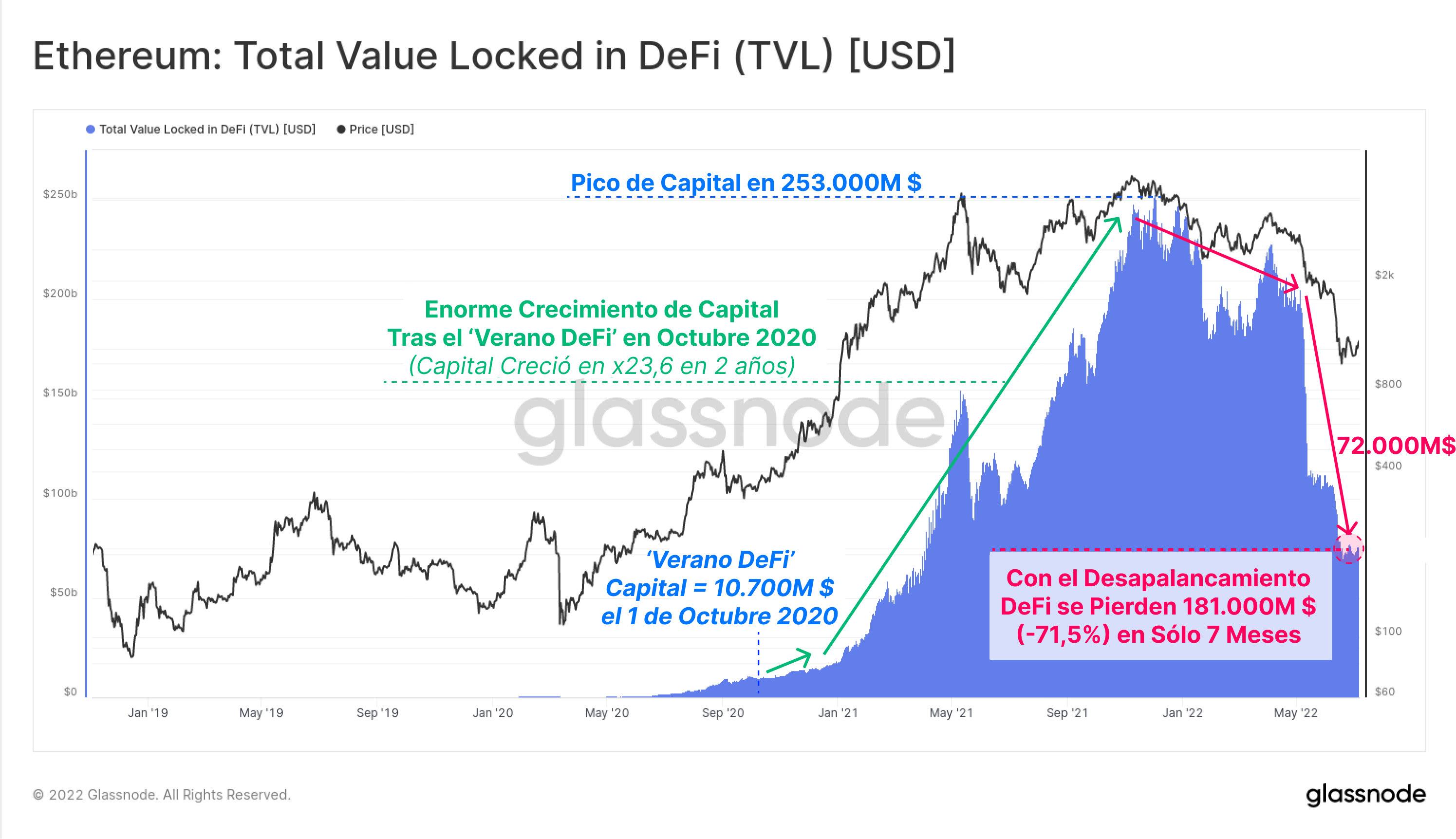

Una de las principales causas de la fragilidad relativa de ETH es el enorme desapalancamiento que se ha producido en el sector DeFi. De muchas formas, es una reacción de mercado bajista equivalente y opuesta al explosivo crecimiento que hubo de apalancamiento dentro del blockchain y en todos los mercados especulativos de los últimos dos años.

El coloquialmente conocido como ‘Verano DeFi’ arrancó en octubre del 2020, cuando Compound lanzó su programa de ingresos pasivos de staking, que otorgaba tokens COMP a los usuarios del protocolo. Esto desencadenó una fiebre por los ‘ingresos pasivos’ dentro del sector DeFi y se contagió hacia muchos blockchain de primera capa y protocolos DeFi.

Desde el Verano DeFi, el Valor Total Albergado en los DeFi explotó al alza, creciendo x23,6 veces en sólo dos años y expandiéndose de un capital de sólo 10.700M $ a pasar de los 253.000M $. Sea como sea, en el último año la mayoría de este capital se ha disipado, contrayéndose un sorprendente 71,5% y disolviendo un valor total de 181.000M $.

Este declive es una función que mezcla el descenso de la valorización de los propios token y la reducción del apalancamiento agregado (tanto el voluntario, como el forzado por liquidaciones). Los dos han ejercido peso sobre el precio de ETH como las rutas de escape líquidas que han utilizado muchos inversores.

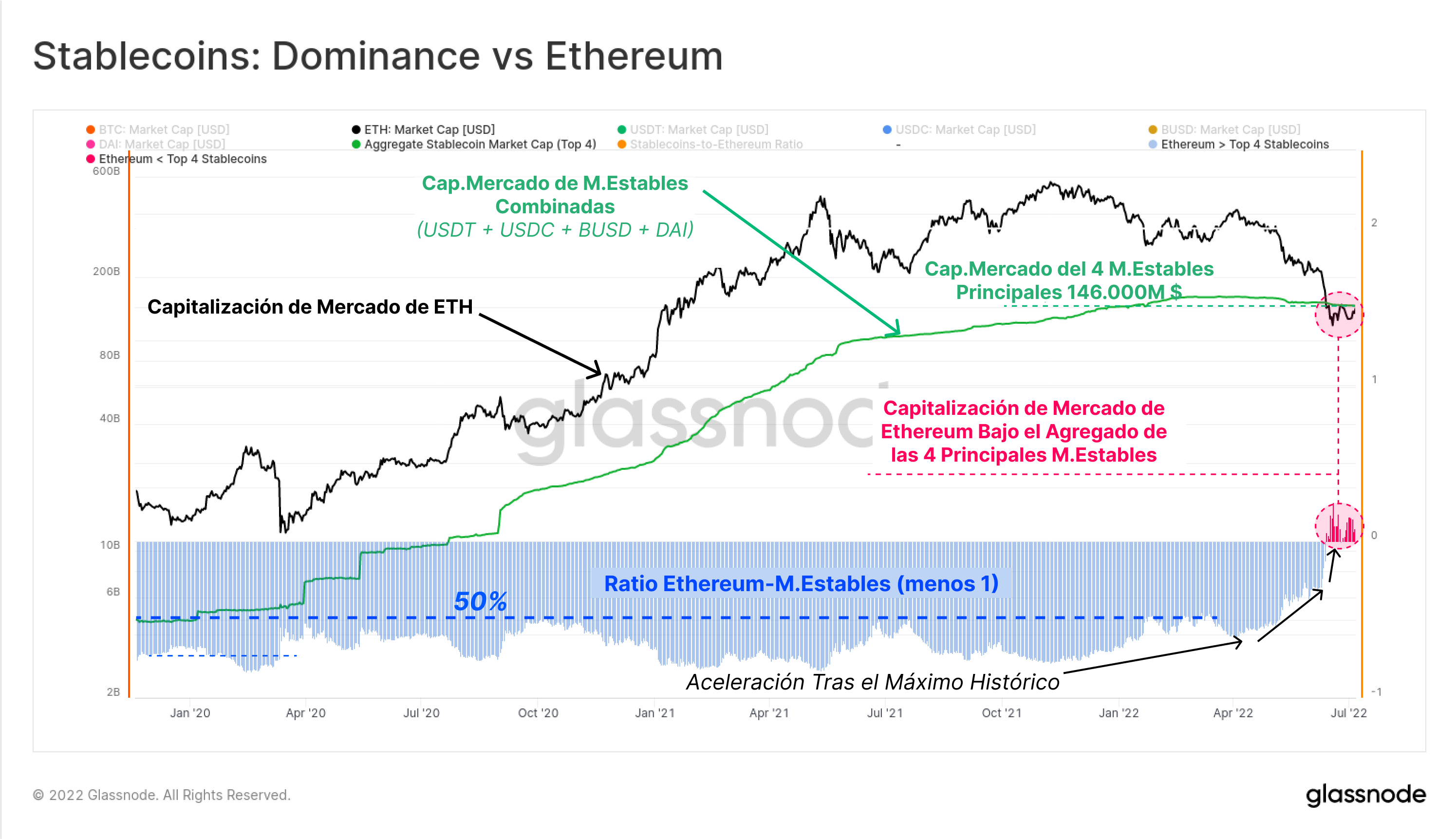

Durante este proceso de desapalancamiento, muchos inversores encontraron resguardo en las monedas estables, que rápidamente se han convertido en los activos por excelencia dentro de los exchanges centralizados y descentralizados por igual. Si bien es cierto que la Capitalización de Mercado de Ether es volátil, la de las monedas estables debidamente colateralizadas por lo general no lo es, y por tanto sólo cae cuando se produce una gran redención neta de vuelta a divisa fiat (o el colateral originario).

En estos últimos dos años, la capitalización conjunta de las cuatro principales monedas estables (USDT, USDC, BUSD y DAI) ha rondado de máximo en torno al 50% de la Capitalización de Mercado de Ethereum. Sin embargo, con tantísimo capital escapando de los activos crypto que va a parar a estas monedas estables, el valor agregado de las monedas estables ya ha superado al del propio Ethereum.

Es la primera vez en la historia que pasa algo así, y es la prueba viviente de cómo predominan hoy en día las monedas estables en el mercado y cómo de severa ha sido la búsqueda de la estabilidad en el 2022.

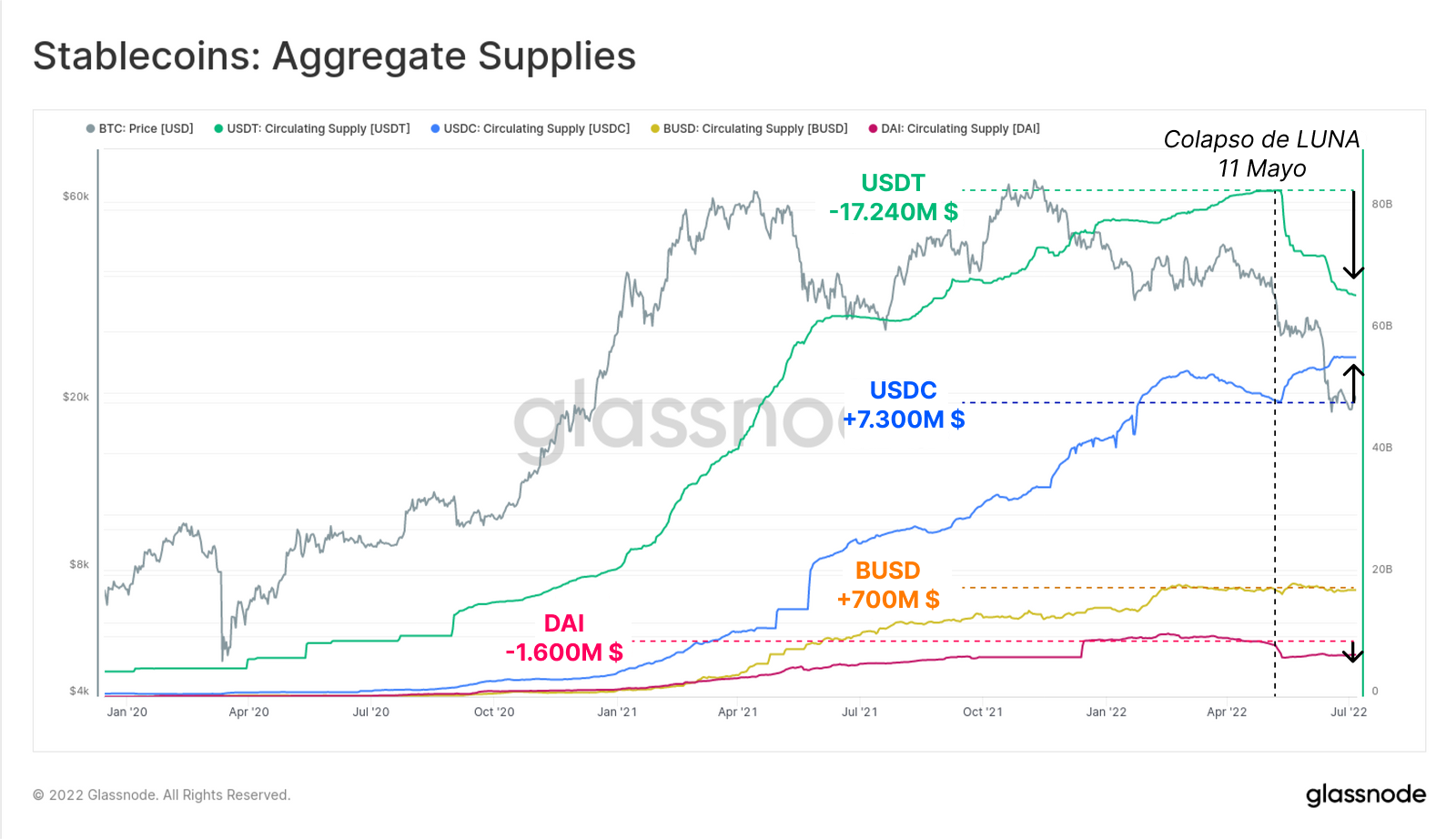

También ha habido una evolución muy significativa dentro del mismo entorno de las monedas estables, especialmente después del famoso colapso de LUNA y UST a mediados de mayo del 2022.

- El Conjunto de las 4 Principales Monedas Estables alcanza ahora una capitalización de mercado de 146.000M $, con USDT, USDC y BUSD ocupando los puestos 3, 4 y 6 dentro de la Capitalización de Mercado de todo el espacio crypto.

- Tether (USDT) en particular sufrió una increíble reducción en su oferta en circulación de nada menos que -17.240M $ (caída del 20% desde su máximo histórico) entre mayo y junio del año pasado, consecuencia directa de la gran cantidad de canjes por fiat que se efectuaron.

- La oferta de USD Coin (USDC) crecía en 7.300M $ en el mismo lapso de tiempo. Lo que daba claras muestras de estarse fraguando un cambio de preferencia en el mercado, cuando por aquel entonces los inversores abandonaban USDT para entrar en USDC.

- La oferta de Binance USD (BUSD) también creció en 700M $, que es algo, pero queda lejos en magnitud del crecimiento que tubo USDC.

- La dominancia de BUSD dentro del entorno de las monedas estables ha sido el más agresivo de todos en los últimos dos años, tal y como veremos en la siguiente sección.

- La oferta de DAI se redujo en 1.600M $, debido principalmente al gran desapalancamiento que se produjo en el sector DeFi, ya que se cerraron muchos préstamos (o se liquidaron) en la plataforma MakerDAO.

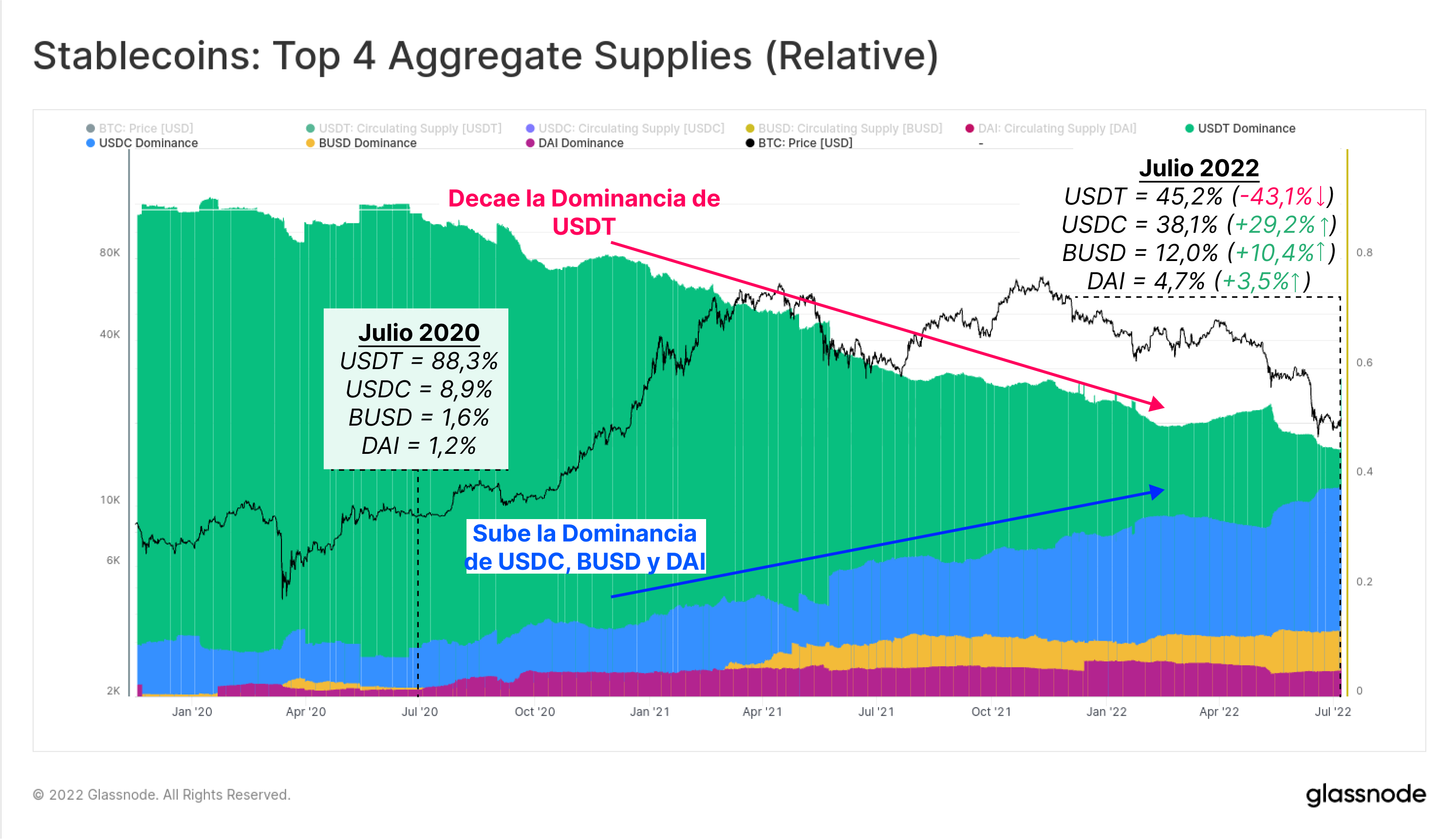

La consecuencia de estos giros de oferta es un cambio en la dominancia de estas 4 grandes monedas estables. Hace dos años, Tether dominaba el 88,3% de toda la oferta de monedas estables en circulación, y sigue disfrutando de manejar los volúmenes operados más grandes de la industria. Aunque hasta hace escasos días, la dominancia de la oferta de Tether ha permanecido en una macro tendencia descendente, llegando a representar tan solo el 45,2% de la oferta conjunta de estas 4 monedas estables en su punto más bajo hacia junio del 2022.

La competitividad va en aumento, y la preferencia del mercado parece estar atravesando cambios estructurales.

- La dominancia de USDC crecía en x4,3 para hacerse con una cuota de mercado del 38,1%.

- La dominancia de BUSD ha tenido el crecimiento más agresivo, elevando su cuota de mercado en x7,5 hasta representar el 12% de la oferta.

- La dominancia de DAI creció un x3,9, rondando el 4,7% entre las 4 principales monedas estables.

El Mercado Bajista de Bitcoin

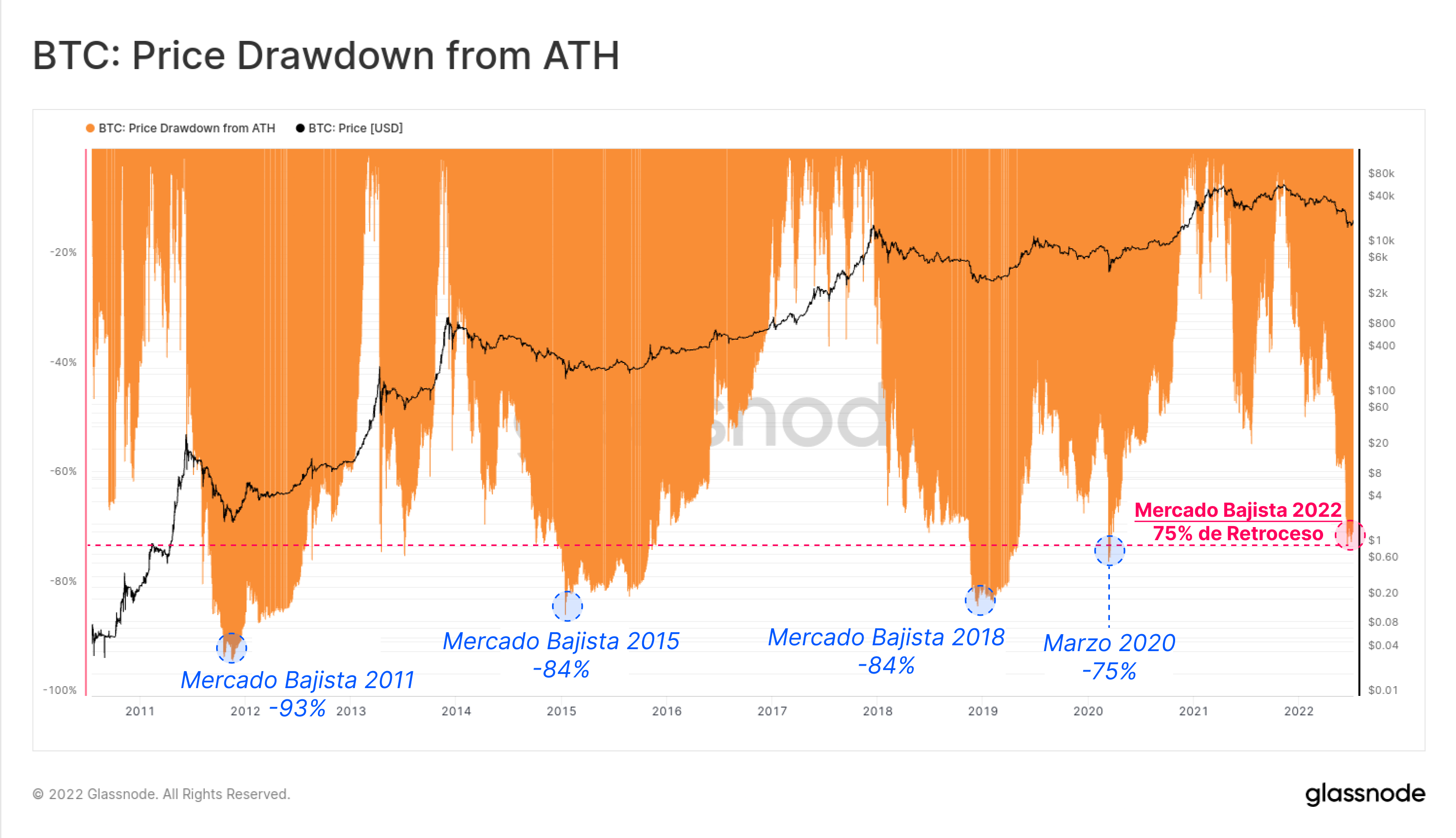

Como mencionamos en la introducción, el 2022 ha sido un año difícil, y ni siquiera el líder de mercado Bitcoin ha salido ileso. El precio de BTC se ha llegado a desplomar un 75% desde el máximo histórico de 68.300$, inicialmente imprimiendo un mínimo relativo de 17.600$ el 18 de junio.

El mercado bajista del 2022 sigue siendo el menos prominente de la historia desde la perspectiva del retroceso en sí, pero su magnitud e impacto es sin duda el mayor hasta la fecha. Con el tiempo, los mercados bajistas de Bitcoin han ido esculpiendo sus respectivos fondos con retrocesos cada vez menores en cada nuevo ciclo, pasando del -93% en el 2011, el -84% en 2015 y 2018, al -75% de marzo del 2020.

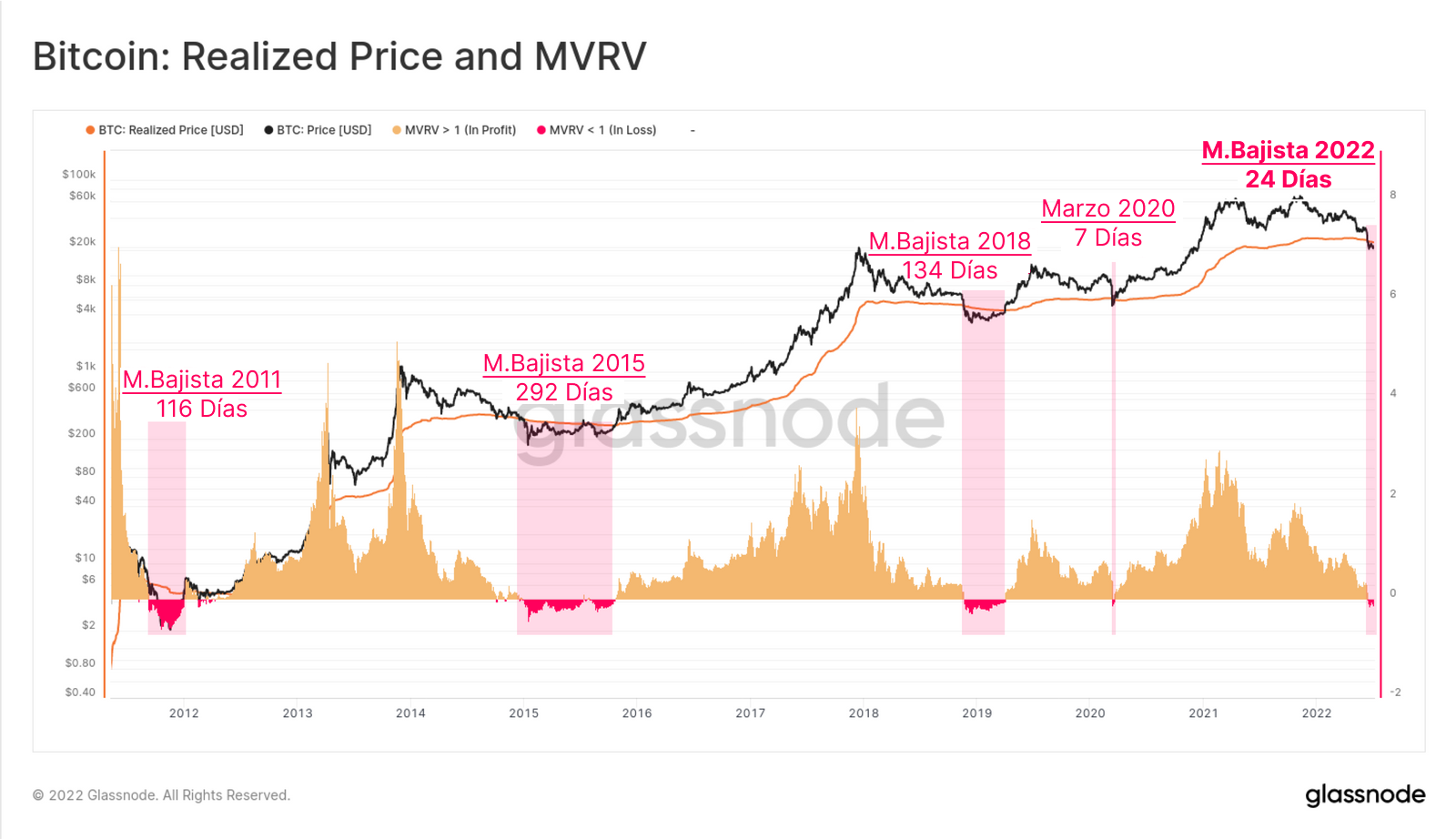

Dos clásicas métricas del blockchain, y algunas de las más ampliamente reconocidas, son el Precio Realizado y su variante el Ratio entre el Valor de Mercado y el Valor Realizado.

- El Precio Realizado es el precio medio de la oferta de Bitcoin, calculado con el último día en que cada moneda se desplazó por el blockchain. Con frecuencia se le considera el ‘coste base’ del mercado dentro del blockchain.

- El Ratio VMVR es el ratio entre el valor de mercado (MV, precio spot) y el valor Realizado (VR, precio realizado), lo que permite visualizar los ciclos de mercado de Bitcoin y su rentabilidad.

En todos los mercados bajistas de Bitcoin el precio cayó por debajo del Precio Realizado durante una media de 180 días (a excepción de marzo del 2020 que sólo aguantó 7 días en esas condiciones). Cuando el precio spot se sitúa bajo el precio realizado, el Ratio VMVR mostrará un valor inferior a 1. Es indicativo de que el inversor medio de Bitcoin es dueño de monedas que adquirió a precios más altos, y por tanto soporta unas pérdidas no realizadas.

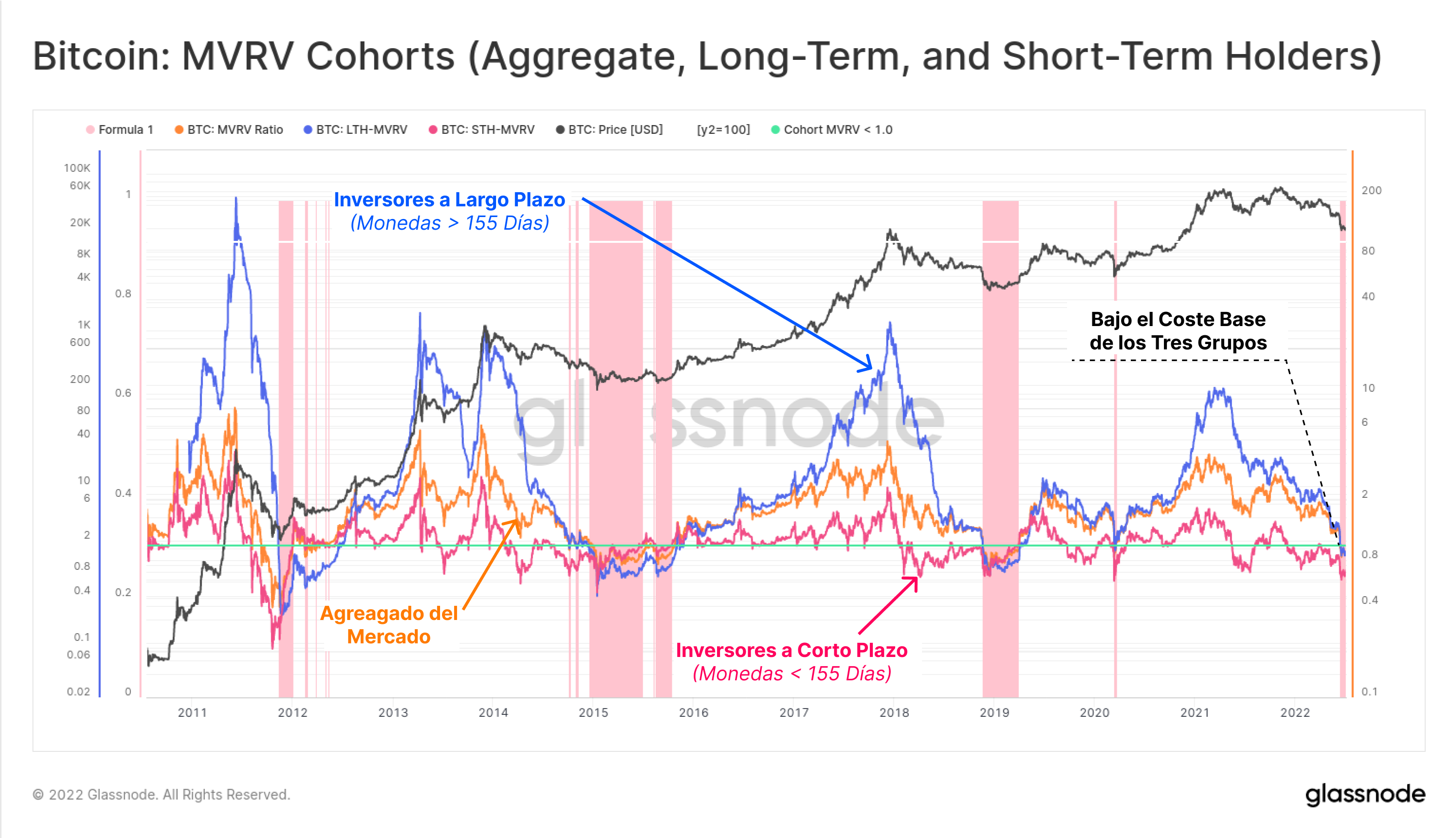

También podemos analizar el mercado en base al tiempo que los inversores llevan aguantando sus monedas en posesión, y con ello calcular el VMVR de tres grupos:

- El mercado en su conjunto (naranja) descrito anteriormente.

- Los Inversores a Corto Plazo (rosa) quienes llevan con sus monedas menos de 155 días, y quienes estadísticamente son los más propensos a reaccionar y gastar monedas ante los cambios de volatilidad del mercado.

- Los Inversores a Largo Plazo (azul) quienes tienen monedas desde hace más de 155 días, y son estadísticamente los que menos suelen gastar. A este grupo se le considera relativamente insensible a los vaivenes del precio de Bitcoin.

De media, los tres grupos de Bitcoin han aguantado monedas por debajo de su coste base durante buena parte del año, mostrando valores del Ratio VMVR inferiores a 1.

En las zonas rojas se resaltan las instancias anteriores en que los tres grupos de inversores estaban en pérdidas, y se puede ver cómo esta clase de eventos con frecuencia se correlacionan con los mínimos de un mercado bajista. Con tantísimos inversores en rojo, el mercado tiende a alcanzar una especie de ‘máximo dolor financiero’.

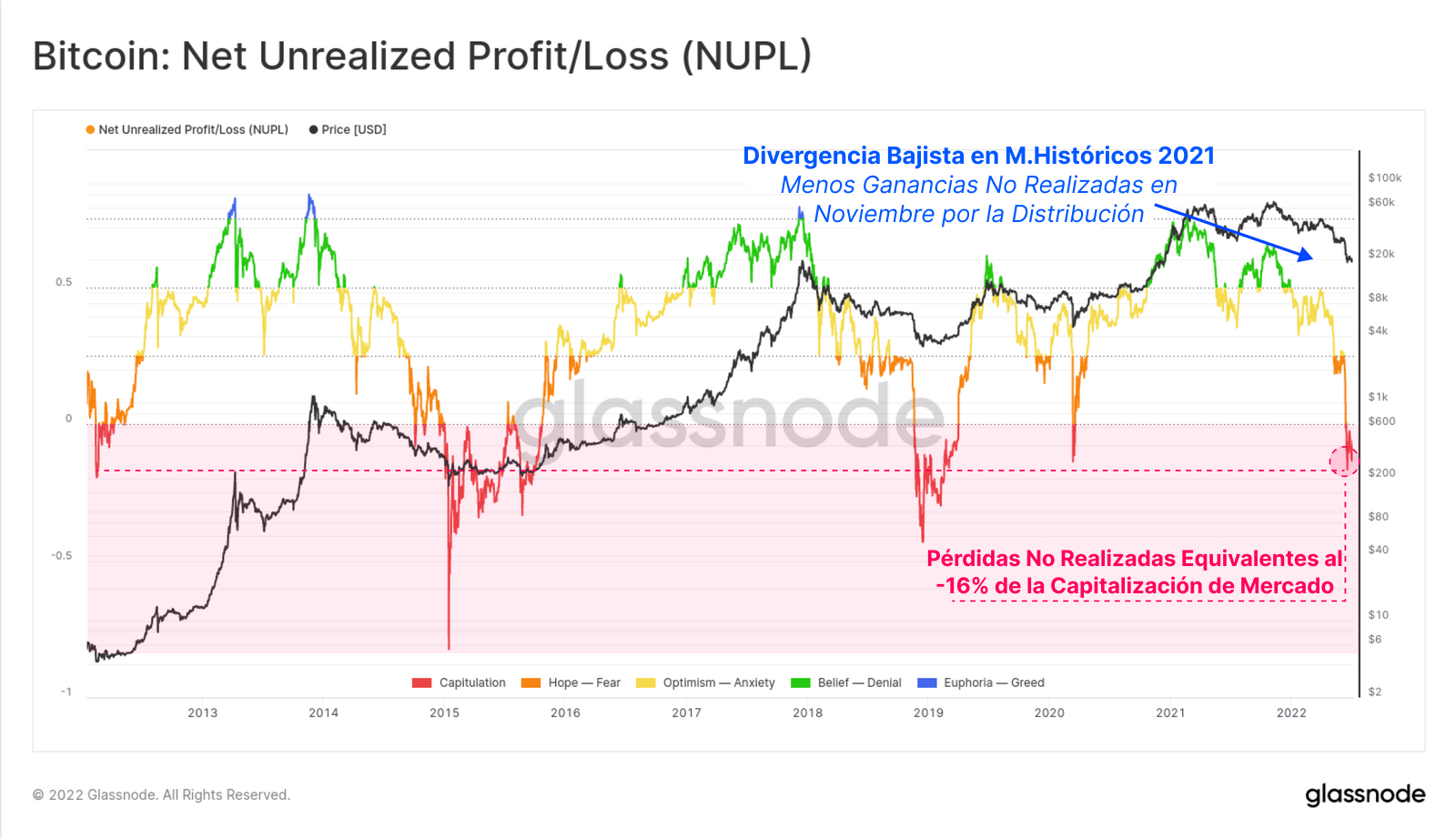

Podemos cuantificar lo grande que son las Pérdidas Netas No Realizadas (presentadas en proporción a la Capitalización de Mercado). Hay que sacar en claro dos datos importantes del ciclo 2021-22:

- Se aprecia una macro divergencia bajista que viene desarrollándose desde las cumbres de mercado de abril y noviembre (en azul). Es resultado de todo el gasto acarreado durante el repunte que abarcó de agosto a noviembre, que provocó la subida del coste base agregado, y por tanto que hubiese unas ganancias no realizadas de menor envergadura dentro del sistema (es decir, muchos inversores recogieron ganancias en el camino de ascenso).

- A mediados del año pasado, el las profundidades de la corrección, las Pérdidas No Realizadas del network de Bitcoin equivalían al 16% de la Capitalización de Mercado de aquel entonces. Un dato de magnitud similar al de los mercados bajistas históricos, aunque algo menos severo que durante los mínimos del 2015 t 2018.

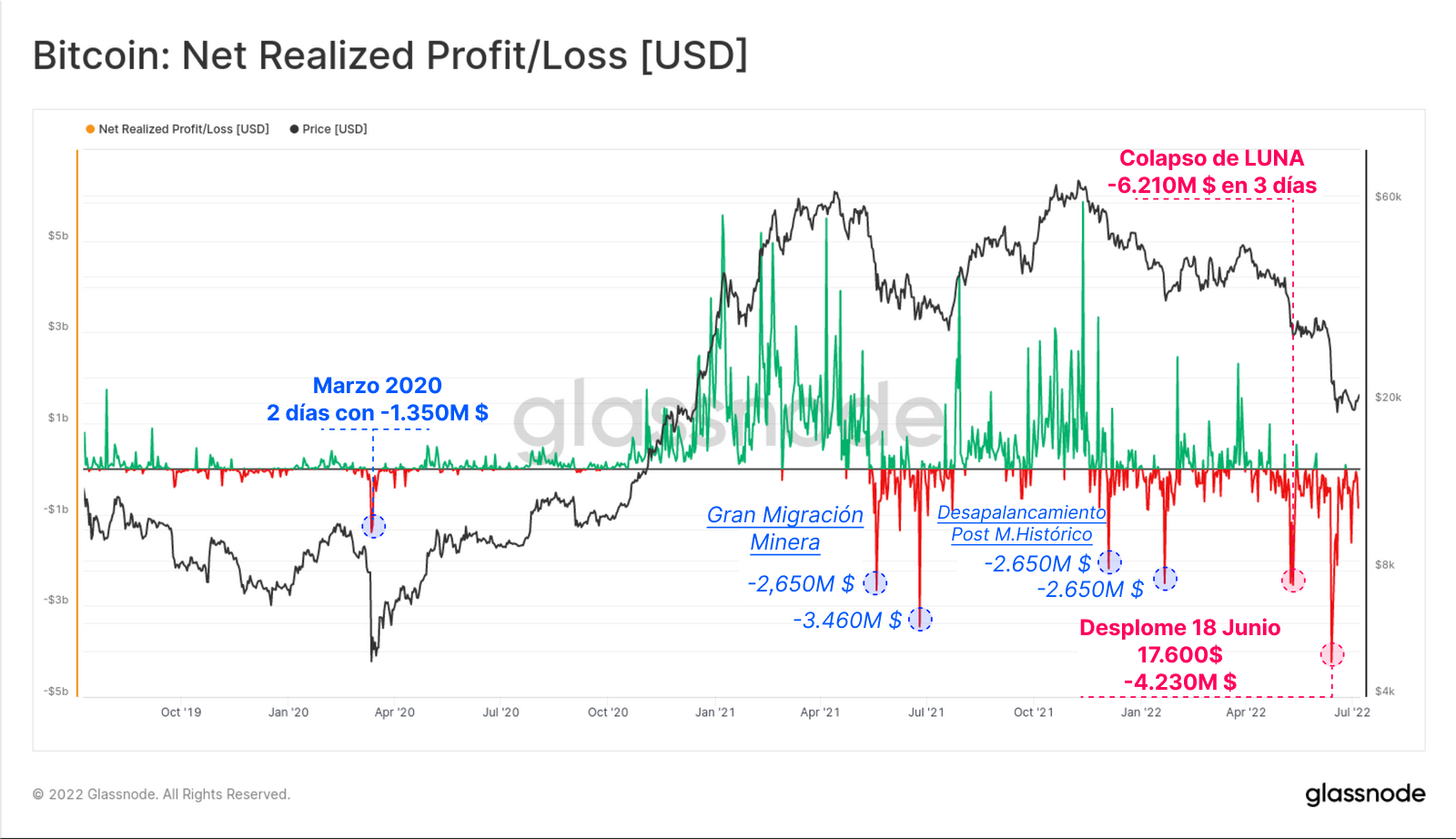

Según el tamaño del mercado de Bitcoin crece, es razonable esperar que también aumente la magnitud de las ganancias o pérdidas potenciales denominadas en dólares americanos. En el transcurso del ciclo 2021-22, han ocurrido seis grandes eventos de capitulación, en los que los inversores realizaron unas pérdidas históricamente grandes en el blockchain.

Hay que tener en cuenta que las Pérdidas Realizadas ocurren cuando un inversor que adquirió monedas a precios superiores, las gasta ahora a precios más bajos, materializando así la pérdida. Las Ganancias/Pérdidas Netas Realizadas por tanto se calculan sustrayendo cada día las Pérdidas Realizadas de las Ganancias Realizadas.

- De mayo a julio del 2021 vimos cómo los precios se desplomaron hasta los 29.000$ durante la Gran Migración Minera. En ese intervalo de tiempo, hubo dos días que nos dejaron unas pérdidas realizadas de 2.650M $ y 3.460M $, convirtiéndose por aquel entonces ambas en las mayores pérdidas de la historia.

- De diciembre del 2021 a enero del 2022 el mercado cayó desde el máximo histórico en los 68.300$, registrando dos grandes desapalancamientos. En esas ocasiones las pérdidas netas realizadas fueron de 2.180M $ y 2.510M $ respectivamente.

- De mayo a junio del 2022 la sequía crediticia se contagió por todo el mercado. Y a medida que colapsaba el proyecto LUNA-UST a mediados de mayo del 2022, los inversores de Bitcoin realizaron unas pérdidas netas de más de -6.210M $ en un lapso de 3 días. El segundo suceso ocurrió el 18 de junio cuando el precio de Bitcoin se desplomó hasta los 17.600$, estableciendo en aquel momento el récord en pérdidas netas realizadas de nada menos que 4.230M $. Sucedía al tiempo que Bitcoin perforaba por primera vez en la historia el máximo histórico del anterior ciclo de mercado.

Se aprecia que a pesar de tratarse de un retroceso total algo inferior cuando lo comparamos con los anteriores mercados bajistas, el Mercado Bajista del 2021-22 de Bitcoin está marcado por numerosos e inmensos eventos de capitulación y grandes caídas verticales en los índices de rentabilidad inversora.

El Mercado Bajista de Ethereum

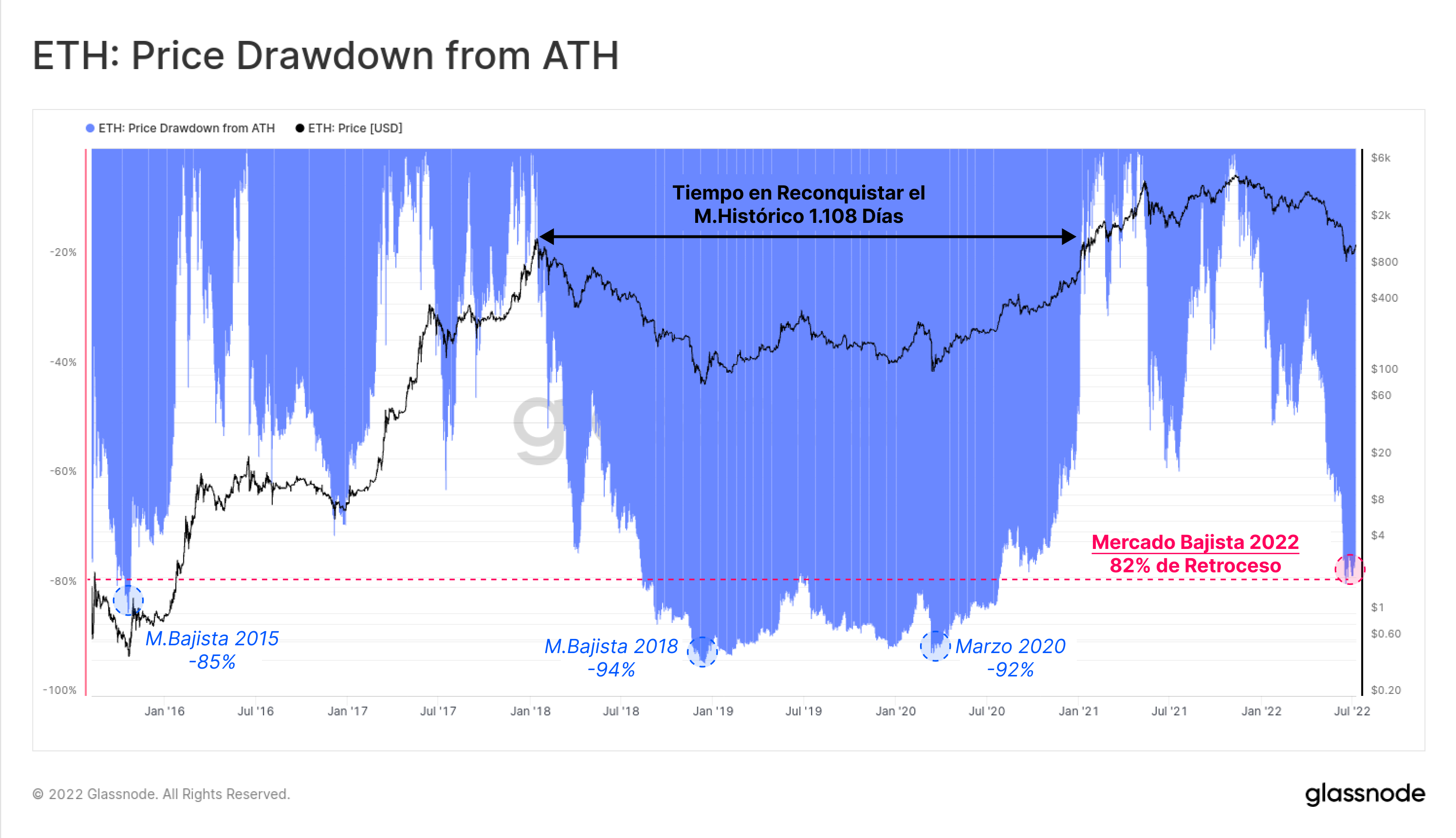

Igual que con Bitcoin, los inversores de Ethereum también han sufrido un increíble descenso de valor en un intervalo muy corto. Este es el segundo mercado bajista más grande que ha atravesado ETH, ya que fue concebido a finales del mercado bajista del 2015.

El del 2018-20 es su análogo más próximo, y tocó fondo ente el 92% y 94%, llevando a ETH 1.108 días hasta que pudo reconquistar el anterior máximo histórico de 1.416$. En el mercado bajista del 2022, ETH ha sufrido un retroceso del 82% desde el actual máximo histórico de 4.800$ que imprimió en noviembre del 2021.

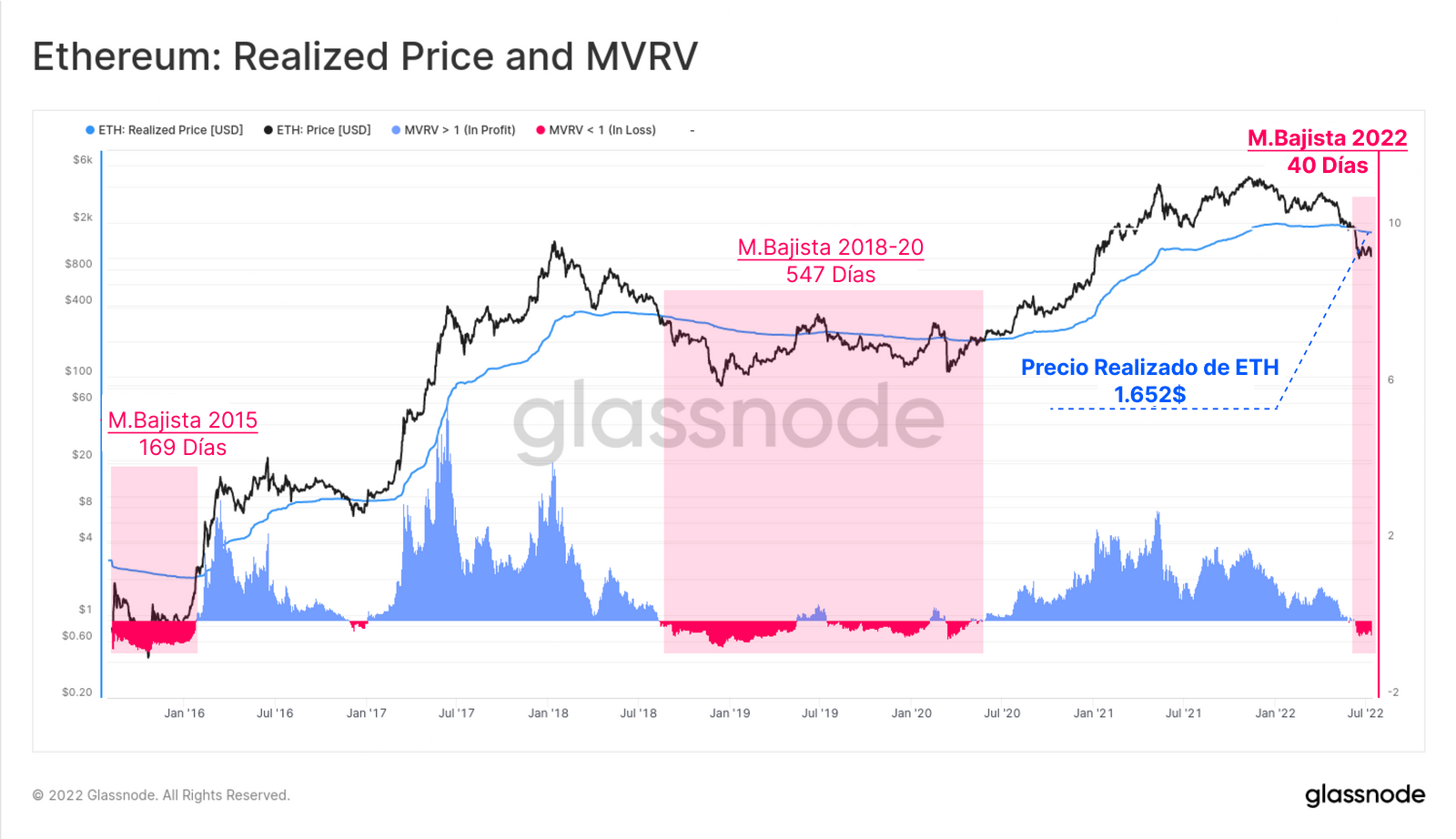

Los inversores de Ether también han estado sosteniendo monedas por debajo de su coste base, ya que el precio spot perforó los 1.200$ y el Precio Realizado rondaba los 1.650$. En el mercado bajista del 2018-20, fueron 547 días los que se aguantaron por debajo del coste base (con dos repuntes de desahogo entre medias).

En este ciclo, el Ratio VMVR de Ethereum apenas llevaba 40 días registrando valores de menos de 1 tras el desplome de mediados de año, algo bastante breve en contraste con el mercado bajista del 2018. El VMVR cayó hasta el 0,416 el 18 de junio, indicando que el inversor medio de ETH estaba soportando unas pérdidas no realizadas del - 58,4%.

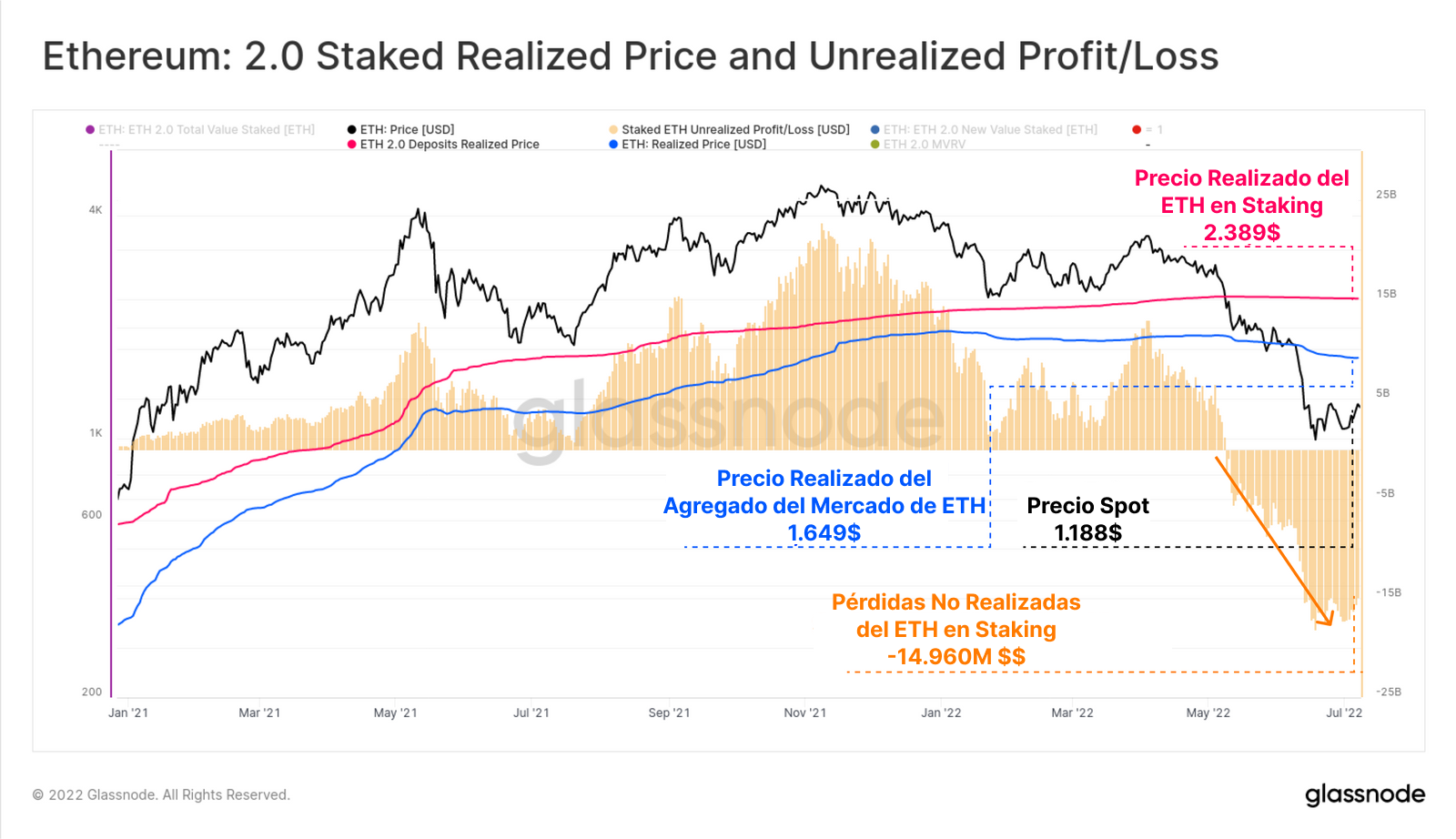

A lo largo del ciclo 2021-22, se ha estado depositando ETH en el contrato de staking 2.0 para convertirse en validador de la Cadena Beacon. Como desarrollamos extensamente en nuestro informe sobre la Fusión de Ethereum, los depósitos previos en este tipo de staking son unidireccionales, y por consiguiente no se pueden retirar hasta pasado cierto tiempo tras la Fusión.

Como resultado, podemos calcular el Precio Realizado de los depósitos de ETH 2.0 basándonos en el momento en que se incorporaron las monedas al staking. Vemos que el precio medio de estos depósitos ronda los 2.389$, que está un 44% por encima del precio realizado del conjunto del mercado de 1.649$.

Con los más de 13M de ETH en staking que ya había a mediados de año, las pérdidas no realizadas totales atrapadas en los contratos de depósitos de ETH 2.0 sumaban 14.960M $.

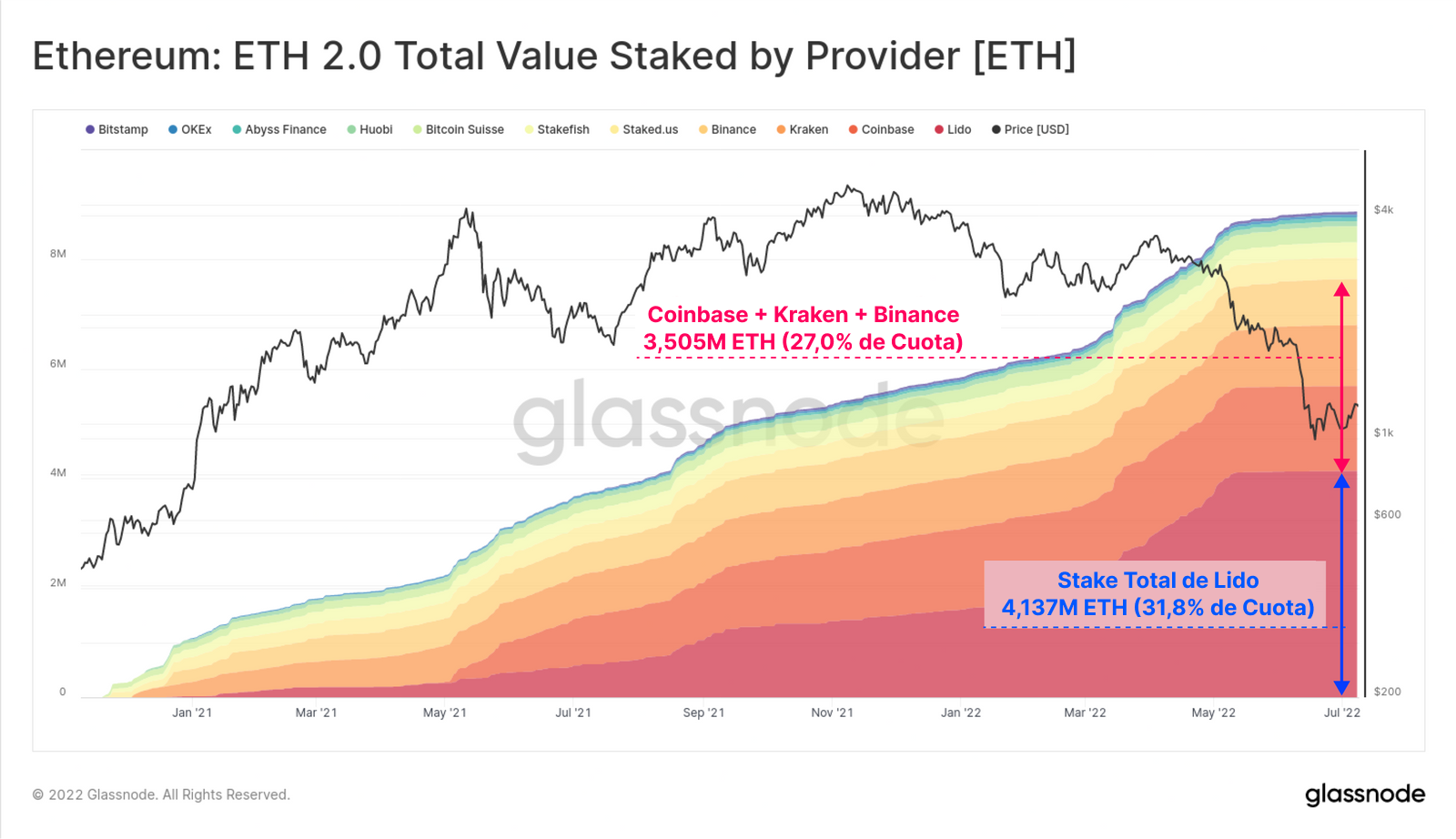

Con semejante divergencia entre el Precio Realizado del ETH líquido y el del ETH ilíquido preso en el staking, no es sorpresa que los inversores hayan preferido escoger opciones que permitan servicios ‘derivados de staking líquido’ o flexible durante la última parte del verano. Productos como el token stETH que ofrece Lido, que permite a los inversores transferir, vender, usar de colateral, o proteger su posición de ETH en el staking.

En consecuencia, el ETH total metido en el staking de Lido ha amasado 4,137M ETH, acaparando un impresionante 31,8% del los 13,0M de ETH totales en staking. Comparativamente, los depósitos de Coinbase, Kraken y Binance juntos representan unos 3,505M ETH, sólo el 27,0% del total.

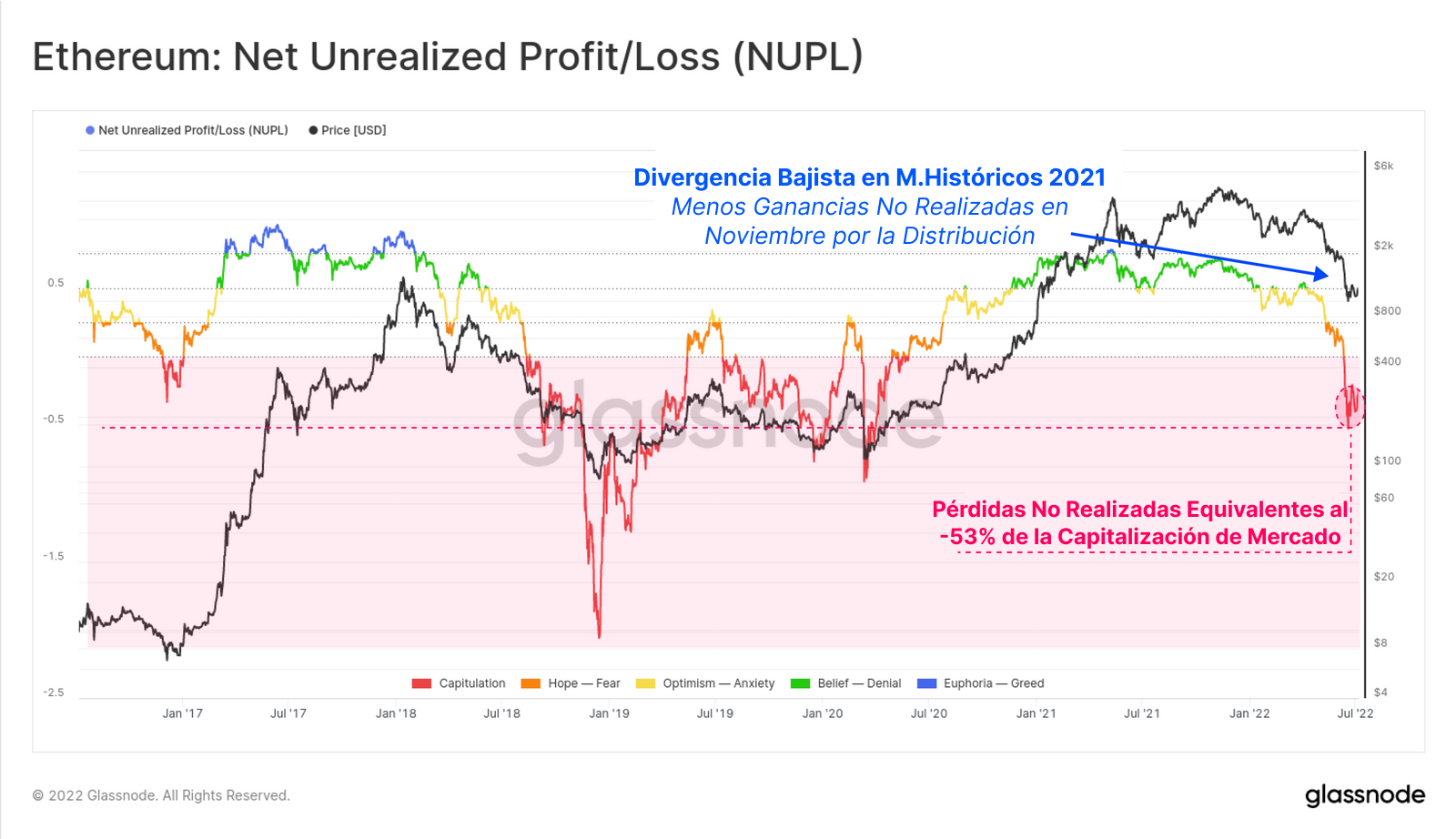

Hablando ahora de los índices de rentabilidad del mercado en su conjunto, encontramos que las Pérdidas Netas No Realizadas de los inversores de ETH son notablemente peores que las de su contraparte en Bitcoin. Se aprecia una divergencia bajista muy similar entre las cumbres del 2021, y para mediados del 2022 el mercado ya soportaba unas pérdidas del 53% de la Capitalización de Mercado.

Con una rentabilidad tan extremadamente negativa en todo el espectro inversor de Ethereum, hubo dos reacciones con capitulaciones históricamente grandes en el transcurso de mayo y junio. Aquí estamos teniendo en cuenta únicamente los tokens de ETH para identificar capitulaciones diarias de -2.580M $ durante el colapso de LUNA y luego -2.160M $ adicionales durante el desplome del 18 de junio.

Estas dos instancias eclipsan a las capitulaciones que anteriormente se han producido en la historia de Ethereum, que suelen rondar por debajo de los 1.000M $, y son de hecho 8 veces mayores que el evento de marzo del 2020. Esto último demuestra que el 2022 ha sido un mercado bajista muy duro, y que la envergadura de capital que fluye tanto de entrada como de salida en Bitcoin y Ethereum es ahora muy superior a lo que era hace apenas algo más de dos años.

Estrés Minero y Capitulación

En esta última sección, exploraremos a qué niveles de estrés se han visto sometidos los mercados mineros de Bitcoin y Ethereum durante el verano pasado. Uno de los eventos más inauditos del ciclo 2021 fue la Gran Migración Minera. Entre mayo y junio del 2021, esa industria sufrió cómo estimadamente el 52% del hashrate de Bitcoin, ubicado en China, se desconectó de golpe en el momento que se hizo efectiva la prohibición del gobierno.

En respuesta se vendieron muchos de los equipos ASIC de minado, se transfirieron e instalaron en un nuevo hogar, yendo a parar una gran parte a empresas públicas de Norte América. Al mismo tiempo, hubo un fallo de suministro de chips por el COVID que no se recuperó hasta la segunda mitad del 2021, provocando una recuperación en forma de V en el hash-rate y la dificultad de minado de Bitcoin, rompiendo después sin parar hacia nuevos máximos históricos.

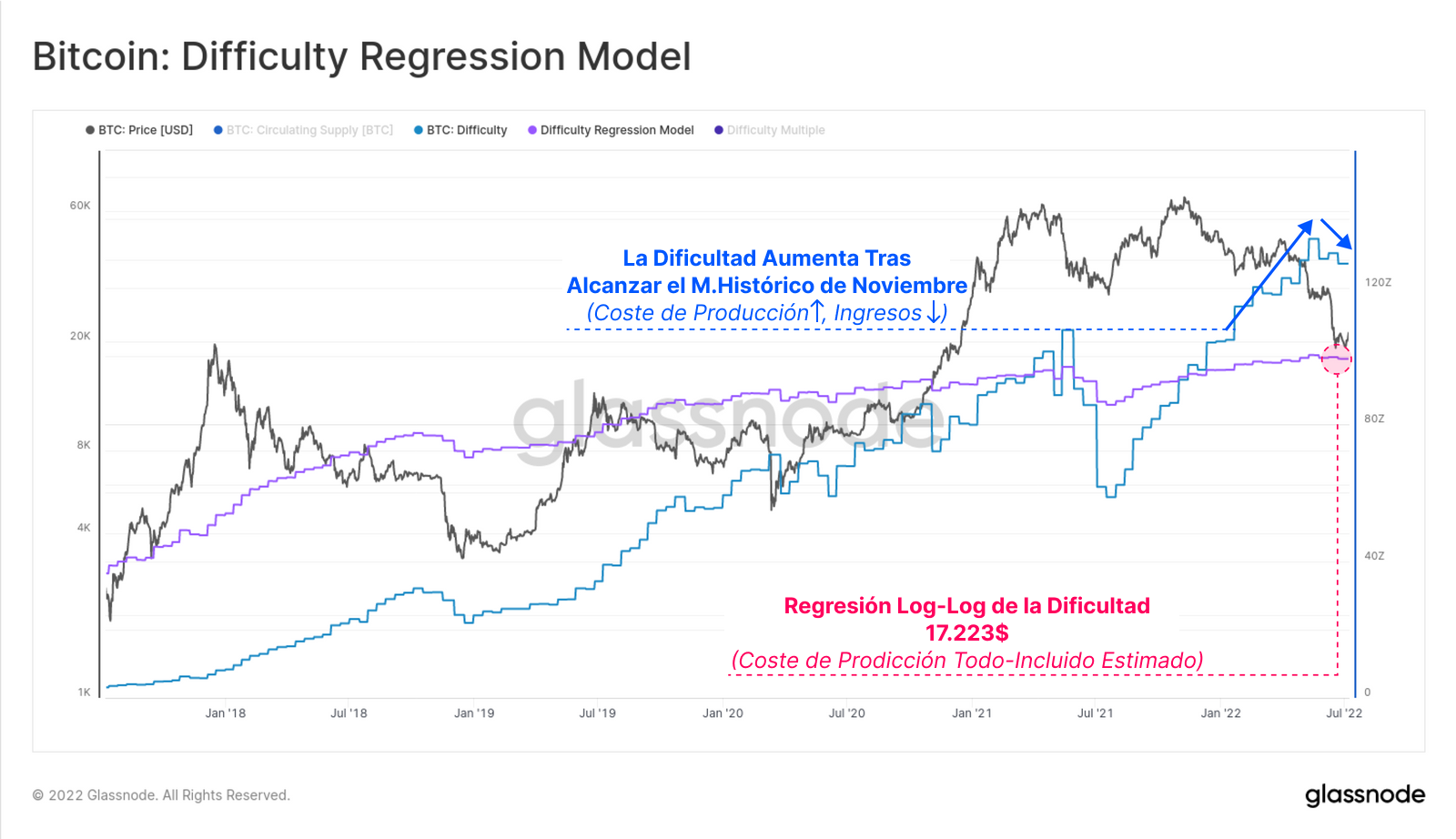

En la práctica esto ha causado que aumenten los costes de producción de BTC, exactamente cuando orbitábamos precios máximos e inmediatamente después estrenamos la tendencia bajista. Mediante un modelo de regresión log-log, se puede estimar el coste medio todo-incluido de minar BTC en torno a los 17.200$. Interesantemente, el gran desplome del 18 de junio rebotó sobre este mismo modelo en los 17.600$, indicando que el precio de Bitcoin había regresado a valores cercanos a su coste de producción medio, un fenómeno que con frecuencia se repite en muchas materias primas.

Aunque, esto convierte ahora el estrés minero en un factor que afecta directamente al mercado, ya que suben sus costes de producción a la vez que caen su índices de remuneración.

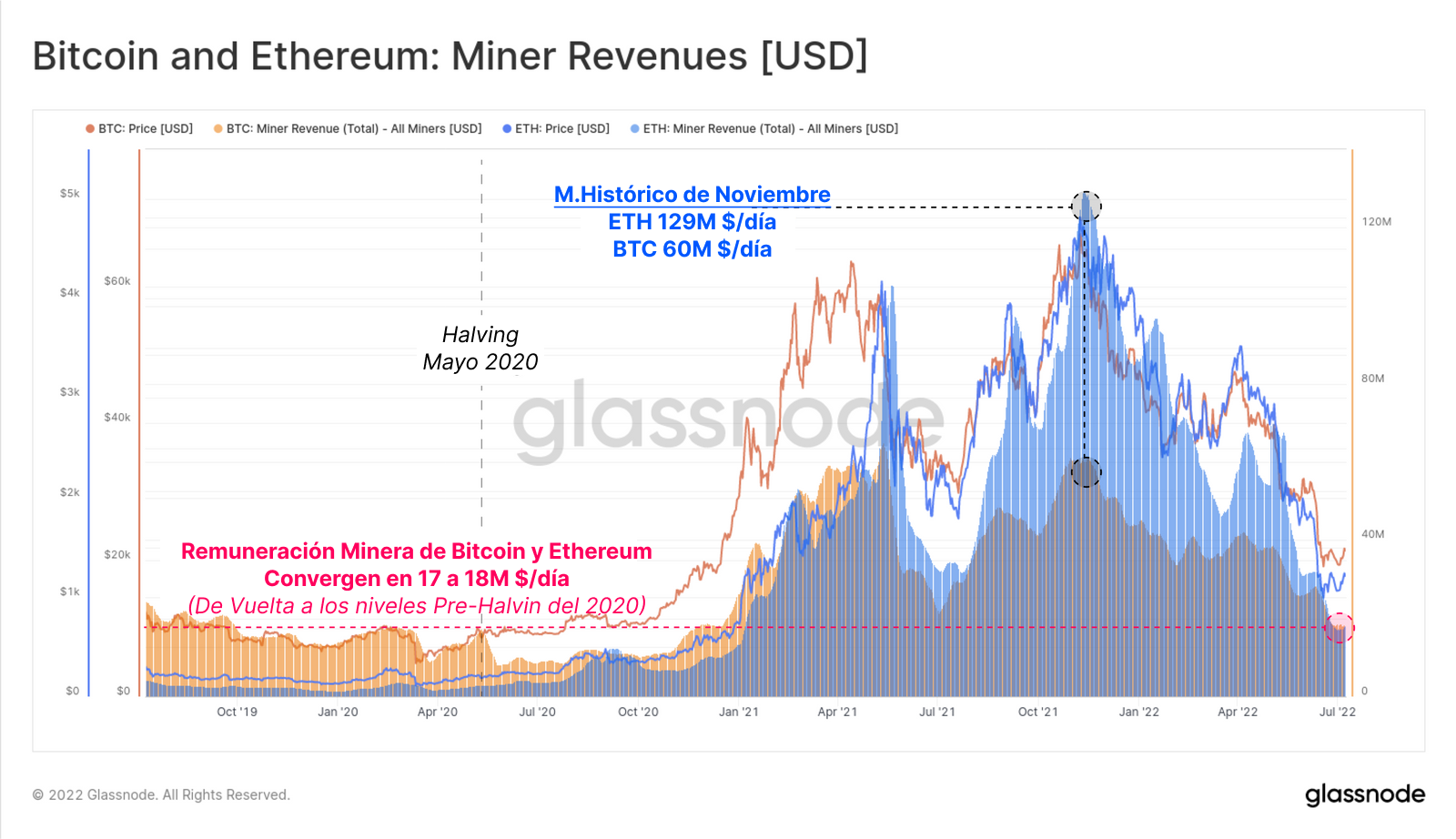

Podemos ver que la rentabilidad minera agregada para Bitcoin y Ethereum se ha desplomado enormemente, estando ambos entre los 17M $ y los 18M $ al día. Antes de disolverse la actividad minera con la Fusión, los mineros de Ethereum ganaban menos que los mineros de Bitcoin, y eso a pesar de que sus ingresos con ETH doblaban con creces la remuneración que se obtenía con BTC durante el pico de noviembre del 2021.

La rentabilidad minera de Bitcoin han vuelto ya a niveles del 2019-20, y sus ingresos equivalen a los que generaban antes del halving que se produjo en mayo del 2020.

Una de las primeras señales de este estrés minero se pudo ver a comienzos de junio, cuando la banda del hash de Bitcoin se invirtió. Era indicativo de que el hash-rate caía a un ritmo alarmante, empujando la rápida media móvil de 30 días bajo la lenta de 60 días.

Es algo que ocurre cuando los mineros de Bitcoin apagan sus equipos de minado por no estar siendo rentables, porque ya no ganan lo suficiente para poder continuar con sus operaciones y costear el consumo eléctrico.

En el pasado hemos visto situaciones parecidas durante los mínimos del mercado bajista del 2018, y mas tarde durante el evento del halving del 2020 (primero el precio se redujo a la mitad con el desplome de marzo del 2020, y luego el subsidio minero se redujo también a la mitad con el halving de mayo). El impacto que tuvo la Gran Migración también es observable entre mayo y julio del 2021.

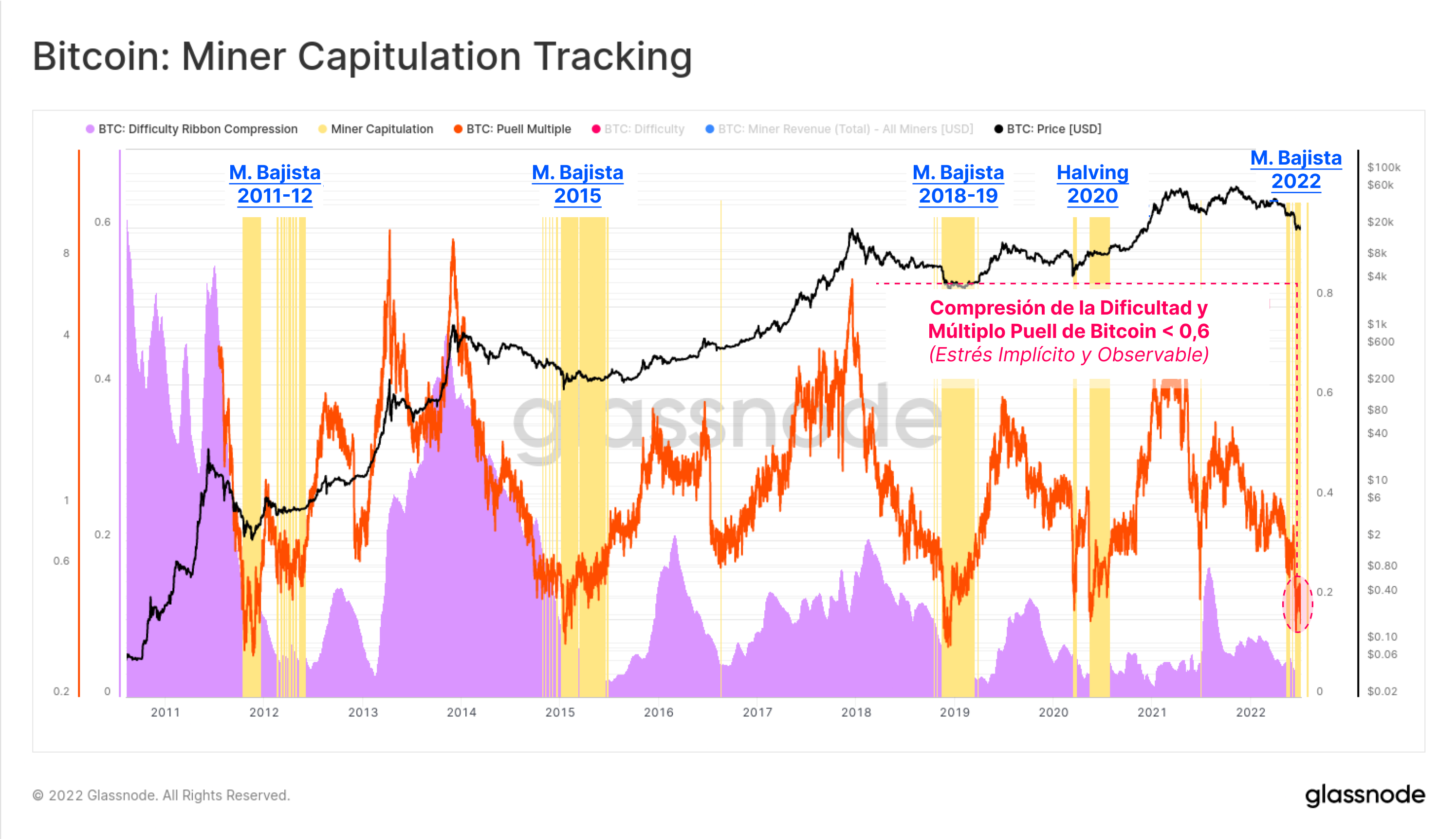

Para confirmar que efectivamente los mineros están bajo mucho estrés, podemos echar un ojo a un modelo que consta de dos partes para encontrar confluencias entre el estrés implícito de sus ingresos (Múltiplo Puell) y el evidente declive del hashrate (Banda de Compresión de la Dificultad).

- El Múltiplo Puell (naranja) registra la remuneración minera agregada en dólares americanos relativa a la media anual. Ahí, vemos que actualmente los mineros de Bitcoin tan solo están ganando el 40% de lo que suelen ganar de acuerdo a la media de los últimos 12 meses. Esto implica que la falta de recursos económicos que atraviesan los mineros es un factor importante.

- La Banda de Compresión de la Dificultad (púrpura) muestra que efectivamente se está desconectando mucho hash-rate, lo que esta causando que la dificultad del protocolo caiga de una manera estadísticamente significativa. Por esto sabemos a ciencia cierta que se están apagando equipos ASIC de minado debido a los escasos ingresos que obtiene este colectivo.

- El Riesgo de Capitulación Minera (zonas amarillas) resalta periodos en los que ambas métricas imprimen mínimos significativos, que generalmente están correlacionados con los puntos más extremos de los fondos de mercado bajista y con un riesgo elevado de que se produzcan más eventos de capitulación minera.

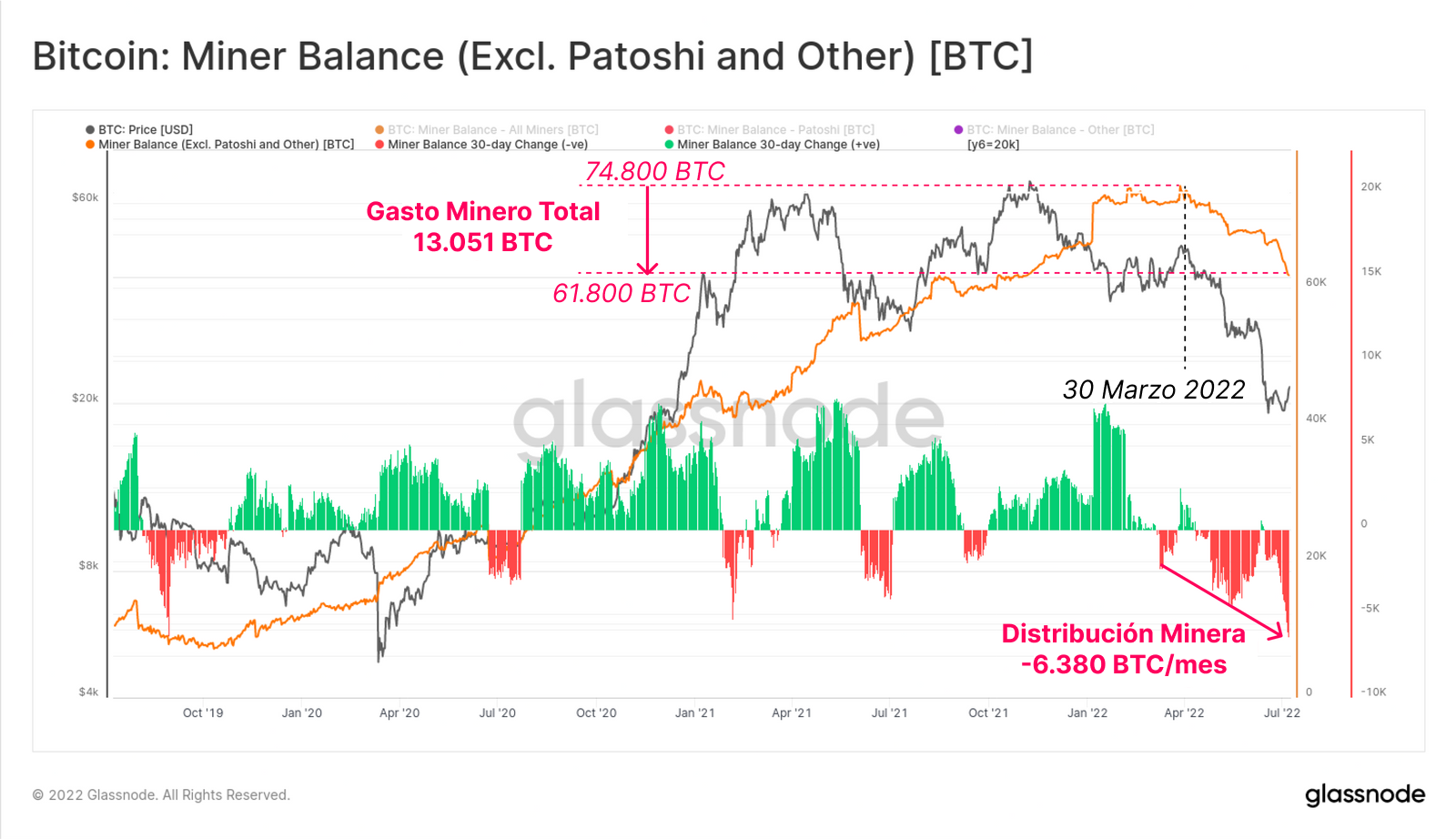

La última evidencia respecto al estrés minero de Bitcoin es el balance minero agregado, que ha perforado la línea de tendencia alcista que venía manteniendo dos años y se encuentra ahora en declive. El balance en manos de los mineros cayó en 13.051 BTC entre marzo y julio del año pasado, y en la actualidad distribuyen sus reservas a una velocidad de en torno a los 6.380 BTC al mes.

Esta ha sido la distribución minera más agresiva desde el 2019. Podríamos incluso esperar que vaya en aumento a no ser que los precios sigan recuperándose, y/o hasta que los mineros con mayor poder adquisitivo consigan la suficiente dominancia dentro del network del hashrate. Dado que aún mantienen 61.800 BTC en sus arcas, seguimos bajo riesgo de que se produzcan mayores distribuciones mineras.

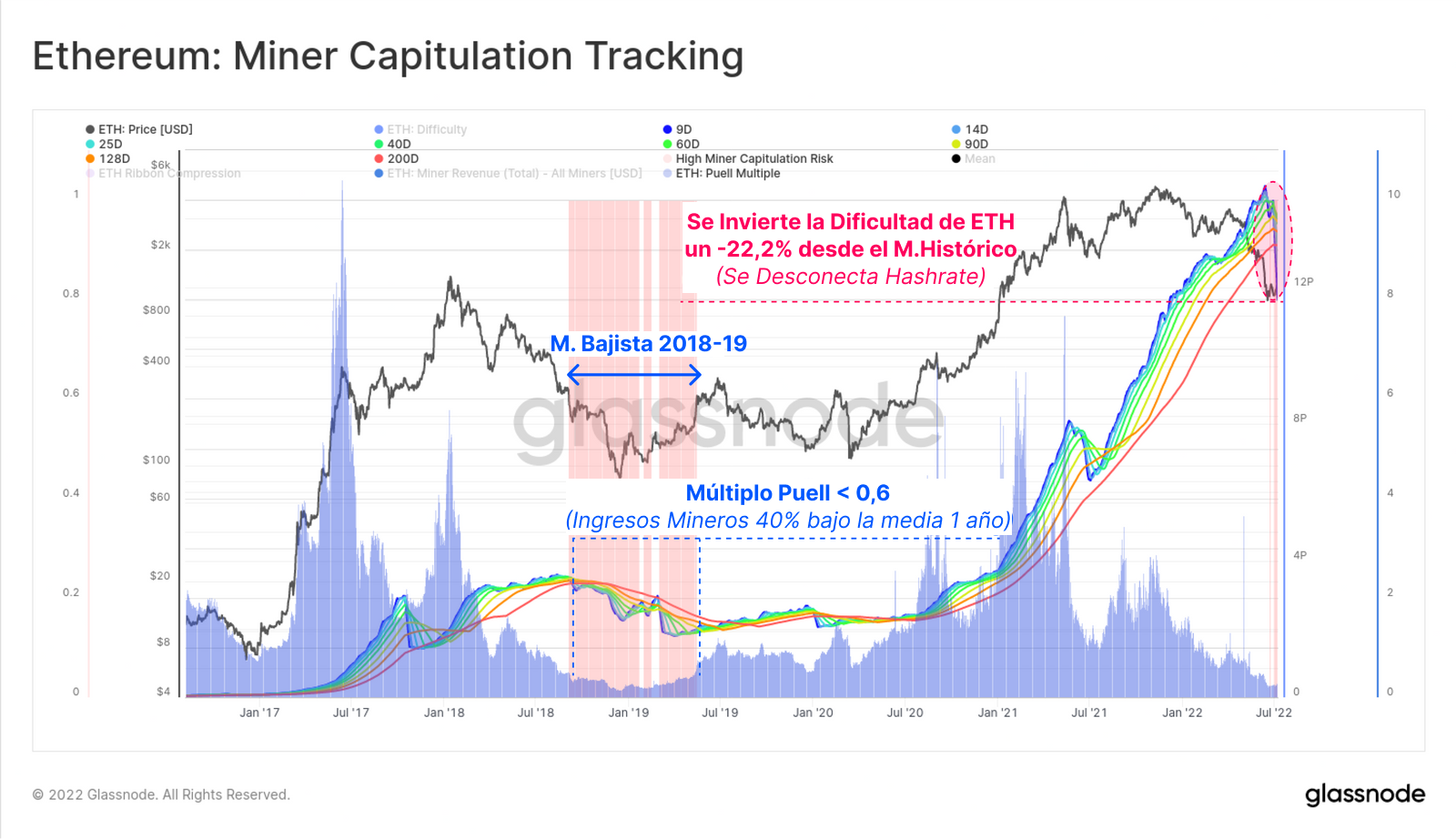

Finalmente, podemos ver que la dificultad de minado de Ethereum y su hashrate también experimentaron un drámatico descenso, cayendo un 22,2% desde el máximo histórico. El Múltiplo Puell (azul) ha retrocedido hasta el 0,3, indicación de que la remuneración minera agregada es de apenas el 30% de la media anual.

Esto ha hecho que se invierta la Banda de Dificultad y confirma que una proporción importante de mineros atraviesa una situación complicada, por lo que se está desconectando una gran cantidad de hashrate.

Pero vemos una dinámica interesante más que afecta a los mineros. Dado que este análisis nos traslada en el tiempo a junio del 2022, hay que tener en cuenta que la comunidad de Ethereum cada vez estaba más próxima a la Fusión, y en ese momento el blockchain de Ethereum pasa del sistema por Prueba de Trabajo al mecanismo de consenso por Prueba de Participación. Por ello, posteriormente vimos una transición en la que el conglomerado minero migró para minar otras monedas, o vendió sus GPUs para destinarlo a otros usos (gaming, AI, etc.).

Resumen y Conclusiones

El mercado bajista del 2022 ha sido complicado para todos los inversores del mundo de los activos digitales, y ha sido responsable de muchos cambios estructurales en el mercado. La cuota de mercado de USDT ha ido descendiendo desde hace dos años, con una fuerte preferencia por diversificar hacia USDC y BUSD haciendo que su dominancia aumente, especialmente desde el colapso del proyecto LUNA-UST.

La grandísima mayoría del exceso de apalancamiento que habíamos acumulado en los mercados de tanto dentro como fuera del blockchain ya se ha disipado, y hemos visto cómo el valor económico que manejaba la industria DeFi ha caído en nada menos que un 71,5%. Esto ha provocado gran presión bajista sobre los líderes de mercado con mayor liquidez, Bitcoin y Ethereum.

Como resultado, tanto BTC como ETH se han desplomado más de un 75% desde sus respectivos máximos históricos, y se han mantenido bastante tiempo bajo el Precio Realizado del mercado. Es algo bastante común en los anteriores mercados bajistas, ya que los inversores han visto cómo desaparecían sus ganancias no realizadas y el precio se zambullía bajo el coste base del agregado del mercado. Es una situación que comenzó a mediados de junio del 2022, y que en anteriores ciclos perduró durante al menos 180 días antes de poder recuperarse de forma definitiva.

Los bajos precios de los activos afectan enormemente a sus productores, hace que sus ingresos caigan fuertemente mientras que se elevan los costes operacionales de minar Bitcoin y Ethereum. Los mineros de Bitcoin aún retienen 61.800 BTC en su estado de cuentas, por lo que aún hay riesgo (al menos parcial) de que participen en una distribución para cubrir sus costes fijos. A los mineros de Ethereum a esas alturas no les quedaba mucho, ya que pronto se decapitaría el sistema por Prueba de Trabajo, la Fusión de Ethereum traía consigo el mecanismo de consenso por Prueba de Participación.

A rasgos generales, el 2022 ha conseguido replantear las expectativas del mercado, que se desapalanque a gran escala, e idílicamente, dotarnos de un comienzo con nuevos cimientos sobre los que construir estructuras aún más grandes que antes.

Exención de responsabilidad: Este informe no aporta ninguna clase de consejo de inversión. Toda información es compartida con intención exclusivamente informativa. No debe tomarse ninguna decisión de inversión basada en la información aquí presentada y usted es el único responsable de sus propias decisiones de inversión.

Canales Traducidos

Estamos orgullosos de inaugurar nuevos canales sociales para:

- Español (Analista: @ElCableR, Telegram, Twitter)

- Turco (Analista: @wkriptoofficial, Telegram, Twitter)

- Persa (Analista: @CryptoVizArt, Telegram, Twitter)

- Síguenos en Twitter

- Únete a nuestro canal de Telegram

- Visita el Glassnode Forum para debatir y discutir ampliamente.

- Para ver las métricas del blockchain y las gráficas de actividad, visita Glassnode Studio