Tres Bancos Caídos

Después de una de las semanas más trascendentales del 2023, la industria de los activos digitales cuenta con tres instituciones bancarias amigas menos en los Estados Unidos. Aunque hasta ahora la principal respuesta inversora parece ser buscar cobijo en los activos más seguros, BTC y ETH.

La semana ha terminado siendo una de las más ajetreadas y sin duda trascendentales para el espacio de los activos digitales en lo que llevamos del 2023. En tan solo un par de días, tres de las principales instituciones bancarias de Estados Unidos, todas ellas prestadoras de servicios a empresas de la industria crypto, entraron en liquidación voluntaria, o se les obligó a declara la quiebra por parte de las autoridades reguladoras.

- Silvergate (SI) anunció un intento de desmantelarse voluntariamente el 8 de marzo, se espera que ocurra con orden y devolviendo el capital de sus depositantes al completo.

- Silicon Valley Bank (SIVB), el 16º más grande de EE.UU., fue cerrado y declarado en quiebra por la Corporación Federal de Seguros de Depósitos el 12 de marzo, convirtiendo este hundimiento con 209.000M $ el segundo más grande de toda la historia americana.

- Signature Bank New York (SBNY) también cerró sus puertas el 12 de marzo, por una declaración de la Reserva Federal sobre el asunto.

Se espera que las tres instituciones devuelvan íntegros todos los depósitos recibidos, bien sea por las reservas que tengan, o por las garantías de depósito del FDIC y demás reguladores estadounidenses. Con toda la cantidad de grandes empresas del entorno de los activos digitales y emisores de monedas estables asociados a uno o varios de estos bancos, el fin de semana se tornó volátil. Circle es de especial interés, emisor de USDC, quien comunicó que tenía unos 3.300M $ de sus reservas en SVB, causando que se perdiese temporalmente la paridad con el dólar.

En esta entrega, nos vamos a centrar en algunas de las repercusiones más serias que se están desarrollando en las entrañas del blockchain, y cómo no, también en la estructura de mercado a más grande escala, incluyendo:

- La pérdida de paridad con el dólar de varias monedas estandarizadas, y la consecuente recuperación de dominancia de Tether (USDT).

- El escape de capital neto del mercado de los activos digitales, palpable al mismo tiempo tanto en lo que respecta a las monedas estables, como en los dos principales activos, BTC y ETH.

- Los mínimos cíclicos impresos en los contratos en abierto de los futuros, a pesar de los grandes volúmenes operados y el interés especulativo que nos ha dejado un repunte explosivo de vuelta sobre los 22.000$ en BTC, y los 1.600$ en ETH.

🪟 Ve todas las gráficas incluidas en este informe en el Panel de la Semana en el Blockchain

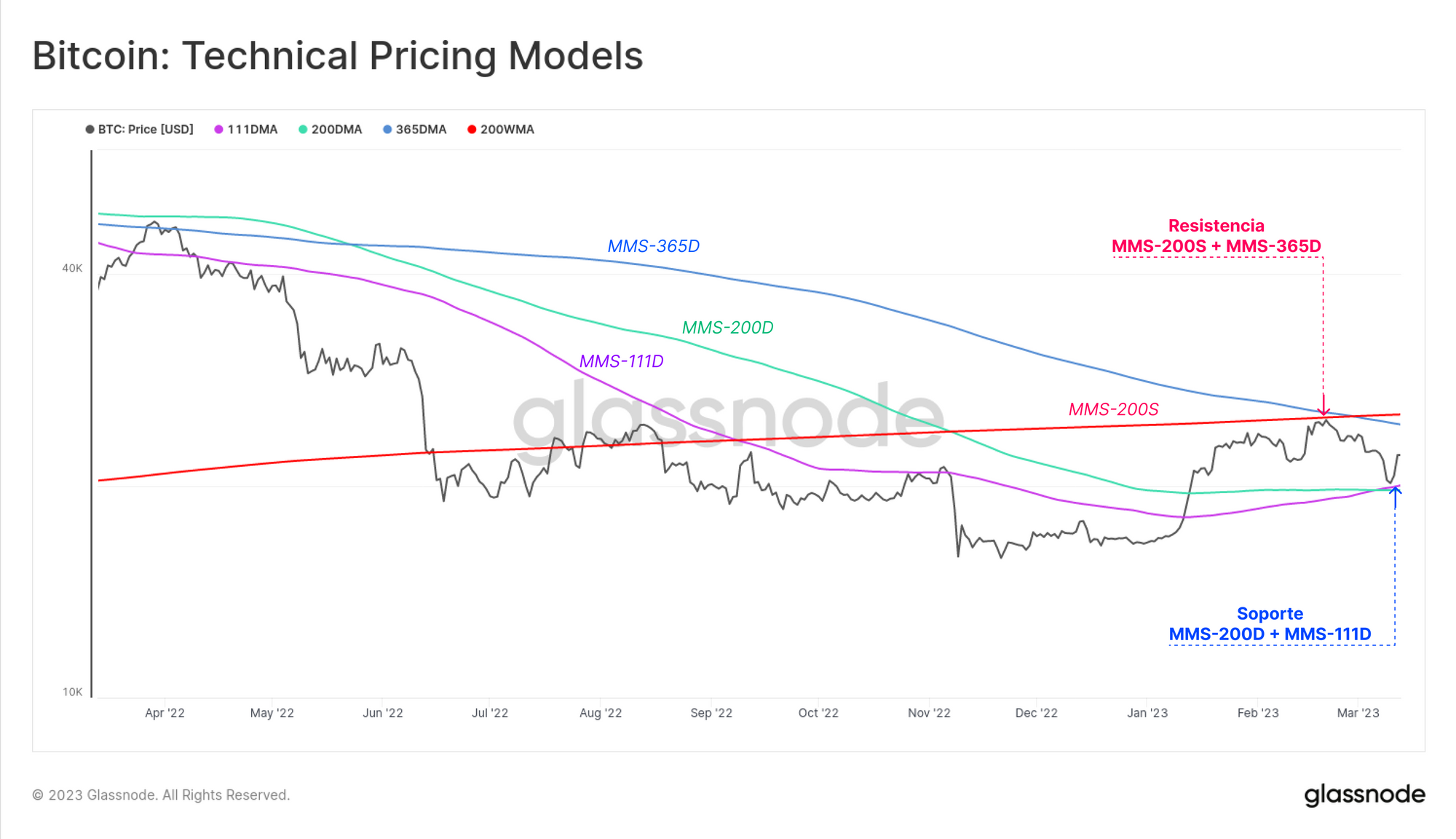

El precio de Bitcoin se encuentra orbitando entre varios modelos de valorización muy populares y ampliamente utilizados dentro del ámbito del análisis técnico. Tras chocar con la resistencia de la media móvil simple de 200 semanas y 365 días (~25.000$) en febrero, revisitamos la de 200 periodos de nuevo para finalmente usar la de 111 días como trampolín esta semana (~$19.800$).

Teniendo en cuenta que este es el primer ciclo en la historia que BTC ha perforado la MMS de 200 semanas, se podría decir desde esta perspectiva que estamos en territorio inexplorado.

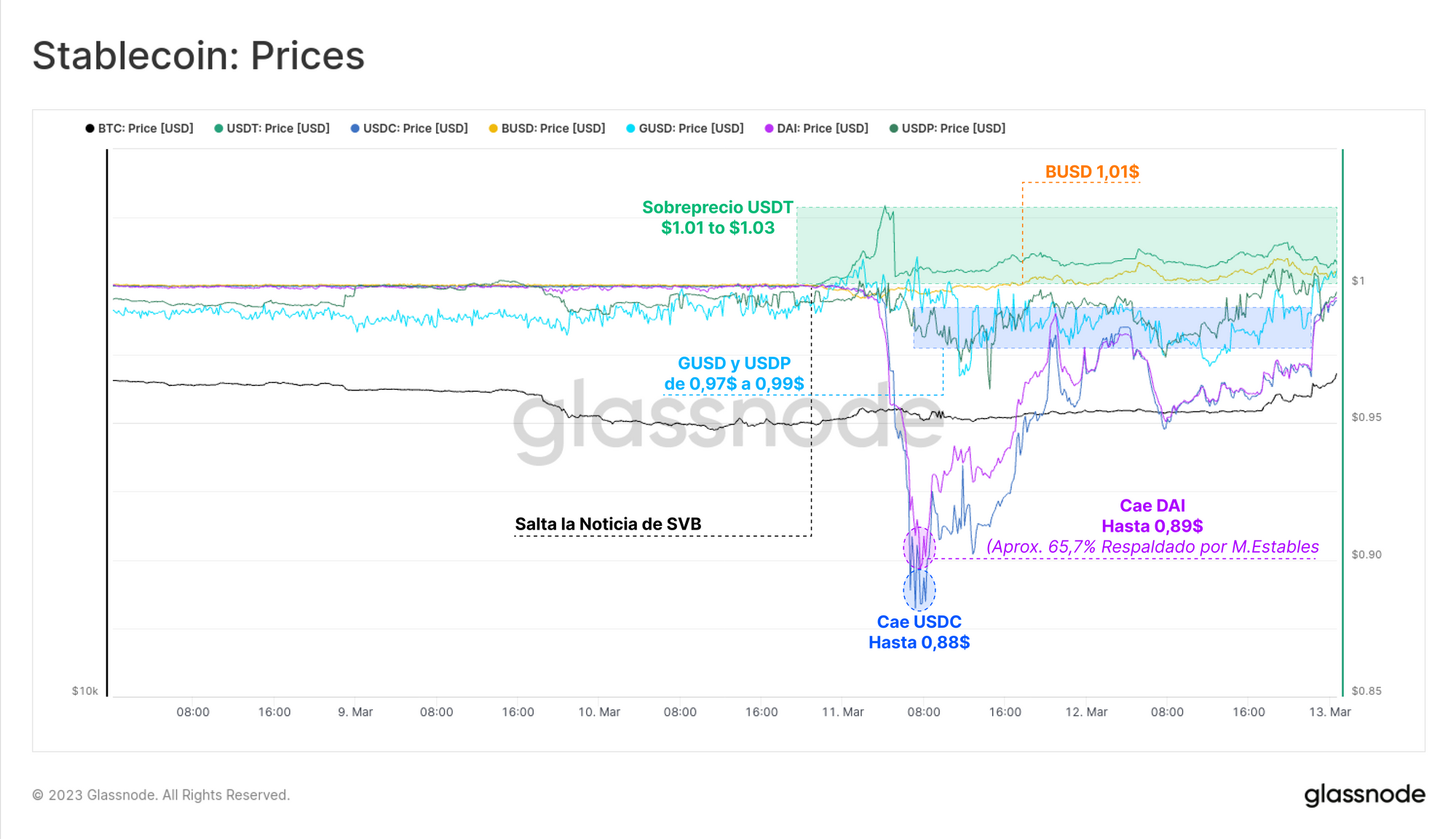

Por primera vez desde el colapso del proyecto LUNA-UST, esa semana hemos vivido la llegada de cierta volatilidad al precio de las monedas estables, causa del miedo acerca de que una parte de USDC no está respaldada por las pertinentes reservas. USDC alcanzó un mínimo de 0,88$, seguida muy de cerca por DAI con 0,89$, siendo la razón de esta última que sólo existe cerca de un 65,7% de DAI respaldado por un colateral equivalente en monedas estables.

Tanto el GUSD de Gemini, como el USDP de Paxos se desviaron levemente a la baja en su paridad, mientras que BUSD y Tether estuvieron intercambiándose a coste premium.

Tether en particular mantuvo un sobreprecio de entre 1,01$ y 1,03$ durante buena parte de la semana. Es algo irónico que Tether se convierta en un valor refugio con todas las preocupaciones que existen de que haya un contagio por las fuertes imposiciones regulatorias que sufre el sector bancario de Estados Unidos.

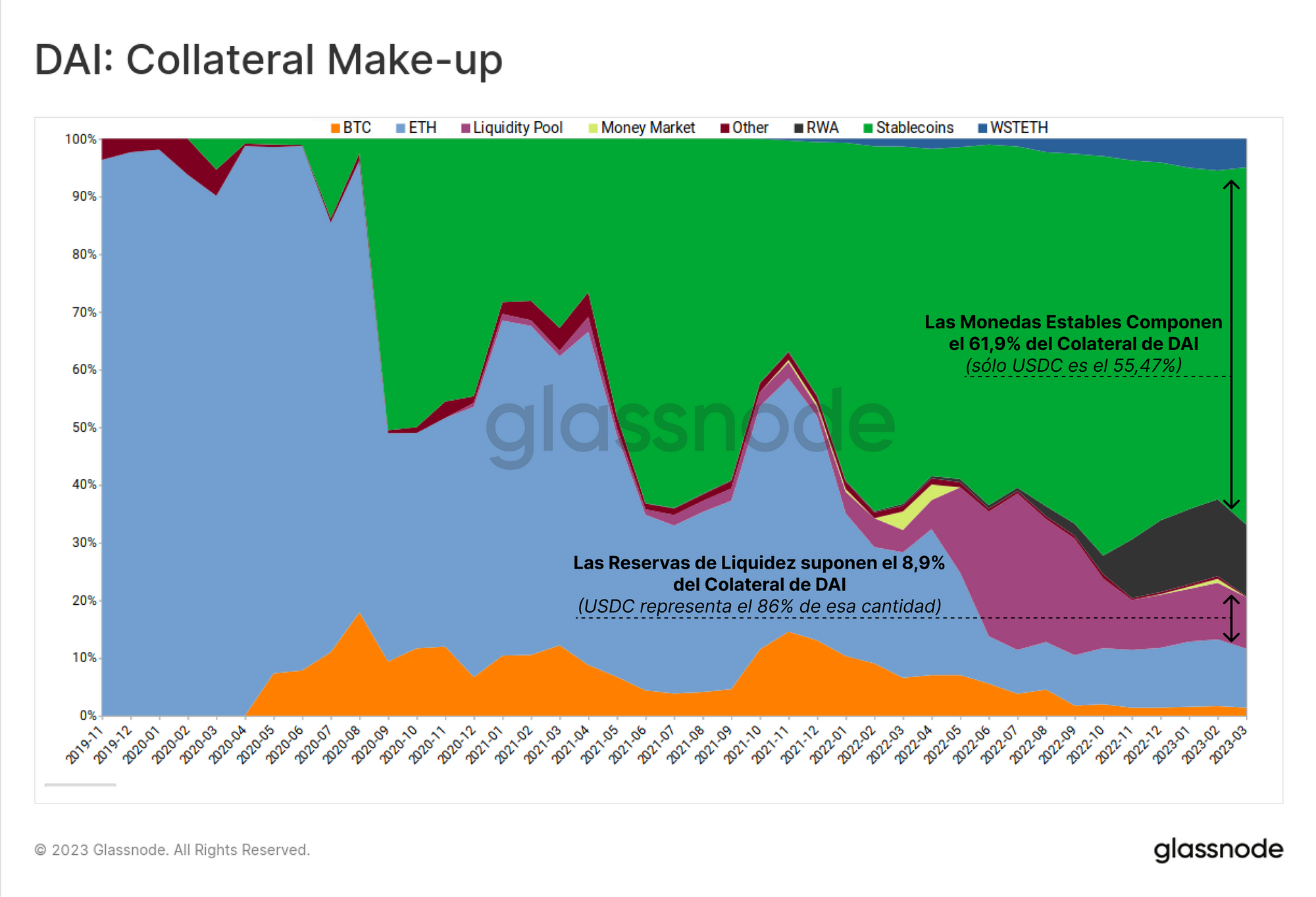

En el caso de DAI, son las monedas estables la forma de colateral que predomina para darle respaldo, y es una tendencia que va en aumento desde mediados del 2020. USDC representa aproximadamente el 55,5% de su colateral directo, junto con una participación significativa en varias posiciones dentro de Uniswap, sumando un total de en torno al 63% de todo su colateral.

Este acontecimiento abre la veda para que se discutan las implicaciones a más largo plazo para DAI, ya que supuestamente se trata de una moneda estable descentralizada. Es muestra a la vez de cómo de íntimamente ligado está realmente el precio de DAI al sistema bancario tradicional por la mezcla colateral que lo sustenta (que también incluye un 12,4% en activos reales tokenizados).

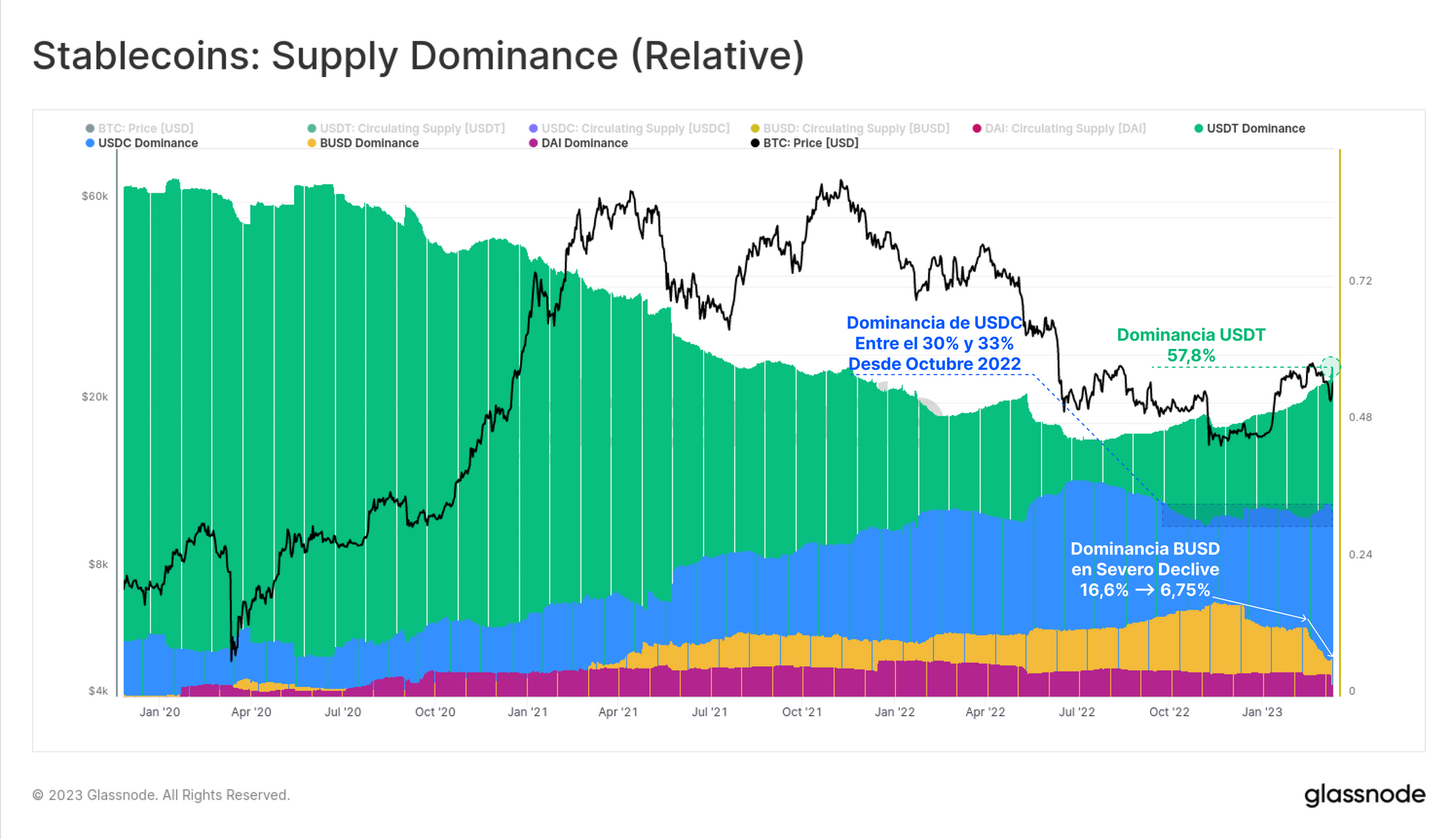

Tal y como ya cometamos en nuestro último informe sobre la situación de mediados del año pasado, la dominancia de Tether dentro del mercado de las monedas estables sufre un declive estructural desde mediados del 2020. Sin embargo, gracias a las recientes regulaciones contra BUSD, sumado a todas las preocupaciones que circulan respecto a USDC, la dominancia de Tether ha vuelto a alzarse por encima del 57,8%.

USDC ha mantenido una dominancia de entre el 30% y el 33% desde octubre del 2020, aunque ahora está por ver si su oferta relativa se desplomará con la reapertura del periodo de canje. BUSD ha sufrido un dramático descenso en los últimos meses, principalmente porque el emisor Paxos ha cesado de acuñar nueva oferta, y su dominancia se ha visto arrastrada del 16,6% que tenía en noviembre, a apenas el 6,8% en estos momentos.

Agresiva Llegada de Capital

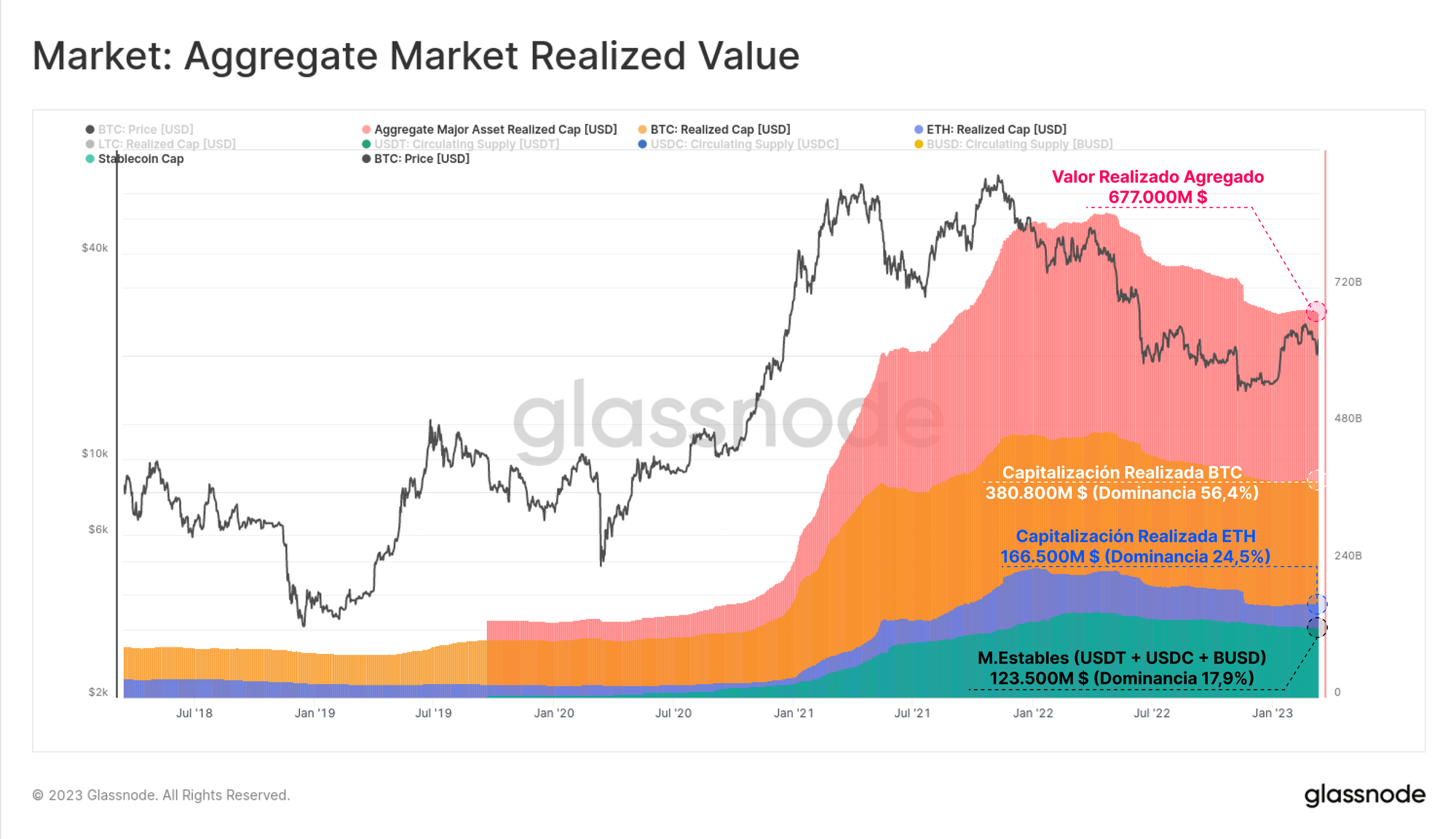

Estimar con exactitud la cantidad real de capital que entra y sale del mercado de los activos digitales puede tener su truco, aunque la mayoría de las veces, el capital entrante suele llegar inicialmente a través de los dos monstruos del mercado (BTC y ETH), o vía monedas estables. Por tanto, combinar la Capitalización Realizada de BTC y ETH con la oferta en circulación de las principales monedas estables nos provee de un barómetro bastante consistente en esta misión.

Aquí, vemos que el mercado en su conjunto amasa un valor de cerca de 677.000M $, más o menos un 20% por debajo del máximo histórico de 851.000M $ que establecimos hace ya un año. BTC encabeza la dominancia con el 56,4%, ETH el 24,5%, el 17,9% se lo reparten USDT, USDC y BUSD, y el 1,2% restante es de LTC.

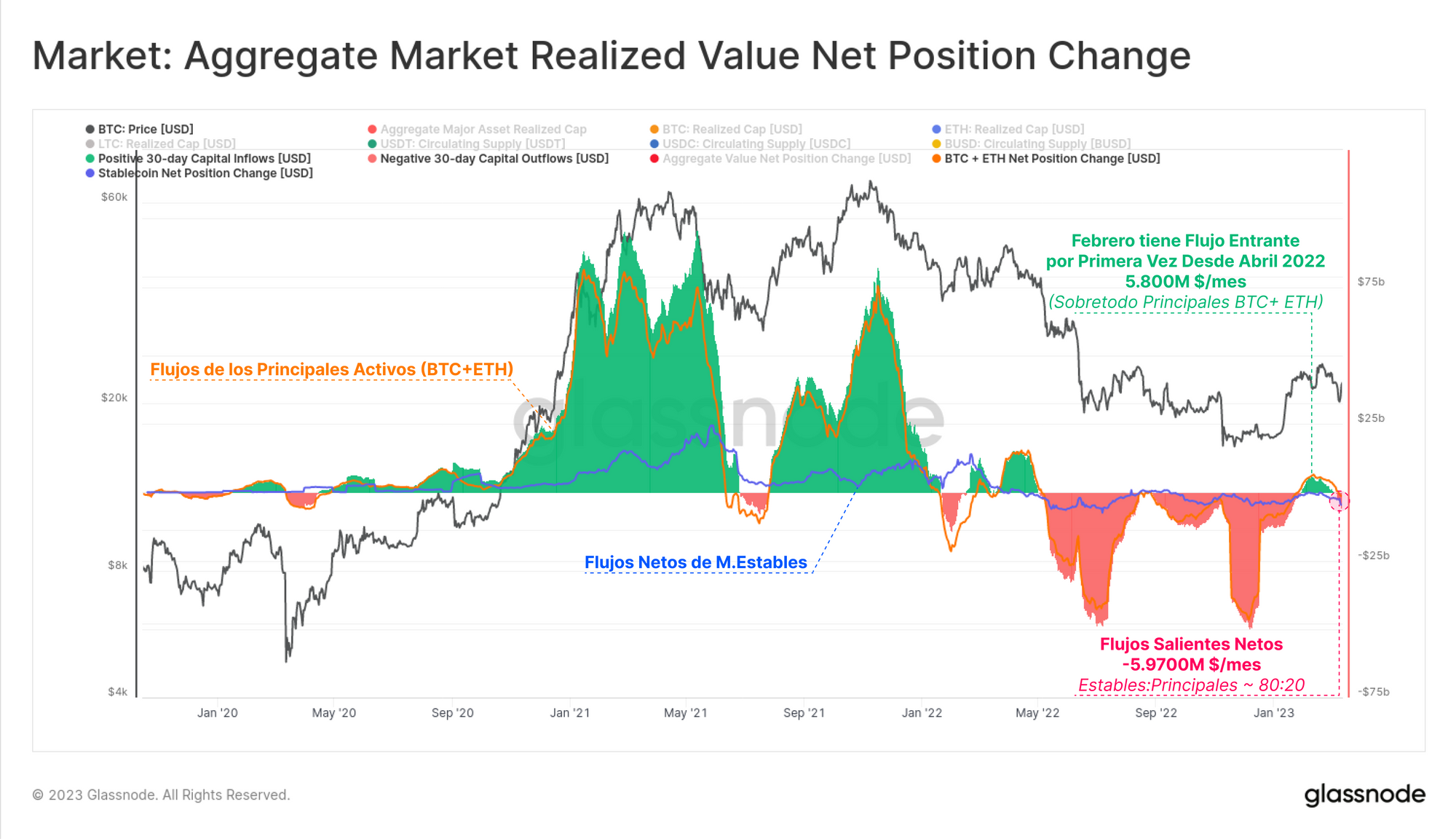

En base al cambio a 30 días, febrero nos ha dejado el primer ingreso de capital neto en la industria desde el pasado mes de abril del 2022, llegando a alcanzar los +5,800M $ al mes, sobretodo en forma de BTC y ETH. No obstante, en el último mes el mercado ha experimentado unos retiros de -5.970M $, siendo el 80% de ello consecuencia del canje de monedas estables (principalmente de BUSD), además por supuesto del 20% en pérdidas realizadas entre BTC y ETH.

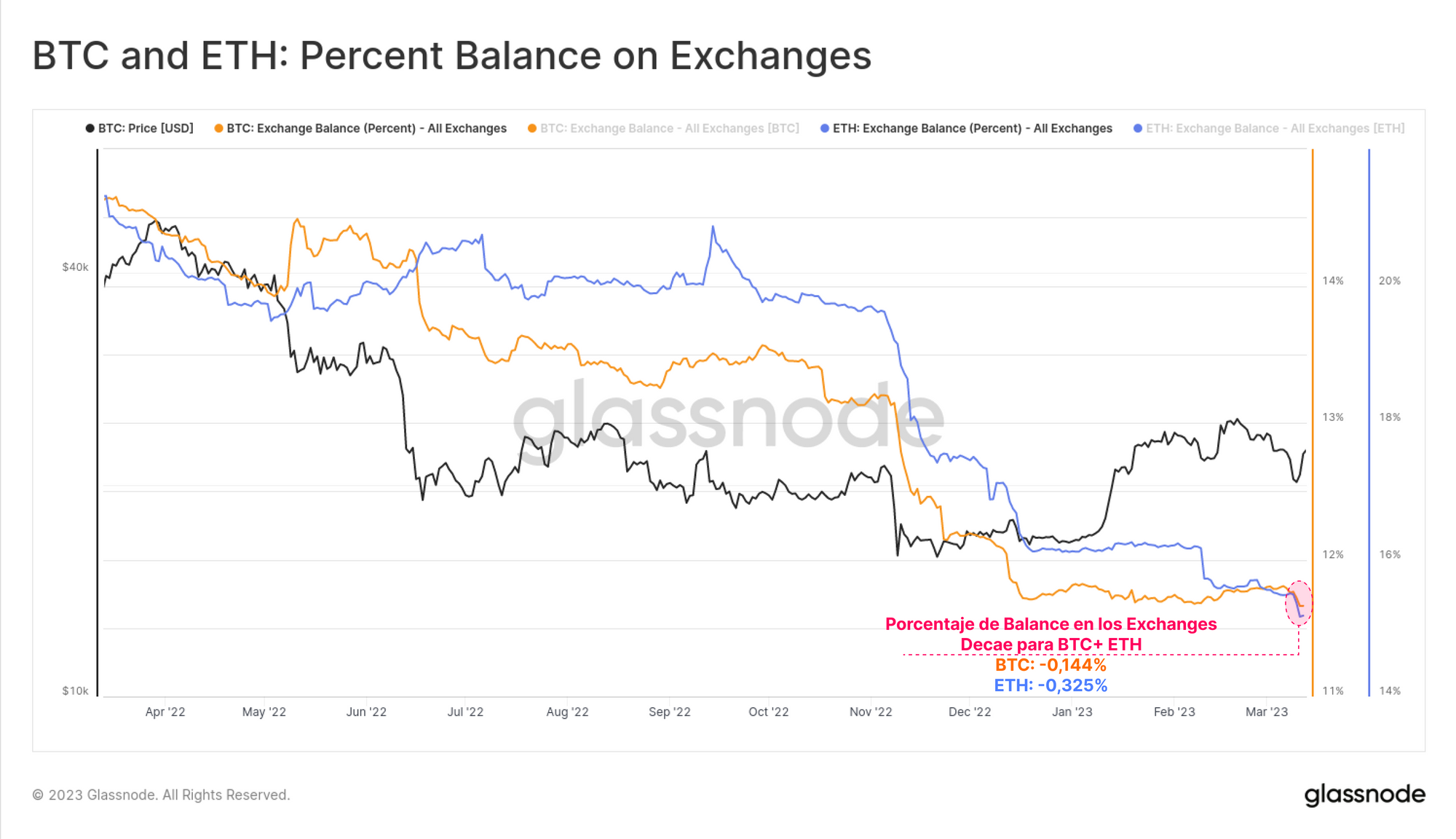

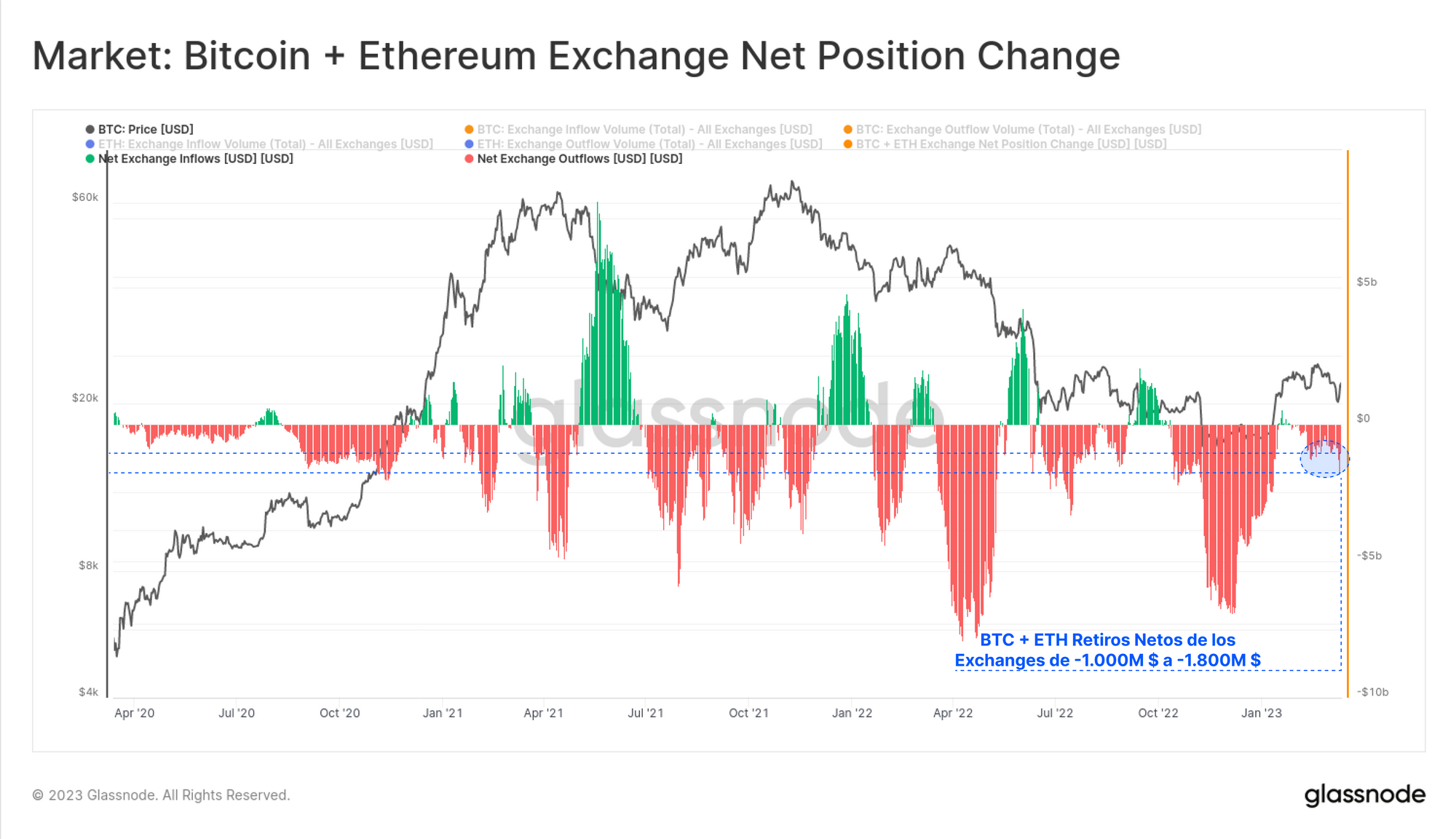

Según llegaron las noticias sobre el colapso de Silicon Valley Bank, muchos inversores buscaron refugio en BTC y ETH, realizando importantes retiros en todos los exchanges a los que monitorizamos. Se retiró de las reservas de los exchanges aproximadamente el 0,144% de todo el BTC y el 0,325% del ETH en circulación, un patrón de comportamiento de custodia propia muy similar al que vimos con durante el colapso de FTX.

En términos de dólares americanos, en el último mes han escapado de los exchanges más de 1.800M $ entre BTC y ETH combinados. No es algo necesariamente grande en una escala relativa, pero observar que se producen retiros netos de los exchanges, especialmente ante la hostilidad del entorno regulatorio actual, demuestra cierto grado de confianza entre el conjunto de los inversores que merece la pena mencionar.

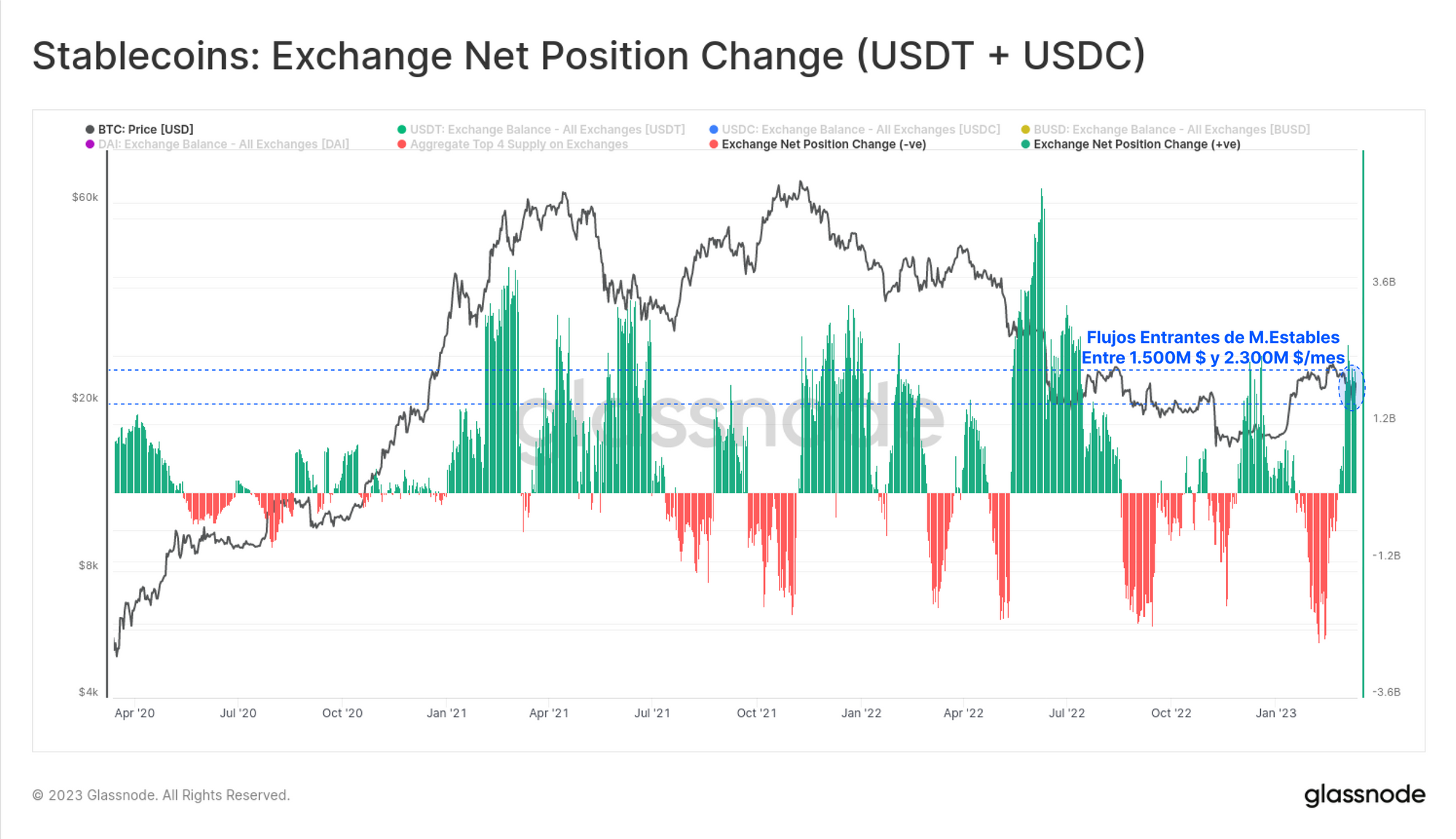

Las dos principales monedas estables, por otra parte, han recibido grandes flujos netos hacia los exchanges en un orden de magnitud de entre 1.800M $ y 2.300M $ mensuales. Es importante tener en cuenta que es una cantidad que por desgracia contrarresta con creces la fuga de BUSD, que ha salido de los exchanges a un ritmo de nada menos que -6.800M $ al mes. De modo que es muy probable que se esté produciendo un cierto ‘intercambio’ de monedas estables.

En términos generales, parece que la respuesta del mercado consiste en introducir monedas estables y retirar BTC y ETH, prueba de un aumento considerable en la preferencia de ejercer custodia propia sobre estos activos.

Purgando los Futuros

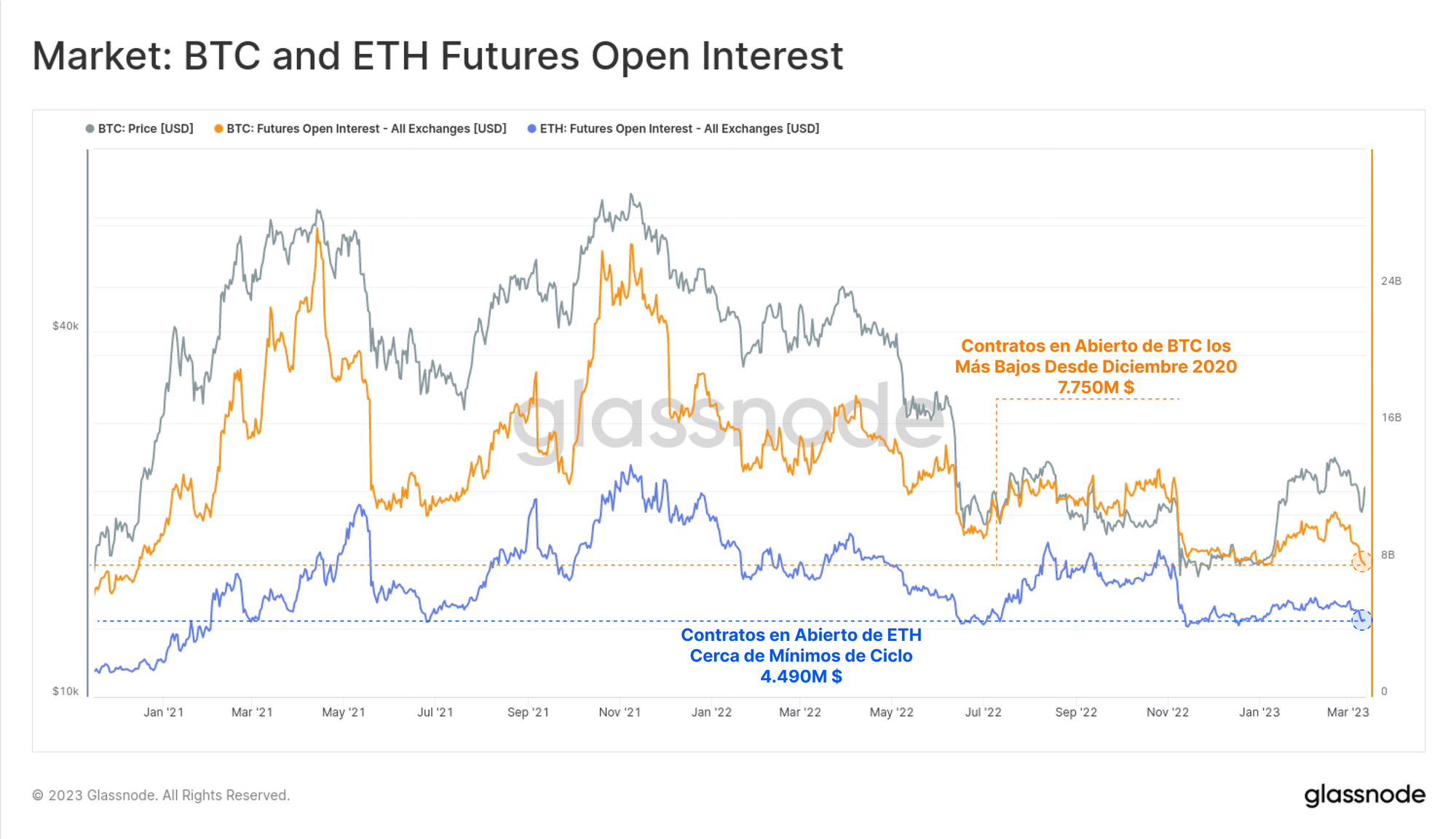

Finalmente, vamos a evaluar la respuesta que ha habido en los mercado de futuros. Esta semana hemos visto cómo los contratos en abierto se han desplomado a un mínimo cíclico multi-anual en ambos activos. Las posiciones abiertas en el mercado de futuros de Bitcoin acumula en teoría un valor de 7.750M $, y representan en torno al 63% del total de contratos en abierto.

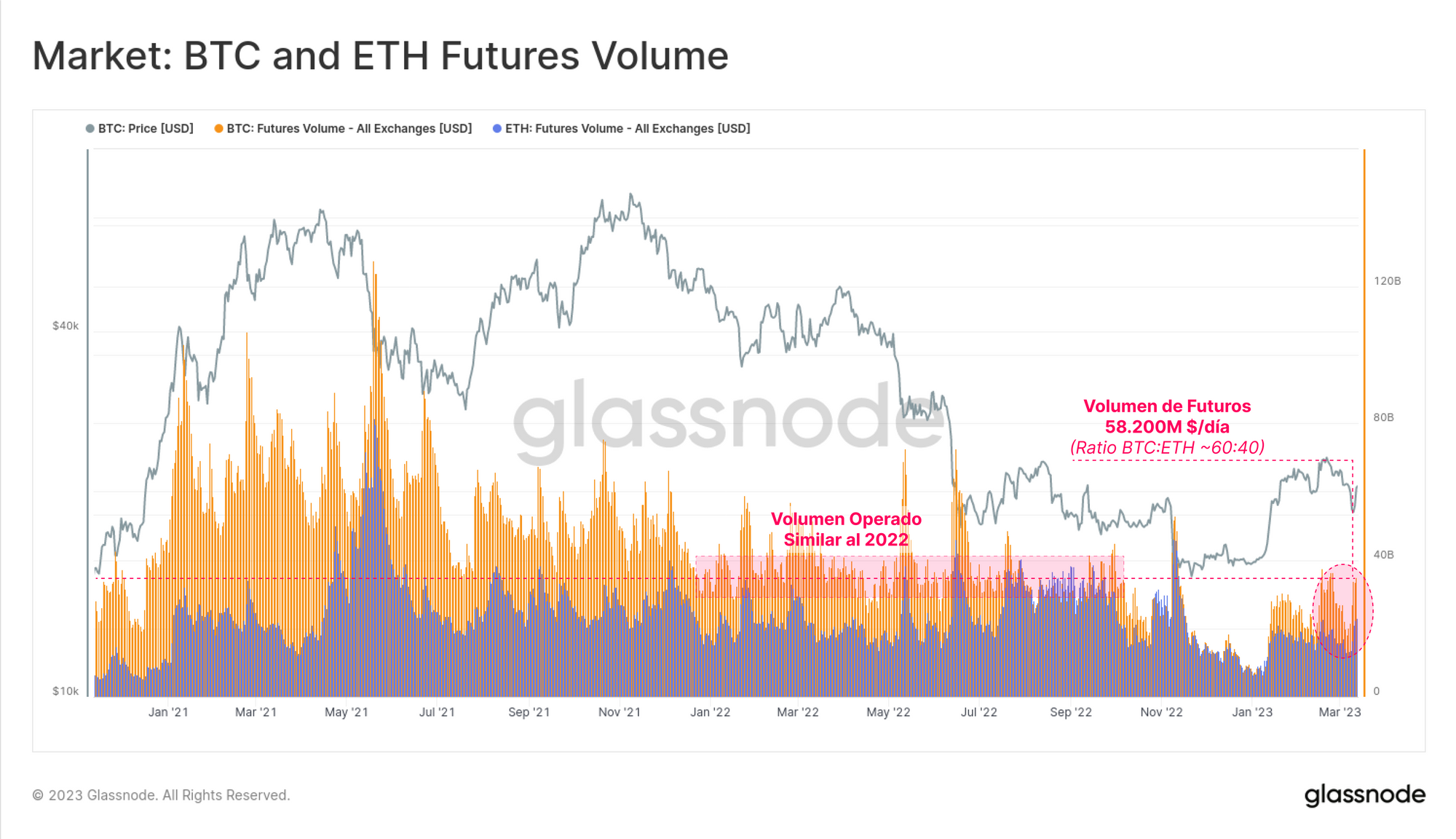

La dominancia de Bitcoin en el volumen operado de los futuros es similar, de en torno al 60%, y estos volúmenes se han ido recuperando después del incidente FTX y del letargo de finales de año. El volumen total operado a diario es de aproximadamente 58.200M $/día, equivalente a los niveles que mantuvimos durante el 2022.

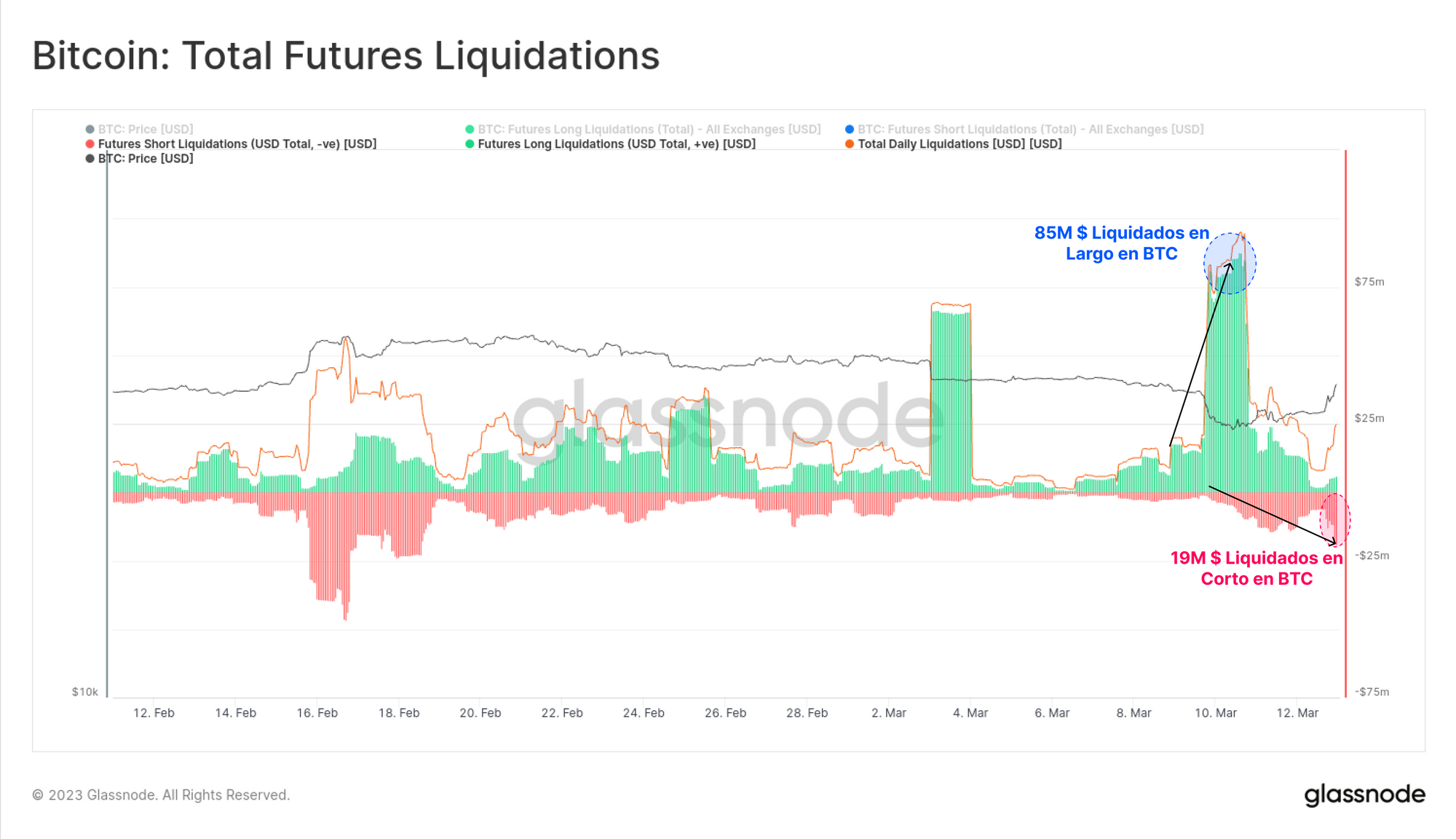

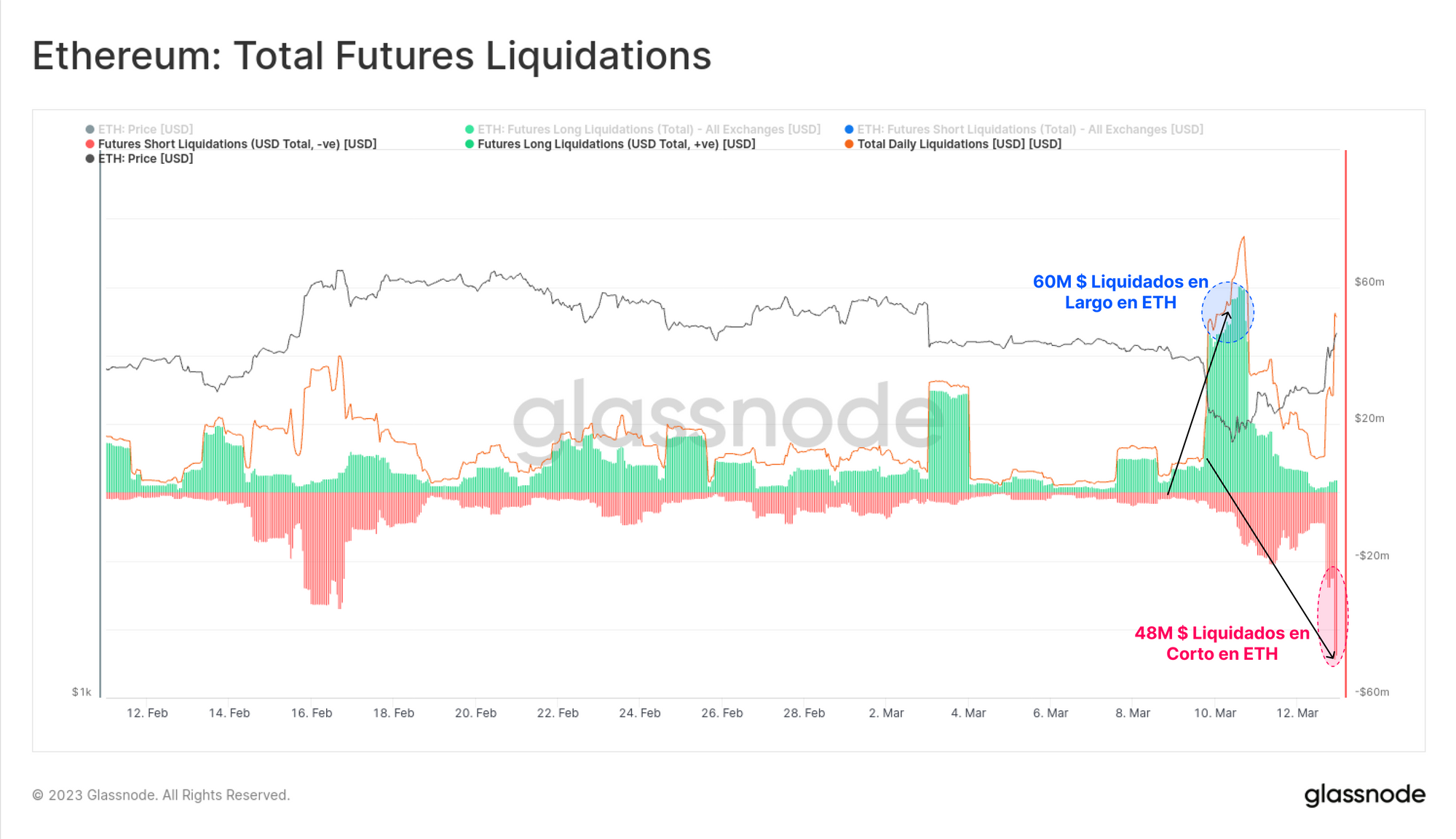

La volátil acción de precio de esta semana se ha debido al mismo tiempo en parte a una serie de liquidaciones en largo y corto. Con el desplome hasta los 19.800$, se liquidaron aproximadamente unos 85M $ en posiciones en largo. Seguido de unos 19M $ en posiciones en corto aniquiladas en la recuperación que nos ha devuelto sobre los 22.000$.

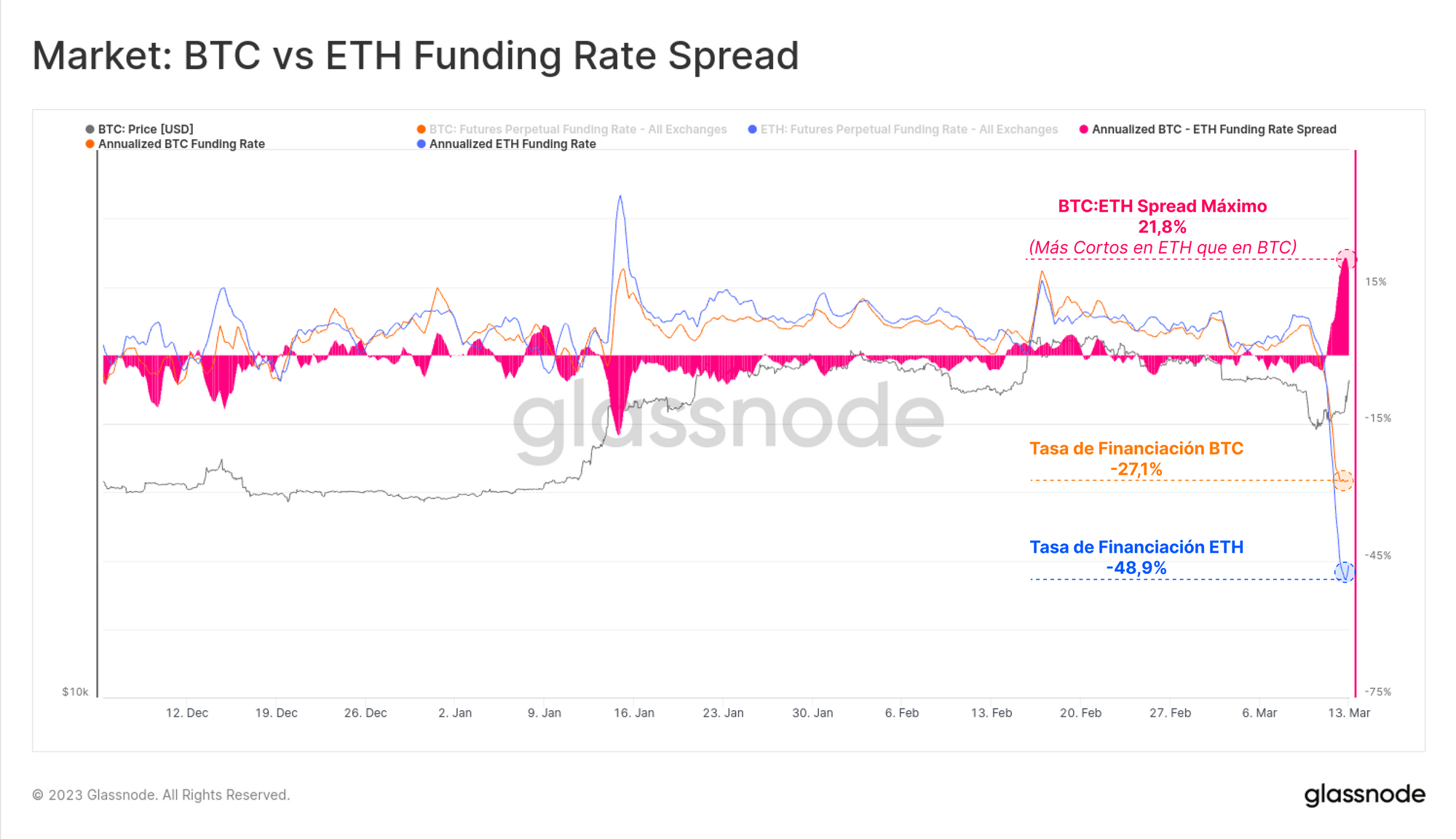

En los momentos previos a este último repunte, las tasas de financiación en el mercado de los contratos perpetuos llegaron a niveles negativos extremos. Los traders pagaron unas tasas anualizadas de -27,1% y -48,9% para entrar en corto contra BTC y ETH respectivamente. De hecho hubo mucho más posicionamiento en corto con ETH, lo que hizo que el spread de BTC:ETH tocase el 21,8%, el mayor desde el desplome de FTX.

Esta dinámica fue la responsable de las grandes liquidaciones que se registraron en el mercado de futuros de ETH. Se liquidaron más de 48M $ de posiciones en corto en la recuperación hacia los 1.600$, lo que supone x2,5 veces relativas más de lo que se forzó a cerrar en el mercado de BTC.

Esto sugiere que el mercado de ETH últimamente ha estado siendo mucho más utilizado para expresar interés especulativo, lo que intensifica la volatilidad.

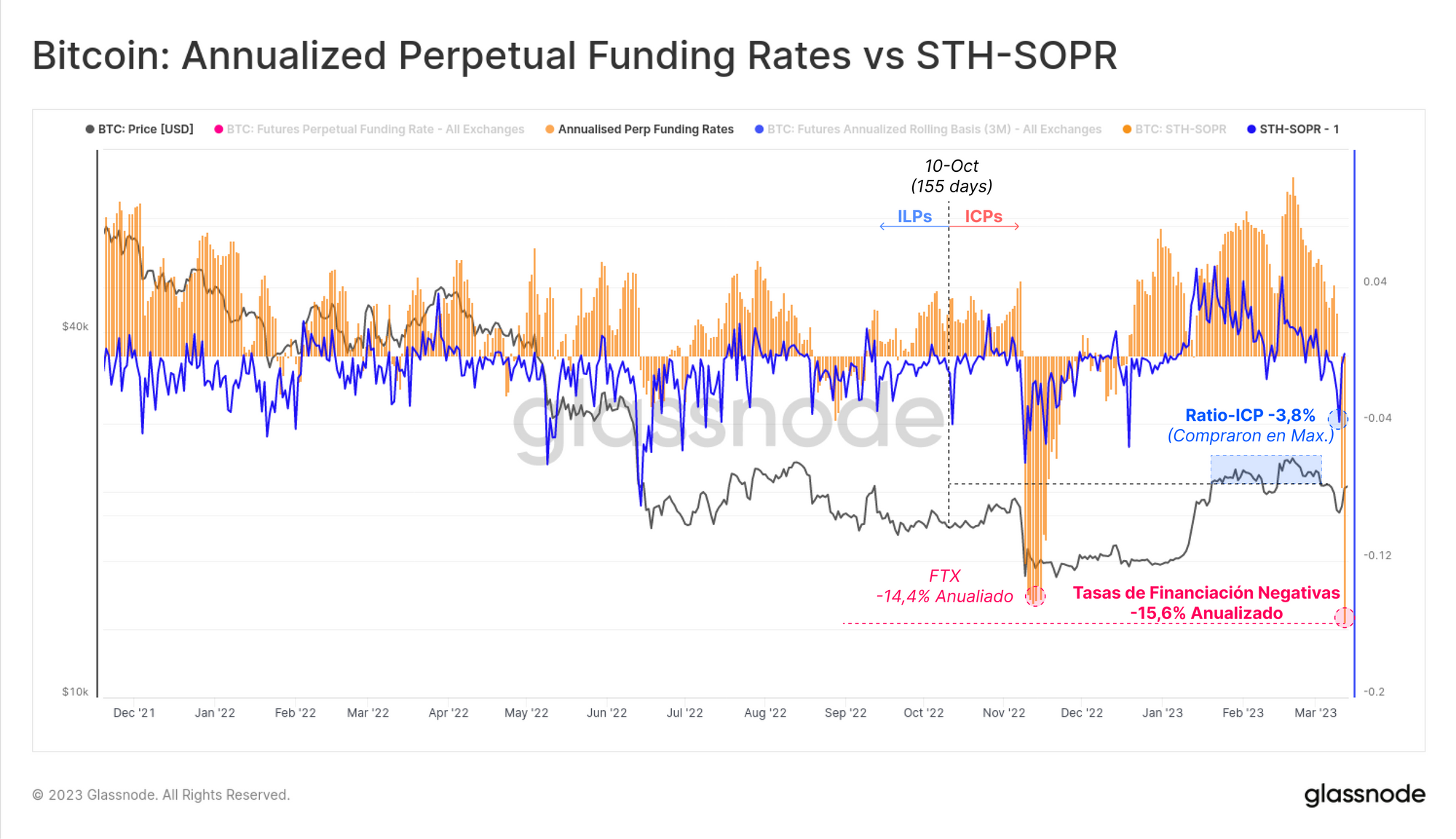

Vamos a dar cierre a la entrega con una gráfica que solapa la respuesta de los Inversores a Corto Plazo (ICP) observable en el blockchain con su misma reacción en los mercados de futuros apalancados. Muestra el Ratio de Ganancias por Gasto de los ICP menos 1 🔵, sobre la tasa de financiación anualizada de los futuros 🟠, donde encontramos lo siguiente:

- De acuerdo a nuestro umbral predefinido de 155 días, casi todas las monedas en manos de los ICP seguro tenían ganancias, a excepción de aquellos que las adquirieron cerca de los anteriores máximos locales.

- El Ratio (menos 1) registró un valor de -3,8%, que es una pérdida realizada relativamente grande, y sugiere que han sido precisamente estos compradores del anterior máximo quienes han ejecutado la mayor parte del gasto actual.

- La dirección y el desarrollo de este ratio tiende a estar correlacionado con lo que suceda con las tasas de financiación. Ambas métricas representan a subgrupos diferentes, pero aún así muy relevantes del mercado de BTC, uno es spot y blockchain, mientras que el otro refleja los futuros apalancados.

Bajo esta premisa, parece que la mayoría de monedas que se han gastado esta semana han sido las de los inversores que compraron durante el último máximo local, quienes han realizado una pérdida (el resto de inversores permanecen relativamente latentes). Todo esto tenía lugar justo antes de que los futuros imprimiesen esas tasas de financiación tan negativas y que tantísimos traders especularan abriendo posiciones en corto.

A medida que fueron viendo la luz las noticias sobre la falta de garantías en los depósitos bancarios, un fuerte repunte propulsó a BTC de vuelta sobre los 22.000$, y a ETH sobre los 1.600$, pillando a la mayoría del mercado con la guardia baja.

Resumen y Conclusiones

Después de una de las semanas más trascendentales del 2023, la industria de los activos digitales cuenta con tres instituciones bancarias amigas menos en los Estados Unidos, y lucha en un entrono regulatorio cada vez más hostil. Con el cierre de los mercado tradicionales durante el fin de semana, muchas monedas estables sufrieron la pérdida de la paridad con el dólar, por suerte recuperándose después según se fueron filtrando el domingo noticias sobre la garantía de los depósitos.

La respuesta del conglomerado inversor ha sido parecida a la que vimos durante la etapa posterior al incidente con FTX, ha habido transferencias netas hacia los exchanges y sin embargo se ha preferido ejercer custodia propia sobre BTC y ETH. No obstante a mayor escala, la industria ha sufrido una fuga de capital neta de en torno a los 5.900M $ en el último mes.

La industria crypto, y sin duda el sistema financiero a nivel global, están ahora ambos navegando por aguas desconocidas. De muchas formas, esta semana ha dado fuerza a los principales argumentos sobre los que se basó Satoshi para crear desde un principio un activo digital seguro y escaso.

Exención de responsabilidad: Este informe no aporta ninguna clase de consejo de inversión. Toda información es compartida con intención exclusivamente informativa. No debe tomarse ninguna decisión de inversión basada en la información aquí presentada y usted es el único responsable de sus propias decisiones de inversión.

Canales Traducidos

Estamos orgullosos de inaugurar nuevos canales sociales para:

- Español (Analista: @ElCableR, Telegram, Twitter)

- Turco (Analista: @wkriptoofficial, Telegram, Twitter)

- Persa (Analista: @CryptoVizArt, Telegram, Twitter)

- Síguenos en Twitter

- Únete a nuestro canal de Telegram

- Visita el Glassnode Forum para debatir y discutir ampliamente.

- Para ver las métricas del blockchain y las gráficas de actividad, visita Glassnode Studio