Bitcoin Acelera El Ritmo

Bitcoin se ha movido con mucha fuerza esta semana, repuntando un 35,8% ante un panorama realmente complicado para el sistema bancario y financiero tradicional. En esta edición, ahondaremos en cómo parece Bitcoin estar pisando a fondo, escapando de un profundo foso bajista.

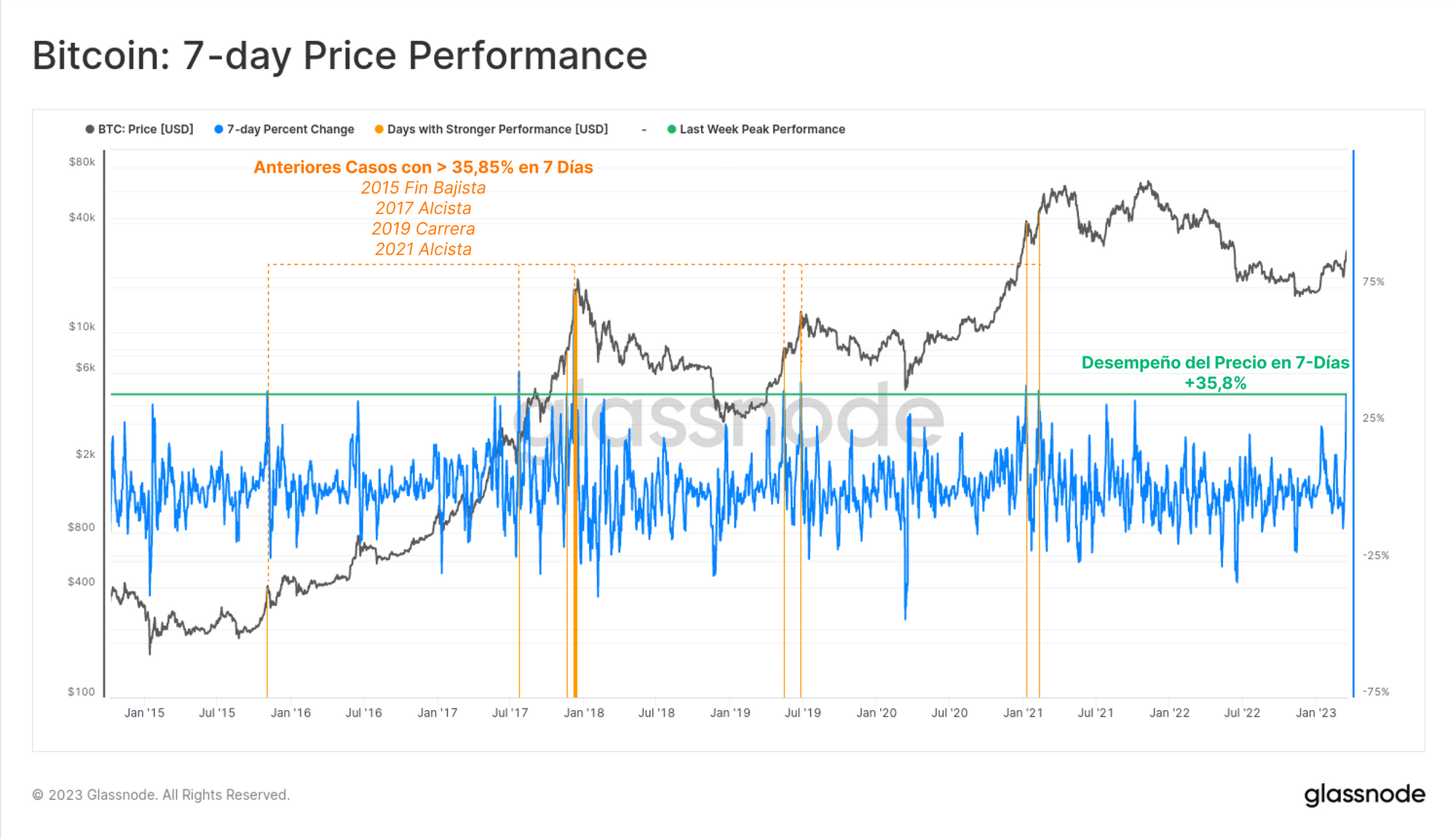

Bitcoin ha experimentado una de las semanas con mejor acción de precio de su historia, y cierra la semana con un crecimiento del 35,8%. Tan solo 124 días en la historia han registrado un crecimiento a 7 días superior a este, y de ellos apenas 16 han ocurrido del 2015 en adelante. Casi todos los casos se han dado dentro de las tendencias de un mercado alcista, frecuentemente cerca de las fases finales del impulso.

La fuerte crecida que ha experimentado BTC llega de la mano de las complicadísimas condiciones a las que se enfrenta el sistema bancario y financiero tradicional. Sigue habiendo mucho miedo sobre la vulnerabilidad de las pequeñas entidades bancarias en esta era de estampidas bancarias digitales, y por ello se está proponiendo la financiación de nuevas inyecciones de liquidez entre la Reserva Federal estadounidense, los bancos norteamericanos y demás líneas de crédito con otros Bancos Centrales.

Bajo este contexto, vamos a averiguar cómo están reaccionando dentro del blockchain los diferentes inversores, y demostraremos mediante varios métodos cómo el mercado de Bitcoin parece estar subiendo de marcha, escapando de las profundidades del mercado bajista y avanzando con una estructura que emula a los anteriores mercados alcistas. Analizaremos a Bitcoin desde los siguientes puntos de vista:

- La Inercia que hay dentro del Blockchain con una serie de métricas que indican que se está fraguando una saludable expansión en lo que respecta a la utilización del network.

- El Aumento del Ritmo a medida que Bitcoin despega después de estar en unas condiciones típicas de los mínimos de un ciclo y se adentra en el ‘punto intermedio’ clásico de las fases iniciales de un nuevo ciclo alcista.

- Iremos Tras la Pista del Dinero Frío evaluando si los inversores más antiguos puedan estar materializando ganancias significativas y si existe riesgo de estarse formando una sobreoferta a corto plazo.

🪟 Ve todas las gráficas incluidas en este informe en el Panel de la Semana en el Blockchain

🔔 Las ideas de alerta presentadas en esta edición pueden activarse dentro de Glassnode Studio.

💨 Inercia del Blockchain

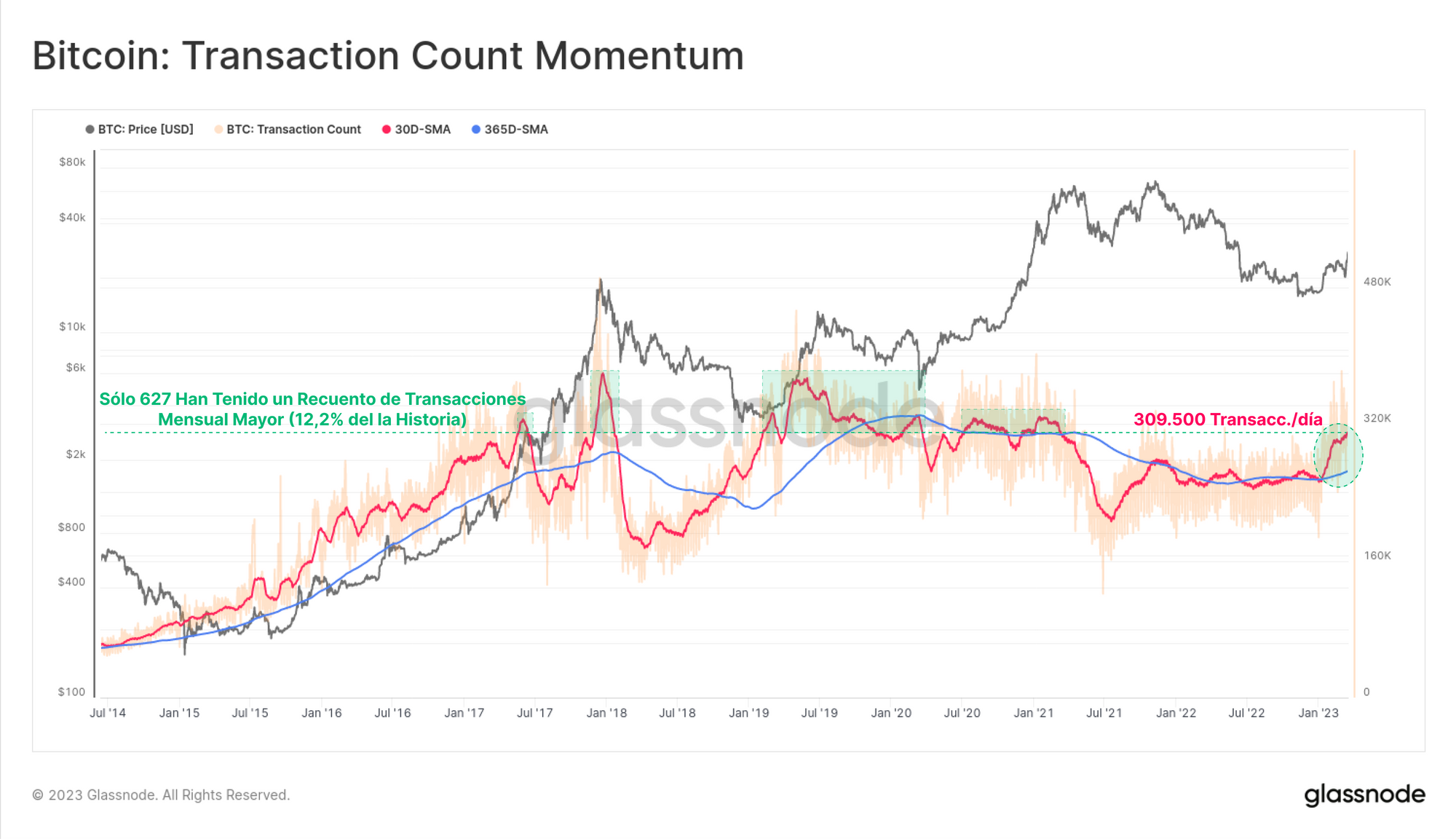

Comenzaremos por observar la actividad dentro del blockchain, donde por lo general aplicamos el simple concepto de ‘más es mejor’. Que más gente interactúe y transite dentro de la economía de Bitcoin es algo comúnmente asociado a los periodos de mayor adopción, mayor efecto network y mayor actividad inversora.

La media mensual del recuento de transacciones ha alcanzado las 309.500/día esta semana, el valor más alto desde el mes de abril del 2021, y supone además una potente rotura por encima de la media anual. Menos del 12% de los días de Bitcoin hemos llegado a ver una actividad de transacciones mayor, una señal muy positiva.

🔔 Idea de Alerta: Si el Recuento de Transacciones (MMS-30D) rompe por encima de las 379.000 se imprimiría un nuevo máximo histórico, atravesando el anterior máximo establecido en diciembre del 2017.

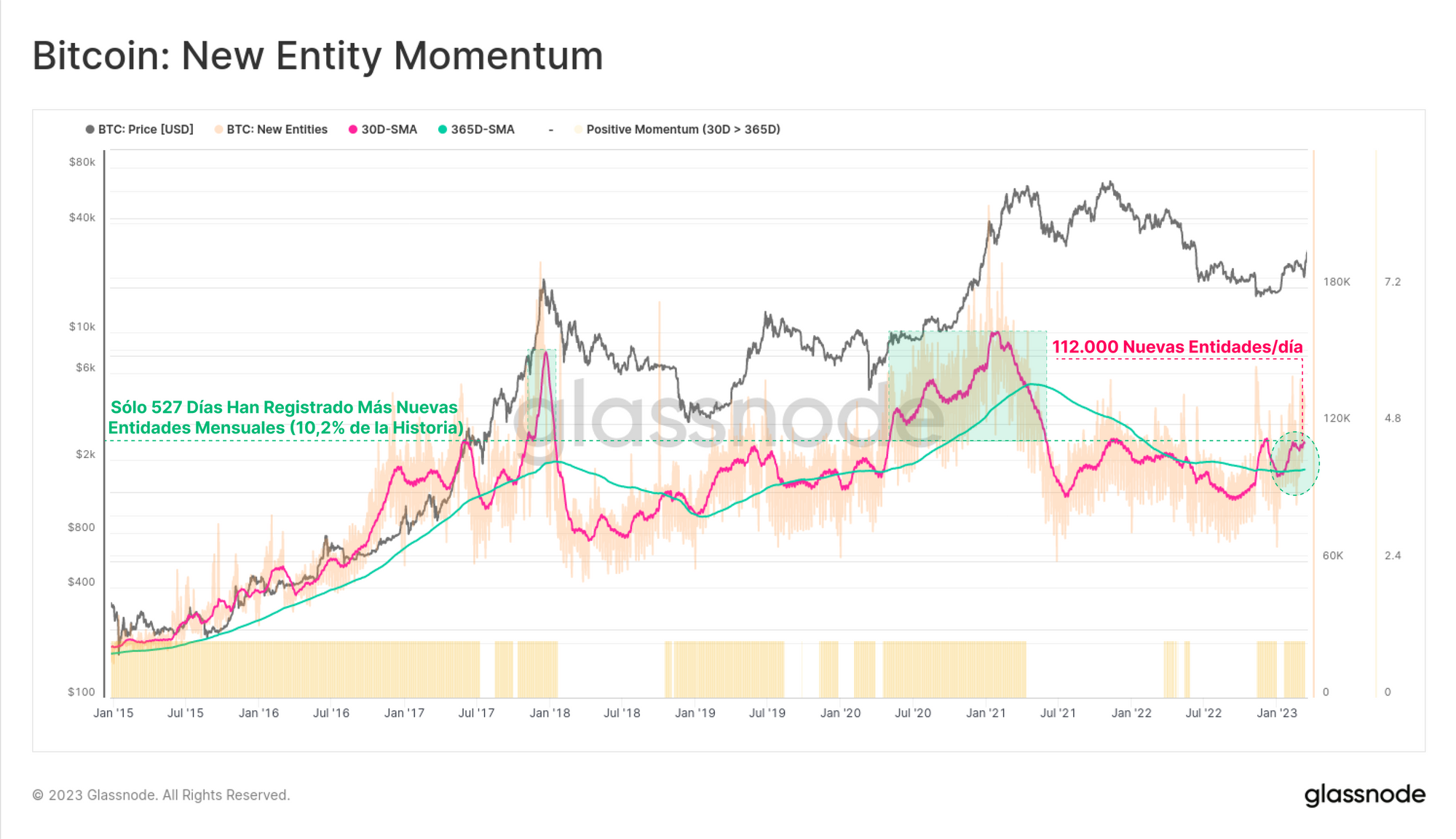

Gracias a nuestros avanzados algoritmos de agrupación, podemos estimar la cantidad de entidades únicas que operan en el blockchain como uno de los mejores barómetros para estimar el número de usuarios reales. Esta métrica ha alcanzado las 122.000 nuevas entidades/día, y tan solo el 10,2% del histórico muestra valores de adopción superiores, concretamente durante la cumbre del 2017 y durante la carrera alcista del 2020-21.

🔔 Idea de Alerta: Si las Nuevas Entidades (MMS-30D) rompe por encima de las 379.000 se imprimiría un nuevo máximo histórico, atravesando el anterior máximo establecido en diciembre del 2017.

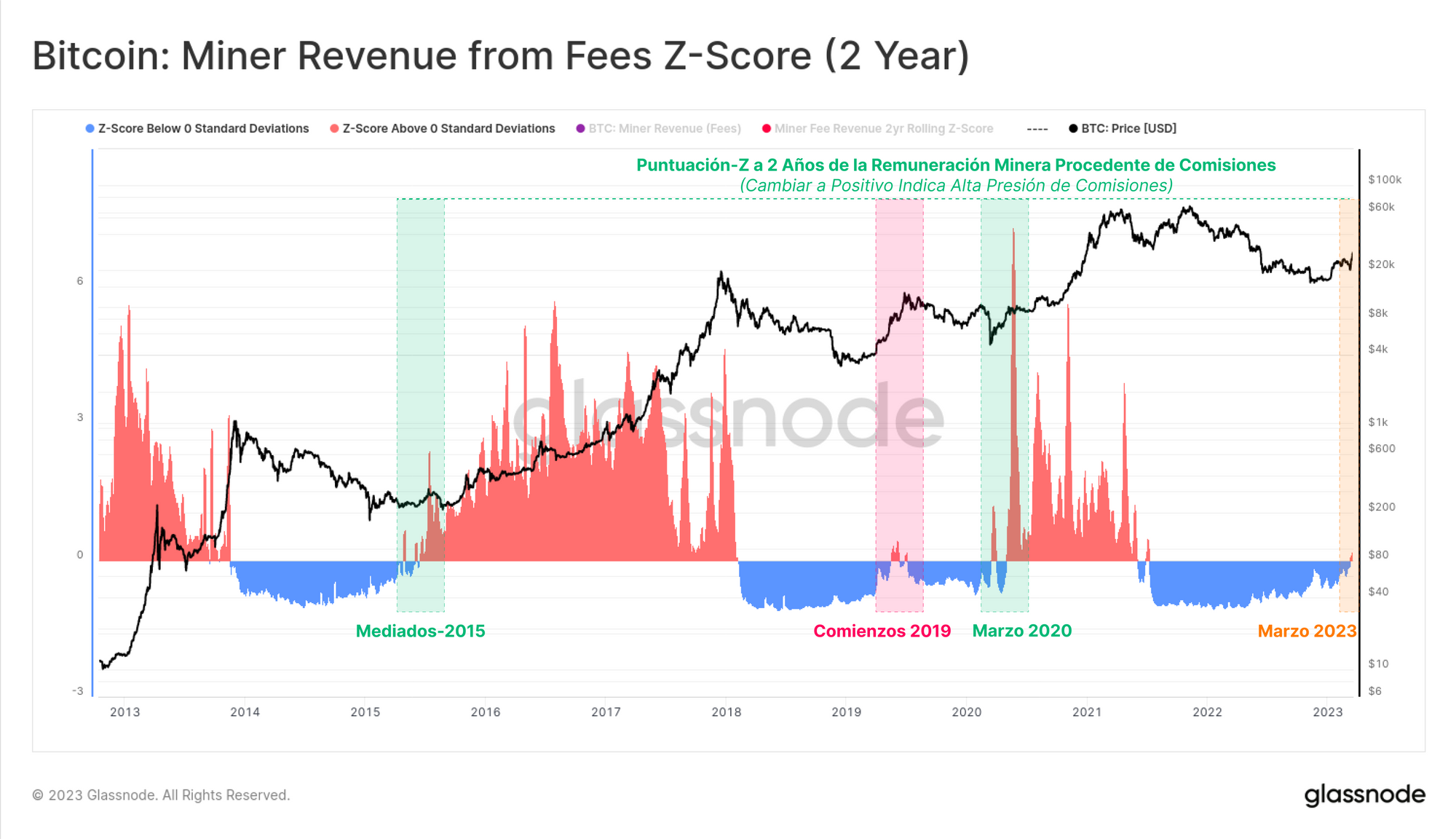

En consecuencia, está aumentando la congestión del network, lo que a su vez empuja a que suban las comisiones por transacción. Intensificado por la nueva demanda causada por los Ordinales y las Inscripciones, la Puntuación-Z a 2 años de la remuneración minera proveniente de las comisiones vuelve a estar en positivo.

Que se eleve la presión que empuja a que suban las comisiones suele ser uno de los precursores de mercados con mejor pronóstico, y coinciden con nuevas oleadas de adopción palpables por el aumento en la demanda del espacio por bloque.

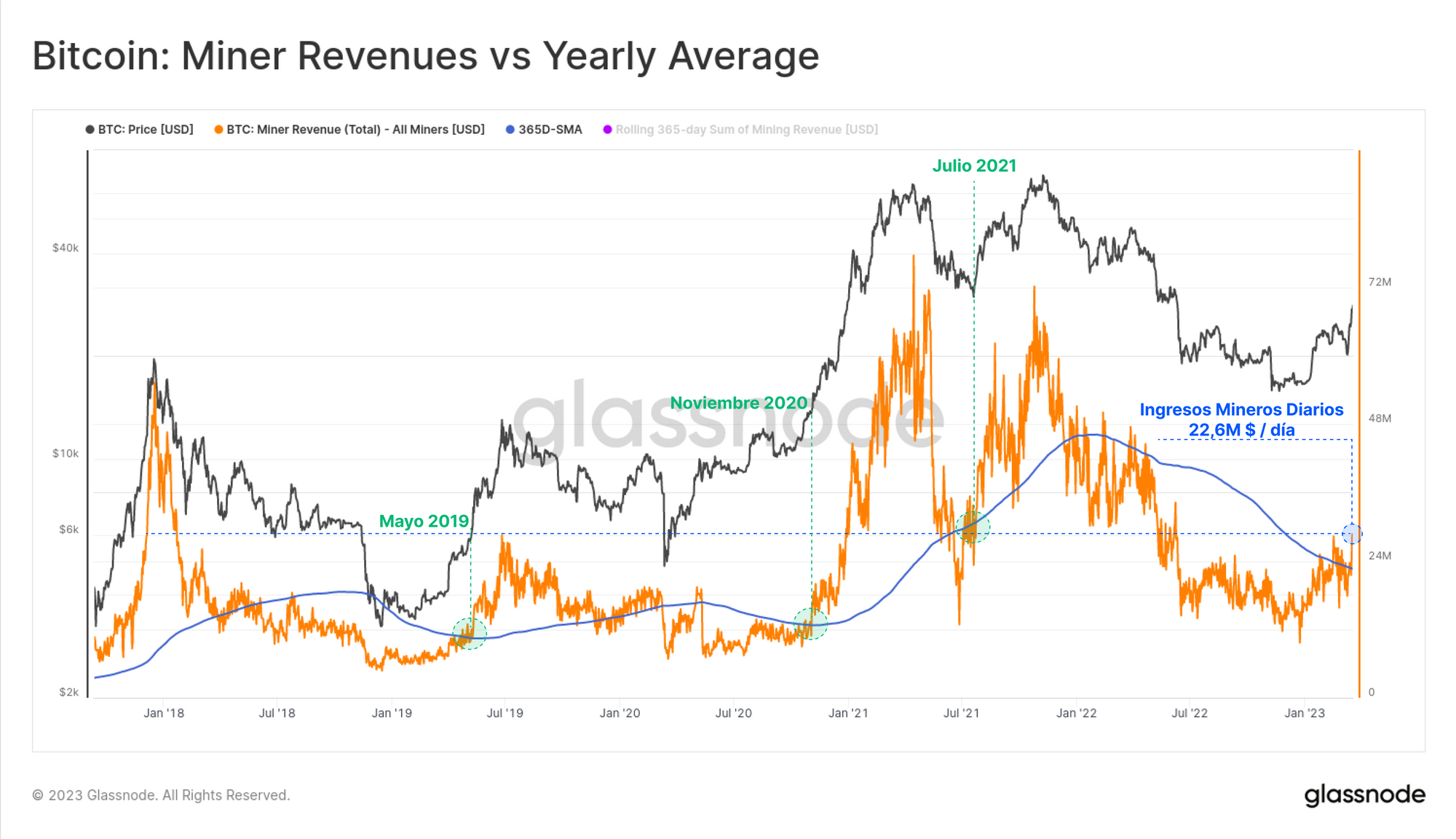

Los mineros son por supuesto los principales beneficiados de este nuevo flujo de actividad, quienes han visto sus ingresos totales despegar hasta los 22,6M $/día. Esta semana, los ingresos mineros han llegado a su punto más alto desde el mes de junio del pasado 2022, consiguiendo de hecho perforar de forma muy convincente la media anual.

Como ocurre con los modelos de actividad que hemos visto anteriormente, esto aparece normalmente cerca de importantes momentos de transición hacia un tipo de mercado más constructivo.

📖 Nueva Investigación: Aumenta la Oferta de los Camarones

La distribución de la oferta de Bitcoin continúa siendo un tema que suscita un gran interés, tanto para analizar el flujo de capitales, como para conocer el comportamiento de los diferentes grupos inversores. En este trabajo segmentamos la oferta de BTC por tamaños de cartera, investigamos cómo se dispersan las monedas a lo largo del tiempo y demostramos que los inversores más pequeños han seguido engrosando su pedazo de Bitcoin.

⚙️ Acelerando El Ritmo

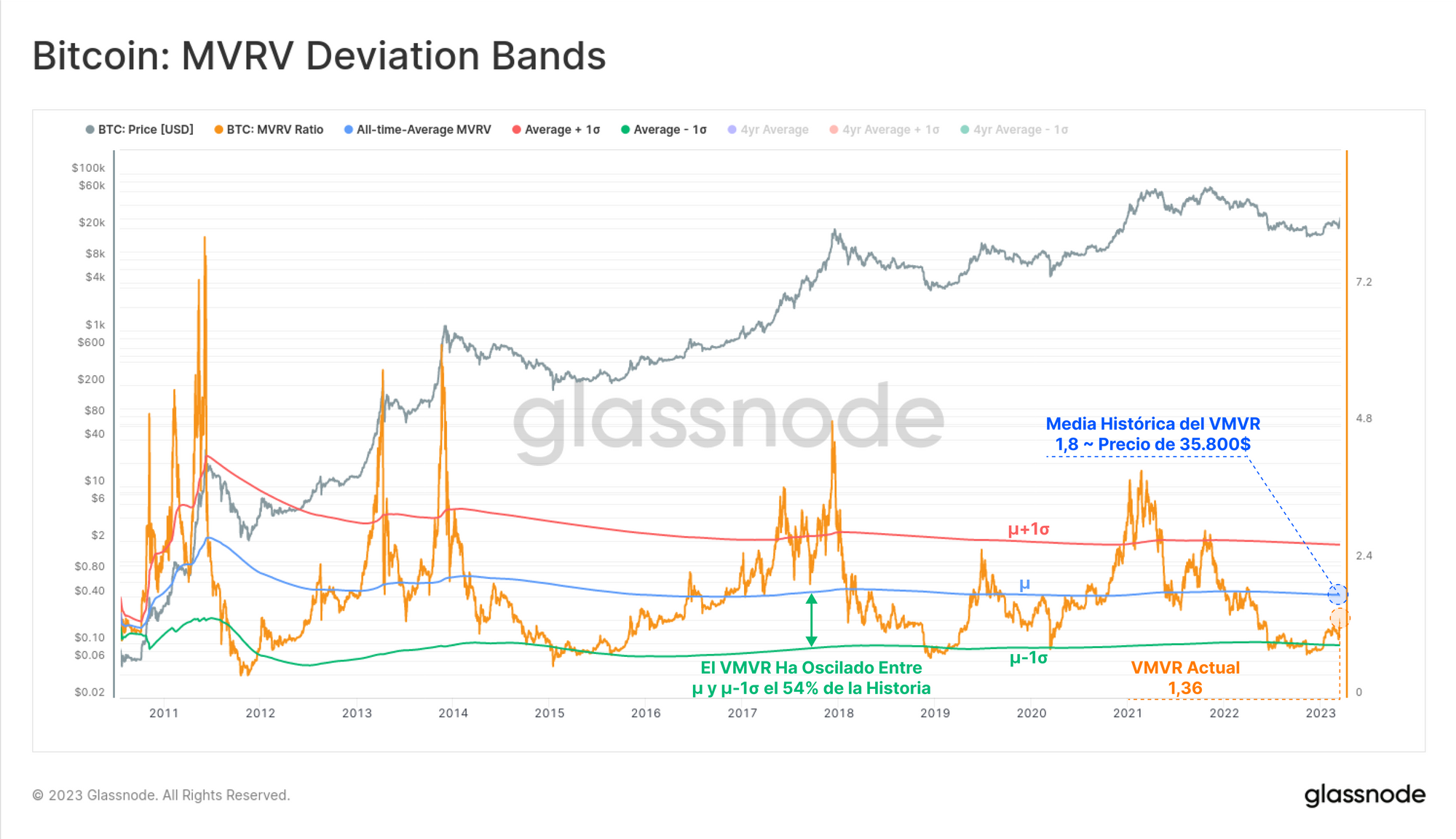

Como ya vimos a comienzos de febrero (Semana 6), varios indicadores del blockchain ya han atravesado la típica transición para escapar de las clásicas profundidades de un mercado bajista, y ahora se asientan sobre un terreno más neutral y positivo de cara al futuro. El VMVR es una de ellas, plasma el múltiplo de ganancias no realizadas que sostiene la oferta monetaria.

La siguiente gráfica muestra que este ratio ha repuntado hasta el 1,36, ubicado entre la media histórica en los 1,82 y el nivel sobrevendido de -1 desviaciónes estándar. Históricamente, Bitcoin ha permanecido en esta franja neutral durante el 54% de sus días, tanto en los estadios finales de los mercados bajistas, como a comienzos de las recuperaciones que anteceden a los mercados alcista.

🔔 Idea de Alerta: Si el VMVR rompe por encima de 1,82 sería señal de que regresamos a la media histórica, que suele determinar el límite entre los inicios de una fase alcista y los mercados bajistas.

Dado que el VMVR es un ratio derivado del Precio Realizado, podemos calcular a la inversa un nivel de precio que corresponda con estos valores clave del VMVR. Tras la escalada del precio por encima de los 27.000$ de esta semana, el mercado de BTC se mueve ahora en una zona neutral dentro de las ±0,5 desviaciones estándar de la media a largo plazo.

Esto indica que el precio actual de BTC ya no tiene el enorme descuento que sí tenía antes, relativo al coste base del agregado del mercado.

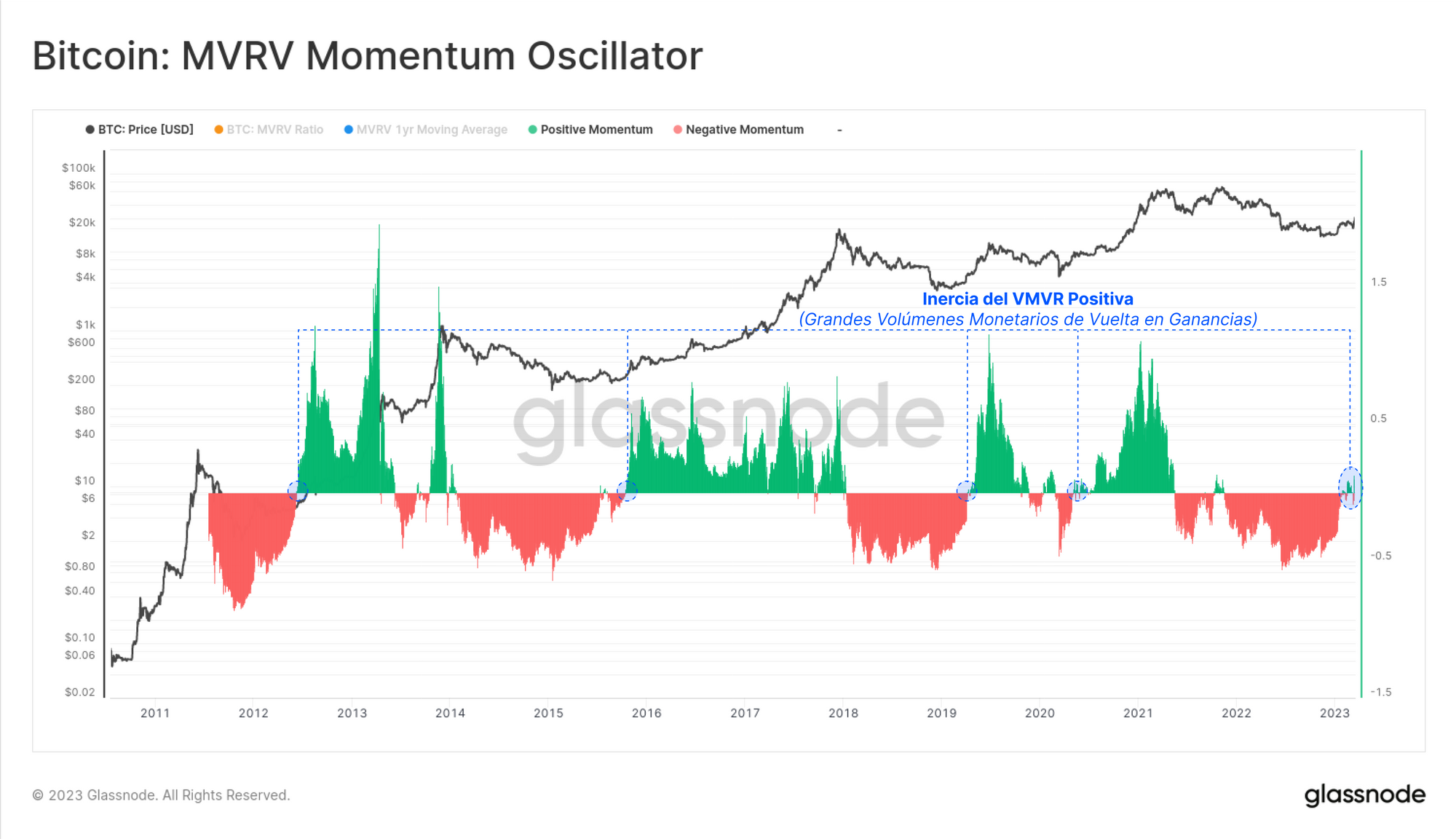

El Oscilador de Inercia del VMVR es una potente herramienta para identificar macro cambios de fase, y en estos momentos anda en proceso de romper por encima del 0. Se trata de un indicador que responde muy bien en circunstancias en las que grandes proporciones de oferta hayan sido adquiridas a precios por encima, o por debajo, del precio spot, las cuales de pronto pasan a soportar pérdidas, o ganancias, no realizadas respectivamente (en otras palabras, cerca de los puntos de inflexión de un ciclo).

La Inercia del VMVR acaba de tornarse positiva, indicando que una grandísima proporción de la oferta monetaria fue adquirida por debajo el precio actual de mercado y ahora vuelve a tener ganancias. Al igual que con las anteriores métricas, las instancias anteriores en que se produjeron estos cambios positivos tienden a estar correlacionadas con importantes repuntes en los niveles de adopción del network y con mayores índices de actividad dentro del blockchain.

🗜️ Consejo Workbench: Los osciladores de Inercia toman el ratio entre la métrica m1 y la sma(m1,365) para identificar cambios a corto plazo relativos a la base anual.

📖 Análisis Relacionado: Dominando el VMVR

Las métricas basadas en el VMVR recién cubiertas utilizan su metodología para identificar variaciones extremas de la media a largo plazo, y disponen de paneles y gráficas tanto para el VMVR de Bitcoin como el VMVR de Ethereum.

🧊 Tras la Pista del Dinero Frío

Una de las herramientas más poderosas dentro del ámbito del análisis de la cadena es nuestra habilidad de monitorizar el tiempo que aguantan las monedas en manos de sus dueños, lo que llamamos Esperanza de Vida. Esto nos permite identificar cuándo se empiezan a desplazar monedas antiguas, que suelen estar en manos de HODLers a largo plazo de muy alta convicción.

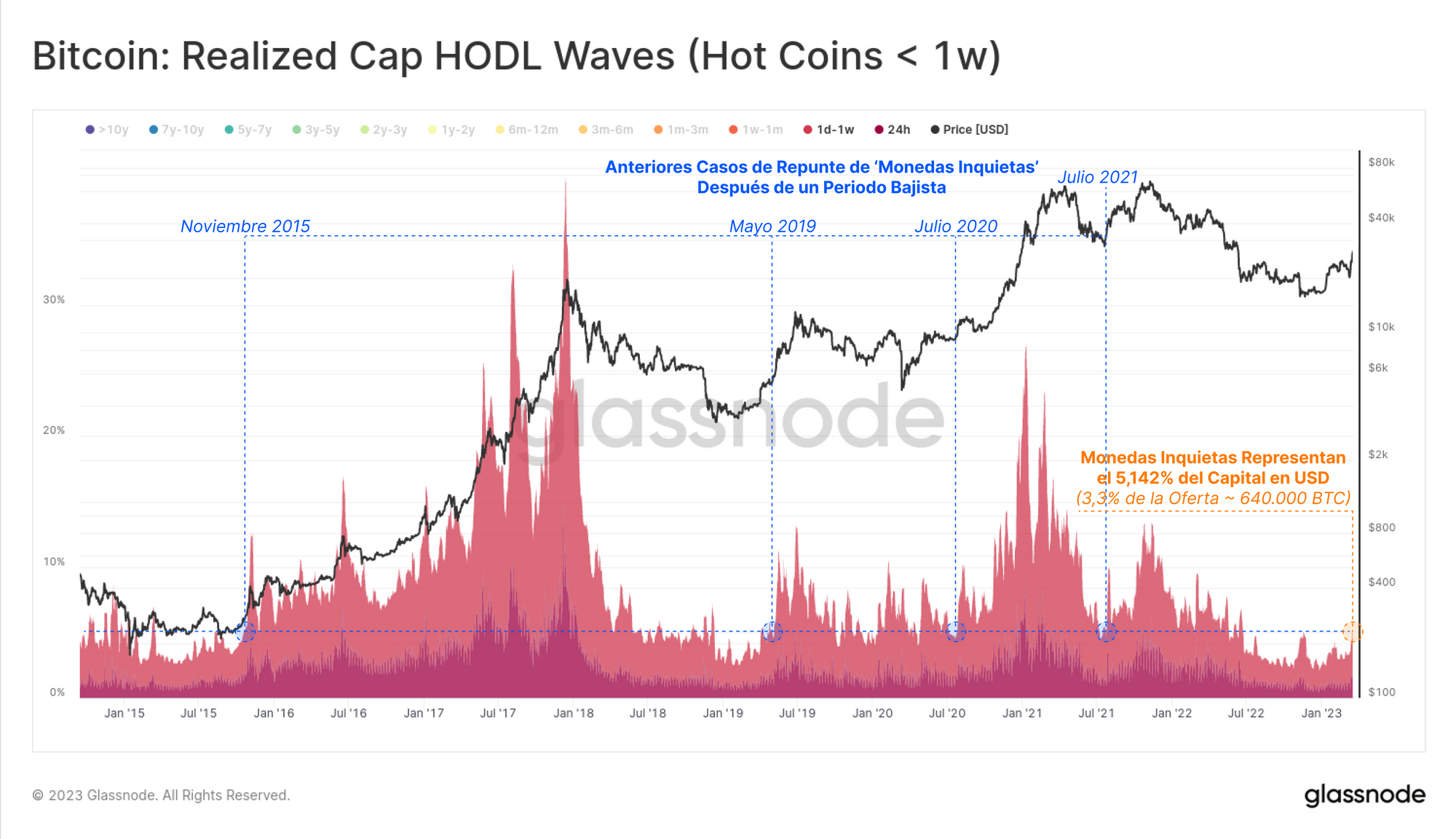

La siguiente gráfica muestra la proporción de capital en términos de dólares americanos acumulada en ‘monedas inquietas’, que son aquellas que han transitado dentro de los últimos 7 días. Esta métrica aumenta principalmente cuando se gastan monedas antiguas y recogen ganancias, transfiriendo con ello esas monedas antiguas y baratas a otros compradores a precios mucho más caros.

Mientras que es cierto que se ha registrado un repunte en la proporción de estas ‘monedas inquietas’, seguimos estando muy próximos a los mínimos del ciclo, como suele pasar en los periodos de transición que ocurren después de las tendencias bajistas más significativas. Demuestra que a pesar de la fuerza que hay detrás de la acción de precio más reciente, sigue siendo insuficiente para motivar a la mayoría de los inversores más antiguos a recoger ganancias.

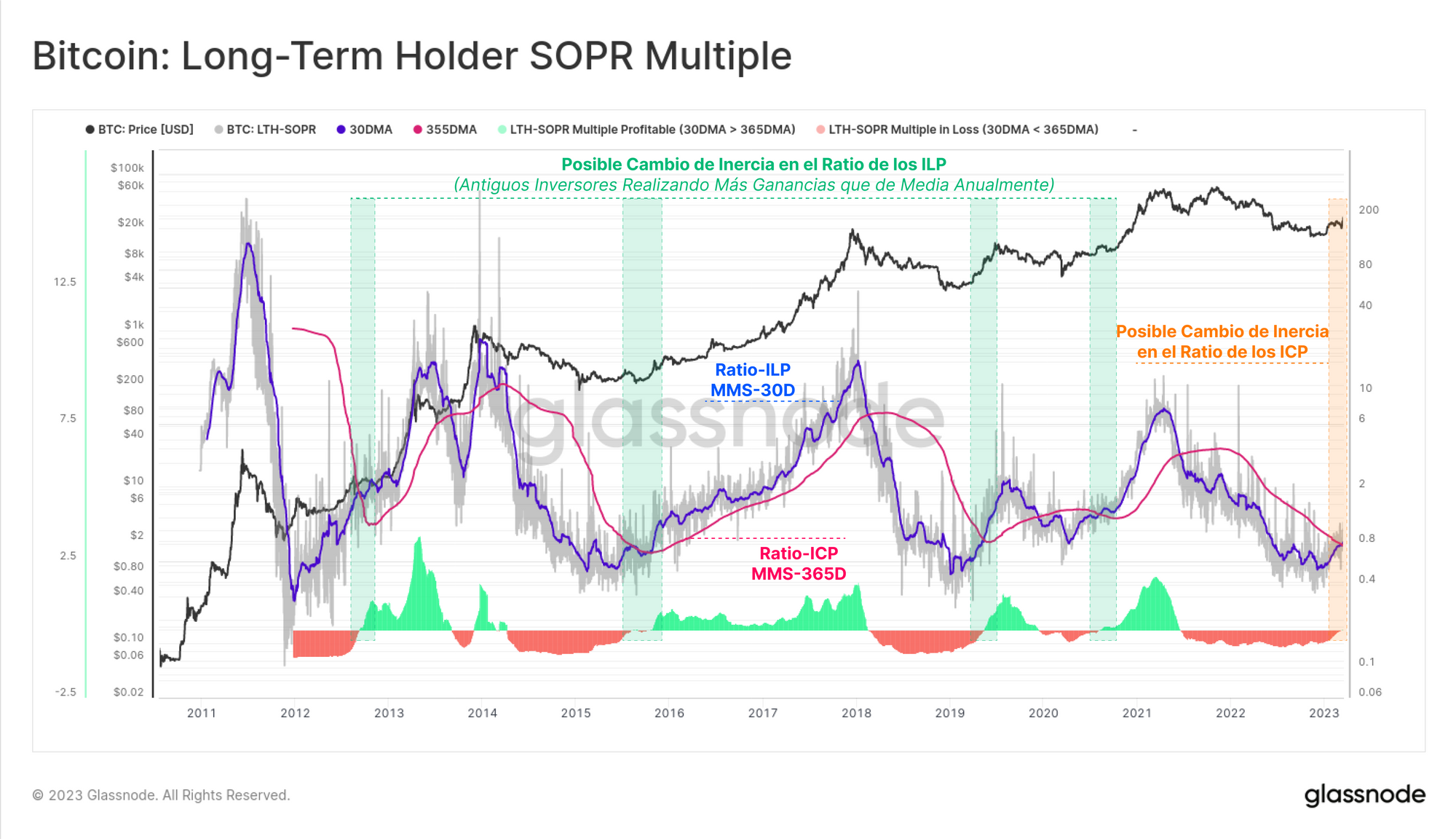

Lo podemos ver también gracias al Ratio de Ganancias por Gasto de los Inversores a Largo Plazo, que va en camino hacia valores más neutrales. Los Inversores a Largo Plazo (ILP) en su mayoría son compradores del ciclo 2020-22, y llevan materializando pérdidas durante casi 12 meses consecutivos.

La media mensual del ratio de estos ILP está actualmente perforando al alza la media anual, lo que sugiere que vuelve a haber entre ellos un sentimiento de mayor confianza y que están recuperando la inercia positiva en sus patrones de gasto.

Por último, si analizamos el mercado al completo, podemos consultar diferentes variantes del Ratio de Ganancias por Gasto, una métrica que también cubrimos en detalle en la edición de la semana pasada (Semana 11). Este ratio sirve en todo momento, sin importar las condiciones del mercado, para monitorizar el grado de ganancias y pérdidas realizadas por los distintos grupos inversores.

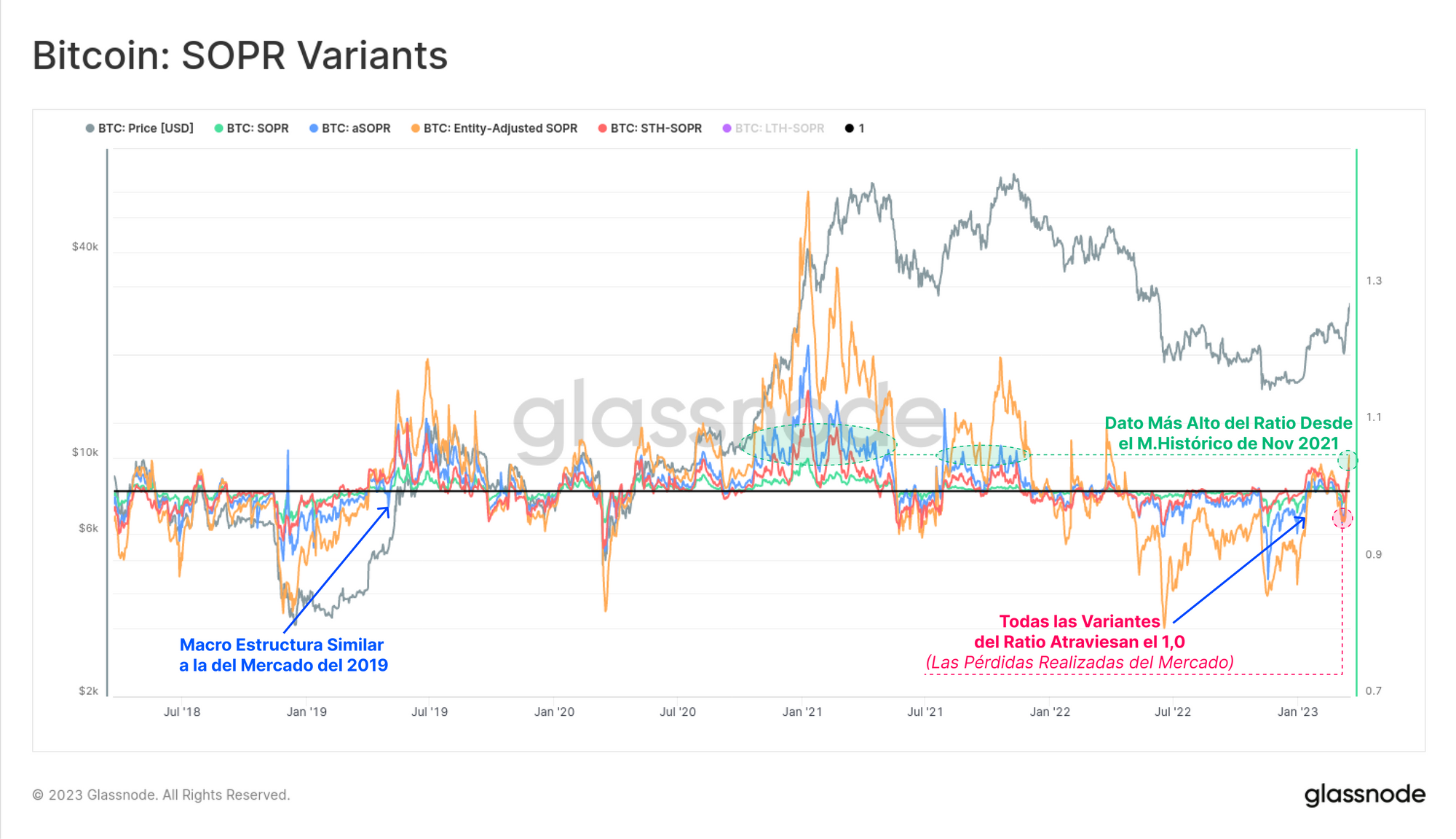

Hemos superpuesto cuatro variantes del ratio:

- 🟢 Ratio - cubre el comportamiento de gasto del network al completo.

- 🔵 Ratio Ajustado - filtra y descarta transacciones sin relevancia económica (< 1h de vida).

- 🟠 Ratio Ajustado por Entidades - nuestro filtro más refinado con la actividad de gasto más económicamente significativa de todo el network.

- 🔴 Ratio de los ICP - muestra únicamente monedas adquiridas dentro de los últimos 155 días.

Encontramos una estructura muy parecida a la que teníamos durante la recuperación del ciclo 2018-19. La semana pasada se produjo una ‘purga saludable’, en la que todas las variantes del Ratio atravesaron el nivel del 1,0. Indica que se realizaron pérdidas a gran escala durante el reciente desplome hasta los 19.800$.

Esta semana sin embargo, hemos registrado el dato más alto del Ratio desde el máximo histórico de noviembre del 2021, lo que sugiere que aunque sin duda se están recogiendo ganancias, aún les queda bastante para ponerle freno a la actual tendencia alcista.

Resumen y Conclusiones

Los inversores de Bitcoin han disfrutado de una de las semanas con mayores ganancias de la historia, lo que sucede en un entorno de estrés, consolidación y nuevas inyecciones de liquidez dentro del sistema bancario global. Varios indicadores del blockchain sugieren que el mercado de Bitcoin está en medio de la transición entre unas condiciones históricamente asociadas a las profundidades de un mercado bajista, y un entorno mucho más prometedor.

La adopción del blockchain se acelera cada vez más, y los inversores que han soportado la volatilidad de los últimos 5 meses siguen en su mayoría impasibles. Sólo algunos inversores a largo plazo parecen haber encontrado la suficiente motivación para materializar algunos beneficios en esta última carrera, prueba de una asombrosa fortaleza, y reflejo de la sólida creencia de que Bitcoin jugará un importante papel en el futuro del sistema financiero global.

Exención de responsabilidad: Este informe no aporta ninguna clase de consejo de inversión. Toda información es compartida con intención exclusivamente informativa. No debe tomarse ninguna decisión de inversión basada en la información aquí presentada y usted es el único responsable de sus propias decisiones de inversión.

Canales Traducidos

Estamos orgullosos de inaugurar nuevos canales sociales para:

- Español (Analista: @ElCableR, Telegram, Twitter)

- Turco (Analista: @wkriptoofficial, Telegram, Twitter)

- Persa (Analista: @CryptoVizArt, Telegram, Twitter)

- Síguenos en Twitter

- Únete a nuestro canal de Telegram

- Visita el Glassnode Forum para debatir y discutir ampliamente.

- Para ver las métricas del blockchain y las gráficas de actividad, visita Glassnode Studio