Rotación de Capital para Evadir Riesgos

Mientras que el precio de los activos digitales se ha estancado en estos últimos meses, hay ciertos indicadores que apuntan a que se está produciendo una rotación de capital bajo la superficie. El volumen ha desaparecido y los inversores prefieren resguardar su capital en monedas estables.

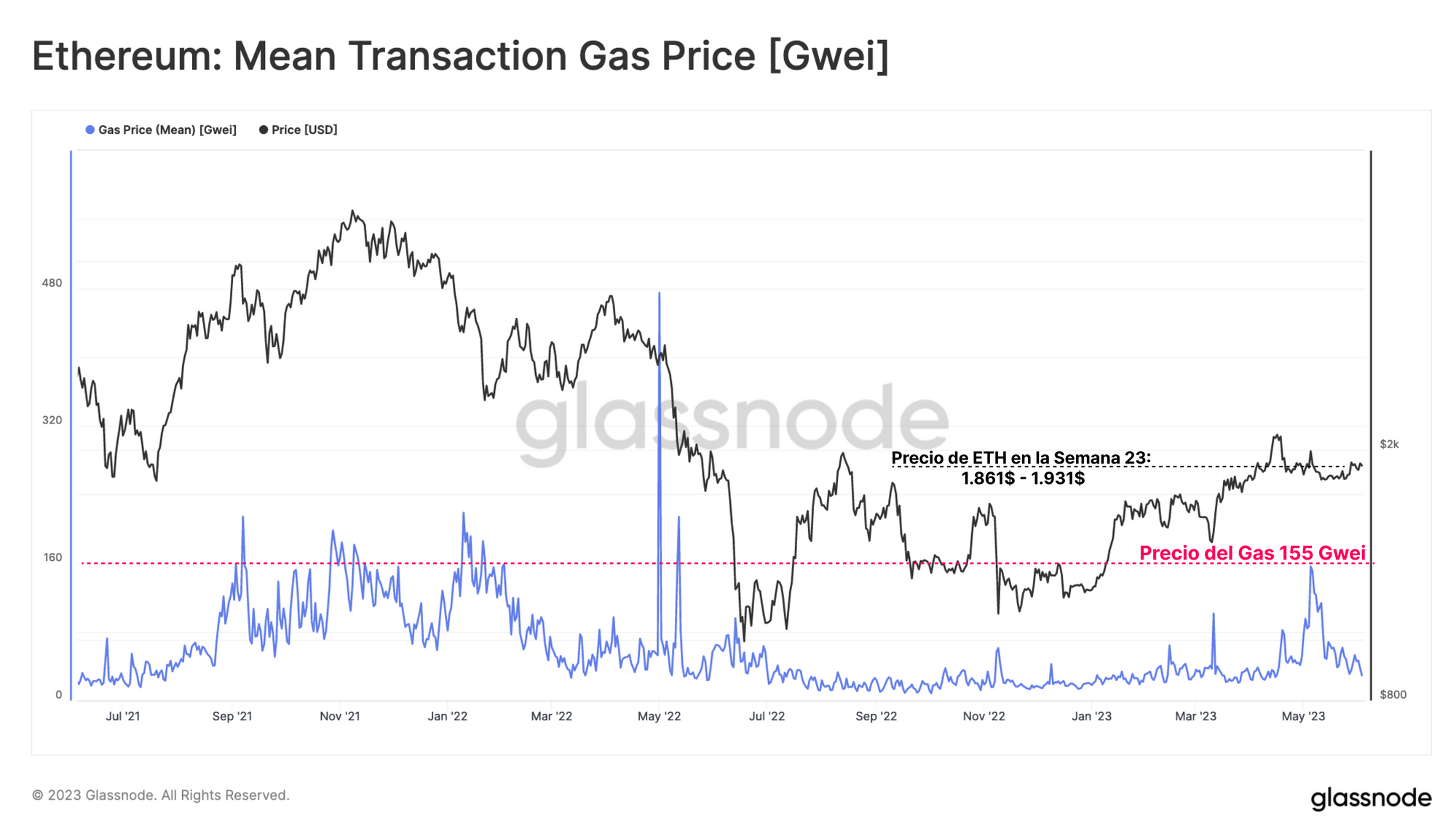

La calma y tranquilidad persisten en el mercado de los activos digitales, donde el precio de ETH se mantiene atrapado en un estrecho rango de apenas 68$ esta semana (3,6%), desde un mínimo en los 1.861$, hasta un máximo de 1.931$. Aparte de un pequeño repunte en el mercado de ETH después de la actualización Shanghai, el precio de ETH se ha mantenido prácticamente estable desde mediados de marzo.

A medida que el mercado sigue lateralizando, se van generando bajo la superficie interesantes divergencias en lo que respecta a las preferencias de los participantes del mercado, indicando principalmente que se está escogiendo mitigar el riesgo todo lo posible. El volumen operado en el conjunto del mercado sigue de capa caída, la utilización de los DeFi cada vez está más automatizado, y se prefiere interactuar más con las monedas estables, especialmente con Tether (USDT).

En esta edición, vamos a explorar más estas corrientes y cómo se las observa tanto dentro como fuera del blockchain.

Arbitraje Automatizado

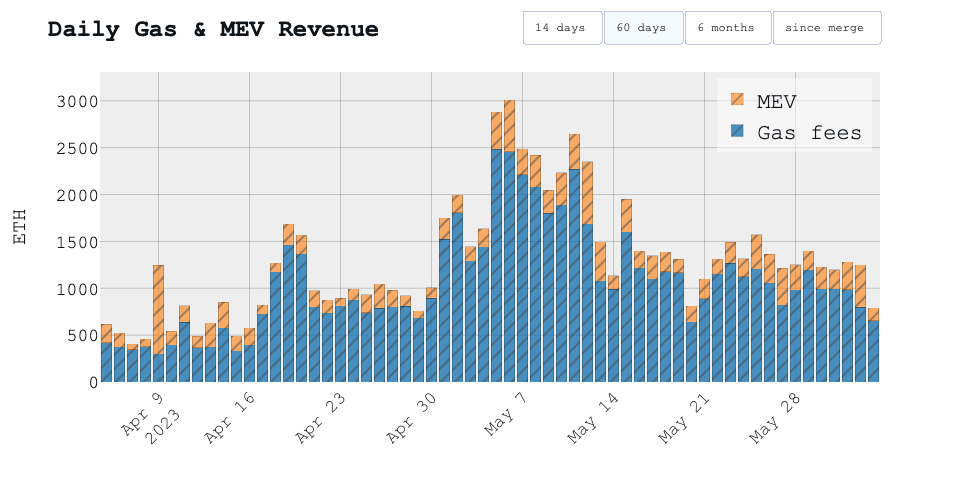

Si bien es cierto que el precio de ETH ha estado sin movimiento alguno y atrapado en un rango desde el pasado mes de marzo, por su parte el precio del gas sí que ha experimentado un repunte nada desdeñable durante el mes de mayo. El precio del gas aumentó de media hasta los 76 Gwei, lo que se traduce en unos 1,14$ por ejecutar una transacción de ETH común. La media del precio del gas llegó hasta los 155 Gwei a comienzos de mayo (unos 6,53$ por transacción de ETH), alcanzando a estar casi tan alto como en pleno ciclo alcista del 2021-22.

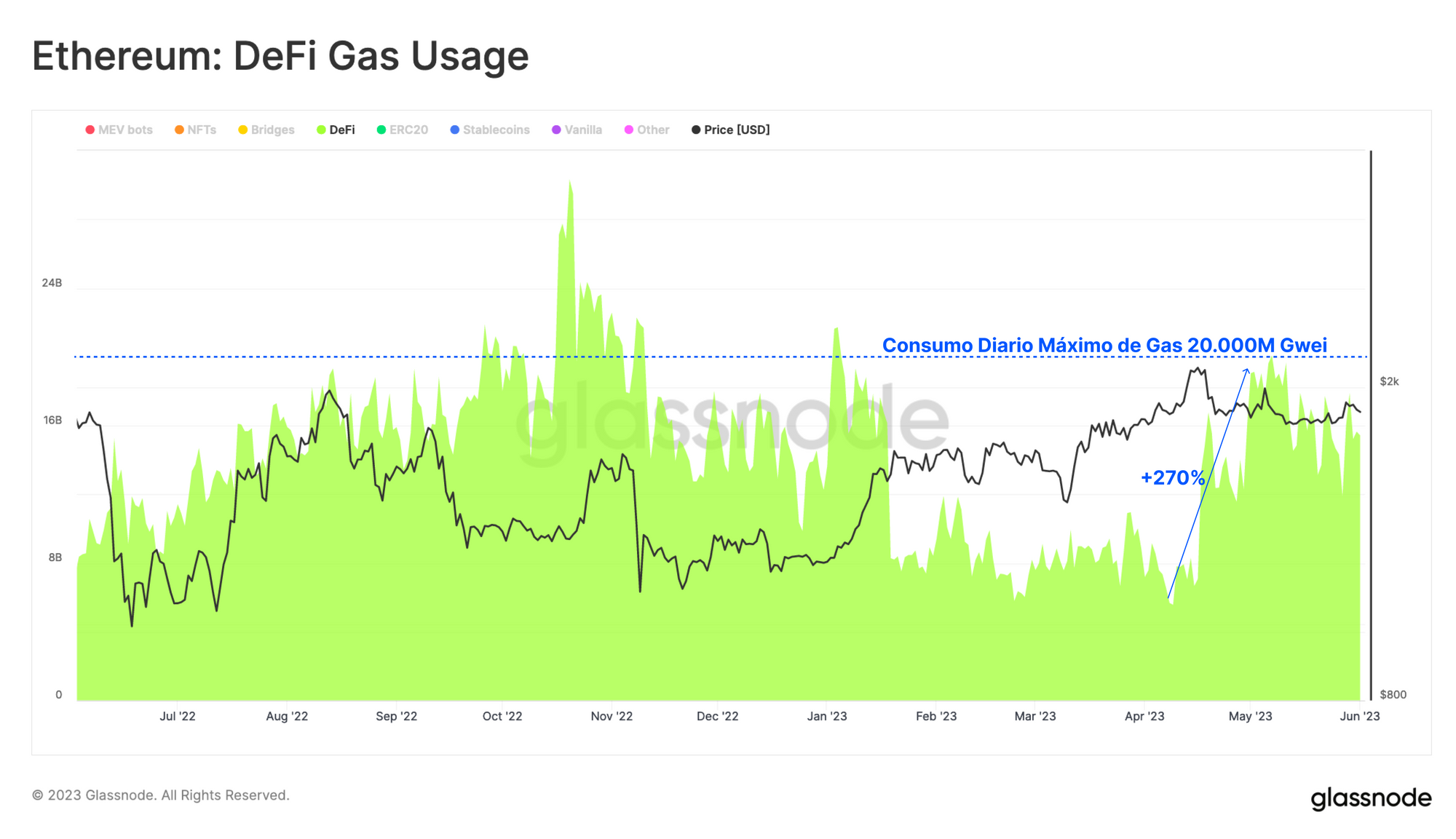

Interactuar con contratos inteligentes requiere más gas y puede costar múltiples veces lo que una transacción sencilla. La utilización del gas asociada a los protocolos DeFi creció un 270% a finales de abril, empujando el consumo de gas diario de todo el sector hasta los 20.000M de unidades de gas.

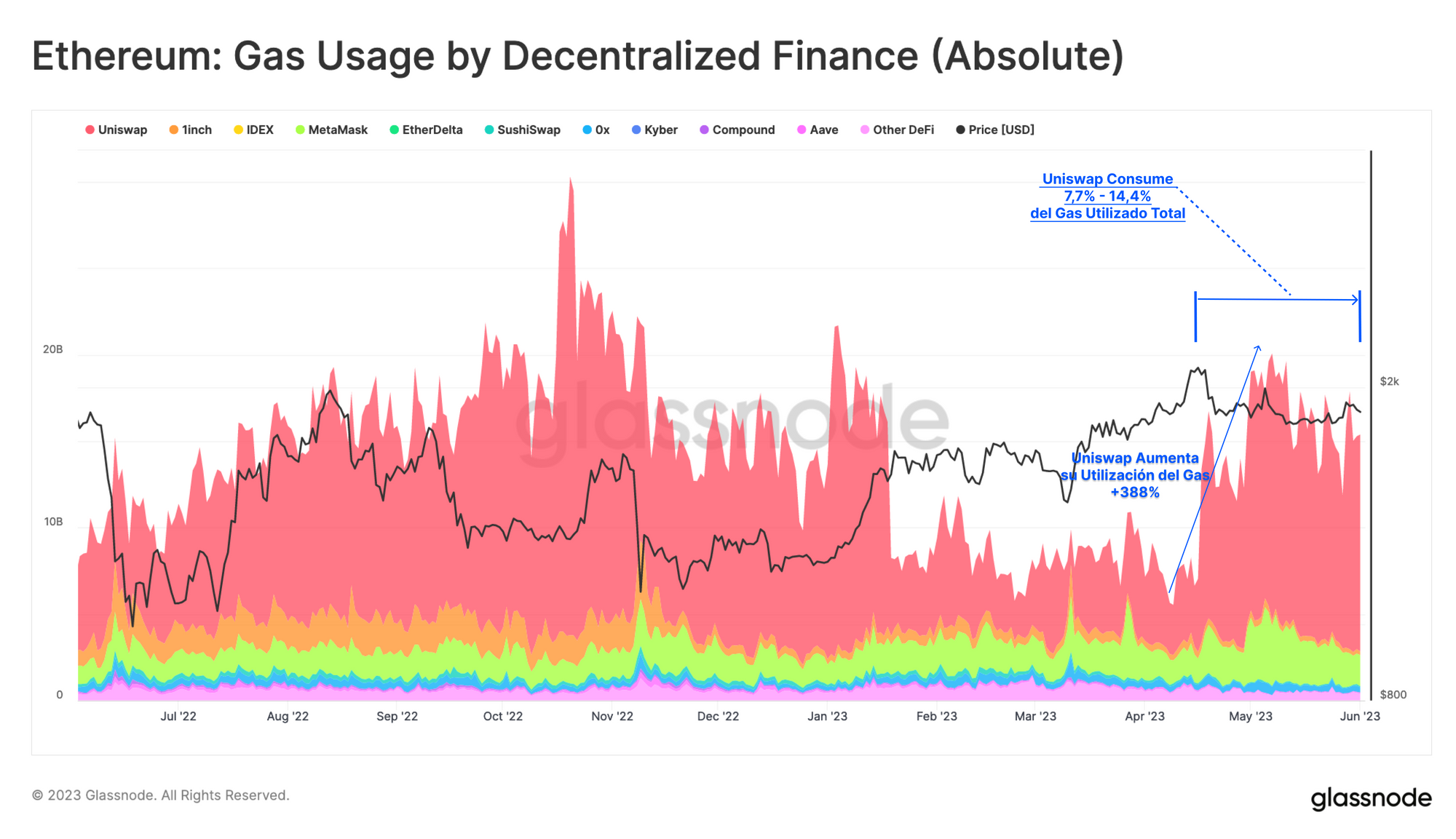

Si diferenciamos el gas DeFi por protocolo, enseguida descubrimos que el repunte de actividad está provocado por la actividad de trading que se está produciendo dentro de los exchanges descentralizados. Uniswap es el principal consumidor de gas, quien desde abril ha aumentado su utilización en un 388%, y ahora acapara entre el 7,7% y el 14,45% de la demanda total del gas de Ethereum.

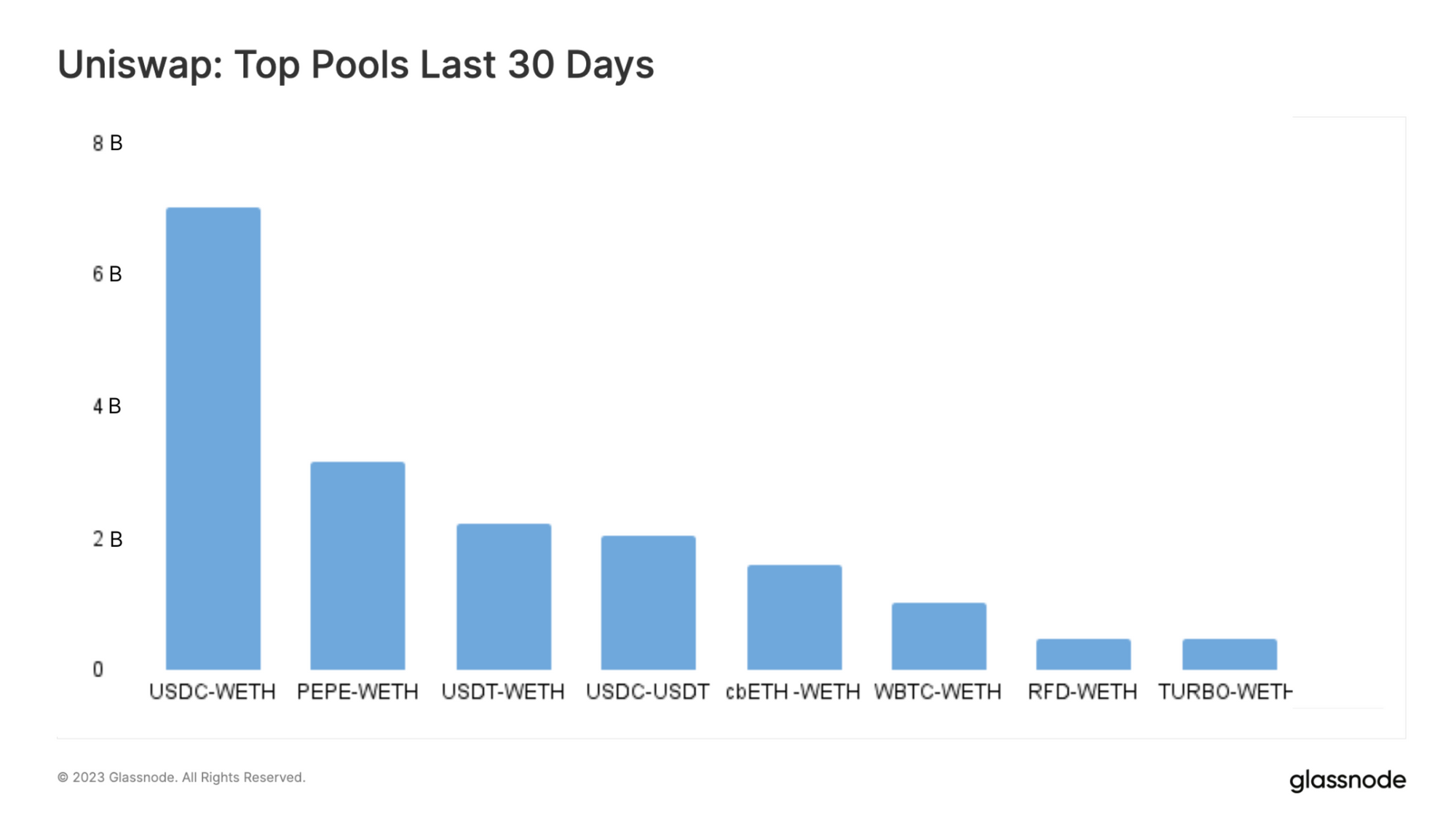

Quienes sigan las noticias probablemente asuman que el repunte de actividad se debe a la reciente histeria que rodea a las Memecoin, sobretodo últimamente con tokens como PEPE y HEX. Sin embargo, un análisis más detallado del volumen operado en Uniswap revela otra cosa.

La siguiente gráfica muestra qué pools de Uniswap han sido los más utilizados, descubrimos que los mayores volúmenes de los últimos 30 días corresponden principalmente a activos de mayor capitalización como ETH, monedas estables, WBTC y el derivado de staking cbETH que ofrece Coinbase.

Al comparar las direcciones de los 10 mayores traders con nuestro sistema de etiquetado, encontramos que todos menos uno están asociados a bots MEV. De ellos, el archiconocido bot-MEV jaredfromsubway.eth ha ganando 3.000M $ sólo en el último mes.

Aunque requeriría una investigación más a fondo determinar cuántos traders del conjunto son bots, la magnitud del volumen generado por el top diez ya nos da una idea de cuánto es en realidad arbitraje automatizado.

Una forma de entenderlo es considerar la oferta exponencial de oportunidades de arbitraje que están disponibles en los Exchanges Descentralizados (DEX) de Ethereum:

- Como el precio de cada token (+ slippage) cambia, eventualmente la comisión del gas justifica el arbitraje en cada transacción.

- Cada pool DEX que ofrece ese token presenta una ruta de arbitraje.

- Por tanto, la cantidad de oportunidades de arbitraje potencial sólo puede crecer exponencialmente, en relación al número de reservas de liquidez de los DEX y la cantidad de tokens que hay disponibles para operar.

Si tenemos en cuenta que muchos bots se centran en este tipo de arbitraje, la proporción de volumen ‘orgánico’ operado en Uniswap se puede reducir a dos tercios de toda la actividad DEX.

Aunque por un lado la actividad de estos bots de trading puede tener sus efectos negativos sobre los propios usuarios de Ethereum, por otro beneficia a los validadores de la red de Ethereum. En el último mes, estos validadores no sólo han ganado mayores recompensas por el incremento de las comisiones de alta urgencia, si no que además han percibido pagos extra de los MEV. Son pagos que se recolectan de traders y bots que pagan para que sus transacciones se ejecuten de la manera más rentable posible dentro de un bloque.

De muchas formas, esto demuestra lo rentable que se está convirtiendo el ETH en staking como activo número uno del ecosistema de Ethereum. También es algo que impone que los tokens deban completar una carrera de obstáculos para poder atraer más capital hacia ellos.

Rotación para Evadir Riesgos

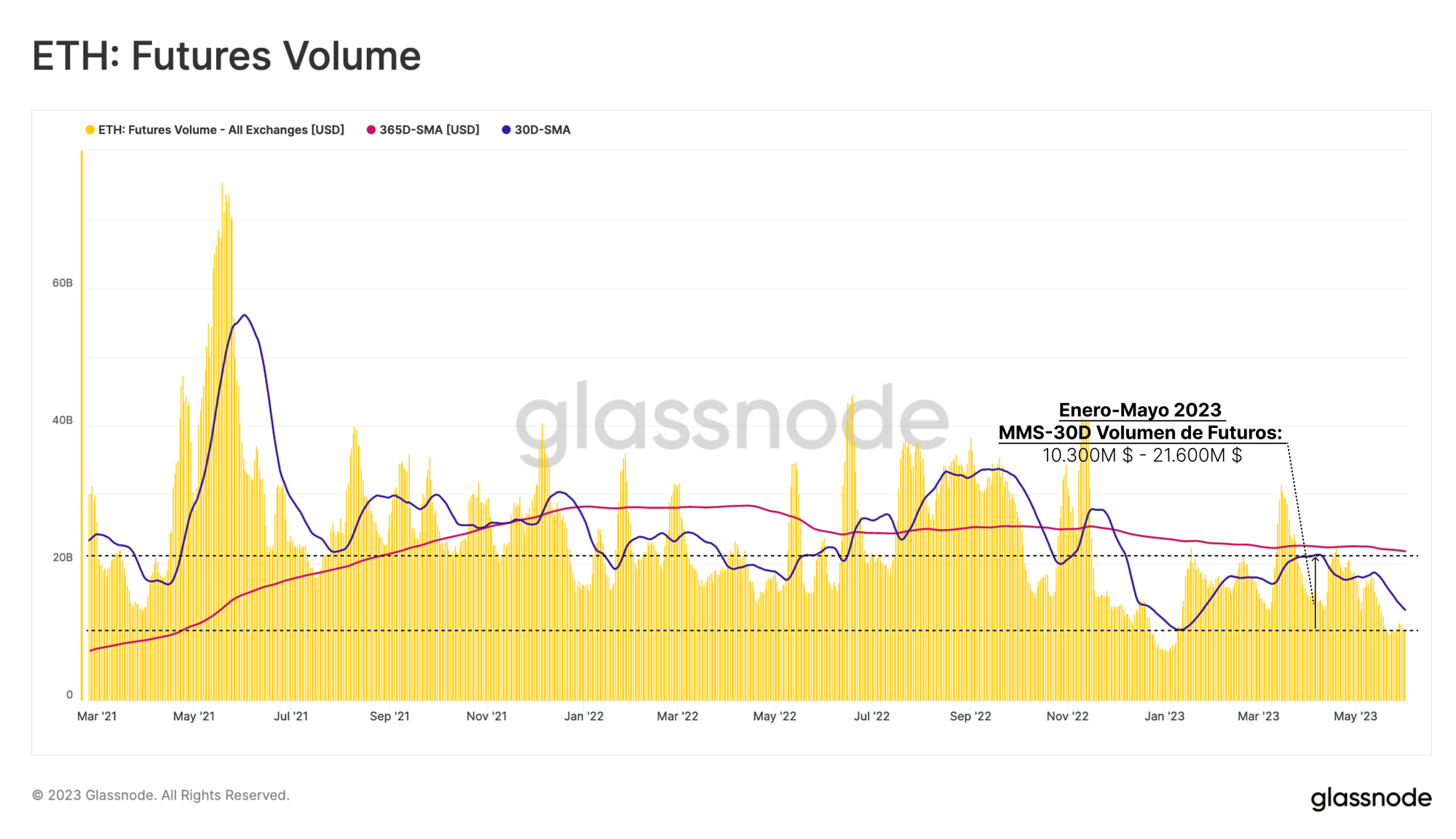

Hay además mucha evidencia que demuestra que se está produciendo una rotación de capital hacia activos de menor riesgo, que se drena la liquidez del mercado termina en monedas estables y BTC según. Si empezamos por el mercado de Futuros de Ethereum, obtendremos una panorámica de los participantes del mercado más allá de los traders que solemos encontrar en los exchanges descentralizados.

Tras el colapso de FTX, el volumen de futuros se redujo hasta los ~7.000M $ al día. En el 2023 estos volúmenes están recuperando algo de terreno perdido, aunque la media a 30 días (12.000M $/día) se mantiene muy por debajo de la media anual (21.500M $/día).

Al contrario que ocurre con el repunte en la actividad de trading que veíamos en Uniswap, el trading de futuros ha seguido encogíendose en mayo, indicando que el interés de trading institucional y su liquidez asociada permanecen bastante debilitados.

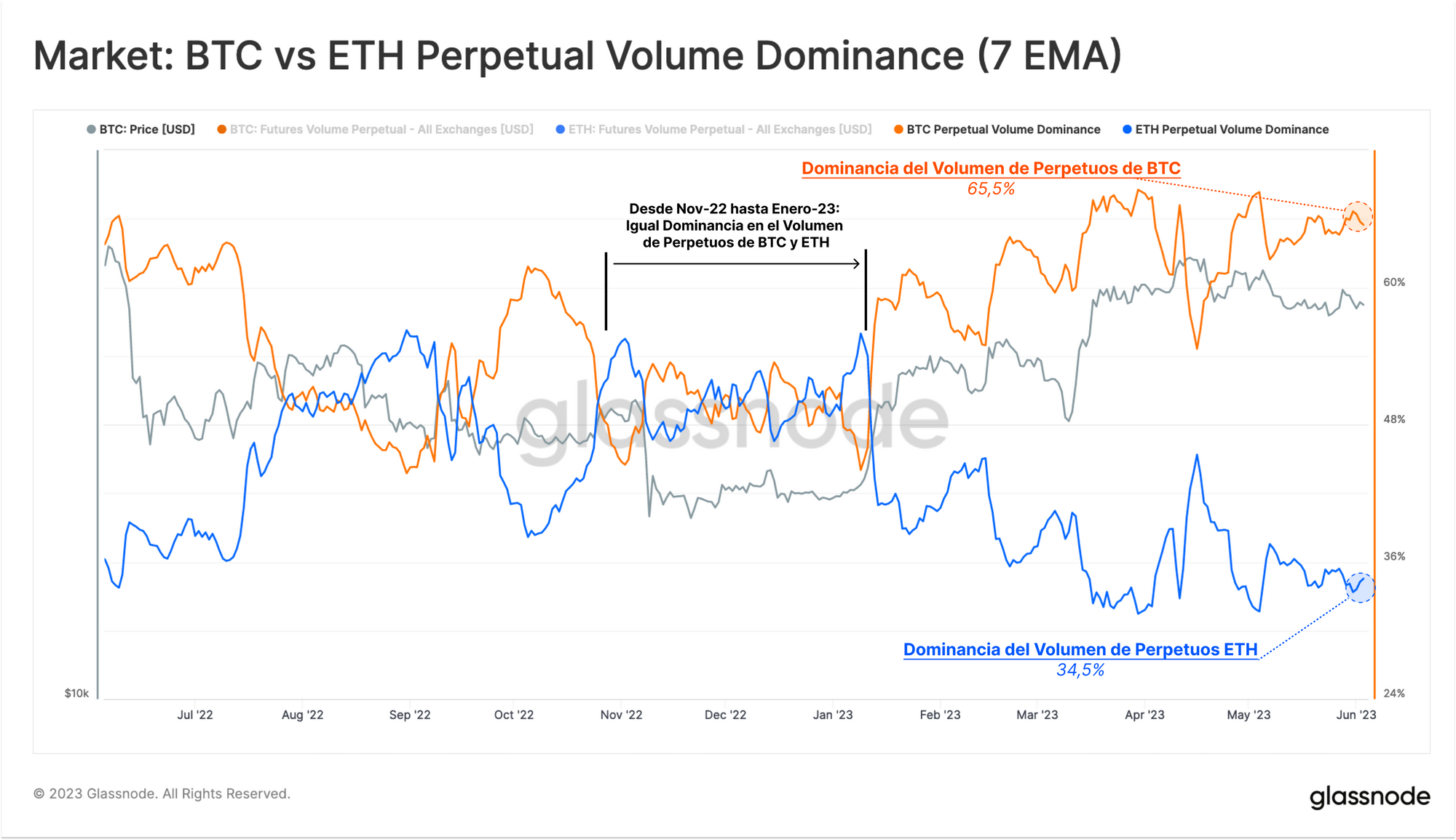

Se aprecia una clara tendencia en la dominancia relativa de volumen en los contratos perpetuos de BTC y ETH. A pesar de que el volumen combinado de ambos activos llegó a igualarse a finales del 2022, la cuota relativa de volumen de futuros de Ethereum ha caído en picado en este 2023.

ETH actualmente representa el 34,5% del volumen que se opera entre estos dos grandes del mercado, otra prueba de que hay una rotación de capital que pretende escapar hacia activos de menor riesgo, y por tanto en términos relativos escogen concentrarse en el mercado de BTC.

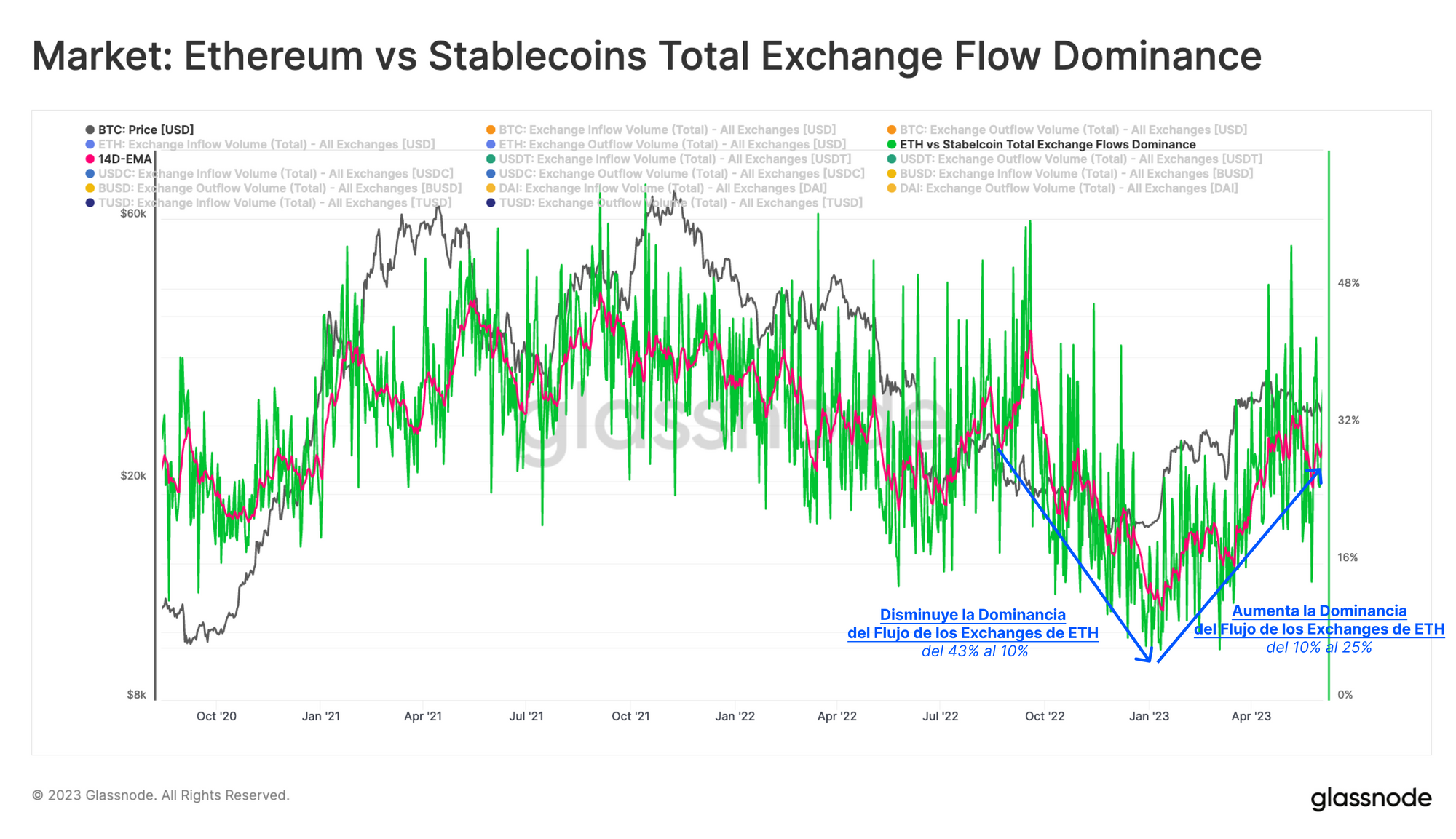

La información que emana de las entrañas del blockchain nos dota de otro punto de vista en lo que respecta a los flujos de capital y su rotación dentro del mercado crypto. La siguiente gráfica compara el valor total en dólares americanos de ETH frente a la cantidad de monedas estables que fluye desde y hacia los exchanges. Con el gran desapalancamiento que tuvo lugar en el 2022, se ha producido un cambio importante en la preferencia inversora, ya que la dominancia de ETH sobre el flujo de capitales ha descendido del ~35% al 10%.

En el 2023 ha habido un fuerte cambio, y la proporción de ETH que fluye hacia los exchanges vuelve a elevarse hasta el 25%. No obstante, esta tendencia se estancó a principios de mayo, lo que evidencia un cambio de apetito para asumir menos riesgo. Los inversores que se han podido beneficiar de una gran rentabilidad durante el primer trimestre del año, puede que ahora prefieran pasar su capital de vuelta a monedas estables.

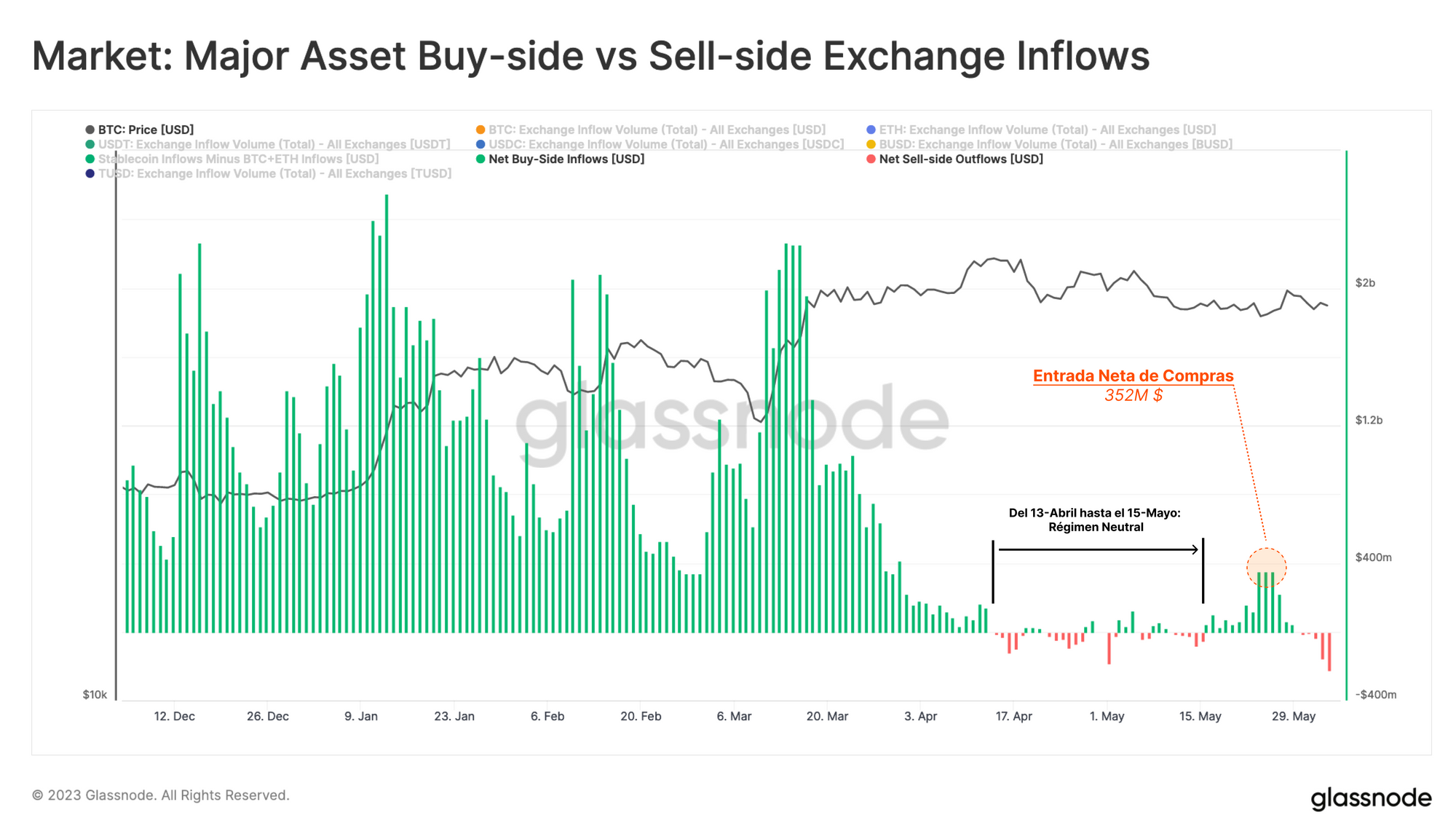

Otra forma de verificar esta conclusión, es comparando los flujos de capital de cada activo que entra a diario en los exchanges como barómetro de la presión de compra o de venta. Para este modelo simplificado, asumiremos que los ingresos de BTC+ETH a los exchanges representan presión vendedora, mientras que la llegada de monedas estables representa interés de compra.

Los valores negativos actuales indican que llevamos en un régimen de venta neta desde comienzos de abril del 2023, ya que en ese momento los flujos de BTC+ETH empezaron a exceder a los que llegan en forma de monedas estables. Supone un parón significativo en la presión de compra que presenciamos en todo el primer trimestre del año, que se debilitó considerablemente a comienzos de abril, coincidiendo además con el inicio de la actual corrección que atraviesa el mercado.

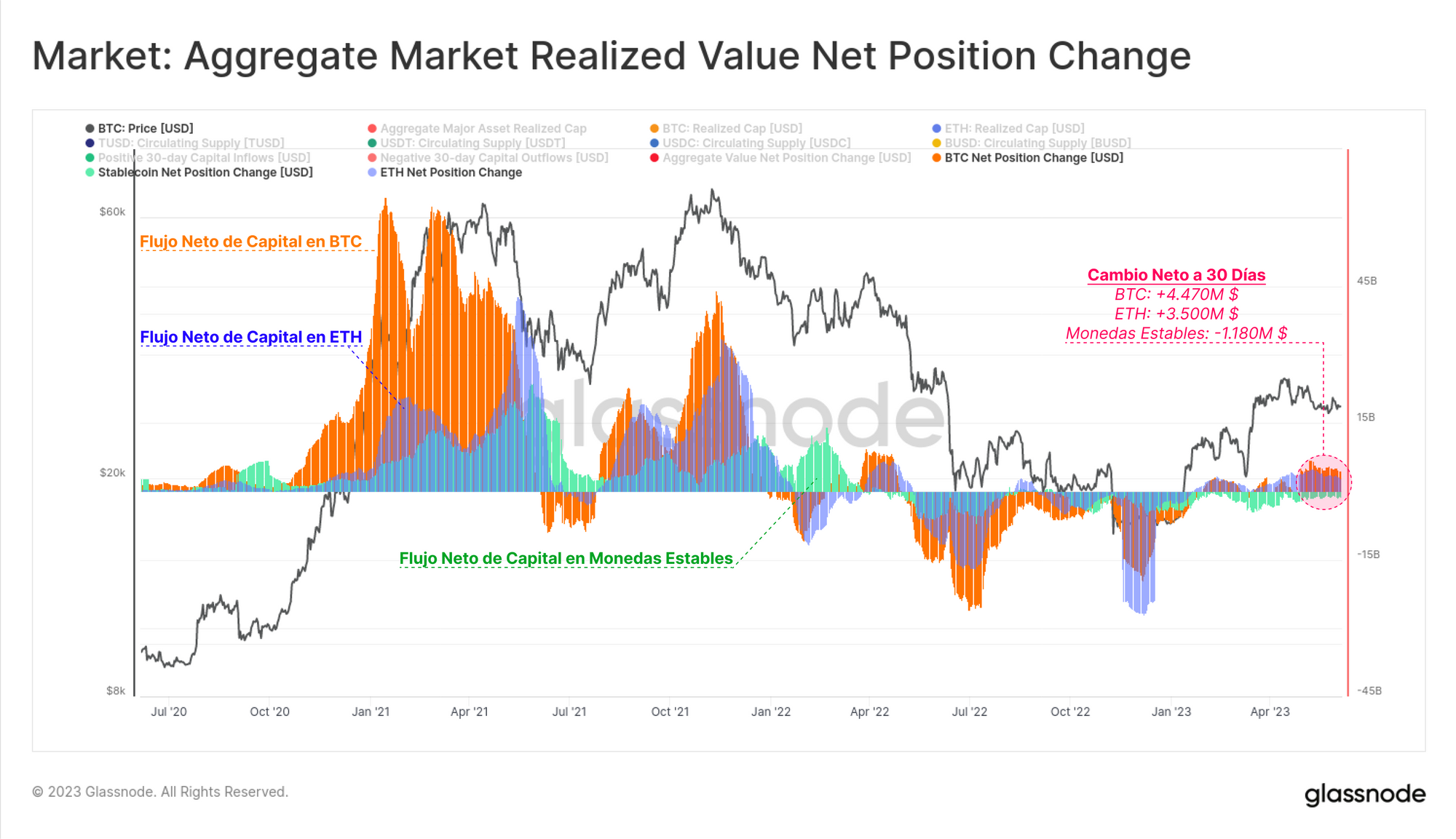

Por lo general, el capital tiende a ingresar en los activos digitales a través de los dos más importantes, BTC y ETH, o mediante monedas estables. Por consiguiente, podemos estimar la dirección que ha tomado el conjunto del capital del mercado al solapar y comparar dos métricas:

- La Capitalización Realizada de BTC y ETH (que es el cambio neto en la cantidad de monedas que se han desplazado por el blockchain).

- La oferta en circulación de las monedas estables (USDT, USDC, BUSD, TUSD y DAI).

De todo esto, hallamos que el capital que fluye hacia el mercado crypto lo hace principalmente a través de BTC (+4.470M $/mes), seguido de ETH (+3.500M $/mes). Aunque también es cierto que al mismo tiempo se ha producido un retiro de capital de nada menos que -1.200M $ en monedas estables, monedas que son convertidas de vuelta a fiat.

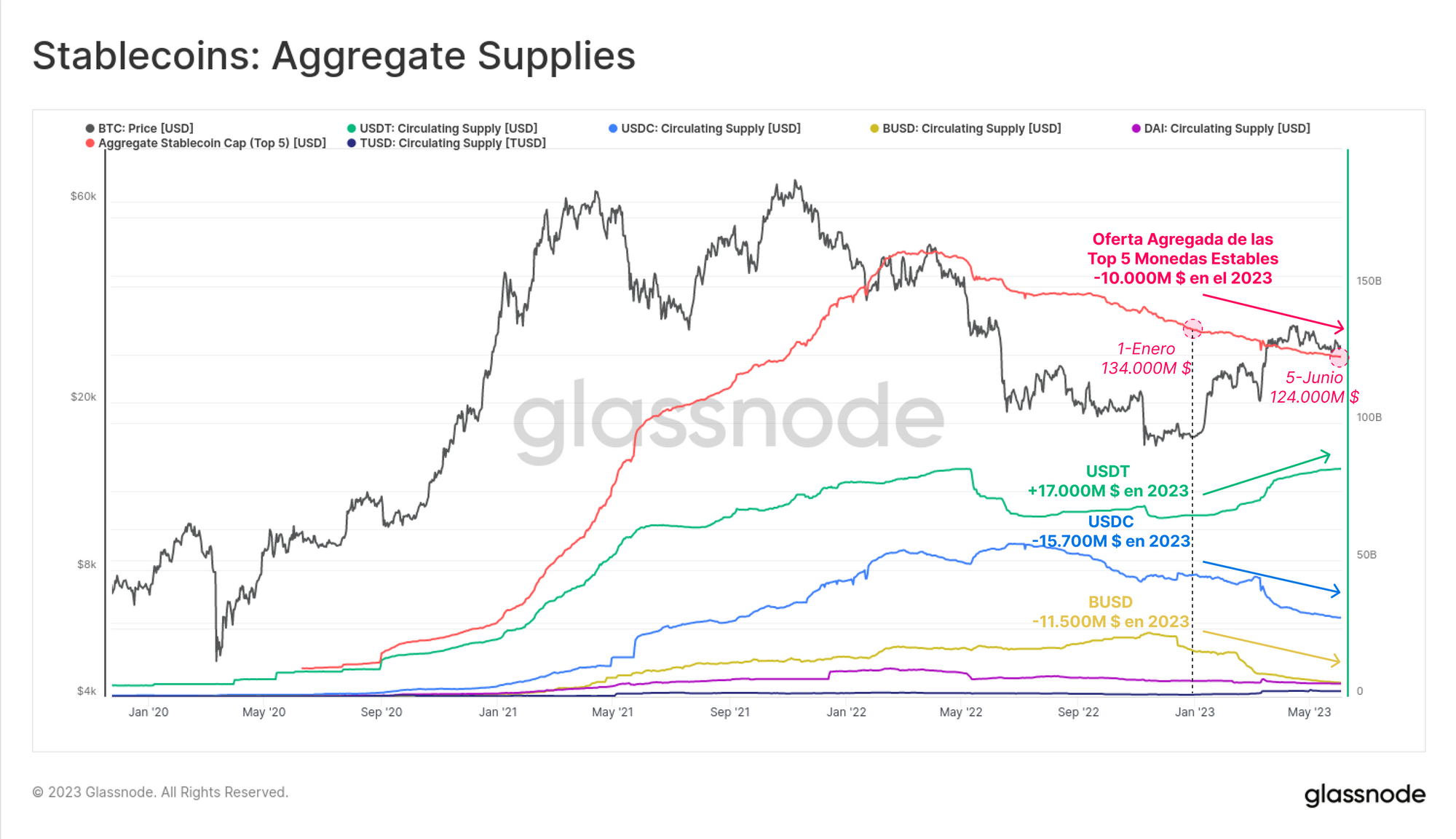

El segundo (USDC) y tercer (BUSD) activo más grandes en esta categoría son los responsables de esta fuga de capital, su oferta ha caído en este 2023 en -15.700M $ y -11.500M $ respectivamente. USDT por su parte ha absorbido una porción muy significativa de todo ese flujo, lo que le ha propulsado a un nuevo máximo histórico de 83.100M $ en su oferta.

Es probable que esto refleje una divergencia geográfica, ya que las entidades reguladas norteamericanas han preferido históricamente utilizar USDC antes que USDT.

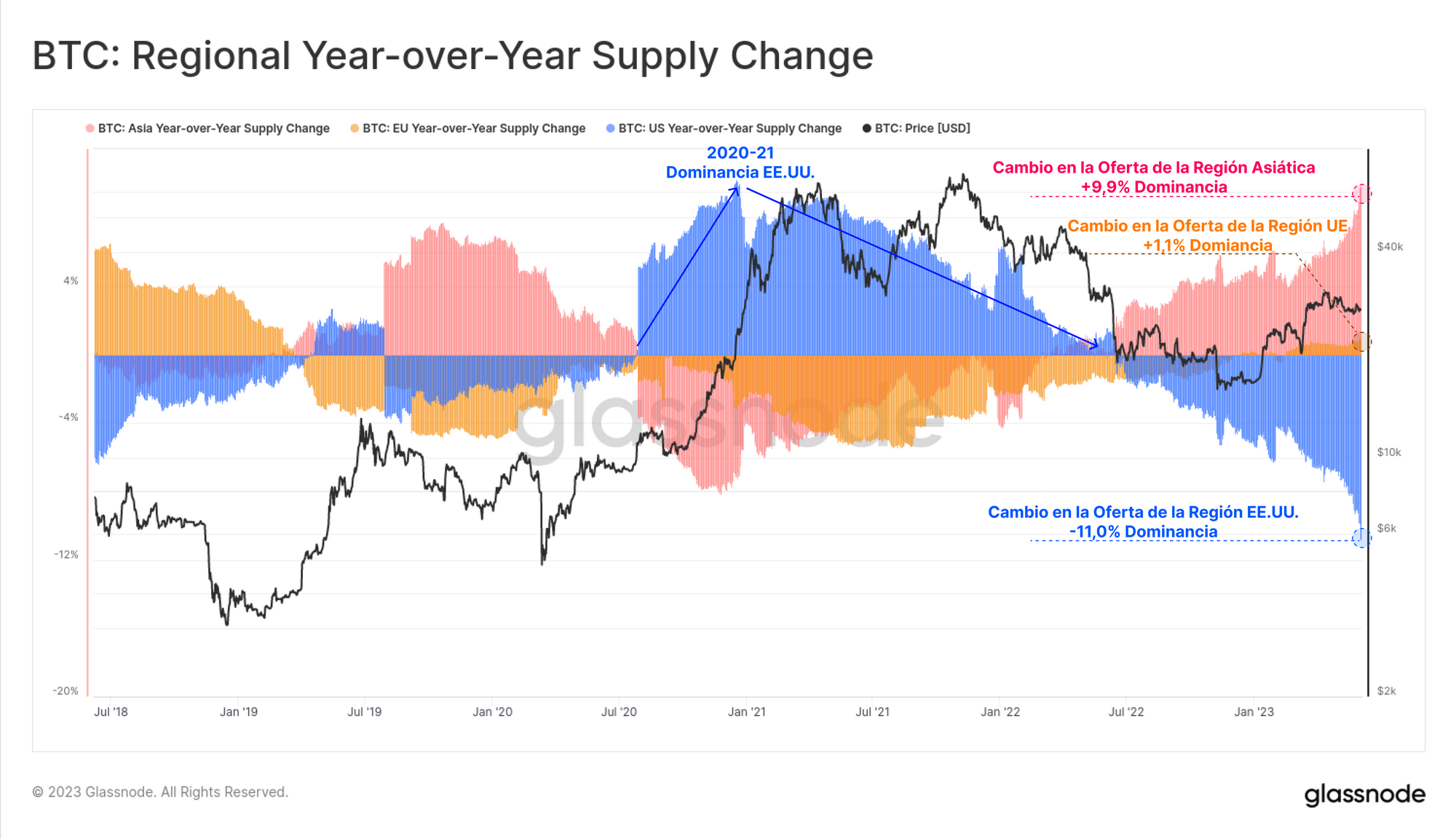

Vamos a terminar recalcando que se ha desarrollado una divergencia similar en el cambio año-a-año de la oferta de BTC de las distintas zonas geográficas. La extrema dominancia que disfrutaban las entidades estadounidenses durante el 202-21 se ha revertido por completo, ya que la dominancia de oferta de Estados Unidos ha caído un 11% desde mediados del 2022. Por su parte los mercados europeos han conservado la estabilidad a lo largo del último año, mientras que ha sido Asia la que ha aumentado mucho su dominancia sobre la oferta durante sus horas de apertura.

Resumen y Conclusiones

En el último mes, ha aumentado la actividad dentro de los exchanges descentralizados, particularmente en Uniswap. Aunque pueda parecer que las Memecoins están detrás de este repunte de actividad, al examinarlo de cerca encontramos que la mayor parte de ese volumen proviene de las mayores reservas de monedas estables-WETH. Sorprendentemente, tan sólo una pequeña fracción de esta actividad de trading es en realidad orgánica, lo que sugiere que se trata principalmente de arbitraje, MEV y trading algorítmico.

Teniendo en cuenta que ahora los tipos de interés en Estados Unidos superan ya el 5%, las monedas estables que no generan intereses cada vez son menos atractivas, sobretodo para aquellos inversores que tienen la posibilidad de acceder a los mercados de capital estadounidenses. Por otro lado, Tether ha conseguido ganar una tremenda adopción en los mercados que operan fuera del territorio norteamericano, donde las divisas nacionales tienden a ser menos fuertes y el acceso al dólar está más restringido. De igual modo, con el innegable aumento de la hostilidad regulativa que hay en Estados Unidos, está claro que el capital escapa del sector de los activos digitales.

Todo esto suele ser indicativo de estar en un entorno de mucha más aversión al riesgo, y el capital que se queda en la industria rota para concentrarse en los principales activos con mayor liquidez, o escoge el resguardo de las monedas estables.