Operando Bajo El Precio Realizado

El precio de Bitcoin lleva operando bajo el Precio Realizado desde hace ya más de un mes, dando muchas señales de que una profunda y completa capitulación ha tenido lugar. Como resultado, hay numerosos indicativos sugiriendo que realmente se está formando el suelo definitivo.

El mercado de Bitcoin se ha tomado un respiro alcista esta semana, escalando desde los 18.999$, hasta la parte superior del rango de consolidación en los 21.596$. Es la continuación de la volátil respuesta que sufrieron todo tipo de mercados a principios de semana, al el IPC norteamericano que imprime su cifra más alta de los últimos 40 años con ese 9,1%. También estamos inmersos en un complicadísimo contexto de creciente inestabilidad social, más aumentos en los precios de la energía, y escasez de recursos en muchos países alrededor del mundo.

Dentro de este panorama, los mercados de Bitcoin y del resto de activos digitales ya han experimentado una de las más intensas y frenéticas revalorizaciones bajistas de toda su historia. Es un proceso que ha purgado gran parte del exceso de apalancamiento del sistema, y ha hecho que el precio de Bitcoin se zambullese bajo el Precio Realizado (el coste base estimado de todos los inversores de Bitcoin).

En esta edición, vamos a analizar la estructura de mercado actual, a través del prisma de las pérdidas tanto realizadas (monedas gastadas), como no realizadas (monedas acumuladas) de varios grupos de inversores. El objetivo de este estudio es vislumbrar si estamos sobrellevando un grado de agotamiento vendedor similar al que nos hemos encontrado en los mínimos de ciclo de los anteriores mercados bajistas. Nos apoyaremos en unas herramientas que nos ayudan a formular una tesis, y conocer las probabilidades que tenemos de estar formando el suelo de este mercado bajista en torno a los 20.000$.

Traducciones

Esta Semana en el Blockchain se traduce ahora al Inglés, Italiano, Chino, Japonés, Turco, Francés, Portugués, Persa, Polaco, Griego y Hebreo.

Panel de la Semana en el Blockchain

El Informe Semanal cuenta ahora con un panel en vivo con todos los gráficos aquí presentados. Dispondremos en breve de nuestro propio Vídeo Análisis Semanal del Blockchain dedicado para la comunidad hispanohablante, que explora en profundidad todas las métricas cubiertas en el análisis de la semana. Visita y suscríbete a nuestro canal de YouTube.

La Vida Bajo el Mar

Para comenzar con este artículo, vamos primero a definir exactamente qué queremos decir con Valor Realizado y Valor No Realizado, ya que son los conceptos básicos sobre los que se cimentarán las siguientes ideas.

- El Valor Realizado (monedas gastadas) es la diferencia entre el valor que tiene una moneda en cualquier momento determinado, y el valor que tuvo en el momento en que fue adquirida dentro del blockchain. Por ejemplo, un inversor compra 0,5 BTC a 40.000$, y acto seguido la retira del exchange. Más tarde ese mismo inversor devuelve la moneda al exchange para venderla a 20.000$. Ahí, tiene 0,5 * (20.000 - 40.000$) = -10.000$ de pérdidas realizadas.

- El Valor No Realizado (monedas no gastadas) es la diferencia entre el valor actual de una moneda, y el valor que tenía en el momento de su adquisición en el blockchain. En el ejemplo anterior, si el inversor mantiene la posesión de esos 0,5 BTC, y el precio ronda los 21.000$, entonces sostiene una pérdida no realizada de 0,5 * (21.000$ - 40.000$) = -9.500$.

El Precio Realizado es uno de los más reconocidos modelos del blockchain de Bitcoin, tal vez el mejor valorado, y con mucha frecuencia se le considera el precio de adquisición (coste base) de la oferta de Bitcoin. En estos momentos se encuentra en los 22.092$, vs. un precio spot de 21.060$, lo que por tanto sitúa al inversor medio de Bitcoin con unas pérdidas no realizadas de en torno al -4,67%.

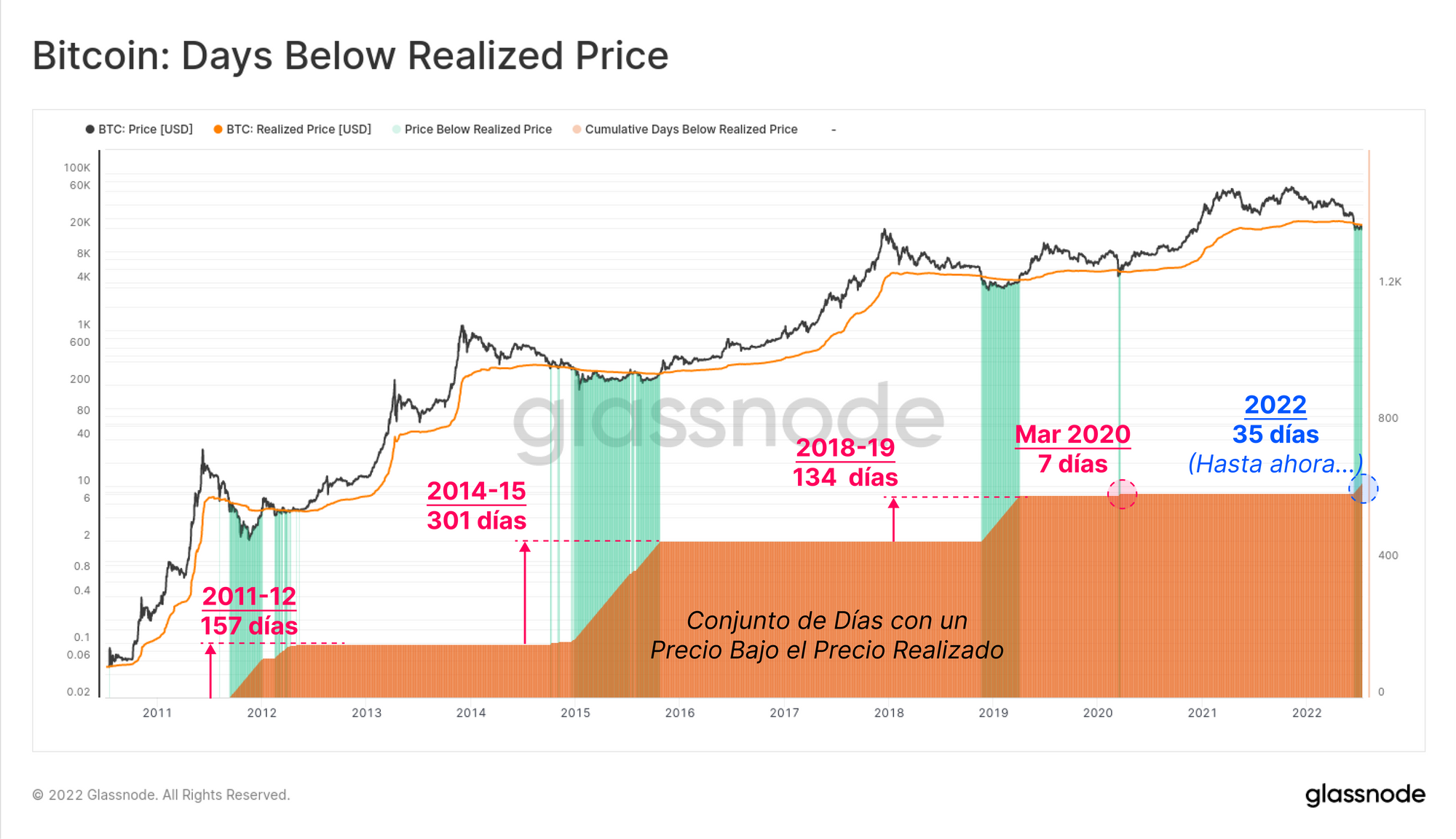

La siguiente gráfica muestra cómo todos los anteriores ciclos bajistas tocaron fondo por debajo del Precio Realizado, donde se estableció un rango de acumulación. El tiempo que permanecimos bajo el Precio Realizado varía desde los 7 días en marzo del 2020, hasta los 301 días en el año 2015.

Si ignoramos el peculiar evento del mes de marzo del 2020 (situación relámpago), entonces el tiempo medio que hemos invertido bajo el Precio Realizado es de unos 197 días, mientras que actualmente apenas llevamos 35 días en esas condiciones.

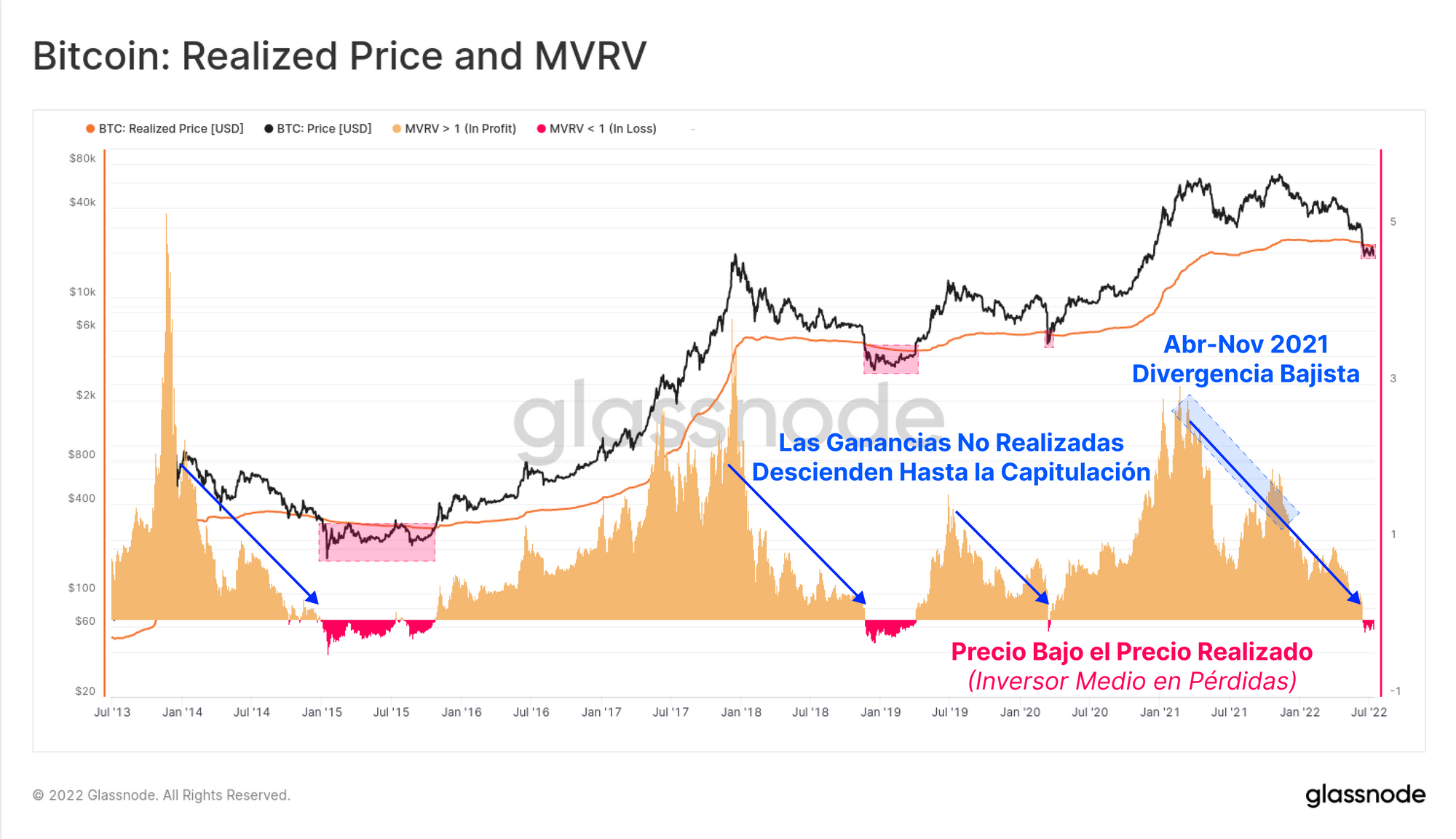

Podemos visualizar las Ganancias/Pérdidas No Realizadas agregadas del network de Bitcoin, mediante el Ratio entre el Valor de Mercado y el Valor Realizado.

- Unos Ratios elevados (>1,0 🟠) indican que existe un mayor grado de ganancias no realizadas retenidas en el sistema. Históricamente los valores que exceden el 3,0 han representado mercados alcistas muy sobreextendidos.

- Unos Ratios descendentes (🔵) indican una reducción de la rentabilidad del sistema. Es el resultado de unos precios que caen (menor VM), al tiempo que se produce una distribución monetaria, ya que muchos inversores recogen ganancias y venden sus monedas, adquiridas a precios inferiores, a los nuevos compradores que se encuentran a precios más altos (mayor VR). Se aprecia una gran divergencia bajista entre el Máximo Histórico de abril y el de noviembre del 2021 como resultado de esta dinámica (resaltada en azul).

- Unos Ratios bajos (< 1,0 🔴) indican que el precio de mercado se encuentra por debajo del precio de adquisición del inversor medio. Es algo típico del final de los mercados bajistas, y generalmente se asocia con la formación del suelo de mercado, y con una acusada acumulación.

En estos momentos el Ratio se encuentra en los 0,953 (-4,67% de pérdidas no realizadas), que no es tan pronunciado como el 0.85 de media (-15% de pérdidas no realizadas) que hemos tenido en los anteriores mercados bajistas. Esto puede sugerir que aún son necesarias algunas caídas más y/o consolidación para poder establecer el suelo definitivo. A pesar de ello, esto también puede significar que existe un grado de soporte inversor mucho más sólido en este ciclo bajista.

🔔 Idea de Alerta: Si el Ratio entre el Valor de Mercado y el Valor Realizado rompe por encima de 1,0 indicaría que el Precio perfora de manera alcista al Precio Realizado, indicando por tanto cierta fortaleza presente en el mercado.

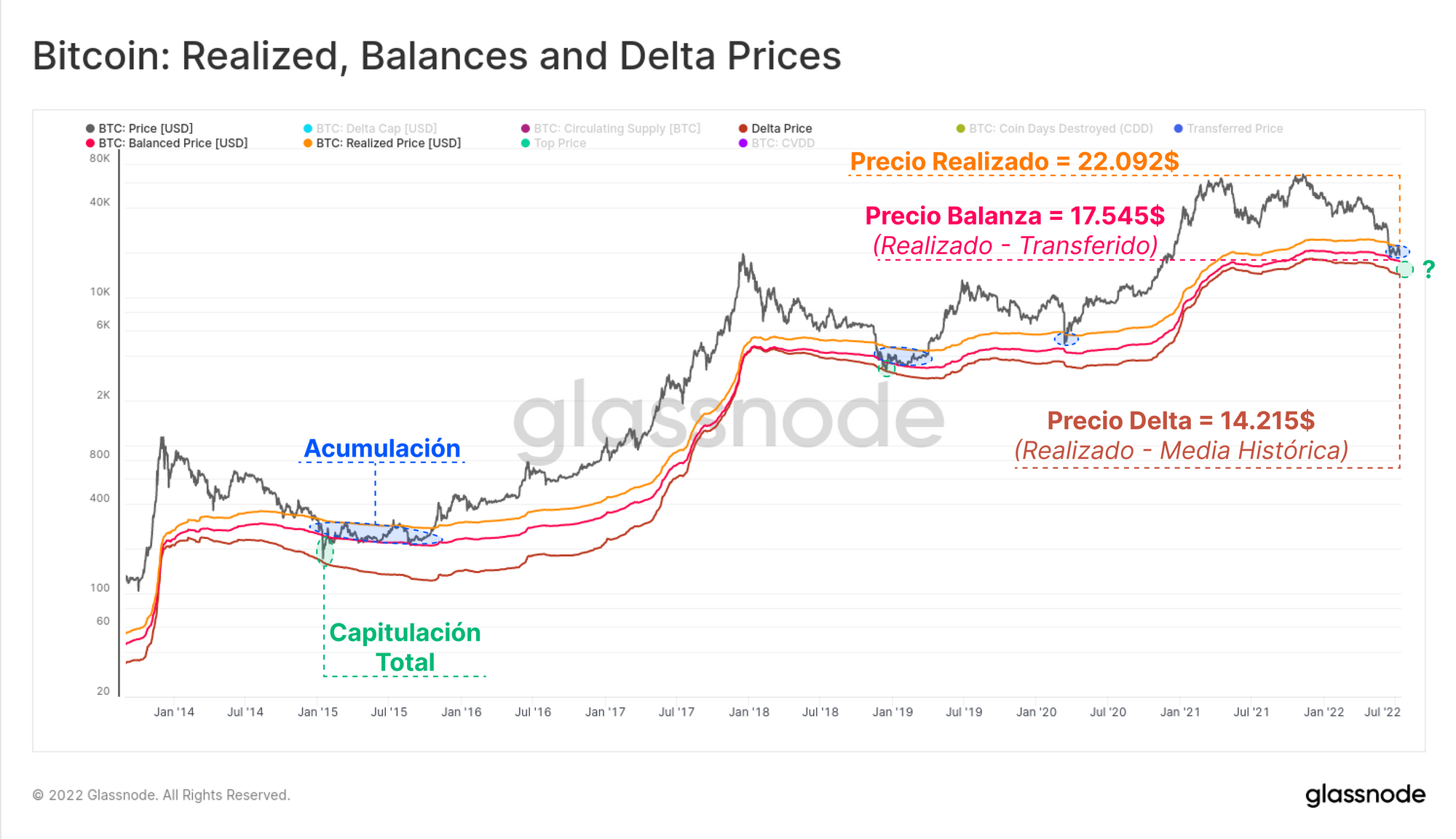

Además del Precio Realizado, contamos con una serie de modelos fundamentales que tienden a atraer con fuerza al precio spot durante las fases finales de los mercados bajistas.

- El Precio Delta (14.215$ 🟤) es una especie de modelo de precio híbrido ‘medio fundamental - medio técnico’. Se calcula como la diferencia entre el Precio Realizado, y el precio medio histórico. El precio Delta ha sido capaz de identificar los últimos mechazos de los mercados bajistas anteriores.

- Precio Balanza (17.554$ 🔴) toma la diferencia entre el Precio Realizado, y el Precio Transferido (precio ponderado por días monetarios). Se le puede considerar una especie de modelo de 'precio razonable', el cual alberga la diferencia entre lo ya pagado (realizado, coste base), y lo ya gastado (transferido).

Ambos mínimos de los mercados bajistas del 2015 y del 2018 se establecieron con una mecha que alcanzó a muy corto plazo el Precio Delta (zona verde). A pesar de ello, esos rangos de acumulación pasaron la mayor parte del tiempo entre el Precio Balanza (mínimos del rango) y el Precio Realizado (máximos del rango) durante el proceso de formación del suelo, resaltado en azul.

🔔 Idea de Alerta: Si el Precio cae bajo los 17.545$ indicaría estarse perforando el Precio Balanza, y que perdura la fragilidad del mercado.

Monedas que Cambian de Manos: Pérdidas No Realizadas

Cuando se forman los suelos de mercado con frecuencia encontramos enormes oscilaciones positivas en las pérdidas y ganancias no realizadas. Es el resultado de la capitulación y la redistribución monetaria hacia nuevos compradores, quienes lógicamente son menos sensibles a las fluctuaciones del precio.

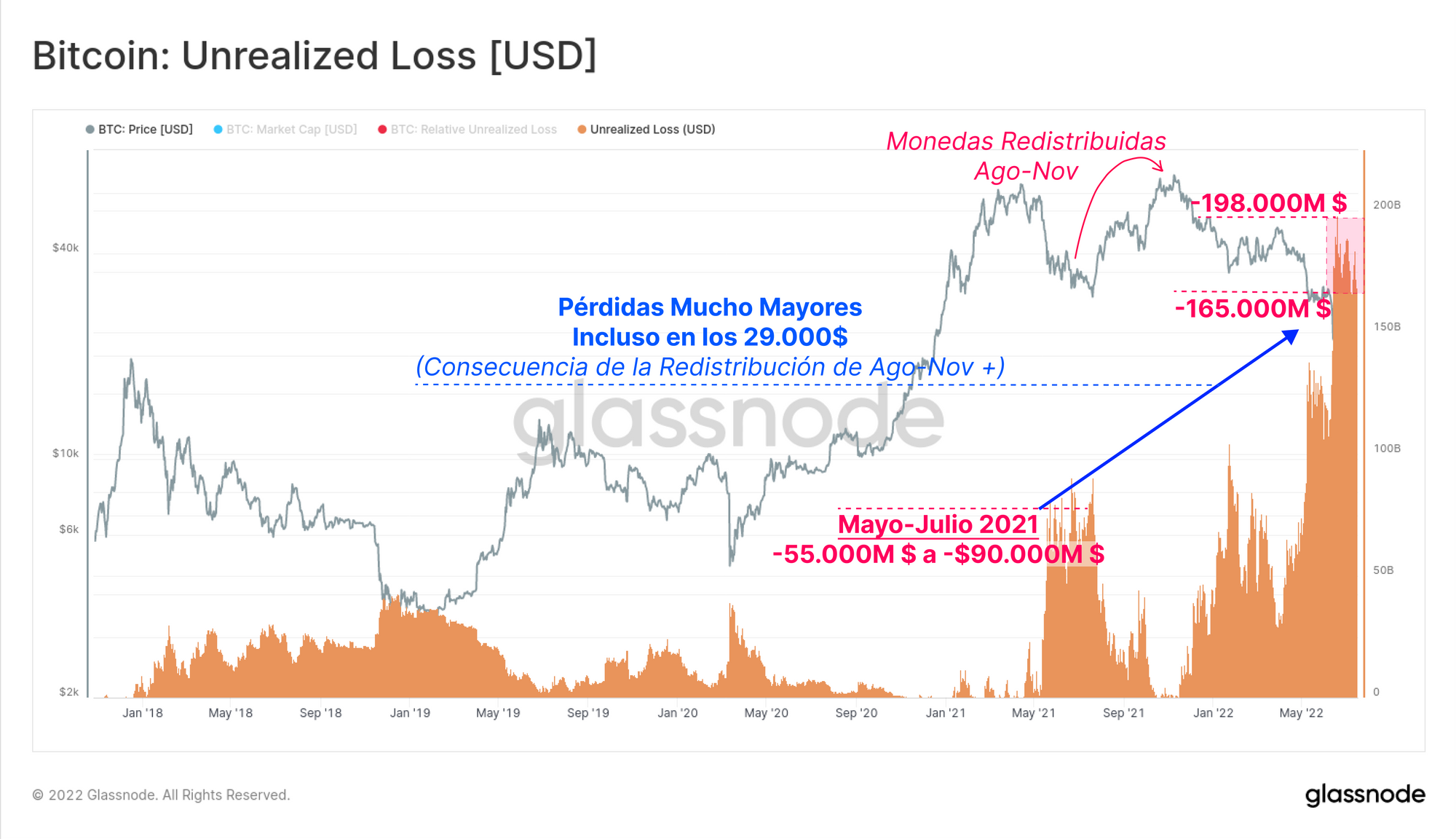

Por tanto, podemos comenzar por aislar tan solo a aquellas monedas que sostienen una pérdida no realizada (compradores del ciclo 2021-22), para calcular su valor agregado en dólares americanos. Encontrándose el mercado entre los 17.600$ y los 21.800$, las Pérdidas No Realizadas agregadas oscilan entre los -165.000M $ y los -198.000M $.

Hay que tener en cuenta que las pérdidas no realizadas totales tras el Máximo Histórico de noviembre han sido mucho mayores en comparación con el periodo de mayo a julio del 2021, cuando los precios rondaban los 29.000$ (representado en 🔵). Es el resultado de la redistribución monetaria que ha tenido lugar durante y después de la carrera alcista que vivimos entre agosto y noviembre, y se trata de exactamente la misma dinámica que ha generado la divergencia bajista del Ratio entre el Valor de Mercado y el Valor Realizado.

En términos generales esto confirma que esa carrera alcista de agosto a noviembre responde más a un impulso alcista de desahogo típico de los mercados bajistas, que a una verdadera reanudación del mercado alcista.

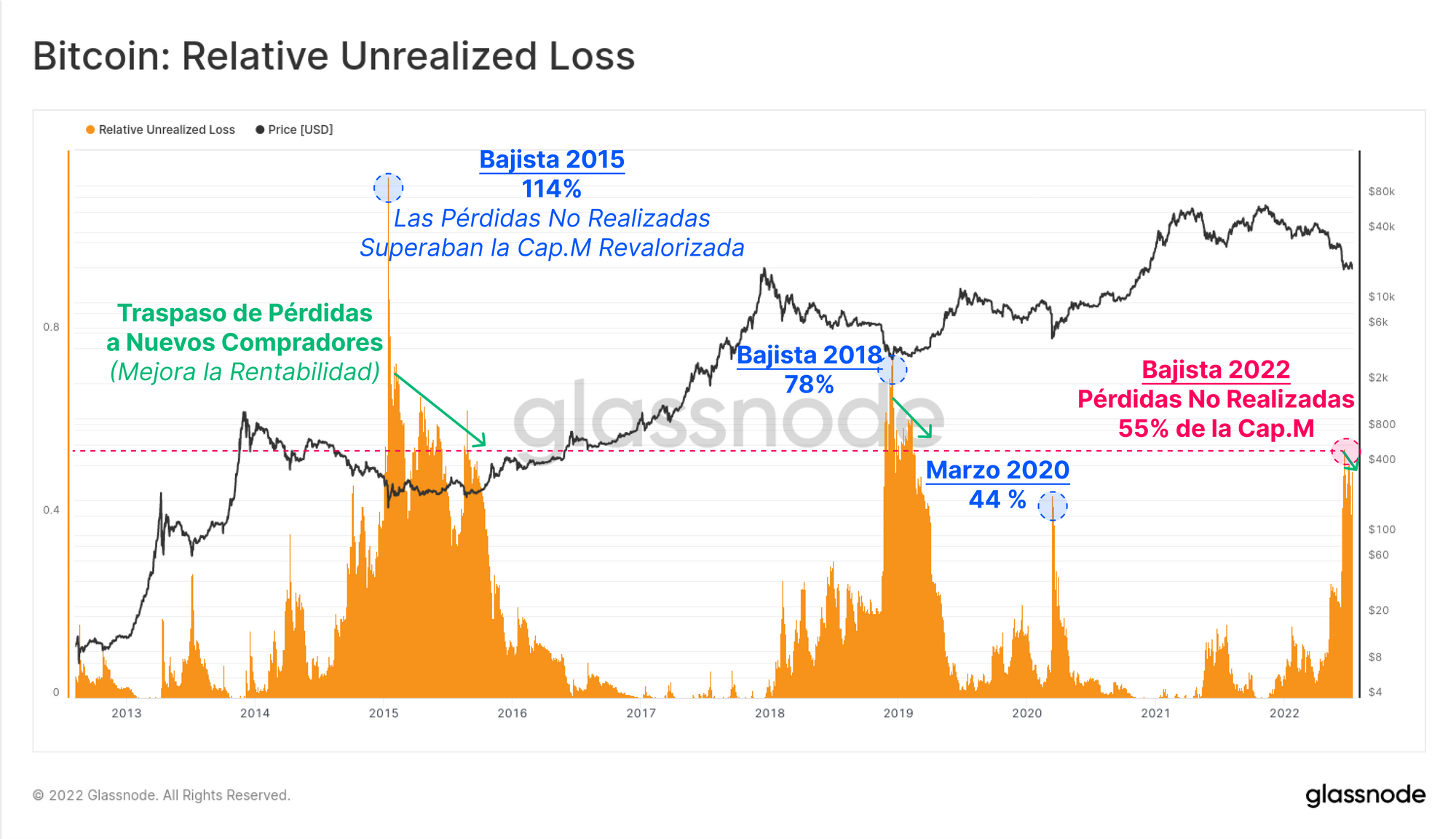

La siguiente gráfica muestra esas pérdidas no realizadas totales, como una proporción de la capitalización de mercado, para normalizar en base a las variaciones en el tamaño del mercado a lo largo del tiempo. Aquí, vemos que las pérdidas no realizadas totales equivalen a en torno el 55% de la capitalización de mercado, que es mayor a lo registrado en marzo del 2020, y no muy distinto en magnitud a los mínimos del mercado bajista del 2018.

La gradual tendencia bajista que hallamos en esta métrica (resaltada en 🟢) durante las lateralizaciones al más puro estilo de una acumulación masiva en la acción de precio, es indicativa de una mejoría en la rentabilidad de los inversores a largo plazo:

- Se venden monedas durante los eventos de capitulación, que compran inversores que prefieren operar a más corto plazo.

- Las pérdidas pasan de ser no realizadas a realizadas.

- Por tanto sabemos que esas monedas están siendo revalorizadas a un coste base inferior, tras haber pasado a nuevas manos.

A medida que los precios aumentan, todas esas monedas recién adquiridas pasan de suponer una pérdida no realizada, a una ganancia no realizada, lo que con frecuencia propulsa de nuevo un ciclo alcista.

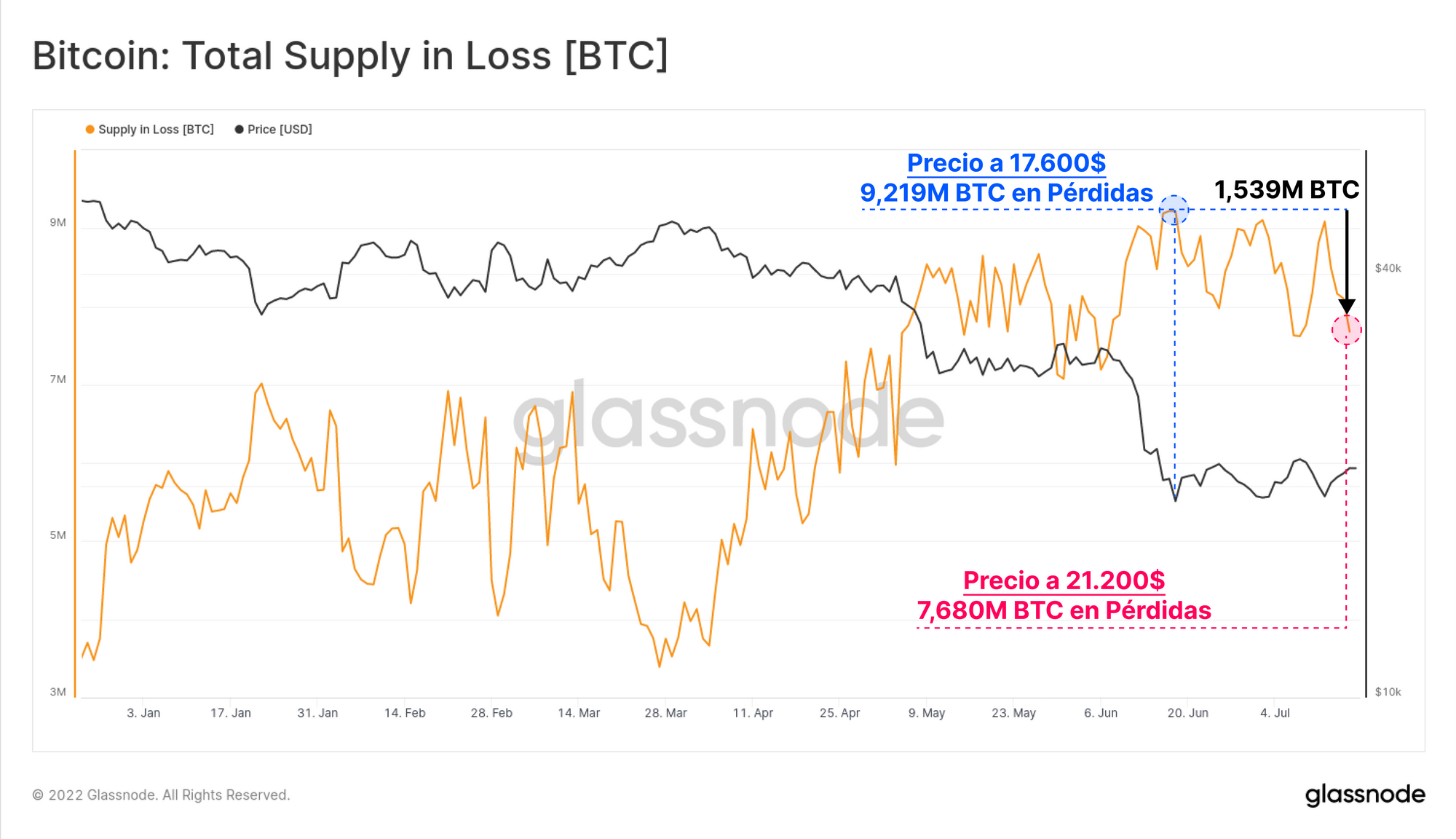

Echarle un vistazo a la oferta total de BTC en ganancias puede reforzar este argumento. Cuando los precios cayeron hasta los 17.600$, un volumen total de 9,216M de BTC sostenía unas pérdidas no realizadas. Sin embargo, después de la capitulación del 18 de junio, un mes de consolidación a las espaldas, y un repunte hasta los 21.200$, el volumen ha descendido hasta los 7,680M de BTC.

Nos sugiere que hay unos 1,539M de BTC que se han movido por última vez (tienen un coste base) entre los 17.600$ y los 21.200$. En otras palabras, que cerca del 8% de la oferta en circulación ha cambiado de manos dentro de este rango de precios.

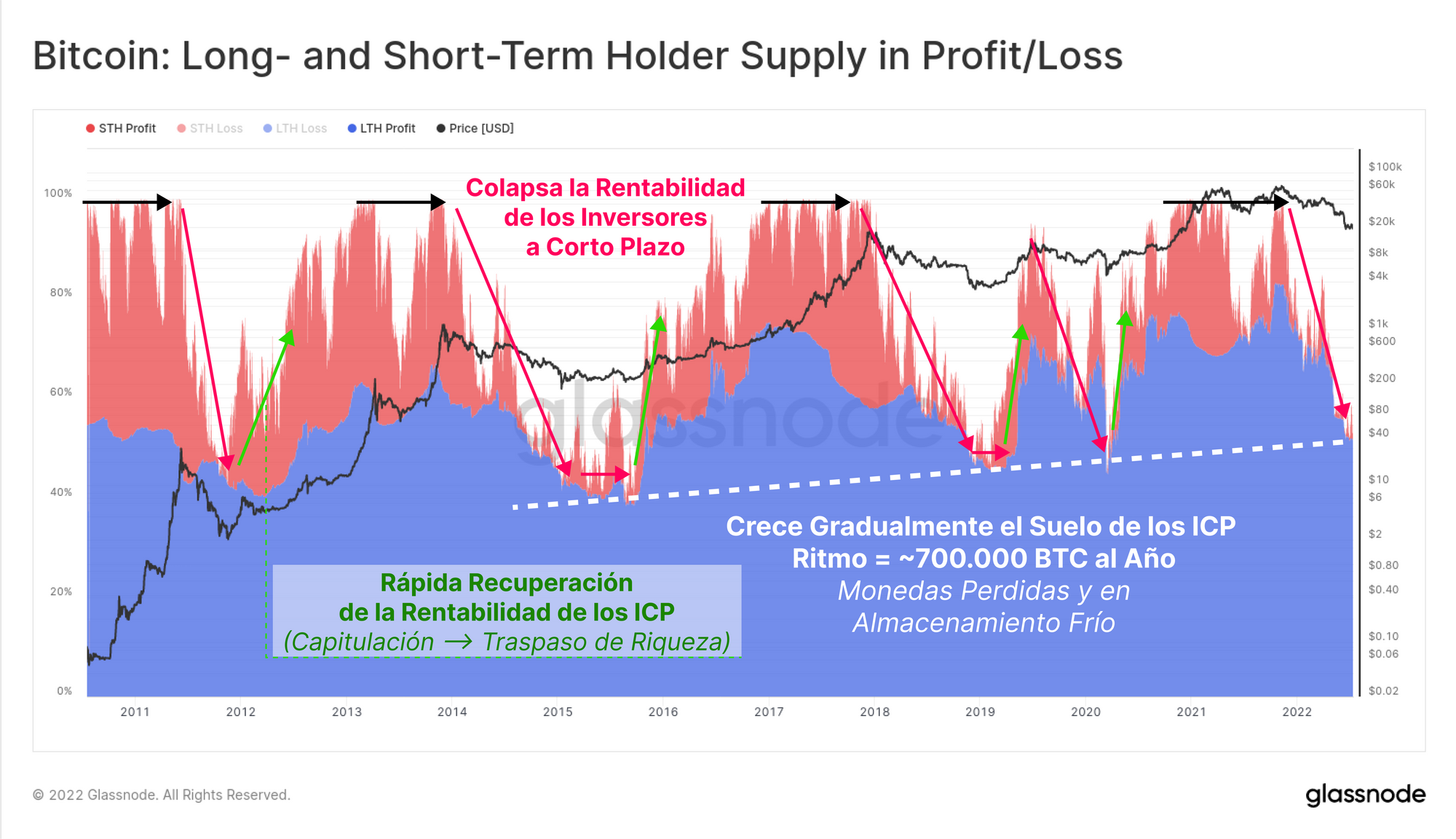

También podemos fijarnos en las monedas en ganancias no realizadas, pero esta vez diferenciando la óptica entre Inversores a Corto y Largo Plazo. Encontramos que en todos los anteriores mercados bajistas se alcanzó un punto en el que sencillamente no había Inversores a Corto Plazo en ganancias, debido a que el mercado se sumerge con creces bajo su precio de adquisición.

En caso de que el mercado se recupere con fuerza, los analistas podemos monitorizar si el volumen de ICP en ganancias también se dispara rápidamente cuando el precio rompa el rango de consolidación. Es precisamente la clase de evento que ha acontecido tras cada suelo en los mercados bajistas (verde), resultado de que aquellos inversores que capitularon, les transfieren sus monedas a nuevos compradores, a un coste base menor, y por tanto menos sensible al precio.

Capitulación Profunda: Pérdidas Realizadas

Para que sea posible establecer el suelo de mercado, los inversores de Bitcoin necesitan sobrevivir a un evento de capitulación de largo alcance. Sirve para eliminar del mercado a los compradores más insignificantes, y a todos los que se ven forzados a vender, generando con ello un agotamiento efectivo en el bando vendedor.

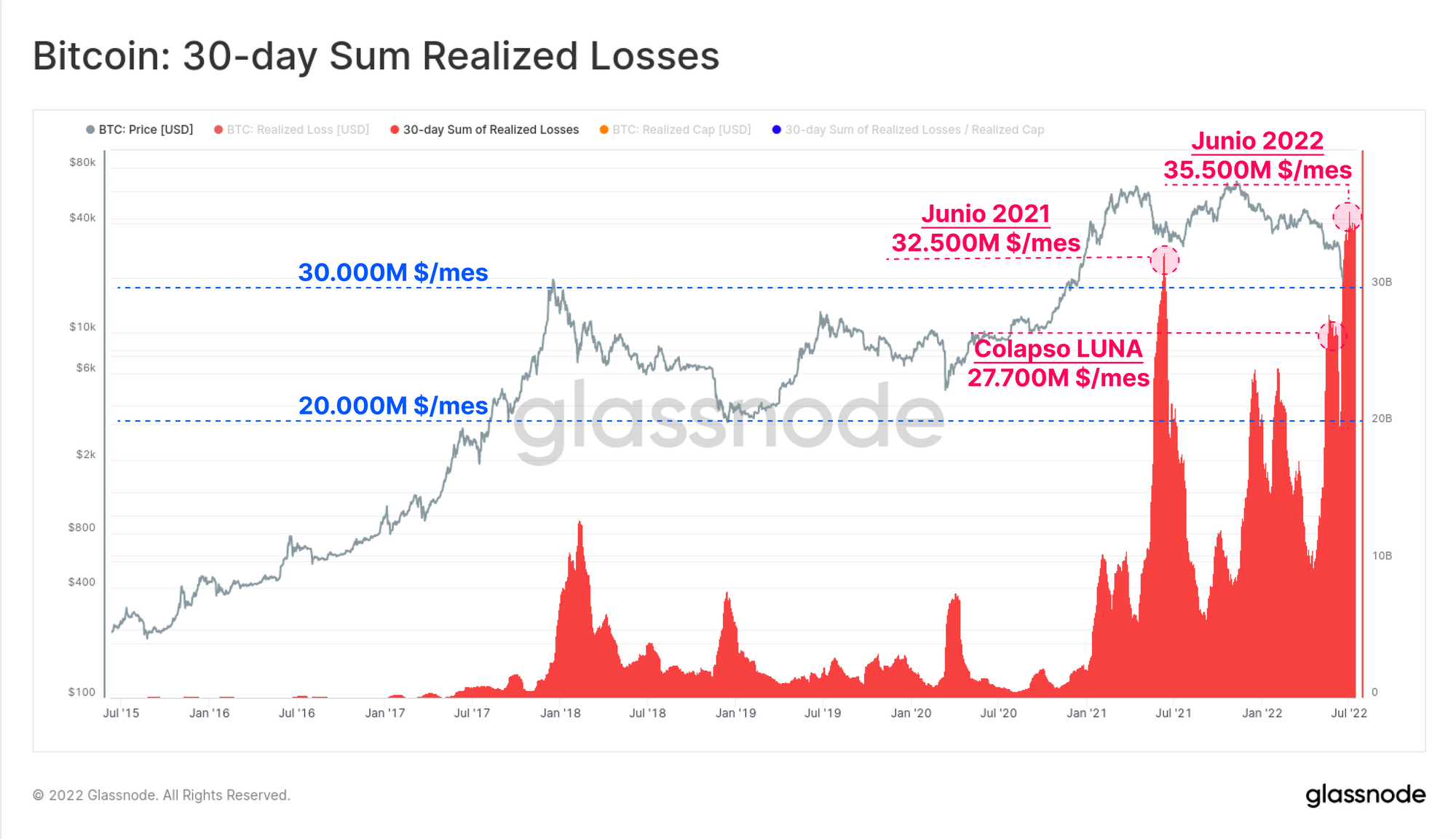

En mayo y junio se han registrado dos eventos de este calibre, uno durante el colapso de LUNA, y otro cuando el 18 de junio los precios se desplomaron bajo el Máximo Histórico del ciclo 2017. En base a un cálculo a 30 días, ambos acontecimientos desencadenaron unas pérdidas realizadas totales de 27.770M $, y 35.500M $ en el transcurso de apenas 30 días respectivamente. Como se puede ver, eclipsan por completo cualquier dato histórico anterior en términos de dólares americanos.

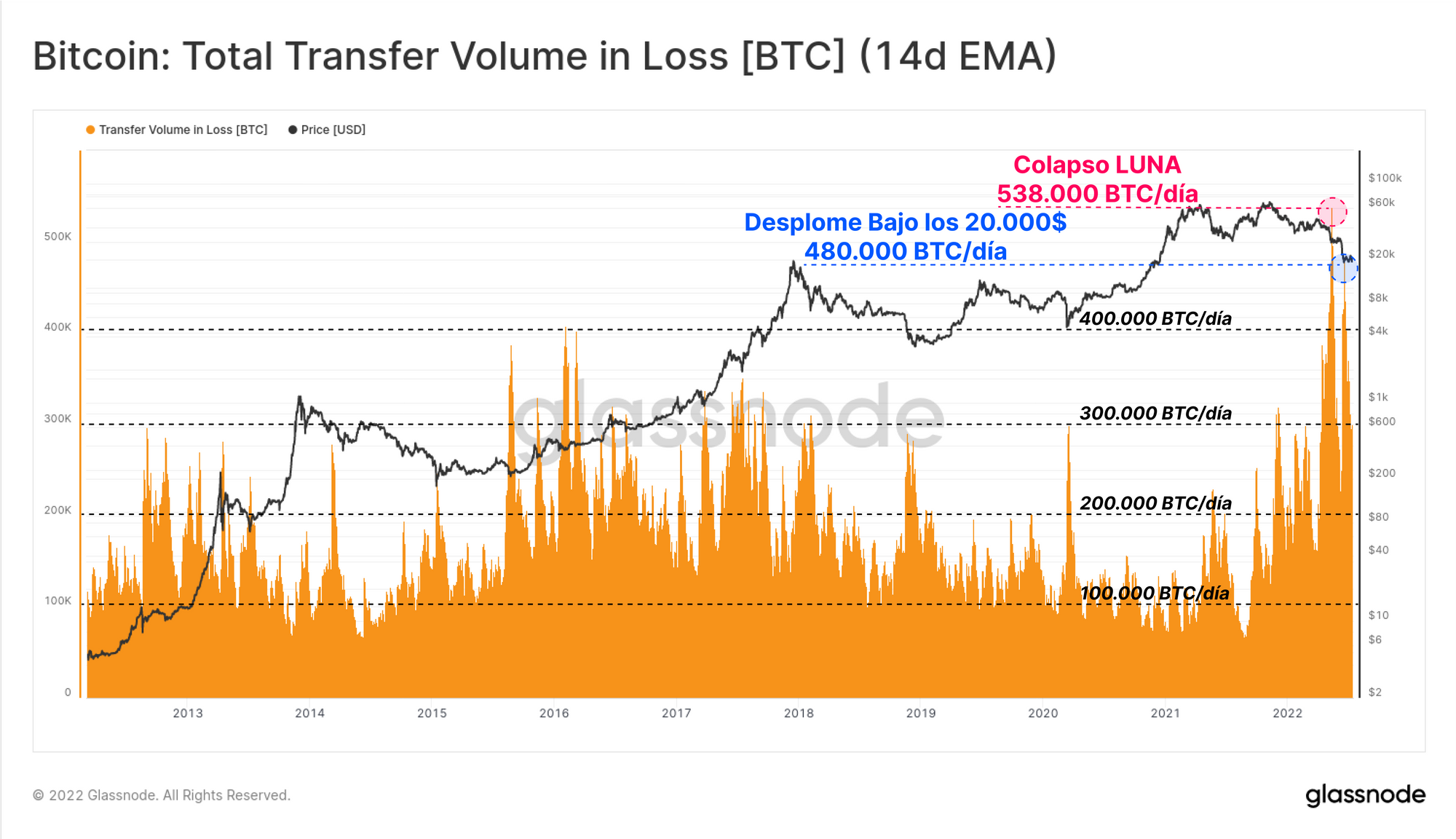

De hecho lo mismo podemos decir de las pérdidas denominadas en términos de BTC, las cuales son de tales proporciones, que para encontrar algo similar tenemos que echar la vista atrás hasta el año 2011, cuando BTC costaba menos de 3$. Sencillamente es impresionante la cantidad de volumen de BTC que ha materializado pérdidas entre mayo y julio, habiéndose gastado unos 538.000 BTC durante el colapso de LUNA, y otros 480.000 BTC el 18 de junio.

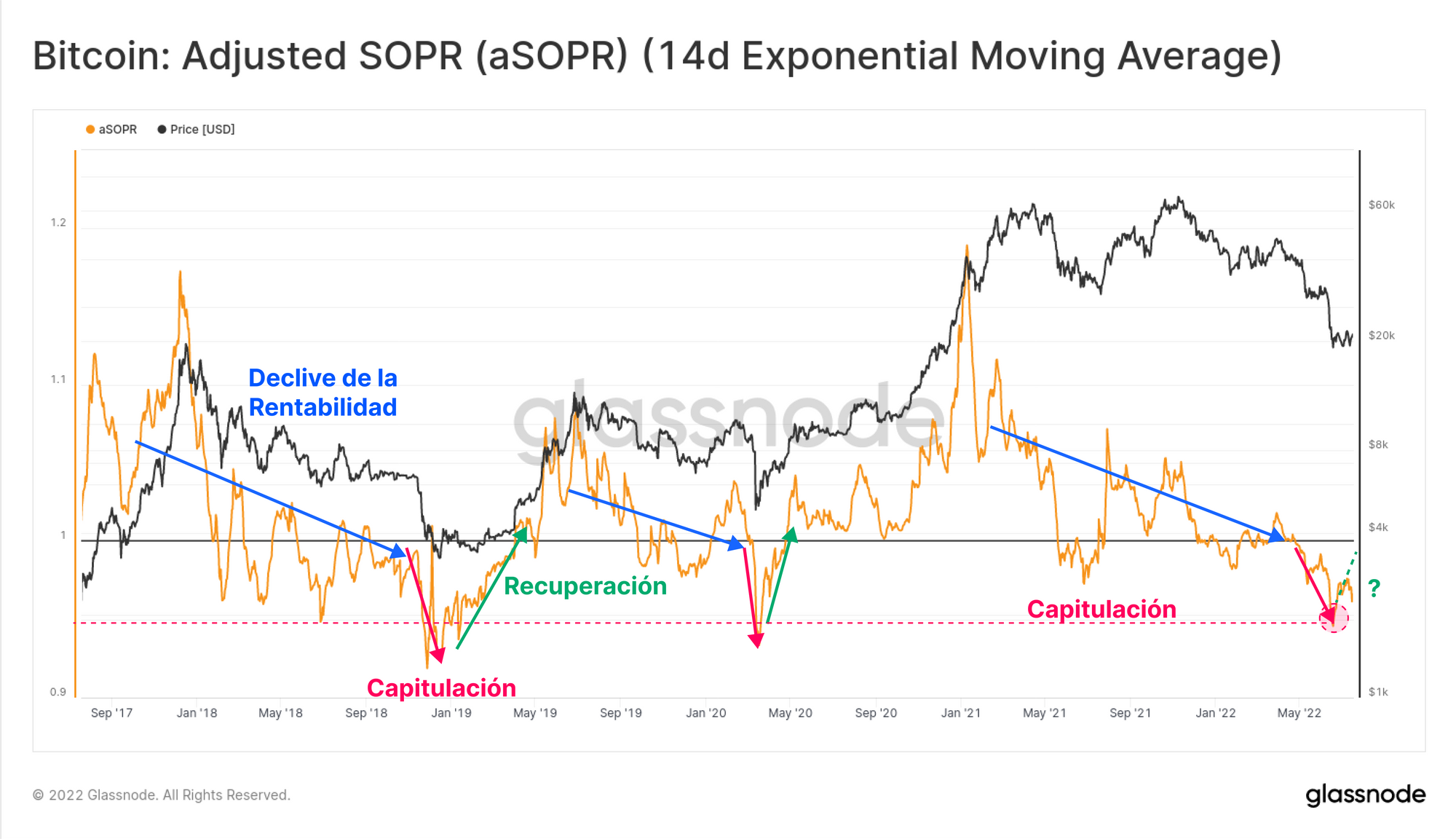

El Ratio de Ganancias por Gasto ajustado por Entidades también muestra una estructura muy semejante a los eventos de capitulación de los mercados bajistas. A medida que decae la rentabilidad (azul), los inversores terminan por materializar unas pérdidas cada vez mayores, hasta que se produce una cascada en forma de capitulación final (rojo). Momento tras el cual el mercado asfixia a todos los vendedores que quedan, los precios emprenden su recuperación, y el dolor inversor comienza a desaparecer (🟢).

La recuperación de este Ratio hacia, e idílicamente sobre un valor de 1.0, ayudaría a afianzar las observaciones anteriores, sobre cómo ya se ha producido una capitulación total, que la acumulación ya se ha puesto en marcha, y que el mercado se recupera eficazmente.

🔔 Idea de Alerta: Si el Ratio de Ganancias por Gasto ajustado por Entidades con una media simple de 14 días aplicada perfora un valor de 1.0 indica el regreso hacia un comportamiento de gasto rentable, y por tanto una posible recuperación del mercado.

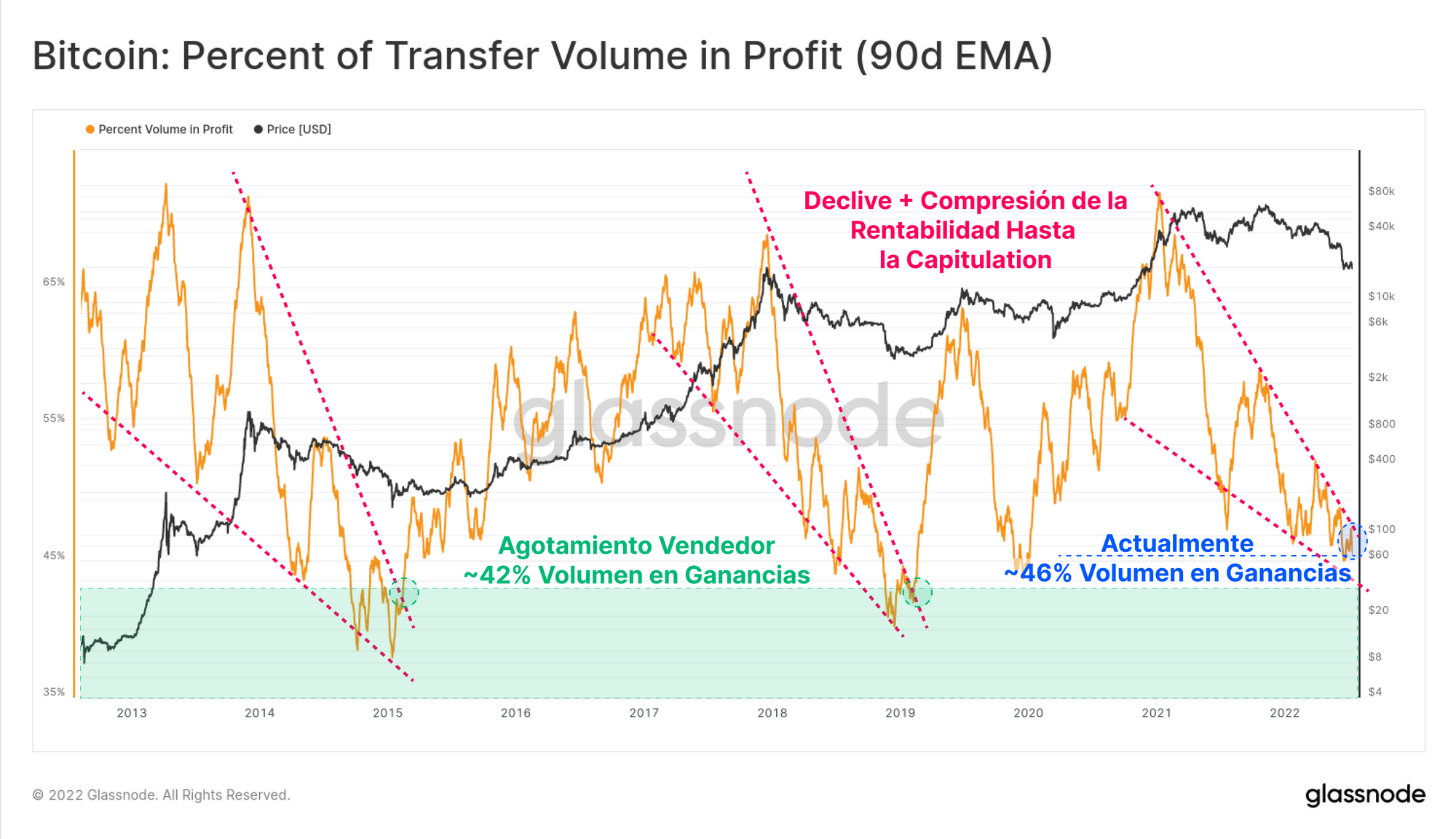

La proporción del volumen transferido en ganancias también presenta una estructura de mercado similar a la de los anteriores mínimos de los mercados bajistas. Durante las fases de capitulación del 2015 y del 2018, más del 58% del volumen transferido lo hacía realizando una pérdida, una inercia que se comprime tras meses de acción de precio bajista.

Según el mercado iba estableciendo el mínimo, aumentaba la proporción de volumen monetario con un coste base menor, por lo que el gasto ya no se efectuaba principalmente como consecuencia de las ventas en pánico, y/o ventas forzadas.

En la actualidad, el 54% del volumen transferido se encuentra en pérdidas (46% en ganancias), lo que nos sitúa muy cerca de los niveles de recuperación del 2015/18. Muy parecido al Ratio de Ganancias por Gasto ajustado por Entidades que veíamos antes, una recuperación alcista en esta métrica estaría apuntando a haber alcanzado por fin ese agotamiento vendedor, y que la recuperación está en camino.

🔔 Idea de Alerta: Si el Porcentaje de Volumen Transferido en Ganancias con una Media Móvil Exponencial de 90 días aplicada rompe sobre el 48% indicaría que la rentabilidad se recupera, y que potencialmente existe una fortaleza renovada en el mercado.

Repercusiones Sobre las Dinámicas de Oferta

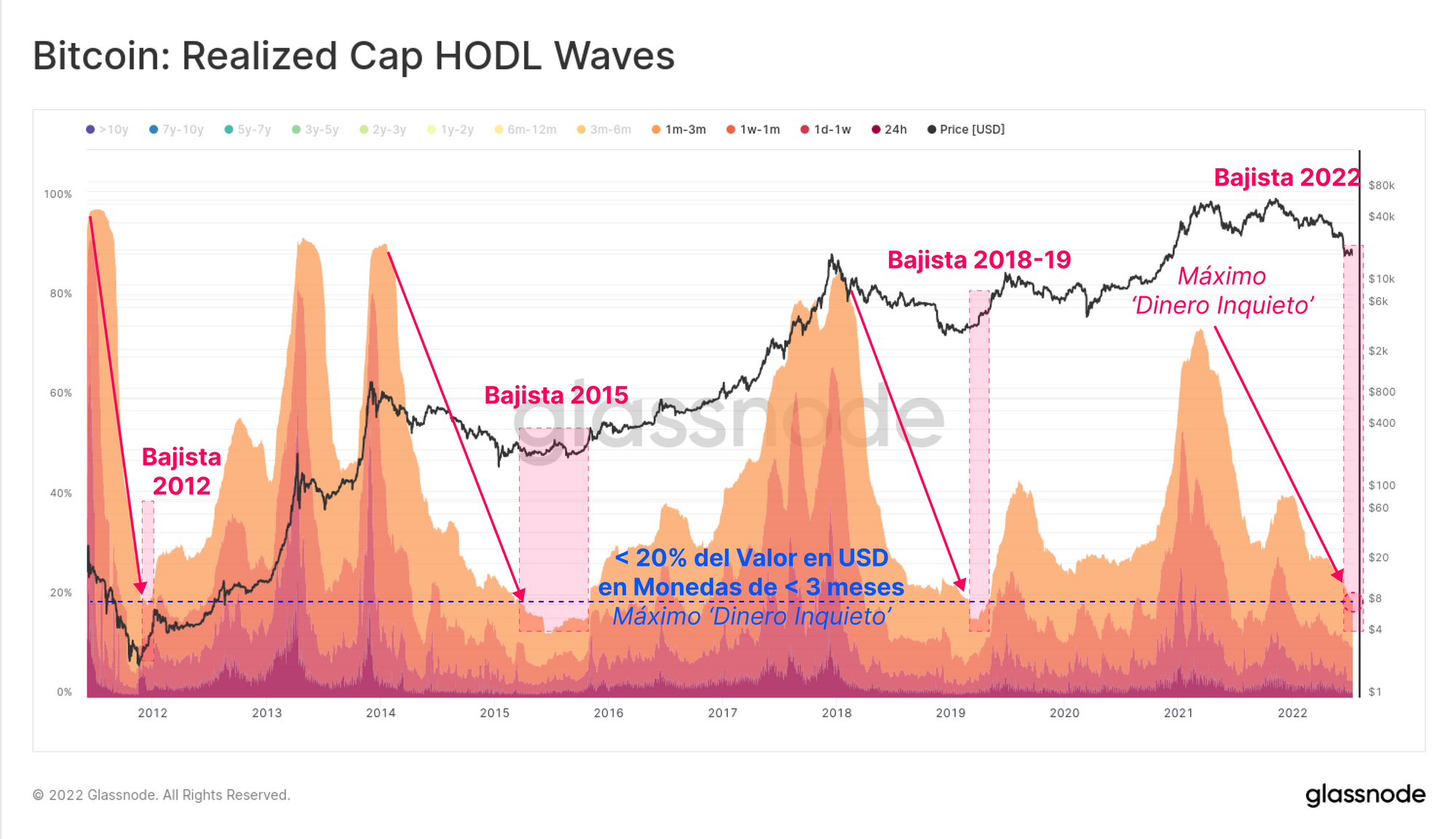

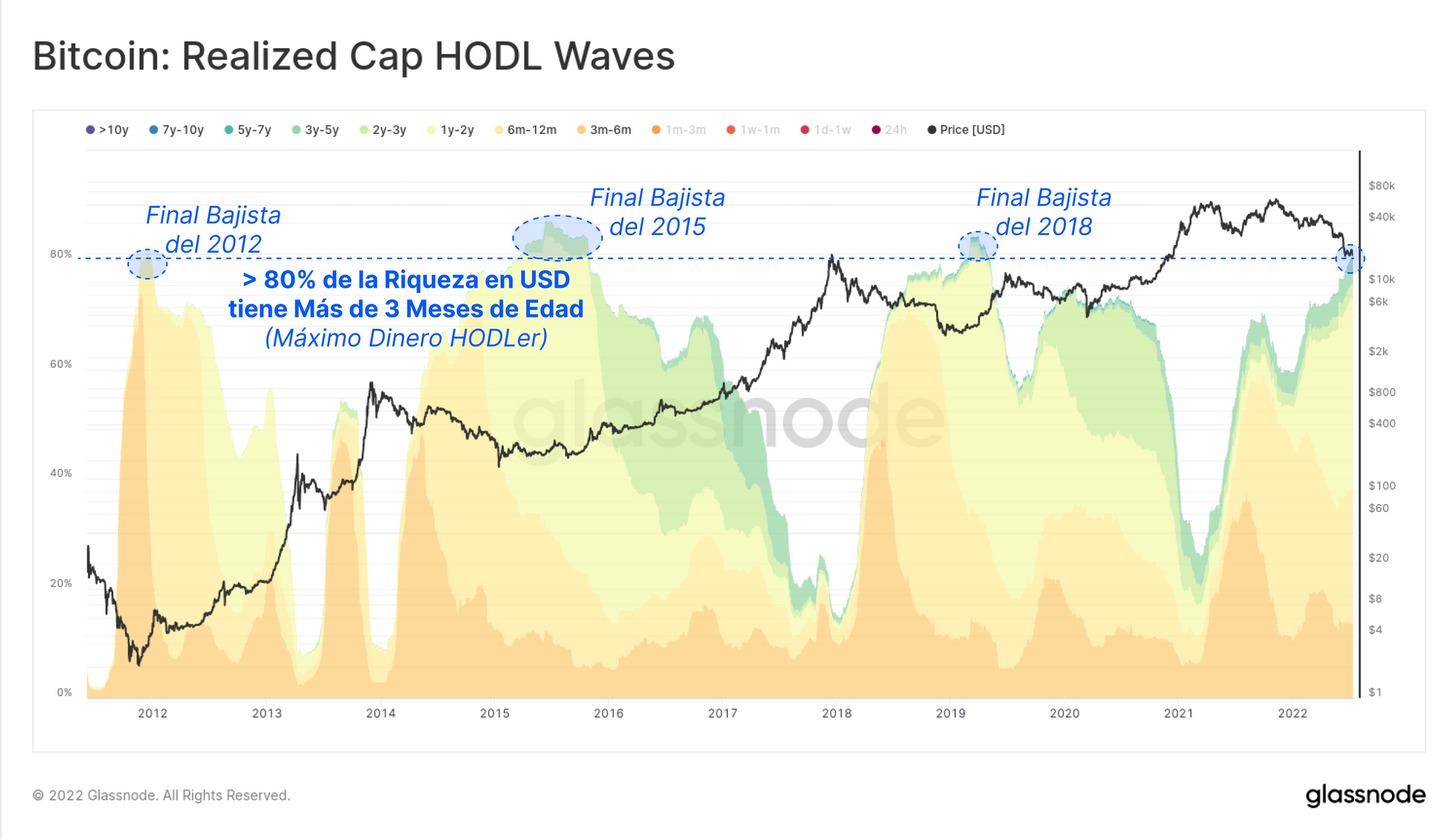

Para dar cierre a esta entrega, vamos a examinar las Ondas de Acumulación según la Capitalización Realizada, las cuales plasman la distribución de la riqueza en dólares contenida en Bitcoin, diferenciando por franjas de edad. Lo hemos dividido en dos grupos: Monedas de más de 3 meses de edad o menos (Dinero Inquieto), y Monedas de más de 3 meses de edad (Dinero HODLer).

El valor total en dólares que se concentra en el denominado Dinero Inquieto sufre una prolongada decadencia estructural, y ya cae bajo el 20%. Esto describe dos fenómenos distintos:

- Se ha ralentizado significativamente el gasto de monedas antiguas, porque de otra manera estas bandas más jóvenes seguirían inflándose (como suele darse el caso en los mercados alcistas, cuando los inversores a largo plazo recogen beneficios). Es una muestra de la alta convicción HODLer.

- Los inversores a largo plazo van gradualmente acumulando nuevas ‘Monedas Inquietas’ y retirándolas del mercado, permitiendo así que envejezcan y maduren bajo su propia custodia en almacenamiento frío (tal y como veíamos en la Semana 27 con esos retiros de los exchanges tan históricamente significativos).

Por último, revisando el grupo de monedas más antiguas, nos encontramos la imagen inversa, en la que más del 80% de la riqueza en dólares ya cuenta con más de 3 meses de edad (adquirida antes del colapso de LUNA). Se trata de una tendencia que va en aumento, encabezada primordialmente por las franjas de 6 meses a 1 año, y la de 1 año a 2 años de edad. Todo esto ocurre a pesar de que la grandísima mayoría de los involucrados en la capitulación y aquellos que se vieron obligados a vender provienen de esa banda de 6 meses a 2 años de edad (como veíamos en la Semana 26).

De nuevo, encontramos numerosas pistas de que el mercado de Bitcoin se aproxima hacia el completo agotamiento vendedor.

Conclusions and Summary

El mercado de Bitcoin ha corregido muy severa y rápidamente en este 2022, consecuencia de un reequilibrio del exceso de apalancamiento, y multitud de ventas forzadas y liquidaciones. En un periodo de tiempo relativamente corto de tan solo 7 meses, BTC ha pasado de imprimir nuevos Máximos Históricos, a algo que cobra todo el aspecto del suelo de un mercado bajista.

En esta entrega, hemos indagado en la actual estructura de mercado bajo la perspectiva de las Pérdidas Realizadas y No Realizadas, tratando de encontrar pruebas del agotamiento del bando vendedor. Casi todas las métricas que hemos explorado hoy tienen como denominador común una tendencia extremadamente semejante a la que encontramos en los mínimos de cada mercado bajista del pasado, aunque carecen del mismo componente temporal.

Ante un contexto macroeconómico tremendamente complicado, y las crecientes turbulencias geopolíticas, Bitcoin roza ya la saturación de inversores a largo plazo con arraigadas creencias en el activo, lo que hace cada vez más convincente la hipótesis de que se esté formado por fin el suelo de mercado definitivo.

Actualización de Productos

Todas las actualizaciones de productos, mejoras y actualizaciones manuales que se le hacen a las métricas y datos quedan reflejados para su futura referencia.

- Nueva Página de Inicio en Glassnode.com

- Mejoras a los Paneles: Módulo de Vídeo, función deslizante en texto, tamaño reformateado.

- Actualizaciones de Workbench: pinchar en las funciones las añadirá en la caja de la fórmula, y ahora se pueden agregar varias métricas de una vez.

- Lanzamiento de nuevas Métricas del Network de Lightning Lightning Network Base Fee (Median), Lightning Network Fee Rate (Median), Lightning Network Gini Coefficient (Capacity Distribution), Lightning Network Gini Coefficient (Channel Distribution), Lightning Network Node Connectivity