Lateralizando e Inestables

A pesar de que BTC pudo imprimir momentáneamente un nuevo máximo anual en los 31.700$, el mercado de Bitcoin permanece atrapado dentro de un estrechísimo rango. Varias métricas muestran un lento pero constante flujo entrante de capital, y emulan las condiciones de mercado del 2016 y 2019-20.

Contenidos

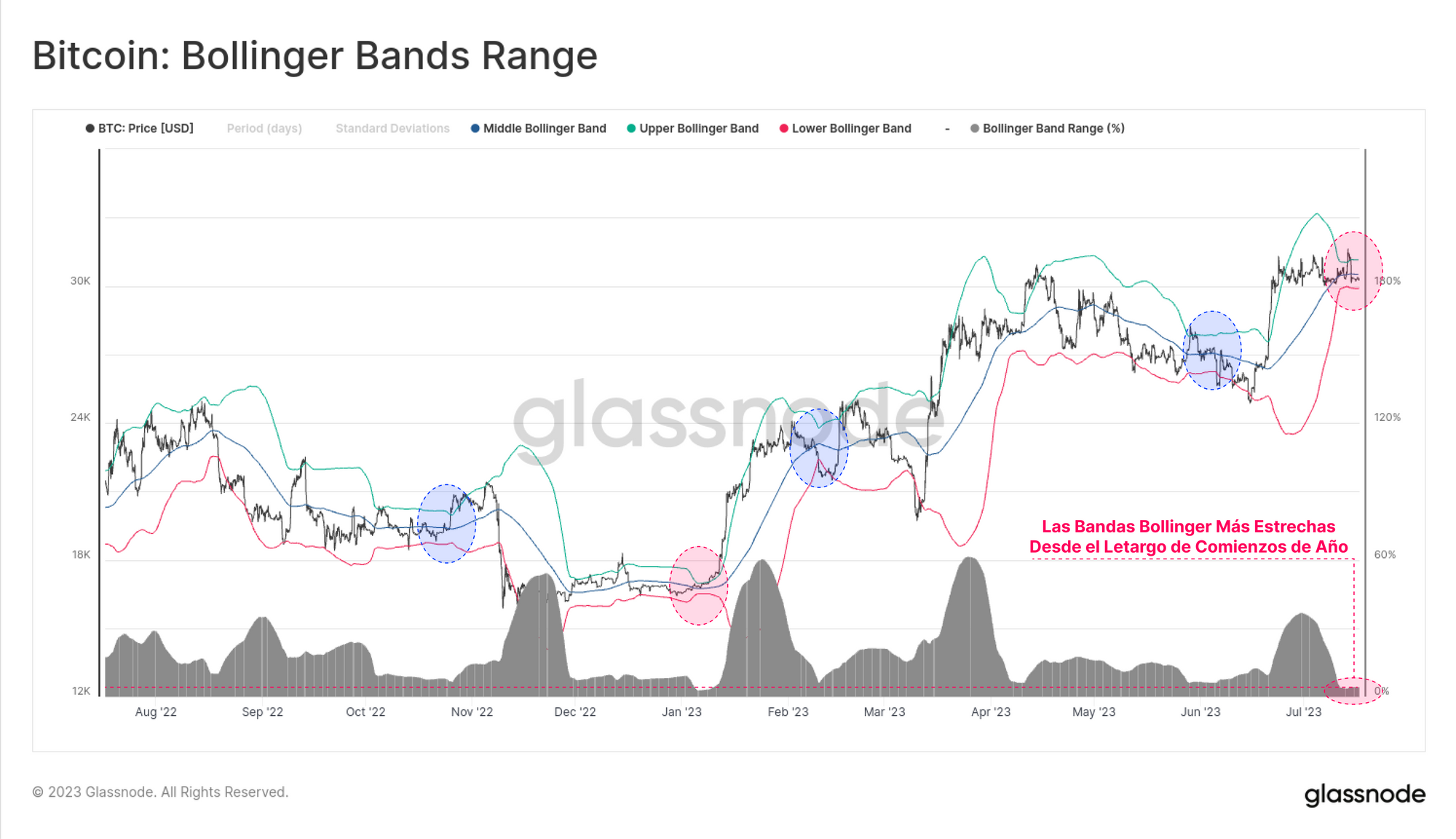

- A pesar de que BTC estableció fugazmente su nuevo máximo anual de 31.700$, el mercado sigue extremadamente tranquilo, donde las Bandas Bollinger apenas se separan un 4,2%.

- La capitalización realizada orbita bajo los 400.000M $, registrando una llegada de capital al ámbito de los activos digitales lenta pero constante, que está yendo a parar sobretodo a los dos principales activos BTC y ETH.

- En el mercado predominan firmemente las ganancias, no obstante la magnitud del valor en términos de dólares americanos sigue estancado muy cerca de los mínimos del ciclo y los inversores que quedan en pie no están dispuestos a desprenderse de su oferta en posesión.

- Ahora varias métricas reflejan las mismas condiciones de lateralización movidita que encontramos anteriormente en los periodos del 2016 y del 2019-20.

Ingresos Lentos pero Constantes

El mercado de los activos digitales sigue registrando una volatilidad tremendamente baja, donde las clásicas Bandas Bollinger de 20 días están extremadamente contraídas. A pesar de haber impreso esta semana un nuevo máximo de 31.700$, el impulso no fue capaz de sostener la inercia, lo que devolvió al precio de BTC a su rango sobre los 30.000$.

Un rango de precios de apenas el 4,2% es lo que separa la banda Bollinger superior de la inferior, lo que significa que este es el periodo más tranquilo desde el letargo que BTC atravesó a comienzos de enero.

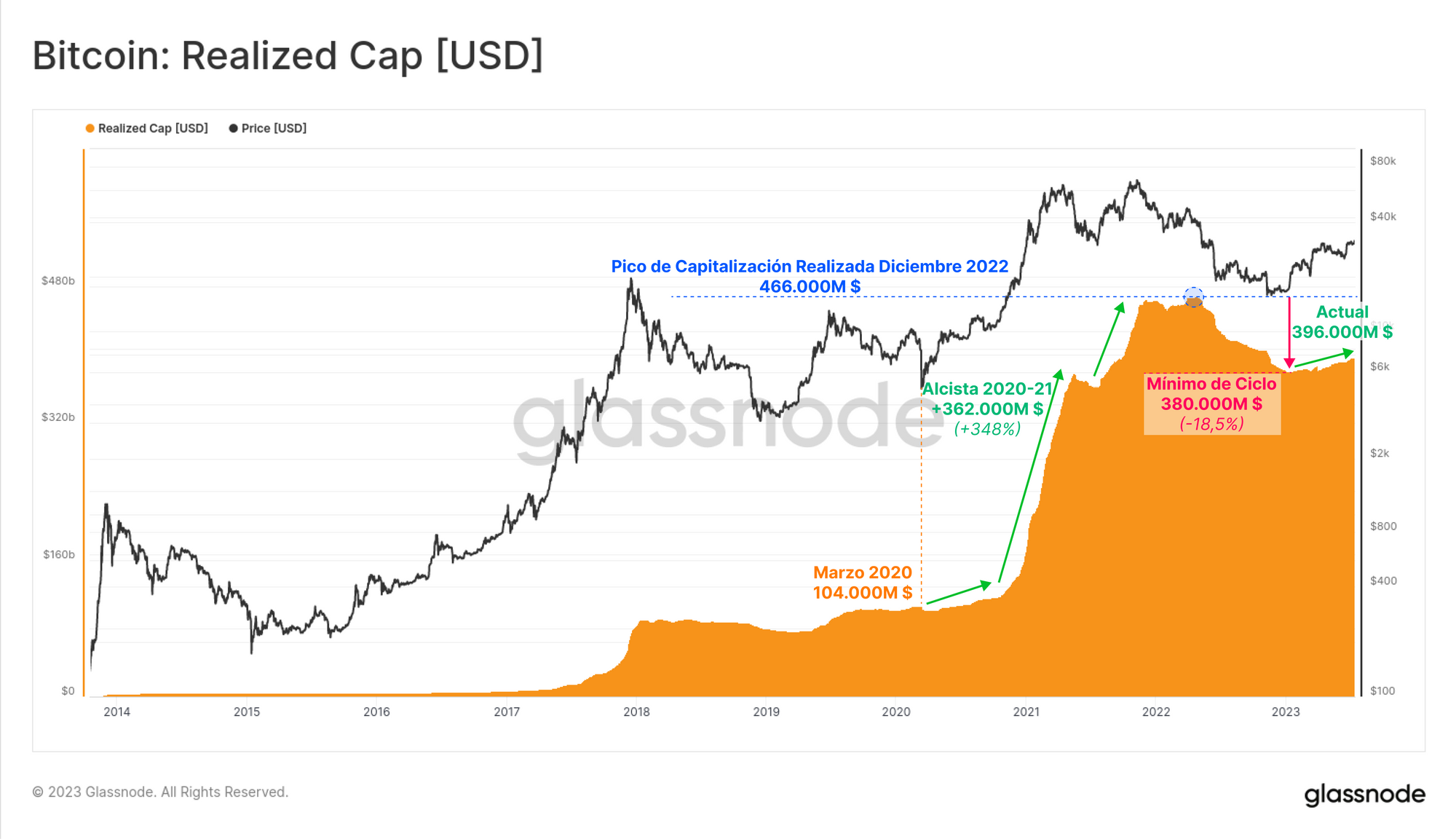

Bajo la superficie, sigue llegando capital al entorno de los activos digitales a un ritmo sosegado pero constante. La Capitalización Realizada es una de las métricas más antiguas y más observadas del blockchain, y representa una excelente herramienta para determinar el flujo de capital real que llega a Bitcoin. Se la puede considerar la versión de la ‘Capitalización de Mercado del blockchain’, y muestra la suma acumulativa de todas las ganancias y pérdidas realizadas a lo largo de la historia de Bitcoin.

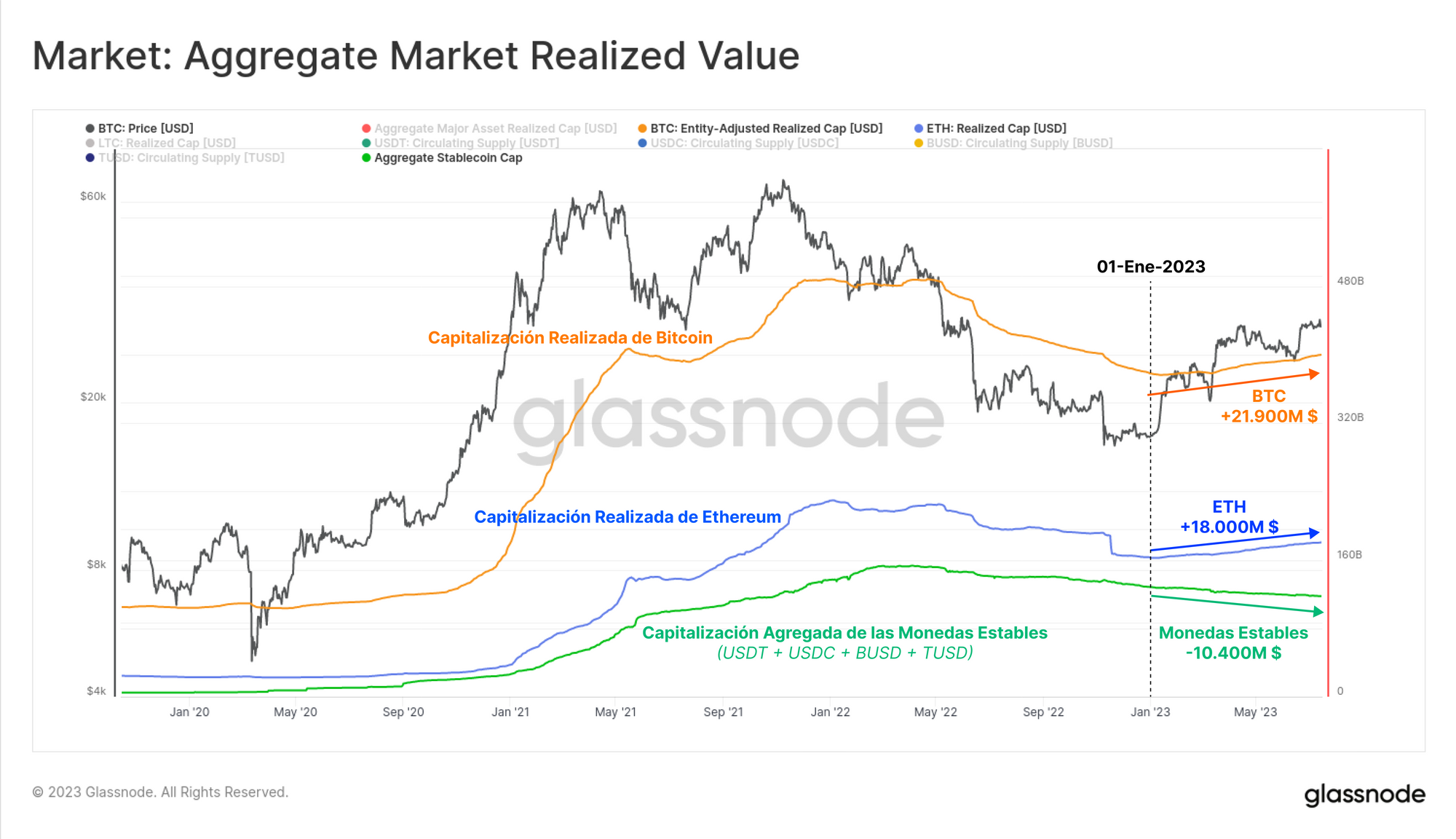

La Capitalización Realizada actualmente se asienta en casi 400.000M $ y demuestra que en este 2023 está llegando al activo un constante flujo de capital. A medida que la capitalización realizada asciende, revela que las monedas cambian netamente de manos a precios cada vez más altos, indicativo de que este año ha subido modestamente la cantidad de demanda.

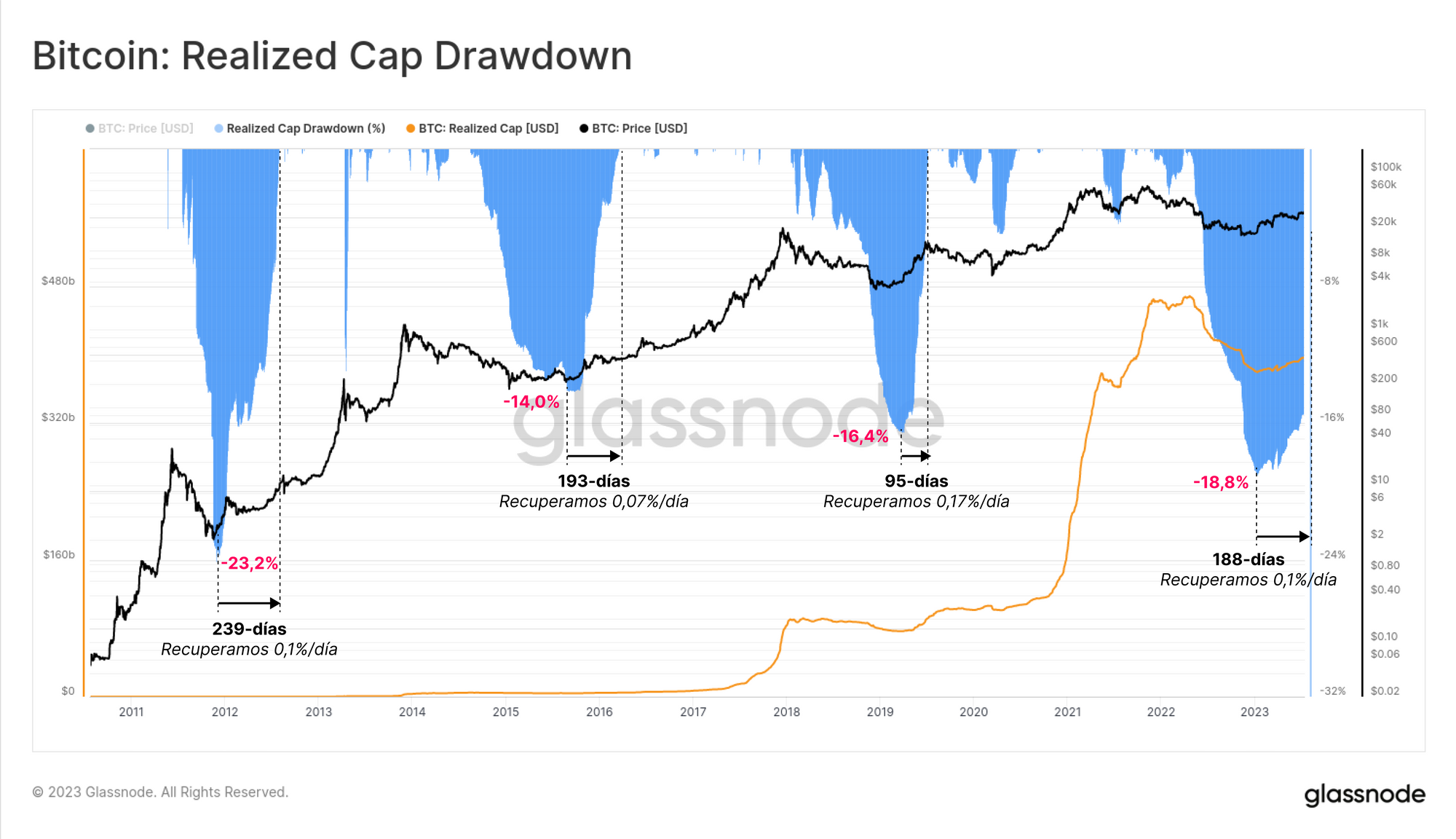

Durante los mercados bajistas, Bitcoin tiende a sufrir un importante escape de capital a medida que los inversores materializan pérdidas. La caída de la capitalización realizada que registramos en el 2022 supuso la segunda más pronunciada con el -18,8%, prueba de la enorme envergadura del último mercado bajista. En anteriores ciclos la capitalización realizada tardó en regresar al máximo histórico entre 95 y 239 días, y en este caso la recuperación de momento se está produciendo a un ritmo muy similar.

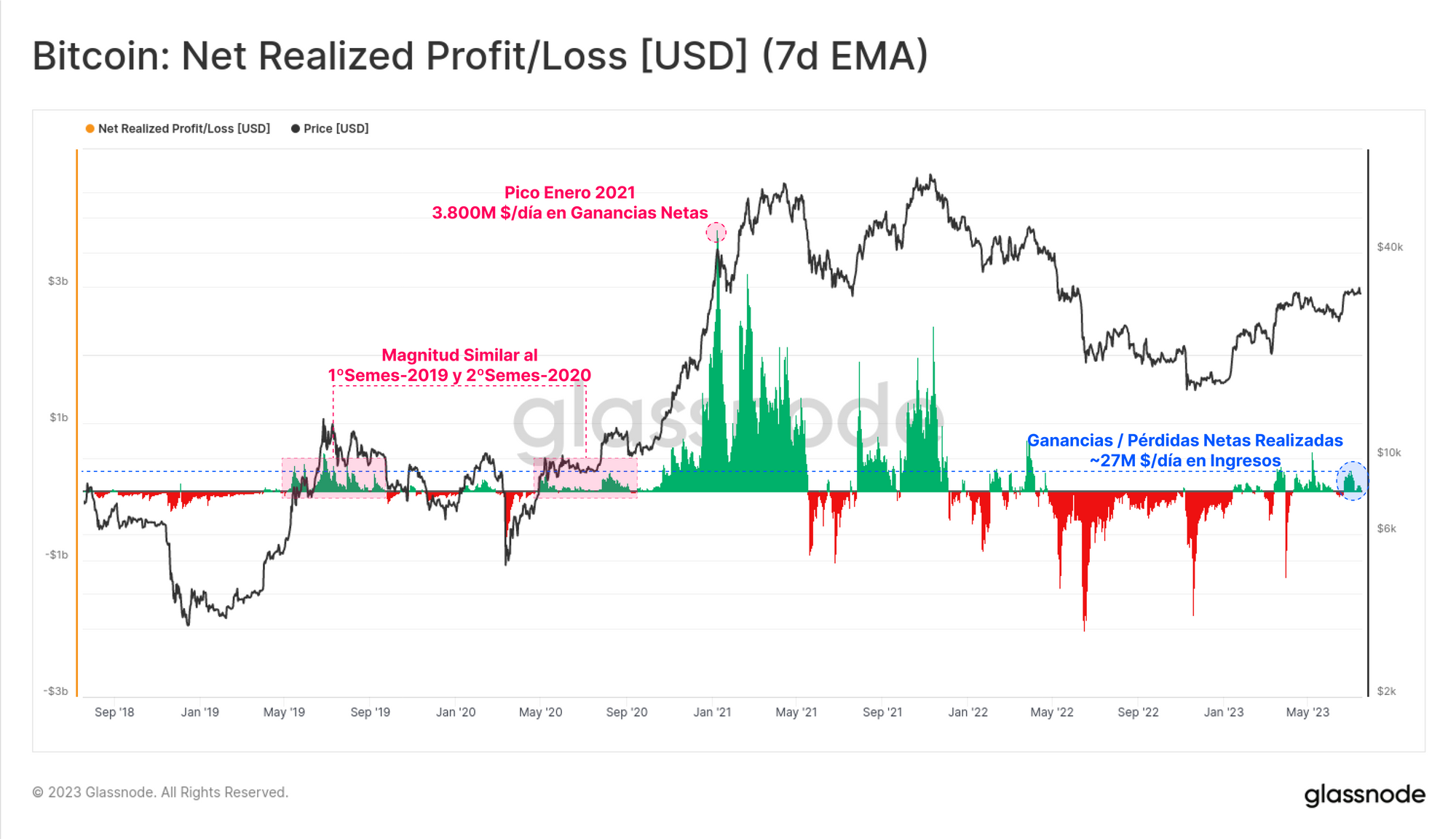

También se pueden encontrar cambios en la liquidez de la demanda gracias a las Ganancias/Pérdidas Netas Realizadas (GPNR), la cuál no es más que la primera derivada de la Capitalización Realizada.

Durante la mayor parte de lo que llevamos de 2023 han predominado las ganancias, con cerca de 270M $ al día en ingresos netos (ganancias menos pérdidas). Este está siendo el primer régimen capaz de mantenerse en ganancias desde abril del 2022. La escala es similar a la que vimos durante la primera mitad del 2019 y también a finales del 2020, en este informe lo compararemos desde varios ángulos diferentes.

Hay que mencionar que este periodo es claramente inferior al del mercado alcista del 2021, cuando registramos picos extraordinarios de más de 3.680M $/día.

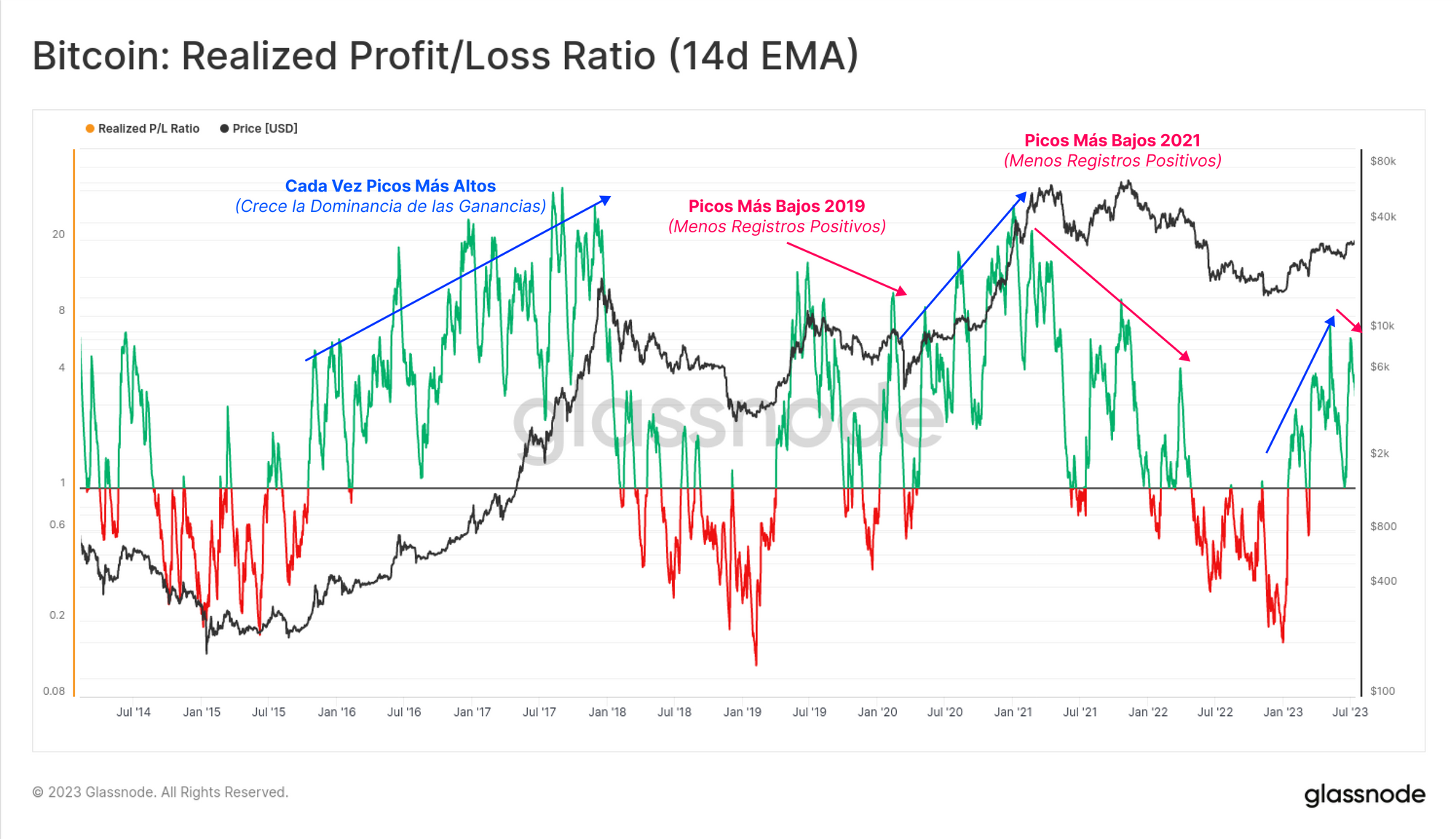

Si calculamos el ratio entre las ganancias y pérdidas realizadas totales, encontramos que el 2023 está siendo de momento un año explosivamente positivo, en el que a comienzos de enero perforamos decisivamente el nivel neutral del 1,0.

Sin embargo, también se aprecia que esta semana este ratio ha impreso un nuevo máximo más bajo. Si la cosa sigue así, estaríamos emulando las inestables condiciones de mercado que vivimos en el 2019-20 y de nuevo en la segunda mitad del 2021. Cuando en esta métrica se dibujan picos cada vez más bajos suele indicar que hay un declive marginal en el flujo de capital entrante, que históricamente ha precedido a extensos periodos de tiempo hasta que finalmente el mercado se ha podido recuperar.

También podemos buscar cambios en el mercado de los activos digitales global al comparar la Capitalización Realizada de Bitcoin y de Ethereum con la oferta de las principales monedas estables. De esta manera vemos que la mayoría de los flujos de capital han entrado en forma de BTC y ETH, ambos recibiendo ingresos de +21.900M $ y 18.000M $ respectivamente en lo que llevamos de año.

Las monedas estables por su parte han sufrido una reducción neta en su oferta agregada de -10.400M $, encabezada principalmente por enormes canjes de USDC y BUSD. Esta es una tendencia ya perfectamente establecida, muestra de que en el mercado existe una preferencia considerable por los dos principales activos digitales sobre las monedas estables.

Incentivo para Vender

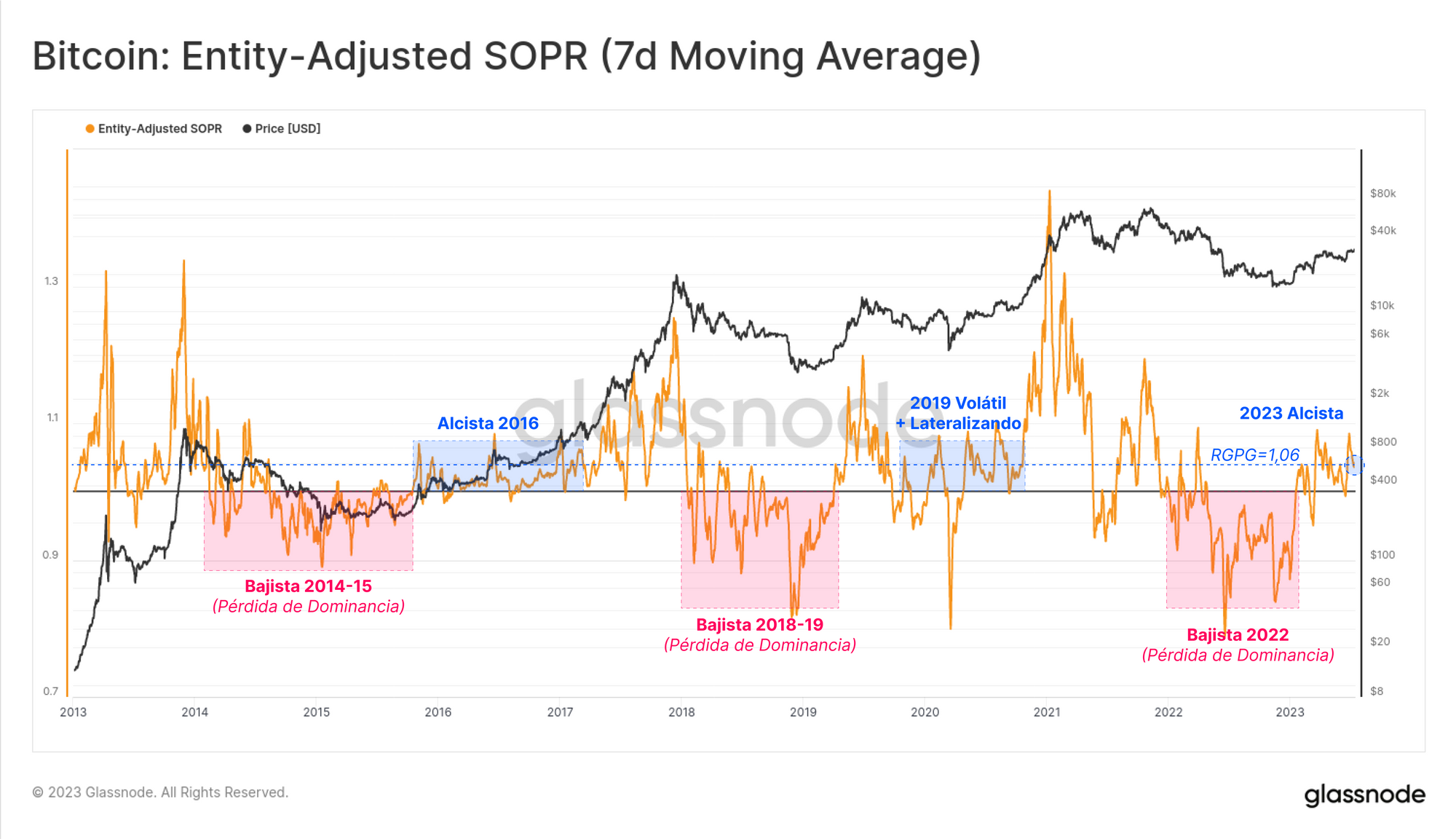

El Ratio de Ganancias por Gasto (RGPG) es una herramienta poderosa, útil cuando queremos conocer la envergadura de los grandes eventos de recogida de beneficios o materialización de pérdidas en el conjunto del mercado. En este caso vamos a establecer un marco conceptual que consiste en dos sistemas binarios que emplearemos para identificar patrones de comportamiento en el mercado:

- Régimen de Pérdidas Predominantes: Registrar valores consecutivos por debajo de 1,0 indica que los inversores materializan pérdidas, al tiempo que regresar a un punto de rentabilidad neutra por lo general presenta una oportunidad que se tiende a aprovechar para cerrar posiciones (por lo que se ejerce resistencia).

- Régimen de Ganancias Predominantes: Registros consecutivos del RGPG por encima de 1,0 indican que vuelve la recogida de beneficios, y regresar a un precio neutral con frecuencia se considera un punto de alto valor a corto plazo (que ofrece un nivel de soporte).

En estos momentos el RGPG está cómodamente asentado dentro de un entorno en el que predominan las ganancias donde registramos un valor de 1,06, indicativo de que las monedas en circulación de media están materializando unas ganancias del 6%. Volvemos a encontrar aquí características similares a las de los periodos del 2016 y 2019.

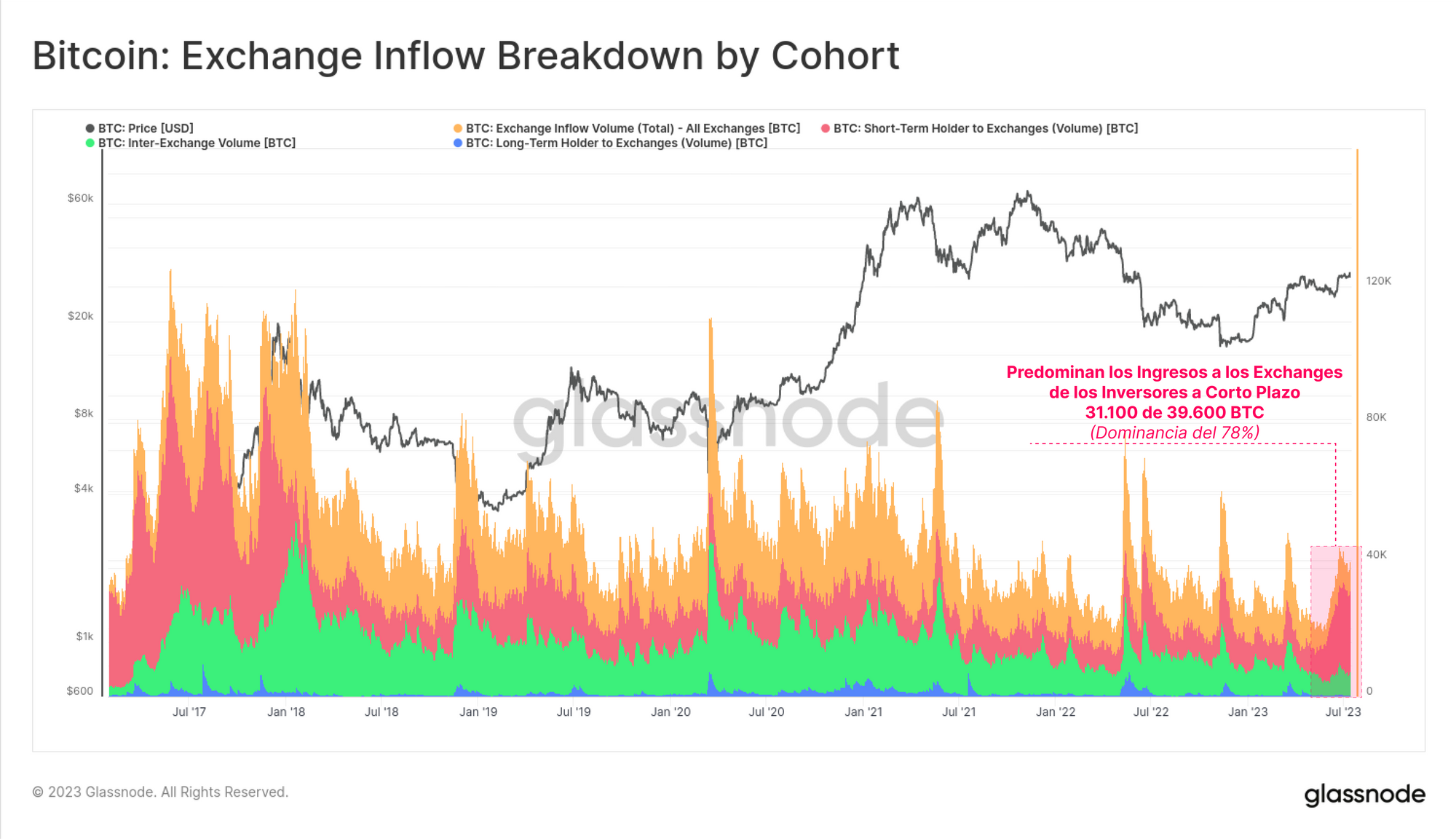

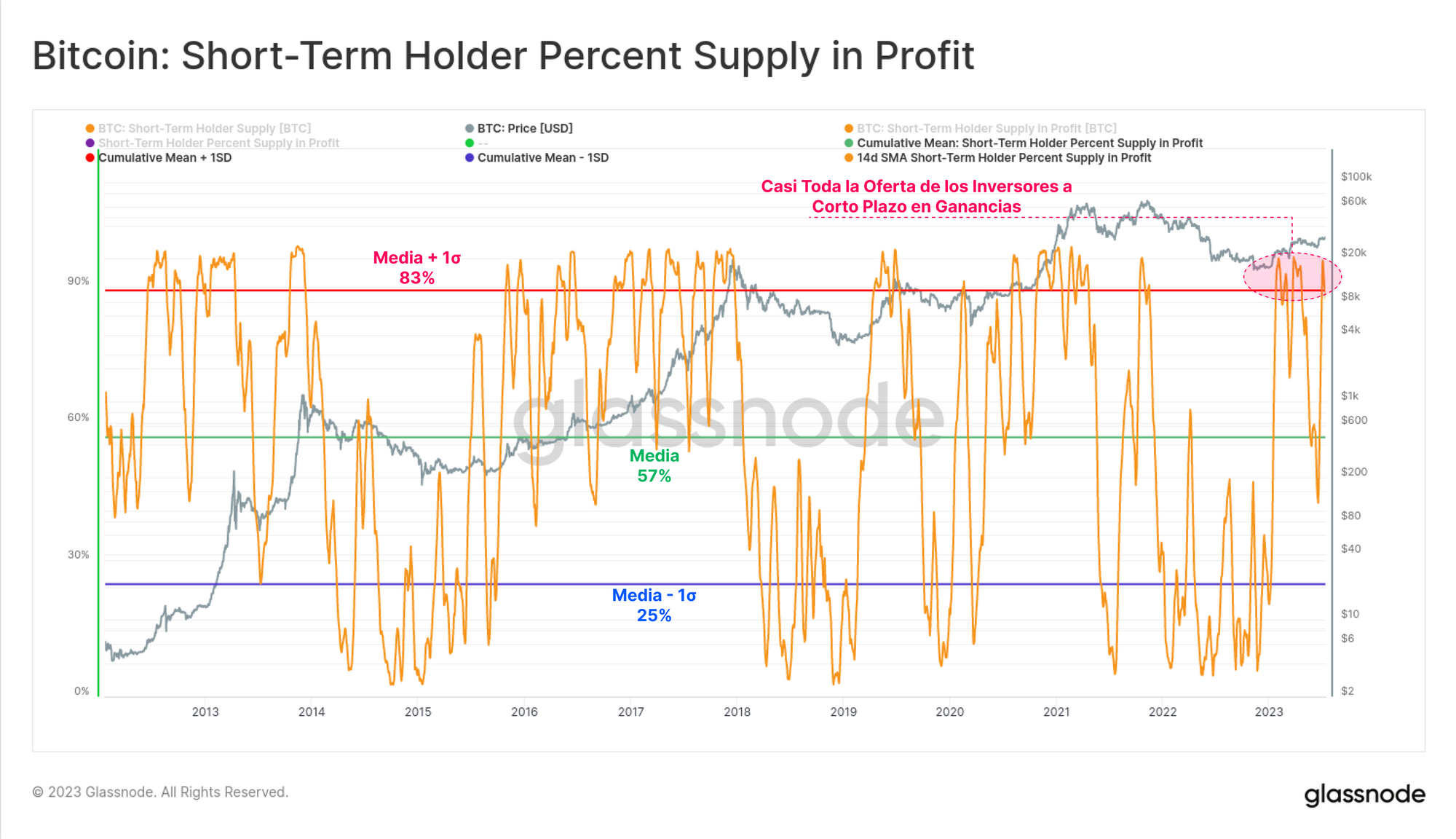

Con esto en mente, el desglose del volumen de ingreso a los exchanges sugiere que los Inversores a Corto Plazo (ICP) son hoy las entidades principalmente activas en el mercado. De los 39.600 BTC totales que llegan a los exchanges a diario, el 78% está asociado a estos ICP, quienes son inversores que llevan activos desde principios de febrero.

Estos datos cobran mucho sentido cuando los contextualizamos como proporción de la oferta en manos de los ICP que está en ganancias, que en estos momentos asciende al 88% de su balance total. Actualmente estamos a una desviación estándar por encima de la media, un valor asociado históricamente con las tendencias alcistas en las que el incentivo para recoger beneficios es realmente elevado.

A medida que van subiendo los precios, cada vez es más probable que el conjunto de los ICP se ponga a gastar y recoger ganancias.

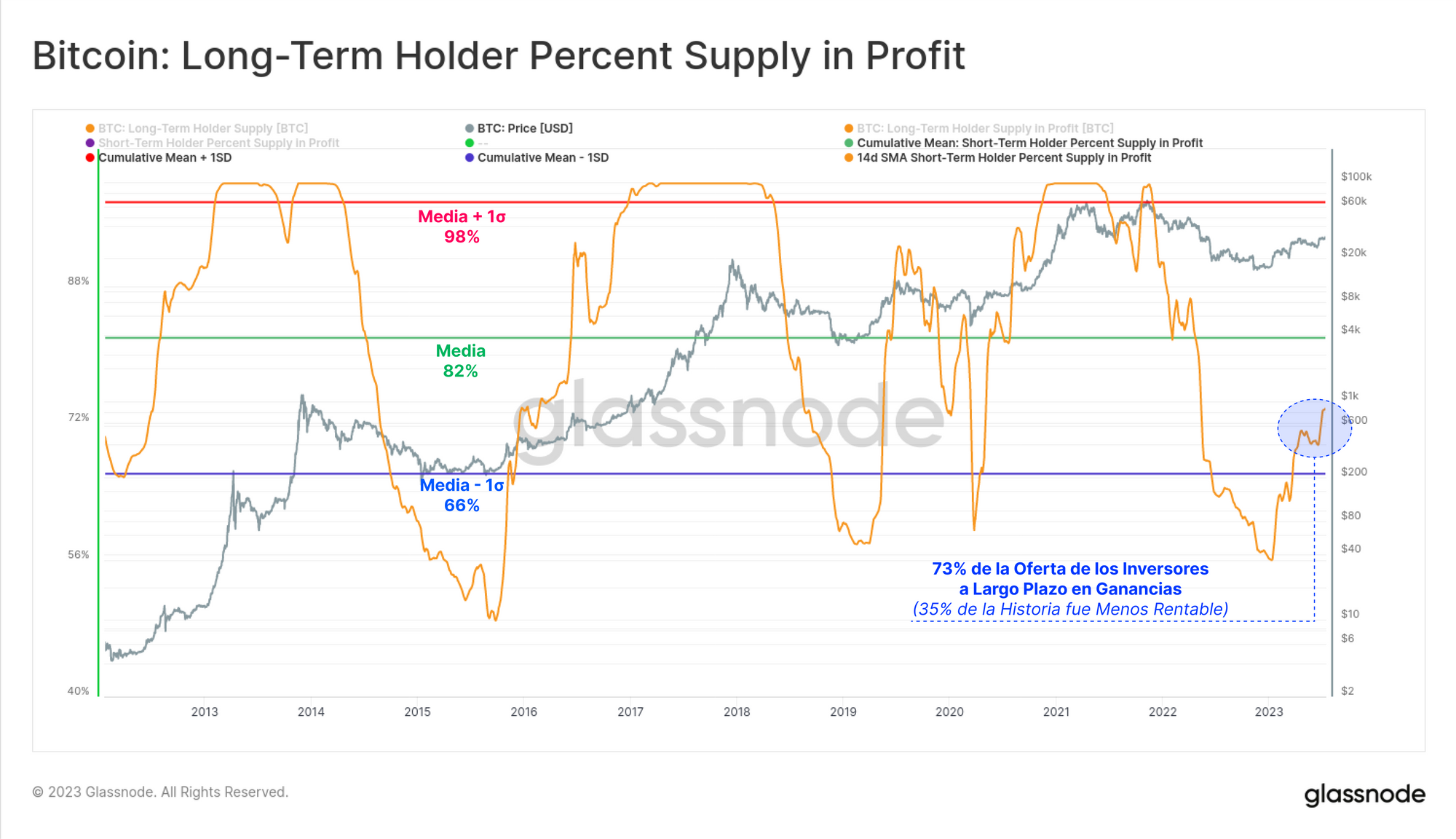

Si lo comparamos con el conglomerado de los Inversores a Largo Plazo (ILP), nos damos cuenta de que su posición es comparativamente mucho menos extrema, donde algo más del 73% del balance total está en ganancias. Quiere decir que en torno a un cuarto de la oferta perteneciente a los ILP fue adquirida a precios por encima de los 30.000$ dentro del ciclo 2021-22 (tal y como mencionamos en la pasada edición de la Semana 28).

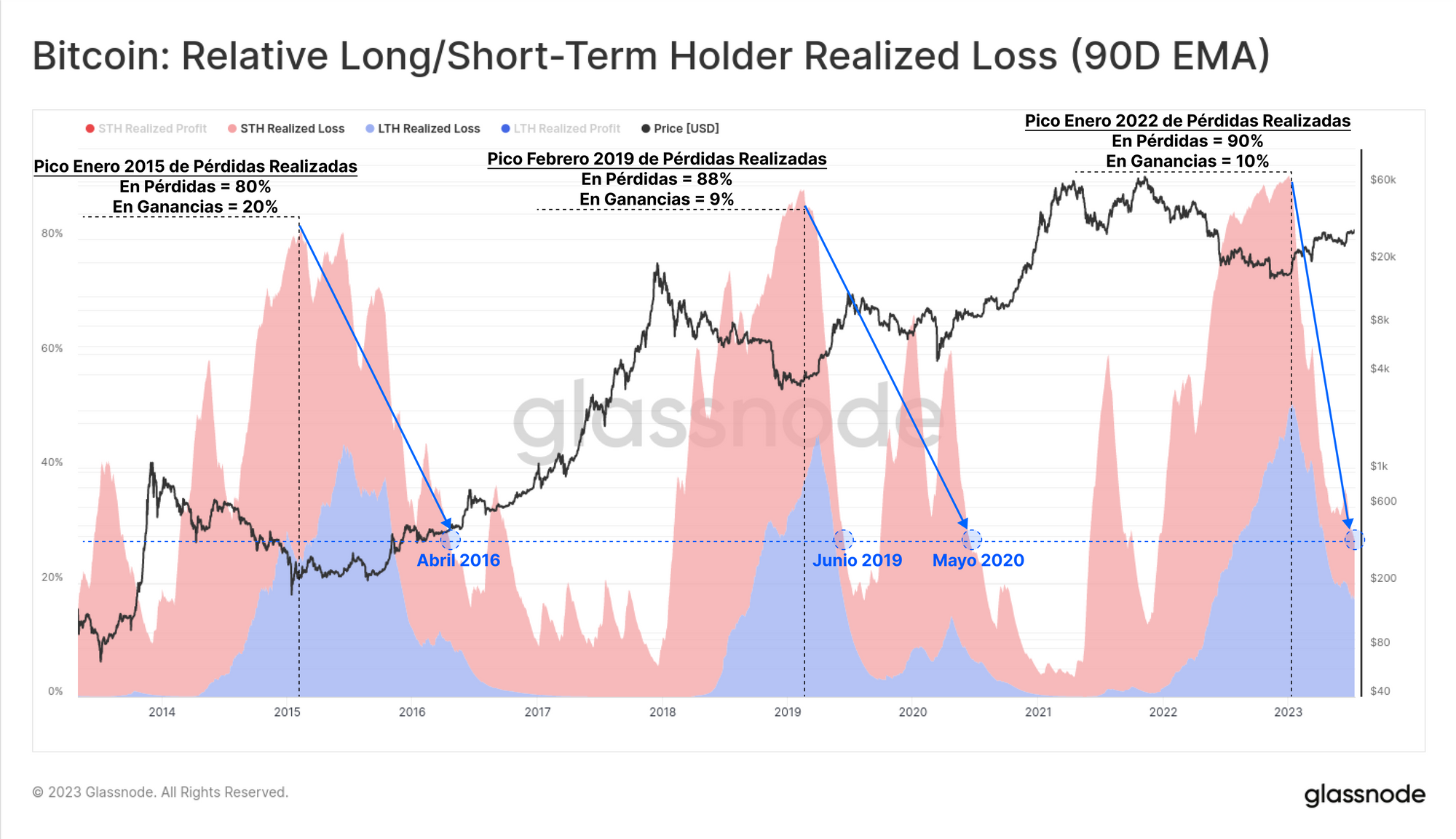

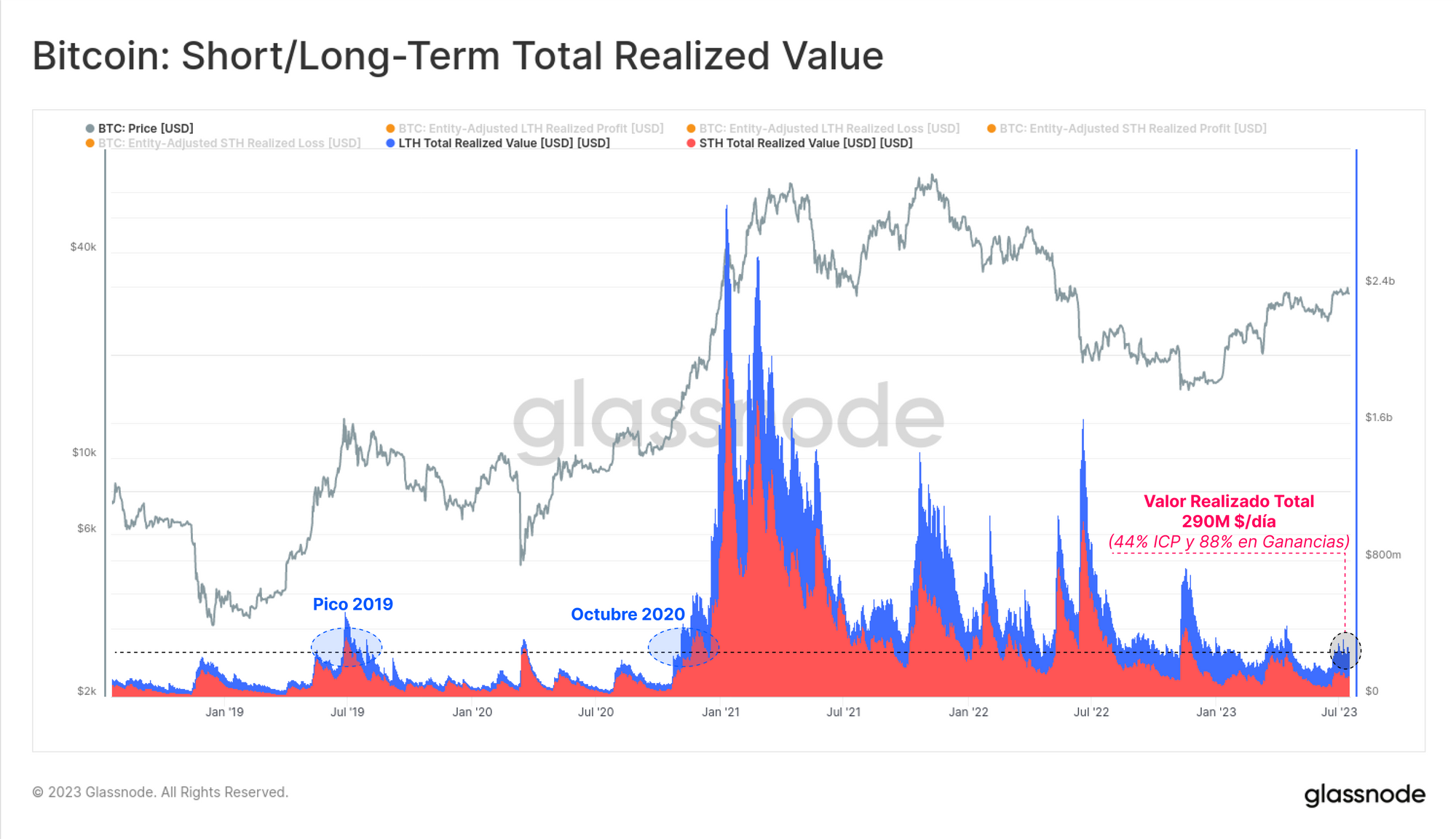

Al observar el valor realizado del mercado descubrimos la potencia de la recuperación en lo que llevamos de este 2023. Tanto la mayoría de los ILP como de los ICP están gastando ya en ganancias (73%).

Supone una mejora muy significativa desde el extremadamente doloroso periodo que atravesamos tras la quiebra de FTX, donde el 90% de todas las monedas que se gastaban por aquel entonces materializaban pérdidas (visto de esta manera, se trata de la mayor capitulación de la historia).

Sin embargo, cuando lo analizamos desde la perspectiva del valor realizado total en dólares (ganancias más pérdidas), seguimos aún cerca de los mínimos del ciclo con tan sólo 290M $/día. Si bien es cierto que en términos nominales es una buena cantidad, lo podemos volver a comparar con el pico impreso en el 2019 y octubre del 2020 cuando el precio estaba un 50% más bajo de lo que está ahora.

Como tal, esto nos indica que aunque la capitalización de mercado de Bitcoin sea el doble hoy en día, los inversores que aguantan con grandes ganancias o pérdidas aún no están para nada dispuestos a gastar sus monedas dentro del blockchain.

En términos generales, está claro que la vastísima mayoría de los inversores de Bitcoin aguardan con paciencia y optan por no revaluar su inversión a estos precios. Nos recuerda a nuestro informe anterior (Semana 26) en el que estudiamos que la proporción de BTC líquido, móvil y activo disponible en el mercado sigue siendo increíblemente baja.

Avistamos Algo de Luz

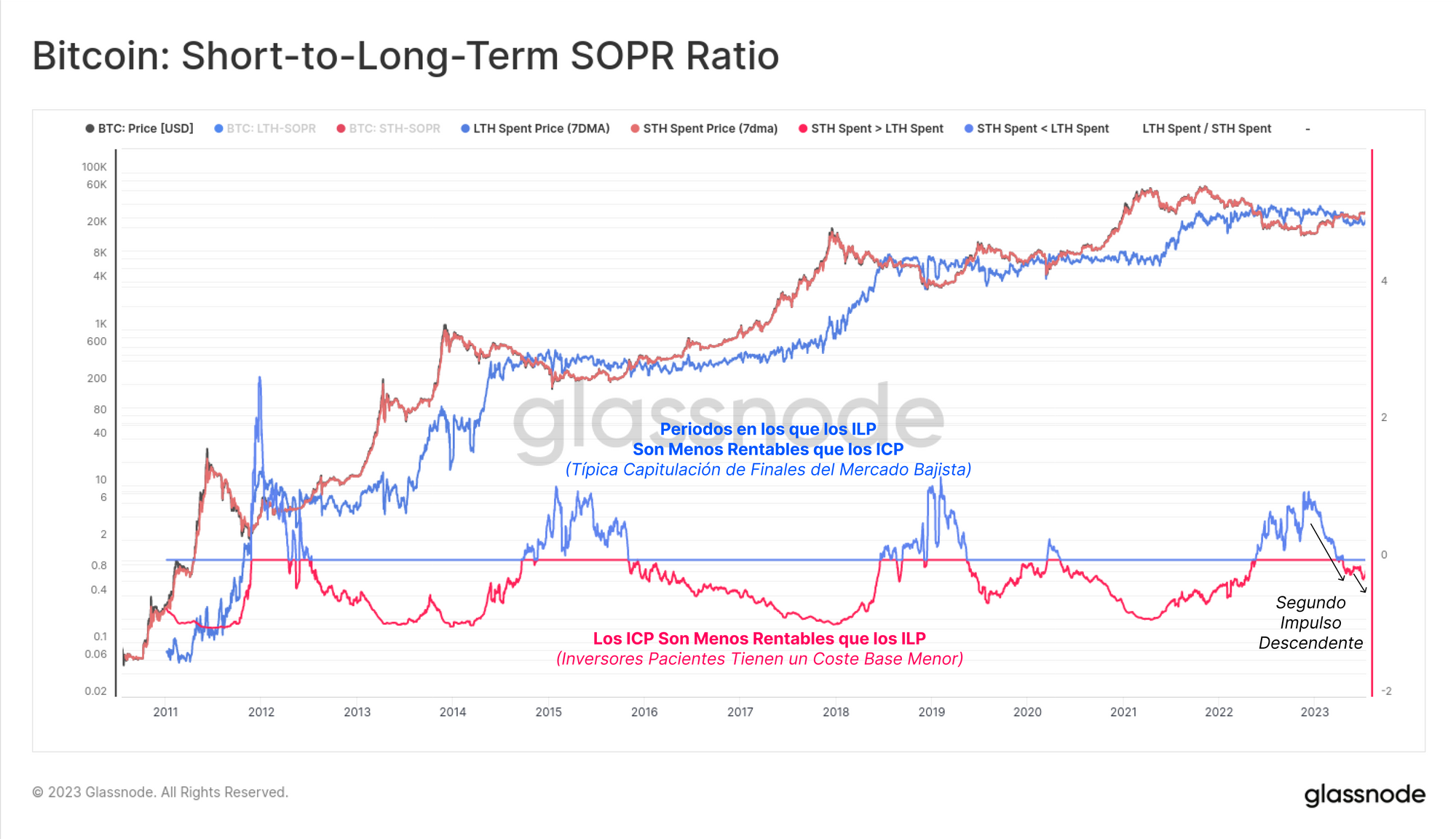

Para dar cierre a esta edición, vamos a retomar nuestra entrega de hace más de un año titulada La Fase Más Oscura del Mercado Bajista (Semana 24, 2022). En ese informe, presentamos una métrica que ayuda a identificar cuándo se producen los grandes cambios en el comportamiento de los ILP y los ICP.

No es en absoluto común que el grupo de los ILP gaste monedas que adquirieron de media a costes base superiores (con un múltiplo de ganancias más bajo) que el del grupo de los ICP. Aun así, es algo que llega a pasar alguna vez, e históricamente lo asociamos a los eventos de capitulación en lo más profundo de los mercados bajistas. Son periodos en los que se termina purgando hasta las manos más fuertes del mercado, particularmente a aquellos que adquirieron sus monedas muy cerca de las cumbres del ciclo y han soportado la tortuosa tendencia bajista al completo.

Con la imponente crecida del precio de este año y la dominancia de gasto que los ICP registran esta semana, el RGPG ha empezado a dibujar su segundo tramo en descenso. Demuestra que se está produciendo un cambio a macro escala en el comportamiento inversor. Tan solo hubo en esta métrica una instancia en marzo del 2020 en la que rebotamos verticalmente, propulsados de vuelta sobre el 1,0 antes de sumergirnos en valores inferiores durante un nuevo periodo multi-anual.

Resumen y Conclusiones

A pesar del nuevo máximo anual brevemente impreso esta semana en los 31.700$, el precio de BTC sigue atrapado dentro de un estrechísimo rango. Como resultado las Bandas Bollinger han sufrido una compresión extrema que las separa apenas un 4,2%. Esta reducción de volatilidad sucede al tiempo que las ganancias y pérdidas realizadas en el mercado rondan los mínimos de ciclo.

El conglomerado de los Inversores a Corto Plazo actualmente predomina en cuanto al ingreso de capital en los exchanges, algo lógicamente incentivado por que el 88% de ello está disfrutando de ganancias en la cartera. Aunque una vista panorámica nos revela que los inversores de ahora son muy reacios a desprenderse se su oferta en posesión. De muchas formas, todo esto recuerda a periodos como los del 2016 y 2019-20, caracterizados en cualquier caso por unas condiciones de mercado inestables.