Lento Pero Seguro

Bitcoin se enfrenta a fuertes resistencias mientras alcanza importantes costes base. Aparecen las primeras señales de un cambio de demanda muy positivo, donde convergen varios precios de adquisición, Bitcoin poco a poco se va saturando de quienes demuestran tener la mayor determinación.

Tras la cuarta subida de 75 puntos en los tipos de interés estadounidenses, se produce un pequeño retroceso en el Índice Dólar que permite que las acciones internacionales puedan tomarse un pequeño respiro. Aunque, la tensión que se vive en el mercado de opciones sigue por las nubes, y cada vez son más los inversores que cuentan con márgenes de rentabilidad pésimos, especialmente aquellos que invierten en los bonos a 3 meses comparado con quienes están apostando por los bonos a 10 años que ofrecen un riesgo nulo.

En consecuencia, el precio de Bitcoin ha vivido un ligero repunte, haciendo que esta pequeña apuesta alcista ejerza presión sobre los puntos clave de coste base que tenemos por encima, todo claro está antes del nuevo desplome que nos ha devuelto a los mínimos absolutos de este mercado bajista. Sea como sea, toda la acción de precio ascendente de la que hemos sido testigos recientemente, está enteramente respaldada por un acentuado comportamiento HODLer y los primeros resquicios de nueva demanda entrando en el sistema, lo que ocurre al tiempo que los activos digitales tratan de emprender el largo camino de para recuperarse de este mercado bajista.

Traducciones

Esta Semana en el Blockchain se traduce ahora al Inglés, Italiano, Chino, Japonés, Turco, Francés, Portugués, Persa, Polaco, Ruso, Árabe, Griego, Vietnamita y Hebreo.

Panel de la Semana en el Blockchain

El Informe Semanal cuenta ahora con un panel en vivo con todos los gráficos aquí presentados. Ya disponemos de nuestro propio Vídeo Análisis Semanal del Blockchain dedicado para la comunidad hispanohablante, que explora en profundidad todas las métricas cubiertas en el análisis de la semana. Visita y suscríbete a nuestro canal de YouTube.

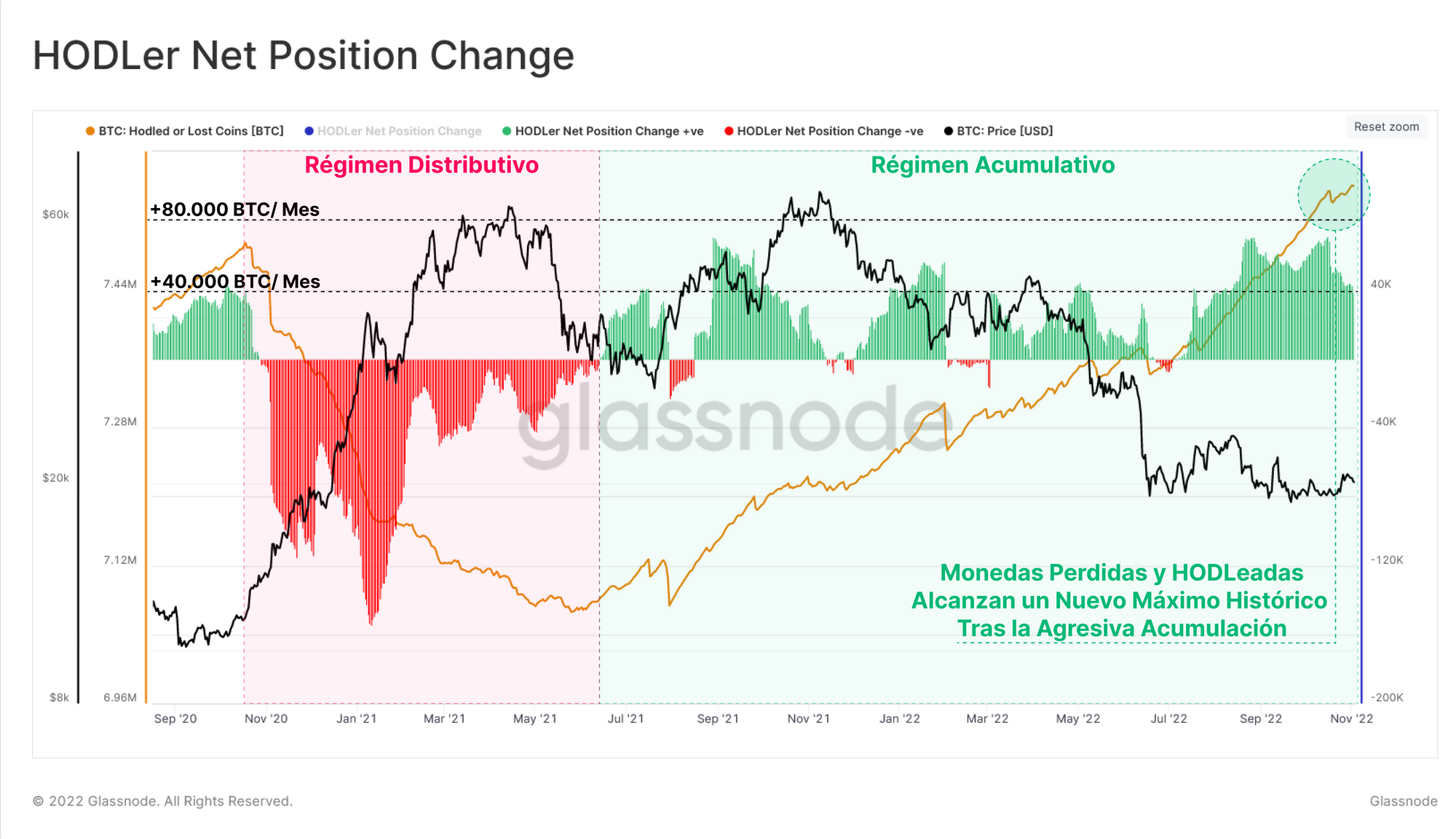

Los HODLers Se Mantienen Firmes

Empezaremos nuestro análisis evaluando el estado de este grupo HODLer, y lo haremos mediante el estudio de su comportamiento de gasto gracias al Cambio Neto en las Posiciones HODLer. Monitoriza el cambio a 30 días de la oferta Perdida o HODLeada, la cual predomina ampliamente dentro del blockchain.

Observamos una dicotomía en el comportamiento HODLer entre el periodo anterior al desplome de mayo del 2021, y el periodo posterior.

- 🔴 Antes de este punto de inflexión, se aprecia que los HODLers distribuían sus monedas con agresividad, utilizando todo el patrón de formación del máximo de ciclo para realizar ganancias. Esa distribución llegó a alcanzar un ritmo de -150.000 BTC / Mes, un proceso en el que gastaron un total de -450.000 BTC.

- 🟢 Tras el desplome en la acción de precio, la huella de gasto que dejaron los HODLers pasó a tener un carácter meramente acumulativo, atesorando monedas a un ritmo de +40.000 BTC / Mes. Este régimen de acumulación culminó con unos flujos agregados que amasaron +500.000 BTC en un periodo de 8 meses.

Es un proceso que ha reabastecido por completo las reservas monetarias que se distribuyeron anteriormente en el ciclo, y ha conseguido que las monedas HOLDeadas y Perdidas alcancen un nuevo Máximo Histórico.

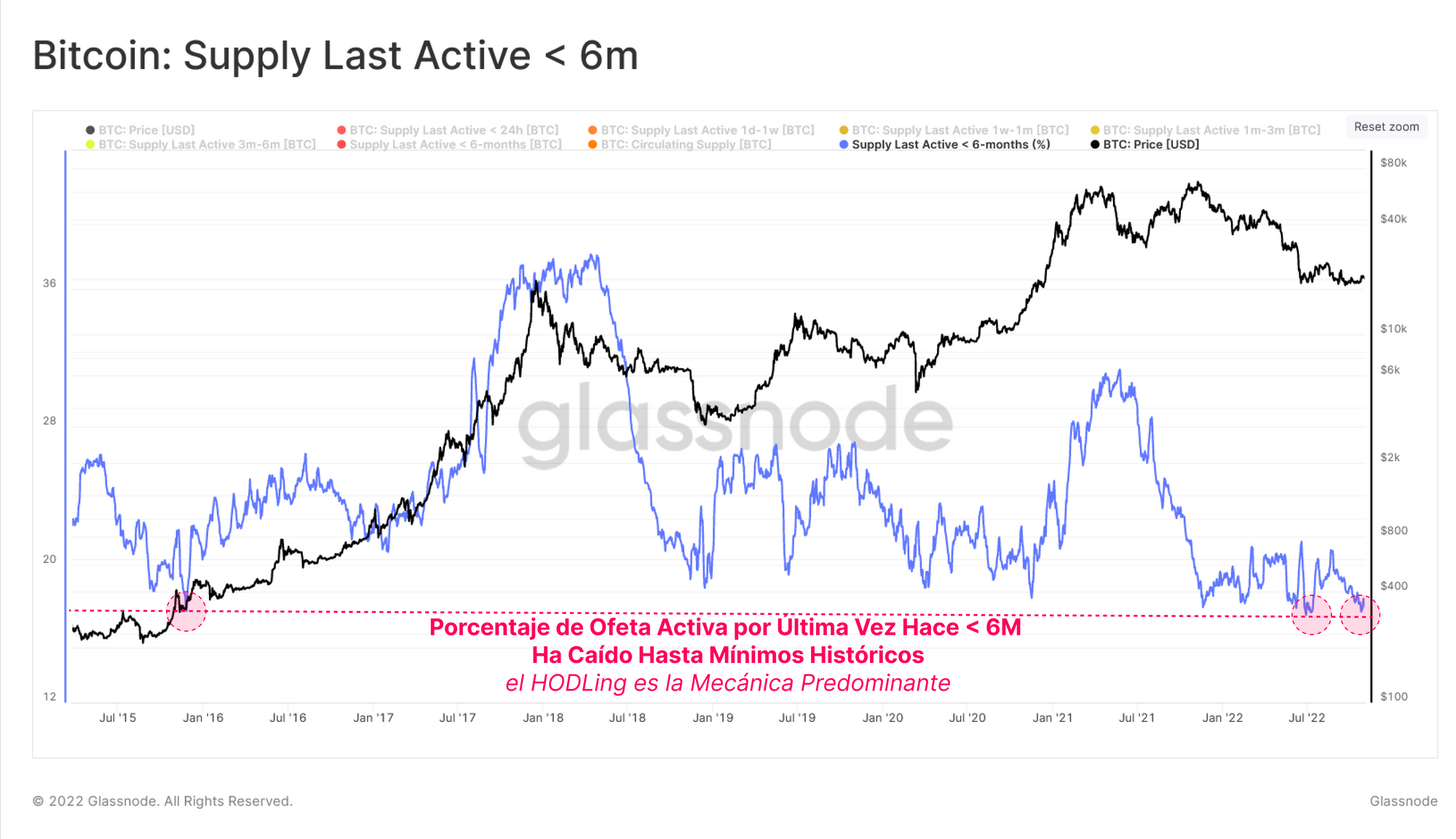

Se puede considerar que el otro lado de la oferta monetaria está compuesto de ‘monedas Calientes’, Las cuales participan el día a día de la actividad de trading que sucede dentro de la economía de Bitcoin.

La oferta de menos de 6 meses de edad disponible en el mercado actual se ha mantenido en torno a mínimos históricos desde mayo del 2022, y continúa en descenso, evidenciando aún más el nivel tan extremo de HODLing que se lleva a cabo en el mercado actual.

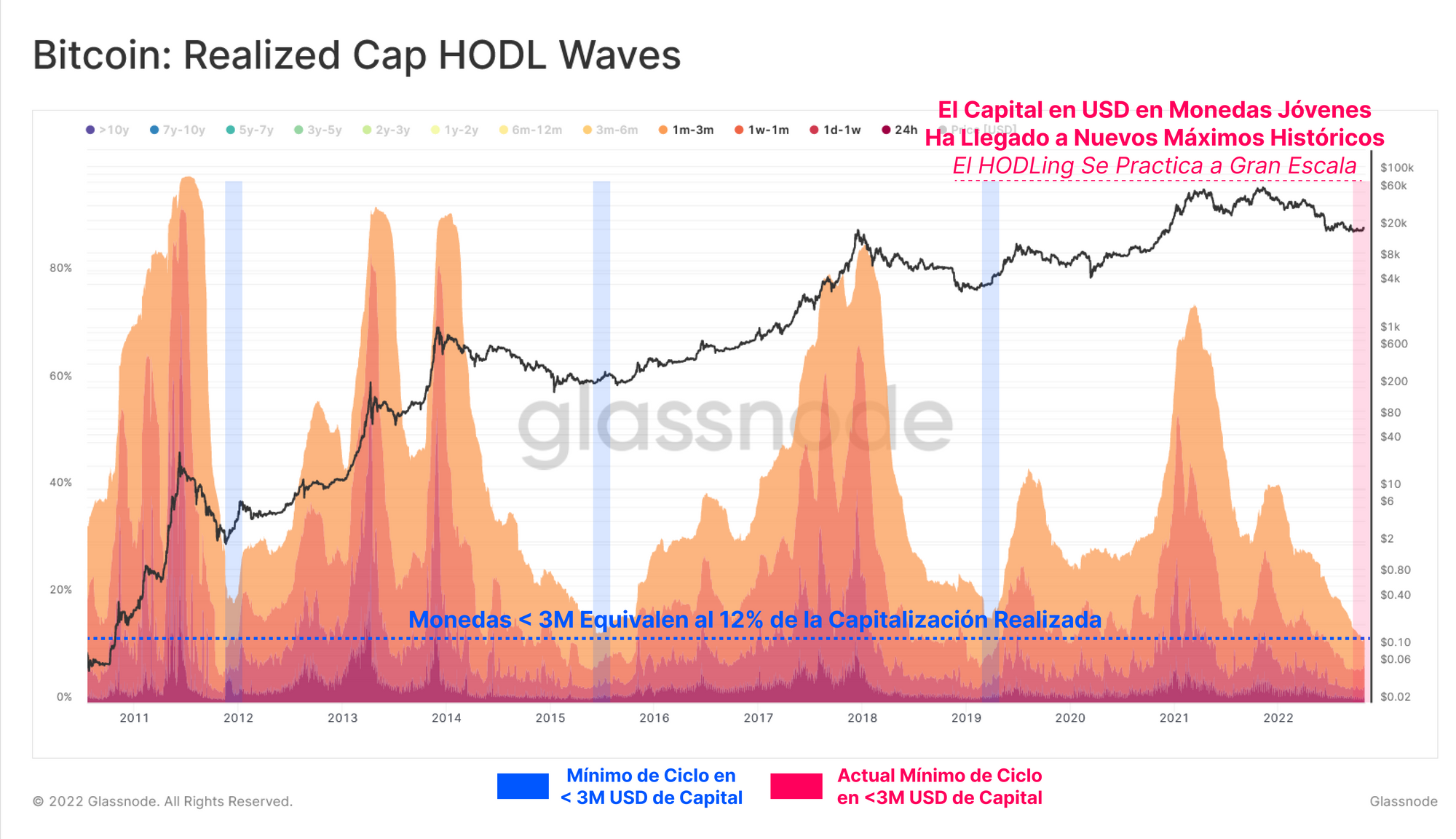

Para seguir, vamos a analizar las Ondas de Acumulación según la Capitalización Realizada, que nos permiten conocer la envergadura del patrimonio en dólares americanos que acaparan los distintos grupos de edad. Aislar a las monedas de menos de 3 meses nos ayuda a aproximar el tamaño del capital que está en manos de la clase inversora de mayor carácter especulativo.

Actualmente, la cantidad de riqueza que albergan las monedas más jóvenes está en mínimos históricos, y equivale a tan solo el 10% de la Capitalización Realizada. Por tratarse de un sistema binario, esto quiere decir que la proporción de riqueza de más de 3 meses de edad ha impreso ahora su propio Máximo Histórico tanto desde un punto de vista absoluto, como relativo a la Capitalización Realizada. Esto nos sugiere que el conglomerado HODLer predomina en el mercado de hoy en día como no lo había hecho nunca antes, demostrando con ello su negación en rotundo a gastar y vender, y todo a pesar de las tremendas dificultades que atraviesan los mercados de capital globales.

Por consiguiente, podemos utilizar el Ratio del HODLing Realizado como oscilador para comparar a gran escala el capital que atesoran las monedas jóvenes, con el que hay detrás de las más maduras. Se puede entender mediante el siguiente enfoque:

- Una tendencia ascendente en el Ratio sugiere que la riqueza en dólares está mayoritariamente en manos de nuevos compradores, que buscan especular, suele ser típico durante los mercados alcistas y las cumbres del mercado.

- Una tendencia bajista en el Ratio indica que las monedas más antiguas son las que principalmente acumulan dicha riqueza, y sugiere que hay un estilo de inversión más inclinado hacia el HODLing, y un mayor comportamiento de acumulación a largo plazo.

- Un rango plano en este Ratio indica que existe un equilibrio en el ratio de cambio de la dominancia entre las monedas antiguas y nuevas. Este periodo de transición se encuentra normalmente en momentos de inflexión como son los máximos de mercado con alta distribución, y los suelos de mercado con grandes acumulaciones.

Después de llevar en tendencia bajista desde que alcanzamos el máximo histórico de noviembre, el ángulo del ratio comienza a aplanarse, lo que sugiere que el balance que se distribuye entre monedas antiguas y jóvenes está encontrando un cierto equilibrio. Este patrón se está desarrollando en niveles similares y duración parecida al que ya vimos formarse en los mínimos de mercado del 2018-19.

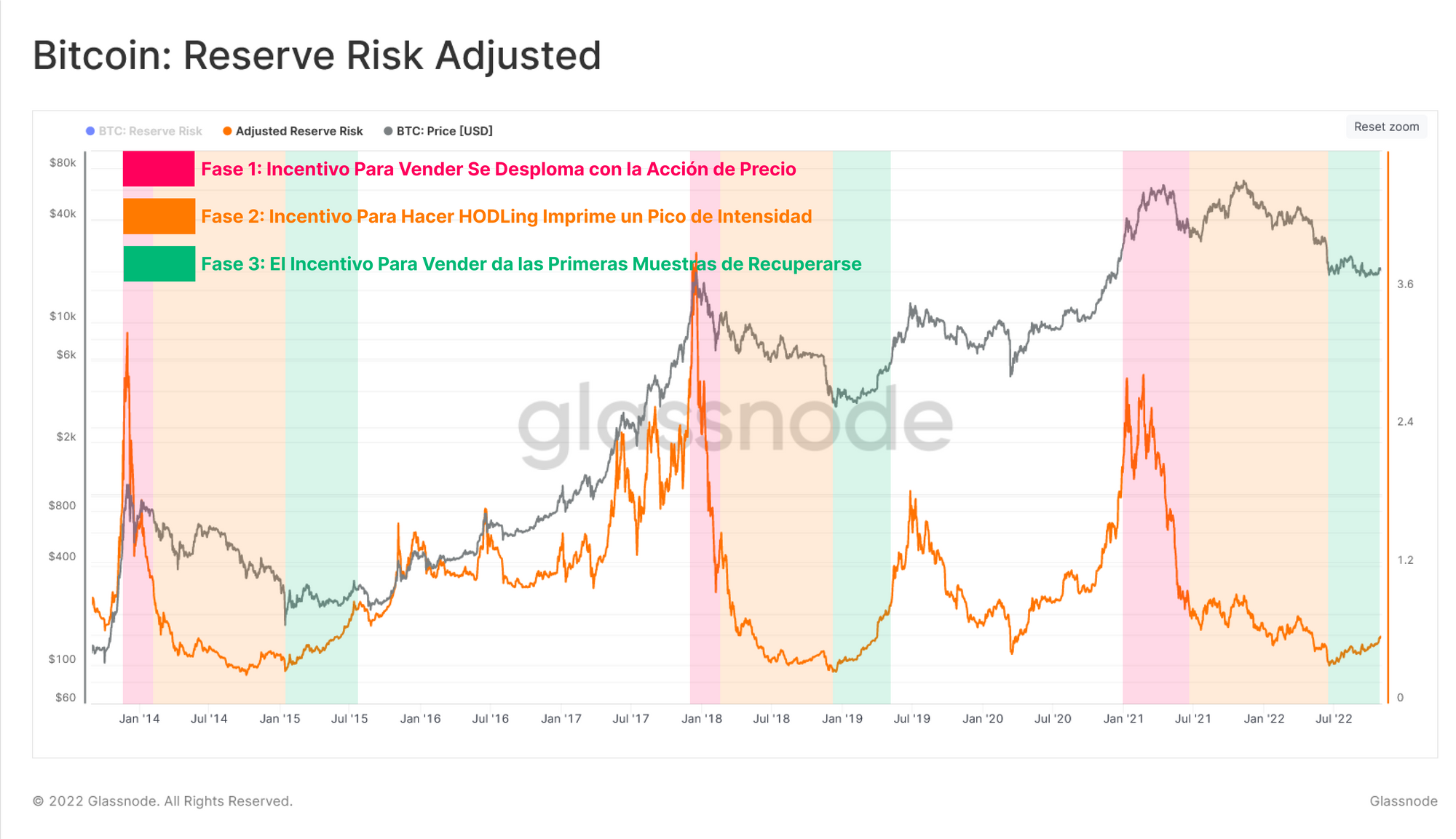

Podemos también aprovechar la métrica del Riesgo de Reserva Ajustado (una nueva métrica originalmente acuñada por el autor @hansthered), la cual es un oscilador cíclico que cuantifica el equilibrio entre el incentivo a vender del conjunto, y el gasto real acaecido por parte de las monedas que llevan latentes mucho tiempo.

- Las tendencias ascendentes en el Riesgo de Reserva Ajustado sugieren que el incentivo para vender va en aumento, y que la realización de ganancias empieza a ser la mecánica predominante en el mercado.

- Tendencias descendentes en el Riesgo de Reserva Ajustado indican que aumenta la percepción de que hay una buena oportunidad para invertir a más largo plazo, y por tanto el HODLing se convierte en la principal mecánica del mercado.

El Riesgo de Reserva Ajustado puede mostrar la forma que cobra un suelo de acumulación con la siguiente estructura:

- 🟥 Fase 1: El incentivo para vender se desvanece con la acción de precio que le sigue al estallido de la burbuja del ciclo, señalando el repentino final del mercado favorito de los traders. Con el tiempo, la acumulación a largo plazo y el HODLing van gradualmente convirtiéndose en la mecánica predominante.

- 🟧 Fase 2: Se alcanzan máximos en la percepción del mercado de que gastar monedas sacrifica un coste de oportunidad muy elevado, y el comportamiento HODLing alcanza su máxima intensidad, momentos en los que atravesamos lo peor del mercado bajista.

- 🟩 Fase 3: El incentivo para vender empieza a mostrar las primeras señales de recuperación, llega nueva demanda, se realizan ganancias, y se le da forma con ello al suelo de mercado definitivo.

Actualmente, el Riesgo de Reserva Ajustado parece haber entrado en la Fase 3, alineándose con el pico de comportamiento HODLing que observamos más arriba, lo que además muestra una posible transición hacia un régimen de mayores incentivos para vender. En otras palabras, quienes fueron capaces de aguantar sus monedas durante extensos periodos de tiempo, con casi toda probabilidad se convierten en la principal fuente de presión vendedora de cara al futuro (una señal de haber agotado a los vendedores del ciclo 2021-22).

Una Ráfaga de Interés

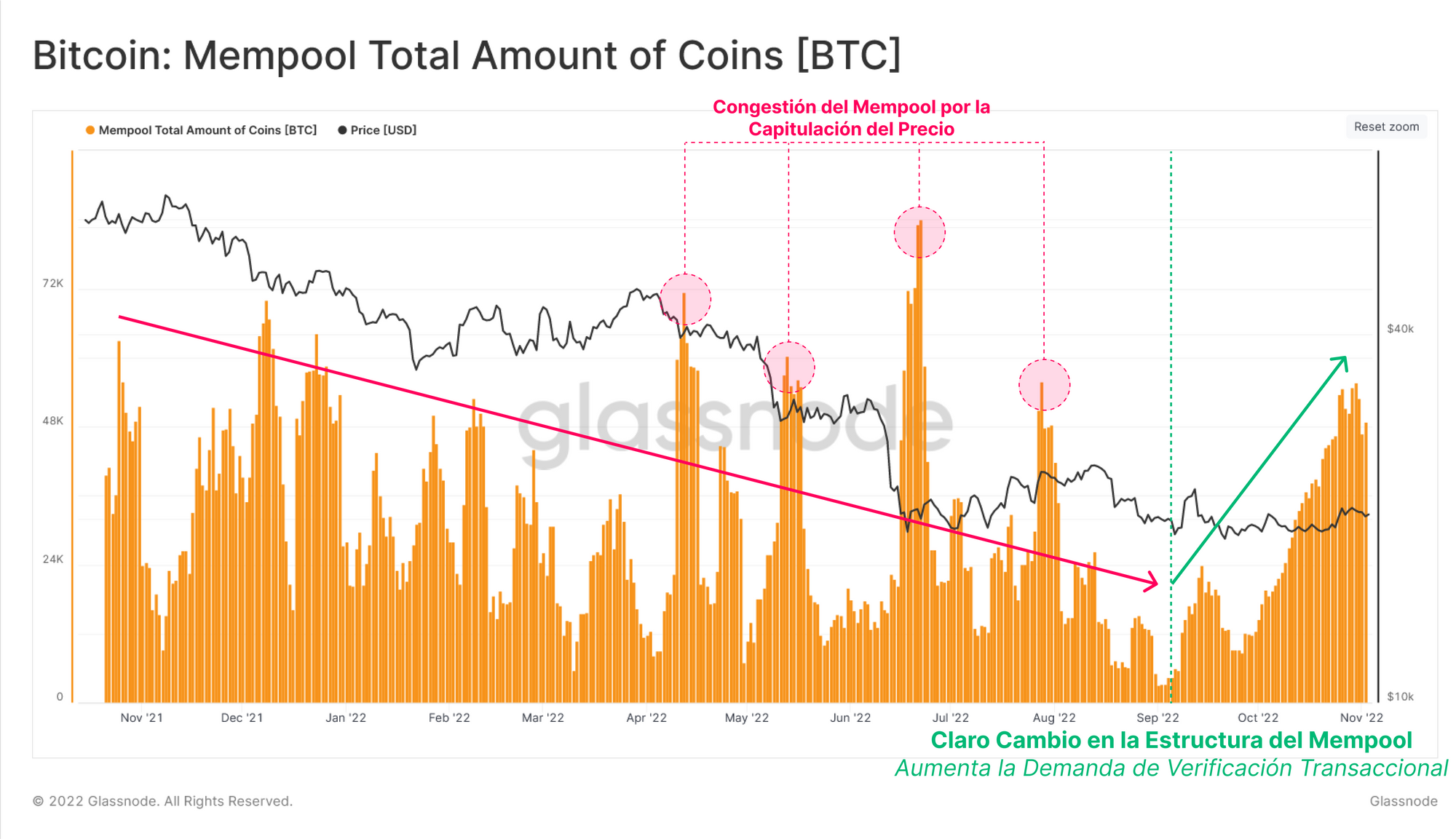

Se está produciendo un pequeño pero notable cambio en el ritmo de las transacciones de Bitcoin, que podemos observar en el impulso ascendente que se dibuja en la cantidad de monedas que se transfieren a través de nuestro nodo del Mempool. Este cambio de actitud que observamos constituye las primeras señales de que se puede estar produciendo un cambio muy positivo dentro del ámbito de la demanda.

La tendencia aún está en pañales, pero hay que seguirla de cerca.

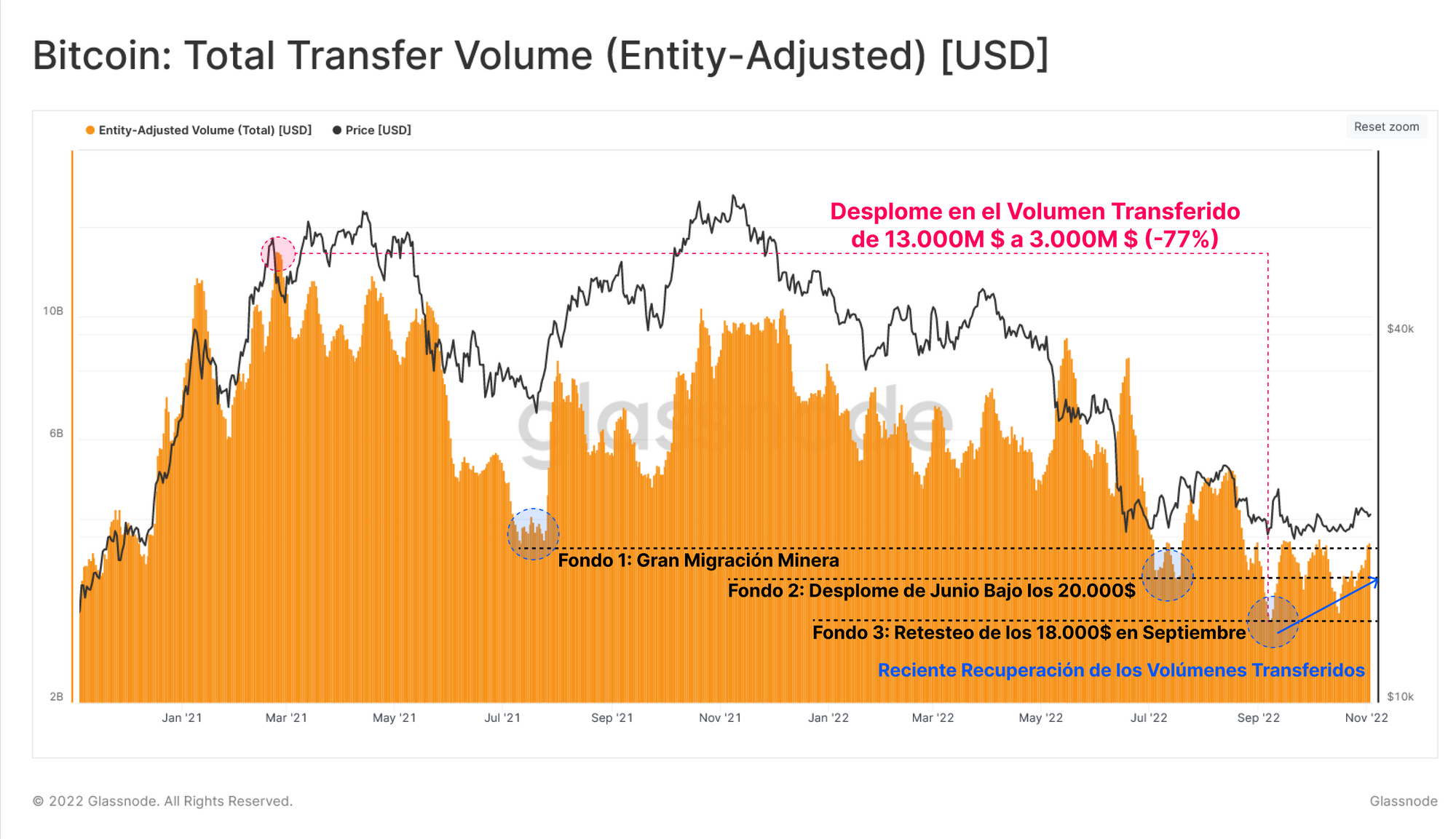

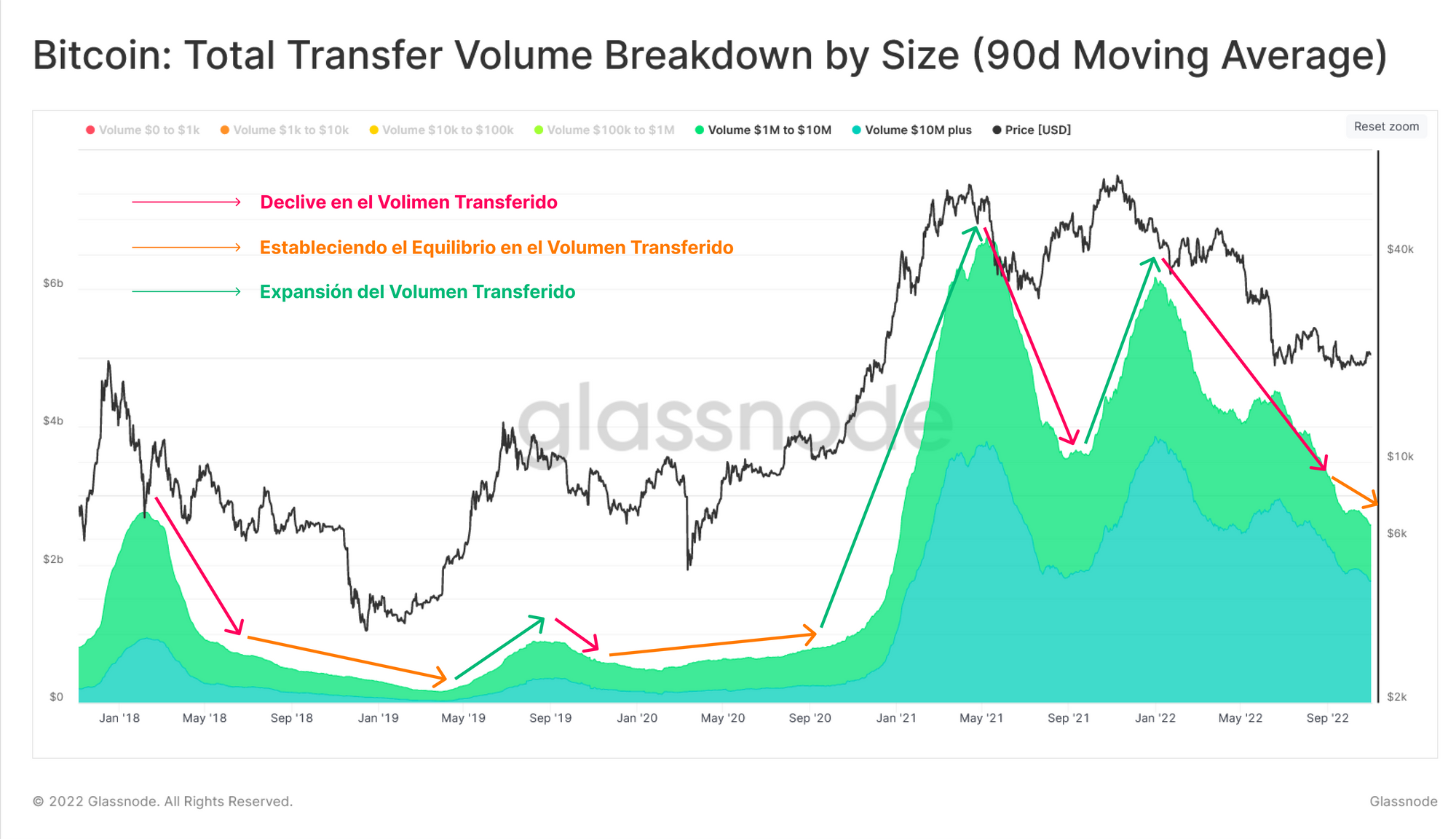

Cuando analizamos el volumen transferido en el network de Bitcoin en un día cualquiera, encontramos que se ha producido una reducción sustancial, de los 13.000M $ al día de máximo que alcanzamos durante las cumbres del mercado entre enero y mayo del 2021, hasta un mínimo de ciclo por debajo de los 3.000M $ al día que vemos hoy, es decir un declive del -77%.

Sin embargo, empezamos a ver las primeras muestras de estarnos estabilizando, y puede que hasta un repunte en el volumen diario transferido desde los mínimos que imprimimos en el mes de septiembre, que oscilan ahora entre los 3.000M $ y los 4.000M $ al día.

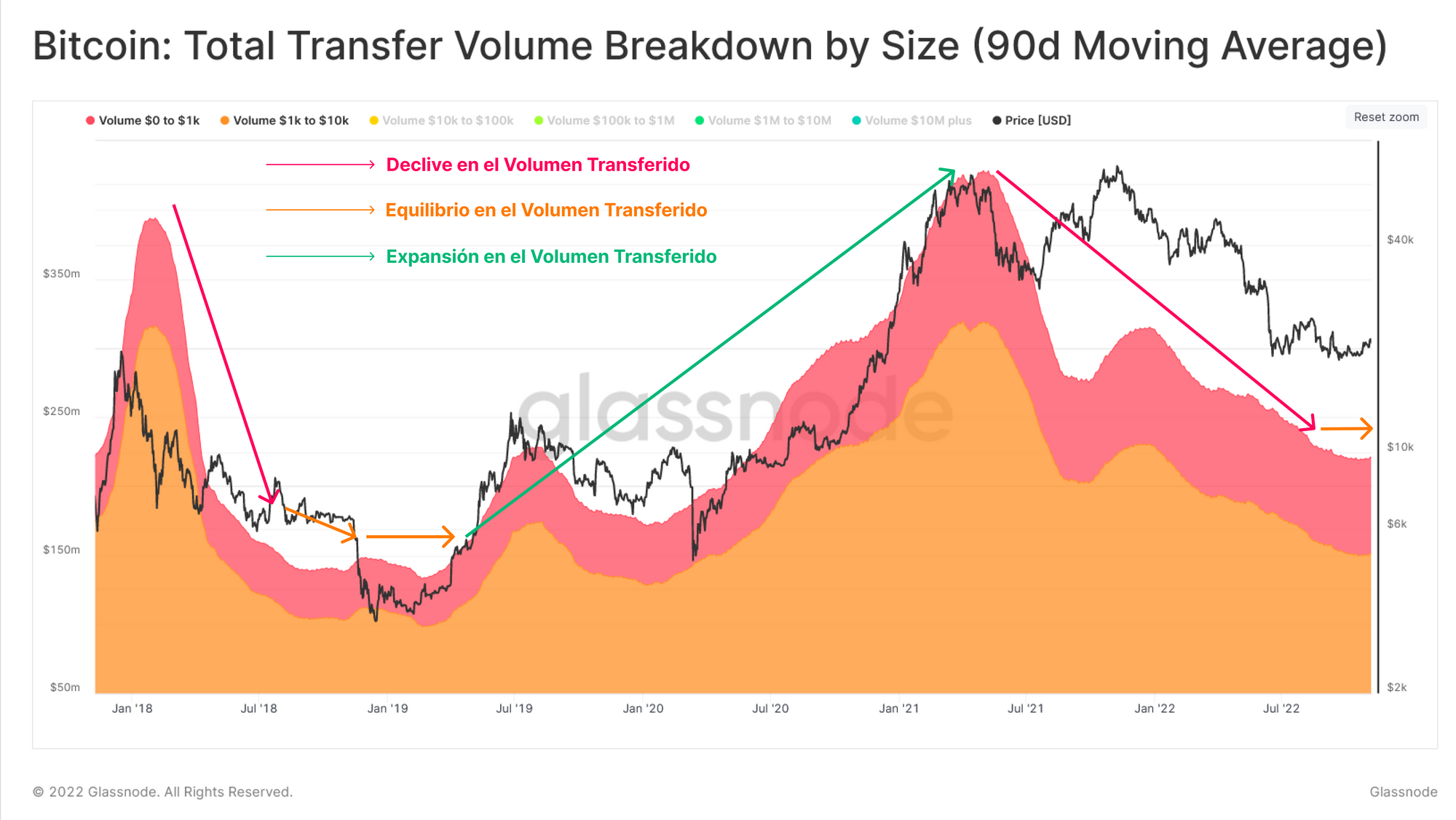

Como mencionamos anteriormente, la presencia de monedas jóvenes normalmente indica que hay inversores minoristas en activo, y esa presencia se desvaneció con el desplome de mayo del 2021. Es algo evidente también en el descenso de la cantidad de capital que se moviliza diariamente en forma de transacciones de menor tamaño.

Las transacciones de entre 0$ y 10.000$ han caído seriamente de las 430.000M $ / día que teníamos en enero del 2021, a las 220.000M $ / día que tenemos en estos momentos, un descenso del -49%. De todos modos, volvemos a ver nuevas muestras de estabilización en la contribución a los volúmenes transferidos que ofrecen estas entidades de menor tamaño, quienes tienden de hecho a responder con prontitud cuando el mercado retoma una tendencia alcista, por pequeña que sea.

Es una característica que ya vimos durante el periodo de formación del suelo del 2018.

Por otro lado, vemos que se está formando una estructura enteramente opuesta en las transacciones que transportan +1M $, donde sigue menguando el volumen total que proviene de los grandes participantes. Esto de nuevo se asemeja al fondo del 2018, cuando el volumen transferido por las grandes entidades se mantuvo muy apagado, mientras esperaron a que la tendencia alcista se estableciese como es debido, antes de comenzar a transferir grandes volúmenes de nuevo.

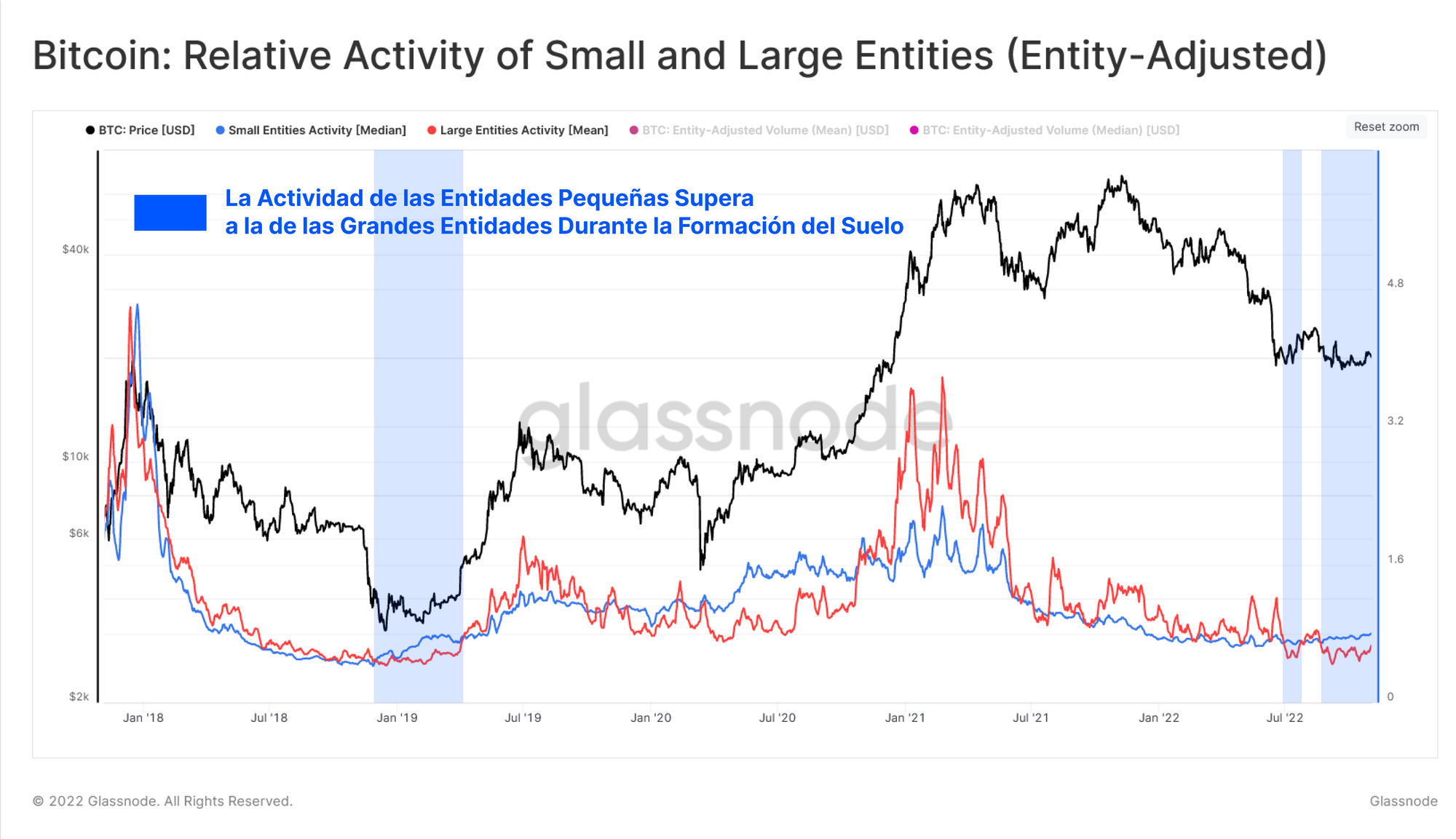

Podemos confirmar esta observación mediante la Actividad Relativa de Entidades Grandes y Pequeñas. Esta métrica tiene en cuenta la asimetría positiva que se aprecia en los volúmenes transferidos denominados en términos de dólares americanos. Hemos configurado un oscilador que compara el ratio entre la Media Móvil de 7 días, con la Media Móvil de 365 días de la mediana de los volúmenes transferidos (entidades pequeñas, 🔵), y la media (grandes entidades, 🔴) del volumen transferido.

Una vez más, podemos resaltar el parecido con el suelo del 2018 en la estructura que se forma entre la actividad de las entidades pequeñas y grandes. Tras la capitulación final en la acción de precio, la actividad de las entidades más pequeñas aumentó y en la práctica impulsó los movimientos alcistas del 2019 y 2020, indicando la aparición de una cantidad más que decente de pequeñas transacciones, y por tanto dando la primera señal de que regresaba la demanda al mercado.

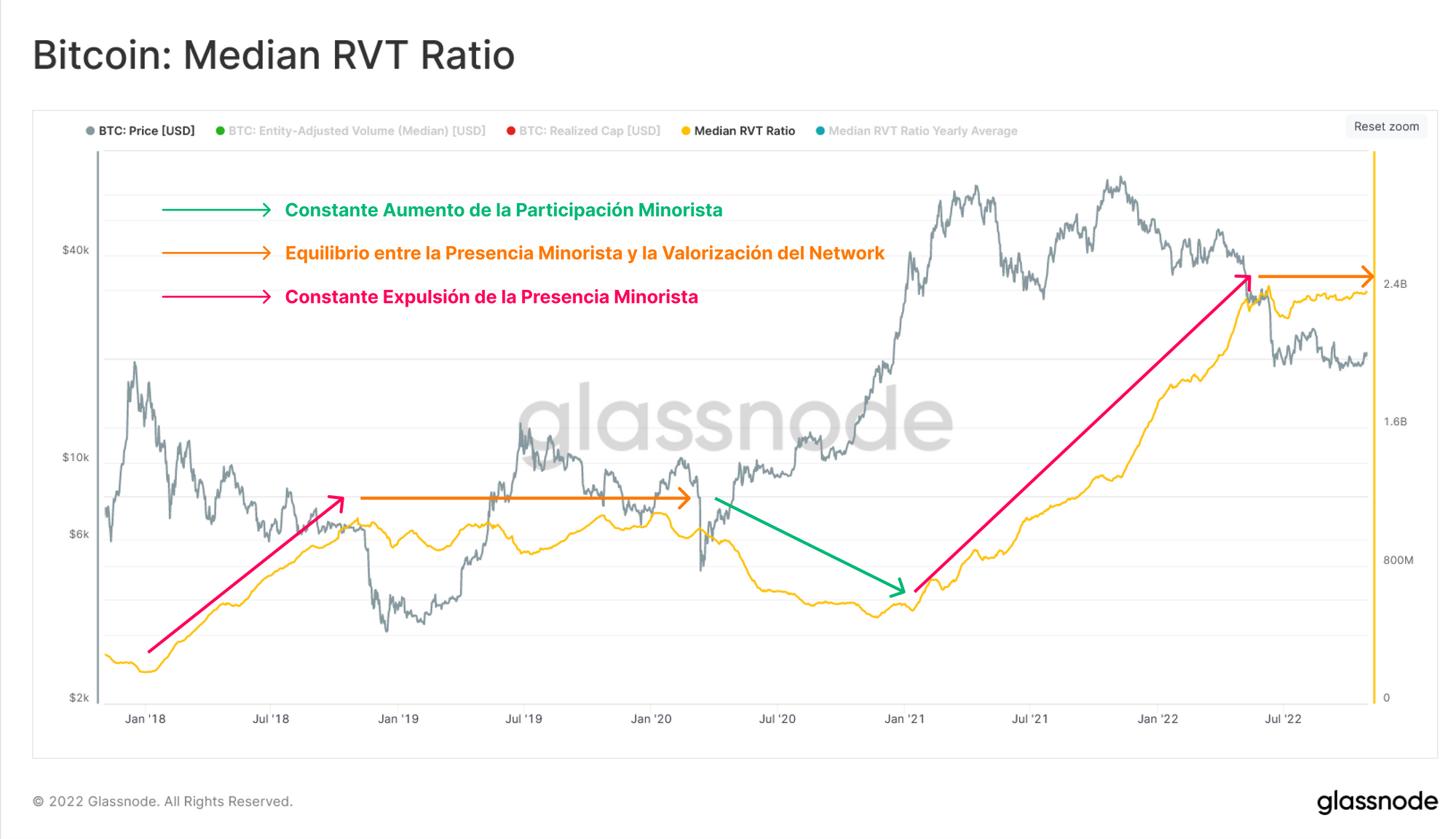

La tésis que acabamos de desarrollar puede explorarse en profundidad al inspeccionar la Mediana del Ratio entre el Valor Realizado y el Volumen Transferido. Esta métrica compara el equilibrio entre la valorización del network, determinada por la Capitalización Realizada, y los niveles de participación y presencia minorista representados por la Mediana del Volumen Transferido. Se puede entender como la cantidad de transacciones de los inversores corrientes que se equipara con la valorización actual del network.

- Aumentos en la Mediana del Ratio nos sugieren que hay puesto en marcha un proceso de expulsión de los participantes minoristas hasta que se alcanza un equilibrio.

- Descensos en la Mediana del Ratio generalmente indican que la participación e interés minorista van en aumento.

- Una Mediana del Ratio que se mantiene estable es consecuencia de que tanto la participación minorista como la valorización del network son constantes, lo que refleja haber alcanzado un punto de equilibrio en la utilización del network. Esto mismo se asocia históricamente con periodos de transición a gran escala.

Tras el desplome impulsado por el colapso de LUNA-UST, la presencia de inversores de tamaño minorista ha estado equilibrada con la Capitalización Realizada, y nos sugiere que se ha producido una purga de inversores con mero afán especulativo, que por lo general tienen muy poca confianza en el activo. Sin duda, aún parece estarnos faltando el elemento temporal dentro del actual régimen cuando lo contrastamos con el precedente del 2019.

Resistencia de Costes Base

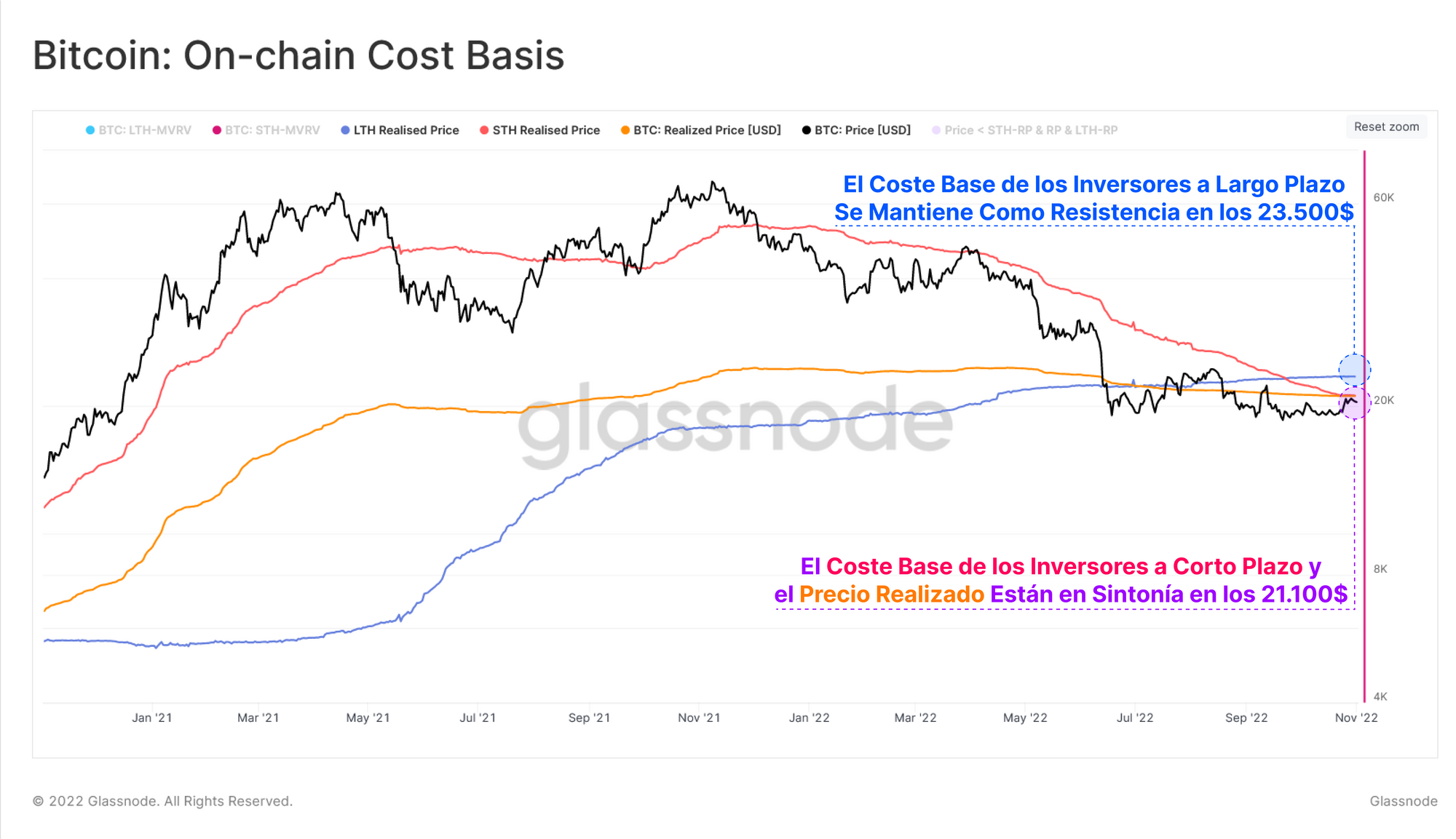

Dado que encontramos tempranas señales de que se va asomando algo de nueva demanda a la red, es prudente estimar los niveles de interés que puedan estarse asentando en el mercado de cara al futuro más inmediato, particularmente si vemos que los inversores a largo plazo incurren en nuevas ventas. Con este fin en mente, podemos determinar el coste base dentro del blockchain de los Inversores a Largo Plazo, los Inversores a Corto Plazo, y del mercado en su conjunto.

- Tanto el Coste Base 🔴 como el Precio Realizado 🟠 de los Inversores a Corto Plazo se encuentran aproximadamente en el mismo nivel de en torno a 21.100$, punto en el que el mercado ha sido precisamente rechazado.

- El Coste Base 🔵 de los Inversores a Largo Plazo sigue estando aún por encima, cerca de los 23.500$, y será un área de alto interés para todos los inversores que han tenido que soportar la reciente volatilidad del mercado, pero que siguen estando inseguros en lo que respecta a la estabilidad de cara a un futuro.

En estas últimas semanas observamos un importante declive en el coste base de los Inversores a Corto Plazo, debido principalmente al enorme volumen monetario que se ha desplazado con la reciente redistribución que veníamos discutiendo en la Semana 44. Esto sirve para acercar el coste de adquisición del Inversores a Corto Plazo medio un poco más cerca del precio de mercado, y de hecho demuestra que los recién llegados disfrutan de nuevas posiciones mucho más aventajadas económicamente hablando.

La segunda observación que debemos hacer es la congregación de estos tres costes base que ahora se encuentran mucho más próximos entre sí. Indica que los costes base del inversor medio de Bitcoin están convergiendo, sin importar hace cuánto hayan adquirido sus monedas, y esto hace que el conglomerado inversor en general tenga tintes más homogéneos (un reseteo de la psicología inversora, por decirlo así).

Resumen y Conclusiones

El grupo HODLer más insensible al precio sigue inquebrantable, lo sabemos porque hay monedas que siguen engrosando las arcas del conjunto HODLer, lo que empuja a sus reservas a alcanzar nuevos máximos históricos. La riqueza en manos de los Inversores a Largo Plazo también ha llegado a nuevos Máximos Históricos, esto potencialmente sugiere que hay mucha fortaleza entre los HODLers y que empieza a crecer con ella el incentivo para recoger ganancias.

Al tiempo que los HODLers tratan de mantener el suelo de mercado intacto, son por otra parte los Inversores a Corto Plazo quienes deben hacer su aparición para inyectar nuevo capital orgánico en el sistema y lograr que nos estabilicemos en los niveles clave del mercado. Prueba de ello son los cambios estructurales que estamos viendo en la actividad del Mempool, además del repunte de actividad proveniente de las entidades más pequeñas, todo ello hace que la demanda por verificación transaccional y la utilización del network estén poco a poco creciendo a paso firme.

A pesar de vivir condiciones sin precedentes en todos los mercados globales, la estructura de la acción de precio de Bitcoin es muy parecida a la que veíamos durante los anteriores ciclos, cuando el precio se acercaba hacia el coste base del mercado en su conjunto, pero también al coste base de los Inversores a Corto Plazo. Como hemos podido descubrir, va a ser crucial la reacción que se desencadene al llegar a estos niveles, y por tanto es de vital importancia seguir monitorizándolo en las semanas venideras, ya que una rotura confirmada de estos niveles de resistencia nos daría las primeras señas de esperanza para el largo y tortuoso camino que aún tenemos por delante.

Canales Traducidos

Estamos orgullosos de inaugurar nuevos canales sociales para:

- Español (Analista: @ElCableR, Telegram, Twitter)

- Portugués (Analista: @pins_cripto, Telegram, Twitter)

- Turco (Analista: @wkriptoofficial, Telegram, Twitter)

- Persa (Analista: @CryptoVizArt, Telegram, Twitter)

- Síguenos en Twitter

- Únete a nuestro canal de Telegram

- Visita el Glassnode Forum para debatir y discutir ampliamente.

- Para ver las métricas del blockchain y las gráficas de actividad, visita Glassnode Studio