Un Reseteo de Capital

La Capitalización Realizada de Bitcoin ha decaído de tal forma que todo el capital que entró al mercado desde mayo del 2021, ya ha sido enteramente disipado. En consecuencia la actividad en el blockchain ha repuntado, pero carece de un volumen suficientemente sustancial como para mantenerse.

El mercado de Bitcoin está atravesando una considerable consolidación justo por encima de los mínimos del ciclo tras unas tremendas semanas por la implosión de FTX. La acción de precio ha experimentado una sólida recuperación de casi el 10%, rebotando sobre los mínimos del actual rango en torno a los 16.065$, hasta un máximo de 17.197$.

En esta edición, exploraremos la severidad de las pérdidas acarreadas por los participantes del mercado en lo que parece ser el mayor desapalancamiento que se ha producido en toda la historia de los activos digitales. Después analizaremos también los efectos consecuentes que ha tenido sobre la actividad del network y la demanda de espacio por bloque, y lo que esto nos cuenta acerca de la actual estructura de mercado.

Traducciones

Esta Semana en el Blockchain se traduce ahora al Inglés, Italiano, Chino, Japonés, Turco, Francés, Portugués, Persa, Polaco, Ruso, Árabe, Griego, Vietnamita y Hebreo.

Panel de la Semana en el Blockchain

El Informe Semanal cuenta ahora con un panel en vivo con todos los gráficos aquí presentados. Ya disponemos de nuestro propio Vídeo Análisis Semanal del Blockchain dedicado para la comunidad hispanohablante, que explora en profundidad todas las métricas cubiertas en el análisis de la semana. Visita y suscríbete a nuestro canal de YouTube.

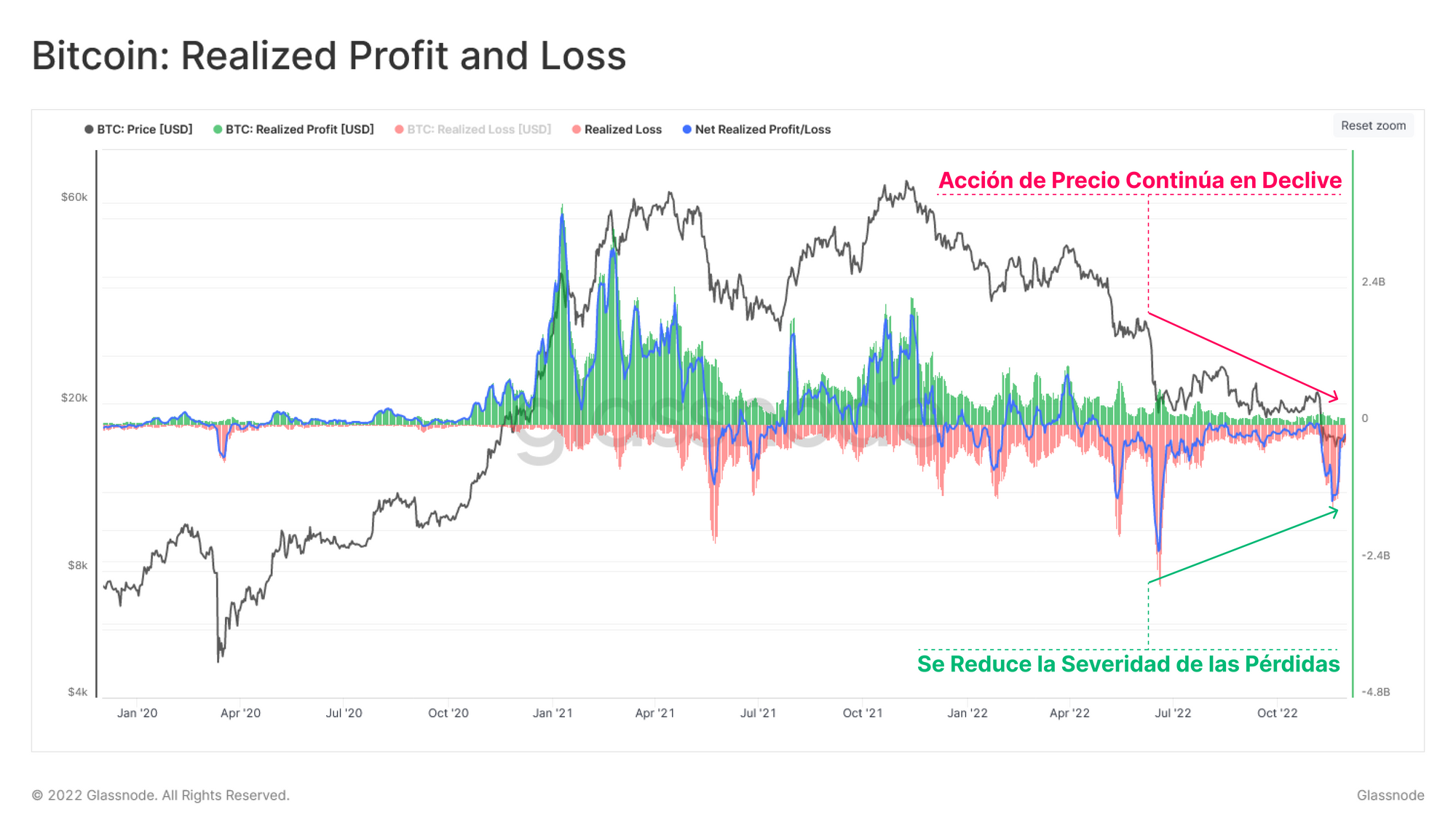

Un Entorno de Pérdidas

Para arrancar nuestra evaluación del mercado, echaremos un vistazo a la magnitud de pérdidas realizadas por el conjunto de los participantes a lo largo del turbulento evento de desapalancamiento de las últimas semanas.

Tanto el desplome de junio del 2022, como la Implosión de FTX provocaron entre los inversores unas capitulaciones de proporciones históricas. El acontecimiento de FTX registró un máximo histórico de pérdidas en un solo día de nada menos que -4.435M $. Aunque, cuando aplicamos una media móvil semanal, el ritmo de pérdidas parece estarse debilitando. Comparativamente, el desplome de junio nos dejó más de -700M $ en pérdidas cada día durante casi dos semanas tras el evento.

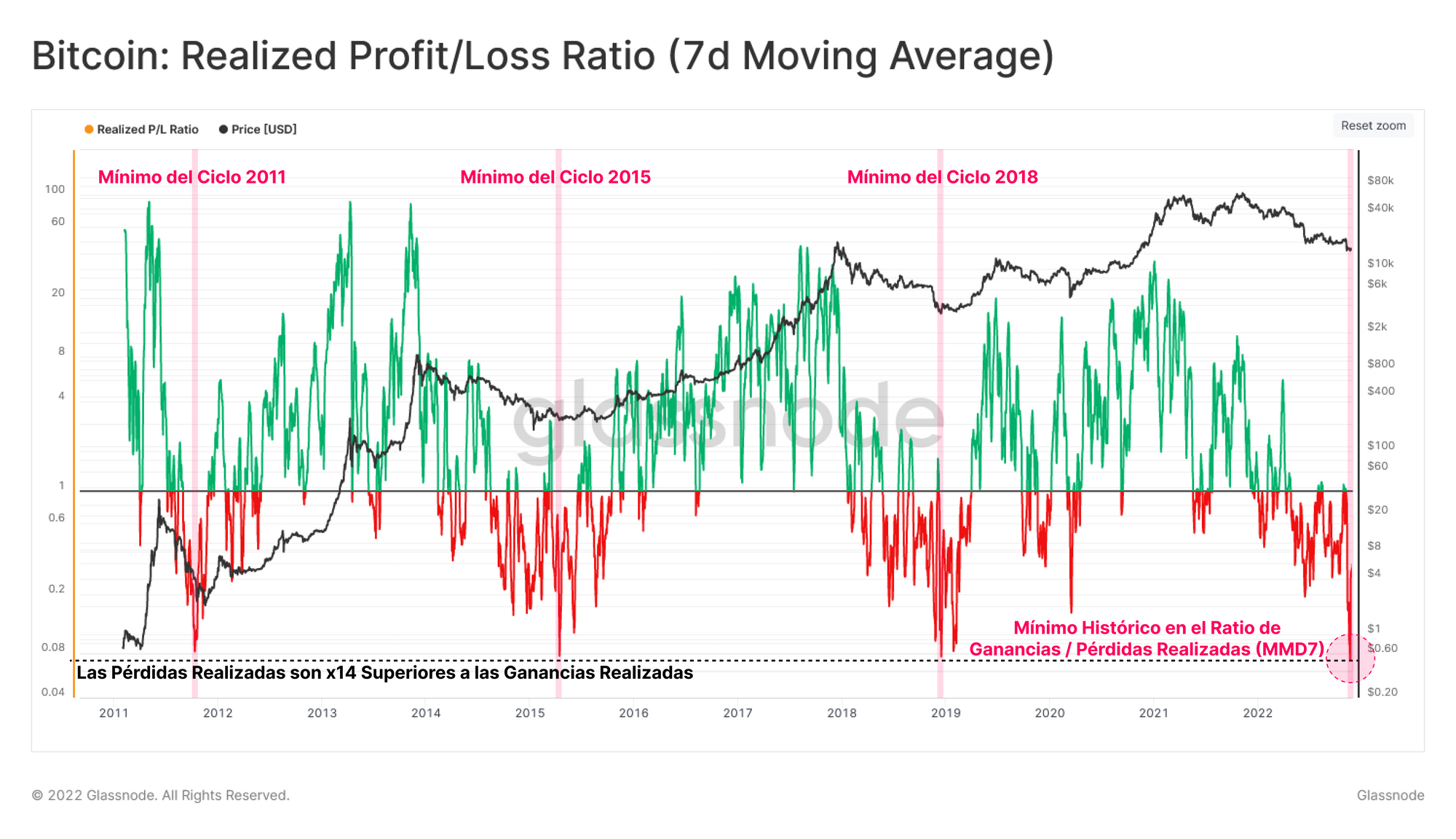

Podemos complementar este análisis inspeccionando el ratio entre las ganancias realizadas, y las pérdidas realizadas. Encontramos que este ratio ha impreso un nuevo mínimo histórico.

Esto quiere decir que las pérdidas que el mercado materializó fueron 14 veces superiores a las ganancias incurridas. Es muy probable que este hecho en parte se deba a que la totalidad de la acción de precio del 2020-22 se encontrase por encima del precio spot actual.

Las anteriores ocasiones en las que los ratios de Ganancias/Pérdidas Realizadas han llegado a ser tan bajos, han coincidido históricamente con situaciones de macro cambios en el mercado.

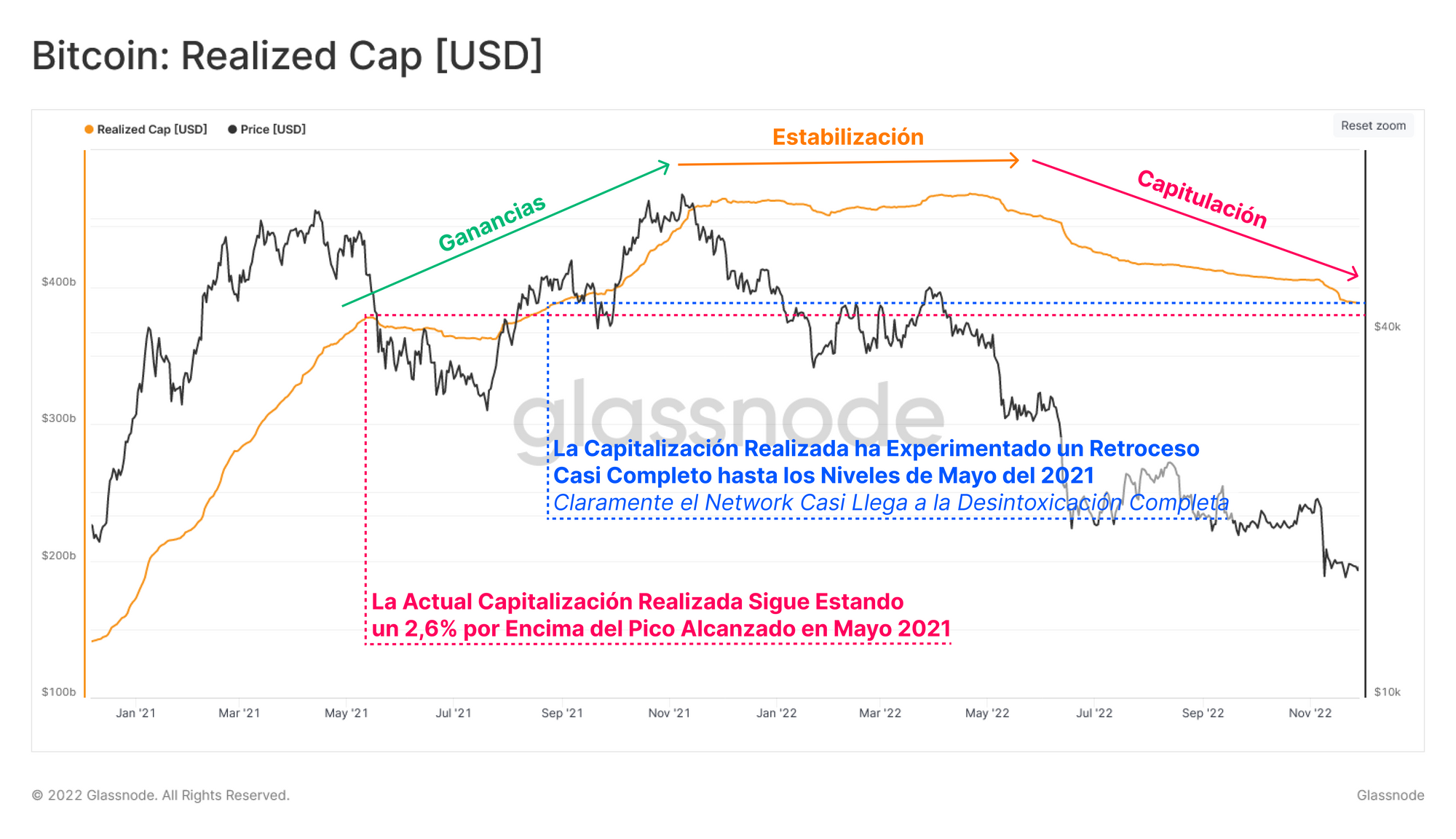

Ahora, nos vamos a centrar en la Capitalización Realizada, que nos muestra la suma neta de los flujos de capital que entra y sale del network desde que se concebió. Podemos utilizar esta métrica para determinar cómo de severo está siendo el escape de capital del network después de que alcanzásemos la cumbre de este ciclo de mercado.

Se aprecia un gran repunte en la Capitalización Realizada tras el desplome de mediados del 2021. Lo podemos interpretar como la forma en que los participantes del mercado optaron por recaudar toda la liquidez posible al soltar sus posiciones durante la breve carrera alcista, y por tanto realizaron ganancias, obligando a que la Capitalización Realizada ascendiese a la par.

Tras el colapso de LUNA en mayo del 2022, observamos un escape de capital muy significativo, resultado de que los inversores que compraron cerca de los máximos huyeron materializando unas pérdidas cada vez mayores.

Toda la exuberancia que vivimos durante la segunda mitad del 2021 que nos llevó a alcanzar esos nuevos máximos históricos, ya se había disuelto casi por completo, dejando entrever que prácticamente se había purgado totalmente el exceso de liquidez acumulado.

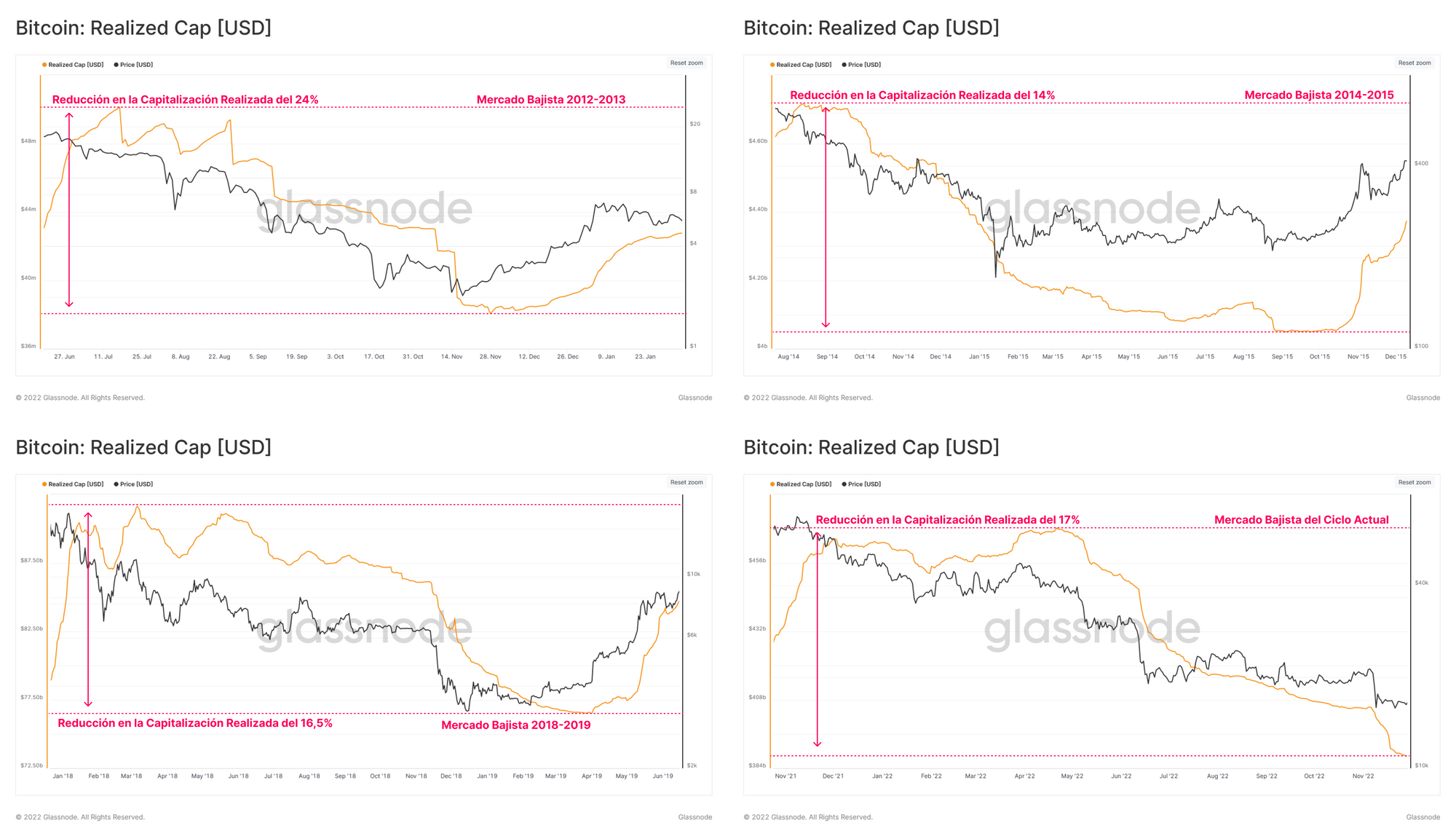

A partir de aquí, podemos comparar nuestro ciclo vigente con todos los anteriores mercados bajistas, midiendo desde los picos de la Capitalización Realizada, hasta los puntos mínimos, en un intento de determinar el escape de capital relativo:

- En 2010-11 vemos una salida neta de capital equivalente al 24% del máximo anterior.

- En 2014-15 establecimos el valor más bajo, aunque nada desdeñable, del 14%.

- En 2017-18 registramos un declive del 16,5% en la Capitalización Realizada, extremadamente cerca de los valores que imprimiros ahora mismo con el 17% actual.

En este sentido, el ciclo actual nos deja la tercera huida de capital relativa más grande, eclipsando incluso al ciclo del 2018, que puede decirse que es el análogo de mercado más maduro.

Las pérdidas realizadas que están experimentando los inversores de Bitcoin en estos últimos 6 meses han sido de proporciones históricas. La presión impuesta sobre los niveles de rentabilidad ha comenzado a descender tras los últimos acontecimientos, pero sin duda ya ha logrado dispersar todo el exceso de liquidez que se había atraído en los últimos 18 meses. Nos sugiere que ya se ha producido la total disolución del premium especulativo del 2021.

Un Repunte en la Demanda de Espacio por Bloque

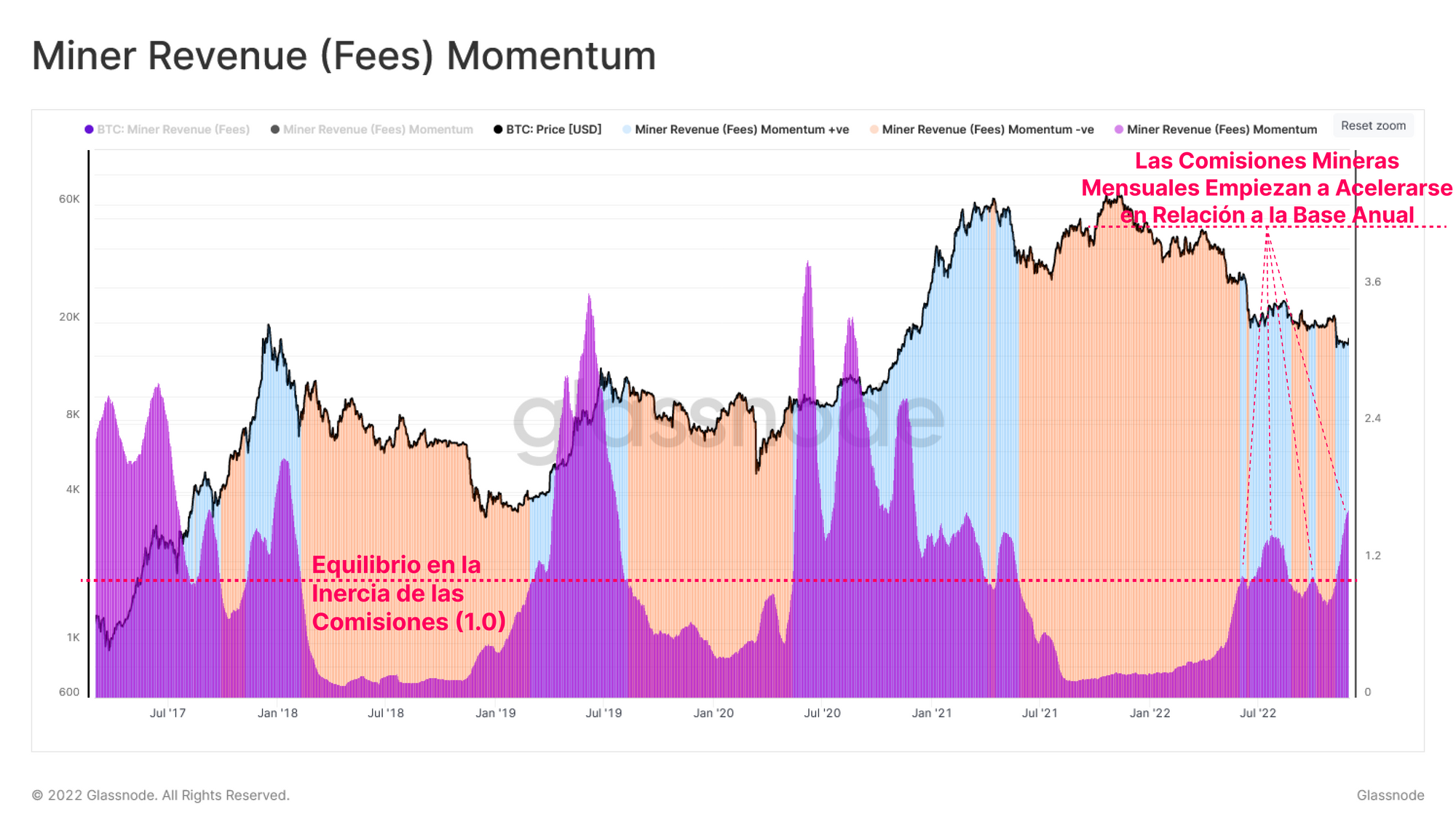

La Remuneración Minera proveniente de las Comisiones nos permite conocer en detalle el grado de demanda de espacio por bloque, y si las transacciones que se efectúan están dispuestas a elevar el precio de las comisiones que se pagan por ser incluidas en el siguiente bloque que se genere. Si comparamos la tasa de comisiones mensual con la media anual, podemos determinar la inercia del mercado.

- Una Inercia de las Comisiones que se sitúa por encima de 1 🔵 sugiere que crece la proporción de ingresos que los mineros reciben provenientes de las comisiones, en relación a la base anual.

- Una Inercia de las Comisiones por debajo de 1 🔴 sugiere una contracción en los ingresos que los mineros generan con las comisiones en relación a la base anual.

Los mercados bajistas muy prolongados con frecuencia vienen acompañados de un importante descenso en los niveles de actividad del network, lo que provoca una remuneración por comisiones bastante mediocre. Este callejón sin salida históricamente ha traído como consecuencia una enorme capitulación en la acción de precio, en la que la sustancial reducción del precio ha atraído nueva demanda de espacio por bloque. A medida que se expulsa a aquellos de mentalidad vendedora, los que invierten por valor toman el relevo, y este ajetreo provoca un repunte en la congestión del network.

Es de gran interés conocer si el repunte se desvanece, o si por el contrario puede ser mantenido, lo que indicaría que potencialmente se esté efectuando un cambio de régimen bajo el capó.

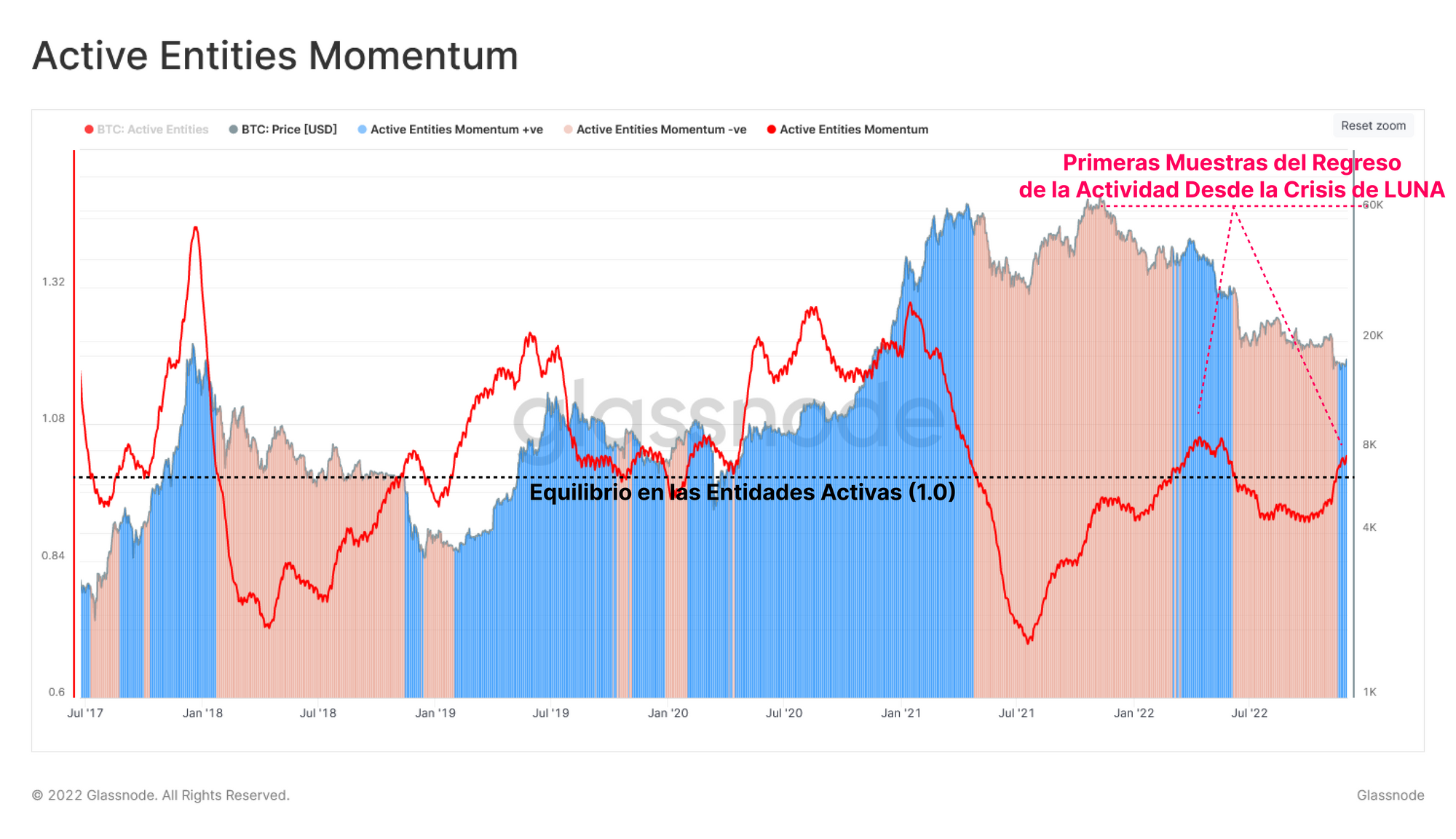

Esto mismo es lo que revela también la Inercia de las Entidades Activas, la cual podemos estudiar bajo el siguiente contexto.

- Una inercia por encima de 1 🔵 indica una dilatación en la actividad de entidades únicas.

- Una inercia por debajo de 1 🔴 sugiere una contracción en la actividad de entidades únicas.

Una vez más, hay que tener en cuenta que el reciente retroceso del precio ha estimulado la llegada de un nuevo flujo de actividad en el blockchain, y por ello esta métrica ha perforado al alza el punto de equilibrio por primera vez desde la pequeña carrera que nos acercó a los 48.000$ en abril del 2022.

Sería alentador ver que la Inercia de estas Entidades se mantiene en niveles altos relativos a la línea de equilibrio.

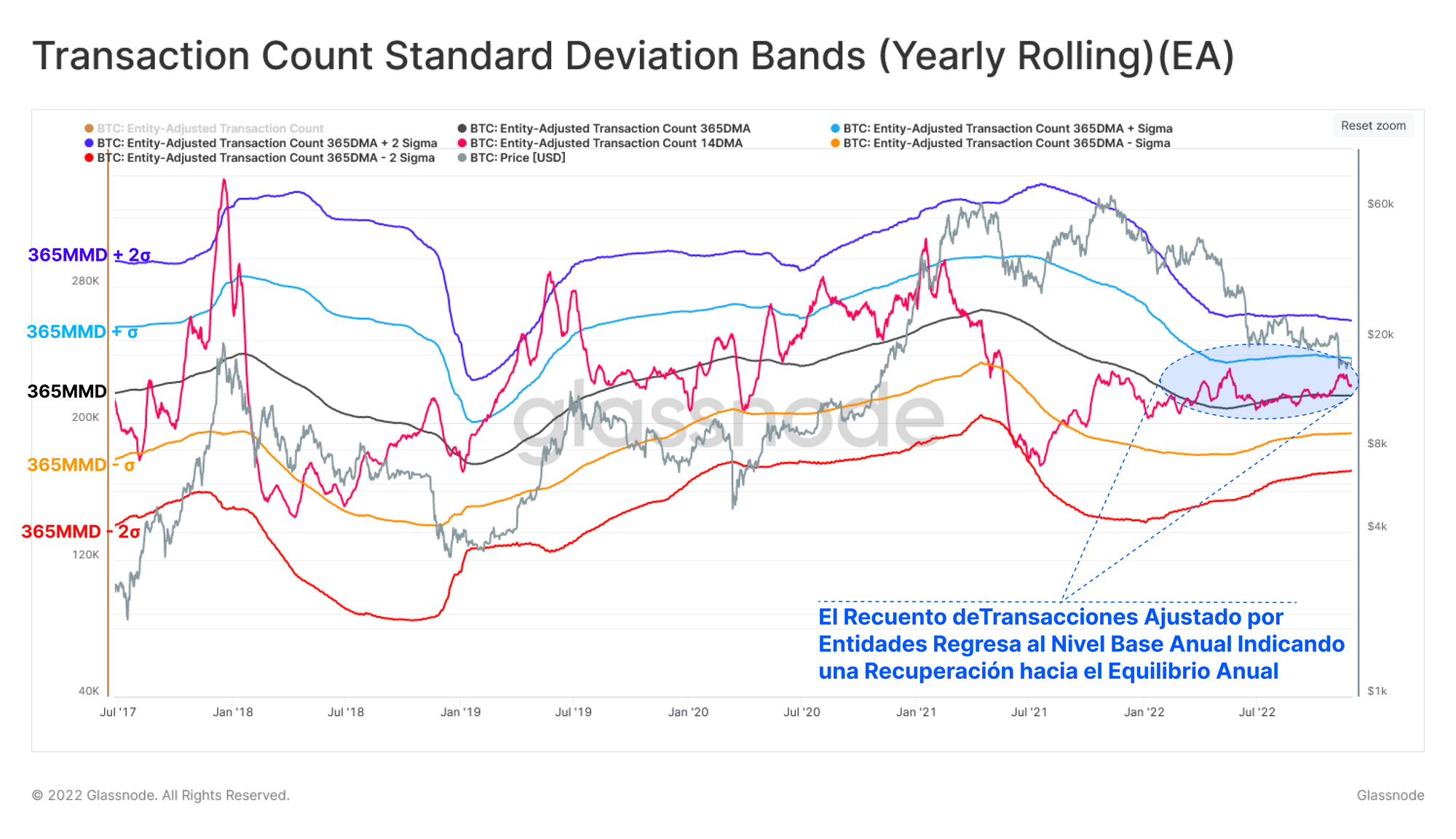

Para continuar, presentamos un conjunto de bandas que representan las desviaciones estándar anuales del recuento de Transacciones (en términos Ajustados por Entidades). Nos muestra la MMS-14D de todas las transacciones confirmadas, junto a una serie de franjas estadísticas comprendidas dentro de las ± 2σ.

Es posible constatar dos observaciones:

- El dramático desplome en el Recuento de Transacciones de mayo del 2021 que evidencia prácticamente una completa expulsión de toda actividad del network, igual que ocurrió a comienzos del 2018.

- Tras este evento, los niveles de actividad dentro del network se embarcan en una lenta, aunque constante recuperación rumbo a su base anual. Vuelve a parecerse mucho a lo que vimos a finales del 2018, y buena parte del 2019.

La estabilización en el Recuento de Transacciones muestra que en el transcurso de los últimos 6 meses, la red de Bitcoin ha estado aproximándose y oscilado al rededor del punto de equilibrio en la demanda de espacio por bloque.

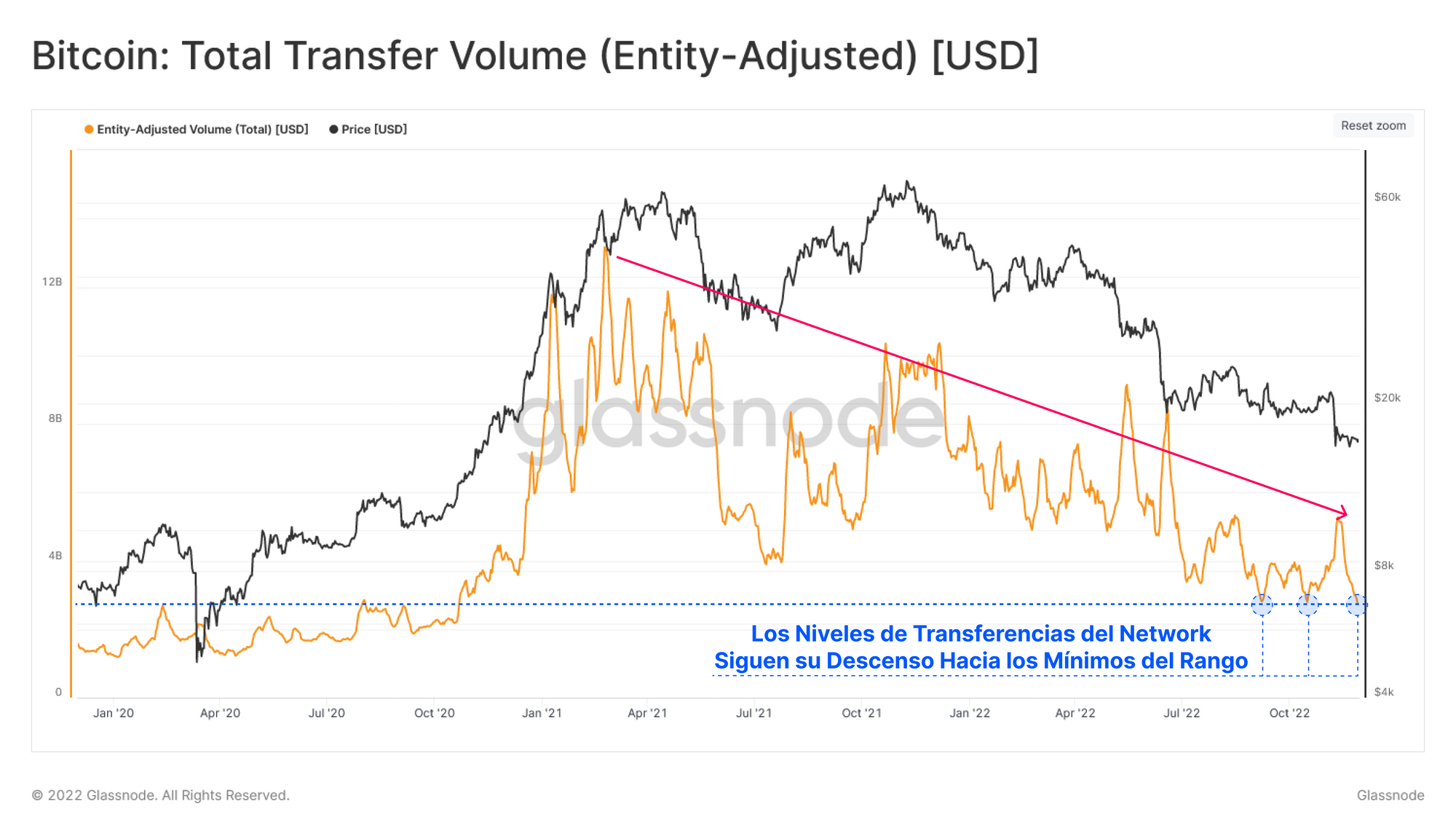

Un área que sigue en detrimento es el de los volúmenes que transitan a lo largo y ancho de la red.

Actualmente los volúmenes transferidos están testeando los mínimos del ciclo, prueba de que la utilización del network como medio para transferir valor se mantiene apagada, incluso a pesar de que hayan mejorado el recuento de transacciones y la cantidad de entidades únicas.

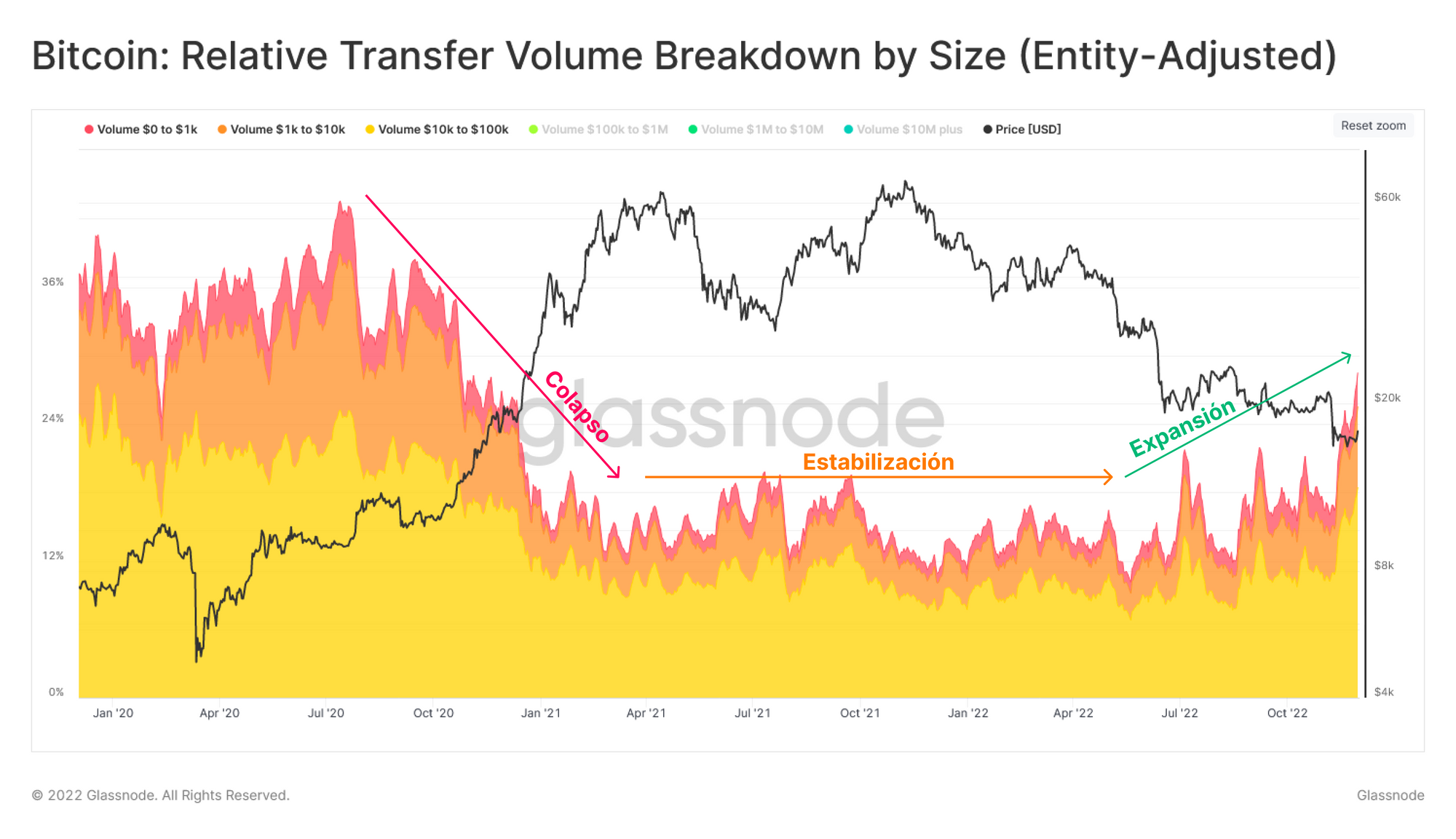

Con la cantidad de transacciones recuperándose, mientras que desciende el volumen transferido, es fácil determinar que se están efectuando una mayor cantidad de pequeñas transacciones, y cada vez son menos proporcionalmente las entidades institucionales de mayor tamaño. Lo que se hace perfectamente visible con el Desglose del Volumen Transferido Relativo, que muestra cómo la dominancia de las transacciones pequeñas (de hasta 100.000$) ha aumentado en un 35%. Esto rompe con la tendencia relativamente estable de entre el 10% y el 12% que nos ha dejado la totalidad del ciclo 2020-22.

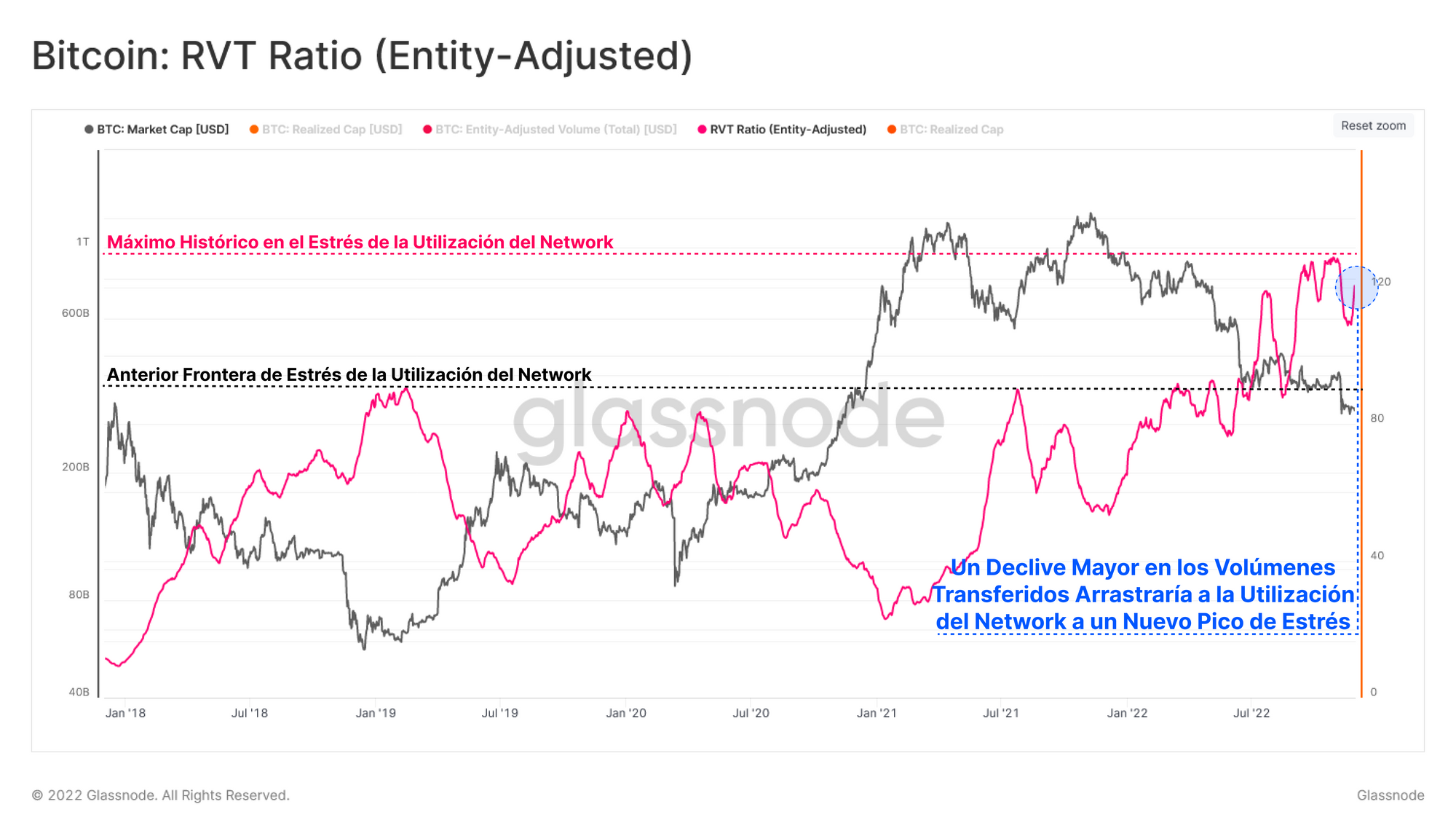

Indagando más encontramos que el Ratio entre el Valor Realizado y el Volumen Transferido demuestra que el network está cerca de su máximo de infra-utilización. Quiere decir que a pesar de la importante llegada de nuevo capital que hemos detallado anteriormente, la Capitalización Realizada de Bitcoin sigue siendo relativamente alta comparada con el volumen transferido.

Hay ciertos avances de índole positiva en el network de Bitcoin, como la actividad y la demanda del espacio por bloque. Aunque, estas tendencias aún están en pañales, y les falta estar acompañadas de buenos volúmenes transferidos, los que sin embargo por su parte se precipitan hacia los valores mínimos del ciclo.

Así en la Tierra Como en el Cielo

A pesar de las mejoras en la actividad de los participantes, la utilización del network sigue siendo algo mediocre, por lo que lo más prudente es estar listo para cualquier posibilidad. Vamos a consultar dos modelos de precio del blockchain que muestran el coste base del network, a los que solemos visitar durante los ciclos bajistas:

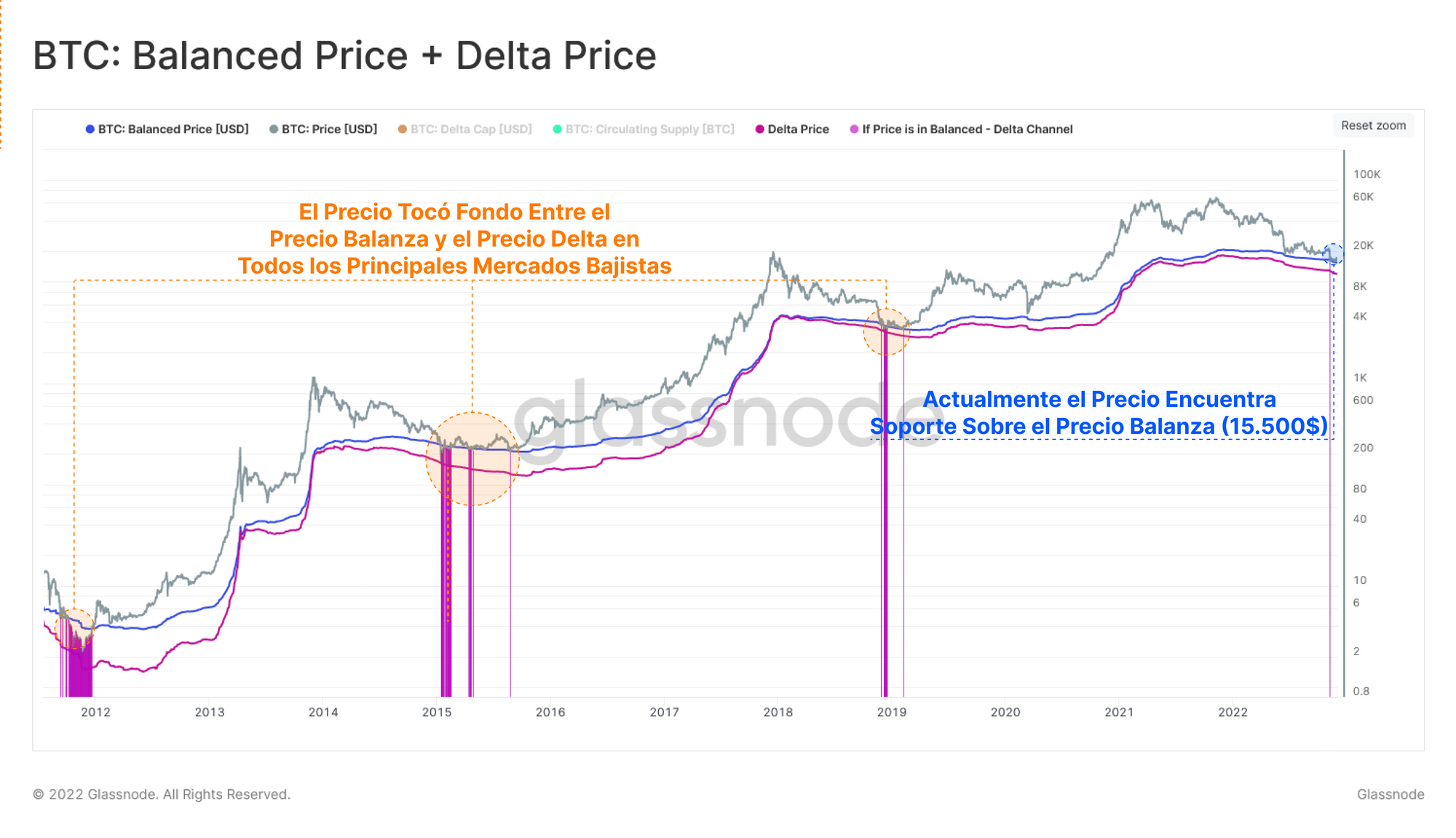

- El Precio Balanza 🔵 se calcula como la diferencia entre el Precio Realizado y el Precio Transferido. El Precio Transferido es la suma acumulada de Días Monetarios Destruidos en dólares americanos, ajustado a la oferta en circulación y el tiempo total transcurrido desde la concepción de Bitcoin.

- El Precio Delta 🟣 es la diferencia entre la Capitalización Realizada y la Capitalización Media, dividido entre la Oferta en Circulación, donde se asume que el Precio Medio es la media móvil actualizada a tiempo real del Precio de Mercado.

En todos y cada uno de los anteriores mercados bajistas, el precio ha oscilado entre el Precio Balanza y el Precio Delta, pasando entre estos dos apenas 136 de 4.518 días (3,0%).

En lo que respecta al mercado actual, esto genera un rango entre los 15.500$ y los 12.000$. El precio tan solo se introdujo brevemente en este canal durante el colapso de FTX, antes de que encontrase soporte por encima del Precio Balanza.

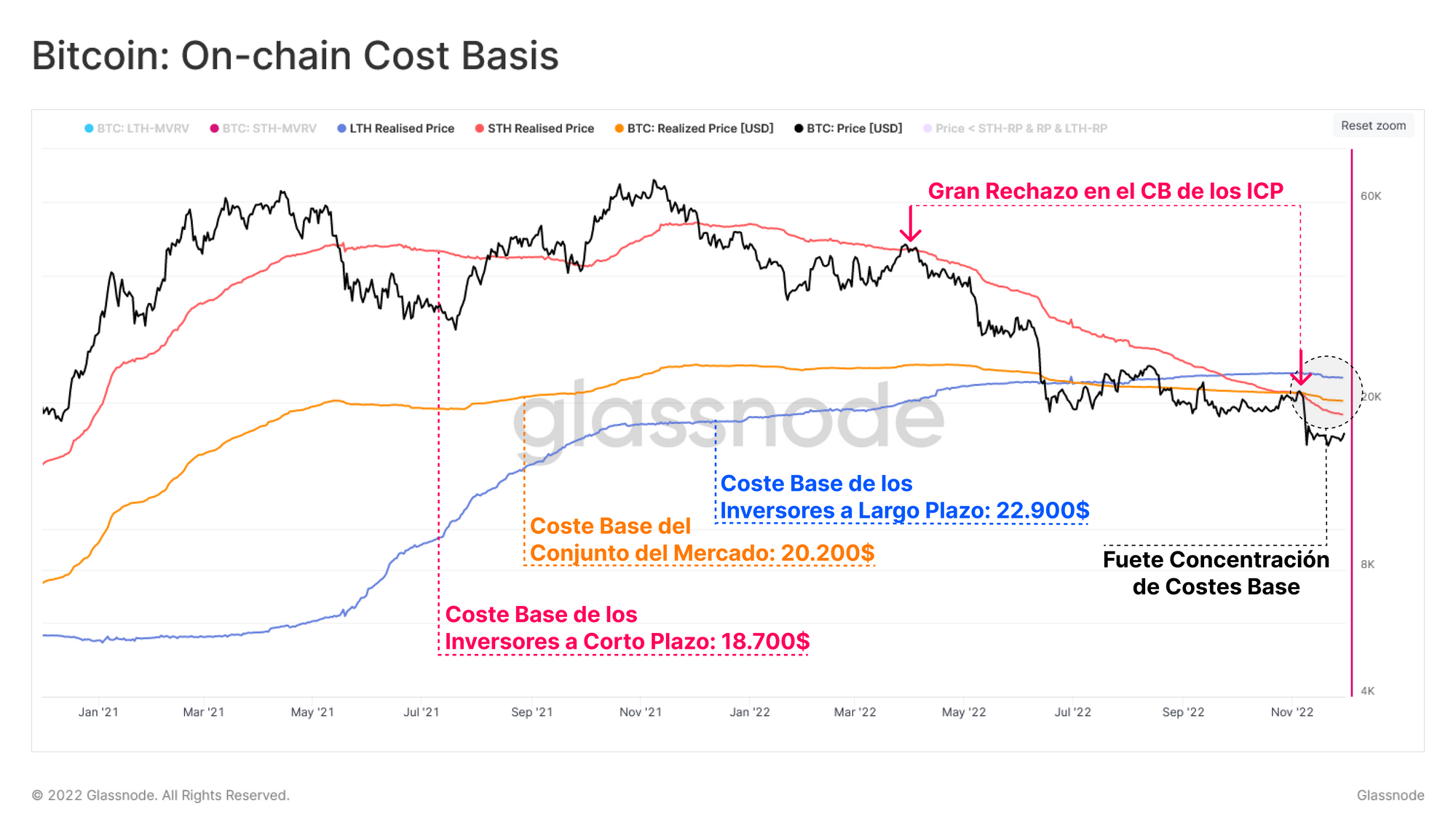

Cuando buscamos resistencias directas sobre nuestra cabeza, nos fijamos en el coste base del mercado en su conjunto, apoyado por dos vertientes muy concretas: las de los Inversores a Corto y Largo Plazo.

El coste base de los ICP ha descendido con fuerza últimamente, indicando que un gran volumen de monedas ha cambiado de manos durante el mes de noviembre. Salta a la vista también que todos los coste base dentro del blockchain se han concentrado estrechamente dentro del rango entre los 18.700$ y los 22.900$.

Esta fuerte concentración sugiere que reina cierta homogeneidad en los precios de adquisición de todos los participantes del mercado. Por tanto, es probable que ahora el conjunto del mercado reaccione de forma mucho más sincronizada en respuesta a las futuras variaciones en la volatilidad. Quiere decir también que la percepción de riesgos y oportunidades de todos los participantes, tanto los nuevos como los antiguos, es ahora similar, y esto es una prueba más de que hemos atravesado una significativa y completa purga en el mercado.

Resumen y Conclusiones

En conclusión, es evidente que en los últimos 6 meses el nivel de tensión económica ha sido extraordinaria para todos los participantes del mercado de Bitcoin, aunque, la severidad de las pérdidas acarreadas parece estarse reduciendo en las semanas más recientes.

Nos encontramos también ante un cambio positivo en lo que respecta a tanto la actividad del network como a la demanda de espacio por bloque. Este cambio estructural sin embargo no está siendo acompañado por una crecida en los volúmenes transferidos, ya que estos siguen cayendo hacia los mínimos del ciclo, dando a entender que hay una enorme participación de carácter minorista.

Una poco frecuente, aunque constructiva estructura de mercado también está cobrando forma, donde gobierna cierta homogeneidad en los precios de adquisición de todos y cada uno de los grupos inversores de Bitcoin. Gracias a esto los analistas podemos determinar que el mercado de Bitcoin al completo comparte una percepción muy similar en lo que respecta al riesgo vs. oportunidad, y mantiene unos niveles de rentabilidad increíblemente parecidos.

Exención de responsabilidad: Este informe no aporta ninguna clase de consejo de inversión. Toda información es compartida con intención exclusivamente informativa. No debe tomarse ninguna decisión de inversión basada en la información aquí presentada y usted es el único responsable de sus propias decisiones de inversión.

Canales Traducidos

Estamos orgullosos de inaugurar nuevos canales sociales para:

- Español (Analista: @ElCableR, Telegram, Twitter)

- Portugués (Analista: @pins_cripto, Telegram, Twitter)

- Turco (Analista: @wkriptoofficial, Telegram, Twitter)

- Persa (Analista: @CryptoVizArt, Telegram, Twitter)

- Síguenos en Twitter

- Únete a nuestro canal de Telegram

- Visita el Glassnode Forum para debatir y discutir ampliamente.

- Para ver las métricas del blockchain y las gráficas de actividad, visita Glassnode Studio