Rok 2022 przez pryzmat danych on-chain

Gdy chaotyczny, niestabilny i brutalny finansowo rok 2022 dobiega końca, badamy stan rynku Bitcoina, Ethereum i stablecoinów. Podsumowanie tego roku będzie ostatnią edycją w tym roku i z nie możemy już się doczekać powrotu w ekscytującym 2023 roku.

Rok 2022 był jednym z najbardziej chaotycznych, niestabilnych i brutalnych finansowo lat, nie tylko dla branży aktywów cyfrowych, ale także dla szerszych rynków finansowych. Po dziesięcioleciach niezwykle luźnych i łatwych warunków udzielania kredytów, polityka pieniężna banku centralnego dokonała zwrotu o 180 stopni, a zaostrzenie warunków spowodowało poważne i szybkie wypłaty z większości klas aktywów.

Ta edycja newslettera Cotygodniowej Analizy Danych On-Chain będzie naszą ostatnią w tym roku (chyba, że poważne wydarzenie rynkowe zainspiruje nas do bisu). W związku z tym przedstawimy ogólne omówienie minionego roku oraz tego, gdzie jesteśmy w przygotowaniach do 2023. W tym artykule omówimy:

- Zmienność rynkową, instrumenty pochodne i rynek Futures,

- Dotkliwość zrealizowanych strat w ciągu ostatniego roku,

- Struktura i koncentracja podaży Bitcoina on-chain,

- Ochłodzenie w sektorze górniczym Bitcoina,

- Dynamika podaży Ethereum po Merge’u,

- Rozwijające się trendy w dominacji zużycia gazu na Ethereum,

- Zmieniające się trendy i dominacja na rynkach Stablecoinów.

Od zespołu Glassnode: Wszystkim czytelnikom Cotygodniowej Analizy Danych On-Chain i członkom Glassnode pragniemy podziękować za wsparcie i czytelnictwo w tym roku. Mamy nadzieję, że czytanie naszego newslettera i korzystanie z narzędzi Glassnode sprawiło wam taką samą przyjemność, jak nam ich pisanie i budowanie.

Życzymy wszystkiego najlepszego w okresie świątecznym i czekamy na kolejny ekscytujący rok 2023.

Spokojna przyszłość

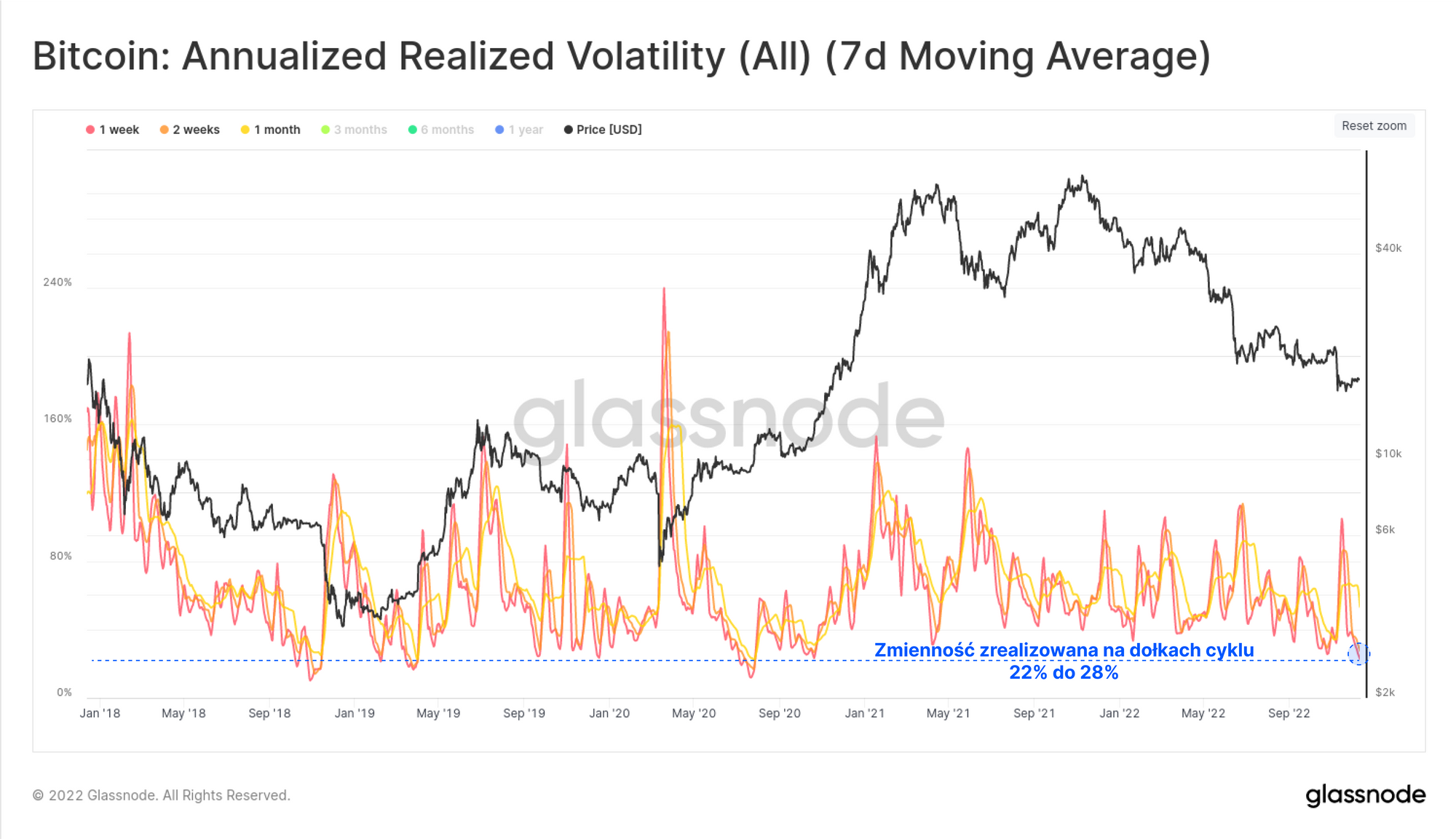

Po tym, co nazwać można naprawdę chaotycznym rokiem, w grudniu rynek Bitcoina stał się niezwykle spokojny. Krótkoterminowa zmienność zrealizowana dla BTC jest obecnie na najniższym poziomie od wielu lat wynoszącym 22% (1 tygodniowa) i 28% (2 tygodniowa), co stanowi najniższy okres zmienności od października 2020 r.

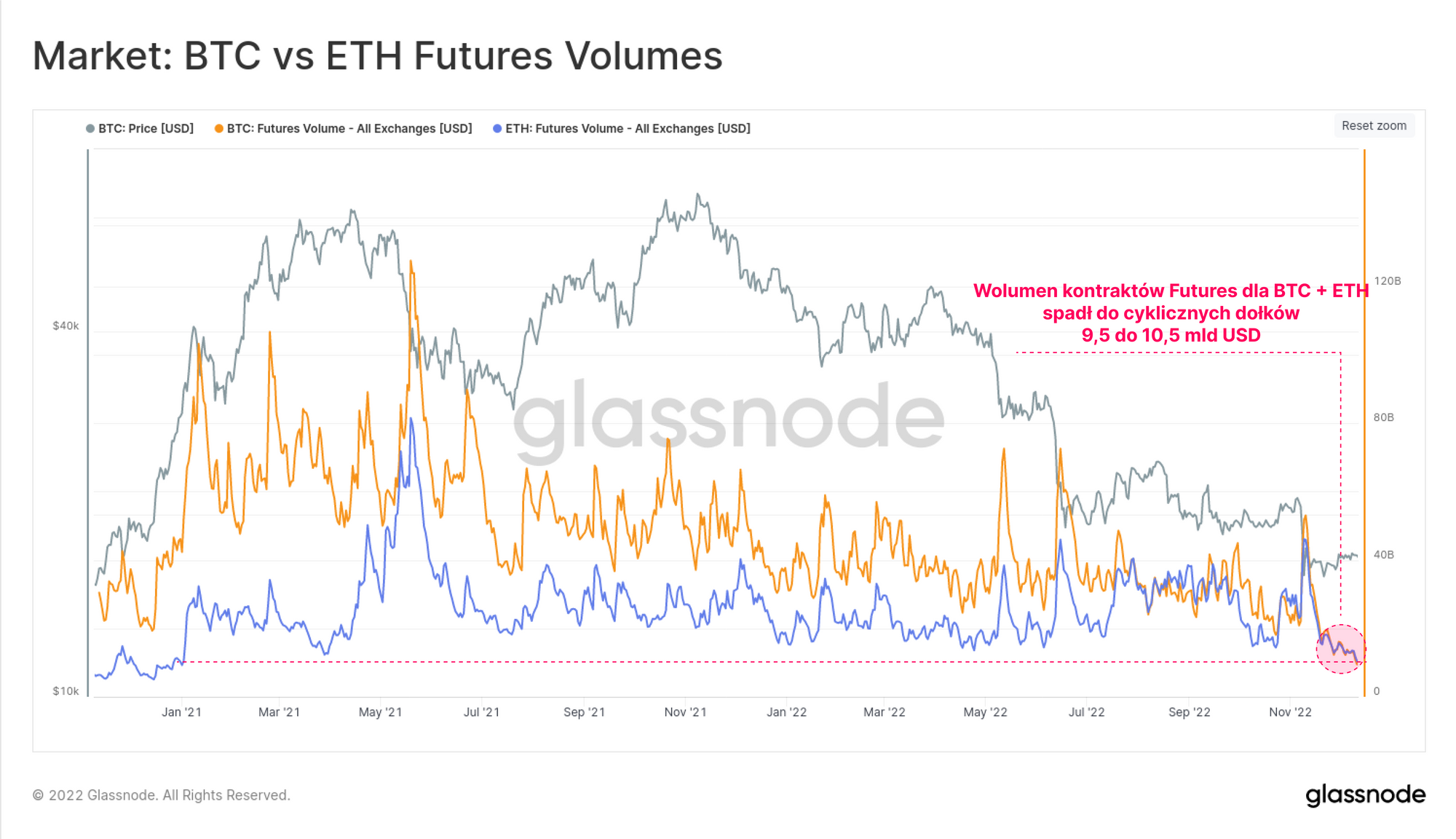

Wolumeny kontraktów Futures są na podobnie niskim poziomie, obecnie testując wieloletnie minima. Wolumeny zarówno rynku BTC, jak i ETH są obecnie bardzo podobne i wynoszą od 9,5 mld USD do 10,5 mld USD dziennie. Pokazuje to ogromny wpływ zmniejszającej się płynności, szerokiego delewarowania rynku oraz osłabienia wielu działów pożyczkowych i handlowych tej branży.

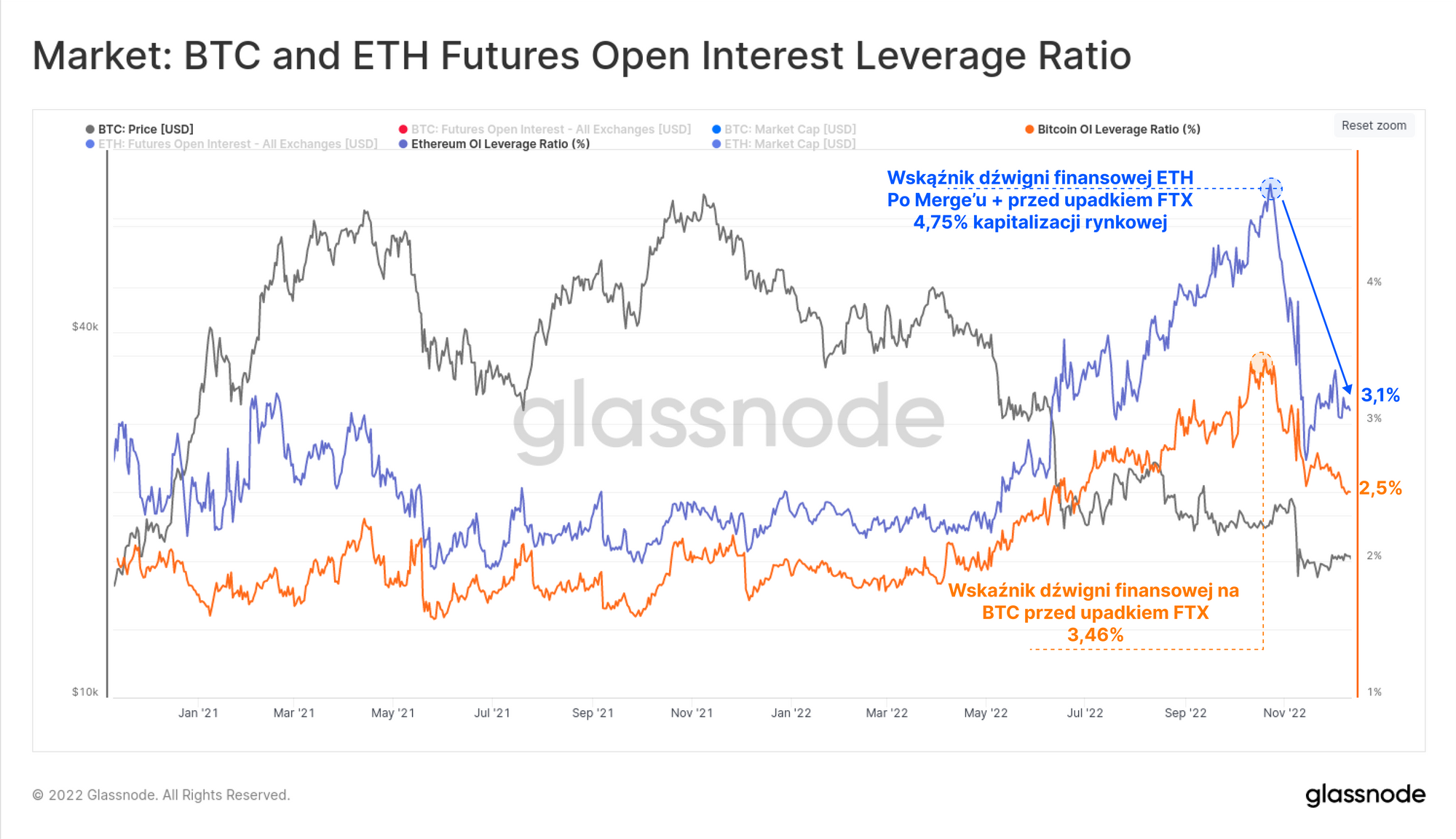

Wartość otwartych kontraktów terminowych Futures znacznie się zmniejszyła po implozji FTX. Poniższy wykres przedstawia Wskaźnik Dźwigni Finansowej, obliczony jako stosunek wartości otwartych kontraktów Futures do kapitalizacji rynkowej danego aktywa.

Wzrost, a następnie spadek kontraktów futures w listopadzie był znacznie bardziej dotkliwy na rynku ETH, prawdopodobnie w wyniku zamykania pozostałych transakcji związanych z Merge. Wartość otwartych kontraktów na ETH spadła z 4,75% do 3,10% kapitalizacji rynkowej. Wskaźnik Dźwigni Finansowej na BTC osiągnął szczyt tydzień przed odpowiadającym szczytem na ETH i od tego czasu spadł z 3,46% do 2,50% kapitalizacji rynkowej w ciągu ostatniego miesiąca.

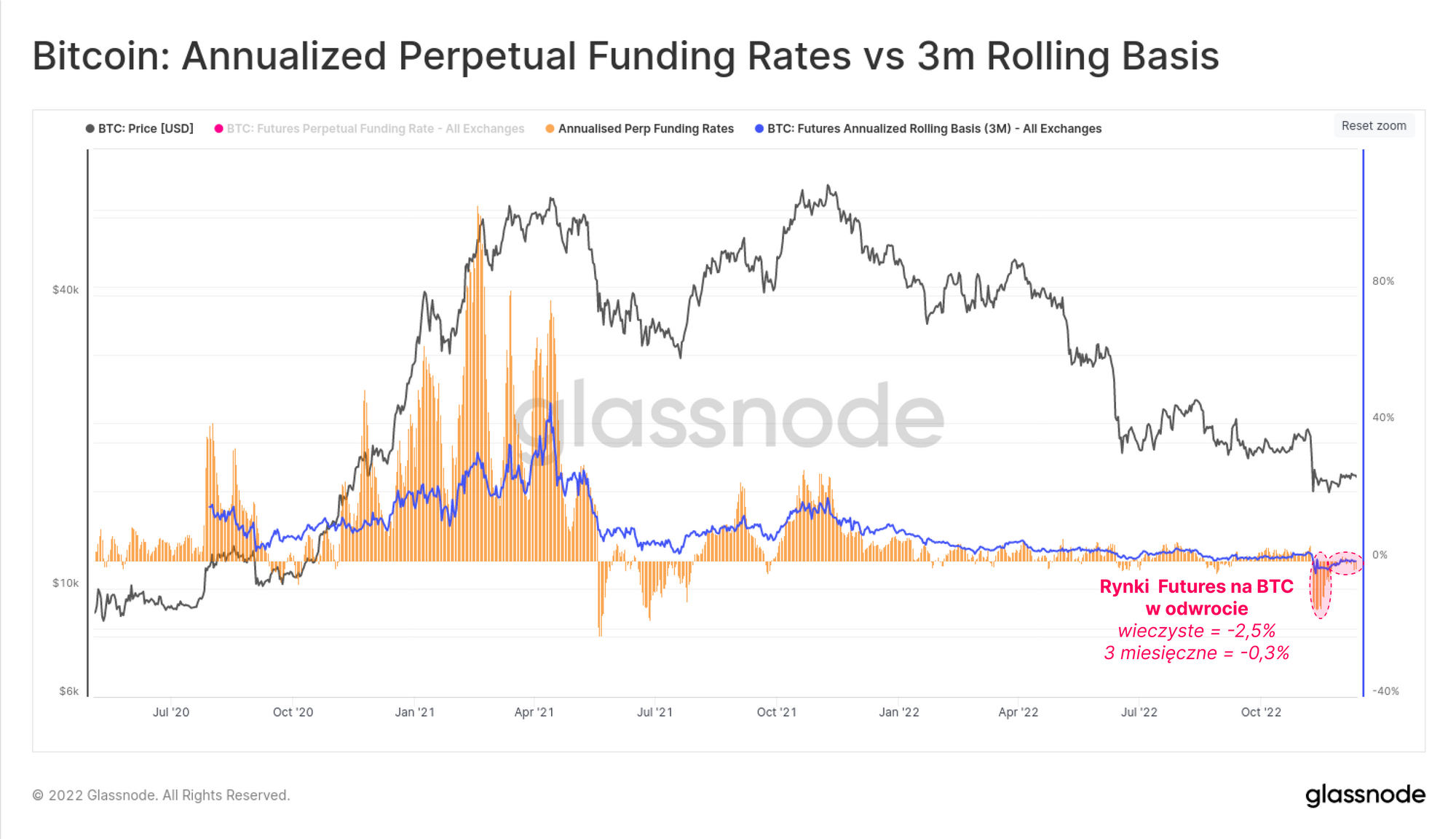

Zarówno kontrakty terminowe na Bitcoinie, jak i wieczyste swapy są notowane z roczną podstawą odpowiednio -0,3% i -2,5%. Utrzymujące się okresy ujemnych wartości tych instrumentów są rzadkie, a jedynym podobnym okresem była konsolidacja między majem a lipcem 2021 r. Sugeruje to, że rynek jest stosunkowo dobrze „zabezpieczony” przed dalszym ryzykiem spadków i/lub zdominowany przez spekulantów zajmujących krótkie pozycje.

Rynek dał, rynek zabrał

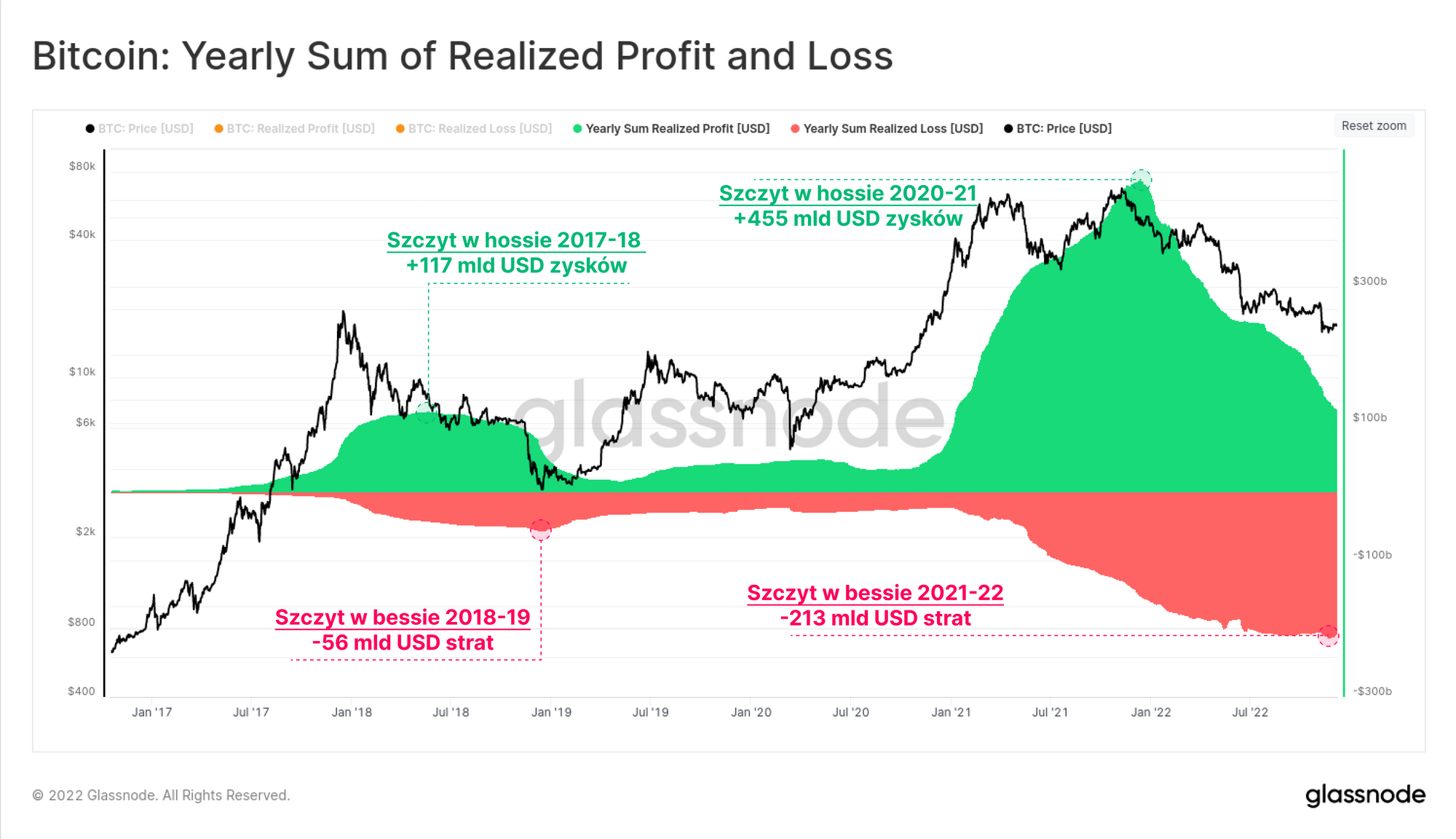

Bańka nadmiernej płynności z okresu luźnej polityki pieniężnej w latach 2020-21 stworzyła rekordowy roczny zrealizowany zysk on-chain. Ponad 455 miliardów dolarów zysków zostało zrealizowanych przez inwestorów Bitcoin w ciągu roku, przy czym szczyt nastąpił wkrótce po ATH z listopada 2021 r.

Od tamtej pory dominowała bessa, a rynek zrealizował ponad 213 miliardów dolarów zrealizowanych strat. Odpowiada to 46,8% zysków z hossy lat 2020-21, co jest wartością bardzo podobną do bessy z 2018 roku, gdy stosunek ten wynosił 47,9%.

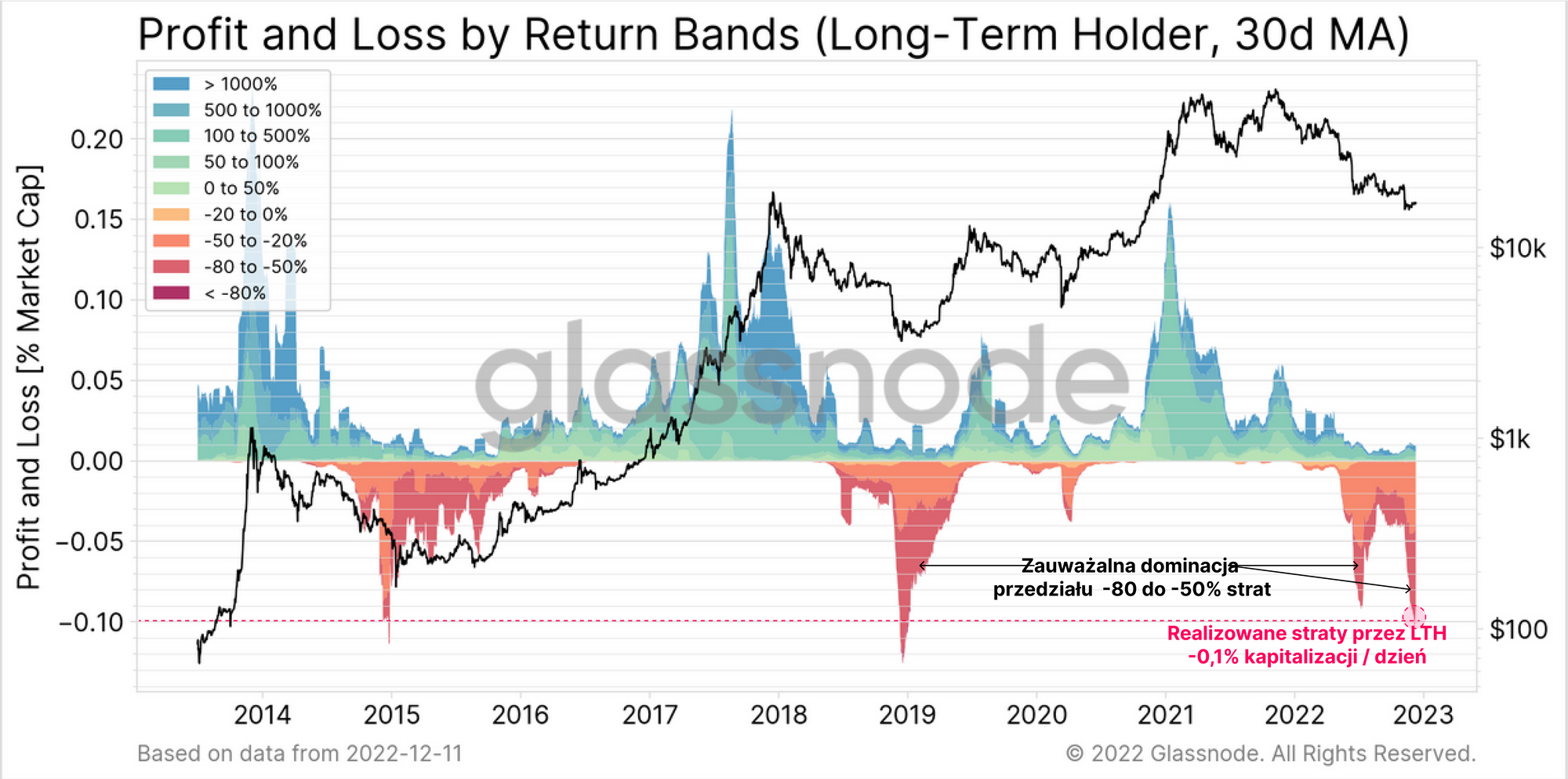

W tym wszystkim godnym uwagi jest udział inwestorów długoterminowych, którzy w tym cyklu odnotowali dwa największe względne skoki strat w historii. W listopadzie dzienne straty LTH osiągnęły wartość szczytową -0,10% kapitalizacji rynkowej, porównywalną pod względem skali tylko do dołków cyklu z 2015 i 2018 roku. Spadki w czerwcu są podobnie imponujące i realizowane wtedy straty wynoszą -0,09% kapitalizacji rynkowej dziennie, z dużą dominacją LTH realizujących straty od -50% do -80% wartości początkowej inwestycji.

Przyjmując perspektywę długoterminową

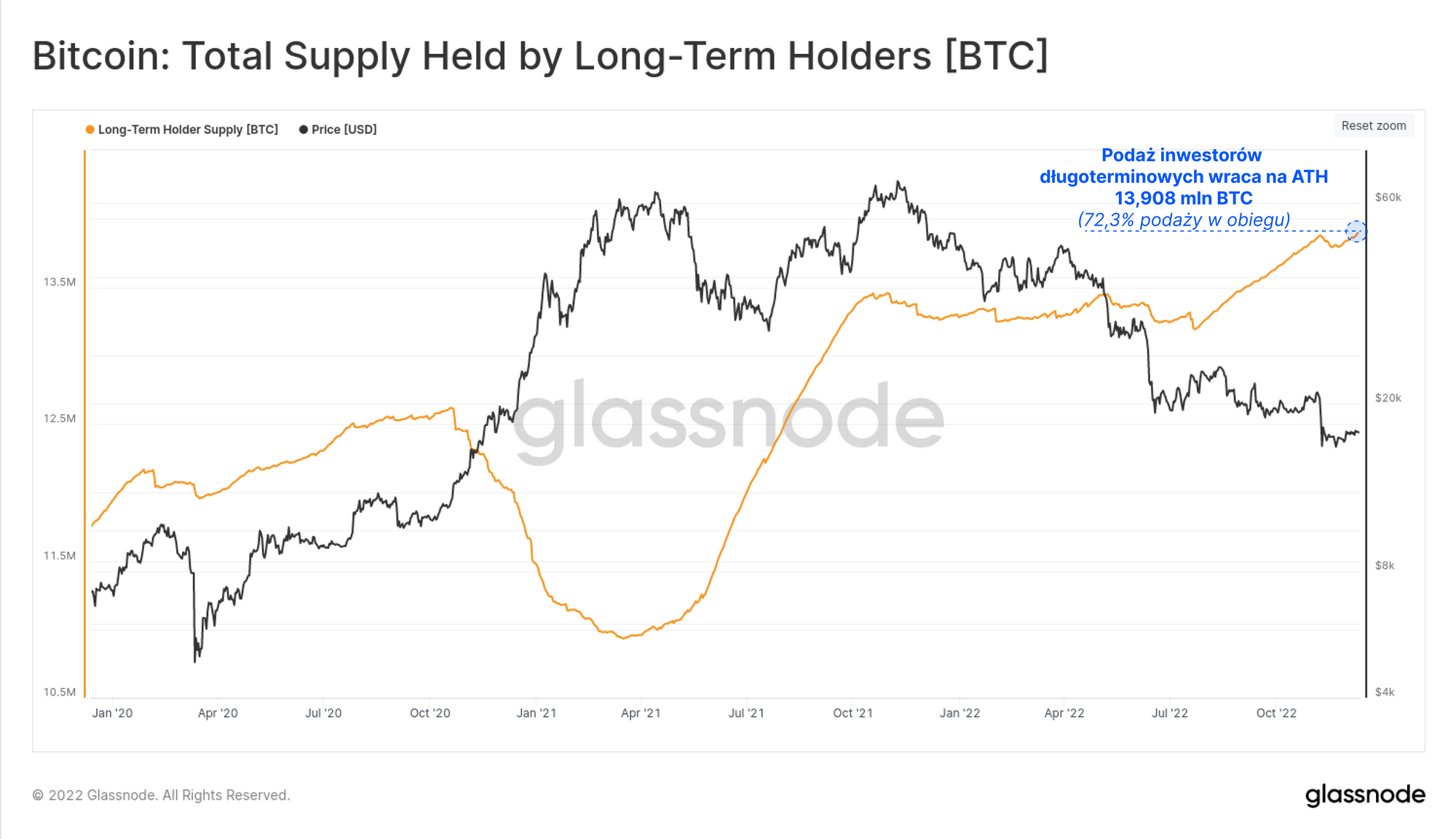

Pomimo tak spektakularnie dużych strat, wiek podaży i skłonność do HODLingu przez inwestorów, którzy pozostali, wciąż rośnie. Podaż inwestorów długoterminowych całkowicie odwróciła paniczne sprzedaże po upadku FTX, osiągając nowe ATH w wysokości 13,908 mln BTC (72,3% podaży w obiegu).

Niemalże liniowy trend wzrostowy tego wskaźnika jest odzwierciedleniem silnej akumulacji coinów, która miała miejsce w czerwcu i lipcu 2022 roku,, bezpośrednio po delewarowaniu rynku wywołanym przez 3AC i upadających pożyczkodawców.

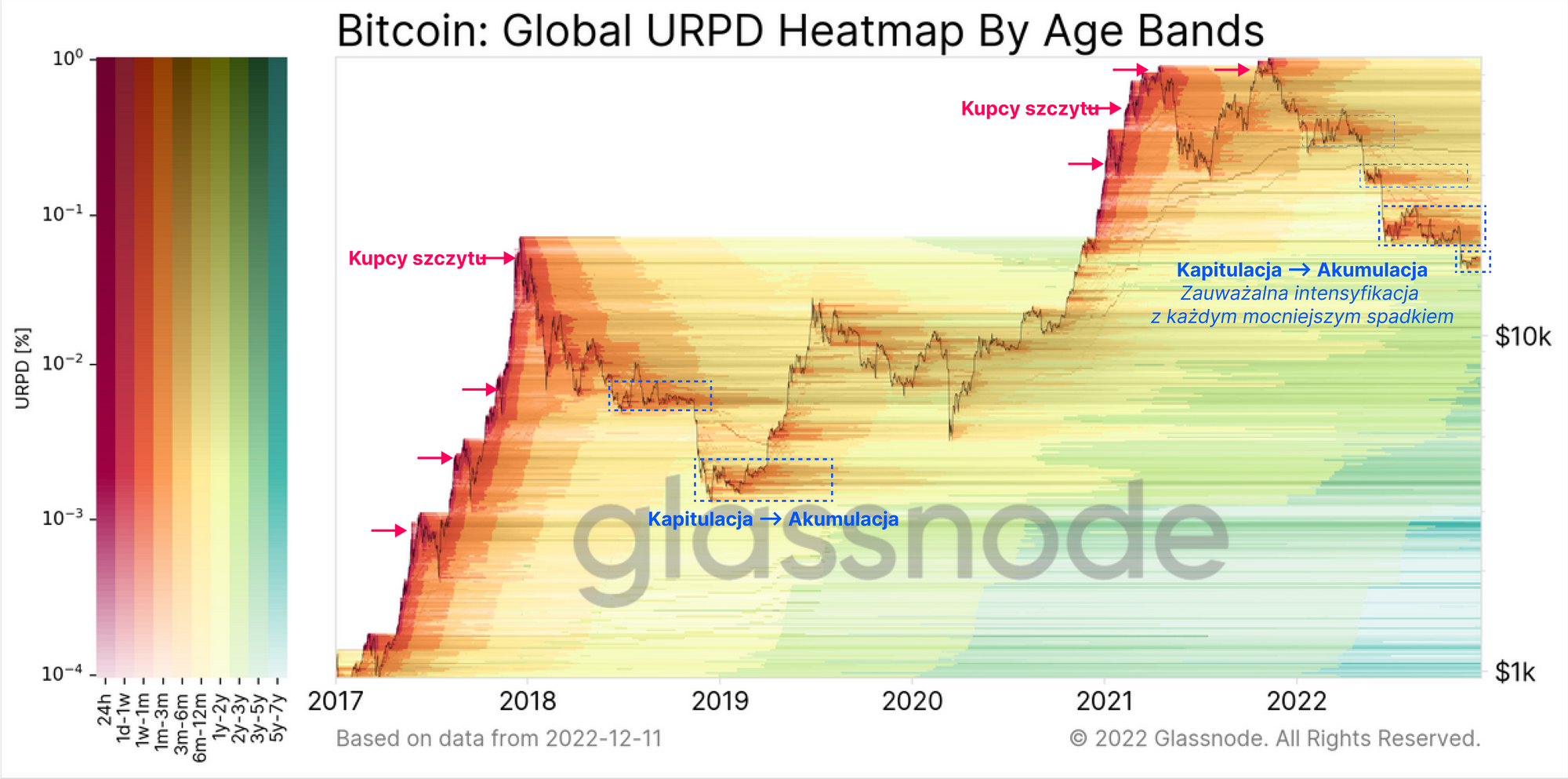

Wykres zamieszczony poniżej przedstawia gęstość i rozkład podaży coinów, pokolorowany według przedziałów wiekowych:

- Ciepłe kolory wskazują na dużą dystrybucję starszych coinów, zwykle widoczną na szczytach rynku oraz na dnach kapitulacji.

- Chłodniejsze kolory wskazują na starzenie się coinów, gdy inwestorzy gromadzą je w swoich portfelach i pozostawiają bez intencji sprzedaży.

- Ciemniejsze słupki wskazują większą gęstość coinów (i odwrotnie w przypadku jaśniejszych słupków).

Po każdym tąpnięciu notowań w 2022 roku możemy zaobserwować wzrost gęstości redystrybucji coinów (a tym samym ponownej akumulacji). W szczególności wyróżnia się strefa od czerwca do października 2022 roku, w której zakupiono ogromną ilość coinów między 18 000$ a 24 000$ i które to obecnie dojrzewają i są starsze niż 6 miesięcy (stąd rosnąca podaż LTH omówiona powyżej).

Ciężkie czasy dla górników

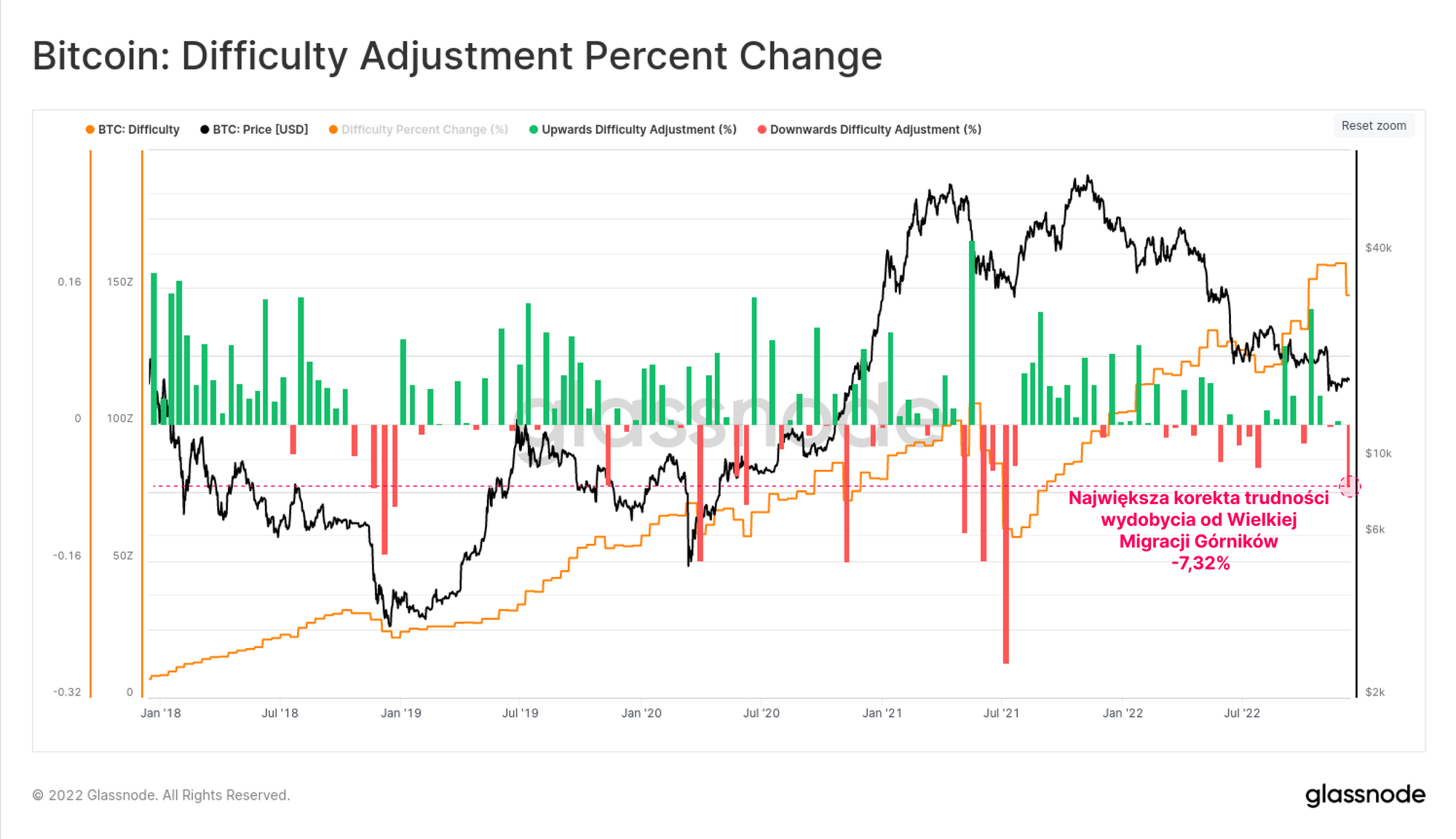

W zeszłym tygodniu nastąpiła największa korekta trudności wydobycia od czasu Wielkiej Migracji Górników w lipcu 2021. Trudność wydobycia spadła o 7,32%, co oznacza, że dość duża część aktywnego hashrate została wyłączona, prawdopodobnie w wyniku utrzymującego się stresu dochodowego.

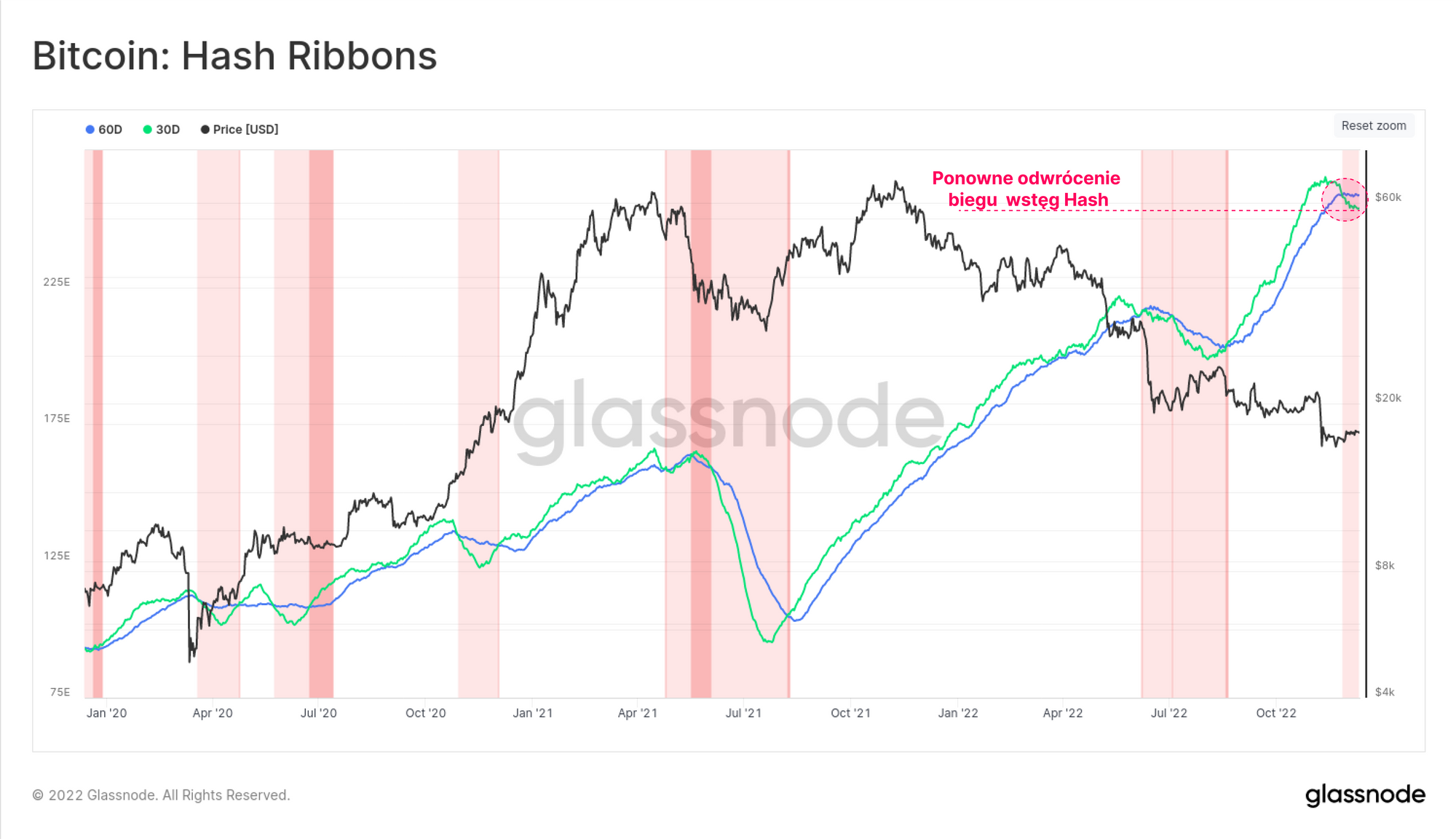

W rezultacie wstęgi hash ponownie odwróciły swój bieg, a ich przecięcie się miało miejsce pod koniec listopada. Oznacza to, że w branży górniczej występuje stosunkowo silny stres finansowy, przez co niektórzy operatorzy zmuszeni są do wyłączenia platform ASIC. Zwykle wiąże się to ze spadkiem dochodów górników poniżej ich kosztów operacyjnych, przez co platformy stają się nieopłacalne.

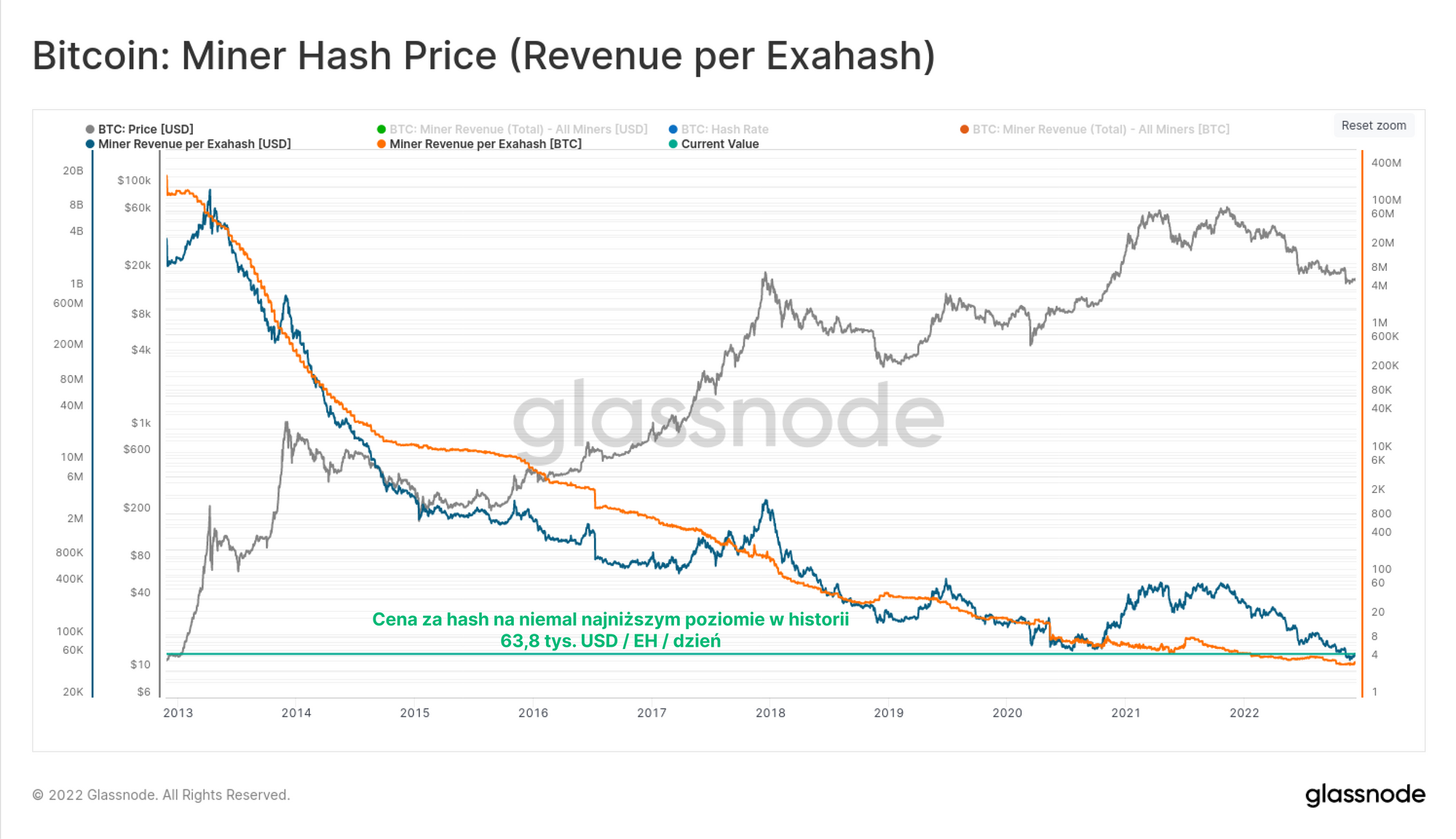

Nie jest to jednak zbyt dużym zaskoczeniem, biorąc pod uwagę, że cena za hash jest obecnie na poziomach nieznacznie powyżej dołków wszech czasów. Pomimo tego, że ceny spot (~17 000$) są o 70% wyższe niż w październiku 2020 roku (~10 000$), ilość mocy obliczeniowej konkurującej o dodanie następnego bloku Bitcoina jest teraz o 70% wyższa.

Co po Merge'u

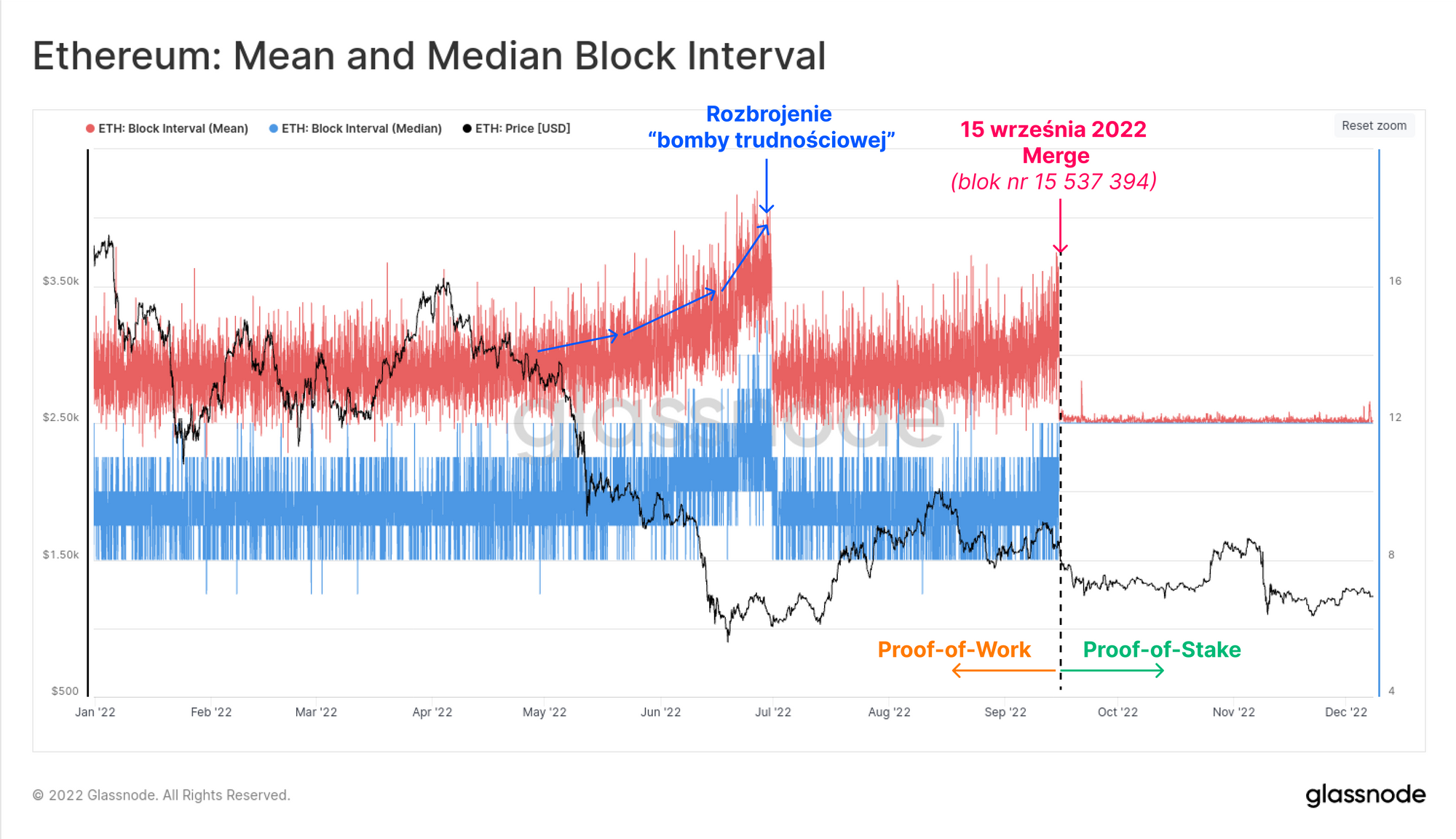

Merge Ethereum, zakończony 15 września, był prawdopodobnie najbardziej imponującym osiągnięciem inżynieryjnym tego roku. Aby zobrazować doniosłość tego zdarzenia, poniższy wykres przedstawia średnią i medianę interwału bloków w ciągu 2022 roku. Od razu widać, gdzie skończyła się naturalna i probabilistyczna zmienność Proof-of-Work, a precyzyjny, i sztywno ustalony 12-sekundowy odstęp między blokami według Proof-of-Stake wszedł w życie.

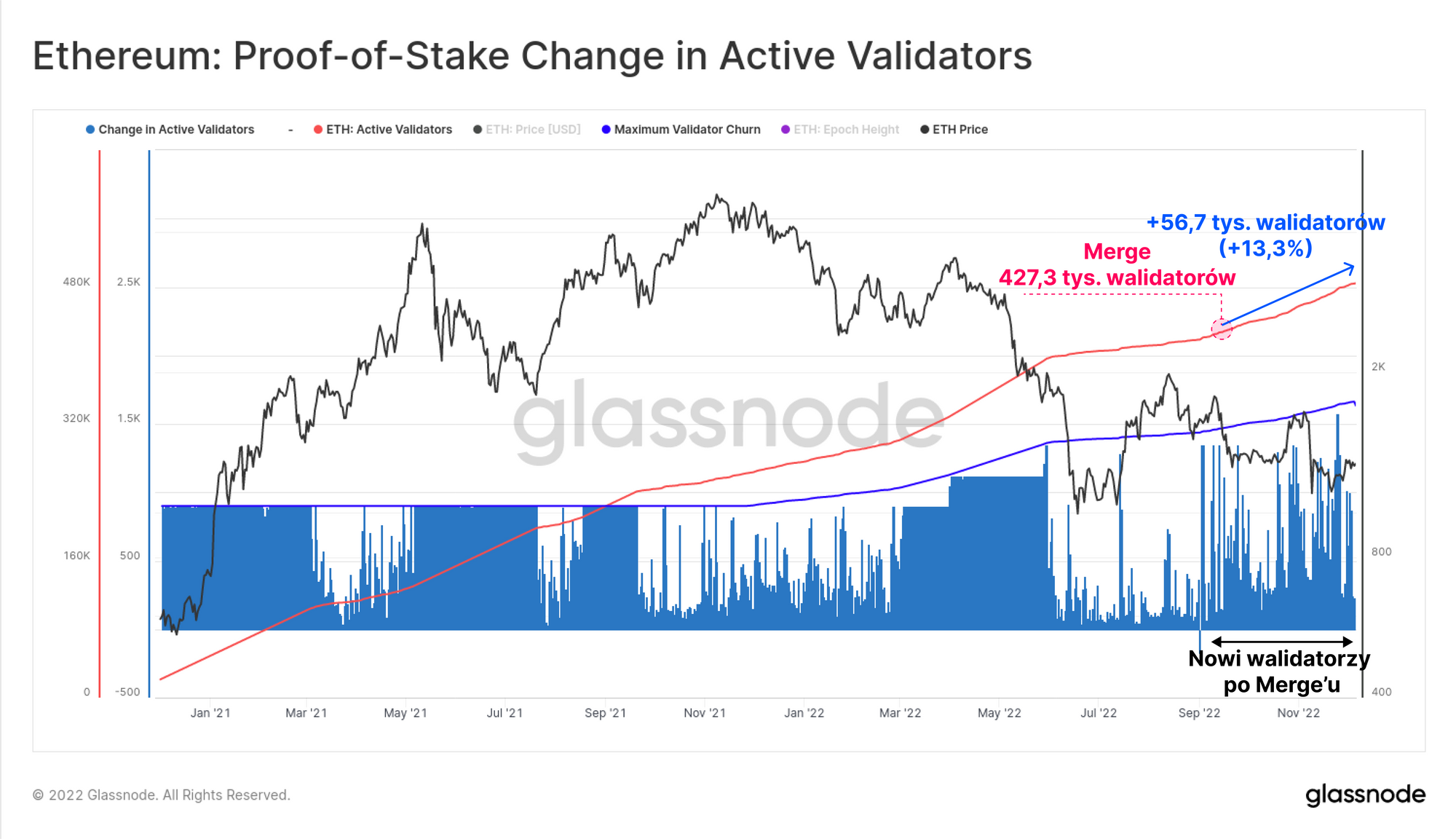

Od czasu Merge liczba aktywnych walidatorów wzrosła o 13,3%, a obecnie działa ich ponad 484 tys. Zatem całkowita suma stakowanego ETH wynosi 15,618 mln, co odpowiada 12,89% podaży w obiegu.

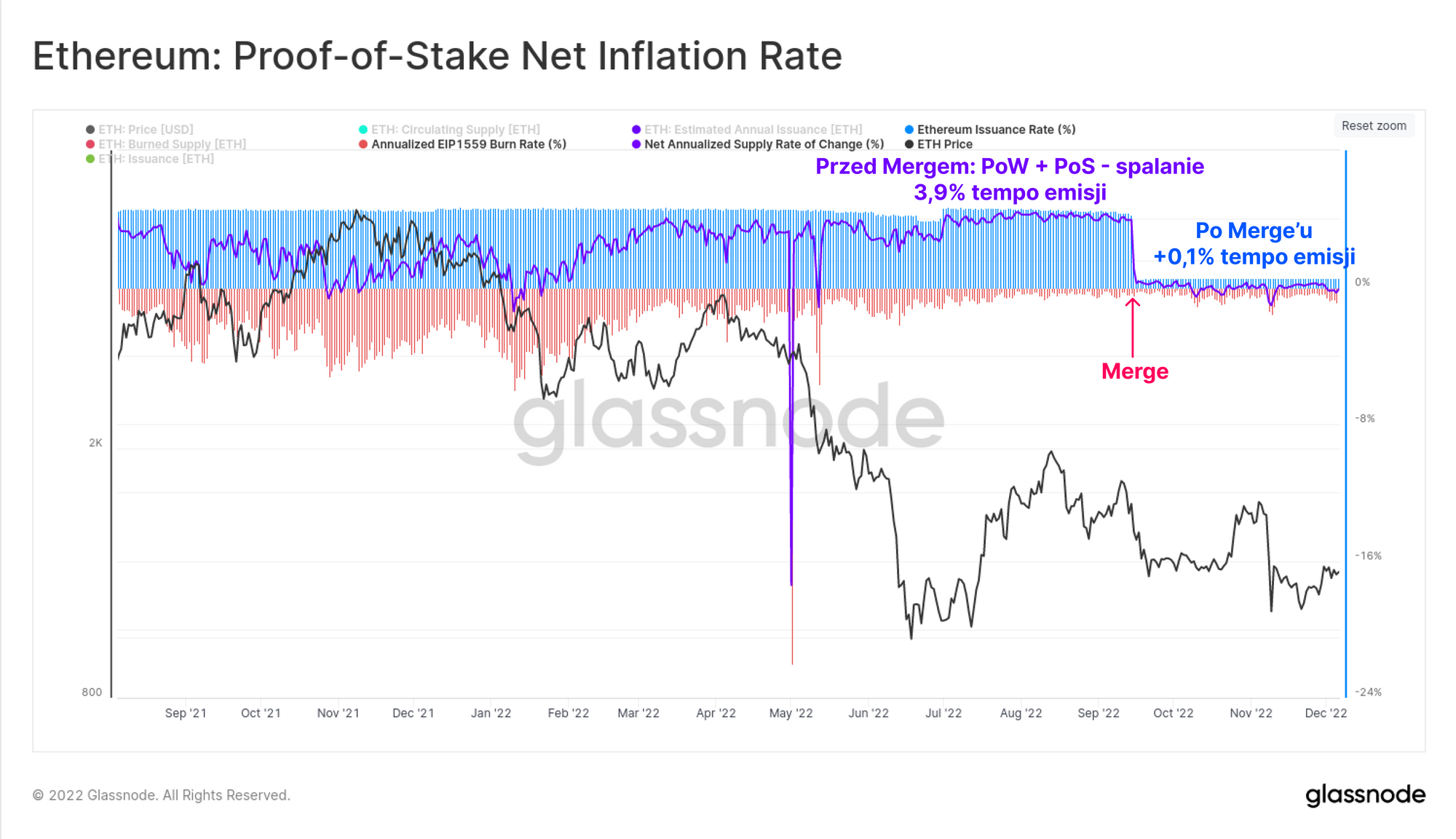

Wraz z przejściem na Proof-of-Stake polityka pieniężna Ethereum została dostosowana do znacznie niższego harmonogramu emisji nowych coinów. Nominalna stopa emisji (kolor niebieski) wynosi około +0,5%, jednak po uwzględnieniu mechanizmu wypalania EIP1559 (kolor czerwony) ta spada do około +0,1% w typowy dzień. Wartość tę można przyrównać do stopy inflacji netto wynoszącej +3,9% przed Merge’m, co pokazuje, jak dramatyczna była zmiana w zakresie emisji nowych coinów.

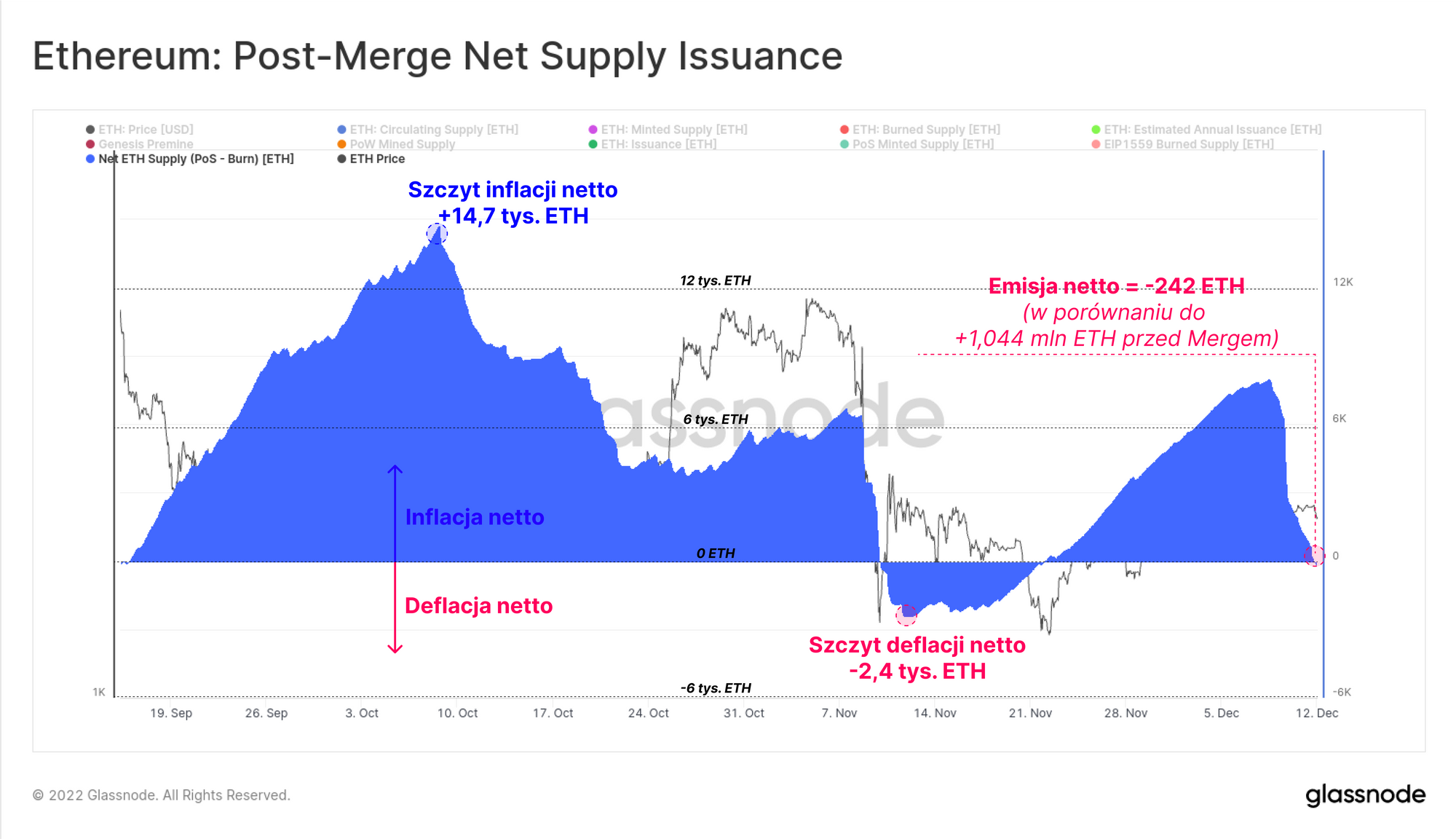

W chwili pisania tego tekstu zmiana podaży ETH od czasu Merge’u okazała się deflacyjna, a obecna podaż coinów jest o -242 ETH niższa niż w momencie fuzji. Można to porównać z szacunkową wartością 1,044 mln ETH, która, gdyby nie przejście na PoS, zostałaby wyemitowana do sieci w ramach poprzedniego harmonogramu emisji.

Zatrudnimy analityka Ethereum

Jeśli jesteś analitykiem specjalizującym się w Ethereum, DeFi i powiązanych ekosystemach (lub znasz kogoś, kto jest), odezwij się do nas. Poszukujemy starszego analityka Ethereum, który dołączy do naszego zespołu, będzie pionierem i będzie rozwijał dziedzinę analityki on-chain w tym stale ewoluującym środowisku.

Delewarowanie DeFi

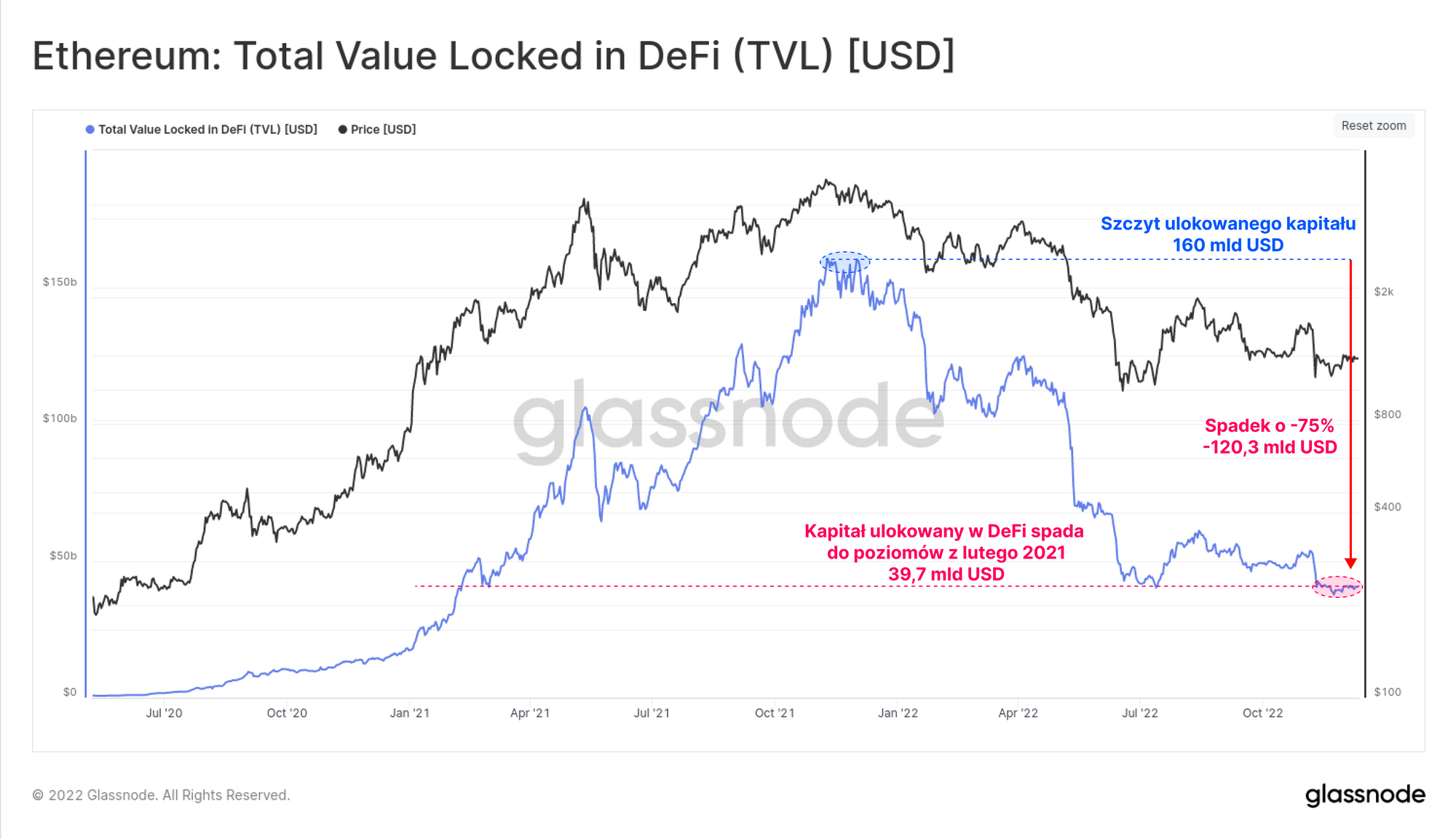

Przy tak ekstremalnym spadku notowań tokenów i poważnym spadku płynności, całkowita wartość kapitału ulokowanego w DeFi dramatycznie spadła. Po osiągnięciu szczytowego poziomu 160 mld USD podczas ATH na Bitcoinie w listopadzie 2021 roku, wartość kapitału ulokowanego w DeFi spadła o ponad 120,3 mld USD (-75%). To oznacza spadek wartości zastawu w DeFi do 39,7 mld USD i cofa nas do poziomów z lutego 2021 roku.

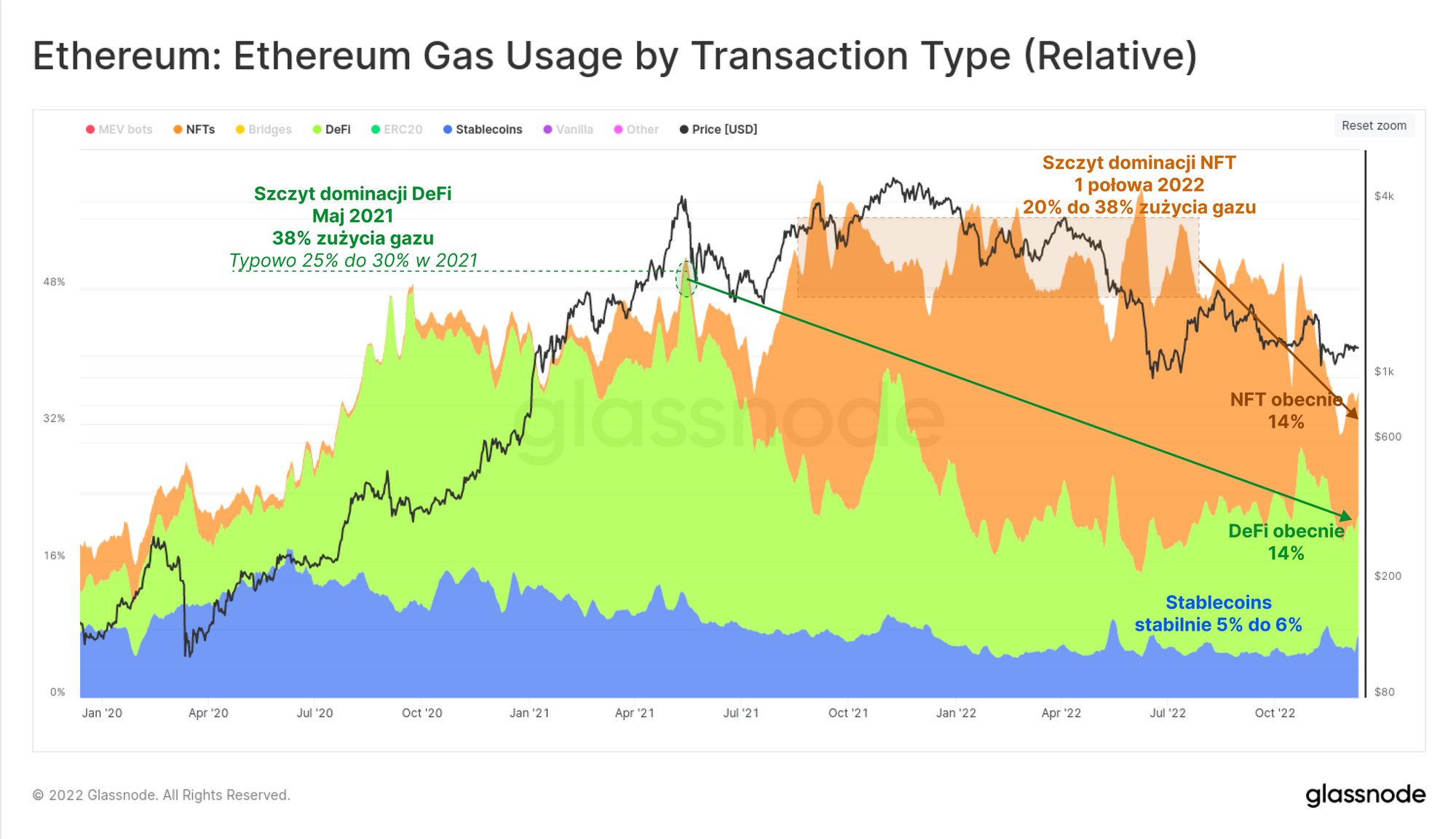

Dominacja zużycia gazu według rodzaju transakcji również świadczy o zmieniających się preferencjach rynkowych w ciągu ostatnich dwóch lat. Protokoły DeFi kontrolowały od 25% do 30% całkowitego zużycia gazu w okresie od lipca 2020 r. do maja 2021 r., ale od tamtej pory spadły do zaledwie 14%.

W podobnym cyklu wzrostów i spadków transakcje związane z NFT stanowiły od 20% do 38% zużycia gazu w pierwszej połowie 2022 r., ale obecnie również spadły do 14%. Stablecoiny utrzymywały stałą dominację od 5% do 6% przez cały rok.

Odpływy stablecoinów

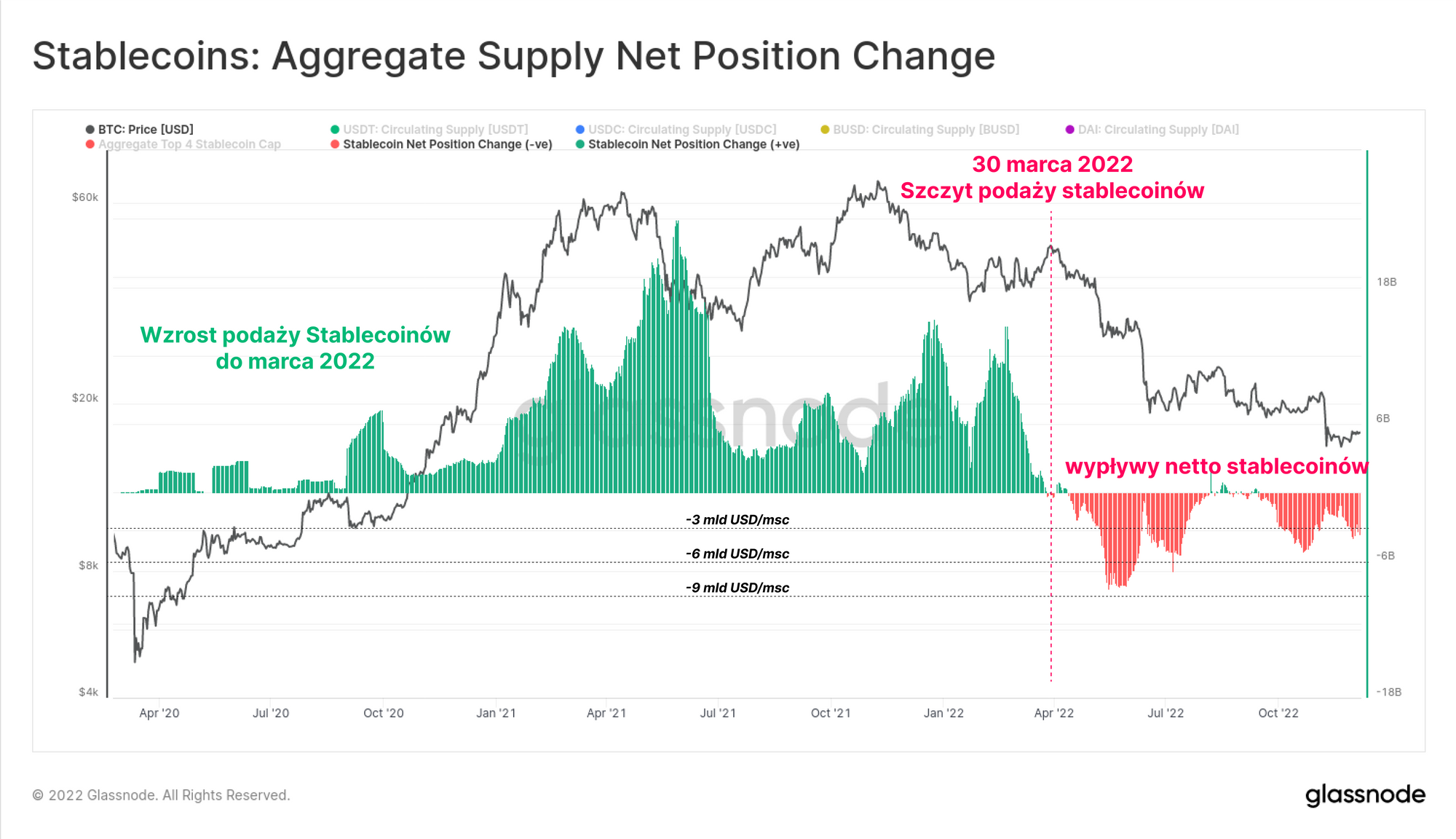

W 2020 roku stablecoiny stały się kamieniem węgielnym branży, a 3 z 6 największych aktywów pod względem kapitalizacji rynkowej to obecnie stablecoiny. Całkowita podaż stablecoinów osiągnęła swój najwyższy poziom 161,5 mld USD w marcu 2022 roku, jednak od tego czasu odnotowano wykupy na dużą skalę przekraczające 14,3 mld USD.

Ogólnie rzecz biorąc, odzwierciedla to odpływ kapitału netto ze świata kryptowalut w tempie od -4 mld USD do -8 mld USD miesięcznie. Warto jednak zauważyć, że stanowi to zaledwie 8% szczytowej podaży stablecoinów, co z drugiej strony sugeruje, że większość tego kapitału nadal pozostaje w nowej, cyfrowej formie dolara.

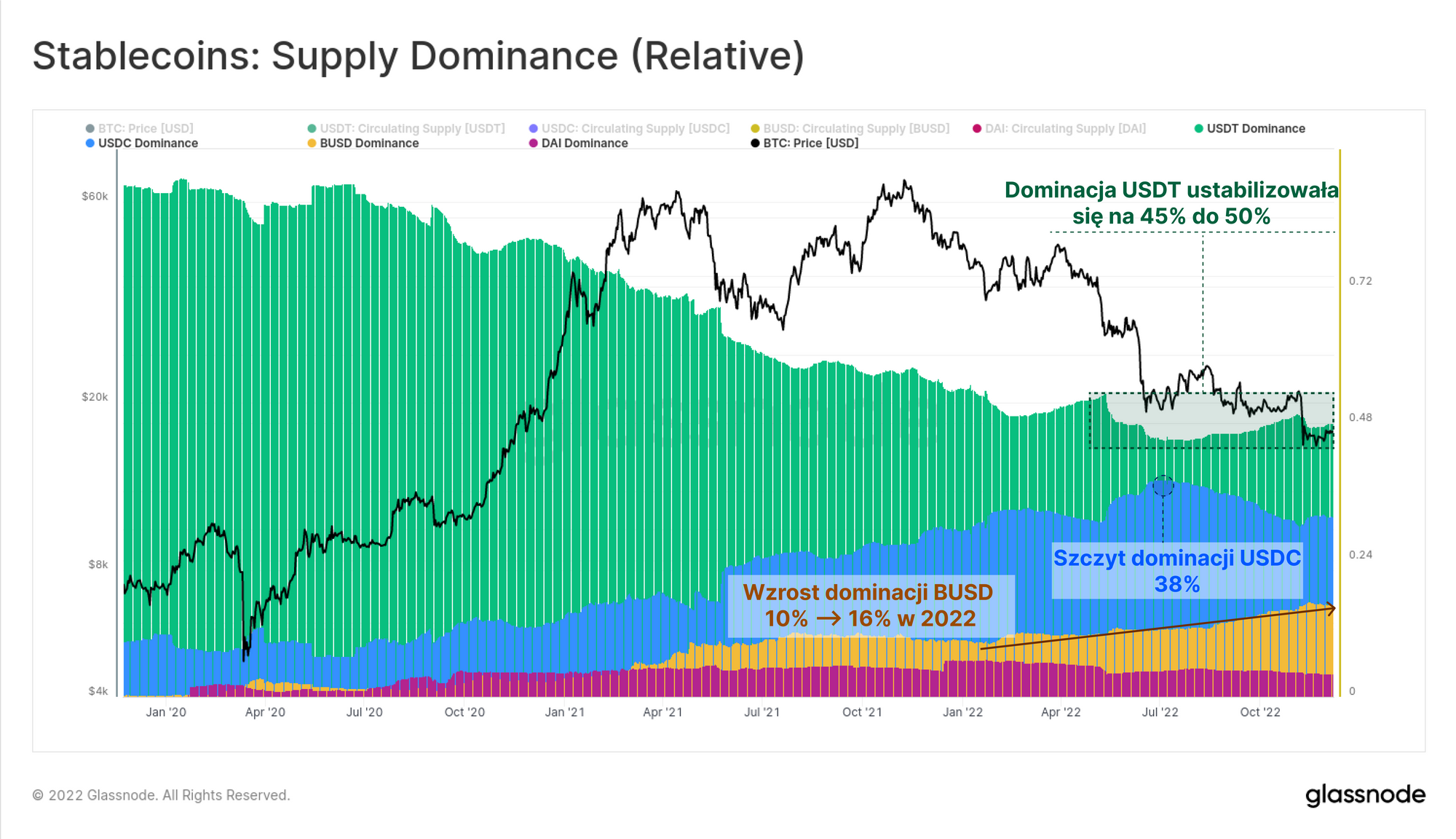

Nastąpiły również znaczące zmiany we względnej dominacji podaży stablecoinów.

- Wyróżnia się BUSD, który zwiększył swój udział w rynku z 10% do 16% w 2022 i obecnie reprezentuje 22,0 mld USD całkowitej wartości aktywów,

- Tether utrzymuje stosunkowo stały udział w rynku od 45% do 50%, pomimo odkupu USDT o wartości 18,42 mld USD od maja,

- Dominacja USDC osiągnęła najwyższy poziom 38% w czerwcu, ale od tego czasu spadła do 31,3%, osiągając obecnie wartość 44,75 mld USD.

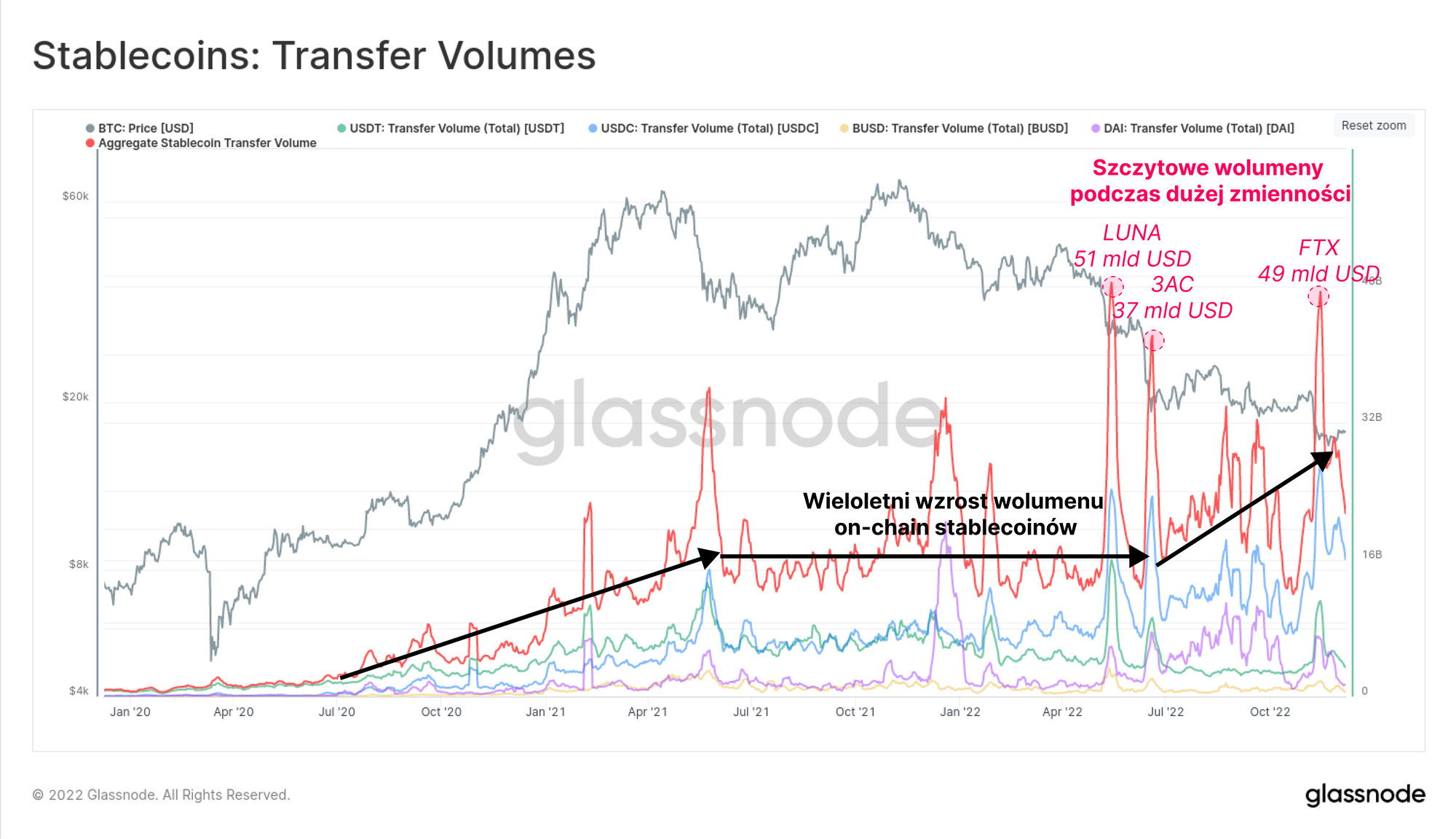

Mimo, że stablecoiny są obecnie wykupywane, a kapitał netto wypłacany, to wolumeny transferów na Ethereum rosły w drugiej połowie 2022 roku. Łączne wolumeny transferów stablecoinów utrzymywały się na stałym poziomie około 16 mld USD dziennie przez większą część roku 2021-22, ale od lipca wrosły do 20-30 miliardów dolarów dziennie.

Podczas wydarzeń wyprzedaży o dużej zmienności cenowej w maju, czerwcu i listopadzie, łączne wolumeny transferów stablecoinów osiągnęły szczyt między 37 mld USD a 51 mld USD, co sugeruje ekstremalne zapotrzebowanie na płynność USD podczas wydarzeń związanych z delewarowaniem rynku.

Podsumowanie i wnioski

W tym roku byliśmy świadkami spadków na BTC, jak i ETH przekroczających -75% w stosunku do ATH z listopada. Od maja jest to podkreślane zakrojonymi na szeroką skalę i masowymi delewarowaniami rynku. Doprowadziło to do znacznego skurczenia się kredytów, licznych bankructw, niefortunnego upadku wielomiliardowego projektu Ponzi (LUNA-UST) i niestety czegoś, co w przypadku FTX wydaje się być oszustwem.

Rok 2022 był brutalny i doprowadził zmienność i wolumeny do wieloletnich minimów, ponieważ płynność i spekulanci zniknęli z rynku. Po odejściu spekulantów, podaż inwestorów długoterminowych Bitcoina osiągnęła kolejne ATH, a inwestorzy wydają się wkraczać na rynek wraz ze wzrostem wolumenu coinów przy każdym gwałtownym spadku ceny. Merge Ethereum zostało również pomyślnie przeprowadzone we wrześniu, a stablecoiny nadal wykazują ogromne znaczenie dla rynku.

Odporność zdecentralizowanych systemów jest budowana przez wiele lat prób i blizn, jednak to właśnie te wydarzenia ostatecznie kształtują grupę HODLerów, kupców ostatniej nadziei. Po wszystkich wyzwaniach 2022 roku branża zasobów cyfrowych wciąż istnieje, wyciągnięto wnioski, a bloki Bitcoina wciąż są produkowane.

Niezależnie od tego, co nastąpi w 2023 roku, wierzymy, że branża przetrwa próbę czasu, a my będziemy nadal tworzyć narzędzia i dane potrzebne do analizowania, badania i zrozumienia rynku.

Tik tok, kolejny blok. Do zobaczenia w 2023!

- Wpadnij i śledź nas na Twitterze

- Dołącz do naszego kanału na Telegramie

- Odwiedź Glassnode Forum po długie dyskuje i analizy

- Po wskaźniki on-chain oraz wykresy aktywności wpadnij na Glassnode Studio

- Po zautomatyzowane powiadomienia dotyczące najważniejszych wskaźników on-chain oraz aktywności na giełdach wpadnij na naszego Twittera Glassnode Alerts