تشكيل القاع

ارتفع البيتكوين مرة أخرى فوق مستوى السعر النفسي البالغ 20 ألف دولار هذا الأسبوع ، بعد عدة أشهر من التقلب المنخفض نسبياً. في هذا الإصدار ، نقوم بتحليل كيفية قيام البيتكوين بالعثور على أرضية بير ماركت شبيهة بالدورات السابقة للبير ماركت في الماضي، وما هي المخاطر التي قد تكمن في الطريق أمامنا.

ارتفع البيتكوين مرة أخرى فوق مستوى السعر النفسي البالغ 20 ألف دولار هذا الأسبوع ، بعد عدة أشهر من التقلب المنخفض نسبياً. في هذا الإصدار ، نقوم بتحليل كيفية قيام البيتكوين بالعثور على أرضية بير ماركت شبيهة بالدورات السابقة للبير ماركت في الماضي، وما هي المخاطر التي قد تكمن في الطريق أمامنا.

ارتفع البيتكوين مرة أخرى فوق مستوى السعر النفسي البالغ 20 ألف دولار هذا الأسبوع ، لتتراجع عن أدنى مستوى لها عند 19215 دولارًا ، ويتم تداولها عند ارتفاع يصل إلى 20961 دولارًا. بعد التعزيز في نطاق ضيق بشكل متزايد منذ أوائل سبتمبر ، يمكننا اعتبار ذلك الشي أول انتعاش منذ عدة أشهر.

في إصدار هذا الأسبوع ، سنقوم بتقييم مجموعة من المقاييس التي تقدم حالة متسقة نسبيًا للسوق من خلال الوصول إلى قاع البيتكوين ، مع تشابه الحالات السابقة بشكل مطابق تقريبًا لمستويات البير ماركت السابقة. في هذه المرحلة ، تسبب البير ماركت في 2022 في خسائر مالية فادحة ، سواء على المستثمرين الذين استسلموا أو أولئك الذين ما زالوا يعانون مع الوضع. يبدو أن الجزء الأخير المتبقي من اللغز هو عنصر المدة والوقت ، وفي النهاية ، عدم مبالاة المستثمرين.

النشرة بلغات اخرى

هذه النشرة للاون شين متوفرة ايضاً باللغات التالية الإسبانية والإيطالية والصينية واليابانية والتركية والفرنسية والبرتغالية والفارسية والبولندية والروسية و الفيتنامية واليونانية.

تحتوي النشرة للاون شين على لوحة تحكم او داشبورد حي يحتوي جميع الشارتات و البيانات الحية في النشرة و يمكن رؤيتها هنا. يتم التعمق اكثر في هذه البيانات و الشارتات في لوحة التحكم الداشبورد بشكل أكبر في تقرير الفيديو الخاص بجلاسنود والذي يتم إصداره كل ثلاثاء من كل أسبوع. قم بزيارة قناة جلاسنود Youtube والاشتراك فيها، وقم بزيارة منصة الفيديو الخاصة بنا لمزيد من محتوى الفيديو والبرامج التعليمية للمؤشرات

تشكيل القاع

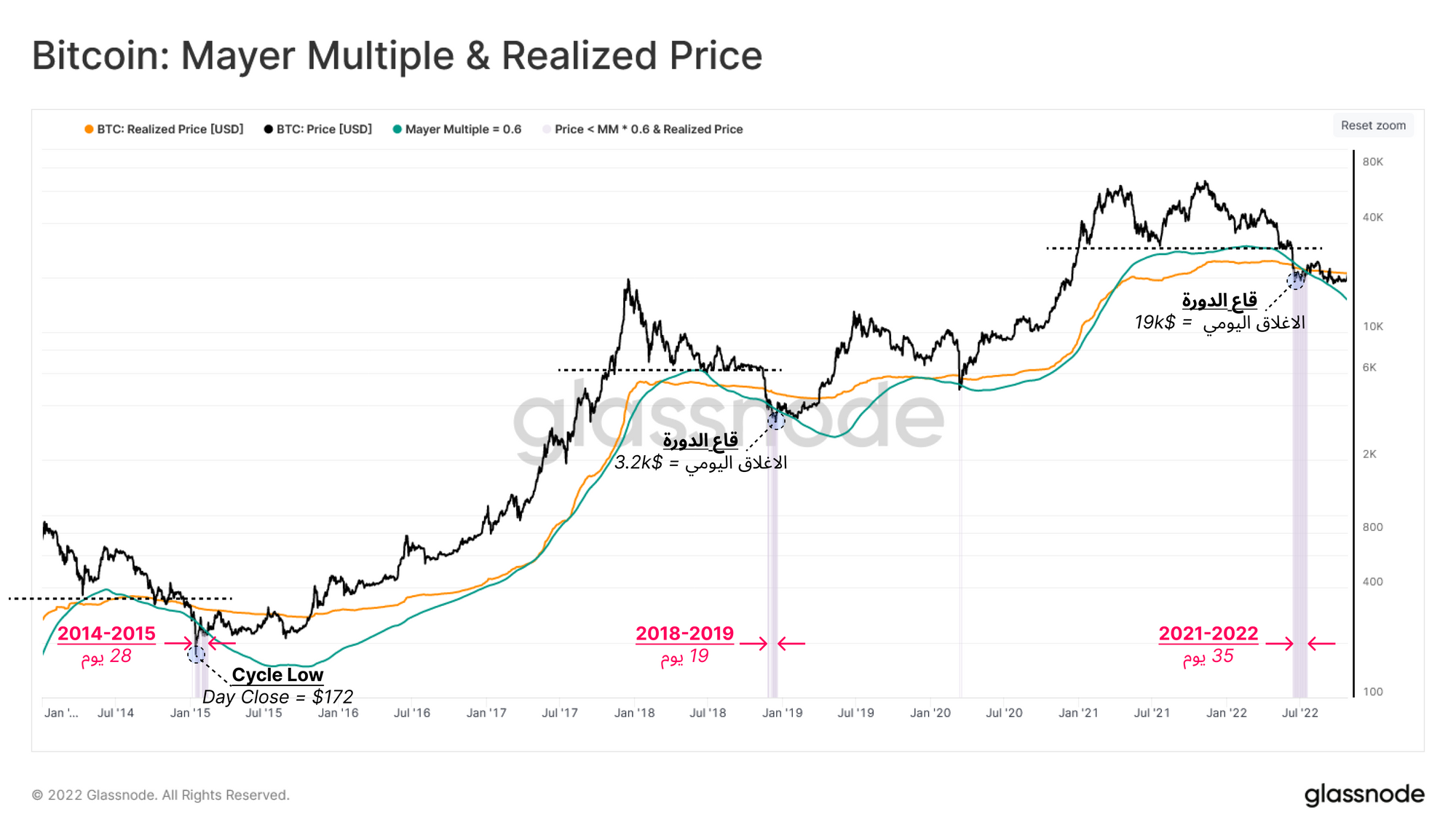

في تقريرنا السابق في نشرة 41 ، وصفنا ظروف السوق لمرحلة الاكتشاف السفلي ، لا سيما بعد استسلام كبير من خلال أرضية البير ماركت الأولية (الموضحة في الخطوط المتقطعة). شهدت هذه المرحلة 🟪 تاريخياً نطاق أسعار مقيّدًا بين نموذجين معروفين لتتبع الأرضية:

- السعر المحقق 🟠: يمكن اعتباره متوسط سعر الشراء لكل حبة للبتكوين في السوق العام. يتم اعتبار السوق الكلي في حالة خسارة غير محققة عندما يتم تداول البتكوين بسعر السبوت بأقل من السعر المحقق.

- النطاق السفلي لمضاعف الماير (0.6 * 200 DMA)🟢: مضاعف الماير هو ببساطة النسبة بين السعر و متوسط المتحرك البسيط للـ200 يوم ، وهو نموذج يتم ملاحظته على نطاق واسع في التحليل المالي التقليدي. يساعد هذا المقياس في قياس ظروف البيع والشراء المنخفضة ، مع ظروف ذروة البيع الدورية التي تتوافق تاريخيًا مع قيم مضاعف الماير التي تقل عن 0.6.

بشكل مثير للاهتمام، تكرر هذا النمط في البير ماركت الحالي، مع تداول أدنى مستوياته في يونيو دون كلا النموذجين لمدة 35 يومًا. يقترب السوق حاليًا من الجانب السفلي للسعر المحقق عند 21111 دولارًا ، حيث سيكون الاختراق فوق ذلك علامة بارزة على قوة الطلب.

بعد تحديد العلامات الأولية لتشكيل قاع نموذجي ، فإن الخطوة التالية هي تحديد النطاق المحتمل لتقلبات الأسعار لهذه المرحلة من البير ماركت.

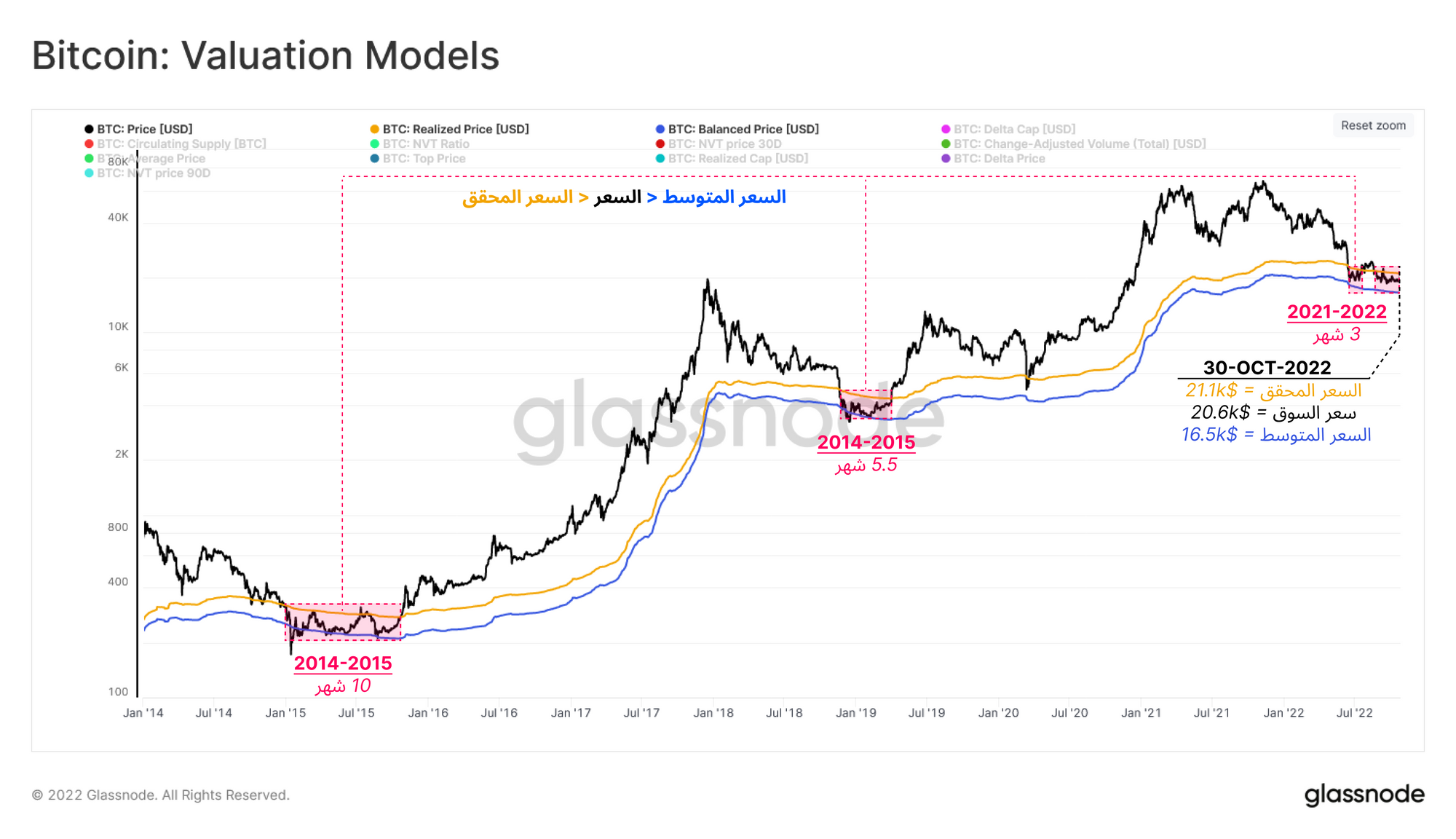

مؤشرين اثنين من المرشحين المثاليين من اجل تقدير دقيق لتشكيل قاع النطاق هما السعر المحقق المذكور أعلاه (النطاق العلوي ~ 21.1 ألف دولار) 🟠 ، وكذلك السعر المتوازن (النطاق السفلي ~ 16.5 ألفًا) 🔵. يمثل السعر المتوازن الفرق بين السعر المحقق والسعر المحول (السعر المرجّح بالوقت في اليوم المشترك). يمكن اعتبار هذا شكلاً من أشكال نموذج "القيمة العادلة" ، حيث يلتقط الفرق بين ما تم دفعه (أساس التكلفة) وما تم إنفاقه (تم تحويله).

مقارنة بالأسبقية التاريخية ، تم تداول السعر ضمن هذا النطاق لمدة 3 أشهر تقريبًا ، مقارنة بالدورات السابقة للبير ماركت الماضية التي استمرت ما بين 5.5 و 10 أشهر. يشير هذا إلى أن المدة قد تظل مكونًا مفقودًا من دورتنا الحالية.

تحديثات عن جلاسنود

كان اكتوبر شهراً مثيراً لجلاسنود, حيث اعلننا ان الشركة اشترت خدمة Accointing.com و استمرت في اصدار العديد من المؤشرات الجديدة, نماذج شارتات جديدة, لوائح تحليل, و المزيد. يمكنكم قراءة آخر التحديثات هنا في اخبار اكتوبر من اجل توضيح اوسع.

انتقال البتكوين بين المالكين

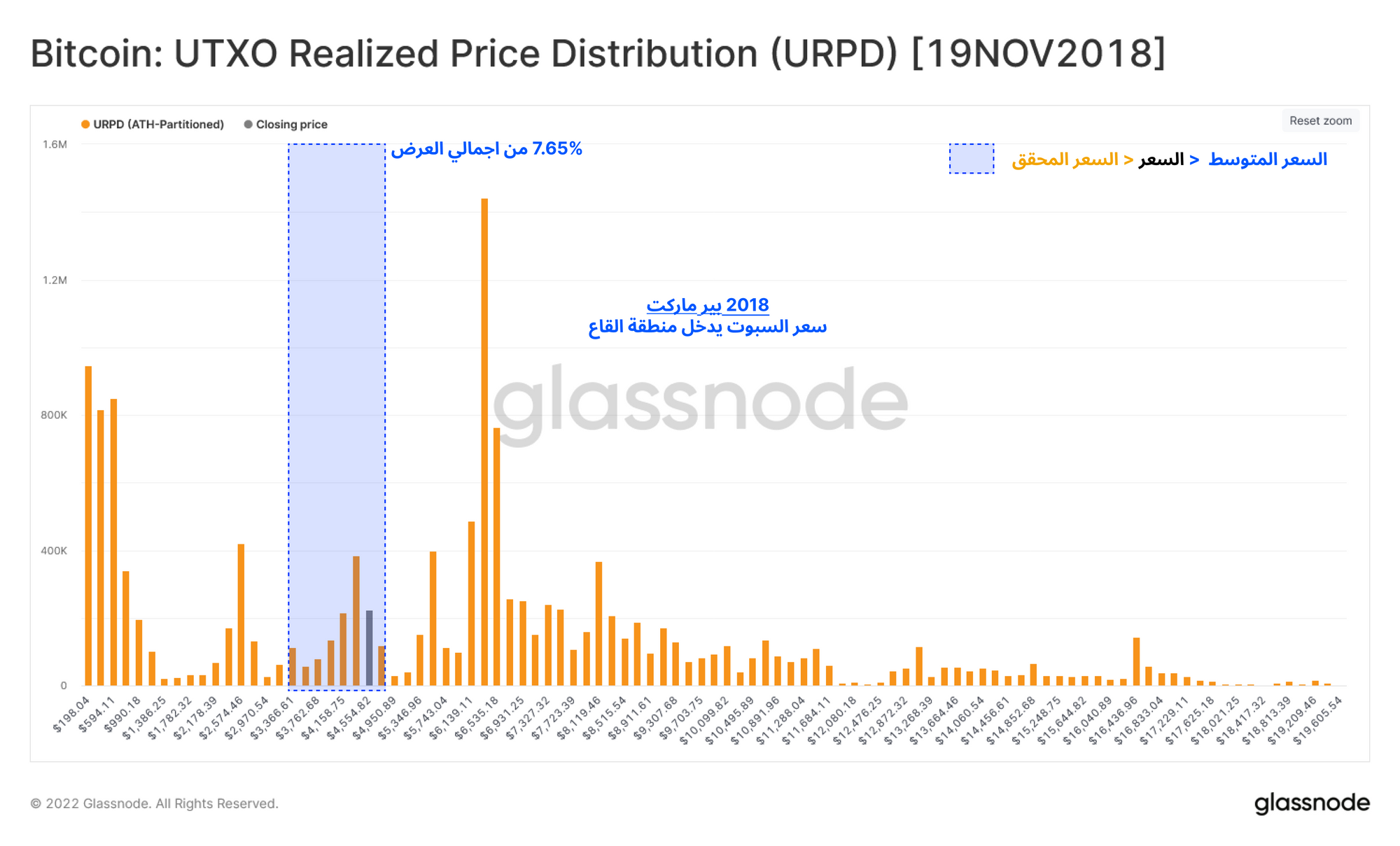

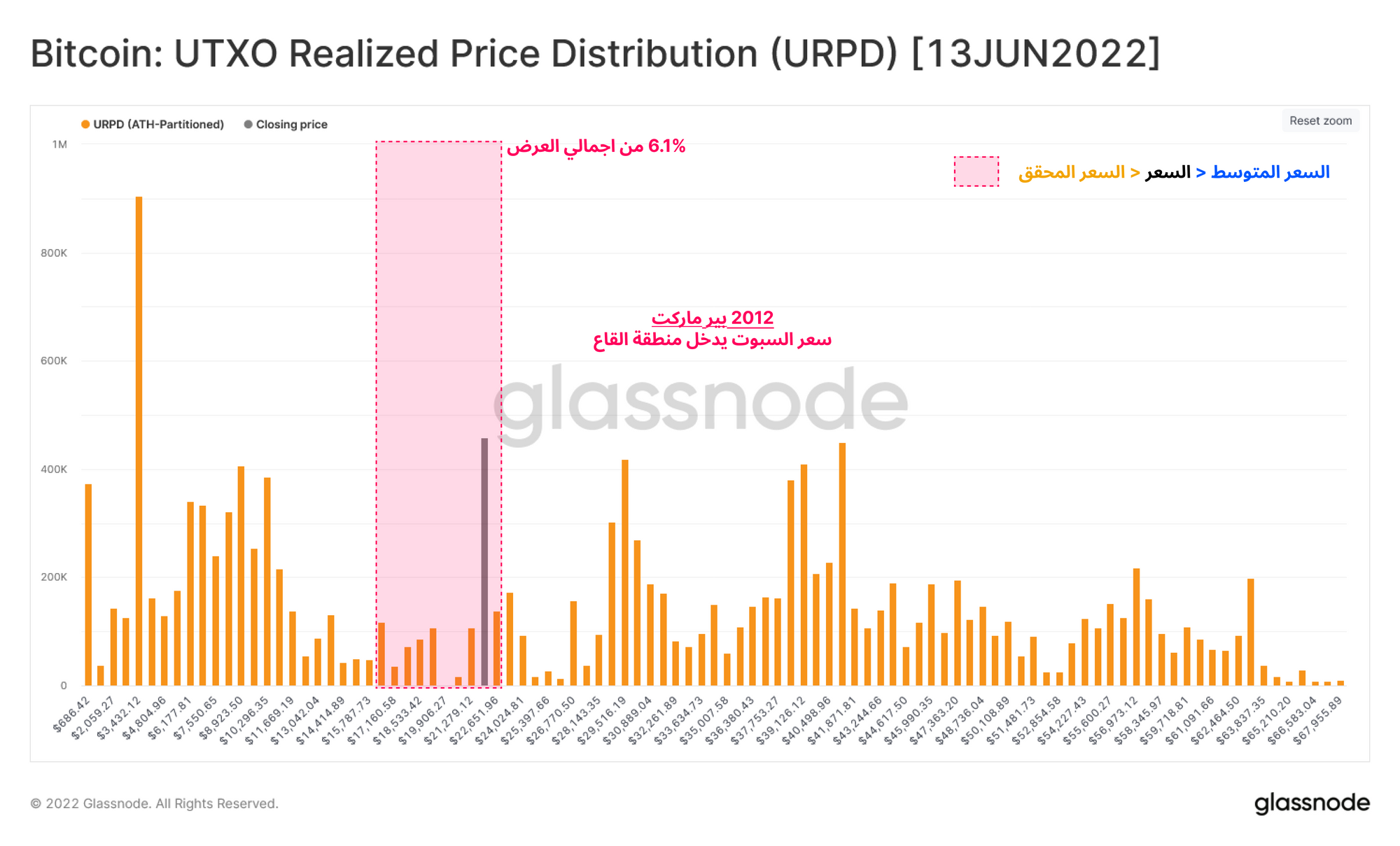

كما تم توضيحه في نشرة يوليو (اسبوع 28) ، طوال مرحلة الاكتشاف السفلي للقاع ، يؤدي تناقص ربحية المستثمرين إلى إعادة توزيع ثروة او قيمة البتكوين، حيث تستسلم الأيدي الضعيفة لضغط مالي شديد. يمكن تحليل هذا التغيير التدريجي للأيدي من خلال تتبع مؤشر الـUTXO لتوزيع السعر المحقق او (URPD) ، والذي يوضح توزيع العرض بناءً على سعر الشراء.

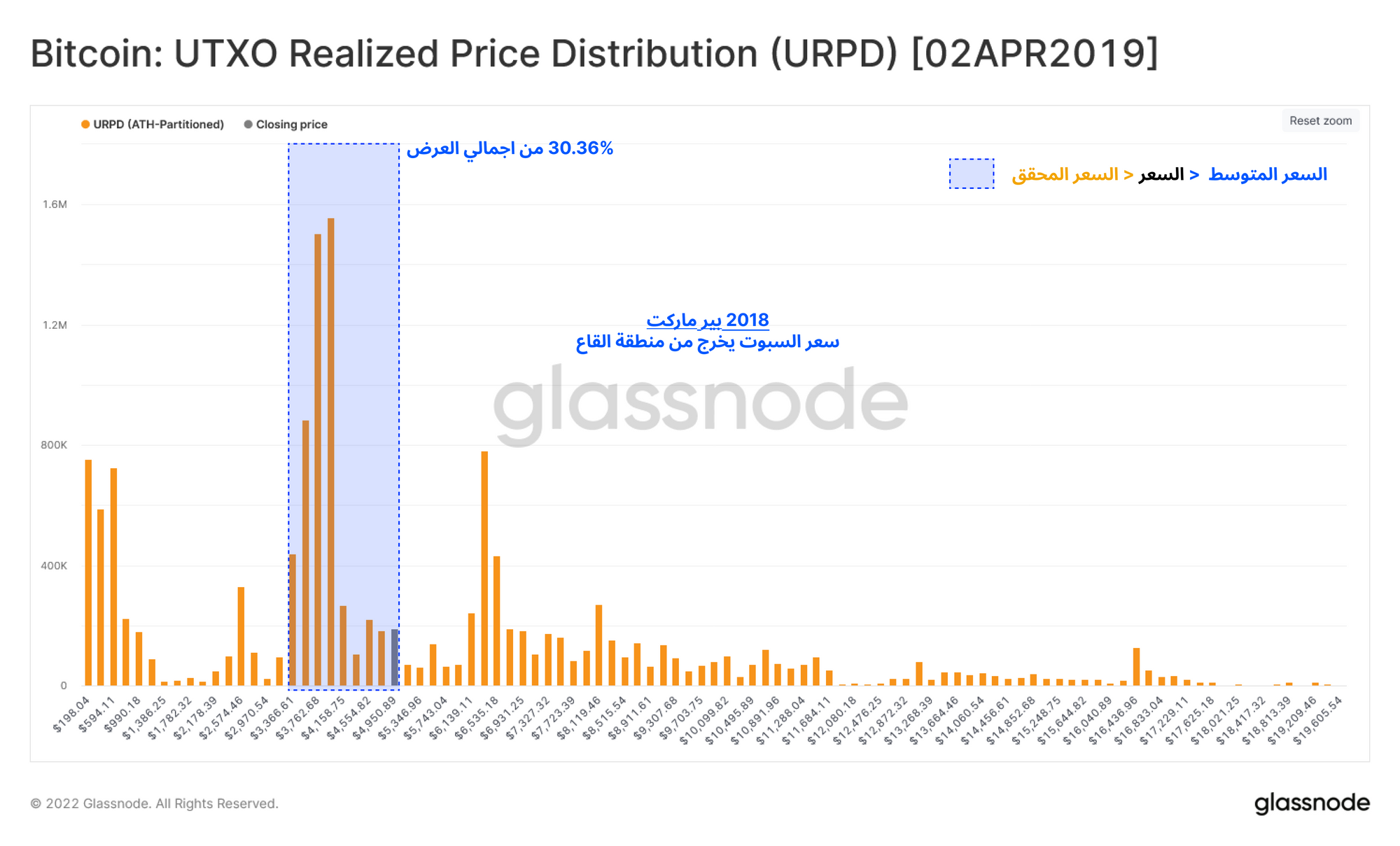

يمكن تسليط الضوء على حجم إعادة توزيع الثروة او القيمة المالية للبتكوين من خلال مراقبة التغيير في حجم التداول للبتكوين العملات مع سعر الشراء ضمن نموذجي التسعير الموضحين أعلاه. يقارن المخططان التاليان URPD عند الدخول والخروج في البير ماركت في سنة 2018-2019:

- URPD اعتبارًا من 19 نوفمبر 2018 عندما كسر السعر لأول مرة دون السعر المحقق.

- URPD اعتبارًا من 2 أبريل 2019 عندما اخترق سعر السوق مستوى السعر المحقق.

خلال مرحلة اكتشاف القاع في بير ماركت 2018-2019 ، تم إعادة توزيع (بيع) حوالي 22.7٪ من إجمالي العرض (30.36٪ - 7.65٪) كأسعار سبوت يتم تداولها ضمن النطاق المذكور أعلاه.

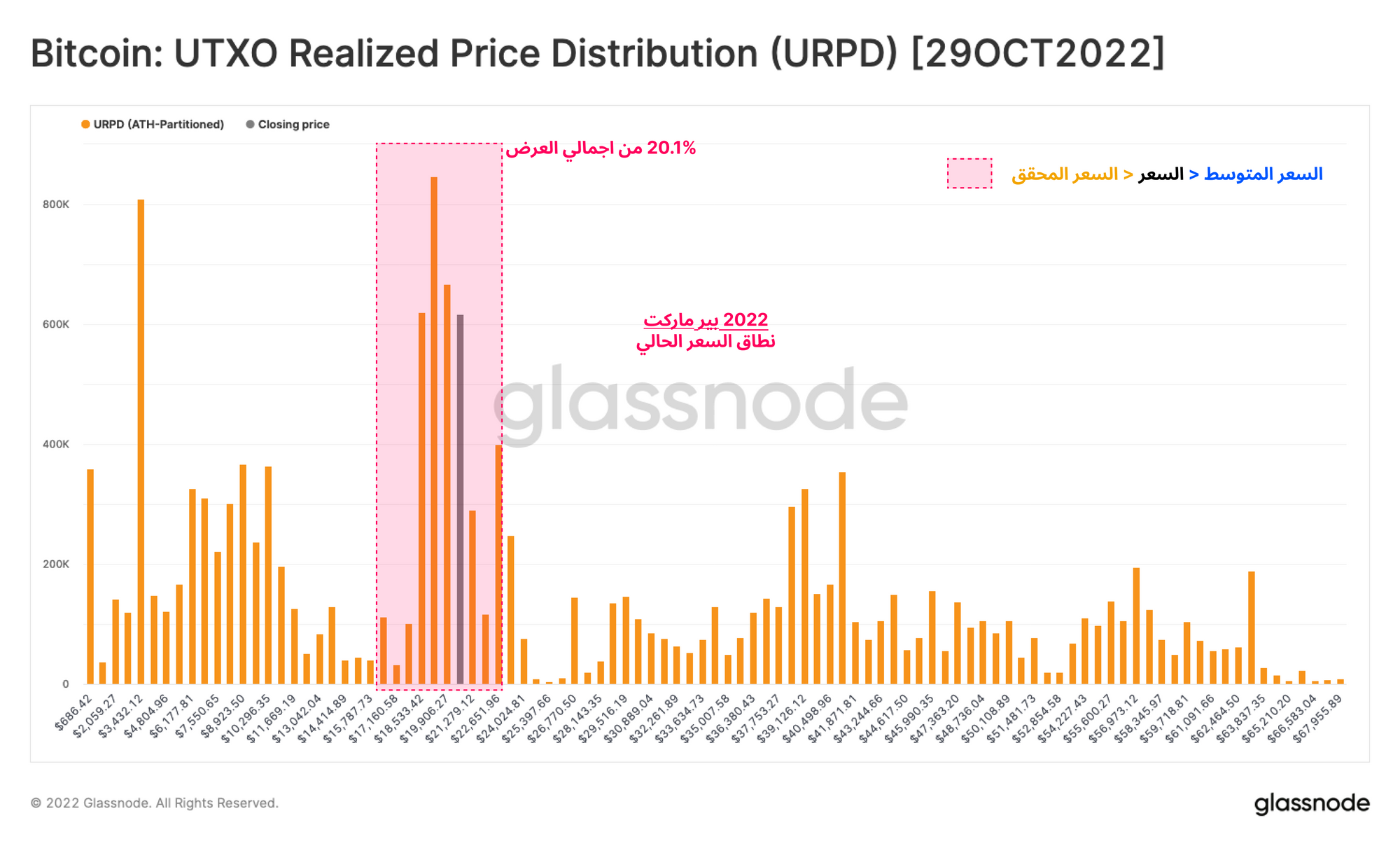

عند إجراء نفس التحليل لسنة 2022 يمكننا أن نرى بأن هناك إعادة توزيع " تصريف " بنسبة حوالي 14% من المعروض من البتكوين منذ نزول البيتكوين إلى ما دون السعر المحقق في شهر يوليو من سنة 2022 . وتم الحصول " الشراء " من المعروض من البتكوين بنسبة 20.1% في هذا النطاق السعري .

بالمقارنة مع نهاية الدورة السابقة في سنة 2018-2019 فإن حجم إعادة توزيع الثروة ونسبة الكمية المعروضة هي أقل في سنة 2022 وذلك يشير إلي أن السوق بحاجة لمزيد من هبوط السعر وكذلك المدة لتشكيل أرضية السوق الهابط الحالي. رغم ذلك فإن إعادة التوزيع التي حدثت مهمة وتشير بأن المستثمر حاليا يمتلك المرونة للتعامل مع تقلبات السعر .

البحث عن الضوء في نهاية النفق

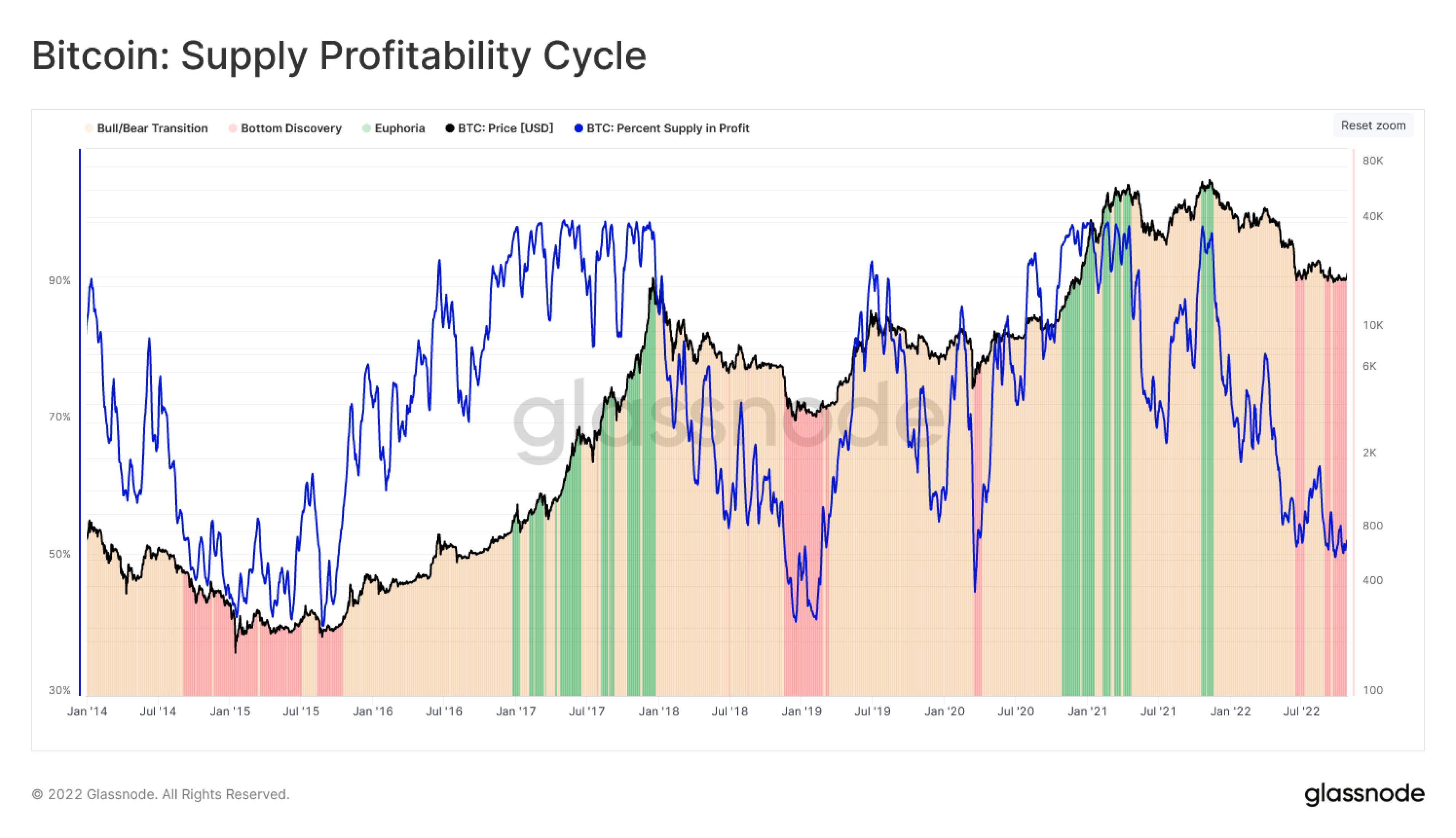

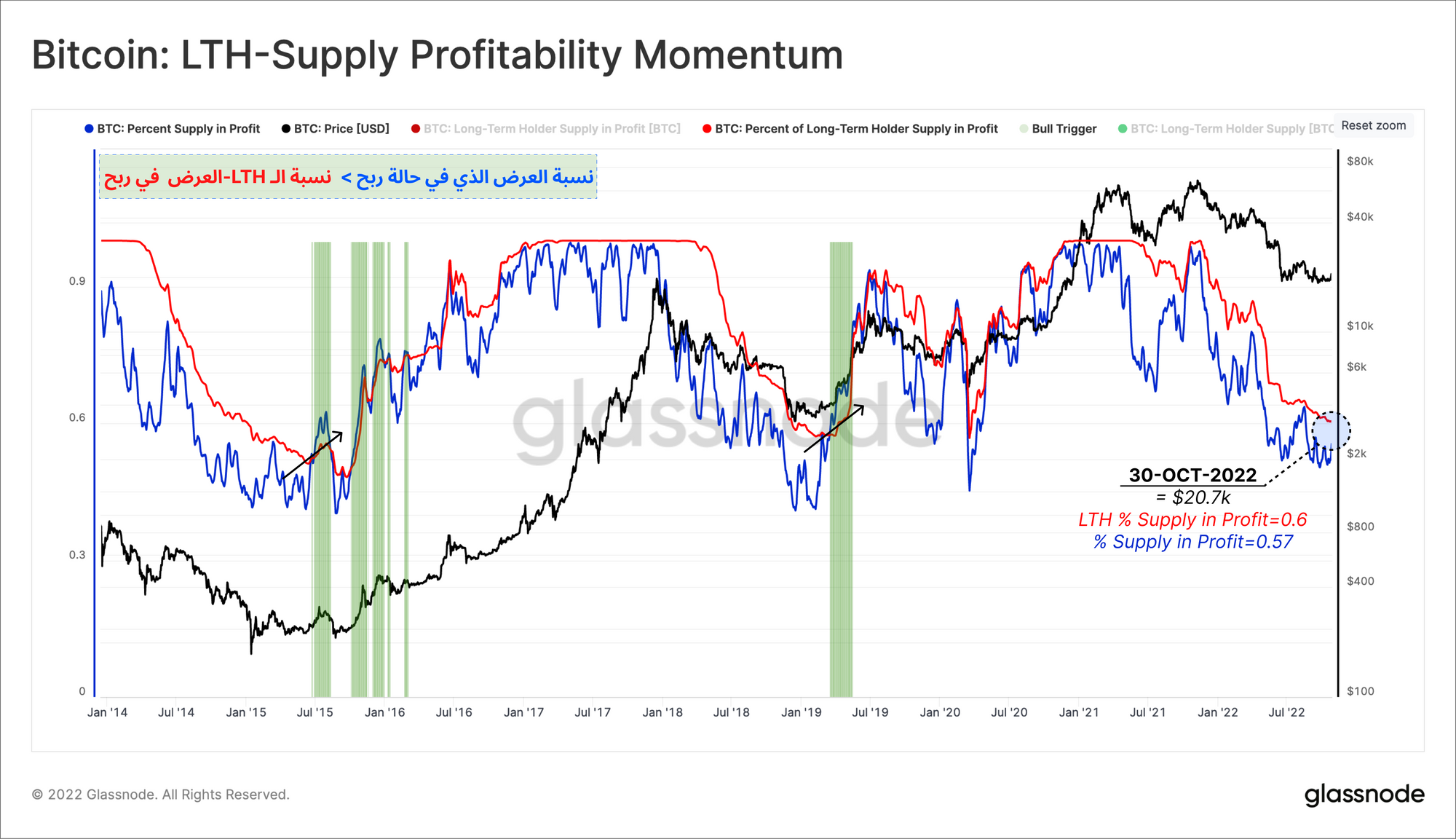

مع وجود الكثير من العوامل التي تعزز أرضية السوق الهابط "البيرماركت " حاليا ولكن الخطوة القادمة هي دراسة سلسلة من المؤشرات المفيدة لرسم خريطة الانتقال من دورة السوق الهابط إلى دورة السوق الصاعد " البول ماركت " ويمكننا إستخدام مؤشر كمية المعروض من البتكوين على ربح لإنشاء ثلاث مراحل لكل دورة سوق :

- حالة النشوة (هيمنة الربح ) 🟩 : حينما يصعد السعر في دورة السوق الصاعد يصبح تصل نسبة المعروض من البتكوين في حالة ربح إلي نسبة 80% .

- حالة إكتشاف القاع ( هيمنة الخسارة ) 🟥: عند الوصول لنهاية دورة السوق الهابط تصبح نسبة المعروض من البتكوين في حالة خسارة هي المهيمنة وتصبح كمية البتكوين المعروضة في حالة ربح أقل من 55%.

- حالة الإنتقال من مرحلة السوق الصاعد إلي السوق الهابط والعكس 🟧: في مرحلة الانتقال من دورة سوق صاعد إلى دورة سوق هابط والعكس تصبح نسبة كمية المعروض من البتكوين على ربح تتراوح مابين 55% الى 80% .

في الوقت الحالي تبلغ نسبة كمية البتكوين المعروض على ربح 56% مما يشير إلي أن إنتعاش " إرتفاع " السعر فوق ال 20 ألف دولار أمريكي هو عند الحد الأدنى للمرحلة الانتقالية بين دورات السوق . مما يشير إلي أن إعادة التوزيع " التصريف - البيع " الملموسة حدثت تحت سعر ال 20 ألف دولار أمريكي حتى الآن.

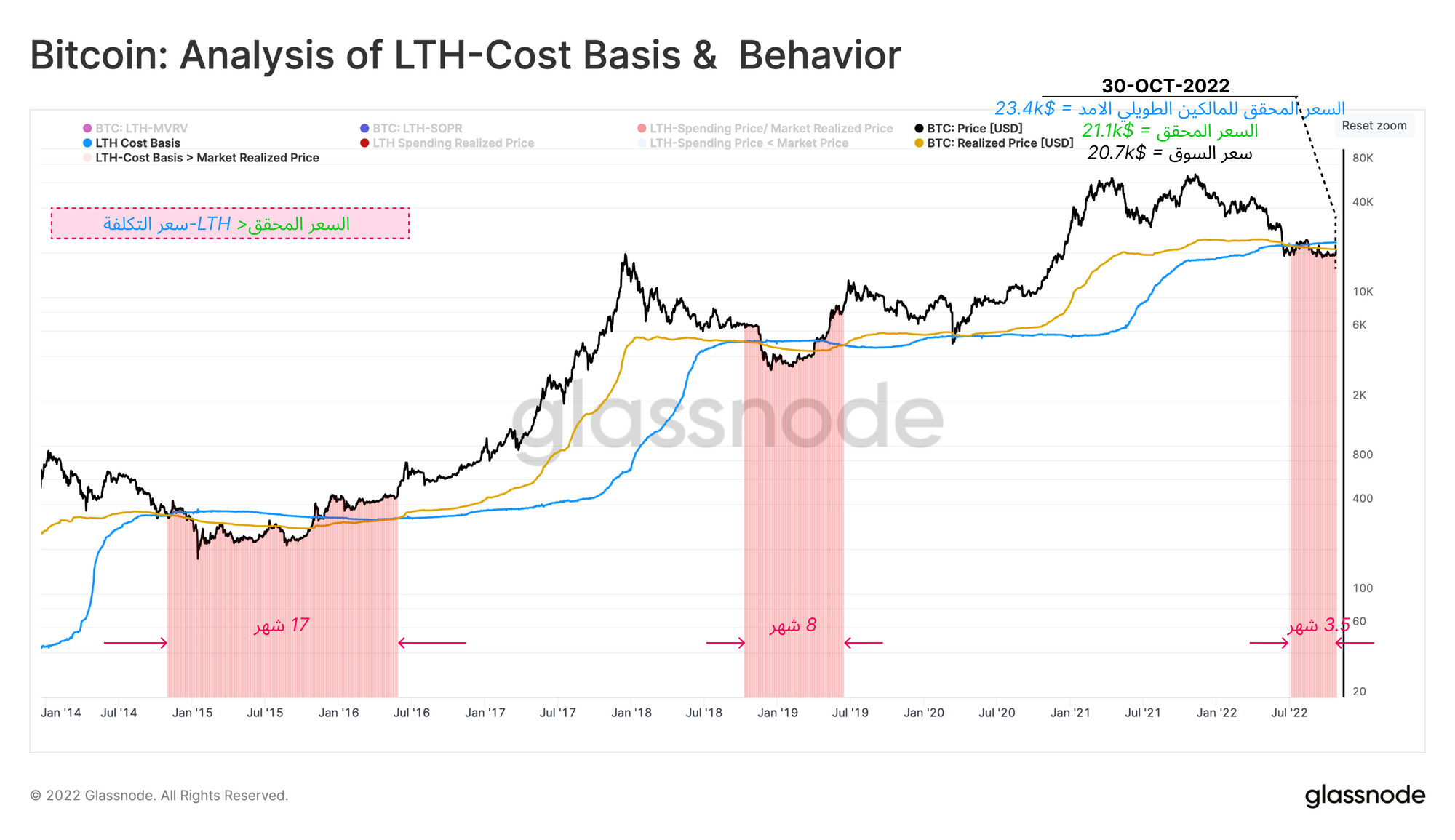

يمكننا أيضا تقييم الضغط المالي على المستثمرين طويلين الأمد وردود فعلهم أمام الضغوط المالية التي يواجهونها ودراسة ردود فعلهم . خلال المراحل المتأخرة من دورة السوق الهابط يكون نمط سلوك المستمثرين طويلين الأمد متطابق خلال مختلف الدورات السابقة. ما نلاحظه هو عملية إستسلام " فرعية " أو جزئية من قبل بعض المستثمرين طويلين الأمد 🟥. ويتم تحديد هذه الفترات التي يكون فيها أساس تكلفة مستثمرين طويلين الأمد🔵 أعلى من السعر المحقق 🟠.وذلك يعني بأن متوسط السعر المستثمرين طويلين الأمد الذي نجا من تقلب دورات السوق المختلفة كان في الواقع أقل أقل من أداء السوق الأوسع . ظلت حالة الإجهاد لمستثمرين طويلي الأمد سارية لمدة 3.5 أشهر .وهي أقصر من دورات السوق الهابط السابقة .

لتأكيد الضغط المستمر على مستثمرين المدى الطويل يمكننا تحديد بوصلة بسيطة ولكنها قوية ولكنها قوية لاكتشاف المؤشرات المبكرة لمعرفة الطلب الجديد لذي يدخل السوق 🟩. عندما يبدأ رأس المال بدخول السوق للمستثمرين " قصيرين الأمد " ويتجاوز الضغط البيعي الموجود في السوق فإن الربح الإجمالي الذي يحتفظ به السوق الأوسع سوف يتجاوز نسبة ربح مستثمرين المدى الطويل.

ومن المثير للإهتمام أننا لم نلاحظ هذا التحول في الربحية ، حيث تبلغ نسبة عرض المستثمرين طويلي الأمد 60%🔴 وبالنظر إلى إجمالي المعروض في حالة الربح نراها عند 56%🔵 وتشير هذه النسب بأن السوق في حالة إنتعاش 🟩 وتحتاج أسعار البتكوين الفورية ال Spot للوصول إلي مستوى 21,700 دولار أمريكي .

تقبل الخسائر

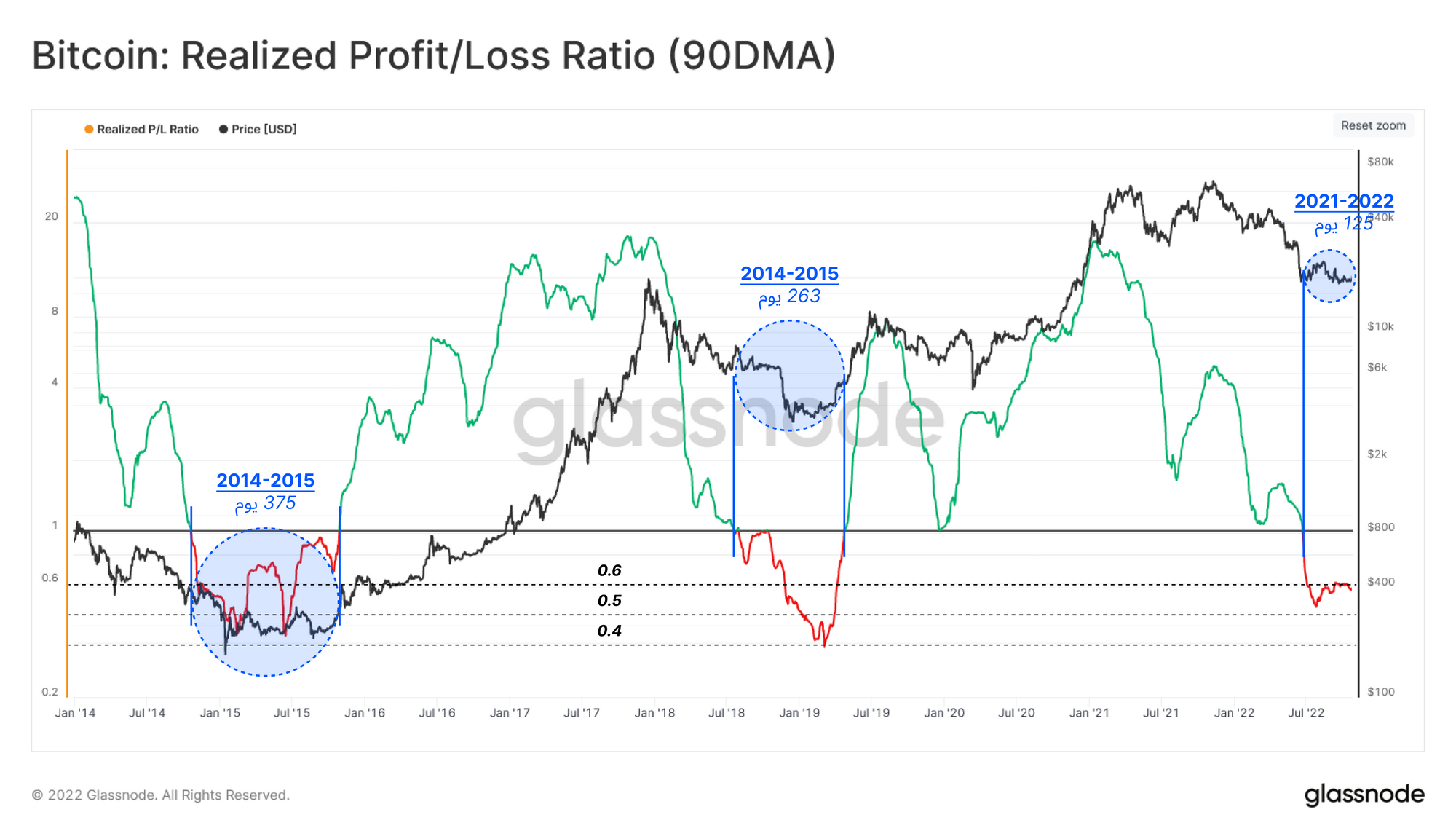

لغاية الآن قيمنا السوق من ناحية المستثمرين وحالتهم في حالات " الربح - الخسارة الغير محققة " ويمكننا تقييم حالة الزخم من وجهة نظر المستثمرين سواء " قصيرين المدى أو طويلين المدى " ولتحقيق هذا الهدف نستخدم مؤشر الربح / الخسارة الغير محققة والذي يقيس النسبة بين حجم العملات التي تم نقلها في ربح إلي العملات التي تم تحويلها في خسارة . ومؤشر الخسارة والربح الغير محققة يتيح للمحللين معرفة الهيمنة الكلية نسبة المعروض من العملات .

- نظام الربح المهيمن اكبر من 1 🟩 : في المراحل الأولى من البيرماركت ، و ايضا في فترة الصعود ، يكون الطلب قويًا بما يكفي لامتصاص ضغط البيع ، وتتجاوز الأرباح الخسائر بهامش واسع.

- النظام المهيمن على الخسارة أقل من 1🟥 : خلال المرحلة الممتدة من االبيرماركت ، حيث لا يتم تلبية جانب العرض بطلب كافٍ. يتوج هذا عمومًا بحدث استسلام واسع النطاق ، والذي يعمل على جذب رأس المال الذكي للعودة إلى النظام.

غالبًا ما تكون الفترة الفاصلة بين الانخفاض إلى ما دون لمستوى 1.0 واستعادة ذلك المستوى: هي المكان الذي يكون فيه الاتجاه الهبوطي في ذروته ويطلب السيولة عند أخفها 🔵.

متوسط الـ90 يوم ( 90D-SMA ) من نسبة الربح /الخسارة المحققة ( Realized Profit/Loss Ratio ) ينهار عادة ويظل أقل من 1.0 في منتصف الطريق في مرحلة البيرماركت ، ولكن قبل الاستسلام النهائي ، مما يوفر إشارة تحذير مبكر. علاوة على ذلك ، سجل هذا المقياس تاريخيًا تقاطعًا حادًا فوق المستوى 1.0 في المراحل الصاعدة المبكرة.

في الحالة الحالية يقع هذا المؤشر عند 0.57 ، مما يدل على هيمنة العملات التي تتحرك بخسارة. لذلك ، فإن الموجة الجديدة لرأس المال وجني الأرباح لم تتغلب بعد على حجم البائعين الذين حققوا خسائر.

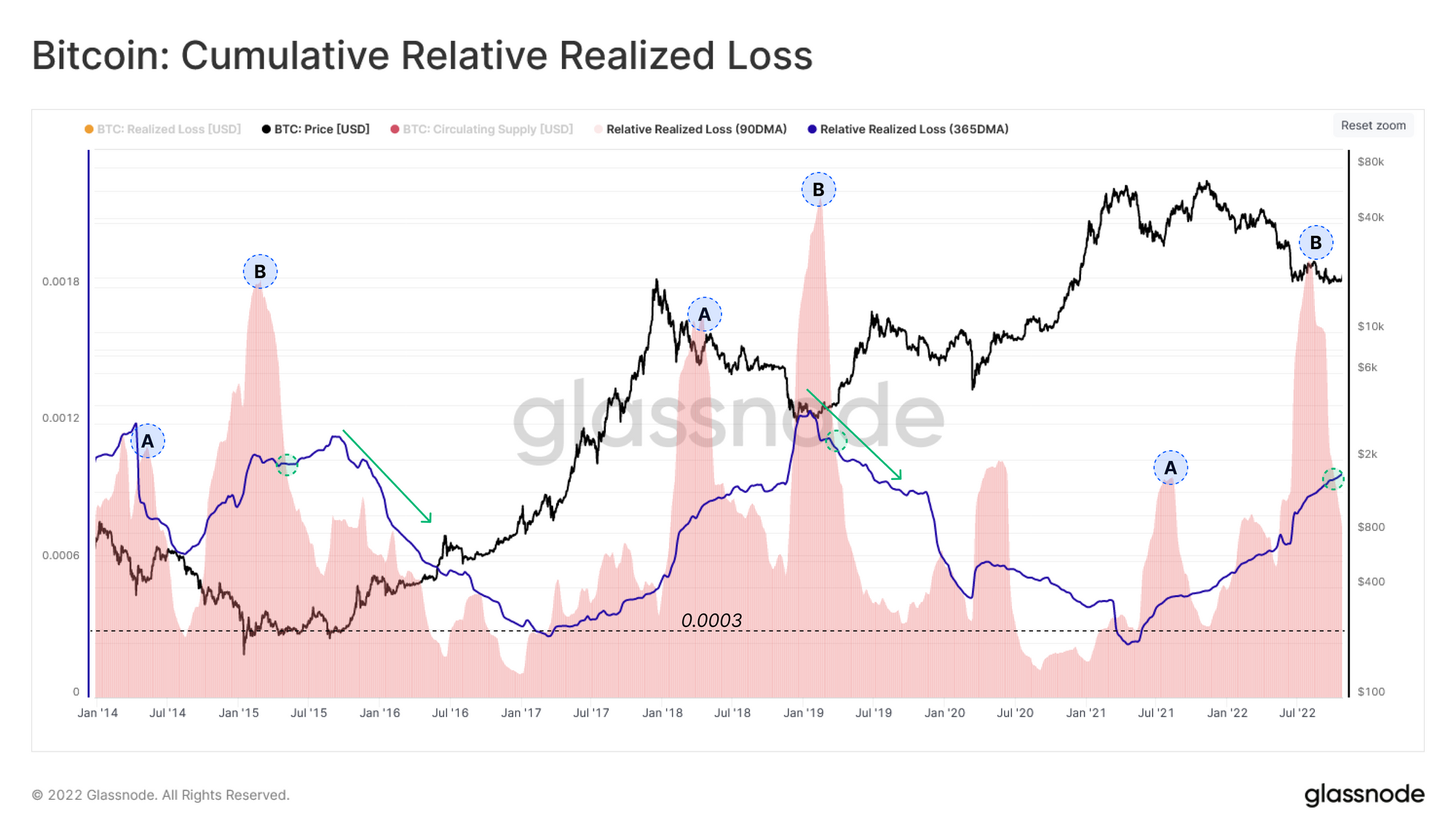

كنقطة أخيرة من هذا البحث العميق ، نهدف إلى تحليل حجم الخسائر المتحققة. لحساب القيمة السوقية المتزايدة في كل دورة ، نقوم بتطبيع الخسارة المحققة من خلال القيمة السوقية لإنتاج مؤشر الخسارة المحققة النسبية ( Relative Realized Loss ). بعد ذلك يمكننا إنشاء مؤشر باستخدام مجموع الخسارة النسبية المحققة الشهرية 🔴 والسنوية🔵 لتحديد التحولات في الزخم ، وأحداث الاستسلام المهمة.

خلال آخر ثلاثة أسواق هابطة ، بلغت القيمة الشهرية ذروتها بشكل مفاجئ فوق العام خلال فترتين منفصلتين من اقصى نقطة للخسائر المحققة.

- موجة ما بعد القمة (A): في المراحل الأولى من البيرماركت ، عندما يمر السوق بأول موجة كبيرة من البيع تنعكس على الخسارة المحققة خلال عمليات البيع التي تلت القمة.

- موجة الاكتشاف السفلي (B): غالبًا ما تتوج الأسواق الهابطة في المرحلة المتأخرة بحدث استسلام كبير ، حيث تحدث موجة كبيرة من إدراك الخسارة ، ويتم الوصول إلى ذروة المشاعر السلبية. غالبًا ما يتم تكثيف هذه الموجة بسبب العامل الزمني لتأسيس قاع السوق ، حتى يصل البائعون في النهاية إلى الإرهاق.

بإعادة النظر في الأمثلة التاريخية لهذا النمط ، من الواضح أن كلا من موجتي A / B لتحقيق الخسارة قد حدثت على نطاق واسع. عادةً ما تكون الموجة الثانية B ذات حجم أعلى بكثير ، وغالبًا ما يتبعها اتجاه هبوطي ملحوظ في حركة السعر السنوية 🔵. هذا هو نتيجة وصول السوق إلى ذروة اللامبالاة وإرهاق البائع.

هذه هي الأدلة و العلامات على احتضان السوق للألم المالي الذي يلحق بالمستثمرين المتبقين في كل من عنصر الوقت والسعر. ومع ذلك ، فإن الشرط الأخير قبل الانتقال نحو السوق الصاعد هو انخفاض كبير ↘️ في الاتجاه التراكمي السنوي yearly cumulative" "trend .

الملخص و الاستنتاجات

في هذا الإصدار ، استفدنا من العديد من نماذج تتبع قاع حركة الاسعار وأظهرنا أن السوق يبدو بالتأكيد في مثال قريب من "الكتاب المفتوح" لمرحلة اكتشاف قاع البيتكوين. ساعد السعر المتوازن (16.5 ألف دولار) والسعر المحقق (21.1 ألف دولار) مرة أخرى في إنشاء حدود نطاق السعر بينما يضع السوق قاع تأسيسي.

يعتبر جزء العرض الذي تم تغييره وإعادة تسعيره حتى الآن مهمًا ، على الرغم من أنه أصغر من حيث الحجم مقارنة بأدنى مستويات 2018-2019. نوضح أيضًا أنه عبر العديد من المؤشرات ، فإن قاع 2022 تفتقر إلى درجة من عنصر اساسي وهو الوقت وربما تكون هناك حاجة إلى مرحلة إضافية من إعادة التوزيع لاختبار عزم المستثمر.

من وجهة نظر الربح /الخسارة غير المحققة والمحققة ، تشير النتائج إلى وجود توازن هش ولكن بناء بين العرض والطلب في السوق. ومع ذلك ، لم تشهد الشبكة بعد كمية مقنعة من الطلب الجديد. لا يبدو أن الانتقال من البيرماركت إلى سوق صاعد قد تشكل حتى الآن، ومع ذلك ، يبدو أن هناك حركة تدعم اننا على وشك مشاهدة ذلك.

قنوات بلغات اخرى

- الاسباني @ElCableR, Telegram, Twitter

- البرتغالي @pins_cripto, Telegram, Twitter

- التركي @wkriptoofficial, Telegram, Twitter

- الفارسي @CryptoVizArt, Telegram, Twitter

- تابعونا و تواصلوا معنا على تويتر

- انضموا لقناتنا على تليجرام

- تصفحوا منتدى جلاسنود للنقاشات الطويلة و التحليلات

- لرؤية مؤشرات الاون شين و الشارتات الحية اذهبو الى جلاسنود ستوديو

- للتنبيهات الأتوماتيكية على مؤشرات الاون شين ونشاط المنصات عليك بزيارة تنبيهات غلاسنود على تويتر