通往无尽的波动之路

比特币的波动性、交易量和实现价值跌至多年低点,这反映出投资者对其已经淡然处之。然而,表面之下,囤币党们在悄无声息中以他们习惯的慢慢积累策略,不断累积比特币,尤其是在减半事件不足一年的现在。

执行摘要

- 波动性、交易量和实现价值的多年新低,显现出流动性的萎缩,投资者的冷静观望情绪已深深占据主导。

- 与此同时,比特币的供应持续从交易所、矿工和鲸鱼账户向各种规模的囤币党流动,流出的速度保持稳健。

- 相比过去的周期,市场很可能正在经历一个过渡期,其特征就是投资者的冷静和无趣。然而,减半事件正在悄然逼近,距今仅剩305天。

🪟请在本周链上控制面板中查看本报告涉及的所有图表

通往无尽之路

本周比特币市场价格经历了上下波动,但整体变动并不大。市场在本周初曾一度跌至2.48万美元,但在黑石集团提交ETF申请的消息推动下,价格回升至2.67万美元,最终又回落至开盘价2.63万美元左右。尽管价格在一周内经历了起伏,但放眼全局来看,市场似乎仍在一条无尽的道路上徘徊。

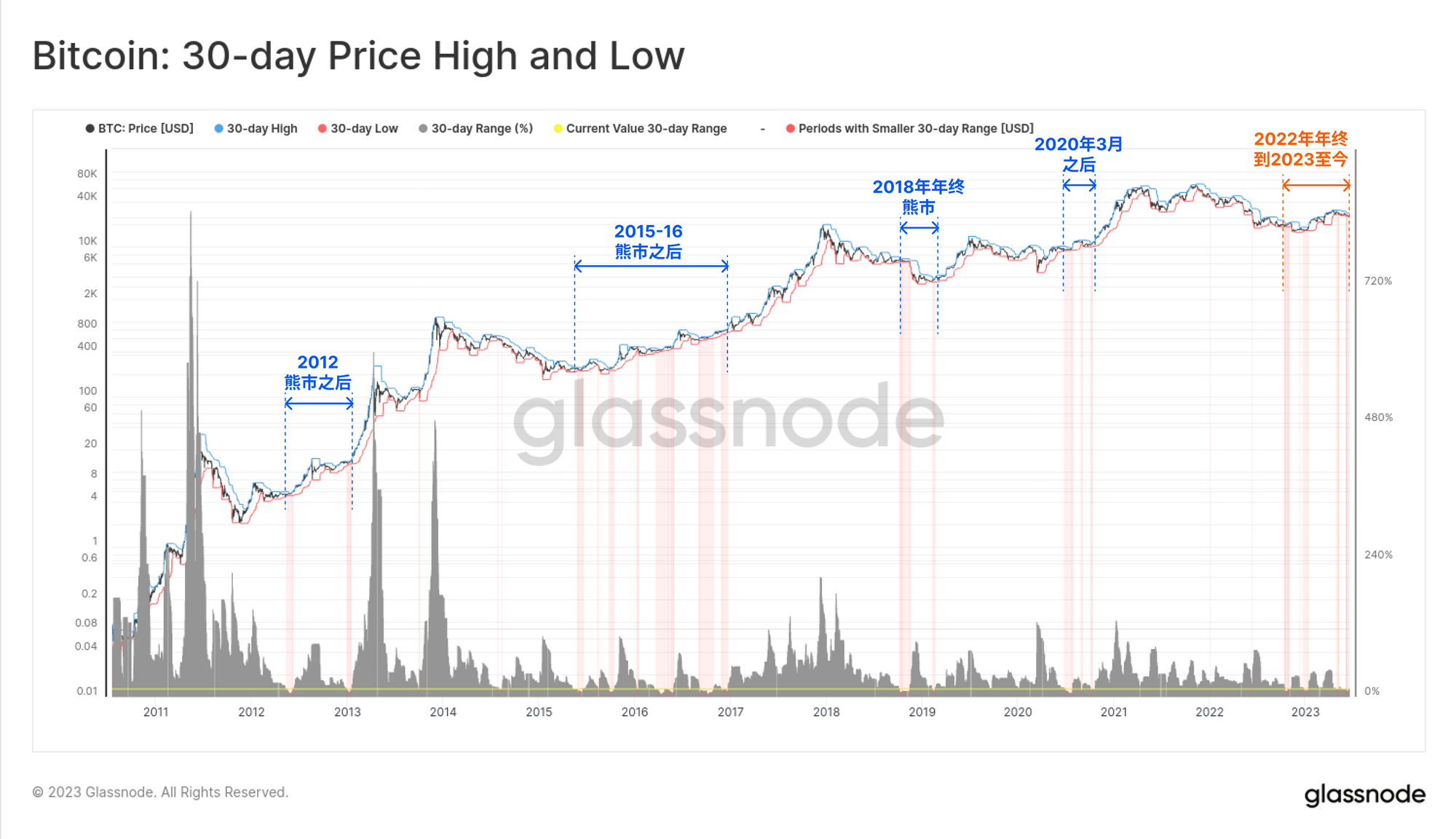

如果我们对比过去30天的价格变动,可以发现像这样的平静期实属罕见。这种情况大多出现在熊市后的冷淡恢复期,这与我们上周对市场冷淡的观察结果是一致的(第24周周报)

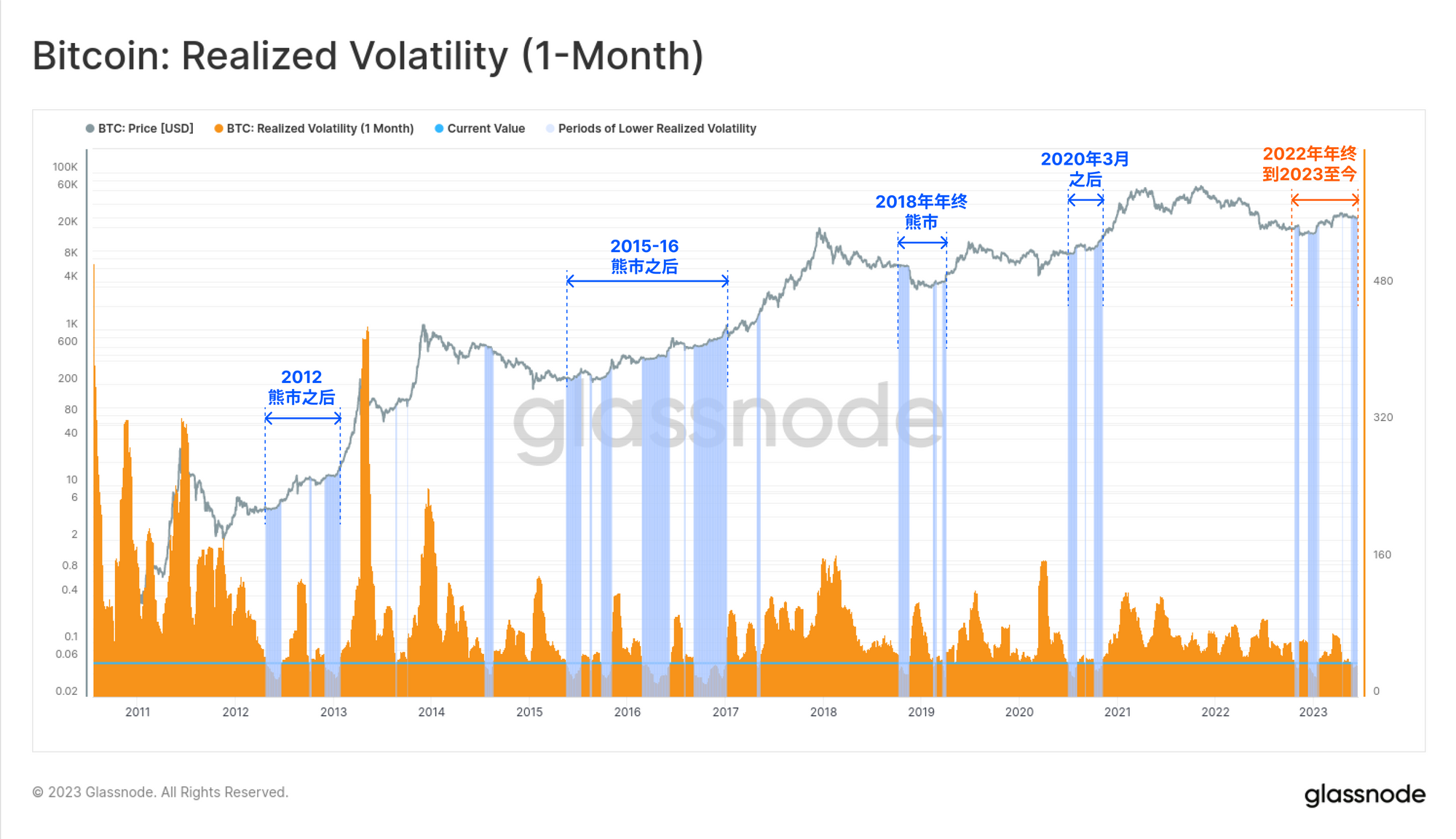

自然地,这也反映在1个月的实现波动率上,已经降至39.6%,这是自2021年牛市以来的最低记录之一。从历史来看,这样的情况通常发生在市场经历了漫长的熊市后,在横向震荡中寻找稳定的过程中。

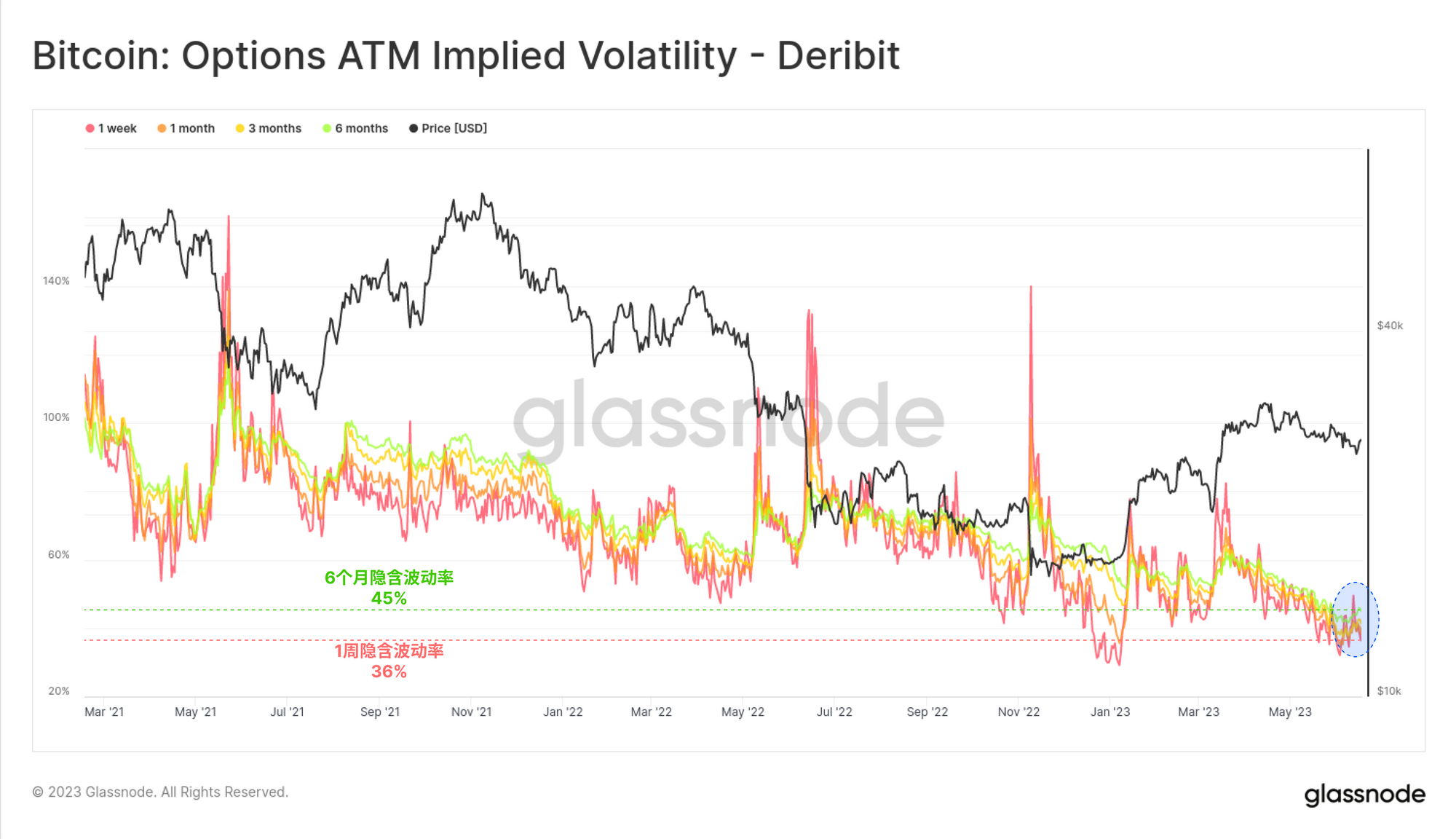

在从一周到六个月的期权合约中,隐含波动率也触及了周期性的低谷。一周短期的隐含波动率已经降至历史第二低的36%,而三个月和六个月的合约的隐含波动率则分别跌至历史最低的42%和46%。

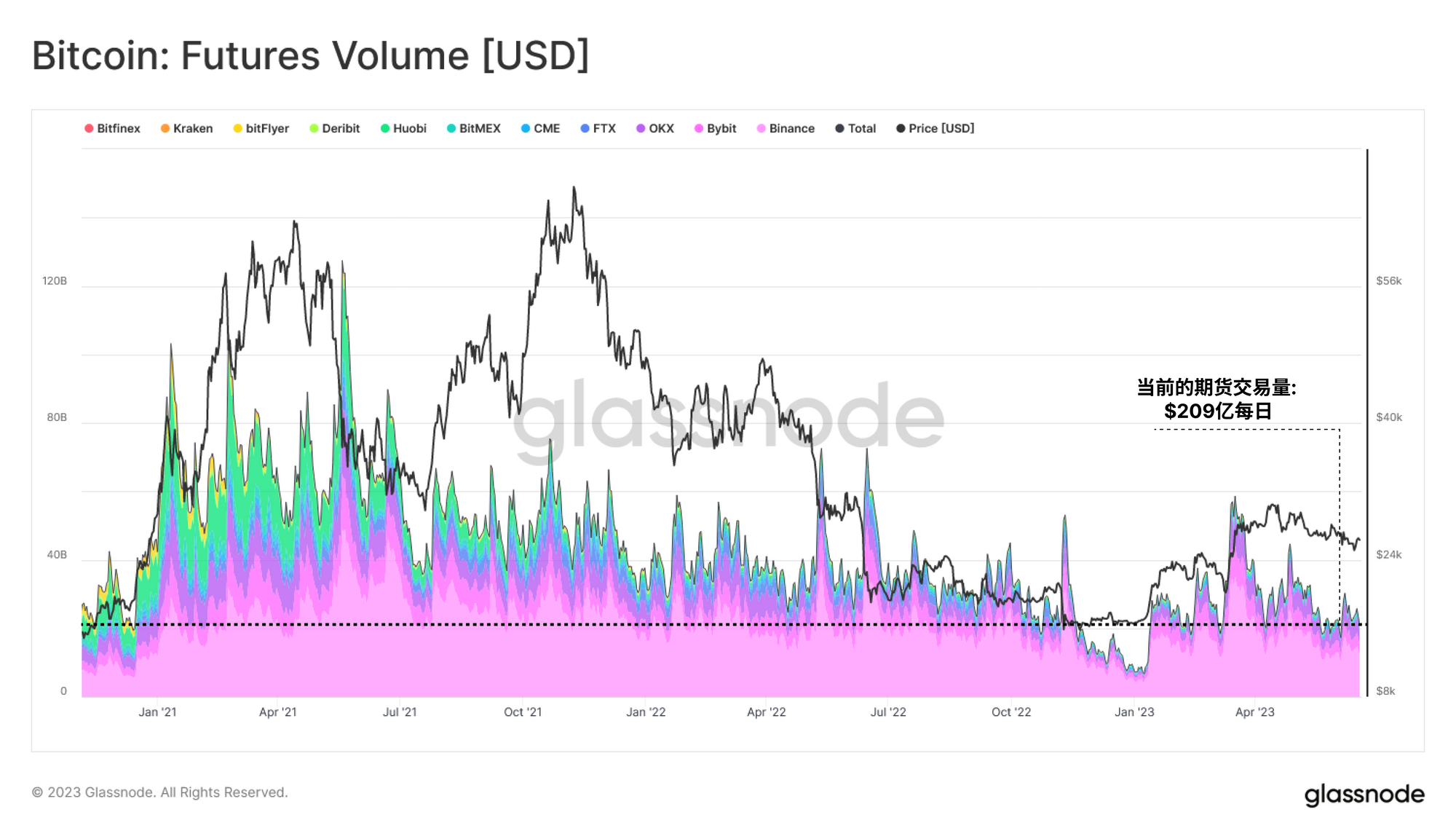

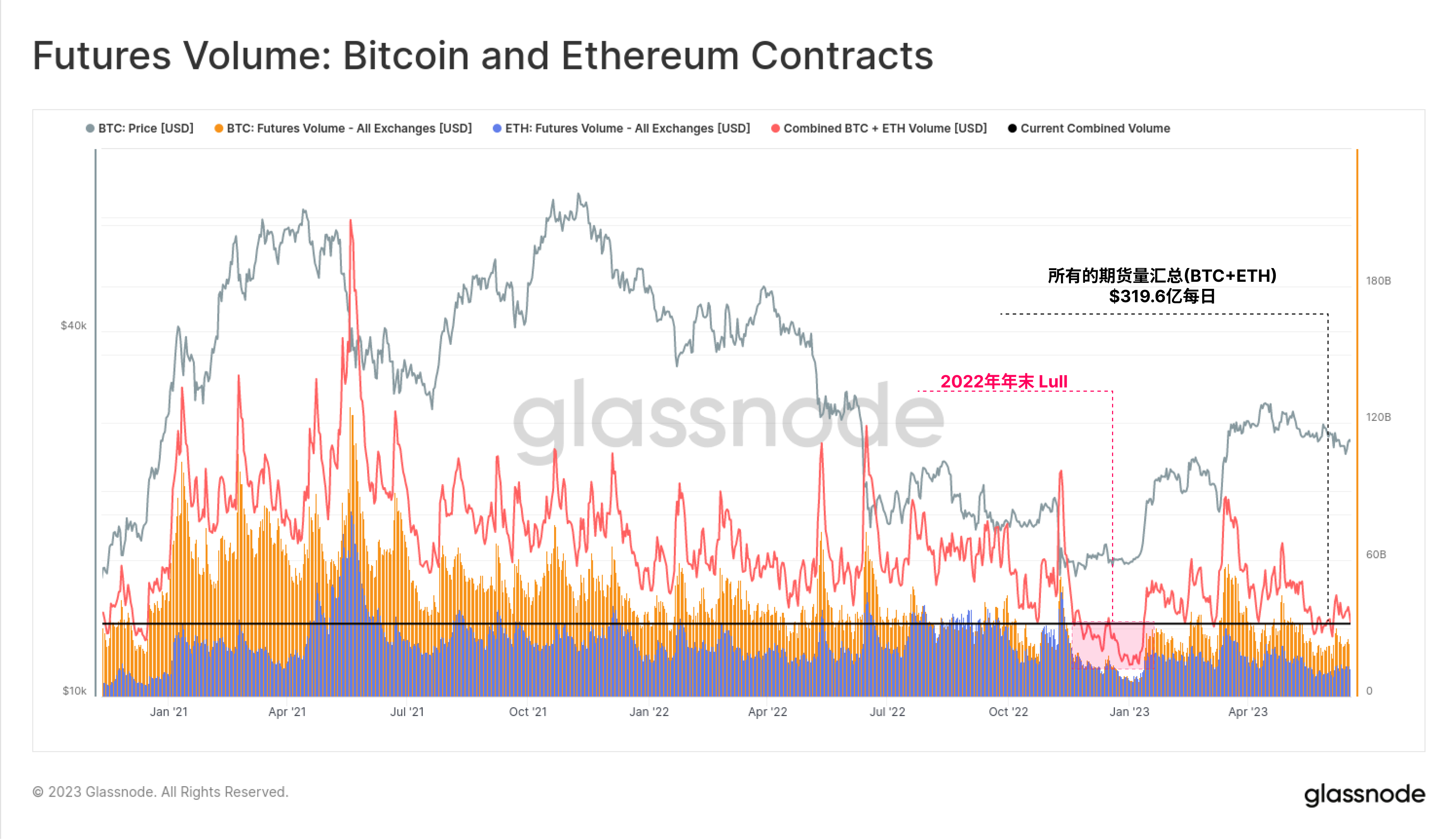

随着数字资产市场的流动性继续流失,期货市场的交易量也下降至每日209亿美元。

我们在以太坊期货市场中也观察到了这一现象,这表明整个行业的流动性都在收缩。过去30个月里,唯一一个交易量低于现在的时期,就是在2022年年底的冷却阶段。

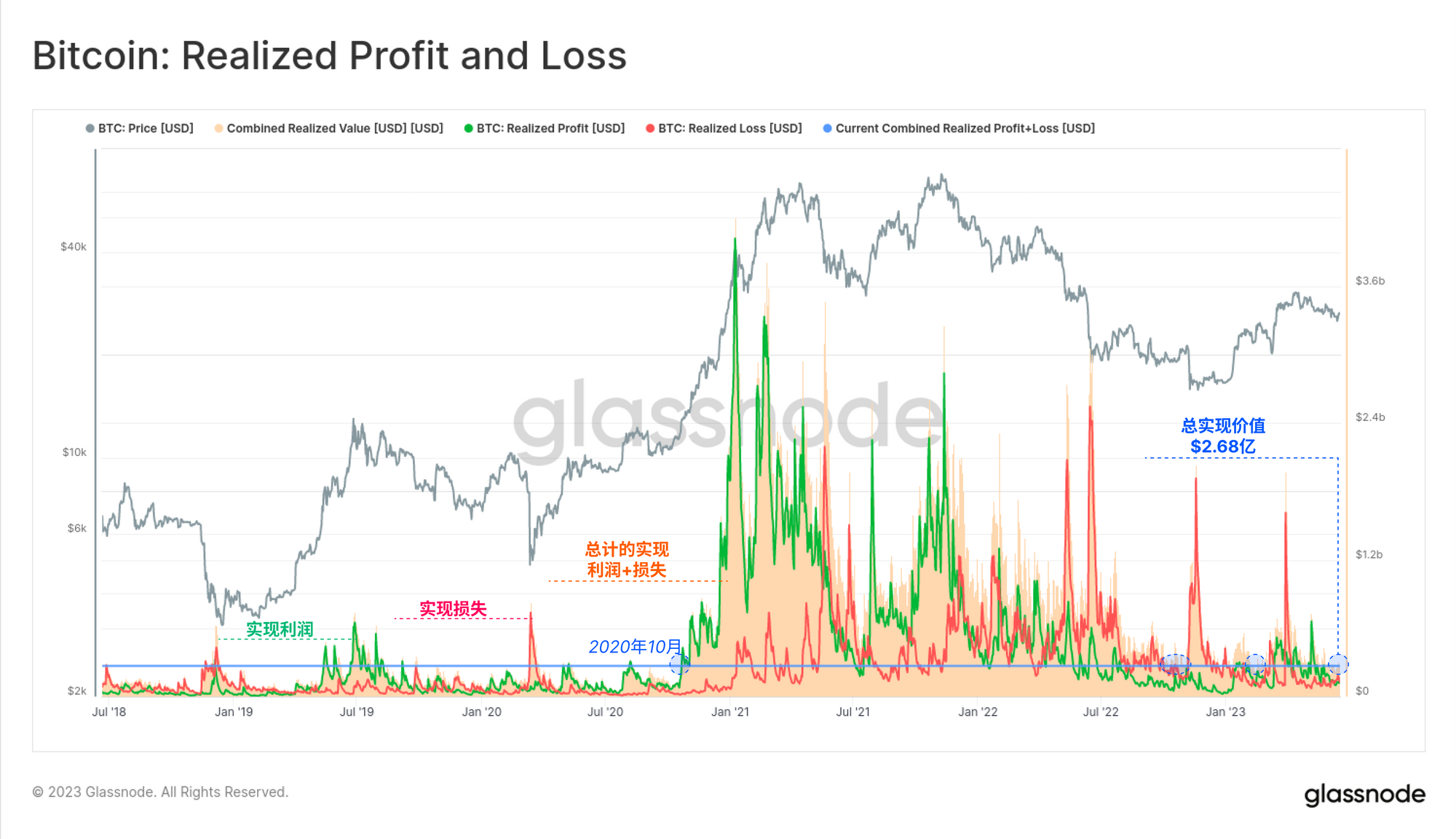

在区块链上,我们也观察到了相似的情况。可以看到,事件中的收益和损失绝对值已降至周期性低点,为2.68亿美元。这已回到了2020年10月的水平(当时BTC价格约为10,000美元),这突出了今年至今在资本流入流出这类资产时,市场的安静程度。

囤币党正在持有

我们已经清楚地看到数字资产的流动性在链上和链下领域都非常之弱。在接下来的部分中,我们将研究这个现象如何反映在现有市场参与者的行为中。

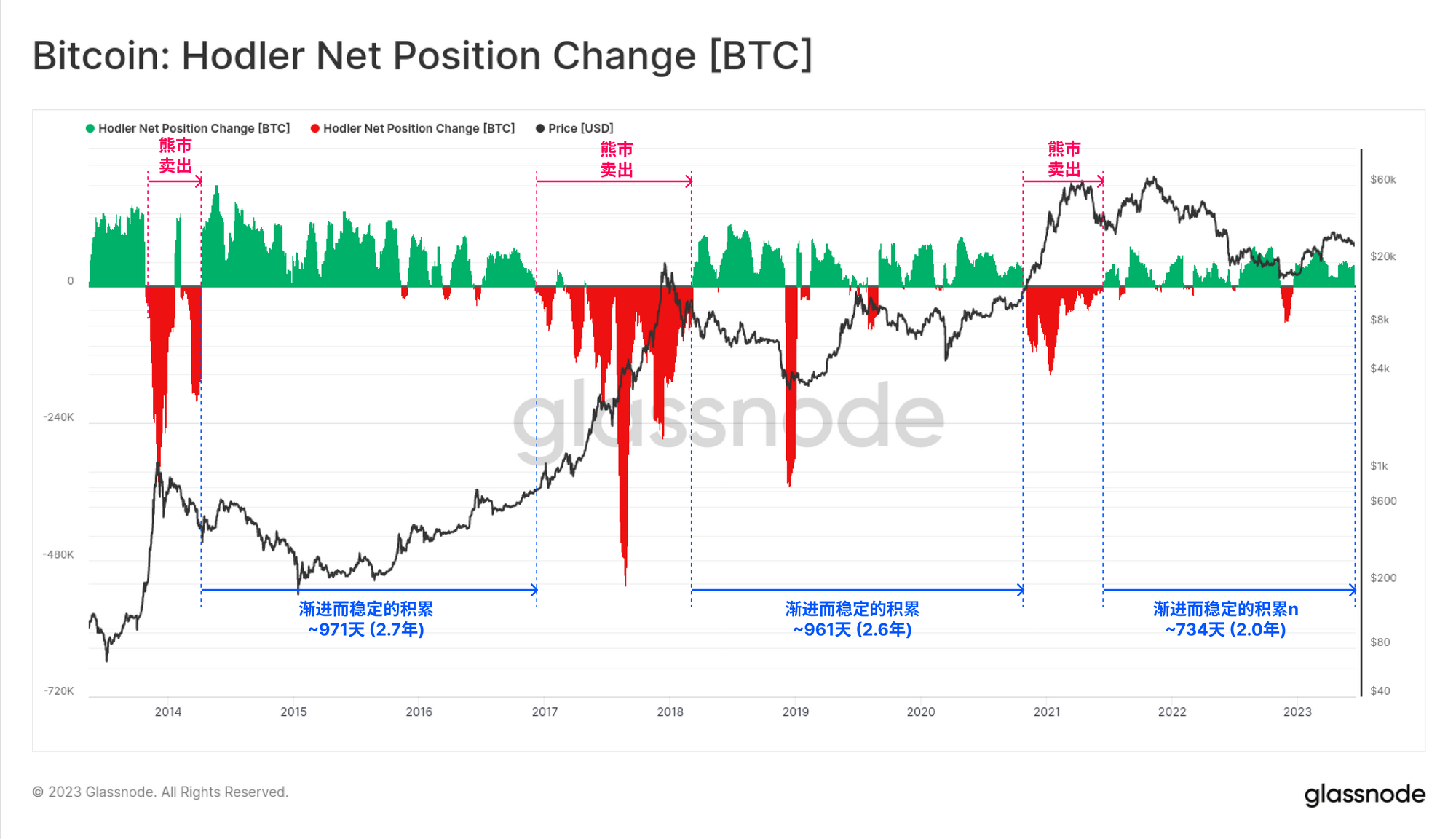

活跃度这个指标给我们提供了一个全局视角,可以了解比特币持有者倾向于卖出还是持有他们的币。目前,活跃度正处于多年的宏观下降趋势中,自2021年5月的熊市首次出现以来,它就达到了顶峰。我们可以看到与2018-20周期相似的结构正在形成,比特币逐渐被转移到冷存储,并被"囤币党"从市场中吸纳。

目前,这些囤币党以每月约4.22万枚比特币的速度积累比特币,这表明这些对价格不敏感的人正在吸纳当前可用供应中的相当大部分。

如果我们将这种行为与之前的周期进行比较,我们可以看到这种稳定的积累行为始于两年多前,这可能意味着我们还有6到12个月的积累时间。

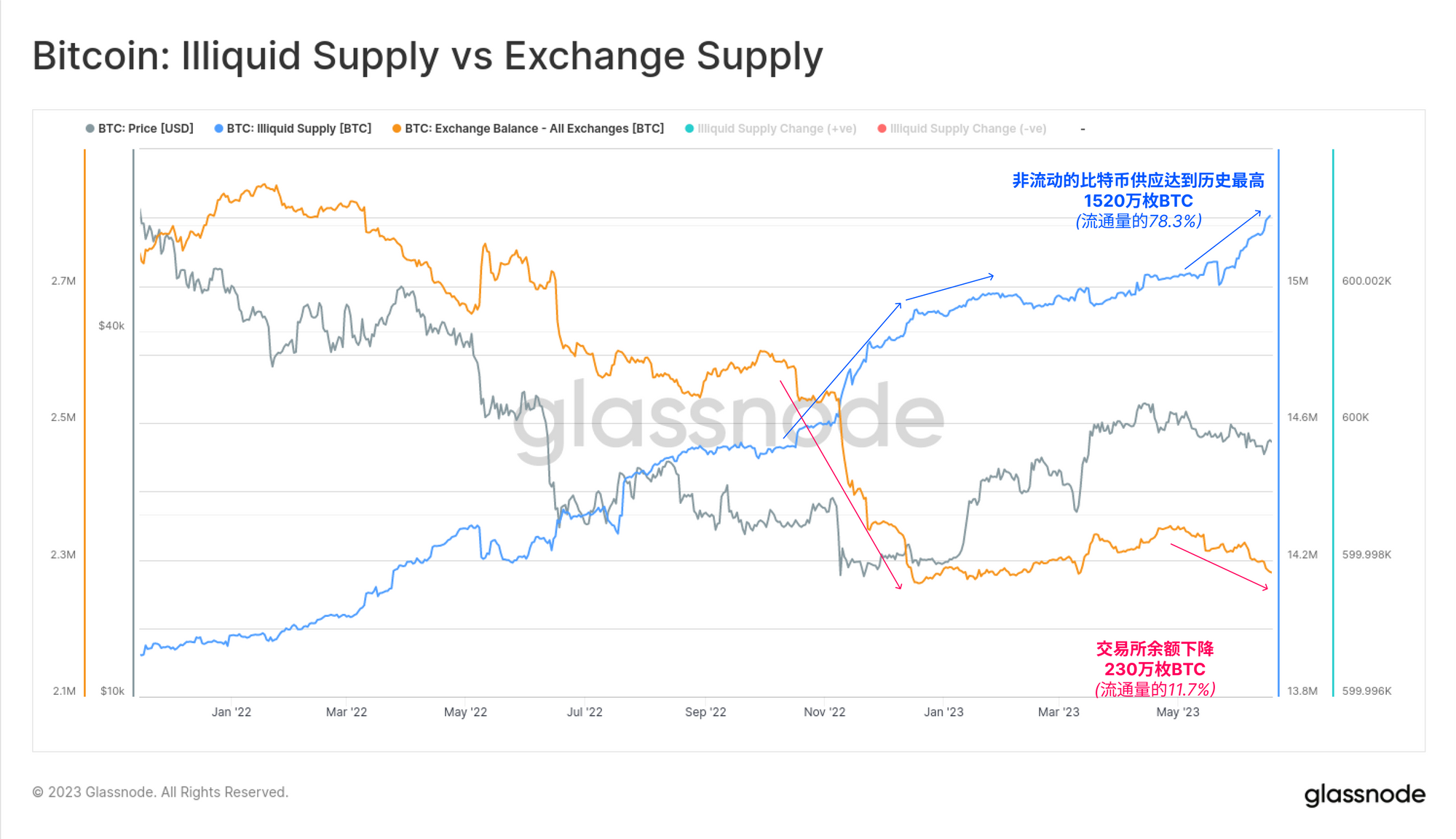

这个观察结果得到了交易所余额和非流动钱包持有的币量之间的差距的进一步支持,非流动钱包是那些几乎没有或没有卖出历史的钱包。本周,非流动供应量达到了新的历史最高点,达到1520万枚BTC,而交易所的余额已经下降到自2018年1月以来的最低水平,为230万枚BTC。

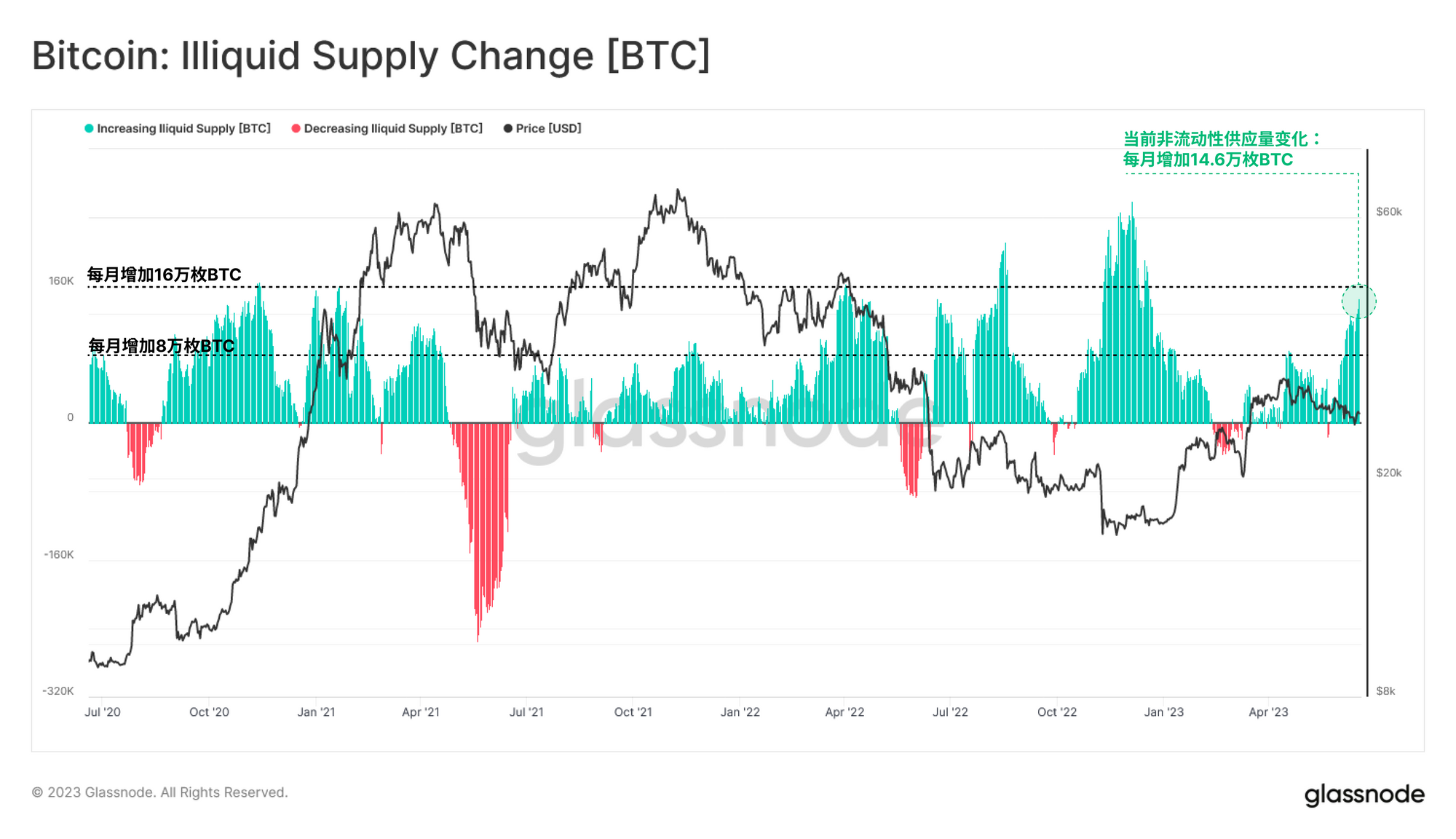

目前每月约有14.6万枚BTC流入这些不流动的钱包,支持逐渐而稳定的积累的情况。

为了理解这种情况的规模,我们可以将不同钱包大小的余额变化与矿工挖掘出的新币进行比较。

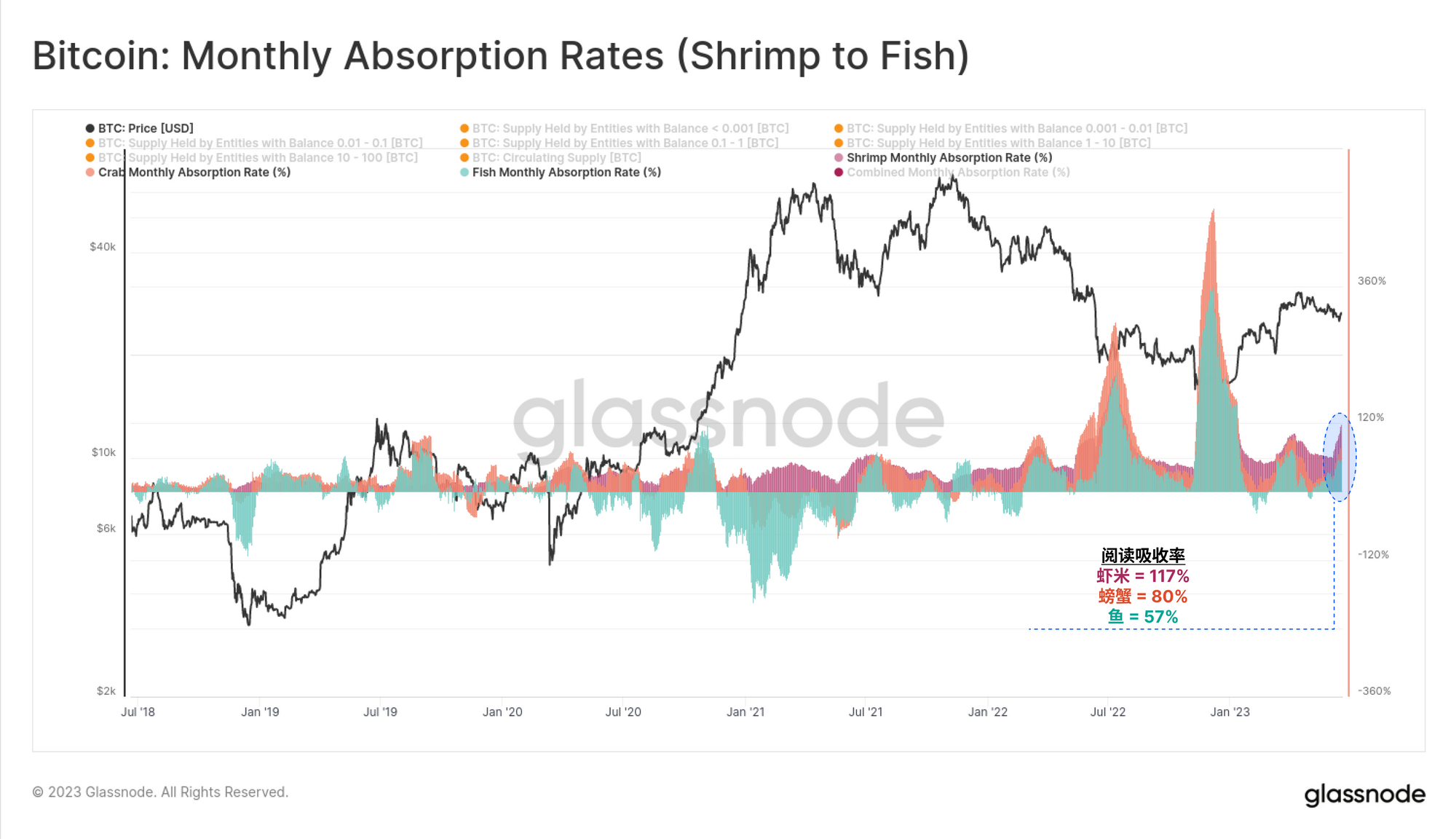

通过这种相对度量,我们发现,持有100枚 BTC以下的实体正在显著增加他们的持仓,在过去一个月内吸收了相当于矿工供应的254%(即每日产出900枚BTC的2.54倍,约等于每天2286 枚BTC)。

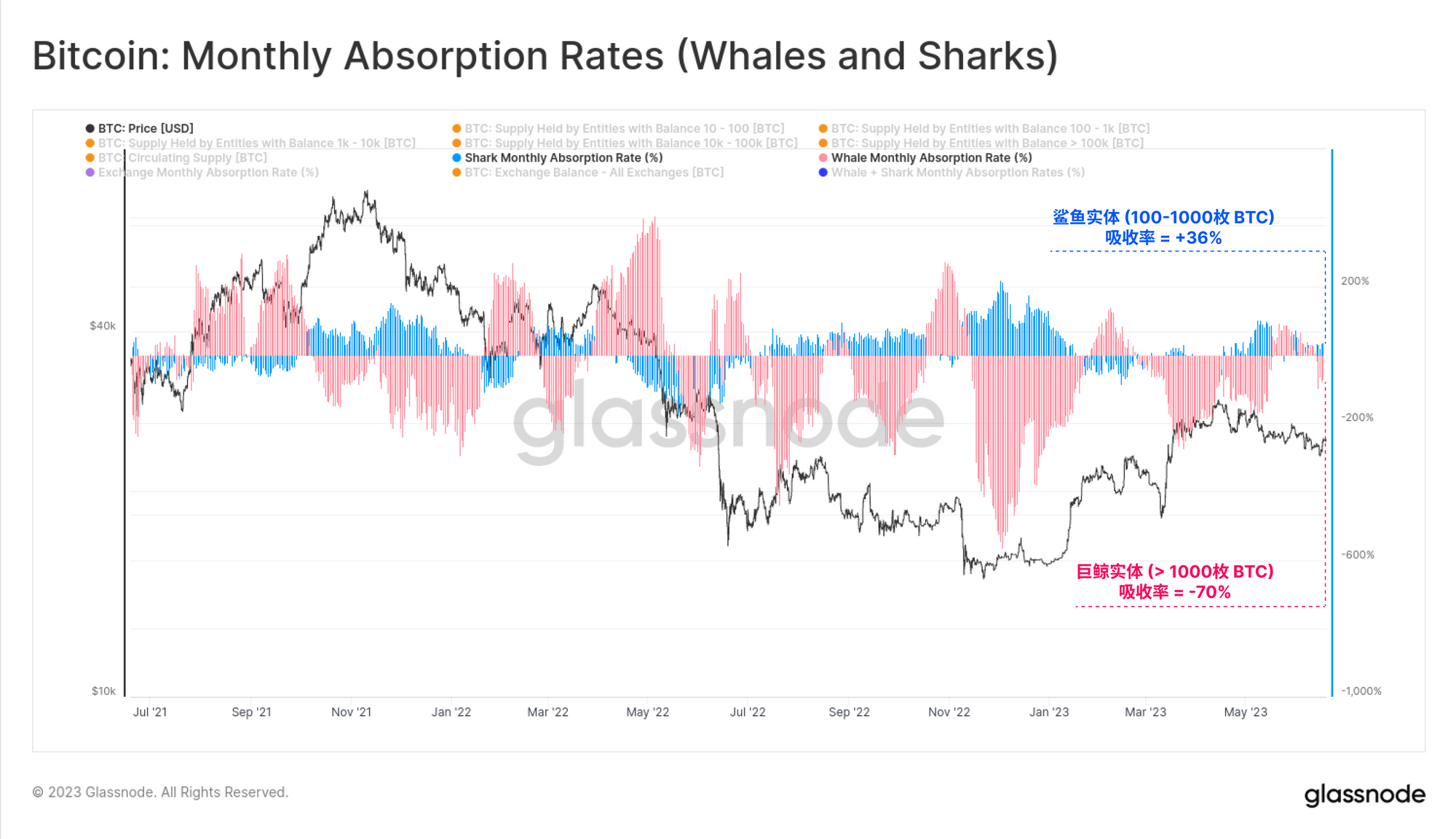

我们也发现鲨鱼实体(100到1k BTC)出现正面的余额变化,吸收了相当于挖矿供应量的36%。巨鲸级别的实体(>100枚BTC)与矿工一样成为净卖方,他们释放出的资产相当于挖矿供应量的70%。

总的来说,市场似乎正处于一个安静的积累期,这表明尽管近期面临监管风险,但市场上仍然存在对比特币的需求。

前方道路漫漫

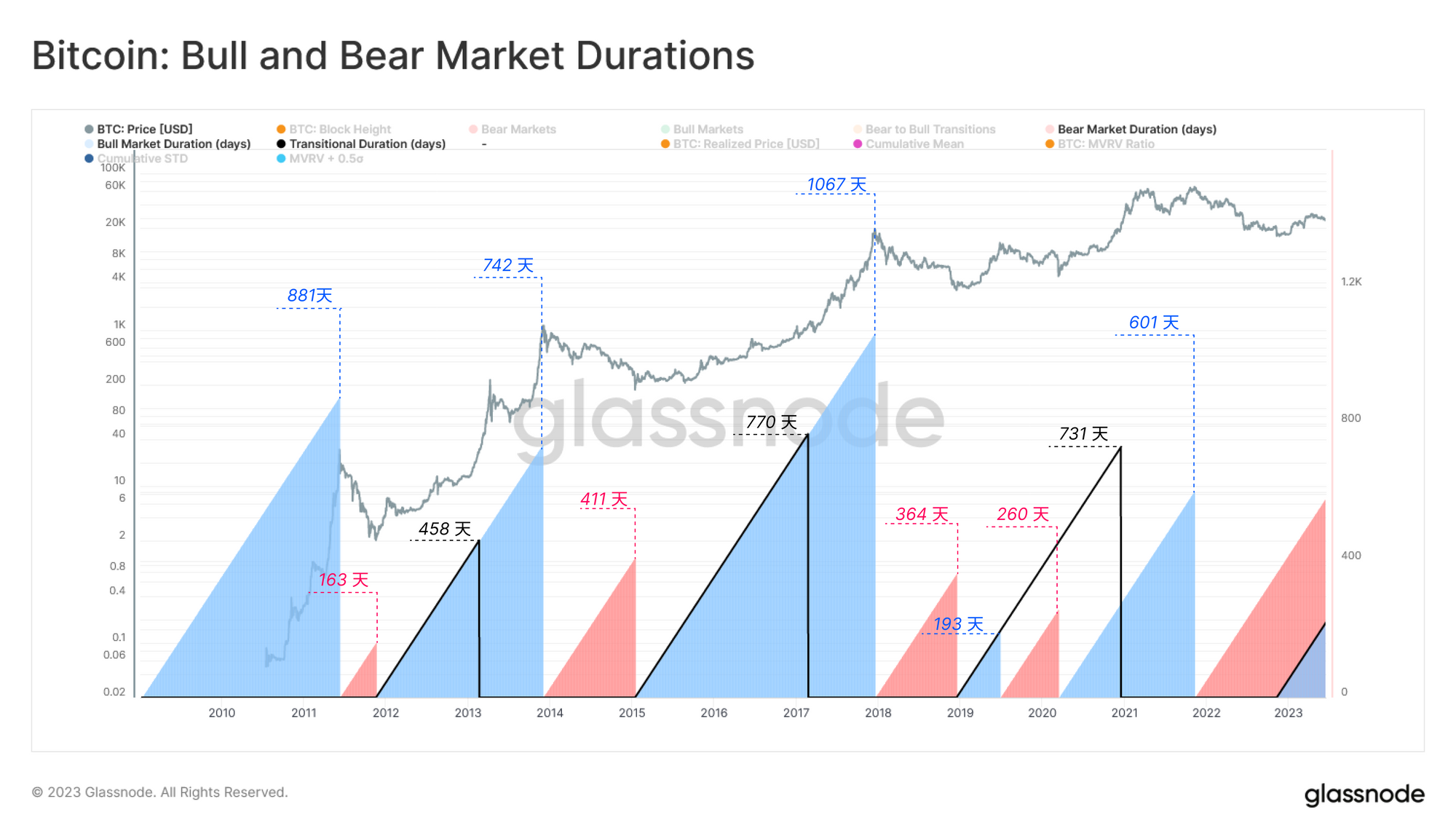

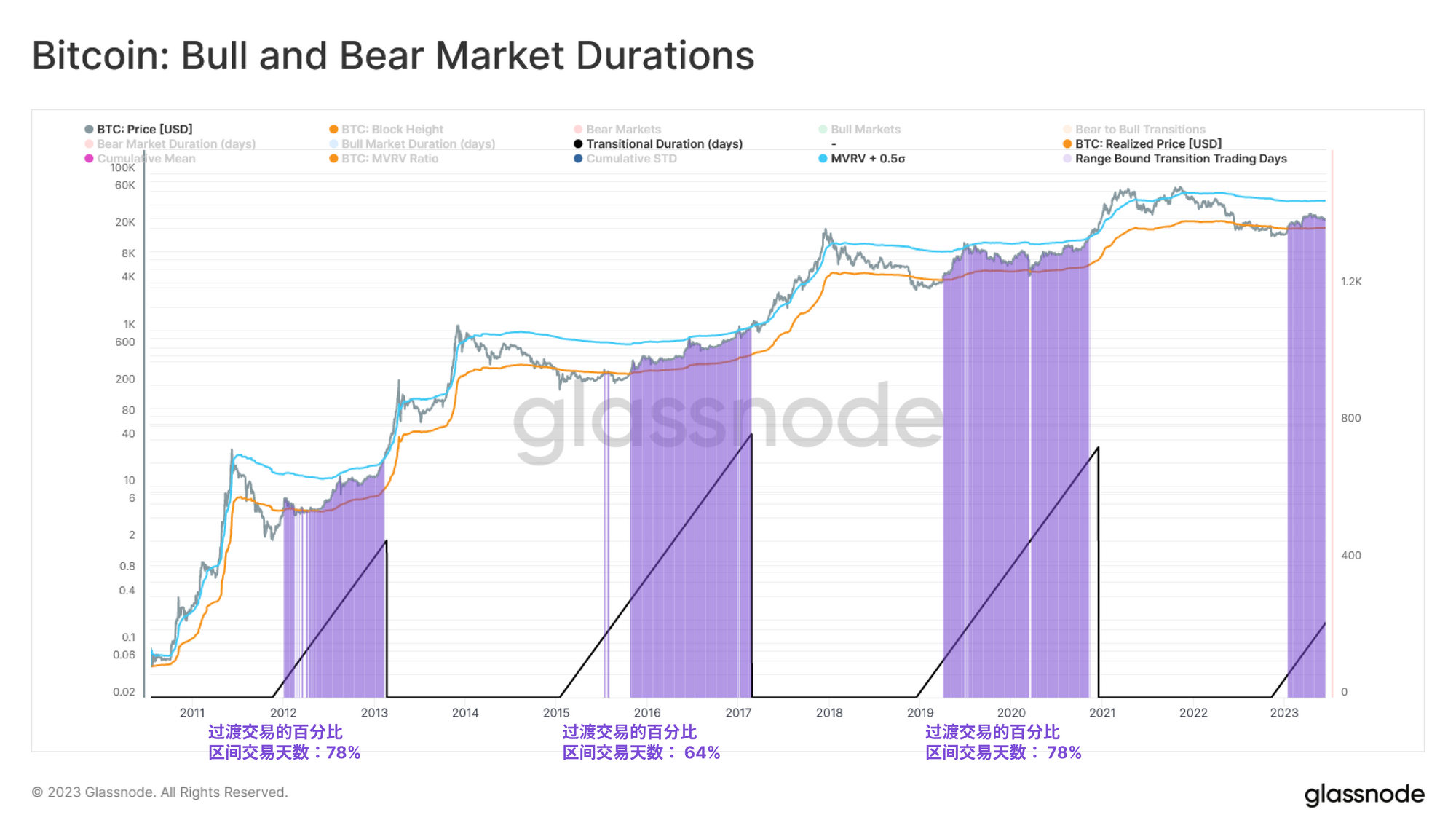

为了寻找未来可能的参考标准,我们可以根据历史市场阶段的持续时间来衡量。下图显示了过去每个阶段所花费的天数:

🔵牛市从周期低点到周期高点的时间。

🔴熊市从周期高点到周期低点的时间。

⚫过渡期:从上一个周期低点到新的历史最高点的时间。

如果我们假设2022年11月建立的低点是当前周期的底部,那么我们可以认为市场已经进入过渡期221天。过去的过渡期长度从459天到770天不等,这意味着投资者的耐心可能需要接受考验。按照历史经验,新的市场高点可能需要8到18个月才能达到。

在过渡期,价格通常会在实际价格🟠与实际价格+0.5标准差带🔵之间波动。以下是每个周期低点后,在这个价格范围内交易日的比例:

•2012-13周期 = 79%。

• 2015-17周期 = 64%。

• 2019-21周期 = 78%。

这个框架预计在当前过渡期内,价格可能在2.01万美元(下降23%)和4.5万美元(上升71%)之间波动。

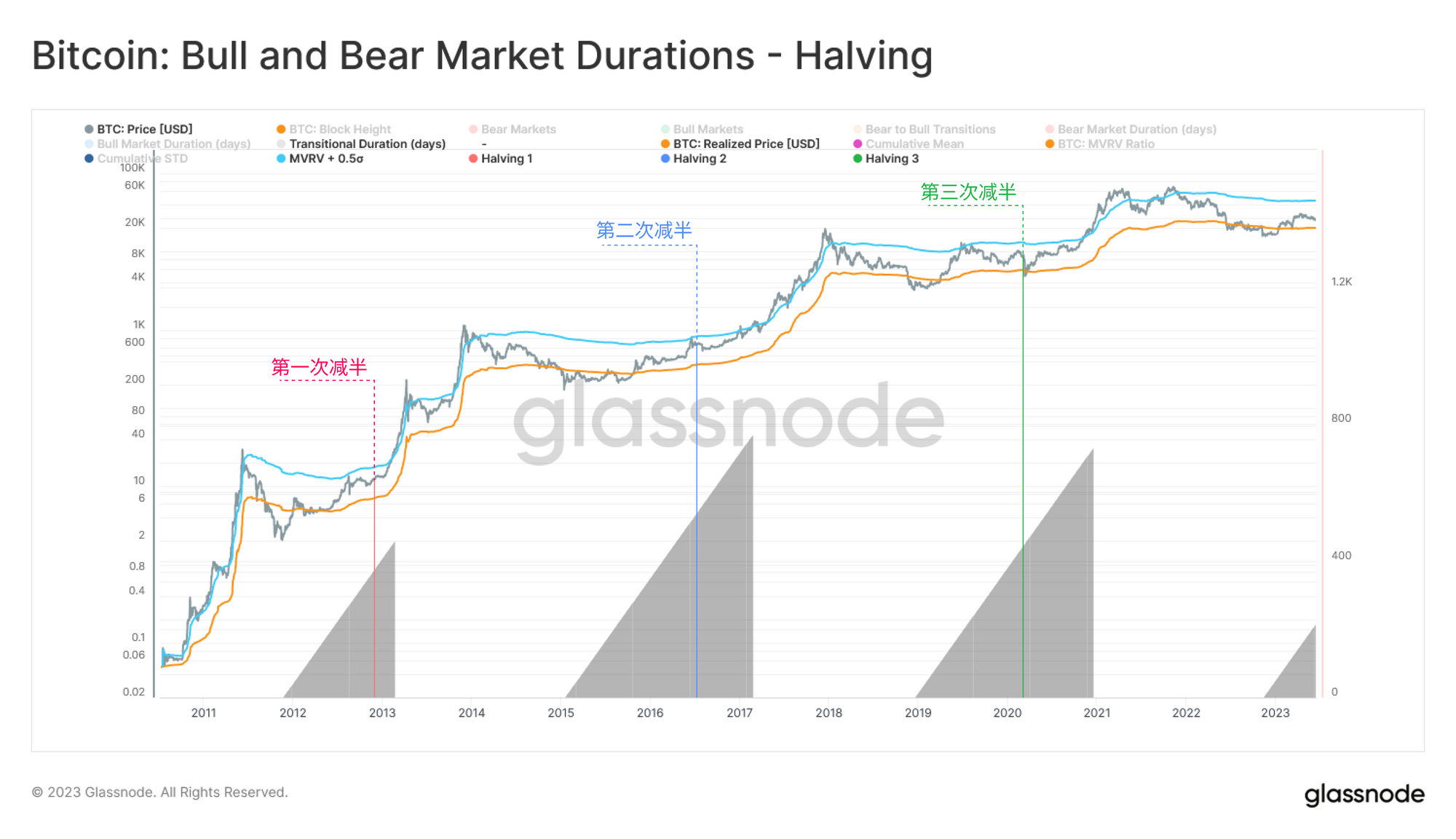

随着比特币减半仅剩305天,我们可以观察到这些过渡期和减半事件之间的关联,这些事件通常在周期的三分之二处左右发生。

从此处,我们可以索引之前周期的价格表现,从减半后的305天开始。市场在减半日之前的表现如下:

• 🟠第一纪元 = 增长126%,最大回撤为-44.8%

• 🔴第二纪元 = 增长179%,最大回撤为-23.3%

• 🔵第三纪元 = 下降6.4%,最大回撤为-53%,发生在2020年3月。

在第一和第二纪元,我们看到了强劲的价格上涨,而第三纪元对投资者而言相对具有挑战性,尤其是考虑到2020年3月的外部冲击。

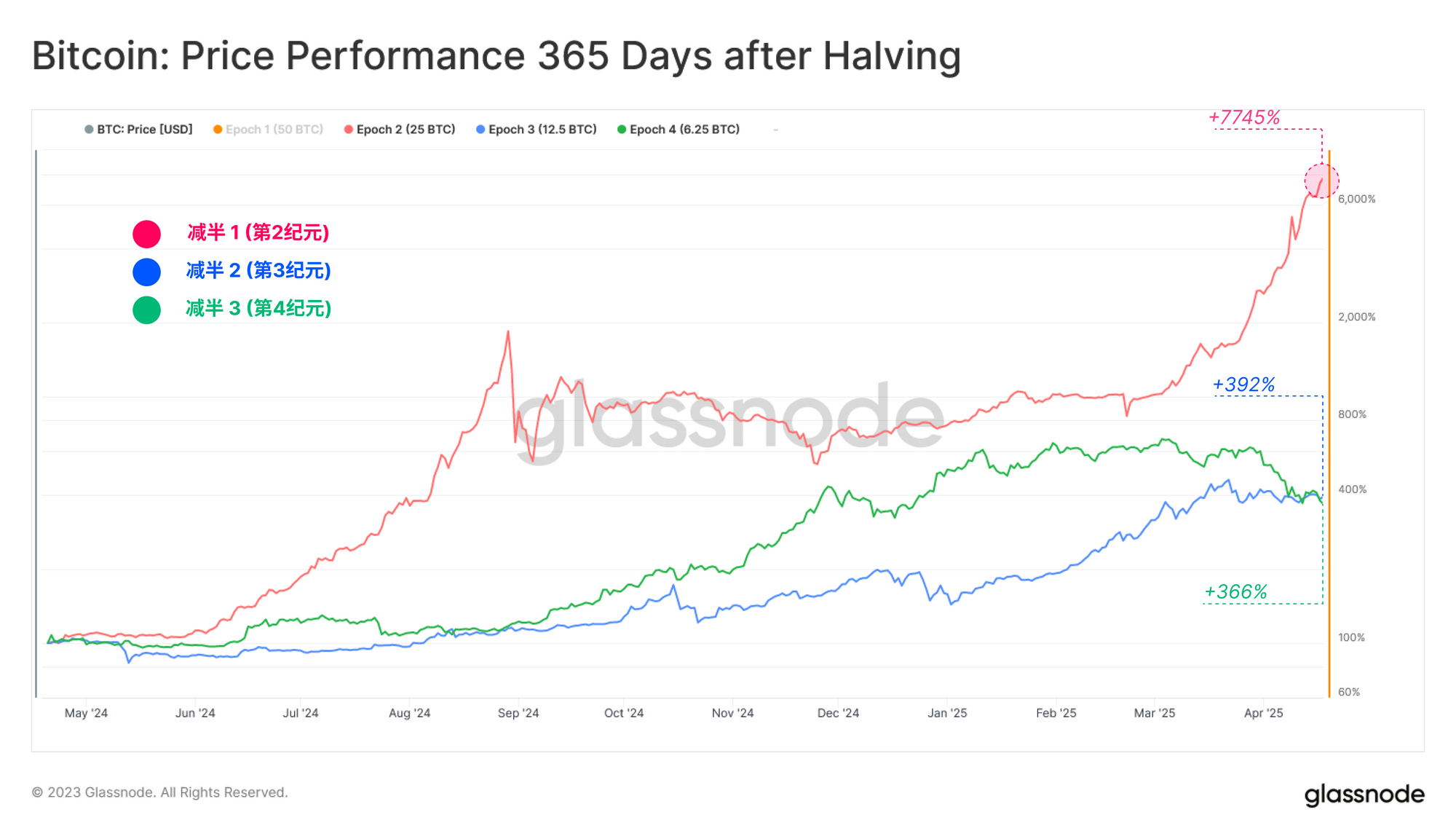

最后,我们通过评估每次减半事件后一年的价格表现来总结我们的分析:

• 🔴第二纪元价格表现:增长7358% 最大回撤 -69.4%

• 🔵第三纪元价格表现:增长393%最大回撤 -29.6%

• 🟢第四纪元价格表现:增长+366%最大回撤 -45.6%

随着市场规模的增长和资本流动的增加,我们可以明显观察到各个周期都出现了收益递减的趋势,这是符合预期的自然现象。

总结和结论

在许多衡量市场活力的指标中,数字资产市场在一些方面表现出了低迷。波动性、交易量和实际价值都处于多年低位,流动性和市场热情已经被投资者的冷漠所取代。

然而,在表面之下,财富仍然在按照经典模式转移给对价格不敏感的囤币者。如果过去的周期能作为任何指引,那么这意味着一个冷淡的、横向的无聊阶段可能会定义未来的道路,可能会持续8至18个月。