这一次会不同吗?

几乎所有比特币的宏观指标都处于历史低点,预示着潜在的底部区域形成。许多人的交易位置距离上一次熊市相似水平只差几个百分点。市场展示了众多底部形成的信号,问题是,这一次会有所不同吗?

在经历了6月的波动和挑战之后,比特币价格已经开始在上个周期的前高2万美金水平附近进行盘整,投资者得以暂舒一口气和反思。本周价格交易走高,从18,067美元的低点反弹到21,783美元的高点。

数字资产市场经历了一个广泛的去杠杆化事件,这促使许多估值达到了历史和统计背景下的极端低点。我们最近发布了两篇研究文章,对这一巨大的去杠杆化事件进行了详细分析,涵盖了比特币和以太坊市场。这两篇文章将为本周通讯提供额外的背景支持:

• 伟大的DeFi去杠杆化 涵盖了以太坊DeFi行业积累的超过60%的去杠杆事件。

• 历史级别的熊市 ,我们探讨了比特币和以太坊在统计学上与众多长期平均值的偏差。

在这篇文章中,我们将评估比特币熊市底线是否已经形成,当前价格范围内即为熊市底部区域。我们将借鉴链上和基于技术的周期性指标,以及对卖方是否达到枯竭的评估,特别是与长期持有者有关。预测价格是不可能完成的任务,因此,我们将借鉴历史上的类比,统计学,以及争论双方的案例来导航。

*注:本版通讯将额外关注Glassnode高级指标的应用,以帮助我们的用户驾驭这个具有挑战性的市场。

翻译

本周链上现在已经被翻译成 西班牙语, 意大利语, 中文, 日语, 土耳其语。 法语, 葡萄牙语, 波斯语, 波兰语, 希伯来文 和 希腊语。

链上周报控制面板

我们为链上周报开发了一个实时仪表盘,其中包括所有特色图表,点击此处查看。我们在每周二发布的视频报告中进一步探讨了这个仪表板和所有涵盖的指标。即刻访问并订阅我们的Youtube频道,并访问我们的视频门户观看更多视频内容和指标教程。

绘制深度图

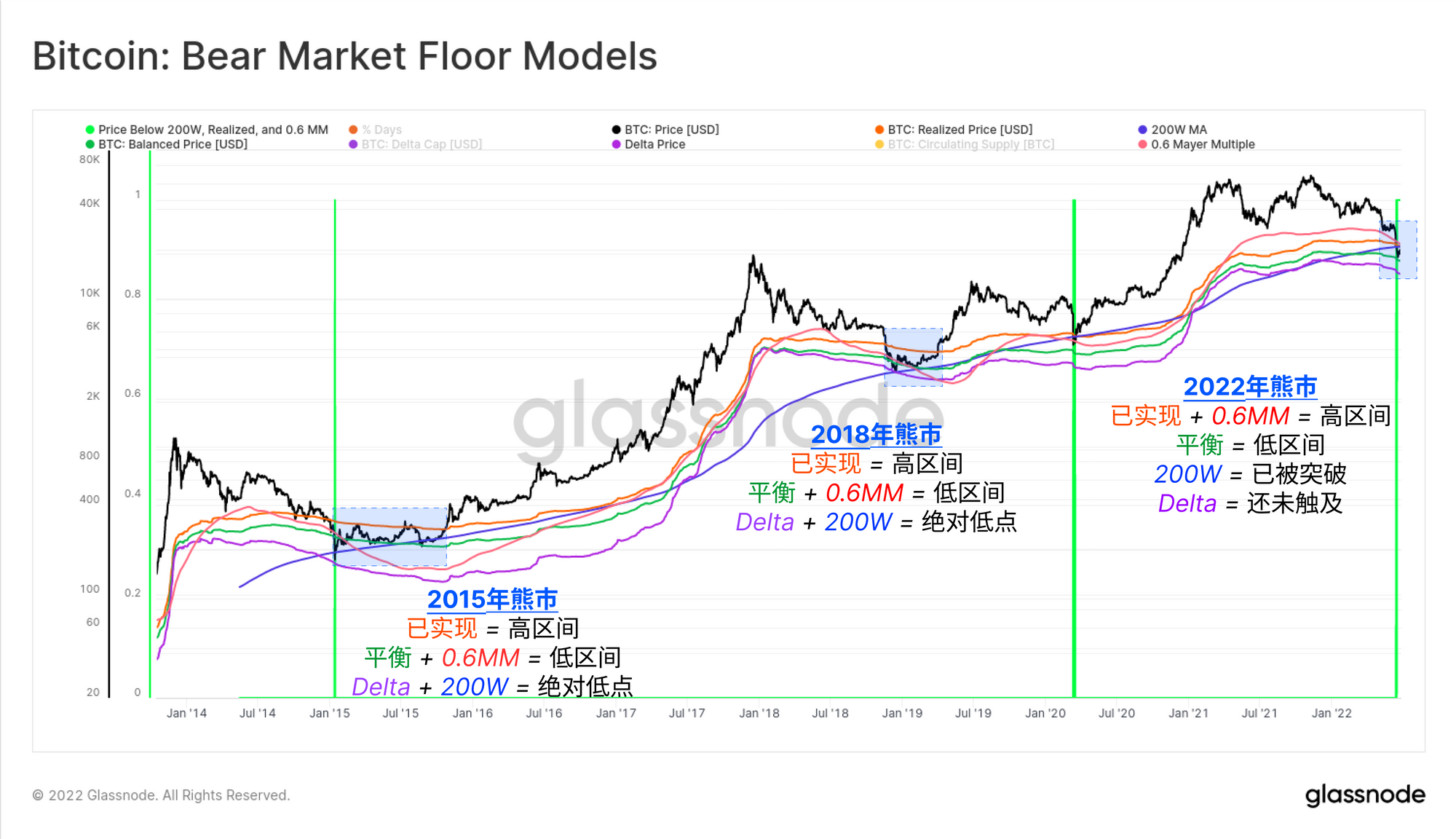

在过去的十年里,人们从技术和链上的基础上开发了许多模型,试图找到熊市的低点。在本文中,我们把2015年、2018年和2020年3月的低点进行比较,并试图找出模型之间的汇合点。

下图显示有五个模型,按预测价格从高到低的顺序排列:

- 🔴梅耶倍数为0.6(23,380美元) 当前价格在200日移动平均线下方,低于平均线40%,历史上,只有3.4%的交易日收于或低于这一水平。

- 🟠实现价格(22,500美元) 是比特币供应的总成本基础,通常在底部形成期间提供阻力。在历史上所有交易日中,有14%的交易日处于实现价格的下方。

- 🔵200周移动平均线(22,390美元) 历史上在最后的熊市投降阶段提供了支持,只有1%的交易日处于平均线下方。

- 🟢平衡价格(17,980美元) ,它代表了币天销毁,并反映了一个市场价格,与为比特币支付的价值减去最终实现的价值相匹配。仅有3%的交易日收盘价低于这一模型。

- 🟣Delta价格(15,750美元) 指实现价格和所有历史平均价格之间的差异。这个水平在收盘时从未被突破过,并且在熊市中提供了最终的最后支持。

在目前的市场上,现货价格(21300美元)目前低于实现价格、0.6梅耶乘数区间和200周移动平均线,最近还突破了平衡价格17950美元。

在4360个交易日中,只有13个交易日(0.2%)曾经出现过类似的情况,之前仅仅发生过两次,即2015年1月和2020年3月。这些点在下图中以绿色标记。

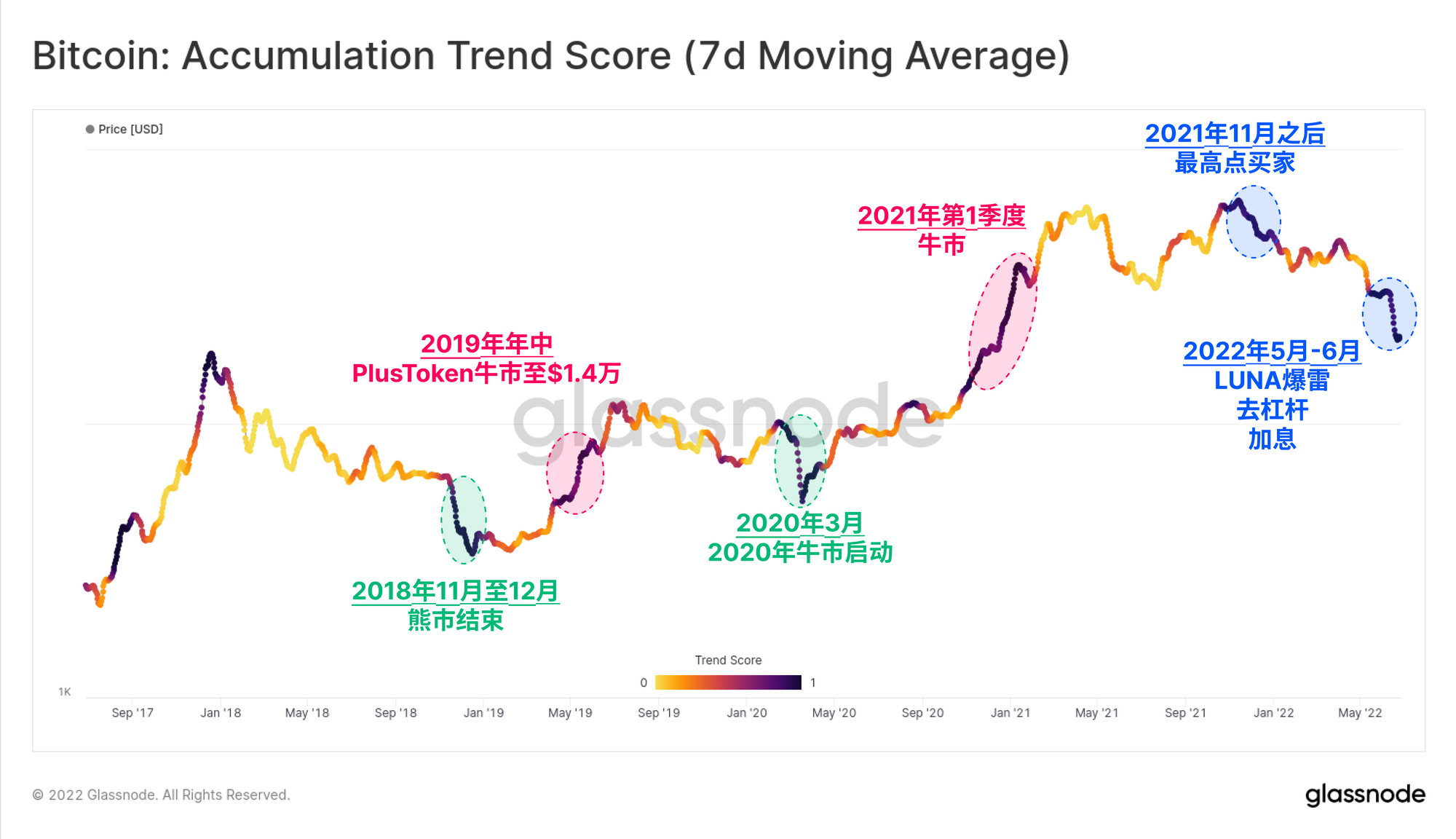

整个6月份,积累趋势得分指标继续返回超过0.9的高值。这主要是由于巨鲸(>1万枚BTC)和虾米(<1BTC)实体对其链上余额进行了有意义的增加。

在过去的五年中,有六个时期有类似的延伸,这分为三类:

1. 牛市反弹 ,如2019年中期和2021年第一季度的牛市,新需求的涌入将价格推高,早期投资者往往成为卖家。

2. 2021年11月的历史前高之后,这可以说是对此最好的描述,因为不幸的是买家抄底太早了。

3. 熊市底部 ,如2018年11月和2020年3月。这些时期,购买方的需求最终压倒了供应,并建立了一个有意义的宏观低点。

周期性低点

储备风险指标也已跌至历史最低点。当有过量的囤币行为,以及供应中的币天积累时,这个指标就会被严重拖累。这表明,尽管2022年的价格严重下行,比特币投资者总体上仍然坚定地持有他们的比特币(无论好坏)。

这个指标上如此深的低点只与2015年末的熊市,以及2020年3月的闪崩事件相吻合。

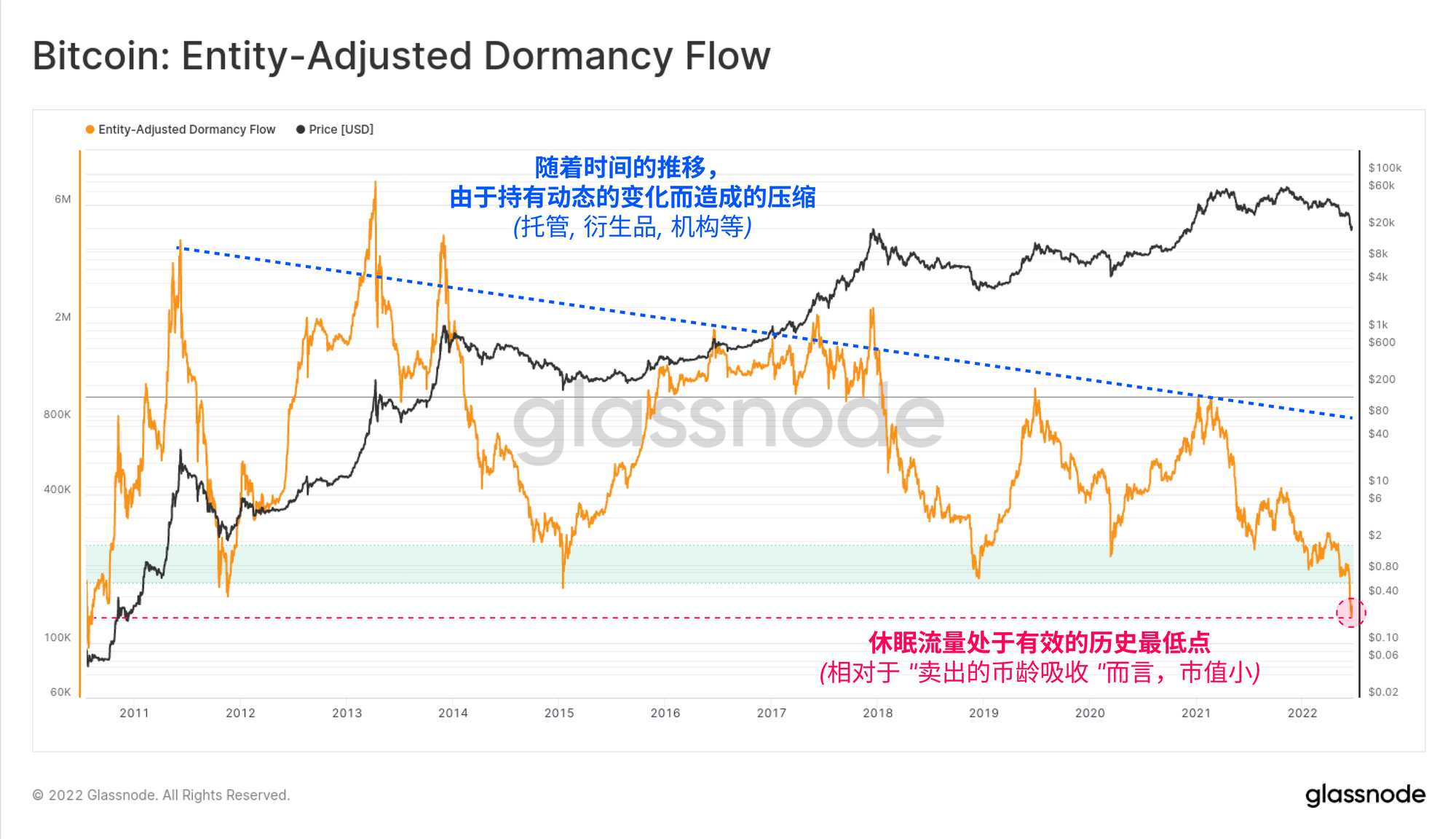

同样,休眠流已经达到了有效的历史最低点(我们对2011年前的早期数据进行了折算)。储备风险捕捉了币天在积累(囤币行为),而休眠流则衡量了市值与币天销毁的规模(囤币党卖出)。

这个指标所提示的是,相对于币天破坏的价值,比特币市值现在非常低。换句话说,鉴于囤币党正在清算的价值,该资产的交易低于隐含的公允价值。一般来说,当被卖出的比特币币龄较老,是来自当前的周期(即币龄较老,但不是古老),就会出现这种情况。

一种看跌的说法是,我们正在经历一个历史性的低需求期,市场根本无法吸收投资者的供应。更具建设性的解释是,市场已经过度下行,相对于持有者的信念而言,比特币已经被错误定价了。

过去一年多内比特币的高波动性是历史级别,因此,持有比特币的投资者需要一个健全的理论和坚定的信念来避免被震出。

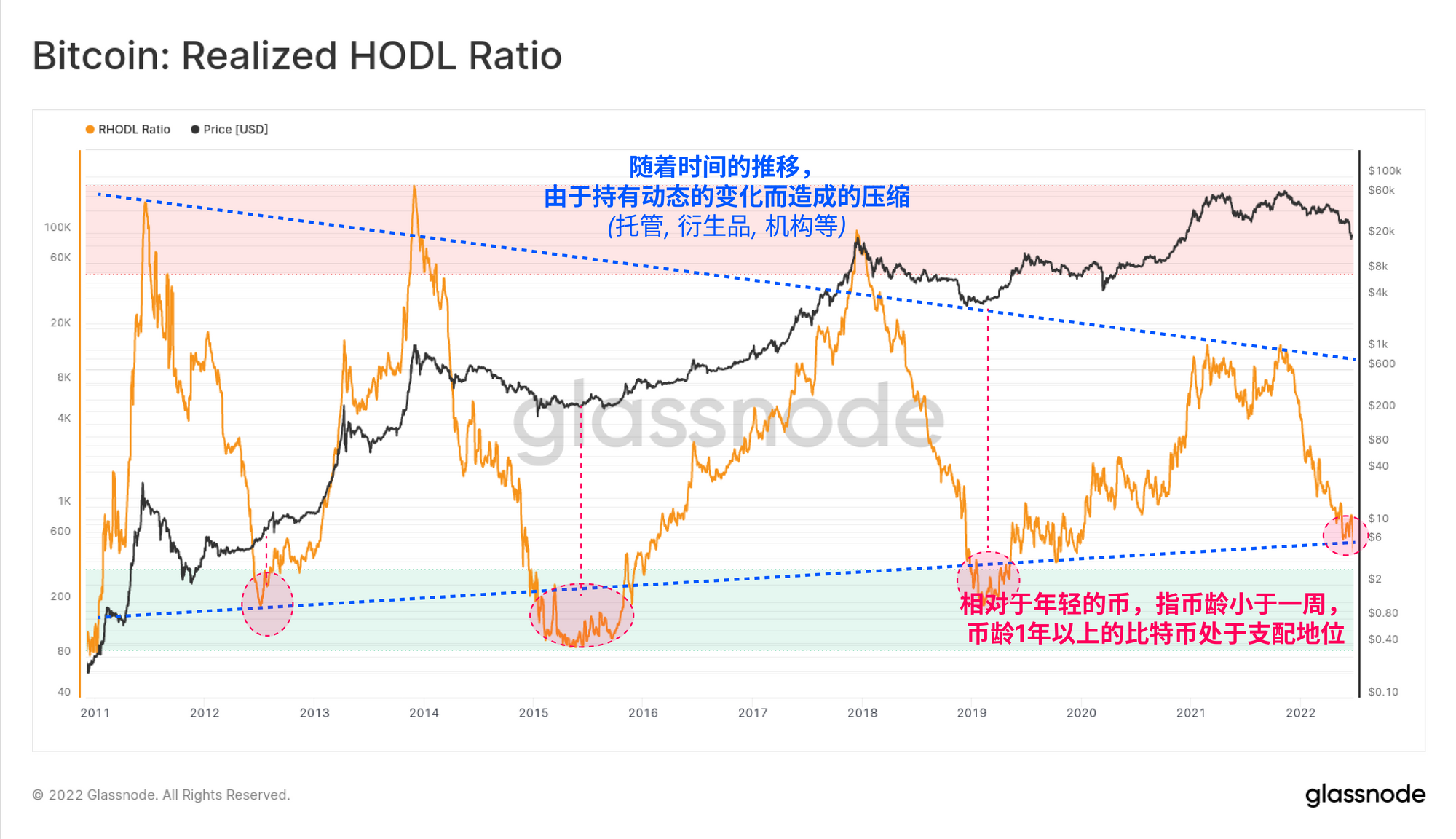

考虑到这一点,我们的比特币价格底部形成案例中,最后一个周期性震荡指标是RHODL比率,这个指标反映了1年-2年币龄的比特币和币龄为1周比特币之间的相对财富平衡。

随着RHODL比率接近宏观范围的低点,这表明比特币的供应被这些长期的、更有经验的投资者牢牢地、大量地控制着。相反,市场明显缺乏年轻的、没有经验的投资者,这种事件更像是牛市后期高峰的代名词(充满了没有经验的投资者)。

因此,我们可以看到储备风险、休眠流和RHODL比率之间的强烈汇合,这都表明市场是由强势、高信念的投资者主导的。

比特币底部形成的情况是卖家耗尽,可观察到的强势投资者占据主导地位,以及与价格徘徊在许多熊市底价模型的距离内的强烈汇合。囤币党能否守住底线?

新的Glassnode研究:一个历史级别的熊市

随着比特币和以太坊价格暴跌至2017-18年的周期高点以下,我们量化了与多个"公允价值 "统计指标偏差的幅度。我们发现,2021-22年的熊市可以说是数字资产历史上损失最惨烈的一次。

锤炼出币价低点

有一些指标表明,市场正在锤炼出一个痛苦的底线,对此最好的描述是,我们正在进入一个投降和重新积累的时期。

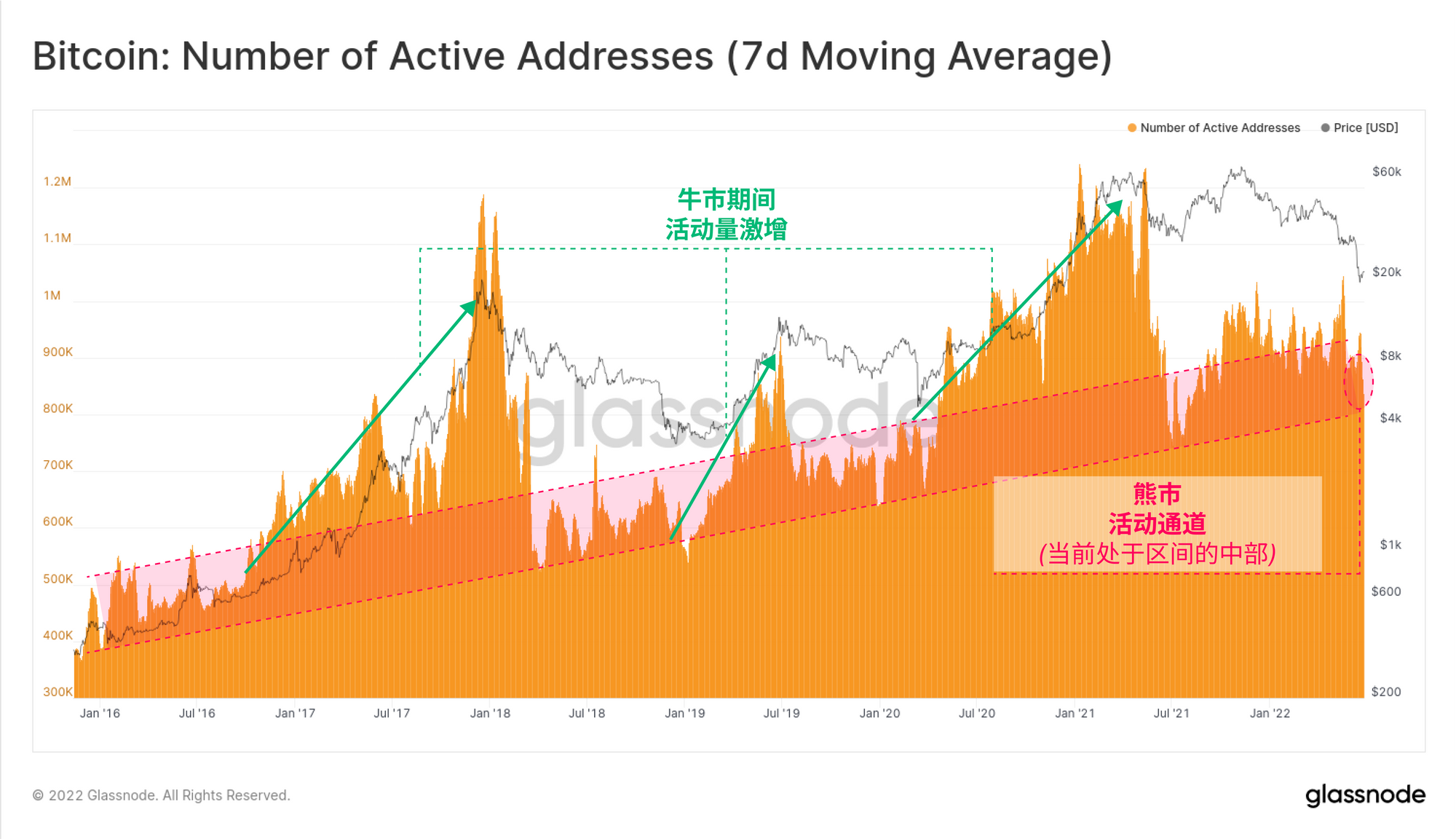

在比特币市场结构的多个阶段中,活跃地址的总体趋势为我们提供了一个相当好的路线图。看涨的冲动非常明显(绿色),而熊市则倾向于横盘震荡,或者随着市场的恢复而逐渐磨高。

活跃地址基本保持在每天80万个左右,并在熊市通道(红色)范围内徘徊。正如我们在以前的版本中所指出的,这支持了这样一个论点,即只有囤币党才会坚守下来。因此,2022年一直是一个价格在底部修正的过程,以满足这些人的需求而设定的价格。

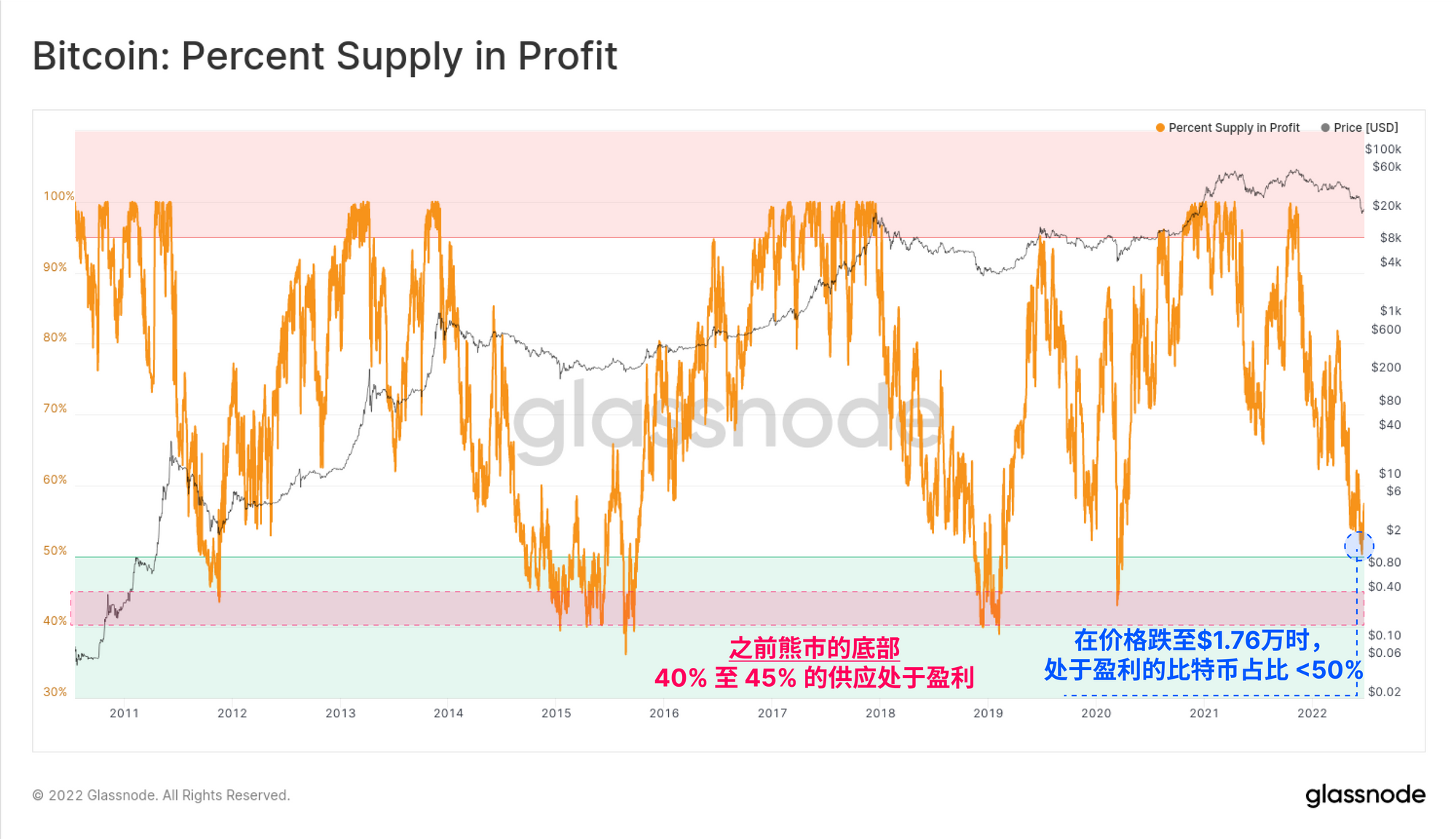

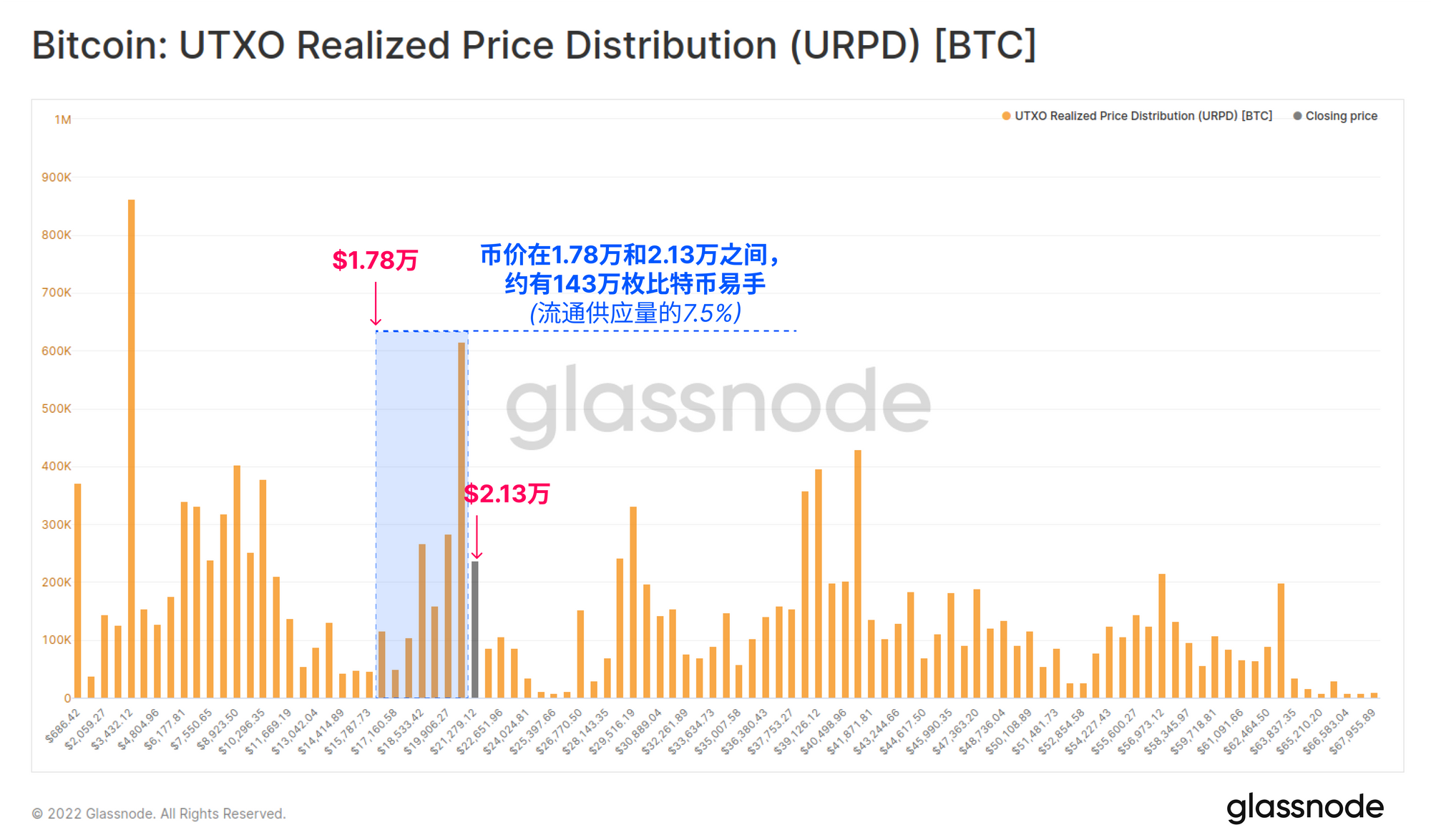

以前的熊市底部都是在盈利中的供应百分比约为40%至45%时见底。换句话说,超过一半的比特币供应处于浮亏。在比特币下跌到1.76万美元期间,市场确实达到了略低于50%的利润供应,引发了一个重要的投降和比特币重新分配事件(上周报道)。

这种重新分配的净结果是,大量的比特币现在已经在2万美金以下交易。如果我们把~40-45%的供应量的利润视为潜在的熊市底线,那么现在价格必须跌到什么程度才能使另外~5-10%的供应量陷入损失?

在下面的URPD图表中,我们可以看到,在最近的1.76万美元的低点和目前的2.16万美元的价格之间,大约有143万枚比特币易手。这意味着,在最近的供应重新分配和投降事件之后,重新测试这些低点将使同等数量的供应陷入损失,这与之前的熊市底部一样。

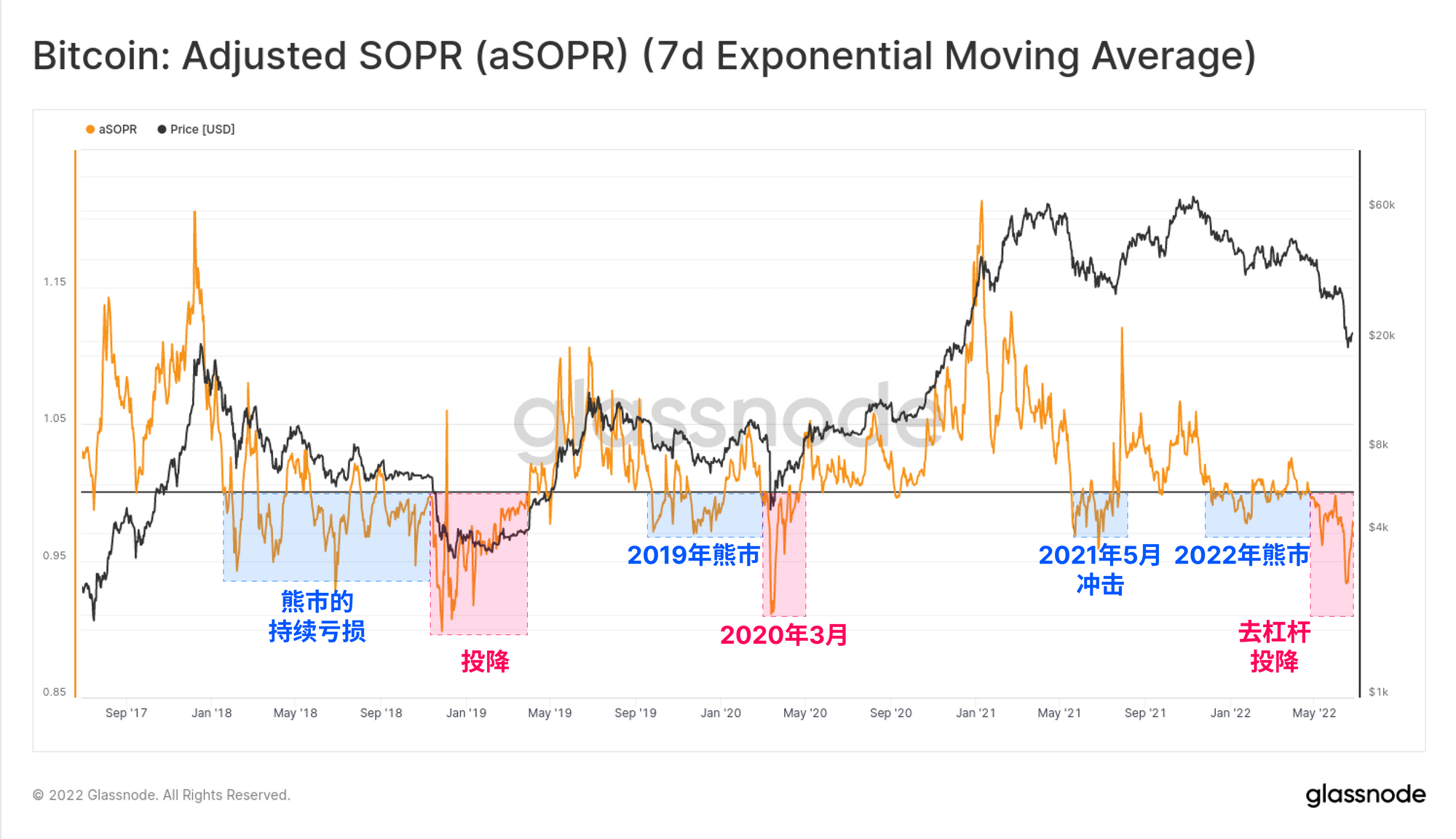

aSOPR的市场结构也类似于深度投降事件,平均卖出的比特币实现了-7%的平均损失。2021年年中和2022年全年都是熊市的早期阶段,这与2018年和2019年的结构都相似。

新的Glassnode研究报告:伟大的DeFi去杠杆化

以太坊DeFi市场正在经历一场戏剧性的去杠杆化,在短短六周内,超过1240亿美元的资金蒸发。以太坊的投资者群体现在在现货头寸上严重亏损,并锁定了历史上巨大的实现损失。

我们是否动摇了囤币党的信心?

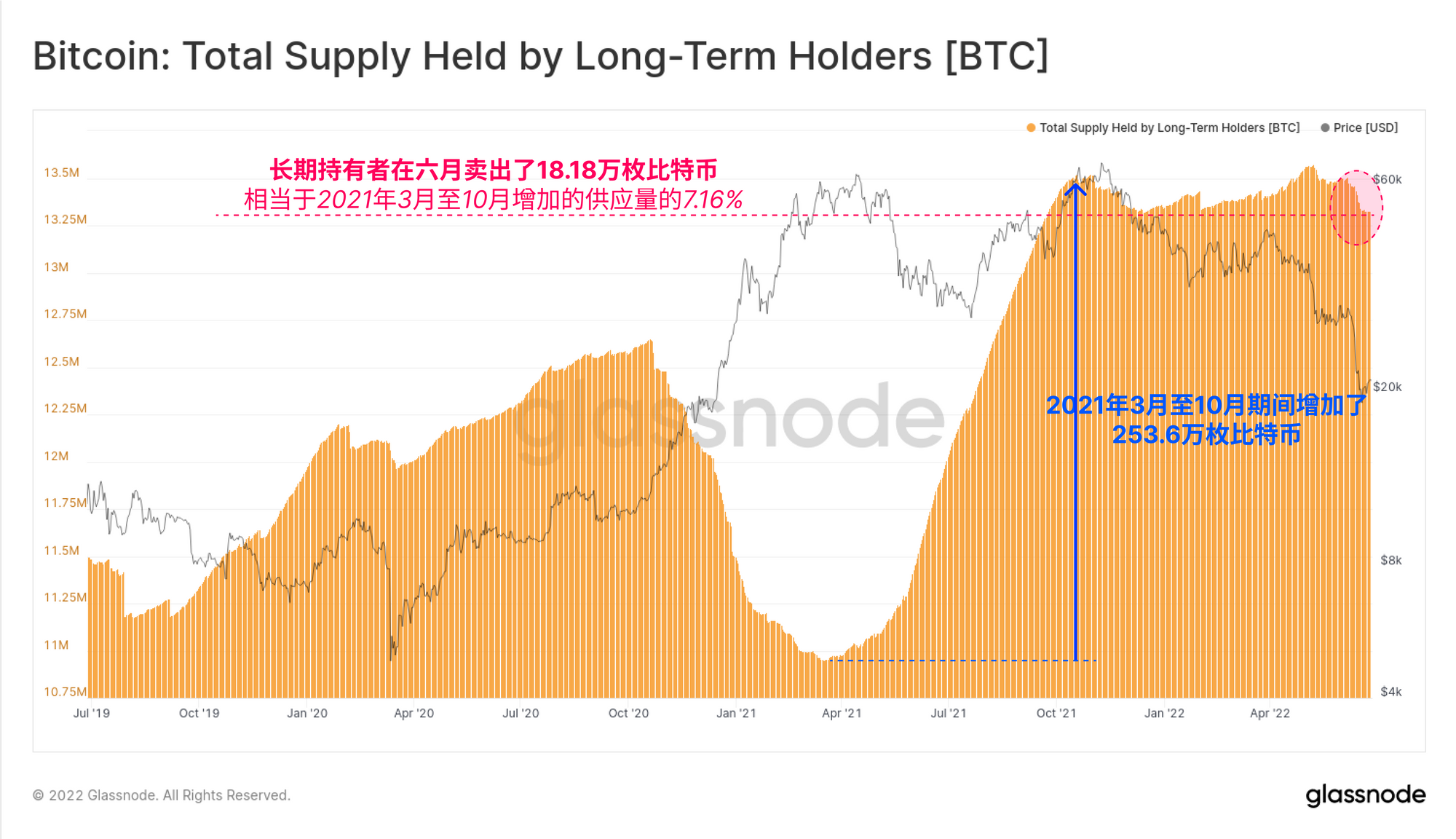

在6月份,长期持有者(LTH)的供应量减少了约18.18万枚BTC,使总余额恢复到2021年9月的水平。然而,这只相当于2021年3月至10月期间新增供应量的7.16%。如果这个指标进一步下降,这将标志着进一步的卖方压力和潜在的LTH信念的恶化。然而,如果币价横盘不动,甚至复苏,将有力地反对这种观念。

在最后一节,我们将试图评估比特币囤币党的信念是否已经动摇,因为他们是最后一道防线。我们将通过估计被卖出的比特币的币龄按照以下假设进行比较:

- 如果正在卖出的长期持有者主要来自2021-22年的周期,这更可能是一个典型的投降,随着巨大的波动,那些浮亏持有比特币的投资者最终选择了投降。

- 如果正在卖出的长期持有者来自2020年之前的周期,更有可能反映出一些比特币最强大和最长久的信仰者普遍失去了信念。

我们将通过观察越来越高的年龄段,进一步解读是哪一部分长期持有者在卖出这18.18万枚比特币。

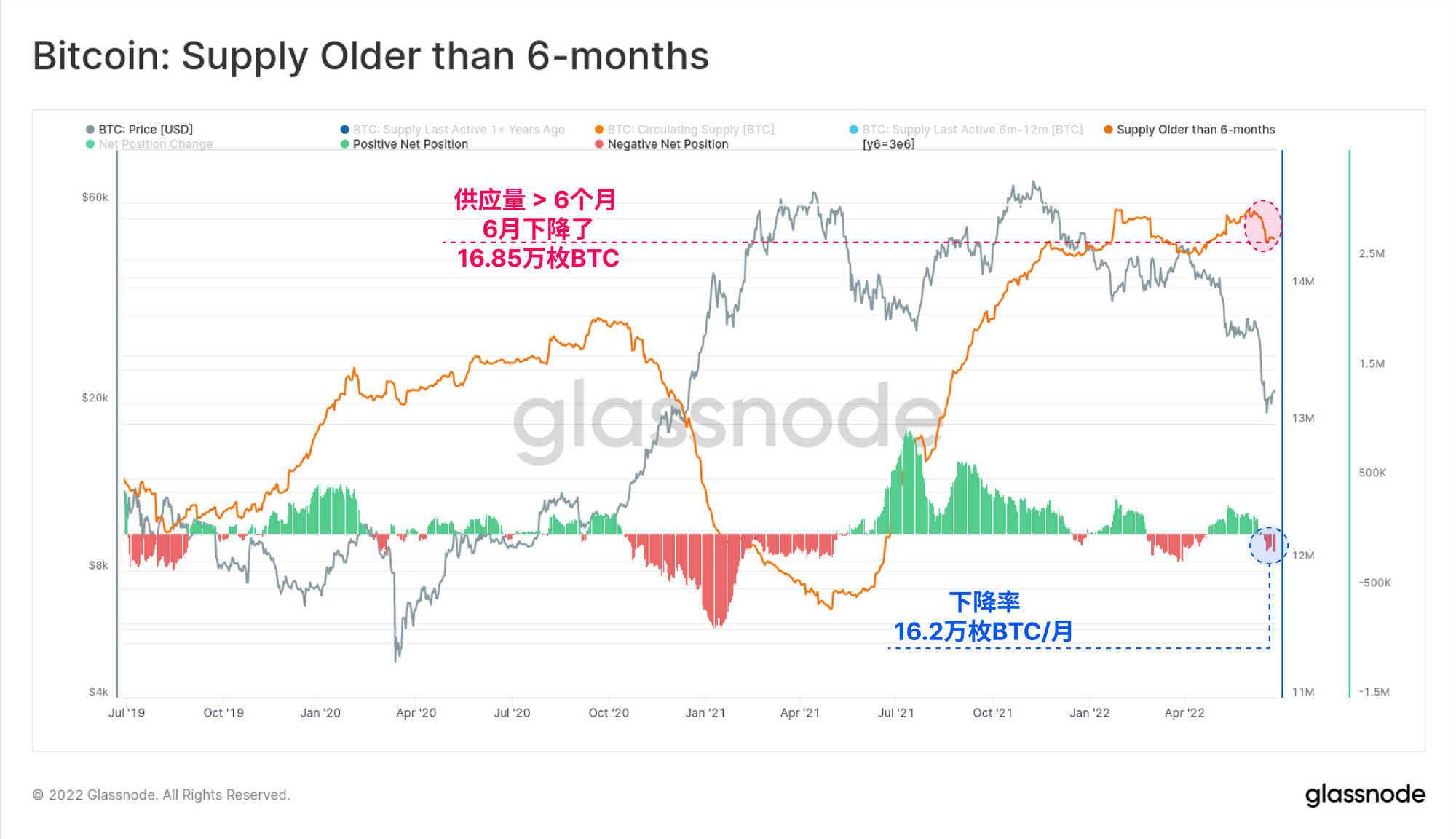

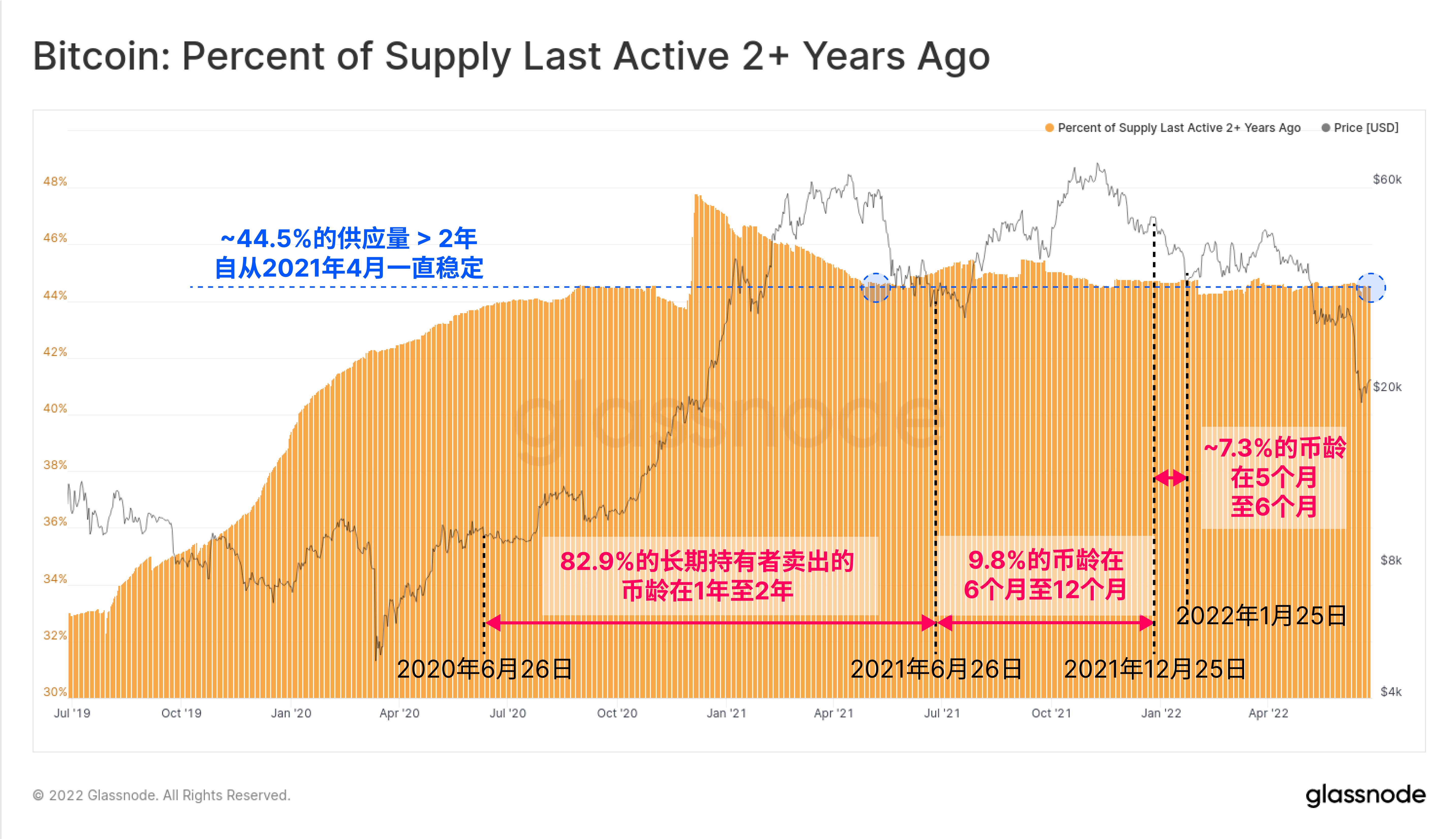

下面的图表显示了币龄在6个月以上的供应量。这一供应量在6月份减少了16.85万枚比特币。鉴于LTH的门槛是~5个月,这意味着估计有13.3k BTC的消费是5-6个月的,占总数的7.3%左右。

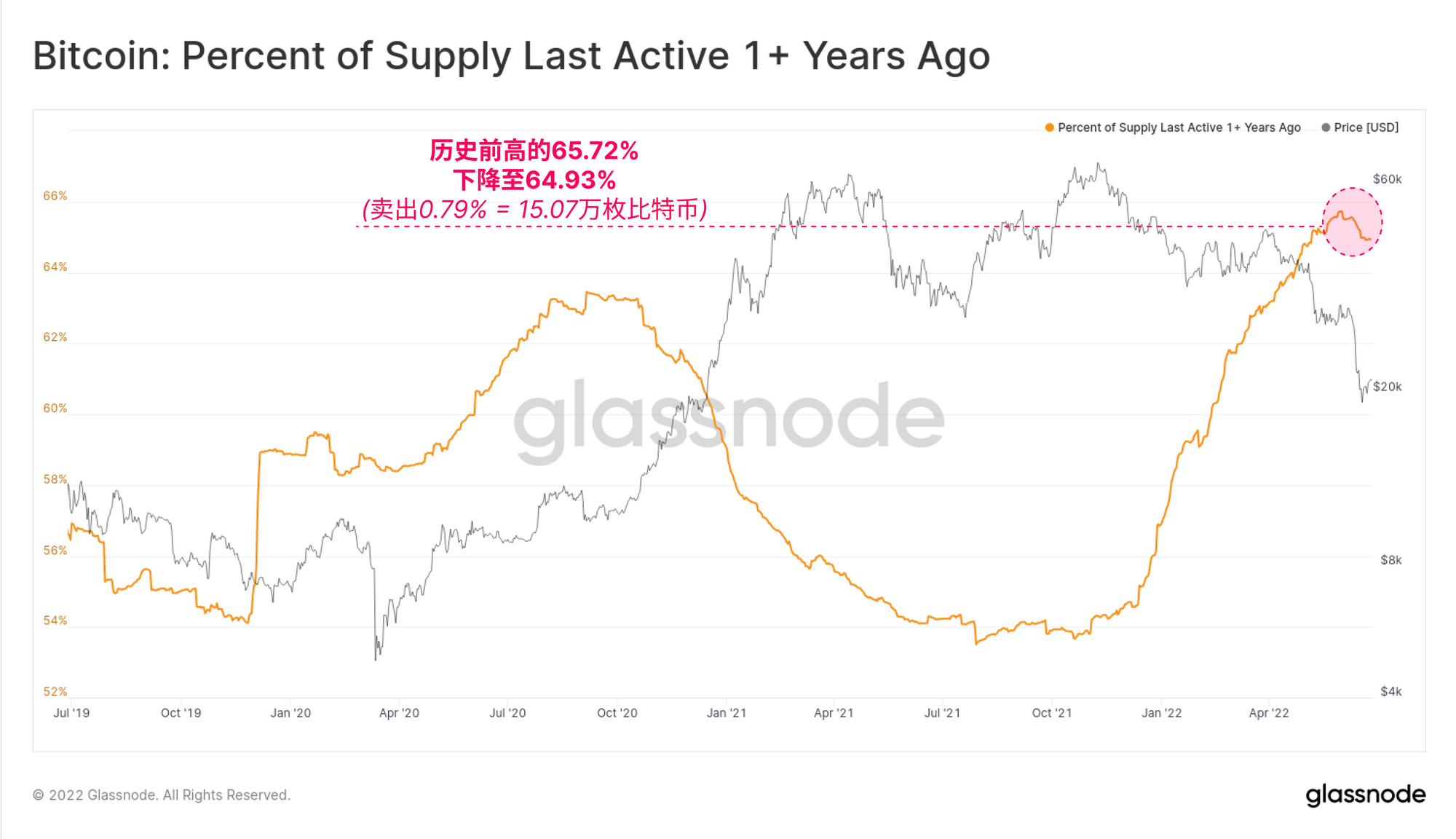

对于币龄在1年以上的比特币,已经从65.72%的流通量下降到64.93%的流通量,相当于150.7万枚比特币。因此,大约9.8%的长期持有者卖出的比特币的币龄在6个月-12个月。

继续这个逻辑,我们可以看到,币龄在1年以上的比特币占总卖出量的82.9%左右。因此,我们可以推断出,6月投降期间的大部分卖出都来自币龄在1年以上的旧币。

然而,如果我们考虑到2年多前最后一次活跃的供应,我们可以发现,自2022年4月以来,它已经或多或少地稳定在流通供应的44.5%左右。

因此,我们可以推断,在长期持有者卖出的18.18万枚比特币中,大约可分为:

- 82.9%属于币龄在1年和2年之间的比特币。

- 9.8%属于币龄在6个月至12个月的比特币。

- 7.3%属于币龄在5个月至6个月的比特币。

因此,我们的结论是,最近的长期持有者投降几乎完全是由2020-22周期的投资者推动的,很可能是典型的投降事件的代表,而不是非常长期的比特币投资者的信念的丧失。

总结和结论

在目前的宏观经济框架内,所有的模型和历史先例都要经受考验。基于目前比特币价格相对于历史上底部模型,市场已经处于一个极其不可能的水平,历史上只有0.2%的交易日处于类似情况。

几乎所有的比特币宏观指标,从技术上,到链上都处于历史低位,预示着比特币底部的形成。交易水平与之前历史上的类似水平相比,只有个位百分比的交易天数处于这个水平。这与我们在最近的分析文章中所探讨的巨大的统计偏差的下行趋势一致。

长线持有者在6月份经历了一场久违的、但似乎是经典的投降,主要是由2020-21周期的投资者推动的。市场展示了众多底部形成的信号,问题是,这一次会有所不同吗?

产品更新

所有的产品更新、改进以及对指标和数据的手动更新都记录在 我们的更新日志 中,供您参考。

- 新的Glassnode主页在 Glassnode.com上线。

- 对仪表板的改进:视频模块,文本框滚动功能,重新格式化的尺寸。

- 克隆工作台面的图表与说明。

新产品发布:教程仪表板

我们高兴地发布四个新的预设仪表盘、视频指南和书面说明,旨在帮助Glassnode用户探索和提高链上概念的技能,从比特币开始。

- 在 Twitter上关注我们并联系我们

- 加入我们的 Telegram 频道

- 访问 Glassnode论坛 ,与社区成员进行长篇讨论和分析

- 关于链上指标和活动图,请访问Glassnode Studio

- 关于链上核心指标和交易所活动的自动警报,请访问我们的Glassnode 报警推特。

免责声明:本报告不提供任何投资建议。所有数据仅供参考。任何投资决策均不得基于此处提供的信息,您对自己的投资决策负全部责任。