伟大的排毒

比特币再次跌破2万美元的心理区域,短期持有者陷入严重的未实现的损失。然而,囤币党仍然坚定不移,许多指标显示出全周期的排毒。

随着全球流动性的持续蒸发,在DXY美元指数新的本地高点的强调下,比特币已经明显地显示出一定程度的相对优势。本周比特币价格保持区间波动,在19639美元的峰值和18309美元的低点之间波动。然而,价格只是勉强挂在7月设定的盘整区间低点上,从可能的进一步投降中守住了底线。

在本版中,我们将从采用、散户参与和结算效用等方面分析网络的活动情况。我们还将探讨币龄的概念,以进一步了解网络活动和参与者卖出行为之间的共生关系。

翻译

本周链上周报现在已经被翻译成 西班牙语, 意大利语, 中文, 日语, 土耳其语。 法语, 葡萄牙语, 波斯语, 波兰语, 阿拉伯语 俄语, 越南语和希腊语。

链上周报控制面板

我们为链上周报开发了一个实时仪表盘,其中包括所有特色图表, 可在此查看。我们在每周二发布的视频报告中进一步探讨了这个仪表板和所有涵盖的指标。访问并订阅我们的 Youtube频道,并访问我们的 视频门户 获得更多的视频内容和指标教程。

留下来的人

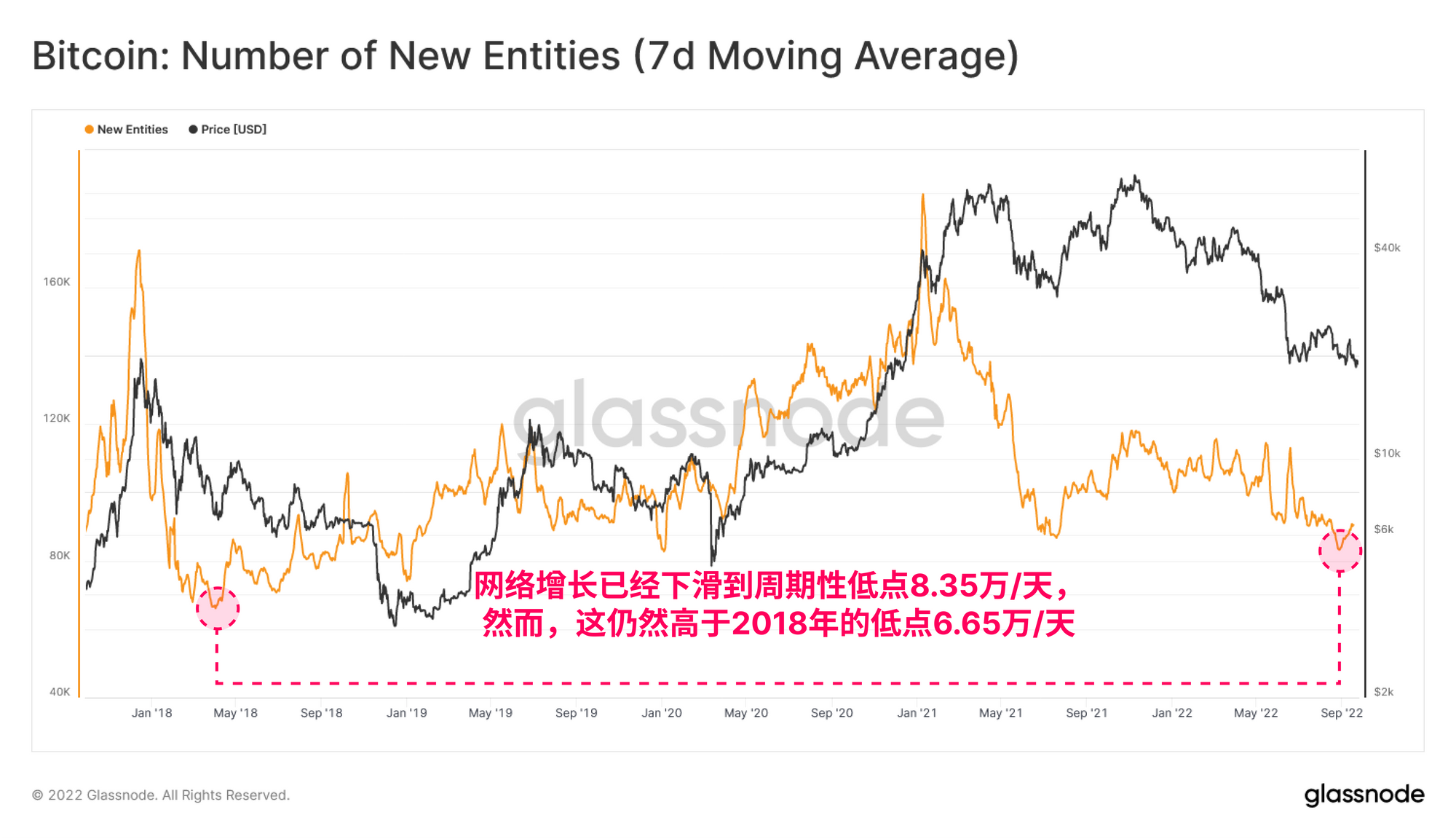

首先,我们将探索新实体指标,这是一个衡量网络采用情况的指标,该指标能够估算出比特币网络上进行交易的新的单一实体的最准确数量。通过这个指标,我们可以看到每天约有83.5万个新增实体,这是2020-22周期的宏观新低,但仍然高于2018年熊市的低点,后者曾创下每天66.5万个新实体的最低记录。

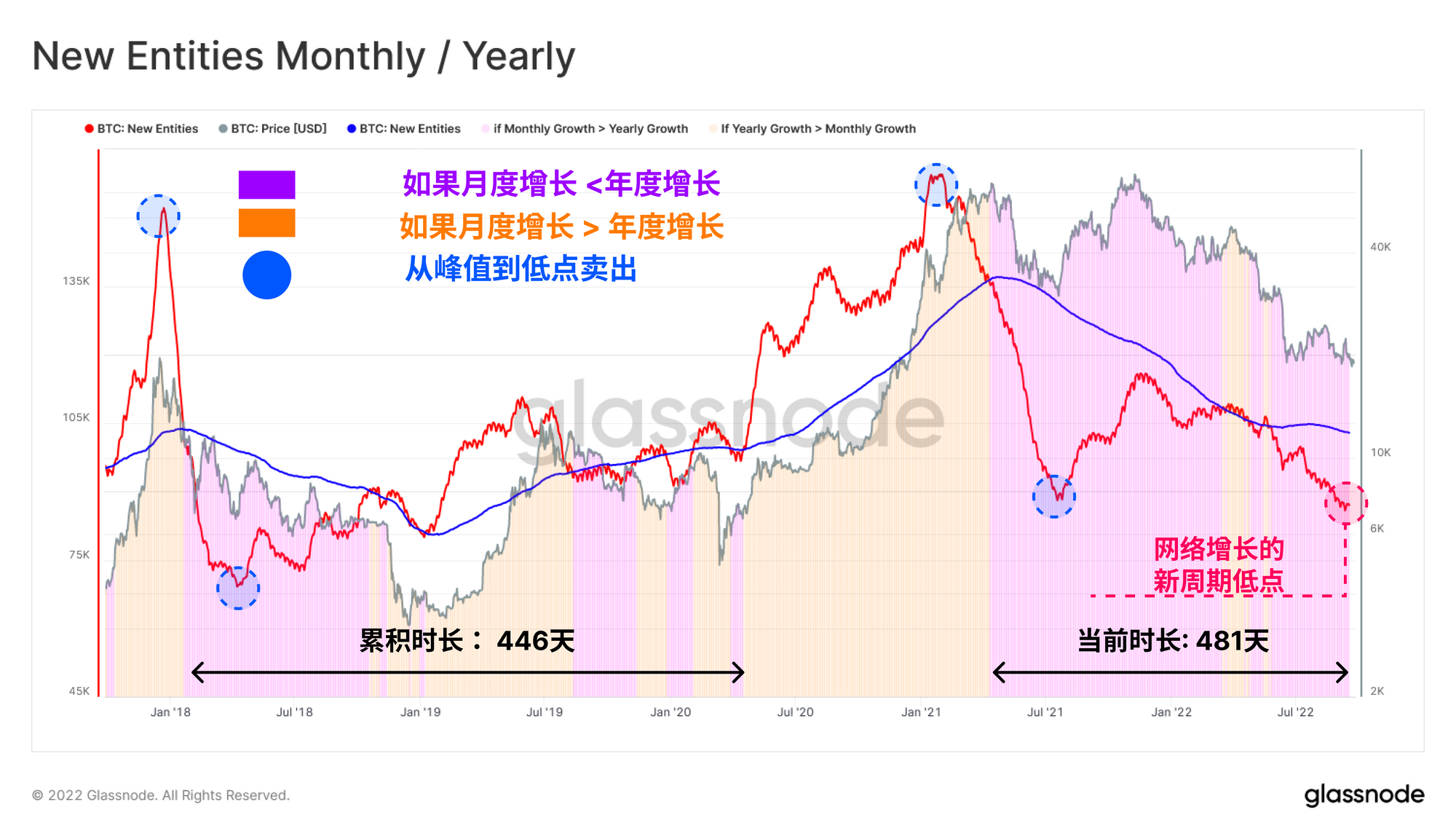

通过比较月度平均采用水平和年度平均采用水平,我们可以确定网络采用的宏观势头正在发生转变。

- 如果月度增长🟠>年度增长🔵 ,相对于长期基线(如下图所示),我们可以认为网络采用正在扩大和恢复(如下图🟧所示)。

- 如果月度增长🟠<年度增长🔵 ,相对于长期的基线,我们可以认为网络采用正在收缩和恶化(如下图🟪所示)。

在我们目前的周期中,网络增长在533天前首次进入收缩状态,只有在2022年3-4月有52天的短暂喘息。2018-20年的熊市还有几个采用复苏的时期,特别是在2019年中期反弹到14000美元左右。

每月的网络采用率最近崩溃了,低于2021年5月矿工大迁徙之后的水平。这标志着明显的复苏还没有开始,而且新用户涌入网络的情况也在下降。

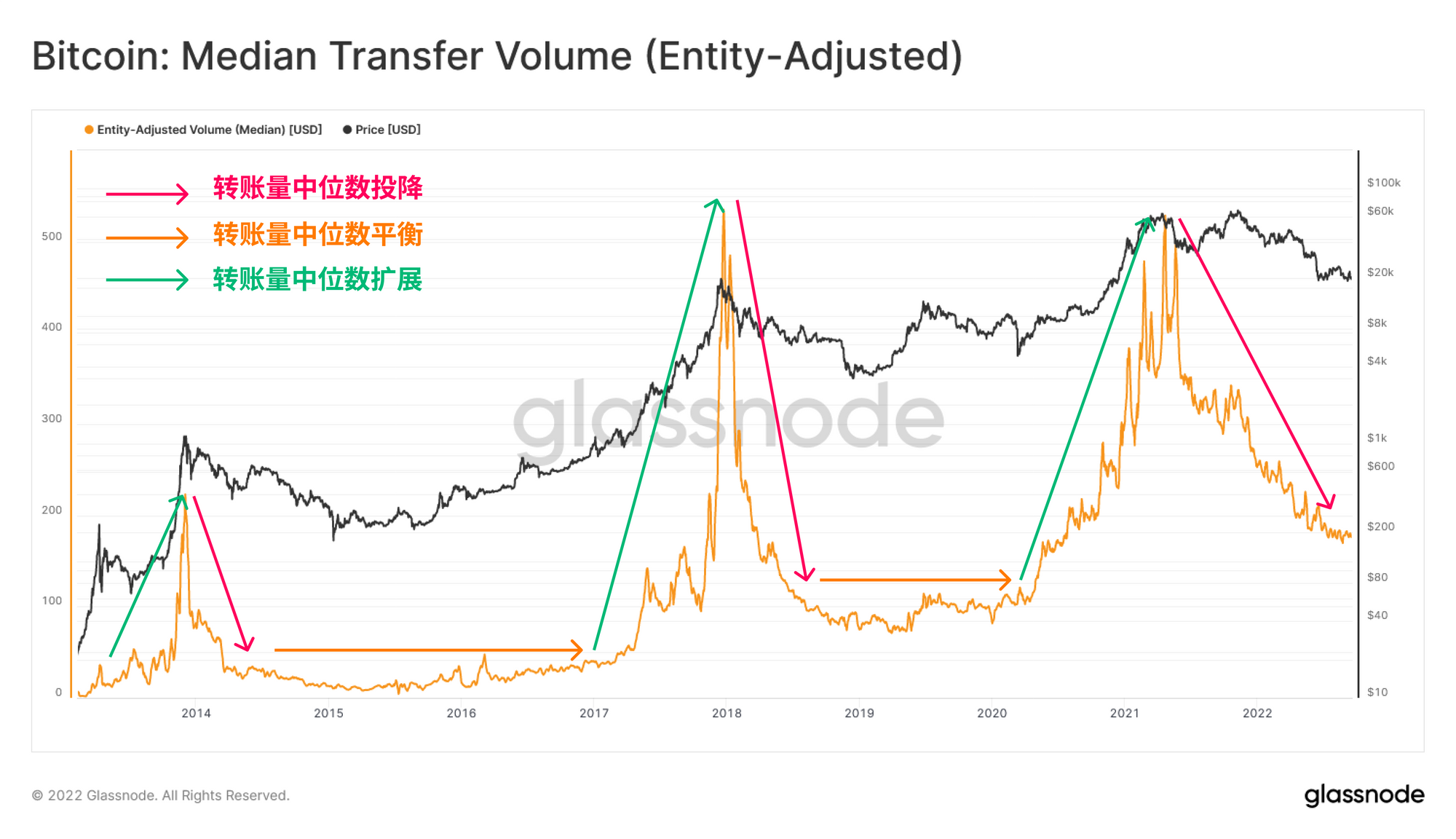

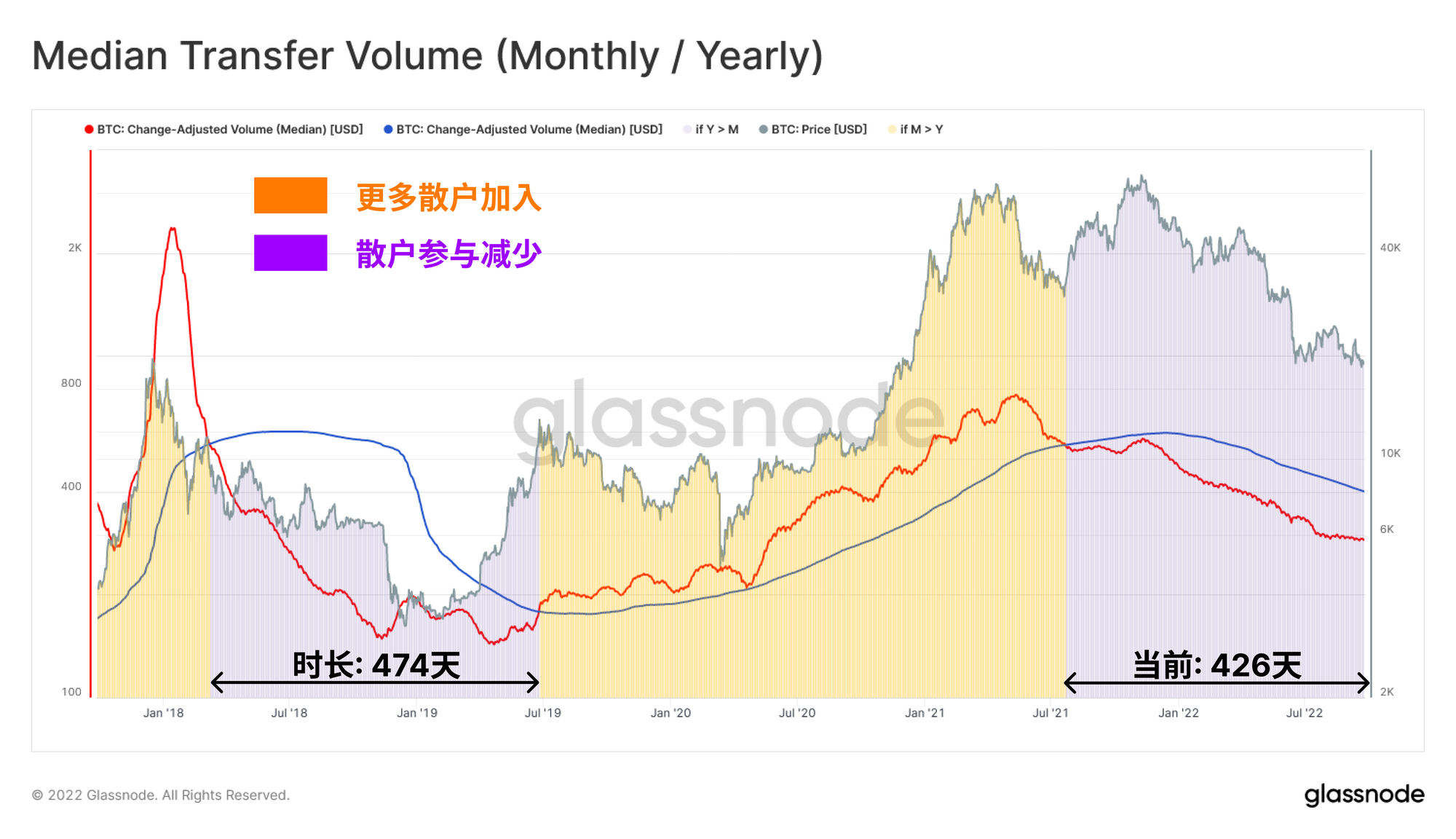

接下来,我们可以使用交易量中位数指标来展示较小规模交易的行为。正如 《市场脉搏》第3期中所探讨的那样:通过平均值和中位数了解网络参与情况,转账中位数代表 "中间的卖出",因此可以模拟小实体的参与情况。这一点可以在以下框架下考虑:

- 转账中位数的增加通常意味着散户参与的增加。

- 转账中位数的下降通常意味着散户市场参与的减少。

- 历史上,稳定的转账中位数发生在散户参与者被驱逐之后,这表明剩余的网络参与者(囤币党、职业交易者、大额资金)使用稳定。

目前,转账中位数的结构性下降似乎处于逐渐平缓的过程中。这种趋势的软化表明市场可能正在进入一个相对稳定的阶段,表明网络已经接近投机兴趣的完全解毒,并且正在接近用户的平衡基线。

我们可以通过对转账中位数进行类似的月度与年度比较来进一步探讨这一论点。这个比率试图捕捉相对于长期趋势的散户参与势头的变化。

- 如果月度基线>年度基线 ,预示着散户参与度的扩张。

- 如果月度基线<年度基线 ,表明散户参与度下降。

在矿工大迁徙之后🟪,我们观察到一个驱逐散户的时期,现在这个时期已经持续了426天。这与2018年熊市期间观察到的散户投资者清洗持续时间相似,后者持续了474天,然后月均值才恢复到年均值以上。

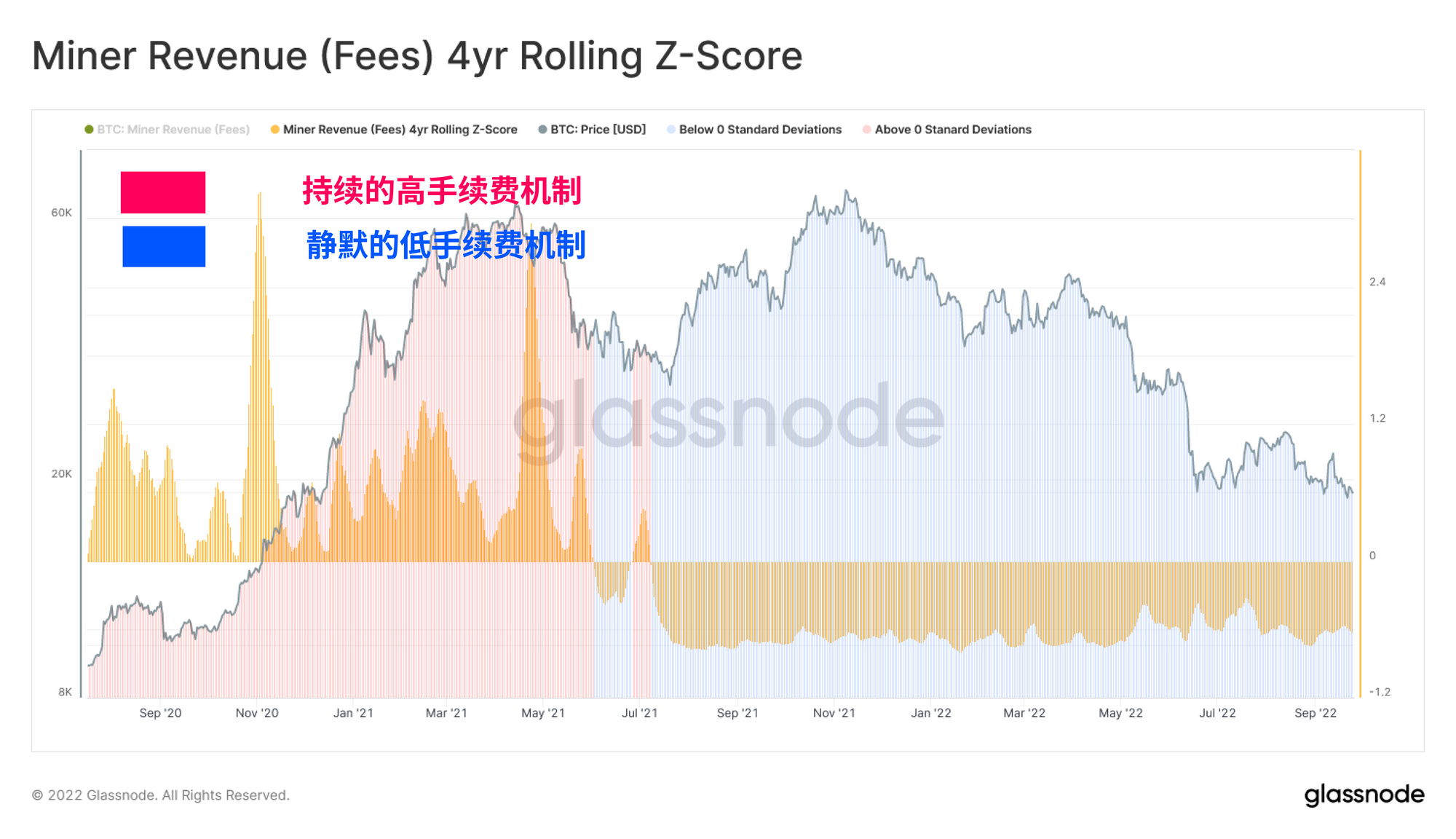

检查网络活动的最后一个指标是矿工的手续费收入。矿工手续费收入与区块空间的需求水平直接相关,在历史上,网络拥堵是宏观市场趋势逆转的一个领先指标。

- 持续的高手续费情况表明对区块空间有持续的需求,网络使用量增加,说明市场对需求具有建设性。

- 沉默的低手续费情况表明对区块空间的需求不足,网络拥堵最小,说明市场上网络参与缺乏活力。

很明显,比特币网络仍然处于长时间的低手续费状态,进一步证实了需求还没有开始恢复。网络活动总的来说仍然是一片荒芜,新实体的采用率下降到周期性的低点,而散户完全离开最为明显。

8月产品更新

- 5篇周期链上通讯

- 5篇市场脉搏报告

- 4种新支持的资产

- 24个的新以太坊细分指标

- 5种新的比特币供应和衍生品指标

- 19个新的工作台建设预设指标

全面排毒

接下来,我们将探索网络中被破坏的币龄,通常被认为是跟踪聪明的老钱与新的和没有经验的新钱的同义词。币龄包含了年龄和卖出的比特币数量,试图衡量 "存储时间 "的消耗量。

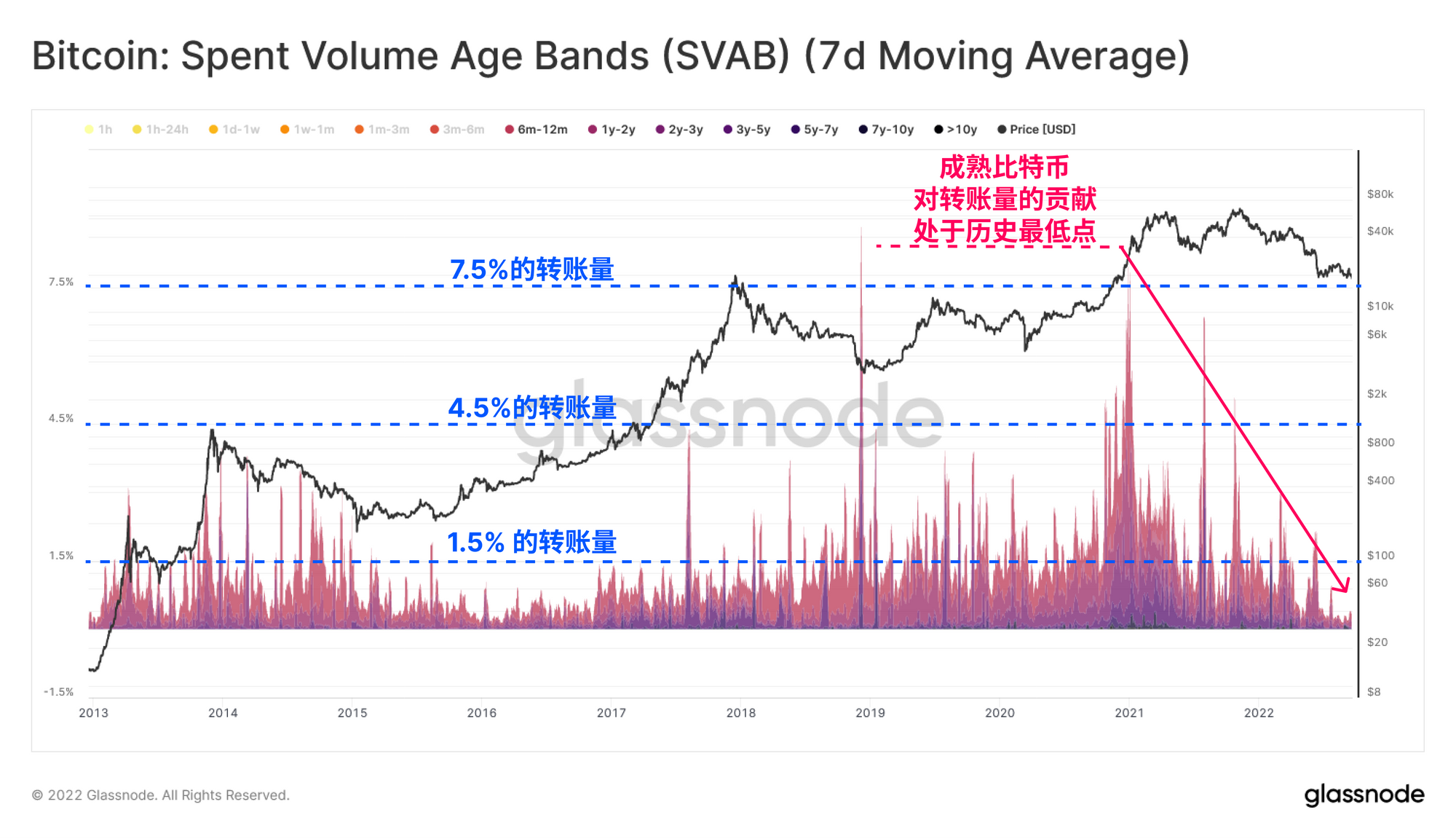

卖出比特币量的年龄段指标为我们提供了链上转账量的比特币币龄段细分,评估卖出是否由失去信念的老手主导。

在这里,我们只分离出成熟状态(6个月以上)的比特币,这在当前的价格结构中显示了明显的压缩。成熟币被卖出的主导地位已经从2021年1月牛市高峰期的8%,崩溃到仅占所有交易量的0.4%。

这表明,持有老币的投资者群体仍然坚定不移,拒绝以任何有意义的规模卖出和清仓比特币。虽然这是建设性的,因为它显示了囤币党的信念,但在这样一个乏味的需求状况的背景下,这样的观察可能被解释为囤币党为未来的风暴而掩盖了。

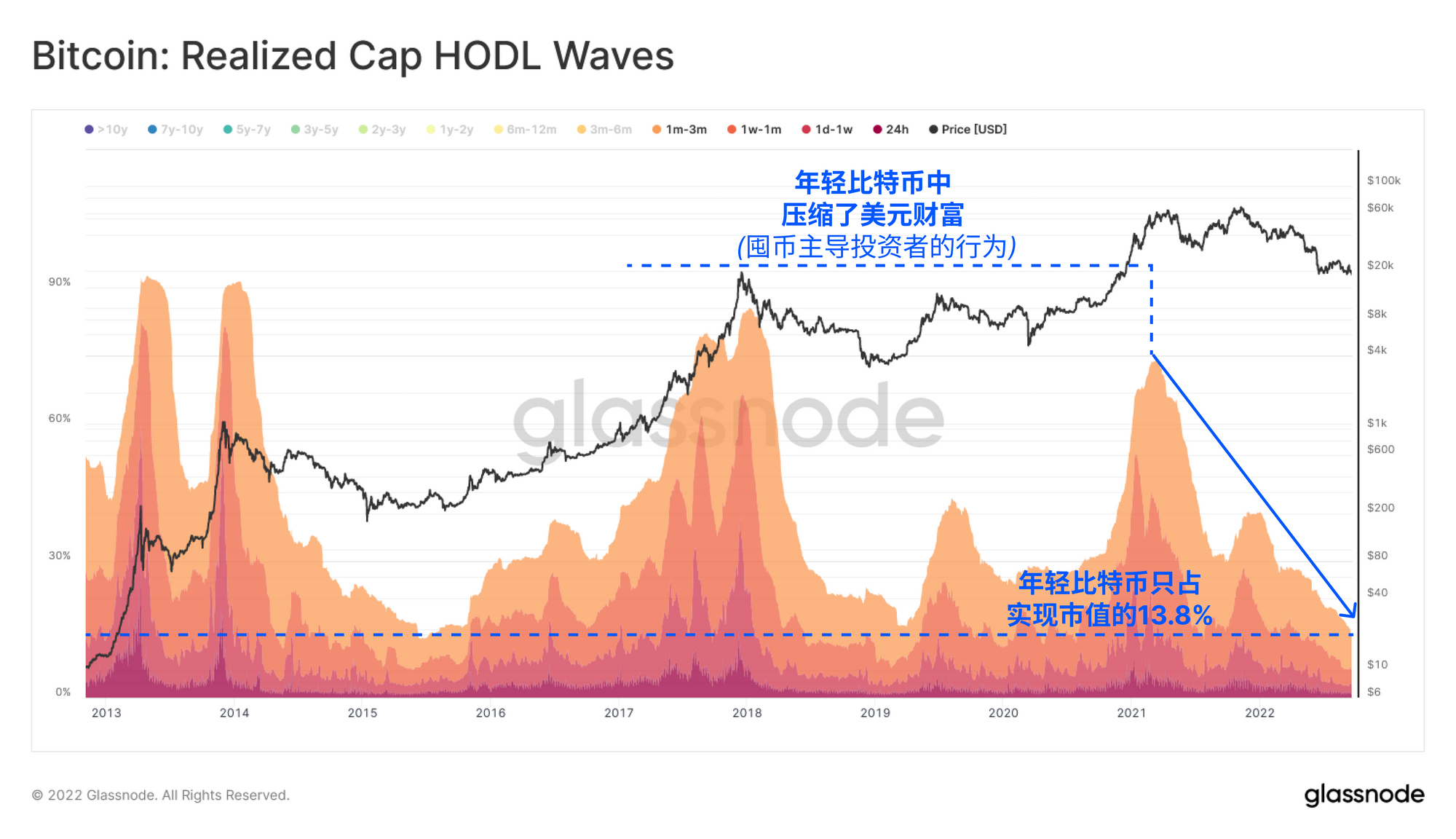

实现市值的囤币浪潮指标呼应了这一观点,该指标显示了各个币龄段所持有的美元财富。随着成熟期支出的严重减弱,囤币行为的程度达到了历史上最高点。

在一个只有年轻币和成熟币的二元系统中,持有成熟比特币的财富的增加直接导致年轻币的财富的同等减少。

目前,由于投资者的主导行为是拒绝卖出,尽管全球市场极其不确定,但成熟币持有的财富处于历史最高状态。因此,几乎所有的市场活动都是同一批年轻币反复换手的结果。随着年轻的比特币的数量逐渐减少,如果市场潮水转向,它可能导致最终的供应挤压。

实体调整的90天销毁的比特币天数(CDD-90)指标评估了90天内的比特币天数销毁的总和,有助于我们直观地看到币龄支出较高和较低的时期。

90天币天销毁指数已经重置到了历史最低点(忽略之前的短期波动历史),这意味着旧币基本上处于有史以来休眠最严重的时期。这个指标强调了市场上正在发生历史级别规模的囤币,并为极端囤币党主导市场的观察增加了砝码。

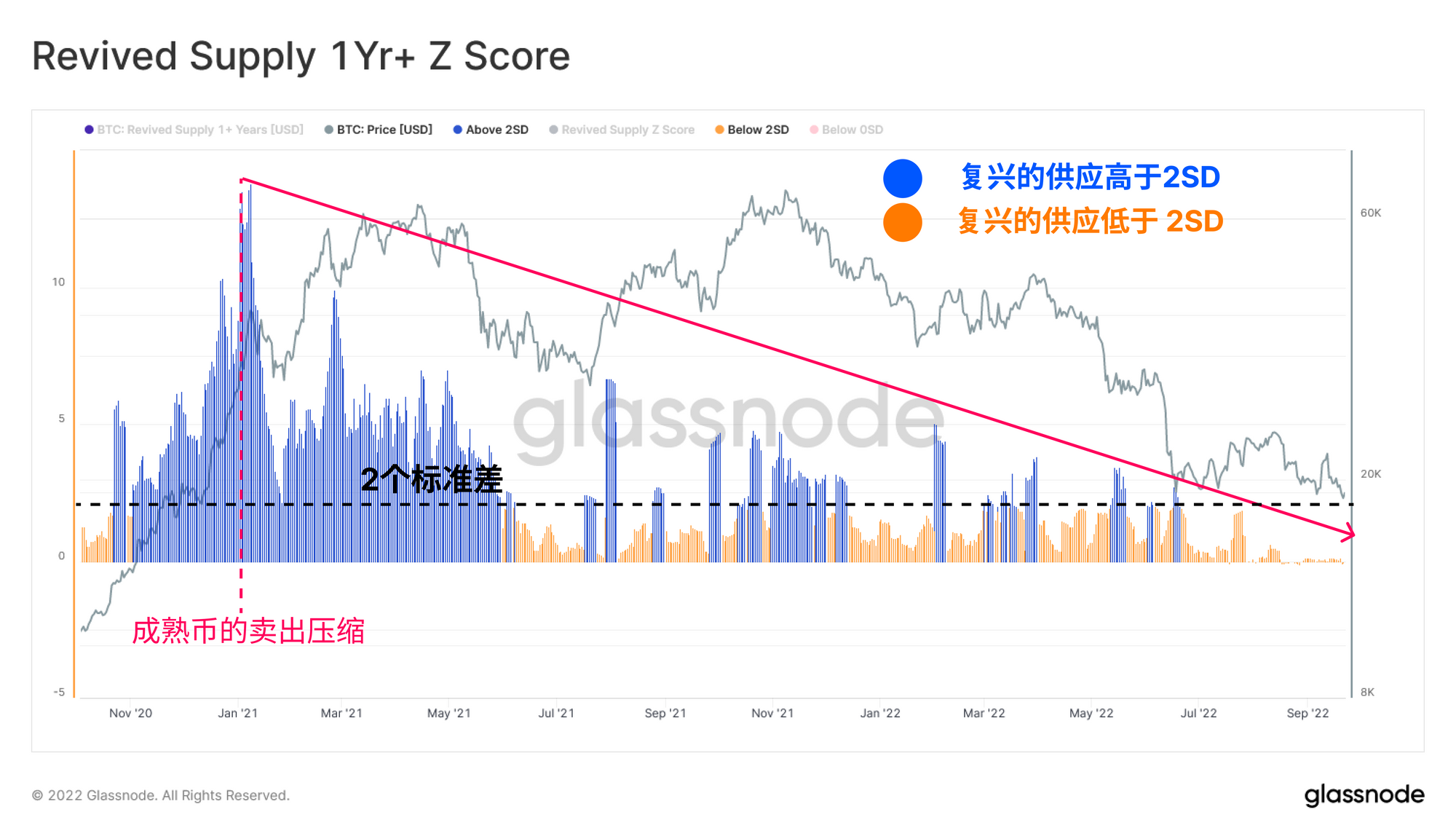

1年以上的复苏供应指标给出了确认,重新进入活跃供应的潜在供应量非常少。这个指标已经经过统计学规范化,以突出与平均支出行为的巨大偏差。可以在以下框架内考虑:

- 偏差超过2个标准方差🔵,表明相对于历史价值,大量的供应已经恢复了。

- 偏差低于2个标准方差🟠,表明回归市场的潜在供应量在统计学意义上很低。

这个指标与上面的观察结果相吻合,长期休眠的比特币的卖出压缩很明显,较大的上升偏差发生的频率较低。

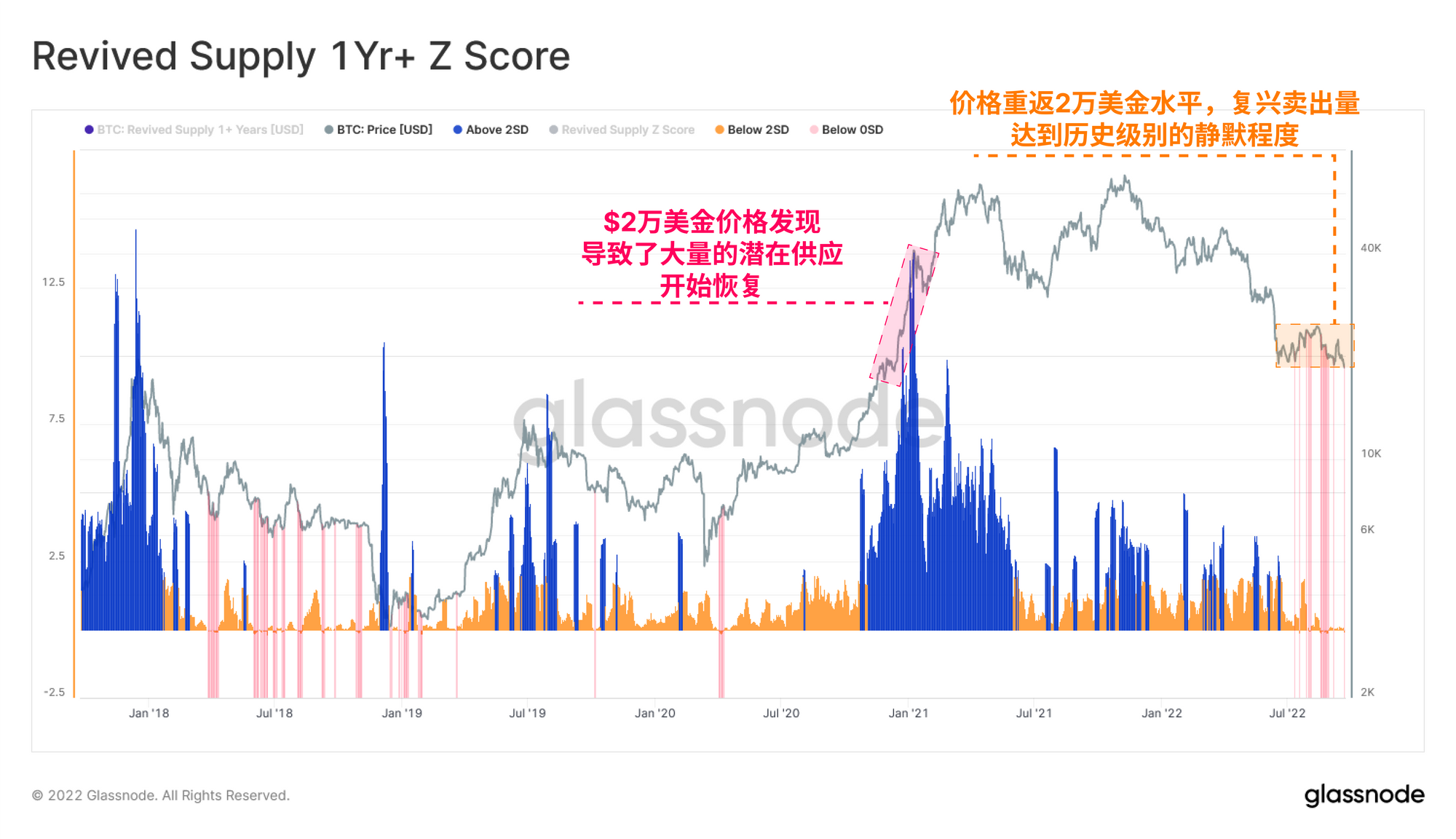

我们还可以观察到,与当时的熊市相比,牛市中复兴供应的规模形成了鲜明的对比。

- 随着价格在2020年突破2万美元的周期高点,大量成熟的老币供应卖出实现了利润,增加了市场的力量。随着价格被推到4万美元的区域,+13.5的标准方差的偏差标志着周期性的最大值,并作为潜在供应过剩的警告。这可以与2018年的价格走势进行类似的比较,后者记录了一个+14标准方差的峰值偏差。

- 随着价格在2022年向2万美元崩溃,市场的反应呈现相反状态,异常低的成熟币支出持续一段时间,实际上是自2018年熊市低点以来统计上最安静的时期。

很明显,那些在去年的波动中持有比特币的所有者根本没有兴趣在这些价格水平上出售,他们经历了比特币臭名昭著的全方位的波动和下跌。看起来越来越有可能的是,留下来的比特币囤币党们,被行情套牢,愿意随着比特币这艘船驶向任何地方。

短期持有者主宰的市场

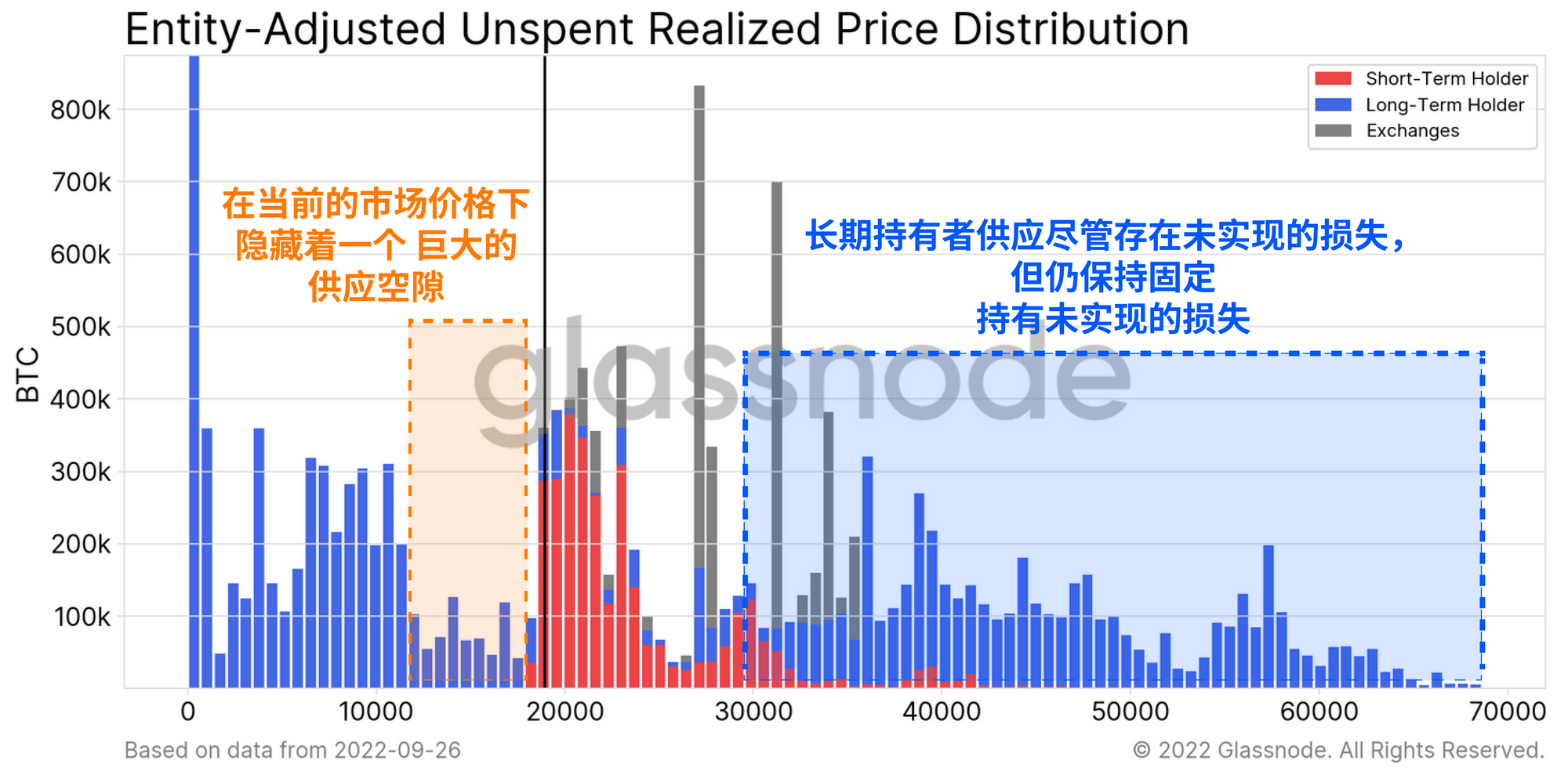

通过评估比特币的分布结构,将其分为短期和长期持有者,我们可以确定3个关键观察:

- 几乎所有在3万美元以上获得的比特币都成功地转变为长期持有者🔵的状态,从统计学上看,这些比特币在面对进一步的波动时不太可能被卖出。

- 大部分的比特币在目前的市场价格附近交易,短期持有者🔴在争夺最佳的进入价格。这既反映了最近的投降,也反映了当前盘整价格范围内需求的平等和流出。

- 在18000美元以下,直到1.1万-1.2万美元的范围内,有一个巨大的供应空隙。低于当前周期低点的交易,将会促使大量短期持有者的比特币陷入严重的未实现损失,这可能会加剧下行的反身性,并引发另一个大范围的投降事件。

长期持有者群组似乎对2022年的价格行动相对无动于衷,他们的供应价格分布仍然具有建设性。相比之下,短期持有者群组要对大多数比特币的价格动态负责,他们的成本严重集中在当前的市场价格周围。因此,由此看来,短期持有者群组才是最值得关注的。

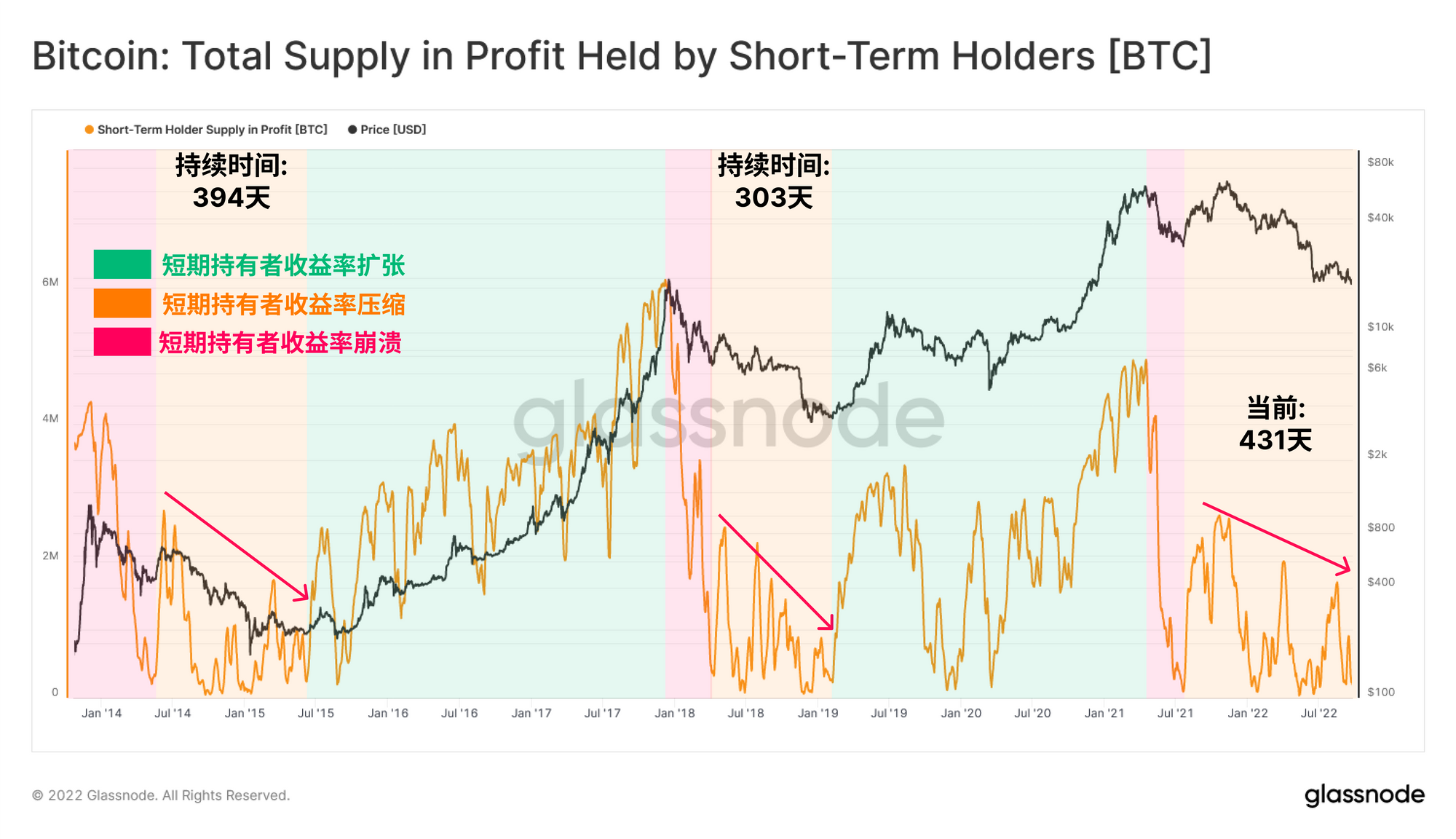

我们将初步评估其跨周期的盈利能力,以更好地了解典型的卖出行为。这种结构可以考虑在以下三个阶段进行。

- 第一阶段:崩溃🔴:这发生在周期顶部之后,因为价格行动的迅速崩溃让短期持有者群组陷入深度亏损。

- 第二阶段:压缩🟡:随着价格的崩溃降低,短期持有者的利润率也在被压缩。最终达到一个点,短期持有者的币聚集在现货价格附近,因此他们的成本基础与市场同步。

- 第三阶段:扩张🟢:随着短期持有者的成本基础接近市场价格,任何有意义的市场反弹都会让大量的短期持有者变为未实现的利润,导致他们心理上更容易囤币不动。

短期持有者的盈利能力仍然处于第二阶段的深处,并且已经在这里停留了431天,迄今为止所有熊市周期中持续时间最长。

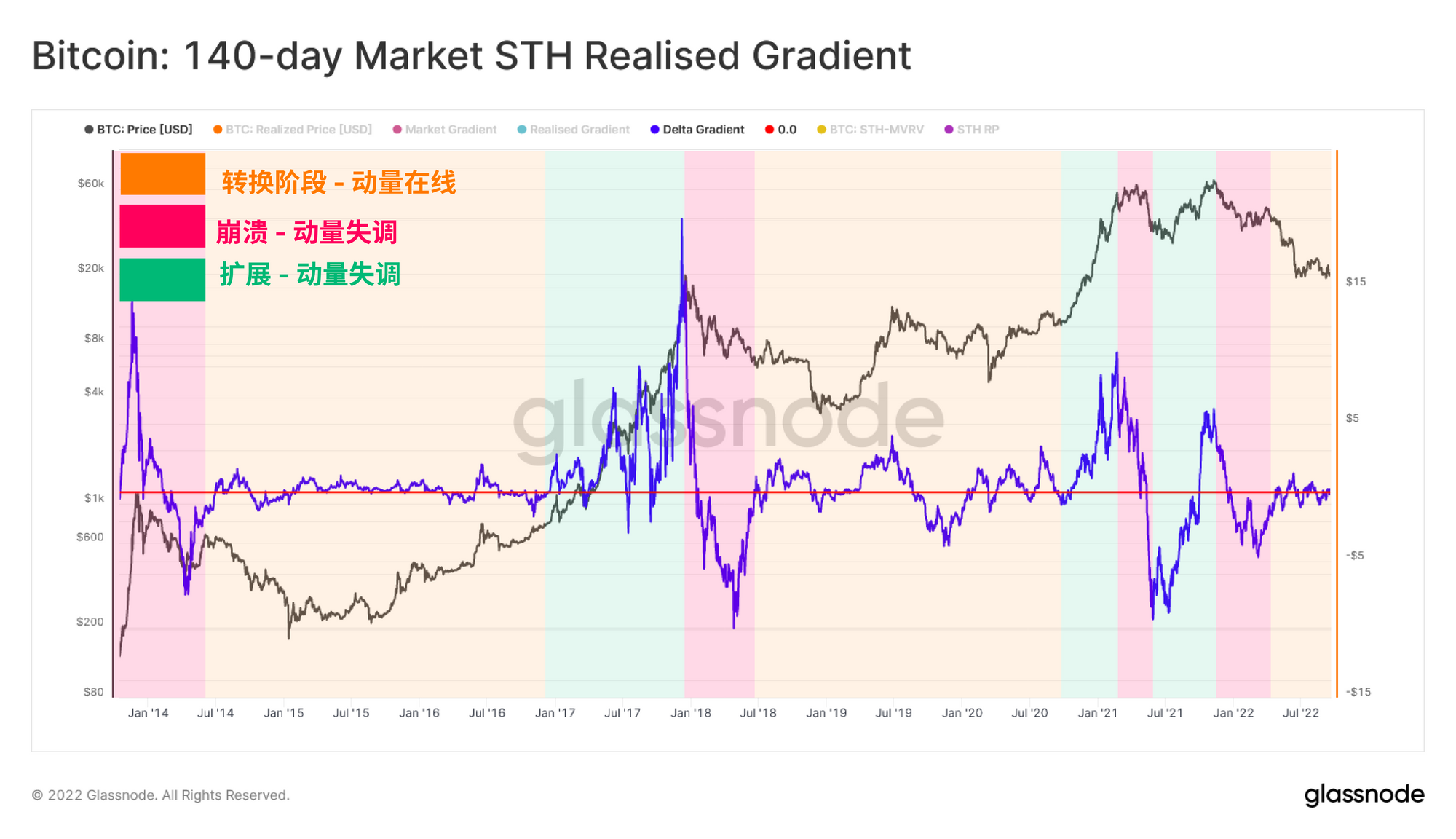

为了进一步分离短期持有者的行为,我们引入了一个专门与短期持有者相关的市场实现梯度振荡器的新变体(STH-MRGO)。这是一个统计学上的标准化震荡器,旨在衡量投机价值和短期持有者群组的真正资本流入之间的相对动力变化。同样,可以确定三个不同的阶段。

- 扩张🟢 :当投机资本的速度超过流入的短期持有者时,势头扩张,导致价格迅速攀升。

- 崩溃🔴:随着价格达到不可持续的高度,价格的崩溃变得不可避免,导致短期持有者群组的最初冲出。

- 过渡期🟠:价格行动的势头和短期持有者资本流动与价格建立了一个同阶段的平衡,因为卖家几乎被耗尽,短期持有者的比特币集中在熊市底部的最终价格范围。

根据上面的两个图表,似乎短期持有者群组正在接近一个平衡点,这在历史上发生在熊市的最新阶段。主要的风险是,短期持有者的比特币大量集中在目前的价格附近,成为另一个被打破的大坝,需要建立一个新的平衡点。

总结和结论

随着网络采用水平下滑到COVID危机期间的最后水平,网络活动仍然处于一种可怕的状态。然而,一个建设性的观察是,散户参与者被驱逐出网络,只剩下囤币党、职业交易者和日常比特币用户。这表明用户基础处于基础水平。

囤币党群组仍然是坚定的,他们的成熟币美元财富都达到了历史最高值,而且许多寿命指标完全重设为历史低点,显示了他们不愿意卖出所持有的币。这表明目前市场上的大部分动荡都与短期持有者群组有关。

短期持有者发现自己处于一个平衡期,投机性的市场流动和短期持有者的成本基础是相通的。在目前的盘整范围内有如此多的供应集中,如果价格失去6月1.75万美元的低点,那么就会有堤坝破裂的风险。

产品更新

所有的产品更新、改进以及对指标和数据的手动更新都记录在 我们的更改日志中,供您参考。

- 八月的产品更新发布。

- 发布了一系列用于比特币和以太坊的衍生品、供应和市场指标工作台预设 。

翻译频道

我们也很自豪地推出了新的社交媒体渠道,包括:

- 西班牙语(分析师:@ElCableR, 电报, 推特)

- 葡萄牙语 (分析师:@pins_cripto, 电报, 推特)

- 土耳其语(分析师:@wkriptoofficial, 电报, 推特)

- 波斯语(分析师:@CryptoVizArt, 电报, 推特)

- 在 Twitter上关注我们并联系我们

- 加入我们的 Telegram 频道

- 访问 Glassnode论坛 ,与社区成员进行长篇讨论和分析

- 关于链上指标和活动图,请访问Glassnode Studio

- 关于链上核心指标和交易所活动的自动警报,请访问我们的Glassnode 警示推特。