资本重置

数字资产历史上最大的去杠杆事件之一之后,比特币的实际价值已经下降,自2021年5月以来的所有资本流入,现在已经被冲走。链上活动出现了相关的回升,但缺乏大量的后续活动。

比特币市场在FTX内爆之后的几周内,在周期低点之上进行了相当大的盘整。价格走势出现了近10%的强劲复苏,从16,065美元的区间低点反弹至17,197美元的高点。

在本周的版本中,我们将探讨市场参与者在似乎是数字资产历史上最大的去杠杆化事件中经历的损失的严重性。我们还将探讨对网络活动和区块空间需求的后续影响,以及它对当前市场结构的启示。

翻译

本周链上周报现在已经被翻译成 西班牙语, 意大利语, 中文, 日语, 土耳其语,法语, 葡萄牙语, 波斯语, 波兰语, 阿拉伯语 俄语, 越南语和希腊语。

链上周报控制面板

我们为链上周报开发了一个实时仪表盘,其中包括所有特色图表, 可在此查看。我们在每周二发布的视频报告中进一步探讨了这个仪表板和所有涵盖的指标。访问并订阅我们的Youtube频道,并访问我们的 视频门户 获得更多的视频内容和指标教程。

损失的机制

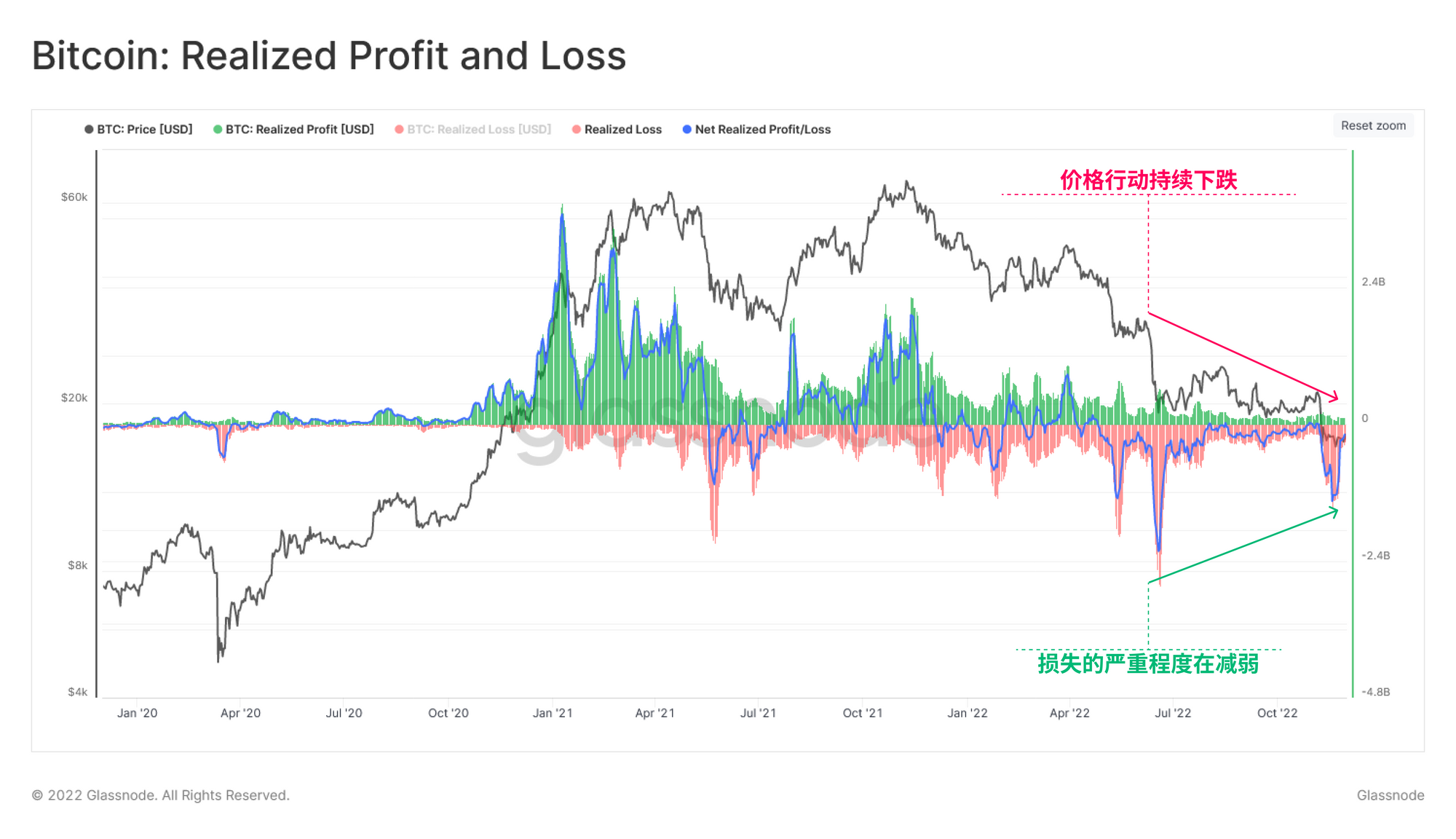

在评估前,我们将检查所有市场参与者在最近几周动荡的去杠杆化事件中的损失规模。

2022年6月的抛售和FTX内爆都引发了历史规模的投资者投降事件。FTX事件记录的历史前高单日损失为-44.35亿美元。然而,当用每周移动平均线评估时,损失似乎正在减弱。相比之下,6月的抛售事件在事件发生后的近两周内,每天的损失都超过了-7亿美元。

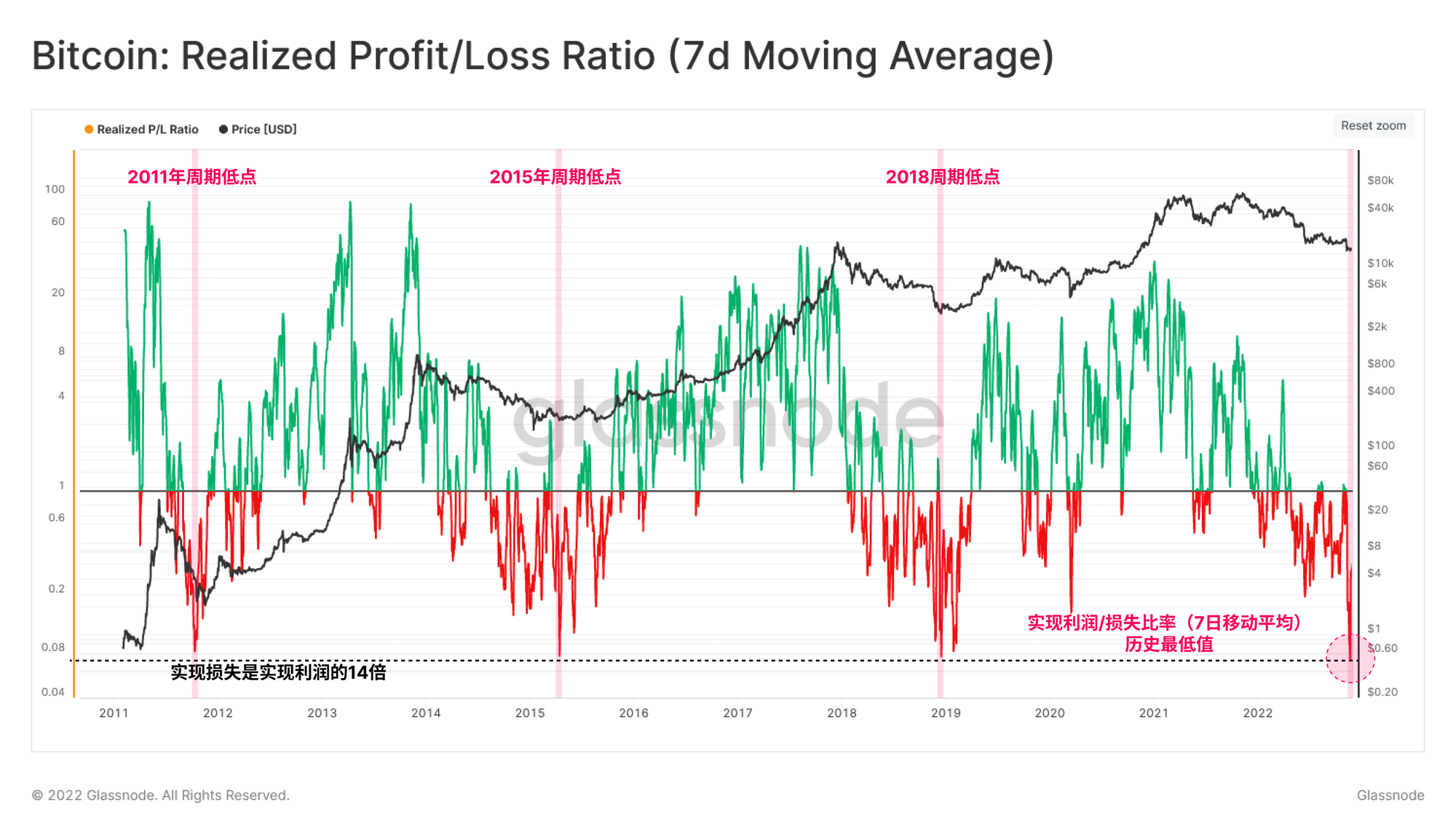

通过检查已实现利润和已实现损失之间的比率,我们可以补充这一分析。我们可以观察到,已实现的利润/损失之间的比率已经达到历史新低值。

这表明,被市场锁定的损失比获利事件大14倍。这可能部分反映了2020-22年周期的整个价格行动是如何高于现货价格的。

这种规模的极低的实现利润/亏损比率的情况,在历史上与宏观市场制度的转变相吻合。

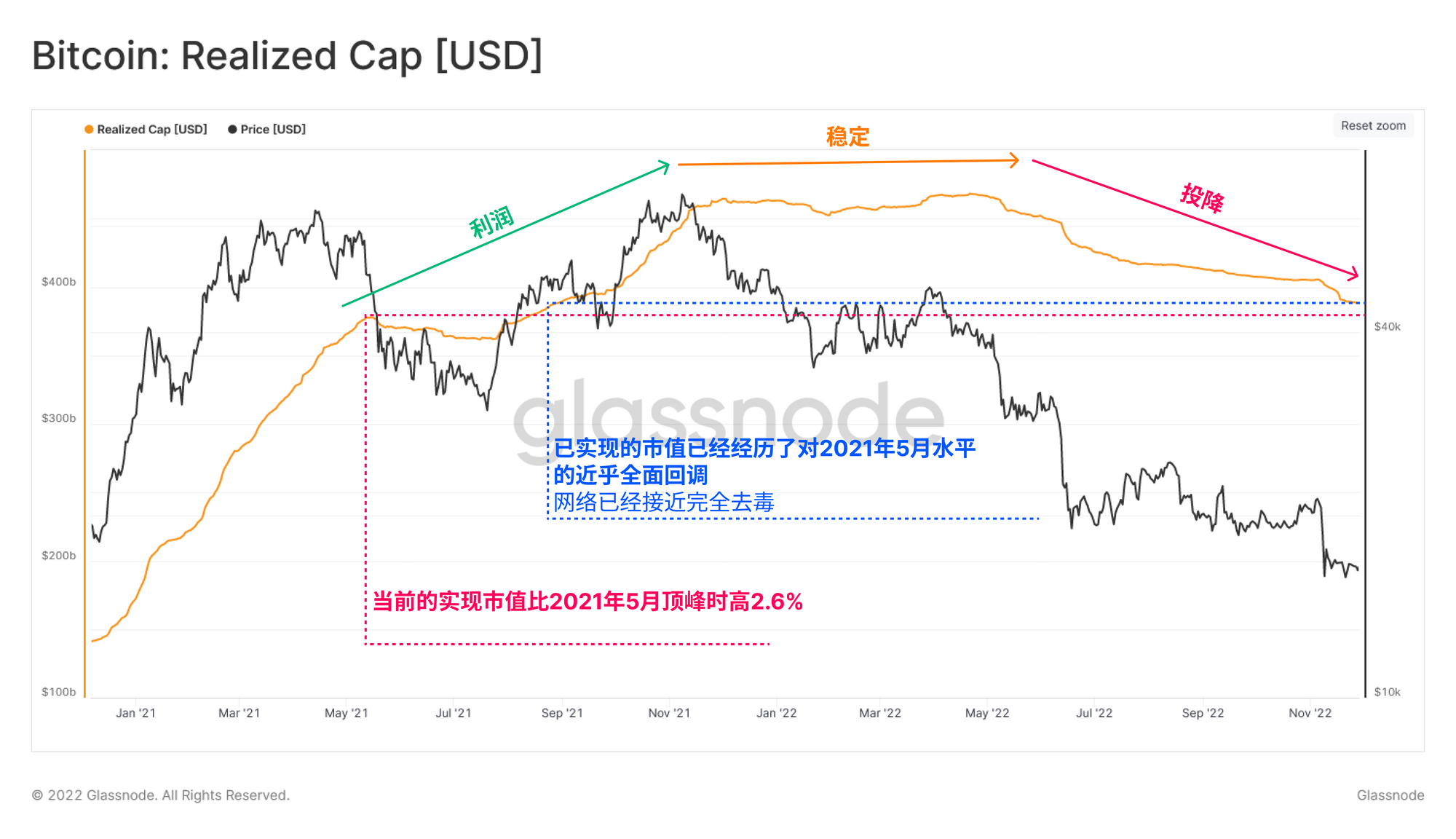

接下来,我们将检查已实现的资本化指标,该指标显示了自从比特币网络建立以来流入网络的资本流入和流出的净和。我们可以用这个指标来评估市场周期高峰之后,资本流出网络的严重程度。

2021年中的抛售之后,实现上限的大幅上升。这可以解释为市场参与者在反弹走高时采取了大量的退出流动性,从而实现了利润,并增加了已实现市值。

在2022年5月LUNA崩盘之后,可以看到大量的资本外流,因为在市场顶部附近购买的投资者开始锁定越来越大的损失。

2022年下半年反弹至历史最高值期间经历的繁荣几乎完全回调,表明这种过剩的流动性几乎被完全冲走。

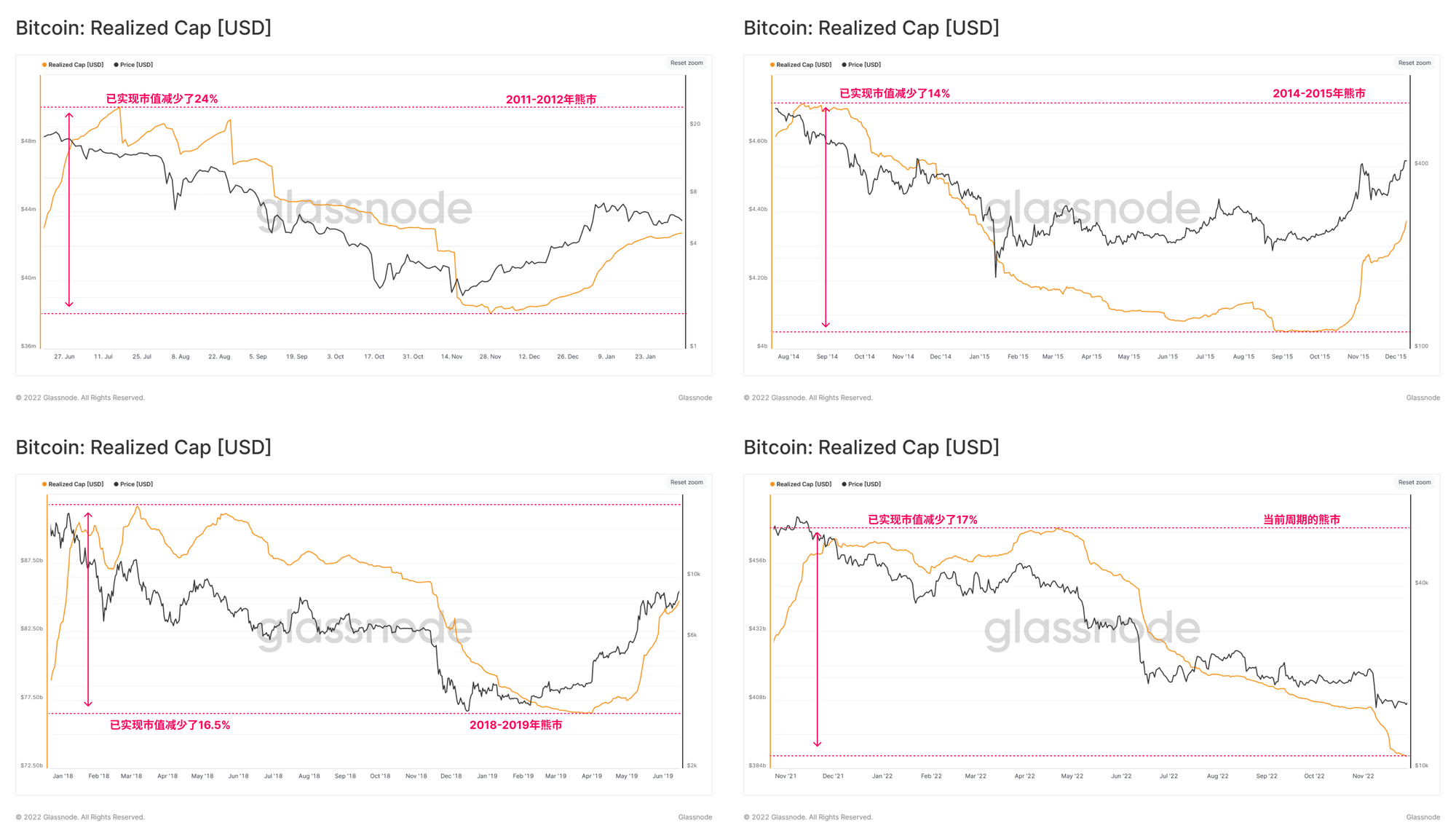

然后,我们将当前周期与之前的主要熊市进行比较,量化了实现市值的峰值和底部,作为衡量相对资本外流的标准。

- 2010-11年熊市的资本净流出相当于峰值的24%。

- 2014-15年熊市的资本流出量最低,但金额却不小,达到14%。

- 2017-18年熊市录得16.5%的实现市值下降,最接近本周期的17.0%。

按照这个标准,本周期出现了历史第三大的相对资本外流,已经让2018年的周期黯然失色,可以说是最相关的成熟市场模拟。

比特币投资者在过去6个月中的已实现损失已经达到历史性的规模。盈利压力在事件发生后开始减弱,但已导致在过去18个月吸引的所有过剩流动性被完全冲走。这表明,2021年的投机性溢价已经完全被冲走。

区块空间需求的上升

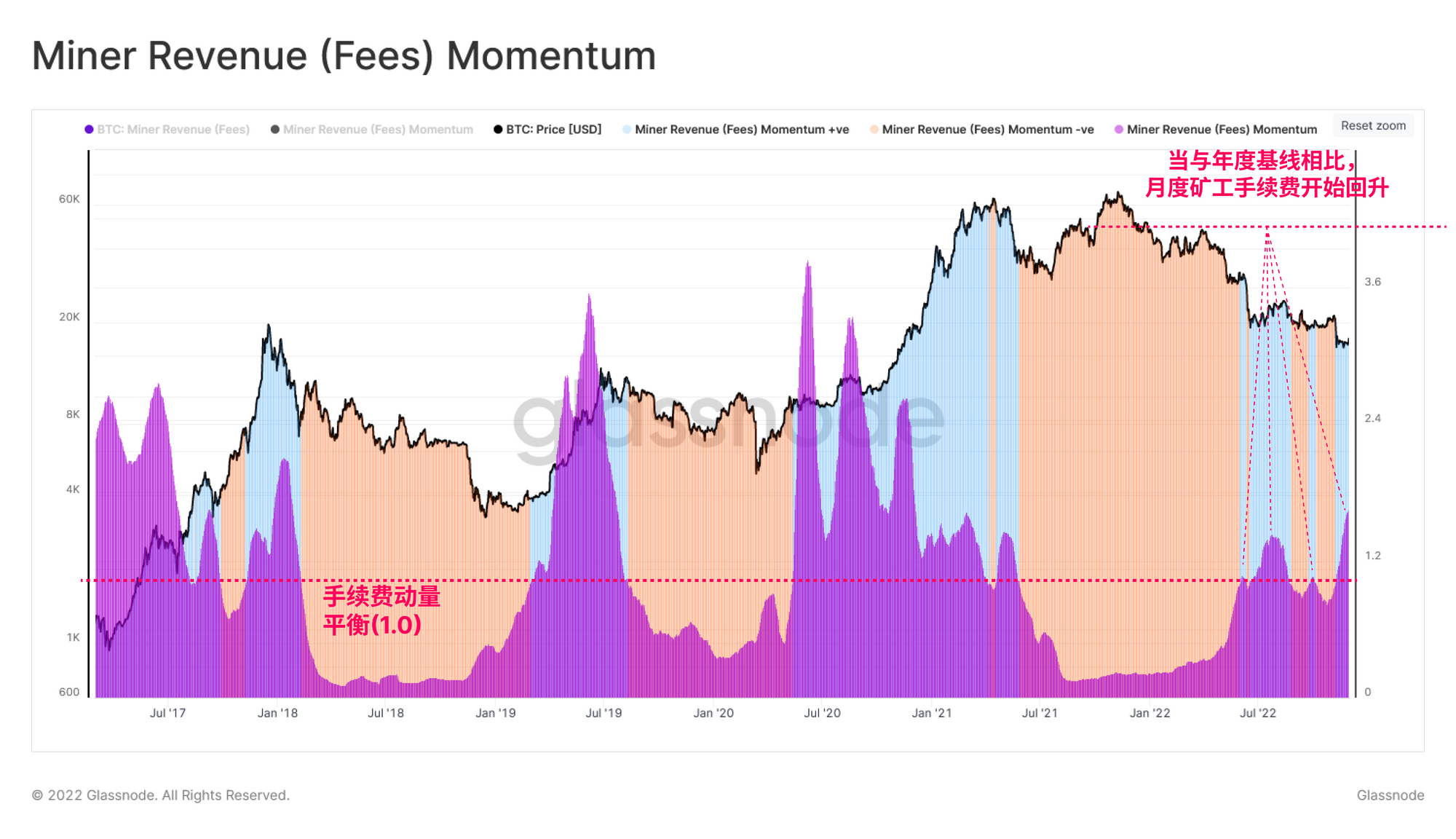

我们可以通过矿工的费用收入指标来洞察对区块空间的需求,以及交易人是否愿意为纳入下一个区块而对转账费用进行竞价。如果我们将月度收费率与长期存在的年度平均数相比较,我们可以评估本地费用动量。

- 收费动量高于1🔵表明,相对于年度基线,矿工的收费收入贡献在扩大。

- 费用动量低于1🔴 表明相对于年度基线,矿工的费用收入在缩减。

持续的熊市往往伴随着网络活动的大幅下降,导致矿工收费收入相当乏力。在历史上,这种僵局是在重大投降中被打破的,在这种情况下,大幅下跌的价格吸引了对区块空间的新需求。随着卖家被驱逐,而价值买家则站在另一边,这种刺激造成了网络拥堵的上升。

我们感兴趣的是,这种上升是短暂的,还是可以持续的,这意味着潜在的机制转变正在进行中。

这一观察得到了 "活跃实体动量 "指标的支持,我们可以在以下框架下考虑:

- 动量高于1 🔵表明唯一的实体活动在扩张。

- 动量低于1 🔴表明唯一的实体活动在缩减。

我们再次注意到,最近的价格下跌刺激了链上活动的涌入,自2022年4月价格反弹到4.8万美元以来,这一指标首次突破了平衡位置。

实体动量相对于平衡阈值保持在较高的水平,这将是振奋人心的。

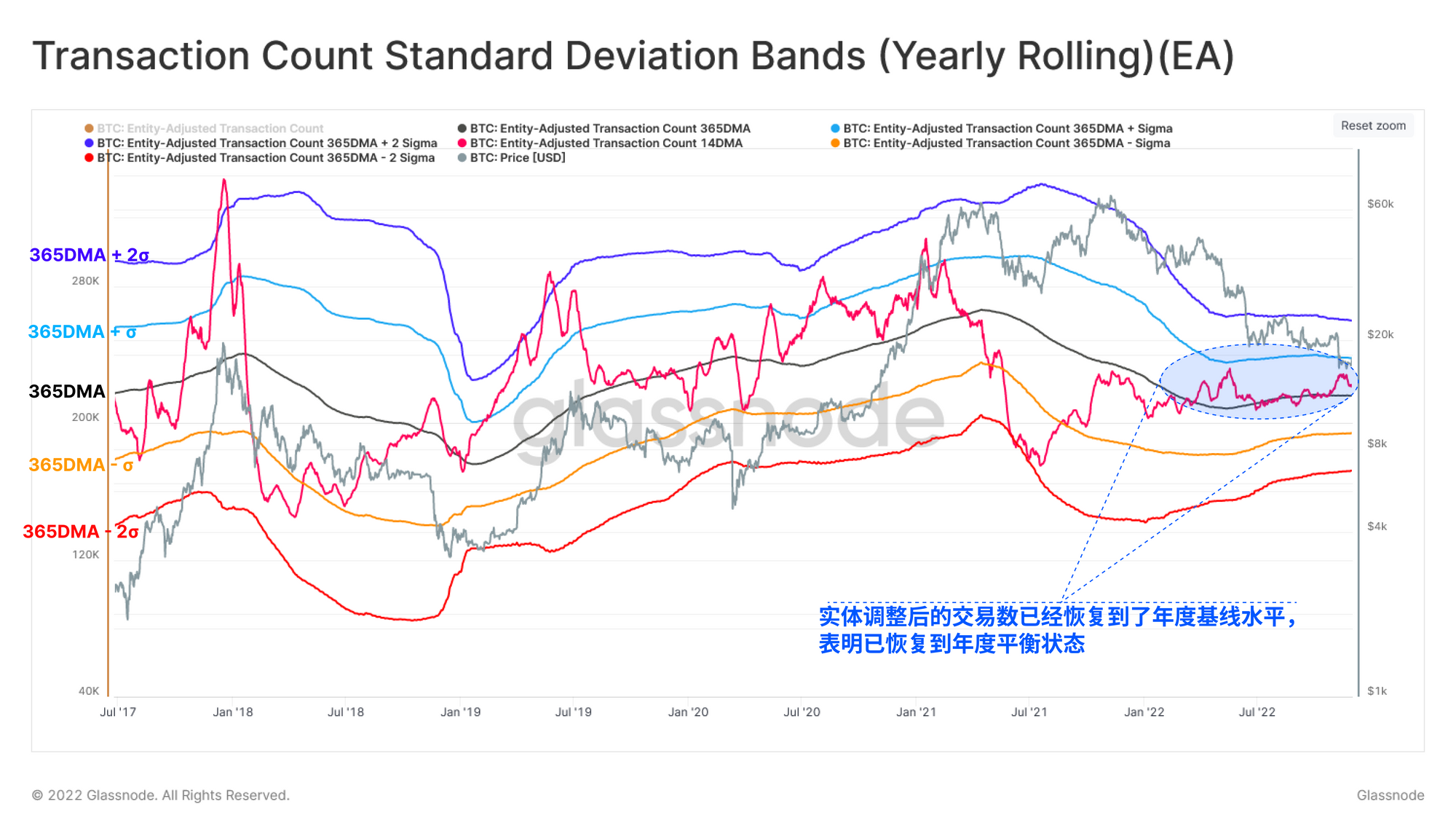

接着,我们为交易计数指标(在实体调整的基础上)引入了一组年度滚动标准偏差带。这描绘了所有确认交易的14D-SMA,以及一系列在±2个标准差范围内的统计带。

可以确定的是两个关键的观察:

- 2021年5月交易数量的急剧下降体现了网络活动几乎完全被驱逐,类似于2018年初的情况。

- 在上述事件之后,网络活动开始了缓慢但持续的恢复,向年度基线复苏。这又与2018年底,以及2019年的大部分时间相似。

交易数的稳定表明,在过去6个月的时间里,比特币网络一直在接近并围绕着区块空间需求的平衡位置进行振荡。

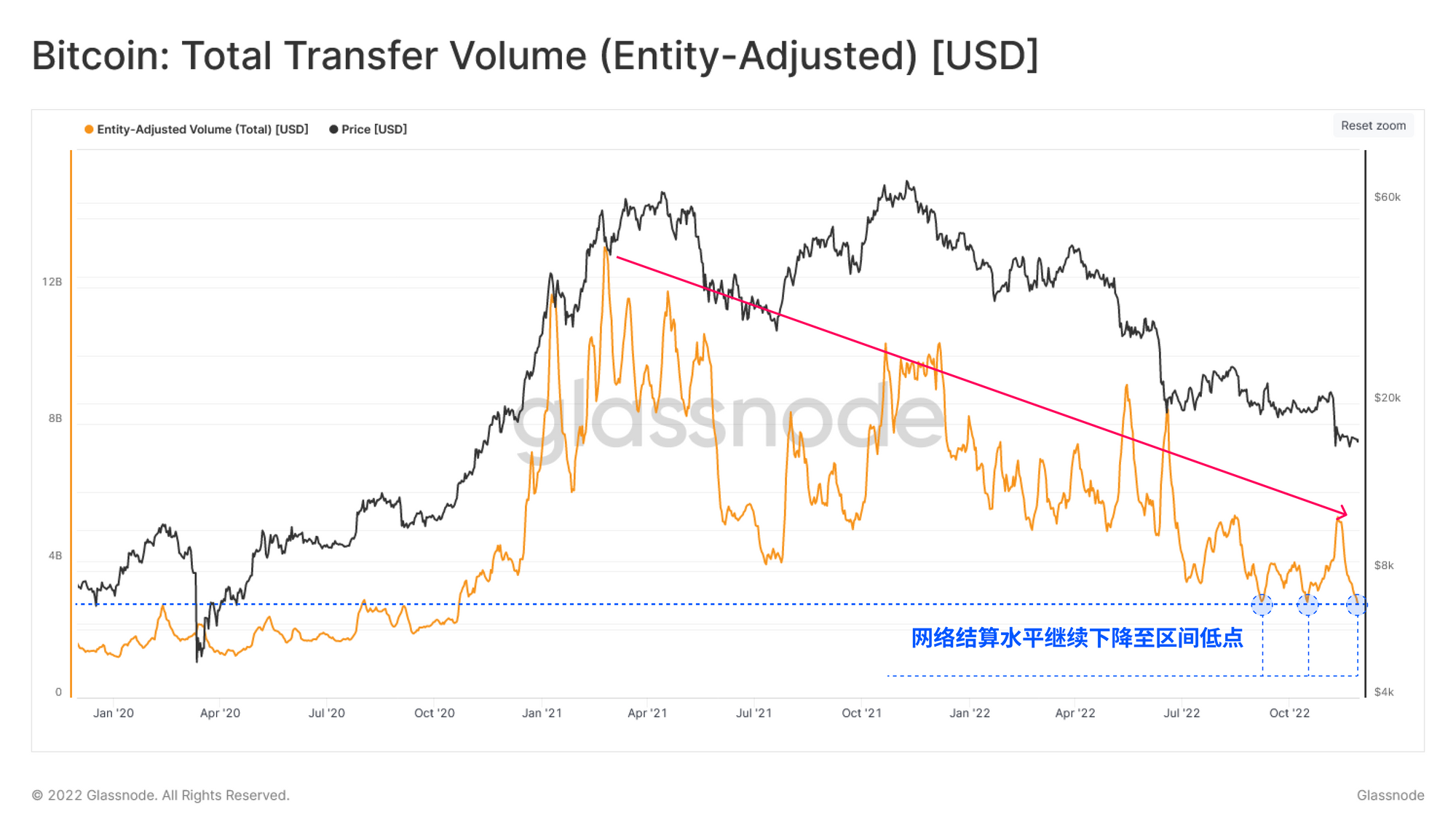

一个继续徘徊的领域是整个网络的结算量。

目前的成交量正在测试周期性低点,这表明尽管交易量和唯一实体有所改善,但网络对价值转移的利用率仍然低迷。

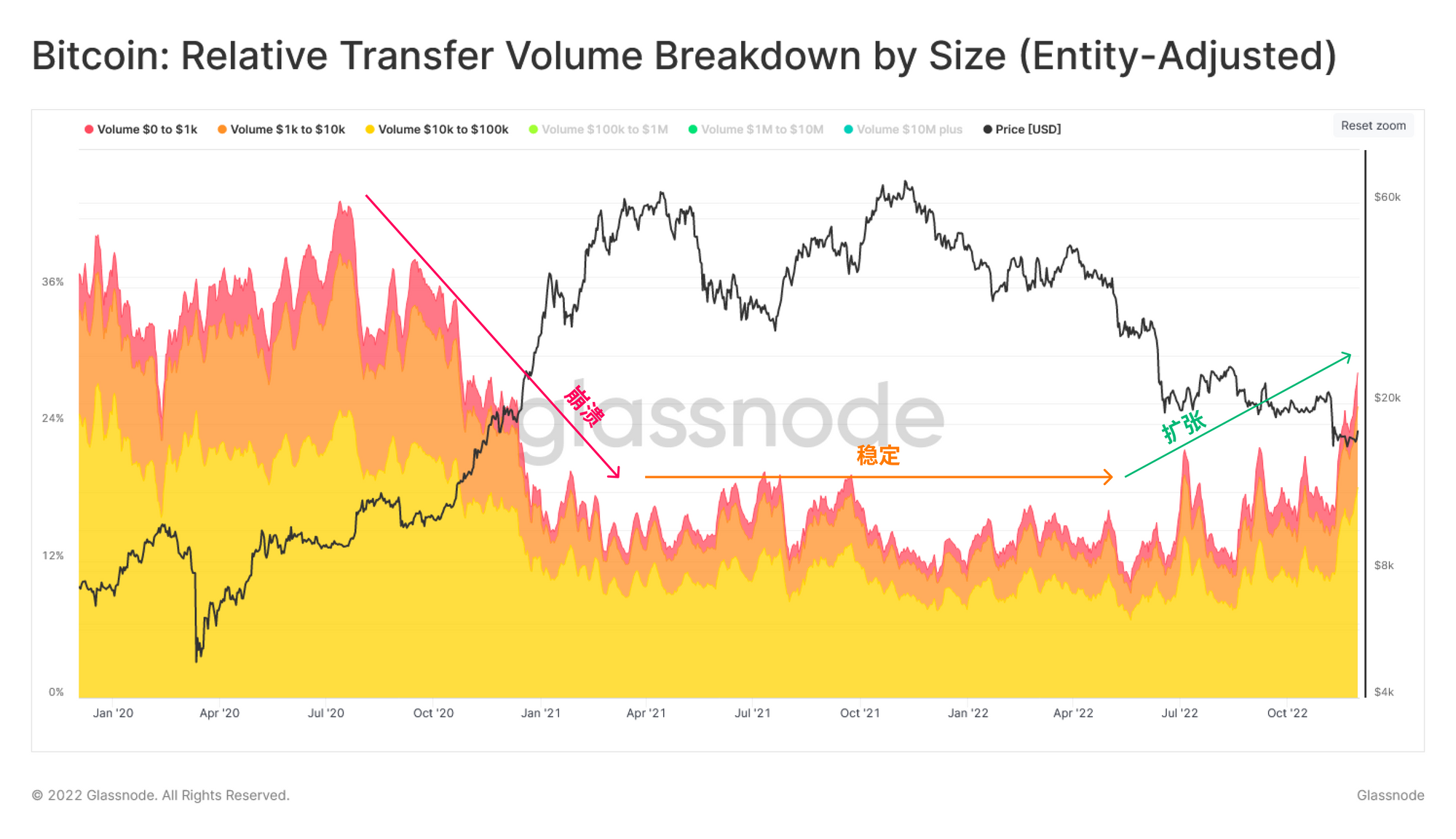

随着交易数量的恢复,但转账量却在下降,这可能反映了更多的小规模转让,以及大型机构规模的实体的主导地位在下降。相对转账量细分证实了这一点,显示小规模交易(不超过10万美元)的主导地位已经增加到35%左右。这是对2020-22年整个周期中相对稳定的10%至12%的一个突破。

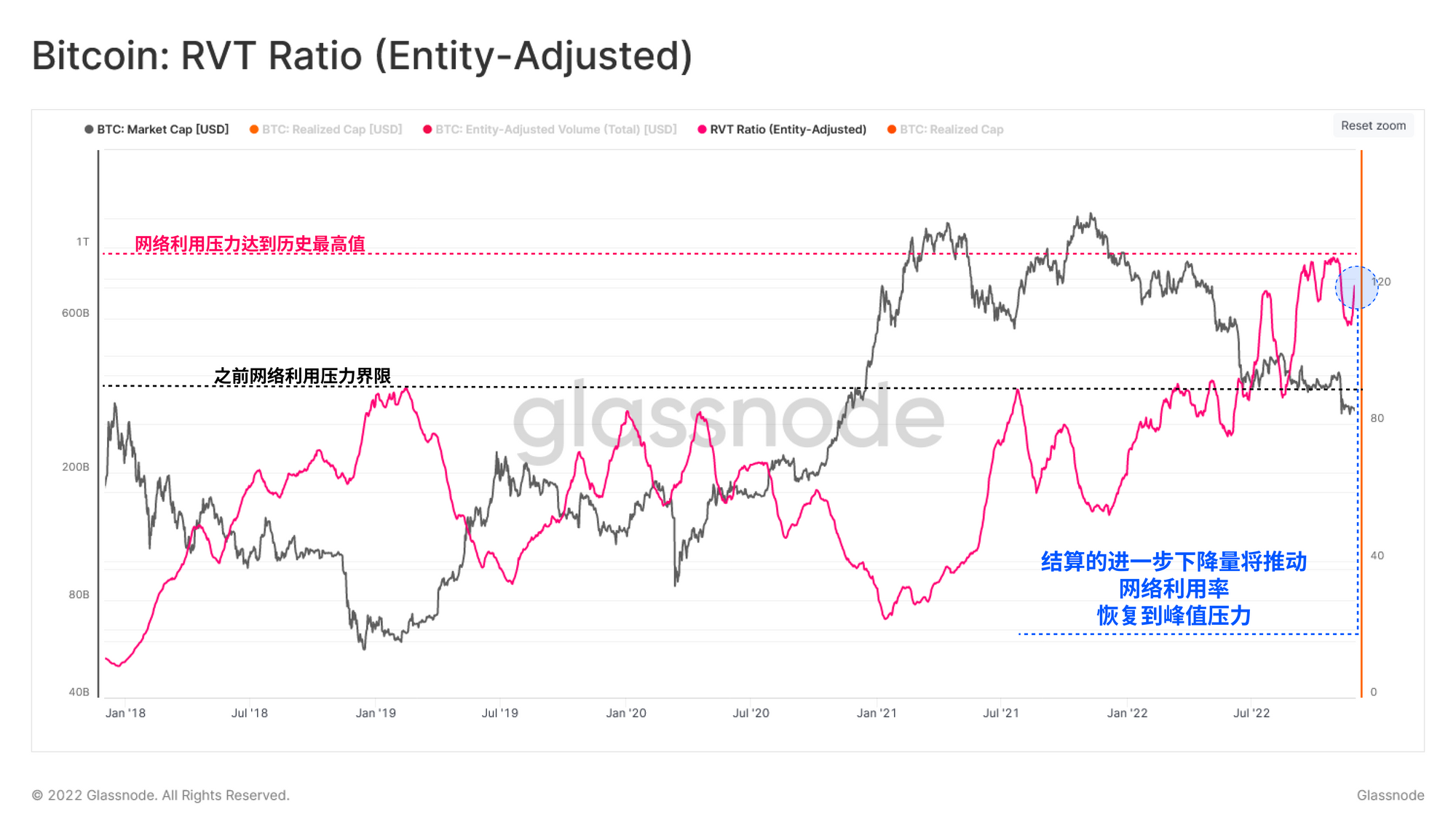

这可以用RVT比率指标来进一步批判,显示网络的利用率接近峰值不足。这表明,即使在上文详述的大量资本外流之后,比特币的变现上限与转移量相比仍然相对较高。

比特币网络活动和对区块空间的需求有一些建设性的改善。然而,这一趋势仍处于初级阶段,缺乏转账量的跟进,而转账量又在接近周期性低点。

全体参与者同此凉热

尽管参与者的活动有所改善,但网络的利用率仍然乏善可陈,谨慎的做法是为所有可能性做好准备。我们咨询了两个反映网络成本基础的链上定价模型,并在之前的熊市周期中进行了验证。

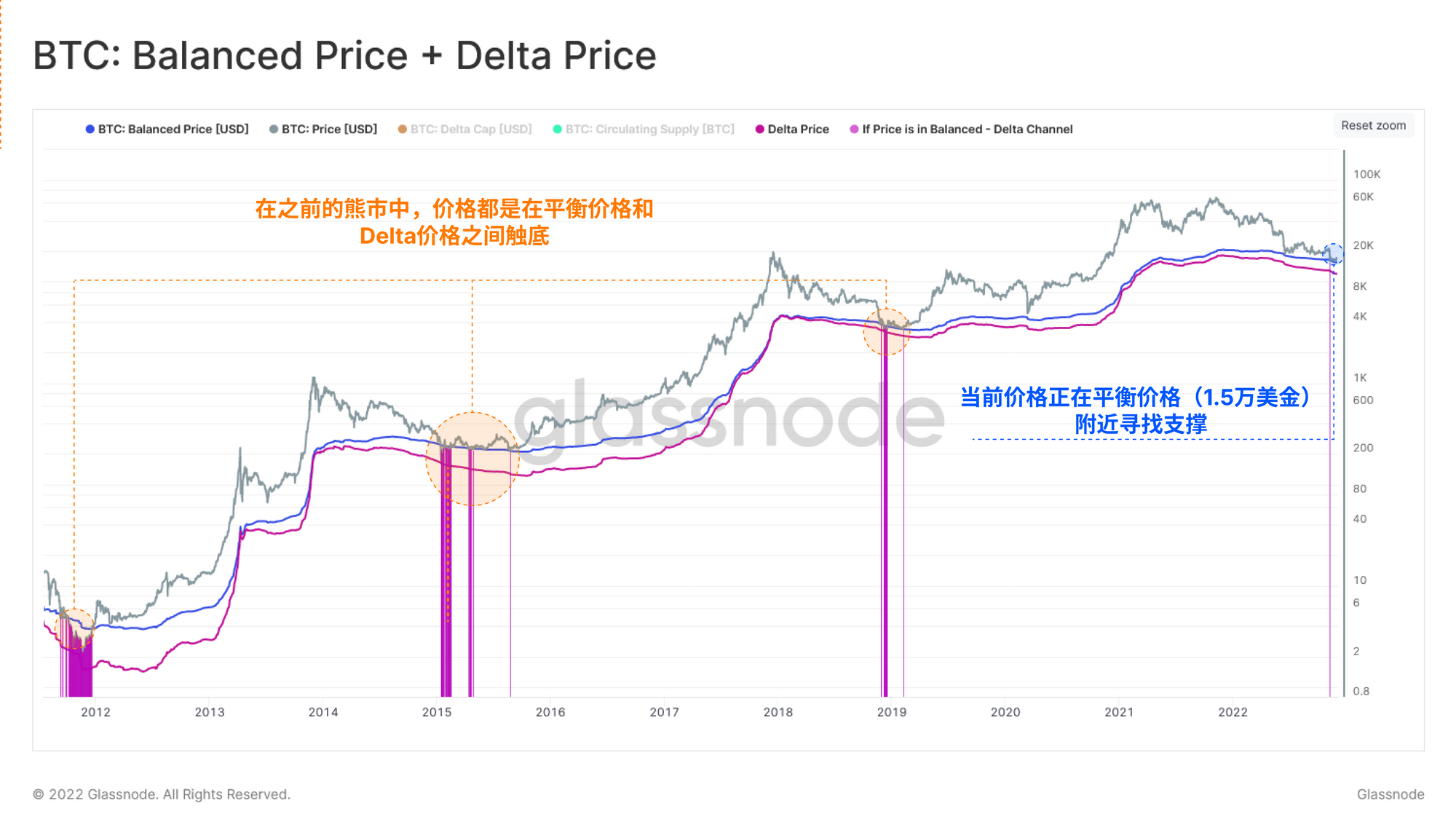

- 平衡价格 🔵计算为实现价格和转账价格之间的差额。转账价格是以美元计算的被销毁的比特币天数的累计总和,根据循环供应和比特币成立以来的总时间进行调整。

- Delta价格🟣 是实现市值和平均市值之间的差异,除以流通供应量,其中平均价格是市场价格迄今为止的移动平均值。

在以前所有的熊市中,价格都在平衡价和Delta价之间交易,在这个范围内的交易日有只有136天,只占总交易天数4518的3.0%。

就我们目前的市场而言,这创造了一个1.55万美元和1.2万美元之间的区间。价格只在FTX崩溃开始时短暂地进入过这个通道,然后在Delta价格上方找到了支撑。

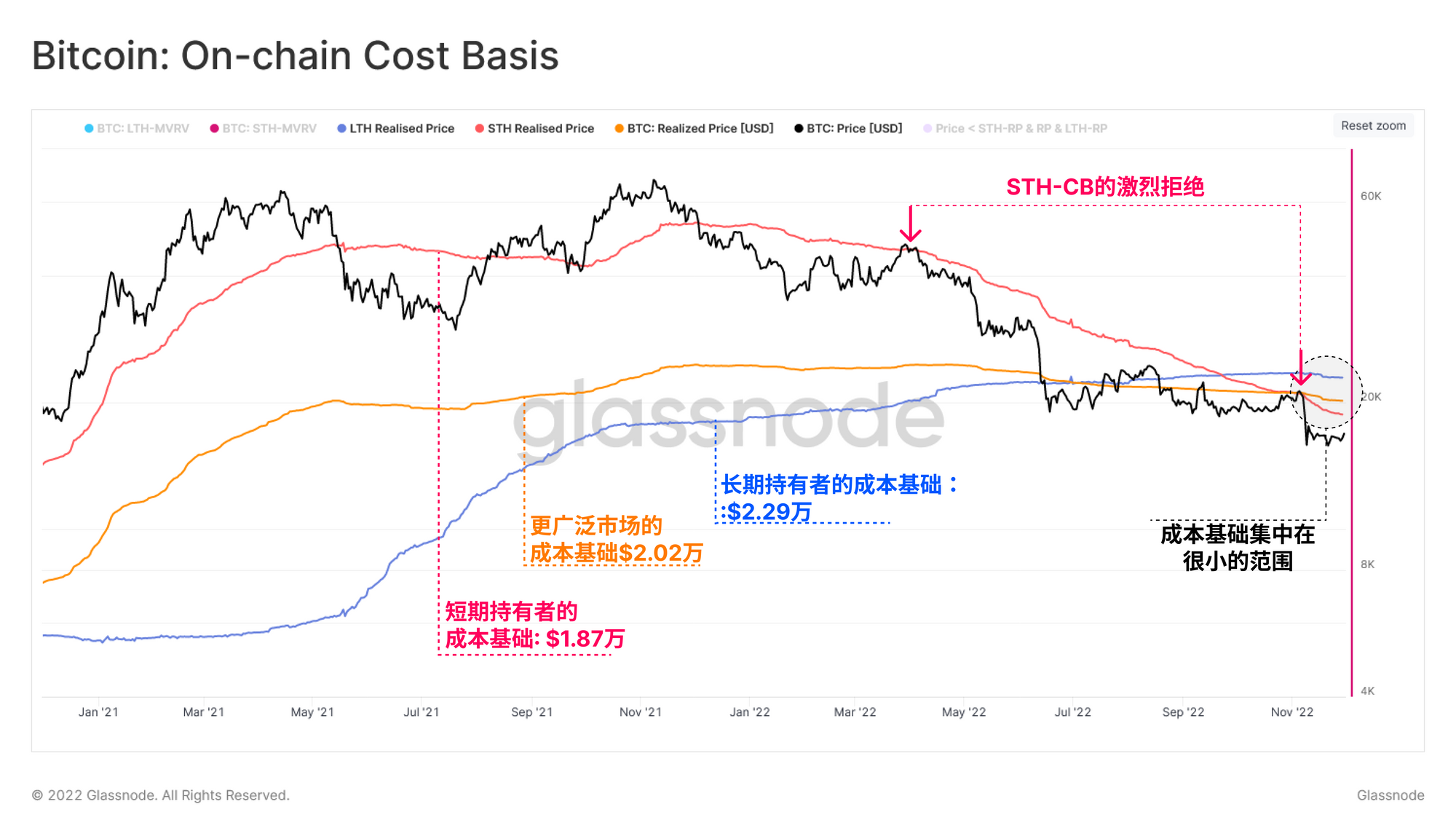

在考虑直接的阻力时,我们参考了更广泛市场的链上成本基础,以及两个细化的子集;短期和长期持有者。

短期持有者的成本基础最近仍然大幅跳水,表明11月有大量的比特币易手。我们还注意到,所有的链上成本基础都紧密地集中在1.87万至2.29万美元的范围内。

这种成本基础的紧密集中表明市场参与者收购价格具有一定程度的同质性。因此,总体市场更有可能开始以更有凝聚力的方式来应对波动。这也表明,在所有参与者中,无论新旧,感知到的风险和机会都是相似的,这为重要的全市场解毒提供了进一步的汇合点。

总结和结论

总之,很明显,在过去的6个月里,比特币市场参与者实现的财务痛苦的程度非常惊人,然而,损失的严重程度似乎在最近几周内有所减少。

我们还可以注意到,网络活动和区块空间需求的特征都发生了积极的变化。然而,这种结构的转变并没有得到不断上升的转账量的支持,转账量继续在周期低点徘徊,表明散户的参与程度提高了。

一个罕见的,但有参考价值的市场结构也出现了,即所有比特币群组的收购价格有一定程度的同质性。因此,市场分析师可以评估整个比特币市场,由于他们对风险和机会的看法相似,他们对盈利能力也持有相似的立场。

免责声明:本报告不提供任何投资建议。所有的数据只提供信息的目的。任何投资决定都不应基于这里提供的信息,你要对自己的投资决定负全责。

翻译的频道

我们也很自豪地推出了新的社交媒体渠道,包括:

- 西班牙语(分析师:@ElCableR, 电报, 推特)

- 葡萄牙语 (分析师:@pins_cripto, 电报, 推特)

- 土耳其语(分析师:@wkriptoofficial, 电报, 推特)

- 波斯语(分析师:@CryptoVizArt, 电报, 推特)

- 在 Twitter上关注我们并联系我们

- 加入我们的 Telegram 频道

- 访问 Glassnode论坛 ,与社区成员进行长篇讨论和分析

- 关于链上指标和活动图,请访问Glassnode Studio

- 关于链上核心指标和交易所活动的自动警报,请访问我们的Glassnode 警示推特。