Tarihi Oranlarla Ayı Dönemi

Bitcoin ve Ethereum için 2022 zor bir yıl oldu, belli değerlere sert ve hızlı bir şekilde ulaşıldı. Hakim olanın uzayan süresi ve sermaye yıkımının ölçeği ile, 2022 yılının dijital varlık tarihindeki en önemli ayı piyasası olduğu makul bir şekilde söylenebilir.

2022, hisse senetleri, tahviller ve dijital varlıkların sürekli sıkılaşan parasal koşullar altında mücadele ettiği varlık fiyatları için tarihsel olarak zorlu bir yıl oldu. Ekonomideki enflasyon güçleri ve sıkılaşan likidite, aşırı kaldıraçlı kripto ekosistemi üzerinde büyük baskı yarattı. Son zamanlarda yaşanan acıların çoğu, hem on-chain hem de off-chain mekanlarda vadesi gelen teminatların yeniden rehin alınmasıyla birleştiğinde, yüksek kaldıraçlı fonlardan kaynaklanmaktadır.

Bu durumların ortasında, Bitcoin ve Ethereum, tarihte bir ilk olan önceki döngü ATH'lerinin altında işlem gördü. Bu durum daha sonra, tüm 2021-22 yatırımcılarının zararda kalmasıyla birlikte, pazarın büyük bir bölümünü gerçekleşmemiş kayıplara sürükledi. Bu mali sıkıntı başlarken, yatırımcıların artan bir kısmı varlıklarını tasfiye ederek rekor düzeyde gerçekleşen kayıplarda hapsoluyor.

Bu analizde hem Bitcoin hem de Ether için gözlemlenebilen sermaye yıkımının büyüklüğünü ve istatistiksel ölçeğini araştıracağız. Amacımız son olayların ne kadar önemli olduğunu tespit etmek ve verilen hasar için bir ölçü olarak önceki döngülerle karşılaştırma yapmaktır.

Bitcoin: Düşüş ve Süresi

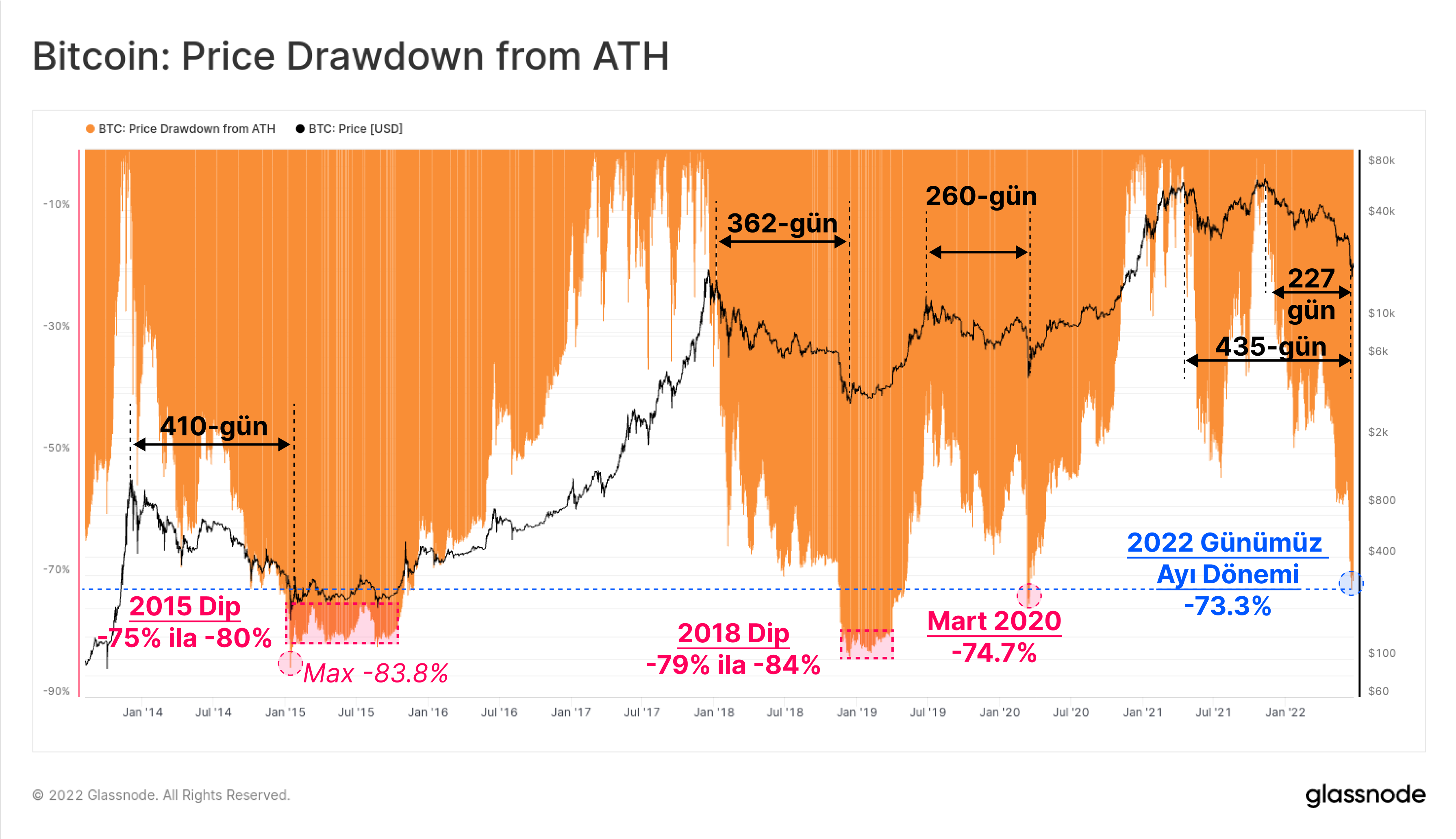

Öncelikle mevcut Bitcoin düşüşünün ölçeğini ve süresini 2015, 2018 ve 2019 ayı döngülerine kıyasla değerlendireceğiz. Ayrıca, biri 14-Nisan-2021 ATH'de başlayan ve ikincisi 8-Kasım-2021 ATH'de başlayan 2021-22 ayının iki tanımını ele alacağız. Daha önce araştırdığımız gibi, marginal alıcı ve satıcının büyük bir kısmı piyasadan atıldığından dolayı, Mayıs 2021 satışları ayı piyasası duyarlılığının gerçek başlangıcı gibi göründüğünden, birçok sinyal bu dönemin bu tanıma en uygun dönem olduğuna işaret ediyor.

Tarihsel olarak ayı piyasasının en düşük seviyeleri, ATH'den -%75 ila -%84 arasında BTC düşüşleri ve 2019-20'de 260 günden 2015'te 410 güne kadar olan düşüşlerle kuruldu.

Mevcut düşüşün Kasım 2021 ATH'nin %-73.3 altına ulaşması ve 227 gün ile 435 gün arasında bir süre kalmasıyla, bu ayı piyasası artık kesin olarak tarihsel normlar ve büyüklük içinde.

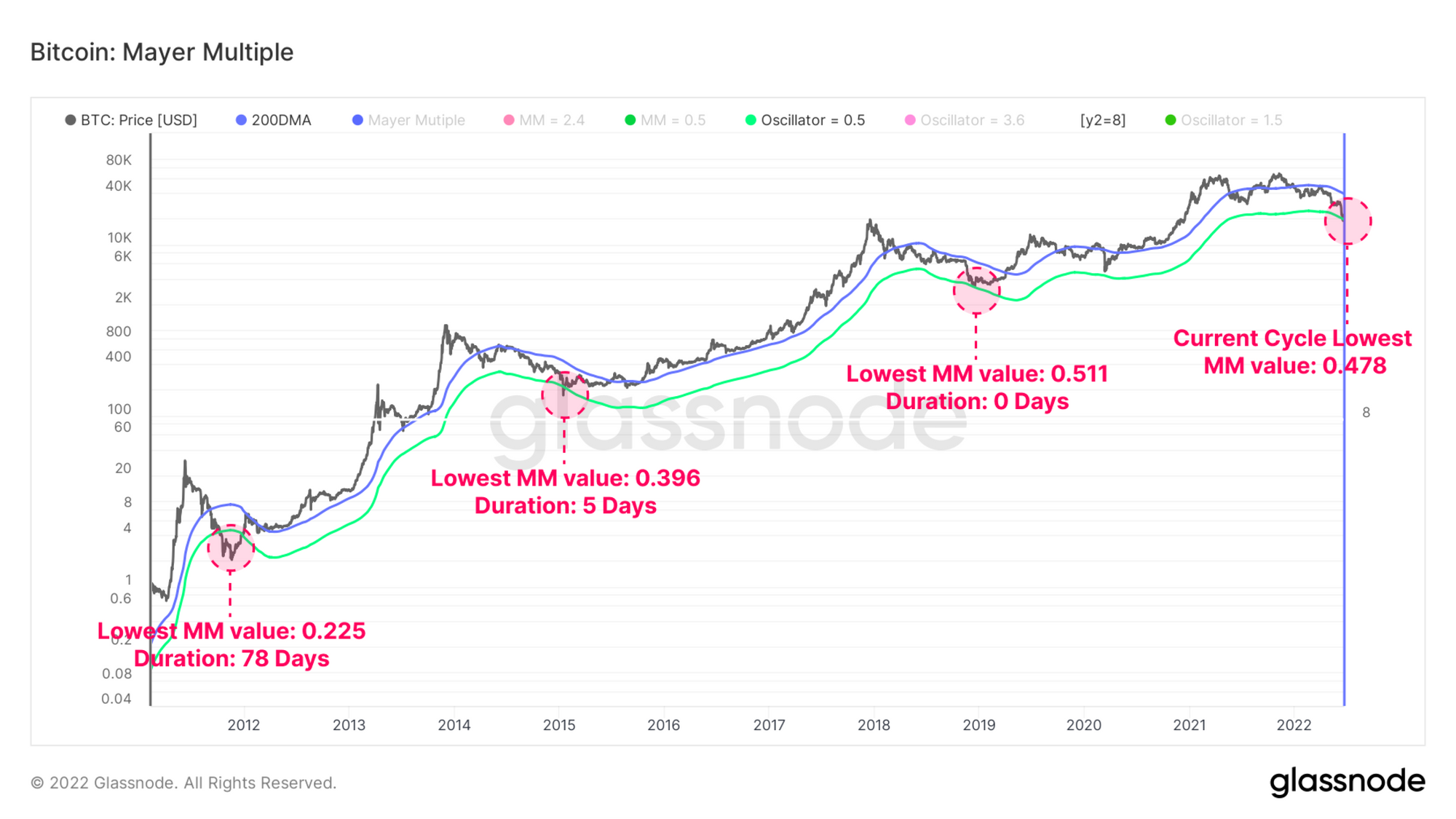

Mayer Multiple, Teknik Analizde en yaygın olarak kullanılan göstergelerden olan '200 günlük basit hareketli ortalama' ile türetilen bir ölçümdür. 200d MA, teknik bir boğa/ayı piyasası arasındaki kırılma noktasını belirlemek için yaygın olarak kullanılır.

- Fiyatlar 200 DMA'nın altında işlem gördüğünde , genellikle ayı piyasası olarak kabul edilir .

- Fiyatlar 200 DMA'nın üzerinde işlem gördüğünde , genellikle bir boğa piyasası olarak kabul edilir .

Yıllar geçtikçe, Bitcoin için makro ölçekli fiyat hareketi bu çerçeveye uyma eğiliminde oldu. 200d MA'yı uzun vadeli bir ortalama olarak alırsak, Mayer Multiple (MM), sırasıyla aşırı alım veya aşırı satım koşullarını belirtmek için yukarıda ve aşağıda fiyat sapmalarını kaydeder.

Tarihte ilk kez, 2021-22 döngüsü, önceki döngünün en düşük seviyesinden (0,511) daha düşük bir MM değeri (0,487) kaydetti. 4160 işlem gününden sadece 84'ü (%2) 0,5'in altında bir kapanış MM değeri kaydetti. Aşağıdaki grafik, yeşil renkte 0,5'lik bir MM değerine karşılık gelen bir fiyat aralığını ve tarih boyunca bunun altında kaç gün geçirildiğini gösterir.

Bitcoin'in Temel değerindeki değişiklikler

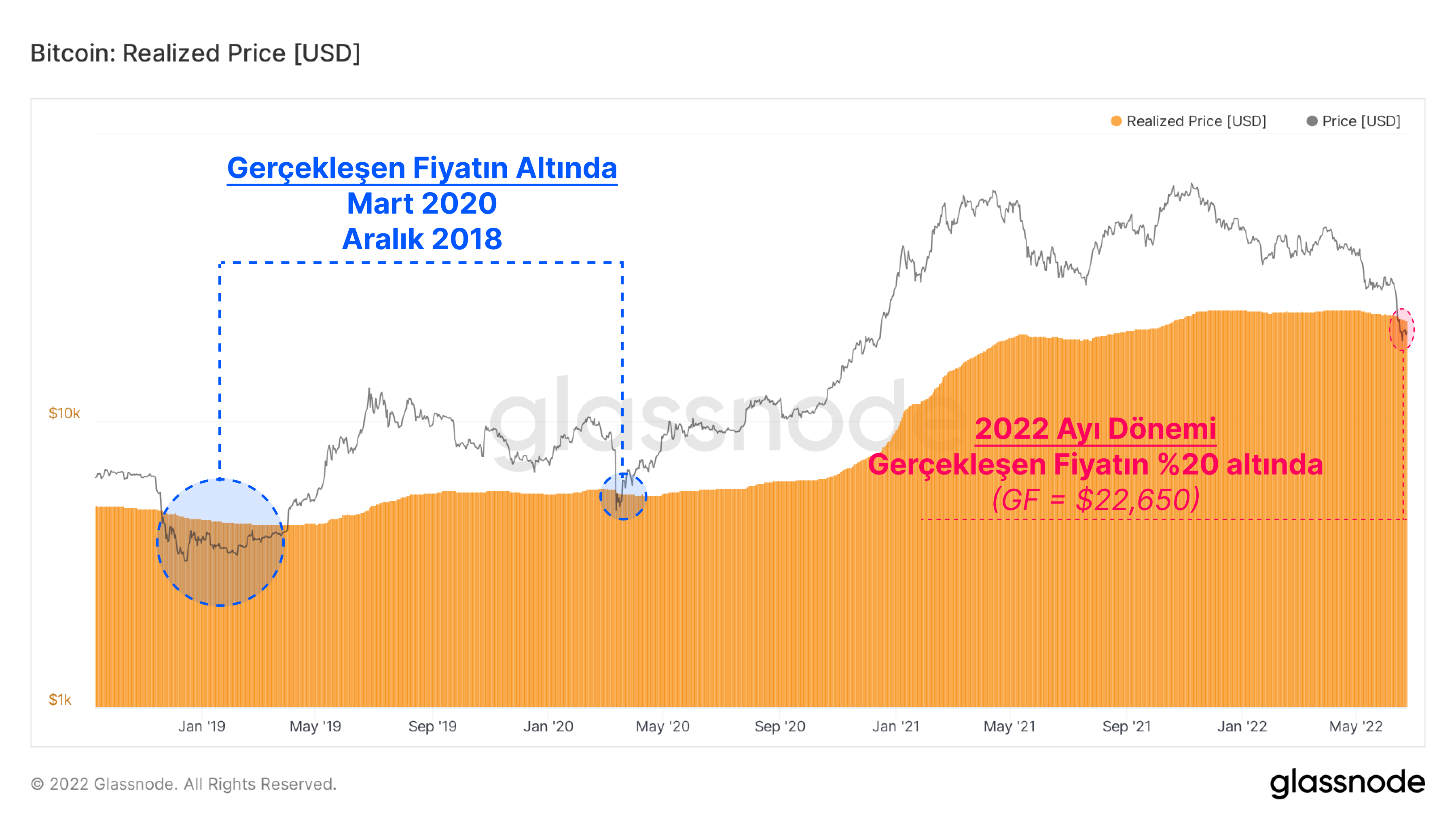

Onchain analizi kullanarak, gerçek coin tutma ve harcama modellerine dayalı olarak Bitcoin'in temel değerleme modellerindeki değişiklikleri değerlendirebiliriz. Özellikle, Gerçekleşen Fiyat aracılığıyla değerlendirilen coin başına toplam maliyet esasındaki değişiklikler, yatırımcılar tarafından aşırı sermaye çıkışını ve gerçekleşen kayıpları ölçmek için kullanılabilir.

- Gerçekleşen Fiyat, yatırımcılar biriken coinlerini daha ucuz fiyatlarla harcayarak onları daha yüksek bir değerde yeniden değerlendirdikçe artacaktır. Bu, boğa piyasalarının ve kar almanın tipik bir örneğidir.

- Gerçekleşen Fiyat, yatırımcılar kayıpları realize ettikleri ve net sermaye çıkışını yansıttıkları için daha yüksek fiyatlarda biriken coinleri harcadıkça düşecektir. Bu, ayı piyasaları ve piyasa kapitülasyonları için tipik bir durumdur.

Spot fiyatların gerçekleşen fiyatın altında işlem gördüğü anlar nadirdir ve mevcut piyasada son altı yılda sadece üçüncü kez olmuştur. Son iki olay, Mart 2020 COVID Krizi ve Kasım 2018 kapitülasyon olayıydı ve her ikisi de bu ayı piyasası döngüsü için dibe vurdu.

Spot fiyatlar şu anda gerçekleşen fiyata oranla % 11,3 aşağısında işlem görüyor ve bu da ortalama piyasa katılımcısının artık pozisyonlarında zararda olduğunu gösteriyor.

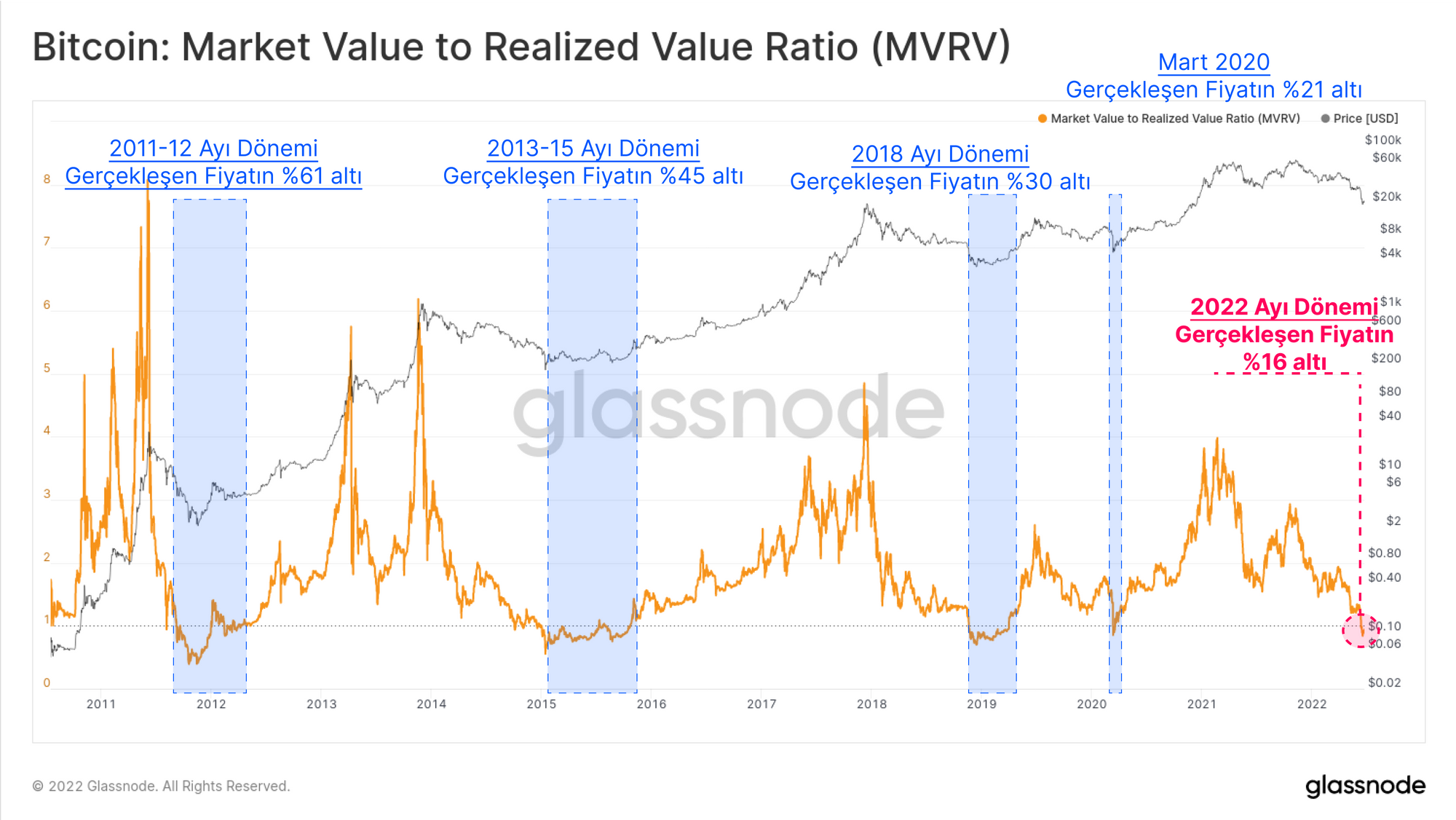

Daha sonra, Piyasa Değerini Gerçekleşen Değerle bir oranda karşılaştıran bir osilatör olan MVRV Oranını inceleyebiliriz. Bu metrik, bahsettiğimiz bu ortalamadan büyük sapmaları görselleştirmemizi sağlar.

Aşağıdaki grafik, spot fiyatların gerçekleşen fiyatların altında işlem gördüğü mavi bölgeleri göstermektedir. Bu olaylar, işlem günlerinin sadece %13,9'una denk gelen 4160 günlük kapanışın 604'ünü oluşturuyor.

Gerçekleşen Fiyatın ana öğesi, tüm coin hacimlerinin (BTC) toplamının, son işlem yapıldıkları andaki fiyat etiketi ile çarpımı olarak hesaplanan Gerçekleşen Üst Değerdir. Bu ölçüm bize ağ içinde depolanan içsel değere ilişkin bir görüş sağlar.

Gerçekleşen Üst Sınırın (Z-Skoru) 30 Günlük Pozisyon Değişikliği, BTC varlığına göreceli aylık sermaye girişini/çıkışını istatistiksel olarak görmemizi sağlar. Bu ölçümle, Bitcoin şu anda tarihteki en büyük sermaye çıkışı olayını yaşıyor ve ortalamadan -2.73 standart sapmaya (SD) ulaşıyor. Bu, 2018 Ayı Piyasasının sonunda ve yine Mart 2020 satışlarında meydana gelen en büyük olaylardan daha büyük bir SD'dir.

Kayıplarda Hapsolma

Şimdi ise, ağ katılımcılarının yılların belirsizliğine ve mali sıkıntılara nasıl tepki verdiklerinin bir ölçüsü olarak bu kayıpların büyüklüğünü değerlendiriyoruz.

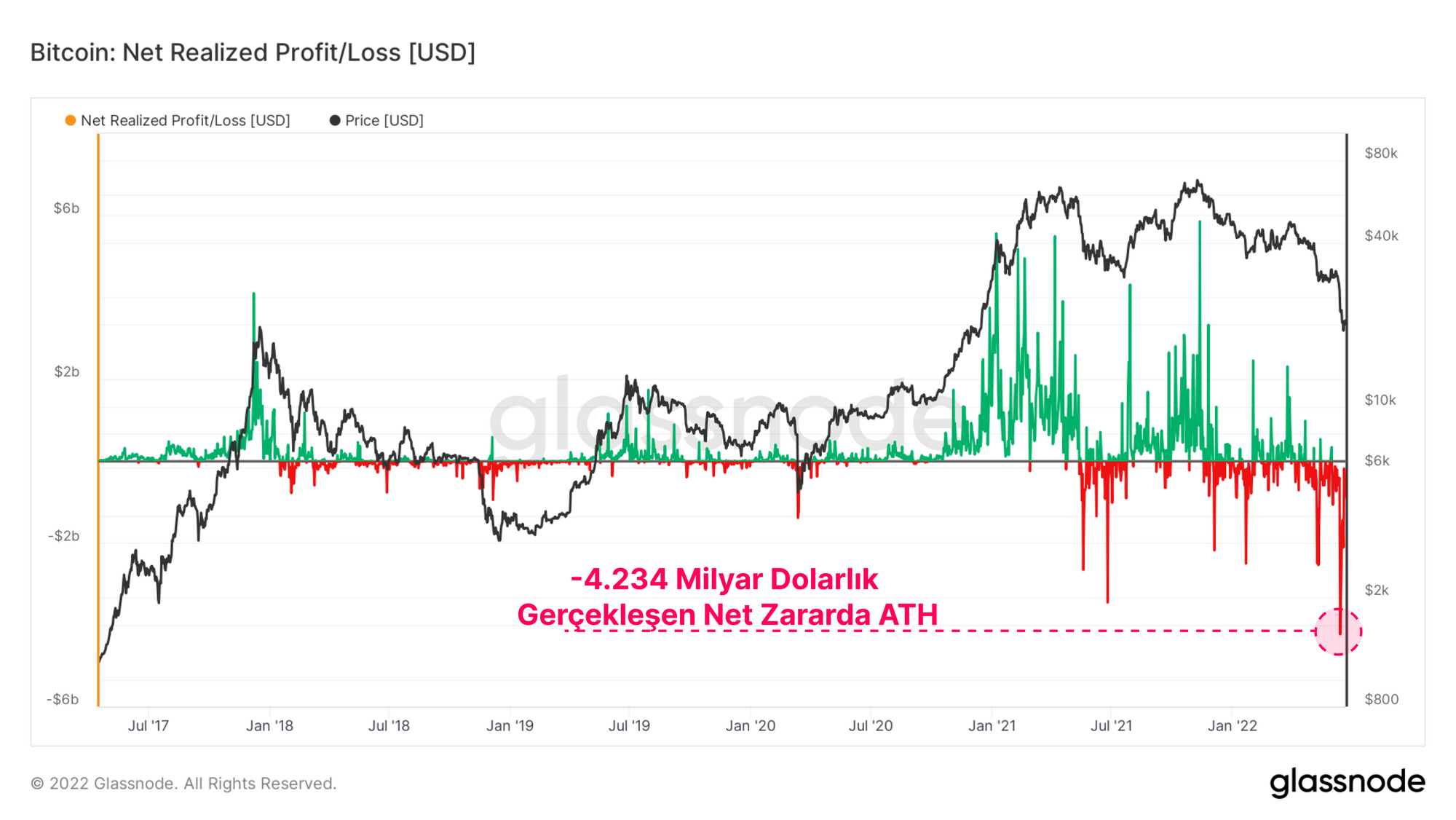

Net Gerçekleşen Kâr/Zarar metriği, herhangi bir günde paralarını harcayan yatırımcılar tarafından hızlandırılan net sermaye akışı rejimini gösterir. 20 bin dolarlık bölgeye doğru son fiyat düşüşü, tarihteki en büyük günlük USD cinsinden gerçekleşen kayıpla noktalandı. Yatırımcılar toplu olarak tek bir günde -4.234 milyar dolar zarara hapsoldu ve bu, 2021'in ortasında kırılan 3.457 milyar dolarlık bir önceki rekordan %22.5'lik bir artış oldu.

Bitcoin piyasası zamanla olgunlaştıkça, potansiyel USD cinsinden kayıpların (veya karların) büyüklüğü ağ büyümesinin yanında doğal olarak ölçeklenecektir. Ancak, göreceli olarak bile, bu 4+ Milyar Dolarlık net kaybın ciddiyetine gölge düşüremez.

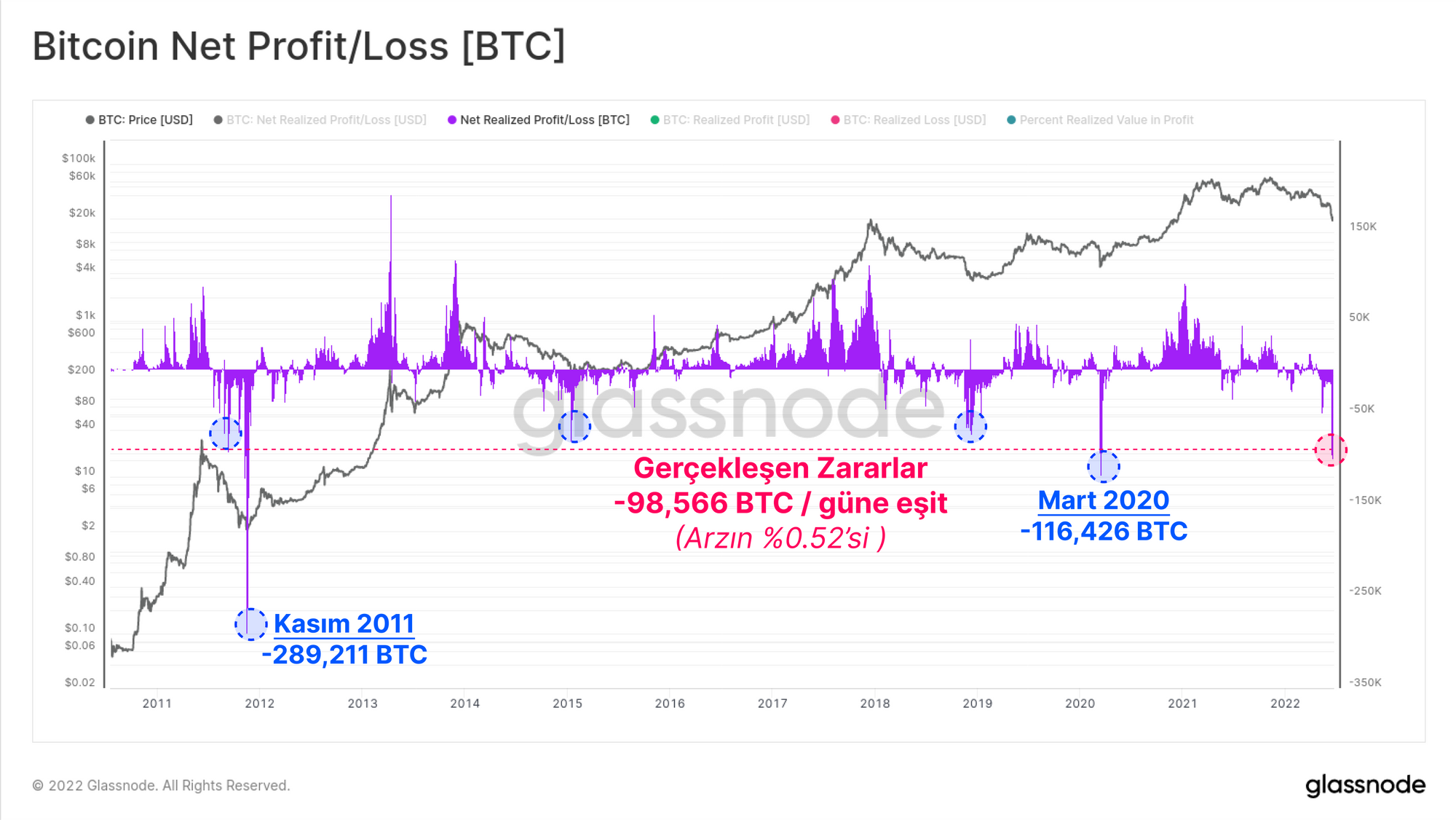

Net Gerçekleşen Kâr/Zararı, piyasa büyüklüğü için etkin bir şekilde normalleştiren BTC birimleri cinsinden ölçerken, mevcut düşüş, günlük -98.566 BTC'ye (dolaşımdaki arzın %0.52'si) eşdeğer Gerçekleşen Zararlar kaydediyor. 2011 ayı piyasasında ve Mart 2020'de bulunan, daha büyük kaydedilen Gerçekleşen Zararlarla yalnızca iki kayıtlı işlem günü olmuştur.

Şimdi iki kavram üzerinde duralım:

- Bitcoin spot fiyatları Gerçekleşen Fiyatın çok altında işlem görüyor ve bu da ortalama piyasa yatırımcısının elindeki varlıkların zararda olduğunu gösteriyor.

- Gerçekleşen harcama davranışları, olağanüstü ve tarihsel olarak önemli net kayıpları hızlandırdı.

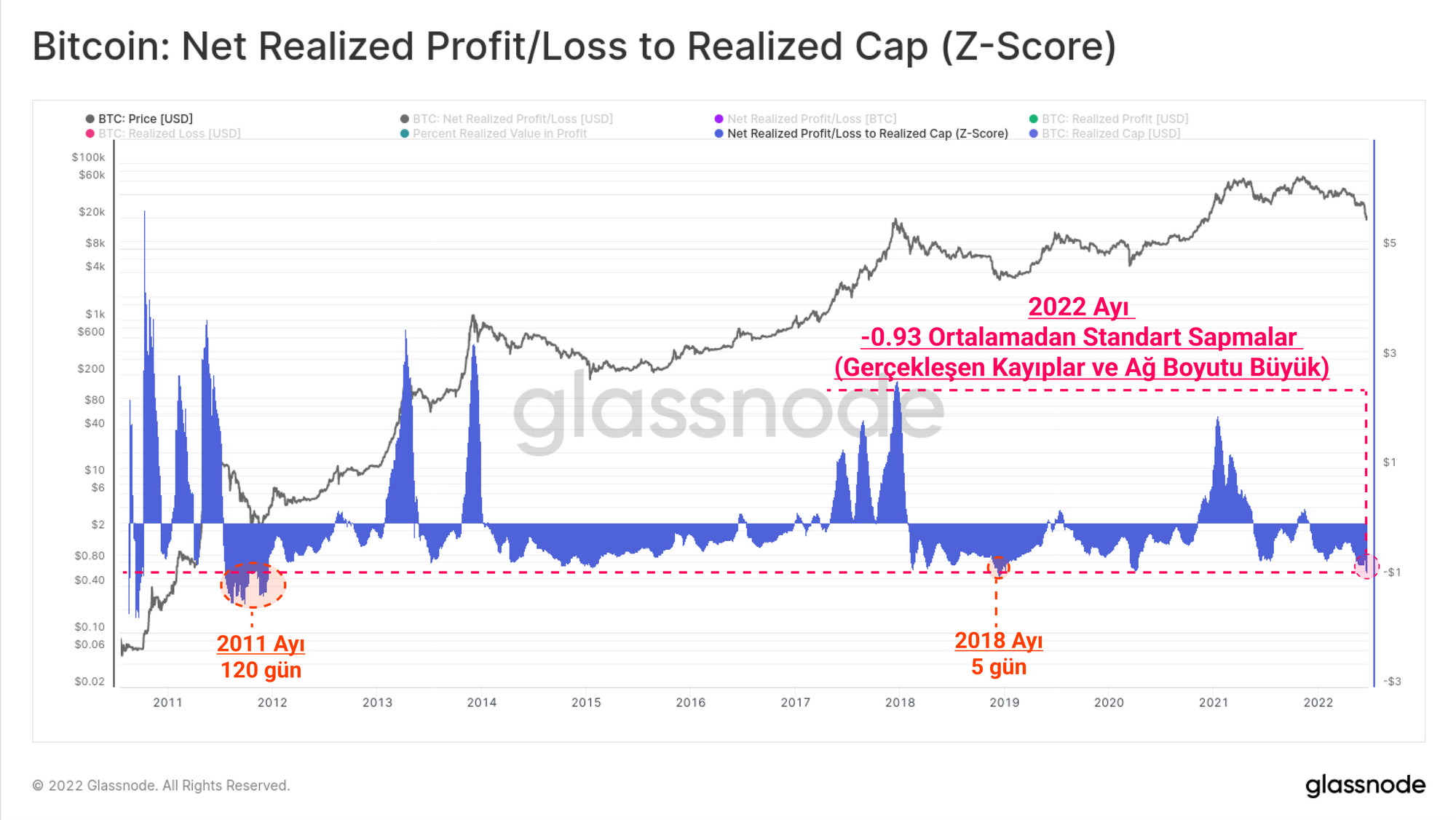

Bunu takiben, gerçekleşen harcama ile Gerçekleşen Tavan arasında bir oran alabiliriz. Bu, piyasa büyüklüğüne göre sermaye girişlerinin ve çıkışlarının normalleştirilmiş bir görünümünü etkin bir şekilde yakalar.

Mevcut okuma, -0.93 SD ortalamasından negatif bir sapmayı gösterir. Bitcoin'in ticaret geçmişinin sadece %3,86'sını yansıtan daha düşük bir değerde sadece 150 gün kapandı. Bu, 2022 ayının ne kadar şiddetli olduğunu ölçmek için daha fazla bulgu elde etmemizi sağlıyor.

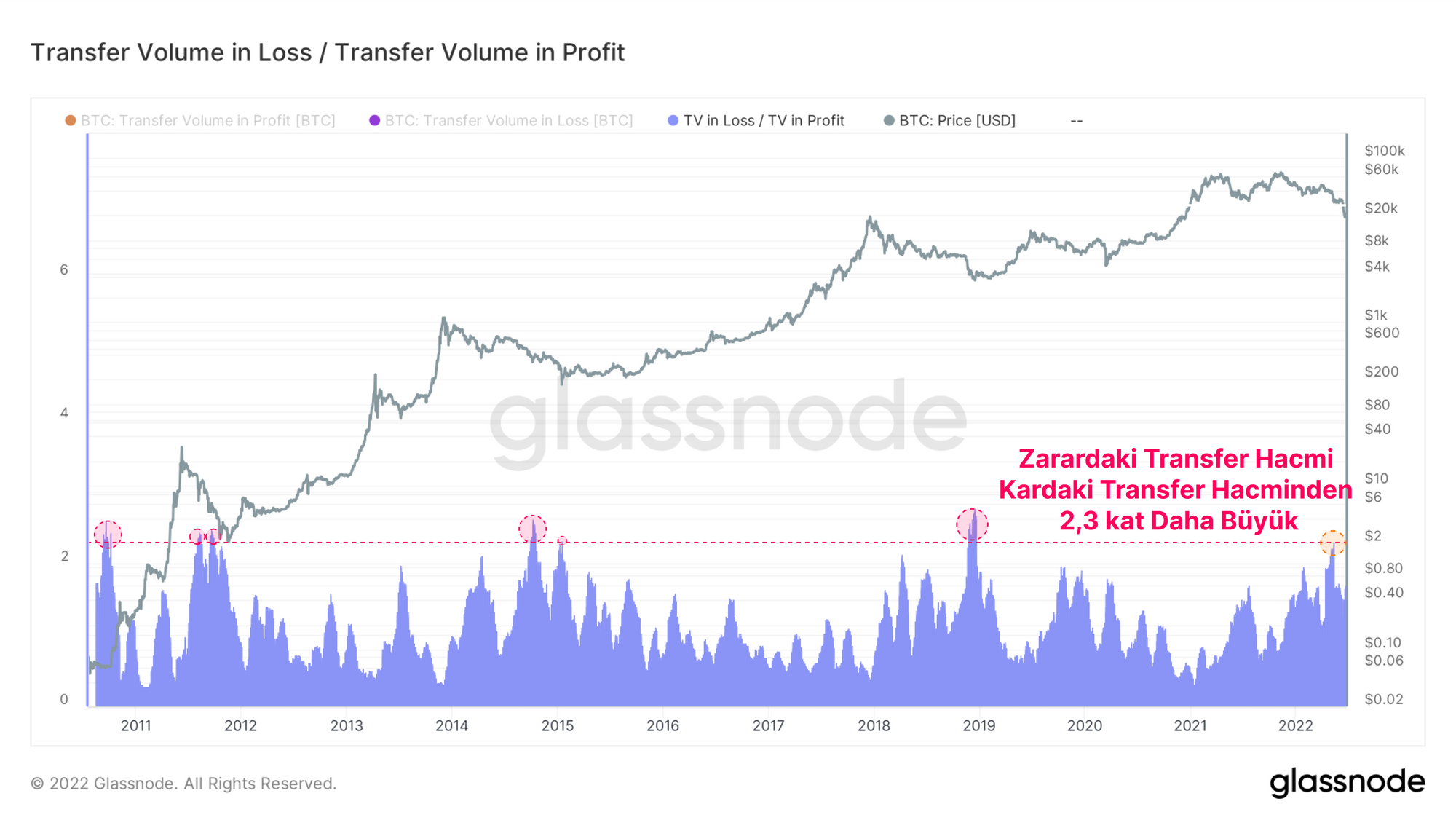

Son olarak, aylık ortalama bazında Kayıptaki Transfer Hacmi ile Kardaki Transfer Hacmi arasındaki oranı değerlendireceğiz. Transfer Hacmi, herhangi bir günde onchainde taşınan coinlerin hacmidir.

Mayıs 2022'deki LUNA'nın öncülük ettiği düşüş, Hacmin Zarar-Kar oranının 2,3 katına ulaştığını gördü. Bu, kardaki hacme kıyasla 2,3 kat daha fazla zarar hacminin işlem gördüğünü gösterir. Tarihsel olarak, bu tür tek taraflı işlem piyasaları nadirdir ve bu kadar keskin bir hacim yüzdesi sıkıntıda olduğu için, önemli bir yatırımcı kapitülasyon olayının gerçekleştiğini gösterir.

2021-22 Bitcoin ayı piyasasını (şimdiye kadar) özetlemek gerekirse, aşağıdaki istatistikleri ve gözlemleri inceleyebiliriz:

- Fiyatlar, önceki ayı piyasasının en düşük seviyelerinin üst sınırıyla aynı zamana denk gelen ATH'nin -%73,3 altına düştü.

- Ayı piyasasının nerede başladığının belirlendiği yere bağlı olarak, yukarıdan aşağıya süre 227 ila 435 gün arasındadır.

- 200 günlük MA'nın altındaki sapma o kadar büyük ki işlem günlerinin sadece %2'si daha kötü durumda.

- Piyasa, İstatistiki bazda tarihteki Gerçekleşen Tavan'ın en büyük aylık düşüşünü gördü.

- Bu durum, işlem günlerinin yalnızca %3,5'inde daha büyük sermaye çıkışları görecek kadar büyük olan hem mutlak hem de göreli kayıplarda kilitlenen harcama davranışıyla desteklenmektedir.

- Zarardaki Transfer Hacmi ile Kar arasındaki oran, derinden sıkıntılı bir yatırımcı tabanı ile benzer olarak tarihsel olarak yüksek seviyelere ulaşmıştır.

2021-22 Bitcoin ayı piyasasının, hem şiddeti, hem derinliği hem de sermaye çıkışının büyüklüğü ve yatırımcılar tarafından gerçekleştirilen kayıplar açısından tarihin en önemli olmasa da en önemlilerinden biri olduğunu kesin olarak söyleyebiliriz.

Ethereum'un Durumu

İkinci en büyük dijital varlık olan Ether'in (ETH) fiyatı, 2018 döngüsü ATH'nin 1,4 bin doların altına da geri çekildikten sonra pek zarar görmedi. ATH döngülerinin altında işlem gören her iki büyük dijital varlıkla, 'aşılmaz' bir destek seviyesi sağlayarak ATH'lerle ilgili her türlü klişeyi hızla ortadan kaldırabiliriz.

2021-22'de Ethereum satın alan tüm yatırımcılar şu anda aynı Bitcoin gibi gerçekleşmemiş bir zarara sahipler. Son araştırma parçamızda tartıştığımız gibi, bu olumsuzluğun büyük bir kısmı DeFi ekosistemindeki büyük ölçekli kaldıraçtan kaynaklanıyor.

Ethereum Market Cap'in değişim oranını Bitcoin ile karşılaştırmak, iki ana varlığın göreceli performansını ve hakimiyetini karşılaştırmamızı sağlar.

- Bitcoin Dominant rejimi (yüksek değerler), BTC hakimiyetinin göstergesidir ve bir yükseliş eğilimi BTC lehine genel sermaye rotasyonunu gösterir.

- Ethereum Dominant rejimi (düşük değerler) ise ETH hakimiyetinin göstergesidir ve bir düşüş eğilimi, genellikle dijital varlık risk eğrisinin ilerisinde performans artışı eşlik eden ETH lehine genel sermaye rotasyonunu gösterir.

Ethereum dominansı, Kasım 2021 ATH'den bu yana kayda değer bir düşüş gösterdi ve tarihsel olarak daha uzun vadeli bir Bitcoin performans döneminden önce gelen bükülme noktasına yakın. Bu durum, ETH'nin BTC'nin altında performans gösterdiği ve her ikisinin de USD'nin altında performans gösterme eğiliminde olduğu piyasadaki genel riskten kaçınma duyarlılığının toplam durumunu vurgulamaktadır.

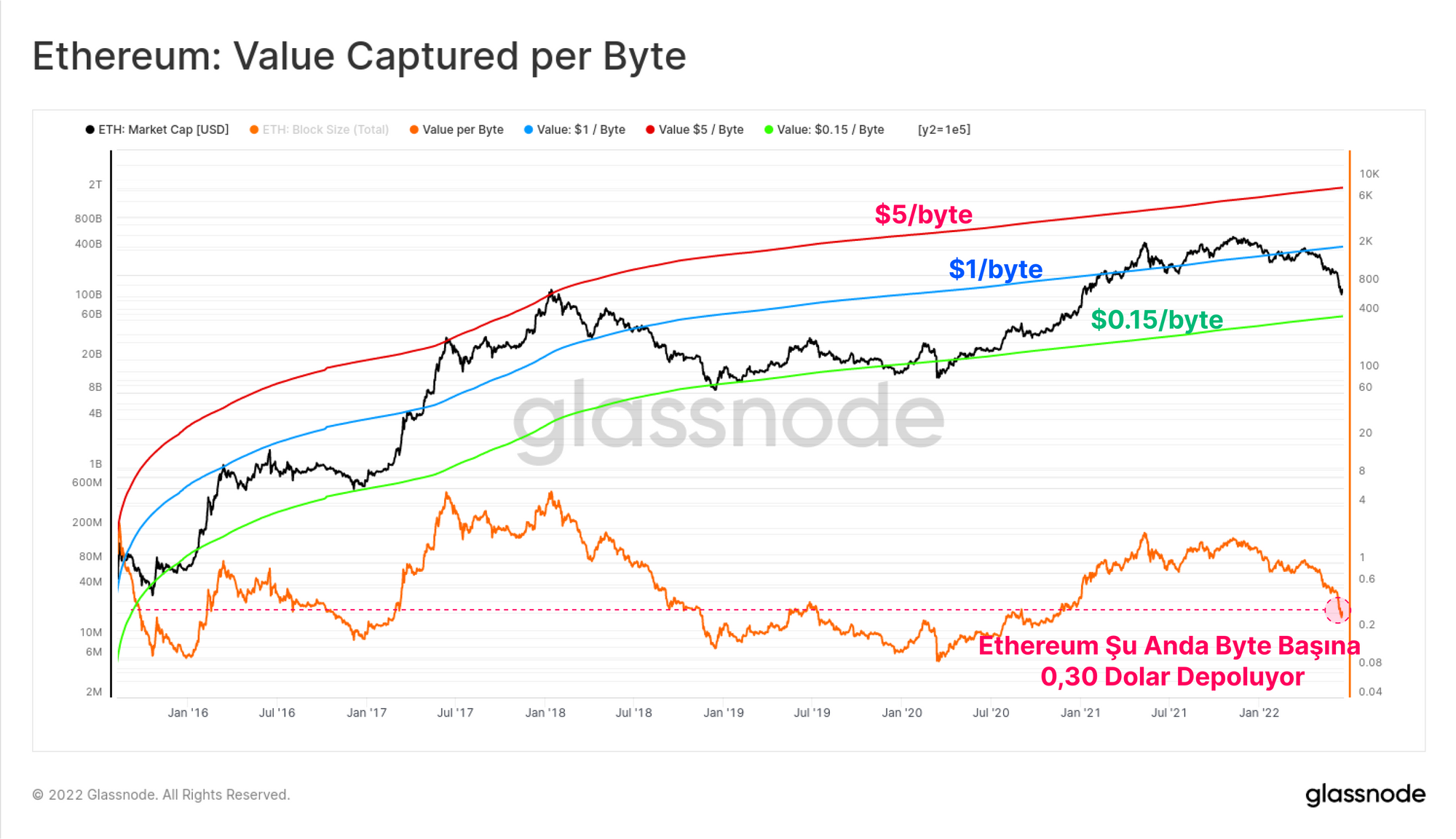

İlk olarak Permabull Nino tarafından önerilen ilginç bir ölçüm, Ethereum tarafından blok zinciri byte başına yakalanan değeri tanımlar. Önde gelen akıllı sözleşme platformu olarak ve canlı bir uygulama ekosistemine ev sahipliği yaparak, depolanan veri byte başına yakalanan değerin, iyileştirilmiş ağ etkileriyle (ve tersi) teorik olarak artması gerektiğini izler.

Ethereum şu anda byte başına 0,30 USD depoluyor. Bu, tarihsel olarak geç dönem ayı piyasaları ve piyasadaki en düşük seviyelere denk gelen 0.15$/byte lık alt sınırdan sadece 2 kat daha yüksek. Ne yazık ki bu durum, tarihin tekrar etmesi durumunda %50'lik bir düşüşün daha mümkün olduğunu gösteriyor. Ancak, bu durum aynı zamanda Ethereum ağı tarafından değer yakalamada temel bir gelişme olmadığını varsayar. DeFi, NFT'ler ve modern altyapının çoğu 2018'de mevcut değildi.

ETH ayrıca 200 günlük Hareketli Ortalamanın oldukça altında işlem görüyor ve Mayer Multiple 0.37'ye ulaştı. Bu, son zamanlarda ETH'nin 200DMA'ya göre %63 altında işlem gördüğü anlamına geliyor. İşlem günlerinin sadece %1,4'ünde daha büyük aşağı yönlü sapmalar görüldü.

0,6 Mayer Multiple Bandı, tüm ETH işlem günlerinin yaklaşık %10'unun altında olduğu bir aşağı yönlü sapma seviyesini temsil ediyor. 2018 ayı piyasasında ETH, fiyat hareketinin en kötüsü sırasında bu bandın altında 187 gün geçirdi. Mevcut piyasada ETH, Haziran ayının başından bu yana bu bandın altında işlem gördü ve şu anda 29 gündür altında.

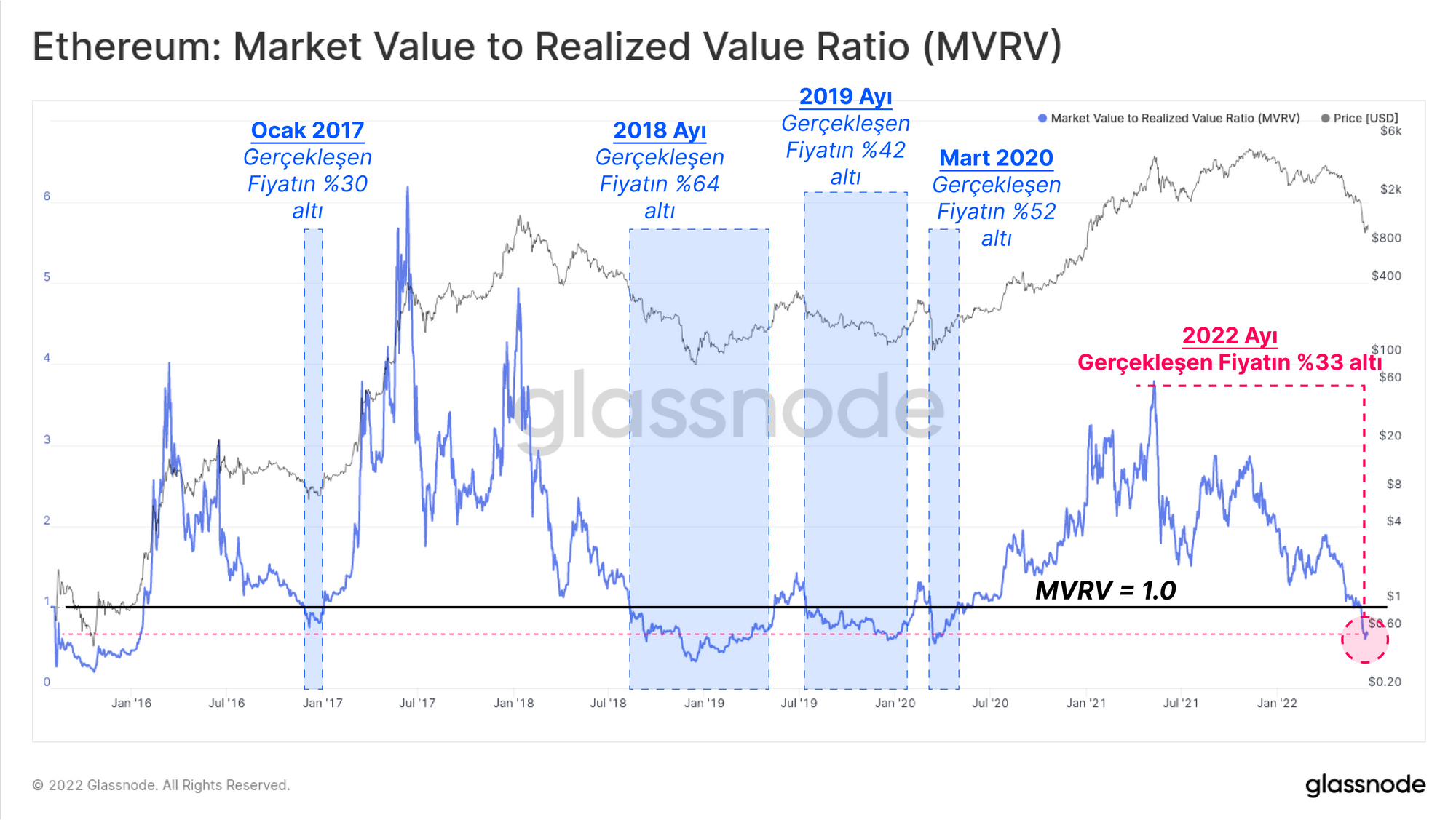

Artık Etheruem Realized Cap'i değerlendirmek ve böylece Bitcoin ve Ethereum ayı piyasalarının ölçeğini karşılaştırmak için Bitcoin için kullandığımıza benzer bir çerçeve uygulayabiliriz. Ethereum MVRV Oranı şimdi dengenin çok altında negatif sapmalara ulaşıyor ve şu anda piyasanın toplam -%33 gerçekleşmemiş bir kayıp tuttuğunun sinyalini veriyor.

Ethereum fiyatları, ticaret hayatının% 37.5'ini, Gerçekleşen Fiyat altında benzer bir rejimde geçirdi; bu% 13.9'da Bitcoin ile keskin bir karşılaştırma anlamına gelir. Yatırımcıların sermayeyi risk eğrisini daha yükseğe çekmesi ve yatırımcı maliyet tabanlarının altında daha uzun ETH işlem sürelerine yol açması nedeniyle BTC'nin ayı piyasaları sırasındaki tarihsel performansının bir yansımasıdır.

MVRV'nin mevcut döngü düşüklüğü 0.60'tır ve tarihte sadece 277 gün, işlem geçmişinin% 11'ine eşdeğer daha düşük bir değer kaydeder.

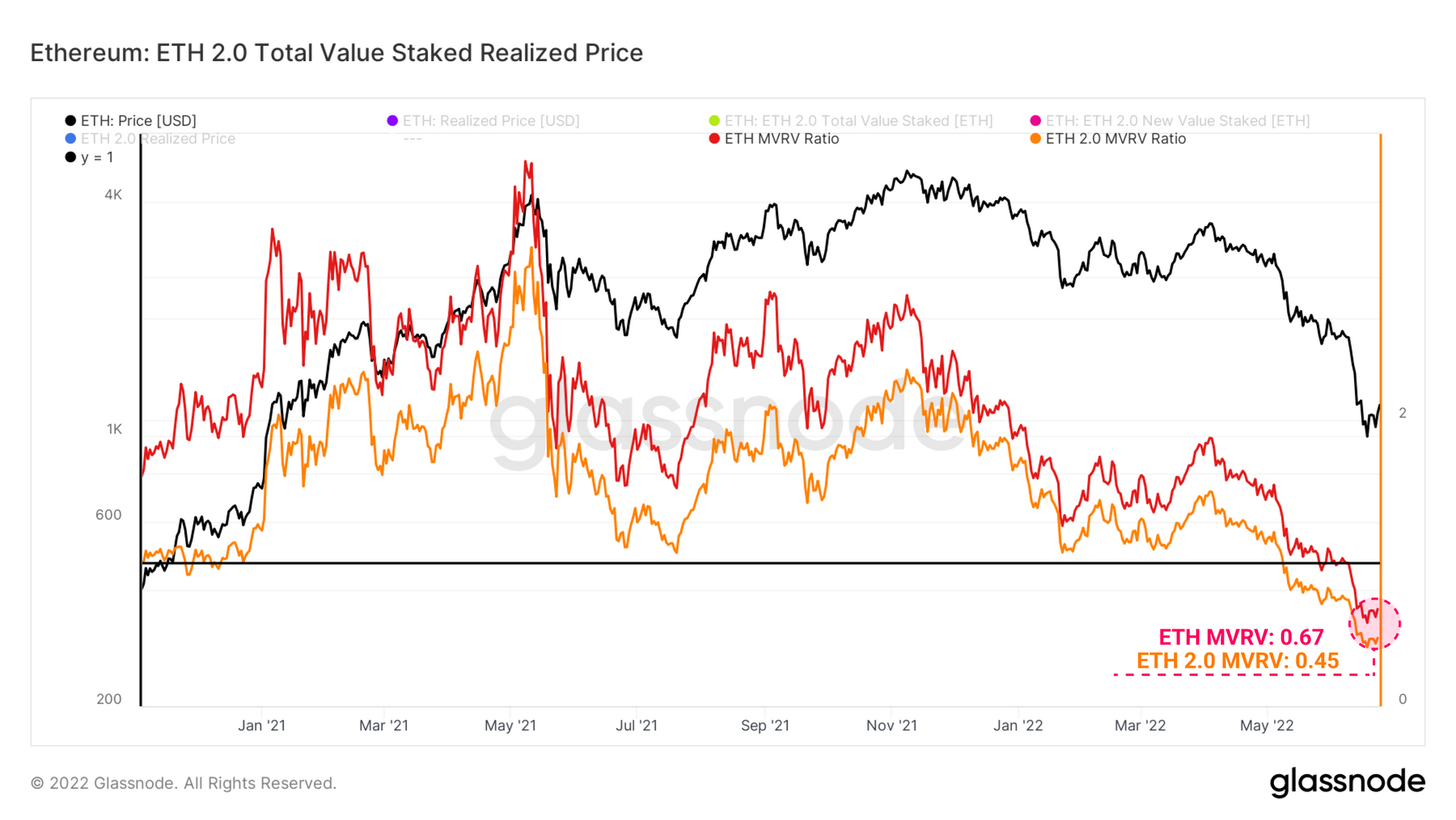

ETH 2.0 mevduatları için MVRV Oranı, mevduatların yapıldığı andaki fiyat etiketine göre de hesaplanabilir. Nispeten, stake edilen ETH başına ortalama fiyat, mevcut spot fiyatın iki katından fazla olan 2,4 bin dolar. Bu durum, ETH 2.0 Staker'larını ortalama ETH yatırımcısına kıyasla -%22 daha kötü performans olan toplam -%55 gerçekleşmemiş zarara sokuyor.

Bu çalışmayı, yine ağdan net sermaye çıkışını gösteren Ethereum Realized Cap'teki aylık değişimi keşfederek sonlandırabiliriz. Burada, son zamanlardaki aşağı yönlü fiyat hareketinin iki kapitülasyon olayıyla noktalandığını görebiliriz:

- Aralık 2021 - Omicron varyantının korkuları ve Ethereum'dan yaklaşık 11,6 milyar dolarlık bir sermaye çıkışına neden olan ilk Fed Tahvil Daralması korkuları arasında 5,4 milyar dolarlık Vadeli İşlemler açık faizinin tasfiyede kapatılmasıyla piyasa genelinde kaldıraç düşürme olayı (İlgili makalemize buradan bakabilirsiniz) .

- Mayıs-Haziran 2022 - Luna Çöküşü ve ardından ikinci derece etkilerden kaldıraç kaybı, tüm dijital varlık ekosisteminde dalgalanmalara neden olarak ETH'den yaklaşık 16,0 milyar dolarlık bir sermaye çıkışına neden oldu.

İkinci olay, ortalamadan -2.67 standart sapma hareketini temsil ediyor ve açıkça tarihte ETH varlığından en büyük aylık çıkış.

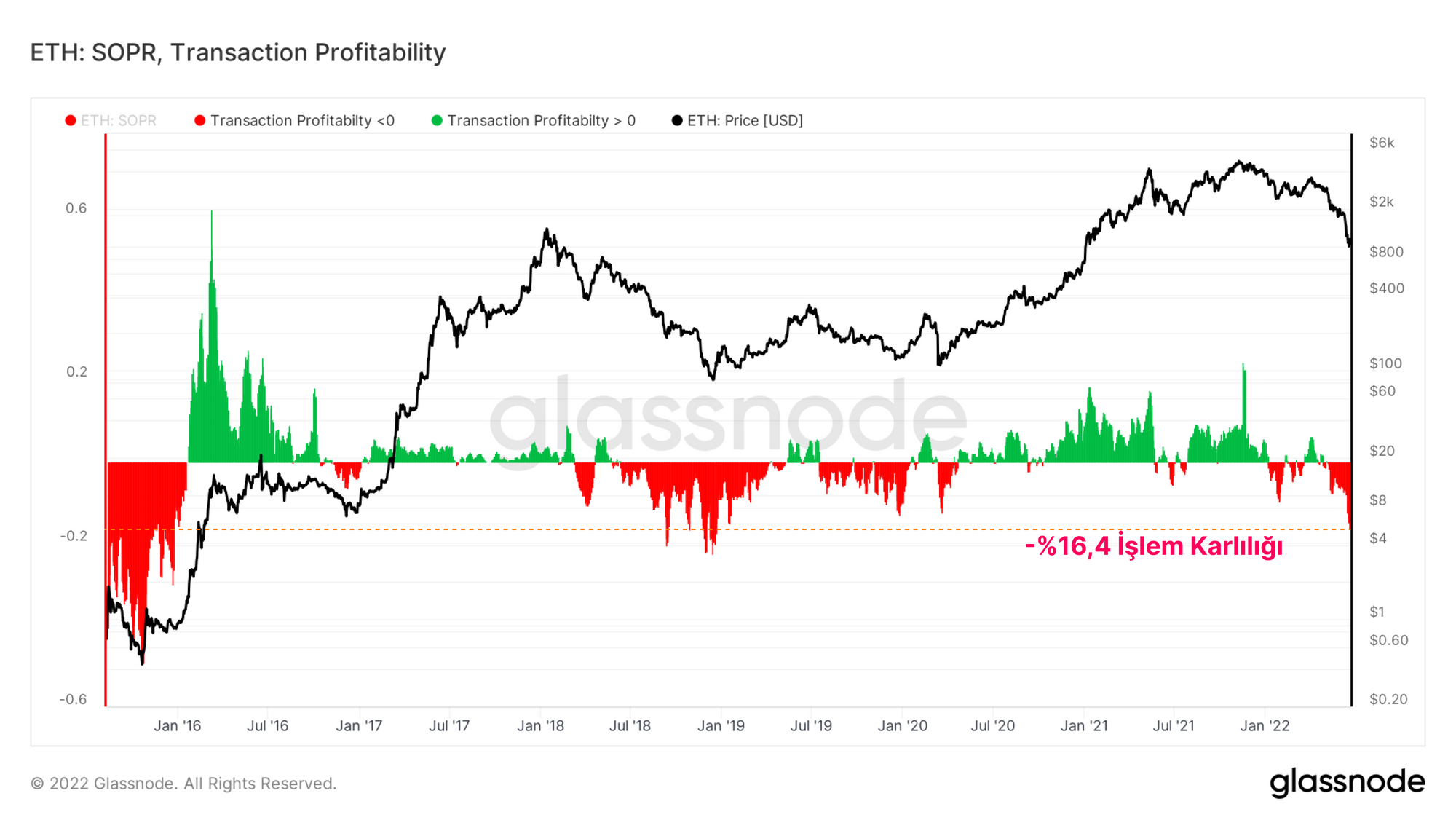

Ethereum İşlem Karlılığı, o gün tüm işlemler tarafından gerçekleştirilen ortalama karı (pozitif, yeşil) veya zararı (negatif, kırmızı) gösterir.

Gerçekleşen kayıpların ağır hakimiyetinin, ayı piyasalarında aşağı yönlü fiyat hareketine eşlik ettiği görülebilir. Mevcut pazarda, ortalama ETH transaktörü, harcanan coinlerde %-16.4'lük bir kayıp gerçekleştiriyor. Bu kadar zayıf işlem karlılığı en son ETH'nin 84 dolardan işlem gördüğü 2018 ayı piyasasının derinliklerinde görüldü.

2021-22 Ethereum ayı piyasasını özetlemek için aşağıdaki istatistiklere ulaşabiliriz:

- Ethereum, bu satışı önceki ayı piyasası tabanlarının üst sınırına yerleştiren ATH'sinden -%79.5'lik bir zirve düşüşü gördü.

- BTC hakimiyeti, tarihsel olarak sonraki aylarda ETH'nin daha da düşük performans gösterdiğine işaret eden sermaye akışlarının ciddiyetine hükmediyor.

- Byte başına yakalanan Ethereum Değeri, sermaye verimliliğinin düştüğünü gösteriyor ve 0.15 $/byte seviyeleri tekrar ziyaret edilirse potansiyel olarak %50 daha fazla düşüşe işaret ediyor. Daha erken kurtarma, Ethereum ağı tarafından geliştirilmiş değer yakalama mekanizmalarını gösterecektir.

- Son 6 ay, Realized Cap'ten net çıkışlarda toplam 27,6 milyar dolar değerinde, Ethereum tarihindeki en büyük iki istatistiksel sermaye yıkımı olayını gördü.

- Hem ETH hem de ETH 2.0 için MVRV, önemli düşüşler yaşıyor ve bu da ortalama ETH sahibinin büyük gerçekleşmemiş kayıplar tuttuğunu gösteriyor.

- Ethereum işlem karlılığı, yatırımcıların her işlemde ortalama %-16 kayıp yaşadığı Ocak 2019'da en son görülen seviyelerde azalmaya devam ediyor.

Özet ve sonuçlar

2022, dijital varlıklar için zor bir yıl oldu. Bu özel ayı piyasası hem Bitcoin'i hem de Ethereum'u çok sert vurdu. Birçok onchain ve pazar performansı metriği tarihsel ve istatistiksel olarak önemli düşüklere ulaştı.

Bu yazıda, varlık olgunlaşmasının yıllar boyunca artan pazar büyüklüğüne ve sermaye akışlarına uyum sağlamak için birçok ölçütü normalleştirdik. Bu göreceli ve istatistiksel çerçeve altında bile, 2022 ayı piyasasının ciddiyetini büyük ölçüde görebilmekteyiz.

Yukarıda açıklanan çeşitli çalışmalar, yatırımcı kayıplarının büyüklüğünü, sermaye yıkımının ölçeğini ve son birkaç ayda meydana gelen gözlemlenebilir kapitülasyon olaylarını vurgulamaktadır. Hakim ayı piyasasının kapsamlı süresi ve boyutu göz önüne alındığında, 2022'nin dijital varlıklar tarihindeki en önemli ayı piyasası olduğu makul bir şekilde söylenebilir.

- Bizi Twitter'dan takip edebilirsiniz.

- Telegram kanalımıza katılabilirsiniz.

- Analizler ve detaylı çalışmalar için Glassnode Forum'u ziyaret edebilirsiniz.

- Onchain metrikleri ve grafikler için Glassnode Studio'ya göz atabilirsiniz.

- Borsaların onchain metrikleri ve aktiviteleri hakkında otomatik bildirimler için Glassnode Alerts Twitter'ı ziyaret edebilirsiniz.