La Grande Purge de la DeFi

Le marché de la DeFi sur Ethereum subit une purge spectaculaire, avec plus de 124 milliards de dollars de capitaux liquidés en seulement six semaines. La base d'investisseurs d'Ethereum est maintenant fortement en perte sur les positions spot et couve des pertes réalisées historiquement importantes.

La performance depuis le début de l'année 2022 a été historiquement mauvaise, non seulement pour les actifs numériques, mais pour presque toutes les classes d'actifs.

Le resserrement de la politique monétaire mondiale, la force croissante du dollar américain et la baisse de la valorisation des actifs à risque ont déclenché un large éventail d'appels de marge, de liquidations de dettes et de purge.

Dans l'espace des actifs numériques, Ethereum reste la plus grande plateforme de contrats intelligents, hébergeant une pléthore de produits financiers, d'innovations et d'automatisation, avec des degrés variables de décentralisation (généralement appelée DeFi).

Au cours du cycle haussier de 2020-21, l'adoption de ces produits par les particuliers et les institutions a donné lieu à une accumulation excessive d'effets de levier au sein du secteur de la DeFi.

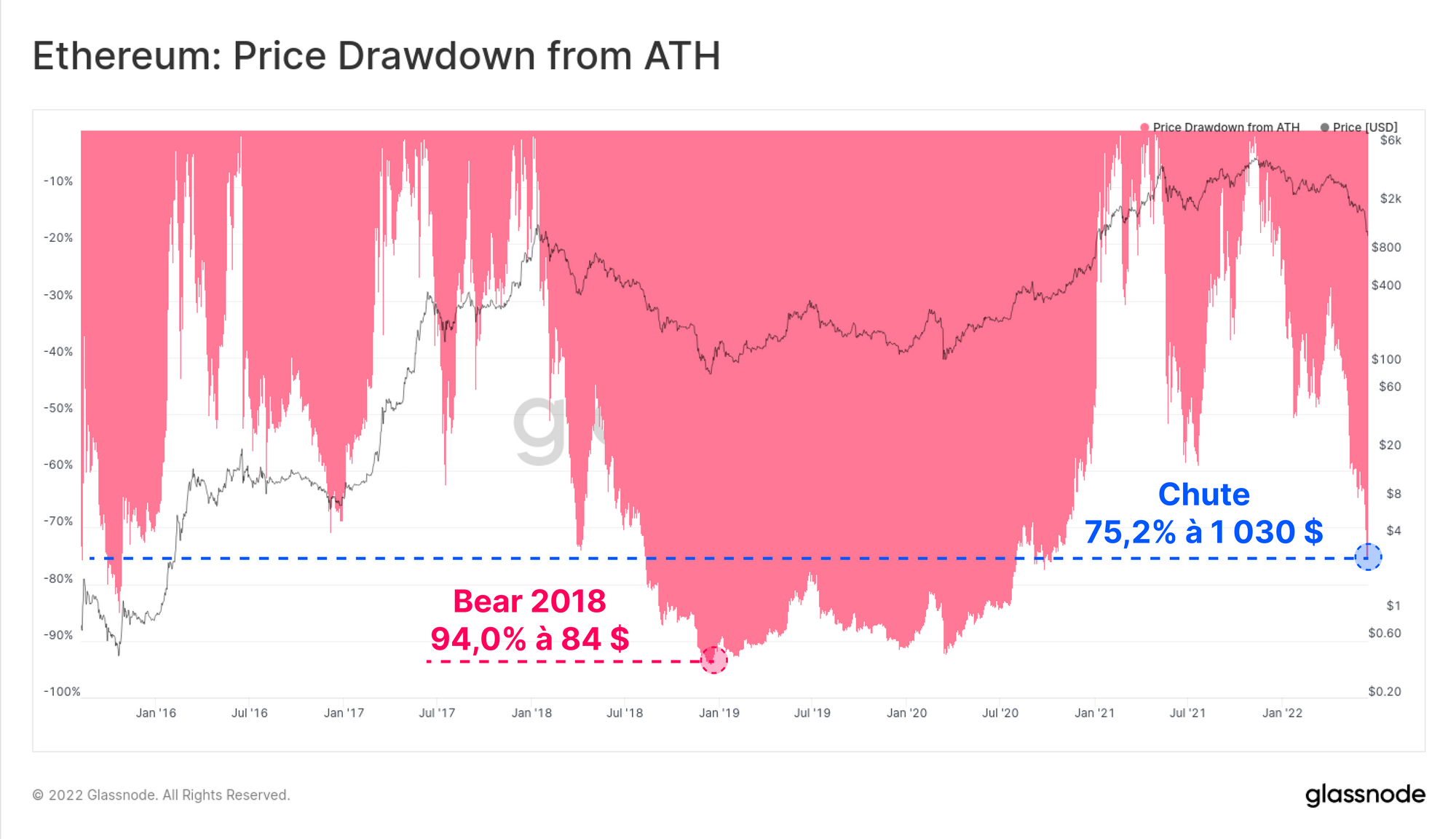

Alors qu'un marché baissier dominant s'est installé, le prix du jeton natif d'Ethereum ETH est tombé à un plus bas de 1 030 $, s'éloignant de 75,2 % du sommet historique de 4 808 $. En raison de cette tempête parfaite, l'ensemble de l'écosystème Ethereum connaît actuellement un événement de purge global et historique.

Dans cet article, nous allons explorer certains des signaux d'alerte précoces, l'ampleur de l'événement et l'impact qu'il a eu sur la rentabilité des investisseurs.

Cet article est également accompagné d'un tableau de bord en direct disponible ici.

Diminution de la demande

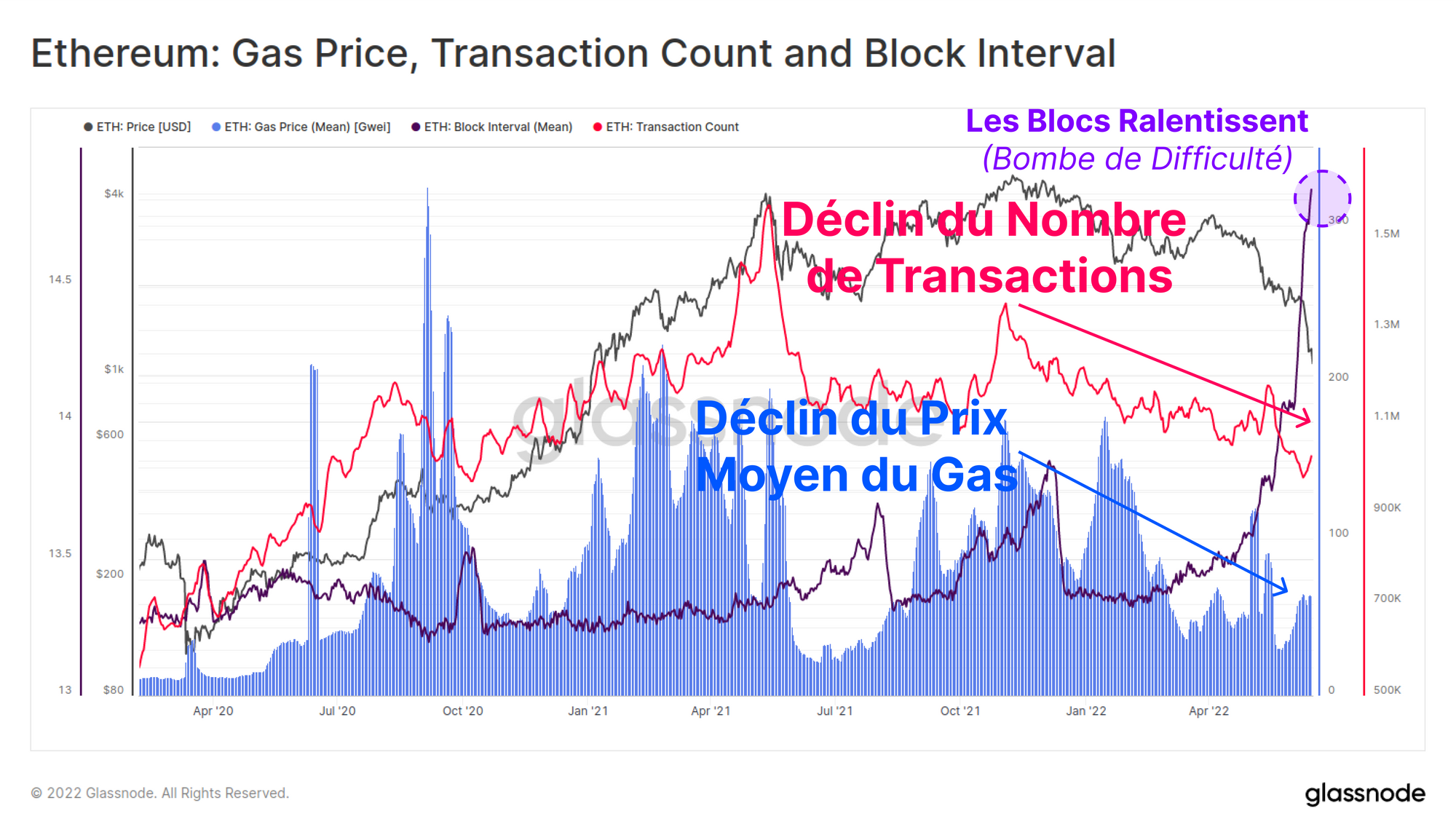

Il y a eu des signaux précoces indiquant qu'un déclin de l'utilisation d'Ethereum et de la demande du réseau était en cours après l'ATH de novembre. Le nombre de transactions quotidiennes (rose) et le prix moyen du gas (bleu) ont tous deux connu une baisse structurelle de près de 6 mois. Cela suggère que l'activité globale, la demande et l'utilisation de la chaîne Ethereum ont ralenti.

Le prix moyen du gaz s'est légèrement redressé au cours des dernières semaines, mais il s'agit plus probablement d'un résultat de la congestion due au ralentissement des intervalles de bloc (violet) alors que la bombe de difficulté se met en place pour le Merge.

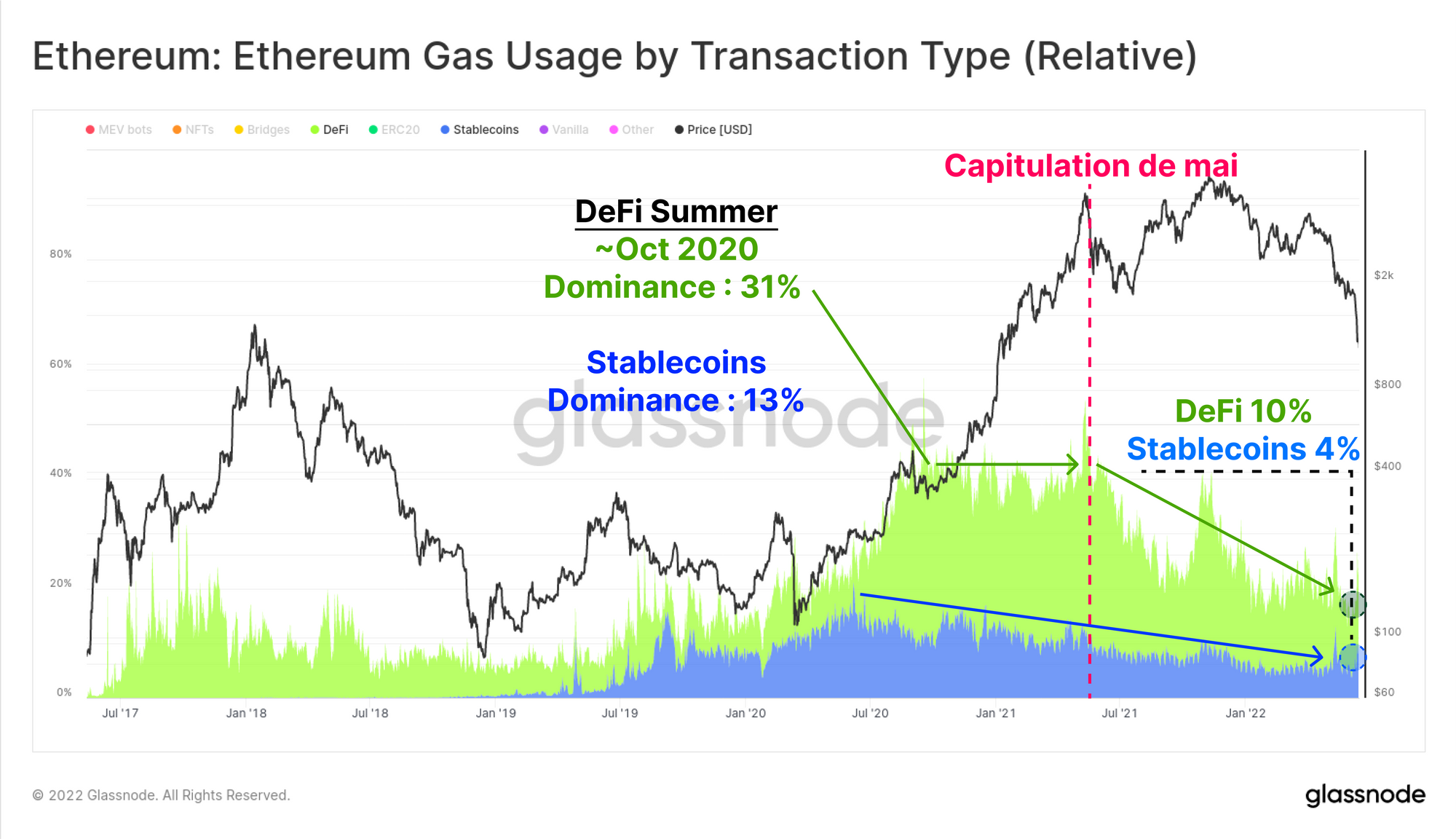

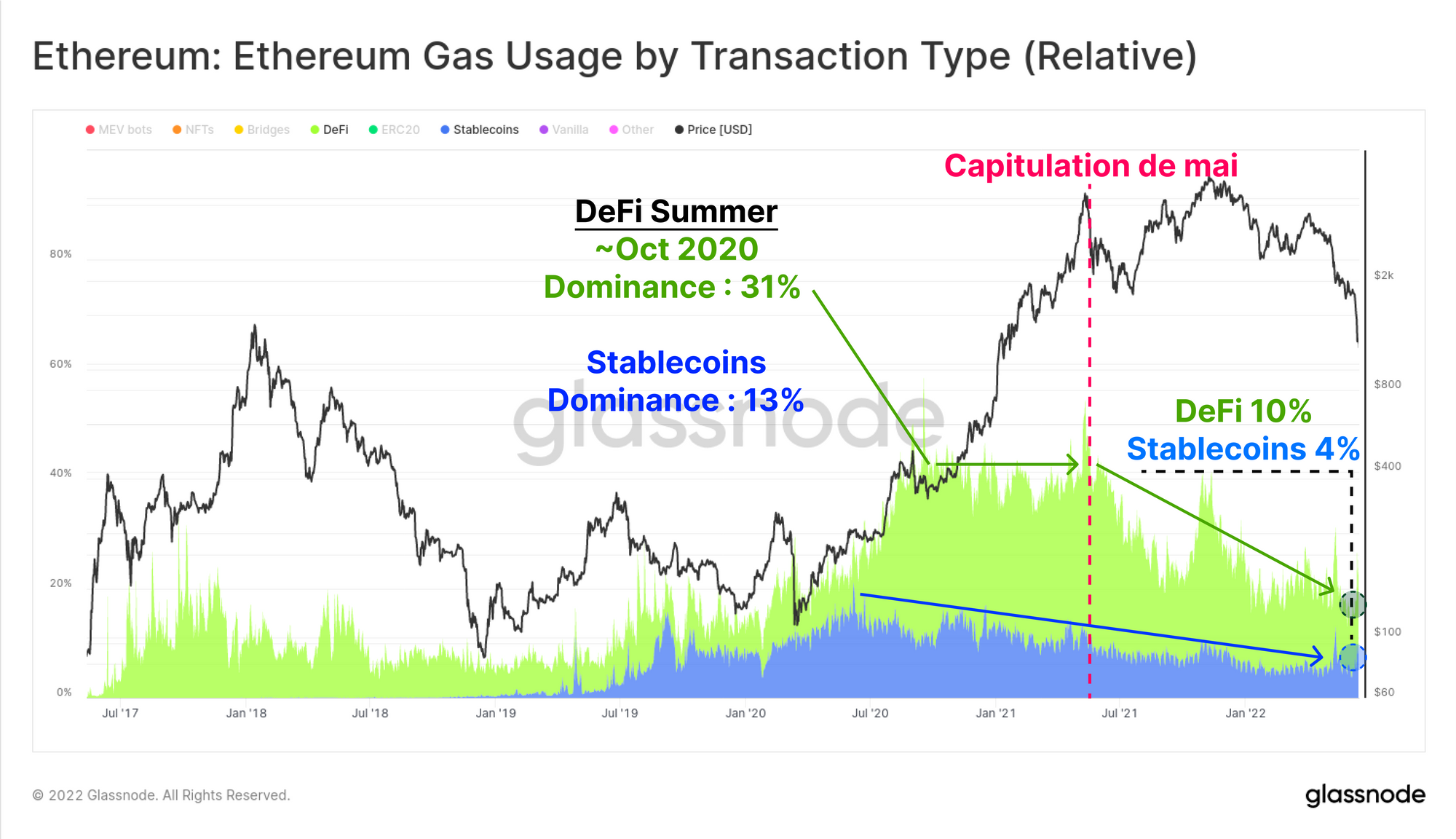

Le graphique ci-dessous montre la dominance de l'utilisation de gas pour les stablecoins (bleu) et les applications DeFi (vert). Les transferts de stablecoins et les protocoles DeFi représentent maintenant 5,2 % et 10,2 % de l'utilisation actuelle du gas sur Ethereum.

Cette dominance de l'utilisation a régulièrement chuté depuis le sommet du marché en mai 2021, où les stablecoins et le secteur de la DeFi capturaient respectivement 11,4% et 33,4% de l'utilisation du gas.

Cela est en partie dû à l'engouement provoqué par le boom des NFTs dans la seconde moitié de 2021, mais c'est aussi une indication du déclin du profil de la demande globale.

Dans l'ensemble du secteur des NFTs, la part relative de gas dépensée pour les transactions NFT a atteint un pic dans la seconde moitié de 2021, mais a depuis diminué, passant d'un maximum de 46,0 % au début de juin 2022 à seulement 19,6 % aujourd'hui.

Les transactions NFT sont devenues un commerce en plein essor tout au long de la période 2021-22, conservant plus de 20 % de la consommation totale de gas pendant cette période.

Il est possible que le récent pic puis la chute de l'utilisation du gas utilisé par les NFTs soit le signe d'une transition vers une réaction de plus en plus négative des investisseurs à la volatilité du marché.

Une observation similaire peut être faite en ce qui concerne les volumes de transactions NFT. Le graphique ci-dessous montre le volume des transactions libellées en ETH pour OpenSea (bleu) et LooksRare (orange), qui ont conservé des volumes quotidiens compris entre 50 000 ETH et 100 000 ETH pendant une grande partie de l'année 2022.

Cependant, les volumes d'échanges ont chuté de façon vertigineuse après le mois de mai de cette année et se situent actuellement juste au-dessus de 22 000 ETH/jour (environ 24,2 millions de dollars/jour à 1 100 ETH).

Dans de nombreuses secteurs de l'écosystème Ethereum, le profil de la demande a diminué, l'utilisation générale des applications étant en déclin, la congestion du réseau s'atténuant après l'ATH de novembre 2021 et un ralentissement des marchés des NFTs devenant évident ces dernières semaines.

Mesurer la Récession

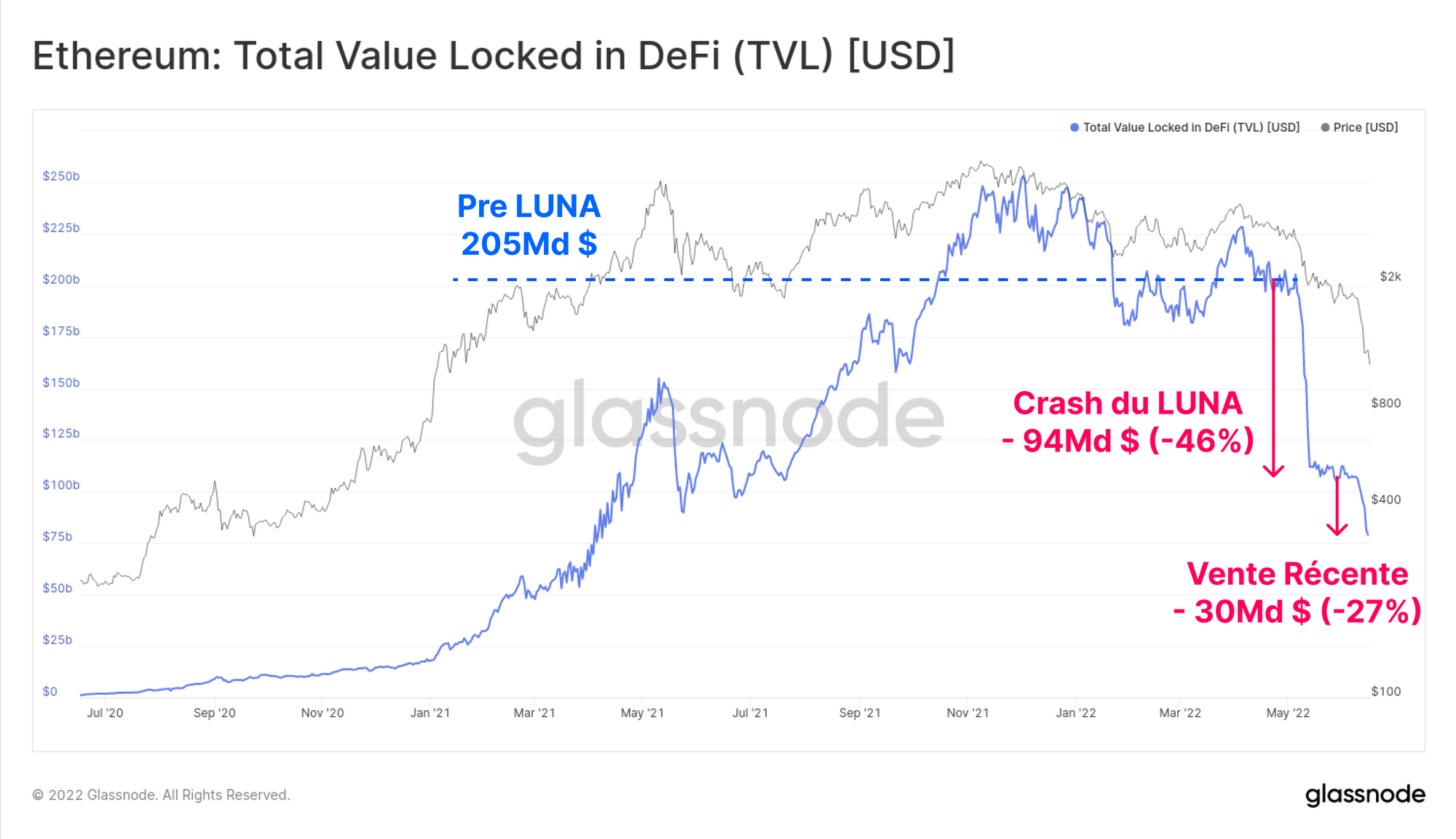

L'une des mesures les plus populaires au sein de l'écosystème de la DeFi est le concept de Valeur Verouillée Totale (TVL), qui tente de suivre la valeur libellée en USD ou ETH des jetons déposés dans divers protocoles DeFi. Ceux-ci comprennent les marchés monétaires, les protocoles de prêt, les pools de liquidité d'échange décentralisés, et bien d'autres.

Une utilisation populaire des protocoles DeFi est d'obtenir un effet de levier, souvent via l'emprunt de stablecoins en USD contre une garantie. Dans de nombreux cas, cet effet de levier est ensuite échangé et/ou redéposé dans les protocoles DeFi, créant une forme de réhypothécation on-chain.

Le capital prenant de plus en plus de risques, la TVL dans les protocoles DeFi a connu un dénouement spectaculaire. Ceci est le résultat de deux mécanismes principaux :

- L'effet de levier et les positions d'emprunts récursifs accumulées par le marché pendant la période haussière sont fermées, soit par volonté, soit via des liquidations.

- La valeur des collatéraux en crypto chute à mesure que les tokens verrouillés dans les protocoles DeFi sont réévalués à la baisse, souvent en raison des ventes générées par le point 1 ci-dessus.

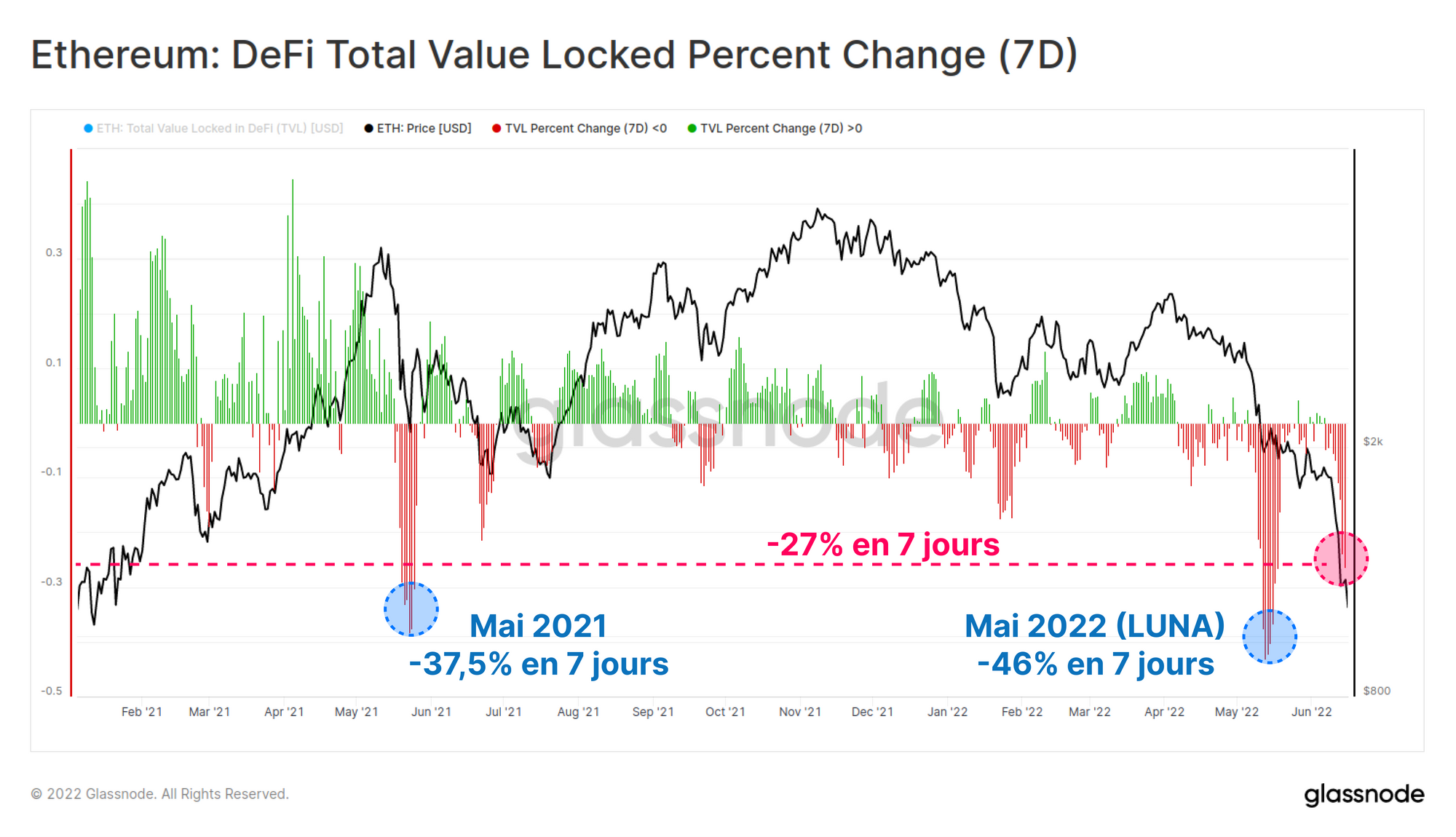

La TVL sur Ethereum a chuté de 124 milliards de dollars (60 %) au cours des six dernières semaines, retombant à 81 milliards de dollars. En mai et juin, ce débouclage s'est produit en deux temps, d'abord à hauteur de -94 milliards de dollars lors de l'effondrement du projet LUNA, puis de -30 milliards de dollars à la mi-juin.

Sur une base hebdomadaire, ces deux récentes baisses de la TVL se distinguent comme étant parmi les plus importantes des 18 derniers mois. La récente liquidation a précipité une contraction de la TVL de -27 % en une semaine.

Il n'y a que deux événements de purge plus importants selon cette mesure ; le premier étant -46,0 % associé à l'effondrement récent de LUNA, et -37,5 % pendant la vente de post-ATH en mai 2021.

Le Flippening des Stablecoins

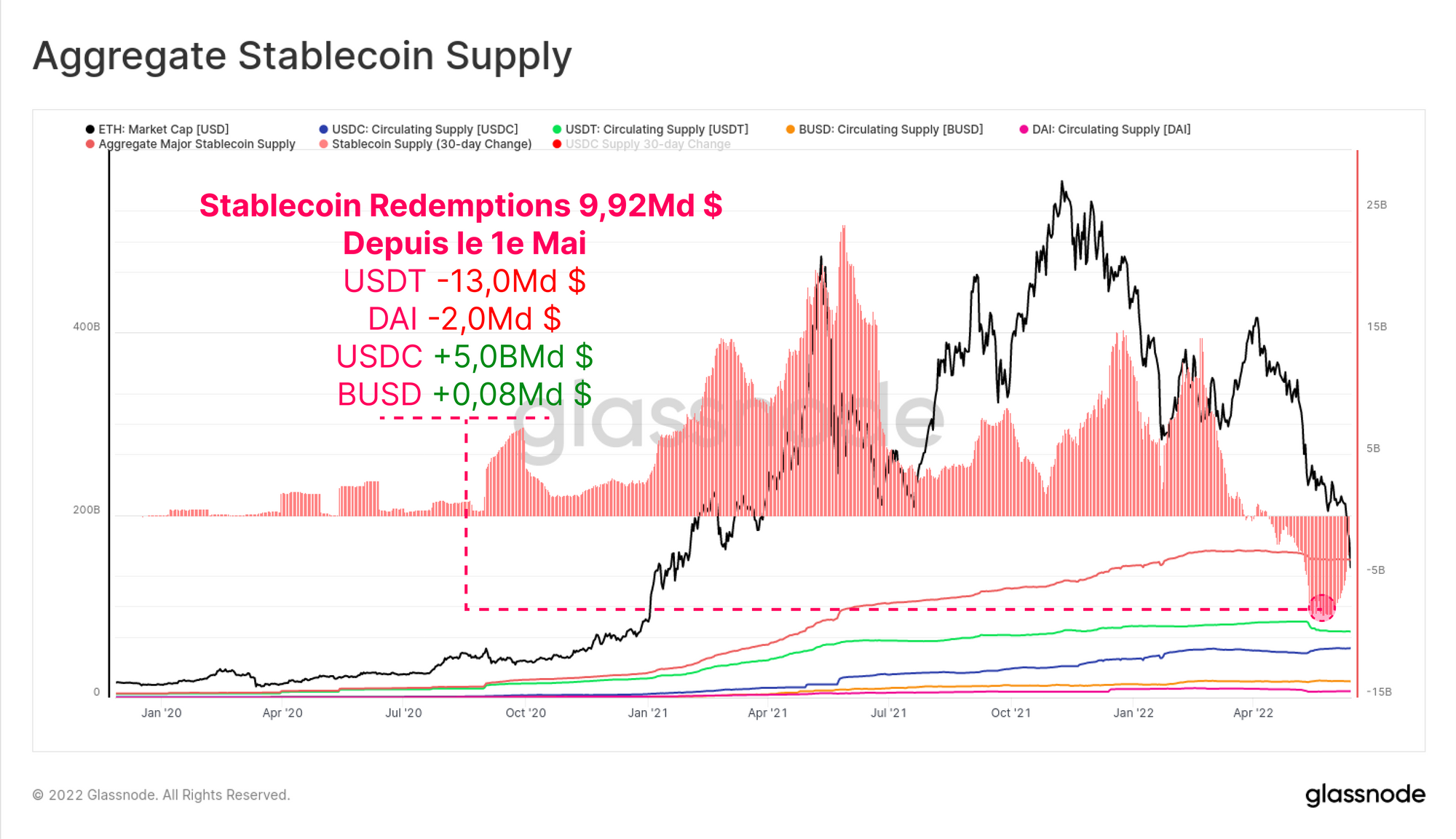

Depuis le début du mois de mai, le total des rachats de stablecoins a atteint 9,92 milliards de dollars, soit une sortie totale de capitaux du marché. L'USDT a connu les plus grands rachats de -13,0 milliards de dollars, suivi par le DAI avec -2,0 milliards de dollars, car les investisseurs liquident l'effet de levier (ou sont liquidés) obtenu via les coffre-forts de MakerDAO.

Il est intéressant de noter que l'offre d'USDC a augmenté de 5,0 milliards de dollars depuis le 1er mai, ce qui indique un changement possible de la préférence du marché à l'égard de l'USDT et de l'USDC comme stablecoin de premier choix.

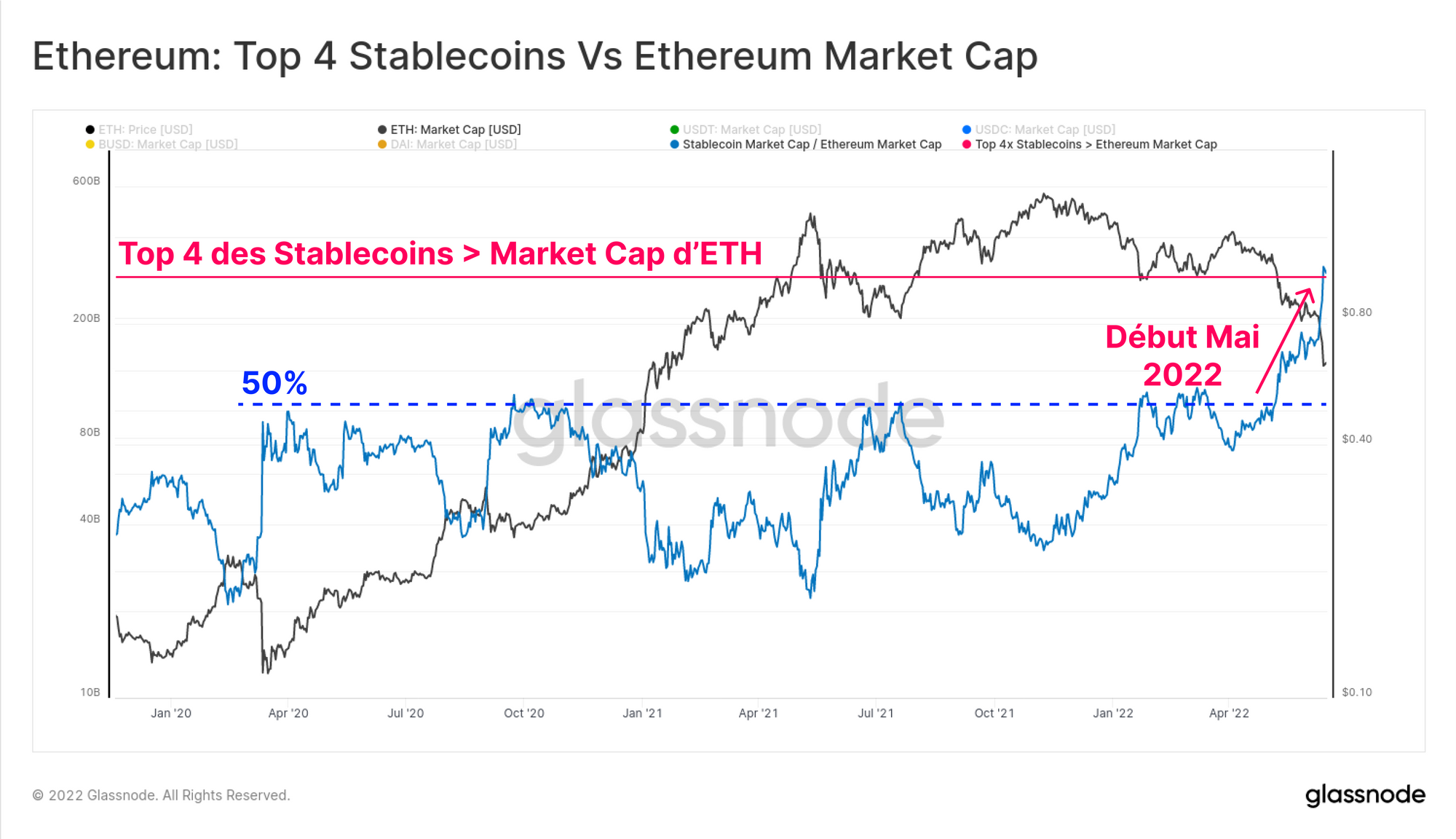

La capitalisation agrégée des 4 premiers stablecoins (USDT, USDC, BUSD et DAI) a également dépassé la capitalisation boursière d'Ethereum de 3,0 milliards de dollars.

La capitalisation agrégée des 4 première stablecoins avait précédemment atteint 50 % de la capitalisation boursière d'Ethereum à plusieurs reprises au cours de la période 2020-22, mais elle a connu une rupture spectaculaire en mai et juin de cette année.

C'est la première fois qu'un tel événement se produit, mettant en perspective trois observations sur la structure du marché des actifs numériques :

- La montée spectaculaire des stablecoins en USD comme unité de compte et actif de cotation.

- La force de la demande de liquidités en fit au cours des dernières années. Nous notons que les stablecoins représentent désormais trois des six premiers actifs numériques en termes de capitalisation boursière.

- L'ampleur de la dépréciation de la valorisation de l'écosystème Ethereum au cours de l'année 2022.

Notez que toutes les stablecoins ne sont pas hébergées sur Ethereum et qu'un sous-ensemble plus petit est constitué de capitaux empruntés aux protocoles DeFi. Néanmoins, cet événement met en évidence la raison pour laquelle la purge actuelle se manifeste, car la disparité entre la valeur des collatéraux en crypto et l'unité de compte pour la dette de marge (stablecoins USD) s'accroît.

Nouvelle recherche : Une brève histoire de l'univers Ethereum

Ethereum est une plateforme sans permission, et en tant que telle, n'a pas de but inhérent qui soit applicable. Dans tous les sens du terme, une plateforme sans permission est définie empiriquement par son utilisation.

Notre dernier document de recherche explore l'univers d'Ethereum du point de vue de la part de marché capturée par différents cas d'utilisation en relation avec les transactions sur la chaîne et la consommation de gaz.

Lisez notre dernier document d'analyse ici.

Un Réseau en Sous-Régime

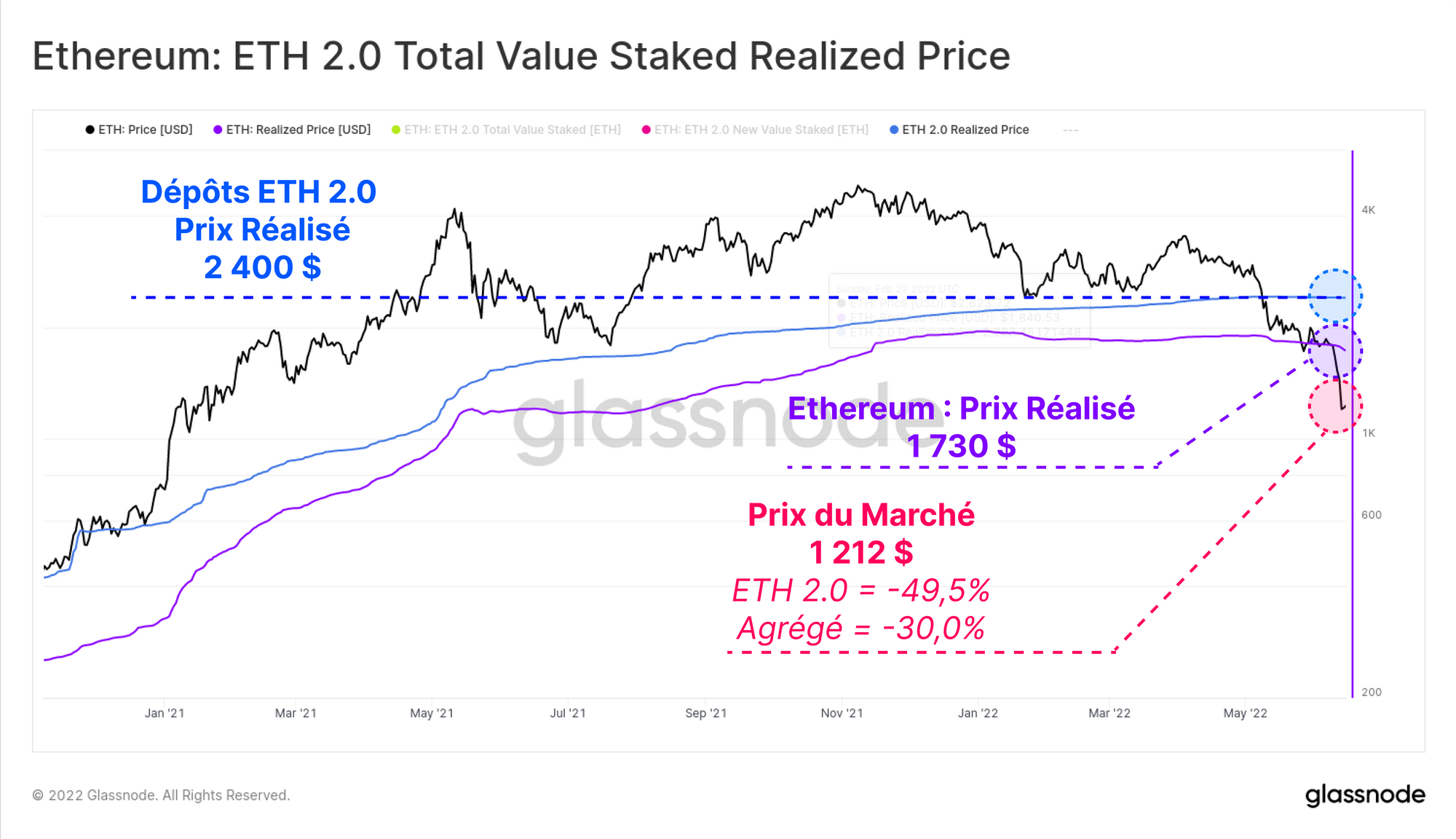

L'un des outils les plus puissants de l'analyse on-chain est la possibilité de calculer le prix réalisé des secteurs du marché. Cela permet d'estimer le coût de base de cohortes en évaluant chaque pièce au moment de son dernier mouvement sur la chaîne.

Avec un prix spot de l'ETH à 1 212 $, le marché global est maintenant bien en dessous du prix réalisé de 1 730 $. Cela signifie que le marché détient une perte moyenne non réalisée de -30 %.

Si nous regardons spécifiquement les déposants ETH 2.0, nous pouvons directement mesurer la valeur des jetons ETH au moment où ils ont été déposés puisqu'ils ne peuvent pas être déplacés.

Sur cette base, les déposants d'ETH 2.0 ont un coût de base beaucoup plus élevé, à savoir 2 400 $, et couvent donc une perte moyenne non réalisée de -49,5 %.

Il convient de noter que certains de ces dépôts seront associés à des dérivés de staking liquides tels que le stETH de Lido, qui permet aux investisseurs individuels de vendre l'actif sans affecter le prix réalisé des dépôts originaux.

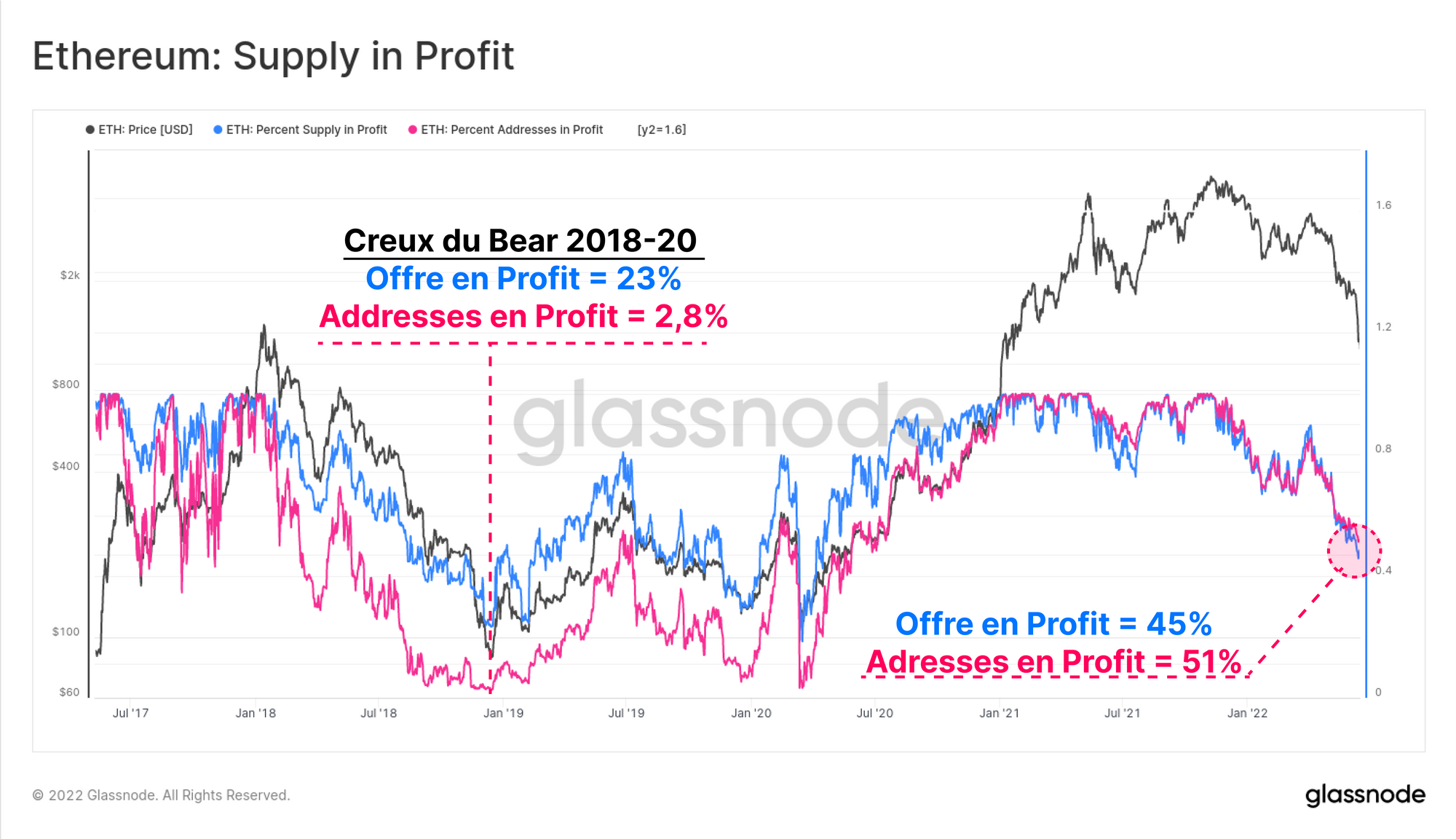

Le pourcentage de l'offre (bleu) et d'adresses (rose) en profit sont deux mesures de haut niveau pour évaluer la douleur financière actuelle du marché d'Ethereum par rapport aux cycles passés. La rentabilité du réseau a maintenant atteint les niveaux les plus bas depuis juin 2020, lorsque le marché se remettait du crash du COVID.

Ces mesures suggèrent toutes deux qu'environ la moitié des détenteurs d'Ethereum sont sous l'eau. Notez que les creux du marché baissier de 2018, 2019 et 2020 ont atteint une rentabilité aussi basse que 23% de l'offre et seulement 2,8% des adresses en profit.

Cela dépeint peut-être un chemin quelque peu sinistre à venir si des niveaux similaires sont atteints dans ce cycle.

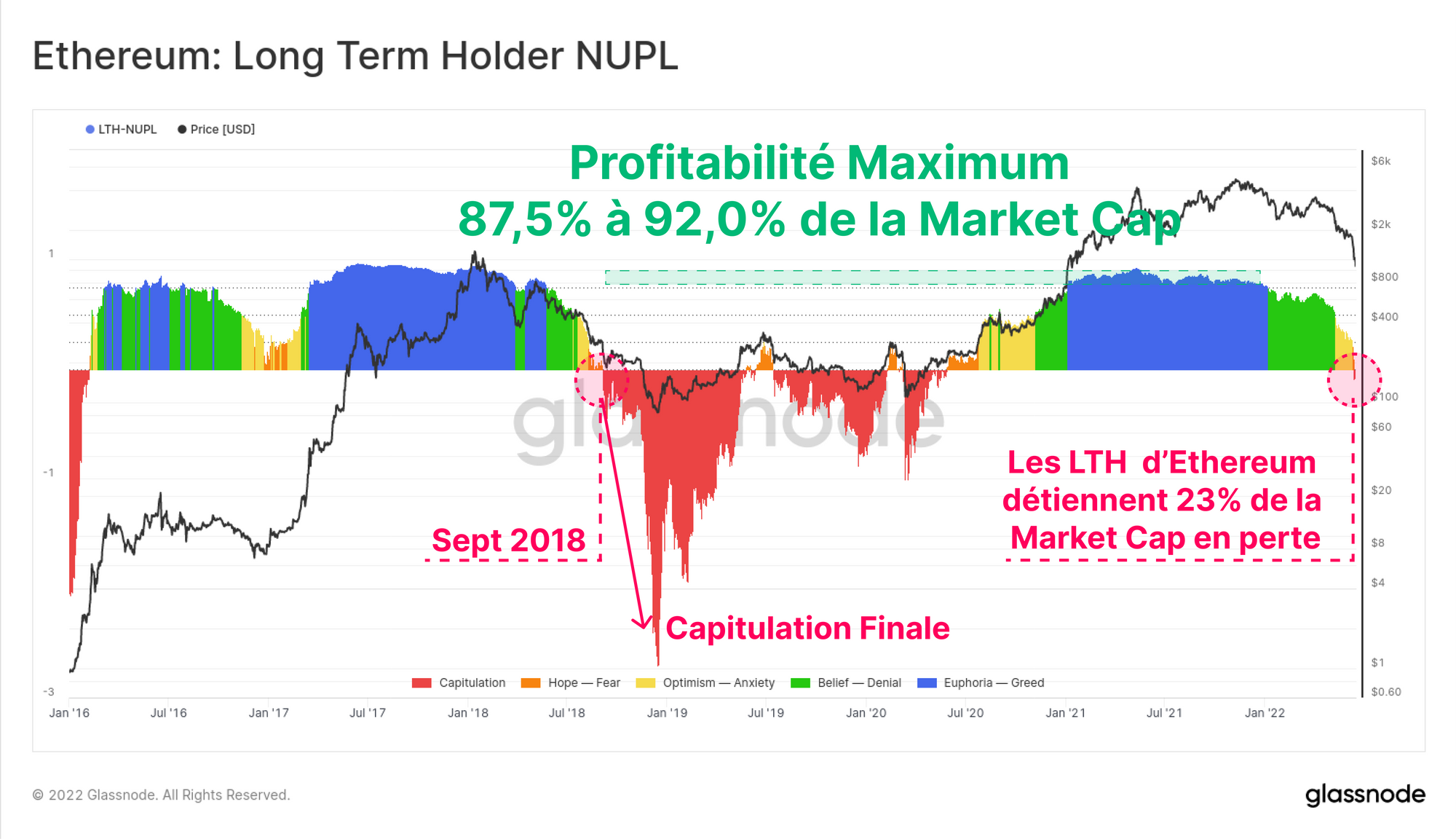

Nous pouvons également étudier les pertes et profits non réalisés agrégés des détenteurs d'Ether à long terme, c'est-à-dire ceux qui détiennent leurs pièces depuis environ cinq mois et qui sont les moins susceptibles de les dépenser sur une base statistique.

La métrique des profits/pertes nets non réalisés des détenteurs à long terme (LTH-NUPL) montre que la rentabilité actuelle de cette cohorte a chuté sous le seuil de profitabilité et qu'elle détient désormais des pertes non réalisées équivalentes à 23 % de la capitalisation boursière.

Cela signifie que même les investisseurs d'ETH les plus forts sont maintenanten perte sur leurs positions. La dernière fois que cela s'est produit, c'était en septembre 2018, avant une capitulation encore plus profonde, les prix ayant chuté de 64 %, passant de 230 $ à 84 $.

Réalisation des Pertes

Avec une base d'investisseurs détenant des pertes non réalisées aussi importantes, nous pouvons alors nous tourner vers le comportement de dépense pour observer l'ampleur des profits ou des pertes réalisées par les dépenses réelles.

La vente motivée par le crash de Terra/LUNA au début du mois de mai reste le record absolu de pertes nettes réalisées, avec 2,85 milliards de dollars de sorties de capitaux en une seule journée. La purge actuelle vient juste après, avec des pertes de 2,16 milliards de dollars le 14 juin.

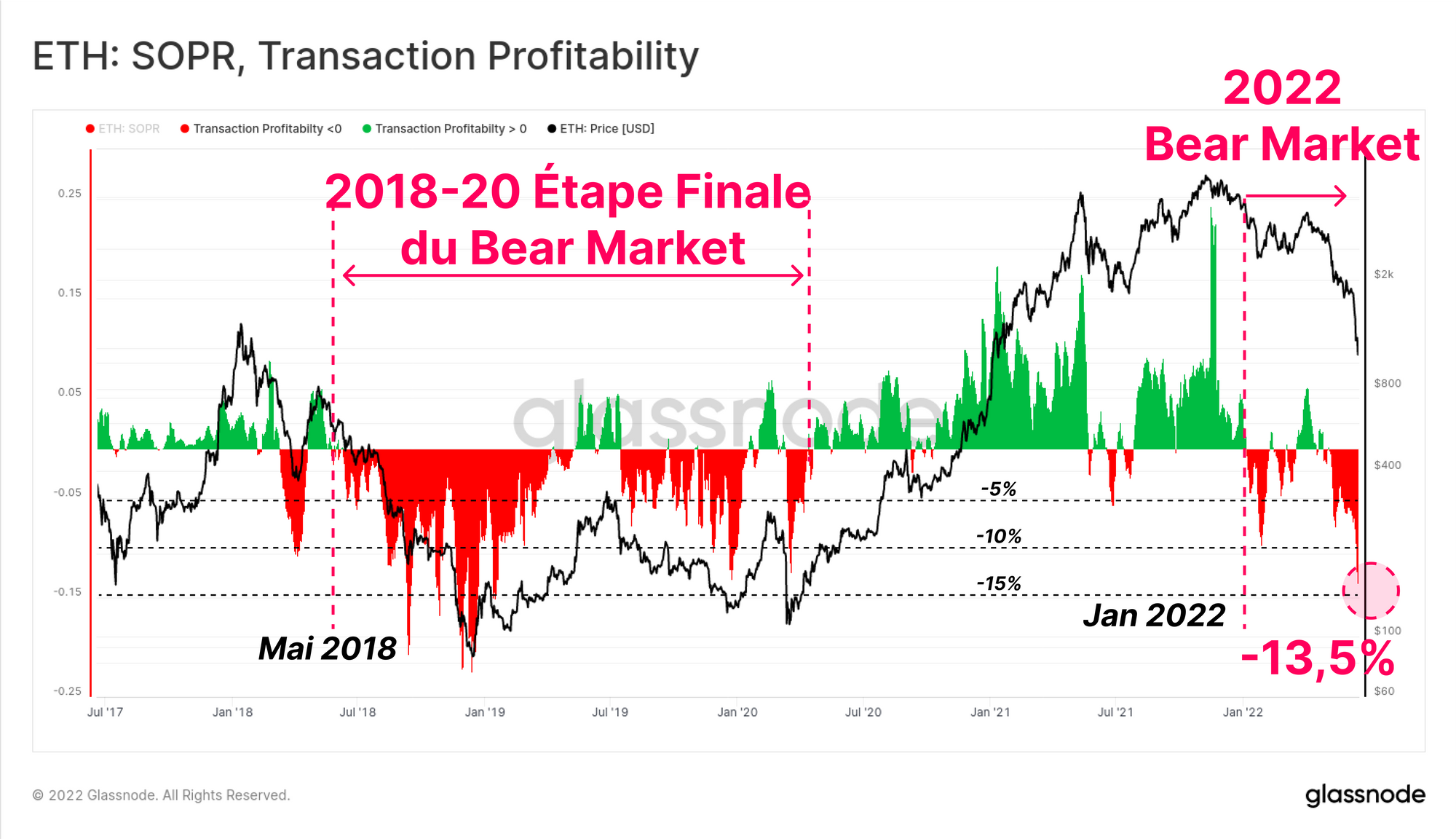

Enfin, nous pouvons nous pencher sur la mesure de la rentabilité transactionnelle relative (SOPR) en examinant les régimes dans lesquels des profits ou des pertes sont réalisés par le marché global.

Cela confirme également que le marché Ethereum a probablement confirmé sa transition vers un marché baissier en janvier 2022, lorsque les pertes relatives ont commencé à dominer le comportement des dépenses.

On peut observer un comportement similaire en mai 2018, qui a précédé un marché baissier profond dont il a fallu près de deux ans pour se remettre et qui a culminé avec la liquidation de mars 2020.

La rentabilité transactionnelle actuelle indique que la transaction ETH moyenne génère une perte de -13,5 % en moyenne. Bien que significative, et à une échelle coïncidant avec les marchés baissiers passés de l'Ethereum, cette perte reste faible par rapport aux pertes de -20% à -22% réalisées lors des creux de capitulation du cycle baissier de 2018.

Résumé et conclusions

Le marché haussier 2020-21 a vu un volume important d'innovations et de nouveaux produits lancés dans le secteur de la DeFi, Ethereum restant en tête en tant que plateforme dominante. Cependant, l'innovation et l'adoption se sont accompagnées d'une accumulation d'effets de levier, de dettes de marge et d'une spéculation excessive.

Avec l'effondrement des valorisations du marché jusqu'en 2022, la valeur des collatéraux en crypto a considérablement diminué, créant une divergence insoutenable par rapport au capital stable en USD emprunté. Le résultat a été une purge historiquement importante du secteur, avec une chute de la valeur totale de -124 milliards de dollars en seulement six semaines (60%).

La base des détenteurs d'Ethereum est maintenant fermement sous l'eau, avec de lourdes pertes non réalisées sur les pièces HODLées et des pertes historiquement importantes verrouillées au cours des dernières semaines.

Cela indique qu'un degré élevé de douleur financière existe et, bien que désastreux, il n'a pas encore atteint les creux extrêmes de rentabilité observés durant le cycle baissier de 2018.

Globalement, la purge en cours est douloureuse et s'apparente à une forme de mini-crise financière. Cependant, cette douleur offre l'opportunité d'éjecter les effets de levier excessifs et de permettre une reconstruction plus saine une fois la tempête passée.

Lancement d'un nouveau produit : Tableaux de bord didactiques

Nous sommes heureux de lancer quatre nouveaux tableaux de bord, des guides vidéo et des notes écrites conçus pour aider les utilisateurs de Glassnode à explorer et à se perfectionner dans les concepts on-chain, en commençant par le bitcoin.

- Tutoriel 1 - Naviguer dans les hauts et les bas du marché

- Tutoriel 2 - Introduction à l'activité on-chain

- Tutoriel 3 - Principes de base du minage de bitcoins

- Tutoriel 4 - Introduction à la dynamique de l'offre

- Suivez-nous et contactez-nous sur Twitter

- Rejoignez notre canal Telegram

- Visitez le Forum de Glassnode pour des discussions et analyses long-format.

- Pour les métriques on-chain et les graphiques d'activité, visitez Glassnode Studio.

- Pour des alertes automatisées sur les mesures de base sur la chaîne et l'activité des échanges, visitez notre Twitter Glassnode Alerts.

Clause de non-responsabilité : Ce rapport ne fournit aucun conseil en matière d'investissement. Toutes les données sont fournies à titre d'information uniquement. Aucune décision d'investissement ne doit être basée sur les informations fournies ci-haut et vous êtes seul responsable de vos propres décisions d'investissement.