Chute de Dominos : Capitulations dans Tous les Domaines

Le marché du BTC a été ébranlé par un événement massif de purge de l'effet de levier, le prix tombant sous le seuil de 20 000 dollars de 2017. Les marchés on-chain et off-chain ont désenflés, les exchanges, les prêteurs et les fonds spéculatifs étant rendus insolvables, illiquides ou liquidés.

Le marché du BTC a été ébranlé par un événement massif de purge de l'effet de levier, le prix tombant sous le seuil de 20 000 dollars de 2017. Les marchés on-chain de la DeFi et off-chain ont désenflés, les exchanges, les prêteurs et les fonds spéculatifs étant rendus insolvables, illiquides ou liquidés.

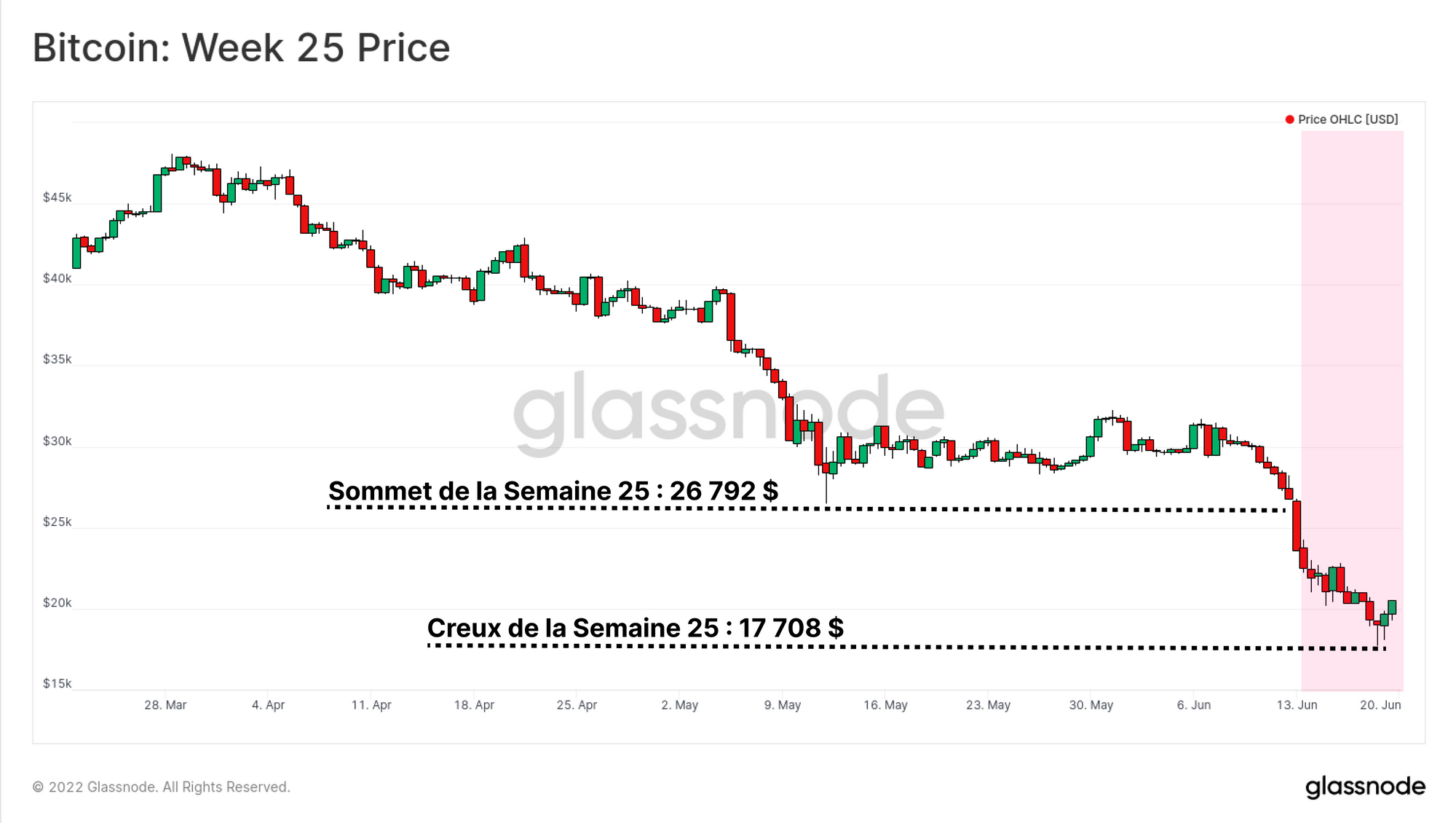

Le marché est passé sous le seuil des 20 000 dollars (ATH de 2017) le dimanche 18 juin, atteignant un plancher remarquable de 17 708 dollars. Le bitcoin et les actifs numériques étant les seuls instruments négociables pendant le week-end, les craintes macroéconomiques et la demande de liquidité en dollars semblent avoir été retirées de ce secteur.

En réponse à cet événement extrême, des signaux de capitulation sont apparus au sein de plusieurs cohortes d'entités, y compris les mineurs, les détenteurs à long terme, mais aussi dans le marché en sa globalité.

Dans cette édition, nous explorerons ces différents signaux pour évaluer si la douleur maximale de la phase baissière actuelle a été atteinte ou non.

Traductions

La Semaine On-chain est désormais traduit en espagnol, italien, chinois, japonais, turc, français , portugais, farsi, hébreu, polonais et en grec.

Tableau de bord de La Semaine Onchain

Cette lettre d'information s'accompagne d'un tableau de bord en direct, tous les graphiques étant disponibles ici. Ce tableau de bord et toutes les métriques abordées sont explorés plus en détail dans notre Rapport Vidéo, publié tous les mardis. Abonnez-vous à notre Chaîne Youtube et visitez notre Portail Vidéo pour plus de contenu vidéo et de tutoriels concernant les métriques.

La Rentabilité au plus Bas

Avec un marché se négociant en dessous de l'ATH de 2017, la conviction des investisseurs et la rentabilité du marché ont été mises à rude épreuve.

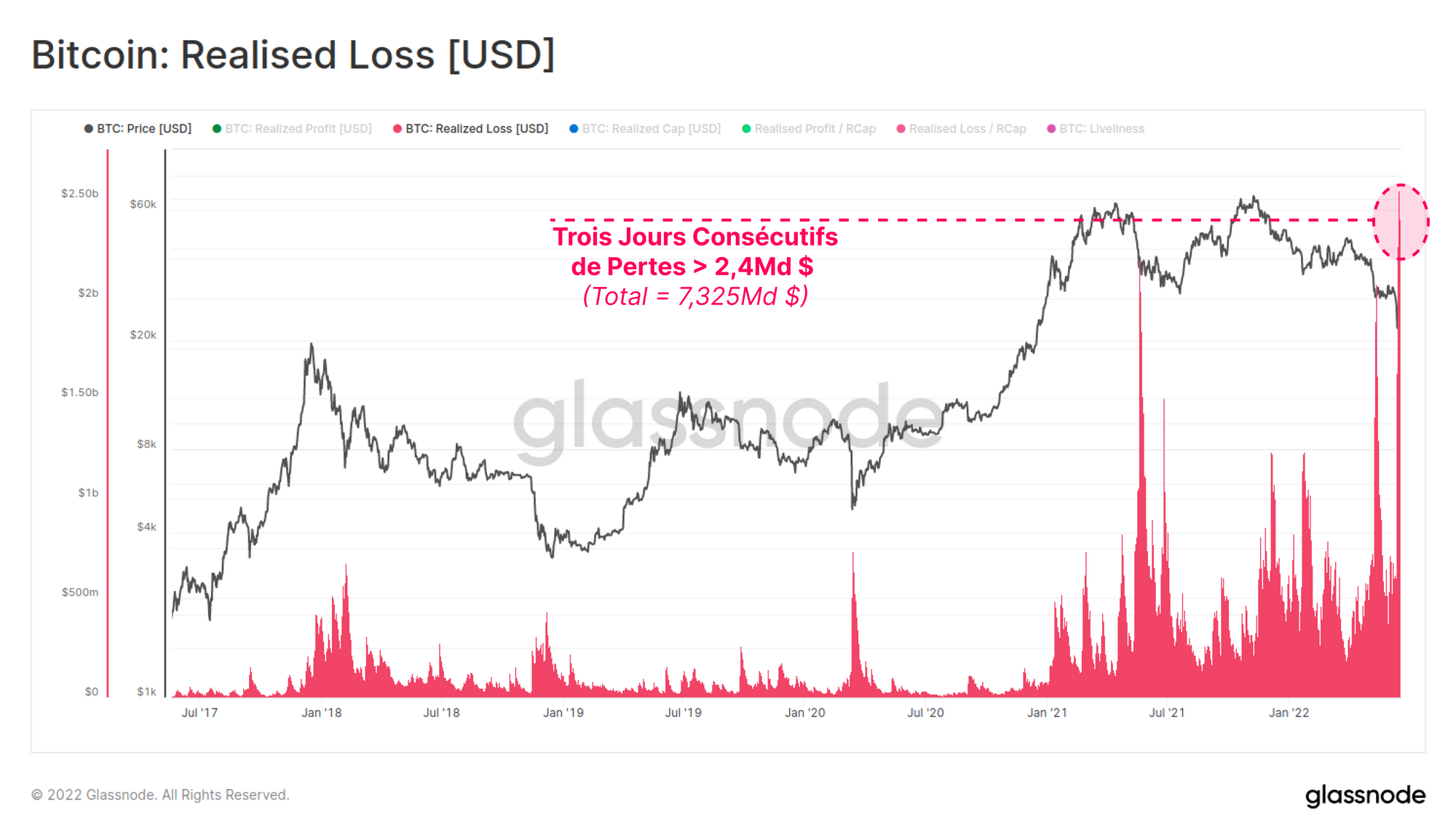

La métrique des pertes réalisées mesure le delta de la valeur totale entre les pièces acquises à des prix plus élevés et le prix auquel elles ont ensuite été dépensées sur la chaîne.

Cette mesure a atteint un nouveau record historique, ponctué par trois jours consécutifs où les pertes réalisées à l'échelle du marché ont dépassé 2,4 milliards de dollars par jour, pour un total de 7,325 milliards de dollars. Le stress de rentabilité mentionné ci-dessus semble se traduire par ces pertes réalisées par les investisseurs.

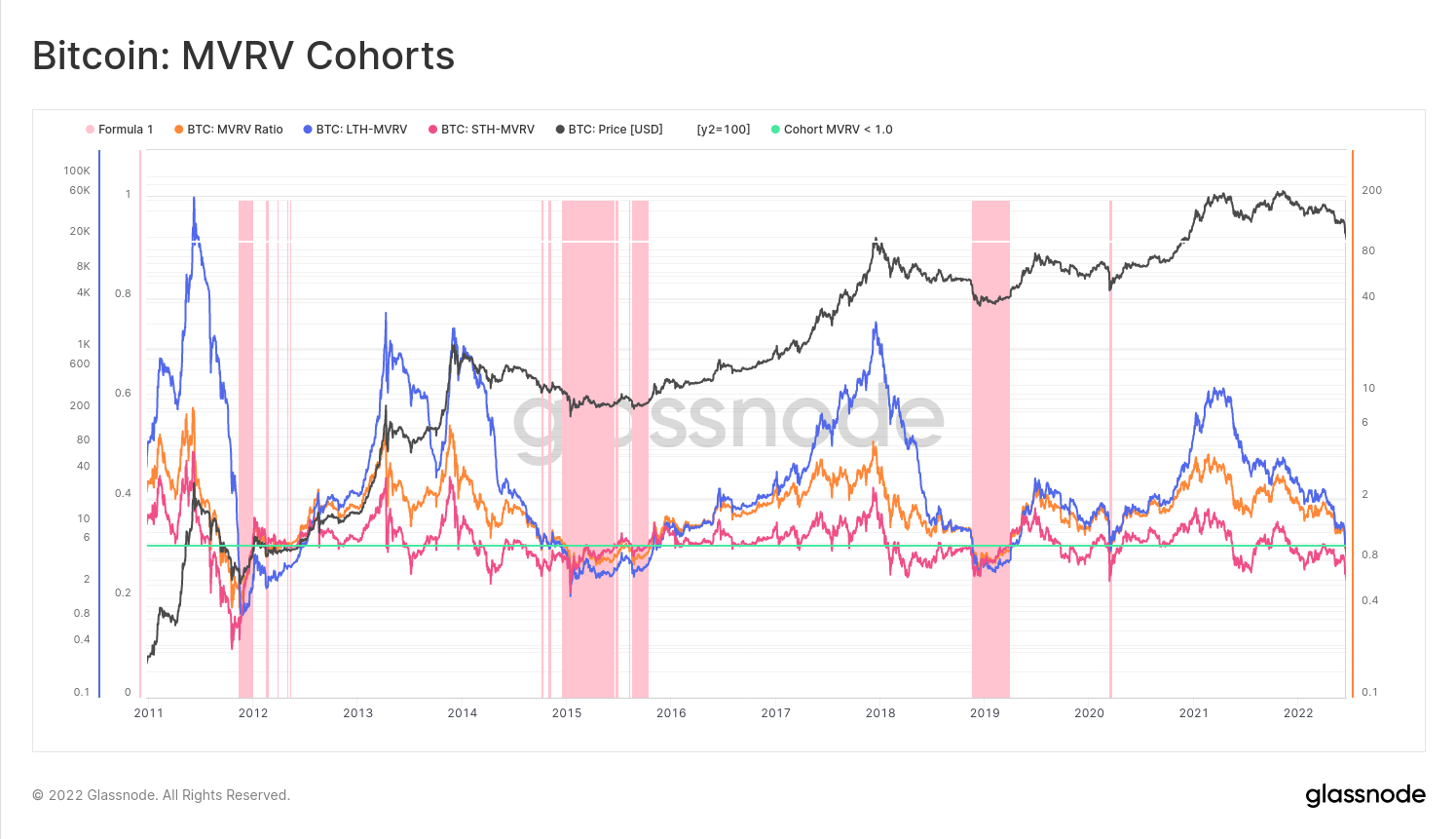

Nous pouvons également étudier la rentabilité de cohortes d'investisseurs spécifiques par rapport à leur prix réalisé (le prix moyen de toutes les pièces en fonction de leur dernier mouvement sur la chaîne).

Le graphique ci-dessous présente les ratios MVRV de trois cohortes (marché global, STH et LTH). Il apparaît que tous ces groupes sont maintenant à perte et détiennent des pièces en dessous de leur prix d'achat.

Les cas précédents où les trois cohortes sont en perte non réalisée n'ont coïncidé qu'avec des capitulations tardives de marchés baissiers, ce qui permet de confirmer les mesures de rentabilité ci-dessus.

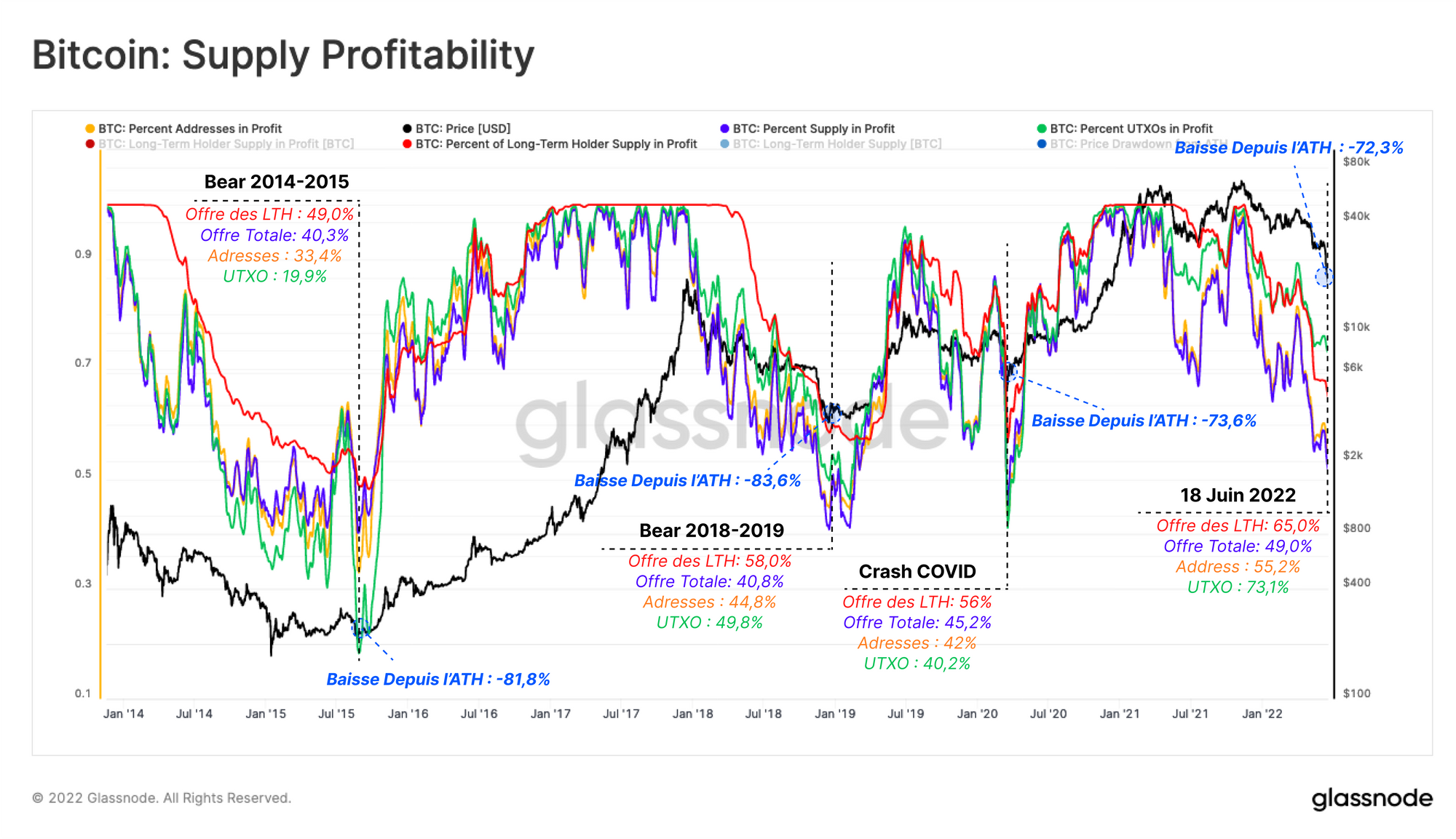

Comme nous l'avons abordé dans la semaine 23, un outil puissant pour suivre l'extension du marché baissier est la diminution de la rentabilité à travers les métriques relatives à l'offre et à des portefeuilles ciblés. Ce que nous recherchons, ce sont les seuils de douleur financière ultime des investisseurs ayant épuisé les vendeurs lors des cycles précédents.

Ces seuils de douleur maximale de l'offre peuvent être étudiés sous différents angles :

- L'Offre en profit 🔵 a chuté à seulement 49,0 % alors que le marché s'échangeait jusqu'à 17,6 k$, mettant plus de la moitié de l'offre en perte latente. Les planchers historiques des marchés baissiers ont atteint leur niveau le plus bas entre 40 % et 45 % de l'offre en profit.

- Les Adresses en profit 🟠 évalue la rentabilité des les portefeuilles individuels et renvoie des résultats similaires à l'offre en profit. Cette métrique est maintenant à peine 10 % plus élevée que son niveau le plus bas du marché baissier de 2018-2019 et du crash de COVID, indiquant une douleur marginale par rapport à ces creux.

- Les UTXOs en profit 🟢 nous permet de jauger la rentabilité du marché sur la base de toutes les sorties de transactions non dépensées. Cette métrique montre que 26,7% de toutes les UTXOs sont en perte. Historiquement, au plus bas des marchés baissiers, 50,2% - 81,1% de tous les UTXOs étaient en perte.

- L'Offre des LTH en profit🔴 surveille la rentabilité des détenteurs à long terme comme une jauge de la gravité du stress sur les investisseurs les plus résilients. À l'heure actuelle, 35 % de l'offre des LTH est en perte. Cela signifie que cette cohorte supporte encore moins de douleur par rapport aux marchés baissiers passés où les LTH détenaient 42% à 51% de leur avoirs à perte.

On peut s'attendre à une dérive naturelle du plancher de ces mesures, au fur et à mesure que les pièces sont perdues et qu'elles font l'objet d'un comportement de HODLing profond. En tant que telle, la vente de ce week-end peut être considérée comme ayant plongé la rentabilité et les investisseurs dans un degré de douleur financière historiquement significatif.

Capitulation des Mineurs en Temps Réel

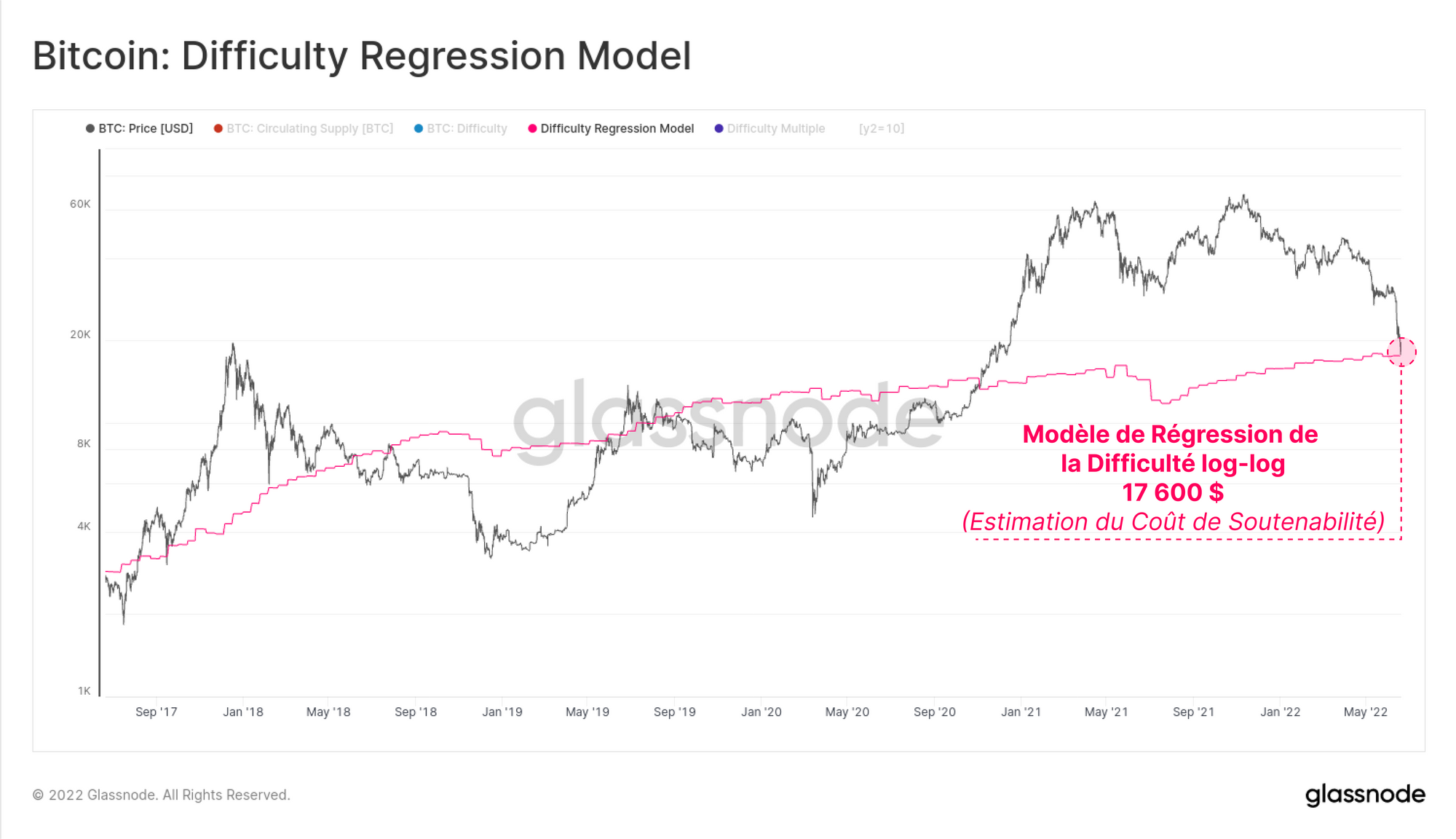

Il est tout à fait possible de considérer le bitcoin comme un bien numérique, et comme beaucoup de biens, il a tendance à avoir une relation avec son coût de production. En exécutant un modèle de régression log-log entre la difficulté et la capitalisation boursière du BTC, nous pouvons estimer un coût global des BTC extraits.

Le coût de ce modèle de production se négocie actuellement à 17 600 $, ce qui, fait intéressant, était le prix le plus bas du week-end.

Notre enquête de la semaine 23 a mis en évidence la pression exercée sur les revenus des mineurs en raison de la baisse de leurs revenus et de la hausse des coûts de production. Les comportements des mineurs confirment maintenant qu'une phase de capitulation de cette cohorte est en cours.

La première preuve est constituée par les rubans de hachage, qui se sont inversés, alors que le taux de hachage chute de 10 % par rapport à l'ATH, ce qui signifie que des ASICs de minage sont mises hors service.

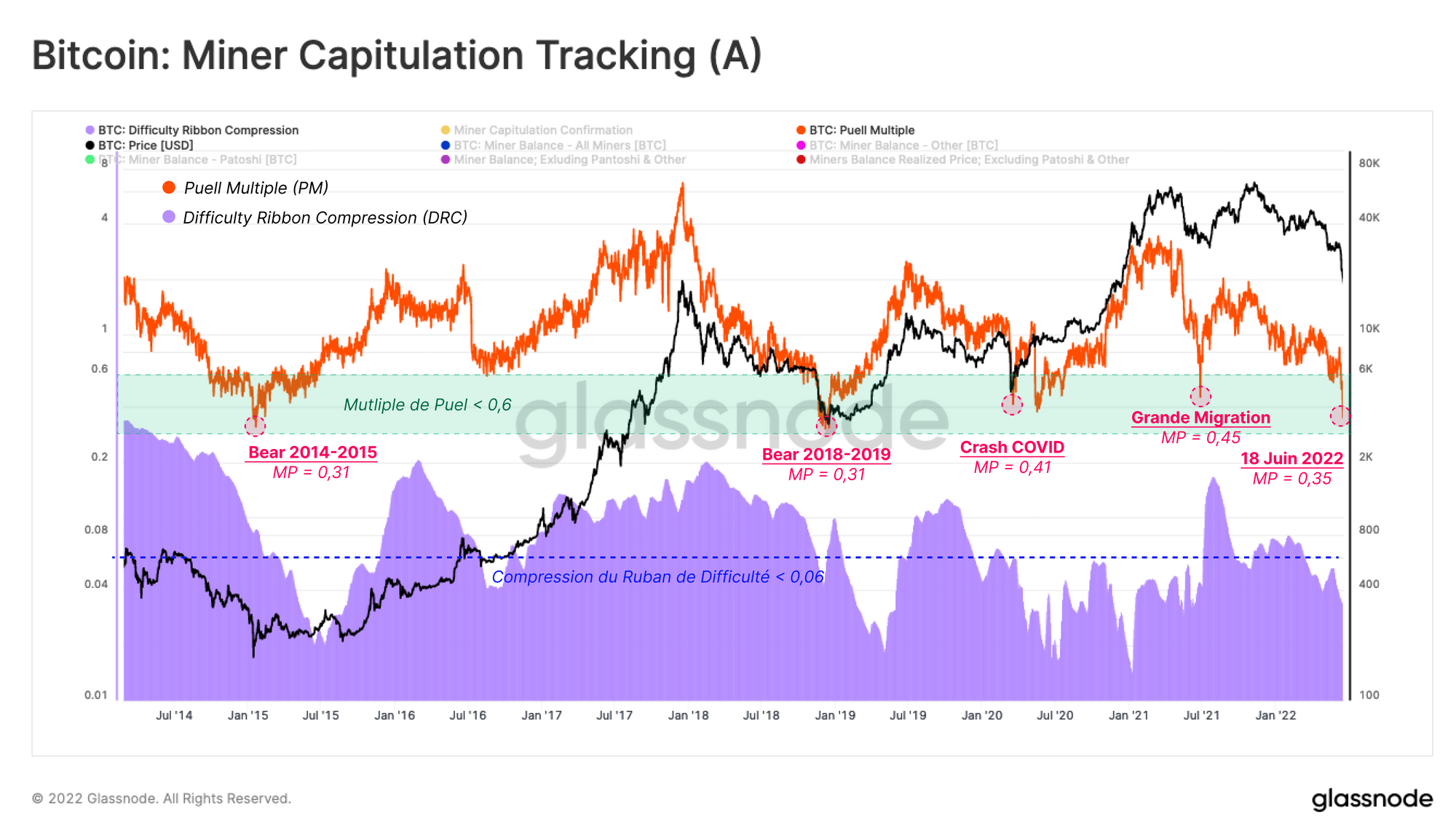

Nous pouvons confirmer que ce stress en utilisant deux outils :

- Le multiple de Puell est un oscillateur qui suit les revenus des mineurs mesurés en USD. Il indique actuellement que les revenus globaux sont inférieurs de 61 % à leur moyenne annuelle. La baisse des revenus des mineurs nous permet de penser que le stress des mineurs est probable.

- La compression des rubans de difficulté (normalisée) fournit alors un modèle explicite de stress des mineurs, qui, comme les rubans de hachage, surveille si les machines sont effectivement coupées du réseau. Étant donné que nous avons observé une récente tendance à la hausse de la difficulté, nous pouvons également constater que le coût de production du BTC a augmenté.

Sur la base de ces deux modèles, la contraction actuelle des revenus des mineurs est pire que lor de la grande migration de mai-juillet 2021. Toutefois, les mineurs ont connu des pires augures en 2018-2019 et en 2014-2015, lors des marchés baissiers, où le multiple de Puell a atteint 0,31 (baisse de 69 % des revenus par rapport à la moyenne annuelle).

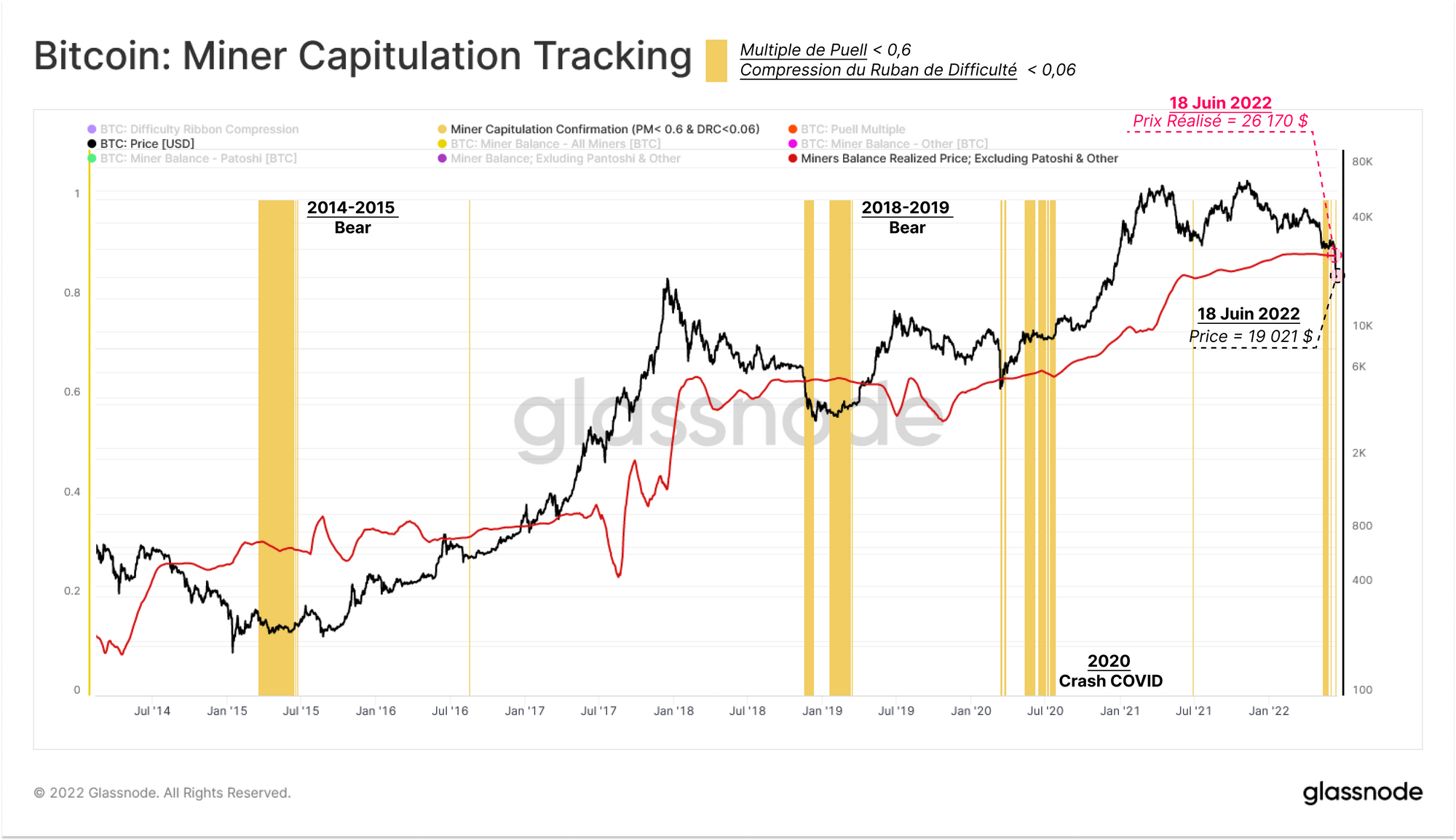

Pour évaluer la probabilité de capitulation d'un mineur, nous pouvons combiner ces deux mesures, en recherchant la confluence entre un multiple de Puell < 0,6 et une compression de ruban difficile < 0,06, distillée dans l'outil de capitulation des mineurs (représenté dans les zones jaunes ci-dessous).

Pour étayer cet argument, nous pouvons également estimer le prix réalisé des mineurs (à l'exclusion des pièces Patoshi) en tant que jauge pour le coût de base de leurs avoirs miné, actuellement à 26 170 $.

Il est intéressant de noter qu'à plusieurs reprises, les zones de capitulation mises en évidence ont coïncidé avec les périodes où le prix du marché a été négocié en dessous du prix réalisé estimé des mineurs. Lors de la récente chute du marché à $17.6k, cette structure de chevauchement est remarquée pour la première fois depuis la chute du COVID.

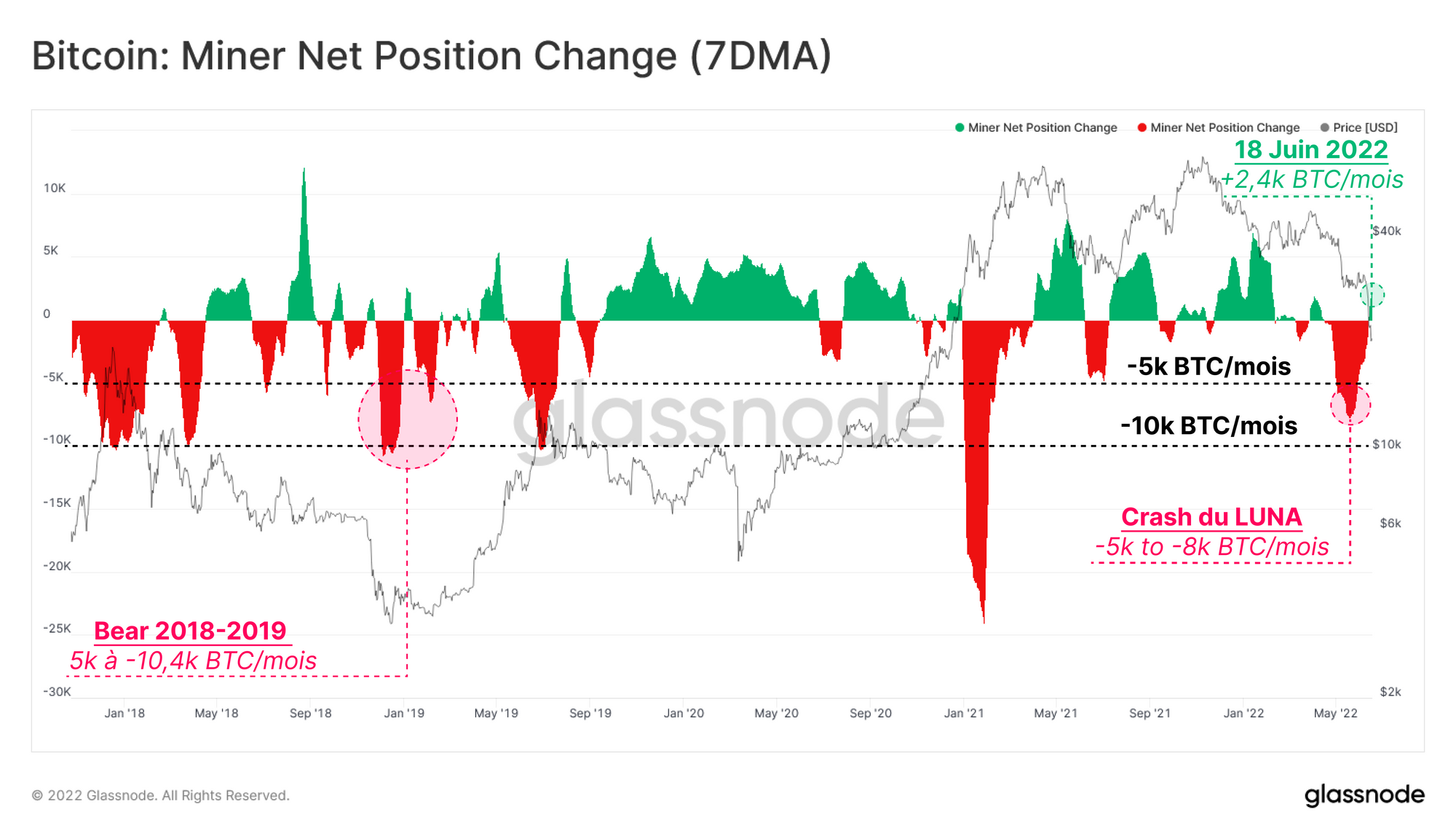

Avec cette pression financière étendue sur les mineurs, les volumes de sortie de leurs trésoreries ont atteint des taux de 5k à 8k BTC par mois. Cela est maintenant comparable à l'événement de capitulation du marché baissier de 2018-2019. Fait remarquable, après que le bitcoin n'a pas réussi à maintenir la bande basse de sa consolidation en cours (28k $), les mineurs ont cessé de dépenser et ont en fait vu leurs soldes augmenter à un taux de 2,2k BTC par mois.

Nouvelle recherche Glassnode : Le grand désendettement du DeFi

Le marché de la DeFi sur Ethereum subit une purge spectaculaire, avec plus de 124 milliards de dollars de capitaux liquidés en seulement six semaines. La base d'investisseurs d'Ethereum est maintenant fortement en perte sur les positions spot et couve des pertes réalisées historintes.

Lisez notre dernier article de recherche ici.

Les Détenteurs à Long Terme au Bord du Gouffre

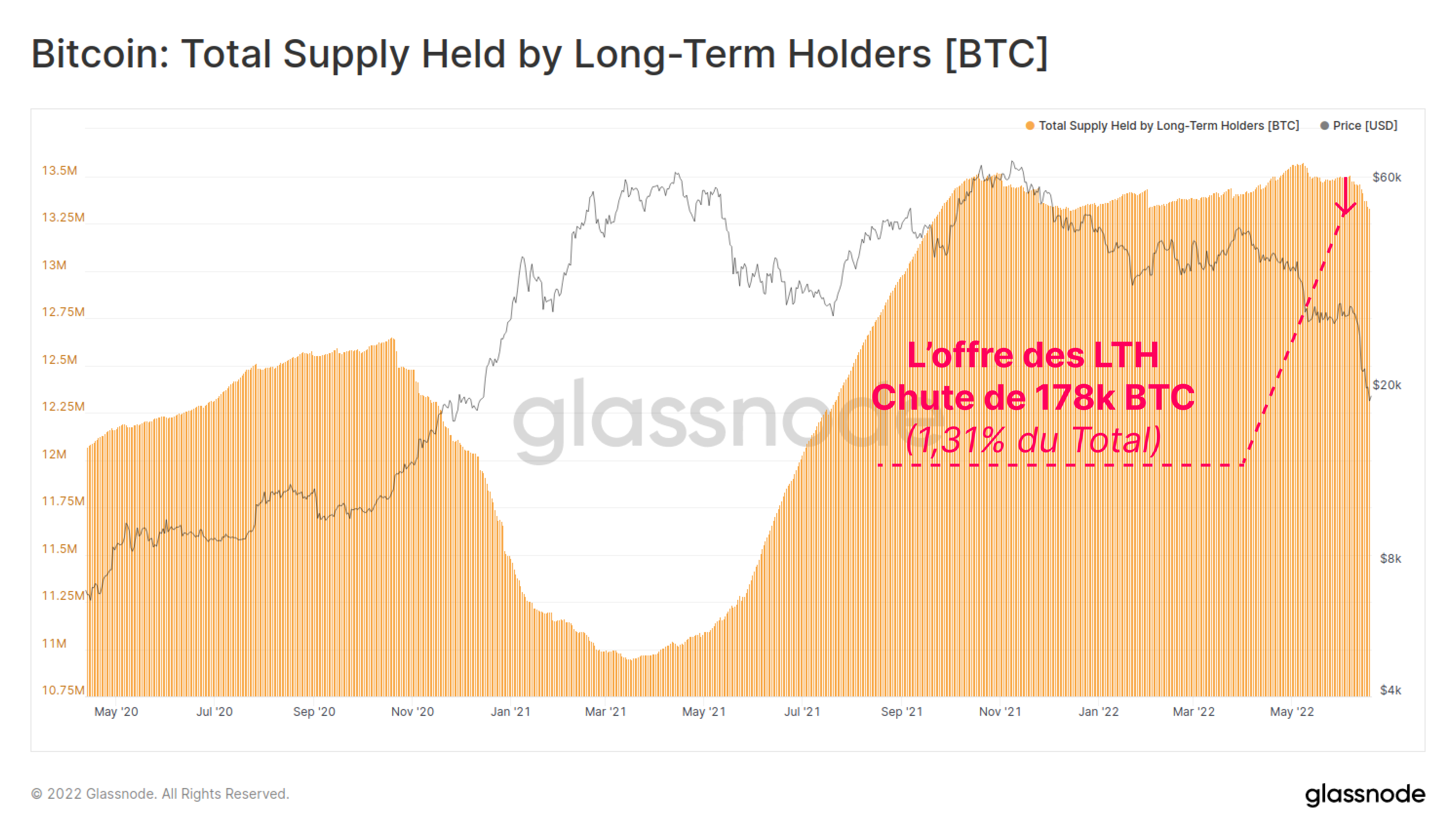

La chute des dominos de l'actuel marché baissier entre dans une nouvelle phase. Aux côtés des mineurs, les détenteurs à long terme commencent maintenant à ressentir la pression, ce qui oblige nombre d'entre eux à vendre à un rythme accéléré. L'offre des détenteurs à long terme a diminué de 178 000 BTC au cours de la semaine dernière, soit l'équivalent de 1,31 % de leurs avoirs totaux.

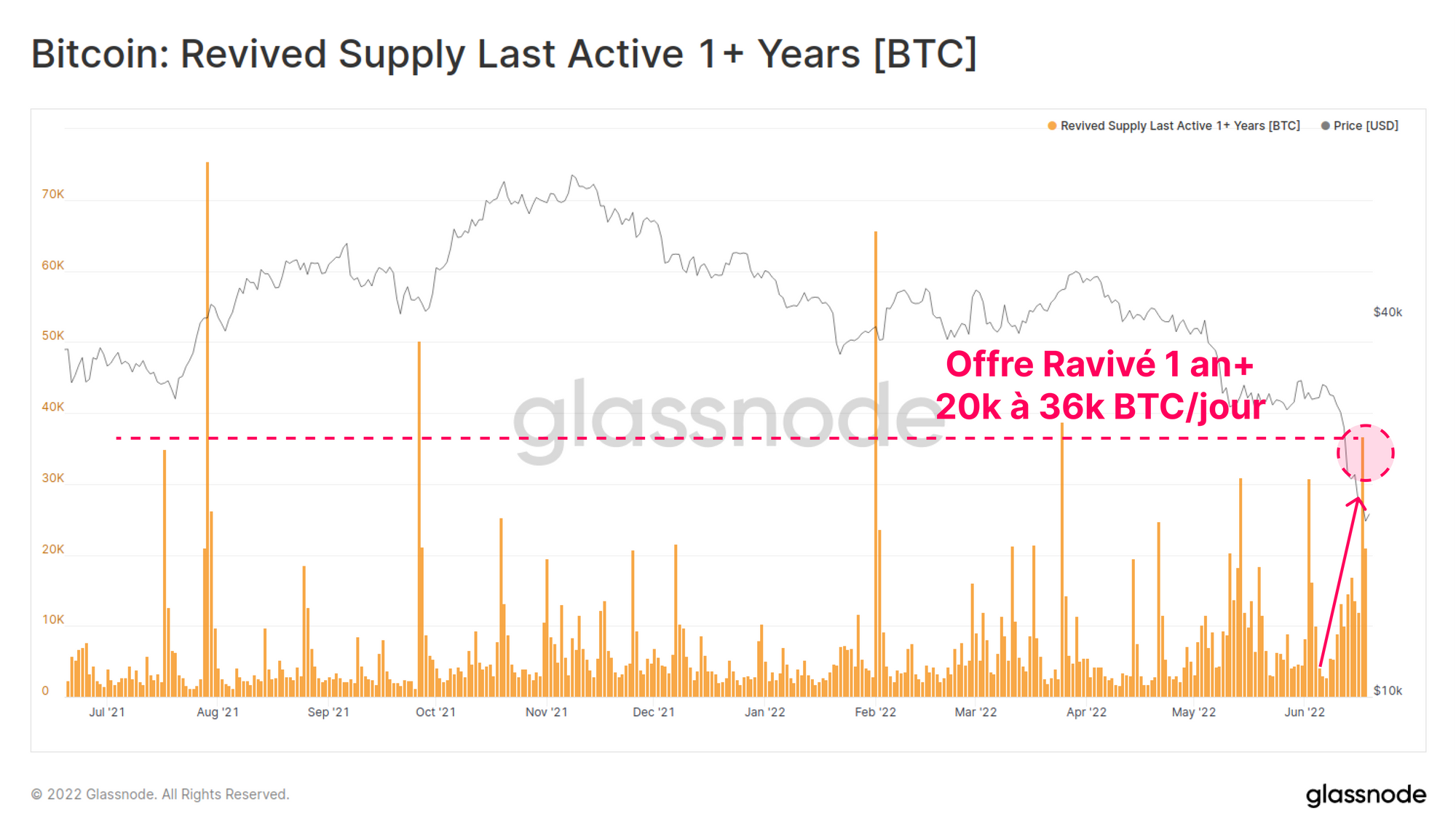

Le ravivement de l'offre depuis plus d'un an confirme que les pièces plus anciennes ont été dépensées, à un rythme de 20 000 à 36 000 BTC par jour. Cela reflète un afflux de peur et de panique au sein même de la cohorte des bitcoines les plus convaincus.

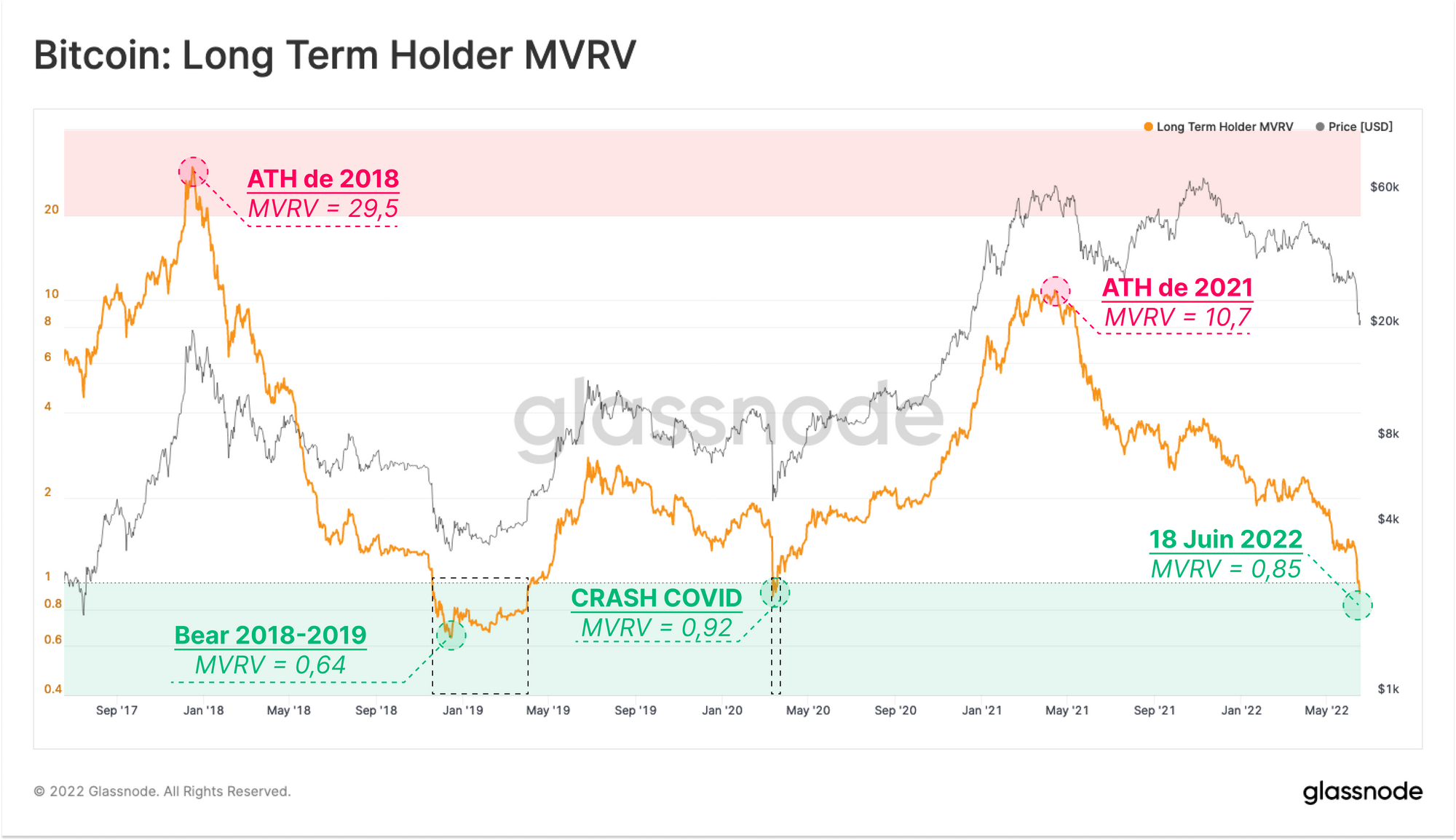

Nous pouvons cartographier le stress financier qui motive les détenteurs à long terme en utilisant LTH-MVRV, un ratio entre le prix du marché et le prix réalisé par LTH. Le récent effondrement du marché à 17,6k $ a poussé cette mesure à 0,85, ce qui signifie que les LTH, en moyenne, détiennent une perte non réalisée de 15%. Il s'agit d'un plus bas plus profond que celui établi lors du crash du COVID et juste un peu au-dessus du bas de capitulation du marché baissier 2018-2019.

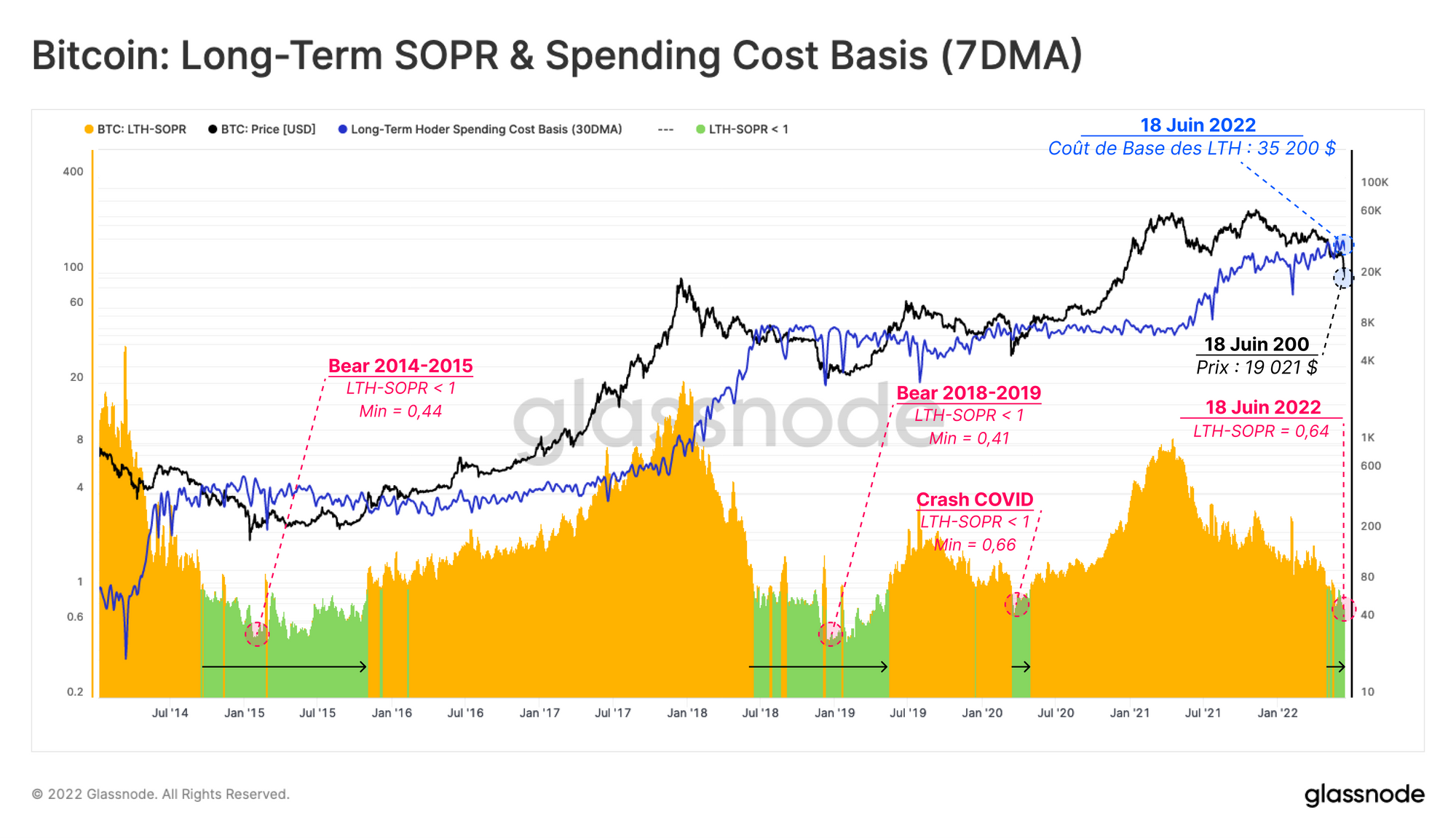

En tant que détenteurs à long terme, les pertes non réalisées s'amplifient, et l'intensité de cette vente à perte peut être suivie par le LTH-SOPR. Cette métrique compare le prix du marché avec le coût de base des LTH qui dépensant des BTC.

Les capitulations passées des LTH se sont produites lorsque cette mesure s'échangeait en dessous de 1, signifiant que les LTH subissaient des pertes après de longues périodes de détention. Lors des creux du marché baissier, cette métrique est tombée dans la fourchette de 0,4 à 0,6, indiquant des pertes de 40 à 60 %.

Ainsi, le comportement actuel de dépenses des LTH qui subissent des pertes coïncide avec mars 2020, mais n'est pas aussi sévère que les creux du marché baissier de 2015 ou 2018.

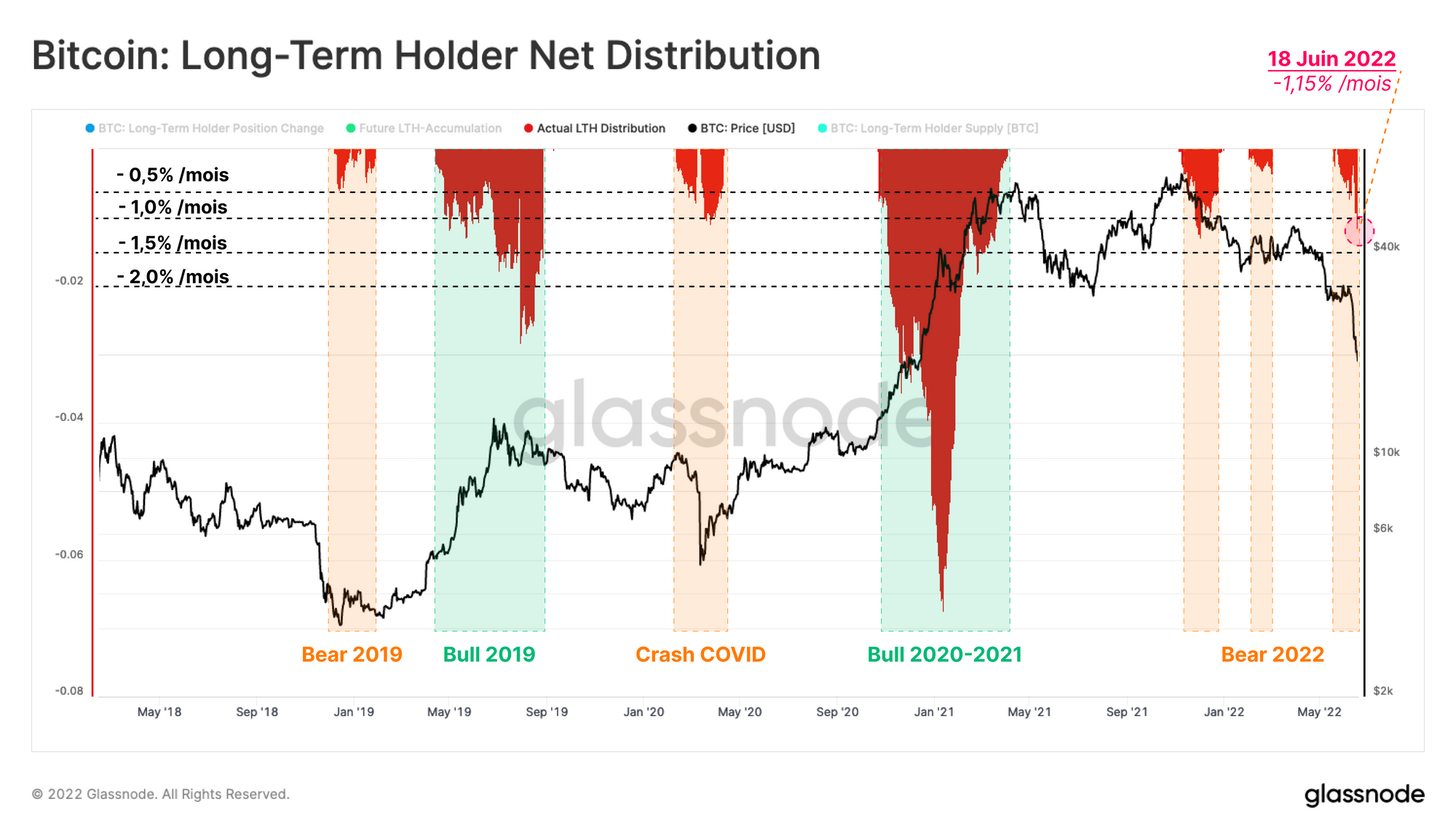

Nous pouvons également suivre la distribution nette de pièces des LTH sur une période de 30 jours pour évaluer l'activité relative du côté des vendeurs. Ici, nous normalisons les valeurs par l'offre totale des LTH afin d'obtenir un aperçu comparatif du comportement de ces investisseurs sur les marchés baissiers précédents.

Au cours de la récente chute, les LTH ont dépensé un peu plus de 1 % de leur offre par mois, un taux qui coïncide avec le crash COVID et la correction post-ATH de décembre 2021. Ce niveau est presque deux fois plus élevé que la sortie maximale du marché baissier 2018-2019.

Notez que les flux sortants des LTH sont surtout associées aux marchés haussiers (prise de bénéfices) plutôt qu'aux marchés baissiers (les investisseurs expérimentés paniquent et prennent des pertes).

Tracer la Douleur sur les Exchanges

Les exchanges restent le principal lieu d'échange de bitcoins et, par conséquent, la caractérisation des flux de BTC entrants peut affiner nos observations de la réaction du marché à la volatilité et aux baisses.

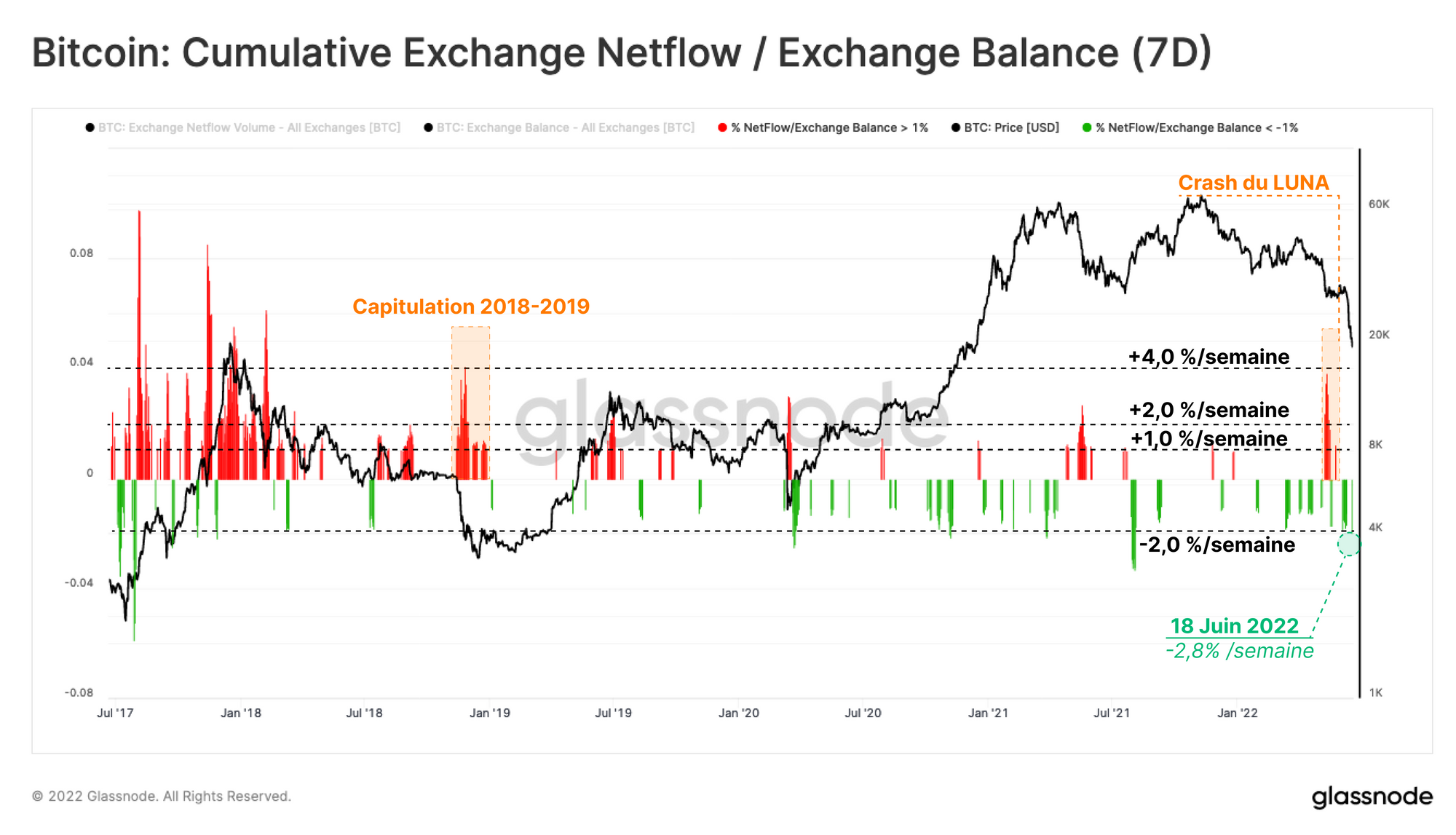

La figure suivante montre uniquement les cas où le flux net hebdomadaire vers (rouge) ou depuis (vert) les exchanges dépasse 1% des soldes totaux des plateformes.

Passage en revue des récents incidents notables :

- Le marché baissier 2018-2019 a vu un régime de flux entrants hebdomadaires > +1% du solde total des échanges persister pendant plus d'un mois.

- Le crash du LUNA a atteint +4% de la balance totale des échanges en flux nets entrants.

- Sur la phase actuelle, cette métrique renvoie une sortie nette de -2,8 %, ce qui est similaire aux sorties de capitaux qui ont suivi le crash COVID.

Ainsi, malgré une forte baisse des prix, les soldes des exchanges ont connu un flux sortant net de 2,8 % cette semaine.

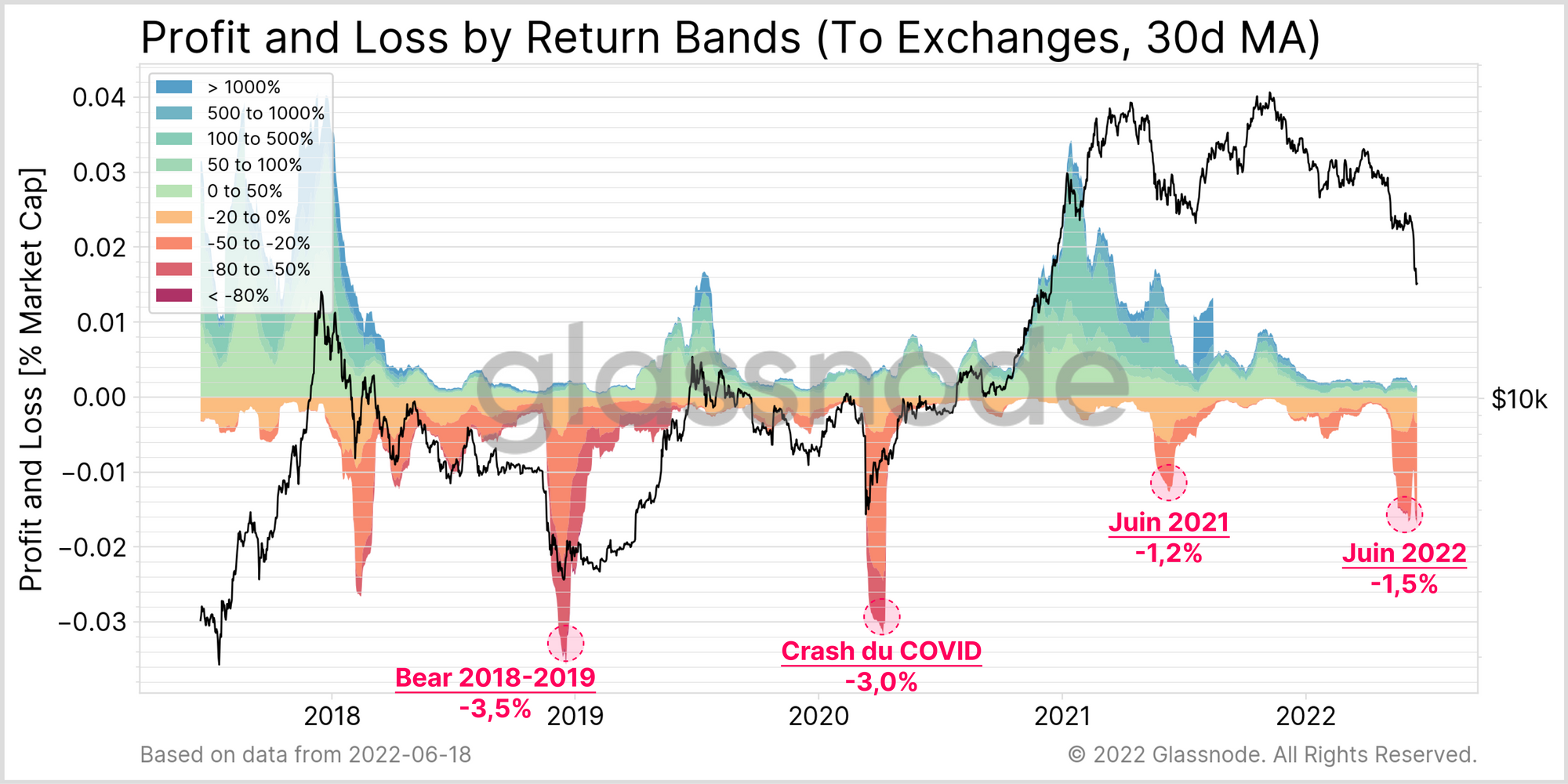

Ensuite, nous pouvons caractériser la rentabilité des flux entrants des exchanges par le degré de profit et de perte réalisé. Les entrées au cours du dernier mois ont été dominés par les pertes réalisées, l'ampleur totale dépassant 1,5 % de la capitalisation boursière.

Cela dépasse la vente de mai-juillet 2021, mais est environ deux fois moins grave que les creux extrêmes du marché baissier de 2018-2019 et du crash COVID.

Résumé et Sonclusion

Le marché du bitcoin a maintenant connu deux phases de capitulation distinctes depuis l'ATH de novembre 2021. La première phase a été déclenchée par la force de la LFG qui a vendu plus de 80 000 BTC, et la seconde, cette semaine, par une purge massive du secteur.

Les mineurs sont désormais soumis à un stress financier important, avec des BTC s'échangeant à un niveau proche du coût de production estimé, des revenus bien inférieurs à leur moyenne annuelle, et des taux de hachage sensiblement inférieurs aux ATH.

Le marché global a réalisé plus de 7 milliards de dollars de pertes cette semaine, les détenteurs à long terme ayant contribué à hauteur de 178 000 BTC à ces ventes.

Comme nous l'avons évoqué ces dernières semaines (23 et 24), les participants du marché du bitcoin ont atteint ou sont très proches de seuils de douleur financière historiquement élevés.

Les vendeurs forcés semblant être à l'origine d'une grande partie des pertes récentes, le marché pourrait commencer à observer des signaux d'épuisement des vendeurs dans les semaines et les mois à venir.

Lancement d'un nouveau produit : Tableaux de bord didactiques

Nous sommes heureux de lancer quatre nouveaux tableaux de bord préétablis, des guides vidéo et des notes écrites conçus pour aider les utilisateurs de Glassnode à explorer et à se perfectionner dans les concepts de la chaîne, en commençant par le bitcoin.

- Tutoriel 1 - Naviguer dans les hauts et les bas du marché

- Tutoriel 2 - Introduction à l'activité on-chain

- Tutoriel 3 - Principes de base du minage de bitcoins

- Tutoriel 4 - Introduction à la dynamique de l'offre

Mises à jour des produits

Toutes les mises à jour du produit, les améliorations et les mises à jour manuelles des mesures et des données sont enregistrées dans notre journal des modifications pour votre référence.

- Améliorations apportées aux tableaux de bord : Module vidéo, fonction de défilement des zones de texte, reformatage des dimensions.

- Suivez-nous et contactez-nous sur Twitter

- Rejoignez notre canal Telegram

- Visitez le Forum de Glassnode pour des discussions et analyses long-format.

- Pour les métriques on-chain et les graphiques d'activité, visitez Glassnode Studio.

- Pour des alertes automatisées sur les mesures de base sur la chaîne et l'activité des échanges, visitez notre Twitter Glassnode Alerts.

Clause de non-responsabilité : Ce rapport ne fournit aucun conseil en matière d'investissement. Toutes les données sont fournies à titre d'information uniquement. Aucune décision d'investissement ne doit être basée sur les informations fournies ci-haut et vous êtes seul responsable de vos propres décisions d'investissement.