高波动就在眼前

比特币期货和期权市场正在为不久的将来的高波动性进行定价。同时,链上活动仍然坚定地处于熊市区域,但继续进行有意义的恢复。

比特币期货和期权市场正在为不久的将来的高波动性进行定价。同时,链上活动仍然坚定地处于熊市区域,但继续进行有意义的恢复。

比特币市场又经历了一周的低波动性和价格盘整,从37,680美元低点开始,达到了周末42,312美元的局部高点。随着价格在这个狭窄的范围内交易,波动性被挤出市场,短期内出现更高的波动性的概率加大。

在本版中,我们将重点关注市场的三个核心领域,试图描述驱动市场下一次重大波动最有可能的机制。

- 我们利用一套新发布的指标,分析了买方压力和买方压力的地理分布情况

- 链上活动和供应成熟度指标,描述熊市中网络用户群的恢复情况。

- 衍生品市场,对当前和未来的波动性进行定价,并对与风险中立的现金和套利定位相关的行为提供洞察力。

执行摘要

- 目前的买方需求似乎由美国和欧盟市场主导,而大部分的卖出发生在亚洲交易时段。

- 比特币网络利用率和链上活动仍然处于熊市区域,尽管正在逐渐恢复。网络活动的持续上升冲动可能具有建设性,而恶化却可能倾向于熊市。

- 在目前的下跌过程中,市场上吸收的比特币供应量规模与2020年3月抛售后相当。然而,供应量规模仍然是温和的,这是未来几周需要关注的一个关键指标。

- 历史上的低隐含波动率和期货溢正体现在衍生品市场的定价中。在历史上,这种市场结构通常出现在高波动时期之前,而且往往是向上波动。

翻译

本周周报已经被翻译成西班牙语, 意大利语, 中文, 日本语, 土耳其语, 法语, 葡萄牙语, 和 波斯语.

链上周报控制面板

我们为链上周报所提及的数据指标开发了实时控制面板功能, 点击此处查看所有特色图表。我们在每周二发布的视频报告中进一步探讨了这个仪表板和周报涵盖的所有指标。即刻浏览并注册我们的Youtube频道,点击我们的Video Portal 观看更多视频内容和指标教学。

西方市场买入,而亚洲市场在卖出

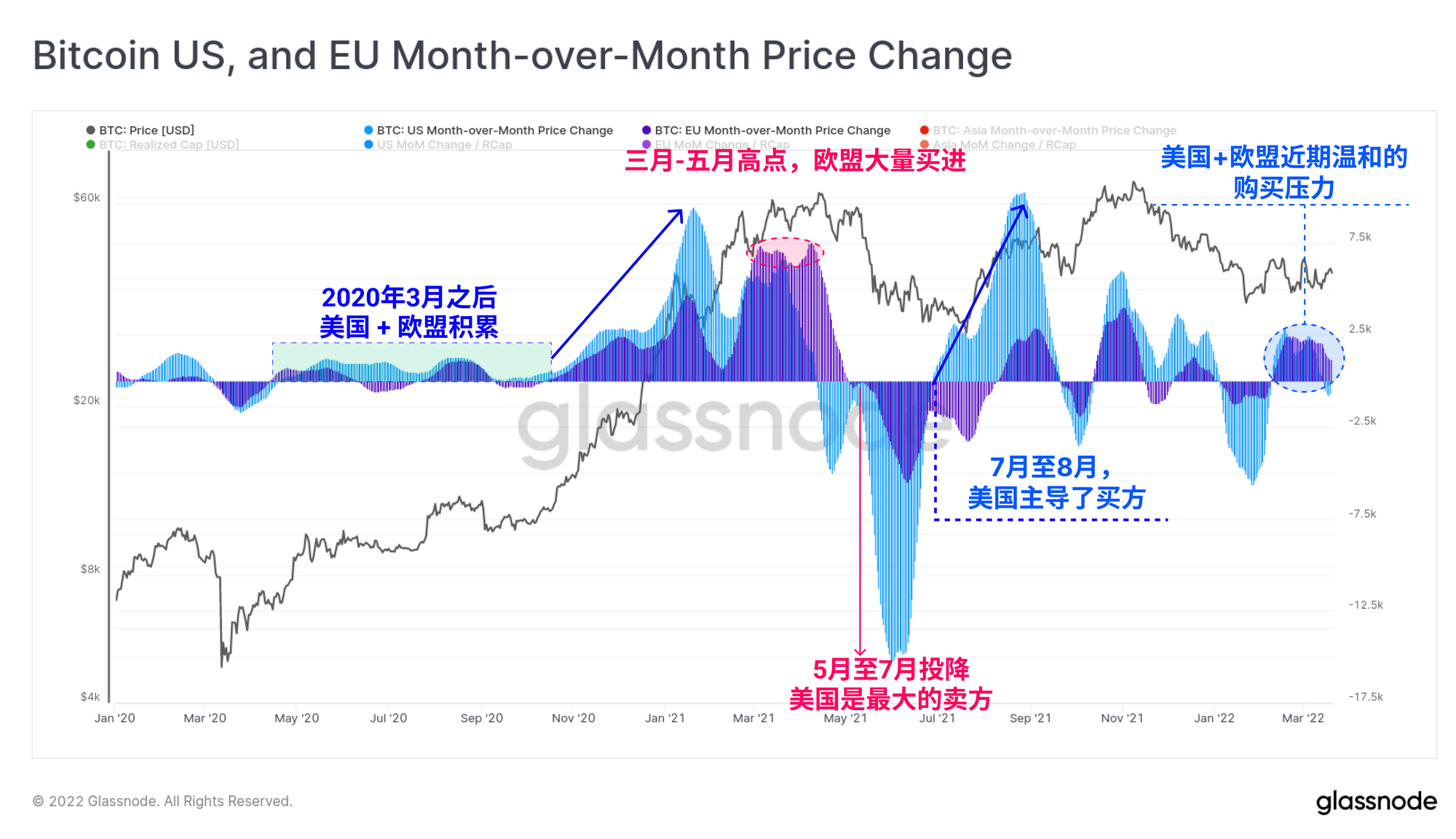

我们上周发布了一套三个新指标,追踪了美国、欧盟和亚洲交易时段的30天累计价格变化。这些指标提供了对市场中哪些地理区域在买方和卖方压力方面领先或落后的洞察力,特别是对市场结构的基本变化的反应。

在整个2020年至2022年,美国和欧盟的行为相似,通常市场结构如下:

- 在2020年3月的大跌之后,普遍的积累和买入。这可能是对西方中央银行此时颁布的扩张性货币政策和法币贬值的回应。

- 在2020年末至2021年初的牛市中大量买入。美国市场一直到1月都是引领这种需求的一方,欧洲市场的需求在2021年3月至5月的顶部最为强烈。

- 这两个地区在整个5月至7月期间都出现了投降,尽管美国在进入9月后明显引领了买方的复苏。相对于8月,美国和欧盟在11月顶部的买盘明显减少。

- 欧洲目前提供了最大的买盘支持,尽管整体价格变化只是适度的积极,还没有出现可持续的牛市需求回归的信号。

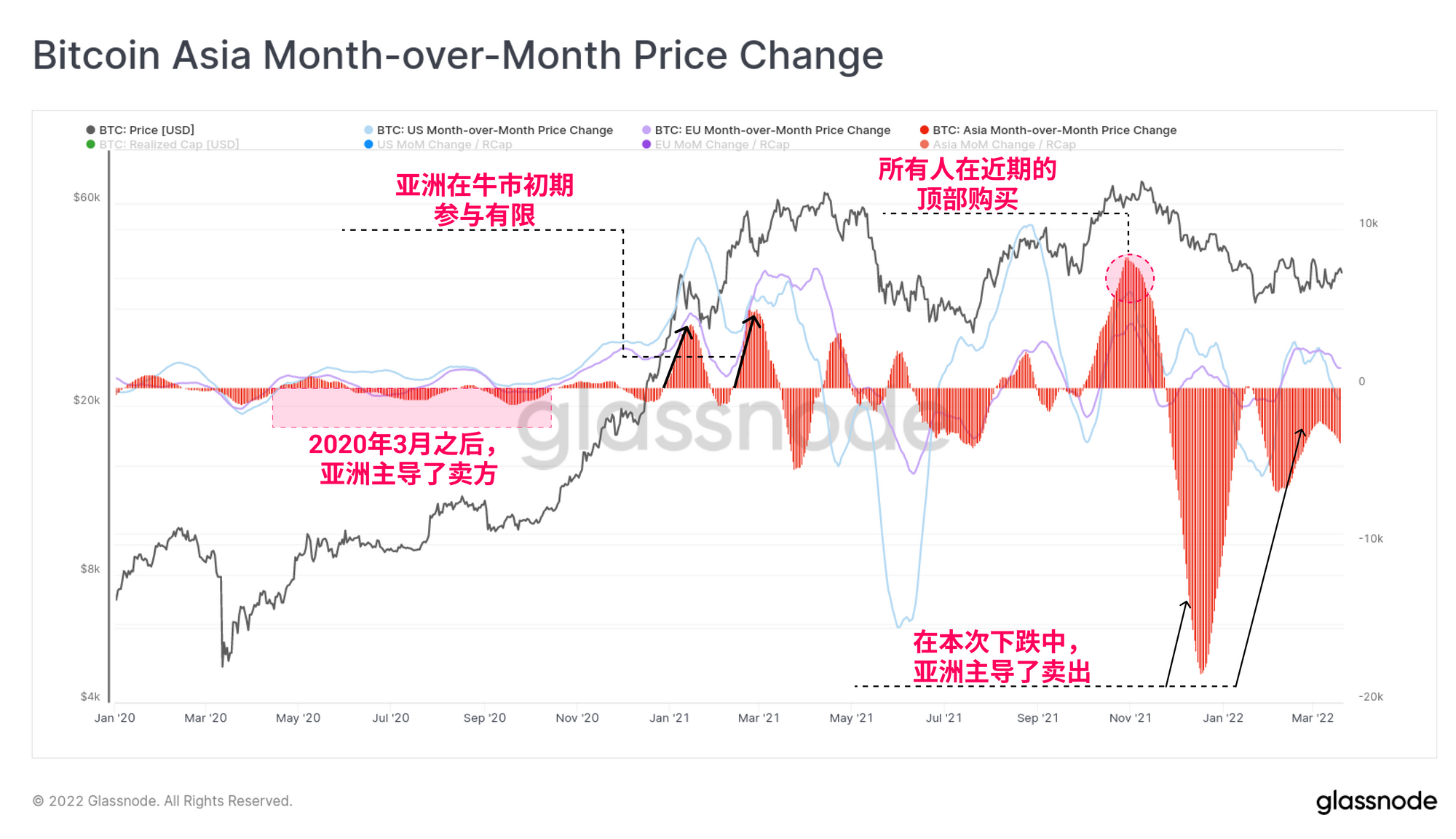

亚洲市场的情况则明显不同。在下面的图表中,我们显示了美国(蓝色)和欧盟(紫色)的幽灵轨迹,方便比较。至于亚洲市场:

- 2020年3月后主要是卖方的压力,可能表明市场对新冠疫情对全球经济的影响有非常不同的预期。

- 在2021年第一季度至第三季度,参与和购买方的需求明显减少,然而值得注意的是,亚洲的需求在牛市修正的低点附近达到顶峰。

- 2021年7月的低点有大规模的卖盘,需求在10-11月的历史高点才达到顶峰。所有三个地区都在此时 "顶部买入",但亚洲的需求让美国和欧盟都黯然失色。

- 在目前的下降期间,出现了严重的卖方主导情况,这种情况自2021年12月以来一直持续,这可能是对众多在顶部买入的买方的回应。

Glassnode的新内容

熊市生存指南的第三部分已经上线,本期视频关注于晚期的熊市,以及与最后的投降事件的观察。

链上的复苏在继续

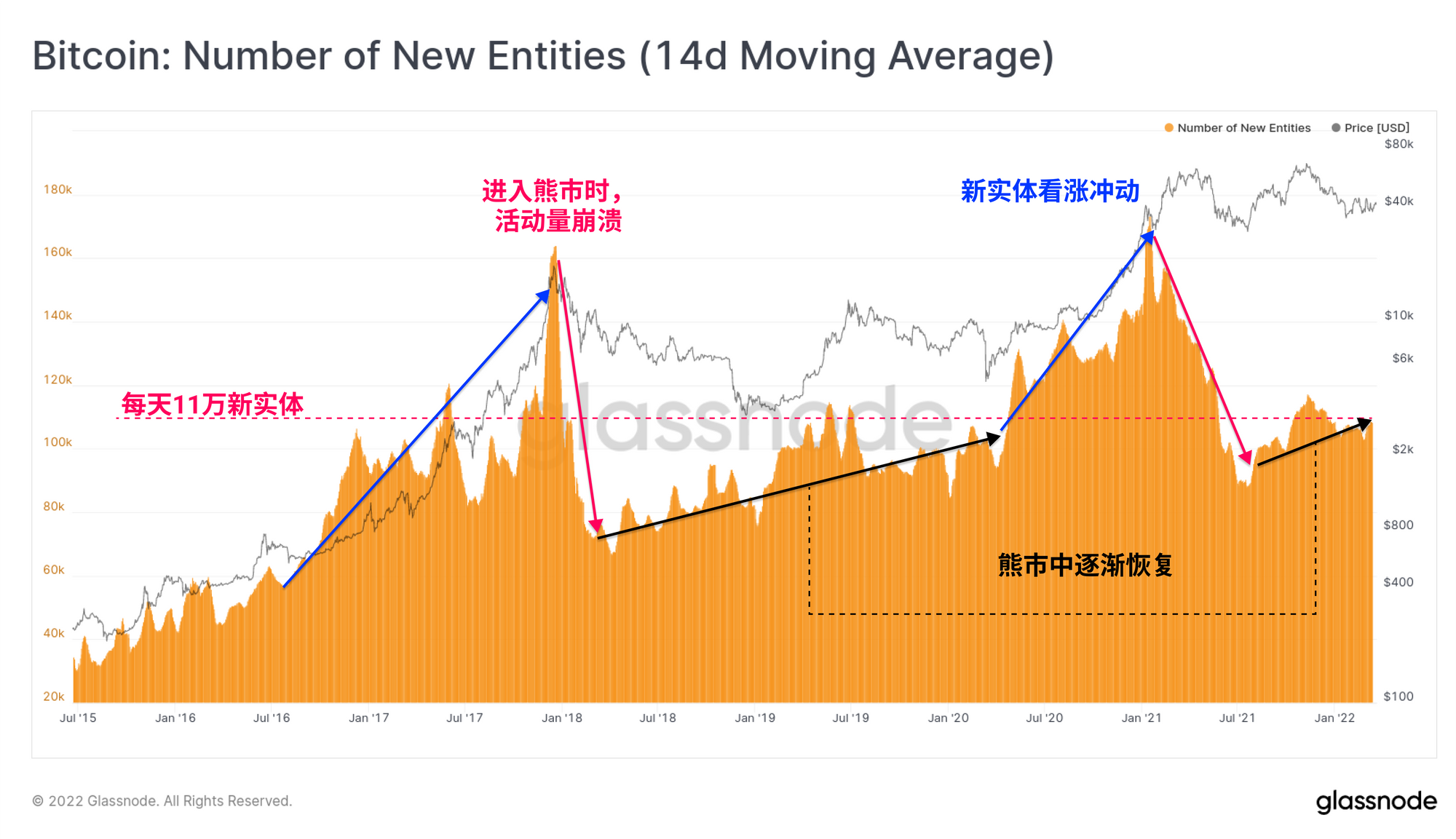

对链上活动进行分析是追踪比特币需求的一个有用的工具,链上活动包括活跃地址、新的链上实体、交易笔数和交易量。通常情况下,我们发现到这些活动指标在早期熊市中崩溃,随着聪明的钱的需求在价格低迷时增加,以上链上活动指标开始出现复苏的信号。

请注意,一个新的链上实体的定义是:一个与现有集群没有关联的地址集群。因此,这个指标反映了新进入网络的投资者,或者与他们的既有地址没有互动的现有实体(例如,具备良好隐私操作的囤币党,他们避免地址重复使用和UTXO的汇集)。

我们可以清楚地看到新的链上实体在牛市中的加速增长(蓝色),然后在熊市开始时出现严重的崩溃(粉红色)。熊市的特点是,进入比特币网络的新实体数量持续地缓慢增加。

目前每天新增11万个新的链上实体,这个速度与2019年小牛市的峰值相似,并处于温和的上升轨道。

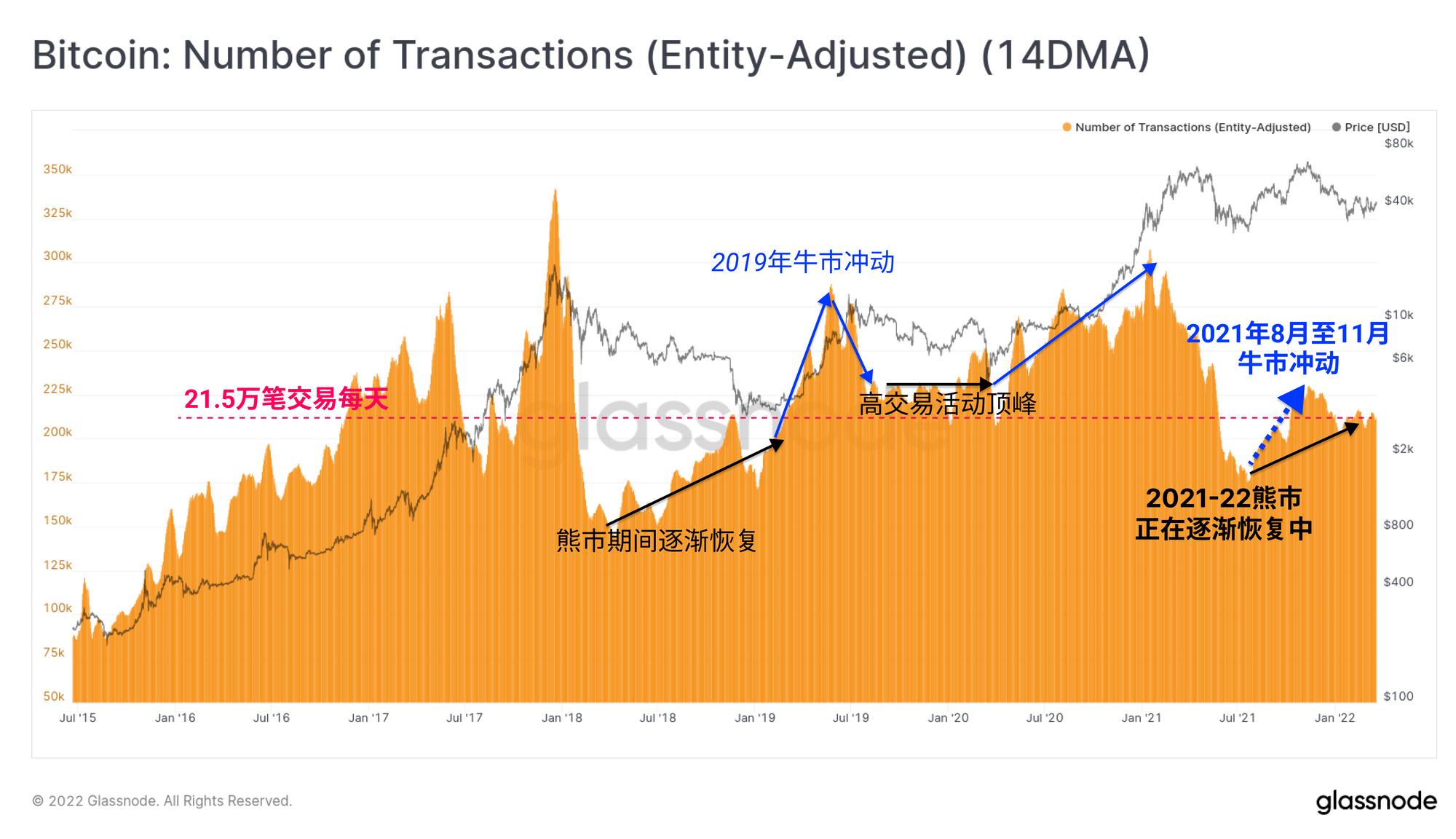

我们在交易笔数中也可以观察到类似的趋势,尽管目前每天21.5万笔Tx的速度低于2019年全年观察到的笔数。

对于活跃地址、新的链上实体和交易笔数等指标来说,加速增长将是一个建设性的信号,并可能支持价格的健康恢复。相反,网络利用率的恶化将是一个更看跌的信号,是需求枯竭的迹象,需要特别注意。

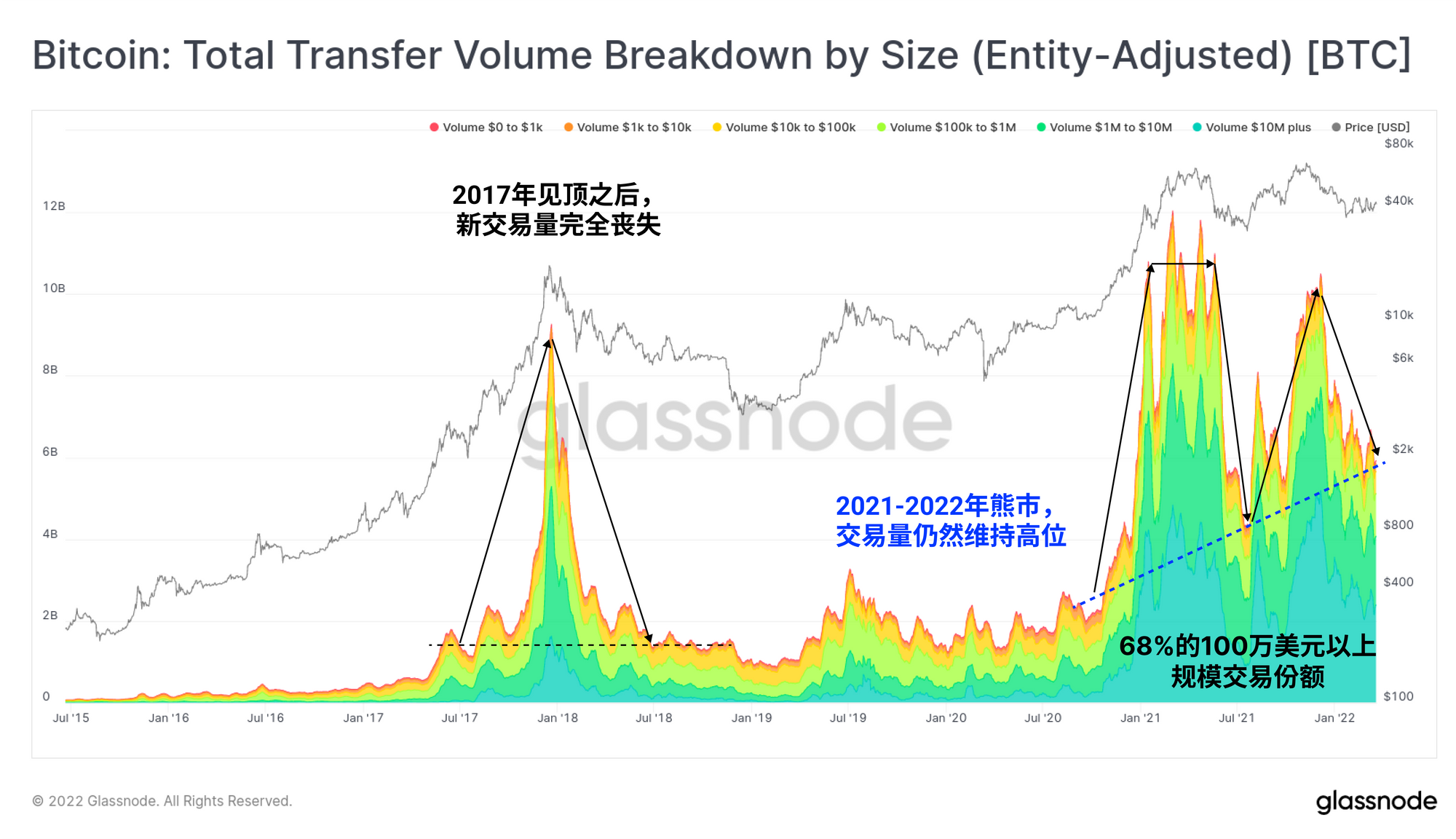

活跃地址/实体和交易数量的分析没有捕捉到的一个数据是:这些网络用户的经济比重。尽管上述指标的一般特征与2019-20年熊市复苏的情况相似,但是交易量和结算价值却明显不同。

2017年牛市顶部之前,新的交易量几乎完全被 "摧毁",价格被推到周期最高点2万美元。在整个2018年和2019年,日结算量徘徊在15亿美元/天左右,这个水平在2017年7月第一次建立。大额交易(价值>100万美元)此时占所有交易量的10%至30%。

然而,在2021-22年的熊市中,总日价值结算量继续呈上升趋势,在两次50%以上暴跌的低点衡量的结算量也是如此。大额交易目前占总交易量的65%至70%。

请注意,目前交易量处于这一既定区间的低点,严重的下降可能预示着网络利用率的降低,并可能倾向于看跌。

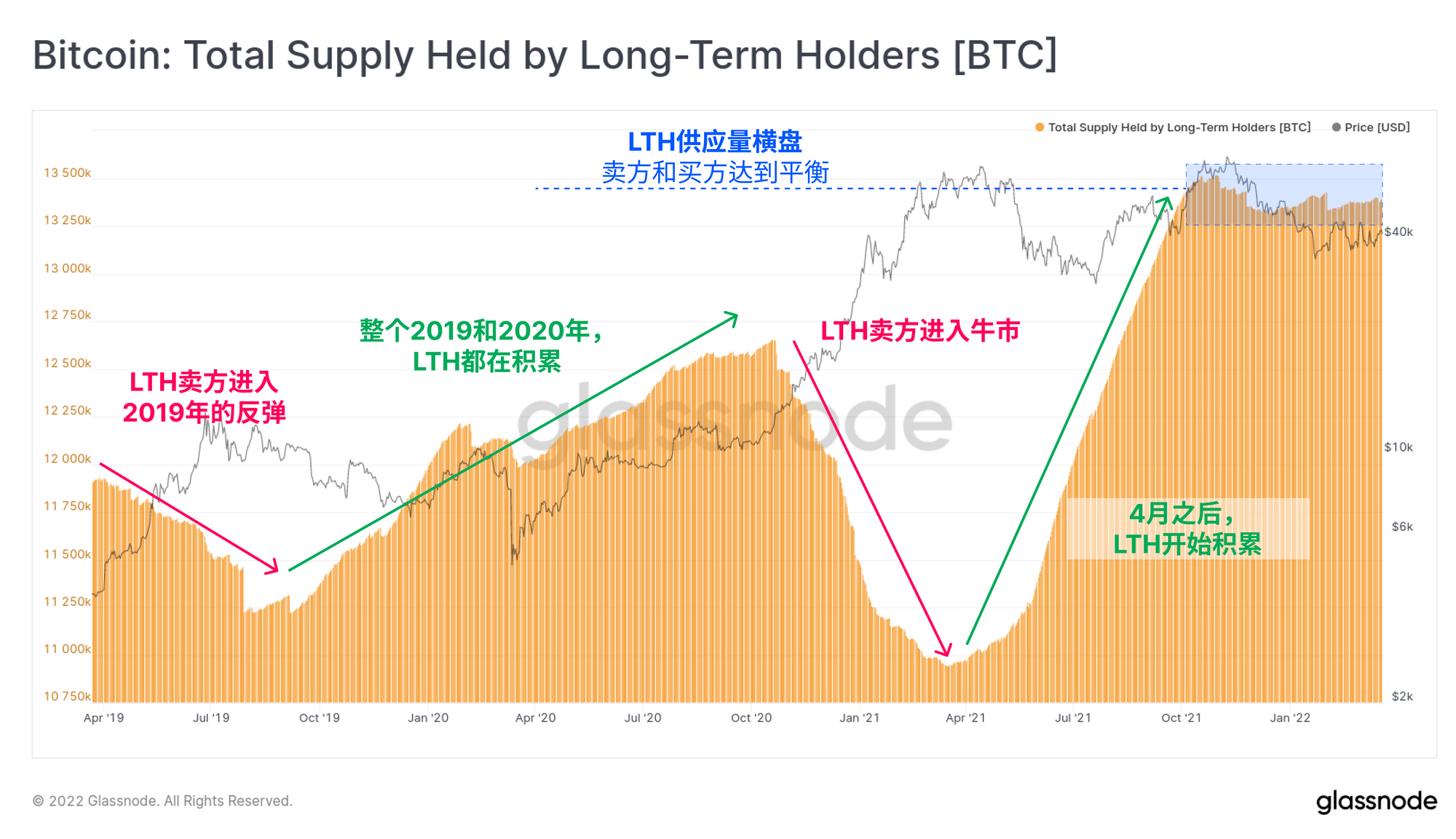

自11月的历史前高以来,目前的下跌已经持续了132天,而我们用来定义长期持有者状态的155天阈值的尾部正在接近10月的价格高点。因此,我们可以做一个宽泛的断言:长期持有者在市场高点之前持有比特币,而短期持有者拥有在市场见顶时或之后购买了比特币。

考虑到这一点,我们可以看到长期持有者(LTH)的供应持有量自10月的高峰期以来一直停滞不前。这表明进入长期持有者状态的比特币数量,与这一群体的同等卖压相等。

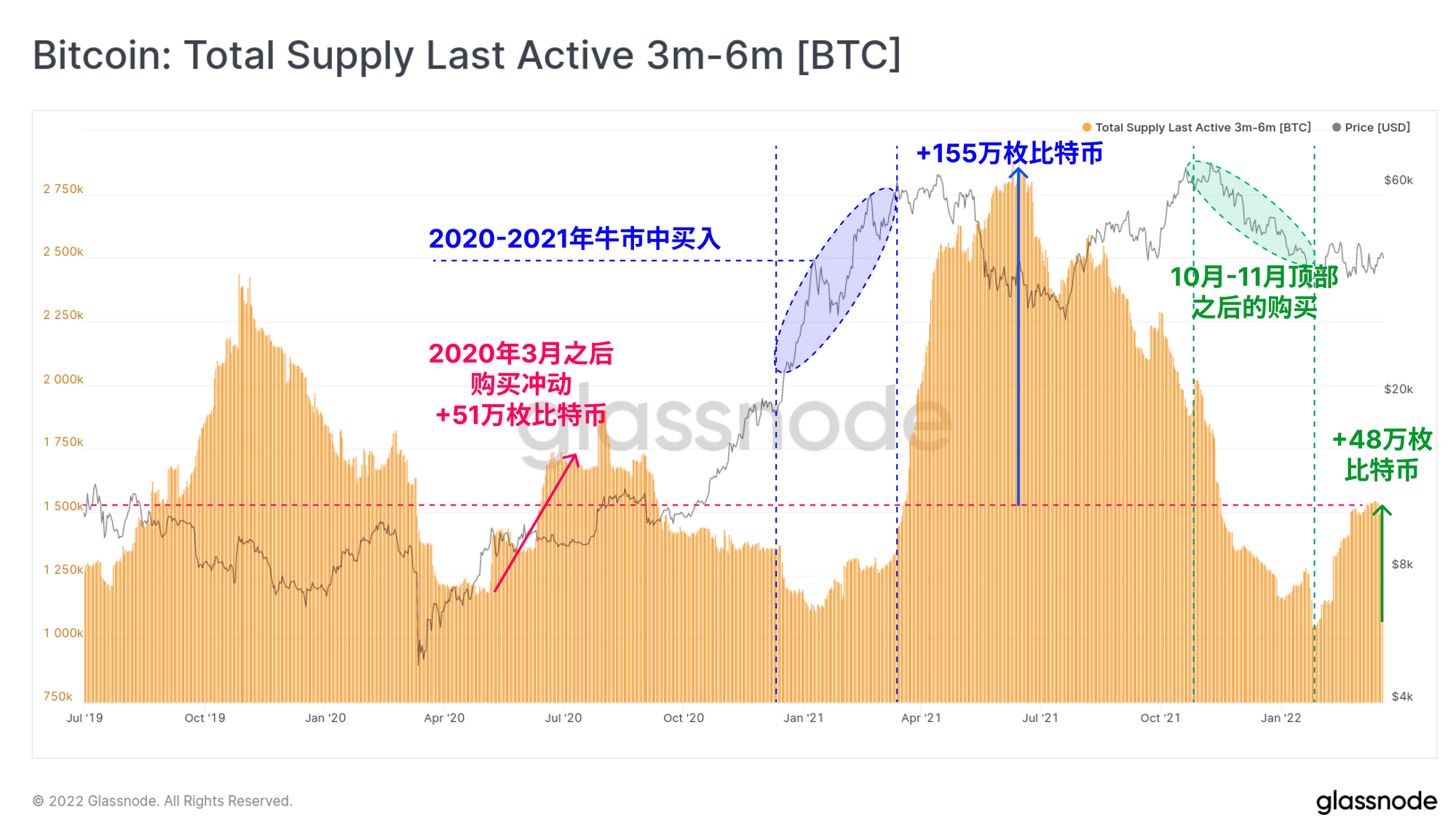

为了评估短期持有者是否有可能成为长期持有者,我们可以看一下3个月至6个月的老囤币波。选择这个币龄段是因为这些比特币是在这次下跌的最坏阶段积累和囤币的。这很可能增加了持币者对价格不敏感的几率(否则他们就会像许多人一样,已经卖出了手中难过的比特币,我们在第9周周报对此情况有过描述)。

现在进入这个币龄段的比特币数量为48万枚比特币,在纸面上这个数量很大,但仍然远远低于在2019年和2021年的重大看涨冲动之前观察到的情况。然而,这与2020年3月积累的51万枚比特币数量相似,考虑到比特币经济冲击的规模与目前的俄乌冲突、商品通胀和供应链中断,这一指标值得注意。

这两个供应量指标的持续上升趋势对币价具有建设性意义,然而,这两个指标的下降将表明,在LTH(比特币强势持有者)的卖出增加的同时,缺乏流入资本的积累。

衍生品对未来的波动性进行定价

我们在2月中旬(第7周)发布的周报中,描述了衍生品市场是如何对不确定性和风险进行定价,主要与美联储3月加息的影响有关。随着美联储本周宣布预期加息0.25%至0.5%,期货和期权市场开始对短期内更高的隐含波动率进行定价。

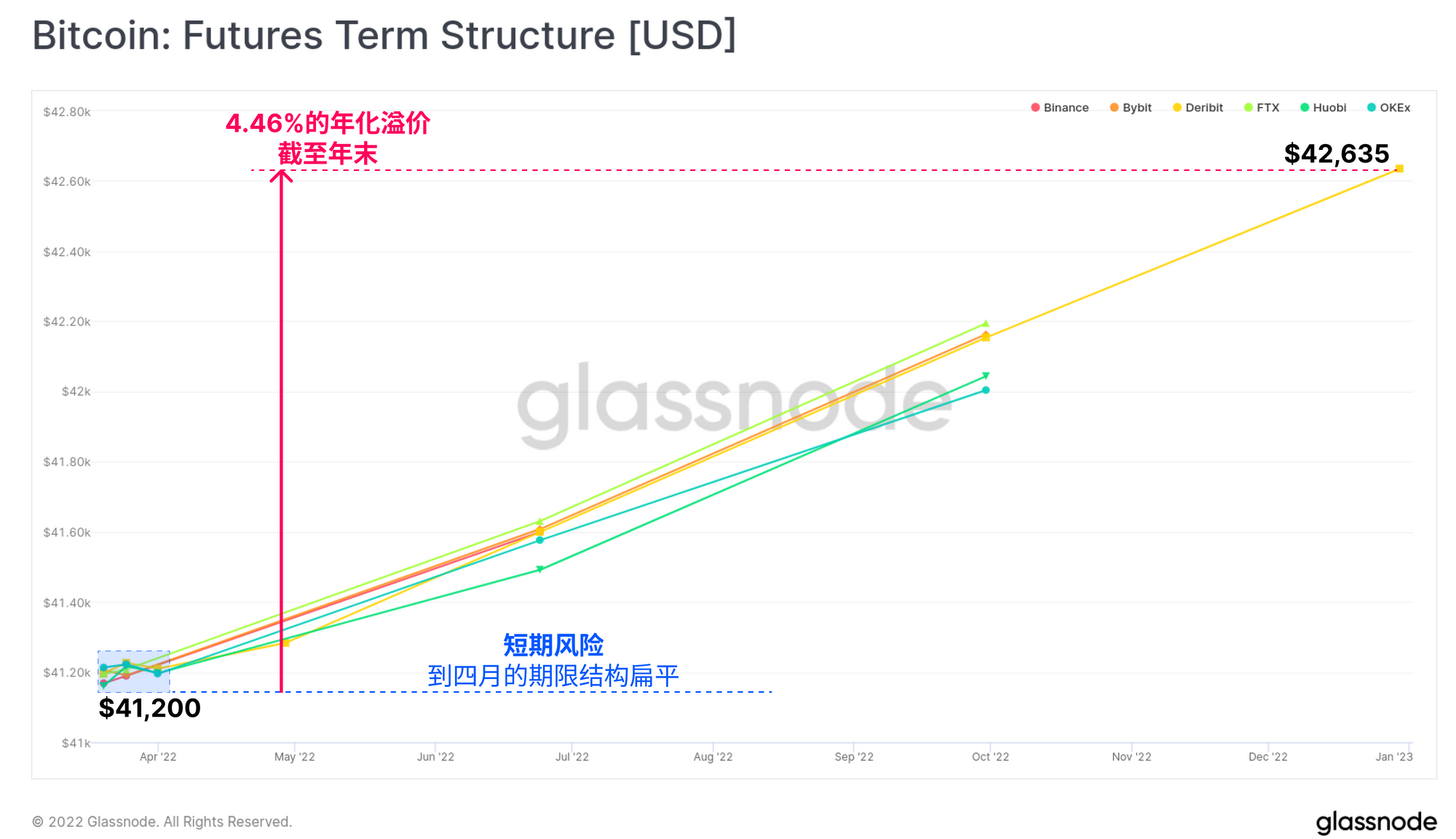

到4月份,所有交易市场的期货期限结构仍然扁平,或出现现货溢价状态,到年底只有4.46%的年化溢价。

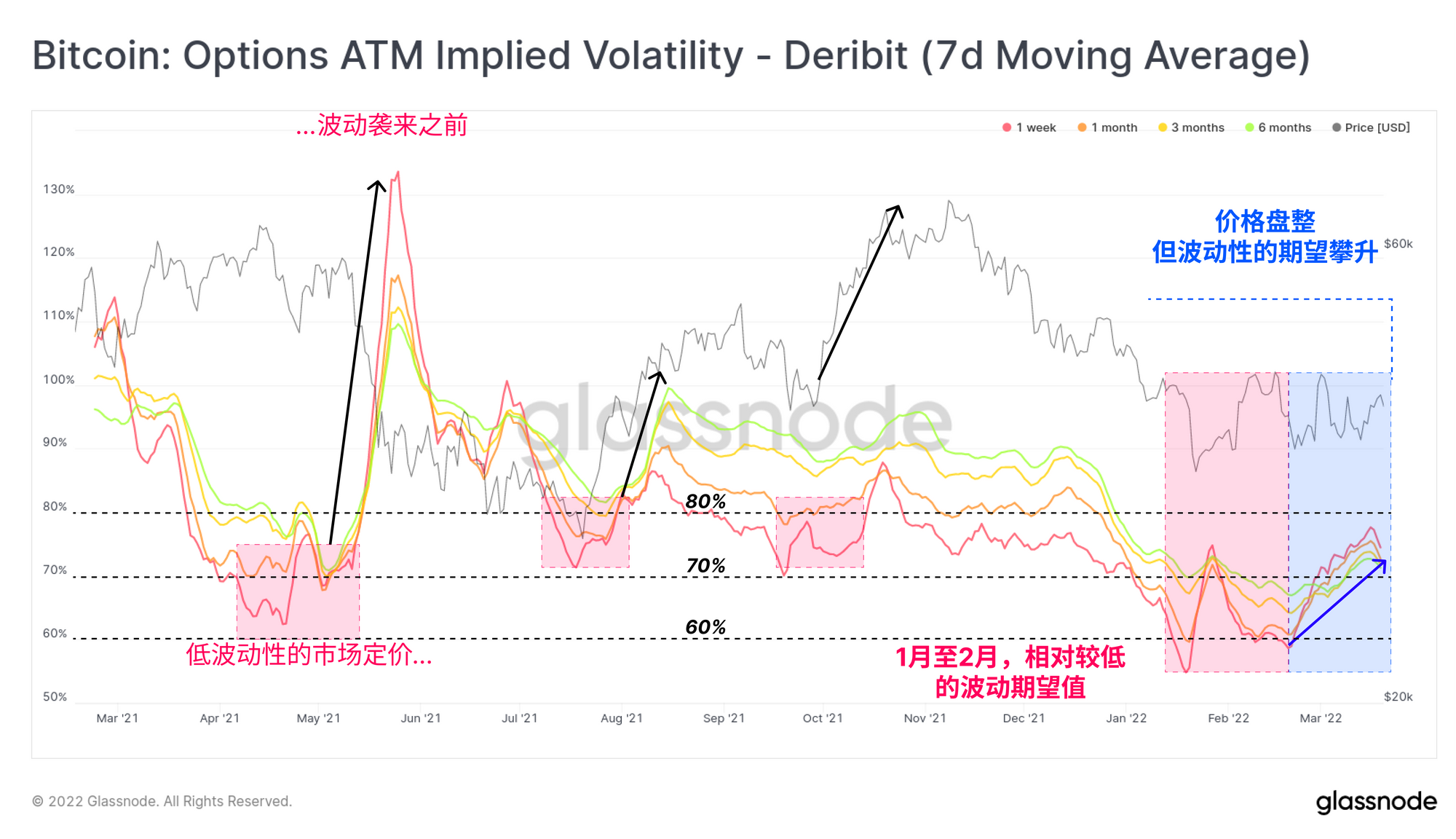

最近几周,价内期权市场的隐含波动率也在攀升。这种区间内横盘的价格通常会导致隐含波动率的压缩。

期权隐含波动率正在走出60%和80%之间的相对较低水平,从历史上看,这段时间的波动率非常高。2021年的这种高波动率事件包括5月的抛售,7月的空头挤压,以及10月反弹冲击历史最高点。

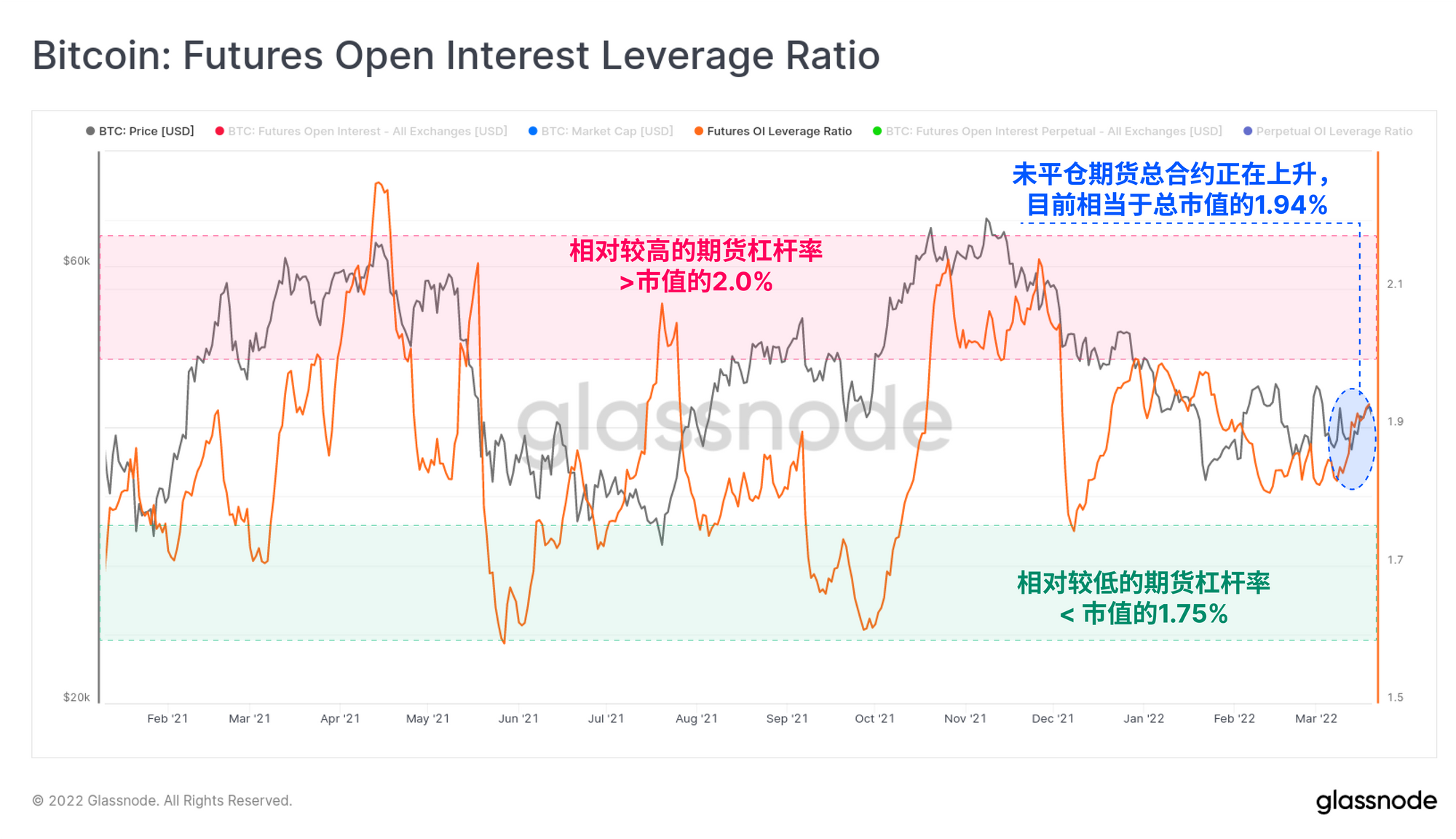

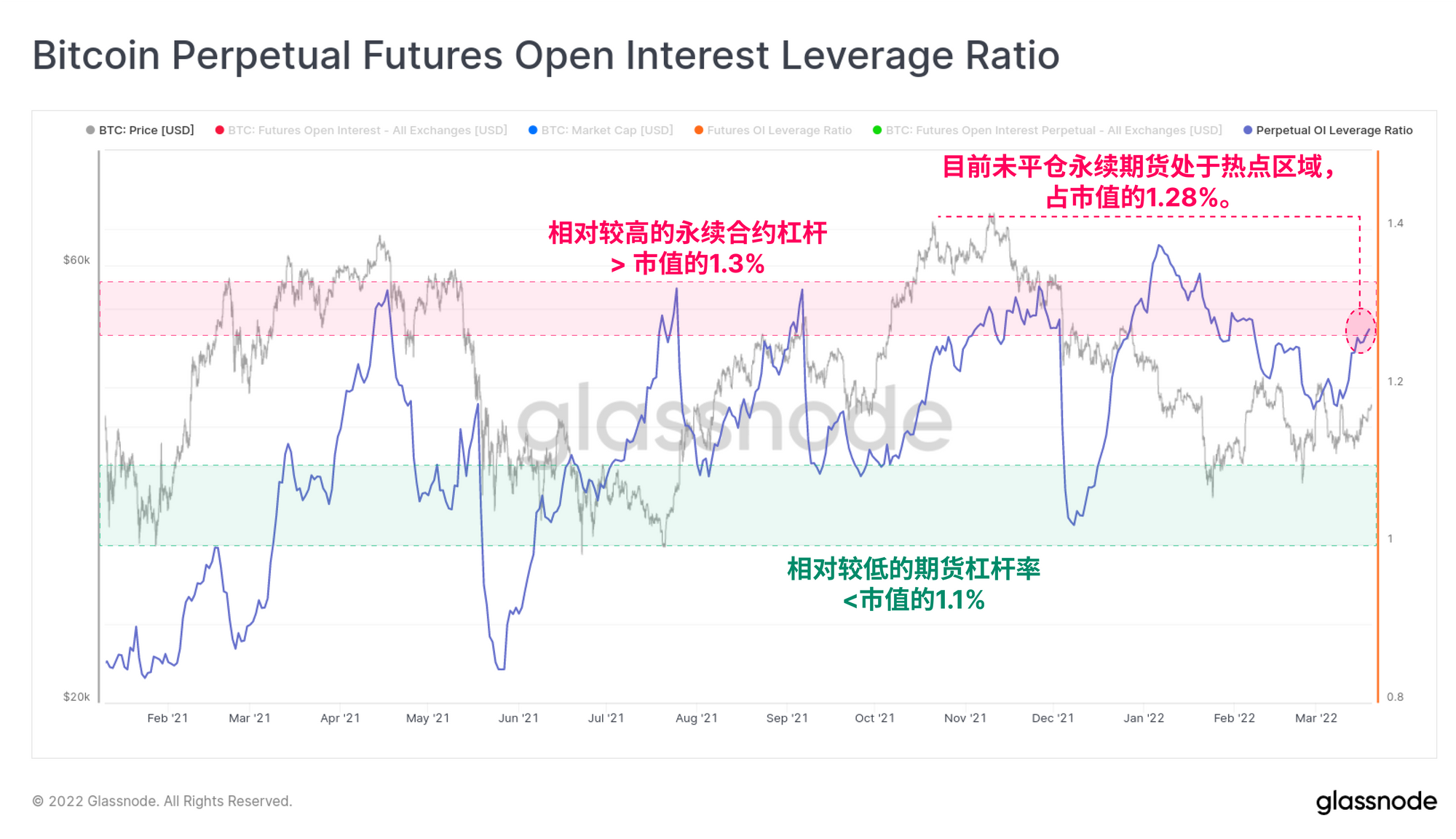

如果我们看一下期货市场的杠杆率,我们可以看到未平仓合约在稳步上升,达到比特币市值的1.94%。整个2021年,只要杠杆率超过市值的2.0%,在历史上是高风险时期,往往会出现剧烈的去杠杆化事件(无论是空头还是多头挤压)。

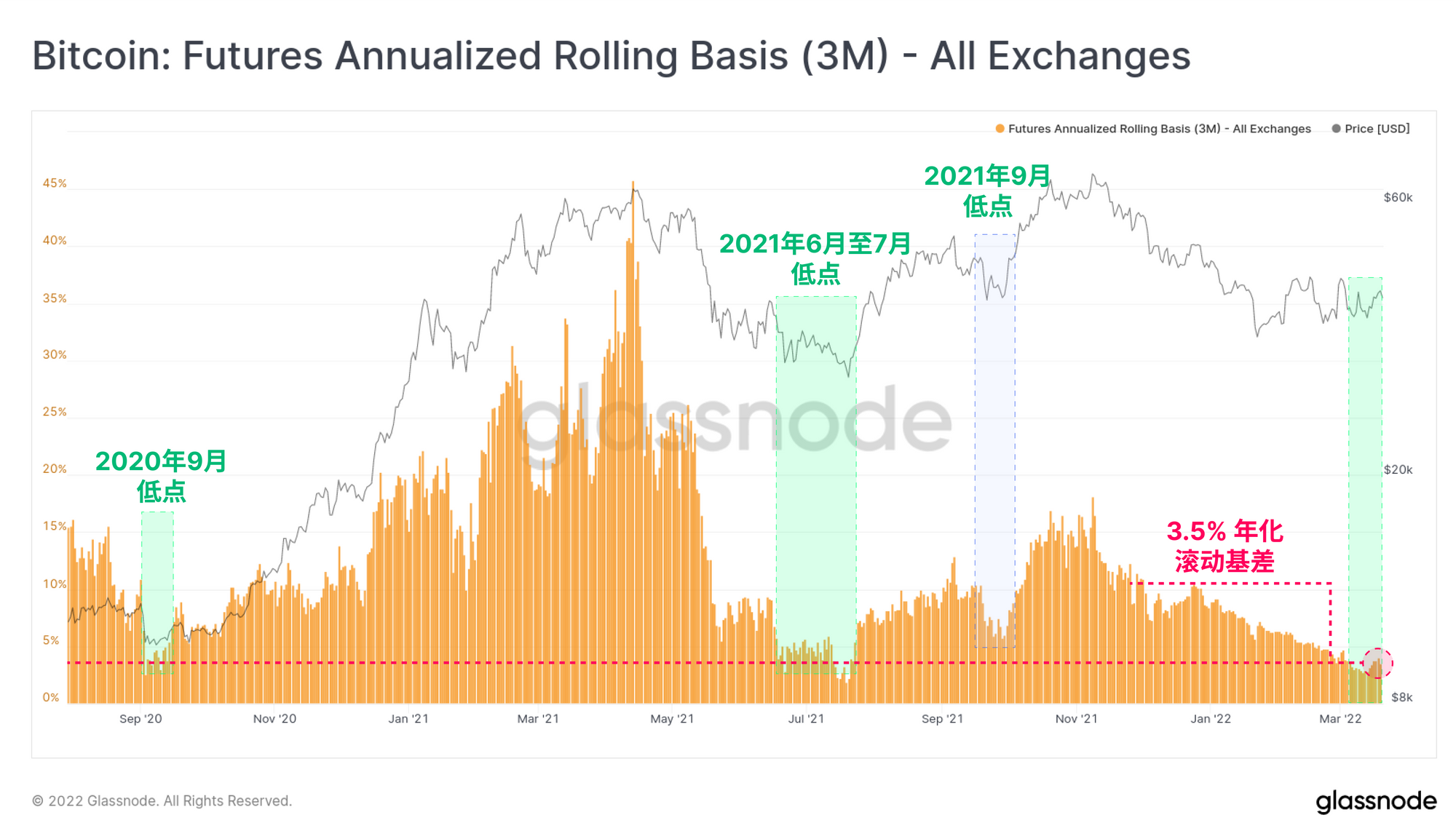

请注意,鉴于最近几个月以来,(包括比特币和TradFi)市场表现相对较差,可能有两种机制推动了这种基础压缩:

- 风险中性的基差交易策略,因为投资者正在寻求任何可用的,名义回报率为正的策略。

- 卖空者和风险对冲者更喜欢通过期货,而不是通过出售现货去减少净风险(我们在第7周的链上周报中对此做过探讨)。

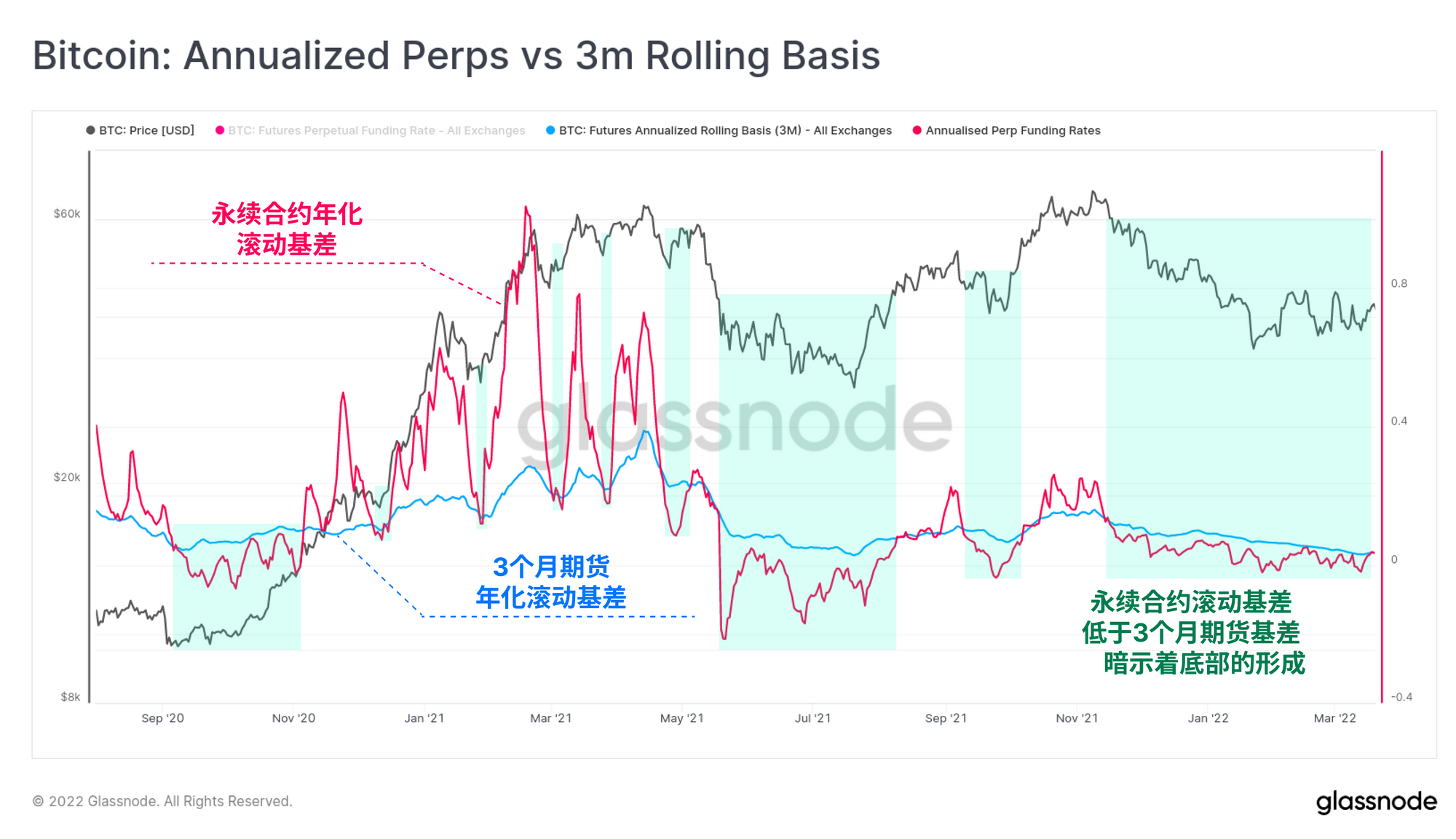

由于在这次下跌期间,投资者对获取期货溢价的需求增加,我们可以看到,3个月的滚动基数已经被压缩到年化回报率仅为3.5%。基准压缩到这种程度,只在2020年9月和2021年6-7月的市场低点出现过,这两次都发生在非常猛烈的上涨之前。

特别值得注意的是永续期货市场的未平仓利息杠杆。在这里我们可以看到,永久掉期的未平仓合约的总值现在是比特币市值的1.28%,从历史数据来看,这是一个高风险区。这也表明,市场目前更倾向于将资本部署到永久掉期,而不是到期的期货。

如果我们从永久资金利率(粉色)中计算出年化滚动基差,我们可以与3个月到期的期货定价的滚动溢价(蓝色)的回报率进行比较。从这项研究中,我们可以得出以下结论:

- 永续期货基差的波动性明显高于到期期货的波动性。这可能是对通过价格指数密切跟踪现货市场的工具的杠杆需求的结果,以及随后资金利率对交易者采取另一方交易的激励。

- 在历史上,永久基差交易低于3个月基差的时期反映了近期价格被低估(标记为绿色),要么是在牛市修正的低点,要么是在更长期的熊市趋势中。

- 相反,当永续基差明显高于3个月基差时,标志着短期市场的顶部,此时永续市场对杠杆的需求造成了供应过剩,因为交易商套利降低了高资金利率。

自11月中旬以来,永续期货基差已经低于3个月基差,并且正在突破。结合上面的观察,3M滚动基础是历史性的低点,这表明市场结构的制度变化和更高的波动性可能随时都会出现。

这也表明,最大数量的交易者处于风险中立的位置(现金和套利),也许在等待确认,以部署资本进入一个趋势。

总结和结论

比特币市场现在已经从11月的历史前高下跌了132天,价格在目前的交易范围内盘整了2个多月。这造成了期货市场上的基差交易的收益率受到了压缩,以及期权市场上隐含波动率的降低。

目前,隐含波动率在攀升,期货市场的杠杆率接近过热的水平,特别是永续期货。像这样的市场结构在非常高的波动期之前,如2021年5月和2021年8月所见,因此表明更高的波动可能即将到来。

链上活动和供应动态在规模和趋势上仍然坚定地处于熊市区域,但在未来的倾向上方向不明。如果有证据表明,链上活动加速,供应量增加,进入长期持有者手中,这将有利于多头,特别是考虑到波动性预期。同样,情况恶化将有利于熊市。

市场的春天似乎还在上空盘旋,一个更高的波动期似乎越来越有可能在短期内出现。

产品更新

所有的产品更新、改进以及对指标和数据的手动更新都记录在我们的更新日志 中 ,供您参考。

- 推出的指标:美国每月价格变化对比, 欧盟每月价格变化对比, 亚洲每月价格变化对比;

- 推出的新指标:累积趋势得分;

- 推出的新指标:按TxOut类型划分的供应量;

- 推出了未知秘境第11期。

- 在Twitter上关注我们并联系我们

- 加入我们的Telegram频道

- 访问Glassnode论坛,与社区成员进行长篇讨论和分析。

- 关于链上指标和活动图,请访问Glassnode Studio。

- 关于设置链上核心指标和交易所活动的自动警报,请访问我们的Glassnode Alerts Twitter。

免责声明:本报告不提供任何投资建议。所有数据仅供参考。任何投资决策均不得基于此处提供的信息,您对自己的投资决策负全部责任。