高ボラティリティの到来

ビットコイン先物・オプション市場では、近い将来にボラティリティが上昇することが予測されている。一方、オンチェーン活動は弱気相場の領域に確固として留まっているが、有意な回復を続けている。

ビットコイン市場は、今週も低いボラティリティと価格の調整が見られ、37,680ドルから上昇し、週末にはレンジにおける高値の42,312ドルに向けて推移した。価格がこの狭いレンジ内で取引され、ボラティリティが市場に引き出されるつれて、短期的なボラティリティは高くなる確率が高まる。

今回は、市場における3つの中核的な部分に注目し、次のような大きな動きを引き起こす可能性が最も高いメカニズムを明らかにすることを試みる:

・新たに発表された一連の指標を用いた買い手側と売り手側の圧力に対する、地理的な側面における優位性。

・弱気相場におけるネットワークのユーザー・ベースの回復を示すオンチェーン活動および供給の成熟度に関する指標。

・現在および将来のボラティリティに値付けし、リスク中立的なキャッシュ&キャリーのポジショニングに関する行動についての洞察をもたらすデリバティブ市場。

エグゼクティブ・サマリー

・現在の買い手側の需要は米国とEU市場に集中しており、売り手側はアジア時間帯が大半を占めているようだ。

・ビットコインのネットワーク利用率とオンチェーン活動は、回復しつつあるものの、弱気相場の圏内に確固として留まっている。ネットワーク活動度が持続的に上昇すれば建設的だが、悪化すれば弱気派に有利となる可能性が高い。

・現在のドローダウンで吸収されたBTCの供給量は、2020年3月の売り相場の期間と同程度である。しかしながら、吸収された供給量はそれほど多くなく、今後数週間で注目すべき重要な指標である。

・デリバティブ市場は現在、歴史的に低い予想変動率(インプライド・ボラティリティ)と先物プレミアムの現在の価格を決定している。このような市場構造は、歴史的にボラティリティが非常に高くなる時期に先行しており、ほとんどの場合は上昇に転じている。

翻訳について

今週のオンチェーンは、スペイン語、イタリア語、中国語、日本語、トルコ語、フランス語、ポルトガル語、ペルシア語に翻訳されている。

今週のオンチェーンダッシュボード

今週のオンチェーンニュースレターでは、すべてのチャートが表示されるライブダッシュボードをご用意しています。このダッシュボードと対象となるすべての指標は、毎週火曜日に公開されるビデオレポートでさらに詳しく解説しています。Youtubeチャンネルやビデオポータルでは、より多くのビデオコンテンツや指標のチュートリアルをご覧いただけます。

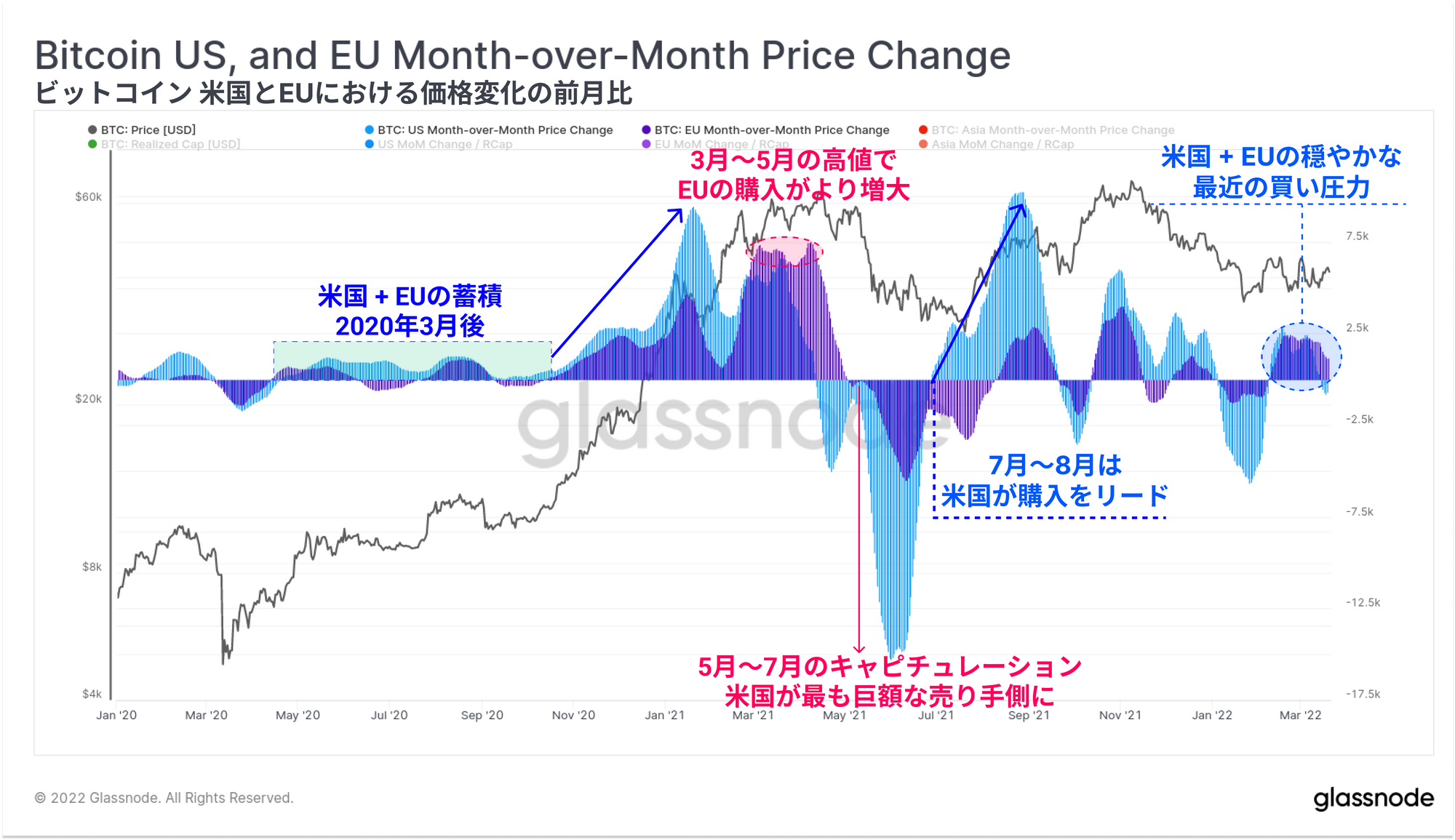

欧米市場は買い、アジア市場は売りが優勢

先週に米国、EU、アジアの取引時間における30日間の価格変動の累積を追跡する3つの新しい指標を発表した。これらの指標は、特に市場構造の根本的な変化に対する反応として、買い手側と売り手側の圧力がどの地域の市場がリードしているか、または遅れているかについての洞察を提供する。

2020年から2022年にかけて、米国とEUの市場は以下のような一般的な構造において似たような行動をとっている:

・2020年3月の売り相場に続く全般的な蓄積と買い支え。これは、この時期に欧米の中央銀行が実施した緩和的な金融政策と法定通貨の価値の下落に反応したものと思われる。

・2020年後半から2021年前半の強気相場では、激しい買い相場が発生した。1月までは米国市場がこの需要をリードし、2021年3月から5月の高値では欧州市場の買い支えによる需要が最も多かった。

・5月から7月にかけては両地域とも投げ売ったが、9月に入ると米国が明らかに買い手側の回復を主導した。11月の高値圏では、8月に比べて米国とEUからの買い注文は大幅に減少した。

・欧州は現在、最大の買い支え要因となっているが、全体的な価格変動は緩やかで、持続的な強気相場の需要回復を示すには至っていない。

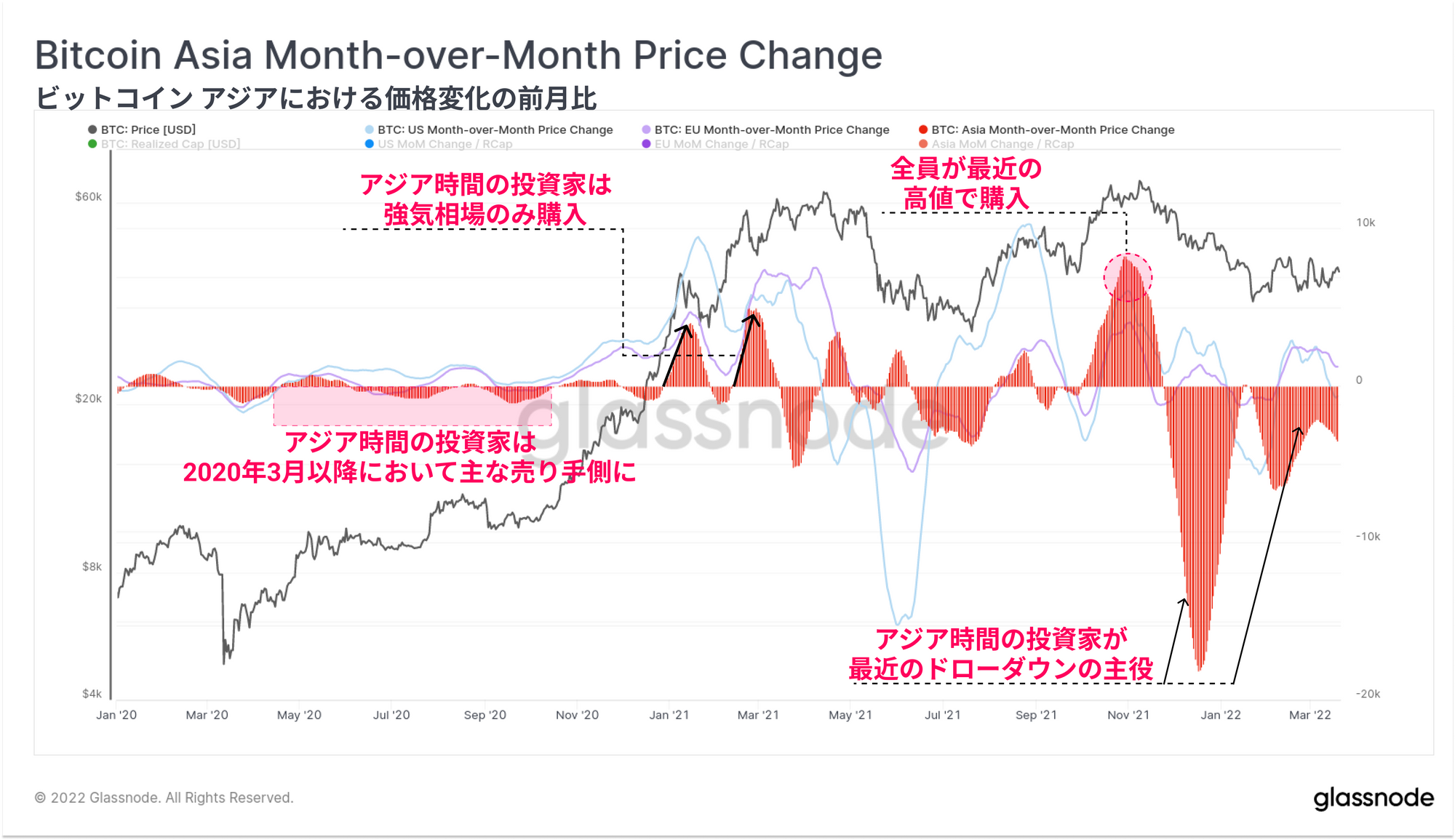

アジア市場では、顕著な違いが見られる。下図では、比較しやすいように米国(青)とEU(紫)のゴースト・トレースを示している。アジア市場の場合:

・2020年3月以降は主に売り圧力がかかり、コロナが世界経済に与える影響について、市場の予想が大きく異なったことを示唆している。

・2021年第1四半期から第3四半期にかけて参加者と買い手側の需要が著しく減少したが、注目すべきは、アジアにおける需要が強気市場の調整局面における底値付近でピークに達したことである。

・2021年7月の安値において大規模な売り相場が発生したが、10-11月のATHの需要がピークに達しただけである。この時、3地域とも「高値で買った」が、アジアの需要は米国とEUを凌駕した。

・2021年12月から続いている今回のドローダウンでは売り手側が極めて優勢であり、高値圏での買い手が多いことに呼応している。

Glassnodeの新コンテンツ

弱気市場におけるサバイバルガイドのパート3は、弱気相場の後期と最後のキャピチュレーションイベントに関連する観察に注目する。

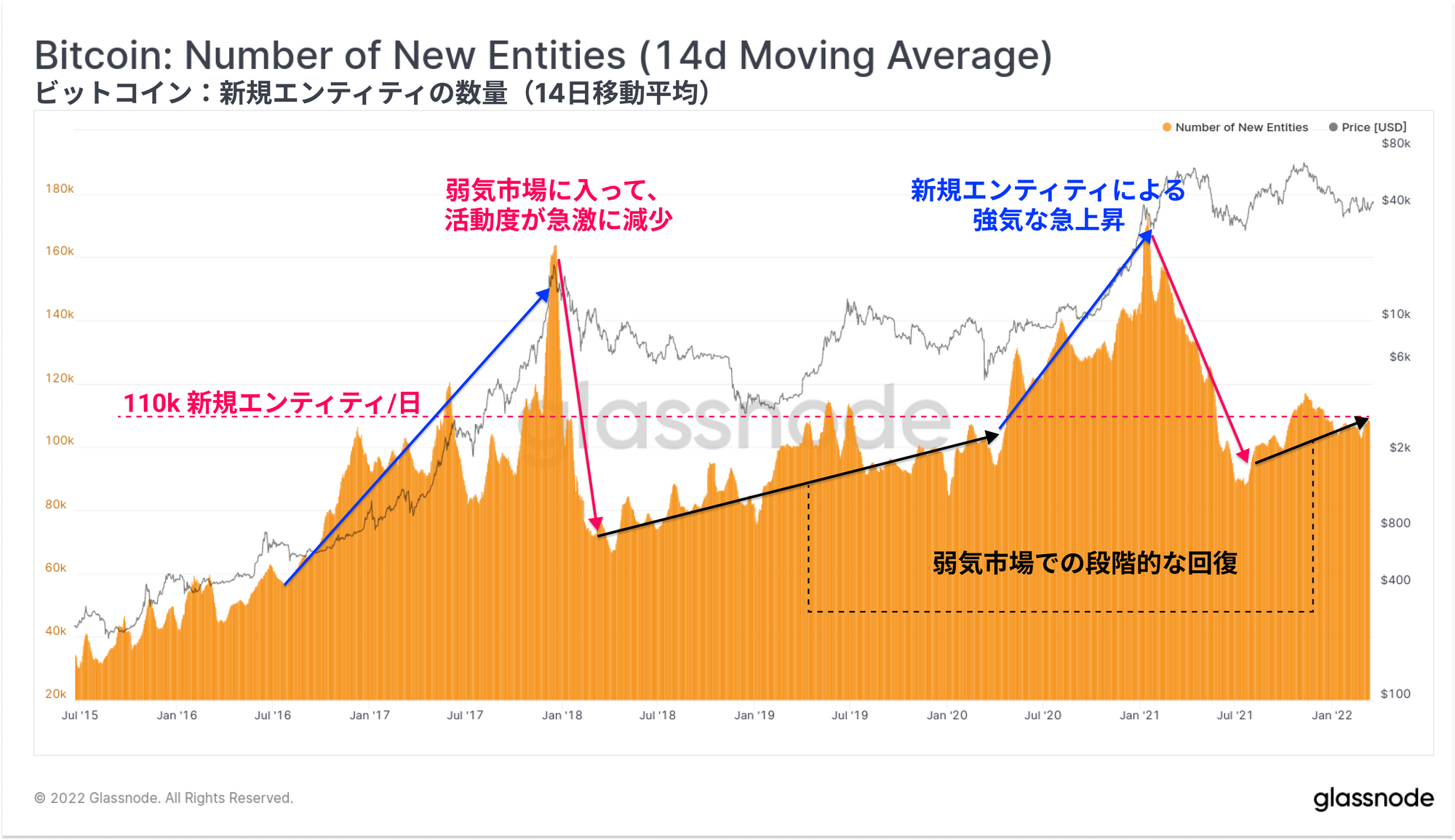

オンチェーンの回復が進む

ビットコインの需要を追跡するための有用なツールセットは、アクティブアドレス、新規オンチェーンエンティティ、トランザクション数、送金量など、オンチェーン活動の分析である。通常、これらの活動度指標は弱気市場の初期に崩壊し、スマートマネーによる下落した価格の需要が増加するにつれて回復を示し始める。

新規オンチェーン・エンティティは、既存のクラスタとは関連性がないアドレスのクラスタとして定義されることに注意してほしい。したがって、この指標は、ネットワークへの新規参入者、または既存のアドレスと関連していない既存のエンティティ(例えば、アドレスの再利用やUTXOsの組み合わせを避けている優れたプライバシー保護を行うHODLerなど)を反映している。

弱気相場(ピンク色)の開始時に大きく崩れ、強気(青色)な新規オンチェーンエンティティの成長速度が加速していることがはっきりわかる。ビットコインネットワークの新規参入者が著しく持続的に上昇することは弱気相場の特徴である。

現在の1日あたり11万の新規オンチェーンエンティティのレートは、2019年のミニ強気相場のピークと同様であり、緩やかな上昇軌道にある。

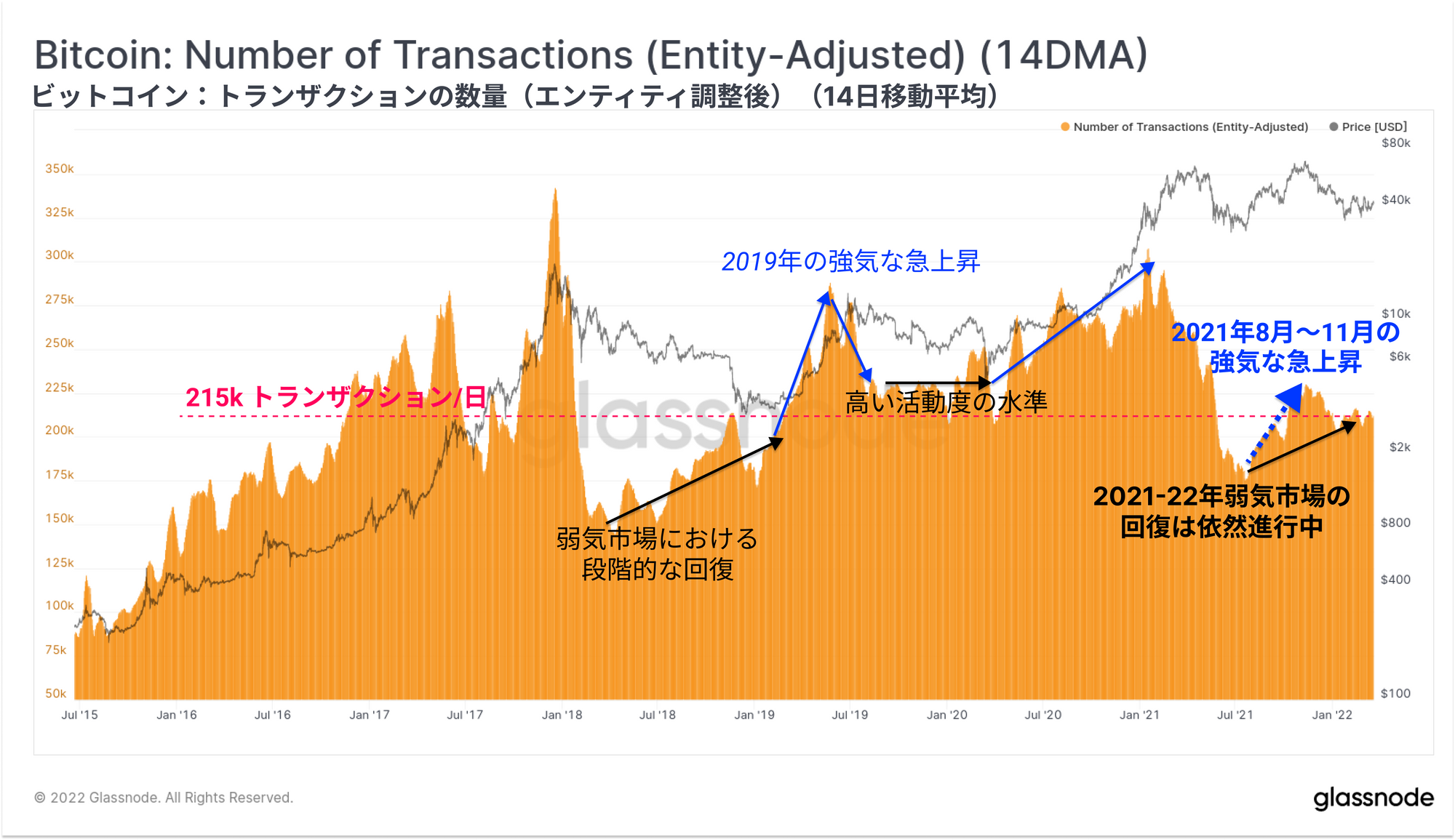

同様の傾向がトランザクション数でも観測されるが、現在の21万5千回トランザクション/日は2019年を通して観測されたものよりも低い。

アクティブアドレス、新規オンチェーンエンティティ、トランザクション数などの指標では、成長率の加速的な上昇は建設的なシグナルとなり、価格の健全な回復をサポートする可能性が高い。逆に、ネットワーク利用率の悪化は、より弱気的な観測となり、需要に対する枯渇の兆候として注意しなければならない。

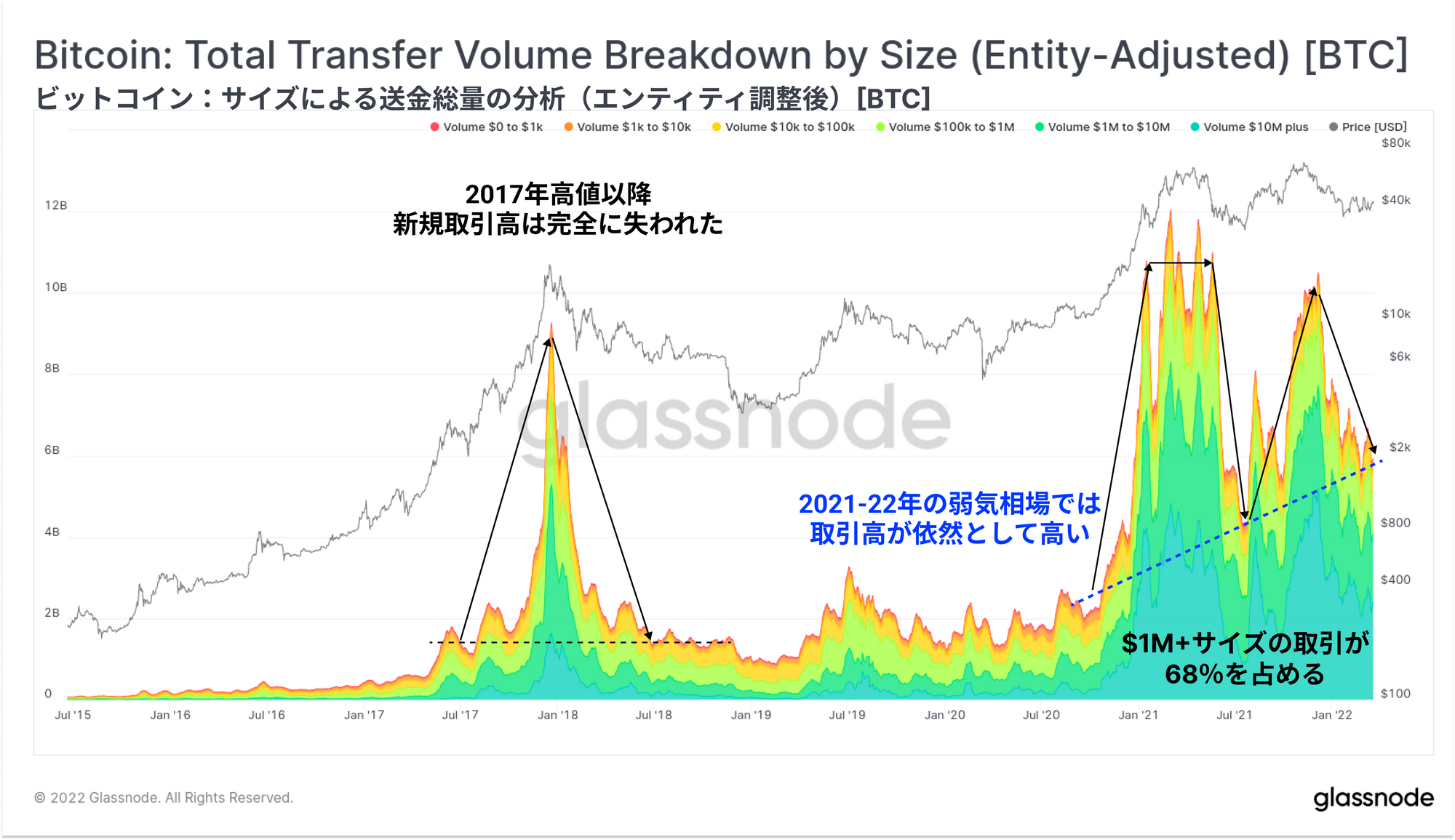

アクティブなアドレス/エンティティやトランザクション数の分析では得られないデータの1つが、これらのネットワークユーザーの経済的な重みである。上記の指標において大体の特徴が2019-20年の弱気市場の回復期と似ている一方でトランザクション数と決済金額は明らかに異なっている。

2017年の強気市場における高値は、価格をサイクル史上最高値の2万ドルに押し上げた新規トランザクション数のほぼ完全な「破壊」の後に続いた。2018年と2019年を通じて、1日の決済金額は15億ドル/日程度に低迷し、これは2017年7月に初めて確立されたレベルである。この時、大口取引(金額100万ドル超)は全取引高の10%~30%を占めた。

しかしながら、2021-22年の弱気市場については、50%超の2回のドローダウンの安値時から測定すると、1日の総決済金額は上昇傾向を続けている。大口取引も現在は65%から70%の優位性を維持している。

トランザクション数は現在このレンジの底値にあり、著しい減少はネットワーク利用率の低下を示唆するものであり、弱気相場に入る可能性が高いことに留意してほしい。

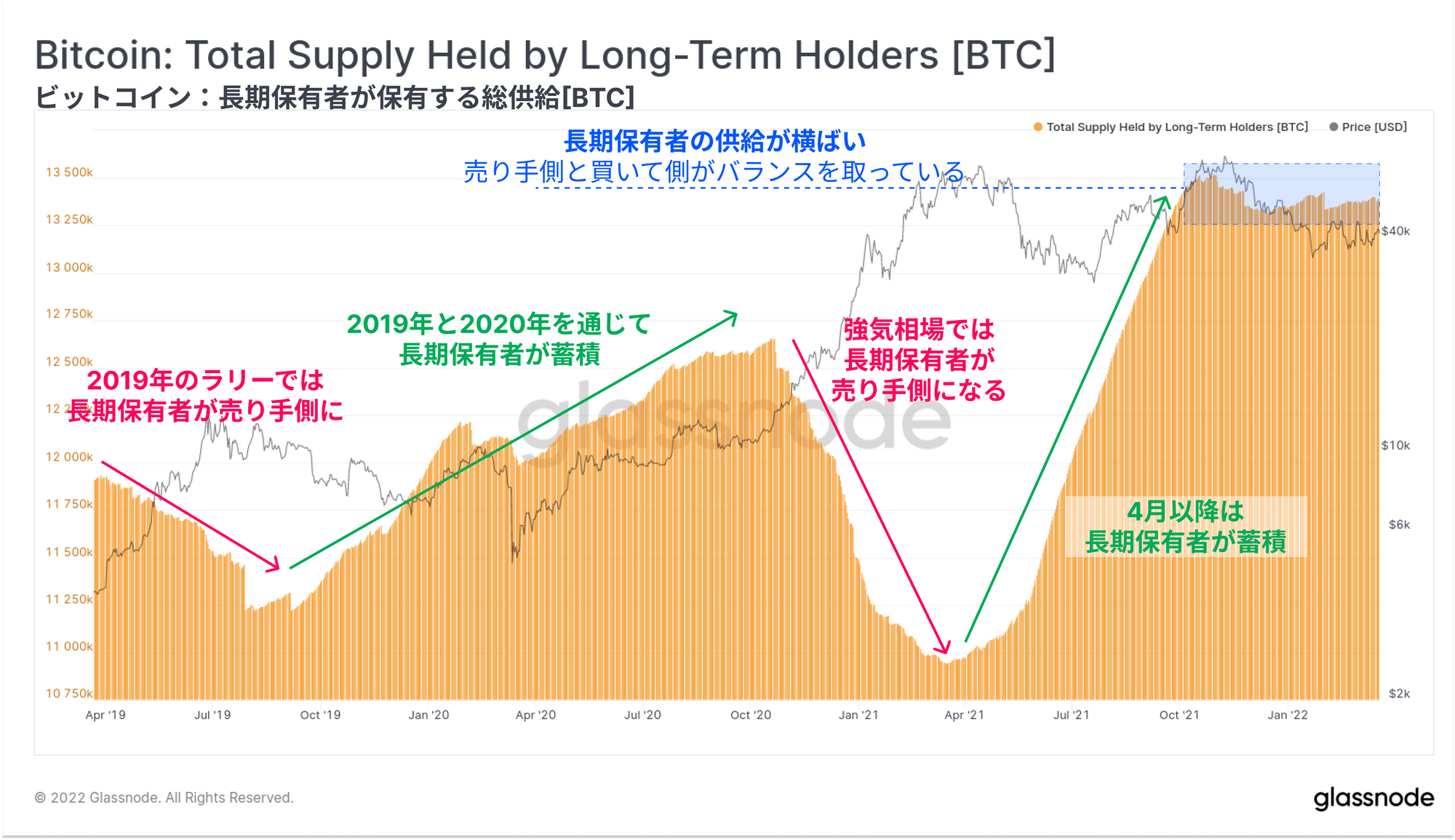

現在のドローダウンは11月のATHから132日目であり、長期保有者の定義に用いる155日の閾値の後部は10月の高値に近づいている。このことから、長期保有者は市場の高値以前にコインを保有し、短期保有者は市場の高値以降に購入したコインを保有していると断言できる。

このように考えると、長期保有者の供給量は、10月のピーク以降停滞していることがわかる。このことは、長期保有者になるコインの量が、このコホートの売却圧力と同等であることを示唆している。

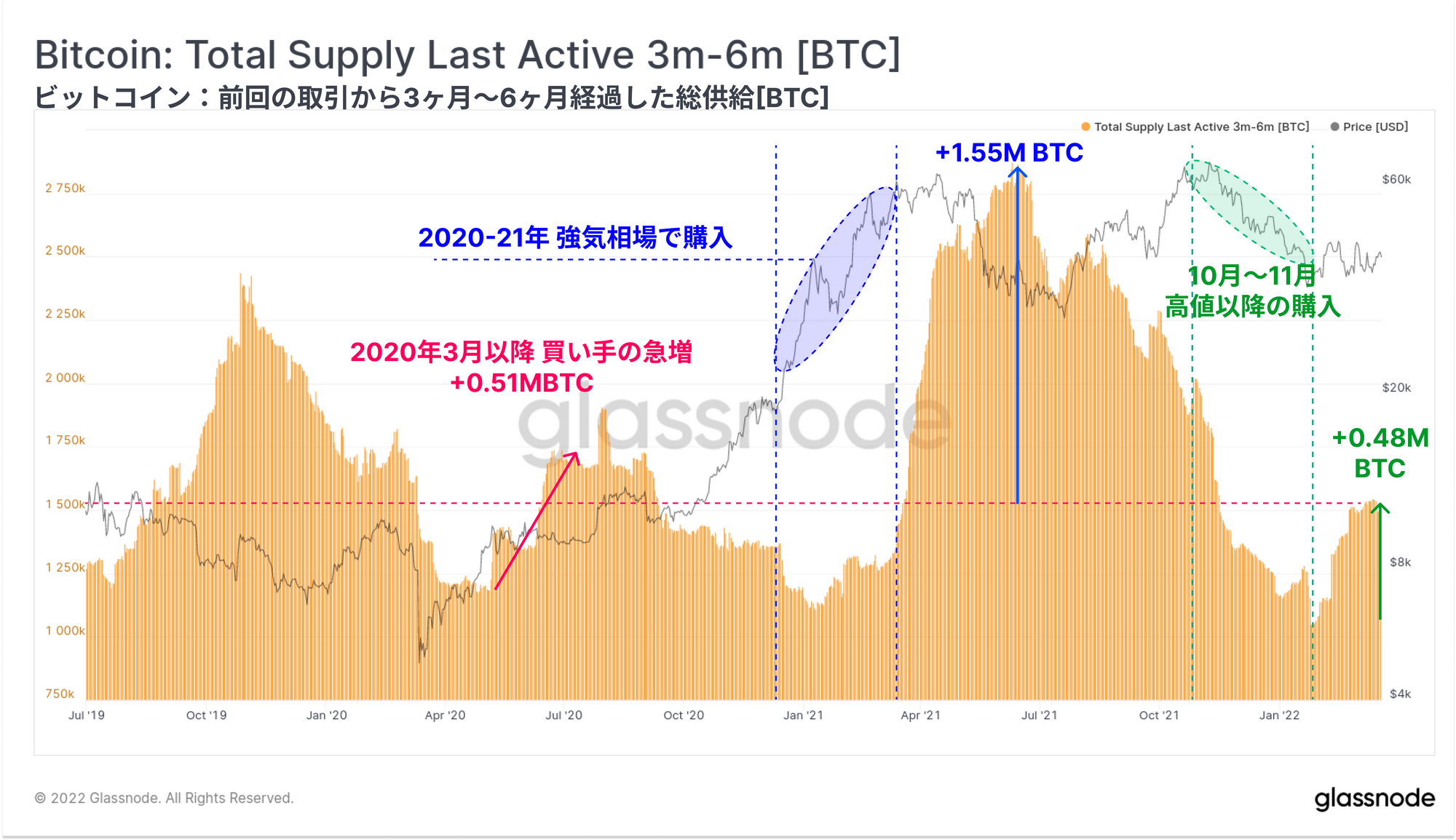

短期保有者が長期保有者になる可能性があるかどうかを評価するために、コイン年齢が3~6ヶ月のHODL波形を見ることができる。この年齢層は、今回のドローダウンにおける最悪の局面でコインが蓄積しHODLされたため、選択された。これは、所有者が価格に対して鈍感である確率を高めている(さもなければ、第9週目で説明したように、多くの所有者がすでに売却し、再分配しているはずである)。

この年齢層に入ったコインの量は現在48万枚BTCで、額面上では大きいが、2019年と2021年の大きな強気な急上昇に先行して見られた量より非常に低い。しかしながら、2020年3月の51万枚 BTCの蓄積と同様であり、その経済的なショックの規模が直近の紛争、商品価格のインフレ、サプライチェーンの混乱に匹敵することは注目すべき点である。

これらの供給・保有指標の両者の上昇トレンドが継続することは建設的であるが、両者の下落は長期保有者(ビットコインの強気Holders)による売却の増加とともに蓄積への流入がないことを示唆する。

デリバティブ価格は先にボラティリティを織り込む

2月中旬に発行したニュースレター(第7週目)で、デリバティブ市場が主に3月のFRBの利上げの影響に関連した不確定性とリスクをどのようにプライシングしているかを説明した。今週、FRBが0.25%から0.5%の利上げを発表したことで、先物・オプション市場ともに短期的に予想変動率の上昇を織り込み始めている。

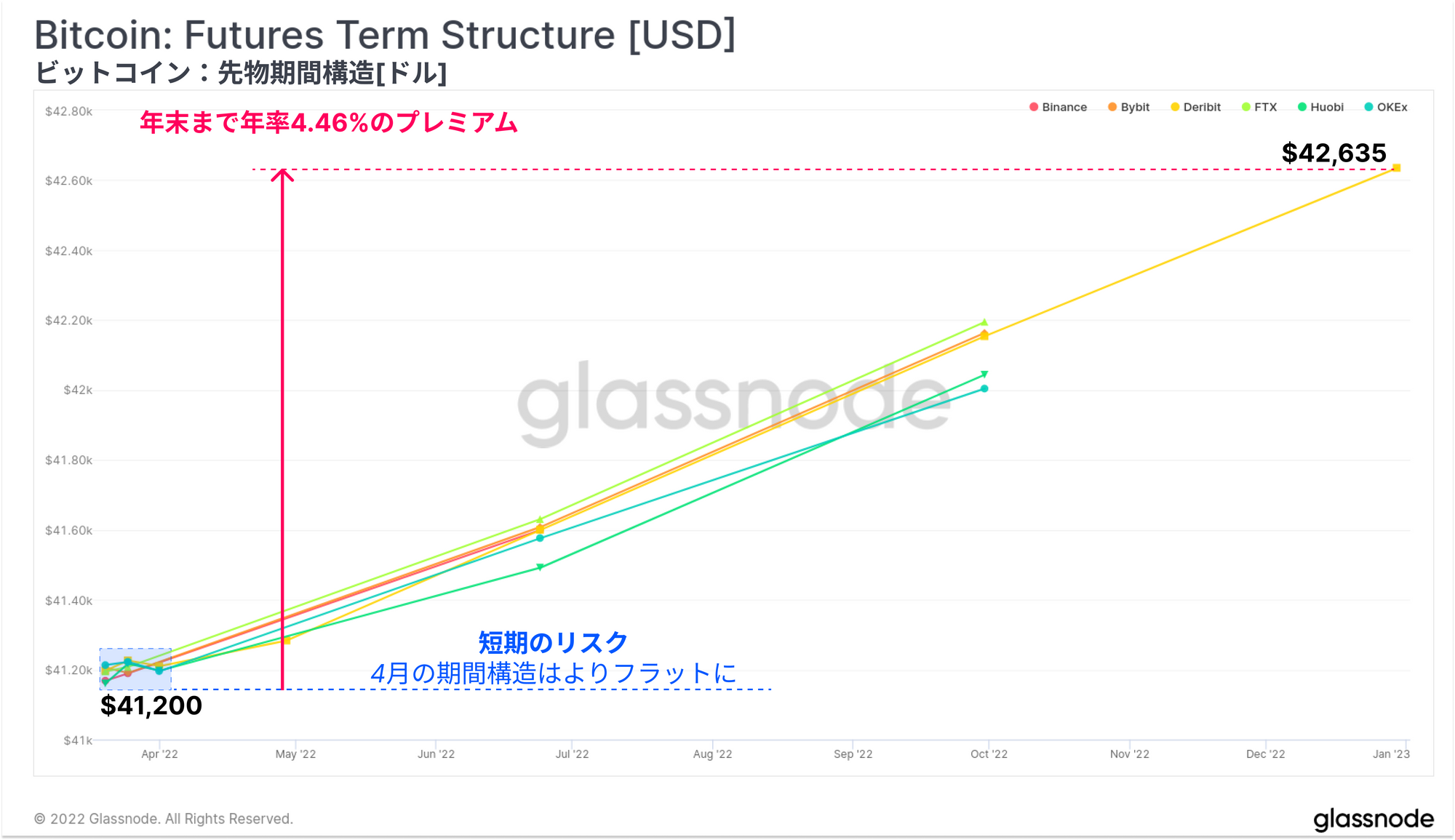

先物市場の期間構造は、4月まですべての取引所で横ばいか逆ザヤ(バックワーデーション)の状態にあり、年末まで織り込まれているプレミアムは年率4.46%に過ぎない。

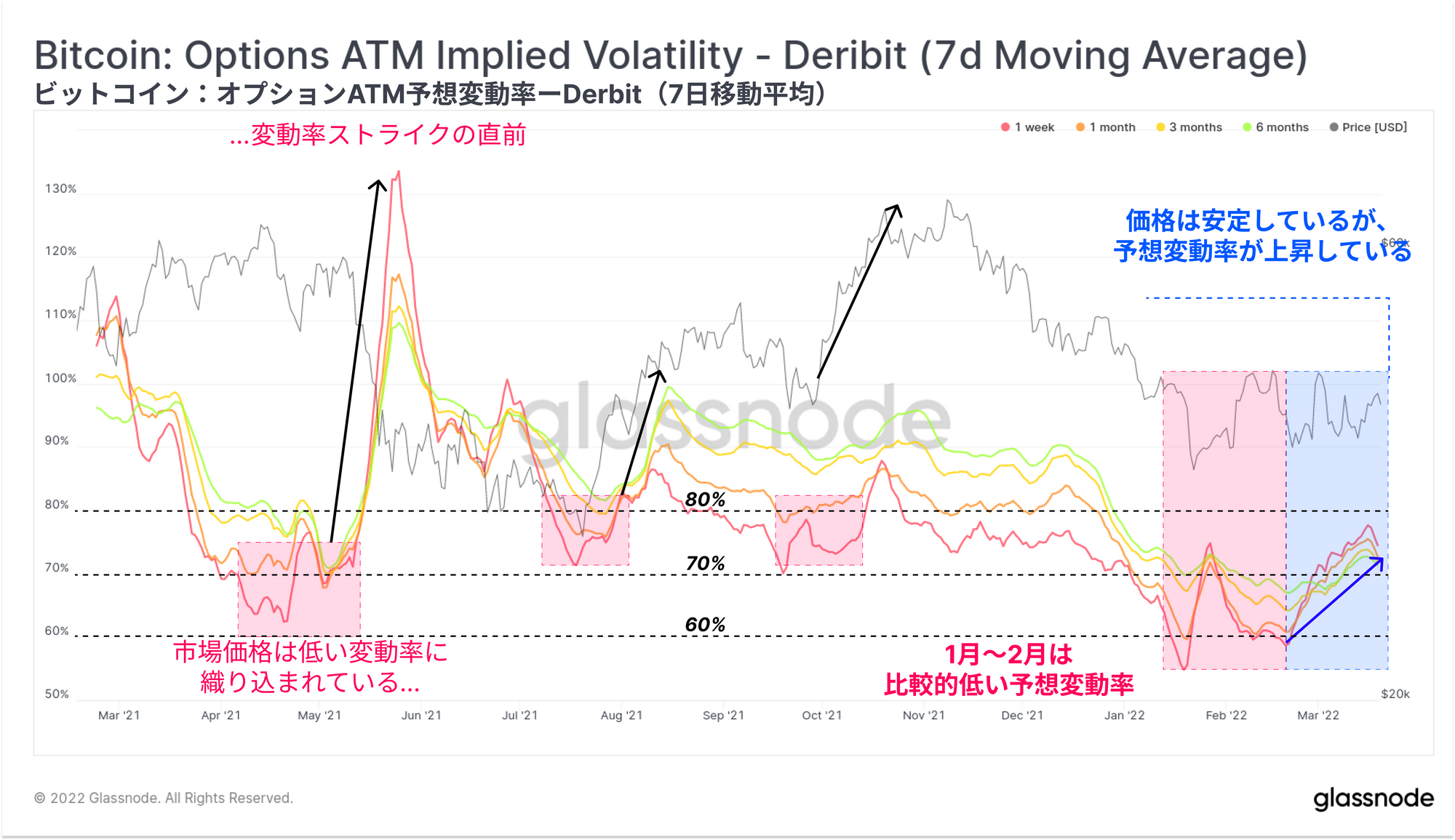

アット・ザ・マネーのオプション市場に織り込まれた予想変動率も、ここ数週間で上昇傾向にある。これは、価格が横ばい圏で取引されており、通常、予想変動率が縮小していることを示している。

オプションの予想変動率は60%から80%という比較的低い水準から脱却しつつあり、この水準は歴史的に極めて高いボラティリティの期間の後に続いてきたことである。2021年に起きた高ボラティリティのイベントには、5月の売り相場、7月のショートスクイーズ、10月のATHへのラリーがある。

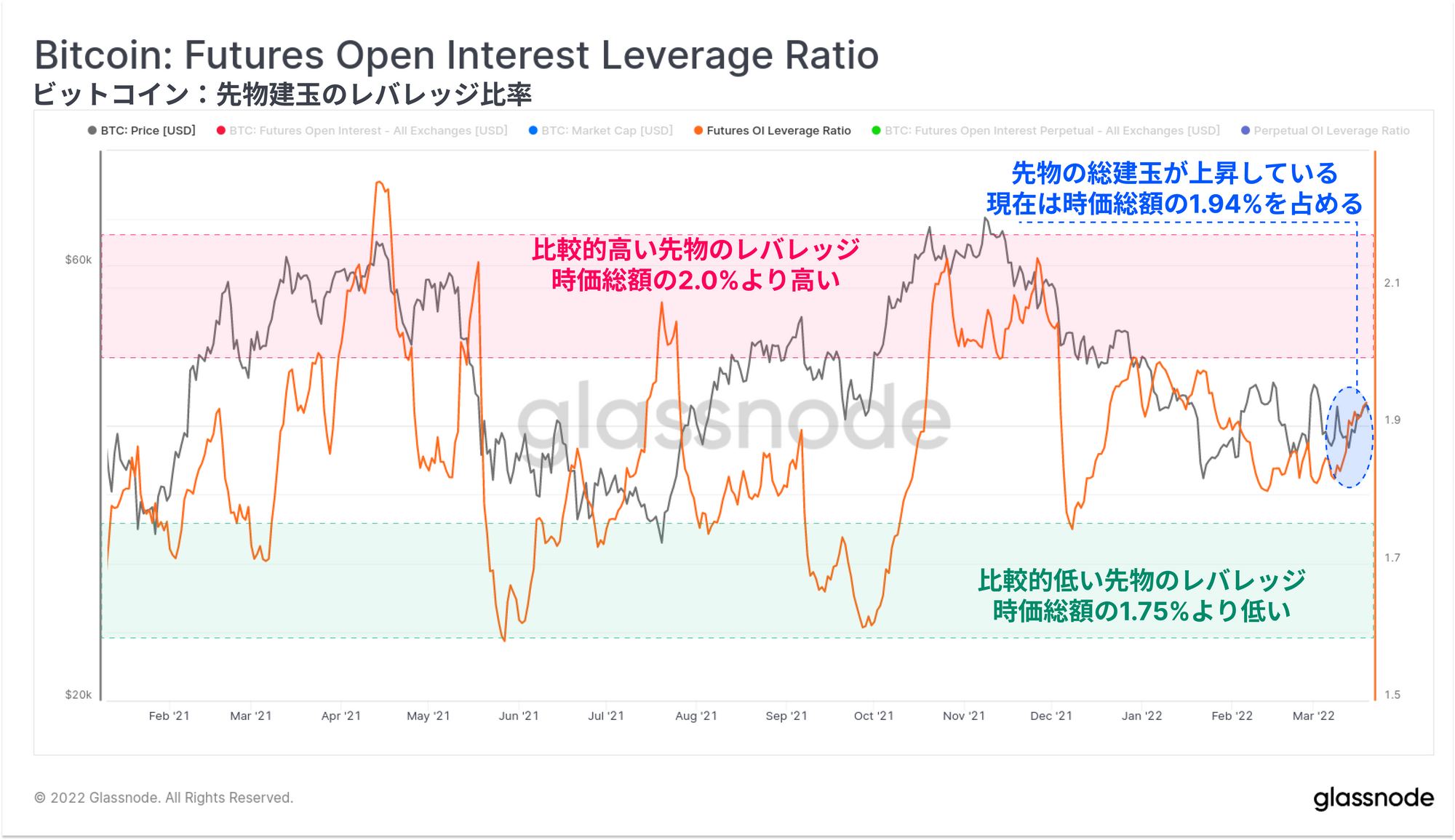

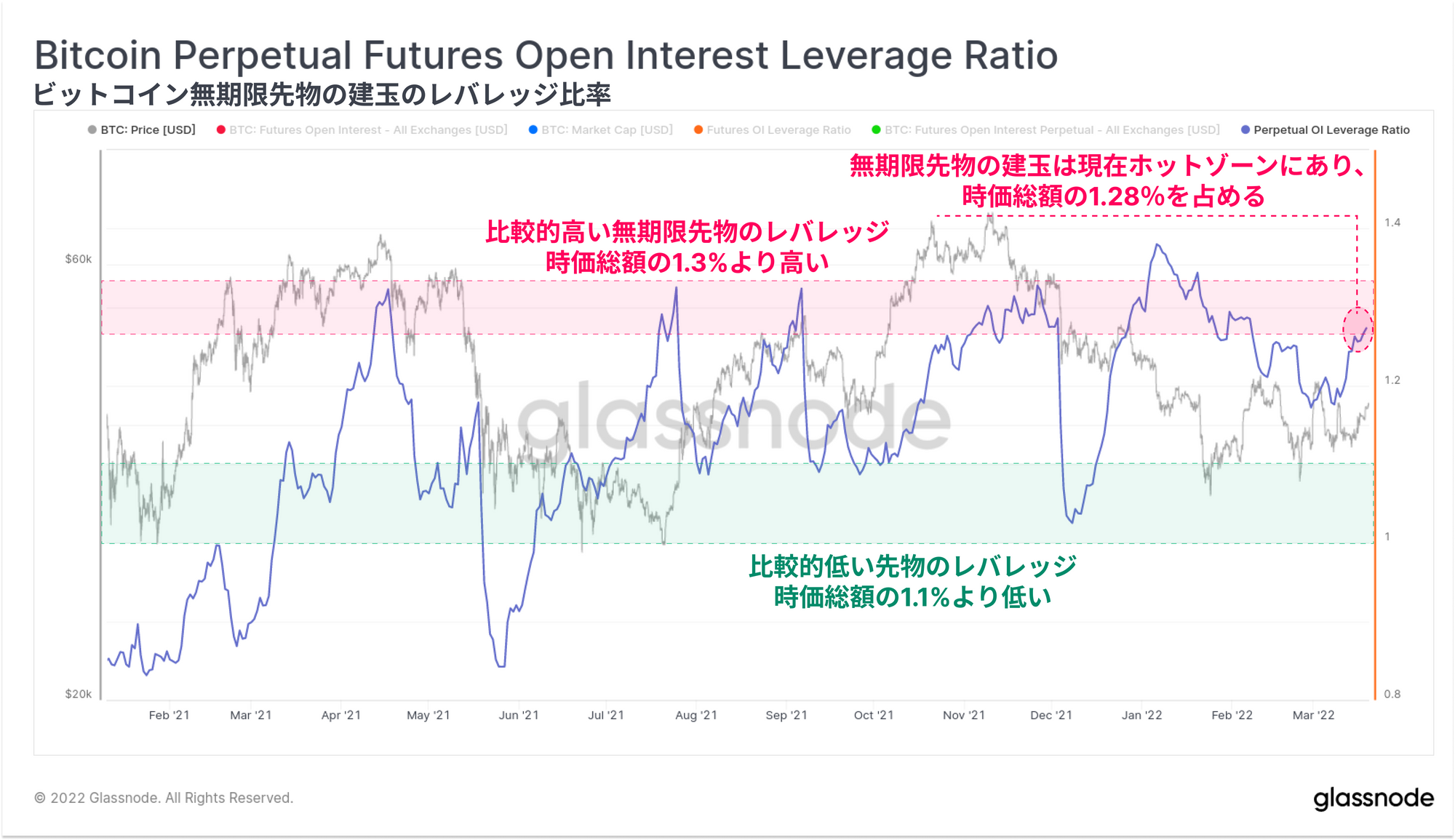

先物市場のレバレッジの度合いに注目すると、建玉は右肩上がりで、ビットコイン時価総額の1.94%に達している。2021年まで、時価総額の2.0%を超えるレバレッジ比率は歴史的に高リスクの時期であり、しばしば激しいデレバレッジイベント(ショートまたはロングのスクイーズ)が続く。

なお、ここ数カ月の市場の価格パフォーマンスが比較的悪い(ビットコインもTradFiも)ことから、このベーシスの縮小を促すメカニズムは2つある:

・投資家が名目リターンのプラスのレートを求めるためのリスク中立的なキャッシュ&キャリーの取引である。

・空売りと、ネットエクスポージャーを減らすためにスポットの売却を優先した先物によるリスクヘッジ(第7週目のニュースレターで解説した)。

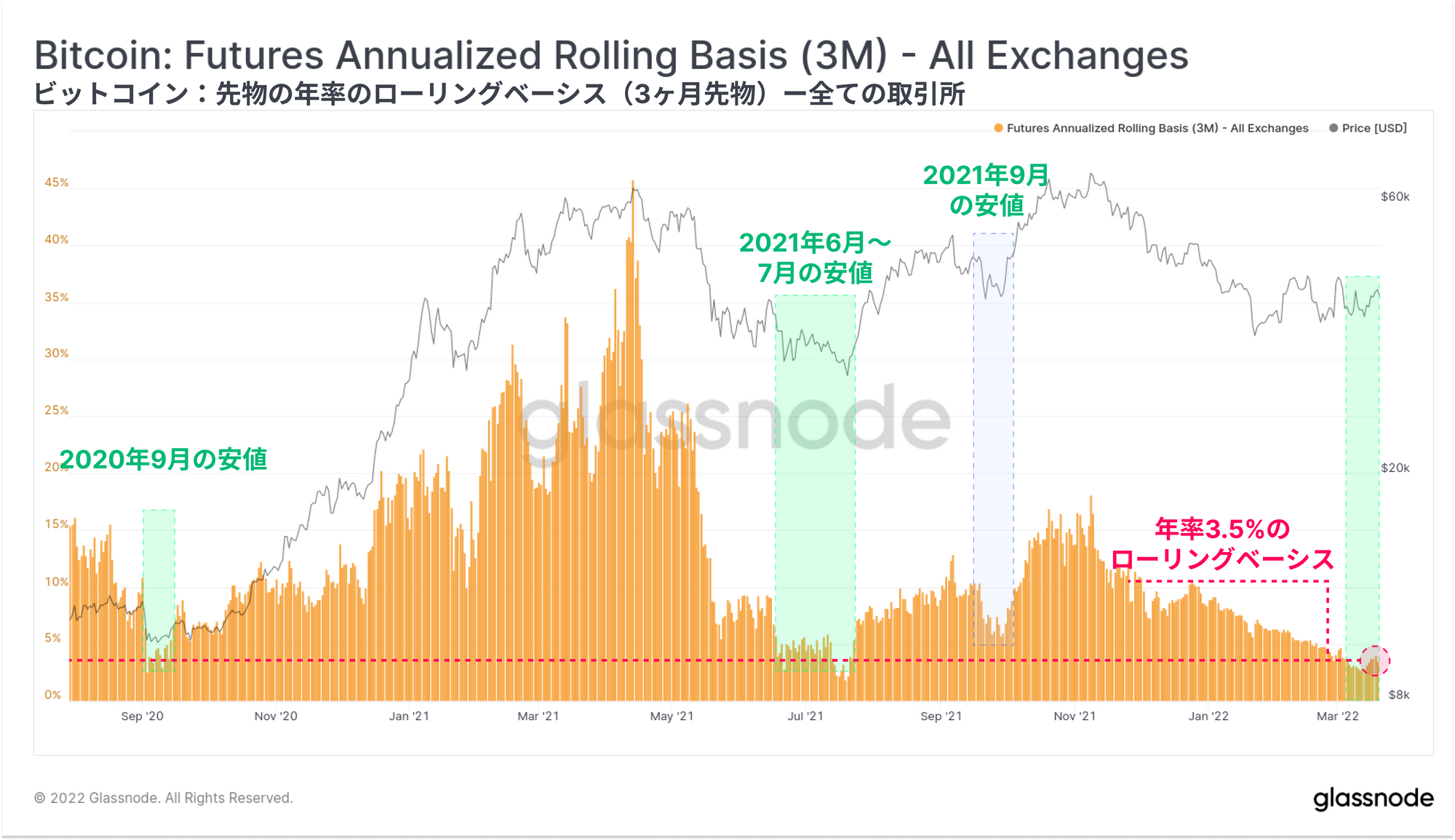

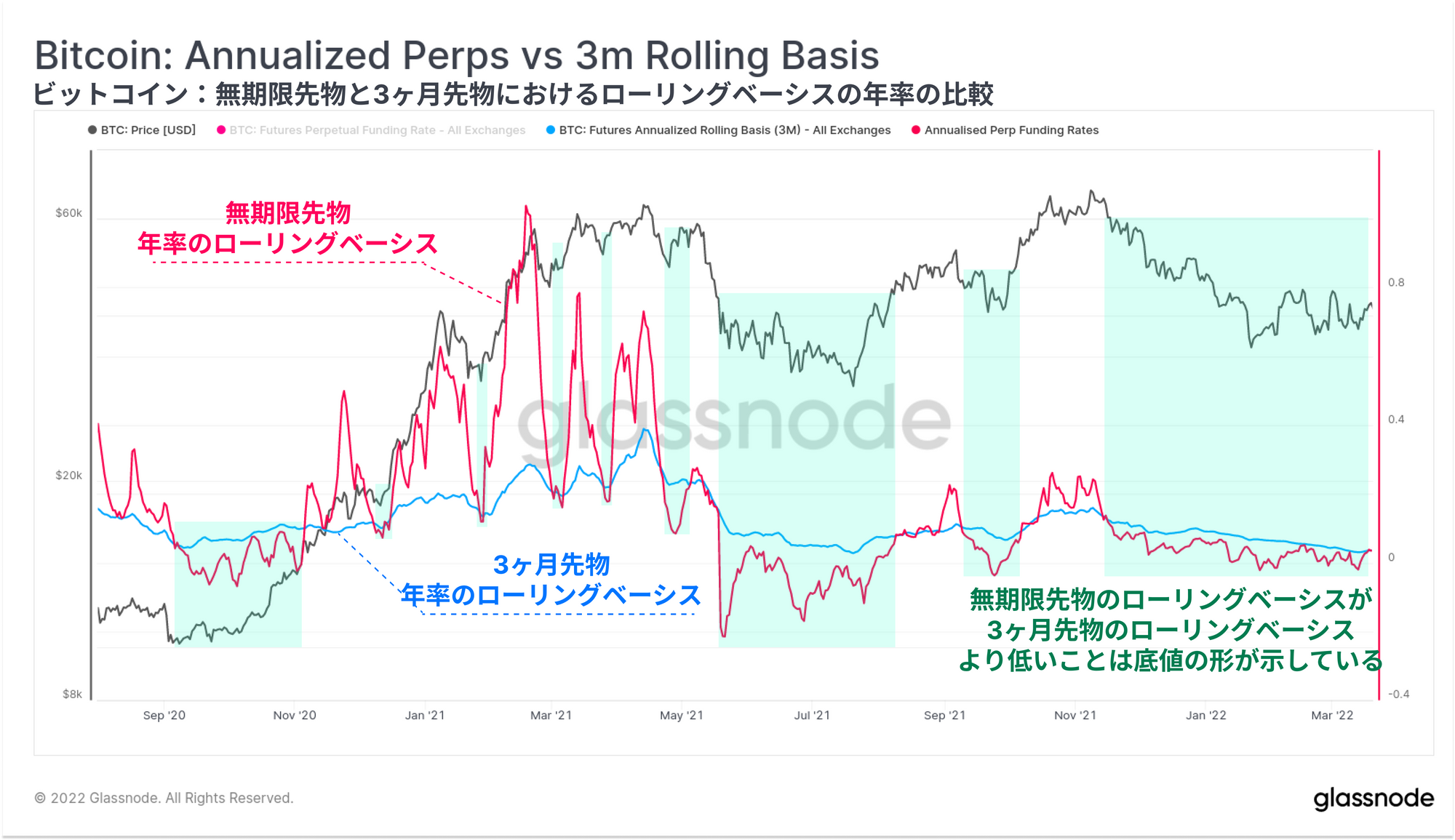

このドローダウン時に先物プレミアムを獲得する需要が高まった結果、3ヶ月のローリングベーシスはわずか3.5%の年率リターンまでに縮小されている。これほどにベーシスが縮小されたのは、2020年9月と2021年6-7月の市場最安値の時だけであり、いずれも非常に激しい上昇の前に起きたことである。

特に注目すべきは、無期限先物市場の建玉レバレッジである。ここでは、無期限先物の建玉総額がビットコイン時価総額の1.28%に達しており、歴史的な高リスクゾーンにある。また、現在、市場が期限付先物ではなく、無期限先物に優先的に資金を投入していることを示している。

無期限先物の調達金利から年率換算したローリングベーシス(ピンク色)を計算すると、3ヶ月の期限付先物に織り込まれたローリングプレミアムから得られる収益率(青色)と比較できる。この調査から、我々は以下の結論を導き出せる:

・無期限先物ベーシスは、期限付先物より変動率がかなり大きい。これは、スポット市場の価格指数と密接に連動する商品に対するレバレッジの需要と、それに伴うトレーダーに対して、反対サイドが調達金利を受け取るインセンティブを与えた結果であると思われる。

・無期限先物ベーシスが3ヶ月先物ベーシスより低い時期は、歴史的に強気市場の調整局面や、より長期の弱気トレンドにおける短期的な過小評価(緑色で表示)を反映している。

・逆に、無期限先物ベーシスが3ヶ月先物ベーシスより大幅に高い時期は、トレーダーが高い調達金利を裁定するため、無期限先物市場のレバレッジ需要が供給過剰になり、短期的な市場のトップを示す。

11月中旬以降、無期限先物ベーシスは3ヶ月先物ベーシスを下回って推移しており、現在は3ヶ月先物ベーシスを上回りつつあるところである。3ヶ月先物ベーシスが歴史的に低いという上記の観測と合わせると、市場構造の体制転換(レジームチェンジ)が起こり、ボラティリティが上昇する可能性が高いことが示唆される。

また、多くのトレーダーがリスク中立的なポジション(キャッシュ&キャリー)にあり、おそらくトレンドに資金を投入するための確証を待っていることを示唆している。

サマリーと結論

ビットコイン市場は、11月のATHから132日間に渡ってドローダウンし、2ヶ月以上にわたって現在の取引レンジ内で価格が固着している。このため先物市場ではキャッシュ&キャリー取引で得られる利回りが縮小され、オプション市場では予想変動率が低下している。

現在、予想変動率は上昇し、先物市場のレバレッジ比率は、特に無期限先物で過熱気味になっている。このような市場構造は、2021年5月や2021年8月に見られたようなボラティリティが非常に高い時期の前に見られるものであり、ボラティリティの高い体制が間もなく始まる可能性を示唆している。

オンチェーン活動や供給ダイナミクスは、規模や傾向において弱気相場の圏内にとどまっているが、フォワードバイアスはやや方向感に欠ける。オンチェーン活動が加速し、供給量が増加して長期保有者に移動するという形で強気相場の証拠が現れれば、特にボラティリティへの期待から強気派に有利になるだろう。同様に、悪化した場合は弱気派に有利となる。

市場の回復が巻き上げられ、ボラティリティが上昇する時期がすぐそこまで来ているように見える。

製品アップデート

すべての製品のアップデート、改善、メトリクスとデータの手動更新は、参考のために変更履歴に記録されている。

・指標のリリース:米国価格変動の先月比、EU価格変動の先月比、アジア価格変動の先月比

・新規指標「蓄積トレンドスコア」をリリースした。

・新規指標「トランザクションタイプによる供給」をリリースした。

・Uncharted Newsletter Edition #11をリリースした。